Онлайн калькулятор зарплаты в Казахстане

Калькулятор позволяет произвести расчет чистой зарплаты «на руки» в Казахстане за вычетом пенсионных взносов (ОПВ), индивидуального подоходного налога (ИПН) и взносов ОСМС от оклада за 2022, 2023, 2024 года. Также рассчитываются такие взносы и отчисления, как СО, СН и ОСМС. С порядком и примерами расчета Вы можете ознакомиться в этой статье. Расчет заработной платы может происходить по прямому и обратному методам. Прямой метод высчитывает зарплату «на руки» по доходу (окладу, указанному в трудовом договоре), а от обратного — наоборот, покажет фактический оклад (доход) от начисленной зарплаты.

- Все налоговые ставки на текущий год

- Авторасчет формы 910

- Авторасчет формы 911

- Авторасчет формы 200

- Сервисы для автоформирования первичной документации (платеж. поручений, актов выполн. работ, накладных, счетов на оплату, кассовых ордеров и пр.

Расширенный расчет

Заработная плата (оклад):Является ли лицо резидентом Республики Казахстан (не иностранцем)?’>?

Метод расчета:Метод расчета налогов с заработной платы

Прямой — производит расчет от оклада, указанного в трудовом договоре.

Обратный — расчет производится от дохода, полученного «на руки».

‘>? Прямой Обратный

Расчетный период:Месяц и год, за который производится расчет заработной платы.

От расчетного периода зависят ставки, используемые в расчете, и тарификация.

‘>? ЯнварьФевральМартАпрельМайИюньИюльАвгустСентябрьОктябрьНоябрьДекабрь2021202220232024

| РезидентНерезидент из ЕАЭСНерезидент с ВНЖНерезидент без ВНЖЛицо без гражданства | Выберите признак гражданства: Резидент — гражданин Республики Казахстан Нерезидент из ЕАЭС — иностранец гражданин страны Евразийского Экономического Союза (Армения, Белоруссия, Киргизия или Россия) Нерезидент с ВНЖ — иностранец, имеющий вид на жительство в Республике Казахстан Нерезидент без ВНЖ — иностранец без вида на жительство Лицо без гражданства — лицо, не имеющее гражданство в каком-либо государстве Физическое лицо признается резидентом, если оно находится в Республике Казахстан не менее 183 календарных дней (включая дни приезда и отъезда) в любом последовательном двенадцатимесячном периоде, оканчивающемся в текущем налоговом периоде (пункт 2 статьи 217 НК РК). | |

| Не инвалидИнвалид I, II, III группыИнвалид I, II группы бессрочноРодитель (опекун) инвалида | Выберите признак инвалидности: Не инвалид — лицо без инвалидности Инвалид I, II, III группы — инвалид первой, второй или третьей группы, если инвалидность установлена с ограниченным сроком (НЕ бессрочно) Инвалид I, II группы бессрочно — инвалид первой или второй группы, если инвалидность установлена бессрочно Родитель (опекун) инвалида — родитель (опекун) ребенка-инвалида первой, второй или третьей группы ‘>? | |

| Не пенсионерПенсионер по возрастуПенсионер по выслуге лет | Вид пенсионных выплат в соответсвии с Законом РК О пенсионном обеспечении в Республике Казахстан: Не пенсионер — лицо, не являющееся пенсионером Пенсионер по возрасту — лицо, получающее пенсионные выплаты в связи с натусплением пенсионного возраста Пенсионер по выслуге лет — лицо, являющееся военнослужащим, сотрудником специальных государственных и правоохранительных органов, государственной фельдъегерской службы, а также лицо, право которого иметь специальные звания, классные чины и носить форменную одежду упразднены с 1 января 2012 года‘>? | |

Нет экологических надбавокЗона чрезвычайного радиационного рискаЗона максимального радиационного рискаЗона повышенного радиационного рискаЗона минимального радиационного рискаТерритория с льготным социально-экономическим статусом с 1949 по 1990 гг. Зона экологической катастрофыЗона экологического кризисаЗона экологического предкризисного состояния Зона экологической катастрофыЗона экологического кризисаЗона экологического предкризисного состояния | Наличие экологических льгот: Зона чрезвычайного радиационного риска — 2 МРП Зона максимального радиационного риска — 1.75 МРП Зона повышенного радиационного риска Зона минимального радиационного риска — 1.25 МРП Территория с льготным социально-экономическим статусом с 1949 по 1990 гг. — 1 МРП Зона экологической катастрофы — 50% от заработной платы Зона экологического кризиса — 30% от заработной платы Зона экологического предкризисного состояния — 20% от заработной платы ‘>? | |

| Прочие категорииСтудент»Astana Hub» участник | Прочие категории работников: Студент — лицо, обучающееся по очной форме обучения в организациях среднего, технического и профессионального, послесреднего, высшего образования, послевузовского образования. | |

| Владелец ИП | Расчет заработной платы за индивидуального предпринимателя. Обратите внимание, что доход (зарплата) для исчисления отчислений и взносов не должен быть менее 1 МЗП, установленной на текущий год.‘>? | |

| По договору ГПХ | Расчет для физического лица, оказывающее услуги по договору гражданско-правового характера (ГПХ).’>? | |

| Вычет МЗП | Производится ли налоговый вычет в размере минимальной заработной платы (МЗП)? В соответствии со статьей 346 Налогового кодекса можно применять налоговый вычет в размере 1 МЗП для определения дохода при исчислении ИПН. ‘>? | |

Скопировано в буфер обмена

Калькулятор расчета заработной платы

Начало > Калькуляторы > Калькулятор расчета заработной платы

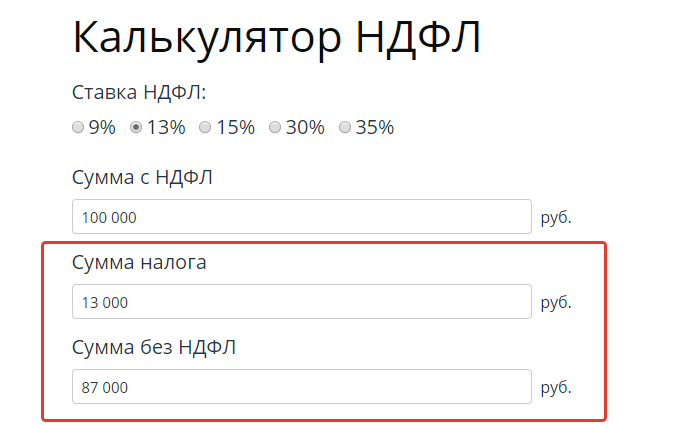

Калькулятор заработной платы. Введя заработную платы до оплаты налогов, можно рассчитать заработную плату после налогов, а также наоборот. Также рассчитывается подоходный налог с населения, обязательные платежи государственного социального страхования и пошлина предпринимательского риска.

Введя заработную платы до оплаты налогов, можно рассчитать заработную плату после налогов, а также наоборот. Также рассчитывается подоходный налог с населения, обязательные платежи государственного социального страхования и пошлина предпринимательского риска.

Год 202320222021202020192018201720162015201420132012 Рассчитать зарплату после налоговзарплату до налогов

:

Почасовая оплата

Пенсионер?

Нет Да, пенсионер Да, пенсия по выслуге лет

НК не подана/нерезидент

Необлагаемый минимум:

Количество иждивенцев:

Неполный месяц

Определена инвалидность?

Нет Инвалидность III группы Инвалидность I или II группы

Не применяется ГППР

Данные для 2018.года:

- Размер минимальной заработной платы в рамках нормального рабочего времени — 430 евро в месяц.

- Чтобы рассчитать минимальную часовую ставку, нужно разделить 430 евро на количество рабочих часов в соответствующем месяце (например, 8 часов в день умножить на количество рабочих дней в месяце).

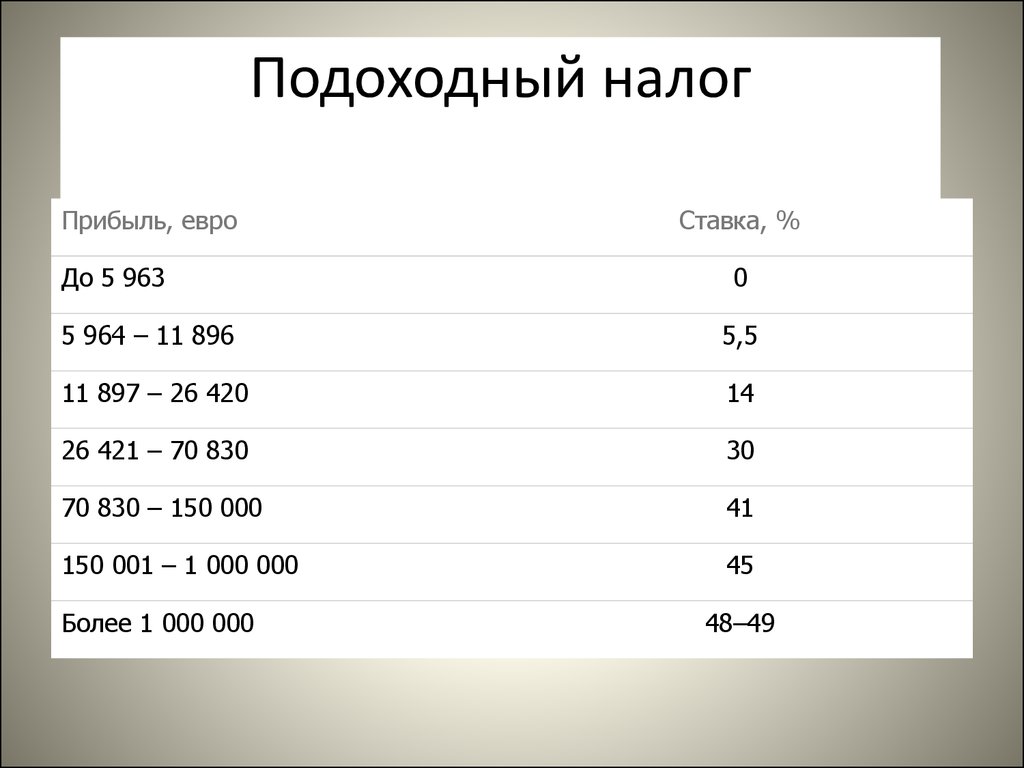

- Ставка подоходного налога с населения зависит, в основном, от суммы доходов. Если сумма заработной платы не превышает 1667 евро в месяц, тогда ставка налога 20%. Если сумма заработной платы превышает 1167 евро в месяц, тогда к сумме превышающей 1667 евро, применяется ставка 23%. Если работодателю не подана налоговая книжка, тогда применяется ставка 23% в не зависимости от суммы заработной платы). В отдельных случаях применяется ставка 31,4%.

- Основная ставка обязательных платежей государственного социального страхования — 35,09%. От заработной платы удерживается 11%.

- Льгота за иждивенцев — 200 евро в месяц за каждого иждивенца.

- Максимальная сумма не-облагаемого минимума — 200 евро в месяц.

Данные для 2019.года:

- Размер минимальной заработной платы в рамках нормального рабочего времени — 430 евро в месяц.

- Чтобы рассчитать минимальную часовую ставку, нужно разделить 430 евро на количество рабочих часов в соответствующем месяце (например, 8 часов в день умножить на количество рабочих дней в месяце).

- Ставка подоходного налога с населения зависит, в основном, от суммы доходов. Если сумма заработной платы не превышает 1667 евро в месяц, тогда ставка налога 20%. Если сумма заработной платы превышает 1167 евро в месяц, тогда к сумме превышающей 1667 евро, применяется ставка 23%. Если работодателю не подана налоговая книжка, тогда применяется ставка 23% в не зависимости от суммы заработной платы). В отдельных случаях применяется ставка 31,4%.

- Основная ставка обязательных платежей государственного социального страхования — 35,09%. От заработной платы удерживается 11%.

- Льгота за иждивенцев — 230 евро в месяц за каждого иждивенца.

- Максимальная сумма не-облагаемого минимума — 230 евро в месяц.

Была ли эта страница полезной?

Сожалею.

Пожалуйста, выберите причинуНет необходимой информацииНе понятно что тут написаноНеверная информацияОшибки орфографии, грамматикиТекст трудно читаетсяНе нравится дизайн (внешний вид)Другая причина

Спасибо за отзыв!

Вас может заинтересовать:

- Регистрация компаний и бухгалтерский учет в Латвии

Услуги, связанные с регистрацией компаний и бухгалтерским учетом в Латвии.

- Регистрация филиала иностранного коммерсанта (бизнесмена) в Латвии Что такое филиал? Юридический адрес. Название. Управление филиалом. Необходимая информация и документы для регистрации. Процесс регистрации. Отличия между филиалом и дочерней компанией. Налоги и бухгалтерский учет.

- Налоговое сопровождение в Латвии О каких налогах оказываю консультации? Какие консультации и услуги предоставляются? Как проходит консультация? Налоговое планирование, налоговая стратегия. Налоговый учет. Расчет налогов. Подготовка отчетов. Консультации по правильному оформлению сделок и

State and Federal Fast Wage and Tax Facts

Хотя наш инструмент Fast Wage and Tax Facts удобен в крайнем случае, знание тонкостей налогов на заработную плату может помочь поддерживать долгосрочные усилия по соблюдению требований

Налог на заработную плату

В течение многих лет , термин «налог на заработную плату» стал синонимом всех налогов на платежную квитанцию. В действительности, однако, налоги на заработную плату отличаются от подоходных налогов и служат иной цели для общественного благосостояния. При внимательном отношении к соблюдению требований работодатели могут помочь реализовать эту общественную пользу и избежать значительных штрафов.

В действительности, однако, налоги на заработную плату отличаются от подоходных налогов и служат иной цели для общественного благосостояния. При внимательном отношении к соблюдению требований работодатели могут помочь реализовать эту общественную пользу и избежать значительных штрафов.

Что такое налог на заработную плату?

Налог на заработную плату — это налог, взимаемый федеральными, государственными или местными органами власти для финансирования государственных программ. Обычно он оплачивается за счет прямых взносов работодателей, а также вычетов из заработной платы сотрудников, отсюда и название налога на заработную плату.

Что является примером налога на заработную плату?

Примеры налога на заработную плату включают Medicare, которая обеспечивает медицинское страхование для взрослых старше 65 лет, и Social Security, которая обеспечивает пенсионный доход для взрослых в возрасте 62 лет и старше, а также для некоторых инвалидов и некоторых оставшихся в живых налогоплательщиков.

В чем разница между налогом на заработную плату и подоходным налогом?

Налоги на заработную плату имеют фиксированные ставки и отправляются непосредственно в программу, для которой они предназначены, например, Medicare, Social Security и т. д. С другой стороны, подоходные налоги имеют прогрессивные ставки, которые зависят от общего дохода и идут в США. Министерство финансов, где они могут быть использованы для финансирования различных государственных инициатив. Кроме того, некоторые налоги на заработную плату имеют ограничение на базовую заработную плату, после которого налог больше не вычитается из заработной платы работника до конца года. Подоходный налог не имеет такого предела.

Каковы основные виды налога на заработную плату?

На национальном уровне и уровне штата существует несколько видов налогов на заработную плату. Они следующие:

- Федеральный налог на заработную плату

Федеральный налог на заработную плату, более известный как Закон о федеральных страховых взносах (FICA), состоит из двух частей: одна для Medicare, а другая для социального обеспечения.

- Налог на заработную плату социального обеспечения

Работодатели и работники участвуют в уплате налога на социальное обеспечение, при этом каждый платит половину общей суммы обязательств до тех пор, пока работник не достигнет предела базовой заработной платы в размере 160 200 долларов США. - Налог на заработную плату Medicare

Налог на Medicare также делится поровну между работодателями и работниками, но, в отличие от Social Security, у него нет предела дохода. Однако некоторым сотрудникам, зарабатывающим более 200 000 долларов в год, возможно, придется платить дополнительный налог Medicare, который работодатели не обязаны платить. - Налоги на безработицу

Только работодатели платят федеральный налог на безработицу (FUTA) с первых 7000 долларов, заработанных каждым работником. То же самое относится и к государственным программам по безработице, за исключением того, что пределы базовой заработной платы различаются, а в некоторых штатах работники также вносят свой вклад в налог. Работодатели, которые своевременно выплачивают пособие по безработице и не находятся в состоянии сокращения кредита, могут иметь право на более низкую ставку федерального налога на безработицу.

Работодатели, которые своевременно выплачивают пособие по безработице и не находятся в состоянии сокращения кредита, могут иметь право на более низкую ставку федерального налога на безработицу. - Государственный и местный налог на заработную плату

В некоторых штатах и муниципалитетах могут взиматься дополнительные налоги на заработную плату в связи с краткосрочной нетрудоспособностью, оплачиваемым семейным отпуском по болезни или другими программами. Работодатели должны уточнить у местных органов власти конкретные требования.

Понимание налогов на заработную плату

Для сотрудников налоги на заработную плату могут быть просто строками в квитанции о заработной плате, но работодатели должны иметь более глубокое понимание связанных тем, таких как:

- Налоговые вычеты из заработной платы

За некоторыми исключениями на уровне штата и на местном уровне единственными налогами на заработную плату, которые работодатели вычитают из заработной платы работников, являются налог на Medicare и налог на социальное обеспечение.

- Ставки налога на заработную плату

Налоги на заработную плату взимаются по фиксированным ставкам. Вот последние федеральные ставки на одного работника:- Социальное обеспечение – 6,2%

- Медикэр – 1,45%

- Дополнительная программа Medicare — 0,9%

- Безработица – 6% (0,6% при полном снижении кредита)

Ставки налога штата на пособие по безработице обычно варьируются в зависимости от предыдущей истории претензий работодателя. Таким образом, бизнес, в котором много предыдущих сотрудников, подавших заявления на пособие по безработице, будет иметь более высокую ставку, чем бизнес, в котором их нет. Ставки других государственных и местных налогов на заработную плату различаются в зависимости от местоположения.

- Депозит и подача налога на заработную плату

Налоги FICA (Medicare и Social Security) уплачиваются ежемесячно или раз в две недели, в зависимости от налоговых обязательств предприятия в течение периода ретроспективного анализа, а налоги FUTA обычно уплачиваются ежеквартально. В обоих случаях работодатели могут использовать Электронную систему уплаты федеральных налогов для внесения депозитов.

В обоих случаях работодатели могут использовать Электронную систему уплаты федеральных налогов для внесения депозитов.Предприятия также должны сообщить, сколько федерального налога на заработную плату они удержали и заплатили в течение года. Для налогов FICA это обычно делается ежеквартально, но в некоторых случаях, когда общая сумма налоговых обязательств невелика, это может делаться ежегодно. Налоги FUTA сообщаются ежегодно.

Депозит налога на заработную плату штата и процедуры подачи зависят от штата.

- Отсрочка уплаты налога на заработную плату

Закон о коронавирусе, помощи, помощи и экономической безопасности (Закон CARES) содержал положение, которое позволяло предприятиям откладывать выплату доли работодателя в налогах на социальное обеспечение, подлежащих уплате с 27 марта 2020 г. по 31 декабря 2020 г. Работодатели, которые воспользовались этими льготными мерами, должны проконсультироваться с лицензированным специалистом по налогам, если им нужен совет о том, как управлять выплатами.

- Налоги на заработную плату самозанятых

У независимых подрядчиков и индивидуальных предпринимателей может не быть работодателя, который удерживает налоги с заработной платы из их заработной платы, но это не означает, что они полностью освобождены от ответственности. Вместо этого они платят налог на самозанятость, который фактически объединяет часть налога FICA для работника и работодателя. Текущая ставка составляет 15,3% и распределяется следующим образом: 2,9% выплачивается Medicare, а 12,4% выплачивается Social Security. Как упоминалось ранее, Социальное обеспечение имеет предел базовой заработной платы в размере 160 200 долларов США.

Как работодатели рассчитывают налог на заработную плату?

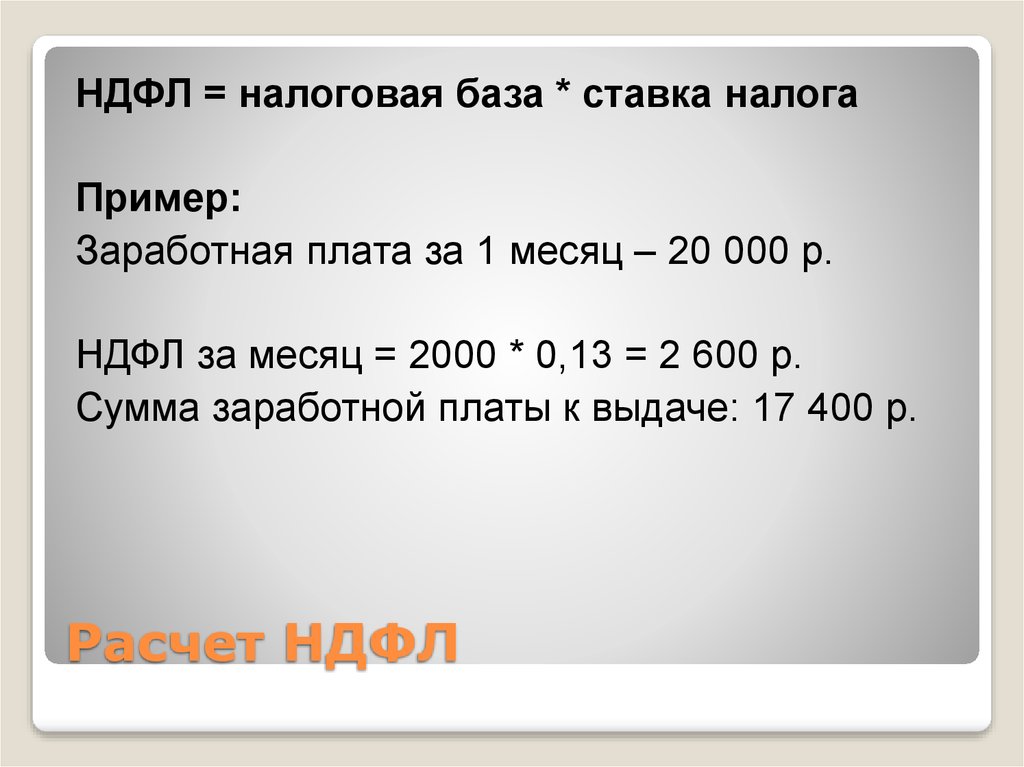

Налоги на заработную плату рассчитываются путем умножения валовой налогооблагаемой заработной платы работника на применимую ставку налога на заработную плату. Например, если валовой налогооблагаемый доход за определенный период оплаты составляет 1250 долларов, то вычет по программе Medicare составит 1250 x 1,45% = 18,13 доллара, а вычет по социальному обеспечению составит 1250 x 6,2% = 77,50 доллара. Подобные расчеты налога на заработную плату обычно проще, чем расчеты подоходного налога, поскольку ставки являются фиксированными, а справки об удержании налогов не требуются.

Подобные расчеты налога на заработную плату обычно проще, чем расчеты подоходного налога, поскольку ставки являются фиксированными, а справки об удержании налогов не требуются.

Соответствие налогам на заработную плату

Поскольку они вычитаются из заработной платы работников и находятся в доверительном управлении работодателя до тех пор, пока не будут переведены в соответствующее агентство, налоги FICA считаются разновидностью налога в трастовый фонд. Это означает, что за нарушение нормативных требований предприятия могут быть оштрафованы на возврат средств в трастовый фонд (TFRP). Нарушения происходят, когда лицо (лица), ответственное за сбор, учет и уплату налогов, умышленно не делает этого. IRS определяет умышленность как осведомленность о невыплаченных налогах и либо преднамеренное игнорирование закона, либо безразличное поведение к его требованиям.

Как работодатели могут избежать штрафов по налогу на заработную плату?

Работодатели, которые активно управляют налогами на заработную плату, с большей вероятностью избегут штрафов, чем те, кто этого не делает. Вот несколько предупредительных советов:

Вот несколько предупредительных советов:

- Правильная классификация сотрудников

Неправильная классификация сотрудников как независимых подрядчиков во избежание уплаты налогов FICA и FUTA является незаконной. - Своевременно удерживать и платить налоги

Использование фонда заработной платы для выплаты другому кредитору вместо IRS является примером преднамеренного игнорирования и может привести к TFRP. - Подавайте налоговые отчеты, используя соответствующие формы

Работодатели должны подавать исправленные декларации, если они допустили ошибку или использовали неправильную форму. - Будьте в курсе изменений налогового законодательства

Ставки налога на заработную плату и пределы базовой заработной платы могут быть изменены федеральными, государственными и местными органами власти. - Сотрудничайте с квалифицированным поставщиком услуг по расчету заработной платы

Программное обеспечение для расчета заработной платы автоматизирует расчеты, удержания и выплаты FICA, чтобы обеспечить точность.

Часто задаваемые вопросы о налоге на заработную плату

Что такое снижение налога на заработную плату?

Сокращение налога на заработную плату или налоговые каникулы, которые произошли в соответствии с положениями Закона CARES в 2020 году, на самом деле были отсрочкой. Работодатели, которые не перечислили работодателю часть налога на социальное обеспечение в течение периода отсрочки, должны были сделать это позднее.

Все ли платят налог с заработной платы?

Как правило, большинство работодателей и работников платят налоги на социальное обеспечение и Medicare. Однако исключения применяются для определенных категорий иностранцев-неиммигрантов и нерезидентов. Примеры включают студентов-неиммигрантов, ученых, учителей, исследователей и стажеров (включая медицинских стажеров), врачей, помощников по хозяйству, работников летних лагерей и других неиммигрантов, временно находящихся в Соединенных Штатах в F-1, J-1, M-1, Q. -1 или Q-2 статус. 1

Какова ставка федерального налога на заработную плату?

Текущая ставка налога FICA составляет 15,3%. Выплачивается поровну между работодателями и работниками, это составляет 7,65% каждый за цикл расчета заработной платы.

Выплачивается поровну между работодателями и работниками, это составляет 7,65% каждый за цикл расчета заработной платы.

Является ли налог на заработную плату фиксированным или прогрессивным?

В отличие от подоходного налога, ставки налога на заработную плату являются фиксированными, что означает, что все работники платят одинаковый процент независимо от их общего дохода. Однако некоторые налоги на заработную плату имеют ограничения на базовую заработную плату.

Как платить налог с заработной платы?

Федеральные налоги на фонд заработной платы уплачиваются в режиме онлайн с использованием Электронной системы уплаты федеральных налогов. Способы оплаты государственных и местных налогов на заработную плату зависят от местоположения.

Это руководство предназначено для использования в качестве отправной точки при анализе обязательств работодателя по выплате заработной платы и не является исчерпывающим источником требований. Он предлагает практическую информацию по предмету и предоставляется с пониманием того, что ADP не предоставляет юридические или налоговые консультации или другие профессиональные услуги.

1 IRS Международные налогоплательщики

Калькулятор заработной платы · Калькулятор заработной платы · PaycheckCity

Выберите штат

Рассчитайте чистую заработную плату или заработную плату, введя свою заработную плату за период или годовую заработную плату вместе с соответствующей федеральной, государственной и местную информацию W4 в этот бесплатный федеральный калькулятор заработной платы. См. раздел часто задаваемых вопросов

по расчету заработной платы ниже. Переключитесь на почасовой калькулятор . Состояние и датаДата проверки

EarningsGross Pay

Gross Pay Method

AnnuallyPay Per Period

Gross Pay YTD

Pay Frequency

DailyWeeklyWeekly-53Bi-weeklyBi-weekly-27Semi-monthlyMonthlyQuarterlySemi-AnnuallyAnnual

Federal TaxesUse 2020 W4

Federal Filing Статус

Неженатый или состоящий в браке, подаваемый раздельно Замужний, подающий совместно или соответствующий требованиям вдова (вдовец)Глава семьиИностранец-нерезидент

Статус подачи документов в федеральные органы0003

# федеральных пособий

Шаг 2: две рабочие места

Шаг 3: Сумма иждивенцев

Шаг 4a: Другой доход

Шаг 4b: вычеты

Дополнительный федеральный удержание

раунд с федеральным федеральным

Освобождение от социального обеспечения

Освобождение от Medicare

Государственные и местные налоги Штат не выбран. Выберите состояние

Выберите состояние

Название отчисления

Тип вычета

% от валовой заработной платы % от чистой заработной платы$ Фиксированная сумма$ Почасовая ставка

Сумма вычета (%)

Сумма с начала года

Освобождение от федерального удержания

Освобождение от социального обеспечения 90801 Освобождение от штата

Освобожден от местных

Часто задаваемые вопросы

Как выполнить расчет зарплаты?

Для расчета зарплаты начните с суммы годового оклада и разделите на количество периодов оплаты в году. Это число представляет собой валовую заработную плату за расчетный период. Вычтите любые отчисления и налоги на заработную плату из валовой заработной платы, чтобы получить чистую заработную плату. Не хотите считать это вручную? Калькулятор заработной платы PaycheckCity сделает расчет за вас.

Не хотите считать это вручную? Калькулятор заработной платы PaycheckCity сделает расчет за вас.

Что такое брутто-зарплата?

Сумма заработной платы до вычета налогов и вычетов, удержанных работодателем. Этот калькулятор возьмет валовую заработную плату и рассчитает чистую заработную плату, которая представляет собой заработную плату работника.

Каков метод оплаты брутто?

Метод брутто-оплаты относится к тому, является ли брутто-зарплата годовой суммой или суммой за период. Годовая сумма — это ваша валовая заработная плата за весь год. Сумма за период — это ваша валовая заработная плата каждый день выплаты жалованья. Например, если ваша годовая зарплата составляет 52 000 долларов США, а вам платят еженедельно, ваша годовая сумма составляет 52 000 долларов США, а ваша сумма за период составляет 1 000 долларов США.

Если в моей зарплате есть бонус, облагается ли он другим налогом?

Поздравляем с бонусом! К сожалению, да, бонусы облагаются налогом больше. Они облагаются налогом по так называемой дополнительной ставке заработной платы. Воспользуйтесь нашим Калькулятором бонусов, чтобы увидеть налоги с зарплаты на ваш бонус.

Они облагаются налогом по так называемой дополнительной ставке заработной платы. Воспользуйтесь нашим Калькулятором бонусов, чтобы увидеть налоги с зарплаты на ваш бонус.

Что такое частота выплат?

Частота оплаты относится к частоте, с которой работодатели платят своим работникам. Частота выплат запускает весь процесс расчета заработной платы и определяет, когда вам нужно выполнять расчет заработной платы и удерживать налоги.

Как частота оплаты используется для расчета заработной платы?

Для наемных работников количество платежных ведомостей в год используется для определения суммы брутто-зарплаты.

Например, давайте посмотрим на наемного работника, которому платят 52 000 долларов в год:

- Если частота оплаты этого сотрудника еженедельная, расчет будет следующим: 52 000 долларов США / 52 платежных ведомости = 1000 долларов брутто-зарплаты

- Если периодичность оплаты этого сотрудника раз в полгода расчет таков: 52 000 долларов США / 24 платежных ведомости = 2 166,67 долларов США брутто-зарплата

В чем разница между раз в две недели и раз в полгода?

Раз в две недели — один раз в две недели с 26 платежными ведомостями в год. Полумесяц — два раза в месяц с 24 платежными ведомостями в год.

Полумесяц — два раза в месяц с 24 платежными ведомостями в год.

Каковы мои требования по удержанию налогов?

Работодатели и работники подлежат удержанию подоходного налога. Существуют федеральные и государственные требования по удержанию налогов. Ознакомьтесь с федеральными и государственными требованиями к удержанию налогов в наших ресурсах по заработной плате.

Как узнать, освобожден ли я от уплаты федеральных налогов?

Вы освобождаетесь от уплаты налогов, если не отвечаете требованиям по уплате налога. Обычно это происходит потому, что ваш доход ниже порога налогообложения. В 2022 году вам необходимо заработать менее 12 950 долларов США для лиц, подающих одиночные заявки, 25 900 долларов США для лиц, подающих совместную регистрацию, или 19 400 долларов США для глав домохозяйств. На 2023 год стандартные отчисления увеличились до 13 850 долларов США для лиц, подающих документы в одиночку, 27 700 долларов США для лиц, подающих совместную регистрацию, и 20 800 долларов США для глав домохозяйств.

Если вам 65 лет или больше, или если вы слепы, могут применяться другие пороговые значения дохода. Ознакомьтесь с публикацией IRS 505, чтобы узнать о действующих законах.

Заявление об освобождении от удержания федерального налога на ваш W4, когда вы не имеете права, не является незаконным, но может иметь серьезные последствия. Вы можете получить большой налоговый счет и возможные штрафы после подачи налоговой декларации.

В чем разница между одиноким и главой семьи?

Кто-то, кто квалифицируется как глава семьи, может облагаться меньшим налогом на свой доход, чем если бы он подавался как одинокий. Это связано с тем, что налоговые категории шире, что означает, что вы можете зарабатывать больше, но облагаться налогом по более низкому проценту. Этот статус распространяется на людей, не состоящих в браке, но придерживающихся особых правил. Если вы оплатили более половины стоимости своей семьи (с соответствующим иждивенцем), рассмотрите этот статус. Тем не менее, перед выбором обязательно проверьте все условия. Выбор неправильного статуса регистрации может стоить вам времени и денег.

Тем не менее, перед выбором обязательно проверьте все условия. Выбор неправильного статуса регистрации может стоить вам времени и денег.

Что обновили в Federal W4 в 2020 году?

В 2020 году Налоговое управление США обновило федеральную форму W4, в которой были исключены удержания. Обновленная форма W4 упрощает удержание вашего налога в соответствии с вашими налоговыми обязательствами. Вот как отвечать на новые вопросы:

- Шаг 2: установите флажок, если у вас более одной работы или вы и ваш супруг оба имеете работу. Это увеличит удержание.

- Шаг 3: введите сумму для иждивенцев. Старый W4 запрашивал количество иждивенцев. Новый W4 просит сумму в долларах. Вот как это рассчитать: если ваш общий доход составит 200 тысяч долларов или меньше (400 тысяч долларов, если вы состоите в браке), умножьте количество детей до 17 лет на 2000 долларов и других иждивенцев на 500 долларов. Сложите итог.

- Шаг 4a: дополнительный доход, не связанный с вашей работой, такой как дивиденды или проценты, из которых обычно не удерживаются удержания.

Введя его здесь, вы будете удерживать этот дополнительный доход, чтобы не платить налог позже при подаче налоговой декларации.

Введя его здесь, вы будете удерживать этот дополнительный доход, чтобы не платить налог позже при подаче налоговой декларации. - Шаг 4b: любое дополнительное удержание, которое вы хотите снять. Здесь можно указать любой другой расчетный налог, который необходимо удержать. Чем больше удерживается, тем больше может быть ваш возврат, и вы избежите штрафов.

Если файл W4 в старом формате (2019 г.или старше), установите переключатель «Использовать новую форму W-4», чтобы вернуть вопросы к предыдущей форме. Сотрудники в настоящее время не обязаны обновлять его. Однако, если вам по какой-либо причине необходимо обновить ее, теперь вы должны использовать новую форму W-4.

Как рассчитывается федеральный подоходный налог (FIT)?

Чем выше ваш налогооблагаемый доход, тем выше ставка налога, которую вы облагаете. Этот процесс расчета может быть сложным, поэтому бесплатные калькуляторы PaycheckCity могут сделать это за вас!

Федеральный подоходный налог — это налог на годовой доход физических лиц, предприятий и других юридических лиц. Вся заработная плата, оклады, денежные подарки от работодателей, доход от бизнеса, чаевые, доход от азартных игр, бонусы и пособия по безработице облагаются федеральным подоходным налогом.

Вся заработная плата, оклады, денежные подарки от работодателей, доход от бизнеса, чаевые, доход от азартных игр, бонусы и пособия по безработице облагаются федеральным подоходным налогом.

Для каждой заработной платы федеральный подоходный налог рассчитывается на основе ответов, представленных в форме W-4, и дохода за текущий год, который затем сопоставляется с налоговыми таблицами в Публикации IRS 15-T. Текущие налоговые ставки составляют 0%, 10%, 12%, 22%, 24%, 32%, 35% или 37%. Опять же, выбранный процент зависит от суммы зарплаты и ваших ответов W4.

В чем разница между вычетом и удержанием?

В дополнение к удержанию федеральных налогов и налогов штата, часть вашего валового дохода может также использоваться для отчислений. Они известны как «доналоговые вычеты» и включают отчисления на пенсионные счета и некоторые расходы на здравоохранение. Например, когда вы смотрите на свою зарплату, вы можете увидеть сумму, вычтенную для плана медицинского страхования вашей компании и для вашего плана 401k. Вычеты до уплаты налогов приводят к снижению дохода, но также означают, что меньшая часть вашего дохода облагается налогом. Некоторые вычеты являются «посленалоговыми», например, Roth 401(k), и вычитаются после налогообложения.

Вычеты до уплаты налогов приводят к снижению дохода, но также означают, что меньшая часть вашего дохода облагается налогом. Некоторые вычеты являются «посленалоговыми», например, Roth 401(k), и вычитаются после налогообложения.

В наших калькуляторах вы можете добавить отчисления в разделе «Добровольные отчисления» и выбрать, будет ли это фиксированная сумма (до уплаты налогов), процент от валовой заработной платы (до уплаты налогов) или процент от чистой заработной платы (после уплаты налогов). — налог). Для почасовых калькуляторов также можно выбрать фиксированную сумму в час (до вычета налогов).

Выберите свой штат из списка ниже, чтобы увидеть его калькулятор заработной платы.

- Алабама

- Аляска

- Аризона

- Арканзас

- Калифорния

- Colorado

- Connecticut

- Delaware

- Florida

- Georgia

- Hawaii

- Idaho

- Illinois

- Indiana

- Iowa

- Kansas

- Kentucky

- Louisiana

- Maine

- Maryland

- Massachusetts

- Michigan

- Миннесота

- Миссисипи

- Миссури

- Монтана

- Небраска

- Невада

- Нью-Хэмпшир

- New Jersey

- New Mexico

- New York

- North Carolina

- North Dakota

- Ohio

- Oklahoma

- Oregon

- Pennsylvania

- Rhode Island

- South Carolina

- South Dakota

- Tennessee

- Texas

- Юта

- Вермонт

- Вирджиния

- Вашингтон

- Западная Вирджиния

- Висконсин

- Вайоминг

- Вашингтон, округ Колумбия

- Пуэрто-Рико

- Американское Самоа

- Гуам

- Северные Марианские острова

- Виргинские острова США

Калькуляторы на этом веб-сайте предоставлены Symmetry Software и предназначены для предоставления общих рекомендаций и оценок.

Работодатели, которые своевременно выплачивают пособие по безработице и не находятся в состоянии сокращения кредита, могут иметь право на более низкую ставку федерального налога на безработицу.

Работодатели, которые своевременно выплачивают пособие по безработице и не находятся в состоянии сокращения кредита, могут иметь право на более низкую ставку федерального налога на безработицу.

В обоих случаях работодатели могут использовать Электронную систему уплаты федеральных налогов для внесения депозитов.

В обоих случаях работодатели могут использовать Электронную систему уплаты федеральных налогов для внесения депозитов.

Введя его здесь, вы будете удерживать этот дополнительный доход, чтобы не платить налог позже при подаче налоговой декларации.

Введя его здесь, вы будете удерживать этот дополнительный доход, чтобы не платить налог позже при подаче налоговой декларации.