Нулевая или единая упрощенная декларация: что выбрать — СКБ Контур

Налогоплательщики должны представлять в ФНС налоговую отчетность (пп. 4 п. 1 ст. 23, пп. 4 п. 3 ст. 24 НК РФ). В ее числе декларации, расчеты авансовых платежей, сведения о доходах, выплаченных «физикам», и т.п. (ст. 80, 230, п. 4 ст. 310 НК РФ).

На первых этапах после регистрации фирмы у налогоплательщика может просто не быть деятельности, а значит, и налоги будут равны нулю (это свойственно не для всех налогов, к примеру, транспортный налог придется платить в любом случае при наличии транспорта). В такой ситуации, даже несмотря на отсутствие соответствующих показателей, декларацию, пусть и нулевую, в налоговую инспекцию нужно сдать.

Правомерность такого порядка подтверждают судьи. По их мнению, если у налогоплательщика нет налога к уплате по итогам конкретного налогового периода, это не повод не сдавать отчетность (ст. 80 НК РФ, п. 7 информационного письма Президиума ВАС РФ от 17.03.2003 № 71).

Сдайте всю необходимую отчетность через Контур.Экстерн. 3 месяца пользуйтесь сервисом бесплатно

Важно знать, что действующее законодательство предусматривает возможность представить в ИФНС единую (упрощенную) декларацию вместо нескольких нулевых. Такое право есть как у организаций и индивидуальных предпринимателей на спецрежимах, так и у плательщиков на ОСНО. Предприниматели на общей системе в обязательном порядке должны отчитываться по форме 3-НДФЛ (п. 5 ст. 227 НК РФ), и только в отношении других налогов они могут представить единую (упрощенную) декларацию.

Сразу скажем, что единая (упрощенная) декларация — это право, а не обязанность организации. Даже если все условия для сдачи единой декларации выполняются, налогоплательщик может вместо нее сдать комплект нулевых отчетов.

Давайте рассмотрим признаки, согласно которым компания или ИП может упростить себе работу, сдав единую декларацию.

- Если в течение отчетного периода на банковских счетах не было списаний и поступлений, а в кассу не поступали деньги и не выдавались на нужды компании (проанализируйте оборотно-сальдовую ведомость по счетам 50 и 51), появляется шанс на фиксирование результатов своей деятельности с помощью одной декларации (п. 2 ст. 80 НК РФ).

- Параллельно должно быть выполнено и следующее условие: за отчетный период не должно быть объекта налогообложения по налогам, плательщиком которых является отчитывающаяся компания.

Эти условия таят в себе и подводные камни. Некоторые плательщики ошибочно полагают, что комиссия банка, списываемая со счета за его ведение, не относится к оборотам. Однако даже один рубль, списанный со счета, свидетельствует о том, что произошло движение банковских средств. Таким образом, комиссия может стать препятствием для сдачи единой декларации (письмо ФНС России от 31.07.2012 № ЕД-3-3/2683). Отправив единую упрощенную декларацию, несмотря на банковскую комиссию, отраженную в выписке, плательщик рискует получить штраф (ст. 119 НК РФ).

kontur.ru

Нулевая декларация по УСН в 2018 году

Скачать бланк декларации УСН

Скачать образец “нулевки” по УСН: “доходы” или “доходы – расходы”

Смотреть инструкцию по заполнению бланка

Какие страницы заполнять?

Нулевая декларация представляется в ИФНС в следующем составе:

| УСН «Доходы» | УСН «Доходы минус расходы» |

Титульный лист: заполняются все данные, кроме блока, предназначенного для сотрудника ИФНС | |

Раздел 1.1 Указывается код ОКТМО | Раздел 2.1 Указывается код ОКТМО |

Раздел 2.1.1 Указывается признак налогоплательщика в строке 102 Заполняются ставки налога по строкам 120-123 | Раздел 2.2 Заполняются ставки налога по строкам 260-263 |

Если уплачиваете торговый сбор: Раздел 2.1.2 в количестве 2 листов | |

ИТОГО: 3 листа – для неплательщиков торгового сбора; 5 листов – для плательщиков торгового сбора. | ИТОГО: 3 листа |

При этом во всех полях нулевого отчета, которые остались незаполненными, нужно поставить прочерки.

Суммы уплаченных страховых взносов и торгового сбора в нулевую декларацию заносить не нужно. Эти платежи уменьшают исчисленный единый налог на УСН, а в данном случае налог отсутствует, поэтому уменьшать попросту нечего.

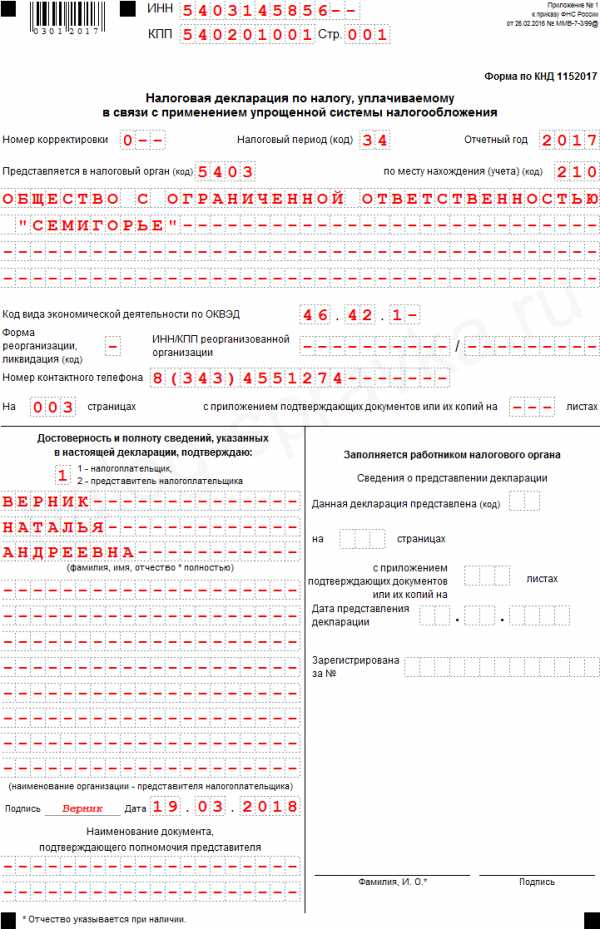

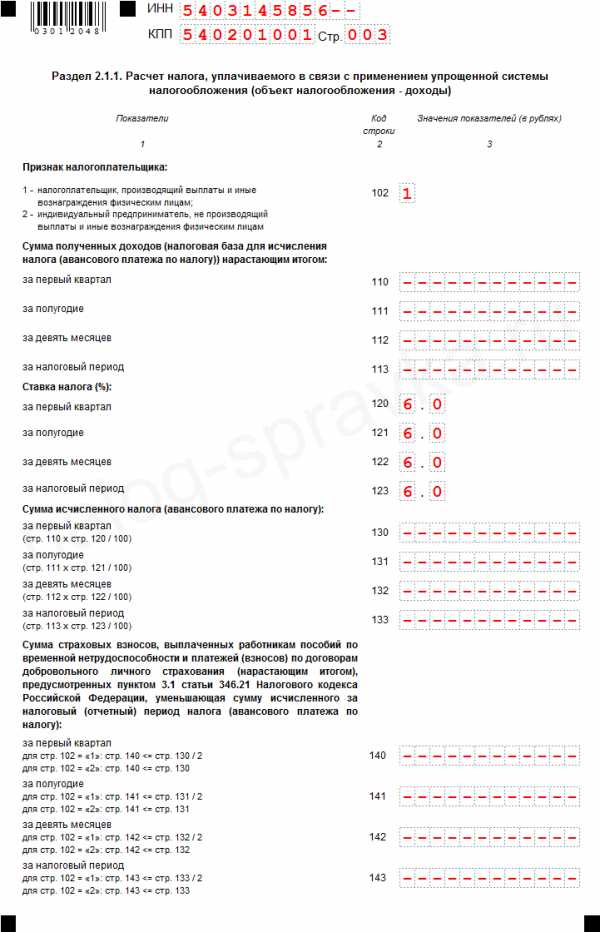

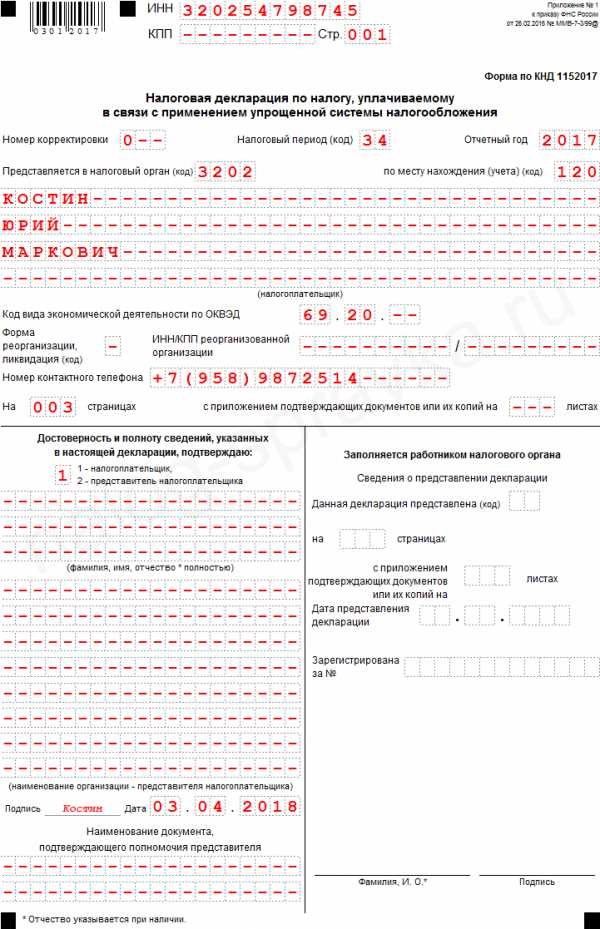

Образец заполнения нулевки по УСН “доходы”

Титульный лист

Сформировать нулевую декларацию УСН без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

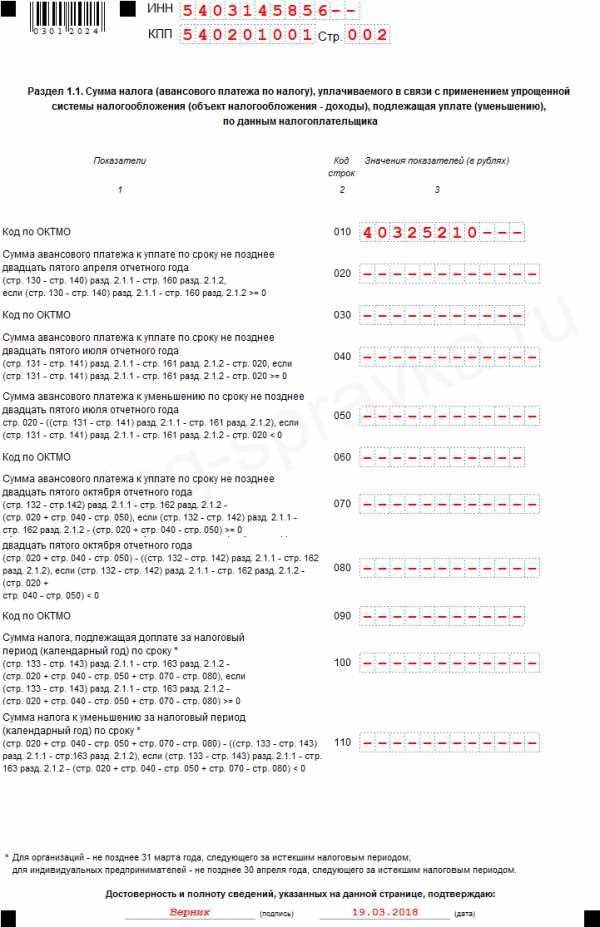

Раздел 1.1

Раздел 2.1.1

Образец заполнения нулевки по УСН “доходы минус расходы”

Титульный лист

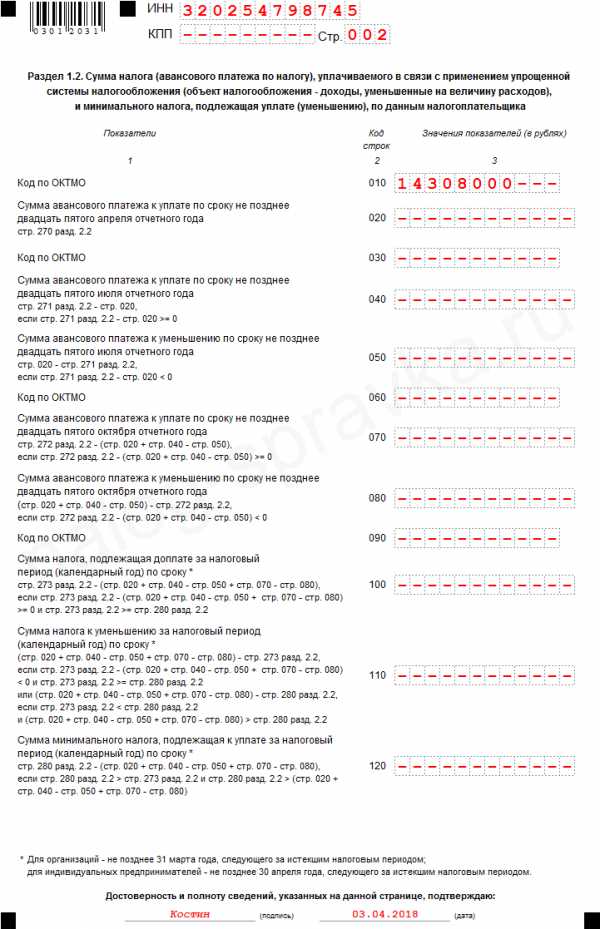

Раздел 1.2

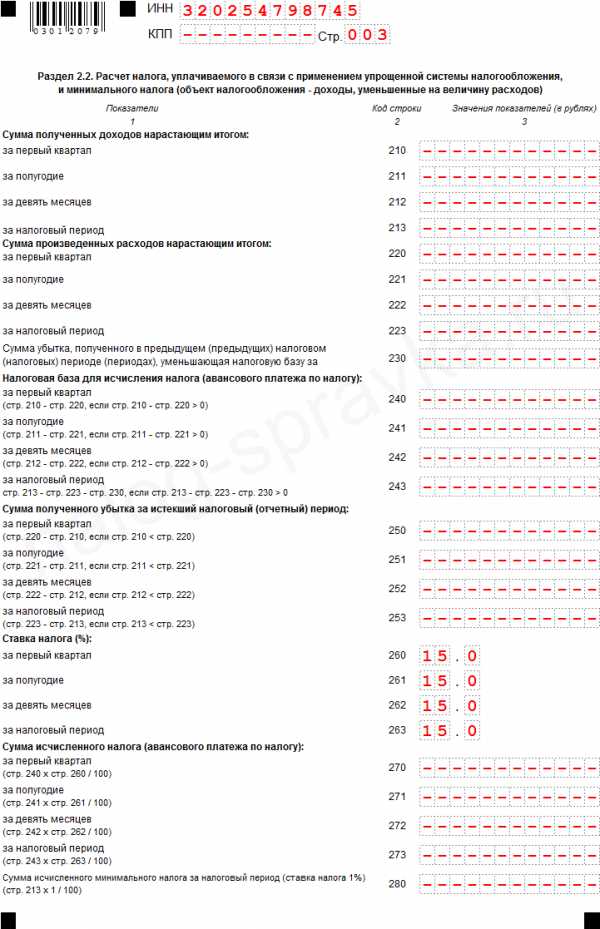

Раздел 2.2

nalog-spravka.ru

Единая упрощенная декларация: кто сдает

Если организация или ИП являются плательщиками какого-либо налога, они обязаны представлять налоговую декларацию (расчет) (пп. 4 п. 1 ст. 23 НК РФ). А если деятельность не велась и, следовательно, нет данных для заполнения налоговой отчетности, сдаются «нулёвки». Для того, чтобы облегчить налогоплательщикам бремя представления налоговой отчетности в случаях, когда объект налогообложения не возникает, в НК РФ предусмотрена сдача единой (упрощенной) налоговой декларации. О том, кто ее вправе сдавать и в какие сроки, расскажем в нашей консультации.

Единая (упрощенная) налоговая декларация: кто сдает 2018

Единая (упрощенная) налоговая декларация 2018 может представляться вместо сдачи отчетности по НДС, налогу на прибыль, УСН или ЕСХН. Однако для этого необходимо выполнение определенных условий (п. 2 ст. 80 НК РФ):

- во-первых, в отчетном (налоговом) периоде, за который налогоплательщик собирается представить единую (упрощенную) налоговую декларацию, не возникал объект налогообложения;

- во-вторых, за этот период не было движения денежных средств ни в кассе организации, ни на ее счетах в банках.

Напомним, что перечень объектов налогообложения по перечисленным выше налогам содержится в следующих статьях НК РФ:

Необходимо иметь в виду, что представление единой налоговой декларации – право, а не обязанность организации. Это означает, что по всем указанным налогам или любым из них даже при наличии права на представление единой декларации налогоплательщик может представлять «обычные» нулевые декларации.

Напомним, что по налогу на имущество, транспортному, земельному или водному налогу упрощенная декларация не подается. Ведь если по указанным налогам объекта налогообложения нет, то и налогоплательщиком такое лицо не является. А следовательно, отчитываться перед налоговой инспекцией оно не должно ни в «обычном» формате, ни в упрощенном (п. 1 ст. 373, ст. 357, п. 1 ст. 388, п. 1 ст. 333.8 НК РФ, Письма Минфина от 28.02.2013 № 03-02-08/5904, от 28.12.2012 N 03-02-08/116).

Единая упрощенная декларация: сроки сдачи 2018

Налогоплательщик, решивший представлять единую (упрощенную) декларацию при отсутствиии деятельности в 2018 году, должен делать это не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом (п. 2 ст. 80 НК РФ). К примеру, единая упрощенная декларация за 1 кв. 2018 должна быть сдана не позднее 20.04.2018.

При этом если 20-ое число придется на выходной или нерабочий праздничный день, сдать декларацию можно будет и в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ). Поэтому, например, единая (упрощенная) декларация по итогам 9 месяцев 2018 года сдается не позднее 22.10.2018.

О форме единой налоговой декларации 2018 мы рассказывали в отдельном материале, в котором приводили также пример заполнения такой декларации.

glavkniga.ru

Единая упрощенная налоговая декларация на ОСНО: форма, образец заполнения

Предприниматель или компания, ведущие коммерческую (производственную) деятельность обязаны информировать государство об коммерческих итогах своей работы путем подачи налоговых деклараций по каждому из причитающихся на их долю налогу. Но в некоторых случаях допускается заполнение всего одного, упрощенного документа.

Что такое единая упрощенная налоговая декларация на ОСНО

Если хозяйствующий субъект по каким-то причинам не ведет свою деятельность и не имеет дохода, а официальную регистрацию своего бизнеса не приостановил, то обязанность декларировать отсутствие дохода остается. Для этого предлагается единый универсальный инструмент – упрощенная декларация. Она подается если в течение отчетного периода:

- На расчетных счетах компании или ИП не было никаких движений финансовых потоков.

- ИП не осуществлял торговых операций и не оказывал услуг по подотчетным видам деятельности.

- Отсутствовали любые объекты налогообложения.

То есть даже разовая сделка, или единожды поступившие на счет средства, делают применение ЕУД невозможным.

Данная норма регулируется законодательством, а именно:

- 80-ой статьей НК.

- Приказом по Минфину за номером 62н.

- Приказом по Минфину за номером 104н.

- И письмом по ФНС 16-15/136074.

Что такое единая упрощенная налоговая декларация на ОСНО, расскажет видео ниже:

Кто ее сдает

Подавать облегченную декларацию могут компании вместо:

ИП, находящиеся на ОСНО могут заменить данной формой только декларацию НДС. Отчетность по НДФЛ предприниматель обязан подавать, пока не закончится его регистрация в качестве ИП, независимо есть у него доходы от предпринимательства или нет.

Крайний срок подачи – двадцатое число следующего месяца (за кварталом или годом).

Заполнение документа

Декларация подается на двух листах по форме 1151085 (КНД) и заполняется самим налогоплательщиком (кроме отметки о ее приеме). Эта форма приемлема как для компаний, так и для ИП на ОСНО.

Правила и требования

Заполняя единую декларацию, требуется соблюдать требования, применяемые при подаче любого налогового документа:

- Использовать можно лишь заглавные печатные символы.

- При заполнении электронной версии размер шрифта может быть 16 – 18.

- Заполняется документ черным или синим цветом.

- Вначале заполняется крайняя левая клетка и далее направо.

- В оставшихся свободными клетках ставится 0.

- Заполнять страницу только с одной стороны. При сдаче – не сшивать.

- Исправление и затирка ошибок и описок не допускается.

Как заполняется единая упрощенная налоговая декларация, расскажет данный видеосюжет:

Образец

Заполняется документ последовательно, начиная с первой страницы:

- Первую верхнюю строку занимает ИНН.

- Ниже идет КПП и номер страницы.

- Следующая строка – вид документа (1 – первичный, 3 – корректировка, через дробь ее номер). Правее – отчетный год.

- Ниже – наименование отделения ФНС, в которое подается данный документ и его справочный код.

- Название компании, полностью соответствующее ее наименованию в учредительных документах. Для ИП – имя, фамилия и отчество без сокращений.

- Под ними вносится региональный код объекта административного деления по классификатору.

- И далее соответствующим кодом обозначается вид деятельности ИП (компании) взятый из классификатора по видам деятельности.

- Ниже располагается таблица, состоящая из 4-ех граф.

- В первой графе записывается названия налогов, по которым подается единая декларация.

- Во второй – соответствующий номер главы НК.

- В третьей – код отчетного периода, в четвертой – квартала. Если налоговый период год, то четвертая графа не заполняется.

- Затем – телефонный контакт заявителя.

- А на следующей строке – число страниц и общее число представленных вместе с декларацией документов.

Нижняя часть страницы состоит из двух полос и при подаче декларации плательщиком заполняется только правая. В зависимости от юридического статуса вносится один из трех вариантов:

- Если это компания, то фамилия/подпись руководителя и дата.

- Для ИП – подпись и дата.

- Если податель декларации только представитель плательщика, то указываются: название организации (фамилия частного представителя), подпись, дата и наименование подтверждающего полномочия документа.

Вторая страница предназначена только для физических лиц, и ни компаниями, ни ИП не заполняется.

Бланк ЕНД вы можете скачать здесь.

Образец заполнения единой налоговой декларации для ИП на ОСНО

Общая система налогообложения для ИП, в том числе особенности использования ЕНД описаны в данном видео:

uriston.com