Финансовый план в бизнес плане: пример и образец

Для эффективной работы предприятия финансовый план в бизнес плане необходимо проводить беспрерывно в течение всего «срока жизни» организации. Так, на начальном этапе бизнеса финансовое планирование позволяет решить вопрос о целесообразности нового дела, оценить его прибыльность, определить необходимый объем инвестиций, рассчитать срок окупаемости. При длительном функционировании финансовые планы позволяют выявлять приоритетные пути направления средств, устранить ошибки и недоработки в распределении бюджета и спрогнозировать возможное развитие компании.

Финансовое планирование — это что?

Финансовый план в бизнес плане — учет всех возможных будущих расходов и доходов, которые необходимы для развития организации и достижения стратегических целей.

Проведение подобных расчетов позволяет устанавливать баланс между наличными ресурсами и потребностью в них, выбирать выгодные источники финансирования, выгодные варианты вложения чистой прибыли.

Составление финансового плана позволяет решить ряд задач:

-

выявление неучтенных резервов организации;

-

определение объема финансовых вложений, который требуется для выполнения плана;

-

эффективное распределение и использование денежных средств;

-

обеспечение оптимальных финансовых взаимоотношений с банками.

При составлении финансового плана необходимо следовать ключевым принципам эффективности:

-

Обеспечение безопасности

-

Оптимизация. Возводимые стратегическим планом ограничения все же оставляют некоторые альтернативы, среди которых необходимо выбирать наиболее выгодные.

-

Координация и интеграция. Если деятельность компании затрагивает различные сферы хозяйственных отношений, при планировании необходимо учитывать их взаимосвязь и интеграцию.

-

Контроль. Готовый финансовый план должен обосновывать систему контроля производственно-хозяйственной деятельности и анализа результатов работы всех подразделений.

- Документирование. Финансовый план — важный документ, который регламентирует финансово-хозяйственную деятельность всей организации.

Методы оперативного финансового планирования

Наиболее простой вид финансового планирования — оперативный, или, как его еще называют, краткосрочный, план. Составляют его, как правило, на неделю или месяц — на период, в котором все затраты и финансовые поступления заранее известны. Я предлагаю начать знакомство с планами именно с него.

Составлять оперативный план можно по двум методикам:

-

По расходам.

Этот метод предусматривает определение величины и сроков постоянных расходов на планируемый период. Для этого необходимо просуммировать все расходы, обеспечивающие работоспособность бизнеса. Отталкиваясь от полученного значения, можно определить, какой доход Вам потребуется для погашения этих платежей, а значит и объем необходимой работы Вам также известен. Такой вид планирования позволяет отслеживать состояние бюджета и оперативно принимать меры для его стабилизации.

Этот метод предусматривает определение величины и сроков постоянных расходов на планируемый период. Для этого необходимо просуммировать все расходы, обеспечивающие работоспособность бизнеса. Отталкиваясь от полученного значения, можно определить, какой доход Вам потребуется для погашения этих платежей, а значит и объем необходимой работы Вам также известен. Такой вид планирования позволяет отслеживать состояние бюджета и оперативно принимать меры для его стабилизации. -

По доходам. Данное планирование бюджета осуществляет по мере денежных поступлений. При этом Вы можете планировать затраты лишь из располагаемых средств, которые уже присутствуют на счете компании. За расчетный период принимается неделя или месяц — все зависит от частоты поступления денег. Так, в первый расчетный период происходит ожидание поступлений, выплаты не производятся, происходит накопление средств. После поступления денег на счет планируется второй расчетный период, при котором накопленные средства планируются к выплатам, а все поступающие средства «замораживаются» до третьего периода.

Таким образом, накопления прошлых периодов обеспечивают текущие платежи, за счет чего денежный поток уравновешивается и легко планируется.

Таким образом, накопления прошлых периодов обеспечивают текущие платежи, за счет чего денежный поток уравновешивается и легко планируется.

Выбрав один из этих методов, Вы можете приступить к планированию и регулированию денежных потоков компании. Как только краткосрочное планирование войдет у Вас в привычку, пора переходить к долгосрочным планам.

Долгосрочное финансовое планирование

Составление оперативных планов позволит Вам систематизировать информацию о сроках и размерах денежных поступлений и необходимых платежей. Имея эти данные, Вы легко сможете спланировать финансовую часть бизнес плана на более длительный срок.

Так, Вы можете определить производственные мощности и возможность реализации продукции; знаете, в какие периоды ожидать спада продаж, а в какие наступит подъем; уверены в сроках поступления платежей. Все эти данные позволят Вам спланировать ежемесячное поступление финансов, которое будет производиться в течение года.

Также Вам известны необходимые расходы. Я рекомендую проранжировать все статьи расходов и учитывать их по отдельности. Критерием ранжирования стоит выбрать важность расходов. Так, на высшем уровне следует помещать те платежи, от которых зависит работоспособность бизнеса. На нижнем маловажные инвестиции, которые погашаются излишками прибыли. При этом стоит соблюдать правило: не осуществлять выплат по статьям расходов, если вышестоящие «кошельки» еще не полностью погашены. Такой подход позволит Вам обезопасить свое производство и минимизировать риск неправильного распределения средств.

Я рекомендую проранжировать все статьи расходов и учитывать их по отдельности. Критерием ранжирования стоит выбрать важность расходов. Так, на высшем уровне следует помещать те платежи, от которых зависит работоспособность бизнеса. На нижнем маловажные инвестиции, которые погашаются излишками прибыли. При этом стоит соблюдать правило: не осуществлять выплат по статьям расходов, если вышестоящие «кошельки» еще не полностью погашены. Такой подход позволит Вам обезопасить свое производство и минимизировать риск неправильного распределения средств.

При составлении годового финансового плана необходимо учитывать статистики предыдущих лет, а также стратегический план развития. Я рекомендую, планировать доходы по минимуму, а расходы по максимуму, чтобы изменения обстоятельств не были для Вас фатальными.

Этапы финансового планирования

Для того, чтобы финансовая модель бизнес плана была долгосрочной, необходимо провести различные расчеты. Весь массив работы можно разбить на этапы.

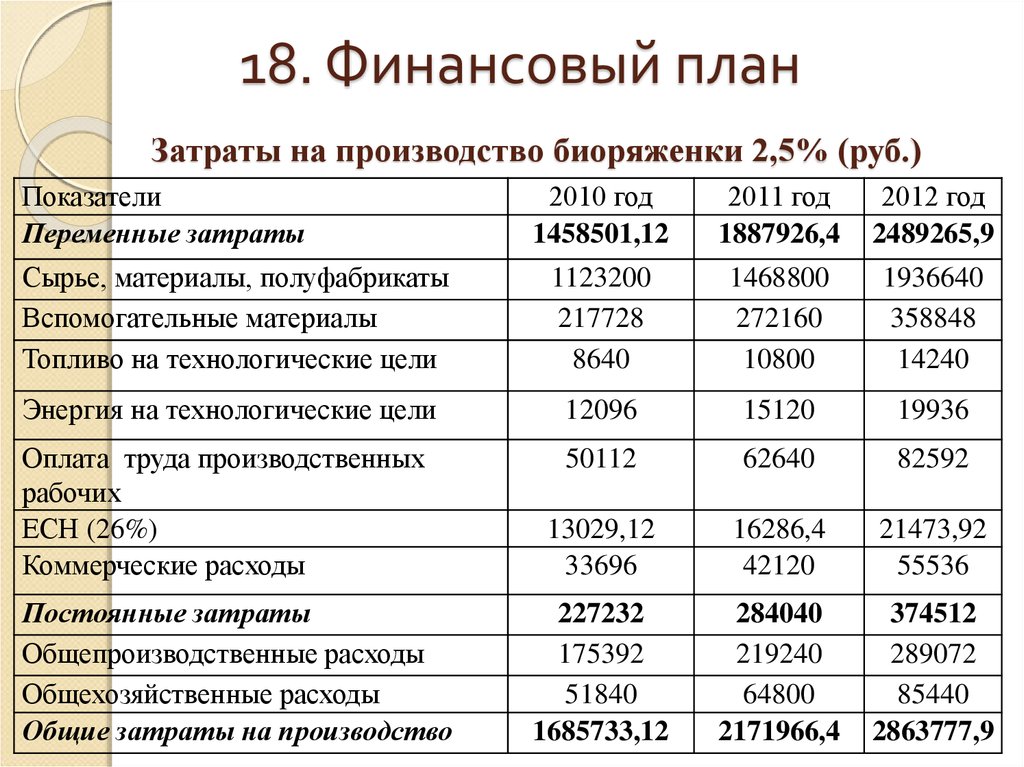

Определение постоянных и переменных расходов.

Прежде всего весь массив расходов должен быть разделен на 2 группы:

-

Постоянные — платежи, размер и необходимость которых не зависят от объема произведенной продукции. Пример: расходы на содержание офисного помещения, заработная плата руководства.

-

Переменные затраты напрямую зависят от изготавливаемой продукции и корректируются вместе с ее изменениями. Пример: расходы на материалы, заработная плата основных рабочих.

Переменные издержки используются для определения маржинального дохода — дополнительный доход, получаемый от производства дополнительной единицы продукции. Рассчитывается он, как разность между выручкой и переменными затратами, и позволяет понять, каково приращение дохода при увеличении производства.

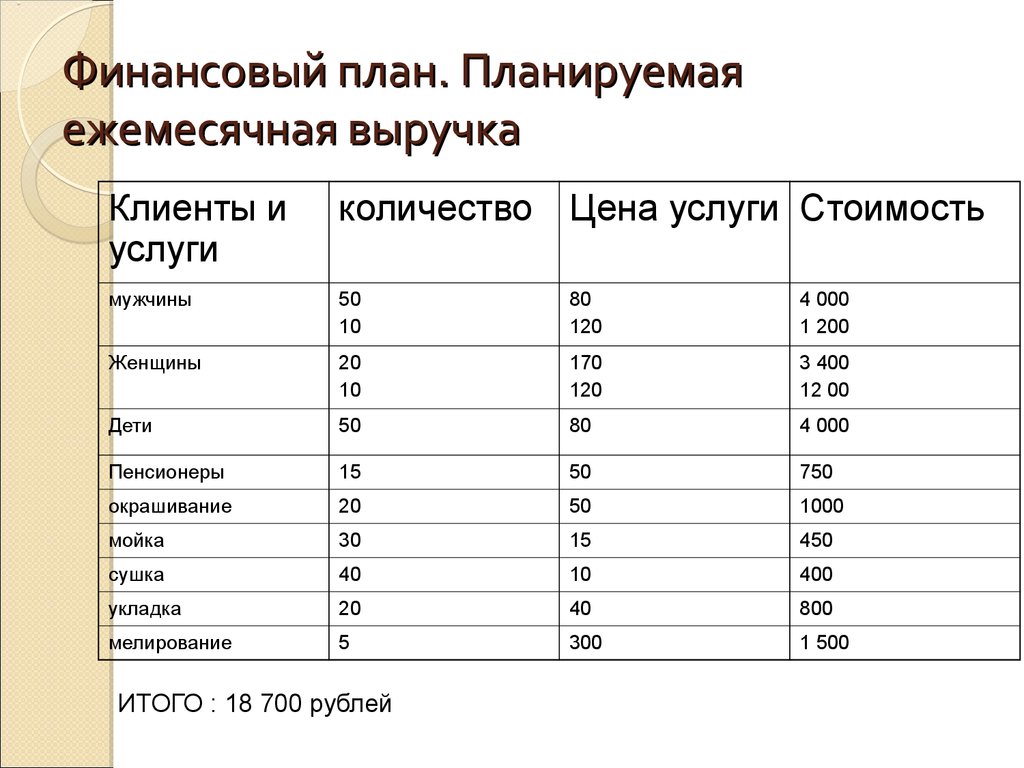

Планирование доходов.

Прогноз возможных доходов начинается с определения цены. Для этого стоит провести анализ конкурентов, выявить средние расценки, которые они предлагают, соотнести их с полученным уровнем расходов — позволят ли цены компенсировать расходы? Или может быть у Вас есть возможность снизить цену?

Также необходимо оценить размер заказа. Для этого также необходимо обратиться к опыту конкурентов или собственным наблюдениям и определить тот объем продукции, который может единоразово потребоваться потенциальному покупателю.

Для этого также необходимо обратиться к опыту конкурентов или собственным наблюдениям и определить тот объем продукции, который может единоразово потребоваться потенциальному покупателю.

Умножив полученный объем на равновесную цену, Вы получите средний чек. Он позволит Вам определить, какое количество клиентов Вы сможете обслуживать, неся уже запланированные расходы.

Осталось только оценить поток клиентов, которых Вы сможете привлечь. Для этого используются два показателя:

-

объемы рынка, то есть средний поток клиентов, которые могут заинтересоваться Вашим предложением;

-

количество заказов, которые Вы сможете обслужить при заданных производственных мощностях.

Соотношение двух последних показателей отражает характер использования располагаемых ресурсов. Если Вы не можете удовлетворять спрос, стоит пересмотреть доходную часть и вложиться в развитие мощности производства. Если же Ваше предложение превышает спрос, Вы не оптимально используете свои ресурсы и тратите больше, чем зарабатываете.

Расчет точки безубыточности.

Точка безубыточности — тот объем продаж, при котором чистый доход равняется нулю, то есть все доходы компании позволяют лишь компенсировать расходы. Достигается точка безубыточности в тот момент, когда маржинальный доход становится равным постоянным затратам.

Дальнейшее наращивание производства позволит компании не только окупаться, но и приносить свободную прибыль. Снижение — формирование дефицитного бюджета компании.

Уже на этапе планирования Вы сможете оценить, сколько денег будет требоваться ежемесячно на содержание компании, какой потенциальный доход она сможет принести, к какому сроку ожидать достижение точки безубыточности, когда компания начнет приносить доход и т.д. Это позволит Вам обоснованно принимать глобальные решения: соглашаться на долгосрочные контракты, брать крупные займы и кредиты, планировать расширение бизнеса.

Финансовых расчетов в бизнес-плане

Финансовые расчеты в бизнес плане состоят из следующих аспектов:

-

общие активы, которые нужны для продолжения работы компании;

-

внешние инвестиции;

-

анализ главных источников постоянных издержек.

Ими являются: расходы на оборудование, зарплата, аренда, коммунальные счеты, реклама, налоги;

Ими являются: расходы на оборудование, зарплата, аренда, коммунальные счеты, реклама, налоги; -

определение комфортных условий для достижения максимальной прибыли и поддержания финансовой устойчивости;

-

меры по повышению инвестиционной привлекательности организации;

-

конечные и промежуточные результаты динамики денежных средств.

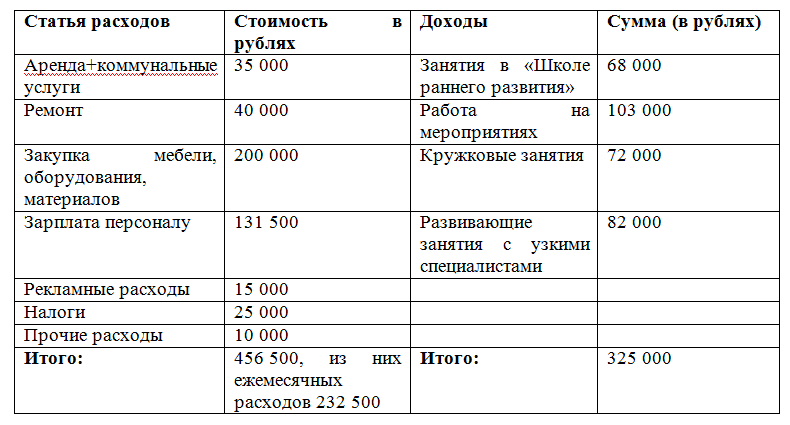

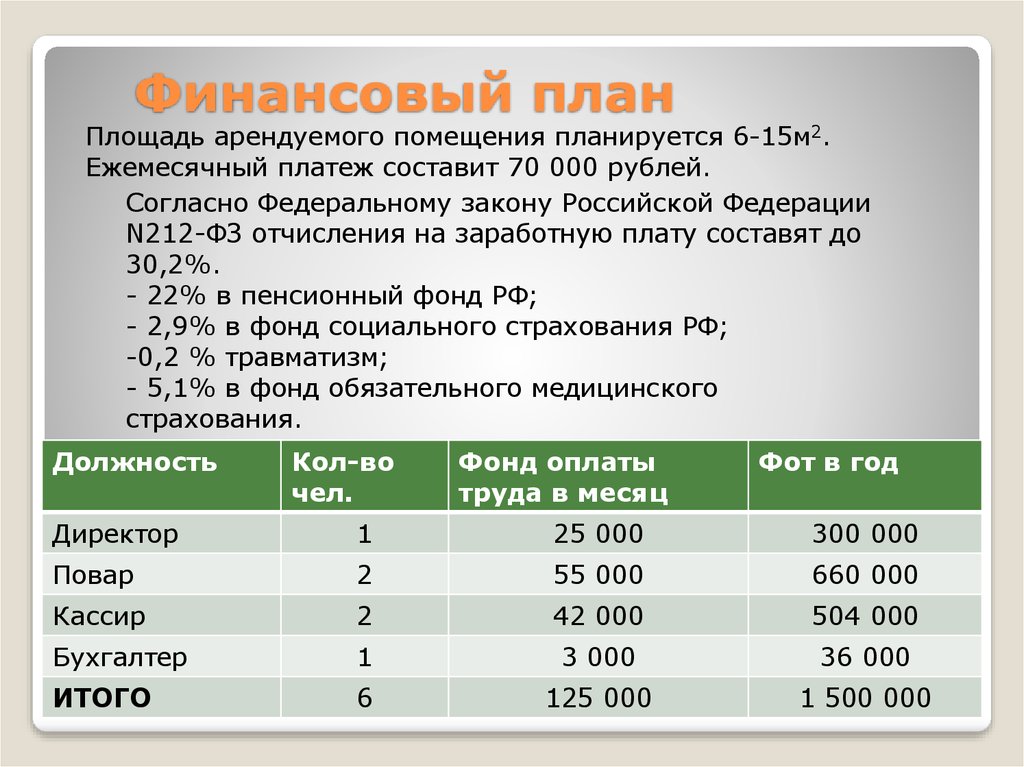

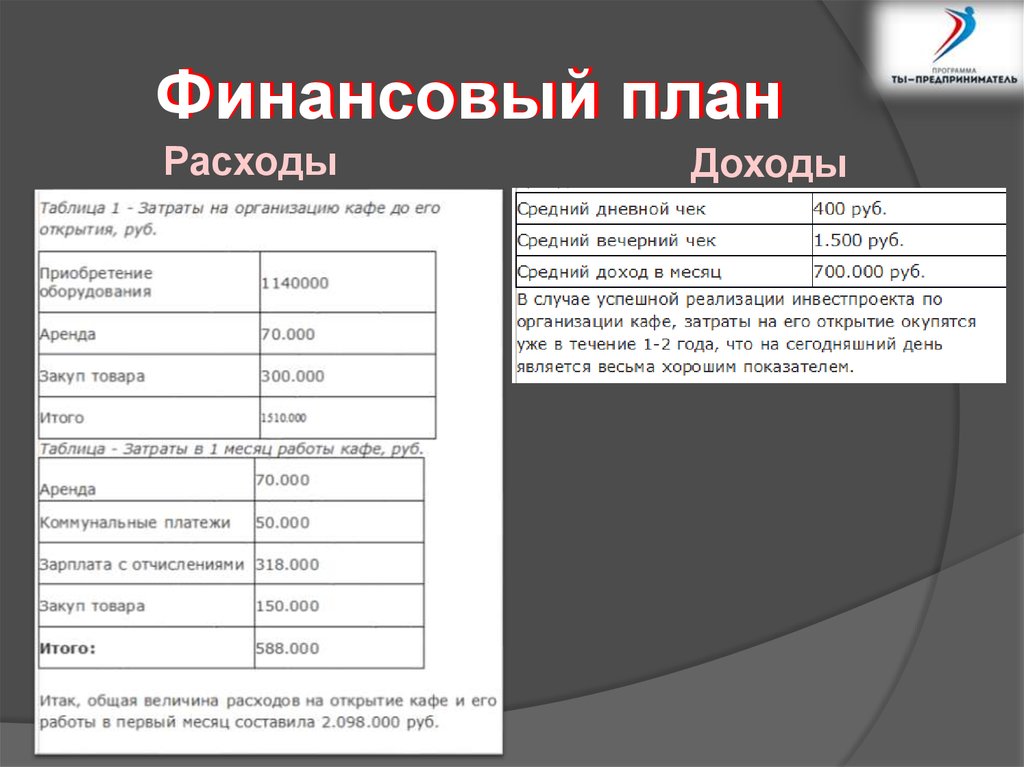

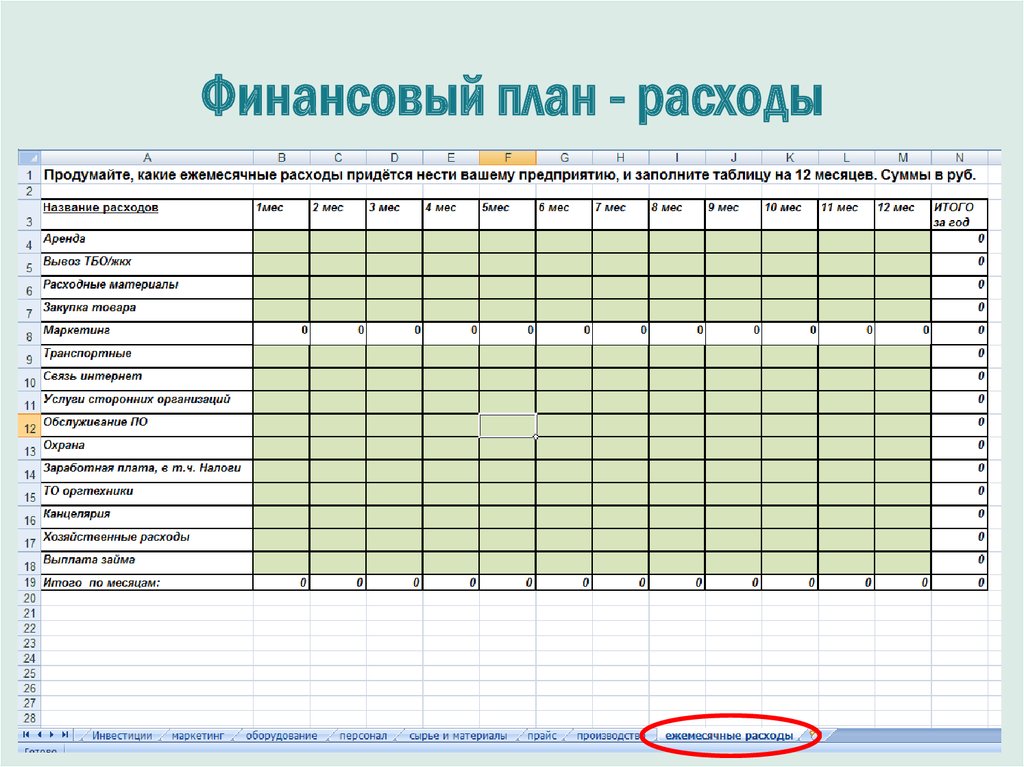

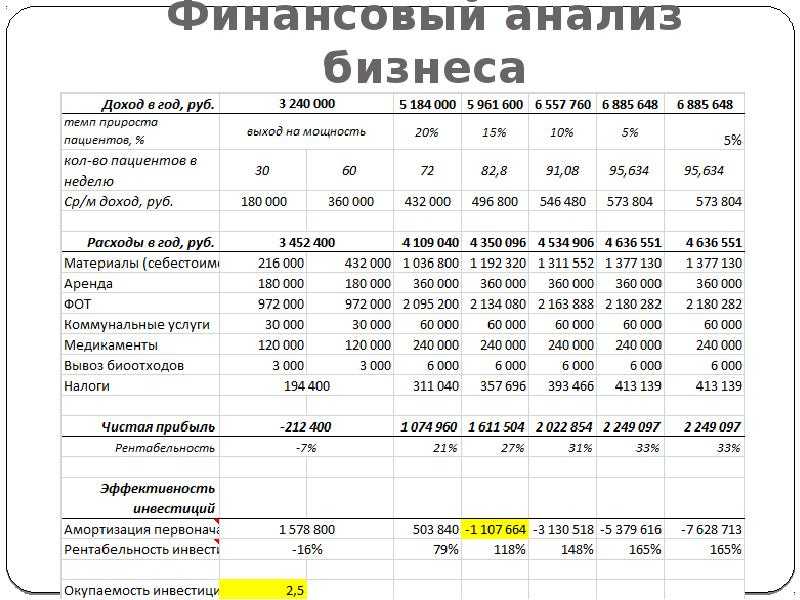

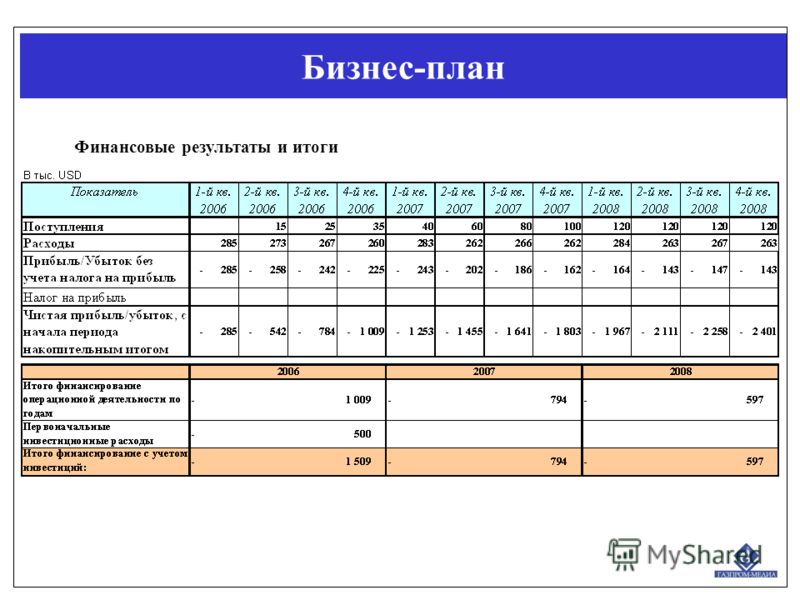

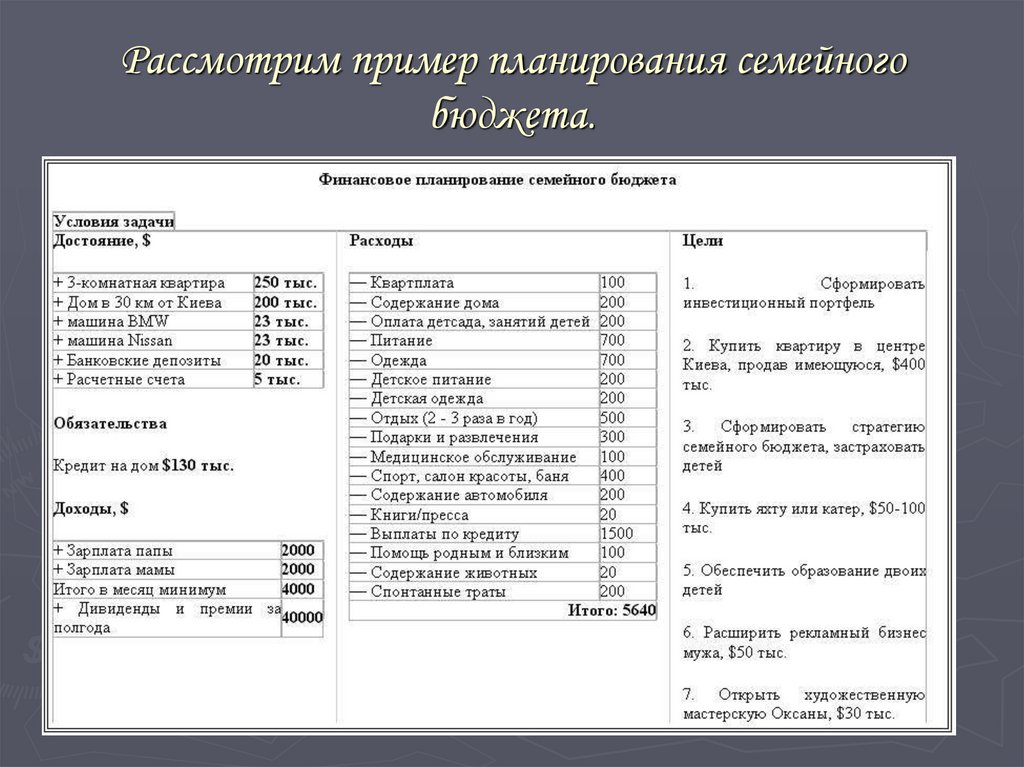

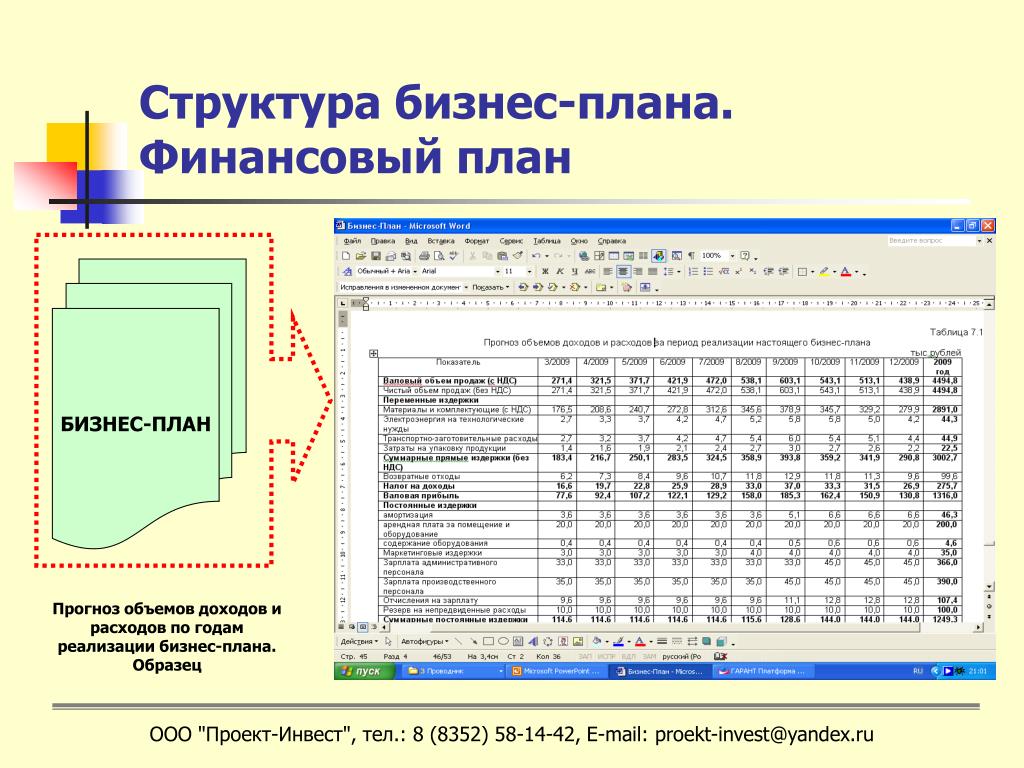

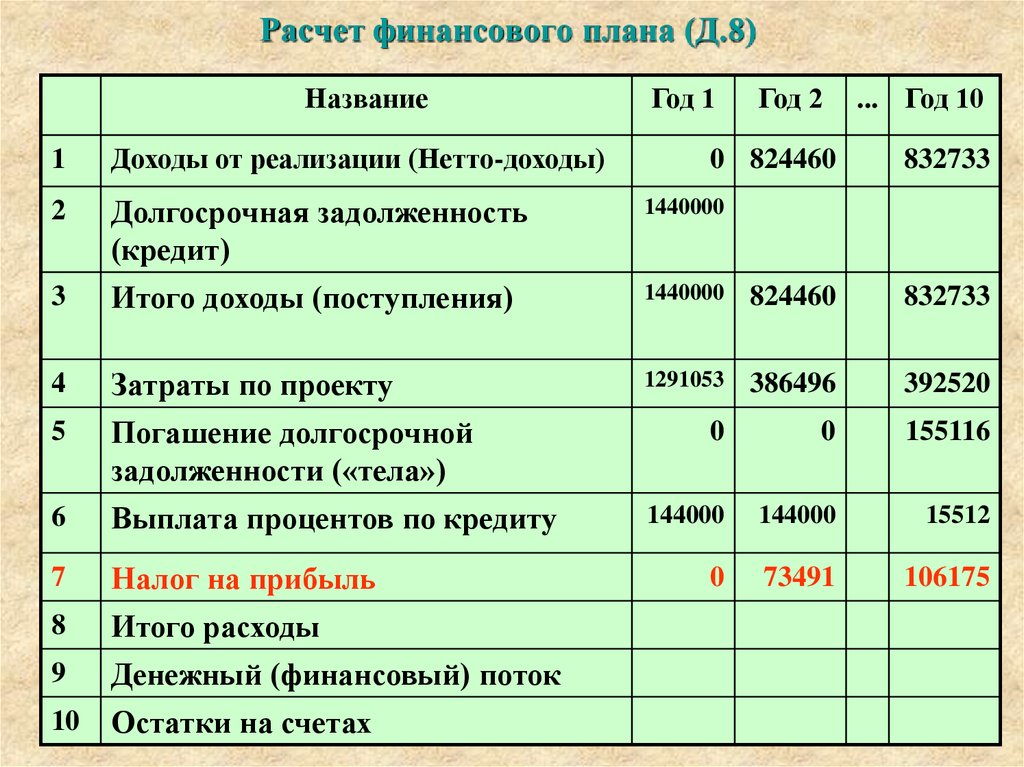

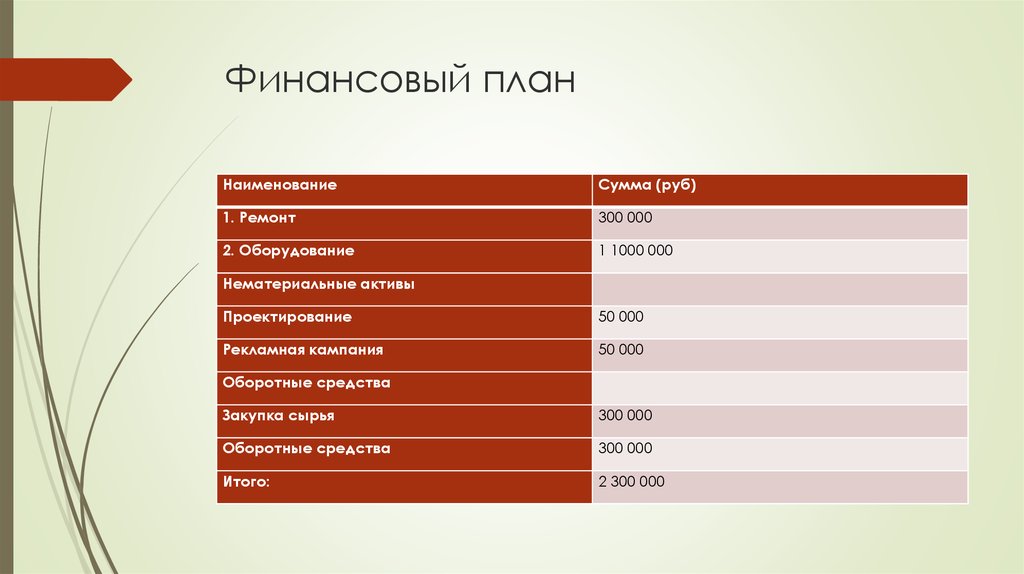

Финансовый план в бизнес плане пример

Вот образец финансового плана в бизнес плане. В Интернете вы сможете найти еще больше образцов:

Заключение

Финансовый план — индикатор эффективности Вашего бизнеса. Он позволит Вам четко отслеживать состояние дел и принимать срочные меры по улучшению работы. Все это приводит к тому, что Вы верно движетесь в сторону поставленных стратегических целей, управляя своим движением.

Тематическое видео:

История из жизни

День перезагрузки: отдохнул, пересмотрел свои взгляды на некоторые вопросы, обдумал цели. Что из этого получилось, читайте далее.

Что из этого получилось, читайте далее.

Воскресенье – чудесный день для отдыха. Сегодня мне удалось хорошенько отыграться за всю прошедшую неделю. Несмотря на то, что в последнее время я особо не перетруждался, организм требовал поспать подольше. Возможно, он чувствует выходной, а может я сам даю себе такую установку.

За сегодняшний день я успел съездить в офис, сходить в кино, провести время с женой, потренироваться с братьями – вот такой насыщенный денек получился, хоть особой целесообразности в моих действиях не было.

Стоит отметить, что дневной сон позволяет за короткий промежуток времени восстановить большую часть сил — не зря же в детстве наш день был организован таким образом, чтобы мы могли отдохнуть в середине дня. Если распланировать свой день таким образом, чтобы после дневного сна приступить к активным действиям, можно максимально эффективно использовать свое время.

В это чудесное воскресенье я пришел к важному выводу: крайне тяжело куда-то двигаться без цели. Именно цели заставляют нас работать и зарабатывать, организовывать и заполнять свое свободное время, двигаться в перед. Сколько раз я слышал: «Ставьте цели, чтобы добиваться их!», «Без целей Вы не добьетесь успеха!», но, чтобы полностью осознать смысл этих указаний, мне нужно было самостоятельно прийти к правильным мыслям.

Именно цели заставляют нас работать и зарабатывать, организовывать и заполнять свое свободное время, двигаться в перед. Сколько раз я слышал: «Ставьте цели, чтобы добиваться их!», «Без целей Вы не добьетесь успеха!», но, чтобы полностью осознать смысл этих указаний, мне нужно было самостоятельно прийти к правильным мыслям.

Я постарался разложить свои мысли «по полочкам», чтобы понять, к чему я хотел бы стремиться. Конечно, большинство целей касались материальных ценностей и ответов на животрепещущие вопросы. Я весь день был занят этими мыслями и, как сказала моя жена, «думал слишком громко». Мне удалось подметить очень много нюансов, например, мою неэффективность в 2018 году. Казалось бы, прошло полгода, а я все плыву по течению. Вроде все хорошо, есть определенные результаты, но они не увеличиваются. Видимо, нужно пересмотреть свои планы.

P.S. Посмотрим, что выйдет из моих только зарождающихся размышлений о целях в жизни и бизнесе.

Если вы обнаружили ошибку в тексте, выделите её и нажмите ctrl + enter

Финансовый план

Финансовое планирование — это комплексная оценка текущего и будущего состояния бизнеса с использованием известных в настоящее время показателей для прогнозирования будущих потоков денежных средств, прибыли и планов вывода средств. Процесс формирования финансовой политики в отношении инвестиций и управления средствами предприятия.

Процесс формирования финансовой политики в отношении инвестиций и управления средствами предприятия.

Инструменты и материалы для финансового планирования

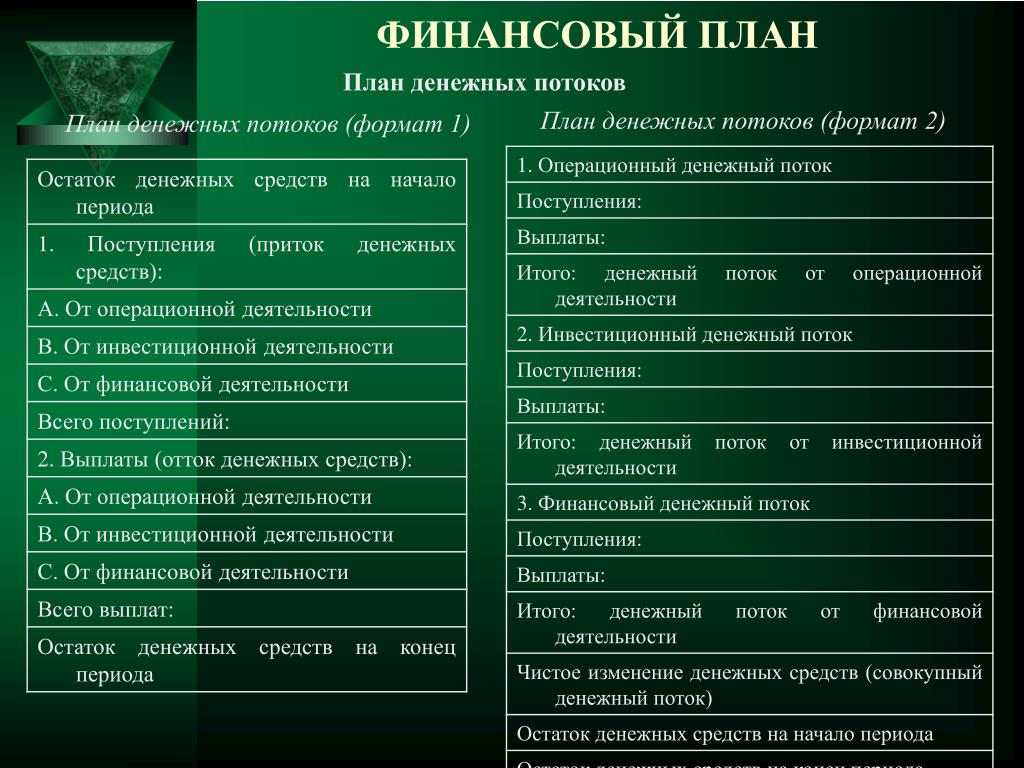

Планирование движения денежных средств

Планирование движения денежных средств — один из важных видов финансового планирования. Бизнес планирует операционные и инвестиционные расходы в зависимости от прогнозируемого денежного потока.

Неправильное планирование движения денежных средств приведет компанию к финансовым трудностям.

Планирование прибыли

Планирование прибыли — управленческие действия, предпринимаемые бизнесом для достижения целевого уровня прибыли. В результате управленческих решений разрабатываются первичные планы и выполняется консолидация в общий финансовый план. Управленческая команда корректирует планы для достижения целевого уровня прибыли. В процессе планирования, используется анализ «что, если» для прогноза прибыли в различных сценариях.

В процессе планирования, используется анализ «что, если» для прогноза прибыли в различных сценариях.

Планирование прибыли работает, когда команда менеджеров следует утвержденному плану планирования. Часто планирование прибыли — это ежегодное упражнение, в котором участвует руководство и потом не выполняет принятый план. Методики планирования прибыли необходимо пересматривать, когда происходят существенные изменения в условиях ведения бизнеса. В противном случае руководство использует старые директивы планирования, которые не работают в новой бизнес среде.

В чем разница между финансовым планом и финансовым прогнозом?

Финансовый прогноз — расчетная оценка будущих доходов и расходов бизнеса. Для подготовки финансового прогноза используется финансовая модель. Для управления оборотным капиталом и планирования прибыли, бизнес должен иметь обоснованное представление о планируемой выручке и необходимых расходах за определенный временной период.

Финансовый план — процесс в пошаговом формате, определяющий использование капитала и активов бизнеса для достижения целей получения прибыли, на основе реалистичного финансового прогноза. Финансовый план — основная часть бизнес-плана, с точки зрения использования ресурсов бизнеса для получения максимально возможных доходов.

Способы использования прогнозной финансовой отчетности

- В процессе разработки прогнозов и изучения полученных результатов менеджер имеет возможность оценить соответствие разрабатываемых предложений стратегическим целям бизнеса и ожиданиям инвесторов. Например. Если прогнозная рентабельность активов бизнес-направления ниже показателей консолидированного баланса, менеджеры должны найти решение улучшающее этот показатель.

- Финансовые модели на основе данных прогнозной финансовой отчетности используют для оценки влияния планируемых изменений в операционной деятельности на показатели рентабельности бизнеса и финансовые коэффициенты.

Использование финансовой модели позволяет менеджерам выполнять сценарный анализ бизнеса «что, если».

Использование финансовой модели позволяет менеджерам выполнять сценарный анализ бизнеса «что, если».

- Возможность определения будущих денежных потоков для выбора плана развития предприятия. Менеджеры используют прогнозную финансовую отчетность для оценки потребности бизнеса в финансировании.

Расчет и анализ оборачиваемости

Расчет оборачиваемости товарного запаса, дебиторской задолженности, кредиторской задолженности, денежных средств. Показатели для анализа операционного денежного потока.

План продаж

Продажи — основной источник поступления денежных средств. От качества разработки плана продаж будет зависеть финансовый результат вашего бизнеса. Пример плана продаж. 7 советов по составлению плана продаж.

Управление оборотным капиталом

Практический пример структуры оборотного капитала. Советы по управлению оборотным капиталом. Скачайте финансовый план интернет-магазина.

4 популярных ошибки в управлении Cash Flow

Узнайте о распространенных ошибках в управлении денежными средствами в бизнесе. Как не попасть в трудное финансовое положение. Интеллект-карта онлайн.

Как не попасть в трудное финансовое положение. Интеллект-карта онлайн.

Стоимость привлечения Клиента CAC (Customer Acquisition Cost)

Как определить CAC — стоимость привлечения нового Клиента для бизнеса. Метрика CAC. Формула расчета планируемой стоимости привлечения Клиента. Данные по отраслям. Интеллект-карта онлайн.

Ценность Клиента LTV

Метрика LTV. Как измерить и планировать ценность клиента. LTV маркетинг. Сколько можно потратить на приобретение Клиента? Как планировать цену за клик? Интеллект-карта онлайн. Калькулятор LTV.

4 шага к составлению финансового плана для вашего малого бизнеса

Когда речь идет о долгосрочном успехе в бизнесе, подготовка — это самое главное. И ключом к этой подготовке является надежный финансовый план. Это поможет вам найти инвесторов, предвидеть рост и избежать нехватки денежных средств. Для начала вам необходимо изучить некоторые ключевые элементы финансового планирования.

Что такое финансовый план?

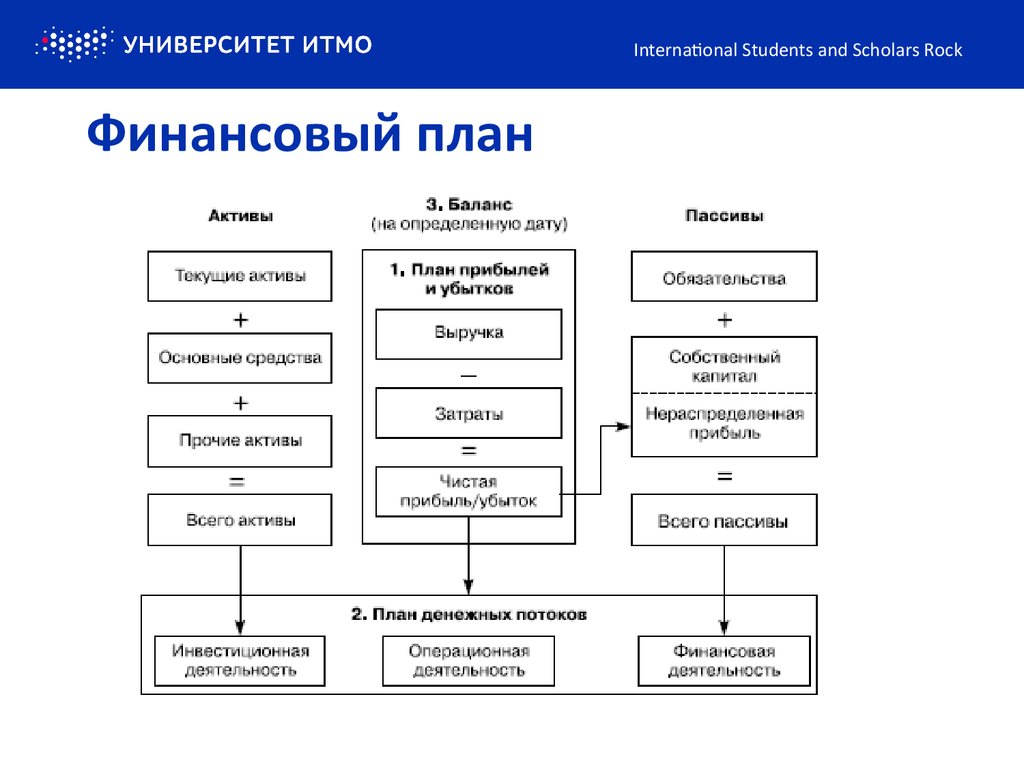

Финансовый план помогает определить, является ли идея жизнеспособной, а затем поможет вам достичь финансового благополучия по мере развития вашего бизнеса. Он является неотъемлемой частью общего бизнес-плана и состоит из трех финансовых отчетов — отчета о движении денежных средств, отчета о прибылях и убытках и баланса. В вашем плане каждый из них будет включать краткое объяснение или анализ.

Он является неотъемлемой частью общего бизнес-плана и состоит из трех финансовых отчетов — отчета о движении денежных средств, отчета о прибылях и убытках и баланса. В вашем плане каждый из них будет включать краткое объяснение или анализ.

Ключевые выводы

- Финансовый план поможет вам узнать, в каком состоянии находится ваш бизнес, и позволит вам принимать более обоснованные решения о распределении ресурсов.

- Финансовый план состоит из трех основных компонентов: прогноз движения денежных средств, отчет о прибылях и убытках и балансовый отчет.

- Ваш финансовый план содержит ответы на основные вопросы, позволяющие ставить и отслеживать прогресс в достижении целей.

- Использование программного обеспечения для управления финансами дает вам инструменты для эффективного принятия стратегических решений.

Почему финансовый план важен для малого бизнеса?

Хорошо составленный финансовый план может помочь вам обрести большую уверенность в своем бизнесе и лучше понять, как распределять ресурсы. Это показывает, что ваш бизнес стремится к разумным расходам и его способности выполнять финансовые обязательства. Финансовый план поможет вам определить, повлияет ли выбор на доход и в каких случаях необходимо использовать резервные фонды.

Это показывает, что ваш бизнес стремится к разумным расходам и его способности выполнять финансовые обязательства. Финансовый план поможет вам определить, повлияет ли выбор на доход и в каких случаях необходимо использовать резервные фонды.

Это также важный инструмент, когда вы просите инвесторов рассмотреть ваш бизнес. Ваш финансовый план показывает, как ваша организация управляет расходами и получает доход. Он показывает, на каком уровне находится ваш бизнес и сколько ему нужно от продаж и инвесторов для достижения важных финансовых показателей.

Компоненты финансового плана для малого бизнеса

Независимо от того, изменяете ли вы свой план или начинаете с нуля, финансовый план должен включать:

Отчет о прибылях и убытках: Здесь показано, как ваша компания понесла прибыль или убыток за определенный период — обычно за три месяца. Также известный как отчет о прибылях и убытках (P&L) или предварительный отчет о прибылях и убытках, он содержит следующее:

- Себестоимость реализации или стоимость товаров (сколько стоит производство ваших товаров или услуг?)

- Операционные расходы, такие как арендная плата и коммунальные услуги

- Потоки доходов, обычно в форме продаж

- Сумма общей чистой прибыли или убытка, также известная как валовая прибыль

Балансовый отчет: Вместо того, чтобы оглядываться назад или заглядывать в будущее, балансовый отчет поможет вам увидеть, где вы находитесь прямо сейчас.

Теперь, когда у вас есть эти три элемента, вы готовы создать свой баланс. И, как следует из названия, по завершении вы захотите сбалансировать это до нуля. С одной стороны перечислите свои активы, например наличные деньги. А с другой стороны перечислите свои обязательства и собственный капитал (или сколько денег генерирует бизнес). Бухгалтерский баланс используется вместе с другими финансовыми отчетами для расчета финансовых коэффициентов бизнеса, о чем будет сказано ниже.

Бухгалтерский баланс

активов =

Обязательства + акционерный капитал

Дебетовое сальдо

Баланс кредита

Активы Обязательства Акционерный капитал - Наличные: $175 000

- Инвентарь: $225 000

- Земля/недвижимость: $645 000

- Кредиторская задолженность: $17 000

- Долгосрочный долг: 450 000 долларов США

- Обыкновенные акции: 150 000 долларов

- Нераспределенная прибыль: 428 000 долларов США

Зачем нужен баланс? Он может дать представление о вашем бизнесе и показать важные показатели, такие как, сколько у вас денег, каковы ваши обязательства и какую прибыль вы получаете с первого взгляда.

Кадровое расписание: Вам нужны правильные люди для достижения целей и сохранения стабильного денежного потока. Кадровый план рассматривает существующие должности и помогает вам увидеть, когда пришло время привлечь больше членов команды, и должны ли они работать полный рабочий день, неполный рабочий день или работать на контрактной основе. Он рассматривает уровни компенсаций, включая льготы, и прогнозирует эти затраты. Глядя на рост и затраты, вы можете увидеть, оправдывают ли потенциальные выгоды, связанные с новым сотрудником, затраты.

Деловые показатели: Иногда вам нужно смотреть не только на общую картину. Вам нужно углубиться в конкретные аспекты вашего бизнеса и следить за тем, как работают отдельные области. Бизнес-коэффициенты — это способ увидеть такие вещи, как размер чистой прибыли, рентабельность собственного капитала, оборот кредиторской задолженности, отношение активов к продажам, оборотный капитал и общий долг к общим активам.

Числа, используемые для расчета этих коэффициентов, берутся из вашего отчета о прибылях и убытках, балансового отчета и отчета о движении денежных средств и часто используются, чтобы помочь запросить финансирование у банка или инвесторов.

Числа, используемые для расчета этих коэффициентов, берутся из вашего отчета о прибылях и убытках, балансового отчета и отчета о движении денежных средств и часто используются, чтобы помочь запросить финансирование у банка или инвесторов.Прогноз продаж: Сколько вы продадите за определенный период? Прогноз продаж должен быть постоянной частью любого процесса планирования, поскольку он помогает предсказать движение денежных средств и общее состояние организации. Прогноз должен соответствовать количеству продаж в вашем отчете о прибылях и убытках. Организация и сегментация прогноза продаж будет зависеть от того, насколько тщательно вы хотите отслеживать продажи и свой бизнес. Например, если вы владеете отелем и сувенирным магазином, вы можете отдельно отслеживать продажи гостей, оставшихся на ночь, и продажи магазина.

Прогноз движения денежных средств: Возможно, одним из наиболее важных аспектов вашего финансового плана является отчет о движении денежных средств.

Ваш бизнес работает на наличных деньгах. Понимание того, сколько денег поступает и когда их ожидать, показывает разницу между вашей прибылью и позицией наличности. Он должен отображать, сколько денег у вас есть сейчас, куда они идут, откуда они будут поступать, а также расписание для каждого действия.

Ваш бизнес работает на наличных деньгах. Понимание того, сколько денег поступает и когда их ожидать, показывает разницу между вашей прибылью и позицией наличности. Он должен отображать, сколько денег у вас есть сейчас, куда они идут, откуда они будут поступать, а также расписание для каждого действия.Прогнозы доходов: Сколько денег ваша компания заработает за определенный период, обычно за год. Возьмите это, а затем вычтите ожидаемые расходы, и вы получите прогнозы доходов. В некоторых случаях они включаются в отчеты о прибылях и убытках.

Активы и пассивы: Оба эти элемента являются частью вашего баланса. Активы — это то, чем владеет ваша компания, включая текущие и долгосрочные активы. Текущие активы могут быть преобразованы в денежные средства в течение года.

Подумайте о таких вещах, как запасы, инвентарь и дебиторская задолженность. Долгосрочные активы — это материальные или основные активы, предназначенные для долгосрочного использования, такие как мебель, приспособления, здания, машины и транспортные средства.

Подумайте о таких вещах, как запасы, инвентарь и дебиторская задолженность. Долгосрочные активы — это материальные или основные активы, предназначенные для долгосрочного использования, такие как мебель, приспособления, здания, машины и транспортные средства.Обязательства — это деловые обязательства, которые делятся на текущие и долгосрочные категории. Примерами текущих обязательств в финансовом плане являются начисленная заработная плата, налоги к уплате, краткосрочные кредиты и другие обязательства со сроком погашения в течение года. Долгосрочные обязательства включают кредиты акционеров или банковские долги, срок погашения которых наступает более чем через год.

Анализ безубыточности: Ваша точка безубыточности — сколько вам нужно продать, чтобы покрыть все ваши расходы — будет определять ваши цели по доходам от продаж и объемам.

Начните с расчета маржинальной прибыли путем вычитания стоимости товара или услуги из суммы, которую вы платите. В случае с магазином велосипедов, продажная цена нового велосипеда за вычетом того, что вы заплатили за него, и зарплаты вашего продавца велосипедов, вашей арендной платы и т. д. Поняв свои постоянные затраты, вы сможете начать понимать, сколько вы Нам нужно наценить товары и услуги и какие цели по продажам и выручке поставить, чтобы остаться на плаву или получить прибыль.

Начните с расчета маржинальной прибыли путем вычитания стоимости товара или услуги из суммы, которую вы платите. В случае с магазином велосипедов, продажная цена нового велосипеда за вычетом того, что вы заплатили за него, и зарплаты вашего продавца велосипедов, вашей арендной платы и т. д. Поняв свои постоянные затраты, вы сможете начать понимать, сколько вы Нам нужно наценить товары и услуги и какие цели по продажам и выручке поставить, чтобы остаться на плаву или получить прибыль.

4 шага к созданию финансового плана для вашего малого бизнеса

Создайте стратегический план: Начав со стратегического плана, вы сможете подумать о том, чего вы хотите от своей компании. Прежде чем смотреть на цифры, подумайте, что вам нужно для достижения этих целей. Вам нужно будет купить больше оборудования или нанять больше персонала? Есть ли шанс, что новые цели повлияют на ваш денежный поток? Какие еще ресурсы вам понадобятся?

Определите влияние на финансы вашей компании и создайте список существующих расходов и активов, чтобы помочь вам с вашими следующими шагами.

Создание финансовых прогнозов: Это должно основываться на ожидаемых расходах и прогнозах продаж. Посмотрите на свои цели и укажите затраты, необходимые для их достижения. Включите различные сценарии. Создайте диапазон, который будет оптимистичным, пессимистичным и наиболее вероятным, чтобы вы могли предвидеть влияние каждого из них. Если вы работаете с бухгалтером, вместе изучите план, чтобы понять, как объяснить его при поиске финансирования от инвесторов и кредиторов.

План на случай непредвиденных обстоятельств: Посмотрите на свой отчет о движении денежных средств и активы и составьте план на случай, если деньги не поступят или ваш бизнес примет неожиданный оборот. Подумайте о том, чтобы иметь наличные резервы или значительную кредитную линию, если вам срочно нужны наличные.

Вам также может понадобиться продумать способы продажи активов, чтобы обеспечить безубыточность.

Вам также может понадобиться продумать способы продажи активов, чтобы обеспечить безубыточность.Контролируйте и сравнивайте цели: Посмотрите на фактические результаты в своем отчете о движении денежных средств, прогнозы доходов и даже бизнес-коэффициенты по мере необходимости в течение года, чтобы увидеть, нужно ли вам изменить свой план или вы находитесь на верном пути. Регулярная проверка поможет вам выявить потенциальные проблемы до того, как они усугубятся.

Три вопроса, на которые должен ответить ваш финансовый план

После создания плана у вас должны быть ответы на следующие вопросы:

- Как ваш бизнес будет зарабатывать деньги?

- Что нужно вашему бизнесу, чтобы начать работу?

- Что такое операционный бюджет?

Финансовые планы, которые не могут ответить на эти вопросы, нуждаются в дополнительной настройке. В противном случае вы рискуете начать новое предприятие без четкого пути и оставить ценную информацию.

В противном случае вы рискуете начать новое предприятие без четкого пути и оставить ценную информацию.

Улучшите свое финансовое планирование с помощью программного обеспечения для управления финансами

Использование электронных таблиц поможет вам выполнить работу, когда вы только начинаете. Однако легко запутаться, особенно если вы сотрудничаете с другими сотрудниками вашей организации.

Программное обеспечение для управления финансами стоит затрат, поскольку оно предлагает автоматизированные возможности, такие как анализ, отчетность и прогнозирование. Кроме того, использование облачных инструментов финансового планирования, таких как NetSuite, поможет автоматически консолидировать данные и повысить эффективность. Все сотрудники вашей организации могут получать доступ к актуальной информации и анализировать ее, что позволяет принимать более обоснованные решения.

Независимо от того, хотите ли вы получить внешнее финансирование или просто следите за развитием своего бизнеса, понимание и создание финансового плана имеет решающее значение. Когда у вас есть обзор финансов вашего бизнеса, вы можете принимать стратегические решения, чтобы обеспечить его долговечность.

Когда у вас есть обзор финансов вашего бизнеса, вы можете принимать стратегические решения, чтобы обеспечить его долговечность.

Как написать финансовую часть бизнес-плана

Getty Images

Бизнес-план является концептуальным до тех пор, пока вы не начнете заполнять цифры и термины. Разделы о вашем маркетинговом плане и стратегии интересно читать, но они ничего не значат, если вы не можете оправдать свой бизнес хорошими цифрами в нижней строке. Вы делаете это в отдельном разделе вашего бизнес-плана для финансовых прогнозов и отчетов. Финансовый раздел бизнес-плана является одним из наиболее важных компонентов плана, так как он понадобится вам, если у вас есть надежда привлечь инвесторов или получить банковский кредит. Даже если вам не нужно финансирование, вы должны составить финансовый прогноз, чтобы просто успешно управлять своим бизнесом.

«Это то, что скажет вам, будет ли ваш бизнес жизнеспособным или вы тратите свое время и/или деньги впустую», — говорит Линда Пинсон, автор книги «Автоматизация вашего бизнес-плана для Windows » (Out of Your Mind 2008) и Анатомия бизнес-плана (Out of Your Mind 2008), который занимается издательским бизнесом и программным обеспечением Out of Your Mind and In the Marketplace. «Во многих случаях это скажет вам, что вам не следует заниматься этим бизнесом».

«Во многих случаях это скажет вам, что вам не следует заниматься этим бизнесом».

Далее будет рассказано, что такое финансовая часть бизнес-плана, что она должна включать и как вы должны использовать ее, чтобы не только получить финансирование, но и лучше управлять своим бизнесом.

Копать глубже: создание точного прогноза продаж

Примечание редактора: Ищете бизнес-кредиты для вашей компании? Если вы хотите получить информацию, которая поможет вам выбрать тот, который подходит именно вам, воспользуйтесь приведенной ниже анкетой, чтобы наш партнер, BuyerZone, предоставил вам информацию бесплатно:

Как составить финансовый раздел бизнес-плана: цель Финансового раздела

Давайте начнем с объяснения того, чем финансовый раздел бизнес-плана не является. Поймите, что финансовый раздел — это не то же самое, что бухгалтерский учет. Многих это сбивает с толку, потому что финансовые прогнозы, которые вы включаете — прибыль и убыток, баланс и движение денежных средств — похожи на бухгалтерские отчеты, которые создает ваш бизнес. Но бухгалтерский учет оглядывается назад во времени, начиная с сегодняшнего дня и с исторической точки зрения. Бизнес-планирование или прогнозирование — это перспективный взгляд, начинающийся сегодня и идущий в будущее.

Но бухгалтерский учет оглядывается назад во времени, начиная с сегодняшнего дня и с исторической точки зрения. Бизнес-планирование или прогнозирование — это перспективный взгляд, начинающийся сегодня и идущий в будущее.

«Вы не делаете финансовые расчеты в бизнес-плане так же, как подсчитываете детали в своих бухгалтерских отчетах», — говорит Тим Берри, президент и основатель Palo Alto Software, который ведет блог на Bplans.com и пишет книгу. Бизнес-план «Планируй по ходу дела». «Это не налоговая отчетность. Это сложное обоснованное предположение.»

По словам Берри, это означает, что вы суммируете и агрегируете больше, чем в бухгалтерском учете, который занимается более подробно. «Вам не нужно представлять себе все будущие покупки активов с гипотетическими датами и гипотетическими графиками амортизации, чтобы оценить будущую амортизацию», — говорит он. «Вы можете просто предположить, основываясь на прошлых результатах. И вы не тратите много времени на мельчайшие детали в финансовом прогнозе, который зависит от обоснованного предположения о продажах».

Финансовый раздел бизнес-плана преследует двоякую цель. Вам это понадобится, если вы ищете инвестиции от венчурных капиталистов, инвесторов-ангелов или даже от умных членов семьи. Они захотят увидеть цифры, свидетельствующие о том, что ваш бизнес будет расти — и быстро — и что на горизонте появится стратегия выхода, в ходе которой они смогут получить прибыль. Любой банк или кредитор также попросит показать эти цифры, чтобы убедиться, что вы можете погасить кредит.

Но самая важная причина для составления этого финансового прогноза — это ваша собственная выгода, чтобы вы понимали, как вы планируете свой бизнес. «Это постоянно действующий документ. Он должен стать руководством по ведению вашего бизнеса», — говорит Пинсон. «И в любой конкретный момент, когда вы почувствуете, что вам нужно финансирование или финансирование, вы готовы пойти со своими документами».

Если есть практическое правило при заполнении цифр в финансовом разделе вашего бизнес-плана, то оно таково: будьте реалистами. «Существует огромная проблема с прогнозом хоккейной клюшки», который прогнозирует стабильный рост до тех пор, пока не взлетит вверх, как конец хоккейной клюшки, говорит Берри. «Они действительно не заслуживают доверия». Берри, выступающий в роли ангела-инвестора на Willamette Angel Conference, говорит, что хотя поразительная траектория роста — это то, что потенциальные инвесторы хотели бы видеть, чаще всего это неправдоподобный прогноз роста. «Каждый хочет принять участие в следующем Google или Twitter, но каждый план, кажется, содержит прогноз с хоккейной клюшкой», — говорит он. «Продажи идут без изменений, но через шесть месяцев произойдет огромный поворот, и все станет просто потрясающе, если они получат деньги инвесторов».

«Существует огромная проблема с прогнозом хоккейной клюшки», который прогнозирует стабильный рост до тех пор, пока не взлетит вверх, как конец хоккейной клюшки, говорит Берри. «Они действительно не заслуживают доверия». Берри, выступающий в роли ангела-инвестора на Willamette Angel Conference, говорит, что хотя поразительная траектория роста — это то, что потенциальные инвесторы хотели бы видеть, чаще всего это неправдоподобный прогноз роста. «Каждый хочет принять участие в следующем Google или Twitter, но каждый план, кажется, содержит прогноз с хоккейной клюшкой», — говорит он. «Продажи идут без изменений, но через шесть месяцев произойдет огромный поворот, и все станет просто потрясающе, если они получат деньги инвесторов».

Чтобы составить надежный финансовый раздел для своего бизнес-плана, нужно продемонстрировать его реалистичность. Один из способов, по словам Берри, состоит в том, чтобы разбить цифры на компоненты по каналам продаж или целевым сегментам рынка и дать реалистичные оценки продаж и доходов. «Это не совсем данные, потому что вы все еще угадываете будущее. Но если вы разбиваете догадку на составные догадки и рассматриваете каждую из них по отдельности, вам становится как-то лучше», — говорит Берри. «Никто не выигрывает от слишком оптимистичных или чрезмерно пессимистичных прогнозов».

«Это не совсем данные, потому что вы все еще угадываете будущее. Но если вы разбиваете догадку на составные догадки и рассматриваете каждую из них по отдельности, вам становится как-то лучше», — говорит Берри. «Никто не выигрывает от слишком оптимистичных или чрезмерно пессимистичных прогнозов».

Копать глубже: что ищут инвесторы-ангелы

Как составить финансовый раздел бизнес-плана: компоненты финансового раздела

Финансовый прогноз не обязательно составляется последовательно. И вы, скорее всего, не представите его в итоговом документе в той последовательности, в которой вы составляете рисунки и документы. Берри говорит, что типично начинать с одного места и прыгать туда-сюда. Например, то, что вы видите в плане движения денежных средств, может означать возвращение к изменению оценок продаж и расходов. Тем не менее, он говорит, что легче объяснять последовательно, если вы понимаете, что вы не начинаете с первого шага и переходите к шестому, не оглядываясь назад — много — в промежутках.

- Начните с прогноза продаж. Создайте электронную таблицу, в которой прогнозируются ваши продажи в течение трех лет. Настройте разные разделы для разных строк продаж и столбцов для каждого месяца в течение первого года и ежемесячно или ежеквартально для второго и третьего года. «В идеале вы хотите проецировать блоки электронной таблицы, которые включают один блок для продаж за единицу, один блок для ценообразования, третий блок, который умножает количество единиц на цену для расчета продаж, четвертый блок с удельной стоимостью и пятый блок, который умножает количество единиц на единицу. стоимость для расчета себестоимости продаж (также называемой себестоимостью или прямыми затратами)», — говорит Берри. «Почему вам нужна себестоимость продаж в прогнозе продаж? Потому что вы хотите рассчитать валовую прибыль. Валовая прибыль — это продажи за вычетом себестоимости продаж, и это полезное число для сравнения с различными стандартными отраслевыми коэффициентами». Если это новый продукт или новое направление бизнеса, вы должны сделать обоснованное предположение.

По словам Берри, лучший способ сделать это — посмотреть на прошлые результаты.

По словам Берри, лучший способ сделать это — посмотреть на прошлые результаты. - Создайте бюджет расходов. Вам нужно будет понять, сколько вам будет стоить фактическое осуществление продаж, которые вы спрогнозировали. Берри любит различать фиксированные затраты (т. е. арендную плату и фонд заработной платы) и переменные затраты (т. е. большую часть расходов на рекламу и продвижение), потому что бизнесу полезно знать об этом. «Более низкие фиксированные затраты означают меньший риск, который может быть теоретическим в бизнес-школах, но очень конкретным, когда вам нужно подписать чеки за аренду и зарплату», — говорит Берри. «Большая часть ваших переменных затрат относится к прямым затратам, которые относятся к вашему прогнозу продаж, но есть также некоторые переменные расходы, такие как реклама, скидки и тому подобное». Опять же, это прогноз, а не бухгалтерский учет, и вам придется оценивать такие вещи, как проценты и налоги. Берри рекомендует использовать простую математику.

Он говорит, что нужно умножить расчетную прибыль на предполагаемую процентную ставку налога, чтобы рассчитать налоги. А затем умножьте расчетный остаток долга на расчетную процентную ставку, чтобы рассчитать проценты.

Он говорит, что нужно умножить расчетную прибыль на предполагаемую процентную ставку налога, чтобы рассчитать налоги. А затем умножьте расчетный остаток долга на расчетную процентную ставку, чтобы рассчитать проценты. - Разработайте отчет о движении денежных средств. Это отчет, показывающий движение физических долларов в бизнесе и из него. «Денежный поток — это главное», — говорит Пинсон. Вы основываете это частично на своих прогнозах продаж, статьях баланса и других предположениях. Если вы управляете существующим бизнесом, у вас должны быть исторические документы, такие как отчеты о прибылях и убытках и балансовые отчеты за прошедшие годы, на которых можно основывать эти прогнозы. Если вы начинаете новый бизнес и у вас нет этих исторических финансовых отчетов, вы начинаете с прогнозирования отчета о движении денежных средств с разбивкой на 12 месяцев. Пинсон говорит, что при составлении этого прогноза денежных потоков важно понимать, что вам нужно выбрать реалистичное соотношение того, сколько ваших счетов будет оплачено наличными, 30 дней, 60 дней, 90 дней и так далее.

Вы не хотите удивляться тому, что вы получаете только 80 процентов своих счетов в течение первых 30 дней, когда вы рассчитываете на 100 процентов оплаты своих расходов, говорит она. В некоторые программы бизнес-планирования встроены эти формулы, которые помогут вам сделать эти прогнозы.

Вы не хотите удивляться тому, что вы получаете только 80 процентов своих счетов в течение первых 30 дней, когда вы рассчитываете на 100 процентов оплаты своих расходов, говорит она. В некоторые программы бизнес-планирования встроены эти формулы, которые помогут вам сделать эти прогнозы. - Прогнозы доходов. Это ваш предварительный отчет о прибылях и убытках с подробным описанием прогнозов для вашего бизнеса на ближайшие три года. Используйте цифры, которые вы указали в своем прогнозе продаж, прогнозах расходов и отчете о движении денежных средств. «Продажи без учета себестоимости продаж — это валовая прибыль», — говорит Берри. «Валовая прибыль за вычетом расходов, процентов и налогов — это чистая прибыль».

- Работа с активами и пассивами. Вам также потребуется прогнозируемый баланс. Вы должны иметь дело с активами и обязательствами, которых нет в отчете о прибылях и убытках, и прогнозировать чистую стоимость вашего бизнеса в конце финансового года.

Некоторые из них очевидны и влияют на вас только в начале, например активы стартапа. Многое не очевидно. «Проценты учитываются в прибылях и убытках, а погашение основного долга — нет», — говорит Берри. «Взять ссуду, выдать ссуду и запасы отображаются только в активах — пока вы не заплатите за них». Таким образом, способ составить это — начать с активов и оценить, что у вас будет в наличии, месяц за месяцем наличными, дебиторской задолженностью (деньги, причитающиеся вам), товарно-материальными запасами, если они у вас есть, и существенными активами, такими как земля, здания. и оборудование. Затем выясните, что у вас есть в качестве пассивов, то есть долгов. Это деньги, которые вы должны, потому что вы не оплатили счета (что называется кредиторской задолженностью), и долги, которые у вас есть из-за непогашенных кредитов.

Некоторые из них очевидны и влияют на вас только в начале, например активы стартапа. Многое не очевидно. «Проценты учитываются в прибылях и убытках, а погашение основного долга — нет», — говорит Берри. «Взять ссуду, выдать ссуду и запасы отображаются только в активах — пока вы не заплатите за них». Таким образом, способ составить это — начать с активов и оценить, что у вас будет в наличии, месяц за месяцем наличными, дебиторской задолженностью (деньги, причитающиеся вам), товарно-материальными запасами, если они у вас есть, и существенными активами, такими как земля, здания. и оборудование. Затем выясните, что у вас есть в качестве пассивов, то есть долгов. Это деньги, которые вы должны, потому что вы не оплатили счета (что называется кредиторской задолженностью), и долги, которые у вас есть из-за непогашенных кредитов. - Анализ безубыточности. Точка безубыточности, по словам Пинсона, наступает, когда расходы вашего бизнеса соответствуют объемам продаж или услуг. Трехлетний прогноз дохода позволит вам провести этот анализ.

«Если ваш бизнес жизнеспособен, через определенный период времени ваш общий доход превысит ваши общие расходы, включая проценты». Это важный анализ для потенциальных инвесторов, которые хотят знать, что они инвестируют в быстрорастущий бизнес со стратегией выхода.

«Если ваш бизнес жизнеспособен, через определенный период времени ваш общий доход превысит ваши общие расходы, включая проценты». Это важный анализ для потенциальных инвесторов, которые хотят знать, что они инвестируют в быстрорастущий бизнес со стратегией выхода.

Копать глубже: как оценить бизнес-услуги

Как написать финансовый раздел бизнес-плана: как использовать финансовый раздел

Одна из самых больших ошибок, которую совершают деловые люди, — это смотреть на свой бизнес-план , и особенно финансовый раздел, только один раз в год. «Мне нравится цитировать бывшего президента Дуайта Д. Эйзенхауэра, — говорит Берри. «План бесполезен, но планирование необходимо». Что люди делают неправильно, так это сосредотачиваются на плане, и как только план выполнен, о нем забывают. Это действительно позор, потому что они могли бы использовать его как инструмент для управления компанией». На самом деле Берри рекомендует руководителям предприятий раз в месяц составлять бизнес-план, заполнять фактические цифры в отчете о прибылях и убытках и сравнивать эти цифры с прогнозами. А затем используйте эти сравнения для пересмотра прогнозов в будущем.

А затем используйте эти сравнения для пересмотра прогнозов в будущем.

Пинсон также рекомендует вам провести анализ финансовых отчетов, чтобы изучить отношения и сравнить статьи в ваших финансовых отчетах, сравнить финансовые отчеты с течением времени и даже сравнить свои отчеты с отчетами других компаний. Частью этого является анализ соотношения. Она рекомендует вам сделать домашнее задание и узнать некоторые из преобладающих коэффициентов, используемых в вашей отрасли для анализа ликвидности, анализа прибыльности и долга, и сравнить эти стандартные коэффициенты с вашими собственными.

«Это все для вашего блага», — говорит она. «Вот для чего нужны финансовые отчеты. Вы должны использовать свои финансовые отчеты для сравнения своего бизнеса с тем, что вы делали в предыдущие годы, или для сравнения вашего бизнеса с другим бизнесом, подобным вашему».

Если вы используете свой бизнес-план для привлечения инвестиций или получения кредита, вы также можете включить финансовую историю бизнеса как часть финансового раздела. Это краткое изложение вашего бизнеса от его начала до настоящего времени. Иногда банк может иметь такой раздел в заявке на получение кредита. Если вы ищете кредит, вам может потребоваться добавить в финансовый раздел дополнительные документы, такие как финансовые отчеты владельца, список активов и пассивов.

Это краткое изложение вашего бизнеса от его начала до настоящего времени. Иногда банк может иметь такой раздел в заявке на получение кредита. Если вы ищете кредит, вам может потребоваться добавить в финансовый раздел дополнительные документы, такие как финансовые отчеты владельца, список активов и пассивов.

Все различные расчеты, необходимые для составления финансового раздела бизнес-плана, являются хорошим поводом для поиска программного обеспечения для бизнес-планирования, чтобы вы могли иметь его на своем компьютере и убедиться, что делаете все правильно. Программное обеспечение также позволяет вам использовать некоторые из ваших прогнозов в финансовом разделе для создания круговых диаграмм или гистограмм, которые вы можете использовать в другом месте своего бизнес-плана, чтобы выделить свои финансовые показатели, историю продаж или прогнозируемый доход за три года.

«Довольно известно, что если вы собираетесь искать инвестиции в акционерный капитал от венчурных капиталистов или бизнес-ангелов, — говорит Пинсон, — им нравятся визуальные эффекты».

Копайте глубже: как защитить прибыль в период экономического спада вынуждает предпринимателей прямо противостоять финансам своей компании.

Убедительные проекции

Вы можете избежать некоторых из наиболее распространенных ошибок, следуя этому списку того, что можно и чего нельзя делать.

Как сложить ваши финансовые показатели

Ни один бизнес-план не будет полным, пока он не будет содержать набор финансовых прогнозов, которые не только вдохновляют, но также являются логичными и обоснованными.

Сколько лет мои финансовые прогнозы должны охватывать новый бизнес?

Некоторые рекомендации по включению.

Рекомендуемые ресурсы:

Bplans.com

Более 100 бесплатных образцов бизнес-планов, а также статьи, советы и инструменты для разработки вашего плана.

Планирование, стартапы, истории: основные бизнес-номера

Интернет-видео в блоге автора Тима Берри, в котором рассказывается, что вам действительно нужно знать об основных бизнес-номерах.

Сойти с ума и выйти на рынок

Бизнес Линды Пинсон по продаже книг и программного обеспечения для бизнес-планирования.

Программное обеспечение Palo Alto

Инструменты бизнес-планирования и информация от производителя программного обеспечения Business Plan Pro.

Управление по делам малого бизнеса США

Спонсируемый правительством веб-сайт, помогающий малому и среднему бизнесу.

Раздел финансового отчета бизнес-плана для стартапов

Руководство по составлению финансового раздела бизнес-плана, разработанного SCORE северо-восточного Массачусетса.

Примечание редактора: Поиск бизнес-кредитов для вашей компании? Если вы хотите получить информацию, которая поможет вам выбрать то, что подходит именно вам, воспользуйтесь приведенной ниже анкетой, чтобы наш партнер BuyerZone бесплатно предоставил вам информацию:

Раскрытие информации от редакции: Inc. пишет о продуктах и услугах в этой и других статьях. Эти статьи являются редакционно независимыми — это означает, что редакторы и репортеры исследуют и пишут об этих продуктах без какого-либо влияния каких-либо отделов маркетинга или продаж.

Этот метод предусматривает определение величины и сроков постоянных расходов на планируемый период. Для этого необходимо просуммировать все расходы, обеспечивающие работоспособность бизнеса. Отталкиваясь от полученного значения, можно определить, какой доход Вам потребуется для погашения этих платежей, а значит и объем необходимой работы Вам также известен. Такой вид планирования позволяет отслеживать состояние бюджета и оперативно принимать меры для его стабилизации.

Этот метод предусматривает определение величины и сроков постоянных расходов на планируемый период. Для этого необходимо просуммировать все расходы, обеспечивающие работоспособность бизнеса. Отталкиваясь от полученного значения, можно определить, какой доход Вам потребуется для погашения этих платежей, а значит и объем необходимой работы Вам также известен. Такой вид планирования позволяет отслеживать состояние бюджета и оперативно принимать меры для его стабилизации. Таким образом, накопления прошлых периодов обеспечивают текущие платежи, за счет чего денежный поток уравновешивается и легко планируется.

Таким образом, накопления прошлых периодов обеспечивают текущие платежи, за счет чего денежный поток уравновешивается и легко планируется. Ими являются: расходы на оборудование, зарплата, аренда, коммунальные счеты, реклама, налоги;

Ими являются: расходы на оборудование, зарплата, аренда, коммунальные счеты, реклама, налоги; Использование финансовой модели позволяет менеджерам выполнять сценарный анализ бизнеса «что, если».

Использование финансовой модели позволяет менеджерам выполнять сценарный анализ бизнеса «что, если».

Числа, используемые для расчета этих коэффициентов, берутся из вашего отчета о прибылях и убытках, балансового отчета и отчета о движении денежных средств и часто используются, чтобы помочь запросить финансирование у банка или инвесторов.

Числа, используемые для расчета этих коэффициентов, берутся из вашего отчета о прибылях и убытках, балансового отчета и отчета о движении денежных средств и часто используются, чтобы помочь запросить финансирование у банка или инвесторов. Ваш бизнес работает на наличных деньгах. Понимание того, сколько денег поступает и когда их ожидать, показывает разницу между вашей прибылью и позицией наличности. Он должен отображать, сколько денег у вас есть сейчас, куда они идут, откуда они будут поступать, а также расписание для каждого действия.

Ваш бизнес работает на наличных деньгах. Понимание того, сколько денег поступает и когда их ожидать, показывает разницу между вашей прибылью и позицией наличности. Он должен отображать, сколько денег у вас есть сейчас, куда они идут, откуда они будут поступать, а также расписание для каждого действия. Подумайте о таких вещах, как запасы, инвентарь и дебиторская задолженность. Долгосрочные активы — это материальные или основные активы, предназначенные для долгосрочного использования, такие как мебель, приспособления, здания, машины и транспортные средства.

Подумайте о таких вещах, как запасы, инвентарь и дебиторская задолженность. Долгосрочные активы — это материальные или основные активы, предназначенные для долгосрочного использования, такие как мебель, приспособления, здания, машины и транспортные средства. Начните с расчета маржинальной прибыли путем вычитания стоимости товара или услуги из суммы, которую вы платите. В случае с магазином велосипедов, продажная цена нового велосипеда за вычетом того, что вы заплатили за него, и зарплаты вашего продавца велосипедов, вашей арендной платы и т. д. Поняв свои постоянные затраты, вы сможете начать понимать, сколько вы Нам нужно наценить товары и услуги и какие цели по продажам и выручке поставить, чтобы остаться на плаву или получить прибыль.

Начните с расчета маржинальной прибыли путем вычитания стоимости товара или услуги из суммы, которую вы платите. В случае с магазином велосипедов, продажная цена нового велосипеда за вычетом того, что вы заплатили за него, и зарплаты вашего продавца велосипедов, вашей арендной платы и т. д. Поняв свои постоянные затраты, вы сможете начать понимать, сколько вы Нам нужно наценить товары и услуги и какие цели по продажам и выручке поставить, чтобы остаться на плаву или получить прибыль.

Вам также может понадобиться продумать способы продажи активов, чтобы обеспечить безубыточность.

Вам также может понадобиться продумать способы продажи активов, чтобы обеспечить безубыточность. По словам Берри, лучший способ сделать это — посмотреть на прошлые результаты.

По словам Берри, лучший способ сделать это — посмотреть на прошлые результаты. Он говорит, что нужно умножить расчетную прибыль на предполагаемую процентную ставку налога, чтобы рассчитать налоги. А затем умножьте расчетный остаток долга на расчетную процентную ставку, чтобы рассчитать проценты.

Он говорит, что нужно умножить расчетную прибыль на предполагаемую процентную ставку налога, чтобы рассчитать налоги. А затем умножьте расчетный остаток долга на расчетную процентную ставку, чтобы рассчитать проценты. Вы не хотите удивляться тому, что вы получаете только 80 процентов своих счетов в течение первых 30 дней, когда вы рассчитываете на 100 процентов оплаты своих расходов, говорит она. В некоторые программы бизнес-планирования встроены эти формулы, которые помогут вам сделать эти прогнозы.

Вы не хотите удивляться тому, что вы получаете только 80 процентов своих счетов в течение первых 30 дней, когда вы рассчитываете на 100 процентов оплаты своих расходов, говорит она. В некоторые программы бизнес-планирования встроены эти формулы, которые помогут вам сделать эти прогнозы. Некоторые из них очевидны и влияют на вас только в начале, например активы стартапа. Многое не очевидно. «Проценты учитываются в прибылях и убытках, а погашение основного долга — нет», — говорит Берри. «Взять ссуду, выдать ссуду и запасы отображаются только в активах — пока вы не заплатите за них». Таким образом, способ составить это — начать с активов и оценить, что у вас будет в наличии, месяц за месяцем наличными, дебиторской задолженностью (деньги, причитающиеся вам), товарно-материальными запасами, если они у вас есть, и существенными активами, такими как земля, здания. и оборудование. Затем выясните, что у вас есть в качестве пассивов, то есть долгов. Это деньги, которые вы должны, потому что вы не оплатили счета (что называется кредиторской задолженностью), и долги, которые у вас есть из-за непогашенных кредитов.

Некоторые из них очевидны и влияют на вас только в начале, например активы стартапа. Многое не очевидно. «Проценты учитываются в прибылях и убытках, а погашение основного долга — нет», — говорит Берри. «Взять ссуду, выдать ссуду и запасы отображаются только в активах — пока вы не заплатите за них». Таким образом, способ составить это — начать с активов и оценить, что у вас будет в наличии, месяц за месяцем наличными, дебиторской задолженностью (деньги, причитающиеся вам), товарно-материальными запасами, если они у вас есть, и существенными активами, такими как земля, здания. и оборудование. Затем выясните, что у вас есть в качестве пассивов, то есть долгов. Это деньги, которые вы должны, потому что вы не оплатили счета (что называется кредиторской задолженностью), и долги, которые у вас есть из-за непогашенных кредитов. «Если ваш бизнес жизнеспособен, через определенный период времени ваш общий доход превысит ваши общие расходы, включая проценты». Это важный анализ для потенциальных инвесторов, которые хотят знать, что они инвестируют в быстрорастущий бизнес со стратегией выхода.

«Если ваш бизнес жизнеспособен, через определенный период времени ваш общий доход превысит ваши общие расходы, включая проценты». Это важный анализ для потенциальных инвесторов, которые хотят знать, что они инвестируют в быстрорастущий бизнес со стратегией выхода.