Лимит банковской гарантии | АЭБ

- Открытие счета

- Приём платежей

- Услуги для бизнеса

- Кредитные программы

- Льготные программы

- Банковские гарантии

- Депозиты

- Размещение средств

- Услуги

- Кредиты

- Вклады

- Карты

Для повышения удобства пользования веб-сайтом АЭБ использует «cookie».

Соглашение между клиентом и банком о выдаче банковских гарантий в рамках лимита в течение конкретного заранее определенного периода времени

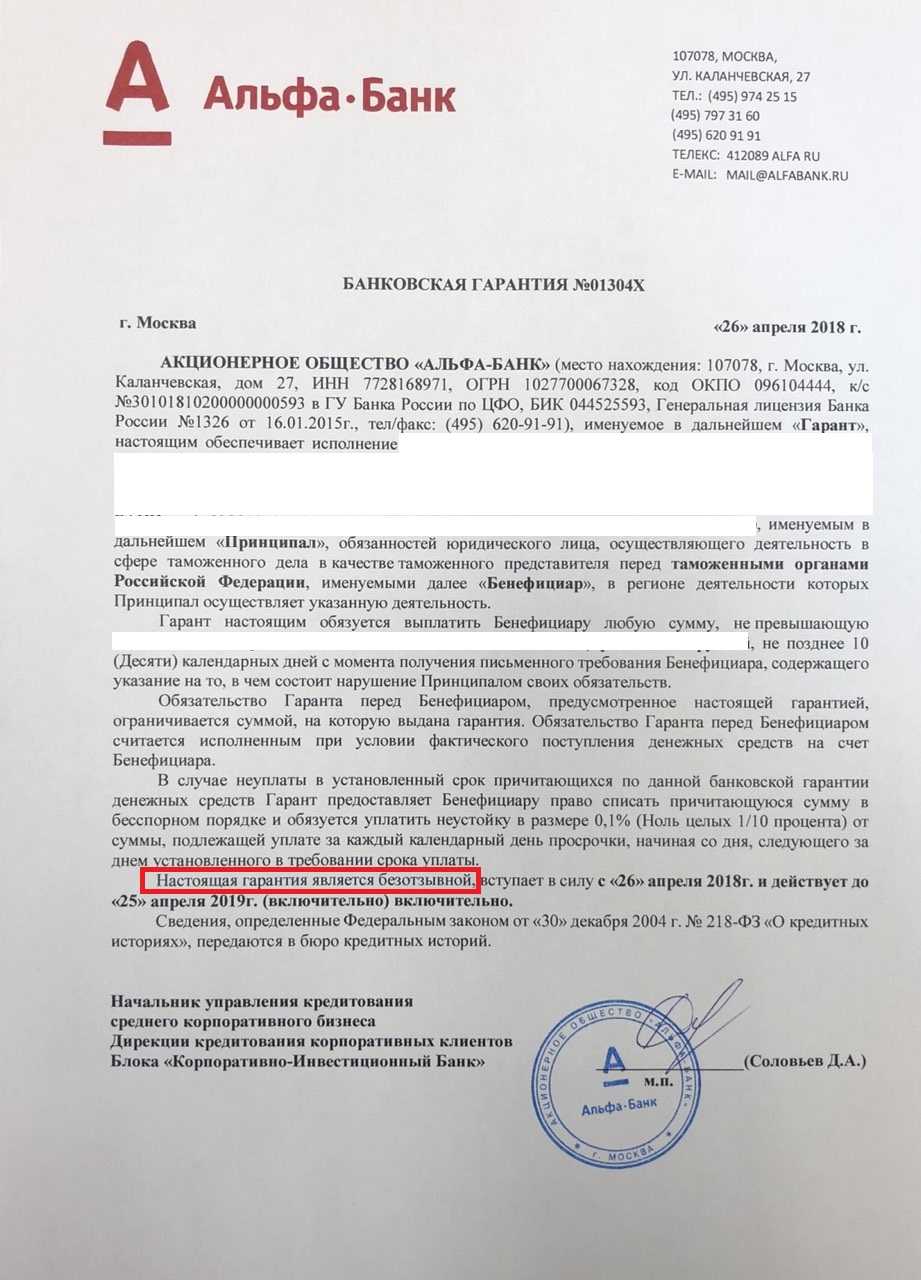

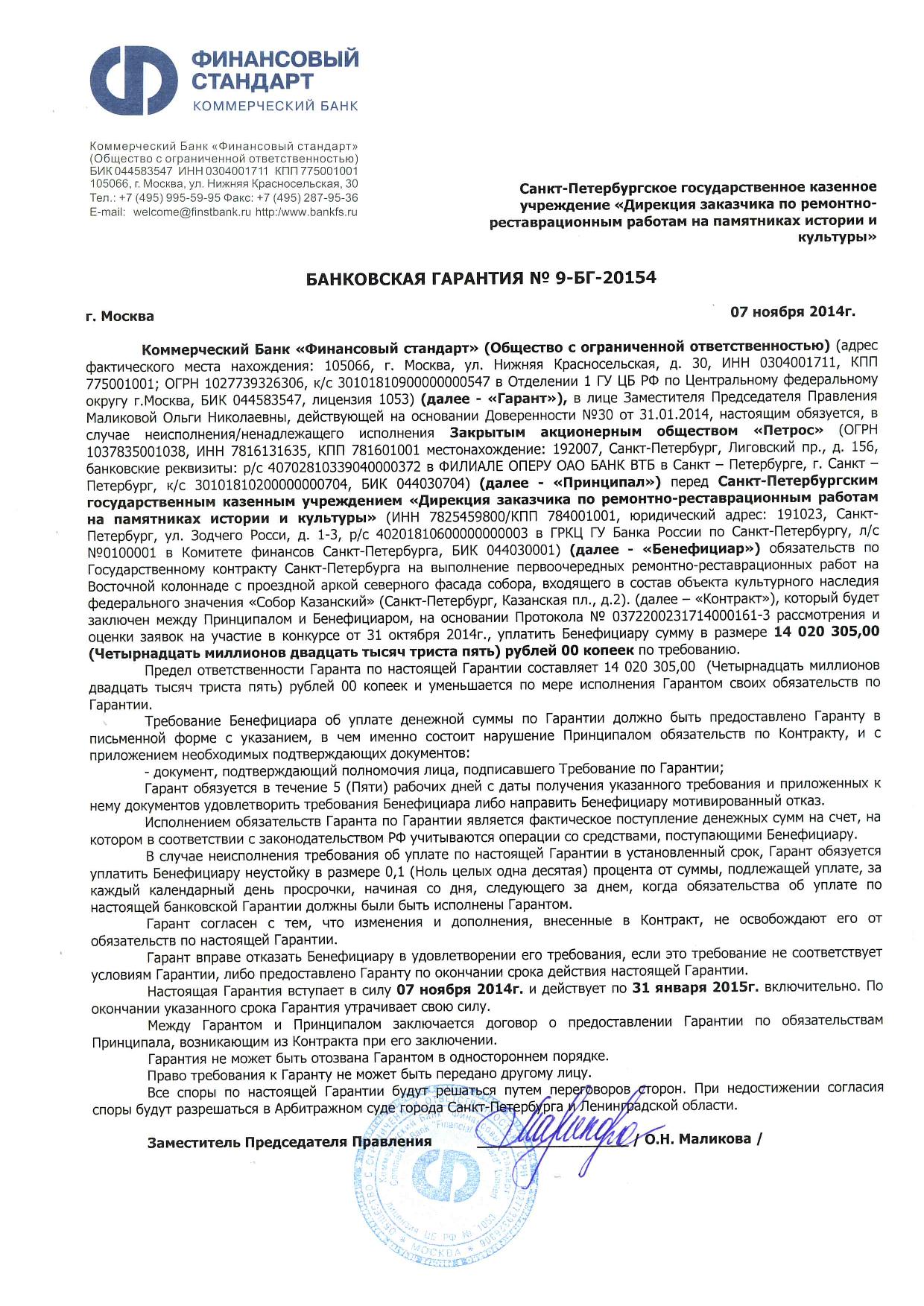

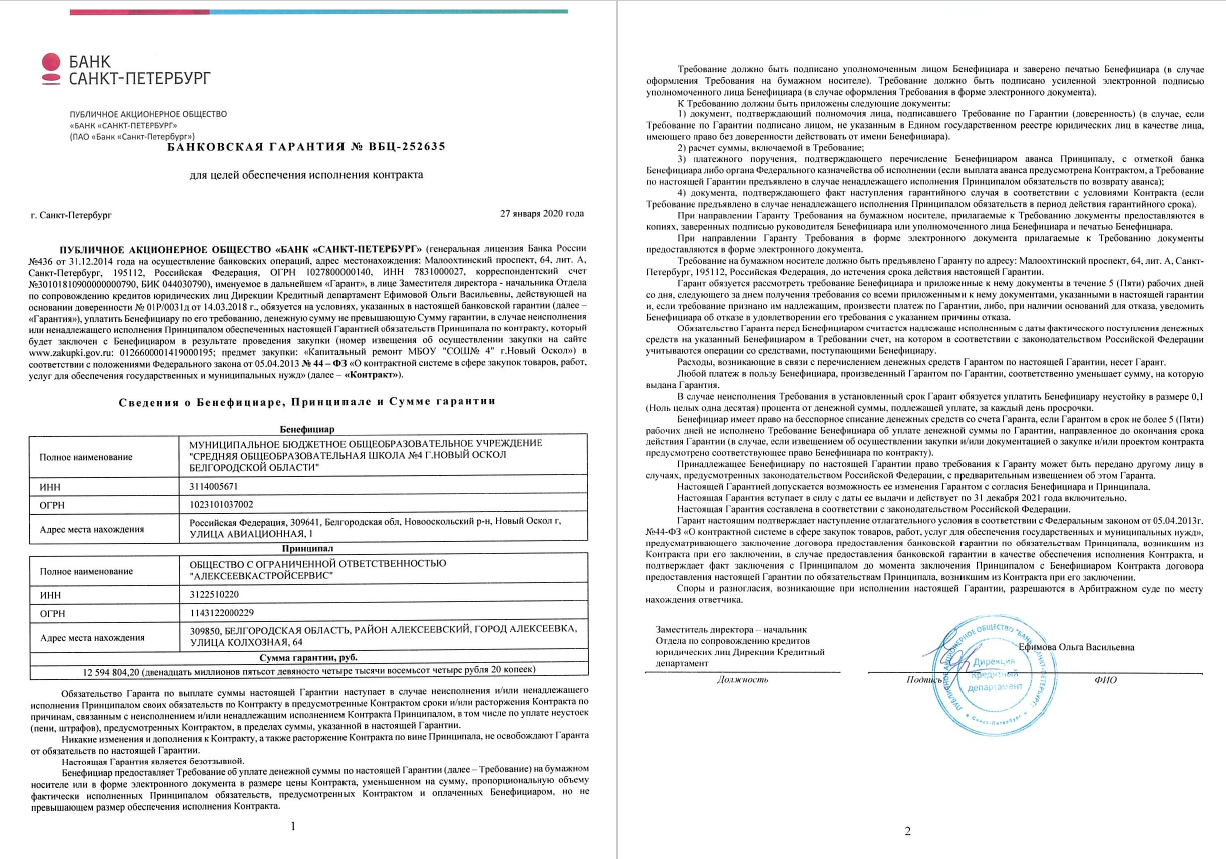

Банковская гарантия: практика, которая поможет получить деньги

Банковская гарантия – это «поручительство» банка перед компанией за контрагента. Если тот перестает исполнять свои обязательства, то компания может обратиться к гаранту и потребовать выплаты денег в пределах суммы гарантии. Но это в теории. На практике же банки могут отказывать в выплате по самым различным основаниям.

Закон предусматривает всего два основания для отказа в выплате банковской гарантии, и оба прописаны в ст. 376 Гражданского кодекса. Первый – несоответствие требования или приложенных к нему документов условиям независимой гарантии. Второй – обращение за выплатой с опозданием.

Отказы встречаются и в случаях, если бенефициар – лицо, которому полагается выплата – злоупотребляет своими правами.

Обязательство продолжается, а гарантия?

Как рассказывают эксперты, банки могут отказывать, когда обязательство, по которому выдавалась банковская гарантия, продолжает исполняться на момент обращения с требованием о выплате. Но расторжение основного обязательства не имеет значения, если нет специального условия в самой гарантии, напоминает Степан Султанов, старший юрист АБ КИАП

КИАП

Федеральный рейтинг.

группа

Страховое право

группа

Антимонопольное право (включая споры)

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Интеллектуальная собственность (Регистрация)

группа

Комплаенс

группа

Международный арбитраж

группа

Разрешение споров в судах общей юрисдикции

группа

Ритейл, FMCG, общественное питание

группа

Трудовое и миграционное право (включая споры)

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Санкционное право

группа

Семейное и наследственное право

группа

Банкротство (споры mid market)

группа

Интеллектуальная собственность (Консалтинг)

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Недвижимость, земля, строительство

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Уголовное право

Профайл компании

.

Несмотря на то, что банковская гарантия с основным обязательством формально не связана, редкий банк будет платить по ней, считая, что обеспеченное гарантией обязательство на самом деле не нарушено либо уже исполнено.

Егор Ковалев, адвокат Delcredere Delcredere Федеральный рейтинг. группа Арбитражное судопроизводство (крупные коммерческие споры — high market) группа Банкротство (споры mid market) группа Разрешение споров в судах общей юрисдикции группа Санкционное право группа Антимонопольное право (включая споры) группа Интеллектуальная собственность (Консалтинг) Профайл компании

По мнению Егора Ковалева, отказывая по такому основанию, банк целенаправленно сводит спор к судебному разбирательству, в котором будет ссылаться на злоупотребление со стороны бенефициара.

Закопаться в бумажках

Банки ищут неточности в заключенных соглашениях, и это, по словам юристов, наиболее частая причина не платить.

Несмотря на то, что тексты зачастую содержат прямое обязательство гаранта заплатить по первому требованию бенефициара, гаранты могут начать апеллировать к наименованию и к якобы не совсем однозначным формулировкам, чтобы избежать оплаты, рассказывает Султанов.

Обзор практики ВСУсловия гарантии могут содержать много нюансов в отношении требования, его содержания, перечня обязательных приложений к требованию и их оформления, говорит Ковалев. С ним соглашается юрист Lidings

Lidings

Федеральный рейтинг.

группа

Фармацевтика и здравоохранение

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Интеллектуальная собственность (Регистрация)

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Трудовое и миграционное право (включая споры)

группа

Банкротство (споры mid market)

группа

Интеллектуальная собственность (Консалтинг)

группа

Корпоративное право/Слияния и поглощения (high market)

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

13место

По выручке

22-24место

По количеству юристов

5место

По выручке на юриста

Юлия Кораблева: «Иногда изначально устанавливается чрезмерно большой список документов, истребуемых для выплаты по гарантии, который тяжело или попросту невозможно собрать».

Например, банк может широко трактовать понятие «документы, подтверждающие полномочия лица, подписавшего требование» и отказать при отсутствии протокола о назначении генерального директора или выписки из ЕГРЮЛ.

Отказывают и в случаях, когда на документах, предоставленных банку, нет печати организации. И суды порой встают на сторону банка в таких спорах и признают поведение банка законным (например, в деле № А40-71218/2015). Но ВС в 2017 году признал: если в условиях гарантии не было ничего про печать, то и требовать ее оттиск нельзя (дело № А40-47089/2016).

«В целом, чем больше условий к документам, которые необходимо приложить к требованию по гарантии, и к их оформлению, тем больше причин для отказа в выплате может потом найти банк», – объясняет Ковалев.

Судебная практика: Верховный суд

Практики по банковской гарантии на уровне Верховного суда не так много, но она все же есть. Главный документ – уже упомянутый Обзор практики по вопросам применения законодательства о независимой гарантии.

А в 2018 году ВС признал: отзыв лицензии и несостоятельность банка не прекращают обязательств перед кредиторами. Бенефициар может получить исполнение в порядке и размере, которые установлены законом о банкротстве (см. «ВС рассказал, что станет с банковской гарантией после краха банка»).

Есть и дело, где ВС защитил права банка. В конце 2020 года ВС разрешил банку «Открытие» включиться в реестр с регрессным требованием по банковской гарантии – несмотря на то, что он отказался добровольно исполнять свои обязательства перед бенефициаром и перечислил деньги только после судебного решения (см. «Экономколлегия защитила права банка-гаранта»).

Судебная практика: окружные суды

Много практики есть на уровне окружных судов. Так, в деле № А56-16342/2017 АС Северо-Западного округа признал незаконным отказ в выплате банковской гарантии из-за допущенных в документах незначительных опечаток. А в 2015 году тот же суд обратил внимание и на способ отправки требования о выплате банковской гарантии. Компания утверждала, что отправила требование факсом и курьером DHL Express. Но суд не нашел в материалах дела отчета о передаче факса с датой и временем отправления и датой и временем получения его ответчиком. Курьерскую доставку суд также «забраковал», потому что в квитанции от курьерской службы не было информации о наименовании и количестве отправленных документов.

Так, в деле № А56-16342/2017 АС Северо-Западного округа признал незаконным отказ в выплате банковской гарантии из-за допущенных в документах незначительных опечаток. А в 2015 году тот же суд обратил внимание и на способ отправки требования о выплате банковской гарантии. Компания утверждала, что отправила требование факсом и курьером DHL Express. Но суд не нашел в материалах дела отчета о передаче факса с датой и временем отправления и датой и временем получения его ответчиком. Курьерскую доставку суд также «забраковал», потому что в квитанции от курьерской службы не было информации о наименовании и количестве отправленных документов.

Но курьерская доставка сама по себе возможна, главное – соблюсти все требования и указать, какие именно документы были переданы. Направить требование банку можно и привычно – по почте. Главное – не забыть сделать опись вложения, чтобы потом можно было доказать, что конкретное письмо содержало все необходимые документы.

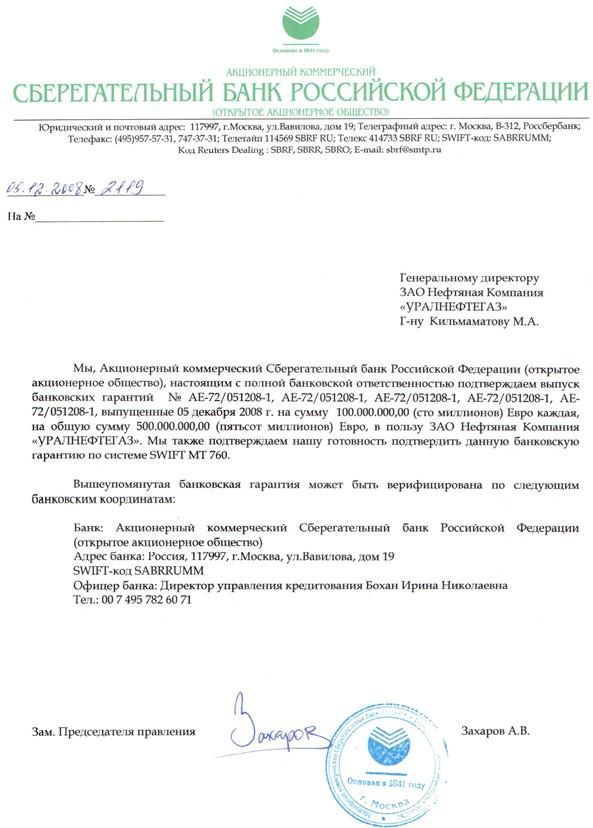

А еще Пленум Высшего арбитражного суда в 2012 году допустил передачу требования по банковской гарантии через систему SWIFT. Но такой способ доставки уведомления должен быть согласован сторонами в договоре, указывал АС Западно-Сибирского округа в деле № А27-3794/2014. При отправке уведомления через SWIFT не имеет значения дата, в которую требование поступило банку: как и в случае с почтовым отправлением, важна лишь дата его отправки.

Но такой способ доставки уведомления должен быть согласован сторонами в договоре, указывал АС Западно-Сибирского округа в деле № А27-3794/2014. При отправке уведомления через SWIFT не имеет значения дата, в которую требование поступило банку: как и в случае с почтовым отправлением, важна лишь дата его отправки.

Если банк один раз отказал в выплате, сославшись на недостаток документов, можно обратиться с требованием повторно. Но надо уложиться в срок действия банковской гарантии (дело № А40-67070/2014). При этом необязательно отправлять еще раз те документы, которые были приложены к первому письму. АС Московского округа в деле № А40-25104/2016 признал: бенефициар вправе рассчитывать на то, что банк учтет ранее представленные документы.

Советы

Самый простой совет – не нужно соглашаться на обеспечение обязательств гарантией от ненадежного банка, который не дорожит своей репутацией. Степан Султанов советует перед заключением договора проверять историю судебных споров конкретного банка на предмет того, насколько часто он был вовлечен в споры по гарантиям.

Кроме того, юрист предлагает настаивать на выдаче гарантии по вашему образцу – это поможет избежать перечисления излишних документов, которые потом будет требовать банк. «Обязуйте принципала организовать выдачу гарантии по вашему образцу – сделайте шаблон гарантии приложением к вашему основному обязательству», – говорит Султанов. Чем четче, прямолинейнее и безусловнее будет прописан образец, тем легче будет получить деньги по гарантии, объясняет юрист.

А перед направлением требования нужно проверять его на соответствие условиям, предъявляемым к направляемым документам или расчетам по гарантии, прописанным в соглашении о гарантии, говорит Кораблева. Если все будет подано правильно, у банка не будет формальных оснований для дополнительной проверки и для отказа в выплате.

Кораблева также напоминает, что направление банку требования о выплате по гарантии уже считается соблюдением досудебного порядка урегулирования спора. Поэтому дополнительно подавать претензию и ждать окончания срока на досудебное урегулирование спора не нужно.

- Банки

Гана Гарантия на основе политик (PBG)

Что такое гарантии Всемирного банка?

Гарантии Всемирного банка значительно улучшают результаты развития, помогая странам привлекать больше инвестиций и финансирования из частного сектора, чем они могли бы в противном случае, и выйти за рамки того, что было бы достижимо только с финансированием Всемирного банка.

Гарантия Всемирного банка — это финансовый инструмент, покрывающий часть ответственности государственного субъекта, снижающий риск для коммерческого кредитора или частного инвестора и стимулирующий мобилизацию частного капитала в развивающихся странах. Предлагая частичное покрытие рисков, с которыми сталкивается частный сектор, гарантии снижают воспринимаемый уровень риска потенциальных инвестиций.

Гарантии Всемирного банка используются несколькими способами:

- Поддержка приемлемых для банков проектов путем целенаправленного снижения рисков

- Содействие доступу к коммерческому финансированию на более выгодных условиях, чем те, которые страна может получить самостоятельно

- Мобилизация более крупных и дополнительных объемов развития капитал, чем банк может предоставить сам; и

- Стремитесь создать репутацию заслуживающей доверия политики и эффективности проектов для клиентов из развивающихся стран.

Узнайте больше о Программе гарантий Всемирного банка.

Почему Всемирный банк выдал Гане гарантию на основе полиса?

В 2015 году Гана столкнулась с трудными рыночными условиями. У него были большие потребности в финансировании, высокий уровень долга, срок погашения которого приближался, и отсутствие доступа к международным финансовым рынкам.

Сроки рефинансирования, продление сроков погашения долга для снижения фискального давления и сглаживание профиля обслуживания долга были приоритетами для Ганы в 2015 году. Министерство финансов Ганы обратилось за помощью к Всемирному банку для достижения этих целей и запросило гарантию на основе в сочетании с кредитом Международной ассоциации развития (IDA – фонд Всемирного банка для беднейших стран), чтобы иметь возможность мобилизовать объем финансирования, необходимый для погашения предстоящих долговых обязательств.

Министерство финансов Ганы обратилось за помощью к Всемирному банку для достижения этих целей и запросило гарантию на основе в сочетании с кредитом Международной ассоциации развития (IDA – фонд Всемирного банка для беднейших стран), чтобы иметь возможность мобилизовать объем финансирования, необходимый для погашения предстоящих долговых обязательств.

Гарантия на основе политики — это инструмент, который позволяет стране привлекать деньги за счет снижения риска для инвесторов в облигации или коммерческих кредиторов в случае потенциальных неплатежей по обслуживанию долга. В этом случае Гана выпустила серию еврооблигаций на сумму 1 миллиард долларов США со сроком погашения в 2030 году. Еврооблигации 2030 года были подкреплены гарантией IDA, покрывающей до 400 миллионов долларов США как в основной сумме, так и в процентах. С тех пор Гана выкупила и аннулировала еврооблигации 2030 года на 70 миллионов долларов, уменьшив сумму гарантии до 372 миллионов долларов.

Гана направила средства, полученные от выпуска еврооблигаций в 2030 году, на рефинансирование существующего долга с процентной ставкой 25% до более низкой ставки 10,75%. Кроме того, срок погашения существующей задолженности, который составлял от 90 дней до двух лет, был увеличен в среднем до 15 лет.

Кроме того, срок погашения существующей задолженности, который составлял от 90 дней до двух лет, был увеличен в среднем до 15 лет.

Какова текущая ситуация в Гане?

Во время пандемии COVID-19 государственный долг Ганы значительно увеличился, что привело к снижению кредитного рейтинга, уходу инвесторов-нерезидентов с внутреннего рынка облигаций и, в конечном итоге, к потере Ганой доступа к международным рынкам капитала. Эти неблагоприятные события, еще более усугубленные ценовыми потрясениями и потрясениями в цепочке поставок из-за российского вторжения в Украину, привели к значительному обесцениванию обменного курса, росту инфляции и давлению на валютные резервы.

19 декабря 2022 года, столкнувшись с серьезными экономическими, финансовыми и социальными проблемами, Министерство финансов Ганы объявило мораторий на выплаты по обслуживанию долга по определенным категориям своего внешнего долга, таким как еврооблигации. Вскоре после этого он реструктурировал большую часть своего внутреннего долга и потребовал лечения долга в соответствии с Общей структурой G20.

Каков был ответ МВФ?

Подробнее об ответе МВФ можно узнать здесь: Ключевые вопросы по Гане

Что происходит с гарантией на основе политики в свете текущей ситуации с задолженностью в Гане?

В соответствии с мораторием на долг, объявленным 19 декабря 2022 г., Гана не произвела выплату купона, подлежащую выплате 14 апреля 2023 г. по еврооблигациям 2030 г. В соответствии со своими договорными обязательствами по гарантии на основе полиса МАР произвела гарантийный платеж 20 апреля 2023 г.

Последнее обновление 21 апреля 2023 г.

Гарантия доставки

Введение

Гарантия доставки относится к письменной гарантии, выданной банком, который будет нести солидарную ответственность, и представляется импортером перевозчику или его агенту для получения товара в случае прибытия груза до отгрузочных документов. Гарантия доставки обычно используется по аккредитиву с полным комплектом правоустанавливающих документов на товар.

Функции

Продукт может помочь импортерам вовремя забрать товар, чтобы избежать демереджа в порту.

Особенности

1. Уменьшение связанного капитала. Забирайте и перепродавайте товары заранее с помощью банковского кредита, чтобы ускорить оборот капитала и уменьшить связанный капитал.

2. Используйте возможности рынка. Окажет содействие импортерам в получении правоустанавливающих документов на товары, вывозе и перепродаже товаров в случае прибытия товаров до оформления документов.

3. Меньше финансовых затрат. Импортеры могут забрать товар вовремя, чтобы избежать платы за демередж.

Сборы

0,05% от стоимости счета-фактуры по гарантии доставки, с минимальной оплатой 500 юаней, взимаемой ежеквартально.

Целевые клиенты

Применяется в случае ближнего плавания и прибытия товара до документов.

Квалификация приложения

1. Бизнес-лицензия предприятий, официально утвержденных, зарегистрированных и ежегодно проверяемых, и другие действительные сертификаты, достаточные для подтверждения законности и объема его деятельности;

Бизнес-лицензия предприятий, официально утвержденных, зарегистрированных и ежегодно проверяемых, и другие действительные сертификаты, достаточные для подтверждения законности и объема его деятельности;

2. Кредитные карты;

3. Разрешение на открытие счета и расчетный счет в Bank of China;

4. Квалификация импортно-экспортных операций;

5. Кредитная линия в Банке Китая или депозитная маржа в полном размере.

Процесс

1. Поскольку товары прибывают до оформления документов по аккредитиву или инкассо (включая оригинал коносамента), импортер подает заявку на гарантию доставки в Банк Китая.

2. После тщательной проверки Банк Китая предлагает гарантию доставки для импортера.

3. Импортер забирает товар у судоходной компании (или других перевозчиков), представляя гарантию доставки, выданную Банком Китая.

4. Когда прибывают документы по аккредитиву или инкассо, импортер должен взять документы по условиям оплаты в Банке Китая, а затем обменять на гарантию доставки оригинал коносамента от судоходной компании (или других перевозчиков) и вернуть его.