когда применяется и как ее подтверждать?

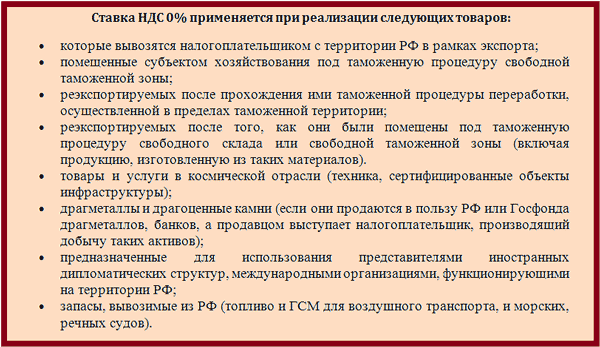

Ставка НДС 0% действует для компаний, которые реализуют определенные товары (работы, услуги) и к ним не могут быть применены правила, действующие в стандартных условиях. Статья 164 НК РФ в п. 1 оговаривает механизм налогообложения указанных операций, которые не укладываются в общепринятый порядок применения льгот по налогу на добавленную стоимость.

Когда применяется ставка 0% по НДС?

Порядок применения нулевой ставки по НДС строго регламентируется ст. 164 НК РФ, в которой указано, что налог включается при реализации товаров, продукции, работ или услуг:

- Предназначенных для транзитных, экспортных поставок в пределах РФ.

- Подпадающих под режим свободной зоны при Таможенном Союзе.

- Ввозимых при таможенных экспортных процедурах.

- Компаниями транспортного соединения в процессе поставки нефтепродуктов.

- Международной перевозки грузов.

- В процессе экспорта энергоресурсов — электричества.

- Предприятий транспорта водных просторов, которые выполняют работу внутри страны в отношении той продукции, товаров, которые вывозятся в экспортных таможенных процедурах.

- Которые были оказаны при перемещении, транспортировке газа из РФ посредством трубопровода.

- Выполняемых государственными структурами в портах в процессе хранения товаров, продукции, которая вывозится из страны.

- Транспортно-экспедиционного направления на железной дороге (оснащение, переоборудование контейнеров, составов).

- Связанных с транспортировкой товаров, продукции по процедуре таможенного транзита.

- В космической отрасли.

- В процессе продажи драгметаллов, драгоценностей налогоплательщиками, которые занимаются добычей или производством изделий из лома (относящиеся к ЦБ РФ, Госфонду камней и металлов России, пр.).

Это неполный спектр работы, услуг, а также операцией с продукцией, товарам, которые облагаются по ставке 0% по НДС.

Без НДС и ставка 0%: какова разница?

Для покупателей (потребителей) разницы не существует, поскольку он приобретает работы, услуги дешевле. Однако для налогоплательщиков, а также контролирующих органов ставка 0% — это ставка, которая позволит принимать к зачетам входные НДС. А вот все процедуры без НДС — это всегда льгота.

0% по НДС: как правильно их подтвердить?

Достаточно часто предприятия, которые заняты в экспортных операциях, предоставлении услуг в этой сфере деятельности, находятся под пристальным вниманием контролирующих органов. Их деятельность подвержена частым проверкам налоговых структур. И чтобы избежать необоснованных претензий в том, что налогоплательщик получает неправомерную выгоду, необходимо подтвердить свои права на ставку в 0% при экспорте товара. Для этого дается 180 дней со дня (того момента), когда была осуществлена отгрузка, выполнены определенные работы.

Список требуемых документов строго регламентирован, но налоговые структуры часто запрашивают дополнительные справки. В числе обязательного пакета:

- Выписка банка, которая подтверждает факт зачисления выручки на счет компании от продажи экспортных товаров.

- Заявление компании о том, что ввезен товар, а все косвенные налоги уплачены в полном объеме.

- Копии контрактов, договоров с иностранными организациями на поставку товаров.

- Декларации с оттисками печатей таможенных органов.

- Транспортная сопроводительная документация, подтверждающая факт везения товаров.

Все операции по ставке 0% обязательно должны быть не только подтверждены налоговыми структурами (письменно), но и получить отражение в декларации по НДС. С 2016 года она подается исключительно в электронном виде. Компании могут подавать отчетность в контролирующий орган при помощи программы «Такском».

Все тарифы на отчетность через Интернет Вы можете посмотреть

в разделе тарифов по отчетности.

Почему выгодно подключаться к Такском через компанию Аист

Нулевая ставка НДС и вычеты при экспорте товаров в 2020 — 2021 годах

Каковы особенности применения нулевой ставки НДС при экспорте товаров?

При реализации товаров, вывезенных в таможенной процедуре экспорта, налогообложение НДС производится по ставке 0% (п. 1 ст. 164 НК РФ).- При отгрузке товаров на экспорт продавец должен выписать счет-фактуру с 0 ставкой НДС при экспорте в обычном порядке, но регистрировать этот счет-фактуру в книге продаж пока не нужно. Налоговая база по НДС возникает на последний день квартала, в котором собраны документы, подтверждающие право на нулевую ставку (п.9 ст.167 НК РФ). Поэтому «нулевой» счет-фактура будет зарегистрирован в книге продаж того квартала, в котором продавец соберет документы для подтверждения нулевой ставки НДС.

- Если документы удалось собрать до истечения 180 дней, то, как уже говорилось, счет-фактуру с нулевой ставкой НДС нужно зарегистрировать в книге продаж и соответственно отразить в Разделе 9 декларации по НДС того квартала, в котором собраны документы. Исчисление НДС по таким операциям отражается в Разделе 4 декларации по НДС. Одновременно с представлением декларации в налоговый орган должен быть представлен и пакет документов (п.9 и п.10 ст.165 НК РФ).

Если по истечении 180 календарных дней собрать пакет документов не удалось, реализация товаров облагается НДС по ставкам 10% или 20% (п. п. 2, 3 ст. 164, абз. 2 п. 9 ст. 165 НК РФ). Причем налог необходимо рассчитать за тот квартал, в котором состоялась отгрузка товаров на экспорт (п.9 ст.167 НК РФ).

Для этого налогоплательщику необходимо составить новый счет-фактуру в одном экземпляре, исчислив по отгруженным товарам НДС по ставке 10% или 20% и зарегистрировать его в дополнительном листе книги продаж того квартала, в котором произошла отгрузка экспортных товаров (п. 22(1) Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Кроме того, необходимо представить уточненную декларацию по НДС, отразив операции с неподтвержденной нулевой ставкой в Разделе 6 декларации, предварительно уплатив недоимку и соответствующие пени (ст. 81, абз. 2 п. 9 ст. 167 НК РФ).

НДС, исчисленный к уплате при не подтверждении экспорта можно будет принять к вычету, если впоследствии налогоплательщику все-таки удастся собрать пакет документов, подтверждающих нулевую ставку НДС (п. 9 ст. 165, п. 3 ст. 172 НК РФ).

Если налогоплательщик не собирается подтверждать ставку 0% в будущем, то на основании п. п.1 п.1 ст.264 НК РФ НДС, исчисленный по ставке 20% или 10% можно учесть в составе прочих расходов, уменьшающих налогооблагаемую прибыль. Датой признания таких расходов является 181-й день с даты помещения товаров под таможенную процедуру экспорта (Письмо Минфина России от 27.07.2015 N 03-03-06/1/42961, Постановление Президиума ВАС РФ от 09.04.2013 N 15047/12, Письмо ФНС РФ от 24.12.2013 N СА-4-7/23263).

п.1 п.1 ст.264 НК РФ НДС, исчисленный по ставке 20% или 10% можно учесть в составе прочих расходов, уменьшающих налогооблагаемую прибыль. Датой признания таких расходов является 181-й день с даты помещения товаров под таможенную процедуру экспорта (Письмо Минфина России от 27.07.2015 N 03-03-06/1/42961, Постановление Президиума ВАС РФ от 09.04.2013 N 15047/12, Письмо ФНС РФ от 24.12.2013 N СА-4-7/23263).

Обратите внимание, при расчетах в иностранной валюте налоговая база по НДС при экспорте товаров в любом случае определяется по курсу ЦБ РФ, действующему на дату отгрузки товаров

Также отметим, что при применении нулевой ставки НДС в некоторых случаях вычет НДС, относящегося к таким операциям, производится в особом порядке.

Чем отличается НДС при экспорте товаров в Белоруссию и другие страны ЕАЭС от НДС при экспорте товаров в «страны дальнего зарубежья»?

При экспорте (вывозе) товаров в страны ЕАЭС (Белоруссию, Казахстан, Киргизию и Армению) также применяется нулевая ставка НДС. Но порядок подтверждения нулевой ставки установлен Приложением N 18 к Договору о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014) (далее Протокол). Перечень документов, подтверждающих нулевую ставку НДС, приведен в п.4 Протокола (это договор, транспортные и товаросопроводительные документы и др.), а особенности их представления регулируются п.1.3 ст.165 НК РФ.

Астане 29.05.2014) (далее Протокол). Перечень документов, подтверждающих нулевую ставку НДС, приведен в п.4 Протокола (это договор, транспортные и товаросопроводительные документы и др.), а особенности их представления регулируются п.1.3 ст.165 НК РФ.В отличие от «обычного» экспорта для подтверждения нулевой ставки НДС вместо таможенной декларации необходимо представить заявление о ввозе товаров и уплате косвенных налогов, составленное по форме, предусмотренной отдельным международным межведомственным договором. Такое заявление с отметкой своего налогового органа российскому продавцу должен передать иностранный покупатель.

Но вместо заявления можно представить перечень заявлений (на бумажном носителе или в электронном виде с электронной (электронно-цифровой) подписью налогоплательщика) (утв. Приказом ФНС России от 06.04.2015 N ММВ-7-15/139@). При представлении перечня заявлений в электронной форме транспортные документы вместе с декларацией по НДС можно не представлять (п.1.3 ст.165 НК РФ).

Также отметим, что при экспорте в страны ЕАЭС 180-дневный срок для подтверждения нулевой ставки отсчитывается от даты отгрузки товаров, т.е. с даты первого по времени составления первичного документа, оформленного на покупателя товаров (первого перевозчика) или иного обязательного документа, предусмотренного законодательством государства-члена для налогоплательщика НДС (п. 5 Протокола).

Обязательно ли применять нулевую ставку НДС?

До 2018 года применение нулевой ставки НДС было обязательно. Ведь ставка налога — это не льгота, и нормы НК РФ не предусматривают выбор ставки налогообложения (Определении ВС РФ от 20.02.2015 г. N 302-КГ14-8990 (См. Письмо ФНС России от 17.07.2015 N СА-4-7/12693@).

Ведь ставка налога — это не льгота, и нормы НК РФ не предусматривают выбор ставки налогообложения (Определении ВС РФ от 20.02.2015 г. N 302-КГ14-8990 (См. Письмо ФНС России от 17.07.2015 N СА-4-7/12693@).

Но с 1 января 2018 г. налогоплательщики получили возможность отказаться от применения нулевой ставки НДС, правда лишь в некоторых случаях и при определенных условиях. Отказаться от ставки 0% можно только при экспорте товаров, а также по работам и услугам, связанным с экспортом и указанным в пп. 2.1 — 2.5, 2.7 и 2.8 п.1 ст. 164 НК РФ, например, по международным перевозкам экспортируемых товаров (п.7 ст.164 НК РФ). Но все не так просто.

Отказаться применять нулевую ставку можно только в отношении всех операций, по которым такой отказ предусмотрен п.7 ст.164 НК РФ и только по ним.

Например, если налогоплательщик отказался от применения нулевой ставки НДС в соответствии с п.7 ст.164 НК РФ, он автоматически отказался от нулевой ставки и при экспорте товаров и при международной перевозке экспортируемых товаров, но он обязан применять нулевую ставку НДС, если будет оказывать услуги перевозки импортируемых товаров, поскольку отказ от ставки 0% по таким услугам не предусмотрен.

Также обратите внимание, что нельзя отказаться от применения нулевой ставки НДС при экспорте товаров в Белоруссию, Казахстан, Армению и Киргизию, т.к. при экспорте товаров в страны ЕАЭС действует международное соглашение (ст.7 НК РФ), устанавливающее обязательное применение нулевой ставки НДС при экспорте товаров в страны ЕАЭС (п.1 ст.72 Договора о Евразийском экономическом союзе и п. 3 Протокола).

Поэтому, если налогоплательщик отказался от применения нулевой ставки НДС при экспорте товаров, экспорт товаров в страны ЕАЭС все равно должен облагаться по нулевой ставке.

Как отказаться от применения ставки 0%?

Чтобы не применять нулевую ставку НДС необходимо представить соответствующее заявление в налоговую инспекцию, причем сделать это нужно заранее — не позднее 1-го числа квартала с которого налогоплательщик хочет отказаться (п.7 ст.164 НК РФ). Т.е. если у налогоплательщика «случайно» возникла разовая экспортная операция, а он заранее не отказался от применения нулевой ставки НДС, ему придется применять ставку 0 %.

Отказаться от применения нулевой ставки можно не менее чем на 12 месяцев.

Какие последствия ждут продавца и покупателя, если вместо нулевой ставки НДС продавец сразу предъявит налог по ставке 20%?

Самые существенные налоговые риски возникают у российских покупателей услуг и работ, облагаемых по нулевой ставке НДС. Т.е. если, например, по услугам международной перевозки товаров (в т.ч. по транспортно-экспедиционным услугам) заказчик получит счет-фактуру со ставкой НДС 20%, и примет к вычету эту сумму налога, налоговый орган откажет в вычете НДС. Причем судебная практика в таких ситуациях не на стороне налогоплательщиков (Определение ВС РФ от 03.09.2014 N 307-ЭС14-314, Постановление Арбитражного суда Московского округа от 04.03.2019 N Ф05-1400/2019, Постановление Арбитражного суда Поволжского округа от 10.03.2020 N Ф06-57939/2020, Постановление Арбитражного суда Восточно-Сибирского округа от 14.11.2014 по делу N А33-3050/2013; Определение Верховного Суда РФ от 20.02.2015 N 302-КГ14-8990). Кроме того, неправомерно предъявленный НДС покупатель не может учесть в расходах, уменьшающих налогооблагаемую прибыль (п.2 ст.170, п.19 ст.270 НК РФ).

Т.е. если, например, по услугам международной перевозки товаров (в т.ч. по транспортно-экспедиционным услугам) заказчик получит счет-фактуру со ставкой НДС 20%, и примет к вычету эту сумму налога, налоговый орган откажет в вычете НДС. Причем судебная практика в таких ситуациях не на стороне налогоплательщиков (Определение ВС РФ от 03.09.2014 N 307-ЭС14-314, Постановление Арбитражного суда Московского округа от 04.03.2019 N Ф05-1400/2019, Постановление Арбитражного суда Поволжского округа от 10.03.2020 N Ф06-57939/2020, Постановление Арбитражного суда Восточно-Сибирского округа от 14.11.2014 по делу N А33-3050/2013; Определение Верховного Суда РФ от 20.02.2015 N 302-КГ14-8990). Кроме того, неправомерно предъявленный НДС покупатель не может учесть в расходах, уменьшающих налогооблагаемую прибыль (п.2 ст.170, п.19 ст.270 НК РФ).

У экспортеров-продавцов есть риск, что покупатель взыщет с него незаконно предъявленные 20% НДС как неосновательное обогащение (См. Постановление Президиума ВАС РФ от 17.04.2012 N 16627/11 по делу N А40-127287/10-89-913, Постановления ФАС ВСО от 22.03.2012 по делу N А19-10351/2011, от 20.12.2010 по делу N А33-437/2010, ФАС МО от 08.02.2012 по делу N А40-8404/07-37-86, от 25.01.2012 по делу N А40-7806/11-22-60).

Кроме того, если на экспорт отгружались сырьевые товары или налогоплательщик неправомерно предъявил 20% НДС по работам или услугам, облагаемым по ставке 0%, есть риск «доначисления входного НДС». Т.е. налоговые органы уберут вычеты, произведенные до определения налоговой базы и (или) на дату отгрузки товаров (работ, услуг) восстановят суммы НДС, ранее принятые к вычету по таким операциям. Это связано с тем, что при применении нулевой ставки НДС по вышеперечисленным операциям действует особый порядок вычетов (п.3 ст.172 и п.10 ст.165 НК РФ).

Как принимать к вычету НДС при экспорте товаров?

Ответ на данный вопрос зависит от того какой товар отгружается на экспорт, а также когда товары (работы, услуги), задействованные в экспортных операциях были приняты к учету.

С 1 июля 2016 года налоговый вычет по НДС при экспорте товаров, не относящихся к сырьевым, производится в обычном порядке после отражения приобретений в учете (п.3 ст.172 и п.10 ст.165 НК РФ).

Если же на экспорт отгружаются товары, относящиеся к сырьевым или в экспортных операциях задействованы «старые» приобретения (т.е. товары, работы, услуги, принятые к учету до 01.07.2016), то входной НДС по ним подлежит вычету в особом порядке. Такие вычеты производятся на момент определения налоговой базы по НДС, т.е. в квартале, в котором подтверждена нулевая ставка НДС. А если в течение 180 дней собрать пакет документов, подтверждающих нулевую ставку НДС не удастся, то вычеты НДС будут произведены на дату отгрузки товаров (в уточненной декларации).

Соответственно вычеты НДС, относящиеся к экспорту сырьевых товаров или по «старым» приобретениям отражаются в книге покупок только при определении налоговой базы по экспорту, а в декларации по НДС суммы таких вычетов отражаются в «экспортных» разделах: в Разделе 4 (если ставка 0% подтверждена) или в Разделе 6 (если в течение 180 дней собрать пакет документов не удалось).

Нужно ли восстанавливать НДС при экспортной отгрузке товаров?

Если на экспорт отгружаются несырьевые товары, принятые к учету с 01. 07.2016 г. и позднее, то восстанавливать НДС или каким-либо образом вести раздельный учет входного НДС не нужно. Минфин РФ также разъясняет, что суммы входного НДС по «новым» товарам (работам, услугам), принятым к вычету на момент их приобретения, восстановлению в налоговом периоде, на который приходится момент определения налоговой базы по экспортируемым несырьевым товарам, не подлежат (Письма Минфина России от 12.12.2016 N 03-07-08/73930, от 12.10.2017 N 03-07-08/66748).

07.2016 г. и позднее, то восстанавливать НДС или каким-либо образом вести раздельный учет входного НДС не нужно. Минфин РФ также разъясняет, что суммы входного НДС по «новым» товарам (работам, услугам), принятым к вычету на момент их приобретения, восстановлению в налоговом периоде, на который приходится момент определения налоговой базы по экспортируемым несырьевым товарам, не подлежат (Письма Минфина России от 12.12.2016 N 03-07-08/73930, от 12.10.2017 N 03-07-08/66748).

При экспорте сырьевых товаров или по «старым» приобретениям, относящимся к экспорту несырьевых товаров, как уже говорилось, налогоплательщик обязан вести раздельный учет входного НДС, т.е. такие вычеты производятся только на момент определения налоговой базы по НДС. Поэтому в случае, когда налогоплательщик не предполагал использовать такие товары в экспортных операциях и принял к вычету НДС, НДС, ранее принятый к вычету, придется восстановить при отгрузке товаров на экспорт, в том числе после истечения трехлетнего срока, исчисляемого с момента принятия к учету приобретенных товаров (работ, услуг) (Письма Минфина России от 28.05.2020 г. N 03-07-08/44851, от 15.03.2018 N 03-07-08/16129).Принять его к вычету можно будет только при определении налоговой базы (п.3 ст.172 НК РФ).

Пример:

В 4-м квартале 2020 года налогоплательщик отгрузил на экспорт несырьевые товары. Причем часть отгруженных товаров была приобретена им еще в мае 2016 года, а часть в 2019 году. НДС по ним был принят к вычету. В этом случае при отгрузке товаров на экспорт в 4-м квартале 2020 налогоплательщик должен восстановить НДС по части экспортированных товаров, которые были приняты им к учету в мае 2016 года. А по экспортированным товарам, которые были приобретены в 2019 году восстанавливать НДС не нужно. Если, например, продавец соберет пакет документов в 1-м квартале 2021 года, налог, восстановленный в 4-м квартале, продавец заявит к вычету, отразив его сумму в Разделе 4 декларации по НДС.

Нужно ли восстановление НДС по экспортной отгрузке товаров в Белоруссию или Казахстан?

При экспорте товаров в страны ЕАЭС вычеты производятся в порядке, установленном нормами НК РФ (п. 5 Протокола). Поэтому обязанность по ведению раздельного учета входного НДС и соответственно по восстановлению НДС возникает в тех же случаях, что и при экспорте товаров в страны «дальнего зарубежья», т.е. при экспорте сырьевых товаров или по товарам (работам, услугам), относящимся к экспортным операциям, если эти приобретения были отражены в учете до 01.07.2016 г.

Какие товары относятся к сырьевым?

В целях главы 21 «НДС» НК РФ к сырьевым товарам относятся минеральные продукты, продукция химической промышленности и связанных с ней других отраслей промышленности, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них (п. 10 ст.165 НК РФ). Коды видов таких сырьевых товаров, в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза (далее — ТН ВЭД ЕАЭС) определены постановлением Правительства Российской Федерации от 18.04.2018 № 466.

10 ст.165 НК РФ). Коды видов таких сырьевых товаров, в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза (далее — ТН ВЭД ЕАЭС) определены постановлением Правительства Российской Федерации от 18.04.2018 № 466.

Если код ТН ВЭД ЕАЭС экспортируемого товара отсутствует в данном перечне, то в целях раздельного учета НДС товар к сырьевым не относится, поэтому входной НДС может быть принят к вычету в обычном порядке (Письмо Минфина России в письме от 10.07.2018 № 03-07-08/47794).

НДС и таможенное оформление — Эльба

Все товары ввезённые на территорию РФ подлежат таможенному оформлению, кроме импорта из Беларуси и Казахстана. Но прежде чем приступить к декларированию на таможне, нужно будет рассчитать и заплатить НДС.

Импортный НДС

НДС — известный как налог на добавленную стоимость, при ввозе товаров станет еще одним таможенным платежом, который придется заплатить для таможенной «очистки» товаров. Если вы применяете спец.режим и раньше в своей деятельности не сталкивались с НДС, то при ввозе иностранных товаров эта привилегия не действует.

Для того, чтобы рассчитать НДС к уплате, нужно определить налоговую базу и налоговую ставку. Налоговая база для уплаты НДС складывается из таможенной стоимости ввозимого товара (о ней мы писали в первой части нашей статьи), суммы ввозной таможенной пошлины, суммы акциза. Потом все это умножается на ставку (0, 10 или 20%)

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

А ещё поможет cформировать счета, акты и накладные.

Как определить ставку для расчета НДС

Проверьте по Налоговому кодексу, не освобождён ли от налогообложения НДС ввозимый вами товар (ст. 150 НК РФ). Если не освобождён:

Найдите код ввозимого товара в Едином таможенном тарифе Таможенного союза.

Сопоставьте этот код с перечнями Правительства РФ, в котором перечисленные товары облагаются по ставке 10%. Всего существует 4 перечня, в которых продовольственные товары, товары для детей, медицинские товары и книги по образованию, науке, культуре.

Если товар в перечне найдёте, то он облагается по ставке 10%, если в перечне его нет, то по ставке 20%.

Вам нужно заплатить НДС до выпуска товаров из-под таможенной процедуры. Налог уплачивается непосредственно в таможенный орган. Исключение составляют товары, импортируемые из Беларуси и Казахстана. В этом случае вы платите НДС не на таможне, а в своей налоговой в стандартные для НДС сроки. Но об этом подробнее в конце статьи.

Если вы находитесь на общей системе налогообложения, то уплаченный НДС сможете принять к вычету. Если применяете УСН, то уплаченный налог является вашим расходом.

Подача таможенной декларации и документов для таможенного оформления

Вы можете самостоятельно оформить свой товар на таможне и набраться опыта в этом деле, или поручить выполнение этой формальности таможенному брокеру — сэкономить свое время и нервы. Если вы решитесь разобраться в этом деле без таможенного представителя, то вам будет полезно узнать, что предстоит пройти на таможне.

Для таможенного оформления вашего товара первым делом нужно подать таможенную декларацию и сопроводительные документы в таможенный орган. Таможенным Кодексом Евразийского экономического союза установлено, что декларация подаётся до истечения сроков временного хранения товаров. Предельный срок временного хранения — 4 месяца.

В зависимости от таможенных процедур подаются разные таможенные декларации, всего их существует 4 вида. В случае, когда вы ввозите импортные товары для перепродажи их в нашей стране, вам нужно подать Декларацию на товары. Форма декларации и инструкция заполнения утверждена Решением Комиссии таможенного союза от 20 мая 2010 года N 257.

В случае, когда вы ввозите импортные товары для перепродажи их в нашей стране, вам нужно подать Декларацию на товары. Форма декларации и инструкция заполнения утверждена Решением Комиссии таможенного союза от 20 мая 2010 года N 257.

Заранее подготовьте пакет документов, который нужно будет подать вместе с таможенной декларацией:

- контракт с иностранным поставщиком

- паспорт сделки (если имеется)

- инвойс

- упаковочный лист

- разрешительные документы (сертификаты, лицензии)

- платежные документы

- документы на товар

- документы на страховку груза

- документы по транспортировке товара

- документы, подтверждающие сведения о декларанте.

Вместе с декларацией на бумажном носителе необходимо предоставить её электронную копию. Также существует портал таможенной службы, где вы можете задекларировать свой товар электронно с использованием электронной подписи (ЭП).

После того, как вы подадите декларацию, в течение 2 часов она будет зарегистрирована. Затем сотрудники таможенных органов проверят предоставленные документы, проанализируют таможенную декларацию, детально проверят правильность расчетов и своевременность уплаты таможенных платежей. После проведения этой процедуры ваш товар будет выпущен с зоны таможенного контроля.

Исключение: ввоз товаров из Беларуси и Казахстана

Если вы будете ввозить товары с территории стран Таможенного Союза (Беларусь и Казахстан), вам не нужно проходить таможенное оформление. При импорте товаров из стран ТС действуют иные нормы уплаты НДС и подачи документов.

При ввозе товаров с территории Беларуси и Казахстана вам нужно будет заплатить НДС в налоговую по месту регистрации, а не в таможенный орган. Для оформления товара нужно подать в свою налоговую декларацию по косвенным налогам при импорте товаров на территорию Российской Федерации с территории государств — членов Таможенного союза (утверждена приказом ФНС РФ от 27. 09.2017 N СА-7-3/765@).

09.2017 N СА-7-3/765@).

Вместе с заполненной декларацией предоставьте следующие документы:

- Заявление о ввозе товаров и уплате косвенных налогов в 4х экземплярах и в электронном виде (файл установленного формата, например, на флэшке). Форма заявления утверждена Приказом Минфина России от 07.07.2010 N 69н. Формат электронного файла утвержден Приказом ФНС России от 13.12.2019 N ММВ-7-6/634@.

- банковскую выписку, которая подтверждает уплату (переплату) косвенных налогов

- документы по транспортировке товаров

- счета-фактуры (если выставлялись)

- контракт

- информационное сообщение от поставщика (если было предоставлено)

Срок уплаты ввозного налога и подачи документов — до 20-го числа месяца, следующего за месяцем, когда вы примете товары на учет.

Плательщик енвд уплачивает ндс \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Плательщик енвд уплачивает ндс (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Плательщик енвд уплачивает ндс Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 154 «Порядок определения налоговой базы при реализации товаров (работ, услуг)» главы 21 «Налог на добавленную стоимость» НК РФ

(Юридическая компания «TAXOLOGY»)Предприниматель, являясь плательщиком ЕНВД, приобрел по договорам купли-продажи транспортные средства. Контрагент по данной сделке не выделил в цене НДС, хотя находился на общей системе налогообложения. Позднее предприниматель продал указанные транспортные средства по цене ниже цены приобретения. Налоговый орган пришел к выводу, что предпринимателем была осуществлена деятельность (реализация транспортных средств), налогообложение которой осуществляется в общеустановленном порядке, следовательно, необходимо уплатить НДС с суммы выручки от реализации.

Суд, соглашаясь с налоговым органом в части, отметил, что реализация транспортных средств не подпадает под объект обложения ЕНВД и возникает обязанность по уплате НДС в бюджет. В то же время цена покупки транспортных средств включала НДС, несмотря на отсутствие счета-фактуры, в связи с чем исчисление налоговой базы по НДС должно быть произведено не по п. 1 ст. 154 НК РФ, как реализация товаров без НДС, а по п. 3 ст. 154 НК РФ, то есть с учетом реализации товара по стоимости с учетом уплаченного налога. Учитывая, что предприниматель продал транспортные средства по цене ниже, чем он их приобрел, суд пришел к выводу, что налоговая база по НДС у него отсутствует. Открыть документ в вашей системе КонсультантПлюс:

Суд, соглашаясь с налоговым органом в части, отметил, что реализация транспортных средств не подпадает под объект обложения ЕНВД и возникает обязанность по уплате НДС в бюджет. В то же время цена покупки транспортных средств включала НДС, несмотря на отсутствие счета-фактуры, в связи с чем исчисление налоговой базы по НДС должно быть произведено не по п. 1 ст. 154 НК РФ, как реализация товаров без НДС, а по п. 3 ст. 154 НК РФ, то есть с учетом реализации товара по стоимости с учетом уплаченного налога. Учитывая, что предприниматель продал транспортные средства по цене ниже, чем он их приобрел, суд пришел к выводу, что налоговая база по НДС у него отсутствует. Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 154 «Порядок определения налоговой базы при реализации товаров (работ, услуг)» главы 21 «Налог на добавленную стоимость» НК РФ

(ООО «Журнал «Налоги и финансовое право»)Как указал суд, признавая позицию налогового органа неправомерной, налогоплательщик, применяющий ЕНВД, приобрел имущество, в связи с последующей продажей которого налоговый орган начислил спорную сумму НДС. Продавец являлся плательщиком НДС, поэтому обязан был выделить в цене соответствующую сумму налога, а налогоплательщик обязан был учесть товар по стоимости, включая уплаченный продавцу НДС. При реализации имущества, подлежащего учету по стоимости с учетом уплаченного налога, налоговая база по НДС определяется как разница между ценой реализуемого имущества с учетом налога и стоимостью реализуемого имущества (остаточной стоимостью с учетом переоценок).Статьи, комментарии, ответы на вопросы: Плательщик енвд уплачивает ндсНормативные акты: Плательщик енвд уплачивает ндс

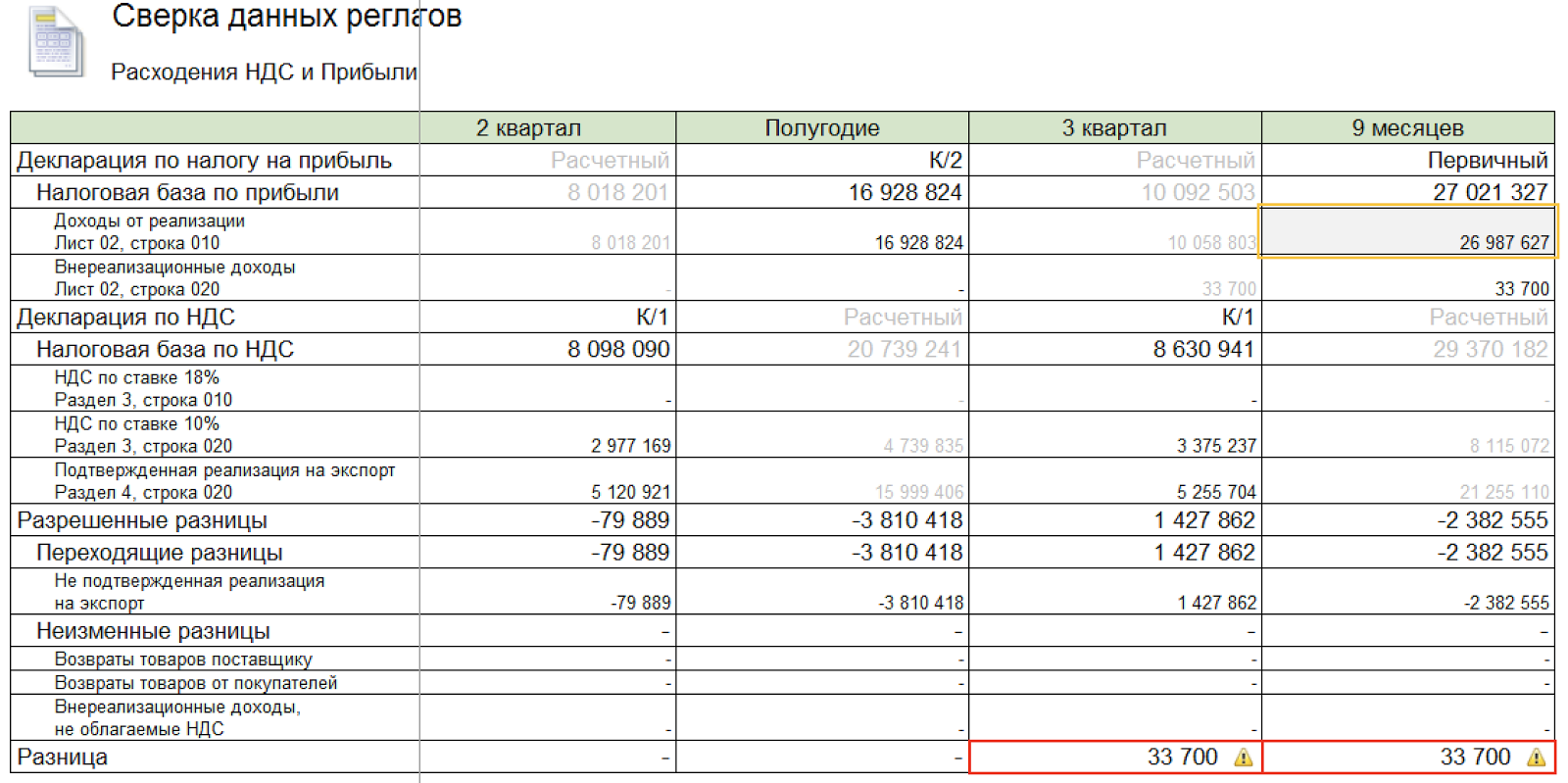

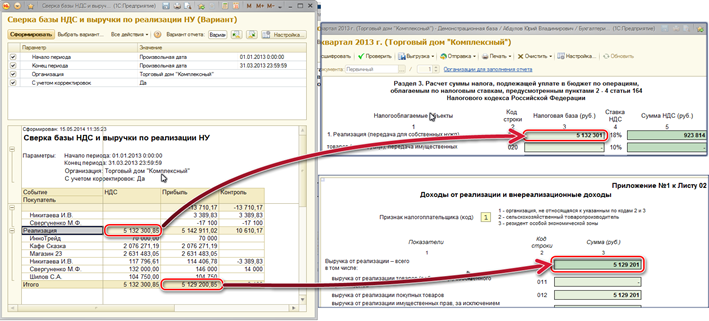

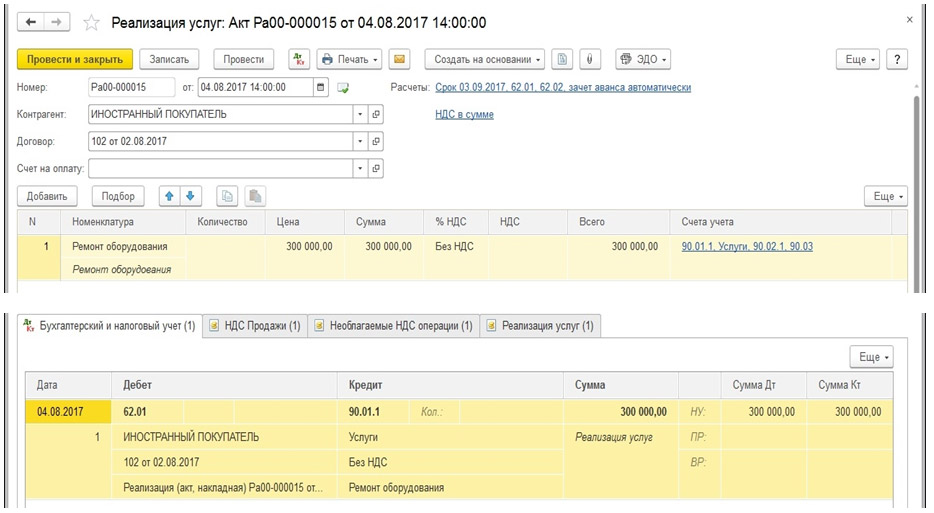

Расхождение ндс и налога на прибыль в 1С – Учет без забот

- Опубликовано 29.

11.2016 10:18

11.2016 10:18 - Автор: Administrator

- Просмотров: 50278

Требования о предоставлении пояснений от налоговых органов всегда приходят в самый неподходящий момент. А иногда ситуация осложняется еще и тем, что вы не понимаете, в чем именно заключается ошибка, как правильно её исправить, и будет ли достаточно просто пояснений или нужно предоставлять уточняющие отчеты? В этой статье я хочу поговорить с вами об одной из самых популярных причин для направления требования: несоответствие доходов от реализации по налогу на прибыль и выручки по НДС.

В чем именно заключается в данном случае ошибка (а возможно, и не ошибка, но об этом чуть позже) и как её увидеть своими глазами? Открываем декларации по НДС и налогу на прибыль за периоды, указанные в требовании. Необходимо помнить, что декларация по налогу на прибыль заполняется нарастающим итогом с начала года, а вот по НДС налоговым периодом является квартал. Поэтому, если вопросы у ФНС возникли, например, по итогам отчетной кампании за 9 месяцев, то для проверки нужно будет открыть декларацию по налогу на прибыль за этот период и три отчета по НДС: за первый, второй и третий кварталы.

В отчете по налогу на прибыль обращаем внимание на строку 010 Листа 02 «Доходы от реализации».

Значение данной строки сверяем с суммой строк 010 Раздела 3 (графа «Налоговая база в рублях») деклараций по НДС за указанный период (в нашем случае за три квартала).

Если ваша организация осуществляет реализацию на экспорт, то необходимо также прибавить налоговую базу, отраженную в Разделе 4 отчета по НДС. Еще учитываем операции, не подлежащие налогообложению и включенные в Раздел 7.

Если, собрав налоговую базу по всем разделам деклараций по НДС за требуемый период, вы не получаете сумму, отраженную в декларации по налогу на прибыль, то начинаем разбираться с причинами такого явления.

Причин может быть несколько:

1) В одну из деклараций действительно закралась ошибка.

Например, часто бывает такая ситуация, когда уже после отправки отчета по НДС начинаются корректировки данных для подготовки отчета по налогу на прибыль. Документы перепроводятся, вносятся исправления, после этого суммы в декларации по НДС также могут измениться, а отчет уже был отправлен с прежними данными.

Для того, чтобы проверить текущую ситуация по регистрам учета НДС, можно создать новую налоговую декларацию за интересующий квартал и попробовать её перезаполнить, а затем сравнить данные с исходным отчетом (ни в коем случае не пытайтесь перезаполнять исходный отчет!). Если суммы изменились, проверяем их корректность и сверяем новые суммы с декларацией по налогу на прибыль.

Ошибки при этом могут быть самыми различными, подробно о проверке деклараций по данным учета в 1С: Бухгалтерии предприятия 8 мы рассказывали в видеокурсах «НДС: от понятия до декларации» и «Налоговый учет и расчет налога на прибыль». В том случае, если были переданы ошибочные сведения, скорее всего, потребуется сформировать уточненную декларацию, особенно, если корректировка должна быть произведена в сторону увеличения налога.

2) Был исчислен НДС с прочих доходов.

Если ваша организация в налоговом периоде получала внереализационные доходы, облагаемые НДС, то о данном факте нужно будет написать в ответе на требование. Данный вид доходов отражается в строке 020 Листа 02 декларации по налогу на прибыль, но не все доходы, отраженные по данной строке, облагаются НДС, поэтому для ФНС такая ситуация не является прозрачной, необходимо предоставить пояснения. Например, ваша организация выставила штрафные санкции покупателю, исчислила с суммы штрафа НДС и отразила данные суммы на счете 91, т.е. в составе внереализационных доходов.

Ошибки в данном случае нет, уточненную декларацию составлять не нужно, достаточно дать пояснения в ответ на требование.

3) Организация получала в налоговом периоде доход от курсовых разниц.

В том случае, если по итогу налогового периода организация получила доход от курсовых разниц, также придется предоставить пояснения налоговому органу. Дело в том, что курсовые разницы включаются в доход для целей исчисления налога на прибыль, но не являются объектом обложения НДС, поэтому между показателями деклараций возникает вполне обоснованная разница.

4) Осуществлялась безвозмездная передача

В соответствии с действующим законодательством, безвозмездная передача в целях учета НДС признается реализацией товаров (работ, услуг). Но вот облагаемого дохода для целей расчета налога на прибыль в данном случае нет, поэтому между налоговыми базами по НДС и налогу на прибыль возникает объяснимая разница, по которой необходимо предоставить пояснения в ФНС.

Конечно, бывает еще множество более редких ситуаций, которые приводят к несоответствию доходов от реализации по налогу на прибыль и выручки по налогу на добавленную стоимость. Например, целевые поступления, использованные не по назначению, признаются доходом в налоговом учете, а вот НДС не облагаются. Но рассмотреть все многообразие вариантов в рамках одной статьи не представляется возможными, поэтому я рассказала вам лишь о самых популярных из них. А если вы захотите поделиться своим опытом и написать в комментариях о ситуации, не упомянутой в статье, то мы будем вам очень благодарны, ведь эта информация может быть полезна тысячам других пользователей интернета, которые заглянут на наш сайт в поисках ответа на такой важный вопрос.

Автор статьи: Ольга Шулова

Давайте дружить в Facebook

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

НДС в контракте по 44-ФЗ, как заключить госконтракт на УСНО

Один из самых актуальных вопросов при заключении государственного контракта – учет НДС в стоимости договора на выполнение работ, поставку товара или оказание услуг.

Согласно п. 4 ст. 3 44-ФЗ участником государственных торгов может стать любое юридическое или физическое лицо, в т.ч. в форме индивидуального предпринимателя. Законом также не установлены ограничения для формы налогообложения, которую использует поставщик. Участниками госзаказа могут стать организации, находящиеся на специальных режимах налогообложения, т.е. УСНО, ЕНВД и т.д.

НДС – налог на добавленную стоимость, который включается в стоимость реализуемого товара, работы или услуги и уплачивается в пользу государства в федеральный бюджет.

Стандартная ставка налога равна 20%, но также существуют отдельные виды товаров для которых применяется ставка налога в 10% и 0%.

► Видео: что делать если в контракте указан НДС?

44-ФЗ – НДС в стоимости контракта

Государственный заказчик, формируя начальную максимальную цену госконтракта, закладывает в нее также сумму НДС и в тендерной документации указывает НМЦК с учетом этого налога.

Некоторые заказчики учитывают, что в торгах могут принимать участие компании и индивидуальные предприниматели, находящиеся на специальных режимах налогообложения, и прописывают в условие, что налог на добавленную стоимость учитывается, только если подрядчик является его плательщиком, т.е. дают возможность победителю заключить контракт без НДС.

Примечание: даже если заказчик отметил такое условие не специально и при заключении контракта с победителем на УСН требует заплатить налог, можно подать жалобу в ФАС. В практике антимонопольного органа уже рассматривали такие дела, и решение выносилось в пользу Поставщика. Например, жалоба № 197/КС, несмотря на то, что Заказчик обращался в Арбитражный суд, судьи так же признали решение ФАС обоснованным.

Естественно, в такой ситуации участники на УСН имеют преимущество перед участниками на ОСНО, т. к. согласно ч. 1 и ч. 2 ст 34 44-ФЗ договор должен быть заключен на условиях, предусмотренных извещением о закупке, а цена является твердой и определяется на весь срок исполнения.

к. согласно ч. 1 и ч. 2 ст 34 44-ФЗ договор должен быть заключен на условиях, предусмотренных извещением о закупке, а цена является твердой и определяется на весь срок исполнения.

Это означает, что сумма НДС в контракте по 44-ФЗ, которая обязательна к уплате участником на ОСНО, для участника на специальном режиме будет дополнительным доходом.

Подготовка и подача жалобы в ФАС

на неправомерные требования Заказчика

ЗаказатьНо намного чаще встречаются ситуации, когда заказчик в документации просто указывает, что цена рассчитана с учетом налога на добавленную стоимость . Нормативной базой для выбора метода определения НМЦК и проведения расчетов служит Приказ МЭР РФ от 2 октября 2013 г. N 567, но в этом документе не регламентировано включение НДС в стоимость контракта. Однако заказчик формируя НМЦК должен учитывать условия планируемой закупки и, если предмет договора содержит товары, работы или услуги, облагаемые налогом на добавленную стоимость, сумму НДС необходимо включить в начальную (максимальную) цену.

В этом случае ситуация складывается иначе. Если заказчик в контракте установит условие выставить ему счет-фактуру, то опираясь на ту же статью 34 44-ФЗ, подрядчик будет обязан это сделать, т.к. это условие изначально было предусмотрено аукционной документацией. Как и в вышеописанном случае, победитель должен будет заключить госконтракт по цене, которую он предложил в ходе закупочной процедуры.

Примечание: пример рассмотрения подобной жалобы и решение в пользу Заказчика можно найти здесь.

НДС в контракте для УСН

Если участник работает на УСНО и не является плательщиком НДС, то выполнять такие условия окажется довольно накладно. Т.к. согласно п. 5 ст. 173 Налогового кодекса РФ в случае выставления лицами, не являющимися налогоплательщиками, покупателю товаров (в данном случае госзаказчику) счета-фактуры с выделением суммы налога на добавленную стоимость – вся сумма налога, указанная в этом счете-фактуре, подлежит уплате в бюджет.

Во-первых, участников, которые не обратят внимание на то, что цена контракта указана с НДС, может ждать неприятный сюрприз при его заключении. Т.к. предложенная ими цена не будет предусматривать еще и уплату налога в 20%. В этом случае подрядчик может подписать договор и исполнить его себе в убыток.

Во-вторых, если победитель откажется от заключения договора на таких условиях, то он может попасть в Реестр недобросовестных поставщиков.

Практика ФАС и АС по контрактам с НДС

Поставщики, работающие на упрощенной системе налогообложения, сталкиваясь с контрактами 44-ФЗ с НДС, зачастую подают жалобы в ФАС: как максимум – с целью подписать договор без учета налога, и как минимум – отказаться от заключения без внесения в РНП.

Практика Федеральной антимонопольной службы, а также Арбитражных судов в этом вопросе неоднозначна. Многое зависит от позиции конкретного управления.

В своей рабочей практике мы присутствовали на заседаниях, где представители контролирующих органов признавали право заказчика требовать с победителя госзаказа выставления счета-фактуры. Таким образом, даже если поставщик находится на специальном режиме налогообложения, ему придется подать налоговую декларацию и заплатить НДС с цены госконтракта.

И в этом случае, организации-“упрощенцы” находятся в наименее выгодной ситуации, чем компании на ОСНО, т.к. компании с УСН не смогут принять сумму к данного налога к вычету, в отличие от компаний на общей системе налогообложения.

Если Вы работаете на специальном режиме налогообложения, то важно просматривать условия заключаемого госконтракта также в плане включения НДС в НМЦК. Ведь даже, если Вы выиграете тендер, исполнение которого предусматривает выставление счета-фактуры и уплаты налога в бюджет, и обратитесь в ФАС для защиты своих интересов, велика вероятность, что решение будет принято в пользу заказчика.

Из-за отсутствия единства в практике УФАС и Арбитражных судов, нельзя заранее предсказать итог заседания по вопросам НДС в контрактах по 44-ФЗ. Рациональнее всего будет изучить подобные дела в интересующем регионе и опираться уже на практику конкретного УФАС.

©ООО МКК «РусТендер»

Материал является собственностью tender-rus.ru. Любое использование статьи без указания источника — tender-rus.ru запрещено в соответствии со статьей 1259 ГК РФ

Статьи по теме:

Централизованные закупки

Закупки у субъектов малого предпринимательства

Субподряд по 44-ФЗ и 223-ФЗ: новые запреты и ограничения

Поделитесь ссылкой на эту статью

как определить ставку НДС для разных видов оборота по реализации?

Вопрос:

В соответствии с пунктом 2 статьи 422 НК РК обороты по реализации товаров, работ, услуг указанные в главе 44 НК РК, облагаются налогом на добавленную стоимость по нулевой ставке.

Согласно пункта 67 Правил выписки счета-фактуры в электронной форме в информационной системе электронных счетов-фактур в графе 12 «Ставка НДС» указывается ставка НДС:

- в случае выписки ЭСФ по освобожденным оборотам, а также выписки ЭСФ налогоплательщиком, не являющимся плательщиком НДС, указывается отметка «Без НДС» без возможности корректировки;

- в случае выписки ЭСФ по реализованным товарам, работам, услугам, местом реализации которых не является Республика Казахстан, указывается отметка «Без НДС — не РК».

Какай ставку необходимо указать в графе 12 при реализации товара на экспорт: ставку НДС «0» или «Без НДС — не РК»?

Ответ:

Султангазиев М.Е. 24.05.2019, 04:08

В соответствии с пунктом 1

статьи 386 Кодекса Республики Казахстан от 25 декабря 2017 года № 120-VI «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) оборот по реализации товаров на экспорт, за исключением оборотов по реализации товаров, предусмотренных

статьей 394 Налогового кодекса, облагается по нулевой ставке. Экспортом товаров является вывоз товаров с таможенной территории Евразийского экономического союза, осуществляемый в соответствии с таможенным законодательством Евразийского экономического союза и (или) таможенным законодательством Республики Казахстан.

Экспортом товаров является вывоз товаров с таможенной территории Евразийского экономического союза, осуществляемый в соответствии с таможенным законодательством Евразийского экономического союза и (или) таможенным законодательством Республики Казахстан.

Согласно абзацу первому пункта 2 статьи 422 Налогового кодекса, обороты по реализации товаров, работ, услуг, указанные в главе 44 (статьи 386-393) Налогового кодекса, облагаются налогом на добавленную стоимость по нулевой ставке. Таким образом, в счете-фактуре указывается нулевая ставка.

Дополнительно сообщаем, что в соответствии с пунктом 67 Правил выписки счета-фактуры в электронной форме в информационной системе электронных счетов-фактур, утвержденного Приказом Первого заместителя Премьер-Министра Республики Казахстан — Министра финансов Республики Казахстан от 22 апреля 2019 года № 370 (далее — Правила), в разделе G «Данные по товарам, работам, услугам» в графе 12 «Ставка НДС» указывается ставка НДС.

В случае выписки электронных счетов-фактур (далее — ЭСФ) по освобожденным оборотам, а также выписки ЭСФ налогоплательщиком, не являющимся плательщиком НДС, указывается отметка «Без НДС» без возможности корректировки.

При выписке ЭСФ по реализованным товарам, работам, услугам, местом реализации которых не является Республика Казахстан, указывается отметка «Без НДС – не РК».

На основании вышеизложенного, в случае если началом транспортировки товара не является территория Республики Казахстан и товар не передается получателю на территории Республики Казахстан, то местом реализации такого товара не признается территория Республики Казахстан, соответственно, оборот по реализации таких товаров является не облагаемым оборотом. При этом если лицо реализующие товар является плательщиком НДС, то выписка счета-фактуры является обязательной с указанием ставки «Без НДС».

Источник:

Блог-платформа государственных органов Республики Казахстан.

Различают НДС с нулевой ставкой, освобожденный от НДС и не облагаемые налогом поставки

Все поставки могут быть классифицированы как освобожденные, с нулевой ставкой или стандартной ставкой для целей НДС. Поставки со стандартной или нулевой ставкой считаются «облагаемыми налогом поставками» в соответствии с определением.

Поставка товаров и услуг, как правило, облагается НДС по стандартной ставке (20%), если такая поставка специально не облагается нулевой ставкой или освобождена от налога в соответствии с Законом о НДС.

Поставка с нулевой ставкой — это налогооблагаемая поставка, с которой взимается НДС по ставке 0%.В отношении поставок с нулевой ставкой налог на добычу не будет уплачиваться в HM Revenue & Customs. Зарегистрированные организации-плательщики НДС, осуществляющие поставки с нулевой ставкой налога, имеют право требовать вычета предналогового налога на товары или услуги, приобретенные в ходе таких облагаемых налогом поставок.

Не облагаемая налогом поставка (то есть не облагаемая налогом поставка) — это поставка товаров или услуг, по которым не облагается НДС. Зарегистрированные организации по НДС не могут требовать вычета предналогового налога в отношении товаров или услуг, приобретенных в ходе осуществления освобожденных от налогообложения поставок.Лицо, которое производит только освобожденные от налога поставки, не может зарегистрироваться для уплаты НДС, поскольку они не предоставляют налогооблагаемые поставки в соответствии с Законом о НДС.

Если товары и услуги приобретаются для целей, облагаемых или не облагаемых налогом, может быть востребована только часть предналога. Организации, зарегистрированные в качестве плательщиков НДС, осуществляющие смешанные поставки (налогооблагаемые и освобожденные от налогообложения поставки), обязаны пропорционально распределить вычет затрат на производство в той степени, в которой организация использовала товары или услуги в ходе и в дальнейшем для осуществления налогооблагаемых поставок.

Часто возникает путаница в отношении «НДС по нулевой ставке», «освобожденной поставки» и «непоставки». Основное различие между поставками с нулевой ставкой и освобожденными поставками состоит в том, что поставщики товаров и / или услуг с нулевой ставкой по-прежнему могут вернуть весь свой входящий НДС, но поставщики освобожденных товаров либо не зарегистрированы для уплаты НДС, либо, если они зарегистрированы, они не могут вернуть их входящий НДС. Примеры товаров и услуг с нулевой ставкой НДС:

- Бензин этилированный или неэтилированный;

- Маханго, мука маханго, кукурузная мука и хлеб, но не как приготовленная еда;

- Вода и электричество на счет жилого фонда;

- Продажа жилой недвижимости;

- Свежее молоко

- Масло подсолнечное

Для получения дополнительной информации обо всем, что связано с НДС, позвоните по номеру , свяжитесь с одним из наших экспертов.

Разница между нулевым НДС и освобождением от НДС

Ставка НДС при начислении НДС зависит от того, что это за товары или услуги. Большинство товаров облагается стандартной ставкой НДС, но есть и другие категории:

- Стандартная ставка НДС в настоящее время установлена на уровне 20% и применяется к большинству товаров и услуг, если НДС взимается

- пониженная ставка НДС, которая установлена в размере 5%. Коммунальные услуги, такие как электричество и газ, облагаются этой ставкой НДС.

- 0% НДС с нулевой ставкой применяется к большинству продуктов питания, а также к детской одежде

- Некоторые товары также освобождены от НДС.

Именно эти последние два в списке часто вызывают наибольшую путаницу, потому что кажется, что они могут выполнять одну и ту же работу. На самом деле они разделены, и к ним относятся по-разному. Мы сосредоточимся на них в этой статье, чтобы помочь компаниям избежать ловушки НДС.

Нулевой НДС по сравнению с освобождением от НДС

Самый простой способ объяснить, чем НДС по ставке 0% отличается от освобождения от НДС, — это сравнить их.

| Что такое 0% НДС с нулевой ставкой? | Что такое освобождение от НДС? |

| Товары и услуги, отнесенные к категории 0% или с нулевой ставкой НДС, по-прежнему являются налогооблагаемыми товарами, но ставка НДС составляет 0%. | Товары и услуги, освобожденные от НДС, не облагаются налогом, и с них не может взиматься НДС. |

Товары и услуги, подпадающие под категорию НДС с нулевой ставкой, включают:

| Товары и услуги, подпадающие под категорию освобожденных от НДС, включают:

|

Так в чем разница?

Компания, которая продает товары и услуги с нулевой ставкой НДС, может получить выгоду от регистрации НДС.Это связано с тем, как он относится к налогу на сырье и продукцию:

.- НДС, который компания платит за приобретаемые товары и услуги, называется предварительным налогом .

- Когда бизнес, зарегистрированный в качестве плательщика НДС, взимает НДС со своих облагаемых налогом продаж, это называется выходным налогом. По сути, компания взимает НДС со своих клиентов, а затем передает налог HMRC при оплате счета по НДС.

Это имеет важное значение для декларации по НДС компании:

- Если бизнес, зарегистрированный в качестве плательщика НДС , платит больше НДС на покупаемые продукты и услуги, чем собирает с продаж, предприятие может вернуть разницу между тем, что он заплатил, и тем, что он собрал.

- Когда бизнес, зарегистрированный в качестве плательщика НДС , собирает больше НДС со своих продаж, чем он платит за продукты и услуги, которые он покупает, тогда бизнес должен заплатить разницу в HMRC при оплате своего счета по НДС.

Что это может значить для бизнеса?

Здесь важно то, что товары с нулевой оценкой фактически не требуют платы, потому что НДС равен 0%. Если бизнес продает только (или в основном) товары с рейтингом 0%, НДС, который он платит за товары, которые он покупает, вероятно, будет больше, чем НДС, который он взимает с клиентов.

Это означает, что компания может требовать возврата разницы от HMRC.

Укажите это в декларации по НДС

Если бизнес занимается товарами или услугами как с нулевой ставкой, так и без НДС, то некоторые из его продаж частично освобождены от налога. Компания должна тщательно классифицировать счета-фактуры, чтобы избежать ошибок в декларации по НДС.

Независимо от того, ставка 0% или освобождение от НДС, оба должны быть отражены в декларации по НДС.

Pandle автоматически рассчитывает возврат НДС каждый раз, когда выставляет счет-фактуру или регистрирует транзакцию.Это упрощает процесс декларирования НДС и упрощает управление. Узнайте больше о том, как Pandle поддерживает предприятия, зарегистрированные в качестве плательщика НДС.

Элизабет Хьюз

Автор материалов, специализирующийся на бизнесе, финансах, программном обеспечении и не только. Я мастер слова со склонностью к каламбурам и делаю сложные темы доступными.

Без обложения по сравнению с нулевой ставкой (НДС)

НДС — это налог на добавленную стоимость, который взимается с продажи товаров и услуг.Цена этих товаров и услуг включает стоимость НДС. Существуют разные типы ставок НДС, которые применяются к разным видам товаров и услуг. Также существуют определенные товары и услуги, с которых не взимается НДС. Продавцы товаров и услуг должны знать, какие налоговые ставки применяются к различным товарам и услугам, чтобы можно было собрать и возместить нужную сумму налога. В статье дается четкое объяснение различных типов товаров и услуг, применяемых налоговых ставок и показаны основные сходства и различия между продуктами с нулевой классификацией и товарами, освобожденными от налогообложения.

Продавцы товаров и услуг должны знать, какие налоговые ставки применяются к различным товарам и услугам, чтобы можно было собрать и возместить нужную сумму налога. В статье дается четкое объяснение различных типов товаров и услуг, применяемых налоговых ставок и показаны основные сходства и различия между продуктами с нулевой классификацией и товарами, освобожденными от налогообложения.

Нулевой номинальный

Товары с нулевой стоимостью — это товары, для которых не облагается налогом на добавленную стоимость (НДС). Продукты с нулевым рейтингом могут включать определенные продукты питания, медицинское оборудование, торговлю чистым золотом, серебром и платиной, торговлю подлинными драгоценными камнями и жемчугом, торговлю услугами и продуктами дошкольного образования и т. Д. Торговые посредники, продающие товары с нулевой ставкой, могут возместить НДС с понесенных затрат. при любых покупках, которые напрямую связаны с продажей товаров с нулевой ставкой.Когда торговый посредник заполняет декларацию по НДС, он может потребовать предварительные налоговые льготы для возмещения НДС, который они заплатили или задолжали бизнесу.

Освобождено

Не облагаемые налогом товары также не облагаются НДС. Поскольку освобожденные от налога продукты не облагаются НДС, поставщик, предоставляющий освобожденные от налогообложения продукты, не может требовать НДС на покупки, связанные с освобожденными продуктами. Примеры продуктов, освобожденных от налога, включают страхование, определенные виды обучения и образования, определенные услуги, предлагаемые врачами и стоматологами, почтовые услуги, физическое воспитание, произведения искусства, культурные услуги и т. Д.В случае, если торговый посредник предоставляет только освобожденные от налога товары или услуги, он не может зарегистрироваться для уплаты НДС или взимать НДС, что означает, что НДС не подлежит возврату. Если реселлеры продают некоторые товары, освобожденные от налога, и некоторые товары, облагаемые налогом, они будут известны как «частично освобожденные»; в этом случае дилер может потребовать НДС на проданные налогооблагаемые товары и услуги.

В чем разница между НДС с нулевой ставкой и освобожденным НДС?

Налог на добавленную стоимость был введен в ОАЭ по ставке 5% с 1 января 2018 года с целью привлечения нового источника дохода.С момента его внедрения бизнесмены все еще пытаются справиться с новыми правилами и положениями, касающимися НДС, и все еще путаются между НДС с нулевой ставкой и освобожденным НДС. Основная причина их замешательства в том, что оба термина звучат одинаково, но означают разные вещи.

Приведенная ниже статья поможет вам понять НДС и его последствия, а также поможет понять разницу между НДС с нулевой ставкой и освобожденным НДС.

Что такое НДС?

Налог на добавленную стоимость или НДС можно охарактеризовать как косвенный налог, взимаемый с внутреннего потребления товаров и услуг.Исключением для этих товаров и услуг являются товары с нулевой ставкой или товары, на которые распространяется исключение. Этот налог добавляется на каждом этапе цепочки поставок. Налог на добавленную стоимость — это налог на потребление, поскольку этот налог в конечном итоге оплачивают покупатели.

По характеру поставок НДС можно разделить на три вида

1. Облагаемый налогом

Товары и услуги, облагаемые налогом, облагаются фиксированной ставкой НДС в размере 5%. Правительство определило список налогооблагаемых товаров и услуг.Остальные товары и услуги не облагаются налогом или не подлежат налогообложению.

2. нулевой рейтинг

Когда товары и услуги экспортируются в любую страну Совета сотрудничества арабских государств Персидского залива (ССЗ), которая не ввела НДС, в этом случае вышеупомянутые товары и услуги облагаются НДС 0%. Это будет включать любые товары или пассажиров, перевозимые на международном уровне, или любой вид трансфера, который даже может пересекать ОАЭ или его часть.

Чтобы сделать это более понятным, мы можем сказать, что НДС с нулевой ставкой — это поставка товаров и услуг, где они облагаются налогом, но по ставке 0%.

Товары и услуги по налогу с нулевой ставкой

Статья 45 Федерального декрета-закона № 8 от 2017 года гласит, что существует 14 товаров и услуг, облагаемых НДС по нулевой ставке. Это:

- Прямой или косвенный экспорт

- Международные перевозки

- Воздушный пассажирский транспорт

- Поставка воздушных, наземных и морских транспортных средств

- Товары и услуги, связанные с поставкой транспортных средств

- Самолеты и спасательные суда

- Поставка товаров и услуг, связанных с перемещением товаров и пассажиров

- Инвестиции в драгоценные металлы

- Продажа жилого дома

- Строительные материалы для благотворительных организаций

- Первая поставка для жилого дома

- Нефть и газ

- Образовательные услуги

- Медицинские услуги

3.Освобожден

Некоторые товары и услуги не облагаются НДС. Они не будут нести никаких входных сборов, никаких сборов по выходному НДС и никаких налоговых счетов-фактур. В случае этих товаров и услуг НДС не облагается.

Товары и услуги освобожденной категории

Только четыре объекта перечислены как освобожденные от НДС в соответствии со статьей 46 Федерального декрета-закона № 8 от 2017 года. Это:

- Финансовые услуги, указанные в указе выше

- Поставка жилых зданий путем продажи или аренды, за исключением тех, по которым ставка нулевой ставки согласно пунктам (9) и (11) статьи (45) настоящего Декрета-закона.

- Поставка голой земли.

- Поставка местного пассажирского транспорта.

Разница между НДС с нулевой ставкой и освобожденным НДС

Часто бизнесменов сбивают с толку термины «НДС с нулевой ставкой» и «НДС без налога». Оба термина могут звучать одинаково, но иметь очень разные значения и результаты. Различия между ними приведены ниже:

НДС с нулевой ставкой | НДС не облагается |

|

|

|

|

|

|

|

|

|

|

|

|

Вы должны разъяснить все факты и проверить бизнес-модель заранее, чтобы вы всегда были в курсе и уведомлялись о правилах и положениях, а также о различных требованиях для бизнеса, чтобы это было успешным усилием и также помогло в планировании будущего бизнеса. Лучше нанять профессионального консультанта, который отнесет ваши услуги к категории с нулевой ставкой или освобождением от налогов; в противном случае вы можете столкнуться с проблемами при подаче налоговой декларации.

Мы в JAXA можем помочь вам в решении всех ваших вопросов, связанных с НДС и налогами, и поможем вам беспрепятственно развивать свой бизнес. Мы также предоставляем ряд других услуг, таких как услуги аудита и подтверждения, налоговые услуги и т. Д. В случае возникновения каких-либо вопросов, связанных с предоставляемыми нами услугами, свяжитесь с нами, мы будем рады помочь вам.

Мы также предоставляем ряд других услуг, таких как услуги аудита и подтверждения, налоговые услуги и т. Д. В случае возникновения каких-либо вопросов, связанных с предоставляемыми нами услугами, свяжитесь с нами, мы будем рады помочь вам.

Quickbooks Обучение и поддержка в Интернете

В чем разница между нулевым НДС и без НДС? Пример: тариф на поезд без НДС и перевод на ссуду директора с нулевым НДС? Почему это имеет значение?

QB Решение проблемы:

Я буду рад поделиться информацией о различных кодах НДС в QuickBooks Online (QBO).

НДС 0% означает, что некоторые продукты и услуги облагаются нулевой ставкой НДС, но все же могут рассматриваться как облагаемые НДС. Код без НДС означает, что некоторые товары и услуги не указываются в декларации по НДС.

Стоимость проезда на поезде в большинстве случаев считается нулевой. Однако вам может потребоваться посетить веб-сайт HMRC, чтобы правильно определить, какая ставка НДС применяется к вам. Это необходимо, чтобы убедиться, что в вашей декларации по НДС

указаны правильные цифры.Не стесняйтесь читать эту статью, в которой объясняется значение кодов НДС в QuickBooks Online: Общие коды НДС.

Решение проблемы «В чем разница между нулевым НДС и отсутствием НДС. Пример: тариф на поезд без НДС и перевод на ссуду директора с нулевым НДС? Почему это имеет значение?’ в наличии: Да (решено).

Источник: форум сообщества Intuit.

В чем разница между нулевым НДС и без НДС? Пример: тариф на поезд без НДС и перевод на ссуду директора с нулевым НДС? Почему это важно ?: эта проблема или код ошибки — известная проблема в Quickbooks Online (QBO) и / или Quickbooks.Поддержка по этой проблеме доступна либо через самообслуживание, либо через платные варианты поддержки. Специалисты готовы решить вашу проблему с Quickbooks, чтобы сократить время простоя и продолжить работу. Сначала попробуйте решить проблему самостоятельно, найдя решение, описанное ниже. Если это сложная проблема или вы не можете решить ее, вы можете связаться с нами, нажав здесь или воспользовавшись другими вариантами поддержки.

Если это сложная проблема или вы не можете решить ее, вы можете связаться с нами, нажав здесь или воспользовавшись другими вариантами поддержки.

Quickbooks Repair Pro решит эту проблему эффективно и по доступной цене.Гарантированное решение вашего вопроса, или вы ничего не платите!

Исправление ошибок для ссуды директора [Канада]

E-Tech — поставщик услуг по миграции и преобразованию данных Quickbooks №1.

Нажмите здесь, чтобы получить скидку 50%!

Дополнительные варианты поддержки:

Что такое НДС? Наше руководство по налогу на добавленную стоимость

Каждый наверняка слышал о налоге на добавленную стоимость (НДС) и имеет представление о том, что он означает для них как покупателя (то есть повышение цен на большинство покупок).Но если вы занимаетесь бизнесом, ваши знания об НДС должны выходить далеко за рамки дополнительных копеек, которые он добавляет в ваш еженедельный магазин. Фактически, то, как ваша компания обрабатывает НДС, может быть разницей между тем, работает ваша компания на законных основаниях или нет.

Что такое НДС?

НДС — это форма потребительского налога, то есть налог, применяемый к покупке товаров или услуг и других «налогооблагаемых поставках». Для бизнеса НДС играет важную роль и может взиматься с ряда ваших товаров и услуг.У благотворительных организаций будут разные правила, регулирующие их НДС. Но для многих предприятий налогооблагаемыми областями являются:

- Продажа ваших товаров и / или услуг

- Аренда или ссуда ваших товаров

- Комиссия

- Биржи напр. обмен нового товара на обмен старого товара клиента

- Продажи персонала, например питание персонала

- Деловые товары, которыми вы пользуетесь лично

- Продажа бизнес-активов

НДС — это налог, который в конечном итоге оплачивает потребитель, и не является налогом на индивидуальный бизнес.Хотя компании платят НДС в Налоговую и таможенную службу Ее Величества (HMRC), фактическая стоимость уже оплачена покупателем, покрытая покупной ценой приобретенных товаров или услуг. Таким образом, это косвенный налог, хотя предприятия несут ответственность за полную отчетность о нем в HMRC.

Что такое порог НДС? Нужно ли мне регистрировать свой бизнес?

Если ваш деловой оборот превышает 85 000 фунтов стерлингов, вы по закону обязаны зарегистрироваться в качестве плательщика НДС. Это потребует от вас взимания НДС со всех услуг или товаров, предлагаемых вашим бизнесом — вы можете взимать НДС только в том случае, если вы для этого зарегистрированы.Регистрация НДС также позволит вам вернуть НДС на товары и услуги, приобретенные вашим бизнесом.

Какой у меня номер плательщика НДС?

Номера плательщиков НДС предоставляются только предприятиям, зарегистрированным в качестве плательщиков НДС, и их можно найти в свидетельстве о регистрации плательщиков НДС. В этом важном документе также будет указано, когда должна быть подана ваша первая декларация по НДС, и дата, с которой ваша компания превысила порог регистрации НДС в Великобритании и, следовательно, должна была зарегистрироваться.

Каковы мои обязанности по НДС?

Как компания, зарегистрированная в качестве плательщика НДС, вы должны взимать НДС со своих товаров или услуг, а также можете требовать возмещения НДС с тех, которые вы приобрели для деловых целей.

НДС, взимаемый вашей компанией, рассчитывается от полной стоимости того, что вы продаете. НДС должен применяться к продажам, даже если вы работаете на основе обмена или частичного обмена. Если вы взимаете с клиента плату без учета НДС, взимаемая вами продажная цена все равно будет считаться HMRC с учетом НДС.

Компании, зарегистрированные в качестве плательщика НДС, должны сообщать в HRMC сумму НДС, которую они начислили или уплатили, в декларации по НДС, обычно заполняемой каждые 3 месяца. Вы должны заполнить это, даже если у вас нет НДС для отчетности.

Избыточная сумма НДС, которую вы выплачиваете клиенту, должна быть уплачена в HMRC. Если вы уплатили НДС больше, чем списали с клиентов, эту разницу можно запросить в HMRC.

Какова текущая ставка НДС?

Действующие ставки НДС следующие:

| Оценить | % НДС | Применимо к |

|---|---|---|

| Стандартный | 20 | Большая часть товаров и услуг |

| Уменьшение | 5 | Выбрать товары и услуги e.грамм. счета за электроэнергию |

| Ноль | 0 | Товары и услуги с нулевой ставкой, например детская одежда |

Что освобождено от НДС?

Ставка НДС зависит от характера приобретаемых товаров или услуг. Некоторые услуги и товары фактически освобождены от НДС. К ним относятся:

- Образование или обучение

- Сбор средств на благотворительность

- Продажа или сдача в аренду коммерческой недвижимости

- Страхование и финансовые услуги

- Почтовые марки

Вы можете точно увидеть, какой уровень НДС относится к какому типу услуг или продуктов в правительстве.веб-сайт великобритании.

В чем разница между «нулевой ставкой» и «освобождением от НДС»?

Поставки с нулевой ставкой не облагаются НДС в традиционном смысле, но по ставке 0%, что позволяет предприятиям, которые поставляют эти товары или услуги, возмещать НДС на накладные расходы и затраты своей компании. Поставки, освобожденные от НДС, не подлежат возмещению НДС.

Если ваша компания предлагает только товары, не облагаемые НДС, вам не нужно регистрироваться в качестве плательщика НДС.

По чему я могу вернуть НДС?

Предприятия могут требовать возврата НДС на товары или услуги, используемые специально для их деятельности.Возврат НДС возможен для таких вещей, как:

- Путевые расходы персонала

- Тарифные планы мобильной связи для деловых звонков

- Транспортные средства, используемые только для бизнеса

- Топливо, аксессуары и техническое обслуживание для указанных транспортных средств

- Счета за коммунальные услуги, если вы ведете домашний бизнес (пропорционально проценту коммунальных услуг, используемых для нужд бизнеса)

Некоторые вещи не подлежат возмещению НДС, в том числе:

- Стоимость развлечений

- Все, что предназначено исключительно для личного пользования

- Вещей, купленных в других странах ЕС

Дополнительную информацию о возмещении НДС можно найти на сайте gov.веб-сайт великобритании.

Без учета НДС

Освобожден от уплаты налога, с нулевой ставкой, без НДС — это все равно верно ?! Неправильный. Не обижайтесь из-за небольшого недоразумения.

Недавно я прочитал статью о различиях между освобожденным от налогообложения НДС и НДС с нулевой ставкой, и это заставило меня подумать, что они кажутся очень значительными.

Только когда я прочитал историю о парне, который продавал мотоциклетное оборудование — который получил колоссальный налоговый счет (более 25 тысяч фунтов стерлингов), — я осознал всю серьезность непонимания терминологии.В этой конкретной истории он предположил, что все его продажи не облагаются налогом, защитное снаряжение включено (и это правильно), но он пропустил оценку того, что подходящие предметы одежды имеют стандартный рейтинг.

Для большинства разумной проверкой было бы увидеть, взимает ли ваш поставщик НДС с ваших покупок, которые вы перепродаете — если ответ «да», то и вам следует поступить так же. Очевидно, не относитесь к этому как к Евангелию, потому что ваш поставщик тоже может делать это неправильно, но это отправная точка.

Плюс, HMRC может вернуться на 20 лет назад, и я полагаю, что это было бы не очень хорошее письмо, чтобы приземлиться на коврике.

О, и, боюсь, незнание или зависимость от счетов-фактур не могут служить оправданием.

Итак, теперь у меня возник некоторый страх, каковы правила и что вы можете сделать, чтобы их придерживаться ?!

Out Of The Scope

Я думаю, нам следует обсудить, когда НДС не применяется, в первую очередь. Эта терминология относится ко всему без НДС. Например, проводки по заработной плате или внутренние бухгалтерские журналы. Это также относится к покупкам, сделанным у кого-то, кто не зарегистрирован в качестве плательщика НДС, вы должны быть в состоянии определить это по счету, поскольку там не будет номера НДС или разбивки по суммам брутто, нетто и НДС.Эти типы транзакций не будут нигде отображаться в ваших декларациях по НДС, поэтому в отношении НДС их можно игнорировать.

Освобожден от налога

В основном все, что решило правительство, освобождается от налога. Например; Марки и страховка. Если вы приобретаете материалы, освобожденные от налогообложения, вы не сможете требовать НДС, так как их нет для возврата. Примечание: если вы поставляете ТОЛЬКО освобожденные от налога товары, вам не нужно регистрироваться для уплаты НДС!

Нулевой рейтинг

Хорошо, теперь это сбивает с толку! Это означает, что налог взимается, но по ставке 0%.Для любого из нас 0% = 0, и мы будем правы. НО главное отличие состоит в том, что если вы производите только поставки с нулевой ставкой, вам все равно нужно регистрироваться в качестве плательщика НДС, как только вы достигнете порогового значения. Сказав это, вполне вероятно, что вы получите возмещение при каждом возврате.

E.G. — большая часть продуктов питания имеет нулевую оценку, поэтому вам не нужно будет платить HMRC, но, вероятно, с вас взимается НДС за ванны, которые вы купили для хранения продуктов, которые вы затем можете потребовать обратно.

Итак, немного попробуем терминологию НДС.В ближайшие недели не пропустите блоги о частичном освобождении от уплаты налога и других правилах НДС.

11.2016 10:18

11.2016 10:18