Что такое ИНН? | Сколько цифр в номере ИНН физического и юридического лица и что они означают? — Контур.Бухгалтерия

Что такое ИНН, как, кто и зачем может его получить.

Идентификационный номер налогоплательщика (ИНН) — это код, представляющий собой последовательность арабских цифр. ИНН нужен для упорядоченного учета налогоплательщиков — физических и юридических лиц.

Первые четыре цифры любого ИНН — это код подразделения ФНС из справочника кодов обозначения налоговых органов для целей учёта налогоплательщиков (СОУН).

ИНН физического лица

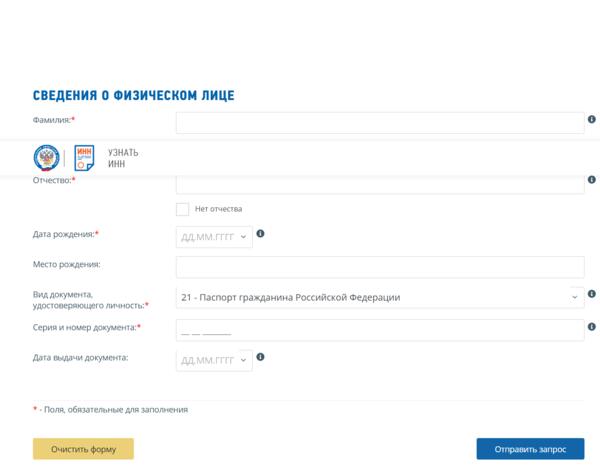

ИНН физического лица представляет собой последовательность из 12 арабских цифр. Первые две из них означают код субъекта Российской Федерации, третья и четвертая — номер налоговой инспекции, шесть цифр с пятой по десятую — номер налоговой записи налогоплательщика. Последние две цифры называются контрольными и используются для проверки правильности записи.

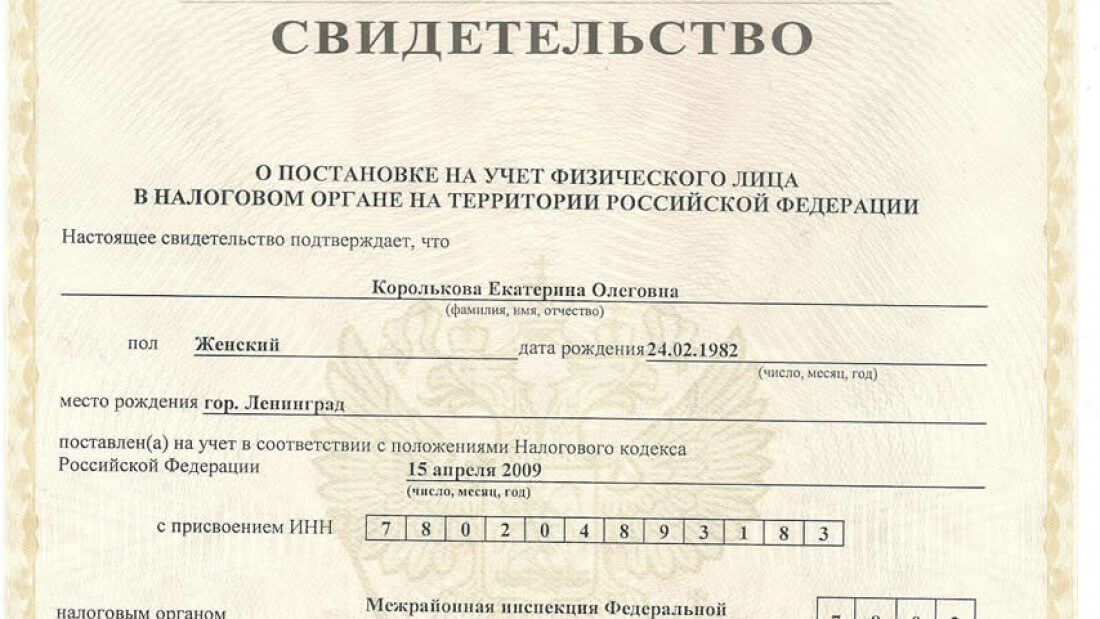

Чтобы получить ИНН, физическому лицу нужно обратиться с заявлением в ИФНС по месту жительства. С собой нужно иметь паспорт и его копию. В течение пяти дней после подачи заявления будет готово свидетельство о постановке на учет физического лица в налоговом органе. Свидетельство представляет собой бланк формата А4, на котором указаны фамилия, имя, отчество, дата и место рождения физического лица, а также присвоенный ему ИНН.

С собой нужно иметь паспорт и его копию. В течение пяти дней после подачи заявления будет готово свидетельство о постановке на учет физического лица в налоговом органе. Свидетельство представляет собой бланк формата А4, на котором указаны фамилия, имя, отчество, дата и место рождения физического лица, а также присвоенный ему ИНН.

При желании можно внести ИНН в паспорт. В этом случае на 18 странице паспорта указывается сам ИНН, наименование и код налогового органа, дата постановки налогоплательщика на учет.

ИНН индивидуального предпринимателя

Если в качестве индивидуального предпринимателя регистрируется физическое лицо с ИНН, ему не назначают новый ИНН, а используют имеющийся. Если у физического лица ИНН нет, ему присваивают ИНН и выдают свидетельство о постановке на учет вместе с остальными документами.

ИНН юридического лица

ИНН юридического лица представляет собой последовательность из 10 арабских цифр. Первые две означают код субъекта Российской Федерации, третья и четвертая — номер местной налоговой инспекции, пять цифр в позиции с пятой по девятую — номер налоговой записи налогоплательщика в территориальном разделе ЕГРН. Последняя цифра — контрольная.

Последняя цифра — контрольная.

ИНН, выданные иностранным юридическим лицам после 1 января 2005 года, начинаются с цифр «9909», следующие 5 цифр соответствуют коду иностранной организации, последняя цифра — контрольная.

ИНН юридического лица присваивается организации в налоговой инспекции при регистрации.

ИНН однозначно определяет организацию, а в паре с КПП — каждое ее обособленное подразделение. Обычно эти реквизиты используются вместе. Их указывают в платежных документах, в документах на отгрузку товаров, актах оказания услуг и т п.

Попробовать бесплатно

Попробовать бесплатно 14 дней

Зарегистрироваться

Регистрируясь, вы принимаете условия лицензионного договора, соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компаний СКБ Контур.

Как узнать регистрационный номер в ПФР по ИНН онлайн?

Регистрационный номер в ПФР по ИНН узнать онлайн фирма или ИП могут буквально за пару минут, но при условии следования определенному алгоритму.

Как регистрационный номер в ПФР по ИНН узнать юридическому лицу?

ВАЖНО! С 2023 года произошло объединение ПФР и ФСС в единый Социальный фонд России (СФР). В связи с этим регистрационный номер ФСС в 2023 году уже не актуален. В начале 2023 года регистрационным номером в СФР будет регистрационный номер ПФР до тех пор, пока всем страхователям не присвоят новые регистрационные номера в новом СФР. Номер в ПФР можно узнавать по представленному ниже алгоритму.

Каждая организация имеет свой номер в ПФР, который присваивается в процессе ее госрегистрации в качестве юрлица. Узнать регистрационный номер можно обратившись в Пенсионный Фонд, например, сделав звонок или посетив данное учреждение.

Кроме того регистрационный номер ПФР можно найти в выписке из ЕГРЮЛ. ФНС, внося данные о новом юрлице в госреестр, параллельно информирует об этом ПФР и запрашивает у него для соответствующего юрлица индивидуальный номер.

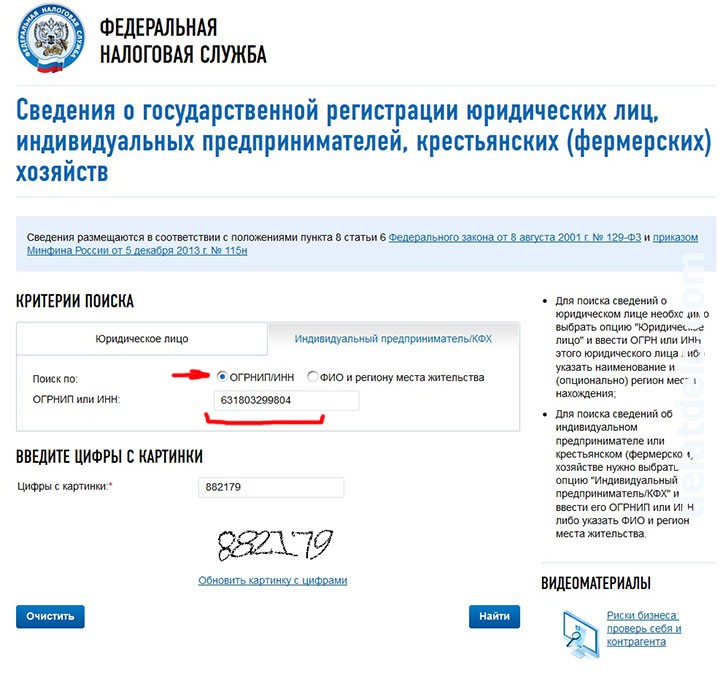

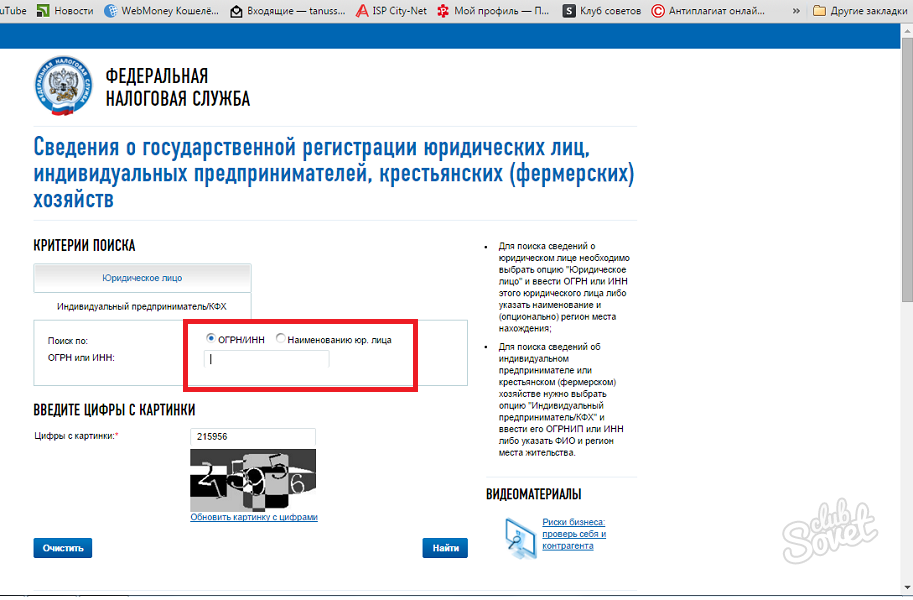

- Зайти на сайт налоговой службы — www.nalog.ru.

- Найти «Электронные сервисы» и перейти по ссылке «Предоставление сведений из ЕГРЮЛ».

- Автоматически выводится чекбокс на поиск фирмы по ИНН или ОГРН. Но система позволяет найти сведения по наименованию юр.лица.

- Вводим ИНН соответствующее поле и нажимаем кнопку «Найти».

- Система выдает pdf-файл, который можно скачать, кликнув левой кнопкой мышки.

- В скачанном файле находим «Сведения о страхователе в Пенсионном фонде»

Следуя данному алгоритму, узнать регистрационный номер в ПФР по ИНН достаточно просто.

Поиск по ИНН юридического лица можно осуществить на сайте ФНС. Как это сделать см. здесь.

Как это сделать см. здесь.

Чтобы регистрационный номер узнать в ПФР по ИНН организации, достаточно иметь выход в интернет.

Как узнать по ИНН предпринимателя (ИП) его рег. номер в ПФР онлайн?

Метод получения необходимых сведений в данной ситуации будет тем же, что и в случае с поиском номера в ПФР для фирмы. Чтобы узнать регномер в ПФР по ИНН, необходимо перейти по вышеуказанной ссылке, перейти на вкладку «Индивидуальный предприниматель/КФХ», а затем задействовать его в соответствии с алгоритмом поиска номеров ПФР по ИНН, который мы рассмотрели выше.

В выписке из ЕГРИП данные о регистрационном номере предпринимателя в ПФР отражаются там, где проставляется отметка о регистрации в ПФР.

О новом порядке расчета и уплаты страховых взносов в 2023 году рассказали эксперы КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Типовую ситуацию.

Итоги

Регистрационный номер узнать в ПФР по ИНН фирмы или ИП просто. Для этого нужно воспользоваться сайтом налоговой, а именно разделом «Электронные сервисы». После заполнения соответствующих полей, система выдаст выписку из госреестра, в которой можно будет найти не только регистрационный номер в ПФР, но и иные сведения об организации или ИП.

После заполнения соответствующих полей, система выдаст выписку из госреестра, в которой можно будет найти не только регистрационный номер в ПФР, но и иные сведения об организации или ИП.

W-9 — Запрос идентификационного номера налогоплательщика и подтверждения — Отдел бизнес-услуг — UW–Madison

———

Что такое W-9 и какова его цель?

Форма W-9 — это форма Службы внутренних доходов (IRS), в которой налогоплательщик предоставляет свой правильный идентификационный номер налогоплательщика (ИНН) физическому или юридическому лицу (лицо, запрашивающее форму W-9), которое обязано подать информационную декларацию для отчета сумма, выплаченная получателю платежа, или другая сумма, подлежащая отражению в информационном отчете. ИНН может быть номером социального страхования (SSN), индивидуальным идентификационным номером налогоплательщика (ITIN), идентификационным номером налогоплательщика усыновления (ATIN) или федеральным идентификационным номером работодателя (EIN/FEIN/FEIN/FEIN).

UW требует форму W-9 для всех транзакций, подлежащих налоговой отчетности по состоянию на 1 января 2010 г. в файле для поддержки и документирования налоговой информации, когда он делает отчетный налоговый платеж. Необходимым документом является форма IRS W-9. W-9 фиксирует всю необходимую налоговую информацию для налоговой отчетности. Это включает (1) имя, (2) фирменное наименование, (3) тип организации, (3) освобожденный статус, (4) адрес, (5) идентификационный номер налогоплательщика и (6) подпись.

При обработке отчетных налоговых платежей с помощью любого платежного механизма UW проверьте поиск поставщика WISDM, чтобы определить, является ли форма W-9(или W-8 BEN для иностранцев-нерезидентов (NRA)) находится в файле Business Services. Если в файле W-9 указан номер , вам не нужно будет включать W-9 в свои платежные запросы. Если форма W-9 не соответствует номеру в файле, вам нужно будет включить форму W-9 в свой первый платежный запрос поставщику, чтобы поставщика можно было настроить в бухгалтерских службах, а идентификационный номер налогоплательщика (ИНН) можно было проверить. с программой сопоставления ИНН IRS. Для транзакций, подлежащих налоговой отчетности, если форма W-9 не указана в файле WISDM Vendor Search, и вы не включили форму W-9с вашими платежными запросами Business Services приостановит ваш платежный запрос и сообщит вам, что вам необходимо получить форму W-9, прежде чем платеж будет передан в обработку.

При обработке отчетных налоговых платежей с помощью любого платежного механизма UW проверьте поиск поставщика WISDM, чтобы определить, является ли форма W-9(или W-8 BEN для иностранцев-нерезидентов (NRA)) находится в файле Business Services. Если в файле W-9 указан номер , вам не нужно будет включать W-9 в свои платежные запросы. Если форма W-9 не соответствует номеру в файле, вам нужно будет включить форму W-9 в свой первый платежный запрос поставщику, чтобы поставщика можно было настроить в бухгалтерских службах, а идентификационный номер налогоплательщика (ИНН) можно было проверить. с программой сопоставления ИНН IRS. Для транзакций, подлежащих налоговой отчетности, если форма W-9 не указана в файле WISDM Vendor Search, и вы не включили форму W-9с вашими платежными запросами Business Services приостановит ваш платежный запрос и сообщит вам, что вам необходимо получить форму W-9, прежде чем платеж будет передан в обработку.Загрузка — Как использовать поиск поставщиков в WISDM для транзакций SFS AP (PDF)

Как используется форма W-9?

Форма W-9 требуется физическому или юридическому лицу (лицо, запрашивающее форму W-9), которое обязано подать информационную декларацию в IRS и должно получить правильный идентификационный номер налогоплательщика (ИНН) получателя платежа, чтобы сообщить об информационной декларации сумма, выплаченная получателю платежа, или другая сумма, подлежащая отражению в информационном отчете. ИНН может быть номером социального страхования (SSN), индивидуальным идентификационным номером налогоплательщика (ITIN), идентификационным номером налогоплательщика на усыновление (ATIN) или идентификационным номером работодателя (EIN/FEIN).

ИНН может быть номером социального страхования (SSN), индивидуальным идентификационным номером налогоплательщика (ITIN), идентификационным номером налогоплательщика на усыновление (ATIN) или идентификационным номером работодателя (EIN/FEIN).

Кто может подписать W-9?

Лицо, которое подписывает форму W-9, должно быть гражданином США, гражданином США или иностранцем-резидентом США. Подписавшаяся сторона должна иметь согласие организации на подписание формы W-9 от ее имени.

Форма IRS W-9 чаще всего используется физическими лицами, когда они работают в качестве фрилансера или независимого подрядчика. Если вы когда-нибудь обнаружите, что заполняете форму W-9 , это обычно означает, что компании или лицу, которое платит вам деньги, нужен ваш идентификационный номер налогоплательщика США (TIN), который может быть номером социального страхования США (SSN), физическим лицом. Идентификационный номер налогоплательщика (ITIN) или Федеральный идентификационный номер работодателя (EIN/FEIN) — чтобы предприятие/физическое лицо могло уведомить IRS о сумме.

Несовершеннолетние: В случае несовершеннолетнего в форме W-9 необходимо указать имя несовершеннолетнего и его идентификационный номер налогоплательщика (ИНН), поскольку они являются владельцами производимого платежа. Подпись может быть подписью несовершеннолетнего или законного опекуна (родителя или назначенного судом законного опекуна). Несовершеннолетний не может подписать контракт, но W-9 не является контрактом. В W-9 указывается только ФИО и ИНН несовершеннолетнего, поэтому наличие законного представителя не требуется, а только приветствуется.

Допустима ли цифровая или электронная подпись на форме W-9?

См. Собрание финансовых менеджеров (FMM) 08.02.22 слайды презентации (PDF), стр. 43-44.

Как часто нужно получать W-9?

Форма W-9 остается в силе, за исключением случаев, когда изменение обстоятельств делает какую-либо информацию в форме неверной; Примеры: изменение имени или изменение типа объекта. Обратите внимание, что при изменении адреса , а не , требуется новый W-9.

Какие версии W-9УВ примет?

UW принимает только текущие версии любых форм налоговой службы (IRS) или налогового управления штата Висконсин. Их можно найти на веб-странице IRS Forms и веб-странице Wisconsin Department of Revenue Forms.

Использование устаревшей формы приведет к задержке обработки платежа, поскольку устаревшая форма должна быть возвращена составителю. Текущая форма должна быть заполнена до того, как платеж будет обработан, чтобы университет мог соблюдать правила и формы IRS и WI DOR.

Где можно найти W-9 и соответствующие инструкции?

Форма W-9, Запрос на получение идентификационного номера налогоплательщика и подтверждения (PDF)

Инструкции по заполнению формы W-9 (PDF)

Идентификационный номер налогоплательщика (NIF)

Что такое идентификационный номер налогоплательщика (NIF)?

Идентификационный номер налогоплательщика (NIF) — это числовой идентификатор, необходимый физическому (физическому) или юридическому лицу для выполнения любых процедур, которые могут иметь отношение к налоговому агентству Испании.

Как правило, идентификационным номером налогоплательщика физических лиц испанского гражданства является их национальное удостоверение личности (DNI) Испании, за которым следует проверочный код. Для тех, кто не является гражданином Испании, это будет идентификационный номер иностранца (NIE), который выдается Министерством внутренних дел.

Можно ли подать заявление на NIF в Генеральном консульстве в Торонто?

Да. Процесс подачи заявки и присвоения NIF для физических и юридических лиц может быть завершен через консульские учреждения Испании в стране проживания владельца. Заявление на получение NIF также можно подать в Испании напрямую через налоговое агентство Испании или онлайн.

Кому необходимо иметь NIF?

Как правило, NIF необходим физическим, юридическим и неюридическим лицам, которые будут участвовать в любой налоговой операции в Испании. Это особенно важно, поскольку все ответственные налогоплательщики должны будут указывать свой идентификационный номер налогоплательщика во всех самооценках, декларациях, сообщениях или письменных документах, которые они представляют в налоговую администрацию.

Какие операции имеют налоговое значение?

Любое иностранное физическое или юридическое лицо в Испании имеет право быть держателем испанского NIF или NIE в следующих случаях, включая, но не ограничиваясь: когда они являются партнерами или администраторами испанских компаний, чтобы разрешить покупка и продажа недвижимости для совершения любых экономических операций на территории Испании (например, открытие банковского счета) или для заполнения любой формы в иммиграционной службе или налоговом агентстве Испании.

Какие типы NIF существуют?

- Присвоение NIF гражданам Испании, проживающим за границей и не имеющим DNI (NIF «L») . Граждане Испании, постоянно проживающие за границей и зарегистрированные в консульском реестре, не обязаны иметь DNI, но им может понадобиться NIF, поскольку они собираются следовать процедурам или заключать сделки, имеющие значение для налогообложения в Испании.

В таких случаях он будет выдан как NIF «L», который будет иметь временную силу до тех пор, пока заинтересованная сторона не получит DNI, который может быть получен в Испании в любое время, поскольку он является гражданином Испании.

В таких случаях он будет выдан как NIF «L», который будет иметь временную силу до тех пор, пока заинтересованная сторона не получит DNI, который может быть получен в Испании в любое время, поскольку он является гражданином Испании.

- Присвоение NIF иностранным гражданам без NIE (NIF «M»)

- Присвоение NIF иностранным гражданам с NIE .

Любым иностранным гражданам, уже имеющим NIE, может потребоваться NIF, потому что они собираются следовать процедурам или заключать сделки, имеющие налоговое значение в Испании. В этом случае заинтересованному лицу необходимо зарегистрироваться в рамках переписи налогоплательщиков в Налоговом агентстве Испании, подав форму 030. ») . Любое юридическое лицо, не являющееся резидентом Испании, которое планирует следовать процедурам или заключать сделки, имеющие значение для налогообложения в Испании, должно иметь NIF, который они должны включать во все самооценки, декларации, сообщения или письменные документы, которые они представляют в налоговую администрацию. В этих случаях будет выдан NIF «N».

Любым иностранным гражданам, уже имеющим NIE, может потребоваться NIF, потому что они собираются следовать процедурам или заключать сделки, имеющие налоговое значение в Испании. В этом случае заинтересованному лицу необходимо зарегистрироваться в рамках переписи налогоплательщиков в Налоговом агентстве Испании, подав форму 030. ») . Любое юридическое лицо, не являющееся резидентом Испании, которое планирует следовать процедурам или заключать сделки, имеющие значение для налогообложения в Испании, должно иметь NIF, который они должны включать во все самооценки, декларации, сообщения или письменные документы, которые они представляют в налоговую администрацию. В этих случаях будет выдан NIF «N».

Какова процедура подачи заявки на NIF для физических или физических лиц (NIF «L» и «M») в Генеральном консульстве в Торонто?

ВАМ НЕОБХОДИМО ЗАПИСАТЬСЯ НА ПРИЕМ .

Любое физическое лицо, испанское или иностранное, подающее заявление на получение налогового идентификационного номера «L» или «M» соответственно, должно предоставить следующую информацию:

- Фамилия(и) и имя(я) .

- Идентификационный номер налогоплательщика или номер паспорта, выданный администрацией страны проживания.

- Национальность.

- Пол.

- Место и дата рождения: число, месяц и год.

- Резиденция или налоговый домицилий за границей.

- Если применимо, имя (имена) и фамилия (и) или зарегистрированное название компании и Налоговый кодекс законных представителей любых лиц, не обладающих дееспособностью в вопросах налогообложения.

Процесс подачи заявления одинаков как для граждан Испании, так и для иностранных граждан, нуждающихся в NIF. Заявление подается лично или через законного представителя в Консульство вместе со следующими документами:

- Действительный паспорт . В качестве альтернативы любое иностранное физическое лицо может предоставить, когда это применимо, свое действительное удостоверение личности, эквивалентное DNI.

- Документ, подтверждающий их проживание в консульской юрисдикции Генерального консульства Испании в Торонто .

Таким образом, любое испанское физическое лицо должно быть зарегистрированным в консульском реестре .

Таким образом, любое испанское физическое лицо должно быть зарегистрированным в консульском реестре . - При подаче заявления законным представителем , в связи с юридическим обязательством или добровольно, необходимо будет представить доказательство такого представления .

- Форма 03 0 для подачи заявления на получение NIF , которую также можно загрузить непосредственно с веб-сайта Налогового управления. Каждый раз, когда вы загружаете форму, налоговое агентство Испании будет присваивать вам уникальный и другой номер. Если несколько человек подают заявку на NIF, распечатайте столько загрузок, сколько заявителей, и никогда не делайте ксерокопии. При наличии повторяющихся номеров заявки будут аннулированы. Поэтому рекомендуется заполнить форму онлайн и распечатать.

Какова процедура подачи заявления на NIF для иностранного юридического или не юридического лица (NIF «N») в Генеральном консульстве в Торонто)?

Любое иностранное юридическое или неюридическое лицо в нашей консульской юрисдикции подающее заявление на NIF «N» через Генеральное консульство, должно предоставить следующую информацию:

- Если оно является юридическим лицом или нет.

- Название компании или название компании.

- Идентификационный номер налогоплательщика в стране проживания.

- Адрес для целей налогообложения, который обычно совпадает с зарегистрированным офисом.

- Дата регистрации и дата регистрации в компетентном государственном реестре, если применимо.

- Первоначальный корпоративный капитал, если применимо. Первоначальный корпоративный капитал, если применимо.

- Представители: имя (имена) и фамилия (имена) или название компании или полное зарегистрированное имя, а также NIF для каждого законного представителя; если применимо, имя (имена) и фамилия (имена) или название компании или полное зарегистрированное имя, NIF, налоговый адрес и национальность представителя в Испании.

- В случае организаций, зарегистрированных за границей в рамках системы распределения доходов: имя (имена) и фамилия (имена) или фирменное наименование или полное зарегистрированное имя, NIF, налоговый адрес и национальность его партнеров, наследников или акционеров.

Чтобы присвоить NIF «N» любому юридическому или юридическому лицу без правосубъектности, законные представители и, если применимо, партнеры должны иметь испанский NIF.

Если вам нужен NIF для юридического лица или компании, заинтересованная сторона должна связаться с Генеральным консульством по этому электронному адресу [email protected] , предоставив следующую информацию:

- Название компании.

- Полные имена партнеров, включенных в устав, и тип полномочий, которыми обладает каждый партнер (единоличный, совместный,…).

- Домашний адрес, адрес электронной почты и номер телефона каждого партнера.

- Кроме того, необходимо приложить отсканированные копии следующих документов (позже необходимо будет предоставить оригиналы):

- Документ, подтверждающий существование компании. Этим документом может быть учредительный договор в своей стране и устав, зарегистрированный в официальном реестре своей страны, или нотариальное удостоверение, или регистрация в налоговом органе, подтверждающая существование компании .

- Копии действующих паспортов партнеров .

- Свидетельство о партнерах NIE . Напоминаем, что перед подачей заявки на NIF для вашей компании или организации все партнеры должны иметь НИЕ .

- Фотокопия документа, удостоверяющего, что лицо, подписывающее форму, обладает достаточными для этого полномочиями . В этом не будет необходимости, если это лицо указано как таковое в документе, удостоверяющем существование компании.

- Форма 036 для передачи информации о юридическом представительстве, а в случае юридических лиц, не являющихся лицами, находящимися в Испании, также информации о партнерах, членах и акционерах.

Обратите внимание, что документы, выданные канадскими или иностранными властями, должны быть легализованы или апостилированы и, при необходимости, сопровождаться официальным переводом на испанский язык.

После того, как сообщение будет получено и все будет рассмотрено, Генеральное консульство свяжется с заинтересованной стороной, чтобы назначить встречу для подачи всех предыдущих документов и подписания необходимых форм. Важно подчеркнуть, что ни один НИФ не будет назначен юридическому или юридическому лицу без правосубъектности без проверки того, что все законные представители юридического лица и, если применимо, партнеры или акционеры уже имеют НИФ. В случае, если какой-либо законный представитель, партнер или акционер не имеет NIF, процедура подачи заявки на любой индивидуальный NIF должна быть начата до продолжения работы с NIF для юридического лица.

На каком языке должны быть написаны требуемые документы?

Если документы, подаваемые для подачи заявления на получение идентификационного номера налогоплательщика, представлены на иностранном языке, вам может потребоваться предоставить официальный перевод на испанский или другой официальный язык Испании.

В таких случаях он будет выдан как NIF «L», который будет иметь временную силу до тех пор, пока заинтересованная сторона не получит DNI, который может быть получен в Испании в любое время, поскольку он является гражданином Испании.

В таких случаях он будет выдан как NIF «L», который будет иметь временную силу до тех пор, пока заинтересованная сторона не получит DNI, который может быть получен в Испании в любое время, поскольку он является гражданином Испании.  Любым иностранным гражданам, уже имеющим NIE, может потребоваться NIF, потому что они собираются следовать процедурам или заключать сделки, имеющие налоговое значение в Испании. В этом случае заинтересованному лицу необходимо зарегистрироваться в рамках переписи налогоплательщиков в Налоговом агентстве Испании, подав форму 030. ») . Любое юридическое лицо, не являющееся резидентом Испании, которое планирует следовать процедурам или заключать сделки, имеющие значение для налогообложения в Испании, должно иметь NIF, который они должны включать во все самооценки, декларации, сообщения или письменные документы, которые они представляют в налоговую администрацию. В этих случаях будет выдан NIF «N».

Любым иностранным гражданам, уже имеющим NIE, может потребоваться NIF, потому что они собираются следовать процедурам или заключать сделки, имеющие налоговое значение в Испании. В этом случае заинтересованному лицу необходимо зарегистрироваться в рамках переписи налогоплательщиков в Налоговом агентстве Испании, подав форму 030. ») . Любое юридическое лицо, не являющееся резидентом Испании, которое планирует следовать процедурам или заключать сделки, имеющие значение для налогообложения в Испании, должно иметь NIF, который они должны включать во все самооценки, декларации, сообщения или письменные документы, которые они представляют в налоговую администрацию. В этих случаях будет выдан NIF «N».

Таким образом, любое испанское физическое лицо должно быть зарегистрированным в консульском реестре .

Таким образом, любое испанское физическое лицо должно быть зарегистрированным в консульском реестре .