что это такое и нужно ли инвесторам в этом участвовать? — Деньги на vc.ru

Выход на биржу – это важный шаг в развитии компании. Публичное размещение акций позволяет предприятию привлечь капитал, повысить узнаваемость бренда, а также обеспечить ликвидность для учредителей и уже имеющихся инвесторов. Из этой статьи вы узнаете подробнее о процессе выхода компаний на биржу, а также поймете, стоит ли приобретать акции на этапе первичного размещения.

546 просмотров

- Что такое IPO

- Зачем компаниям становиться публичными

- Этапы IPO

- Что происходит с компанией после IPO

- Стоит ли инвесторам покупать акции в момент IPO

Что такое IPO

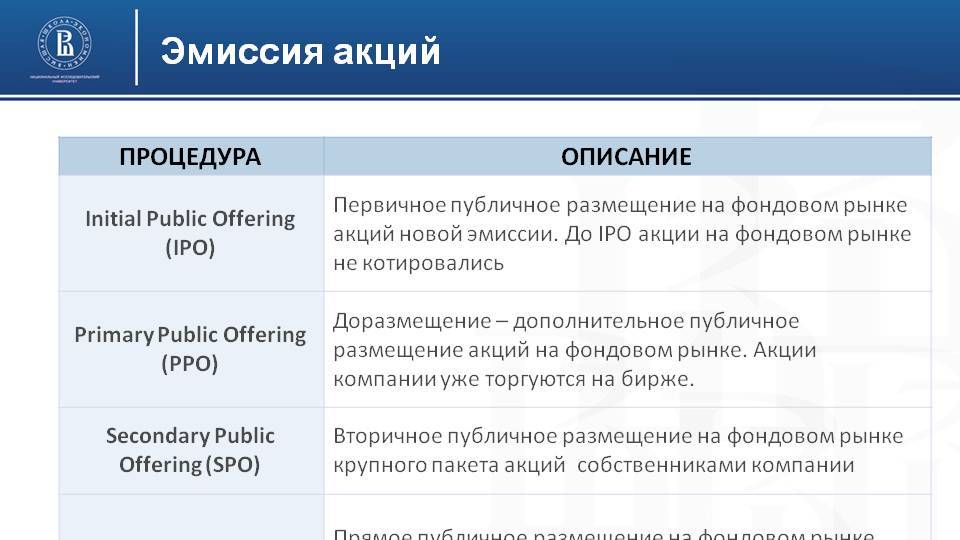

IPO (Initial Public Offering) – это процесс, в ходе которого компания впервые предлагает инвесторам приобрести свои акции на бирже. Предприятия могут принимать решение о выходе на биржу по разным причинам, включая потребность в капитале для финансирования проектов, повышение узнаваемости и авторитета, а также предоставление возможности для инвесторов, которые уже вложились в бизнес, обналичить свои инвестиции.

Компании, которая находится на начальном этапе своей деятельности, привлечь деньги не так просто. Оформление кредита или выпуск облигаций – достаточно дорогостоящая процедура, особенно если предприятие пока еще не генерирует прибыль. Размещение акций на фондовой бирже – гораздо более выгодный вариант, который может привлечь в компанию огромные капиталы.

Зачем компаниям становиться публичными

IPO может обеспечить компании целый ряд преимуществ, которые помогут ей достичь своих стратегических целей и задач.

- Привлечение капитала

Выход на биржу позволяет компаниям привлекать деньги путем продажи акций, которые дают инвесторам право собственности на часть бизнеса. Это может обеспечить приток значительного объема капитала, который будет использован для расширения бизнеса, исследований и разработок, погашения задолженности и других стратегических инициатив.

- Повышение репутации и узнаваемости бренда

Размещение акций на бирже может повысить известность и узнаваемость бренда компании, поскольку привлекает внимание СМИ и новых потенциальных клиентов, партнеров и сотрудников.

- Ликвидность

IPO поможет действующим акционерам компании быстрее продать свои акции и, возможно, по более высокой цене.

- Возможности для роста

Публичные компании могут использовать свои акции для слияния с другими предприятиями, что обеспечивает дальнейший рост.

- Дополнительный инструмент мотивации сотрудников

Некоторые предприятия поощряют достижения сотрудников, даря им акции. Работники, в свою очередь, вправе выбрать: продать акции на бирже и заработать моментальную прибыль, либо остаться акционерами компании и получать дополнительный доход от ее успешной деятельности.

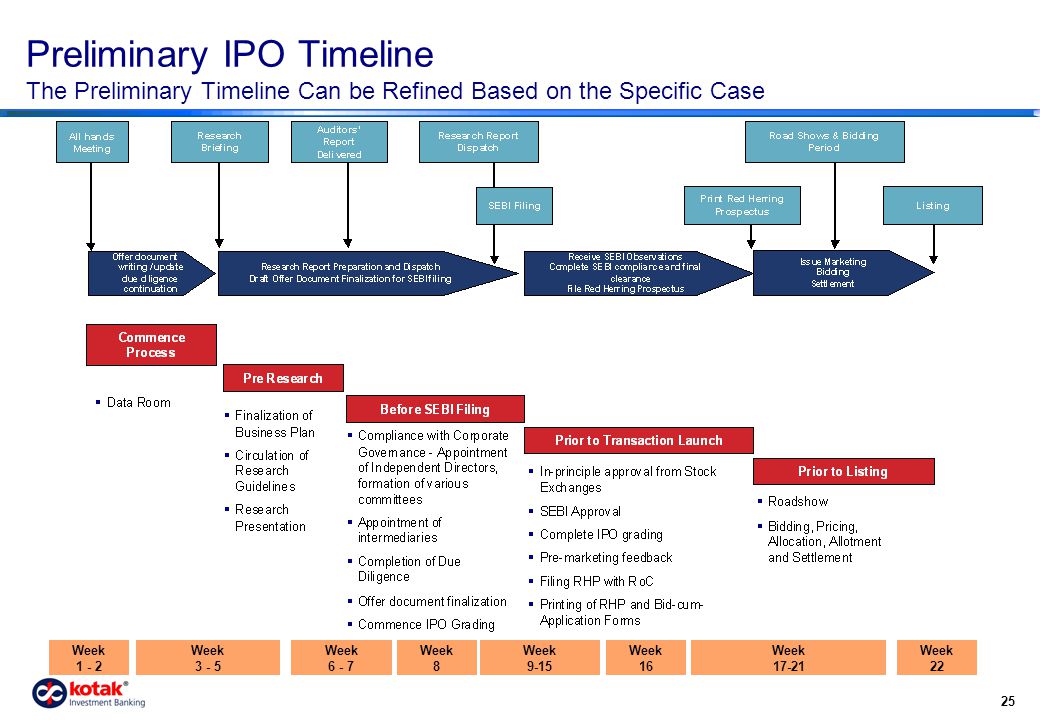

Этапы IPO

Компания не может просто выпустить акции и разместить их на бирже. Для этого ей нужно пройти несколько этапов и привлечь ряд специалистов, таких как экономисты, юристы и маркетологи. Помимо этого, предприятию необходимо подготовить отчетность о своей деятельности за несколько лет, а также выполнить некоторые другие обязательные действия.

- Подготовка

Компания готовится к выходу на биржу: проводит комплексную юридическую экспертизу, готовит финансовую отчетность. Уже на этом этапе фирма привлекает андеррайтера, который занимается всей рутинной работой. Андеррайтер дает бизнесу рыночную оценку, на основе которой определяет, сколько акций необходимо выпустить и по какой цене, а также время, когда будет лучше выйти на биржу.

Подготовительный этап – самый длительный: он может занимать от нескольких месяцев до нескольких лет.

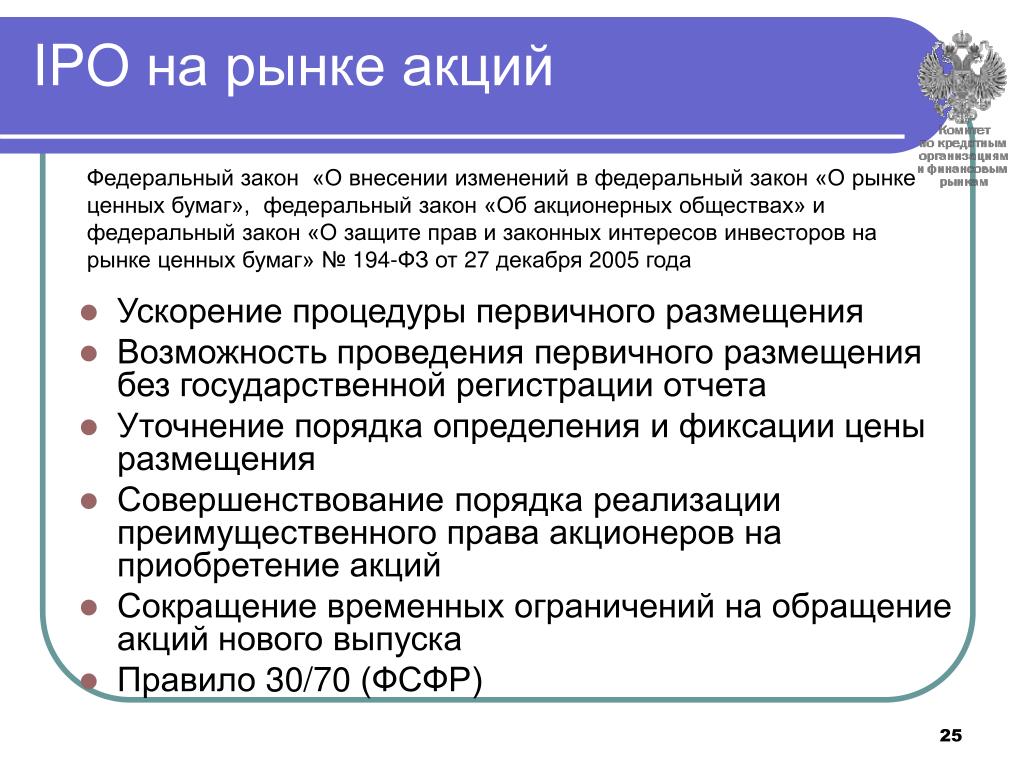

- Регистрация

Компания подает в Центральный банк России проспект эмиссии, в котором содержатся все данные о ней: информация о руководителях, финансовая отчетность, дивидендная политика. В проспекте эмиссии предприятие также объясняет, с какой целью оно решило выйти на биржу и сколько акций планируется к размещению. Дата IPO может быть назначена только после тщательной проверки проспекта эмиссии Банком России.

Вместе с проспектом эмиссии андеррайтер готовит для компании инвестиционный меморандум.

- Маркетинг

Для продвижения предложения на рынке предприятие проводит рекламную кампанию – Road Show. Эта кампания включает в себя встречи с потенциальными инвесторами и аналитиками для обсуждения перспектив развития бизнеса. Обычно Road Show длится 2-3 недели.

На этом этапе проводится сбор предварительных заявок на приобретение акций. Крупные инвесторы могут приобрести ценные бумаги еще до их размещения на бирже. Помимо этого, во время проведения рекламной кампании андеррайтер понимает степень заинтересованности инвесторов в покупке акций, что может повлиять на изменение количества размещаемых ценных бумаг или на их начальную цену.

- Листинг

На завершающем этапе акции размещаются на Московской бирже и становятся доступными для приобретения широким кругом инвесторов.

Что происходит с компанией после IPO

После первичного размещения акций на бирже компания приобретает статус публичной, а ее акционерами теперь могут становиться как другие предприятия, так и обычные люди. Одно из главных последствий этого для предприятия – повышение прозрачности. Публичные компании подчиняются строгим требованиям к отчетности и обязаны регулярно раскрывать финансовую и другую информацию для общественности. Такие предприятия должны соблюдать целый ряд нормативных требований, связанных с отчетностью, раскрытием информации и корпоративным управлением. Доли в публичном предприятии принадлежат не строго ограниченному числу лиц, а множеству акционеров, которые смогут участвовать в голосованиях по важным вопросам и с которыми компания будет делиться частью прибыли.

Однако компания, конечно же, получает большое преимущество от размещения акций на бирже. Помимо того, что предприятие привлекает дополнительные денежные средства непосредственно в момент IPO, выход на фондовый рынок позволяет ему и в дальнейшем увеличивать капитал путем выпуска дополнительных акций. Привлеченные денежные средства могут быть использованы для различных целей, включая расширение бизнеса, исследования и разработки, а также сокращение задолженности.

Стоит ли инвесторам покупать акции в момент IPO

Покупать ли акции в рамках первичного публичного размещения – это решение, которое инвестор должен принимать исходя из собственных финансовых целей, допустимого риска и анализа рынка. Однако есть несколько факторов, которые необходимо учитывать.

- Оценка стоимости

На IPO цена акций устанавливается андеррайтерами и может не отражать истинную стоимость компании. Прежде чем принять решение об участии в размещении, важно тщательно изучить не только финансовые показатели предприятия, но и текущие рыночные условия. Это поможет определить, является ли оценка обоснованной.

- Фундаментальные показатели компании

Потенциальному инвестору стоит рассмотреть бизнес-модель компании, перспективы роста, конкурентную среду и любые другие факторы, которые могут повлиять на показатели предприятия в будущем.

- Отраслевые тенденции

Стоит проанализировать, как обстоят дела у отрасли. Рынок в целом может показывать рост, однако отдельные его сегменты могут чувствовать себя не так хорошо. Этот фактор может повлиять на потенциал роста и прибыльность компании.

- Lock-up период

Некоторые предприятия для защиты цены акций от манипуляций со стороны держателей крупных пакетов используют lock-up период. Этот фактор следует учитывать тем инвесторам, кто получил акции еще до начала торгов – во время Road Show или еще раньше. Это могут быть топ-менеджеры компании, крупные инвесторы и фонды, владельцы бизнеса и андеррайдеры. Инвесторы, которые приобрели акции таким способом, не могут продать их сразу же после IPO, чтобы не создать для них дополнительную волатильность. Lock-up период обычно длится 90–180 дней.

Этот фактор следует учитывать тем инвесторам, кто получил акции еще до начала торгов – во время Road Show или еще раньше. Это могут быть топ-менеджеры компании, крупные инвесторы и фонды, владельцы бизнеса и андеррайдеры. Инвесторы, которые приобрели акции таким способом, не могут продать их сразу же после IPO, чтобы не создать для них дополнительную волатильность. Lock-up период обычно длится 90–180 дней.

- Риск-профиль

Участие в IPO может быть рискованным для инвестора из-за возможной высокой волатильности акций и неопределенности в отношении будущих показателей компании. При принятии инвестиционного решения стоит учитывать не только финансовые цели, но и свою толерантность к риску.

Покупка акций в момент IPO может иметь высокую доходность, которая сочетается с повышенным уровнем риска. Прежде чем принимать решение об участии в размещении, важно проявить должную осмотрительность и тщательно взвесить риски. А приобрести уже торгуемые на бирже бумаги вы можете в инвестиционной компании «НФК-Сбережения».

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Что такое IPO, и как в него инвестировать – Экспобанк

IPO (Initial Public Offering) – это процесс первичного размещения акций компании на открытом рынке. Он позволяет компаниям привлекать дополнительный капитал путем продажи своих акций широкому кругу инвесторов. Это один из самых популярных способов для компаний получить финансирование. IPO также является выгодным инвестиционным инструментом для инвесторов, которые ищут высокие доходы. В этой статье мы рассмотрим основные этапы первичного размещения акций, а также способы получения прибыли и риски, связанные с инвестированием в IPO.

Как работает IPO

Выбор банков-организаторов IPO

Перед тем, как начать процесс IPO, компания выбирает банки-организаторы, которые будут помогать ей провести первичное размещение акций на открытом рынке. Организаторы IPO помогают компании оценить ее стоимость, подготовить проспект эмиссии, определить цену акций и выбрать биржу для листинга.

Подготовка к IPO

Компания должна подготовиться к IPO заранее, чтобы успешно провести первичное размещение акций. Это включает в себя проведение финансового аудита, подготовку финансовых отчетов и документов, подтверждающих право собственности на активы компании, а также разработку бизнес-плана.

Определение цены акций

Определение цены акций является ключевым моментом в IPO. Она зависит от многих факторов, включая финансовые показатели компании, ее рыночную долю, перспективы роста, конкуренцию и другие факторы. Цена акций должна быть установлена таким образом, чтобы привлечь достаточное количество инвесторов, но при этом не быть завышенной, чтобы не отпугнуть потенциальных покупателей.

Размещение акций

После определения цены акций компания выставляет их на продажу на бирже. Инвесторы могут приобретать акции компании на первичном рынке.

Листинг на бирже

После успешного размещения акций компания получает доступ к капиталу инвесторов, а ее акции начинают торговаться на бирже. Это позволяет компании получить дополнительное финансирование и повысить ее репутацию.

Это позволяет компании получить дополнительное финансирование и повысить ее репутацию.

Какие компании ищут финансирование через IPO

Компании, которые выбирают IPO как способ финансирования, обычно являются быстро растущими молодыми компаниями, которые нуждаются в дополнительных ресурсах для расширения своего бизнеса, внедрения новых технологии и запуска уникальных продуктов на рынок. Некоторые компании используют IPO как способ улучшения своей репутации и повышения общественного профиля или для снижения долга и улучшения финансового положения компании.

Но не забывайте, что необходимо иметь профессионально разработанный бизнес-план и стратегию развития, которые помогут привлечь инвесторов и убедить их в перспективности инвестирования в компанию.

Кроме того, компании должны знать, как выбрать подходящих банкиров и консультантов для проведения IPO. Они должны искать опытных профессионалов, которые имеют широкий кругозор в области финансов, законодательства и рынков капитала.

Как заработать на IPO

Когда инвесторы рассматривают IPO как способ заработка, они должны тщательно исследовать компанию, в которую они собираются инвестировать. Они должны изучить финансовые показатели компании, ее репутацию, стратегию развития и конкурентоспособность на рынке. Инвесторы также должны изучить все факторы, которые могут повлиять на изменение цены акций, такие как рыночные условия, конкуренцию, рыночные тенденции и др.

Существует несколько способов заработка на IPO:

- Краткосрочная торговля акциями на первый взгляд может показаться наиболее привлекательной. Это означает, что инвесторы покупают акции компании во время первичного размещения и продажи акций на рынке, чтобы заработать на изменении цены в короткий период времени. Краткосрочная торговля акциями может быть высокодоходной, но сопряжена с высокими рисками.

- Другим способом заработка на IPO является долгосрочное инвестирование.

В этом случае инвесторы покупают акции компании и держат их в течение длительного периода времени, ожидая роста цены акций и получения дивидендов. Долгосрочное инвестирование может быть более стабильным способом заработка, но требует большей терпеливости и дисциплины.

В этом случае инвесторы покупают акции компании и держат их в течение длительного периода времени, ожидая роста цены акций и получения дивидендов. Долгосрочное инвестирование может быть более стабильным способом заработка, но требует большей терпеливости и дисциплины.

Обзор основных преимуществ и рисков инвестирования в IPO

Как и любая другая инвестиция, инвестирование в IPO имеет свои риски. Одним из главных рисков является неуспех компании после IPO. Это может быть связано с недостаточной подготовкой компании к IPO, изменением рыночной конъюнктуры, конкуренцией и другими факторами. Важно также учитывать волатильность рынка и возможность потери вложенных средств в короткие сроки.

|

Преимущества инвестирования в IPO |

Риски инвестирования в IPO |

|

Потенциально высокая доходность: компания, проходящая IPO, может иметь большой потенциал роста и высокую доходность для инвесторов. |

Неуспех компании после IPO: компания может не достичь успеха после IPO, что может привести к потере инвестированных средств. |

|

Возможность инвестировать в перспективные компании: многие компании, проходящие IPO, имеют хорошие перспективы роста и развития в будущем. |

Высокая цена акций: цена акций компании может быть завышена, что может привести к потере инвестированных средств. |

|

Ликвидность: после IPO акции компании могут быть свободно куплены и проданы на открытом рынке, что обеспечивает инвесторам ликвидность вложенных средств. |

Невозможность контроля: после IPO компания может потерять контроль над своими операциями, поскольку новые инвесторы могут стать ее совладельцами. |

|

Популярность: многие инвесторы стремятся инвестировать в IPO, чтобы получить доступ к новым и перспективным компаниям. |

Волатильность рынка: инвестирование в IPO может быть связано с высокой волатильностью рынка, что может привести к быстрой потере вложенных средств. |

Рекомендации по снижению рисков при инвестировании в IPO

Перед тем, как инвестировать в компанию, проведите тщательный анализ финансовых показателей, рыночной доли, команды управления, индустрии и технологий. Изучите прошлое компании и ее репутацию на рынке. Это поможет вам оценить потенциальную доходность и риски инвестиции.

- Оцените потенциальную доходность инвестиции в компанию. Изучите ее бизнес-модель, перспективы роста и развития в будущем. Также оцените ее конкурентоспособность на рынке.

- Оцените риски инвестирования в компанию. Изучите возможные препятствия, которые могут помешать компании достичь успеха после IPO. Также оцените волатильность рынка и возможность потери вложенных средств в короткие сроки.

- Изучите структуру акционерного капитала компании и ее степень контроля над своими операциями. Проверьте, какие доли акций принадлежат основным акционерам и какой процент акций будет продан на IPO.

- Разбейте свои инвестиции на несколько компаний, чтобы снизить риски. Инвестирование в одну компанию может быть сопряжено с большими рисками, особенно если она не достигнет успеха после IPO.

- Следите за рынком и держите руку на пульсе компании, в которую вы инвестируете. Следите за новостями, которые могут повлиять на цену ее акций, и анализируйте изменения на рынке.

- Не забывайте о долгосрочной стратегии инвестирования. Инвестирование в IPO не всегда должно быть краткосрочным, вы можете выбрать долгосрочную стратегию, основанную на перспективах роста компании в будущем. Это поможет вам снизить риски и получить более стабильную доходность от ваших инвестиций.

- Если у вас нет достаточного опыта и знаний для инвестирования в IPO, обратитесь за помощью к профессионалам.

Консультанты, брокеры и другие финансовые эксперты могут помочь вам принять правильное решение и снизить риски инвестирования.

Консультанты, брокеры и другие финансовые эксперты могут помочь вам принять правильное решение и снизить риски инвестирования. - Не вкладывайте все свои сбережения в инвестиции в IPO. Инвестирование в IPO – это высокорискованный вид инвестирования, который может привести к потере вложенных средств. Поэтому не стоит рисковать всем своим капиталом.

Инвестирование в IPO – это всегда риск, и даже при тщательном анализе компании вы не можете гарантировать успех. Поэтому не стоит инвестировать средства, которые вы не можете позволить себе потерять.

Что это такое, типы, плюсы и минусы

Что такое частная компания?

Частная компания – это фирма, находящаяся в частной собственности. Частные компании могут выпускать акции и иметь акционеров, но их акции не торгуются на публичных биржах и не выпускаются посредством первичного публичного предложения (IPO). В результате частным фирмам не нужно соблюдать строгие требования Комиссии по ценным бумагам и биржам (SEC) к отчетности для публичных компаний. В целом акции этих предприятий менее ликвидны, и их оценку сложнее определить.

В целом акции этих предприятий менее ликвидны, и их оценку сложнее определить.

Key Takeaways

- Частная компания — это фирма, находящаяся в частной собственности.

- Частные компании могут выпускать акции и иметь акционеров, но их акции не торгуются на публичных биржах и не выпускаются посредством IPO.

- Высокая стоимость IPO — одна из причин, по которой компании предпочитают оставаться частными.

Частная компания

Как работает частная компания

Частные компании иногда называют частными компаниями. Существует четыре основных типа частных компаний: индивидуальные предприниматели, корпорации с ограниченной ответственностью (LLC), корпорации S (S-corps) и корпорации C (C-corps) — все они имеют разные правила для акционеров, членов и налогообложения.

Все компании в США начинаются как частные компании. Частные компании различаются по размеру и охвату, охватывая миллионы частных предприятий в США и десятки стартапов-единорогов по всему миру. Даже американские фирмы, такие как Cargill и Koch Industries, с годовым доходом более 100 миллиардов долларов, попадают под зонтик частных компаний.

Даже американские фирмы, такие как Cargill и Koch Industries, с годовым доходом более 100 миллиардов долларов, попадают под зонтик частных компаний.

Однако сохранение частной компании может затруднить привлечение денег, поэтому многие крупные частные фирмы в конечном итоге решают стать публичными через IPO. В то время как частные компании имеют доступ к банковским кредитам и определенным видам долевого финансирования, публичные компании часто могут с большей легкостью продавать акции или привлекать деньги за счет размещения облигаций.

Типы частных компаний

Индивидуальные предприниматели передают право собственности на компанию в руки одного человека. Индивидуальное предприятие не является самостоятельным юридическим лицом; его активы, пассивы и все финансовые обязательства полностью ложатся на индивидуального владельца. Хотя это дает человеку полный контроль над решениями, это также повышает риск и затрудняет сбор денег. Партнерства – это еще один тип структуры собственности для частных компаний; они разделяют аспект неограниченной ответственности индивидуальных предпринимателей, но включают как минимум двух владельцев.

Компании с ограниченной ответственностью (ООО) часто имеют несколько владельцев, разделяющих собственность и ответственность. Эта структура собственности объединяет некоторые преимущества товариществ и корпораций, в том числе сквозное налогообложение доходов и ограниченную ответственность без необходимости регистрации.

Корпорации S и C подобны публичным компаниям с акционерами. Однако эти типы компаний могут оставаться частными и не должны представлять ежеквартальные или годовые финансовые отчеты. Корпорации S могут иметь не более 100 акционеров и не облагаются налогом на прибыль, в то время как корпорации C могут иметь неограниченное количество акционеров, но подлежат двойному налогообложению.

Преимущества и недостатки частных компаний

Высокие затраты на проведение IPO — одна из причин, по которой многие небольшие компании остаются частными. Публичные компании также требуют большего раскрытия информации и должны регулярно публиковать финансовые отчеты и другие документы. Эти документы включают годовые отчеты (10-K), квартальные отчеты (10-Q), основные события (8-K) и доверенности.

Эти документы включают годовые отчеты (10-K), квартальные отчеты (10-Q), основные события (8-K) и доверенности.

Еще одна причина, по которой компании остаются частными, заключается в сохранении семейной собственности. Многие из крупнейших сегодня частных компаний принадлежат одним и тем же семьям на протяжении нескольких поколений, например, вышеупомянутая Koch Industries, которая остается в собственности семьи Кох с момента ее основания в 1940. Оставаться частной означает, что компания не должна отчитываться перед своими публичными акционерами или выбирать других членов совета директоров. Некоторые семейные компании стали публичными, и многие сохраняют семейное владение и контроль за счет структуры акций двойного класса, что означает, что семейные акции могут иметь больше прав голоса.

Выход на биржу — последний шаг для частных компаний. IPO стоит денег и требует времени для создания компании. Сборы, связанные с выходом на биржу, включают в себя регистрационный сбор SEC, регистрационный сбор в Управление по регулированию финансовой индустрии (FINRA), листинговый сбор на фондовой бирже и деньги, выплачиваемые андеррайтерам размещения.

Что такое IPO? Почему компании становятся публичными? – Forbes Advisor

Обновлено: 22 сентября 2022 г., 17:17

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

ГеттиIPO — это первичное публичное предложение. В ходе IPO частная компания размещает свои акции на фондовой бирже, делая их доступными для покупки широкой публикой.

Многие люди думают об IPO как о больших возможностях для заработка — известные компании получают заголовки благодаря огромному приросту стоимости акций, когда они становятся публичными. Но хотя они, несомненно, модны, вы должны понимать, что IPO — это очень рискованные инвестиции, приносящие непостоянную прибыль в долгосрочной перспективе.

Как работает IPO?

Выход на биржу — сложный и трудоемкий процесс, с которым большинству компаний сложно справиться в одиночку. Частная компания, планирующая IPO, должна не только подготовиться к экспоненциальному росту внимания общественности, но и заполнить массу документов и раскрыть финансовую информацию, чтобы соответствовать требованиям Комиссии по ценным бумагам и биржам (SEC), которая осуществляет надзор за публичными акциями. компании.

компании.

Вот почему частная компания, планирующая выйти на биржу, нанимает андеррайтера, обычно это инвестиционный банк, который консультирует по поводу IPO и помогает установить начальную цену размещения. Андеррайтеры помогают руководству подготовиться к IPO, создавая ключевые документы для инвесторов и планируя встречи с потенциальными инвесторами, называемые роуд-шоу.

«Андеррайтер собирает синдикат инвестиционно-банковских фирм, чтобы обеспечить широкое распространение новых акций IPO», — говорит Роберт Р. Джонсон, доктор философии, дипломированный финансовый аналитик (CFA) и профессор финансов в Колледже Хайдера в США. Бизнес в Крейтонском университете. «Каждая инвестиционно-банковская фирма в синдикате будет нести ответственность за распределение части акций».

После того, как компания и ее консультанты установили начальную цену для IPO, андеррайтер выпускает акции для инвесторов, и акции компании начинают торговаться на публичной фондовой бирже, такой как Нью-Йоркская фондовая биржа (NYSE) или Nasdaq.

Зачем проводить IPO?

IPO может быть первым случаем, когда широкая публика может купить акции компании, но важно понимать, что одна из целей первичного публичного предложения — позволить ранним инвесторам в компанию обналичить свои инвестиции.

Думайте об IPO как о завершении одного этапа жизненного цикла компании и начале другого — многие первоначальные инвесторы хотят продать свои доли в новом предприятии или стартапе. В качестве альтернативы, инвесторы в более солидные частные компании, которые выходят на биржу, также могут захотеть продать часть или все свои акции

«Реальность такова, что есть раунд друзей и семьи, и есть некоторые инвесторы-ангелы, которые пришли первыми, — говорит Мэтт Чэнси, сертифицированный специалист по финансовому планированию (CFP) из Тампы, штат Флорида. — Есть много частных денег — например, денег типа Shark Tank — которые вкладывают в компанию, прежде чем в конечном итоге эти компании станут публичными».

Существуют и другие причины, по которым компания проводит IPO, например, привлечение капитала или повышение публичности компании:

- Компании могут привлечь дополнительный капитал, продавая акции населению.

Вырученные средства могут быть использованы для расширения бизнеса, финансирования исследований и разработок или погашения долга.

Вырученные средства могут быть использованы для расширения бизнеса, финансирования исследований и разработок или погашения долга. - Другие способы привлечения капитала через венчурных капиталистов, частных инвесторов или банковские кредиты могут оказаться слишком дорогими.

- Выход на IPO может обеспечить компаниям огромную известность.

- Компаниям может понадобиться репутация и авторитет, которые часто присущи публичной компании, что также может помочь им получить лучшие условия от кредиторов.

Хотя выход на биржу может облегчить или удешевить для компании привлечение капитала, он усложняет многие другие вопросы. Существуют требования к раскрытию информации, такие как подача квартальных и годовых финансовых отчетов. Они должны отчитываться перед акционерами, и существуют требования к отчетности о таких вещах, как торговля акциями высшим руководством или другие действия, такие как продажа активов или рассмотрение поглощений.

Предложения избранных партнеров

1

TD Ameritrade

1

TD Ameritrade

Открыть счетЧерез защищенный веб-сайт TD Ameritrade

2 9 0005

Wealthfront

2

Wealthfront

Узнать большеНа сайте WealthFront

3

Acorns

3

Acorns

Узнать большеНа защищенном веб-сайте Acorn

Основные условия IPO

Как и все в мире инвестиций, первичное публичное размещение акций имеет свой особый жаргон. Вы захотите понять эти ключевые термины IPO:

Вы захотите понять эти ключевые термины IPO:

- Обыкновенные акции. Единицы собственности в публичной компании, которые обычно дают владельцам право голосовать по вопросам компании и получать дивиденды компании. При выходе на биржу компания предлагает к продаже обыкновенные акции.

- Цена вопроса. Цена, по которой обыкновенные акции будут проданы инвесторам до того, как компания IPO начнет торги на публичных биржах. Обычно называется ценой предложения.

- Размер партии. Наименьшее количество акций, на которое вы можете подать заявку на IPO. Если вы хотите подать заявку на большее количество акций, вы должны сделать ставку, кратную размеру лота.

- Предварительный проспект. Документ, созданный компанией IPO, в котором раскрывается информация о ее бизнесе, стратегии, исторической финансовой отчетности, последних финансовых результатах и управлении. Он имеет красную надпись на левой стороне передней обложки, и его иногда называют «отвлекающим маневром».

- Диапазон цен. Ценовой диапазон, в котором инвесторы могут подавать заявки на IPO акций, устанавливается компанией и андеррайтером. Как правило, для каждой категории инвесторов она разная. Например, у квалифицированных институциональных покупателей может быть другой ценовой диапазон, чем у розничных инвесторов, таких как вы.

- Андеррайтер. Инвестиционный банк, управляющий предложением компании-эмитента. Андеррайтер обычно определяет цену выпуска, публикует IPO и назначает акции инвесторам.

SPAC и IPO

В последние годы наблюдается рост специализированной компании по приобретению (SPAC), также известной как «компания с пустыми чеками». SPAC собирает деньги в ходе первичного публичного размещения акций с единственной целью приобретения других компаний.

Многие известные инвесторы с Уолл-стрит используют свою репутацию для создания SPAC, сбора денег и покупки компаний. Но люди, инвестирующие в SPAC, не всегда знают, какие фирмы намерена купить компания-бланш. Некоторые раскрывают свое намерение заняться определенными видами компаний, в то время как другие оставляют своих инвесторов в полном неведении.

Некоторые раскрывают свое намерение заняться определенными видами компаний, в то время как другие оставляют своих инвесторов в полном неведении.

«Это отдача ваших денег организации, которая ничем не владеет, но говорит вам: «Поверьте мне, я сделаю на них только хорошие приобретения», — говорит Джордж Гальярди, CFP в Лексингтоне, штат Массачусетс. бейсболист с повязкой на глазах, ты не знаешь, что на тебя надвигается».

Многие частные компании предпочитают быть приобретенными SPAC, чтобы ускорить процесс выхода на биржу. Как недавно созданные компании, SPAC не имеют долгой финансовой истории, которую нужно раскрывать SEC. И многие инвесторы SPAC могут полностью вернуть свои деньги, если SPAC не приобретет компанию в течение 24 месяцев.

Предстоящие IPO

Активность IPO достигла рекордного уровня в 2021 году благодаря очень сильному фондовому рынку. Перспективы IPO на 2022 год совсем другие: ожидаемые первичные размещения откладываются и даже отменяются из-за множества проблем, с которыми сталкивается рынок. Вот некоторые из наиболее заметных предстоящих IPO:

Вот некоторые из наиболее заметных предстоящих IPO:

| Stripe | Финансовые услуги | 95 миллиардов долларов |

| Кларна | Платежи | 46 миллиардов долларов |

| Звонок | Финансовые услуги | 40 миллиардов долларов |

| Инстакарт | Розничная торговля | 39 миллиардов долларов |

| Блоки данных | Управление базой данных | 38 миллиардов долларов |

| Дискорд | Социальные сети | 17 миллиардов долларов |

| Реддит | Социальные сети | 15 миллиардов долларов |

| Плед | Финансовые услуги | 13 миллиардов долларов |

| Невозможные продукты | Товары народного потребления | 10 миллиардов долларов |

Better. com com | Ипотека | 8 миллиардов долларов |

Как покупать IPO

Покупка акций в рамках IPO не так проста, как размещение заказа на определенное количество акций. Вам придется работать с брокерской компанией, которая обрабатывает заказы IPO — не все из них.

«Обычно вам придется покупать акции IPO через своего биржевого брокера, а в редких случаях — напрямую у андеррайтера, то есть, зная кого-то в компании или инвестиционном банке», — говорит Грегори Сиченция, партнер-основатель Sichenzia Ross Ference, нью-йоркская юридическая фирма по ценным бумагам.

Брокеры, такие как TD Ameritrade, Fidelity, Charles Schwab и E*TRADE, могут предлагать доступ к IPO. Однако во многих фирмах вам также необходимо будет соответствовать определенным квалификационным требованиям, таким как минимальная сумма счета или определенное количество сделок, совершенных в течение определенного периода времени.

Возможно, самое главное, даже если ваш брокер предлагает доступ и вы имеете на это право, вы все равно не сможете приобрести акции по первоначальной цене размещения. Обычные розничные инвесторы, как правило, не могут скупить акции в тот момент, когда акции IPO начинают торговаться, и к тому времени, когда вы сможете купить, цена может быть астрономически выше, чем указанная цена. Это означает, что вы можете в конечном итоге купить акцию по 50 долларов за акцию, которая открылась по 25 долларов, упустив существенную раннюю рыночную прибыль.

Обычные розничные инвесторы, как правило, не могут скупить акции в тот момент, когда акции IPO начинают торговаться, и к тому времени, когда вы сможете купить, цена может быть астрономически выше, чем указанная цена. Это означает, что вы можете в конечном итоге купить акцию по 50 долларов за акцию, которая открылась по 25 долларов, упустив существенную раннюю рыночную прибыль.

Чтобы помочь в борьбе с этим, такие платформы, как Robinhood и SoFi, теперь позволяют розничным инвесторам получать доступ к определенным акциям компаний IPO по цене первоначального размещения. Вы все равно захотите провести исследование, прежде чем инвестировать в компанию на ее IPO.

Помощь в принятии разумных инвестиционных решений

Получите экспертную информацию от Forbes Advisor об инвестировании в различные финансовые инструменты, от акций и облигаций до криптовалют и многого другого.

Стоит ли инвестировать в IPO?

Как и в случае с любым видом инвестирования, вложение денег в IPO связано с риском, и, возможно, с IPO связано больше рисков, чем с покупкой акций известных публичных компаний. Это связано с тем, что по частным компаниям доступно меньше данных, поэтому инвесторы принимают решения с большим количеством неизвестных переменных.

Это связано с тем, что по частным компаниям доступно меньше данных, поэтому инвесторы принимают решения с большим количеством неизвестных переменных.

Несмотря на все истории, которые вы читали о людях, зарабатывающих кучу денег на IPO, есть и другие, которые идут другим путем. Фактически, более 60% IPO в период с 1975 по 2011 год показали отрицательную абсолютную доходность через пять лет.

Возьмем, к примеру, Lyft, конкурента Uber. Lyft стала публичной в марте 2019 года по цене $78,29 за акцию. Цена акций сразу упала и в течение года достигла минимума около 21 доллара. Цена акций несколько восстановилась и на момент написания статьи была выше 57 долларов. Но даже если бы вы купили акции, когда Lyft стала публичной, вы все равно не окупили бы свои вложения.

Другие компании со временем преуспевают, но спотыкаются за воротами. Peloton должен был стать публичным по цене 29 долларов за акцию, но открылся в сентябре 2019 года.на уровне 25,24 доллара и боролись в течение первых шести месяцев, достигнув 19,72 доллара в марте 2020 года. Это считается третьим худшим дебютом мега-IPO в истории. (Мега-IPO, или IPO Unicorn, — это IPO компании, стоимость которой превышает 1 миллиард долларов.) Если бы вы придерживались Peloton, вы бы увидели, как ее акции выросли до 154,67 доллара к 12 февраля 2021 года. Вопрос в том, что… Смогли бы вы удержаться от минимумов Пелотона, чтобы достичь максимумов, вызванных Covid-19?

Это считается третьим худшим дебютом мега-IPO в истории. (Мега-IPO, или IPO Unicorn, — это IPO компании, стоимость которой превышает 1 миллиард долларов.) Если бы вы придерживались Peloton, вы бы увидели, как ее акции выросли до 154,67 доллара к 12 февраля 2021 года. Вопрос в том, что… Смогли бы вы удержаться от минимумов Пелотона, чтобы достичь максимумов, вызванных Covid-19?

«Тот факт, что компания становится публичной, не обязательно означает, что это хорошая долгосрочная инвестиция», — говорит Чанси. Возьмите самую печально известную жертву 2000 года, Pets.com, которая стала публичной, получив около 11 долларов за акцию, только для того, чтобы ее цена упала до 0,19 доллара.менее чем за 10 месяцев из-за чрезмерной переоценки, высоких операционных расходов и краха рынка доткомов.

И наоборот, компания может быть хорошей инвестицией, но не по завышенной цене IPO. «В конце концов, вы можете купить самый лучший бизнес в мире, но если вы переплатите за него в 10 раз, вам будет очень сложно вернуть свой капитал», — говорит Чэнси.

«Покупка IPO для большинства покупателей — это не инвестирование, а спекуляция, поскольку многие акции, размещенные в ходе IPO, продаются в первый же день», — говорит Гальярди. «Если вам действительно нравятся акции и вы планируете держать их в качестве долгосрочных инвестиций, подождите несколько недель или месяцев, когда утихнет ажиотаж и цена упадет, а затем купите их».

Диверсифицированный подход к инвестированию в IPO

Если вы заинтересованы в захватывающих потенциальных IPO, но предпочитаете более диверсифицированный подход с меньшим риском, рассмотрите возможность фондов, которые предлагают доступ к IPO и диверсифицируют свои активы, инвестируя в сотни IPO компаний. Например, ETF Renaissance IPO (IPO) и ETF First Trust US Equity Opportunities (FPX) принесли 18,35% и 13,92% прибыли с момента создания соответственно. С другой стороны, S&P 500, основной эталон фондового рынка США, показал среднюю доходность около 10% за последние 100 лет.

Да, вы можете увидеть несколько более высокие максимумы в IPO ETF, чем в индексных фондах, но вас также может ждать дикая поездка даже из года в год. По данным Fidelity, в период с 2009 по 2018 год годовая доходность IPO в США упала до -9% в 2015 году, а в 2016 году резко возросла до 44%. Вот почему большинство финансовых консультантов рекомендуют вам инвестировать большую часть своих сбережений в недорогие индексировать фонды и выделять лишь небольшую часть, обычно до 10%, на более спекулятивные инвестиции, такие как погоня за IPO.

По данным Fidelity, в период с 2009 по 2018 год годовая доходность IPO в США упала до -9% в 2015 году, а в 2016 году резко возросла до 44%. Вот почему большинство финансовых консультантов рекомендуют вам инвестировать большую часть своих сбережений в недорогие индексировать фонды и выделять лишь небольшую часть, обычно до 10%, на более спекулятивные инвестиции, такие как погоня за IPO.

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые советы, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые советы, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Я независимый журналист, создатель контента и постоянный автор Forbes и Monster. Я писал для AARP, BBC, Family Circle, LearnVest, Money, Parents and Prevention и других. Найдите меня на kateashford.com или подпишитесь на @kateashford.

Найдите меня на kateashford.com или подпишитесь на @kateashford.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor.

В этом случае инвесторы покупают акции компании и держат их в течение длительного периода времени, ожидая роста цены акций и получения дивидендов. Долгосрочное инвестирование может быть более стабильным способом заработка, но требует большей терпеливости и дисциплины.

В этом случае инвесторы покупают акции компании и держат их в течение длительного периода времени, ожидая роста цены акций и получения дивидендов. Долгосрочное инвестирование может быть более стабильным способом заработка, но требует большей терпеливости и дисциплины.

Консультанты, брокеры и другие финансовые эксперты могут помочь вам принять правильное решение и снизить риски инвестирования.

Консультанты, брокеры и другие финансовые эксперты могут помочь вам принять правильное решение и снизить риски инвестирования. Вырученные средства могут быть использованы для расширения бизнеса, финансирования исследований и разработок или погашения долга.

Вырученные средства могут быть использованы для расширения бизнеса, финансирования исследований и разработок или погашения долга.