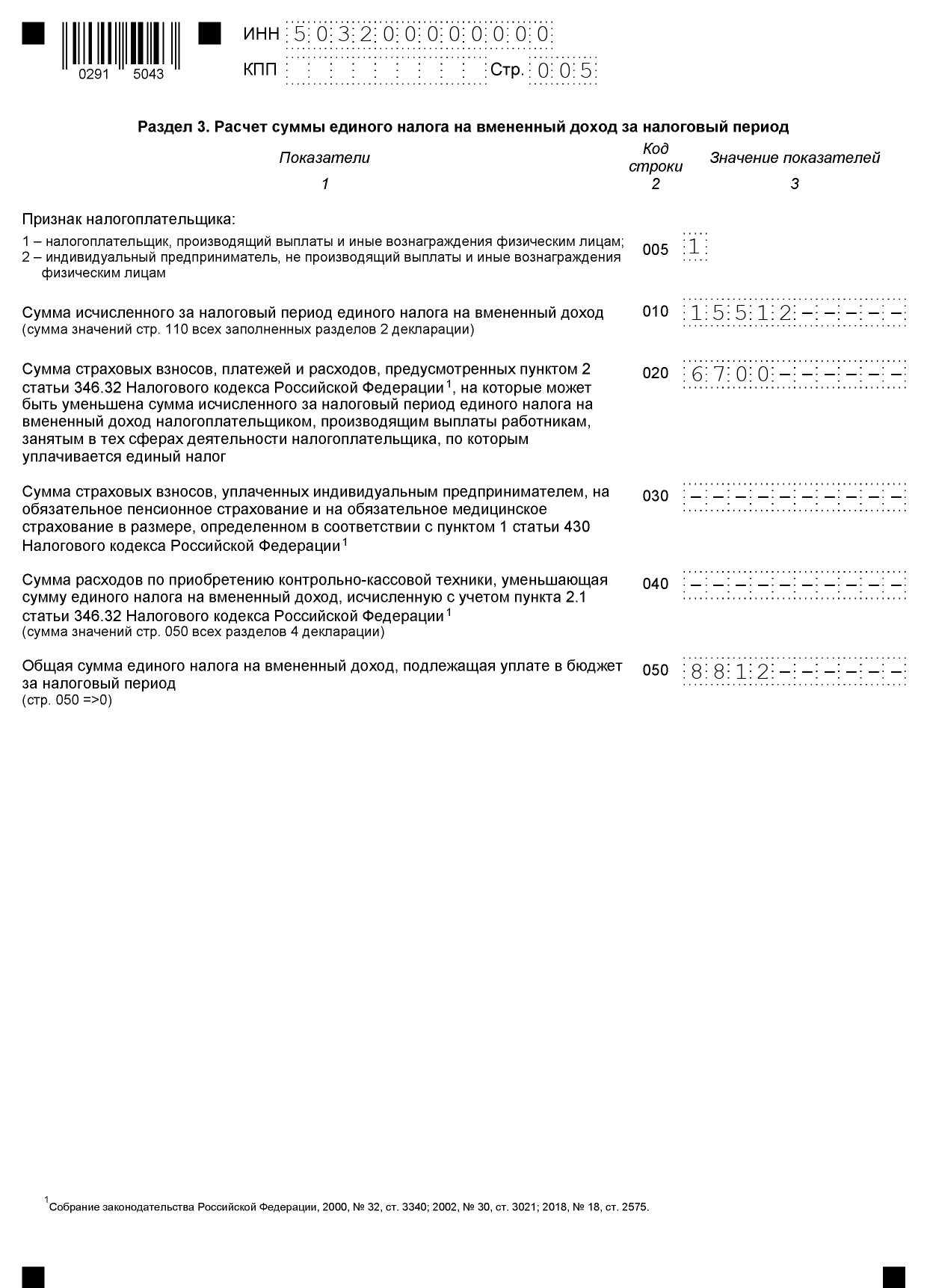

образец, как заполнять для ИП и ООО

Все компании и ИП на УСН должны раз в год сдавать налоговую декларацию — даже если они не вели деятельность. Если не сдать нулевую декларацию в срок, налоговые инспекторы могут оштрафовать.

Что такое нулевая декларация и кто обязан ее сдавать

Нулевая декларация — это декларация, в которой нет налоговой базы и налога к уплате.

Нулевую декларацию сдают компании или ИП, которые не ведут деятельность и у которых нет доходов и расходов. Так бывает, если они, например, зарегистрировались в конце года и еще не начали работать либо ИП приостановил деятельность, но с учета сниматься не стал.

Еще сдавать нулевую декларацию обязаны ИП, которые ведут деятельность на патенте, а УСН у них как вторая система налогообложения — для подстраховки.

Какая отчетность на патенте

Чтобы узнать, работает ли ИП на упрощенке, нужно запросить в налоговой информационное письмо по форме № 26. 2-7, которое подтвердит переход на спецрежим.

2-7, которое подтвердит переход на спецрежим.

Как получить уведомление о переходе на УСН

Нулевую декларацию не сдают ИП, которые находятся на налоговых каникулах и работают. Они ведут деятельность, получают доходы и несут расходы, поэтому должны подавать обычную декларацию. Там будет налоговая база — доходы или прибыль, но не будет налога к уплате из-за ставки 0%.

Какую декларацию сдают ИП на каникулах

Если у ИП или компании на УСН «Доходы минус расходы» были расходы, но не было доходов — подают частично заполненную декларацию, в которой отражают только расходы и убыток. Она уже не будет нулевой.

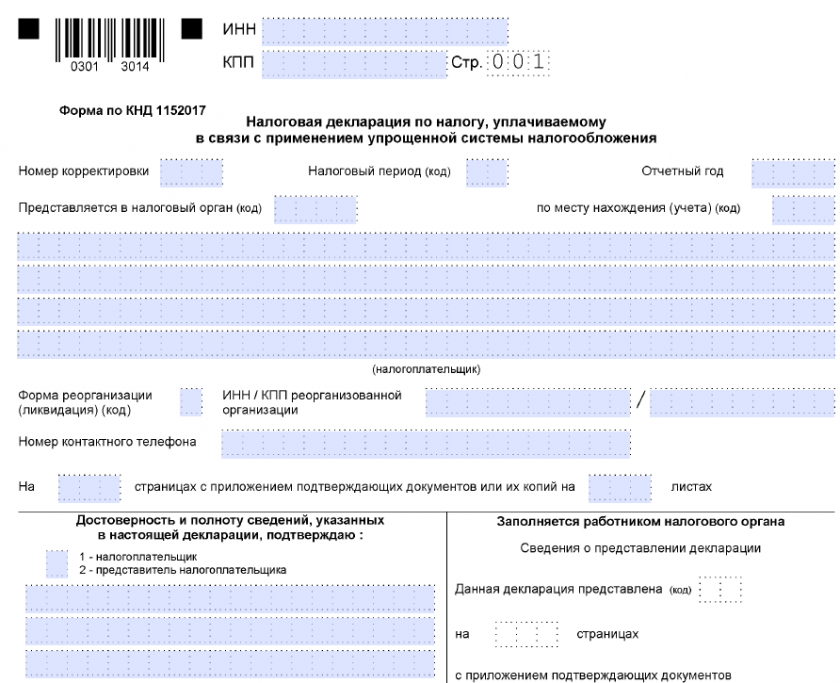

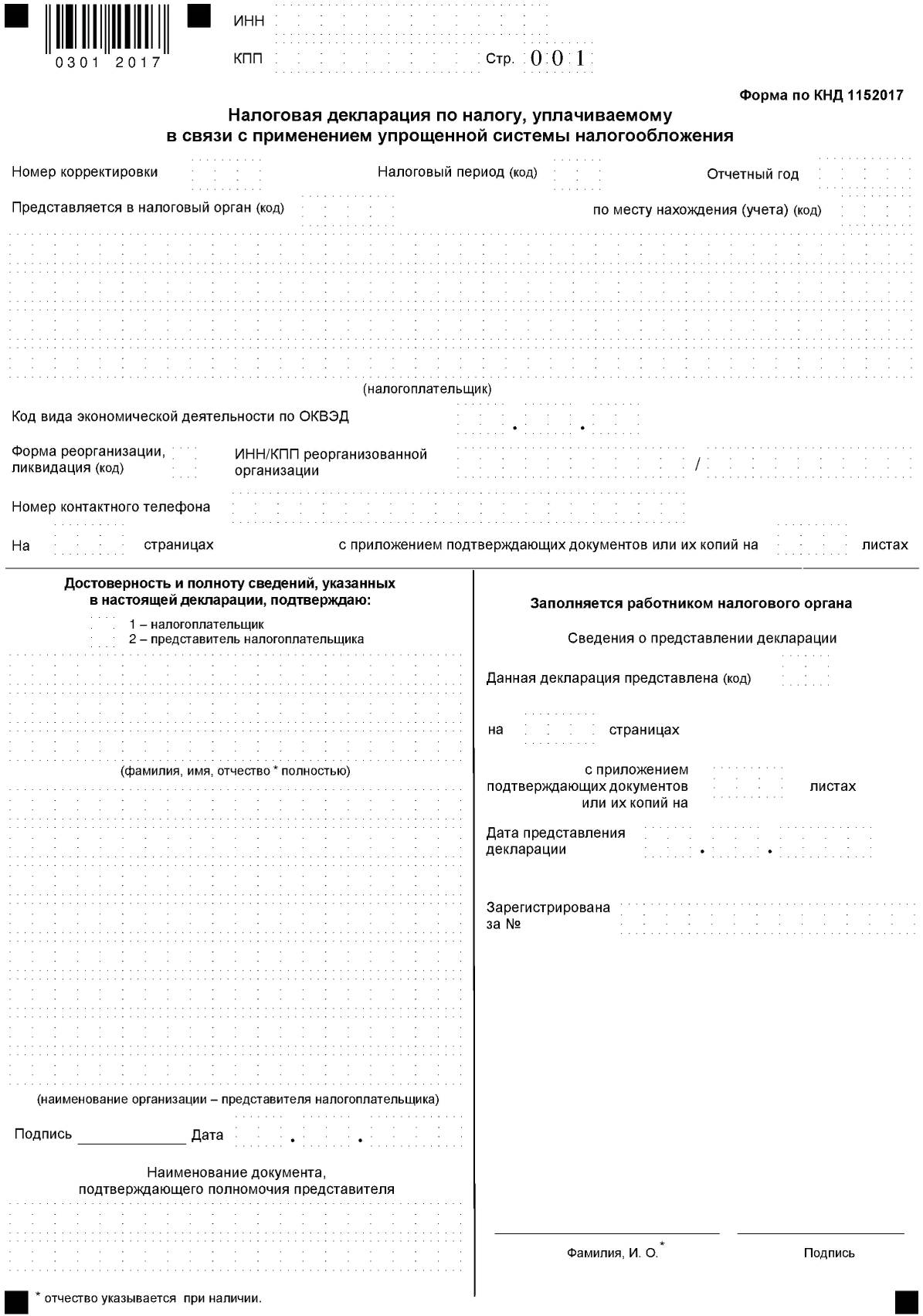

Нулевую декларацию сдают на том же бланке, что и обычную. Покажем дальше на примерах, по какой форме сдавать декларацию по УСН и как заполнить нулевые декларации для разных объектов спецрежима.

Как заполнить декларацию по УСН

Как заполнять нулевую декларацию по УСН «Доходы»

ООО и ИП в нулевой декларации по УСН «Доходы» заполняют:

- титульный лист;

- раздел 1.

1;

1; - раздел 2.1.1.

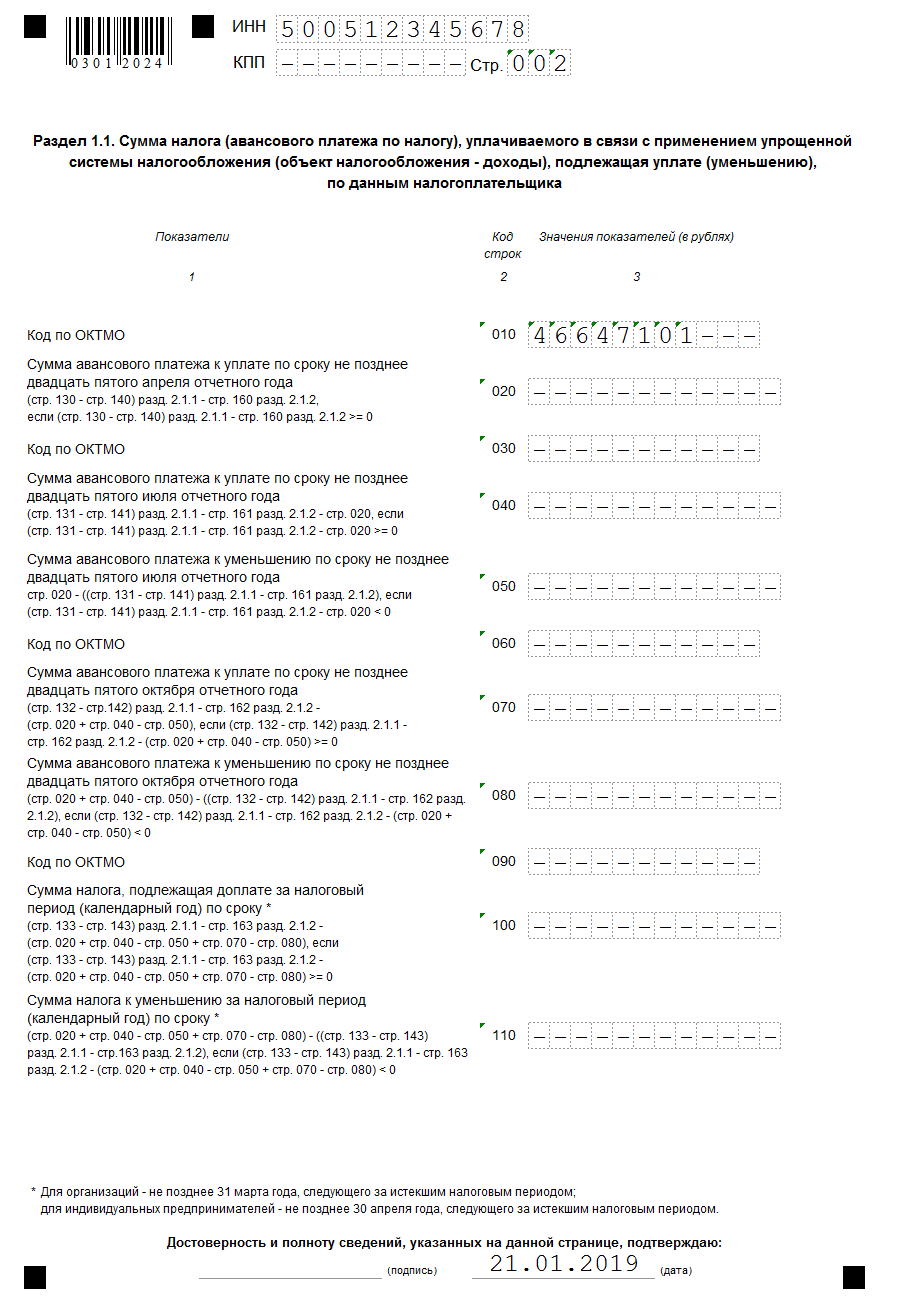

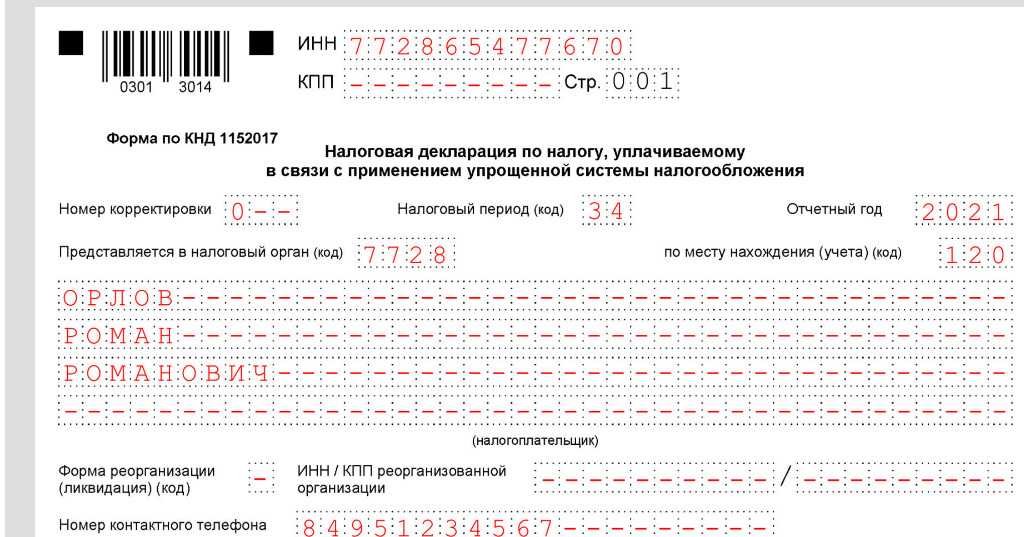

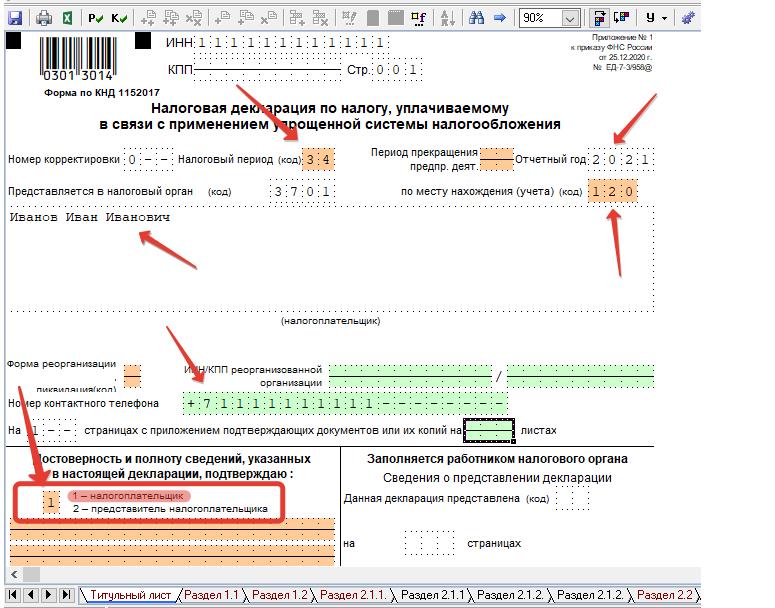

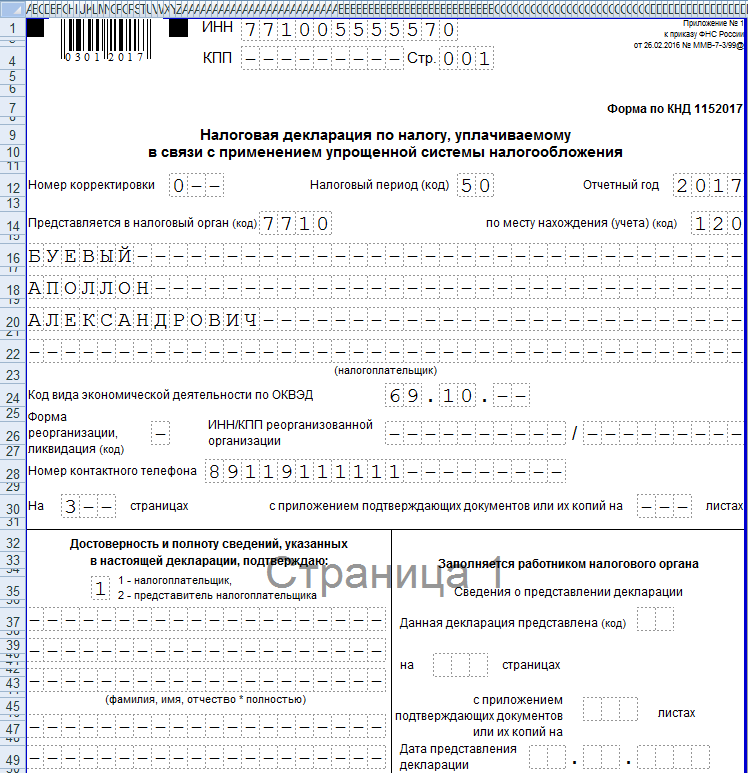

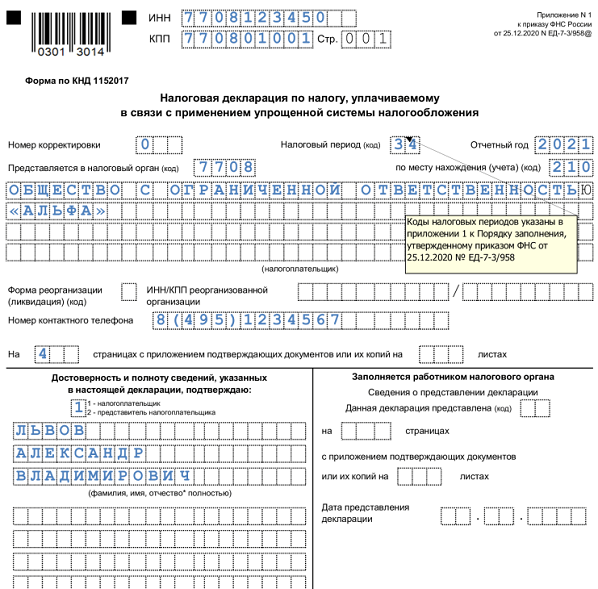

Титульный лист. Правила заполнения титульного листа прописаны в приказе налоговой службы. Собрали все требования в таблицу:

Раздел II Порядка, утв. Приказом ФНС от 25.12.2020 № ЕД-7-3/958@

| Строка | Как заполнять |

|---|---|

| Налоговый период | В клетках нужно проставить цифры: 34 — если ИП или ООО сдает отчет за предыдущий год; 50 — при закрытии ИП или ООО |

| Код по месту учета или нахождения | Код зависит от организационно-правовой формы бизнеса. Нужно проставить цифры: 120 — для ИП; |

| КПП | ИП ставит прочерк, так как КПП у него нет; ООО — указывает КПП |

| Номер корректировки | Нужно проставить цифры: 0 — если компания или ИП подает первую декларацию за отчетный период; |

| Отчетный год | Нужно проставить цифры: 2022 — если отчитывается в 2023 году за 2022 год |

| Код налоговой | Первые четыре цифры ИНН компании или ИП |

| ФИО | Фамилия, имя, отчество руководителя ООО или ИП, указывается с левого края, каждое слово с новой строки |

| Номер телефона | Номер без пробелов, скобок и прочерков |

| Количество страниц в заполненной декларации | Нужно написать общее количество страниц декларации — например, 4 |

| Количество листов приложенных документов (при наличии) | Если декларацию подает представитель, то к ней нужно приложить доверенность. В таком случае в это поле надо вписать количество листов доверенности В таком случае в это поле надо вписать количество листов доверенности |

В левом нижнем блоке указывают данные человека, который подает и подписывает декларацию:

Пример заполнения титульного листа нулевой декларации по УСН «Доходы» для ООО«1» — если это предприниматель или директор компании;

«2» — если отчетность сдает его представитель, например бухгалтер.

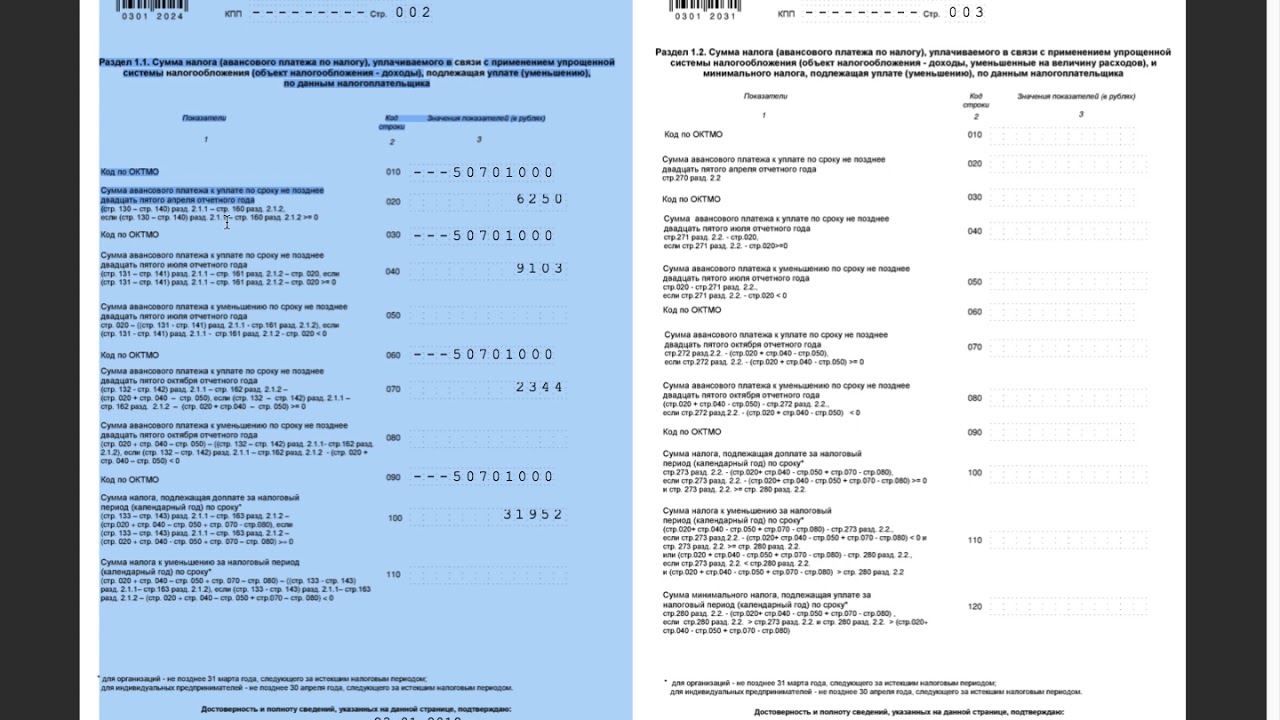

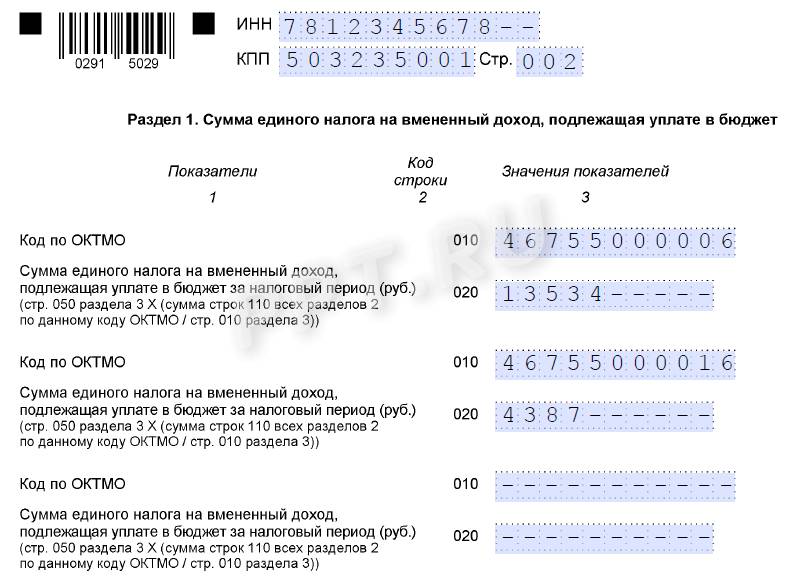

Раздел 1.1. Тут заполняют только строку 010. В ней указывают свой код ОКТМО — код муниципального образования, где ИП или компания стоит на учете.

Узнать код ОКТМО на сайте налоговой службы

Остальные строки оставляют пустыми, если заполняют на компьютере, или ставят прочерки, если заполняют декларацию вручную.

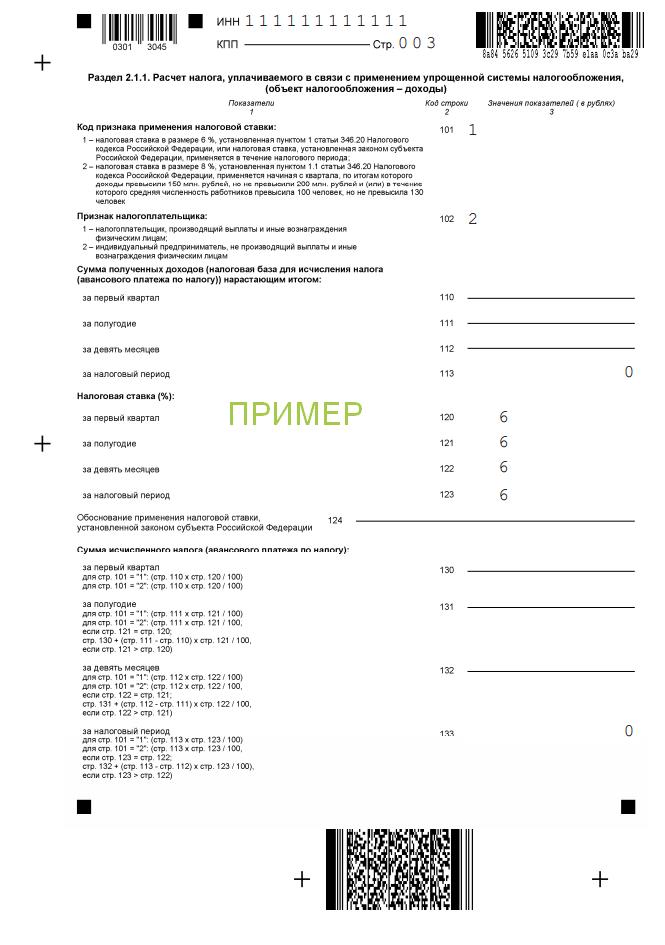

Пример заполнения раздела 1.1 нулевой декларации по УСН «Доходы»Раздел 2.1.1. В нем заполняют уже больше строк.

В строке 101 указывают код признака применения налоговой ставки: «1» — если налоговая ставка 6% или другая сниженная по решению субъекта РФ.

В строке 102 предприниматели с работниками и все компании ставят «1», ИП без сотрудников ставят «2».

В строке 124 — обоснование применения льготной налоговой ставки. Заполняют ИП или компания, которые используют пониженную ставку по региональному закону.

В остальных строках — прочерки, если декларацию по УСН заполняют вручную. Если заполняют на компьютере, можно оставить пустые ячейки.

Пример заполнения раздела 2.1.1 нулевой декларации по УСН «Доходы» для ОООКак заполнить нулевую декларацию по УСН «Доходы минус расходы»

В нулевой декларации по УСН «Доходы минус расходы» заполняют:

- титульный лист;

- раздел 1.2;

- раздел 2.2.

Титульный лист заполняют так же, как и для УСН «Доходы».

В разделе 1.2 указывают свой код ОКТМО, а в остальных ячейках ставят прочерки.

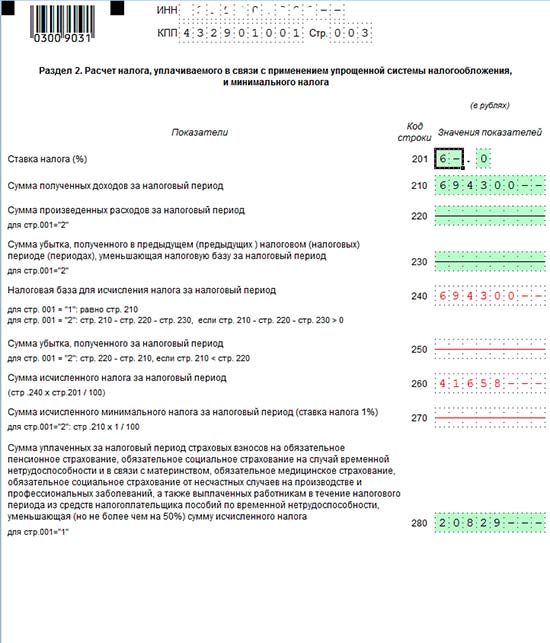

В разделе 2.2:

- в строке 201 указывают «1», если компания или ИП применяет налоговую ставку 15% или другую ставку — сниженную по региональному закону;

- в строках 260—263 указывают ставку налога за каждый отчетный и налоговый период;

- в строке 264 — обоснование применения сниженной налоговой ставки по закону субъекта РФ;

- в остальных строках ставят прочерки или оставляют пустыми.

Если у ИП или компании не было только доходов, а расходы были, например страховые взносы, — их нужно отразить в разделе 2.2 и сформировать убыток, который потом можно перенести на следующие годы.

Пример заполнения раздела 2.2 нулевой декларации по УСН «Доходы минус расходы»Какую еще отчетность нужно сдать на УСН, если компания или ИП не ведут деятельность

Кроме нулевой декларации, ИП без работников не должны больше ничего сдавать, но обязаны вести книгу учета доходов и расходов — КУДиР. ООО, помимо заполнения КУДиР, сдают отчетность по сотрудникам, даже если в штате один человек, а также бухгалтерскую отчетность по итогам года.

КУДиР. Если компания или ИП не работали в течение года, заполнять книгу все равно придется: нужно заполнить титульный лист, а по разделам проставить нули. Нулевую КУДиР нужно распечатать, пронумеровать, прошить и подписать. Сдают КУДиР только по запросу налоговой.

Скачать КУДиР

Отчетность за сотрудников. По сотрудникам нужно подавать такие отчетные формы:

По сотрудникам нужно подавать такие отчетные формы:

- РСВ — отчет по страховым взносам на пенсионное, социальное и медицинское страхование, кроме взносов на травматизм.

- 6-НДФЛ — расчет, в котором показывают выплаченные физлицам доходы с начала года и удержанный с них НДФЛ.

- Персонифицированные сведения о физлицах — отчет заменил форму СЗВ-М.

- ЕФС-1 с подразделом 1.1 — заменяет СЗВ-ТД. С 2023 года ее нужно сдавать, помимо прочего, при заключении или расторжении трудового договора.

- ЕФС-1 с подразделом 1.2 — заменяет СЗВ-СТАЖ.

- ЕФС-1 с разделом 2 — отчет по страховым взносам на травматизм. Заменил форму 4-ФСС.

Бухгалтерская отчетность. Ее сдают только компании. Компании на УСН, относящиеся к малому бизнесу, могут сдавать упрощенную бухгалтерскую отчетность: бухгалтерский баланс и отчет о финансовых результатах.

Бухгалтерский баланс не будет нулевым. В нем как минимум нужно указать в пассиве — уставный капитал, а в активе — основные средства или деньги, которые внесли в уставный капитал.

В отчете о финансовых результатах нужно заполнить только шапку с данными о компании и поставить подпись.

Статистическая отчетность. Какие отчеты и когда нужно сдавать в Росстат, можно узнать в специальном сервисе.

Узнать про статистические отчеты

Если компания или ИП не работали, но должны сдать статотчетность — в ней надо заполнить только титульный лист, остальные показатели нулевые.

Порядок и сроки сдачи нулевой декларации по УСН

Нулевую декларацию по УСН можно сдать:

- в налоговой лично или через представителя;

- заказным письмом с описью вложения;

- онлайн через оператора ЭДО или личный кабинет налогоплательщика на сайте ФНС.

Нулевую декларацию по УСН сдают:

- ИП — до 25 апреля. Так, декларацию за 2022 год нужно сдать до 25 апреля 2023 года;

- Компании — до 25 марта. Декларацию за 2022 год надо сдать с учетом выходных до 27 марта 2023 года.

Бухгалтерскую отчетность компании сдают в электронном виде — в налоговую по месту регистрации компании, до 31 марта. Например, отчетность за 2022 год нужно сдать до 31 марта 2023 года.

Зачем бизнесу ЭДО

Сроки сдачи статистической отчетности зависят от той формы, которую нужно сдать компании или ИП. Они указаны на сайте Росстата, рядом с названием конкретного отчета.

Скрин с сайта службы государственной статистики — список отчетов и сроки Тинькофф БанкаОтветственность за непредставление отчетности

Если не сдать нулевую декларацию по УСН:

ст. 119 НК РФ

- компанию или ИП могут оштрафовать на 1000 ₽;

- директору организации, главному бухгалтеру могут вынести предупреждение или выпишут штраф — от 300 до 500 ₽.

Бухгалтерия: онлайн-сервис или персональный бухгалтер

- Онлайн-бухгалтерия поможет вам рассчитать налоги и сдать отчетность в срок

- Персональный бухгалтер на аутсорсе ведет учет за вас.

Страхуем от ошибок бухгалтера на 10 млн ₽

Страхуем от ошибок бухгалтера на 10 млн ₽

Информация о подаче подоходного налога с предприятий»

Налогоплательщики предприятий найдут важную информацию о подаче налогов на доходы предприятий для корпораций, транзитных юридических лиц и индивидуальных предпринимателей. Перейдите по ссылкам ниже для получения подробной информации. bФайл

Подача декларации о подоходном налоге с корпорации

Каждая корпорация штата Мэриленд должна подать декларацию о подоходном налоге с использованием формы 500, даже если корпорация не имеет налогооблагаемого дохода или неактивна.

Декларации по налогу на прибыль корпораций можно подавать в электронном виде с использованием утвержденного программного обеспечения. Поговорите со своим поставщиком программного обеспечения о возможностях электронной подачи документов.

Любая другая корпорация, подпадающая под действие законодательства штата Мэриленд о подоходном налоге и имеющая доход или убытки, относящиеся к источникам в штате Мэриленд, также должна подать Форму 500. Деятельность Мэриленда превышает положения о федеральной защите от налогообложения штата. 15 США Раздел 381 (PL 86-272) Закона о торговле между штатами (PL 86-272) предписывает степень деловой активности, необходимую для того, чтобы штаты могли взимать подоходный налог.

Корпорация с несколькими штатами, работающая в штате Мэриленд, но не облагаемая подоходным налогом в штате Мэриленд, не обязана подавать декларацию, хотя для целей регистрации может быть подана декларация с нулевым коэффициентом пропорционального распределения. Мы не можем принимать письма, отправленные вместо подачи.

Мы не можем принимать письма, отправленные вместо подачи.

Все финансовые учреждения, ранее облагаемые налогом на франшизы финансовых учреждений, облагаются налогом на прибыль корпораций и имеют специальные правила распределения. Для получения дополнительной информации см. Положение 03.04.08 о COMAR Online.

Используйте FEIN

Не забудьте указать свой федеральный идентификационный номер работодателя (FEIN) в налоговой декларации штата Мэриленд и других формах.

Используйте код деятельности

Обязательно введите номер кода деловой активности в форму 500.

Корреспонденция

Во всей корреспонденции и платежах указывать следующее:

- Название организации

- ФЕЙН

- Вид налога

- Налоговый год

Каждая корпорация, которая разумно ожидает, что ее налогооблагаемый доход в штате Мэриленд облагается налогом в размере, превышающем 1000 долларов США за налоговый год или период, должна произвести платежи по предполагаемому подоходному налогу с помощью формы 500D-Декларации штата Мэриленд об расчетном подоходном налоге с корпорации.

Если корпорации необходимо произвести несколько платежей, она будет использовать форму 500D для каждого из дополнительных платежей. Контролер штата Мэриленд прекратил использование формы 500DP.

Не используйте эту форму для перечисления расчетного налога по форме 510 или для перечисления удерживаемого работодателя налога.

Общая расчетная сумма налоговых платежей штата Мэриленд должна составлять не менее 90% от суммы налога, установленной для текущего налогового года, или 110% суммы налога, рассчитанной для предыдущего налогового года. Не менее 25% от общей расчетной суммы налога должно быть перечислено к каждому из четырех сроков платежа.

Метод пересчета расчетного налога в годовом исчислении не разрешен для корпораций. В случае короткого налогового периода общая требуемая расчетная сумма налога такая же, как и для обычного налогового года: 90% налога, рассчитанного для текущего (краткого) налогового года, или 110% налога, рассчитанного за предыдущий налоговый год. Минимальный расчетный налог для каждой из дат уплаты в рассрочку равен общему требуемому расчетному налогу, деленному на количество дат выплаты в рассрочку в течение короткого налогового года.

Минимальный расчетный налог для каждой из дат уплаты в рассрочку равен общему требуемому расчетному налогу, деленному на количество дат выплаты в рассрочку в течение короткого налогового года.

Вычисление коэффициента распределения

Мультигосударственные корпорации — это корпорации, действующие более чем в одном штате и находящиеся за пределами защиты 15 U.S.C. Раздел 381 (PL 86-272) Закона о торговле между штатами. Корпорации с несколькими штатами, работающие в Мэриленде как унитарное предприятие, должны распределять доход по формуле распределения.

Одногосударственные корпорации — это корпорации, которые работают только в одном штате или более чем в одном штате, но объем деятельности в других штатах находится под защитой 15 U.S.C. Раздел 381 (табл. 86-272). Корпорации в одном штате, подпадающие под действие закона штата Мэриленд о подоходном налоге, не могут распределять доход.

Распределение означает присвоение дохода определенному штату. Распределение означает распределение дохода между штатами с использованием формулы, содержащей коэффициенты распределения. Для получения дополнительной информации о расчете коэффициентов пропорционального распределения см. Административное издание № 2: Закон о торговле между штатами — Отечественные и иностранные корпорации — Требования Nexus — Распределение чистого корпоративного дохода и Положение о налогах штата Мэриленд от 03.04.03.

Распределение означает распределение дохода между штатами с использованием формулы, содержащей коэффициенты распределения. Для получения дополнительной информации о расчете коэффициентов пропорционального распределения см. Административное издание № 2: Закон о торговле между штатами — Отечественные и иностранные корпорации — Требования Nexus — Распределение чистого корпоративного дохода и Положение о налогах штата Мэриленд от 03.04.03.

Подоходный налог с корпораций Мэриленда применяется к каждой корпорации Мэриленда и ко всем другим корпорациям, связанным с Мэрилендом. Nexus указывает на налогооблагаемую связь между корпорацией и налоговым органом. Если корпорация ведет коммерческую деятельность в штате Мэриленд и выходит за рамки положений U.S.C.A. Раздел 15, Раздел 381 Закона о налоге на торговлю между штатами (PL 86-272), он имеет связь и должен подавать декларацию о подоходном налоге с использованием формы 500.

Следующий список включает некоторые виды деятельности в штате, которые обычно создают связь и находятся вне защиты U. S.C.A. Раздел 15 Раздел 381 (PL 86-272):

S.C.A. Раздел 15 Раздел 381 (PL 86-272):

- Сохранение офиса в Мэриленде, включая любой офис.

- Владение или пользование имуществом в Мэриленде, недвижимым или личным, независимо от того, является ли имущество арендованным офисным помещением или оборудованием, используемым при производстве и распределении товаров.

- Сотрудники запрашивают и принимают заказы в Мэриленде.

- Установка или сборка продукции корпорации.

- Поддержание запасов на общественном складе или передача запасов корпорации в руки дистрибьютора или другого представителя, не являющегося сотрудником.

- Продавцы, производящие инкассо по обычным или просроченным счетам.

- Техническая помощь и обучение в Мэриленде, предлагаемые корпоративным персоналом покупателям или пользователям корпоративных продуктов после продажи.

- Корпоративный персонал ремонтирует или заменяет неисправные или поврежденные товары.

- Мобильные магазины в Мэриленде (например, грузовики с водителями-продавцами), через которые осуществляются прямые продажи.

Для получения дополнительной информации см. Административный выпуск № 2, Закон о налоге на торговлю между штатами — Отечественные и иностранные корпорации — Требования Nexus — Распределение корпоративного чистого дохода

Когда подавать

Форма 500 должна быть подана до 15-го числа четвертого месяца, следующего за до закрытия налогового года или периода или до исходной даты, необходимой для подачи федеральной декларации.

Корпорациям и организациям, которым разрешены более поздние сроки подачи федеральных деклараций в соответствии с Налоговым кодексом, разрешены те же сроки подачи налоговых деклараций штата Мэриленд.

Если вы не можете подать форму 500 в установленный срок, вы можете запросить продление срока подачи с помощью формы 500E «Заявление о продлении срока подачи налоговой декларации корпорации». Вы можете запросить продление онлайн, если вы ранее подали форму 500 и у вас нет расчетного остатка, подлежащего уплате в строке 5 формы 500E.

Вы можете запросить продление онлайн, если вы ранее подали форму 500 и у вас нет расчетного остатка, подлежащего уплате в строке 5 формы 500E.

Промежуточные организации, которые не могут подать форму 510 к установленному сроку, могут запросить продление срока подачи с помощью формы 510E «Заявка на продление срока подачи декларации о подоходном налоге для транзитных организаций». Вы можете запросить продление онлайн, если вы ранее подали форму 510 и у вас нет расчетного остатка, подлежащего уплате в строке 5 формы 510E.

Корпорациям, использующим Форму 500E, и корпорациям S, использующим Форму 510E, Заявление на продление срока подачи транзитной декларации о подоходном налоге, может быть предоставлено продление на семь месяцев. Шестимесячное продление может быть предоставлено для товариществ, компаний с ограниченной ответственностью и бизнес-трастов, использующих форму 510E. Ни в коем случае не может быть предоставлено продление более чем на семь месяцев после первоначального срока.

Заявление продлевает только время, отведенное на подачу годовой налоговой декларации, но не время, отведенное на уплату налога.

Запрос на продление срока подачи будет автоматически удовлетворен и не будет подтвержден при условии, что:

- Заявление правильно подано и подано до 15-го числа четвертого месяца, следующего за закрытием налогового года, или периода или первоначальной даты, необходимой для подачи федеральной декларации; и

- Вместе с заявкой подается полная оплата любого остатка.

Для получения дополнительной информации о продлении налога на прибыль корпораций см. Административное издание № 4, Продление срока подачи налоговых деклараций физических лиц, корпораций, товариществ, компаний с ограниченной ответственностью, фидуциарных налоговых деклараций и налоговых деклараций штата Мэриленд.

Каждая сквозная организация штата Мэриленд должна подать декларацию по форме 510, даже если у нее нет дохода или организация неактивна. Любая другая сквозная организация, подпадающая под действие закона штата Мэриленд о подоходном налоге, также должна подавать форму 5109.0003

Любая другая сквозная организация, подпадающая под действие закона штата Мэриленд о подоходном налоге, также должна подавать форму 5109.0003

Сквозное юридическое лицо с несколькими штатами, которое работает в Мэриленде, но не подпадает под действие закона штата Мэриленд о подоходном налоге, не обязано подавать декларацию, хотя декларация, отражающая отсутствие дохода, относящегося к Мэриленду, может быть подана для целей учета. Письма вместо документов не принимаются.

Квалифицированные суб-S Дочерние компании рассматриваются как подразделения в соответствии с Налоговым кодексом и не считаются отдельными организациями для целей штата Мэриленд. Эти подразделения будут включены в годовой отчет материнской компании штата Мэриленд.

Мэриленд будет следовать правилам IRS в отношении LLC с одним участником, решившего не считаться отдельной организацией («отметьте ячейку»), и определенных партнерств, которые не ведут активную деятельность, которые решили не рассматриваться в качестве партнерства.

Подача Формы 510 и уплата транзитной организацией налога на членов-нерезидентов , а не отменяет требование о том, что все нерезиденты и резиденты-члены транзитной организации должны подавать применимую декларацию о доходах штата Мэриленд. Член-нерезидент может потребовать зачет суммы налога, уплаченного сквозной организацией, которая относится к доле этого нерезидента в налогооблагаемом доходе сквозной организации-нерезидента.

Если ожидается, что подлежащий уплате налог для нерезидента превысит 1000 долларов США за налоговый год или период, транзитная организация должна подать форму Мэриленда 510D, Декларацию расчетной суммы налога транзитной организации и производить расчетные платежи ежеквартально.

Для получения более подробной информации, включая информацию о некоторых освобожденных участниках-нерезидентах, см. Административную версию № 6 «Налогообложение сквозных организаций, имеющих участников-нерезидентов». См. также Md. Code Ann., Tax-Gen. §§ 10-102. 1 и C.O.M.A.R. 03.04.07.

1 и C.O.M.A.R. 03.04.07.

- Обязательно указывайте свой федеральный идентификационный номер работодателя (FEIN) и даты начала и окончания налогового года во всех формах и платежах.

- Организации, претендующие на налоговые льготы для бизнеса, должны заполнить форму 500CR.

- Партнеры и акционеры-нерезиденты должны подать декларацию-нерезидент по форме 505. В декларации-нерезиденте может быть зачтен любой налог, уплаченный сквозной организацией от имени нерезидента.

- Некоторые инвестиционные товарищества не облагаются налогом нерезидента. См. специальные инструкции для строки 4 формы 510.

Индивидуальные предприниматели

Для федеральных целей индивидуальные предприниматели подают Приложение C, Прибыль или убыток от бизнеса вместе со своей формой налоговой декларации 1040 . Индивидуальные фермеры подают Приложение F, Прибыль или убытки от сельского хозяйства . Если вы являетесь индивидуальным предпринимателем в Мэриленде, вы должны подать такую же форму, как и физическое лицо, используя Форму 502. Ваша чистая прибыль или меньше объединяется в декларации с вашим другим доходом и вычетами и облагается налогом с использованием индивидуальных налоговых ставок.

Индивидуальные фермеры подают Приложение F, Прибыль или убытки от сельского хозяйства . Если вы являетесь индивидуальным предпринимателем в Мэриленде, вы должны подать такую же форму, как и физическое лицо, используя Форму 502. Ваша чистая прибыль или меньше объединяется в декларации с вашим другим доходом и вычетами и облагается налогом с использованием индивидуальных налоговых ставок.

Индивидуальные предприниматели, как правило, не удерживают налоги из своего дохода, поэтому они обычно производят расчетные налоговые платежи ежеквартально. Форма штата Мэриленд для представления ежеквартальных расчетных налоговых платежей — форма PV.

Информацию о подаче документов для индивидуальных предпринимателей можно найти в разделе «Индивидуальные предприниматели» или в разделе «Информация о подаче» в разделе «Подоходный налог с физических лиц». Федеральную информацию об индивидуальных предпринимателях см. на веб-сайте IRS .

Формы налога на прибыль предприятий

- 2023 Формы подоходного налога

- 2022 Формы подоходного налога — текущий год

- 2021 Формы подоходного налога

- 2020 Формы подоходного налога

- Формы подоходного налога за 2019 год

- 2018 Формы подоходного налога

- 2017 Формы подоходного налога

- 2016 Формы подоходного налога

- 2015 Формы подоходного налога

- 2014 Формы подоходного налога

- 2013 Формы подоходного налога

- 2012 Формы подоходного налога

- 2011 Формы подоходного налога

- 2010 Формы подоходного налога

Файл сам!

Существует несколько способов подать налоговую декларацию о доходах предприятия на бумаге или в электронном виде. Пожалуйста, просмотрите ссылки в нижней части страницы и выберите способ подачи, который лучше всего соответствует вашим потребностям.

Пожалуйста, просмотрите ссылки в нижней части страницы и выберите способ подачи, который лучше всего соответствует вашим потребностям.

…Или вы можете использовать независимые компьютерные программные продукты

Вы можете подавать налоговые декларации штата Мэриленд и федеральные налоговые декларации онлайн, используя утвержденное программное обеспечение на своем персональном компьютере.

…Или вы можете воспользоваться услугами профессионального специалиста по составлению налоговых деклараций

Вы можете выбрать одного из множества профессиональных составителей налоговой декларации в Мэриленде, которые могут подать для вас декларацию в электронном виде. Хотя мы не можем рекомендовать какого-либо конкретного специалиста, для вашего удобства мы предлагаем список поставщиков электронных файлов для бизнеса.

| округ | Аббревиатура |

| Аллегани | АЛ |

| Энн Арундел | АА |

| Округ Балтимор | БЛ |

| Балтимор Сити | г. до н.э. до н.э. | г. до н.э.

| Калверт | Резюме |

| Кэролайн | класс |

| Кэрролл | КР |

| Сесил | СС |

| Чарльз | Ч |

| Дорчестер | ДР |

| Фредерик | ФР |

| Гаррет | ГР |

| Харфорд | HR |

| Ховард | ГВ |

| Кент | КН |

| Монтгомери | мг |

| Принц Джордж | ПГ |

| Королевы Анны | КК |

| Сент-Мэрис | СМ |

| Сомерсет | нержавеющая сталь |

| Талбот | ТБ |

| Вашингтон | белый |

| Викомико | Туалет |

| Вустер | ВР |

Электронная подача — самый быстрый способ подать налоговую декларацию. Электронная регистрация также позволяет вам платить налоги с вашего бизнеса прямым дебетом. Есть несколько способов подачи налоговых деклараций и отчетов в режиме онлайн.

Электронная регистрация также позволяет вам платить налоги с вашего бизнеса прямым дебетом. Есть несколько способов подачи налоговых деклараций и отчетов в режиме онлайн.

Подать в электронном виде с помощью онлайн-файла bFile

Вы можете подать налоговую декларацию об удержании налога (форма MW506), а также налоговую декларацию о продажах и использовании бесплатно онлайн с помощью bFile, если вы соответствуете приведенным ниже требованиям. Услуга применяется к периодам подачи 90 210 в текущем году и за два предыдущих года.

Требования к использованию bFile

Вы можете использовать bFile для подачи работодателем подоходного налога, налога с продаж и использования, а также декларации о сверке удержания. Не отправляйте бумажную форму, если вы используете bFile.

Чтобы использовать bFile, вам необходимо иметь:

- действующий федеральный идентификационный номер работодателя (FEIN) или номер социального страхования, И

- Центральный регистрационный номер штата Мэриленд (ваш восьмизначный номер налогового счета в штате Мэриленд).

Если вы не зарегистрированы для подачи налоговых деклараций в штате Мэриленд или у вас нет центрального регистрационного номера штата Мэриленд, вы можете зарегистрироваться, заполнив онлайн-заявку на объединенную регистрацию в штате Мэриленд. Вы получите необходимую информацию для подачи налоговой декларации на бизнес в Мэриленде примерно через неделю после подачи онлайн-заявки.

Системные требования см. в общей справке bFile Online Service Center.

Подача сверки на конец года через bFile

Теперь у работодателей есть два варианта подачи информации по формам MW508 и W-2 в электронном виде.

- Приложение для массовой загрузки W-2. Это приложение позволит работодателям и поставщикам платежных ведомостей без ограничений загружать отчеты об удержании подоходного налога и формы W-2 в электронном виде. Щелкните здесь для получения информации о требуемом формате текстового файла. 1099 не могут быть загружены с помощью этого метода.

ИЛИ

- Приложение для сверки документов (форма MW508 и W-2) позволяет работодателю вводить данные до 250 форм W-2 и заполнять форму MW508.

Подача в электронном виде через специалиста по составлению налоговых деклараций

Вы также можете подавать следующие декларации о предприятиях в электронном виде через утвержденных онлайн-провайдеров bFile штата Мэриленд:

- Налоговые декларации по продажам и использованию

- Работодатель удерживает декларацию

- Отчеты о заработной плате и налогах (Форма W-2)

- Отчеты о страховании по безработице (Форма Министерства труда штата Мэриленд/OUI 15/16)

Список участвующих специалистов по составлению налоговых деклараций не подразумевает одобрение какого-либо конкретного составителя налоговой отчетности.

Найдите правильные формы

Подготовьте и отправьте платежи, используя правильные налоговые формы.

Следуйте инструкциям по рассылке и обязательно заполните поле имени и адреса в форме.

Личное представление ваших налоговых деклараций

Вы можете подать бумажные налоговые формы и платежи или получить помощь лично в любом из наших местных отделений. Помощь доступна с 8:30 до 16:30 с понедельника по пятницу.

Помощь доступна с 8:30 до 16:30 с понедельника по пятницу.

В случае отсутствия остатка, предприятия могут подавать отчеты об удержании налога работодателем или о продажах и использовать налоговые отчеты по телефону. Имейте при себе налоговый отчет, когда будете звонить по телефону 410-260-7225. Эта линия доступна 24 часа в сутки, семь дней в неделю.

Вычеты | Налог Вирджинии

В дополнение к перечисленным ниже вычетам, закон штата Вирджиния разрешает несколько вычетов из дохода , которые могут уменьшить ваши налоговые обязательства.

Стандартный вычет

Если вы заявили о стандартном вычете из своей декларации по федеральному подоходному налогу, вы также должны подать заявку на стандартный вычет из своей налоговой декларации в штате Вирджиния. Стандартные суммы вычетов в Вирджинии:

| Статус регистрации | Описание | Стандартный вычет |

|---|---|---|

| 1 | Все возвраты — одноместные | 8000 долларов |

| 2 | Все возвраты — женаты, подача документов совместно | 16 000 долларов США |

| 3 | Форма 760 (резидент) — Замужем, подача отдельных деклараций | 8000 долларов |

| 3 | Форма 760PY (неполный год проживания) — Замужем, подача отдельных деклараций | 8000 долларов* |

| 3 | Форма 763 (нерезидент) — Женат, супруг не имеет дохода из какого-либо источника | 8000 долларов |

| 4 | Форма 760 (резидент) | н/д |

| 4 | Форма 760-PY (неполный год проживания) — Замужем, подача раздельной декларации по комбинированной декларации | 16 000 долларов США* |

| 4 | Форма 763 (нерезиденты) — Замужем, подача отдельных деклараций | 8000 долларов |

* Резиденты, проживающие неполный год, должны пропорционально распределить стандартный вычет в зависимости от периода проживания. Для получения дополнительной информации см. инструкции для формы 760-PY .

Для получения дополнительной информации см. инструкции для формы 760-PY .

Детализированные вычеты по Вирджинии

Если вы перечисляете свои вычеты в своей декларации по федеральному подоходному налогу, вы также должны указать их в своей декларации по Вирджинии. Заполните форму Virginia Schedule A и приложите ее к своей налоговой декларации. Вы можете претендовать на те же вычеты из налоговой декларации в Вирджинии, что и в федеральном Приложении A.

Жители, проживающие неполный год

Жители, проживающие неполный год, должны выполнять расчеты, используя только вычеты, уплачиваемые при проживании в Вирджинии.

Супружеские пары, подающие отдельные декларации

Если вы подали совместную декларацию по федеральному подоходному налогу, но при подаче декларации в штате Вирджиния ваш статус состоит в браке, подающем раздельную декларацию, вам необходимо разделить свои вычеты между обоими супругами. Как правило, вы можете потребовать вычеты, за которые заплатили лично. Если вы не можете отдельно учитывать отчисления, вы можете распределить их исходя из процента дохода на каждого из супругов. Например, если ваш федеральный скорректированный валовой доход (FAGI) составляет 25% от общего FAGI пары, то вы можете потребовать 25% от общей суммы вычетов по статьям из федеральной таблицы A.

Как правило, вы можете потребовать вычеты, за которые заплатили лично. Если вы не можете отдельно учитывать отчисления, вы можете распределить их исходя из процента дохода на каждого из супругов. Например, если ваш федеральный скорректированный валовой доход (FAGI) составляет 25% от общего FAGI пары, то вы можете потребовать 25% от общей суммы вычетов по статьям из федеральной таблицы A.

Другие вычеты

Расходы на уход за детьми и иждивенцами

Вы можете претендовать на этот вычет, если:

- Вы имели право требовать зачет расходов на уход за детьми и иждивенцами в вашей федеральной налоговой декларации.

- Вы можете претендовать на вычет из Вирджинии, даже если вы не смогли претендовать на федеральный кредит.

Сколько стоит вычет?

Сумма вычета равна сумме расходов на уход за детьми и иждивенцами, используемой для расчета федерального кредита ( , а не сумма федерального кредита). Максимально допустимая сумма вычета зависит от количества иждивенцев:

Максимально допустимая сумма вычета зависит от количества иждивенцев:

- 3000 долларов США на одного иждивенца

- 6000 долларов США для двух или более иждивенцев

Остерегайтесь типичных ошибок!

Многие люди вычитают сумму своего федерального кредита при возвращении в Вирджинию. В результате они не претендуют на полную сумму вычета, на которую имеют право, поэтому платят больше налога, чем должны. Помните, что сумма вычета равна той же сумме, которую вы использовали для расчета федерального кредита, а не суммы федерального кредита.

Вычет за приемных родителей

Приемные родители могут требовать вычета в размере 1000 долларов США за каждого ребенка, проживающего в их доме на постоянном приемном попечении, как это определено в Кодексе штата Вирджиния, при условии, что они заявляют, что приемный ребенок находится на иждивении их федерального и Виргинского декларации по налогу на прибыль.

Плата за скрининг костного мозга

Укажите сумму сбора, уплаченного за первоначальный скрининг для того, чтобы стать возможным донором костного мозга, при условии, что вам не возместили этот сбор и вы не потребовали вычета сбора в своей федеральной декларации.

Сберегательный план колледжа Вирджинии Предоплаченные платежи по контракту на обучение и взносы на сберегательный счет колледжа

Если вам не исполнилось 70 лет на 31 декабря налогового года или ранее, введите меньшее из 4000 долларов США или суммы, внесенной в течение налогового года на каждый Аккаунт Virginia529 (Virginia 529 prePAID, Virginia 529 inVEST, College America, CollegeWealth). Если вы внесли более 4000 долларов США на каждый счет в течение налогового года, вы можете перенести любые невычтенные суммы до тех пор, пока взнос не будет полностью вычтен. Однако, если вам исполнилось 70 лет или больше на 31 декабря налогового года или ранее, вы можете вычесть всю сумму, внесенную в течение налогового года. Только владелец учетной записи может потребовать вычет за сделанные взносы.

Непрерывное педагогическое образование

Лицензированный учитель начальной или средней школы может получить вычет в размере 20% от невозмещаемых расходов на обучение, понесенных для посещения курсов непрерывного педагогического образования, которые необходимы в качестве условия трудоустройства, при условии, что эти расходы не были вычтены из федерального бюджета. валовой доход за вычетом разрешенных законом удержаний.

валовой доход за вычетом разрешенных законом удержаний.

Долгосрочные медицинские страховые взносы

Укажите сумму страховых взносов, уплаченных за долгосрочное медицинское страхование, при условии, что вы не требовали вычета долгосрочных медицинских страховых взносов в своей федеральной налоговой декларации. Вычет страховых взносов на долгосрочное медицинское обслуживание в штате Вирджиния полностью запрещен, если вы заявили о вычете из федерального подоходного налога любой суммы страховых взносов на долгосрочное медицинское обслуживание, уплаченных в течение налогового года.

Программа и фонд грантов на строительство государственных школ штата Вирджиния

Введите общую сумму взносов в программу и фонд грантов на строительство государственных школ Вирджинии при условии, что вы не потребовали вычета этой суммы в своей федеральной налоговой декларации.

Выкуп табачных квот

Позволяет вычесть из налогооблагаемого дохода платежи, полученные в предыдущем году в соответствии с Программой выкупа табачных квот Закона о создании рабочих мест в США от 2004 г. , в пределах, включенных в федеральный скорректированный валовой доход. Например, из декларации по Вирджинии за 2020 год вы можете вычесть часть таких платежей, полученных в 2019 году.который включен в ваш федеральный скорректированный валовой доход за 2019 год; в то время как платежи, полученные в 2020 году, могут привести к вычету из вашей декларации по Вирджинии за 2021 год. Физические лица не могут требовать вычета платежа, который был или будет вычтен корпорацией, если вычитание не указано в Приложении VK-1, которое вы получили от S-корпорации. Если вы выбрали оплату в рассрочку, прибыль от рассрочки, полученной в предыдущем году, может быть вычтена. Однако, если вы решили получить единовременный платеж, 10% прибыли, признанной для федеральных целей в том году, когда был получен платеж, могут быть вычтены в следующем году и в каждом из 9 месяцев.последующие налоговые годы.

, в пределах, включенных в федеральный скорректированный валовой доход. Например, из декларации по Вирджинии за 2020 год вы можете вычесть часть таких платежей, полученных в 2019 году.который включен в ваш федеральный скорректированный валовой доход за 2019 год; в то время как платежи, полученные в 2020 году, могут привести к вычету из вашей декларации по Вирджинии за 2021 год. Физические лица не могут требовать вычета платежа, который был или будет вычтен корпорацией, если вычитание не указано в Приложении VK-1, которое вы получили от S-корпорации. Если вы выбрали оплату в рассрочку, прибыль от рассрочки, полученной в предыдущем году, может быть вычтена. Однако, если вы решили получить единовременный платеж, 10% прибыли, признанной для федеральных целей в том году, когда был получен платеж, могут быть вычтены в следующем году и в каждом из 9 месяцев.последующие налоговые годы.

Налог с продаж, уплаченный за определенное энергоэффективное оборудование или приборы

Позволяет вычесть подоходный налог в размере 20% от налога с продаж, уплаченного за определенное энергоэффективное оборудование или приборы, до 500 долларов США в год. Если вы подаете совместную декларацию, вы можете вычесть до 1000 долларов США.

Если вы подаете совместную декларацию, вы можете вычесть до 1000 долларов США.

Расходы на донорство органов и тканей

Позволяет вычесть невозмещенные расходы, оплаченные живым донором органов и тканей, которые не были учтены в качестве медицинского вычета в декларации налогоплательщика по федеральному подоходному налогу. Сумма вычета меньше 5000 долларов США или фактической суммы, уплаченной налогоплательщиком. При подаче совместной декларации вычет ограничивается 10 000 долларов США или фактической уплаченной суммой.

Благотворительный пробег

Введите разницу между 18 центами за милю и благотворительным вычетом за милю, предусмотренным федеральным Приложением A. Если вы использовали фактические расходы для благотворительного вычета за милю, и эти расходы были меньше 18 центов за милю, то Вы можете использовать разницу между фактическими расходами и 18 центами за милю.

Налог на франшизу банка Вирджиния

От акционера банка может потребоваться внести определенные коррективы в его или ее федеральный скорректированный валовой доход. Такие корректировки требуются только в том случае, если акционер инвестирует в банк, который (1) облагается налогом на франшизу банка Вирджиния для целей налогообложения штата ( Va. Code § 58.1-1207 ) и (2) принял решение облагаться налогом как корпорация малого бизнеса (корпорация S) для целей федерального налогообложения. Заполните таблицу ниже, чтобы определить сумму корректировки.

Такие корректировки требуются только в том случае, если акционер инвестирует в банк, который (1) облагается налогом на франшизу банка Вирджиния для целей налогообложения штата ( Va. Code § 58.1-1207 ) и (2) принял решение облагаться налогом как корпорация малого бизнеса (корпорация S) для целей федерального налогообложения. Заполните таблицу ниже, чтобы определить сумму корректировки.

Расчет налогового вычета по франшизе банка Вирджиния

От акционера банка может потребоваться внести определенные коррективы в его или ее федеральный скорректированный валовой доход. Заполните таблицу ниже, чтобы определить сумму корректировки.

- Если ваша распределяемая доля дохода или прибыли банка была включена в федеральный скорректированный валовой доход, введите сумму здесь _____________

- Если ваша распределяемая доля убытков или отчислений банка была включена в федеральный скорректированный валовой доход, введите сумму здесь.

_____________________

_____________________ - Введите стоимость любых распределений, выплаченных или распределенных вам банком, в той мере, в какой такие распределения были исключены из федерального скорректированного валового дохода. _____________________

- Добавьте строку b и строку c. _____________________

- Вычтите строку d из строки a. Это чистая сумма вашего вычета. Если эта сумма отрицательна, вы должны ввести сумму в График ADJ, строка 8a, и заполнить поле с пометкой «УБЫТОК». _____________________

Доход от дилерской продажи имущества

Позволяет корректировать определенный доход от дилерской продажи собственности, совершенной 1 января 2009 г. или после этой даты. в будущих налоговых годах при условии, что (i) прибыль возникает в результате продажи в рассрочку, для которой федеральный закон не разрешает дилеру выбирать отчетность о доходах в рассрочку, и (ii) дилер выбирает учет дохода в рассрочку для целей Вирджинии на или до истечения установленного законодательством срока подачи налогоплательщиком декларации по налогу на прибыль. В последующие налогооблагаемые годы корректировка будет добавлена к прибыли, относящейся к любым платежам, сделанным в течение налогового года в отношении отчуждения. В годы, следующие за годом реализации, налогоплательщик должен будет добавить обратно сумму, которая была бы указана в отчете по методу рассрочки. Каждое распоряжение должно отслеживаться отдельно для целей этой корректировки.

В последующие налогооблагаемые годы корректировка будет добавлена к прибыли, относящейся к любым платежам, сделанным в течение налогового года в отношении отчуждения. В годы, следующие за годом реализации, налогоплательщик должен будет добавить обратно сумму, которая была бы указана в отчете по методу рассрочки. Каждое распоряжение должно отслеживаться отдельно для целей этой корректировки.

Предоплаченные страховые взносы на похороны, медицинское и стоматологическое страхование

Вам может быть разрешен вычет платежей по (i) предоплаченному страховому полису на похороны, который покрывает вас, или (ii) взносам по медицинскому или стоматологическому страхованию любого лица, за которого вы можете претендовать вычет таких премий в соответствии с федеральным законодательством о подоходном налоге. Чтобы иметь право на этот вычет, вы должны быть в возрасте 66 лет или старше, иметь заработанный доход не менее 20 000 долларов США за налоговый год и федеральный скорректированный валовой доход, не превышающий 30 000 долларов США за налоговый год. Вычет не допускается для какой-либо части страховых взносов, которые вам были возмещены, заявлены вычеты для целей федерального подоходного налога, заявлены другие вычеты или вычеты подоходного налога штата Вирджиния, или заявлены льготы по федеральному подоходному налогу или любому подоходному налогу штата Вирджиния. кредит.

Вычет не допускается для какой-либо части страховых взносов, которые вам были возмещены, заявлены вычеты для целей федерального подоходного налога, заявлены другие вычеты или вычеты подоходного налога штата Вирджиния, или заявлены льготы по федеральному подоходному налогу или любому подоходному налогу штата Вирджиния. кредит.

Взносы на счет ABLEnow

Начиная с налоговых периодов, начинающихся 1 января 2016 г. или позже, вы можете требовать вычета суммы, внесенной в течение налогового года на счет ABLEnow, заключенный в рамках Сберегательного плана колледжа Вирджинии. Вычеты не допускаются, если такие взносы вычитаются из федеральной налоговой декларации плательщика. Если взнос на счет ABLEnow превышает 2000 долларов США, остаток может быть перенесен и вычтен в будущие налоговые годы до тех пор, пока сумма не будет полностью вычтена; однако ни в коем случае сумма, вычитаемая в любом налоговом году, не должна превышать 2000 долларов США на каждую учетную запись ABLEnow. Вычеты подлежат возврату в налоговом году или годах, в которых были произведены распределения или возмещения по любой причине, кроме (i) оплаты квалифицированных расходов по нетрудоспособности; или (ii) смерть бенефициара. Участнику в возрасте 70 лет и старше разрешается вычет всей суммы, внесенной на счет ABLEnow, за вычетом ранее вычтенных сумм..

Вычеты подлежат возврату в налоговом году или годах, в которых были произведены распределения или возмещения по любой причине, кроме (i) оплаты квалифицированных расходов по нетрудоспособности; или (ii) смерть бенефициара. Участнику в возрасте 70 лет и старше разрешается вычет всей суммы, внесенной на счет ABLEnow, за вычетом ранее вычтенных сумм..

Запрещенные деловые проценты

Если вам не было разрешено вычитать деловые проценты из вашей декларации по федеральному подоходному налогу в соответствии с §163(j) Налогового кодекса, вы можете вычесть 20% из них из подоходного налога штата Вирджиния. возвращаться. Начиная с вашего индивидуального подоходного налога за 2022 год (доходы, подлежащие уплате в 2023 году), процент, который вы можете вычесть из своей декларации в Вирджинии, увеличится до 30%.

Правомочные преподаватели

Вы можете претендовать на этот вычет, если:

- Вы отработали не менее 900 часов в государственной или частной начальной или средней школе Вирджинии в качестве

- Учитель с лицензией Вирджинии

- Инструктор

- Студенческий консультант

- Персонал с особыми потребностями

- Помощник студента

- Вы заплатили за одно или несколько из следующих действий:

- Курсы повышения квалификации

- Квалификационные предметы, используемые непосредственно на службе у ваших учеников, в том числе

- Книги

- Расходные материалы

- Компьютерное оборудование и программное обеспечение

- Другое учебное оборудование

- Дополнительные материалы

- Вам не возместили эти расходы

- Вы не заявляли о вычете этих расходов в своей декларации по федеральному подоходному налогу

Сколько стоит вычет?

- Сумма оплаченных расходов до 500 долларов США.

1;

1;

Страхуем от ошибок бухгалтера на 10 млн ₽

Страхуем от ошибок бухгалтера на 10 млн ₽