Налоговая декларация по НДФЛ (форма 3-НДФЛ) (КНД 1151020) \ КонсультантПлюс

Мобилизованным лицам и организациям, в которых мобилизованное лицо на дату его призыва является единственным учредителем (участником) организации и одновременно осуществляет полномочия единоличного исполнительного органа, продлены сроки представления отдельных форм налоговой отчетности.

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) (КНД 1151020)

Применяется — с отчетности за 2022 год

Утверждена — Приказом ФНС России от 15.10.2021 N ЕД-7-11/903@

Срок сдачи — ежегодно не позднее 30 апреля года, следующего за истекшим налоговым периодом

Скачать форму налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ):

— в TIF (данный TIF-шаблон рекомендован ФНС России и размещен на сайте АО «ГНИВЦ» www.gnivc.ru)

— в PDF (данная машиночитаемая форма подготовлена на основании TIF-шаблона АО «ГНИВЦ» и доступна для заполнения в программе Adobe Reader (программа размещена на сайте www. adobe.com))

adobe.com))

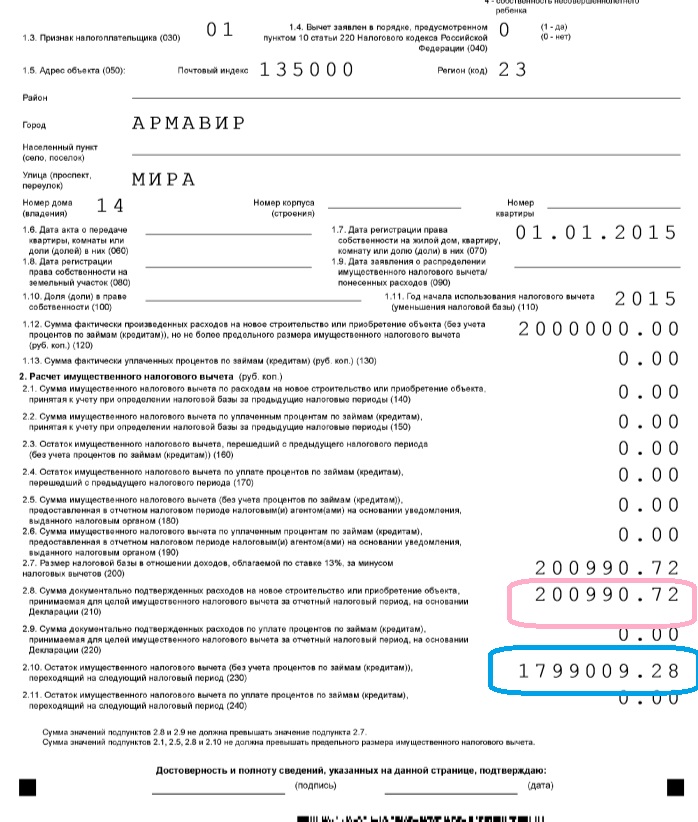

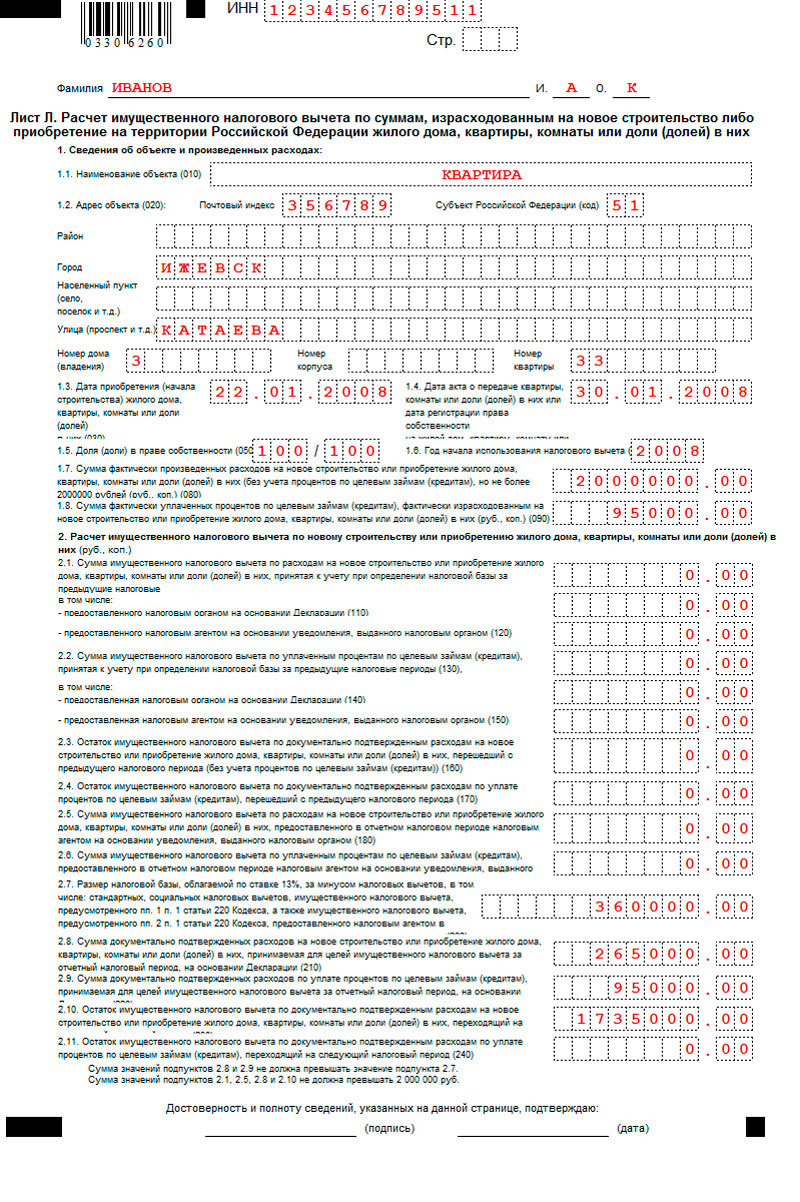

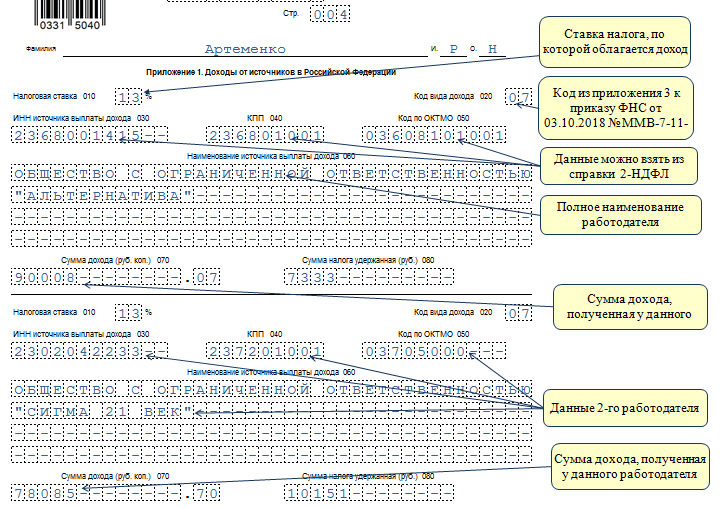

Образец заполнения налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) >>>

Материалы по заполнению налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ):

— Приказ ФНС России от 15.10.2021 N ЕД-7-11/903@

— Готовое решение: Как ИП заполнить и сдать декларацию по форме 3-НДФЛ

— Статья: Новая форма 3-НДФЛ за 2022 год (Данченко С.П.) («Аптека: бухгалтерский учет и налогообложение», 2022, N 12)

— Статья: ФНС продолжает обновлять формы отчетности, которые будут применяться в 2023 г. (Турбина О.) («ЭЖ-Бухгалтер», 2022, N 44)

Архивные формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ):

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2021 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2020 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2019 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2018 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2017 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2016 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2015 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2014 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2013 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2011, 2012 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2010 год

— налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) за 2009 год

—————————————-

когда подавать, как заполнить, образец

Декларация 3-НДФЛ за 2021 год: когда подавать, как заполнить, образецМарина Баландина

профессиональный бухгалтер

За 2022 год действует обновленная форма декларации по НДФЛ. По сравнению с прошлым годом изменения незначительные, но на старом бланке отчет не примут. Как и раньше, декларация заполняется по всем доходам и расходам ИП: и предпринимательским, и личным. Например, доходы от продажи квартиры и вычеты на лечение и обучение войдут в общий отчет. Как предпринимателям заполнить 3‑НДФЛ в разных ситуациях — читайте в статье.

По сравнению с прошлым годом изменения незначительные, но на старом бланке отчет не примут. Как и раньше, декларация заполняется по всем доходам и расходам ИП: и предпринимательским, и личным. Например, доходы от продажи квартиры и вычеты на лечение и обучение войдут в общий отчет. Как предпринимателям заполнить 3‑НДФЛ в разных ситуациях — читайте в статье.

- Какие ИП сдают 3-НДФЛ

- Сроки сдачи

- Как заполнить и сдать отчет

- Состав декларации

- Где брать данные

- Популярные кейсы для ИП на ОСНО

Сдать декларацию должны предприниматели, которые:

- применяют ОСНО. Отчитаться нужно, даже если в прошлом году деятельность не велась или получился убыток;

- потеряли право на ПСН или УСН. Самый частый случай — забыли оплатить патент в срок. Если не было запасной упрощенки, то ИП автоматом оказывается на ОСНО с начала того периода, на который был выдан патент;

- применяют ПСН или УСН, но получили доходы, не относящиеся к предпринимательской деятельности или не подпадающие под спецрежим.

Например, ИП на ОСНО и с патентом на грузоперевозки сдает в аренду гараж: доходы от аренды не относятся к патентной деятельности, а значит, автоматом подпадают под ОСНО.

Например, ИП на ОСНО и с патентом на грузоперевозки сдает в аренду гараж: доходы от аренды не относятся к патентной деятельности, а значит, автоматом подпадают под ОСНО.

Декларацию 3‑НДФЛ нужно сдать не позднее 30 апреля следующего года (п. 1 ст. 229 НК РФ). Если эта дата выпадает на выходной, то срок сдачи переносится на следующий рабочий день. С учетом переноса отчитаться за 2022 год нужно не позднее 2 мая 2023.

Особый срок сдачи 3‑НДФЛ действует при закрытии ИП: 5 дней с даты прекращения деятельности по ЕГРИП (п. 3 ст. 229 НК РФ).

Если опоздать с декларацией, грозит ответственность:

- штраф по ст. 119 НК РФ: 5% от неуплаченной суммы налога по декларации за каждый месяц просрочки (но вся сумма штрафа не может превышать 30%). Максимум — 30% от суммы налога, минимум — 1 000 ₽;

- блокировка счетов по ст. 76 НК РФ: если просрочили декларацию более чем на 20 рабочих дней.

За 2022 год действует обновленная форма декларации 3‑НДФЛ, утвержденная приказом ФНС от 15. 10.2021 № ЕД‑7‑11/903@ в редакции от 29.09.2022.

10.2021 № ЕД‑7‑11/903@ в редакции от 29.09.2022.

Куда сдавать: ИП сдают декларацию в налоговую по прописке независимо от того, где фактически живет и осуществляет деятельность предприниматель.

Как заполнить и сдать: возможные варианты собрали в таблице — выбирайте для себя наиболее подходящий.

Способы заполнения и сдачи 3-НДФЛ

Электронная отчетность в любые госорганы

Все ИП заполняют титульный лист, раздел 1, раздел 2. Если были доходы от бизнеса — еще приложение 3.

Стандартный состав декларации 3-НДФЛ

Остальные листы включаются в декларацию при наличии данных для их заполнения.

Расширенный состав декларации 3‑НДФЛ

Декларация 3-НДФЛ заполняется в рублях и копейках, но суммы налога показываются в целых рублях. Сумму налога менее 50 копеек отбрасывайте, а сумму налога 50 копеек и более округляйте до полного рубля.

ИП на общей системе не должны вести бухучет, но должны в течение года заполнять книгу учета доходов и расходов и хозяйственных операций (КУДиР). Сама книга и порядок учета доходов и расходов утверждены приказом Минфина России и МНС России от 13.08.2002 № 86н/БГ‑3‑04/430. По окончании года книгу нужно заверить в налоговой — так прописано в п. 8 порядка. Многие инспекции игнорируют это требование и не заверяют книгу по аналогии с книгой по УСН. Поэтому необходимость заверения книги уточняйте в своей налоговой.

Сама книга и порядок учета доходов и расходов утверждены приказом Минфина России и МНС России от 13.08.2002 № 86н/БГ‑3‑04/430. По окончании года книгу нужно заверить в налоговой — так прописано в п. 8 порядка. Многие инспекции игнорируют это требование и не заверяют книгу по аналогии с книгой по УСН. Поэтому необходимость заверения книги уточняйте в своей налоговой.

В книге фиксируются все доходы и расходы ИП за год:

- доходы — на дату получения оплаты от покупателя на основании банковской выписки или по данным онлайн-кассы;

- расходы — при одновременном выполнении условий: оплачены + есть документы от поставщика. Аванс, перечисленный поставщику, нельзя принять в расходы.

Частые ошибки в учете доходов

- Указывают неполную сумму дохода. При оплатах по эквайрингу доход отражается на дату поступления денег на расчетный счет ИП от банка‑эквайера. Причем в полной сумме оплат от покупателей, без уменьшения на комиссию банка. Аналогично при продажах на маркетплейсах в доходах должна отражаться вся сумма оплат от покупателей, без уменьшения на комиссию МП.

- Не учитывают внереализационные доходы. Например, в доходы нужно включить проценты, начисленные банком на остаток по счету, или проценты по депозиту.

- Включают в доходы пополнение счета личными средствами ИП. Все средства ИП, в том числе на расчетном счете, — его собственность, поэтому взнос на расчетный счет не является доходом.

Частые ошибки в учете расходов

- Включают расходы из ст. 270 НК РФ, которые нельзя принять. Например, пени и штрафы по налогам.

- Списывают расходы на товары без учета реализации. Стоимость товаров можно учесть в расходах только по мере их реализации. Купленные, но не проданные товары не принимаются в расходы.

- Списывают расходы на покупку основных средств (автомобиля, станка и другого имущества дороже 100 000 ₽) сразу при оплате. Это неправильно, потому что стоимость основных средств учитывается в расходах постепенно, по мере начисления амортизации.

- Учитывают в расходах и документально подтвержденные расходы, и профессиональный вычет в размере 20% от доходов.

Так делать нельзя, нужно выбрать что‑то одно.

Так делать нельзя, нужно выбрать что‑то одно. - Учитывают в расходах снятие собственных средств или перевод на личную карту.

Если расходы не подтверждены документами, ИП может уменьшить доходы на профессиональный вычет в размере 20% от суммы доходов (п. 1 ст. 221 НК РФ).

Вести учет при общей системе в Excel крайне сложно. Проще и безопаснее воспользоваться программой СБИС. Она рассчитает налог на основании занесенных документов, покажет ошибки и расшифрует, откуда что взялось. Кроме того, СБИС автоматически заполнит КУДиР.

Декларация 3-НДФЛ заполняется на основании раздела 6 КУДиР, который формируется по годовым итогам других разделов.

Соответствие КУДиР и декларации 3-НДФЛ

| Таблица 6‑1 КУДиР | Приложение 3 декларации 3‑НДФЛ |

|---|---|

| Строка «Итого доходов» | Строка 030 |

| Строка «Материальные расходы» | Строка 041 |

| Строка «Суммы амортизации по амортизируемому имуществу» | Строка 042 |

| Строка «Расходы на оплату труда» | Строка 043 |

| Строка «Прочие расходы» | Строка 044 |

| Строка «Итого расходов» | Строка 040 |

Автоматический расчет любых налогов ИП

Даже если ИП не вел никакой деятельности в прошлом году, ему придется заполнить нулевую КУДиР и нулевую декларацию 3‑НДФЛ. Состав нулевой декларации: титульный лист, раздел 1, раздел 2.

Состав нулевой декларации: титульный лист, раздел 1, раздел 2.

Если доходов за год не было, а были расходы (например, уплатили фиксированные страховые взносы ИП), декларация все равно будет нулевой. Профессиональный вычет не может превышать сумму полученных доходов (п. 3 ст. 210 НК РФ). Причем убыток не переносится на следующий год.

Образец нулевой декларации 3‑НДФЛ

В зависимости от суммы полученных доходов действуют разные ставки НДФЛ. Если сумма доходов, уменьшенная на расходы, не превышает 5 млн ₽ — 13%, если превышает — 15% с суммы превышения.

Налог рассчитывается по формуле:

НДФЛ = 650 000 ₽ + (НБ − 5 млн ₽) × 15%,

где 650 000 ₽ — НДФЛ по ставке 13% с налоговой базы до 5 млн ₽; НБ — вся налоговая база за год.

Для определения лимита 5 млн ₽ учитывайте только доходы от предпринимательской деятельности. Не нужно включать другие доходы, с которых НДФЛ удерживали налоговые агенты (зарплата, вознаграждение по ГПД, дивиденды и так далее). Налоговая по итогам года сама сложит все доходы и пересчитает налог, если потребуется — пришлет уведомление о доплате НДФЛ.

Особенности заполнения 3‑НДФЛ

Пример

Образец декларации 3‑НДФЛ с повышенной ставкой

Случается, что ИП теряют право на ПСН. Например, из‑за того, что начали деятельность, которая запрещена на патенте, или превысили численность сотрудников (15 человек). Если нет запасной УСН, ИП автоматом оказывается на ОСНО, причем с начала периода, с которого действовал патент. В этом случае уплаченные ранее патентные платежи можно зачесть в счет годового НДФЛ (п. 7 ст. 346.45 НК РФ).

Особенности заполнения 3‑НДФЛ

Пример

Образец декларации 3‑НДФЛ, если потеряли право на ПСН

В декларации не нужно отражать доходы и платить НДФЛ, если продаете личное имущество, которым владели больше минимального срока. Для недвижимости этот срок — 5 лет в общем случае (п. 4 ст. 217.1 НК РФ), для автомобилей и другого имущества — 3 года (п. 17.1 ст. 217 НК РФ).

В остальных случаях придется отразить в декларации:

- доходы, равные сумме, полученной от покупателя по договору купли‑продажи;

- имущественный вычет.

Это фактические расходы на покупку имущества или фиксированная сумма (подп. 1 и 2 п. 2 ст. 220 НК РФ). По жилью фиксированная сумма вычета — 1 млн ₽, по другому имуществу — 250 000 ₽. Фиксированным вычетом выгодно пользоваться, когда покупали имущество за символическую цену или не сохранились документы о покупке.

Это фактические расходы на покупку имущества или фиксированная сумма (подп. 1 и 2 п. 2 ст. 220 НК РФ). По жилью фиксированная сумма вычета — 1 млн ₽, по другому имуществу — 250 000 ₽. Фиксированным вычетом выгодно пользоваться, когда покупали имущество за символическую цену или не сохранились документы о покупке.

Особенности заполнения 3-НДФЛ

Пример

Образец декларации 3‑НДФЛ при продаже имущества

ИП на ОСНО имеет право получить стандартные, социальные, инвестиционные и имущественные вычеты на покупку жилья. Это право действует в отношении доходов от предпринимательской деятельности на ОСНО и в отношении зарплаты или вознаграждений по ГПД, если ИП подрабатывал помимо своего бизнеса (письмо Минфина РФ от 14.01.2020 № 03‑04‑05/847).

Авансовые платежи по НДФЛ и годовой налог с доходов от бизнеса по-разному уменьшаются на вычеты. Авансовые платежи уменьшаются только на стандартные и профессиональные вычеты. Налог по году можно уменьшить еще и на имущественные и социальные вычеты.

Право на стандартный вычет на детей сохраняется у предпринимателя до того месяца, в котором все доходы с начала года превысят 350 000 ₽ (подп. 4 п. 1 ст. 218 НК РФ).

Особенности заполнения 3-НДФЛ

Пример 1 (ИП получал доходы, не связанные с предпринимательской деятельностью)

Образец декларации 3‑НДФЛ при получении вычетов с доходов физлица

Пример 2 (ИП получал доходы только от предпринимательской деятельности)

Образец декларации 3‑НДФЛ при получении вычетов с доходов ИП

Понятная программа учета для ИП

4 августа’22

Продажи через маркетплейс: особенности учета

Как платить налоги и вести учет при продажах на маркетплейсах.

2 июля’22

Как ИП нанять работников

Сколько налогов Вы заплатите за работников и почему от налоговой «не скрыться».

Ваш браузер устарел, возможны проблемы в работе с сайтом

Ваш браузер не содержит последних обновлений, необходимых для корректной работы портала. Настоятельно рекомендуем перейти на Яндекс Браузер

Настоятельно рекомендуем перейти на Яндекс Браузер

Используя официальный сайт sbis.ru, вы даете согласие на работу с cookie, Яндекс.Метрикой, Google Analytics для сбора технических данных. Подробнее

Корпоративный подоходный налог и налоги на франшизу

Корпоративный подоходный налог

Кто должен подать?

Все корпорации и организации, облагаемые налогом как корпорации для целей федерального подоходного налога. получение дохода из источников в Луизиане, независимо от того, есть ли у них чистый доход, необходимо подать декларацию о доходах. Корпорации, получившие постановление об освобождении от Служба внутренних доходов должна представить копию постановления в Департамент для получения льготы.

Ставка налога

За периоды, начинающиеся до 1 января 2022 года, корпорации будут платить налог на чистую прибыль, рассчитанный по следующим ставкам:

- Четыре процента от первых 25 000 долларов чистой прибыли

- Пять процентов на следующие 25 000 долларов

- Шесть процентов на следующие 50 000 долларов

- Семь процентов на следующие 100 000 долларов

- Восемь процентов от превышения суммы свыше 200 000 долларов США

За периоды, начинающиеся 1 января 2022 года или после этой даты, корпорации будут платить налог на чистую прибыль, рассчитанный по следующим ставкам:

- Три с половиной процента на первые 50 000 долларов.

- Пять с половиной процентов на следующие 100 000 долларов.

- Семь с половиной процентов от суммы, превышающей 150 000 долларов США.

Действует для налоговых периодов, начинающихся с 1 января 2019 года и после этой даты., Подраздел S Корпорации и другие сквозные юридические лица, которые получают согласие на выбор налога для сквозных юридических лиц в соответствии с LA R.S. 287.732.2 будет:

Рассчитать чистую прибыль, как если бы они подали декларацию корпорации C на федеральном уровне, и

Уплачивать налог на чистый доход, рассчитанный по следующим ставкам за периоды, начинающиеся до 1 января 2022 года:

o Два процента на первые 25 000 долларов чистой прибыли

o Четыре процента на следующие 75 000 долларов

o Шесть процентов от суммы, превышающей 100 000 долларов СШАЗа периоды, начинающиеся 1 января 2022 г.

o Одна и восемьдесят пять сотых процента на первые 25 000 долларов чистой прибыли или после этой даты, уплачивать налог на чистую прибыль, рассчитанный по следующим ставкам:

или после этой даты, уплачивать налог на чистую прибыль, рассчитанный по следующим ставкам:

o Три с половиной процента на следующие 75 000 долларов

o Четыре и двадцать пять сотых процента от суммы, превышающей 100 000 долларов США

Дата уплаты налога

Возвраты и платежи должны быть произведены не позднее 15-го числа пятого месяца после закрытия отчетного периода. (15 мая для календарного года).

верх страницыКорпоративный налог на франшизу

Кто должен подать?

Любая корпорация или организация, облагаемая налогом как корпорация для целей федерального подоходного налога. отвечающие любому из следующих положений, если иное специально не освобождено в соответствии с положениями

Р.С. 47:608, должны подать налоговую декларацию о франшизе корпорации Луизианы:

отвечающие любому из следующих положений, если иное специально не освобождено в соответствии с положениями

Р.С. 47:608, должны подать налоговую декларацию о франшизе корпорации Луизианы:

Организовано в соответствии с законодательством штата Луизиана.

Квалифицирован для ведения бизнеса в этом штате или для ведения бизнеса в этом штате.

Осуществление или продолжение корпоративного устава в этом штате.

Владение или использование какого-либо корпоративного капитала, завода или другого собственность в этом штате, независимо от того, принадлежит ли она прямо или косвенно товарищество, совместное предприятие или любая другая коммерческая организация, отечественная или иностранная корпорация является связанной стороной, как это определено в R.

S. 47:605.1.

S. 47:605.1.

Начиная с налогового периода франшизы 2017 года, компания с ограниченной ответственностью (L.L.C.) для целей налогообложения франшизы в Луизиане рассматривается и облагается налогом так же, как она рассматривается и облагается налогом для целей федерального подоходного налога. Закон 12 Первой внеочередной сессии 2016 г. распространил введение налога на франшизу на дополнительные типы организаций. Предприятие, облагаемое налогом как корпорация в соответствии с 26 U.S.C. Подзаголовок A, глава 1, подглава C для целей федерального подоходного налога теперь облагается налогом на франшизу, если он соответствует любому из критериев, перечисленных выше, за двумя исключениями:

Любой ООО квалифицированы и имеют право избирать для налогообложения в соответствии с положениями 26 U.S.C. Подзаголовок A, Глава 1, Подглава S в первый день налогового периода франшизы не облагается налогом на франшизу.

Любая другая организация, которая была приобретена в период с 1 января 2012 г. по 31 декабря 2013 г. организацией, которая облагалась налогом в соответствии с 26 U.S.C. Подзаголовок A, Глава 1, Подглава S не облагается налогом на франшизу.

Ставка налога

Для периодов, начинающихся до 1 января 2023 г., 1,50 доллара США за каждую 1000 долларов США или большую ее часть до 300 000 долларов США. капитал, используемый в Луизиане, и 3 доллара за каждую 1000 долларов или большую часть этой суммы сверх 300 000 долларов капитала, занятого в Луизиане.

Для периодов, начинающихся 1 января 2023 года или после этой даты, 2,75 доллара США за каждую 1000 долларов США или большую ее часть сверх 300 000 долларов США капитала, используемого в Луизиане.

Первоначальный налог на корпоративную франшизу составляет 110 долларов. Информацию о капитале, используемом в Луизиане, и расчете налога см. в инструкциях к форме CIFT-620.

Дата возврата

Первоначальный доход : Первоначальный доход, охватывающий период, начинающийся с дата, когда корпорация впервые становится ответственной за подачу декларации и заканчивается следующим закрытие отчетного периода должно быть подано не позднее 15 числа третьего месяца после того, как корпорация впервые становится ответственной.

Годовой доход : Налог на франшизу корпораций в Луизиане начисляется в первый день каждого отчетного года.

и декларация за этот период должна быть подана не позднее 15-го числа пятого месяца. того отчетного года.

того отчетного года.

Декларация расчетного налога

Р.С. 47: 287,654 требует, чтобы корпорации платили расчетный подоходный налог, если доход корпорации разумно ожидать, что налог за вычетом любых кредитов за налоговый год составит 1000 долларов США. или больше. Если корпорация обязана платить расчетный подоходный налог, процент исчисленной суммы налога необходимо уплатить 15-го числа следующего месяца на основании за период, в котором была удовлетворена потребность в уплате расчетного налога:

| Дата выполнения требования | Сумма к оплате 15-го числа следующего месяца | |||

|---|---|---|---|---|

| До 1-го числа 4-го месяца налогового года | 25% | 25% | 25% | 25% |

| После последнего дня 3-го месяца и до 1-го дня 6-го месяца налоговый год | 33⅓% | 33⅓% | 33⅓% | |

| После последнего дня 5-го месяца и до 1-го дня 9-го месяца налоговый год | 50% | 50% | ||

| После последнего дня 8-го месяца и до 1-го дня 12-го месяца налоговый год | 100% | |||

Перерасчет расчетного налога

Если после уплаты какой-либо части расчетного налога налогоплательщик определяет, что

требуется новая смета, суммы платежей по оставшимся платежам могут

увеличиваться или уменьшаться в зависимости от обстоятельств. Сумма, необходимая по новой смете

рассчитывается путем расчета разницы между предыдущей расчетной суммой налога

и новую предполагаемую сумму налога и разделив эту разницу между числом

оставшиеся платежи.

Сумма, необходимая по новой смете

рассчитывается путем расчета разницы между предыдущей расчетной суммой налога

и новую предполагаемую сумму налога и разделив эту разницу между числом

оставшиеся платежи.

Переплата расчетного налога на прибыль

Если корпорация уплачивает налоговую часть, которая превышает правильную сумму рассрочка, Р.С. 47:287.660 позволяет зачесть переплату в счет корпорации неоплаченные платежи и любые излишки, подлежащие кредитованию или возмещению.

Корректировка переплаты расчетного подоходного налога

Пересмотренный Статут 47: 287.656

позволяет корпорациям подавать заявление на корректировку переплаты

расчетный налог на прибыль за налоговый год. Заявление должно быть подано после

на конец налогового года и не позднее 15-го числа четвертого месяца

после этого и до подачи налоговой декларации. Однако ни одно приложение не будет

допускается, если только сумма корректировки не составляет не менее десяти процентов от

предполагаемая сумма налога и более 500 долларов США. Это приложение для корректировки переплаты

расчетного подоходного налога не является требованием о зачете или возмещении. Есть

нет формы заявления на эту корректировку. Однако запрос должен содержать

Следующая информация:

Заявление должно быть подано после

на конец налогового года и не позднее 15-го числа четвертого месяца

после этого и до подачи налоговой декларации. Однако ни одно приложение не будет

допускается, если только сумма корректировки не составляет не менее десяти процентов от

предполагаемая сумма налога и более 500 долларов США. Это приложение для корректировки переплаты

расчетного подоходного налога не является требованием о зачете или возмещении. Есть

нет формы заявления на эту корректировку. Однако запрос должен содержать

Следующая информация:

Расчетный подоходный налог, уплаченный корпорацией в течение налогового года.

Сумма, которую корпорация оценивает как обязательство по налогу на прибыль для налоговый год.

Величина корректировки.

Другая соответствующая информация.

В течение 45 дней с даты подачи заявления о корректировке корректировка будет разрешено или запрещено, если будет определено, что приложение содержит существенные упущения или ошибки. Если корректировка разрешена, секретарь может кредитовать сумма корректировки любого другого налогового обязательства корпорации и вернуть остаток.

Если позже будет установлено, что сумма корректировки была чрезмерной, штраф в размере 12

процентов годовых от излишней суммы с даты предоставления кредита

или возмещение выплачивается в установленный срок за налоговый год. Для целей

штраф, чрезмерная сумма меньше суммы корректировки

или сумма, на которую обязательства корпорации по налогу на прибыль превышают расчетную

подоходный налог, уплаченный в течение налогового года, уменьшается на сумму корректировки.

Запрос на продление срока подачи декларации

Пересмотренный Статут 47:287.614 позволяет продлить время для подачи объединенного дохода корпорации и франшизы налоговая декларация не должна превышать семи месяцев с даты подачи декларации. Все расширения запросы должны быть сделаны в электронном виде не позднее даты возврата срок оплаты. Срок подачи декларации — 15 мая для подателей календарного года, а 15-го числа пятого месяца, следующего за окончанием налогового года для финансового года файлеры. Запросы на продление, полученные после истечения срока возврата или на бумаге не будут удостоены чести. Продление может быть запрошено следующим образом:

Запрос расширений в электронном виде через приложение для массовой подачи расширений или онлайн-подачу расширений на веб-сайте LDR; или

Запрос на продление в электронном виде с помощью программного обеспечения для подготовки налоговых деклараций, которое поддерживает электронную подачу заявления штата Луизиана на продление срока действия налога на доходы корпораций и налог на франшизу.

Для налоговых периодов, начинающихся 1 января 2022 г. или после этой даты, Закон 410 очередной законодательной сессии 2022 г.

изменился способ предоставления продления. Если вы знаете, что не сможете подать декларацию по корпоративному подоходному налогу в установленный срок

дата, вам не нужно файл для расширения. Вам автоматически будет предоставлено продление на шесть месяцев

до 15 ноября 2023 г. IF вы своевременно запросили продление для целей федерального подоходного налога. Нет бумаги или электронной

форма расширения должна быть подана, чтобы получить автоматическое расширение. Вам нужно будет отметить поле в форме

CIFT-620, указывающий, что вы своевременно запросили продление для целей федерального подоходного налога, чтобы получить

расширение. Это только расширение файла, а НЕ продление времени для уплаты налога. Платежи

полученные после даты возврата, будут начислены проценты и штраф за просрочку платежа. Электронный платеж можно произвести через LaTAP или через

кредитная карта

.

Если вам нужно отправить чек или денежный перевод,

вы должны использовать ваучер на продление платежа, форма CIFT-620EXT-V. Этот ваучер можно распечатать через

Ваучер онлайн-платежей

приложение.

Платежи

полученные после даты возврата, будут начислены проценты и штраф за просрочку платежа. Электронный платеж можно произвести через LaTAP или через

кредитная карта

.

Если вам нужно отправить чек или денежный перевод,

вы должны использовать ваучер на продление платежа, форма CIFT-620EXT-V. Этот ваучер можно распечатать через

Ваучер онлайн-платежей

приложение.

Подача исправленной декларации

Для внесения поправок в суммы, сообщаемые для расчета дохода или франшизы

налогов, вы должны подать исправленную (исправленную) форму CIFT-620.

Пересмотренный статут Луизианы 47: 287.614 (C)

требует от каждого налогоплательщика, чья федеральная декларация корректируется, предоставить

заявление, раскрывающее характер и суммы таких корректировок в течение 180 дней после внесения корректировок, и

принял. Это заявление должно сопровождать измененную декларацию.

Это заявление должно сопровождать измененную декларацию.

Мандат электронной подачи

Пересмотренный Статут 47:1520 уполномочивает секретаря по своему усмотрению требовать электронная подача налоговых деклараций или отчетов в соответствии с административным правилом. Административный кодекс Луизианы (LAC) 61:III.1503 и 1505 были обнародованы, чтобы требовать электронная подача декларации о доходах корпорации и налоге на франшизу (форма CIFT-620). Налогоплательщики обязаны подавать декларацию в электронном виде для налога на прибыль (франшизу) периоды, начинающиеся:

01.01.2018 (01.01.2019) — если их общая сумма активов имеет абсолютную стоимость, равную или превышающую 500 000 долларов США.

Например, ИП на ОСНО и с патентом на грузоперевозки сдает в аренду гараж: доходы от аренды не относятся к патентной деятельности, а значит, автоматом подпадают под ОСНО.

Например, ИП на ОСНО и с патентом на грузоперевозки сдает в аренду гараж: доходы от аренды не относятся к патентной деятельности, а значит, автоматом подпадают под ОСНО.

Так делать нельзя, нужно выбрать что‑то одно.

Так делать нельзя, нужно выбрать что‑то одно. Это фактические расходы на покупку имущества или фиксированная сумма (подп. 1 и 2 п. 2 ст. 220 НК РФ). По жилью фиксированная сумма вычета — 1 млн ₽, по другому имуществу — 250 000 ₽. Фиксированным вычетом выгодно пользоваться, когда покупали имущество за символическую цену или не сохранились документы о покупке.

Это фактические расходы на покупку имущества или фиксированная сумма (подп. 1 и 2 п. 2 ст. 220 НК РФ). По жилью фиксированная сумма вычета — 1 млн ₽, по другому имуществу — 250 000 ₽. Фиксированным вычетом выгодно пользоваться, когда покупали имущество за символическую цену или не сохранились документы о покупке.

или после этой даты, уплачивать налог на чистую прибыль, рассчитанный по следующим ставкам:

или после этой даты, уплачивать налог на чистую прибыль, рассчитанный по следующим ставкам: S. 47:605.1.

S. 47:605.1.