Бухгалтерии предприятия ред. 3.0 – Учет без забот

- Опубликовано 29.09.2021 08:32

- Автор: Administrator

- Просмотров: 2739

Важность корректного учета капитала и его формирования связана с тем, что он является главной составляющей показателя стоимости предприятия, т.к. собственный капитал определяет размер чистых активов. Поэтому аудит собственного капитала организации является весьма актуальным не только для внешних пользователей отчетности, но и непосредственно для руководителя фирмы. Этой статьей мы открываем цикл публикаций по аудиту, который вы можете самостоятельно провести для своей организации. Начнем с аудита собственного капитала.

Капитал – основа развития любой организации, которая формируется с момента регистрации и в течение всей деятельности.

Аудит капитала – это поэтапная проверка всех стадий его формирования и движения. При проведении аудита собственного капитала планируют проверку:

1. Уставного капитала:

Уставного капитала:

— аудит структуры уставного капитала;

— аудит величины уставного капитала;

— аудит внесения взносов в уставный капитал.

2. Резервного капитала:

— порядок и правильность формирования резервного капитала.

3. Добавочного капитала:

— аудит переоценки имущества;

— аудит инвестиций во внеоборотные активы.

4. Аудит нераспределённый прибыли:

— аудит нераспределённый прибыли за отчётный год и за предыдущие отчетному года.

Нормативной базой для осуществления аудита являются:

• Гражданский кодекс РФ;

• ФЗ «Об акционерных обществах»;

• ФЗ «Об обществах с ограниченной ответственностью»;

• ФЗ «О несостоятельности (банкротстве»)

• ФЗ «Закон о бухгалтерском учете» и план счетов

В процессе проверки подлежат изучению организационные документы (устав, учредительный договор, выписки из протоколов решений Совета директоров, годового собрания акционеров и текущих решений учредителей).

При аудите устанавливается соответствие организационно-правовой формы и структуры организации Гражданскому кодексу РФ, наличие государственной регистрации и лицензирования отдельных видов деятельности. Если на такие виды деятельности у организации нет лицензии (разрешения), то проведенные операции по этим видам деятельности считаются недействительными.

Аудитор должен оценить достоверность показателей в отчёте об изменениях капитала и взаимосвязь его показателей с бухгалтерским балансом.

В статье мы рассмотрим основные ошибки, допускаемые по счетам учета капитала.

УСТАВНЫЙ КАПИТАЛ

1. Размер уставного капитала, отраженный в учете, не соответствует учредительным документам и данным выписки из ЕГРЮЛ

2. Отсутствует аналитический учет по счету 80 «Уставный капитал в программе 1С: Бухгалтерия предприятия 8, редакция 3.0.

Он должен быть организован так, чтобы была раскрыта информация по учредителям организации.

3. Чистые активы организации существенно меньше размера уставного капитала и составляют отрицательную величину.

Данное обстоятельство указывает на несоблюдение требования законодательства о соотношении величины чистых активов и уставного капитала.

Если чистые активы были отрицательными или меньше минимального размера, установленного для АО, ООО, то формально юридическое лицо подлежит добровольной ликвидации.

Поэтому в случае возникновения такой ситуации рекомендуем:

• или увеличить чистые активы хотя бы до размера минимального уставного капитала (в основном путем улучшения финансовых результатов).

• или снизить размер уставного капитала до необходимого размера.

4. В учете числятся собственные акции, выкупленные обществом у акционеров, со дня перехода права собственности на которые прошло уже более года.

Поскольку за год с даты окончания выкупа акций они не были реализованы, общее собрание акционеров организации должно было принять решение об уменьшении уставного капитала путем их погашения. На основании такого решения вносятся необходимые изменения в устав общества.

На основании такого решения вносятся необходимые изменения в устав общества.

5. Некорректно оформлены операции по смене учредителей.

РЕЗЕРВНЫЙ КАПИТАЛ

1. Не создан резервный капитал в нарушении требований законодательства или устава организации.

2. Размер резервного капитала не соответствует учредительным документам.

Резервный фонд общества формируется путем обязательных ежегодных отчислений до достижения им размера, установленного уставом общества. Размер ежегодных отчислений предусматривается уставом общества, но не менее 5% от чистой прибыли до достижения размера, установленного уставом общества.

Для акционерных обществ его создание обязательно, для ООО – только, если это предусмотрено уставом ООО.

3. Резервный капитал больше уставного.

В результате есть риск искажения данных строк 1360 «Резервный капитал», 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса.

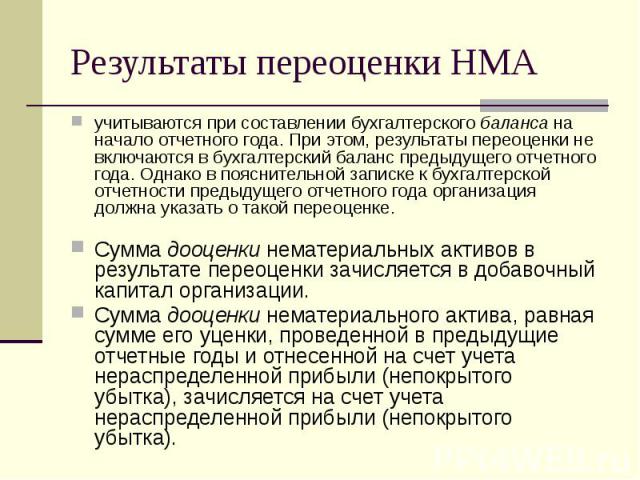

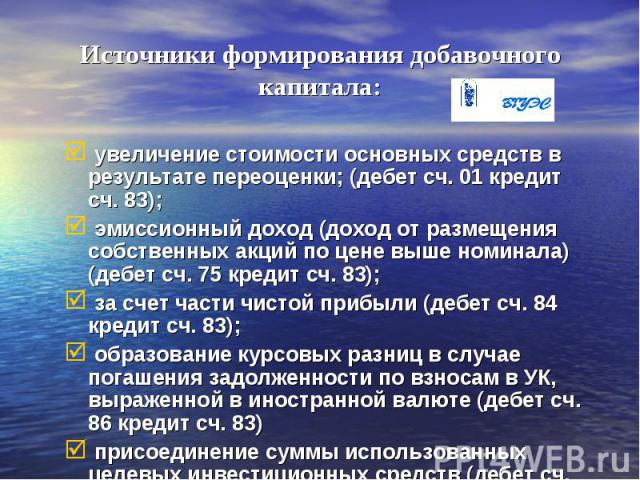

ДОБАВОЧНЫЙ КАПИТАЛ

1. В составе переоценки внеоборотных активов Обществом отражены суммы, по которым отсутствует первичные документы в обосновании сумм переоценки.

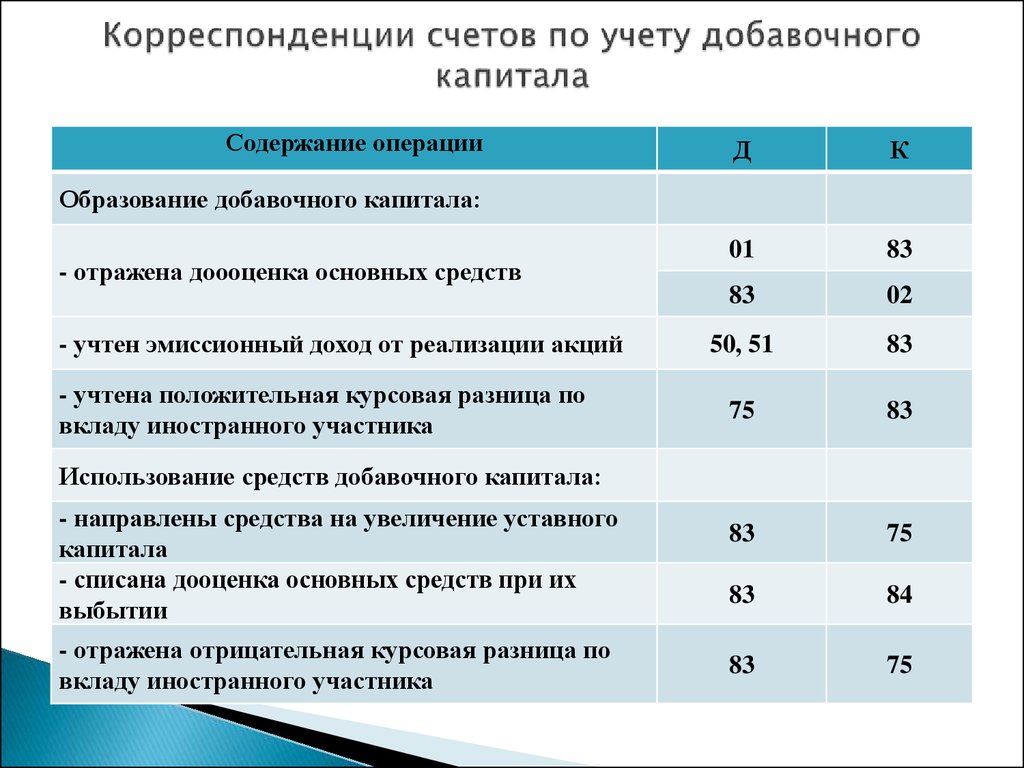

2. В автоматизированной бухгалтерской программе Общества не организован аналитический учет на счете 83 «Добавочный капитал», образованного ранее в результате переоценки стоимости основных средств.

Аналитический учет по счету 83 «Добавочный капитал» организуется таким образом, чтобы обеспечить формирование информации по источникам образования и направлениям использования средств.

3. Нарушен порядок бухгалтерского учета добавочного капитала

На счете 83.01.1 «Прирост стоимости основных средств» числится сумма переоценки по выбывшим объектам основных средств.

Это влечет искажение данных строк 1340 «Переоценка внеоборотных активов», 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса.

Средства добавочного капитала должны расходоваться только определенные цели. Соблюдение этого требования также проверяется аудитором.

Соблюдение этого требования также проверяется аудитором.

НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ (НЕПОКРЫТЫЙ УБЫТОК)

1. Отражение на счете 84 «Нераспределенная прибыль (непокрытый убыток)» исправления несущественной ошибки прошлого периода.

Счет 84 «Нераспределенная прибыль (непокрытый убыток) применяется при исправлении существенных ошибок прошлых лет, в остальных случаях счет 91 «Прочие доходы и расходы».

2. За счет средств нераспределенной прибыли производились выплаты непроизводственного характера и иные операции, не указанные в решении участников о распределении прибыли.

Любые другие проводки по счету 84 производятся только на основании решения собственников или устава компании. Так, собственники могут распределить прибыль на дивиденды или направить на покрытие убытков. А устав может предусматривать создание резервного и иных фондов.

По итогу большая вероятность недостоверного представления сведений всем заинтересованным пользователям о суммах нераспределенной прибыли прошлых лет и прибыли отчетного года, отраженных в бухгалтерском балансе.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Отражение в учете финансовой помощи дочерней организации

У передающей стороны

Для целей налога на прибыль имущество (работы, услуги) или имущественные права считаются полученными безвозмездно (помощь), если получение этого имущества (работ, услуг) или имущественных прав не обязывает получателя передать имущество (имущественные права) лицу, оказывающему помощь (п.2 ст. 248 НК РФ).

Расходы в виде стоимости безвозмездно переданного имущества и затрат, связанных с такой передачей не учитываются при определении налоговой базы по налогу на прибыль (п. 16 ст. 270 НК РФ). Суммы финансовой помощи, планируемые к передаче дочерней организации, не могут быть учтены в уменьшение налоговой базы по налогу на прибыль.

С 1 января 2019 года в состав налогооблагаемых доходов не включается доход в виде денежных средств, полученных организацией безвозмездно от хозяйственного общества, участником которого такая организация является, в пределах суммы ее вклада в имущество в виде денежных средств, ранее полученных хозяйственным обществом от такой организации (п. 11.1 п. 1 ст. 251 НК РФ). Указанные хозяйственное общество и организация (их правопреемники) обязаны хранить документы, подтверждающие сумму соответствующих вкладов в имущество и суммы полученных безвозмездно денежных средств.

11.1 п. 1 ст. 251 НК РФ). Указанные хозяйственное общество и организация (их правопреемники) обязаны хранить документы, подтверждающие сумму соответствующих вкладов в имущество и суммы полученных безвозмездно денежных средств.

При этом операция, доход от которой не учитывается для целей налогообложения прибыли на основании пп. 11.1 ст. 251 НК РФ, является обратной к иной операции: получению денежных средств в качестве вклада в имущество хозяйственного общества в порядке, установленном гражданским законодательством РФ, доход от которой не учитывается для целей налогообложения прибыли в силу пп. 3.7 п.1 ст. 251 НК РФ (письмо Минфина РФ от 14.02.2019 N 03-03-06/1/9345).

Передачу финансовой помощи целесообразно оформить через вклад в имущество дочерней организации в соответствии со ст. 27 Закона об ООО и пп.3.7 п. 1 ст. 251 НК РФ (Федеральный закон от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью»). Это дает возможность передающей стороне, при наличии средств у дочерней организации, получить внесенное финансирование обратно (частично или полностью в пределах вклада), не включая его в доходы для целей налога на прибыль.

У получающей стороны

С 1 января 2021 года при определении налоговой базы по налогу на прибыль не учитываются полученные безвозмездно доходы, если передающая имущество (имущественные права) организация прямо и (или) косвенно участвует в уставном капитале (фонде) получающей имущество (имущественные права) организации и доля участия составляет не менее 50% (пп. 11 п. 1 ст. 251 НК РФ). При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам.

Данное условие выполняется, так как Компания владеет 100% долей организации-получателя финансовой помощи.

При определении налоговой базы не учитываются доходы в виде имущества, имущественных или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в хозяйственное общество в порядке, предусмотренном гражданским законодательством РФ

3.7 п. 1 ст. 251 НК). Вкладом участника хозяйственного общества в его имущество могут быть денежные средства, вещи и т.д (п. 1 ст. 66.1 ГК РФ). Вклады в имущество общества не изменяют размеры и номинальную стоимость долей участников общества в уставном капитале общества (п. 4 ст. 27 Закона об ООО).

3.7 п. 1 ст. 251 НК). Вкладом участника хозяйственного общества в его имущество могут быть денежные средства, вещи и т.д (п. 1 ст. 66.1 ГК РФ). Вклады в имущество общества не изменяют размеры и номинальную стоимость долей участников общества в уставном капитале общества (п. 4 ст. 27 Закона об ООО).Доходы в виде денежных средств, полученных от единственного участника ООО в качестве вклада в имущество в соответствии со ст. 27 Закона N 14-ФЗ и ст. 66.1 ГК РФ, не учитываются при определении налоговой базы по налогу на прибыль организаций.

У передающей стороны

Внести вклад в ООО можно, если это предусмотрено уставом общества и общим собранием (единственным учредителем) принято решение (п.1 ст. 27 Закона об ООО).

Нормативные правовые акты по бухгалтерскому учёту прямо не регулируют порядок отражения вкладов в имущество общества без увеличения уставного капитала.

По этому вопросу существует две позиции, поэтому выбранный вариант учета организации следует закрепить в учетной политике организации (ст. 8 Закона N 402-ФЗ, ПБУ 1/2008 «Учетная политика организации»).

8 Закона N 402-ФЗ, ПБУ 1/2008 «Учетная политика организации»).

Вариант 1

Минфин РФ в 2008 году рекомендовал при отражении вклада в имущество общества в бухгалтерском учете его участника руководствоваться нормами ПБУ 10/99 (письмо Минфина РФ от 29.01.2008 N 07-05-06/18, письмо Минфина РФ от 14.10.2013 N 03-03-06/1/42727). Только вклады в уставный капитал не признаются расходами организации-участника, а значит вклады в имущество, не увеличивающие УК являются расходом организации (

Вариант 2

Однако в более поздних периодах Минфин России рекомендует при решении вопроса о признании вклада в имущество финансовым вложением руководствоваться критериями, установленными ПБУ 19/02 «Учет финансовых вложений» (письмо от 13. 10.2017 N 07-01-09/66961). Дополнительный аргумент в пользу рассмотрения вклада в имущество как финансового вложения есть в Обзоре Президиума Верховного Суда РФ. Там поддерживается позиция, что понятие инвестиций в законодательстве не ограничивается увеличением уставного капитала, внесение вклада в имущество предусмотрено российскими правовыми актами в качестве дополнительного способа инвестирования в капитал общества его участниками (п. 12 Обзора практики разрешения судами споров, связанных с защитой иностранных инвесторов, утвержденного Президиумом ВС РФ 12.07.2017).

10.2017 N 07-01-09/66961). Дополнительный аргумент в пользу рассмотрения вклада в имущество как финансового вложения есть в Обзоре Президиума Верховного Суда РФ. Там поддерживается позиция, что понятие инвестиций в законодательстве не ограничивается увеличением уставного капитала, внесение вклада в имущество предусмотрено российскими правовыми актами в качестве дополнительного способа инвестирования в капитал общества его участниками (п. 12 Обзора практики разрешения судами споров, связанных с защитой иностранных инвесторов, утвержденного Президиумом ВС РФ 12.07.2017).

Для признания актива финансовым вложением необходимо, чтобы он мог приносить экономические выгоды (доход) (п. 2 ПБУ 19/02). В общем случае дополнительная инвестиция приводит к приросту стоимости долевых инструментов ее получателя, а также повышает финансовые возможности получателя выплачивать своим акционерам (собственникам, участникам) дивиденды или доходы иных форм. Указанный критерий признания финансового вложения для инвестора соблюдается. Когда акционер (собственник, участник) передает имущество в качестве вклада в добавочный капитал принимающей организации, то у него появляются права требования (имущественные права) к принимающей организации.

Когда акционер (собственник, участник) передает имущество в качестве вклада в добавочный капитал принимающей организации, то у него появляются права требования (имущественные права) к принимающей организации.

Появление этих прав обусловлено возможностью распределения добавочного капитала между участниками и акционерами (счет 83 «Добавочный капитал», письмо УФНС России по г. Москве от 03.07.2008 N 20-12/063191@). Передавая вклад в имущество организации, собственник (акционер) вправе получить причитающуюся ему часть добавочного капитала при его распределении. Следовательно, вклад в имущество не является разовым расходом у собственника (акционера, участника) организации.

При ликвидации организации или выкупе организацией долей и акций собственник (акционер, участник) получает имущество исходя из его действительной или рыночной стоимости, определенной с учетом имущества, вложенного ими в добавочный капитал. Следовательно, при ликвидации организации собственник (акционер, участник) получает в составе имущества также внесенный ими добавочный капитал (или его часть в случае обесценения вложений). Значит, первоначальный вклад в имущество организации для передающей стороны не был одноразовым расходом, а направлен на улучшение состояния организации, увеличение стоимости своей доли (акций) данной организации и в будущем есть возможность возместить вложения. Вместе с тем этот критерий может соблюдаться лишь частично, в случае если инвестор является не единственным акционером (участником, собственником) получателя дополнительной инвестиции.

Значит, первоначальный вклад в имущество организации для передающей стороны не был одноразовым расходом, а направлен на улучшение состояния организации, увеличение стоимости своей доли (акций) данной организации и в будущем есть возможность возместить вложения. Вместе с тем этот критерий может соблюдаться лишь частично, в случае если инвестор является не единственным акционером (участником, собственником) получателя дополнительной инвестиции.

При наличии других акционеров увеличение финансовых возможностей получателя инвестиции характеризует способность финансового вложения приносить экономические выгоды в пользу инвестора при условии, что остальные акционеры тоже вносят средства пропорционально их долям без изменения долей, либо производится увеличение долей тех акционеров, которые внесли средства, пропорционально суммам внесенных средств. Если же внесение средств осуществляется не на пропорциональной основе и инвестор вносит средств больше «справедливой» величины, то в части превышения его инвестиция является фактическим перераспределением средств в пользу других акционеров и не приводит экономическим выгодам.

Таким образом, исходя из возможности распределения добавочного капитала дочернего ООО в пользу участников можно сделать вывод, что финансовая помощь учредителя может увеличивать стоимость финансового вложения (стоимость долей дочернего ООО) и отражаться на счете 58 (Дебет 58 Кредит 51- на сумму финансовой помощи учредителя). Обоснование данной позиции содержится в Рекомендации Фонда «НРБУ «БМЦ«Р-68/2016-КпР «Дополнительные финансовые вложения».

В частности, Рекомендации сделан вывод, что с целью определения «приемлемых подходов к бухгалтерскому учету» дополнительных инвестиций (вложений) в компанию такие инвестиции при определенных условиях следует учитывать в качестве финансовых вложений, вне зависимости от количества долей, от изменений этого количества в результате инвестиции, от изменений в уставном капитале получателя инвестиции, а также от того, осуществляется ли инвестиция деньгами или неденежными средствами. Причем под дополнительными инвестициями (вложениями) в компанию понимаются в том числе вклады в имущество, безвозмездная передача (акционером, участником, собственником и т. п.) активов, прощение долгов и пр.

п.) активов, прощение долгов и пр.

При рассмотрении вопроса об отражении помощи учредителя как дополнительных финансовых вложениях в дочернее ООО важно учесть следующее. Раздел IV ПБУ 19/02 предусматривает при наступлении определенных обстоятельств создание резерва под обесценение финансовых вложений. Такой резерв формируется на величину разницы между учетной стоимостью и расчетной стоимостью финансового вложения, когда вторая оказывается ниже первой.

В случае осуществления дополнительной инвестиции в компанию, по финансовому вложению в которую инвестором ранее был признан резерв под обесценение, возникающий потенциал дополнительных экономических выгод фактически представляет собой компенсацию ранее утраченных выгод, а не новые выгоды. Поэтому признание новой балансовой стоимости финансового вложения в связи с осуществлением дополнительной инвестиции логично относить в первую очередь на погашение ранее признанного резерва и лишь во вторую очередь — на формирования новой первоначальной стоимости.

В противном случае (без погашения резерва) отнесение дополнительной инвестиции на первоначальную стоимость финансовых вложений приведет к увеличению их учетной стоимости и тем самым искусственно создаст необходимость продолжать резервировать их обесценение. Вместе с тем продолжение резервирования обесценения дает возможность организации впоследствии восстановить резерв, если помимо самой дополнительной инвестиции наступят другие позитивные обстоятельства, обусловливающие рост ценности финансового вложения. Если же резерв уже погашен за счет дополнительной инвестиции, то такая возможность в будущем теряется. Вопрос признания дополнительной инвестиции в счет погашения резерва под обесценение финансового вложения остается на усмотрение организации и регулируется ее учетной политикой.

У получающей стороны

Денежные средства и иное имущество, безвозмездно поступившие от учредителей, акционеров, участников, собственников организации не признаются доходами организации на основании п. 2 ПБУ 9/99 (Приложение к письму Минфина РФ от 28.12.2016 N 07-04-09/78875).

2 ПБУ 9/99 (Приложение к письму Минфина РФ от 28.12.2016 N 07-04-09/78875).

Вклады участников в имущество ООО увеличивают его капитал и не являются для ООО доходом (п.2 ПБУ 9/99, приложение к письму Минфина РФ от 28.12.2016 N 07-04-09/78875). При этом сумма уставного капитала не изменяется, вклад участника в имущество ООО формируют добавочный капитал.

В бухучете ООО вклад участника в имущество отражается по дебету счетов учета имущества в корреспонденции с кредитом счета учета добавочного капитала (письмо Минфина РФ от 29.01.2008 N 07-05-06/18). Аналогичные рекомендации Минфина РФ в отношении вкладов в имущество акционерных обществ содержаться в письме от 28.12.2016 N 07-04-09/78875. Они применимы и в отношении вкладов в имущество ООО.

Таким образом, получение от участника (акционера) вклада в имущество (или безвозмездная финансовая помощь участника (акционера) отражается по дебету счетов учета имущества в корреспонденции с кредитом счета 83 «Добавочный капитал» (письма Минфина РФ от 28. 10.2013 N 03-03-06/1/45463, 29.01.2008 N 07-05-06/18).

10.2013 N 03-03-06/1/45463, 29.01.2008 N 07-05-06/18).

Что касается использования добавочного капитала на покрытие убытка, в Инструкции к Плану счетов такая проводка не предусмотрена (письмо Минфина РФ от 08.07.2015 N 07-01-06/39234). Тем не менее, в составе добавочного капитала могут числиться средства (например, эмиссионный доход, вклады, переданные учредителями), использование которых на покрытие убытка при отсутствии иных источников предпочтительно. Поскольку данные средства разрешено распределять между участниками, что ведет к снижению чистых активов, их направление на погашение убытков более соответствует интересам организации.

В случае внесения денежных средств, такая безвозмездная помощь отражается по дебету счета 51 в корреспонденции с кредитом счета 83.

В бухгалтерской отчетности данные суммы отражаются по отдельной статье в разделе «Капитал и резервы» бухгалтерского баланса, в разделе III Баланса по строке 1350 «Добавочный капитал (без переоценки)». Исходя из ПБУ 23/2011 денежные средства, полученные обществом от своих участников в счет вклада в его имущество, раскрываются в Отчете о движении денежных средств в составе денежных потоков от финансовых операций независимо от того, изменяется ли в связи с этим размер и номинальная стоимость доли участников в уставном капитале общества (приложение к письму Минфина России от 28.12.2016 N 07-04-09/78875).

Исходя из ПБУ 23/2011 денежные средства, полученные обществом от своих участников в счет вклада в его имущество, раскрываются в Отчете о движении денежных средств в составе денежных потоков от финансовых операций независимо от того, изменяется ли в связи с этим размер и номинальная стоимость доли участников в уставном капитале общества (приложение к письму Минфина России от 28.12.2016 N 07-04-09/78875).

Что это такое, формула и примеры

Что такое дополнительный оплаченный капитал (APIC)?

Дополнительный оплаченный капитал (APIC) — это бухгалтерский термин, относящийся к деньгам, которые инвестор платит сверх номинальной стоимости акций.

Часто называемый «вкладом капитала, превышающим номинал», APIC возникает, когда инвестор покупает недавно выпущенные акции непосредственно у компании на этапе ее первичного публичного предложения (IPO). APIC, который указан в разделе акционерного капитала (SE). баланса, рассматривается как возможность получения прибыли для компаний, поскольку это приводит к тому, что они получают избыточные денежные средства от акционеров.

Ключевые выводы

- Добавочный оплаченный капитал (APIC) — это разница между номинальной стоимостью акций и ценой, которую инвесторы фактически платят за них.

- Чтобы стать «дополнительной» частью оплаченного капитала, инвестор должен купить акции непосредственно у компании во время ее IPO.

- APIC обычно отражается в балансе как акционерный капитал.

- APIC — это отличный способ для компаний получать денежные средства без необходимости предоставления залога взамен.

Дополнительный оплаченный капитал

Как работает дополнительный оплаченный капитал (APIC)

Во время IPO фирма имеет право устанавливать любую цену на свои акции, которую считает подходящей. Между тем, инвесторы могут заплатить любую сумму сверх объявленной номинальной стоимости акций, которая генерирует APIC.

Предположим, что на этапе IPO компания XYZ Widget выпускает один миллион акций номинальной стоимостью 1 доллар за акцию, и что инвесторы предлагают акции на 2, 4 и 10 долларов выше номинальной стоимости. Далее предположим, что эти акции в конечном итоге будут проданы за 11 долларов, что, следовательно, принесет компании 11 миллионов долларов. В данном случае APIC составляет 10 миллионов долларов (11 миллионов долларов минус номинальная стоимость в 1 миллион долларов). Таким образом, в балансе компании 1 миллион долларов указан как «оплаченный капитал», а 10 миллионов долларов — как «дополнительный оплаченный капитал».

Далее предположим, что эти акции в конечном итоге будут проданы за 11 долларов, что, следовательно, принесет компании 11 миллионов долларов. В данном случае APIC составляет 10 миллионов долларов (11 миллионов долларов минус номинальная стоимость в 1 миллион долларов). Таким образом, в балансе компании 1 миллион долларов указан как «оплаченный капитал», а 10 миллионов долларов — как «дополнительный оплаченный капитал».

Как только акция торгуется на вторичном рынке, инвестор может заплатить столько, сколько выдержит рынок. Когда инвесторы покупают акции непосредственно у данной компании, эта корпорация получает и сохраняет средства в качестве оплаченного капитала. Но по прошествии этого времени, когда инвесторы покупают акции на открытом рынке, сгенерированные средства идут прямо в карманы инвесторов, распродающих свои позиции.

APIC регистрируется только при первичном публичном предложении (IPO); транзакции, которые происходят после IPO, не увеличивают счет APIC.

Особые указания

APIC обычно регистрируется в разделе SE баланса. Когда компания выпускает акции, в разделе акций делаются две записи: обыкновенные акции и APIC. Общая сумма денежных средств, полученных в результате IPO, записывается по дебету в разделе капитала, а обыкновенные акции и APIC отражаются по кредиту.

Формула APIC:

APIC = (цена выпуска – номинальная стоимость) x количество акций, приобретенных инвесторами.

Номинальная стоимость

В связи с тем, что APIC представляет собой деньги, уплаченные компании сверх номинальной стоимости ценной бумаги, важно понимать, что на самом деле означает номинал. Проще говоря, «номинальная стоимость» означает стоимость, которую компания присваивает акциям во время своего IPO, еще до того, как появится рынок для ценных бумаг. Эмитенты традиционно устанавливают заниженную номинальную стоимость акций — в некоторых случаях всего лишь пенни за акцию — чтобы заранее избежать любой потенциальной юридической ответственности, которая может возникнуть, если акции упадут ниже своей номинальной стоимости.

Рыночная стоимость

Рыночная стоимость – это фактическая цена финансового инструмента в любой момент времени. Фондовый рынок определяет реальную стоимость акций, которая постоянно меняется по мере того, как акции покупаются и продаются в течение торгового дня. Таким образом, инвесторы зарабатывают деньги на изменении стоимости акций с течением времени в зависимости от результатов деятельности компании и настроений инвесторов.

Дополнительный оплаченный капитал и оплаченный капитал

Оплаченный капитал или внесенный капитал — это полная сумма денежных средств или других активов, которые акционеры передали компании в обмен на акции. Оплаченный капитал включает в себя номинальную стоимость как обыкновенных, так и привилегированных акций плюс любую сумму, уплаченную сверх нормы.

Дополнительный оплаченный капитал, как следует из названия, включает только сумму, уплаченную сверх номинальной стоимости акций, выпущенных во время IPO компании.

Обе эти статьи включены рядом друг с другом в раздел SE баланса.

Преимущества добавочного капитала

Для обыкновенных акций оплаченный капитал состоит из номинальной стоимости акции и APIC, последняя из которых может составлять значительную часть акционерного капитала компании до того, как нераспределенная прибыль начнет накапливаться. Этот капитал обеспечивает уровень защиты от потенциальных убытков в случае, если нераспределенная прибыль начнет демонстрировать дефицит.

Еще одним огромным преимуществом компании, выпускающей акции, является то, что она не увеличивает фиксированную стоимость компании. Компании не нужно платить инвестору; даже дивиденды не требуются. Кроме того, инвесторы не претендуют на существующие активы компании.

После выпуска акций акционерам компания может использовать полученные средства любым способом по своему выбору, будь то погашение кредитов, покупка актива или любые другие действия, которые могут принести пользу компании.

Чем полезен дополнительный оплаченный капитал?

APIC — это отличный способ для компаний получать денежные средства без необходимости предоставления залога взамен. Кроме того, покупка акций компании на IPO может быть невероятно прибыльной для некоторых инвесторов.

Является ли дополнительный оплаченный капитал активом?

APIC регистрируется в разделе собственного капитала баланса компании. Он регистрируется как кредит в составе акционерного капитала и относится к деньгам, которые инвестор платит сверх номинальной стоимости акций. Общая сумма денежных средств, полученных от APIC, классифицируется как дебет в разделе активов баланса с соответствующими кредитами для APIC и регулярно оплаченным капиталом, расположенными в разделе собственного капитала.

Как рассчитать дополнительный оплаченный капитал?

Формула APIC – это APIC = (цена выпуска – номинальная стоимость) x количество акций, приобретенных инвесторами.

Как увеличивается или уменьшается оплаченный капитал?

Любой новый выпуск привилегированных или обыкновенных акций может увеличить оплаченный капитал по мере отражения избыточной стоимости. Оплаченный капитал может быть уменьшен за счет выкупа акций.

Оплаченный капитал может быть уменьшен за счет выкупа акций.

Исправление — 29 марта 2022 г.: Предыдущая версия этой статьи неточно указывала, где APIC отображается в балансе.

Дополнительный капитал — объяснение

Что такое дополнительный капитал?

Автор Джейсон Гордон

Обновлено 7 апреля 2022 г.

- Маркетинг, реклама, продажи и PR

Принципы маркетинга Продажи Реклама Связи с общественностью SEO, социальные сети, прямой маркетинг

- Бухгалтерский учет, налогообложение и отчетность

Управленческий и финансовый учет и отчетность Налогообложение бизнеса

- Профессионализм и карьерный рост

- Право, сделки и управление рисками

Правительство, правовая система, административное право и конституционное право Юридические споры — гражданское и уголовное право Агентское право HR, занятость, труд и дискриминация Субъекты бизнеса, корпоративное управление и собственность Деловые операции, антимонопольное право и право ценных бумаг Недвижимость, личная и интеллектуальная собственность Коммерческое право: договор, платежи, обеспечительные интересы и банкротство Защита потребителя Страхование и управление рисками Иммиграционное право Закон об охране окружающей среды Наследство, поместья и трасты

- Управление бизнесом и операции

Управление операциями, проектами и цепочками поставок Стратегия, предпринимательство и инновации Деловая этика и социальная ответственность Глобальный бизнес, международное право и отношения Деловые коммуникации и переговоры Менеджмент, лидерство и организационное поведение

- Экономика, финансы и аналитика

Экономический анализ и денежно-кредитная политика Исследования, количественный анализ и принятие решений Инвестиции, трейдинг и финансовые рынки Банковское дело, кредитование и кредитная индустрия Деловые финансы, личные финансы и принципы оценки

- Курсы

+ Еще

Содержание

Что такое добавочный капитал?Как используется добавочный капитал?Пример добавочного капиталаНоминальная стоимость при расчете добавочного капиталаАкадемические исследования добавочного капитала

Дополнительный оплаченный капитал относится к дополнительной сумме, которую инвестор платит сверх номинальной стоимости выпущенных акций. В балансе эта избыточная сумма считается частью счета добавленного излишка по акционерному капиталу. Этот дополнительный оплаченный капитал можно создать путем выпуска обыкновенных или привилегированных акций.

В балансе эта избыточная сумма считается частью счета добавленного излишка по акционерному капиталу. Этот дополнительный оплаченный капитал можно создать путем выпуска обыкновенных или привилегированных акций.

Как используется добавочный капитал?Вернуться к: Бухгалтерский учет и налогообложение

Компании предлагают своим инвесторам финансовые продукты, включая акции и долги. Как и в случае с любым другим продуктом, производство продукта связано с определенными затратами. Компания получает прибыль от продажи своей продукции. Дополнительный оплаченный капитал также может быть связан с прибылью, полученной от обыкновенных акций. Другими словами, когда акция продается сверх фактической стоимости акции, балансовая стоимость полученной от нее прибыли называется добавочным оплаченным капиталом. Это сумма, уплаченная инвесторами, превышающая номинальную стоимость. Номинальную стоимость, то есть фактическую цену акции, можно найти на сертификате акций. Понятие добавочного капитала относится только к сделкам при первичном публичном размещении. Любая сделка, которая происходит после IPO, не может увеличить добавочный оплаченный капитал.

Понятие добавочного капитала относится только к сделкам при первичном публичном размещении. Любая сделка, которая происходит после IPO, не может увеличить добавочный оплаченный капитал.

Предположим, компания выпустила 1 миллион акций, и номинальная стоимость каждой акции составляет 50 долларов. Инвесторы платят 20 долларов в качестве премии за акцию в дополнение к ее номинальной стоимости, тем самым платя 70 долларов за акцию. При учете капитала, полученного от выпуска, сумма в размере 50 миллионов долларов США называется акционерным капиталом или оплаченным капиталом. А дополнительная сумма в размере 20 миллионов долларов США, считающаяся добавочным оплаченным капиталом, переводится на счет внесенных излишков. Тем не менее, может быть несколько компаний, которые предпочитают разделять дополнительный оплаченный капитал и добавленную прибыль в финансовой отчетности.

Номинальная стоимость при расчете добавочного капитала Номинальная стоимость относится к цене акции, считается случайным числом.