СЧЕТ 98 «ДОХОДЫ БУДУЩИХ ПЕРИОДОВ» \ КонсультантПлюс

СЧЕТ 98 «ДОХОДЫ БУДУЩИХ ПЕРИОДОВ»

Счет 98 «Доходы будущих периодов» предназначен для обобщения информации о доходах, полученных (начисленных) в отчетном периоде, но относящихся к будущим отчетным периодам, а также предстоящих поступлениях задолженности по недостачам, выявленным в отчетном периоде за прошлые годы, и разницах между суммой, подлежащей взысканию с виновных лиц, и стоимостью ценностей, принятой к бухгалтерскому учету при выявлении недостачи и порчи.

К счету 98 «Доходы будущих периодов» могут быть открыты субсчета:

98-1 «Доходы, полученные в счет будущих периодов»;

98-2 «Безвозмездные поступления»;

98-3 «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы»;

98-4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостающим ценностям» и др.

На субсчете 98-1 «Доходы, полученные в счет будущих периодов» учитывается движение доходов, полученных в отчетном периоде, но относящихся к будущим отчетным периодам: арендная или квартирная плата, плата за коммунальные услуги, выручка за грузовые перевозки, за перевозки пассажиров по месячным и квартальным билетам, абонементная плата за пользование средствами связи и др.

По кредиту счета 98 «Доходы будущих периодов» в корреспонденции со счетами учета денежных средств или расчетов с дебиторами и кредиторами отражаются суммы доходов, относящихся к будущим отчетным периодам, а по дебету — суммы доходов, перечисленные на соответствующие счета при наступлении отчетного периода, к которому эти доходы относятся.

Аналитический учет по субсчету 98-1 «Доходы, полученные в счет будущих периодов» ведется по каждому виду доходов.

На субсчете 98-2 «Безвозмездные поступления» учитывается стоимость активов, полученных организацией безвозмездно.

По кредиту счета 98 «Доходы будущих периодов» в корреспонденции со счетами 08 «Вложения во внеоборотные активы» и другими отражается рыночная стоимость активов, полученных безвозмездно, а в корреспонденции со счетом 86 «Целевое финансирование» — сумма бюджетных средств, направленных коммерческой организацией на финансирование расходов. Суммы, учтенные на счете 98 «Доходы будущих периодов», списываются с этого счета в кредит счета 91 «Прочие доходы и расходы»:

по безвозмездно полученным основным средствам — по мере начисления амортизации;

по иным безвозмездно полученным материальным ценностям — по мере списания на счета учета затрат на производство (расходов на продажу).

Аналитический учет по субсчету 98-2 «Безвозмездные поступления» ведется по каждому безвозмездному поступлению ценностей.

На субсчете 98-3 «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы» учитывается движение предстоящих поступлений задолженности по недостачам, выявленным в отчетном периоде за прошлые годы.

По кредиту счета 98 «Доходы будущих периодов» в корреспонденции со счетом 94 «Недостачи и потери от порчи ценностей» отражаются недостачи ценностей, выявленные за прошлые отчетные периоды (до отчетного года), признанных виновными лицами, или суммы, присужденные взысканию по ним судом. Одновременно на эти суммы кредитуется счет 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 73 «Расчеты с персоналом по прочим операциям» (субсчет «Расчеты по возмещению материального ущерба»).

По мере погашения задолженности по недостачам кредитуется счет 73 «Расчеты с персоналом по прочим операциям» в корреспонденции со счетами учета денежных средств при одновременном отражении поступивших сумм по кредиту счета 91 «Прочие доходы и расходы» (прибыли прошлых лет, выявленные в отчетном году) и дебету счета 98 «Доходы будущих периодов».

На субсчете 98-4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостающим ценностям» учитывается разница между взыскиваемой с виновных лиц суммой за недостающие материальные и иные ценности и стоимостью, числящейся в бухгалтерском учете организации.

По кредиту счета 98 «Доходы будущих периодов» в корреспонденции со счетом 73 «Расчеты с персоналом по прочим операциям» (субсчет «Расчеты по возмещению материального ущерба») отражается разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей. По мере погашения задолженности, принятой на учет по счету 73 «Расчеты с персоналом по прочим операциям», соответствующие суммы разницы списываются со счета 98 «Доходы будущих периодов» в кредит счета 91 «Прочие доходы и расходы».

СЧЕТ 98 «ДОХОДЫ БУДУЩИХ ПЕРИОДОВ»

КОРРЕСПОНДИРУЕТ СО СЧЕТАМИ:

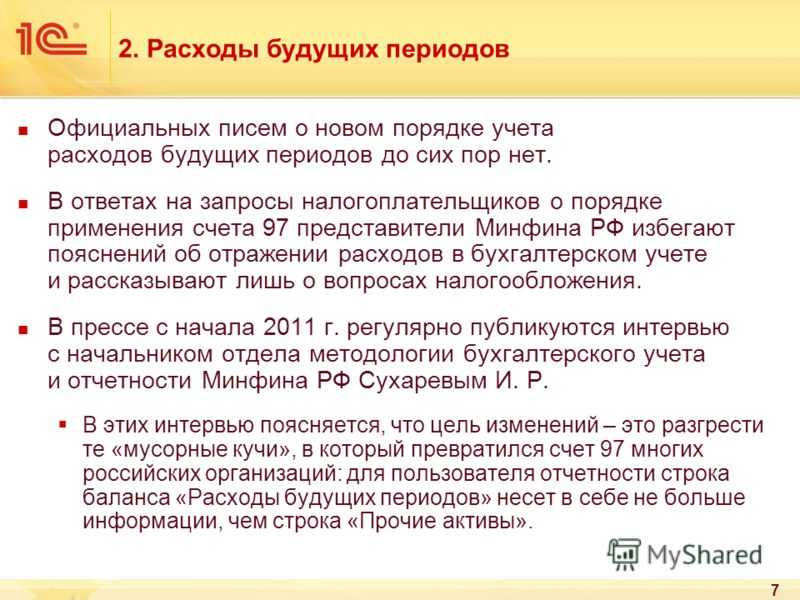

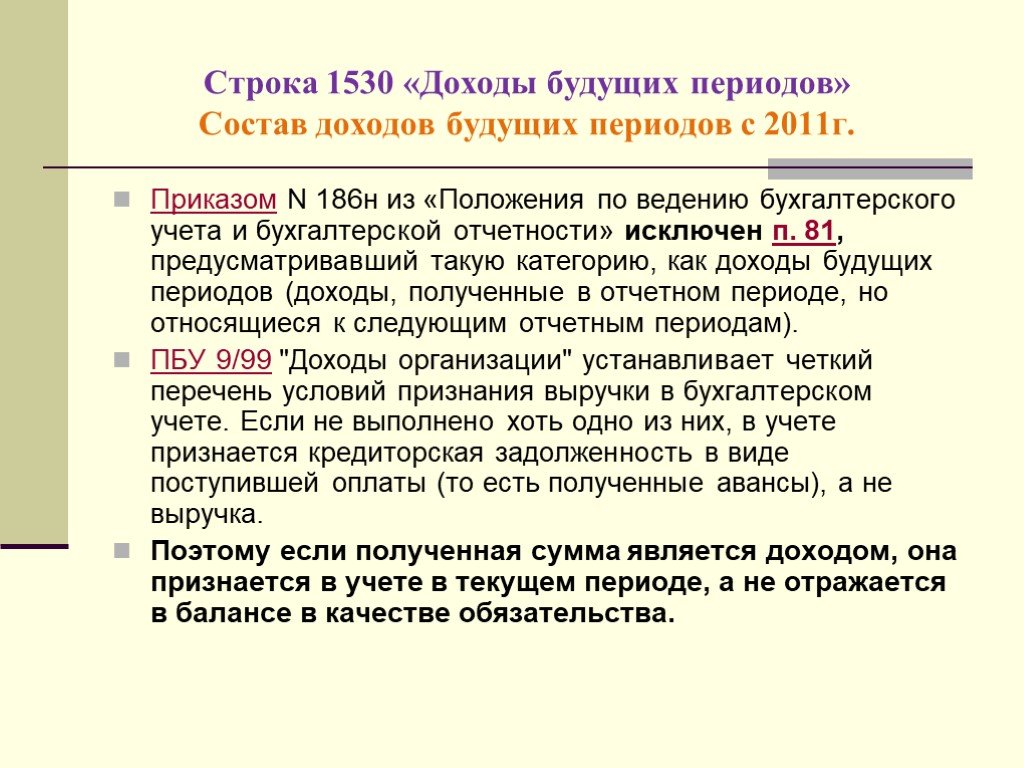

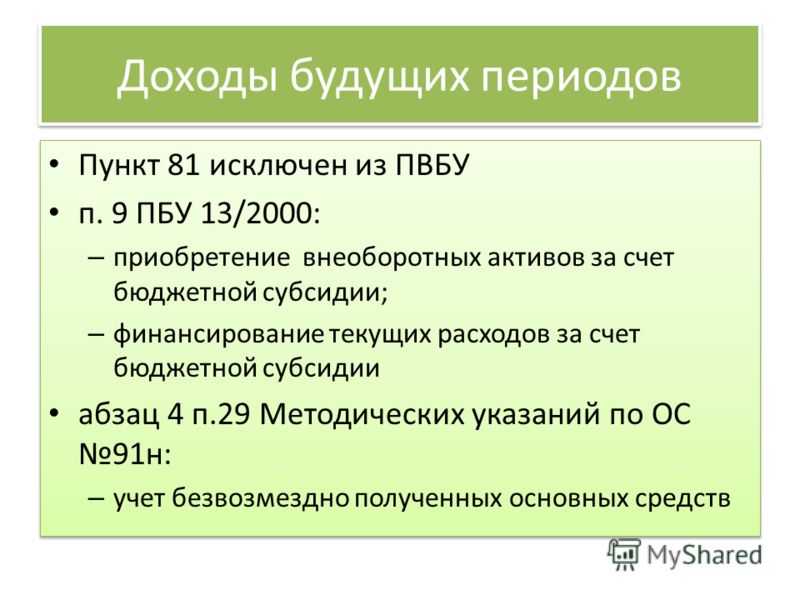

Доходы будущих периодов: изменения учетной политики

Приказом Минфина РФ от 14.09.2020 № 198н (далее — Приказ № 198н) внесены изменения в Инструкцию № 157н. Изменения следует использовать при формировании учетной политики и показателей бухгалтерского учета с 2021 г.

Изменения следует использовать при формировании учетной политики и показателей бухгалтерского учета с 2021 г.

- Для чего используем новые счета

- Применение в «1С:Бухгалтерия государственного учета 8»

- Перенос остатков при первом применении счетов 401.41 и 401.49

Для чего используем новые счета

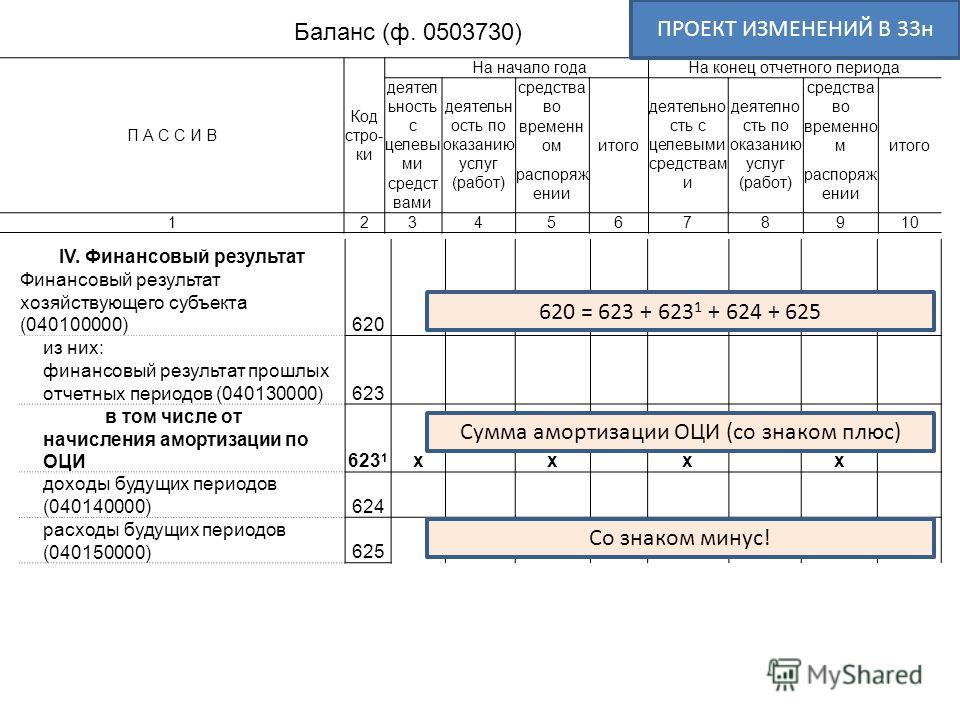

Счет 401 40 «Доходы будущих периодов» детализирован новыми кодами счетов аналитического учета:

- 401 41 «Доходы будущих периодов к признанию в текущем году»;

- 401 49 «Доходы будущих периодов к признанию в очередные года».

Доходы будущих периодов разделяются по датам признания в финрезультате. Суммы, которые будут запланированы к отнесению к доходам текущего года, необходимо учитывать на счете 401 41. Остальные суммы отражаются на счете 401 49.

Счета 401 41, 401 49 применяются в соответствии с учетной политикой и требованиями по раскрытию взаимосвязанных показателей, подлежащих исключению при формировании консолидированной отчетности (п. 301 Инструкции № 157н).

301 Инструкции № 157н).

Как отражать переход на применение новых счетов бухгалтерского учета, в нормативных актах на данный момент не указано. Следовательно, решение о применении данных счетов принимается учреждением самостоятельно в порядке, предусмотренном п. 2 Инструкции № 162н.

Счета 401.41 и 401.49 применяются, чтобы отразить в учете консолидируемые расчеты по межбюджетным трансфертам, т.е. в отношении показателей, подлежащих исключению при формировании консолидированной бухгалтерской (финансовой) отчетности, которые включаются в справку (ф. 0503125).

С 2021 г., счета 401.41 и 401.49 применяются для отражения в учете расчетов по межбюджетным трансфертам, т.е. в отношении взаимосвязанных показателей по МБТ, в т.ч. подлежащих исключению при формировании консолидированной бухгалтерской (финансовой) отчетности, которые включаются в справку по консолидируемым расчетам (ф. 0503125).

С 2022 г. счета 401.41, 401. 49 будут применяться для учета расчетов между учредителем и подведомственными ему бюджетными и автономными учреждениями по предоставленным (полученным) субсидиям на выполнение задания, целевым субсидиям, если решение о применении новых счетов не будет принято субъектом консолидированной отчетности (учредителем) для отражения расчетов по субсидиям, начиная с 2021 г.

49 будут применяться для учета расчетов между учредителем и подведомственными ему бюджетными и автономными учреждениями по предоставленным (полученным) субсидиям на выполнение задания, целевым субсидиям, если решение о применении новых счетов не будет принято субъектом консолидированной отчетности (учредителем) для отражения расчетов по субсидиям, начиная с 2021 г.

На счете 401.41 отражаются суммы доходов, зачисленных на соответствующие счета доходов текущего финансового года при наступлении периода, к которому эти доходы относятся. Это следует из обновленной Инструкции № 157н.

Соответственно, счет 401.41 начинаем применять при наступлении текущего финансового года. Остатка на конец отчетного года по счету 401.41 быть не должно.

Доходы будущих периодов к признанию в текущем году в течение финансового года формируют финансовый результат текущей деятельности учреждения и признаются в учете в части, относящейся к текущему периоду, доходами текущего года с отражением на соответствующих счетах аналитического учета счета 401 10 «Доходы текущего финансового года». Неиспользованные остатки средств межбюджетных трансфертов подлежат отнесению на счет 303 05 000 «Расчеты по платежам в бюджеты».

Неиспользованные остатки средств межбюджетных трансфертов подлежат отнесению на счет 303 05 000 «Расчеты по платежам в бюджеты».

Хотите получить больше информации об изменениях?

Заполните форму и получите консультацию по последним изменениям в законодательстве.

Заполнить

Применение в «1С:Бухгалтерия государственного учета 8»

Новые редакции Инструкций не содержат бухгалтерских записей по применению счетов 401.41 и 401.49. На сегодняшний день методические указания Минфина РФ по применению и переносу остатков со счета 401.40 на новые счета 401.41 и 401.49 также отсутствуют.

По словам методологов Минфина РФ, новые счета 401.41 и 401.49 применяются только для отражения операций по межбюджетным трансфертам.

Поскольку согласно п. 301 Инструкции № 157н «применение указанных счетов аналитического учета осуществляется в соответствии с положениями учетной политики и требований по раскрытию в бухгалтерской (финансовой) отчетности взаимосвязанных показателей, подлежащих исключению при формировании консолидированной бухгалтерской (финансовой) отчетности», в редакции 2 программы «1С:Бухгалтерия государственного учреждения 8» предусмотрена работа со счетами 401.

- в документе «Начисление доходов будущих периодов» применяется, в том числе, для начисления доходов будущих периодов по межбюджетным трансфертам, от предоставления субсидий, грантов;

- в документе «Корректировка доходов будущих периодов»;

- в документе «Списание доходов будущих периодов».

В документе «Начисление доходов будущих периодов» (раздел «Услуги, работы, производство» — «Долгосрочные договоры, аренда») возможно применение счетов 401.41 и 401.49 для вида операции «Прочие доходы будущих периодов». Счета 401.41 и 401.49 выбираются в строках табличной части «Услуги, работы».

Пример.

В соответствии с Соглашением учреждению выделена субсидия на выполнение государственного задания на 2021 год и плановый период 2022-2023 годы, тогда в документе «Начисление доходов будущих периодов» вводятся две строки: на текущий год — по счету 401. 41 и плановый период — по счету 401.49.

41 и плановый период — по счету 401.49.

После проведения документа формируются бухгалтерские записи (рис. 3).

Документом «Корректировка доходов будущих периодов» (раздел «Услуги, работы, производство» — «Долгосрочные договоры, аренда») предусмотрено отражение операций по корректировке доходов будущих периодов по счетам 401.41 и 401.49, в частности, при уменьшении объема предоставленных средств межбюджетных трансфертов, субсидий.

Документом «Списание доходов будущих периодов» (раздел «Услуги, работы, производство» — «Долгосрочные договоры, аренда») предусмотрено заполнение таблицы «Доходы будущих периодов» по остаткам счета 401.41 и признание доходов текущего периода в корреспонденции со счетом 401.41.

В документах подсистем «Долгосрочные договоры, аренда», «Учет расчетов по образовательным услугам» как и прежде, используется счет 401. 40 «Доходы будущих периодов» в связи с тем, что по договорам аренды (безвозмездного пользования), долгосрочным договорам обучения и прочим аналогичным долгосрочным договорам в настоящее время нет обязанности применять счета 401.41 и 401.49.

40 «Доходы будущих периодов» в связи с тем, что по договорам аренды (безвозмездного пользования), долгосрочным договорам обучения и прочим аналогичным долгосрочным договорам в настоящее время нет обязанности применять счета 401.41 и 401.49.

Перенос остатков при первом применении счетов 401.41 и 401.49

При первом применении новых счетов бухгалтерского учета остатки со старых счетов на новые переносятся в межотчетный период пообщим правилам.

Операции по переносу остатков со счета 401.40 на счета 401.41 и 401.49 при первом применении, а также перенос сумм доходов будущих периодов к признанию в текущем году со счета 401.49 на 401.41 по окончании очередного года, отражаются документами «Операция (бухгалтерская)» (раздел «Учет и отчетность»).

Для отражения документа «Операция (бухгалтерская)» в межотчетном периоде необходимо в поле «Дата» установить дату «31.12.2020» и время «23.59.59», флажок «Отразить в межотчетном периоде» и вид межотчетного периода «Изменение валюты баланса».

Подпишись на рассылку от «ПБ», чтобы всегда сходился баланс :)

Новости, экспертные статьи, обучение.

Настоящим подтверждаю, что я ознакомлен с условиями политики конфиденциальности и даю и согласие на обработку персональных данных.*

Настоящим подтверждаю, что я даю согласие на получение рассылки

Что такое отложенный доход? Узнайте, как это работает

Компании, которые используют кассовый учет, получают свой доход, как только платеж поступает в банк.

При учете по методу начисления выручка регистрируется только после того, как она получена или признана. Бухгалтеры используют принцип признания выручки, чтобы определить и сообщить, какая часть отложенной выручки признана, особенно в бухгалтерском учете SaaS.

Стандарты бухгалтерского учета GAAP требуют методов и методов отчетности, демонстрирующих бухгалтерский консерватизм. Бухгалтерский консерватизм гарантирует, что компания предъявляет законные требования к своей прибыли. Общий метод заключается в том, чтобы учитывать наихудший случай для финансового будущего фирмы.

Общий метод заключается в том, чтобы учитывать наихудший случай для финансового будущего фирмы.

Это означает, что выручка признается «заработанной» только тогда, когда предоставление услуги/продукта происходит в соответствии с обещаниями. Классификация доходов будущих периодов как заработанных в вашем отчете о прибылях и убытках — это агрессивный учет, который завышает ваши доходы от продаж.

Предприятия SaaS используют метод начисления. ASC 606 / IFRS 15 являются ключевыми принципами бухгалтерского учета, которым необходимо следовать. Таким образом, признание выручки зависит от принципа ASC 606 / IFRS 15, который гласит: «признавать выручку, чтобы отразить передачу обещанных товаров или услуг покупателям в сумме, отражающей возмещение, право на которое организация ожидает получить в обмен на эти товары или услуги».

Как рассчитать доходы будущих периодов?

Вот пример дохода будущих периодов. Предположим, у вас есть аналогичный тарифный план (для наглядности мы объяснили это ценами Chargebee). Вот как вы будете рассчитывать незаработанный доход в своем балансовом отчете.

Вот как вы будете рассчитывать незаработанный доход в своем балансовом отчете.

Предположим, клиент X подписывается на годовой план «Увеличение масштаба» 1 января, заплатив 6 588 долларов США. Ваш бухгалтер запишет транзакцию в журнале вашей компании как:

Эта запись еще не коснулась баланса вашей компании. При закрытии бухгалтерских книг за январь ваш бухгалтер будет составлять ваши ежемесячные финансовые отчеты. В это время бухгалтер спишет отсроченный доход в размере 549 долларов США с вашего зачисленного дохода.

Это уменьшит ваш доход будущих периодов на 549 долларов с 6 688 до 6 139 долларов в отчете о закрытии книги за январь. Этот метод будет продолжаться по мере того, как вы ежемесячно будете признавать 549 долларов США из баланса доходов будущих периодов, пока он не достигнет 0.

Почему доходы будущих периодов следует рассматривать как обязательства?

Как упоминалось выше, отложенная выручка считается обязательством, а не активом. Вот несколько причин, почему это так.

Вот несколько причин, почему это так.

1. Ваши деньги не реализованы

Вы все еще должны своим клиентам необходимые услуги/товары, которые должны быть предоставлены для завершенной транзакции. Таким образом, это не может считаться доходом только потому, что оно отражено в ваших банковских записях. Если ваш клиент желает прекратить обслуживание до истечения неиспользованного периода подписки, вам необходимо вернуть сумму за этот период. (Например: если они прекращают подписку через 5 месяцев, деньги должны быть возвращены за оставшиеся 7 месяцев)

2. Предотвращает переоценку бизнеса

Рост можно легко рассчитать на основе денег, которые поступят в ваш банк до того, как обещанная услуга будет оказана. Это затуманивает методы прогнозирования вашей компании и создает «иллюзию роста».

Это может заставить вас думать, что вы выросли, и начать инвестировать непризнанный баланс, чтобы сохранить импульс роста. Это вводит ваших инвесторов в заблуждение, полагая, что вы растете, хотя на самом деле все обстоит иначе.

3. Предлагается несколько услуг

Некоторые компании предлагают несколько услуг вместе со своей моделью подписки, например, годовое обслуживание в течение двух лет. В этом случае одна часть предоставляемой вами услуги выполняется при покупке, а другая часть будет отложена. Это покажет, что одна часть вашего дохода получена, а другая отложена, что приведет к проблемам с учетом, поскольку существует несколько этапов доставки. Осознание этих счетов может привести к ложным срабатываниям в ваших отчетах о движении денежных средств. Поэтому очень важно отслеживать условия вашего контракта с вашими клиентами, прежде чем получать доход.

Двигаясь вперед

Доход будущих периодов в бухгалтерском учете требует осторожности. Если вы признаете доход до того, как он будет получен, ваши показатели роста будут неверно истолкованы, что увеличит ваш потенциал роста.

Также важно знать, что эти незаработанные деньги не следует инвестировать в ваши будущие проекты, пока они не будут заработаны. Консервативный подход к расчету доходов позволит получить более реалистичную картину роста вашей компании.

Консервативный подход к расчету доходов позволит получить более реалистичную картину роста вашей компании.

Скачать руководство

Является ли это обязательством и как его учитывать?

- Что такое доходы будущих периодов?

- Отложенная выручка по сравнению с признанной выручкой

- Является ли отложенная выручка обязательством?

- Примеры доходов будущих периодов

- Как учитывать доходы будущих периодов

- Часто задаваемые вопросы о доходах будущих периодов

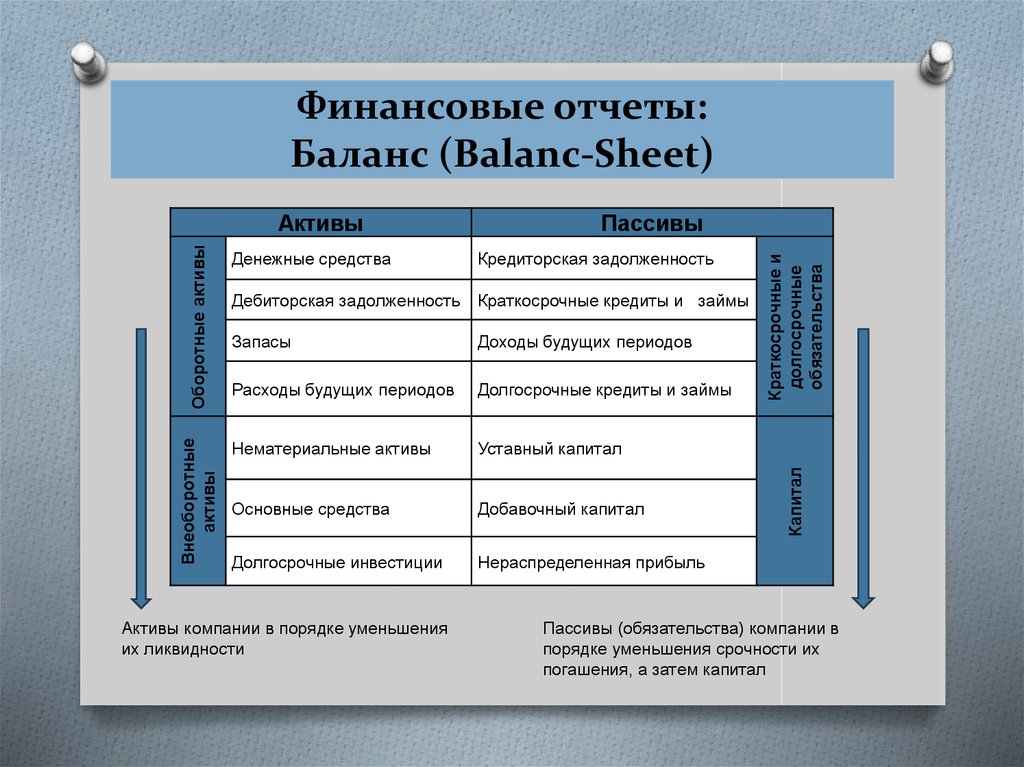

В соответствии с основными принципами бухгалтерского учета, бизнес не должен признавать доходы до тех пор, пока они не будут получены, и он не должен признавать расходы до тех пор, пока они не будут потрачены .

Для этих целей бухгалтеры используют термин «отсрочка» для обозначения акта задержки признания определенных доходов (или даже расходов) в вашем отчете о прибылях и убытках в течение определенного периода. Вместо этого вы будете отражать их на балансовых счетах как пассивы (или активы на расходы) до тех пор, пока вы их не заработаете или не используете. Позже вы будете перемещать их по частям из балансовых счетов в доходы (или расходы) в отчете о прибылях и убытках.

Вместо этого вы будете отражать их на балансовых счетах как пассивы (или активы на расходы) до тех пор, пока вы их не заработаете или не используете. Позже вы будете перемещать их по частям из балансовых счетов в доходы (или расходы) в отчете о прибылях и убытках.

Сроки платежей клиентов, как правило, непредсказуемы и изменчивы, поэтому разумно игнорировать сроки платежей наличными и признавать выручку только тогда, когда вы ее получаете.

Признание выручки является одной из причин, по которой Совет по стандартам финансового учета (FASB) издал Общепринятые принципы бухгалтерского учета (GAAP). Показатели бухгалтерского учета GAAP включают подробные правила признания доходов, адаптированные для каждой отрасли и типа бизнеса.

Что такое доходы будущих периодов? Доход будущих периодов — это деньги, которые вы получаете авансом за продукты, которые вы будете поставлять, или услуги, которые вы будете оказывать в будущем. Например, ежегодные платежи за подписку, которые вы получаете в начале года, или арендные платежи, которые вы получаете заранее. Это определение дохода будущих периодов подразумевает задержку между покупкой и доставкой. Следовательно, вы также можете называть это незаработанным доходом.

Это определение дохода будущих периодов подразумевает задержку между покупкой и доставкой. Следовательно, вы также можете называть это незаработанным доходом.

Например, когда SaaS-компания взимает с нового клиента плату в размере 180 долларов за годовую подписку, она не сразу регистрирует эту плату как фактический доход в своих бухгалтерских книгах. Вместо этого он сначала запишет его как отложенный доход в своем балансе и зафиксирует только 180 долларов дохода в конце года после получения всей комиссии.

СвязанныеФинансы

Как правильно признать выручку для вашего бизнеса (включая примеры)

Отложенная выручка и признанная выручка

Отсроченная выручка — это выручка, которую вы ожидаете от бронирования, но еще не выполнили условия соглашения об учетной записи. Таким образом, даже если вы получили доход на свой счет, вы не можете считать его доходом. Принимая во внимание, что признанный доход относится к моменту, когда резервный или отложенный доход становится фактическим доходом для вашего бизнеса после выполнения соглашения, как и было обещано. Это входит в вашу дебиторскую задолженность.

Это входит в вашу дебиторскую задолженность.

Допустим, у вас есть конвертированный клиент, который бронирует годовую подписку на услуги SaaS в январе на сумму 12 000 долларов США (1000 долларов США в месяц). С точки зрения бухгалтерского учета SaaS вы не получите этот доход, пока не доставите клиенту то, что продали. Это означает, что отложенный доход в размере 12 000 долларов США постепенно превращается в доход с каждым месяцем по мере прохождения подписки. Таким образом, каждый месяц вы зарабатываете 1000 долларов со счета.

Является ли доход будущих периодов обязательством?Технически вы не можете считать отсроченные доходы доходом до тех пор, пока вы их не заработаете — вы поставите продукты или услуги с предоплатой. Следовательно, вы не можете указать эти доходы в отчете о прибылях и убытках. Вместо этого вы отразите их в своем балансе как пассив.

Тот факт, что вы получили отложенный доход на свой банковский счет, не означает, что ваши клиенты не будут требовать возмещения в будущем. Кроме того, в некоторых отраслях действуют строгие правила, регулирующие учет доходов будущих периодов. Например, юристы требуют, чтобы юристы вносили незаработанные гонорары на трастовый счет IOLTA, чтобы выполнить свой фидуциарный и этический долг. Штрафы за несоблюдение могут быть суровыми, иногда приводящими к лишению лицензии.

Кроме того, в некоторых отраслях действуют строгие правила, регулирующие учет доходов будущих периодов. Например, юристы требуют, чтобы юристы вносили незаработанные гонорары на трастовый счет IOLTA, чтобы выполнить свой фидуциарный и этический долг. Штрафы за несоблюдение могут быть суровыми, иногда приводящими к лишению лицензии.

Отсроченный доход является обычным явлением среди компаний с периодическими доходами, основанных на подписке, таких как SaaS-компании. Когда вы получаете деньги за услугу или продукт, которые вы не выполняете в момент покупки, вы не можете считать это реальным доходом, а отложенным доходом. Поскольку он представляет продукты или услуги, которые вы должны своим клиентам, вы запишете его как обязательство.

1. Доход будущих периодов в SaaS

Доход будущих периодов ожидается среди компаний SaaS, поскольку они предлагают продукты и услуги на основе подписки, требующие предоплаты. Например, годовой план подписки на SaaS-компанию.

Представьте, что компания SaaS предлагает ежемесячный план с платежами в размере 10 долларов США и годовой план со скидкой в размере 99,99 долларов США для привлечения клиентов. Компания будет откладывать выручку от клиентов, которые решили оплатить годовую подписку заранее, чтобы воспользоваться скидкой, и признавать ее ежемесячно в зависимости от использования клиентами услуги.

2. Доходы будущих периодов в розничной торговле

В сфере розничной торговли в ряде случаев также используются отсроченные доходы, в том числе:

- Онлайн-заказы, когда покупатели могут предварительно заказать товары определенной стоимости и ожидать их доставки. Например, покупатели могут заказать новую дизайнерскую одежду и обувь до того, как розничный продавец выпустит их на рынок.

- Подарочные карты — это еще один пример отсроченного розничного дохода, когда покупатели могут приобрести их заранее и решить выкупить их позже.

Финансы

5-этапный процесс признания выручки для предприятий, работающих по подписке

Как учитывать отложенную выручку Предприятия регистрируют отложенную и признанную выручку, поскольку этого требуют принципы признания выручки. Учет по методу начисления классифицирует отсроченный доход как обратный предоплаченный расход (обязательство), поскольку предприятие должно либо получить денежные средства, либо заказать услугу или продукт.

Учет по методу начисления классифицирует отсроченный доход как обратный предоплаченный расход (обязательство), поскольку предприятие должно либо получить денежные средства, либо заказать услугу или продукт.

При учете по методу начисления вы признаете выручку только тогда, когда вы ее зарабатываете, в отличие от кассового учета, где вы получаете выручку только при получении платежного периода. Следовательно, при учете по методу начисления, если клиенты платят за продукты или услуги заранее, вы не можете отражать какой-либо доход в своем отчете о прибылях и убытках. Вместо этого вы запишете платеж как обязательство в своем балансе.

Предположим, ваша компания предоставляет программное обеспечение SaaS по подписке для клиентов с годовым планом, который вы разбиваете на ежемесячные платежи в размере 8,9 долларов США.9. У вас будут клиенты, которые предпочтут вносить авансовые платежи за весь первый год подписки стоимостью 107,88 долларов США. Вы будете откладывать этот доход до тех пор, пока они не получат полный год использования службы. Таким образом, ваша команда бухгалтеров будет признавать 1/12 отложенного дохода в размере 107,88 долларов США ежемесячно, потому что вы предоставили эту часть своих услуг.

Таким образом, ваша команда бухгалтеров будет признавать 1/12 отложенного дохода в размере 107,88 долларов США ежемесячно, потому что вы предоставили эту часть своих услуг.

Почему доходы будущих периодов считаются обязательствами?

Предприятия и бухгалтеры регистрируют отложенный доход как обязательство (кредитовая запись баланса), поскольку он представляет собой продукты и услуги, которые вы должны своим клиентам, например, годовая подписка на программное обеспечение SaaS, аванс за юридические услуги или плата за бронирование отеля. .

В чем разница между доходом будущих периодов и незаработанным доходом?

Между незаработанным доходом и отложенным доходом нет разницы, поскольку оба они относятся к авансовым платежам, которые компания получает за свои продукты или услуги, которые она еще не поставила или не выполнила. Таким образом, это статьи баланса, которые вы первоначально вводите как обязательство (обязательство выполнить в будущем), но позже становится активом.