Рассчитываем доходность активов — формула

Доходность активов — формула ее расчета будет рассмотрена нами далее — нагляднее всего отражается в виде коэффициента рентабельности. Изучим специфику исчисления этого показателя.

Коэффициент рентабельности — основной показатель доходности активов

Коэффициент рентабельности активов: формула

Итоги

Коэффициент рентабельности — основной показатель доходности активов

В общем случае доходность активов предприятия рассчитывается посредством исчисления коэффициента их рентабельности. Этот показатель предполагает расчет доходности с учетом реальных (отраженных в официальной финансовой отчетности) показателей по всем типам активов, что используются в целях финансирования хозяйственных операций предприятия.

Доходность активов с использованием рассматриваемого коэффициента отражается наглядно — в формате, близком к отражению годовых процентов по вкладу в банке (или инвестпроекту.) Зная соответствующий коэффициент, инвестор сразу может сопоставить его с аналогичным показателем по другим бизнесам и выберет среди предприятий наиболее привлекательное с точки зрения собственного участия в финансировании деятельности.

Коэффициент рентабельности активов: формула

Рассматриваемый коэффициент, если анализируемый период соответствует налоговому году, вычисляется по формуле:

КРА = ЧП / А,

где:

КРА — коэффициент рентабельности активов;

ЧП — чистая прибыль за год;

А — величина активов фирмы по состоянию на конец года.

При необходимости формулу можно приспособить и к иным периодам. В этом случае она будет выглядеть так:

КРА (ПЕРИОД) = ЧП (ПЕРИОД) / ((А1 + А1) / 2),

где:

КРА (ПЕРИОД) — коэффициент рентабельности за анализируемый период;

ЧП (ПЕРИОД) — чистая прибыль за период;

А1 — стоимость активов на начало периода;

А2 — стоимость активов на конец периода.

Показатель ЧП для приведенных формул берется из строки 2400 отчета о финрезультатах, а показатель А — из строки 1600 бухбаланса (если указанная отчетная документация сформирована в рамках годовой отчетности). В случае расчетов за иные периоды данные берутся из промежуточной отчетности (если таковая составляется) или из оборотно-сальдовых ведомостей за анализируемый период.

Какой может быть оптимальная величина коэффициента рентабельности активов?

Всё зависит от отраслевой специфики и масштабов предприятия. Так, в сфере промышленности соответствующий показатель составляет порядка 1–5%, что, как правило, ниже, чем рентабельность активов в сфере услуг или ИТ-разработки. Рентабельность активов стартапов и малых бизнесов обычно выше, чем у крупных предприятий, много лет присутствующих на рынке.

Итоги

Основной показатель доходности активов предприятия — коэффициент их рентабельности. Для его расчета берутся показатели по чистой прибыли и стоимости активов, соответственно, по отчету о финрезультатах и бухгалтерскому балансу.

Ознакомиться со спецификой иных показателей рентабельности, применяемых в рамках анализа результатов хозяйственной деятельности организации, вы можете в статьях:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Доходность активов — ROA

Компании делают инвестиции в материальные активы (оборудование, здания, машины и т. д.) для извлечения прибыли. Компании хотят быть уверенными, что от владения активами они извлекают максимальную прибыль.

Ключевой вопрос, на который помогает ответить этот показатель — какова наша способность извлекать прибыль из контролируемых нами активов?

Показатель доходности активов (return on assets, ROA) оценивает прибыльность компании по отношению к контролируемым ею активам и, следовательно, является мерой эффективности использования имеющихся в распоряжении компании активов.

Если величина ROA низкая, то это свидетельствует о низком уровне прибыли по отношению к стоимости имеющихся активов. ROA особенно полезен при сравнении аналогичных компаний из одной отрасли. Если ROA компании ниже среднего значения по отрасли, это говорит о неэффективном использовании бизнес-активов.

Как проводить измерения

Метод сбора информации

Просто возьмите данные из отчета о прибылях и убытках компании и разделите прибыль на стоимость активов.

Формула

ROA = (Чистая прибыль за период t / Общая стоимость активов на конец периода t) × 100%.

При использовании этой простой формулы возникают две проблемы.

- Компании могут приобретать активы двумя путями — на заемные и собственные средства. Приобретение активов с помощью крупных займов выливается в уплату больших сумм по процентам. При такой структуре капитала необходимо при расчете чистой прибыли учитывать расходы на уплату процентов.

- Определение общей стоимости активов на конец периода (например, на конец налогового года) может быть ошибочным, так как чистая прибыль получена с использованием активов, которыми компания владела и ранее. Вот почему имеет смысл брать среднюю стоимость активов за данный период.

Это приводит к следующей модифицированной формуле расчета ROA:

ROA = ((Чистая прибыль за период t + Расходы на уплату процентов за период t) / Общая стоимость активов на конец периода t) × 100%.

ROA обычно рассчитывается на ежегодной основе, но отчетность по этому показателю ведется ежеквартально.

Источником информации является отчет о прибылях и убытках компании.

Поскольку необходимая информация является легкодоступной, трудозатраты и стоимость сбора данных минимальны.

Целевые значения

Так как величина ROA существенно варьируется в зависимости от отрасли и сектора экономики, единое целевое значение не устанавливается. Некоторые отрасли весьма капиталоемки (например, сталелитейные, угольные, машиностроительные компании), у других капиталоемкость невелика (например, компании — производители программного обеспечения, рекламные компании, компании, предоставляющие различного рода услуги).

Пример. Давайте рассмотрим компанию, которая получила чистую прибыль за заданный период в размере 10 млн долл. и выплатила за это же время 1 млн долл. по процентам. Стоимость активов компании на начало периода составила 15 млн долл., на конец периода — 22 млн долл.

ROA = ((Чистая прибыль за период t + Расходы на уплату процентов за период t) / Средняя стоимость активов на конец периода t) × 100%.

ROA = ((10 млн + 1 млн) / ((15 млн + 22 млн) / 2)) × 100%.

ROA = (11 млн / 18,5 млн)100%.

ROA = 59%.

Замечания

Ранее мы обсуждали влияние структуры капитала (заемные средства относительно собственных) на показатель ROA. Однако даже с применением модифицированной формулы расчета это влияние сохраняется из-за порядка налогообложения расходов по уплате процентов: компании с крупными займами обычно платят меньше налогов, чем компании, не имеющие займов. Это означает, что у компаний с более высоким соотношением заемных и собственных средств чистая прибыль выше.

Также необходимо отметить, что ROA можно рассчитать только для прибыльных компаний. Сравнение по показателю ROA компаний, имеющих различный уровень прибыльности, может привести к неверным выводам.

Также Вам будет интересно:

Загрузка…chiefengineer.ru

Доходность активов | Современный предприниматель

При финансовом анализе деятельности любого предприятия собственников и инвесторов интересует не только, насколько рентабельно оно, но и какие работающие активы позволяют получить максимальную прибыль.

Доходность активов

Доход и прибыль – абсолютные показатели, которые показывают конечный результат деятельности предприятия за определенный период и выражаются в рублях. Под доходом понимается выручка без налога, входящего в стоимость продукта. Прибыль – чистый доход до налогообложения.

Чтобы получить ответ на вопрос, насколько выгодна деятельность, которой занимается организация и насколько эффективно осуществляется управление ее финансами, нужно использовать такие относительные показатели, как доходность активов предприятия и их прибыльность.

Доходность активов определяется, как доход, полученный за 12 месяцев, деленный на средний показатель активов за указанный период. Этот показатель используется реже, чем прибыльность (рентабельность), рассчитанная с учетом прибыли предприятия.

Прибыльность активов

Рентабельность включает целую систему коэффициентов, рассмотренных с различных экономических позиций. Одним из таких показателей является прибыльность активов, показывающая, насколько эффективно используются вложения в активы предприятия. Она рассчитывается как отношение прибыли до налогообложения к средней величине активов на начало и конец периода, умноженная на 100%.

Базовая формула рентабельности имеет следующий вид:

ROA= Пр/Ак х 100%

Пр — показатель прибыли берется из формы 2 отчета о финансовых результатах и может быть: прибыль от продаж – строка 2200, чистая прибыль — строка 2400.

Ак – активы предприятия (часто берут среднее значение всех активов по строке 1600 – сумма I и II разделов баланса на начало и конец временного периода).

Активы делятся на:

- оборотные и внеоборотные;

- материальные и нематериальные;

- неликвидые и ликвидные с разной степенью ликвидности.

Специфика деятельности предприятия, политика руководства по вопросу капиталовложений влияют на распределение ресурсов между внеоборотными и оборотными активами. Эффективность этого распределения можно увидеть по показателям рентабельности ROA.

Работающие активы

Чтобы увидеть, какие работающие активы оказывают наибольшее влияние на формирование прибыли рассчитывают три показателя прибыльности:

- рентабельность внеоборотных активов;

- рентабельность оборотных активов;

- рентабельность суммарных активов.

Внеоборотными являются активы со сроком использования более 12 месяцев. Сведения о них можно получить из I раздела бухгалтерского баланса. А при расчете использовать итог по строке 1100.

Можно проанализировать прибыльность по каждому виду внеоборотных активов. Для этого нужно взять данные по строке интересующего имущества и поставить их в знаменатель. Например, основные средства – строка 1150, нематериальные активы – строка 1110, финансовые вложения – строка 1170 и т.д.

Чтобы посчитать прибыльность по оборотным активам нужно использовать данные по строке 1200 – итог II раздела баланса. Для наиболее эффективного управления оборотными активами необходимо знать самые работающие активы в балансе. Для этого в знаменатель формулы нужно поставить интересующий вид актива из соответствующей строки баланса и рассчитать прибыльность каждого актива. Например, запасы – строка 1210, денежные средства – строка 1250.

Показатель прибыльности напрямую зависит от вида деятельности организации. Для производственных предприятий он будет больше, чем для тех, которые работают в сфере услуг, так как в первом случае необходимо сделать больше вложений в оборотные активы, приносящие доход.

Снижение коэффициента рентабельности активов будет говорить о том, что вложения в определенные активы не дают желательного результата. При планировании увеличения доходности (прибыльности) необходимо проводить анализ показателей рентабельности с учетом необходимых вложений в доходные активы.

spmag.ru

Норма доходности активов — Энциклопедия по экономике

Несмотря на преимущественные права кредиторов на активы и прибыли компании, дела могут пойти настолько плохо, что потери понесут и заимодавцы. Таким образом, мы видим, что абсолютной защищенностью от делового риска не в состоянии похвастаться даже кредиторы. Для пояснения нашей мысли представим фирму с предполагаемой доналоговой прибылью в сумме 4 млн дол. и активами, оцениваемыми в 20 млн дол. Прежде всего, разделим эту предполагаемую прибыль на сумму требуемых для ее получения активов и рассчитаем норму доходности активов, равную в нашем случае [c.268]Прибыльность — это относительный показатель успеха. Каждый из различных показателей прибыльности связывает прибыли компании с другими показателями выручкой за реализованную продукцию, активами или собственным капиталом. Существуют четыре широко распространенных показателя прибыльности операционный коэффициент, норма чистой рентабельности, норма доходности активов и норма доходности собственного капитала. [c.347]

Относительную изменчивость доходности каждой из ценных бумаг характеризует наклон соответствующей линии. Наклон линии для ценной бумаги В круче, чем для ценной бумаги А. Это означает, что при изменении рыночной нормы прибыли доходность ценной бумаги В меняется в большей степени, чем бумаги А. Поэтому доходность актива В более изменчива. Кроме того, угол наклона соответствующей «характеристической линии» свидетельствует о том, что систематический риск данной ценной бумаги превышает единицу, т.е. риск, присущий рыночному портфелю. Иными словами, коэффициент для ценной бумаги В больше единицы. [c.508]

Еще одной формой авансирования средств для получения доходов в будущем является вложение в финансовые активы. Инвестирование в финансовые активы производится, исходя из нормы их доходности (дивиденда по акциям, процента по облигациям и т. д.). Дивиденд и процент, выражая величину доходности созданных капитальных стоимостей, характеризуют период окупаемости активов. Чем выше норма доходности конкретного финансового актива, тем ниже неудовлетворенный инвестиционный спрос, т. е. спрос, который реализуется путем вложения в другие активы. [c.348]

Грамотное управление оборотными активами предполагает также соблюдение баланса между потребностью в товарно-материальных запасах и стоимостью инвестиций в запасы. Причем необходимо просчитывать и альтернативные издержки, т. е. норму доходности, которую может обеспечить капитал, если вложить его не в запасы, а в другие объекты с аналогичными уровнями риска. [c.333]

К сожалению, оценка стоимости активов с учетом факторов времени и неопределенности часто является более сложной задачей, чем предполагает наш пример. Поэтому мы будем рассматривать их влияние отдельно. В главах 2—6 мы большей частью будем обходить проблему риска, либо рассматривая все поступления как достоверно известные, либо говоря об ожидаемых потоках денежных средств и ожидаемых нормах доходности, не заботясь о том, как определяется или вычисляется риск. Затем в главе 7 мы вернемся к анализу того, как рынки капиталов справляются с риском. [c.14]

В этой главе мы ввели понятие приведенной стоимости как способа определения стоимости активов. Вычислить приведенную стоимость просто. Нужно всего лишь дисконтировать будущий поток денежных средств по соответствующей ставке, обычно называемой альтернативными издержками, или предельной нормой доходности [c.23]

Потоки денежных средств дисконтируются по двум простым причинам во-первых, потому что доллар сегодня стоит больше, чем доллар завтра, и, во-вторых, потому что рисковый доллар стоит меньше, чем надежный. Формулы приведенной стоимости и чистой приведенной стоимости выражают эти идеи на языке чисел. Мы смотрим на нормы доходности, преобладающие на рынках капиталов, чтобы определить, какую ставку дисконта использовать с учетом времени и риска. Вычисляя приведенную стоимость активов, мы на самом деле оцениваем, сколько люди будут платить за них при условии, что они имеют альтернативные возможности инвестирования на рынках капиталов. [c.24]

В этой главе мы использовали приобретенные знания о приведенной стоимости, чтобы изучить рыночные цены на облигации и обыкновенные акции. В каждом случае стоимость ценных бумаг подобна стоимости любого другого актива она равна сумме потоков денежных средств, дисконтированных по норме доходности, которую инвесторы ожидают получить от сравнимых ценных бумаг. [c.63]

Рассмотрим фирму, активы которой приносят EPS, равную 5 дол. Если фирма инвестирует средства только ради поддержания существующих активов, то ожидается, что EPS всегда останется равна 5 дол. в год. Однако начиная со следующего года у фирмы появляется возможность ежегодно инвестировать 3 дол. в расчете на акцию в освоение недавно открытого геотермального источника для производства электроэнергии. Ожидается, что инвестиции будут постоянно приносить 20%-ный доход. Однако источник будет полностью освоен к 5-му году. Каковы будут цена акции и коэффициент прибыль-цена при условии, что требуемая инвесторами норма доходности составляет 12% Покажите, что коэффициент прибыль—цена равен 12%, если требуемая норма доходности равна 20%. [c.73]

Фирма может либо оставить деньги у себя и реинвестировать их, либо вернуть их инвесторам. (Стрелками показаны возможные денежные потоки, или трансферты.) Если денежные средства реинвестируются, то альтернативные издержки представляют собой ожидаемую норму доходности, которую акционеры могли бы получить, инвестируя свои средства в финансовые активы. [c.76]

На рисунке 5-1 показан выбор между двумя возможными вариантами. Альтернативные издержки осуществления проекта представляют собой доход, который могли бы получить акционеры, если бы инвестировали свои средства по собственному усмотрению. Когда мы дисконтируем потоки денежных средств по ожидаемой норме доходности сопоставимых финансовых активов, мы определяем, сколько инвесторы были бы готовы заплатить за ваш проект». [c.77]

Ваш ответ «Идея альтернативных издержек имеет смысл лишь в том случае, когда сравниваются активы, которым присуща одинаковая степень риска. В общем случае вы должны выявить активы, риск которых эквивалентен риску рассматриваемого проекта, определить ожидаемую норму доходности этих активов и использовать эту норму в качестве альтернативных издержек». [c.77]

В то время как методы окупаемости и средней прибыли в расчете на балансовую стоимость активов служат весьма узким целям, критерий внутренней нормы доходности имеет гораздо более почтенную репутацию и рекомендуется во многих работах, посвященных финансам. Поэтому если мы более подробно остановимся на его недостатках, то не оттого, что они более многочисленны, а потому, что они менее очевидны. [c.82]

К сожалению, нет вполне удовлетворительного способа найти точную норму доходности долгосрочных активов. Наиболее приемлема для этих целей так называемая норма доходности дисконтированных потоков денежных средств, или внутренняя норма доходности. Показатель внутренней нормы доходности часто используется в сфере финансов. Это удобный критерий, но, как мы еще увидим, он может быть и ошибочным. Поэтому вам следует знать, как ее вычислять и как верно применять. [c.83]

Стоит сделать предупреждение. Некоторые люди путают понятия внутренней нормы доходности и альтернативных издержек, поскольку оба выступают в качестве ставки дисконта в формуле чистой приведенной стоимости. Внутренняя норма доходности является измерителем рентабельности, которая зависит исключительно от величины и времени возникновения потоков денежных средств проекта. Альтернативные издержки представляют собой критерий рентабельности, который мы используем для определения того, сколько стоит проект. Величина альтернативных издержек устанавливается на рынках капиталов. Они представляют собой ожидаемую норму доходности других активов, риск которых сопоставим с риском оцениваемого нами проекта. [c.84]

По сравнению с ценами на акции оцениваемое совокупное потребление изменяется плавно с течением времени. Представляется, что колебания потребления зачастую не совпадают с динамикой фондового рынка. Отдельные акции, по-видимому, имеют низкую или неустойчивую бету потребления. Более того, изменчивость потребления кажется очень незначительной для того, чтобы объяснить средние нормы доходности обыкновенных акций в прошлом, если не допускать чрезмерной антипатии инвесторов к риску». Эти проблемы могут отражать неудовлетворительность наших оценок потребления или, возможно, неудовлетворительность моделей, описывающих распределение индивидуумами своего потребления во времени. Видимо, еще не пришло время практического использования потребительской версии правила оценки долгосрочных активов. [c.181]

На основе каких других сведений финансовый менеджер может судить о риске бизнеса В некоторых случаях активы продаются и покупаются на открытом рынке. Тогда мы можем просто посчитать значения их беты на основе прошлых данных. Например, предположим, что фирма хочет проанализировать риск хранения больших запасов меди. Поскольку медь является стандартизированным, широко распространенным товаром, мы можем посчитать нормы доходности держания запасов меди и вычислить коэффициент бета для меди. [c.212]

Что действительно имеет значение, так это прочность связи между прибылями фирмы и совокупными прибылями на все реальные активы. Мы можем оценить ее либо с помощью бухгалтерской беты, либо через бету потока денежных средств. Эти беты практически идентичны реальному значению бета, за исключением того, что вместо норм доходности ценных бумаг для их рас- [c.214]

Данная концепция верна для любого вида активов. Норма доходности равна потоку денежных средств плюс изменение стоимости, деленное на начальную стоимость. Доход от грузоперевозок для 1991 г. равен [c.291]

Имеется только одна неизвестная переменная г- альтернативные издержки. Она нам необходима, чтобы оценить размер обязательств, возникших в связи с получением кредита. Мы рассуждаем следующим образом. Государственный кредит для вас является финансовым активом клочок бумаги символизирует ваше обещание выплачивать по 3000 дол. в год плюс заключительный платеж в 100 000 дол. по окончании срока. За сколько была бы продана эта бумага при условии ее свободного обращения на рынках капиталов Она была бы продана по цене, равной приведенной стоимости этих потоков денежных средств, дисконтированных по ставке г, т. е. по норме доходности других ценных бумаг с эквивалентным риском. Далее, в категорию ценных бумаг с эквивалентным риском входят другие облигации, выпускаемые вашей фирмой, поэтому все, что вам следует сделать, чтобы определить г, -это ответить на вопрос «Какие проценты выплачивала бы моя фирма за денежный кредит, взятый непосредственно на рынках капиталов, а не у правительства « [c.310]

Концепция 1. Альтернативные издержки (альтернативные затраты на привлечение капитала), г ожидаемая норма доходности, предлагаемая на рынке капиталов активами с эквивалентным риском. Она зависит от риска денежных потоков проекта. [c.503]

Таблица 35-4 содержит всю необходимую информацию. Она показывает нормы доходности безрисковых активов и годовые нормы доходности вашего портфеля и рыночного индекса. В конце таблицы мы подсчитали три показателя среднюю доходность, рыночный риск (/3) и совокупный риск (а). [c.1003]

Именно поэтому, рассчитывая чистую приведенную стоимость, мы дисконтируем потоки денежных средств по ставке, равной альтернативным издержкам инвестирования, т. е. ожидаемой норме доходности ценных бумаг, несущих тот же риск, что и наш проект. На развитых рынках капиталов все активы, одинаковые с точки зрения уровня рисков, оценены так, что по ним складывается одинаковая ожидаемая инвесторами норма доходности. Дисконтируя потоки денежных средств по ставке, равной альтернативным издержкам, мы рассчитываем цену, при которой инвесторы, участвующие в данном проекте, ожидают получить эту самую норму доходности их вложений. [c.1015]

Некоторые специалисты считают, что вся современная теория финансов сконцентрирована в модели оценки для долгосрочных активов. Однако это полнейшая чепуха. Если бы эта модель так и не была никогда обнаружена, наши рекомендации финансовым менеджерам остались бы ровно теми же самыми. Привлекательность модели состоит в том, что она дает нам четкий метод поиска требуемой нормы доходности инвестиций данного уровня риска. [c.1016]

И вновь перед нами идея, привлекательная своей простотой. Существует два вида рисков те, что инвестор имеет возможность диверсифицировать, и те, что диверсифицировать невозможно. Можно измерить недиверсифицируемый, или рыночный, риск инвестиций через степень, в которой стоимость наших инвестиций следует за изменениями совокупной стоимости всех активов в данной экономике. Этот измеритель называют коэффициентом бета данных инвестиций. Единственная категория рисков, о которой инвесторы должны беспокоиться, — это недиверсифицируемые риски проекта, т. е. те, от которых им не удается избавиться. Поэтому требуемая норма доходности инвестиций растет по мере роста коэффициента бета. [c.1016]

Норма доходности активов. Как показатель прибыльности норма доходности активов (или доходности всего инвестированного капитала. — Прим. науч. ред.) учитывает количество ресурсов, необходимых для обеспечения деятельности компании. Норма доходности активов (известная в мире как ROA) отражает эффективность управления, направленного на создание прибылей с имеющимися у компании активами, и, возможно, является наиболее значимым показателем доходности. Норма доходности активов рассчитывается следующим образом [c.348]

Речь идет о всемирно известной взаимосвязи коэффициентов — составной части методики финансового анализа во системе «Дюпон». Норма доходности активов равна произведению оборачиваемости активов и нормы чистой рентабельности реализации. Исследуя эту взаимосвязь на фактических данных многих компаний, аналитики корпорации «Дюпон» обнаружили, что их конкуренты на мировых рынках делятся на группм в соответствии с тем, где именно в этой формуле ими сделан акцент. На одних рынках компании добиваются роста доходности активов за счет роста их оборачиваемости, на других, напротив, за счет роста рентабельности. (Прим. науч. ред.) » Доходность инвестиций (ROI) традиционно рассчитывают как отношение чистой прибыли ко всем активам, а не к собственному капиталу, и поэтому ROI применяют как аналог доходности активов (КОЛ), а не ROR (Прим. науч. рев.) [c.348]

Компания «Санбелт солар продаете» получает 2 млн. долл. прибыли при выручке за реализованную продукцию в 28 млн. долл., ее суммарные активы составляют 15 млн. долл. Рассчитайте коэффициент оборачиваемости совокупных активов данной компании и вычислите норму чистой рентабельности. Помимо этого определите для данной компании норму доходности активов (ROA), норму доходности собственного капитала (ROE), а также балансовую стоимость одной акции, если общая сумма собственного капитала компании составляет б млн. долл. и она имеет 500 000 акций в обращении. [c.358]

Коэффициент рентабельности активов (k6) определяется отношением прибыли-нетто к актявам-нетто и предназначен для определения уровня рентабельности всех активов. Низкая норма прибыли может быть результатом консервативной ссудной и инвестиционной политики, а также следствием чрезмерных операционных расходов (см. k ). Высокое отношение прибыли к активам может быть результатом эффективной деятельности банка и высоких ставок доходных активов. [c.317]

Во-вторых, непосредственный источник средств для финансирования проекта не обязательно связан с минимально приемлемой нормой доходности для проекта. На самом деле имеет значение общее влияние проекта на креди-тоемкость фирмы. Доллар, инвестируемый в любимый менеджером Q проект, не увеличивает кредитоемкость фирмы на 90 центов. Если фирма сделает заем в размере 90% от стоимости проекта, часть займа она обеспечит существующими активами. Любые преимущества от финансирования нового проекта за счет долга, величина которого выше нормального, должны быть отнесены на счет старых проектов, но не нового. [c.511]

Подскажите г-ну Болотному, как вычислить ft,taum, rtlumm, альтернативные издержки для активов компании и скорректированную норму доходности г. Соответствует ли ваша г сделанному консультантом расчету средневзвешенных затрат на капитал (Возможна некоторая погрешность из-за округлений.) [c.522]

Траст готовых активов Merrill Lyn h 8,19%. Среднегодовая норма доходности после вычета расходов за последние 30 дней не может использоваться в качестве прогноза будущих доходов. [c.893]

Статистические проблемы возникают потому, что модель оценки долгосрочных активов компании трудно обосновать статистически, но так же трудно и опровергнуть. Выявлено, что нормы доходности инвестиций в акции с низкими значениями бета слишком высоки (т. е. выше, чем этого следовало ожидать в соответствии с моделью), а доходность акций с высокими коэффициентами бета слишком низкая. Но это может объясняться тем, каким способом применялась модель, а не моделью как таковой4. Кроме того, некоторые тесты, подготовленные специалистами для испытания данной модели, указывают, что средние нормы доходности связаны как с диверсифицируемым риском, так и с показателем бета5. Это, безусловно, не отвечает концептуальной основе модели, в соответствии с которой диверсифицируемый риск не должен быть предметом вознаграждения инвестора, а поэтому не влияет на ожидаемые или средние нормы доходности инвестиций. Конечно, эти статистические результаты могут быть искусственными, т.е. случайными итогами неадекватной процедуры испытания модели. Но если они верны, то задают исследователю загадку если индивидуальные инвесторы вознаграждаются за диверсифицируемый риск, тогда корпорации должны быть способны наращивать собственную стоимость только за счет диверсификации. Однако столь же очевидно, что инвесторы не платят более высокую цену за акции компаний, которые всего лишь осуществили диверсификацию. Да и трудно понять, зачем бы им платить больше, ведь индивидуальные инвесторы обычно способны диверсифицировать свои вложения дешевле и эффективнее, чем компании. Может быть, диверсифицируемый риск только представляется важным фактором, поскольку он оказался в состоянии корреляции с другой переменной х, которая наряду с коэффициентом бета на самом деле определяет ожидаемые инвестором нормы доходности. Это разрешило бы данную загадку, но мы не можем пока определить этот параметр и доказать, что он действительно влияет на вознаграждение за риск. [c.1020]

Глровалютный рынок предоставляет возможность для диверсификации международных актинов и валютного риска. Депозитные учреждения являются основными участниками этого рынка. Они выдают ссуды и привлекают депозиты в разных валютах, хотя доллар СШЛ остается основной валютой, которой торгуют на евровалютном рынке. Евровалютный рынок также способствует международным арбитражным операциям, посредством которых, таким образом, осуществляется перевод капитала в активы с более высокой доходностью и уравнивается норма доходности однородных активов на мировых финансовых рынках. [c.768]

economy-ru.info

Доходность финансовых активов

Перед многими инвесторами встает проблема оценки стоимости активов. Она зависит по большей степени от их доходности и риска. На рынке прослеживается закономерность: чем выше потенциальный риск, тем выше должна быть и ожидаемая доходность актива. У каждого инвестора формируются свои прогнозы относительно отмеченных параметров. Но не стоит забывать, что рынок постоянно движется в направлении определенной равновесной оценки риска и доходности активов.

Финансовые активы в современной действительности как уникальные и сложные объекты управления все больше обретают черты проектов, требующих комплексного управления. Данная тенденция означает, что достоверное определение доходности будущего результата, требует внимания не только специалистов и руководителей финансовых служб, но и проект–менеджеров, специализирующихся на экономике. В России пока это не столь развито, но использование финансовых активов получает должное развитие, что позволит эффективнее маневрировать на рынке и быть успешнее в целом. Важным вопросом является определение наиболее эффективного направления для инвестирования капитала. При этом прирост капитала должен быть достаточным, с тем чтобы компенсировать инвестору отказ от использования имеющихся средств на потребление в текущем периоде, вознаградить его за риск, возместить потери от инфляции в текущем периоде, все вышесказанное объясняет актуальность выбранной темы работы.

Финансовые активы — часть имущественных ценностей, находящихся в денежной форме и в форме различных финансовых инструментов.В экономической науке практически все активы могут быть разделены на обладающие и не обладающие материальным носителем.

Все финансовые активы так же можно разделить на две основные категории:

- финансовые активы, которые могут быть предметом инвестирования и/или спекуляции;

- финансовые активы, предназначенные для хеджирования/страхования или диверсификации финансовых рисков. [4]

Доходность — это относительный показатель эффективности финансового актива, который рассчитывается отношением дохода, который генерируется данным финансовым активом, к величине инвестиции в этот актив. В зависимости от вида финансового актива доход может быть представлен в качестве: дивидендов; процентов; прироста капитализированной стоимости.

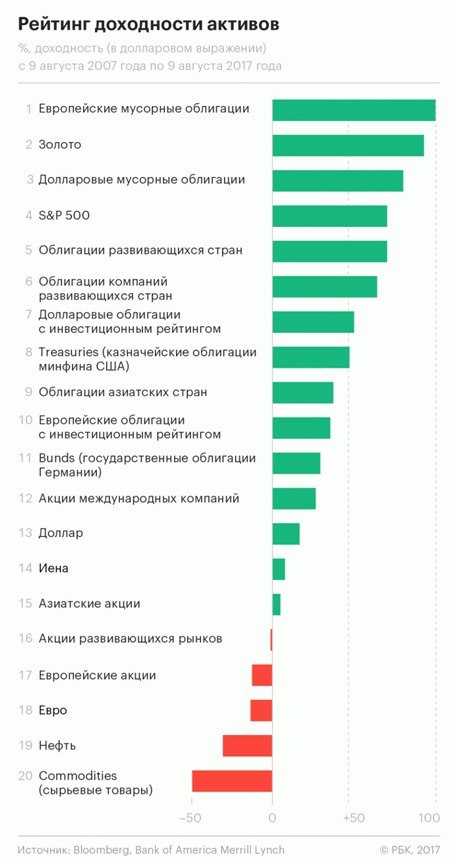

Из крупных инвестиционных банков только Дойчебанк публикует рейтинг доходности финансовых активов, показатели доходности отдельных финансовых активов приведены в приложении.Сведения о доходности финансовых активов на перспективу публикуются во многих специализированных источниках. К примеру, по данным forbes.ru, на начало настоящего года, Россия занимает высокую позицию в рейтинге DoingBusiness от Всемирного Банка, при этом российские акции по мультипликаторам относительно недорогие и предлагают высокую дивидендную доходность. [7]

В 2017 году индекс широкого рынка S&P 500 стал самым доходным активом десятилетия, последовавшего за глобальным финансовым кризисом, начало которого DeutscheBank отсчитывает от 9 августа 2007 года. Доход тех, кто тогда вложился в этот инструмент, сейчас составил бы 106%, Доходность долговых рынков развитых стран составила по итогам десятилетия от 35 до 80%. Лидером среди активов европейского фондового рынка, в целом показавшего отрицательную доходность, стал немецкий индекс DAX (+38%). Доходность европейского сводного индекса Stoxx 600 составила 22%, британского FTSE 100 — скромные 12%, главным образом из–за 36–процентного обесценения фунта стерлингов за отчетное десятилетие. [6] Наиболее эффективным является индивидуальный подход к определению доходности финансового актива. В общем виде формула доходности выглядит следующим образом:

, (1)

где К — доходность финансового актива; Д — доход, получаемый от финансового актива; СI — инвестиции, вложенные в финансовый актив.

Доходность бывает фактической и ожидаемой. Фактическая доходность используется при проведении ретроспективного и статистического анализов и рассчитывается по фактическим данным. Ожидаемая доходность вычисляется на основе прогнозных данных в процессе проведения имитационного перспективного анализа и может быть использована для принятия решений о рациональности покупки определенных финансовых активов.Проведем некоторые преобразования в формуле общей доходности финансового актива

, (2)

где D1 — регулярный доход финансового актива за период времени t; P1– ожидаемая цена реализации финансового актива по истечению периода времени t; P0 — цена финансового актива в момент его покупки; Kd– текущая доходность финансового актива; Кc– капитализированная доходность.

Данная формула может быть использована для принятия решений о рациональности покупки определенных финансовых активов.Инвестиционный процесс является специфичным для определенной инвестиционной среды процессом приобщения инвестора к объекту его инвестиций, который осуществляется для получения определенного инвестиционного дохода с помощью инвестирования. Вообще в инвестиционном процессе принимают участие, как физические, так и юридические лица. Назовем их: инвестор, которого можно определить как субъект, ориентированный на какое–либо изменение свойств объекта для инвестиций, что позволит при небольших вложениях в данный объект восполнить некоторый дефицит требуемых для собственного развития ресурсов, а также изменить собственные свойства в нужном направлении; заказчики, а это разнообразные, как юридические, так и физические лица, которые уполномочены инвестором заниматься реализацией инвестиционного проекта; пользователями объектов инвестиционной деятельности являются инвесторы или же прочие физические, юридические лица, а также государственные, муниципальные органы, различные иностранные государства и прочие международные организации, именно для них создается объект инвестиционной деятельности; поставщики, страховые, банковские, и прочие посреднические организации, различные инвестиционные биржи, а также прочие участники инвестиционного процесса.

При выборе активов для собственного портфеля инвесторы редко руководствуются одной лишь доходностью. Рискдоходности финансовых активов обладает тремя основными отличительными признаками.

- состояние неопределенности, мерой которой служит вероятность неблагоприятных событий в результате финансовых инвестиций;

- потери и упущенная выгода в результате неблагоприятного исхода;

- риск неизбежно сопутствует деятельности субъекта инвестирования

При оценке эффективности инвестиционных проектов используются различные подходы к оценке рисков инвестиционных проектов, именно:разработка формализованного отображения неопределенности с использованием логической шкалы или системы баллов на каждой стадии жизненного цикла проекта.

Для оценки риска инвестиционных проектов и программ рекомендуется применять следующие методы:

- контроль устойчивости, который предполагает разработку пессимистического, наиболее реалистичного и оптимистического сценариев реализации проекта и расчёт точки безубыточности с учетом макроэкономических факторов и моделей развития мирового экономического хозяйства;

- корректировка основных индикаторов и расчетных показателей инвестиционного проекта, а также нормативов, замена проектных значений на наиболее вероятных с учетом стадий жизненного цикла проекта.

Необходимость реализации инвестиций может быть спровоцирована совокупностью различных факторов, однако наиболее распространённым примером является инвестирование, нацеленное на стратегию роста бизнеса. При этом любое инвестиционное решение должно основываться на оценке финансового состояния предприятия и целесообразности участия в инвестиционной деятельности, оценке размера инвестиций и источников финансирования, а также будущих поступлений от реализации проекта.

Перспективы глобальной экономики выглядят умеренно оптимистичными, поэтому многие классы активов имеют высокую инвестиционную привлекательность. Например, вероятен дальнейший рост цен не только на нефть (по крайней мере в первом полугодии), но и на промышленные металлы.

Рисунок 1. Рейтинг доходности активов 2007-2017 гг.

Рисунок 1. Рейтинг доходности активов 2007-2017 гг.Для успешности инвестиций в проект должны соблюдаться следующие экономические условия:

- Доходность — получение инвестором максимальной возможной прибыли от проекта.

- Возвратность вложений инвестора в проект.

- Соотношение и достаточность собственных и заемных средств инвестора.

- Управляемый риск вложений.

В настоящее время процесс инвестирования сталкивается с множеством проблем, начиная от правильного выбора сферы инвестиций и правового закрепления складывающихся инвестиционных отношений и, заканчивая распределением конечных результатов инвестиций, определении и распределении инвестиционной прибыли.Если говорить о долгосрочном инвестировании, то стоит обратить внимание на активы, позволяющие уйти от рисков: золото, швейцарский франк, возможно, криптовалюты. Именно они, скорее всего, покажут хорошую доходность в долгосрочной перспективе

Таким образом, инвестиции должны соответствовать условию повышения уровня доходности и рентабельности реализуемой деятельности, что поможет укрепить результат от финансовой деятельности.

novainfo.ru

Рентабельность активов

Важнейшим показателем здесь является рентабельность активов (иначе — рентабельность имущества). Этот показатель может быть определен по следующей формуле:

Рентабельность активов — это прибыль, оставшаяся в распоряжении предприятия, деленная на среднюю величину активов; получившееся умножаем на 100%.

Рентабельность активов = ( чистая прибыль / среднегодовая величина активов ) *100%

Этот показатель характеризует прибыль, получаемую предприятием с каждого рубля, авансированного на формирование активов. Рентабельность активов выражает меру доходности предприятия в данном периоде. Проиллюстрируем порядок изучения показателя рентабельности активов по данным анализируемой организации.

Итак, рост уровня рентабельности активов по сравнению с планом имел место исключительно за счет увеличения суммы чистой прибыли предприятия. В то же время рост средней стоимости основных средств, других внеоборотных активов, а также оборотных активов снизил уровень рентабельности активов.

В аналитических целях кроме показателей рентабельности всей совокупности активов, определяются также показатели рентабельности основных средств (фондов) и рентабельности оборотных средств (активов).

Рентабельность основных производственных фондов

Показатель рентабельности основных производственных фондов (называемый иначе показателем фондорентабельности) представим в виде следующей формулы:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% и деленная на среднюю стоимость основных производственных фондов.

Рентабельность оборотных активов

Рассмотрим далее порядок исчисления следующего показателя. Рентабельность оборотных активов (иначе — текущих или мобильных активов) может быть выражена при помощи следующей формулы:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% и деленная на среднюю величину оборотных активов.

Рентабельность инвестиций

Показатель рентабельности инвестированного капитала (рентабельности инвестиций) выражает эффективность использования средств, вложенных в развитие данной организации. Рентабельность инвестиций выражается следующей формулой:

Прибыль (до уплаты налога на прибыль) 100% деленная на валюта (итог) баланса минус сумма краткосрочных обязательств (итог пятого раздела пассива баланса).

Рентабельность собственного капитала

Важную роль в финансовом анализе играет показатель рентабельности собственного капитала. Он характеризует наличие прибыли в расчете на вложенный собственниками данной организации (акционерами) капитал. Рентабельность собственного капитала выражается такой формулой:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% деленная на величину собственного капитала (итог третьего раздела баланса).

Если сопоставить рентабельность активов и рентабельность собственного капитала, то это сравнение покажет степень использования данной организацией финансовых рычагов (займов и кредитов) с целью повышения уровня доходности.

Отдача собственного капитала повышается, если удельный вес заемных источников в общей сумме источников формирования активов возрастает.

Разницу между рентабельностью собственного капитала и рентабельностью общей величины капитала принято называтьэффектом финансового рычага. Следовательно, эффект финансового рычага представляет собой приращение рентабельности собственного капитала, получаемое вследствие использования кредита.

Для того, чтобы получить приращение прибыли за счет использования кредита, необходимо, чтобы рентабельность активов за вычетом процентов за пользование кредитом была больше нуля. В данной ситуации экономический эффект, полученный в результате использования кредита, будет превышать расходы по привлечению заемных источников средств, то есть проценты за пользование кредитом.

Существует также такое понятие, как плечо финансового рычага, представляющее собой удельный вес (долю) заемных источников средств в общей сумме финансовых источников формирования имущества организации.

Соотношение источников формирования активов организации будет являться оптимальным, если оно обеспечивает максимальное приращение рентабельности собственного капитала в сочетании с приемлемой величиной финансового риска.

В ряде случаев предприятию целесообразно получать кредиты и в условиях, когда имеет место достаточная величина собственного капитала, поскольку рентабельность собственного капитала увеличивается вследствие того, что эффект от вложения дополнительных средств может быть значительно выше, чем процентная ставка за пользование кредитом.

Кредиторы данного предприятия так же, как и ее собственники (акционеры) рассчитывают на получение определенных сумм доходов от предоставления средств этого предприятия. С позиций кредиторов показатель рентабельности (цены) заемных средств будет выражаться следующей формулой:

Плата за пользование заемными средствами (это прибыль для кредиторов) умноженная на 100% деленная навеличину долгосрочных и краткосрочных заемных средств.

studfiles.net

Формула рентабельности активов: Все детали расчета

Главная » Формула рентабельности активов: Важные детали расчетаЭкономияSavedRemoved 0

Формула рентабельности активов показывает примерное значение показателя эффективности всей организации (компании) в целом. Высокий показатель рентабельности говорит о финансовом благополучии компании и ее конкурентоспособности.

Содержание этой статьи:

Формула расчета рентабельности для каждой категории активов своя. Суммы для исчисления берутся из соответствующего раздела и строки бухгалтерского баланса.

Возрастающий уровень значения показывает на положительную тенденцию в развитии и всей деятельности организации. Снижение значения может свидетельствовать о снижении оборотоспособности компании и рентабельности продаж.

Рентабельность активов

ROA или рентабельность активов показывает относительный уровень экономической эффективности компании. Коэффициент отражает соотношение прибыли к средствам, формировавшим ее. Данные для расчета берутся из бухгалтерского баланса, идущего в отчетность.

Значение относительное и отражается, как правило, в процентном соотношении.

ROA отражает уровень эффективности применения имущества компании (предприятия), степени квалифицированного менеджмента.

Применяется для:

- отчетности денежных вложений;

- характеристики степени дохода от имеющихся денежных вложений и эффективности применения имущества;

- отображения функциональности работы бухгалтеров;

- установления точного уровня доходности в каждой группе активов в отдельности, имеющихся в организации.

Посредством вычисления, реально произвести анализ степени прибыльности компании, вне зависимости от ее оборота.

Коэффициент отражает финансовые позиции компании, ее состоятельность выплачивать кредиты, конкурентоспособность, ее инвестиционную привлекательность (количество инвестиционных рисков).

Показатели рентабельности бывают:

- Суммарные

- Оборотные

- Внеоборотные

Увеличение и уменьшение значения

Рост значения рентабельности чаще всего сопряжен с увеличением уровня чистого дохода предприятия, с ростом стоимости товаров (услуг), а также с сокращением расходов на выпускаемую продукцию или предоставляемых услуг, с возросшей оборачиваемостью.

Уменьшение значения – это показатель снижения получаемой чистой прибыли, с увеличением стоимости оборотных, внеоборотных сумм, пониженной оборачиваемостью.

Формулы для исчисления

Общая формула расчета в коэффициенте, исчисляется путем разделения дохода предприятия за исчисляемый период времени на общие показатели стоимости.

К показателю чистого финансового дохода прибавляются процентные показатели взносов и налоговой ставки.

Полученную сумму следует поделить на произв. активы и умножить на 100%. К этой сумме исчисляемого дохода добавляются проценты, которые были отняты, в том числе и налоговые отчисления. Выплаты по займам следует относить к валовым растратам.

Важно: экономическая рент. акт. рассчитывается по формуле без % платежей, для выявления чистой прибыли компании.

Такое исчисление производится потому, что финансовое вложение в компанию производится двумя способами: за счет денежных масс компании и денег, полученных за счет займа. А в формировании капитала тип поступления финансовых составляющих значения не имеет.

back to menu ↑Расчет по балансу

По внеоборотному имуществу

Внеоборотные активы предприятие использует более 1 года. Это имущество (основные средства, долгосрочные фин. вложения, НМА и т. д.) отражено в первом разделе бух. баланса.

Для исчисления в знаменателе указывается итог в первом разделе – строка 1100 – это показатель рентабельности.

Для анализа доходности показателей других видов, в знаменателе указывается та сумма, которая отображается в балансе в соответствующей строке.

Совет! Самый простой вариант расчета средней рентабельности: следует прибавить суммы показателей начала и конца года и разделить на 2.

Для исчисления в числителе указываются суммы из финансовых отчетов (форма №2):

- строка 2200 — прибыль от продаж;

- строка 2400 — прибыль чистая.

По оборотному имуществу

Концепция расчета данного вида рентабельности идентична предыдущей. Числителем в формуле будет отображена сумма дохода из финансового отчета, знаменателем будет значение средней стоимости оборотных средств. Для расчета, выставляется сумма итога по балансу из 2 раздела строки 1200.

Исчисление отдельного вида будет производиться из расчета суммы из соответствующей строки 2 раздела.

Показатель ROA

ROA предполагает исчисление всех средств организации, а не только самостоятельных средств. Составляющими средств всего предприятия будут не только имеющиеся финансовые потоки, но и обязательства по займам и капитал.

Чем больше показатель, тем больше предприятие получает финансовой прибыли, при сравнительно небольшой степени капиталовложения инвесторов.

Главной задачей работы менеджмента компании является конструктивное вложение финансовых средств организации. Исчисление ROA позволяет установить, может ли предприятие быть рентабельным рычагом для получения прибыли, при сравнительно небольших вложениях.

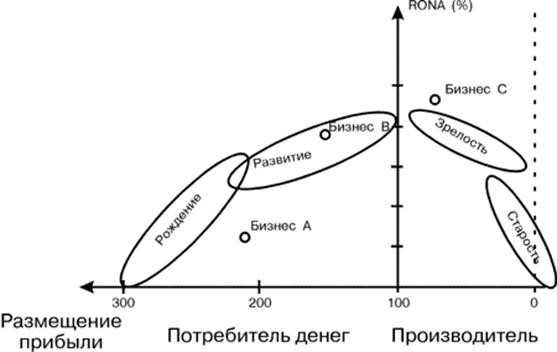

back to menu ↑Коэффициент RONA

RONA – это показатель коэффициента рентабельности чистых активов. Путем исчисления, можно установить правильность использования вложенного капитала и получения большого дохода из вложенных средств его собственниками.

Чистые активы – это суммарная единица себестоимости (стоимость имущества), без включения сумм по выплате каких-либо долгов. Или, другими словами, это коэффициент рентабельности оборотных и внеоборотных финансовых средств.

Все собственники компании заинтересованы повысить это значение. Чистая прибыль напрямую указывает на целесообразность вложения капитала в данную организацию, а также показывает значение выплат дивидендов и отражается на общей стоимости.

Расчет RONA аналогичен исчислению ROA. Есть небольшое отличие – в расчет не следует брать капитальные расходы учреждения. Данный коэффициент – это показатель степени результативности на финансовом рынке.

RONA показывает менеджерам финансовой группы, что существуют вложения в приобретение и содержание имущества. За основу для расчета принимается годовая прибыль, после выплаты всех налогов.

back to menu ↑Для чего нужно рассчитывать ROA бухгалтеру

Считается, что исчислять коэффициент ROA чаще всего необходимо материальной группе аналитиков организации, которые оценивают проведенную работу по ведению эффективности развития бизнеса (изыскивают резервы роста).

Но для бухгалтера и налоговых специалистов предприятия это значение имеет также немаловажную роль. Потому что оценка рентабельности компании и расчет показателя ROA может стать одним из поводов для проверок налоговыми инспекторами.

Реально большие отклонения в рентабельности, в размере более 10% от средней отрасли, является поводом попасть на контроль налоговых органов.

Формула Дюпона

Рентабельность активов формула

yurface.ru