Коэффициент покрытия обслуживания долга (DSCR): примеры, формулы и примеры

Коэффициент покрытия долга, сокращенно DSCR или просто DCR, является ключевым термином в коммерческом кредитовании и финансировании недвижимости. Это важно, когда андеррайтинг коммерческой недвижимости и бизнес-кредиты, а также финансовую отчетность арендатора и является важным компонентом при расчете максимальной суммы кредита. В этой статье мы подробно рассмотрим коэффициент покрытия долга и рассмотрим несколько примеров. Мы также увидим две формулы коэффициента покрытия долга и посмотрим, как их рассчитать.

Что такое коэффициент покрытия обслуживания долга?

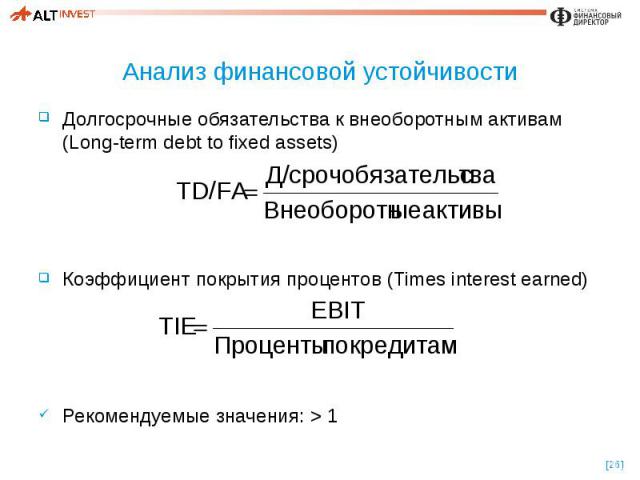

Коэффициент покрытия долга (DSCR) оценивает способность компании использовать свой операционный доход для выполнения всех своих долговых обязательств, включая выплаты основного долга и процентов как по краткосрочной, так и по долгосрочной задолженности. Когда корпорация имеет какие-либо займы на своем балансе, такие как облигации, ссуды или кредитные линии, этот коэффициент часто используется. Это также регулярно используемое соотношение в выкуп заемных средств сделка, наряду с другими кредитными индикаторами, такими как мультипликатор общего долга/EBITDA, мультипликатор чистый долг/EBITDA, коэффициент покрытия процентов и коэффициент покрытия фиксированных платежей, для анализа долговой способности целевой компании.

Это также регулярно используемое соотношение в выкуп заемных средств сделка, наряду с другими кредитными индикаторами, такими как мультипликатор общего долга/EBITDA, мультипликатор чистый долг/EBITDA, коэффициент покрытия процентов и коэффициент покрытия фиксированных платежей, для анализа долговой способности целевой компании.

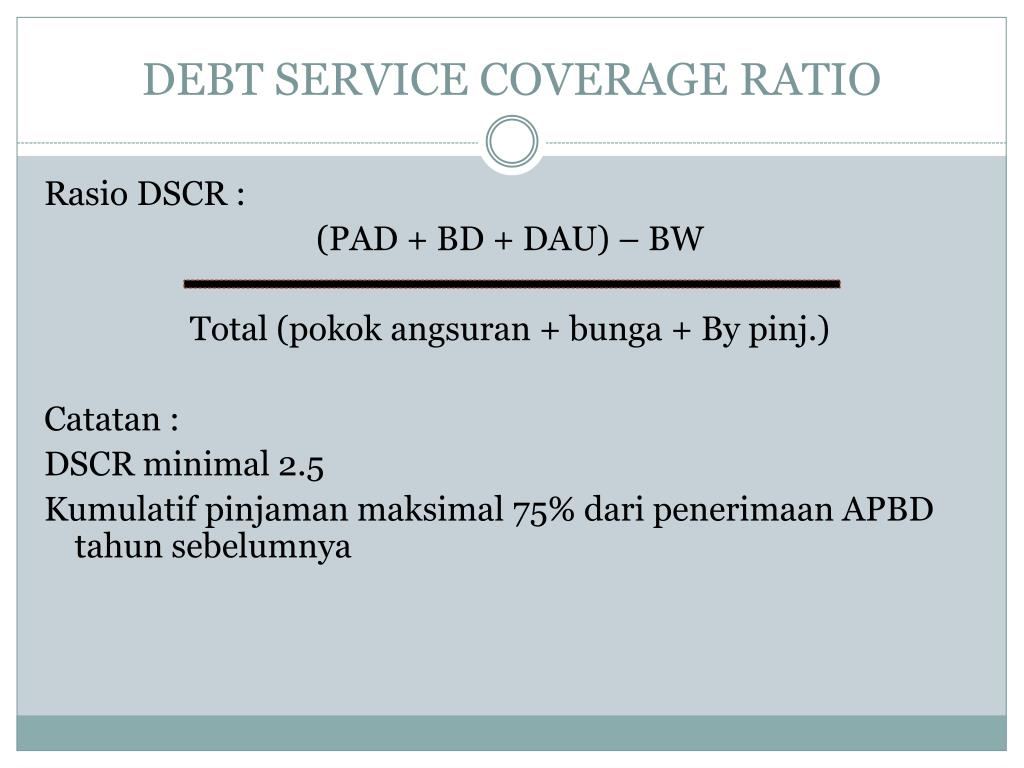

Формула коэффициента покрытия обслуживания долга

Эта формула коэффициента покрытия долга существует двумя способами:

Коэффициент покрытия долга = EBITDA/(Проценты + Основная сумма)

Коэффициент покрытия долга = (EBITDA – Капвложения) / (Проценты + Основная сумма)

Где:

EBITDA = Прибыль до вычета процентов, налогов, износа и амортизации.

Основная сумма = общая сумма кредита краткосрочных и долгосрочных займов.

Проценты = проценты, подлежащие уплате по любым займам.

Капитальные затраты = капитальные затраты.

Некоторые предприятия могут предпочесть использовать последнюю формулу, потому что капитальные затраты не относятся на расходы в отчете о прибылях и убытках, а вместо этого рассматриваются как «инвестиции». Вычитая CAPEX из EBITDA, корпорация будет иметь фактическую сумму операционных доходов, доступных для обслуживания долга.

Вычитая CAPEX из EBITDA, корпорация будет иметь фактическую сумму операционных доходов, доступных для обслуживания долга.

Как рассчитать коэффициент покрытия обслуживания долга?

Это руководство проведет вас через процесс расчета коэффициента покрытия долга. Мы рассмотрим пошаговые ответы на многие случаи расчетов коэффициента покрытия долга.

Пример 1 – Отчет о прибылях и убытках для DSCR

В этом примере мы рассчитаем коэффициент покрытия долга компании А, используя следующий отчет о прибылях и убытках:

| активы | миллиона |

| Продажа | 1000 |

| Стоимость проданных товаров | 200 |

| Валовая прибыль | 800 |

| Операционные расходы | 200 |

| Операционный доход | 600 |

| Расходы в процентах | 200 |

| Прибыль до налогообложения | 400 |

| Налоговые расходы | 200 |

| Чистая прибыль | 200 |

Ответ

Шаг 1: Запишите формулу коэффициента покрытия долга.

DSCR = Обслуживание долга / Чистый операционный доход

Шаг 2: Рассчитайте чистый операционный доход.

Операционный доход рассчитывается путем вычитания операционных расходов из валовой прибыли фирмы. В данном случае это 600 миллионов долларов.

Шаг 3: Найдите долговое обслуживание

Поскольку организация должна выплачивать проценты и основную сумму до уплаты налогов, обслуживание долга часто оценивается ниже операционного дохода. В этом примере обслуживание долга — это просто процентные расходы, равные 200 млн долларов.

Шаг 4: Выполните расчет для определения DSCR.

DSCR = Обслуживание долга / Чистый операционный доход

DSCR = 600 миллионов долларов / 200 миллионов долларов = 3 (или 3x, потому что это соотношение)

Пример 2 DSCR Простой отчет о прибылях и убытках

В этом примере мы рассчитаем коэффициент покрытия долга компании B, используя следующие данные и отчет о прибылях и убытках:

Информация:

Сумма основных платежей составляет 150 миллионов долларов.

| активы | миллиона |

| Продажа | 1000 |

| Стоимость проданных товаров | 200 |

| Валовая прибыль | 800 |

| SG&A расходы | 300 |

| Расходы на НИОКР | 200 |

| Операционный доход | 300 |

| Расходы в процентах | 50 |

| Прибыль до налогообложения | 250 |

| Налоговые расходы | 50 |

| Чистая прибыль | 200 |

Ответ

Шаг 1: Запишите формулу коэффициента покрытия долга.

DSCR = Обслуживание долга / Чистый операционный доход

Шаг 2: Рассчитайте чистый операционный доход.

Операционный доход следует за операционными расходами (расходы на коммерческие и административные расходы и НИОКР). В данном случае это 300 миллионов долларов.

Шаг 3: Найдите долговое обслуживание

В этом случае обслуживание долга выше, потому что компания должна погасить основную сумму долга, а также процентные платежи.

Обслуживание долга равно сумме процентов и арендных платежей плюс погашение основного долга.

Обслуживание долга = 50 миллионов долларов + 150 миллионов долларов = 200 миллионов долларов.

Шаг 4: Выполните расчет для определения DSCR.

DSCR = Обслуживание долга / Чистый операционный доход

DSCR = 300 миллионов долларов / 200 миллионов долларов = 1.5 (или 1.5x)

Пример 3. Элементы, отсутствующие в отчете о прибылях и убытках

В этом примере мы рассчитаем коэффициент покрытия долга компании C, используя следующие данные и отчет о прибылях и убытках:

Информация:

Расходы на НИОКР составляют 25% общих и административных расходов фирмы.

Основные платежи и процентные расходы составляют по 10% операционного дохода компании.

Продажи компании в три раза превышают себестоимость проданных товаров.

| активы | миллиона |

| Продажа | ? |

| Стоимость проданных товаров | ? |

| Валовая прибыль | 400 |

| SG&A расходы | ? |

| Расходы на НИОКР | 200 |

| Операционный доход | ? |

| Расходы в процентах | ? |

| Прибыль до налогообложения | ? |

| Налоговые расходы | 50 |

| Чистая прибыль | ? |

Ответ

Шаг 1: Запишите формулу коэффициента покрытия долга.

DSCR = Обслуживание долга / Чистый операционный доход

Шаг 2: Рассчитайте чистый операционный доход.

Чтобы определить чистый операционный доход фирмы, мы должны сначала вычислить расходы на продажи и исследования и разработки (поскольку эти значения не указаны).

Продажи = 3-кратная стоимость проданных товаров

3 × 400 млн долларов = 1200 XNUMX млн долларов продаж

Расходы на НИОКР = 25% расходов на общие и административные расходы

Расходы на НИОКР = 25% от 200 млн долларов = 50 млн долларов

Продажи — Себестоимость проданных товаров — Расходы на коммерческие и административные расходы — Расходы на НИОКР = Чистый операционный доход

Чистая операционная прибыль = 1200 миллионов долларов – 400 миллионов долларов – 200 миллионов долларов – 50 миллионов долларов = 550 миллионов долларов.

Шаг 3: Найдите долговое обслуживание

Основные платежи и процентные расходы составляют по 10% операционного дохода компании:

10% x операционный доход = основные платежи

Основные платежи = 10% x 550 миллионов долларов = 55 миллионов долларов.

Процентные расходы = 10% от операционного дохода

Процентные расходы = 10% от 550 млн долларов = 55 млн долларов.

Найдите долговую службу:

Обслуживание долга равно сумме процентов и арендных платежей плюс погашение основного долга.

Обслуживание долга = 55 миллионов долларов + 55 миллионов долларов = 110 миллионов долларов.

Шаг 4: Выполните расчет для определения DSCR.

DSCR = Обслуживание долга / Чистый операционный доход

DSCR = 550 миллионов долларов / 110 миллионов долларов = 5 (или 5x)

Пример 4 — DSCR + Заполнение отчета о прибылях и убытках

В этом примере мы рассчитаем коэффициент покрытия долга компании D, используя следующие данные и частичный отчет о прибылях и убытках:

Информация:

Ставка налога установлена в размере 50%.

Расходы фирмы на исследования и разработки составляют на 10 миллионов долларов меньше, чем половина ее расходов на коммерческие и административные расходы.

Основные платежи равны удвоенной прибыли до налогообложения.

Себестоимость проданных товаров составляет 60% от продажной цены.

Чистая прибыль составляет 25% от арендных платежей.

Расходы SG&A составляют 30% продаж компании.

Лизинговые платежи вдвое превышают процентные платежи.

Ответ

Шаг 1: Запишите формулу коэффициента покрытия долга.

DSCR = Обслуживание долга / Чистый операционный доход

Шаг 2: Заполните отчет о прибылях и убытках.

Поскольку большинство строк в отчете о прибылях и убытках пусты, мы должны сначала заполнить отчет о прибылях и убытках, используя имеющуюся у нас информацию:

Арендные платежи

Мы можем вычислить арендные платежи, начав с процентных расходов в размере 20 миллионов долларов (единственное значение, которое у нас есть), что вдвое превышает процентные расходы.

Арендные платежи = 2 x 20 миллионов долларов = 40 миллионов долларов.

рентабельность

Теперь мы можем рассчитать чистую прибыль (поскольку она составляет 25 процентов от арендных платежей).

Чистая прибыль = 25% от 40 миллионов долларов = 10 миллионов долларов.

Прибыль до налогообложения и налоговых расходов

Ставка налога 50% предполагает, что налоговые расходы равны 50% прибыли до налогообложения. Компания сохраняет половину своей прибыли до налогообложения в качестве чистой прибыли. В результате мы можем сделать вывод, что прибыль до налогообложения в два раза больше чистой прибыли.

Прибыль до налогообложения = 2 х 10 млн долларов = 20 млн долларов.

Прибыль до налогообложения – чистая прибыль = налоговые расходы

Расходы на налоги = 20 млн долларов – 10 млн долларов = 10 млн долларов.

Платежи основного долга

Основные платежи равны удвоенной прибыли до налогообложения.

2 x прибыль до налогообложения = основные платежи

Основные платежи = 2 x 20 миллионов долларов = 40 миллионов долларов.

Операционная прибыль

Хотя операционная прибыль не показана, мы можем вычислить ее, добавив позиции, для которых у нас есть значения выше прибыли до налогообложения.

Операционная прибыль рассчитывается как сумма прибыли до налогообложения и процентных расходов.

Операционная прибыль = 20 миллионов долларов + 20 миллионов долларов = 40 миллионов долларов.

Шаг 3: Найдите долговое обслуживание

Обслуживание долга равно сумме процентов и арендных платежей плюс погашение основного долга.

Обслуживание долга = 20 миллионов долларов + 40 миллионов долларов + 40 миллионов долларов = 100 миллионов долларов.

Шаг 4: Выполните расчет для определения DSCR.

DSCR = Обслуживание долга / Чистый операционный доход

DSCR = 40 миллионов долларов / 100 миллионов долларов = 0.4 (или 0.4x)

Интерпретация коэффициента покрытия долга

Коэффициент покрытия долга, равный единице или выше, означает, что операционный доход компании достаточен для покрытия годового долга и выплаты процентов. Как правило, оптимальное соотношение составляет 2 или выше. Высокий коэффициент указывает на то, что корпорация способна брать на себя дополнительные долги.

Коэффициент меньше единицы является нежелательным, поскольку он демонстрирует неспособность компании обслуживать свои текущие долговые обязательства исключительно за счет операционного дохода. Например, DSCR, равный 0.8, показывает, что операционного дохода достаточно, чтобы погасить 80% долговых платежей компании.

Вместо того, чтобы сосредотачиваться на одном показателе, проанализируйте коэффициент покрытия долга компании относительно коэффициентов других компаний в той же отрасли. Если DSCR компании намного выше, чем у большинства ее конкурентов, это свидетельствует о более эффективном управлении долгом. Финансовый аналитик также может захотеть изучить коэффициент компании с течением времени, чтобы увидеть, имеет ли он тенденцию к росту (улучшение) или к снижению (ухудшение) (ухудшение).

Общие применения коэффициента покрытия обслуживания долга

Коэффициент покрытия долга — это стандартный показатель, используемый для оценки способности компании погасить свой непогашенный долг, включая расходы по основному долгу и процентам.

При выкупе с использованием заемных средств компания-эквайер использует DSCR для оценки структуры долга целевой компании и ее способности погашать кредитные обязательства.

Кредитные специалисты банка используют DSCR для оценки способности компании обслуживать долг.

Заключение

Коэффициент покрытия долга является полезным индикатором для измерения общего финансового состояния компании, особенно ее способности обслуживать текущий долг. Коэффициент также может помочь кредиторам и инвесторам определить, безопасно ли для компании брать больше долгового финансирования. DSCR всегда следует сравнивать со средним показателем по отрасли.

DSCR Часто задаваемые вопросы

Большинство кредиторов предпочитают DSCR в диапазоне 1.25x–1.5x. Это означает, что, по крайней мере, актив может генерировать дополнительные 25% дополнительного дохода после того, как все долговые платежи будут произведены.

Просто разделите чистую операционную прибыль (NOI) на годовой долг, чтобы определить коэффициент покрытия обслуживания долга.

Почему важен коэффициент покрытия обслуживания долга?

DSCR является полезным эталоном для определения способности человека или компании выплачивать долги наличными. Более высокий коэффициент указывает на то, что фирма более кредитоспособна, поскольку у нее достаточно финансов для обслуживания своих долговых обязательств, то есть для своевременного осуществления необходимых платежей.

- ФИНАНСОВАЯ ОТЧЕТНОСТЬ: все, что вам нужно знать, с примерами (+ быстрые и простые инструменты)

- ФИНАНСОВЫЙ ОТЧЕТ КОМПАНИИ: лучшие образцы и шаблоны за 2021 год для изучения

- Страхование общей коммерческой ответственности CGL US: политика, покрытие и расходы

- КОЭФФИЦИЕНТ ЖИЛЬЯ: как легко рассчитать коэффициент жилья (+ бесплатные инструменты)

- Управление капиталом: 10+ простых советов, чтобы стать профессионалом

Анализируем коэффициент покрытия долга компании, DSCR

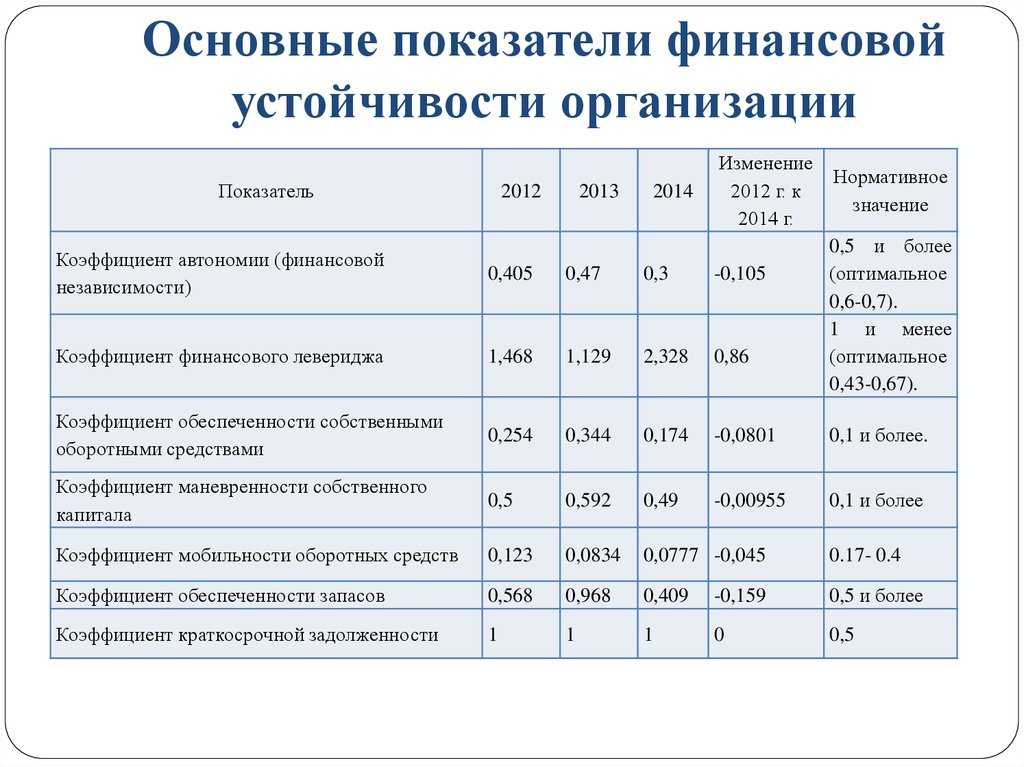

Упрощённое определение: коэффициент покрытия долга (DSCR) – это отношение операционной прибыли компании (Operating Income, либо EBIT) к сумме её регулярных выплат по долговым обязательствам (Repayments of debt и Principal repayments of finance leases). Относится к группе показателей задолженности предприятия.

Относится к группе показателей задолженности предприятия.

Примечание! В этой и других публикациях все показатели рассмотрены для компаний фондового рынка США. У некоторых из этих показателей есть своя специфика в нормах, расчёте по балансу, если их сравнивать с бухгалтерским учётом в России.

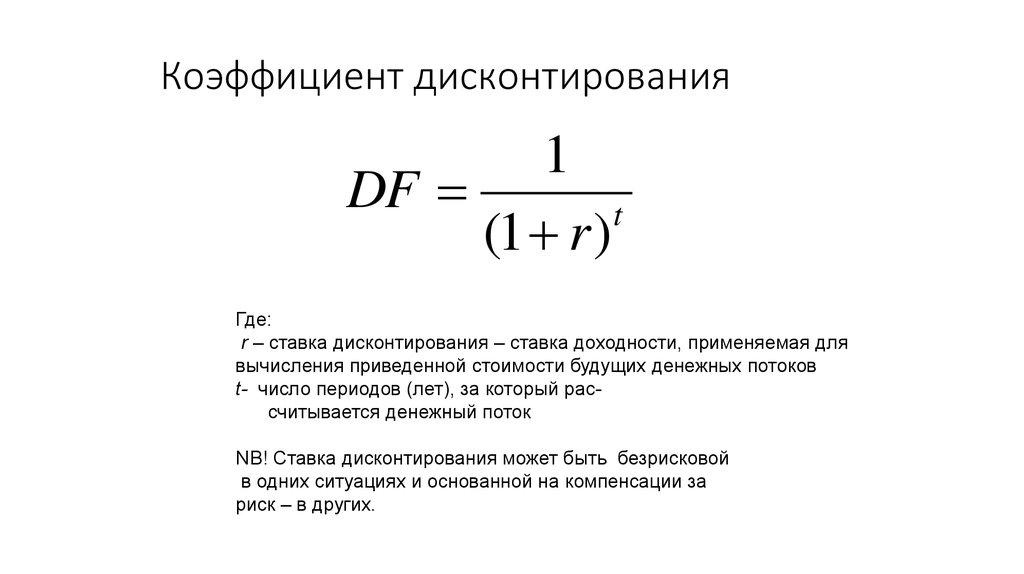

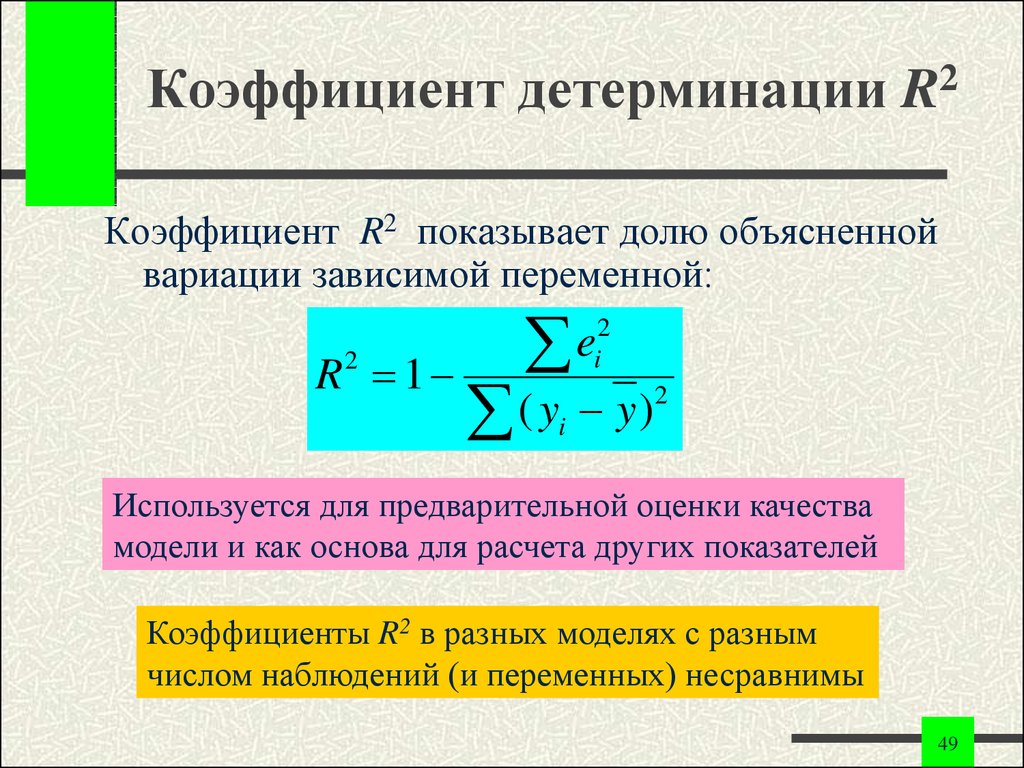

Формула DSCR

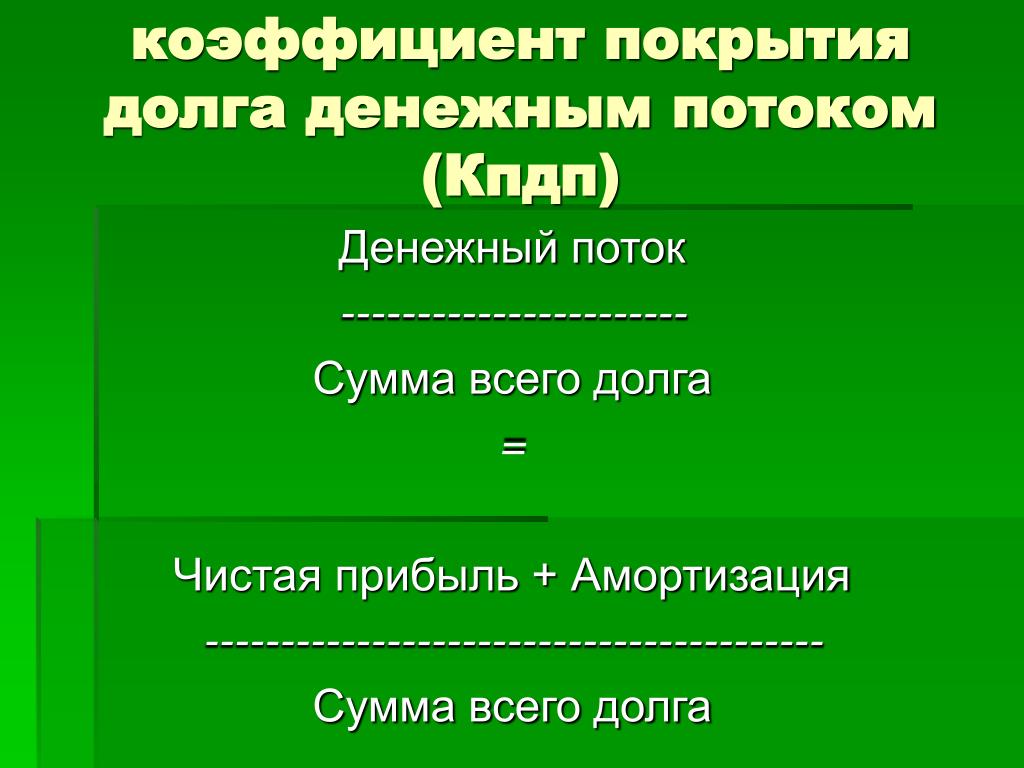

Формула коэффициента покрытия долга имеет различные варианты. На картинках ниже представлен один из них, самый упрощённый:

- Операционная прибыль (Operating Income) – это величина валовой прибыли (Gross Profit) за минусом операционных расходов (Operating expenses). Иногда вместо неё применяют в числителе дроби значение прибыли до выплаты налогов (EBIT). Это происходит в том случае, когда предприятие ведёт только основную деятельность и не имеет поступлений/расходов, связанных с другими видами деятельности.

- Общая регулярная задолженность (Repayments of debt + Repayments of leases) – это сумма выплат по основному долгу (Principal payment) и процентов по её обслуживанию (Interest expense) плюс выплаты по различной аренде (Repayments of (finance) leases).

Не путайте этот показатель со строкой Total Debt (Liabilities) из балансового отчета!

Полезно знать! Другие названия показателя: коэффициент обслуживания долга, Debt Service Coverage ratio, коэффициент покрытия задолженности, DSCR, коэффициент достаточности денежных средств.

Варианты и тонкости расчёта

Другие варианты расчёта показателя Debt Service Coverage ratio предполагают различные вариации учёта данных в числителе. Знаменатель при этом обычно остаётся одним и тем же – это сумма всех регулярных затрат на покрытие задолженности в анализируемый период.

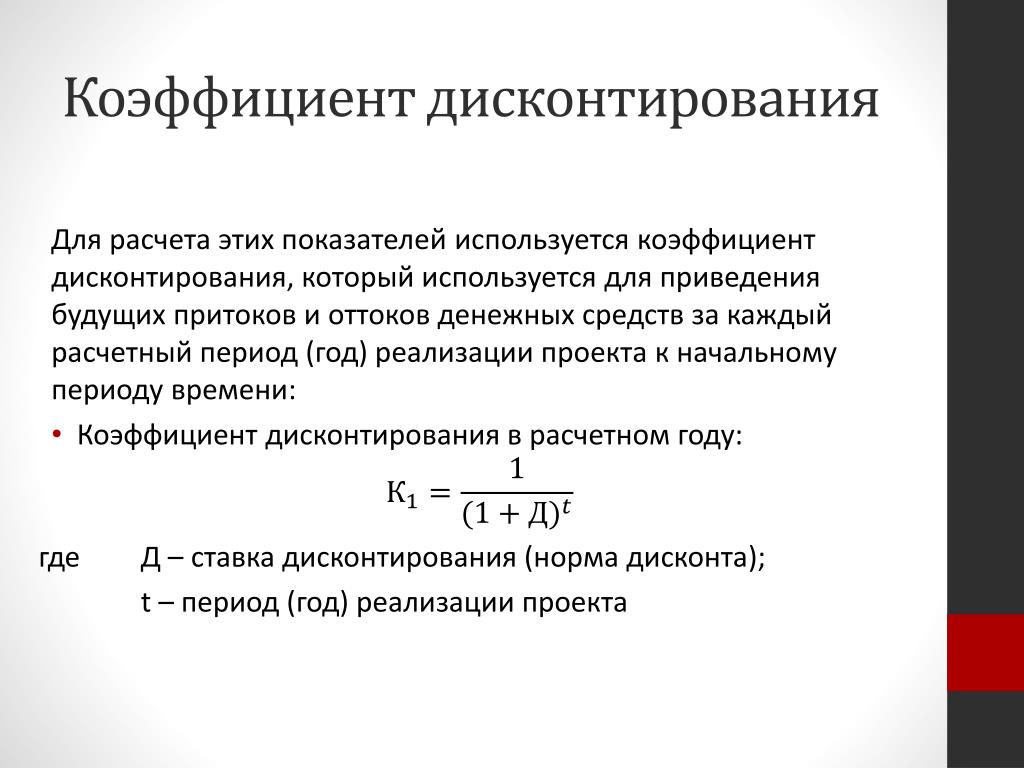

- Например, можно считать мультипликатор обслуживания долга, подставив в числитель скорректированную чистую прибыль, когда к Net Income (непосредственно чистой прибыли) прибавляются расходы по различным начислениям. Есть и другая, более сложная формула её расчёта, на ней останавливаться не будем.

- Также существует вариант формулы коэффициента покрытия долга «по Cash Flow» , когда в числителе подставляется значение свободных (чистых) денежных средств, которые могут пойти на обслуживание долга за минусом выплаченных дивидендов плюс расходы по выплате процентов.

Примечание! В ряде литературы можно встретить вариант расчёта Debt Service Coverage ratio, когда в числителе берётся операционная прибыль, а в знаменателе – общий долг (Total Liabilities)из балансового отчёта. Однако экономическое значение такого соотношения не имеет ничего общего с истинным применением DSCR.

Норма покрытия долга

Усреднённая норма коэффициента покрытия задолженности – это диапазон значения от 1,5 до 2. Почему усреднённая? Потому что в различных отраслях экономики нормативным может быть разное значение из-за отличий в специфике бизнеса, его структуры и особенностей учётной политики внутри предприятия.

Разберём различные значения DSCR, которые могут быть выше или ниже норматива 1,5-2:

- Коэффициент меньше 1 — это означает, что компания не справляется со своей регулярной долговой нагрузкой: обязательными выплатами по задолженностям. У неё попросту не хватает на это свободных денег.

- Значение выше 1 указывает на то, что денег на покрытие регулярных платежей хватает. В целом, чем больше значение превосходит «единицу», тем c большей вероятностью бизнес получит дополнительный займ от кредитора. Считается, что при значении от 1,5 вероятность одобрения приближается к 100%.

- Если у предприятия в динамике показатель растёт и его значение выше 2,5, то данный факт указывает на то, что можно, при необходимости, запросить бОльшую сумму займа у банка.

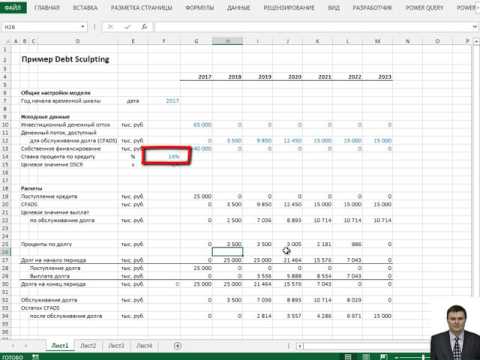

Расчёт достаточности денежных средств следует производить с учётом срока, на который выдан долг, либо срока, на который организация собирается брать деньги у банка. Недостаточно найти значение коэффициента только за 1 или 2 года.

Пример! В целом, «идеальный» расчёт выглядит так:

Бизнес собирается взять долгосрочный займ в банке на 10 лет. Тогда как минимум необходимо просчитать DSCR за последние 10 лет. Если он ежегодно больше минимальной нормы (минимум – выше 1), в динамике его значения растут или нет сильных «провалов» в значениях между периодами, то такое положение вещей может указывать на высокую долю вероятности одобрения заявки банком.

Что показывает

Коэффициент покрытия долга показывает степень платёжеспособности компании по её регулярным долговым обязательствам за счёт операционной прибыли.

Для кредитора данный мультипликатор покажет уровень риска, если он решит выдать займ бизнесу.

В определённых обстоятельствах компания может договориться с кредитором о том, что она будет выплачивать какое-то время только проценты по кредиту. Данная практика широко распространена за рубежом. В таком случае, для оценки её платёжеспособности в первую очередь рассчитывается коэффициент покрытия процентов к уплате.

Как используется

Финансовые учреждения (банки) используют показатель покрытия долга в случае, когда компания подаёт им заявку на получение кредита. Они оценивают кредитное плечо (леверидж) бизнеса, смотрят на динамику показателя и после этого выносят своё решение по заявке.

От динамики Debt Service Coverage ratio, в случае, если его значение за каждый год анализа больше нормы, зависит и процентная ставка, по которой банк выдаст кредит. Чем лучше динамика, тем меньший процент будет платить организация, при прочих равных условиях.

Чем лучше динамика, тем меньший процент будет платить организация, при прочих равных условиях.

Руководство предприятия может использовать мультипликатор DSCR для того, чтобы оценить:

- Вероятность получить кредит в банке.

- Уровень процентной ставки по будущему кредиту.

- Размер суммы, которую можно поставить в заявке банку.

Инвестор оценивает DSCR в том случае, когда знает о том, что бизнесу понадобится дополнительное финансирование. Например, если одна компания решила поглотить (выкупить) другую. Либо, когда руководство заявило о географическом расширении или новом направлении в деятельности.

Инвестору важно понять: насколько бизнес справлялся в прошлом с регулярным покрытием долговых обязательств и какова вероятность, что он сможет за счёт нового кредита сохранить свою доходность и в будущем увеличить её.

Также инвестору важно оценить выгоду от разницы между показателем доходности капитала и процентной ставкой полученного кредита.

Откуда берём данные

Данные для расчёта коэффициента покрытия долга лучше всего брать из первичных источников – сайта компании или в отчётах на портале регулятора.

Регулятор американского рынка – комиссия по ценным бумагам (SEC). Ссылка на страницу поиска отчётов на SEC по тикеру акции: https://www.sec.gov/edgar/searchedgar/companysearch.html

Чтобы самостоятельно рассчитать показатель, вам могут понадобиться те или иные отчёты: всё зависит от того, по какой именно формуле вы будете это делать.

Будем опираться на упрощённый вариант формулы, который мы приводили выше. В таком случае данные операционной или до налоговой прибыли вы можете найти в годовых отчётах о прибылях и убытках (форма 10-K), а данные о регулярных долговых выплатах – в отчёте о движении денежных средств (форма 10-K).

Вот как это выглядит на сайте регулятора США, SEC (смотрите картинки и описание к ним внизу с пошаговыми действиями для нахождения нужных данных – это исключительно пример!):

Помимо первичных, существуют и вторичные источники финансовой информации. К ним относятся как бесплатные, так и платные аналитические порталы, сервисы и онлайн платформы.

К ним относятся как бесплатные, так и платные аналитические порталы, сервисы и онлайн платформы.

В них обычно можно найти данные для самостоятельного расчёта, либо уже готовые коэффициенты. В случае с DSCR на широко известных вторичных источниках готовое значение показателя не встречается. А данные для подстановки в формулу берутся из первичных источников, либо содержат ссылки на просмотр отчётности с сайта или на SEC.

Следует знать! Данные для расчёта показателей или их непосредственные значения могут отличаться друг от друга в разных вторичных источниках. Это связано с различным периодом обновления значений и ошибками при их отображении. Последнее особенно актуально для бесплатных сервисов.

Самая точная информация всегда находится на ресурсах SEC (регулятора), официальном сайте анализируемой компании и некоторых платных вторичных источниках.

Если данная статья оказалась для вас полезной, поделитесь ею в соц. сетях и оцените при помощи блока с 5-ю звёздами ниже. В том же блоке оставляйте ваши комментарии и вопросы к данной статье.

В том же блоке оставляйте ваши комментарии и вопросы к данной статье.

Похожие статьи и страницы:

Поделитесь в соц. сетях:

Оцените статью и оставьте комментарий:

Вводные уроки

и материалы:

4-дневный марафон

Отбор и анализ акций

“3 ступени для выбора прибыльных акций”

– 3 основных урока;

– 3 задания;

– ответы на вопросы;

– итоговый вебинар;

– бонусы за активность;

– спец. предложение только для участников марафона!

Бесплатный интенсив по инвестициям и фундаментальному анализу

Получите доступ >>

Мастер класс

по опционам на акции

Как правильно использовать опционные стратегии в кризис

Разберём с вами:

1. Как работают опционы на акции США. 3 стратегии на реальных примерах с расчётами: зарабатываем на Call и Put опционах.

2. Как опционные стратегии помогают снижать риски инвестору и трейдеру.

Бесплатный мастер класс + материалы по фондовому рынку и основам торговли опционами на акции

Получите доступ >>

Инвестиции через брокера РФ

Возможности для инвестиций через брокера РФ.

Условия и процесс открытия счёта.

Источники анализа эмитентов РФ.

Ответы на вопросы участников.

Запись совместного вебинара с БКС и PDF от гостя

Получить доступ >>

Финансовая грамотность (книга с заданиями)

Мероприятия Инвестклуба

(платные):

12.03 Мастер класс

Практикум для трейдеров и инвесторов

Опционные стратегии на конкретных примерах. Работаем с опционами на акции.

Онлайн Мастер класс

Записаться >>

15. 03 Мастер класс

03 Мастер класс

Практикум для инвесторов и Value трейдеров

– Обзор рынка.

– Разбор индустрии на рынке США.

– Фундаментальный и технический анализ компании.

– Возможные стратегии работы с этой компанией по 3-м методикам: Вэлью инвестирование, Вэлью трейдинг, базовые стратегии с опционами на акции.

Онлайн Мастер класс

Записаться >>

26.03 Мастер класс

Практикум для трейдеров и инвесторов

Опционные стратегии на конкретных примерах. Работаем с опционами на акции.

Онлайн Мастер класс

Записаться >>

Выездное обучение

Инвестиционный ретрит на о.Самуи

Период проведения пока неизвестен!

Индивидуальное обучение:

Инвестору

и Трейдеру

Помощь в подборе портфеля акций на рынке США.

Анализ акций и опционов на них.

Подбор стратегии под индивидуальный психотип.

Записаться!

Тематические подборки:

Как рассчитать коэффициент покрытия долга

- Коэффициент покрытия долга измеряет денежный поток предприятия по сравнению с его долговыми обязательствами.

- DSCR может помочь предприятиям понять, достаточно ли у них чистого операционного дохода для погашения кредитов.

- Чтобы рассчитать DSCR, разделите чистую операционную прибыль на обслуживание долга, включая основную сумму и проценты.

Для того, чтобы малые предприятия целостно понимали свои финансы, важно понимать, как рассчитать коэффициент покрытия долга (DSCR), который может помочь бизнесу решить, сколько он может позволить себе выплатить по долговым обязательствам. DSCR — это показатель способности бизнеса погашать кредиты — отношение доступного денежного потока бизнеса к его долговым обязательствам, включая выплаты основной суммы и процентов по кредиту. Как только вы научитесь рассчитывать DSCR, вы сможете лучше понимать свои финансы и принимать стратегические операционные решения, которые принесут пользу вашему бизнесу.

Как только вы научитесь рассчитывать DSCR, вы сможете лучше понимать свои финансы и принимать стратегические операционные решения, которые принесут пользу вашему бизнесу.

Формула DSCR

Двумя наиболее важными компонентами для расчета коэффициента DSCR являются чистая операционная прибыль и суммы обслуживания долга.

DSCR = Годовой чистый операционный доход / Годовое обслуживание долга Чистый операционный доход: Валовой доход за вычетом операционных расходов Обслуживание долга: Сумма всех текущих долгов, включая основной долг и проценты |

Более глубокое изучение определений поможет вам лучше понять эти термины.

- Чистый операционный доход: Сумма до налогообложения, отражающая валовой доход за вычетом операционных расходов, таких как стоимость проданных товаров, налоги, арендная плата или лизинговые платежи, оборудование, парковка, амортизация и проценты за определенный период; не включает капитальные затраты, такие как приобретение или обслуживание основных средств; не совпадает с EBITDA

- Обслуживание долга: Денежные средства, необходимые для выплаты основной суммы и процентов по кредиту в течение определенного периода

Пример расчета DSCR

Пример может помочь вам понять, как рассчитать DSCR. В этом примере чистая операционная прибыль составляет 1 миллион долларов, а обслуживание долга — 200 000 долларов.

В этом примере чистая операционная прибыль составляет 1 миллион долларов, а обслуживание долга — 200 000 долларов.

1 000 000 долл. США / 200 000 долл. США = 5

При DSCR, равном 5, этот бизнес может покрыть свои существующие долговые обязательства в пять раз за счет текущего чистого операционного дохода. Когда вы рассчитываете DSCR, более высокое число лучше, поскольку оно указывает на большую свободу для покрытия долгов и показывает, что бизнес находится в лучшем положении для погашения кредита. DSCR менее 1 означает, что денежный поток предприятия не может покрыть его долговые обязательства и надежно погасить непогашенные долги.

DSCR, равный 1, означает, что чистая операционная прибыль предприятия достаточна для покрытия его долговых обязательств. Это жесткая маржа; в идеале предприятия должны стремиться к минимальному DSCR 2 или выше. Не существует универсального стандарта для определения «хорошего» коэффициента обслуживания долга. Кредиторы предъявляют особые требования к тому, что они ищут в кандидате на получение кредита.

Кредиторы предъявляют особые требования к тому, что они ищут в кандидате на получение кредита.

Почему ваш DSCR важен?

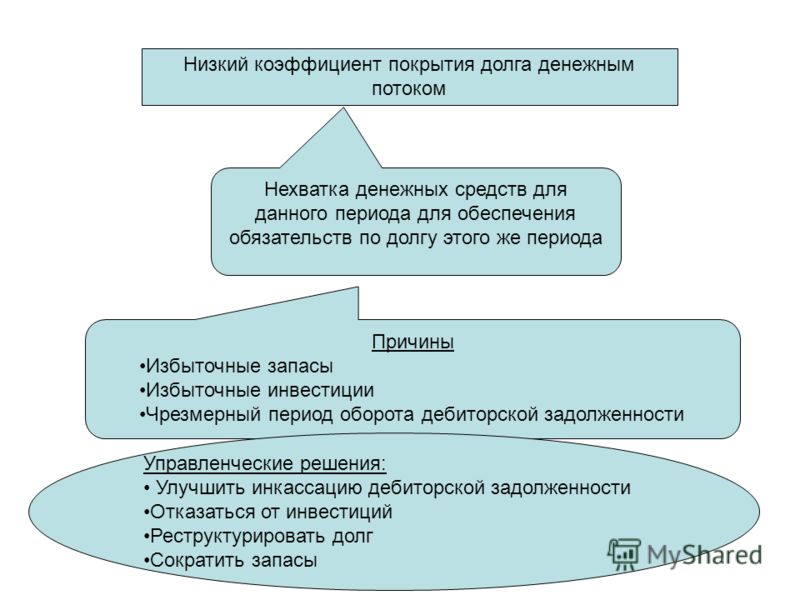

Для компаний с непогашенной задолженностью номер DSCR имеет решающее значение, поскольку он дает представление о способности компании погасить эти долги, включая основную сумму долга и проценты. Знание того, как рассчитать DSCR, и понимание того, что означает полученное число, может помочь вам оценить финансы вашего собственного бизнеса и определить области, требующие улучшения, такие как снижение операционных расходов для получения более высокого чистого операционного дохода.

DSCR полезен не только для финансового управления — кредиторы используют DSCR компании при оценке потенциальных заемщиков, которые хотят получить бизнес-кредит. Коэффициент покрытия долга помогает кредиторам понять, насколько рискованным может быть кандидат на получение кредита; низкий или отрицательный DSCR указывает на заемщика с высоким уровнем риска, что менее желательно, чем кандидат с высоким DSCR.

Как правило, хороший DSCR помогает предприятиям достичь:

- Более высокие шансы на одобрение кредита

- Больше вариантов для типов инструментов финансирования

- Улучшение внутренних операций

Способы улучшения вашего DSCR

Улучшение DSCR в первую очередь требует от вас либо сокращения долга, либо увеличения дохода. Советы и стратегии для этого зависят от отрасли. Однако в целом подходы к улучшению коэффициента покрытия долга включают следующее:

- Договариваться о лучших условиях контракта: Чтобы снизить чистые операционные расходы, предприятия могут попытаться договориться о более низких ценах и лучших условиях по таким вещам, как сырье или доставка. или путем полной смены поставщиков.

- Снижение процентных ставок: Предприятия могут попытаться рефинансировать кредиты для более низкой процентной ставки по долгу.

- Погасить существующий долг: Если возможно, предприятия могут попытаться погасить часть существующего долга, чтобы уменьшить общую сумму долга.

- Работа с финансовым специалистом: Финансовые специалисты могут помочь предприятиям оценить свои финансовые отчеты, такие как отчет о прибылях и убытках, отчет о движении денежных средств и балансовый отчет, чтобы помочь определить пути повышения чистой операционной прибыли, например, за счет увеличения валовой прибыли и снижение операционных расходов.

Отслеживание основных показателей вашего бизнеса

Хороший DSCR может помочь бизнесу во многих отношениях. Во-первых, это может позволить вам получить важную информацию о том, как работает ваш бизнес, чтобы вы могли стратегически управлять своими операциями и в целом улучшить финансовое состояние вашего бизнеса.

Кроме того, сильный DSCR может повысить вероятность одобрения бизнесом кредитов на выгодных условиях, включая более высокие суммы, более длительные сроки погашения и более низкие процентные ставки. Улучшение коэффициента покрытия долга до того, как вы подадите заявку на новый кредит, может быть хорошей стратегией, поскольку это может повысить ваши шансы на получение одобрения на финансирование, которое вы хотите.

Для предприятий с более низким коэффициентом обслуживания долга есть способы улучшить этот коэффициент и поставить свой бизнес в более выгодное положение для покрытия долгов, а также указать кредиторам, что вы являетесь сильным кандидатом на получение кредита.

Формулировка подхода к улучшению DSCR очень важна и часто требует большого опыта в области бухгалтерского учета и бухгалтерского учета. Предприятия могут начать работу с бизнес-ресурсами Первой Республики, такими как Small Business Bookkeeping 101, и проконсультироваться с финансовыми специалистами Первой Республики, чтобы управлять своим общим финансовым состоянием.

Что такое коэффициент покрытия долга (DSCR)

Коэффициент покрытия долга (DSCR) является ключевым показателем способности компании погашать свои кредиты, привлекать новое финансирование и выплачивать дивиденды.

Это один из трех показателей, используемых для измерения долговой способности, наряду с отношением долга к собственному капиталу и отношением долга к совокупным активам.

«Коэффициент покрытия долга — это основной показатель финансового состояния вашей компании, с которым должны быть знакомы все предприниматели», — говорит Алка Суд, старший бизнес-консультант BDC Advisory Services, которая консультирует предприятия по вопросам финансового управления и стратегического планирования.

«Он полезен для оценки вашей способности финансировать будущий рост и широко используется банкирами и инвесторами для понимания кредитоспособности и перспектив компании».

Коэффициент покрытия долга — это основной показатель финансового состояния вашей компании, с которым должны быть знакомы все предприниматели.

Как рассчитать коэффициент покрытия долга?

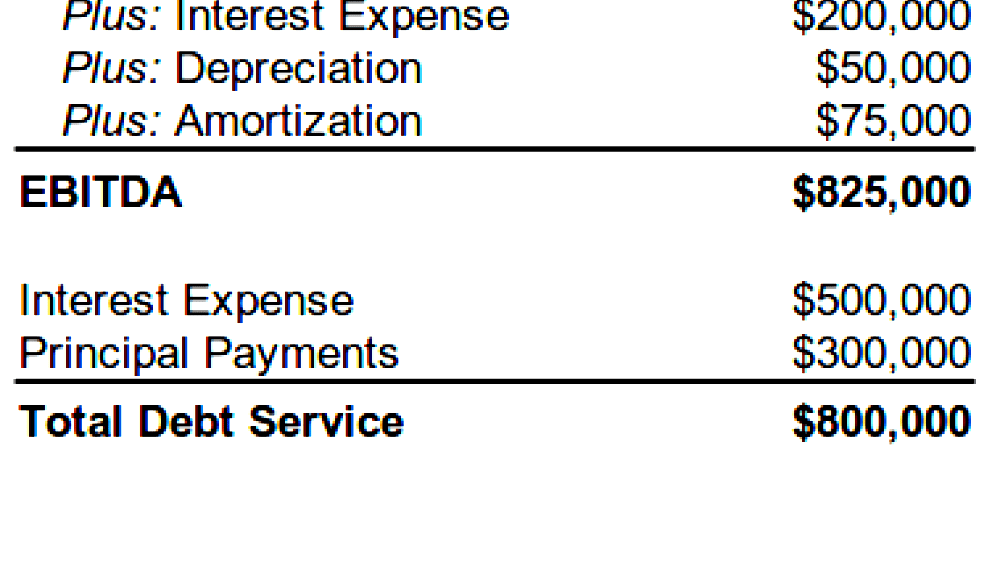

Коэффициент покрытия долга показывает, сколько EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) получает компания на каждый доллар уплаченных процентов и основного долга.

Коэффициент (также известный как коэффициент обслуживания долга) обычно рассчитывается по следующей формуле: часто просчитывается. «Чтобы этот индикатор был полезным, вы должны убедиться, что вы рассчитываете его с правильными входными данными», — говорит Суд.

3 распространенные ошибки при расчете коэффициента покрытия долга

1. Сумма основного долга

Одной из наиболее распространенных причин ошибок является расчет суммы основного долга. Основные платежи не отражаются в отчетах о прибылях и убытках, а в балансовых отчетах показаны только непогашенные остатки по кредитам. «Необходим дополнительный внутренний учет для расчета основных платежей, произведенных за отчетный период», — говорит Суд.

Суммы могут быть особенно запутанными, если компания получила новое финансирование в течение года. В этом случае долговые платежи по различным кредитам могут быть объединены вместе, что может затруднить определение суммы погашения основного долга.

В этом случае долговые платежи по различным кредитам могут быть объединены вместе, что может затруднить определение суммы погашения основного долга.

Чтобы получить правильный расчет, Суд рекомендует запросить в вашем финансовом учреждении отдельный график погашения для каждого из кредитов вашей компании и использовать эти отчеты для оценки сумм.

Она также предлагает вашему бухгалтеру или бухгалтеру перепроверить эти цифры. «Поскольку многие предприятия неправильно рассчитывают сумму, бухгалтеру или бухгалтеру часто приходится возвращаться и корректировать ее».

2. Расходы по капитальной аренде

Второй источник путаницы связан с тем, следует ли включать в расчет расходы по капитальной аренде. Капитальная аренда — это долгосрочная аренда актива; для целей бухгалтерского учета это рассматривается как покупка актива. Например, компания может подписать договор аренды на вилочный погрузчик сроком на три года, при этом срок полезного использования оборудования составляет пять лет, при этом компания может приобрести его по справедливой стоимости в конце срока аренды. Существуют специальные правила бухгалтерского учета для учета этих видов аренды, поскольку арендодатель фактически получил экономическую стоимость актива, как если бы актив был приобретен.

Существуют специальные правила бухгалтерского учета для учета этих видов аренды, поскольку арендодатель фактически получил экономическую стоимость актива, как если бы актив был приобретен.

Некоторые кредиторы исключают расходы на капитальную аренду из коэффициента покрытия обслуживания долга, в то время как другие аналитики включают эти расходы. Если включены расходы по капитальной аренде, полученный показатель называется коэффициентом покрытия фиксированных платежей.

3. EBITDA и EBIT

Также может возникнуть путаница в отношении того, следует ли использовать EBITDA или EBIT (прибыль до вычета процентов и налогов) для расчета коэффициента покрытия обслуживания долга. Можно использовать любой из них, хотя Суд предпочитает показатель EBITDA, поскольку он позволяет быстро приблизиться к денежному потоку.

Дополнительным источником потенциальной путаницы является тот факт, что EBITDA обычно не указывается в отчете о прибылях и убытках компании. (Это связано с тем, что EBITDA не является показателем, признанным в стандарте Общепринятых принципов бухгалтерского учета или GAAP. ) Вам необходимо рассчитать EBITDA, используя данные отчета о прибылях и убытках. Вот формула:

) Вам необходимо рассчитать EBITDA, используя данные отчета о прибылях и убытках. Вот формула:

EBITDA = чистая прибыль + проценты + налоги + износ и амортизация

Уточните у своего бухгалтера

банковские или инвестиционные партнеры, чтобы узнать, какую формулу им нужно увидеть.

Вы также можете рассчитать коэффициент покрытия долга в своих финансовых прогнозах, используя прогнозируемые цифры.

Многие предприниматели смотрят на это и думают: «О, это просто бухгалтерия». Это не просто бухгалтерия. Речь идет об обеспечении будущего финансового благополучия вашей компании.

Для чего используется коэффициент покрытия обслуживания долга?

Коэффициент покрытия долга обычно используется для трех основных целей:

1. Кредиты

Кредиторы используют этот коэффициент в качестве основного показателя способности компании выполнять свои обязательства по выплате процентов и основной суммы долга.

2. Инвестиции

Акционеры, потенциальные инвесторы и покупатели бизнеса используют коэффициент в качестве показателя финансового состояния компании и потенциала дивидендов. «Он показывает, сколько денег осталось для акционеров или инвесторов», — говорит Суд.

«Он показывает, сколько денег осталось для акционеров или инвесторов», — говорит Суд.

3. Стратегическое планирование

Предприниматели могут использовать коэффициент для оценки своих возможностей роста и получения дополнительного финансирования. «Если все мои деньги пойдут на погашение долга, мне нечего будет реинвестировать в компанию», — говорит Суд. «Мне придется найти альтернативный способ финансирования моих проектов роста».

Это хорошая идея, чтобы рассчитать коэффициент, когда вы делаете финансовые прогнозы для крупных инвестиций или в рамках стратегического планирования. «Это одно из ключевых значений этого показателя», — говорит Суд. «Это помогает вам увидеть, будет ли ваше здоровье все еще в правильном состоянии. Если нет, то вам лучше вернуться и выяснить, как вы собираетесь заставить это работать, чтобы не нарушать ни одно из этих соотношений рисков.

«Многие предприниматели смотрят на это и думают: «О, это просто бухгалтерия». Это не просто бухгалтерия. Речь идет об обеспечении будущего финансового благополучия вашей компании».

Речь идет об обеспечении будущего финансового благополучия вашей компании».

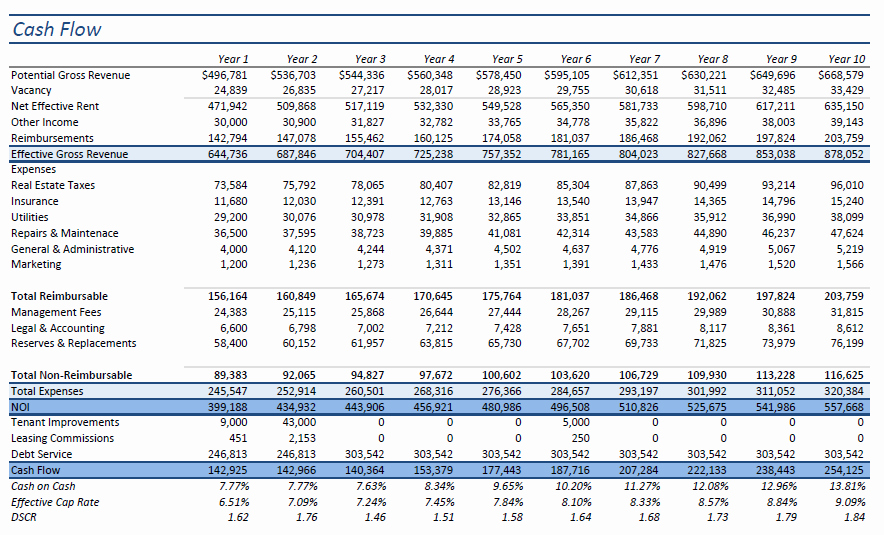

Пример коэффициента покрытия долга

Используя приведенный ниже отчет о прибылях и убытках ABC Co., мы видим, что компания имела EBITDA в размере 282 800 долларов США и выплатила проценты в размере 21 000 долларов США в течение года. Если бы выплаты основного долга (которые обычно не отражаются в отчете о прибылях и убытках) составляли 49 700 долларов США, то общая сумма обслуживания долга составила бы 70 700 долларов США, а коэффициент покрытия обслуживания долга был бы равен 4. *)

282 800 долл. США

(21 000 долл. США + 49 700 долл. США) = 70 700 долл. США

= 4 раза

Увеличить изображениеЧто такое хороший или плохой коэффициент покрытия обслуживания долга?

Соотношение 2 или выше обычно считается здоровым. «Если вы на 1, вся заработанная вами EBITDA идет прямо в долг», — говорит Суд. «На налоги не остается ничего, а тем более на реинвестирование в бизнес или выплату дивидендов».

«На налоги не остается ничего, а тем более на реинвестирование в бизнес или выплату дивидендов».

При этом Суд предупреждает, что кредиторы и другие партнеры часто имеют разные уровни, которые они считают здоровыми или рискованными. «Твердых цифр нет», — говорит она.

Эти заинтересованные стороны также знают, что коэффициент компании может временно зависеть от уникальных условий. Например, компания могла сделать крупные инвестиции в то время, когда ожидаемый рост продаж еще не полностью проявился в виде более высоких доходов.

«Номер носит информационный характер», — говорит Суд. «Это приглашает к дальнейшему обсуждению».

Как банки используют коэффициент покрытия долга?

При оценке запроса на получение кредита кредиторы обычно смотрят на коэффициент покрытия долга компании наряду с несколькими другими показателями финансового состояния компании и ее долговой способности.

«Мы смотрим на это в контексте ряда показателей, а затем делаем свою оценку», — говорит Суд. «Это соотношение может быть неправильным, но у клиента могут быть исключительные успехи в какой-то другой области. Это часть понимания общего контекста компании».

«Это соотношение может быть неправильным, но у клиента могут быть исключительные успехи в какой-то другой области. Это часть понимания общего контекста компании».

Банк может также потребовать от получателя ссуды сообщать коэффициенты в разные периоды срока действия ссуды, чтобы оценить, поддерживает ли компания финансовое положение.

Коэффициент покрытия долга часто оценивается наряду с другими показателями:

- Коэффициент покрытия с фиксированной оплатой (см. ниже)

- Коэффициент покрытия процентов (см. ниже)

- Отношение долга к собственному капиталу

Долг

Собственный капитал

- Отношение долга к активам

Долг

Итого активы

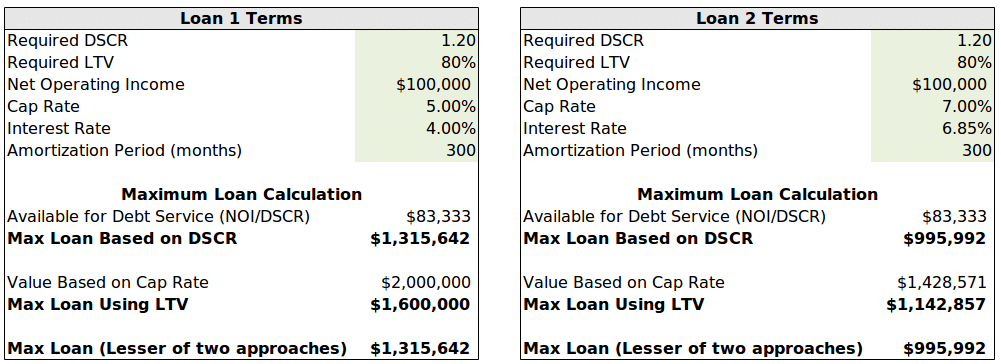

Как коэффициент покрытия обслуживания долга соотносится с недвижимостью?

1. Покупка недвижимости

Покупка недвижимости может повлиять на коэффициент покрытия вашего долга, повлияв на выплаты по долгам вашей компании и если недвижимость будет приносить дополнительный доход вашей компании.

2. Финансирование

Если у вашей компании плохой коэффициент покрытия долга, это может повлиять на ее способность получить финансирование недвижимости.

Коэффициент покрытия фиксированных платежей по сравнению с коэффициентом покрытия обслуживания долга

Коэффициент покрытия фиксированных платежей является вариантом коэффициента покрытия обслуживания долга, в котором расходы по капитальной аренде включаются в погашение долга.

Как вы анализируете коэффициент покрытия вашего долга?

Суд советует компаниям ежегодно пересматривать свой коэффициент покрытия долга, чтобы проверить свое финансовое состояние и сравнить его с предыдущими годами. Как упоминалось выше, если соотношение ниже 2, это может потребовать более внимательного изучения.

«Если вы видите, что он растет, можете не волноваться», — говорит она. «Если вы видите, что оно ухудшилось, то это возможность покопаться, чтобы выяснить, что произошло, и составить план, чтобы изменить это соотношение».