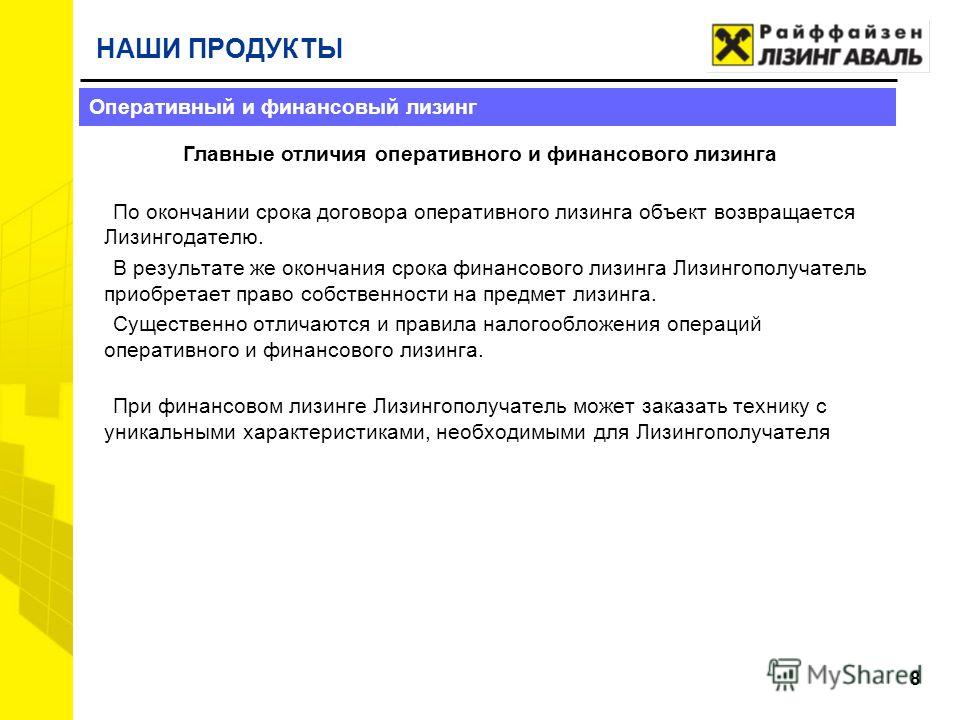

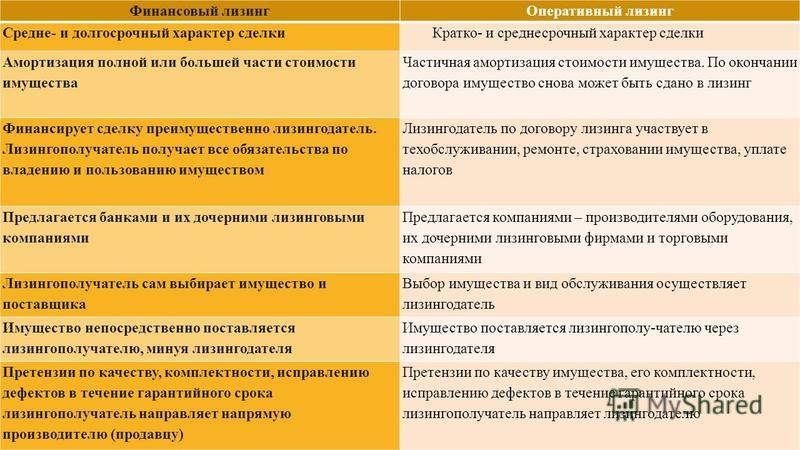

Операционный и финансовый лизинг — различия

Мир финансирования активов, договоров аренды и лизинга бывает не всегда настолько понятен, как хотелось бы. Одна из областей, при понимании которой часто возникают сомнения, — разница между финансовым и операционным лизингом.

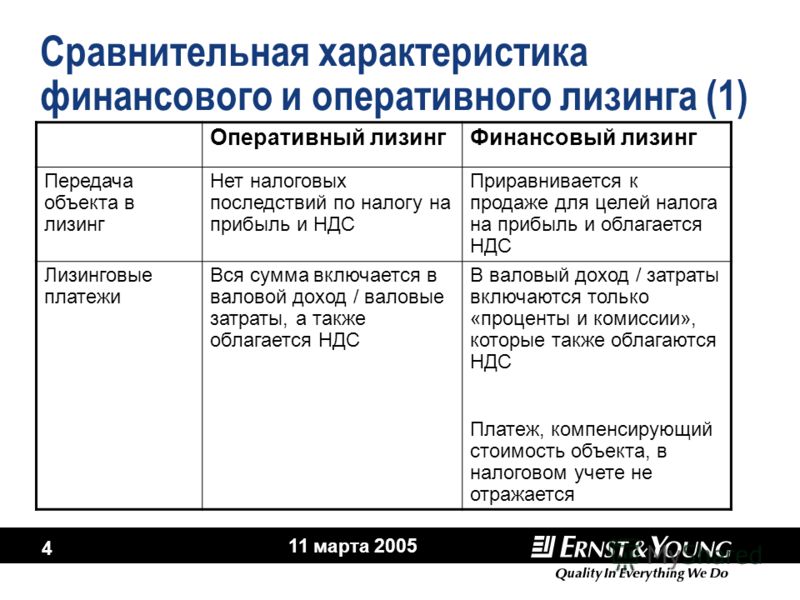

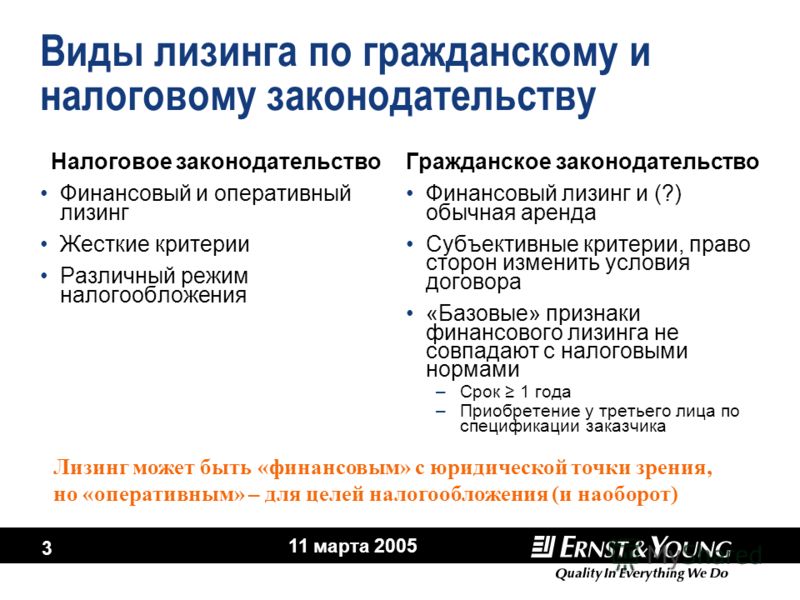

В российском законодательстве правовые и организационно-экономические особенности лизинга определены Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге), учет лизинга регламентирован Приказом Минфина РФ от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга». В обоих документах в основном описываются операции финансового лизинга.

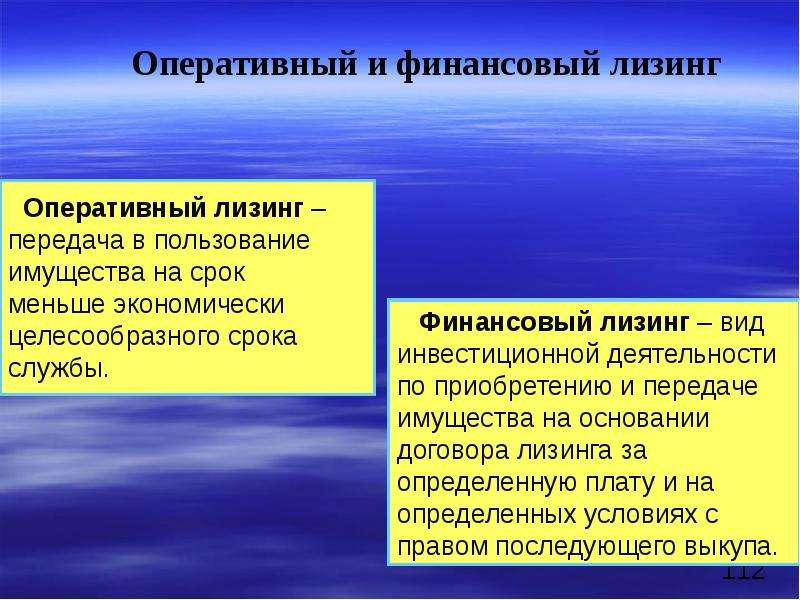

Операционный лизинг — услуга, по своему определению отличающаяся от финансового лизинга. Поэтому начнем с объяснения финансового лизинга.

Что такое финансовый лизинг?

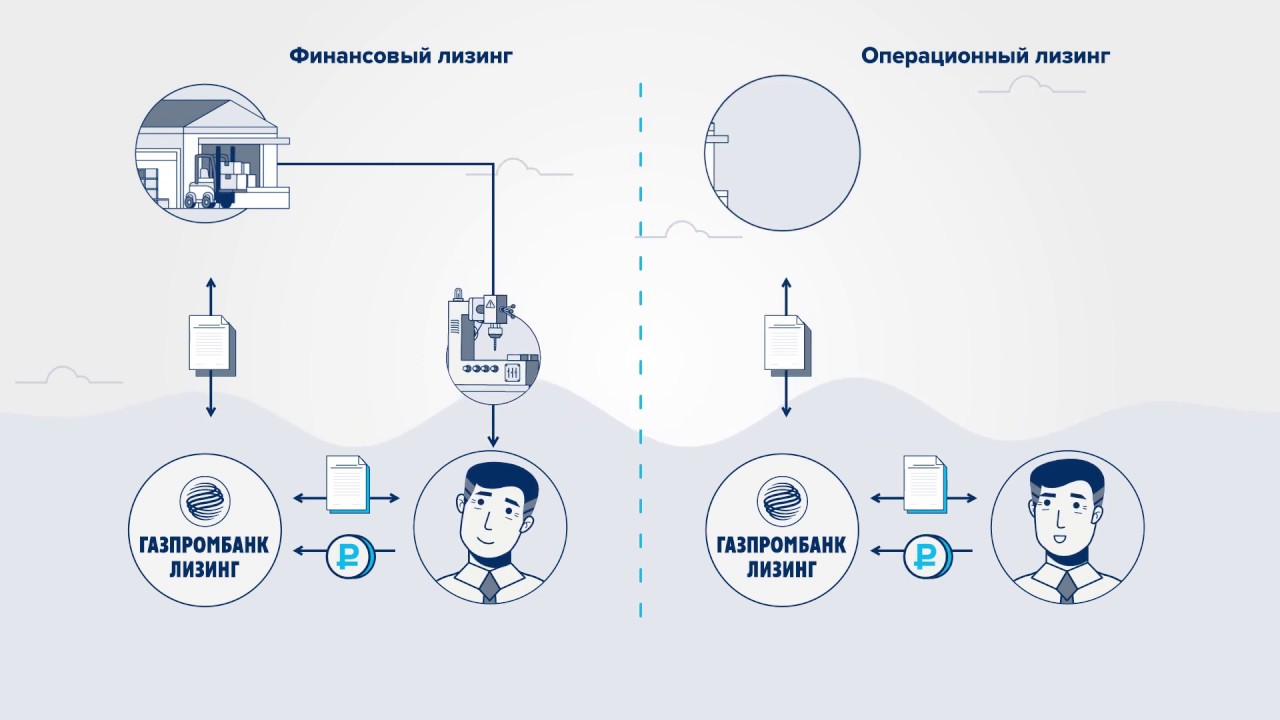

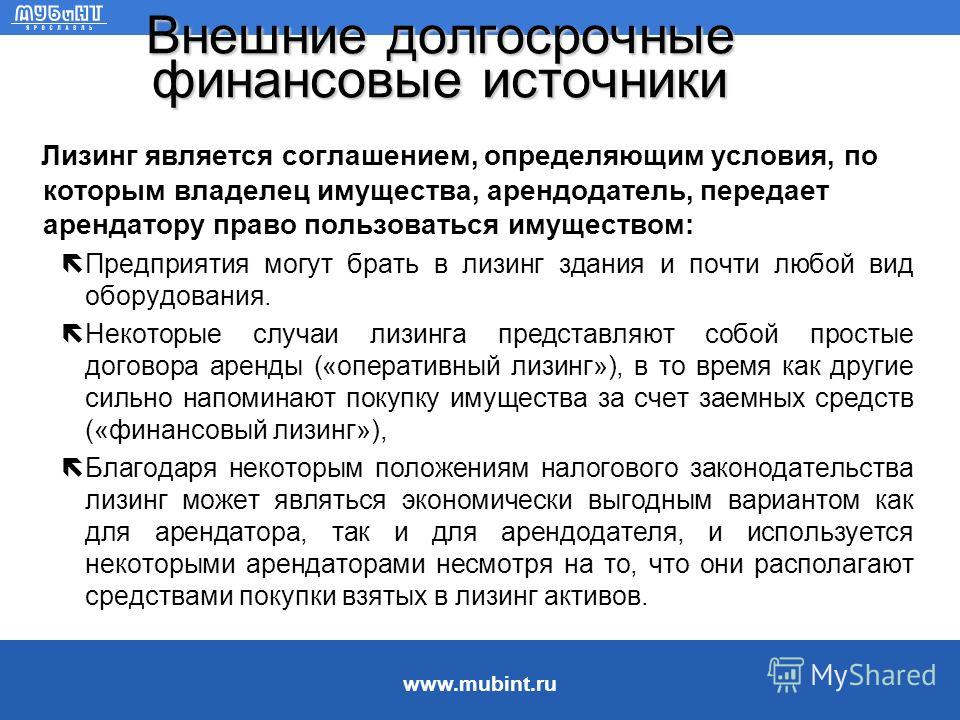

Финансовый лизинг — способ предоставления финансирования, когда фактически лизингодатель (лизинговая компания, арендодатель) покупает актив для конечного пользователя (лизингополучателя или арендатора) и передает его в аренду на согласованный период времени.

«Право владения и пользования предметом лизинга переходит к лизингополучателю в полном объеме, если договором лизинга не установлено иное».1

В общем это означает, что лизингополучатель находится в практически такой позиции, как если бы он приобрел актив.

С точки зрения бизнеса активы — это имущество, способное приносить доход. На предприятии это: здания, оборудование, сырье на складах, деньги на счетах, автотранспорт и многое другое. В бухгалтерском балансе компании их стоимость указывается в активе. В этой статье мы подразумеваем под активом транспортное средство (ТС) или спецтехнику.

Лизинговая компания (ЛК) получает арендные (лизинговые) платежи в счет вознаграждения за сдачу актива в финансовую аренду (лизинг) лизингополучателю. ЛК сохраняет за собой право собственности, но клиент получает полноценное право на пользование активом.

Лизингополучатель будет вносить лизинговые платежи, которые покроют рыночную стоимость актива за время лизинга.

Главное условие договора — ежемесячное внесение этих платежей и иногда довольно крупного выкупного платежа в конце срока лизинга. Когда все выплачено, право собственности на актив переходит от лизинговой компании к арендатору (лизингополучателю). Технически финансовый лизинг не может быть прерван или отменен, хотя возможно завершить его ранее даты условленной в договоре лизинга в случае досрочного выкупа имущества. График с условиями досрочного погашения включается в договор.

Когда все выплачено, право собственности на актив переходит от лизинговой компании к арендатору (лизингополучателю). Технически финансовый лизинг не может быть прерван или отменен, хотя возможно завершить его ранее даты условленной в договоре лизинга в случае досрочного выкупа имущества. График с условиями досрочного погашения включается в договор.

Конечный этап лизинга

Что произойдет по окончании основного периода финансового лизинга может варьироваться и зависит от условий договора лизинга. Возможны такие опции:

- клиент выкупает предмет лизинга по остаточной стоимости, а не рыночной стоимости;

- лизингополучатель переводит долг по договору лизинга третьей стороне.

Если клиент хочет взять в лизинг новый автомобиль, ЛК предлагает услугу продажи старого авто в трейд-ин. Полученные после реализации средства засчитываются в счет исполнения обязательств лизингополучателя по внесению авансового платежа по новой сделке.

Операционный лизинг

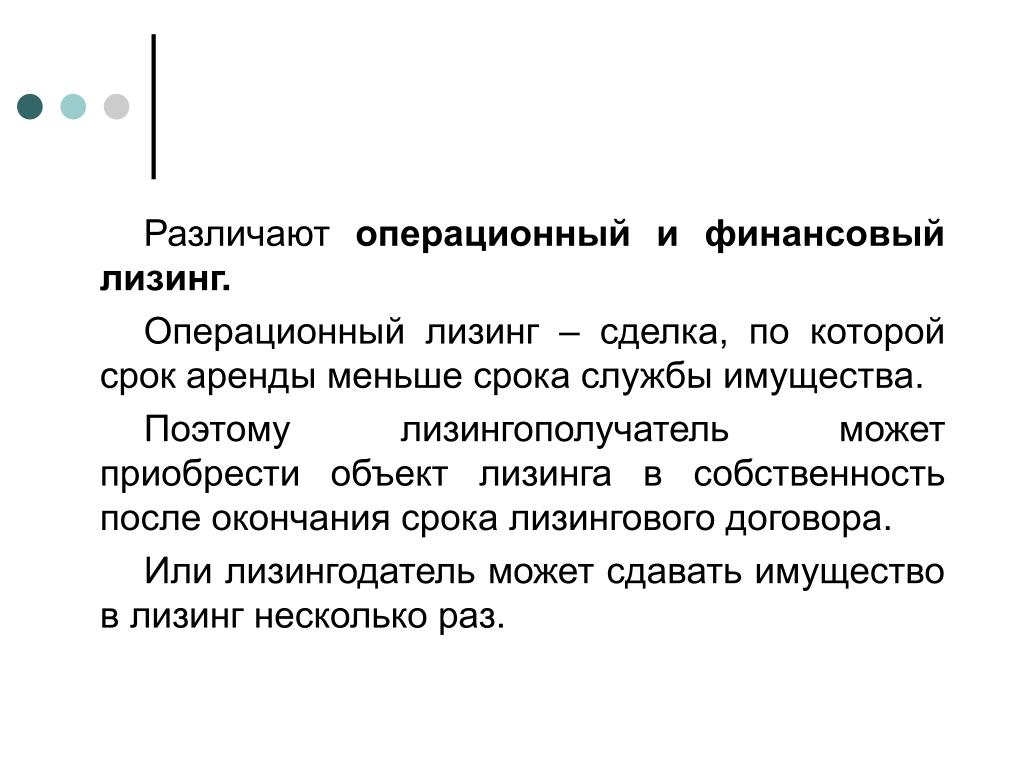

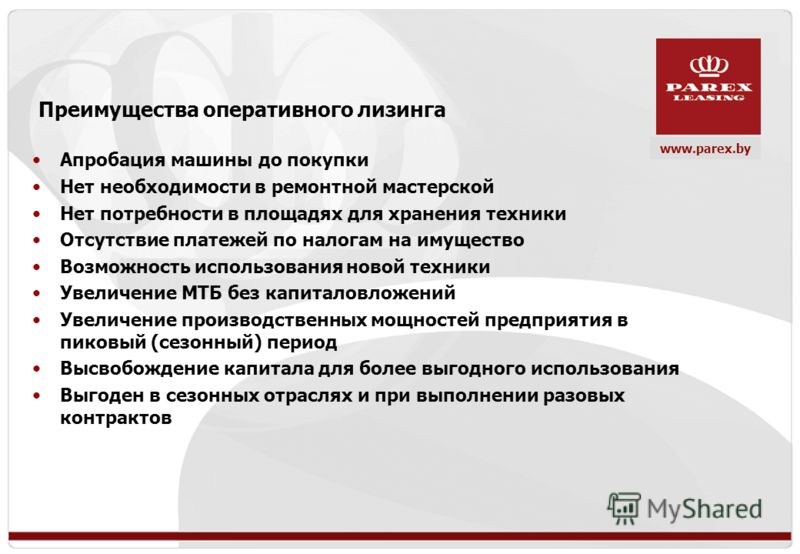

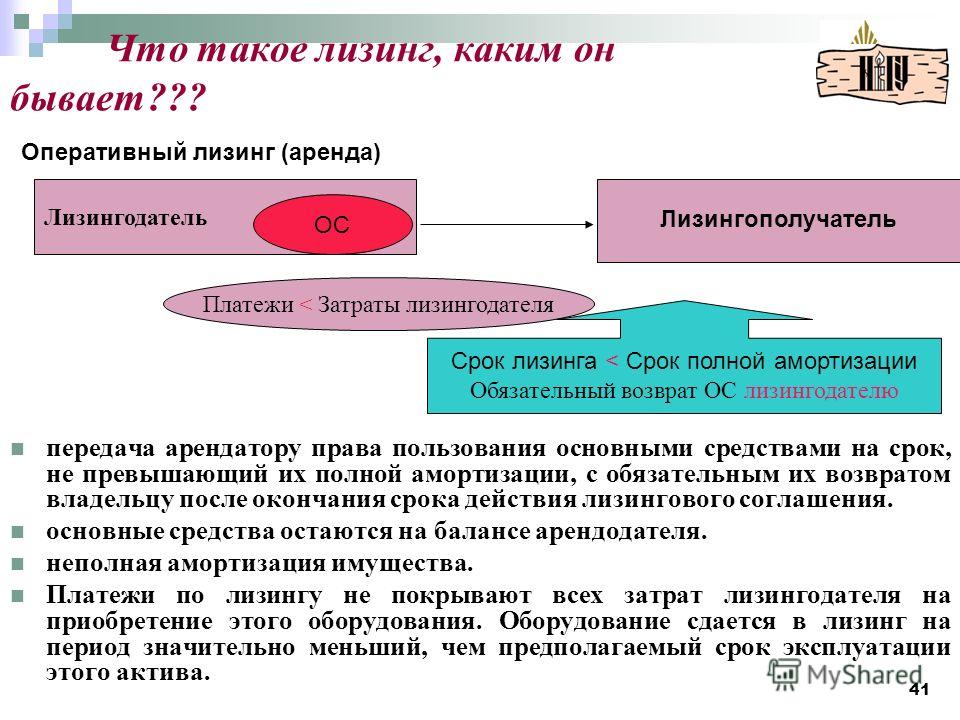

В контрасте с финансовым лизингом операционный лизинг не предает лизингополучателю ни рисков, ни преимуществ владения активом. Такой лизинг заключается на меньший срок, чем предельный срок работоспособности имущества.

Такой лизинг заключается на меньший срок, чем предельный срок работоспособности имущества.

Остаточная стоимость прогнозируется в начале лизинга, и лизингодатель берет на себя риски, связанные с тем, будет ли соответствовать реальная остаточная стоимость расчетам лизингодателя, сделанным относительно остаточной стоимости предмета лизинга. Поэтому операционный лизинг чаще можно увидеть в таких сферах деятельности и производства, в которых активы имеют большой амортизационный период, например: воздушные суда, транспортные средства, строительное и машинное оборудование. Клиент получает возможность пользоваться предметом лизинга на протяжении согласованного срока лизинга оплачивая арендные (лизинговые) платежи в установленные сроки и размере. Не вся стоимость актива выплачивается за срок аренды (лизинга) в сравнении с финансовым лизингом.

Операционный лизинг зачастую включает в договор дополнительный пакет услуг, как техническое обслуживание автомобиля, топливная программа, шинный сервис и другие.

Право собственности на предмет лизинга остается у лизингодателя, но по окончании срока лизинга актив (предмет лизинга) возвращается лизингодателю. После окончания срока лизинга и возврата лизингополучателем актива (предмета лизинга) лизингодатель вправе использовать предмет лизинга по своему усмотрению, в т.ч. может продать предмет лизинга. Тот же лизингополучатель может продолжить арендовать актив по справедливой арендной плате, но в этом случае заключается не договор лизинга, а договор аренды.

Обобщенно

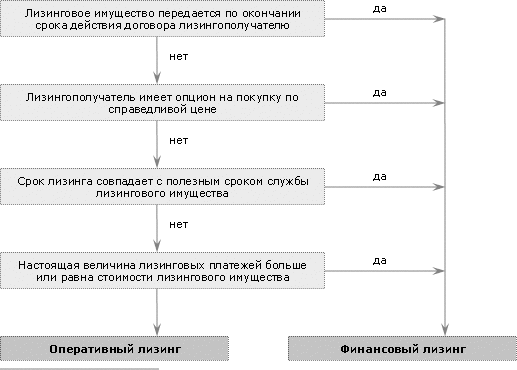

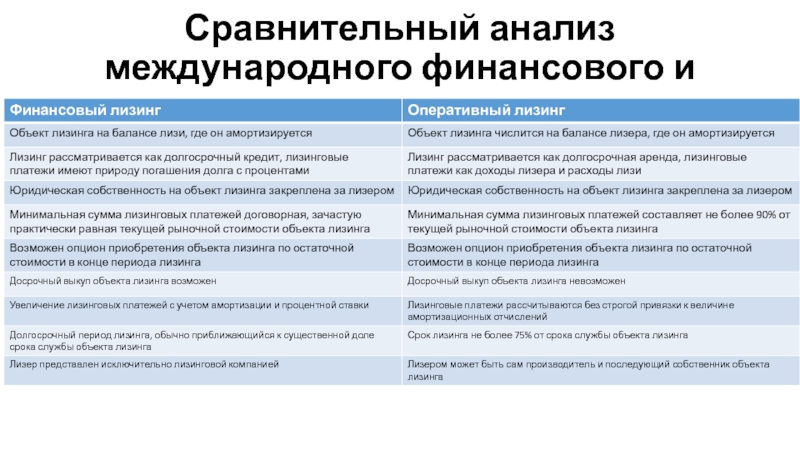

Классификация лизинга, финансового или операционного, базируется на рисках и преимуществах владения предметом лизинга, а также на том, передается ли право собственности на предмет лизинга по окончанию срока лизингополучателю. Ценность этих факторов, как правило, является субъективной, поэтому важно внимательно знакомиться с условиями договора лизинга.

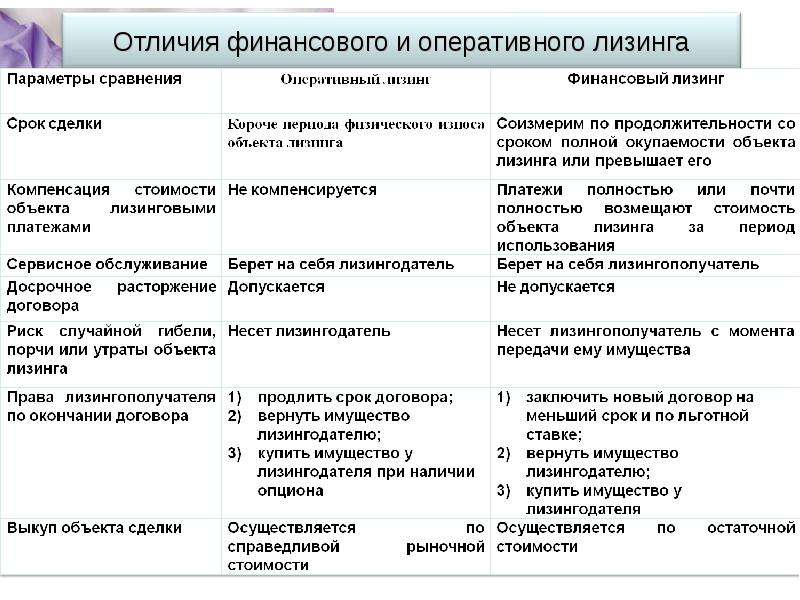

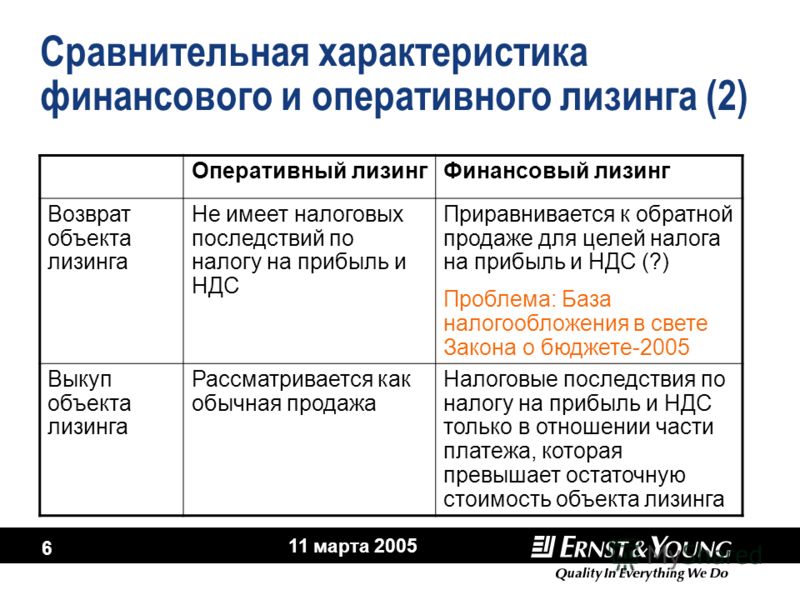

| Операционный лизинг | Финансовый лизинг | |

|---|---|---|

| Владение | Право собственности на предмет лизинга остается у ЛК на весь срок лизинга. | Право собственности на предмет лизинга остается у ЛК на весь срок лизинга. Опция смены владельца появляется на конечном этапе договора лизинга. |

| Бухгалтерский учет | Расходы по арендным платежам признаются расходами текущего финансового периода в составе расходов по арендным платежам. Предмет лизинга отражается пользователем (арендатором) в составе нефинансовых активов как самостоятельные объекты бухгалтерского учета. | У арендатора такие активы отражаются в составе основных средств с одновременным признанием в бухгалтерском учете обязательств (кредиторской задолженности по аренде). |

| Возможность выкупа | В операционном лизинге лизингополучатель не имеет возможности выкупить актив в течение лизингового периода. | Финансовый лизинг позволяет лизингополучателю выкупить актив по окончании лизинга. |

| Срок лизинга | Срок лизинга распространяется на менее, чем 75% срока полезной службы имущества. | Срок лизинга стремится к сроку полезной службы имущества. |

В конечном итоге получается, что дать простое объяснение разницы не так уж просто.

Обобщая информацию о прикладных областях двух видов лизинга можно сказать, что:

Операционный лизинг выбирается в случаях, когда арендуемое имущество требуется на непродолжительный период времени (проектная и разовая работа), а также когда моральный износ оборудования опережает физический, и к концу лизинга понадобится более современное оборудование.

Финансовый лизинг остается самым доступным и надежным с юридической точки зрения способом приобретения производственных активов при нехватке собственных средств компании, когда необходимый срок эксплуатации актива приближается к возможному сроку его полезного использования.

Если вам необходимо что-либо уточнить или если возникли какие-либо вопросы, пожалуйста, оставьте их для наших специалистов: 8 (800) 250-80-80.

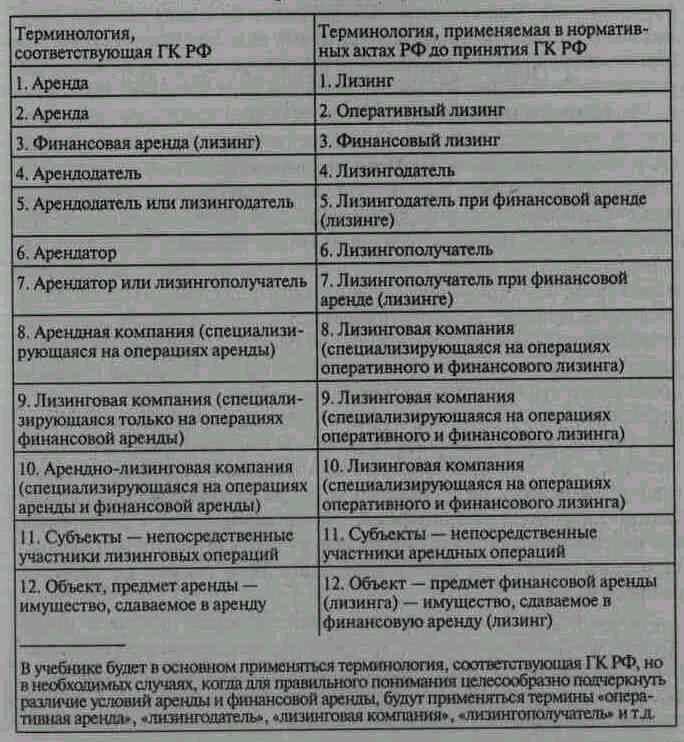

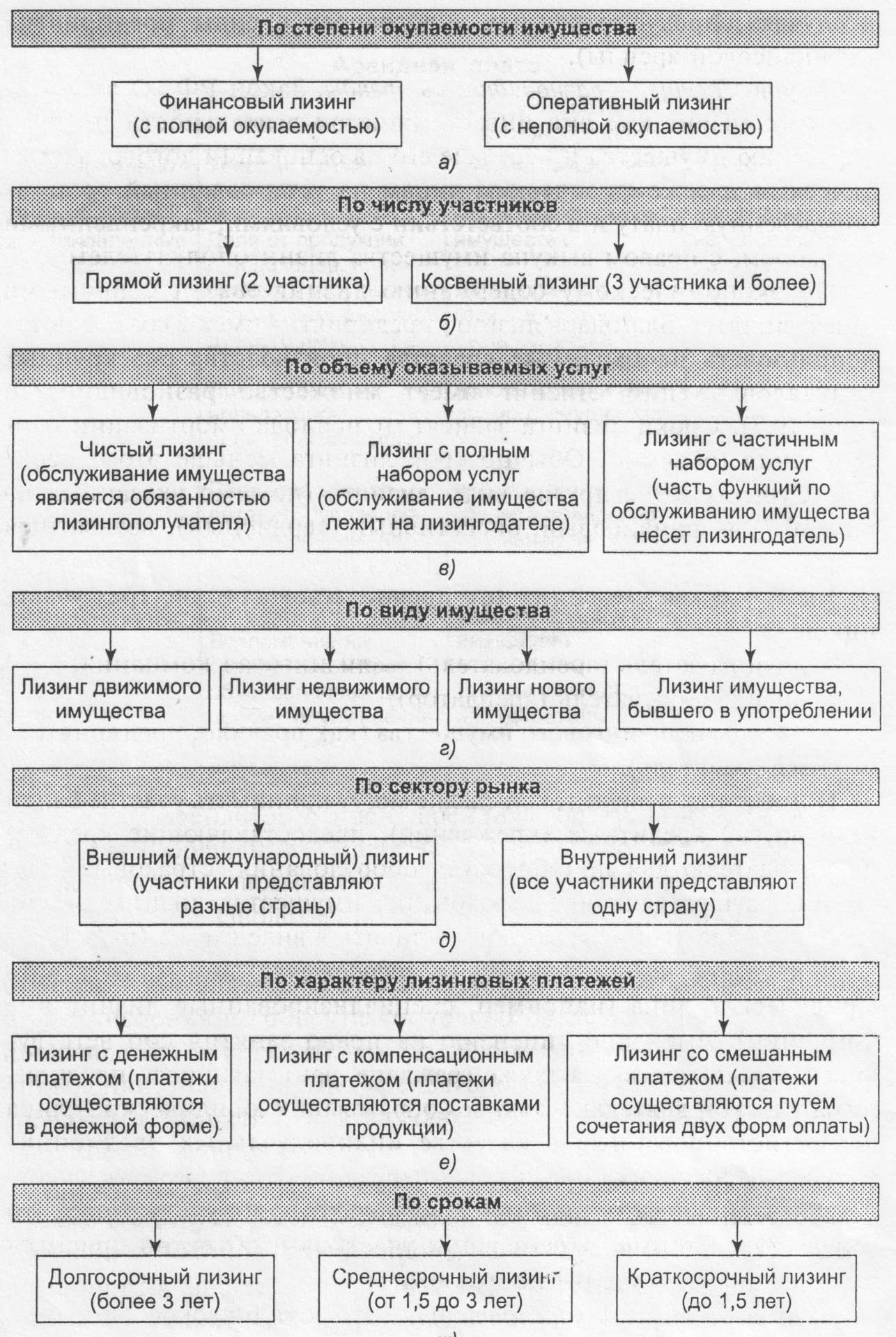

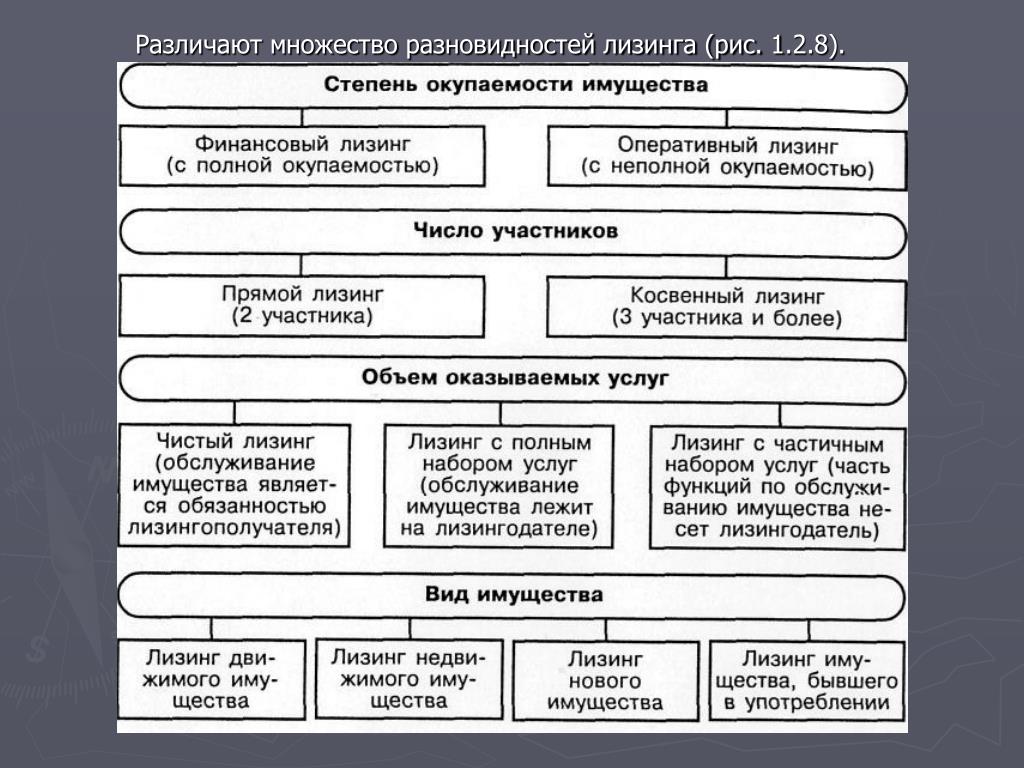

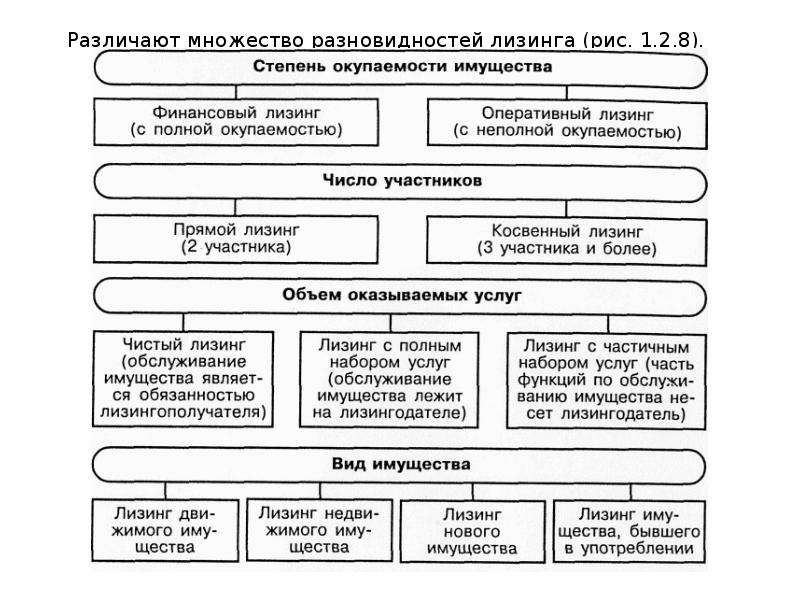

Лизинг — сущность, понятие и виды

Лизингу, как источнику финансирования приобретения имущества, посвящено большое количество материалов в печатных и электронных источниках. В этой статье мы постараемся вкратце рассказать о сущности лизинга и возможных формах и видах лизинга.

Несмотря на то, что в законодательстве существует чёткое определение лизинга, зачастую при объяснении сути лизинга приходится прибегать к аналогиям и сравнениям с другими, более привычными видами деятельности и формами финансирования. Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом финансирования покупки автомобилей, спецтехники, оборудования.

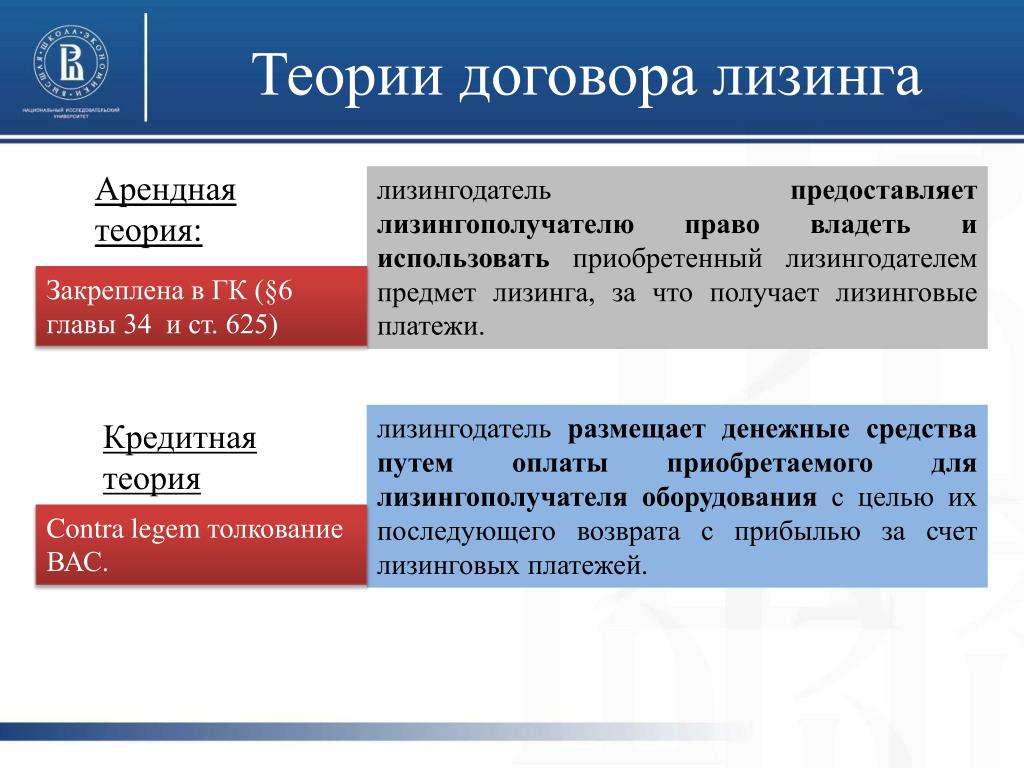

Лизинг является видом инвестиционной деятельности, объединяющей в себе элементы аренды и кредитования.

С арендой лизинг роднит факт передачи клиенту в пользование реального имущества, за использование которого лизингополучатель выплачивает лизинговые платежи.

С кредитованием у лизинга также есть много общего. И при кредитовании, и при заключении договора лизинга производится анализ финансового состояния клиента, при этом методы оценки заёмщика одинаковые. Это связано с тем, что лизинговая компания аналогично кредитующему банку инвестирует денежные средства в приобретение конкретного имущества по заявке лизингополучателя и вернуть вложенные в сделку средства – одна из основных задач лизингодателя. Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%). Самостоятельной эксплуатацией, сдачей в аренду или иным использованием оборудования, автотранспорта, спецтехники лизинговые компании не занимаются.

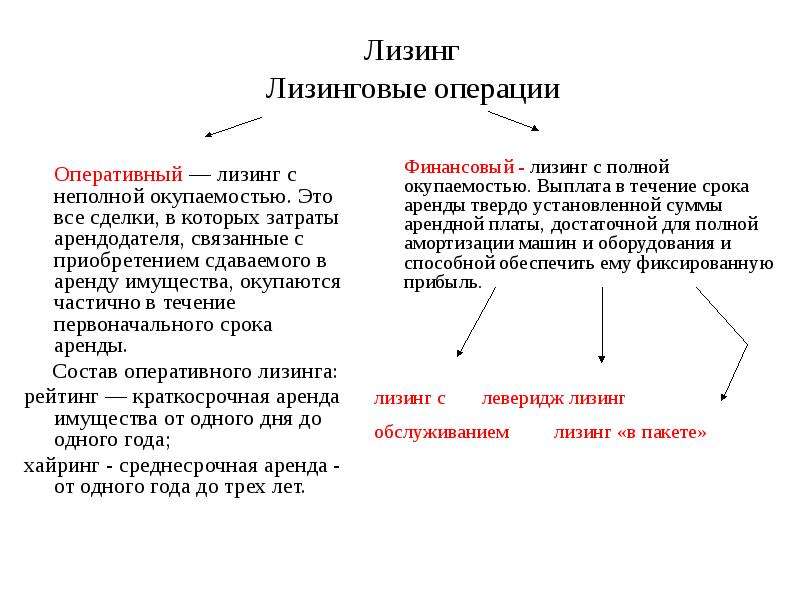

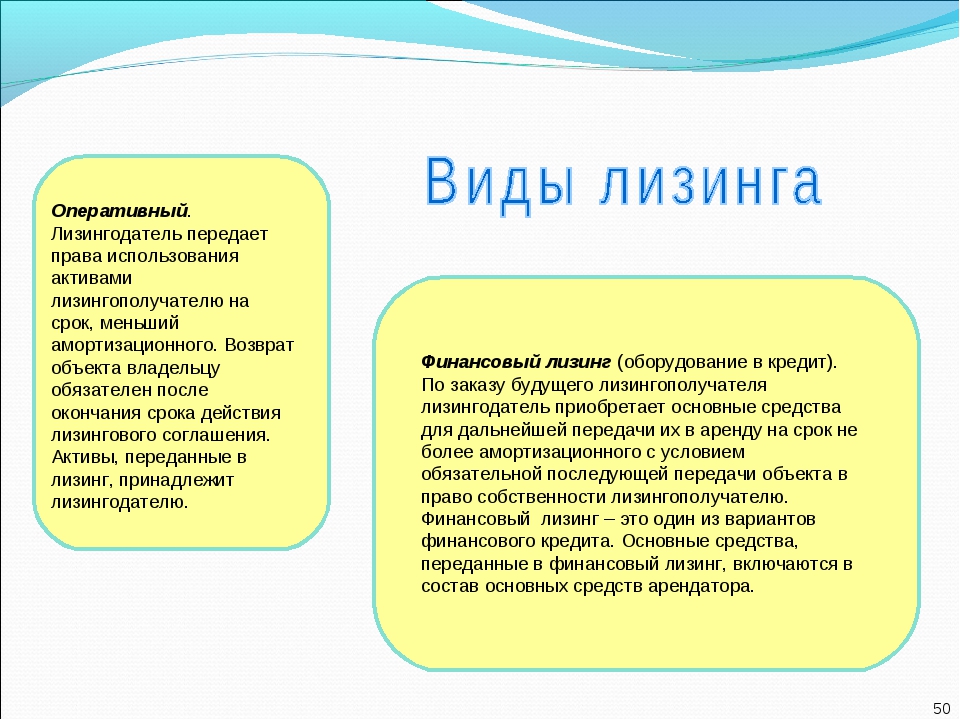

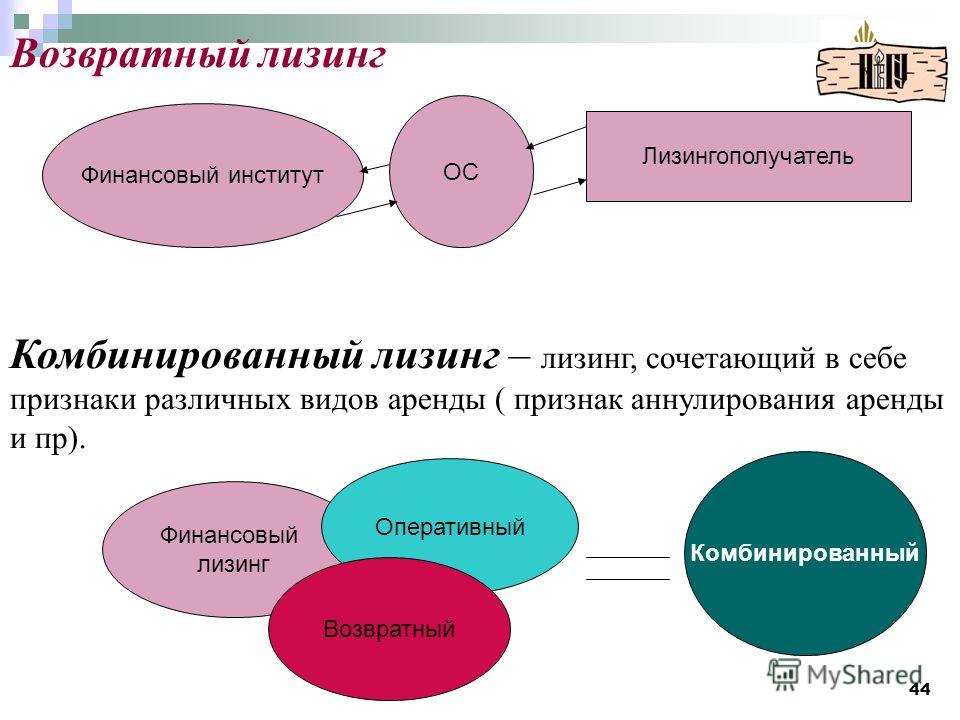

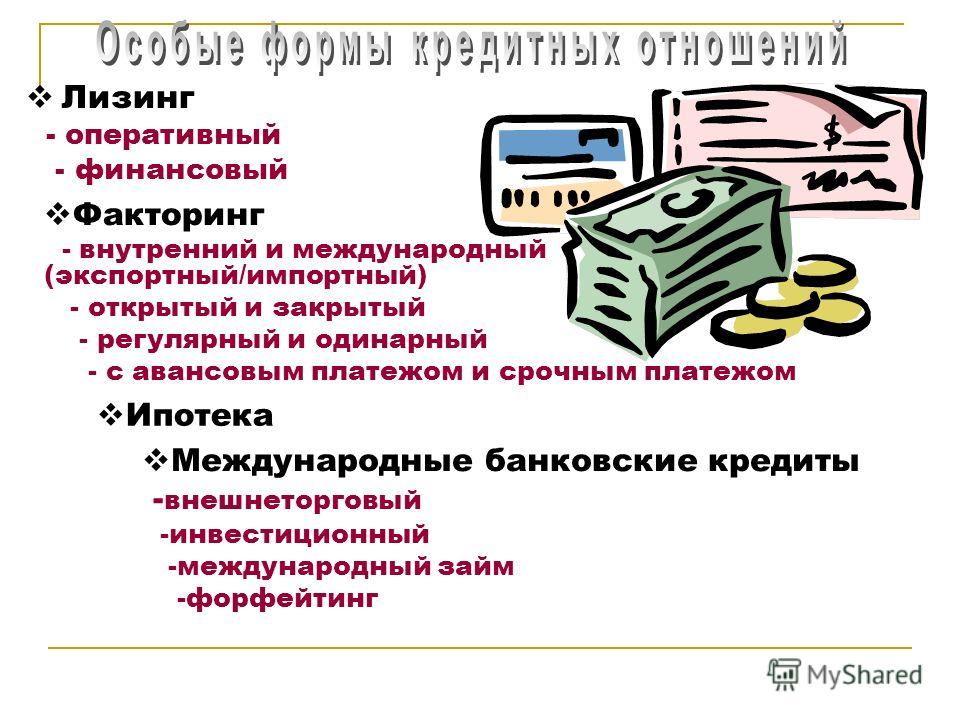

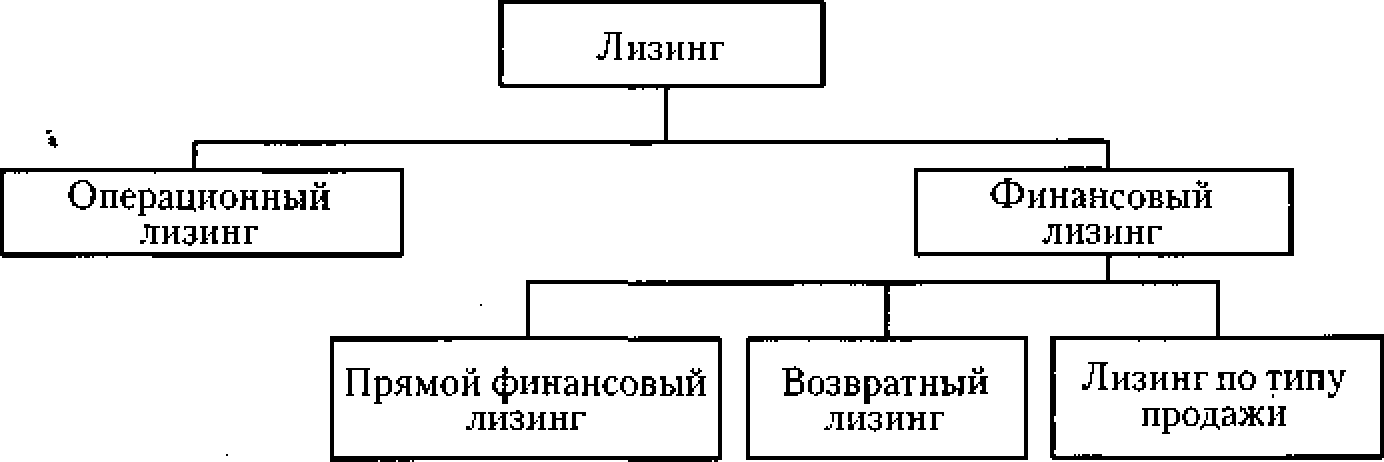

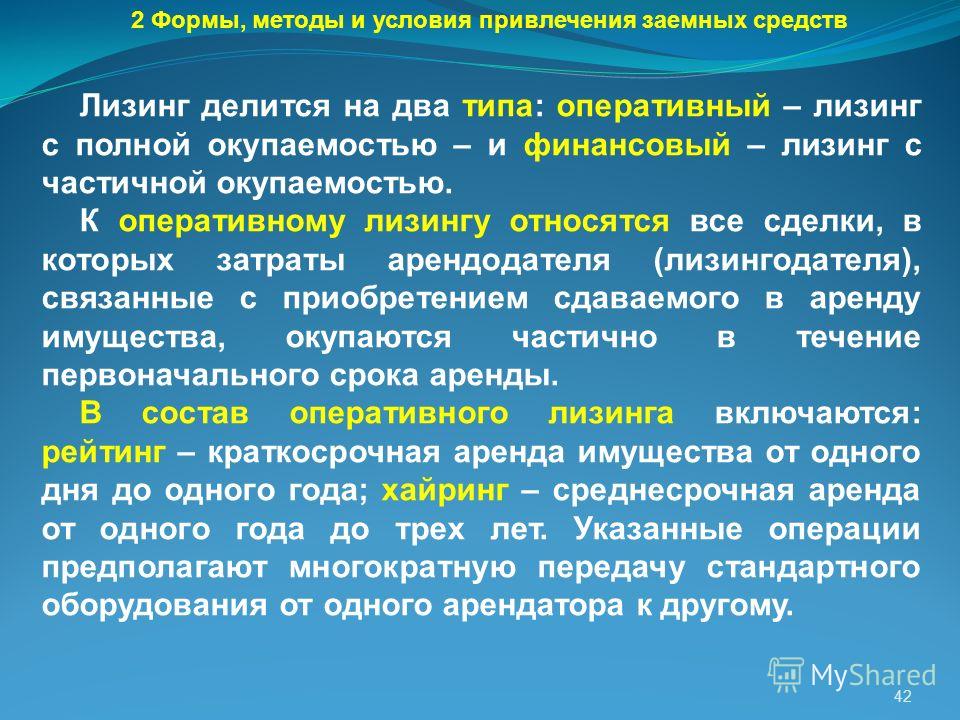

Принято выделять три основные формы лизинга: финансовый лизинг, оперативный лизинг (или операционный лизинг) и возвратный лизинг.

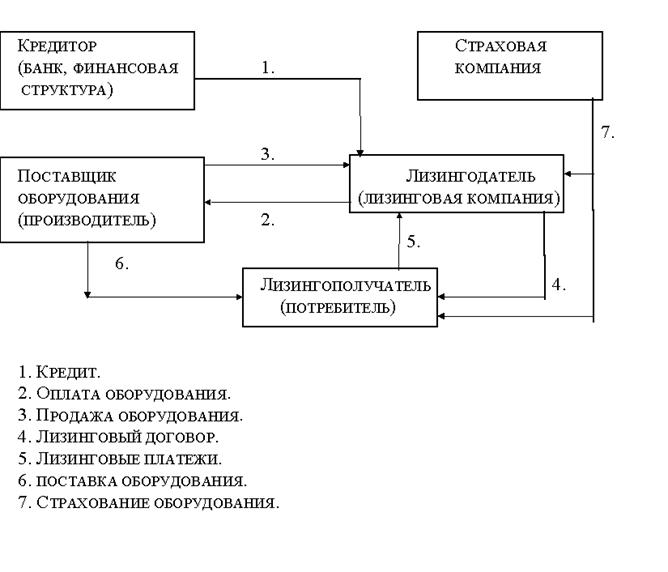

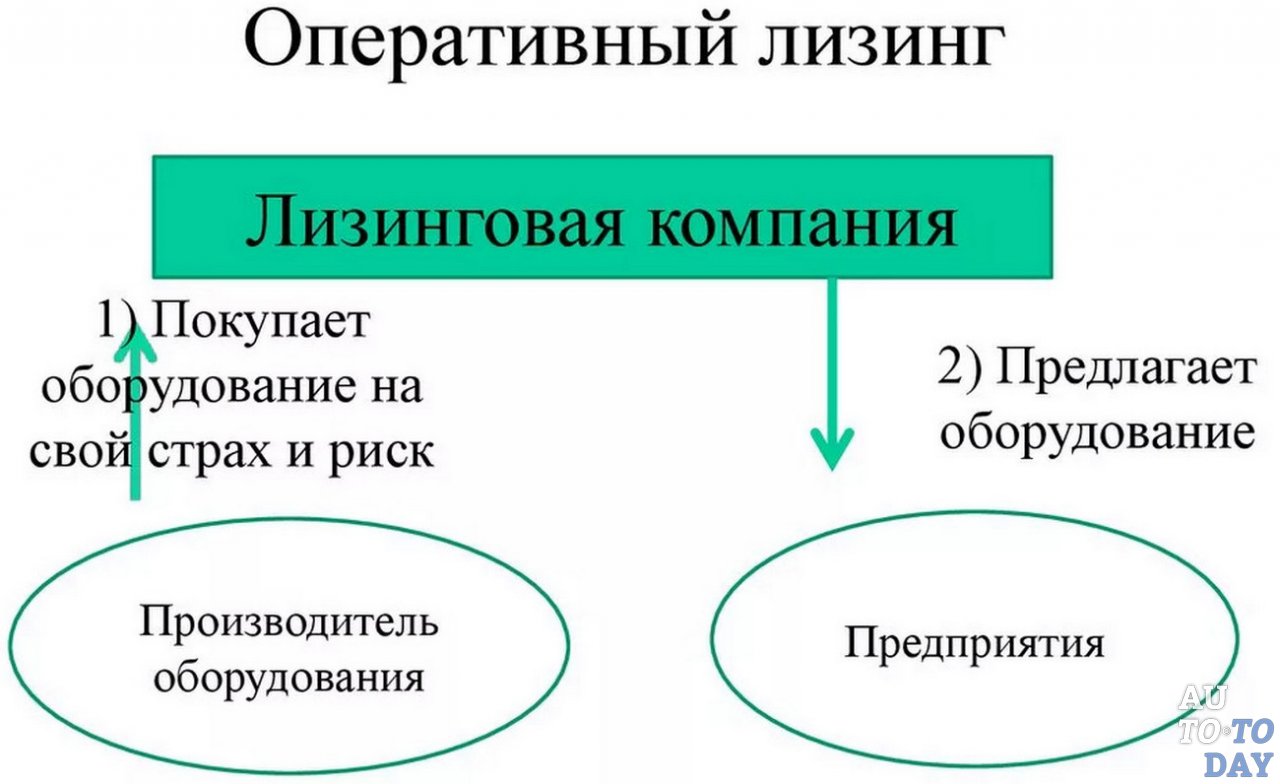

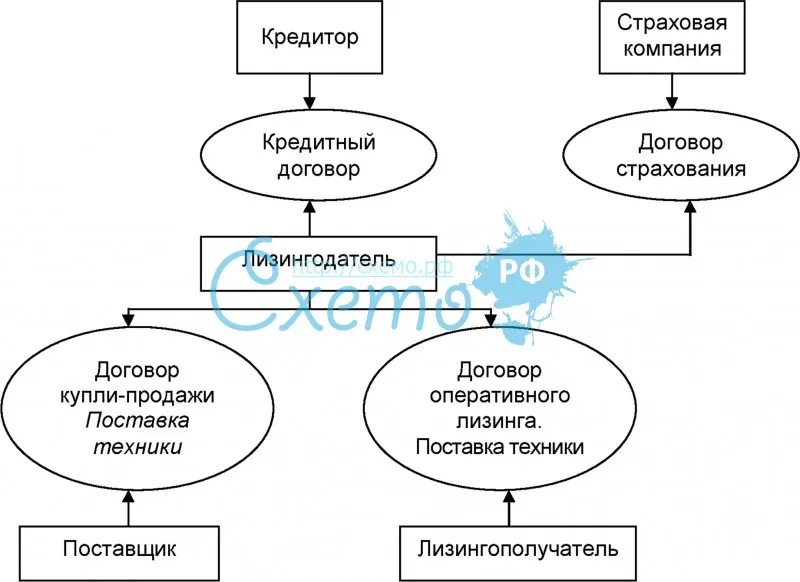

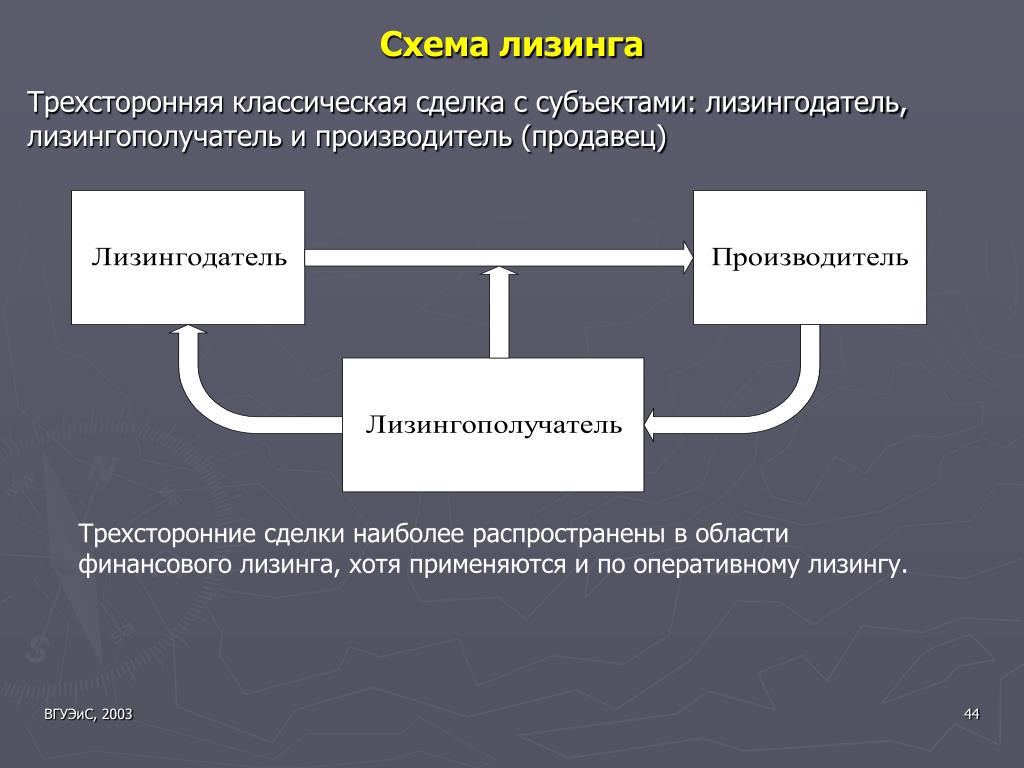

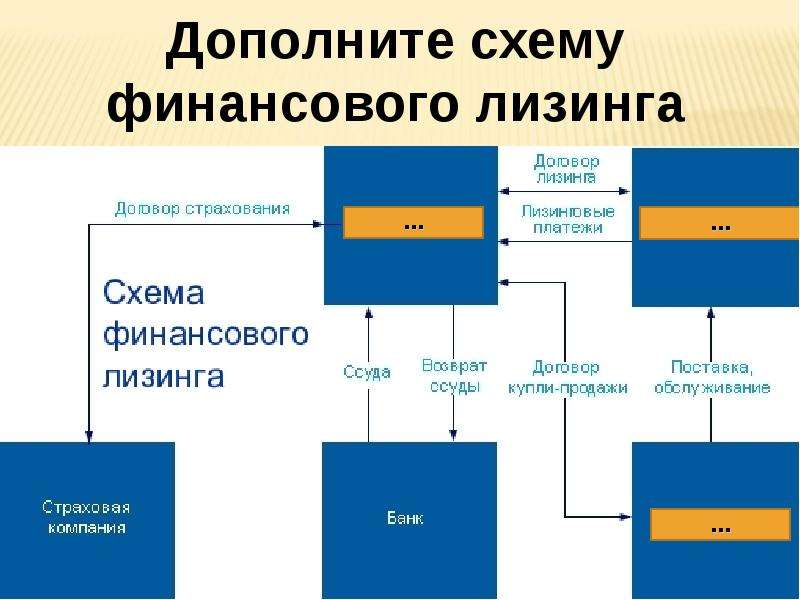

Финансовый лизинг – наиболее распространённая форма лизинга в России. При финансовом лизинге в сделке участвуют три основные стороны: лизинговая компания, лизингополучатель и поставщик лизингового имущества. Лизинговая компания покупает имущество у поставщика и передаёт это имущество в пользование лизингополучателю. По окончании договора лизинга имущество переходит в собственность клиента. Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга (как правило, 3-5 лет).

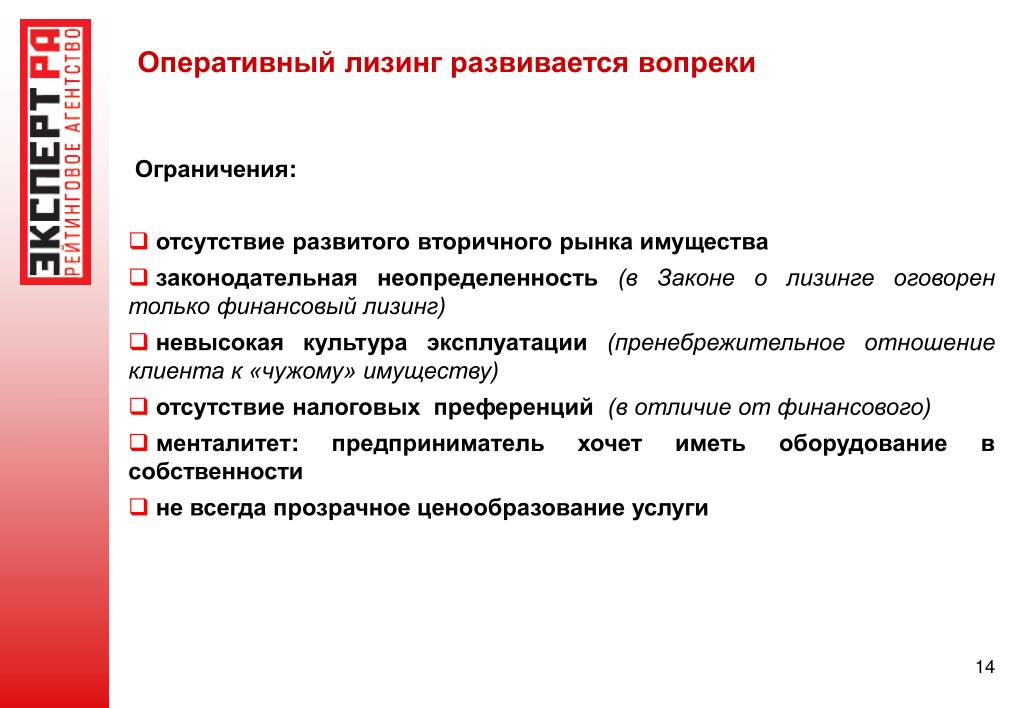

Оперативный лизинг (иначе его называют операционный лизинг) отличается от финансового лизинга тем, что по окончании договора лизинга предполагается не переход предмета лизинга в собственность лизингополучателя, а возврат лизинговой компании. На сегодня рынка оперативного лизинга в России по сути не существует. Программы операционного лизинга предлагает всего несколько лизинговых компаний, при этом данные программы предполагают лизинг легковых автомобилей.

Возвратный лизинг – это форма лизинга, при которой лизингополучатель и поставщик являются одним и тем же лицом. При заключении договора возвратного лизинга организация – собственник имущества продаёт это имущество лизинговой компании и берёт это же имущество в лизинг. Возвратный лизинг позволяет использовать все преимущества и налоговые льготы финансовой аренды (лизинга), а также получить на длительный период (срок действия договора лизинга) оборотные средства для развития текущей деятельности.

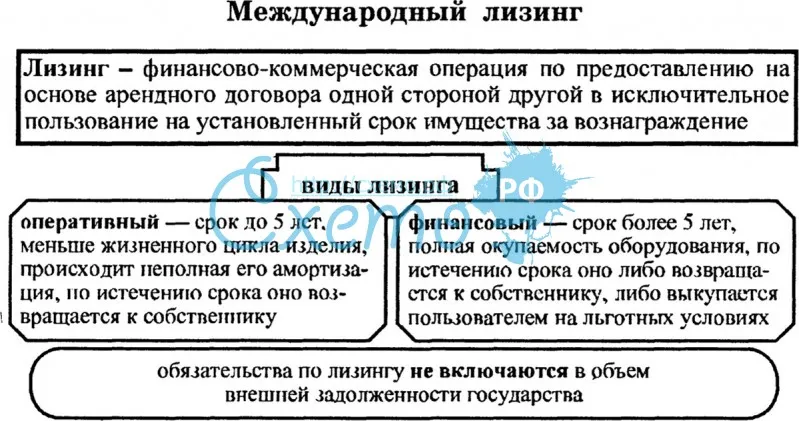

Ещё одна из форм лизинга, которую следует упомянуть – это международный лизинг. При международном лизинге одна из сторон договора лизинга – лизингодатель или лизингополучатель – является нерезидентом Российской Федерации. В заключаемых в России сделках международного лизинга нерезидентом является лизингодатель. Это, как правило, лизинговые компании, аффилированные с поставщиками лизингового имущества.

Финансовый и операционный лизинг \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Финансовый и операционный лизинг (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Финансовый и операционный лизинг Открыть документ в вашей системе КонсультантПлюс:Статья: Некоторые проблемы выбора применимого права в практике разрешения внешнеэкономических споров

П., Шестакова М.П.)

П., Шестакова М.П.)(«Журнал зарубежного законодательства и сравнительного правоведения», 2019, N 6)Предметом регулирования Конвенции СНГ, помимо финансового лизинга, являются лизинг операционный, возвратный, компенсационный, бартерный (если только это предусмотрено национальным законодательством). Поскольку Конвенция направлена на развитие инвестиционной деятельности в рамках стран СНГ, в ней содержатся также нормы публичного характера, предусматривающие, в частности, получение лизингодателем лицензии в соответствии с национальным законодательством участвующего в Конвенции государства, различного рода гарантии (от изменений национального законодательства, имущественной неприкосновенности, гарантии перевода прибылей и других сумм за границу) и т.д.Нормативные акты: Финансовый и операционный лизинг Открыть документ в вашей системе КонсультантПлюс:

Консультативное заключение Суда Евразийского экономического союза от 10.

07.2020 N СЕ-2-1/2-20-БК

07.2020 N СЕ-2-1/2-20-БКСледовательно, исходя из того, что Договор не определяет понятия «лизинг», «финансовый лизинг», «оперативный лизинг», «возвратный лизинг», Суду следовало разъяснить указанные экономические понятия в их юридическом смысле, руководствуясь пунктом 1 статьи 31 Венской конвенции, согласно которому договор должен толковаться добросовестно в соответствии с обычным значением, которое следует придать терминам договора в их контексте, а также в свете объекта и целей договора.

Оперативный и финансовый: что предпочтительнее?

А. Трохачёв

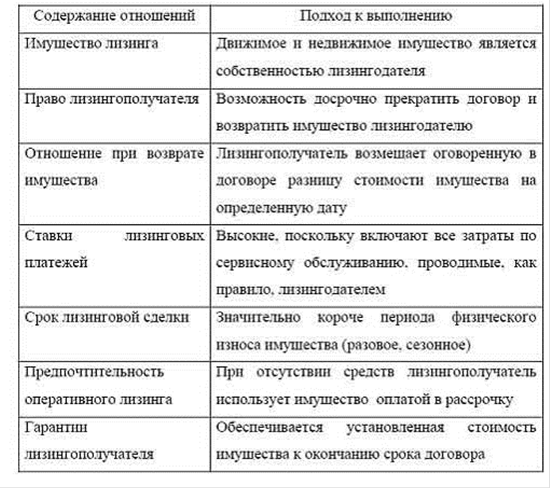

Самый популярный вид лизинговых услуг на российском рынке – финансовый лизинг. Он представляет собой аренду имущества на длительный срок с амортизацией всей или большей части стоимости транспортных средств. Но в последнее время набирают обороты и сделки по оперативному лизингу, очень распространенные за рубежом. Оперативный лизинг – это аренда имущества на срок, значительно меньший нормативного срока его амортизации, как правило, не более 75–80 %.

Финансовый

При финансовом лизинге лизингодатель полностью возмещает первоначальную стоимость имущества и обеспечивает доход на инвестированный капитал за весь период действия договора. Осуществляется это за счет регулярно перечисляемых от лизингополучателя платежей (как правило, ежемесячных, равными долями). В принципиальной схеме финансового лизинга участвуют минимум три стороны: лизингодатель, поставщик и лизингополучатель. Между лизингодателем и лизингополучателем заключается договор лизинга, а между лизингодателем и поставщиком – договор купли-продажи. Но на практике число участников сделки бывает и более внушительным за счет привлечения косвенных партнеров. При этом важно учесть ряд нюансов.

Так, лизингополучатель вправе иметь на руках копию контракта, согласно которому лизингодатель приобрел у поставщика имущество или право владения и пользования им еще до подписания договора лизинга. Одобрение лизингополучателем данного контракта уже является условием заключения письменных соглашений. Но до подписания бумаг сторонами лизингополучатель должен иметь полное и достоверное представление об обязательствах и гарантиях, об отказе в гарантиях, ограничениях в правах требования, способах защиты и возмещаемых убытках, в том числе третьей стороны (скажем, производителя имущества). Все это должно быть оговорено в контракте, и без знания нюансов решения спорных ситуаций ставить подпись на договоре ни в коем случае нельзя. Дело даже не в том, что текст может быть преднамеренно составлен в пользу одной из сторон, а в том, что некоторые бизнесмены не совсем компетентны в определенных вопросах с юридической точки зрения или забывчивы. Поэтому перед подписанием бумаг нелишне вспомнить народную поговорку: «Прежде чем лезть в воду, лучше договориться на берегу».

Одобрение лизингополучателем данного контракта уже является условием заключения письменных соглашений. Но до подписания бумаг сторонами лизингополучатель должен иметь полное и достоверное представление об обязательствах и гарантиях, об отказе в гарантиях, ограничениях в правах требования, способах защиты и возмещаемых убытках, в том числе третьей стороны (скажем, производителя имущества). Все это должно быть оговорено в контракте, и без знания нюансов решения спорных ситуаций ставить подпись на договоре ни в коем случае нельзя. Дело даже не в том, что текст может быть преднамеренно составлен в пользу одной из сторон, а в том, что некоторые бизнесмены не совсем компетентны в определенных вопросах с юридической точки зрения или забывчивы. Поэтому перед подписанием бумаг нелишне вспомнить народную поговорку: «Прежде чем лезть в воду, лучше договориться на берегу».

Финансовый лизинг вообще является одним из наиболее распространенных в мировой практике за счет эффективности способа приобретения предприятием основных средств. Он предусматривает передачу в лизинг имущества и полное возмещение стоимости за период действия договора. После выплаты всех лизинговых платежей имущество выкупается предприятием по остаточной стоимости. По продолжительности срок финансового лизинга соизмерим со сроком полной амортизации предмета лизинга, с учетом применяемого коэффициента ускорения амортизации.

Оперативный

С точки зрения финансовой отчетности и учета к категории оперативного или операционного лизинга относят сделки, не соответствующие критериям финансового лизинга. В этом случае оборудование, предназначенное для оперативного лизинга, закупается лизингодателем. Лизинг классифицируется как операционный, если он не переносит практически никаких рисков и вознаграждения, связанных с владением имуществом (например, грузовыми автомобилями). Такого рода сделки в большинстве своем носят кратко- и среднесрочный характер. При этом амортизируется не вся стоимость, а только часть стоимости приобретаемого оборудования. Метод амортизации тот же – через лизинговые платежи.

Такого рода сделки в большинстве своем носят кратко- и среднесрочный характер. При этом амортизируется не вся стоимость, а только часть стоимости приобретаемого оборудования. Метод амортизации тот же – через лизинговые платежи.

Особенностью оперативного лизинга является то, что поставляемое оборудование не ставится на баланс лизингополучателя. По сделкам такого рода лизингодатель в большинстве случаев берет на себя страхование автомобильной техники, уплату налога на собственность, сервисное обслуживание и т. д. В некоторых зарубежных странах приняты различного рода временны’е и стоимостные критерии отнесения сделки к оперативному лизингу. Например, в Бразилии такой договор должен быть заключен на минимальный срок – 90 дней, а разовый платеж не должен превышать 75% от стоимости актива, переданного в оперативный лизинг.

В России оперативный лизинг год от года становится все популярнее за счет своей высокой привлекательности. Состоит она в том, что при оперативном лизинге срок эксплуатации коммерческой техники оказывается короче фактического срока ее амортизации. Особенно это характерно для строительной техники, работающей практически круглосуточно. Для лизингополучателя это предпочтительнее, ведь он имеет возможность досрочно вернуть лизинговой компании взятое в лизинг оборудование, не прибегая к его выкупу по остаточной стоимости, как в случае с финансовым лизингом. Иными словами, оперативный лизинг позволяет транспортной или строительной компании взять новую технику, не выкупая старую. Таким образом, лизингополучатель повышает свою производительность и конкурентоспособность за счет регулярного обновления средств производства.

Особенно это характерно для строительной техники, работающей практически круглосуточно. Для лизингополучателя это предпочтительнее, ведь он имеет возможность досрочно вернуть лизинговой компании взятое в лизинг оборудование, не прибегая к его выкупу по остаточной стоимости, как в случае с финансовым лизингом. Иными словами, оперативный лизинг позволяет транспортной или строительной компании взять новую технику, не выкупая старую. Таким образом, лизингополучатель повышает свою производительность и конкурентоспособность за счет регулярного обновления средств производства.

Но оперативный лизинг являет собой выгоду не только одной стороне договора. В свою очередь лизинговая компания по условиям контракта вправе вернуть использованную технику поставщику. Для этого предусмотрен договор обратного выкупа. Но если такая схема по каким-то соображениям лизинговой компании невыгодна, она может передать подержанную технику другим лизингополучателям по более низким ставкам, с учетом реальной амортизации, т. е. в выигрыше остается и вторая сторона лизинговых отношений.

е. в выигрыше остается и вторая сторона лизинговых отношений.

Оперативный лизинг дает возможность чаще обновлять основные фонды предприятия. Это своего рода палочка-выручалочка для многих российских фирм, не имеющих стабильных долгосрочных контрактов. Например, для организаций, которые работают на сезонных заказах. Скажем, какой-то столичной компании повезло с получением контракта на строительство делового центра Москва-Сити, кому-то перепал субподряд в отсыпке набережной, а кому-то пришлось ехать в Казань на прокладку метрополитена. Под освоение средств и фондов бизнесмены приобрели в лизинг десятки самосвалов. В случае с финансовым лизингом технику пришлось бы выкупать по остаточной стоимости, а расходы на их содержание выросли бы в связи с приличным износом и удорожанием за счет проведения емких и дорогих ТО. А вот при оперативном лизинге технику можно брать на непродолжительный срок и под конкретные подрядные работы. В ряде случаев выплаты за пользование имуществом при оперативном лизинге меньше, поскольку приходится погашать задолженность не за всю, а только за определенную часть стоимости переданных транспортных средств, и не возникает проблем, связанных с ликвидностью б/у техники.

Однако это удовольствие не бесплатное: при оперативном лизинге размеры ежемесячных или ежеквартальных платежей, как правило, выше, чем при финансовом. Связано это с тем, что этот вид договорных отношений включает расширенный перечень услуг – от постановки транспортных средств на учет в ГИБДД до поставки оригинальных запчастей и ремонта. Есть и такой вид услуг, как полнооперационный лизинг, подразумевающий и анализ состояния автопарка, выработку рекомендаций по оптимизации использования транспортных средств, оплату ГСМ. И не верьте, если вам говорят, что какие-то виды услуг предоставляются в виде бонуса бесплатно: просто эти расходы уже подсчитаны и включены в ежемесячные или ежеквартальные платежи. Ведь с детства известно, где бывает бесплатный сыр…

Финансовый и оперативный лизинг в РБ

Хотите взять лизинг для предпринимательской деятельности? Но есть сомнения какой выбрать — финансовый или оперативный лизинг? Наша компания предлагает лизинговые услуги на выгодных условиях для клиентов.

Что это такое и какие есть различия?

Лизинг

Лизинг – одна из форм инвестирования для бизнеса. Но какой из этих форм более выгодна для лизингополучателя?

Понятие финансового лизинга подразумевает владение определенным продуктом, который берется для пользования, а после окончания срока договора выкупается и переходит в право собственности

Оперативный или операционный основывается на временном пользовании. При этом нужно различать особенности того или иного инвестирования для бизнеса.

Цена. Оперативный лизинг дороже на порядок и представляет собой как бы аренду на длительное время, причем после окончания срока договора продукт, которым пользовались может не выкупаться, а просто возвратиться к лизингодателю. При финансовом лизинге процентная ставка гораздо ниже, но есть обязательство выкупить объект пользования.

Период договора. При оперативной аренде срок действия договора – краткосрочен, а финансовой рассчитывается на определенный период. Это чем напоминает покупку товара в рассрочку.

Это чем напоминает покупку товара в рассрочку.

Амортизация. За время оперативного лизинг в РБ амортизация объекта незначительна, поэтому лизингодатель может снова предлагать его в пользование. А условия финансового лизинга предусматривают выкуп, то есть в каком состоянии переходит объект в пользование неважно.

Останавливая свой выбор, на той или иной форме, нужно внимательно читать условия, и рассчитать целесообразность выбранной модели.

В каких сферах востребован финансовый и оперативный лизинг?

Финансовым лизингом в РБ чаще всего пользуются предприниматели, которые не имеют свободных (лишних) средств на приобретение оборудования или транспорта, а также малые предприятия не имеющие возможности или нежелающие обращаться в банк из-за жестких условий. Поэтому выбирается финансовый кредит лизинга, как альтернатива займу.

Оперативный лизинг выбирают бизнесмены, желающие исключить дополнительные расходы на обслуживании, ремонте оборудования или транспорта, на сервис и прочие проблемы при краткосрочной аренде.

Компания «СТОУН-XXI» | Оперативный лизинг

Ваша компания планирует пополнить автопарк? Корпоративным клиентам предоставляется программа «оперативный лизинг». Наша лизинговая компания не только осуществляет расчет лизинга автомобиля, но и принимает на себя все возможные риски, возникающие в процессе его эксплуатации. При этом Вы не несете затрат на сервисное обслуживание автомобиля, приобретенного в лизинг, поскольку данные расходы относятся к обязательствам лизинговой компании. Таким образом, Вы оплачиваете только стоимость владения автомобилем.

Оперативный лизинг осуществляется на следующих условиях:

- предмет лизинга: легковой автомобиль;

- по окончании срока действия договора возможен переход права собственности на автомобиль;

- аванс — от 0%;

- срок лизинга от 1 до 5 лет;

- фиксированная ежемесячная оплата;

- предоставление для принятия решения бухгалтерского баланса (ф.

1,2) последнего отчетного периода;

1,2) последнего отчетного периода; - лизинг от 1 автомобиля;

- стоимость услуг компании будет ниже при условии увеличении количества передаваемых в лизинг автомобилей;

- выбор пакета услуг по желанию клиента.

Спецпрограммы оперативного лизинга:

|

Услуги |

Пакет |

Пакет |

Пакет |

|

Приобретение автомобиля, зимней резины и необходимого дополнительного оборудования (сигнализация, коврики, набор автомобилиста и т.п.) |

+ |

+ |

+ |

|

Регистрация в ГАИ |

+ |

+ |

+ |

|

Страхование КАСКО и ОСАГО (по дополнительной заявке клиента страхование от несчастного случая пассажиров и водителя и расширенное страхование гражданской ответственности) |

+ |

+ |

+ |

|

Помощь на дороге 24 часа в сутки (техническая помощь и эвакуация автомобиля) |

+ |

+ |

+ |

|

Хранение резины и сезонный шиномонтаж |

+ |

+ |

+ |

|

Регламентное техническое обслуживание |

+ |

+ |

+ |

|

Персональный менеджер |

+ |

+ |

+ |

|

Непредвиденный ремонт автомобиля |

|

+ |

+ |

|

Подменный автомобиль |

|

+ |

+ |

|

Полное сопровождение технического обслуживания и ремонта (наши сотрудники заберут автомобиль в день ремонта у вашего офиса и предоставяет подменный автомобиль, а по окончании ремонта вернут автомобиль также к офису) |

|

|

+ |

|

Помощь при страховом случае (сбор справок в ГИБДД и получение направления от страховой компании на СТО) |

|

|

+ |

Есть финансовые инструменты, позволяющие компаниям не тратить оборотный капитал на покупку крупных активов (например, автомобилей), а получить их в пользование с условием либо последующего выкупа, либо возврата владельцу. Это удобно и выгодно — предприятие быстро решает проблему обновления автопарков без серьезных финансовых трат.

Это удобно и выгодно — предприятие быстро решает проблему обновления автопарков без серьезных финансовых трат.

Одним из таких инструментов является оперативный лизинг. Его особенность заключается в том, что срок полной амортизации передаваемых активов, как правило, больше периода действия договора.

После исполнения контрактных обязательств имущество может быть выкуплено по остаточной стоимости, но она обычно составляет 40-50% от начальной цены, поэтому во многих случаях целесообразнее просто вернуть его владельцу. Поэтому данный вариант привлекателен, в первую очередь, для тех компаний, которые заинтересованы не в приобретении активов, а в обеспечении текущих бизнес-процессов.

Прочими особенностями оперативного лизинга являются:

- Возможность передачи взятого в пользование имущества другим компаниям (субаренда).

- Право отнесения лизинговых платежей на расходы компании, что автоматически уменьшает налогооблагаемую базу по налогу на прибыль (но данная схема не позволяет экономить за счет применения ускоренного коэффициента амортизации).

- Возможность быстрого пополнения парка машин на период максимальной загрузки мощностей.

Лизингодатель может передавать активы нескольким арендаторам поочередно (в пределах нормативного срока эксплуатации имущества).

Когда выбирать финансовый, а когда оперативный лизинг?

Весна – это традиционно время, когда предприятия думают о приобретении нового транспортного средства, но перед принятием решения нужно оценить и финансовые возможности, и наиболее выгодные виды приобретения. Чаще всего для приобретения автомобиля используется финансовый или оперативный лизинг – какой и в каких ситуациях будет наиболее подходящим, объясняет руководитель Отдела лизинга Luminor Райво Бале.

Продолжение статьи находится под рекламой

Реклама

«Несмотря на осторожность в отношении принятия в условиях пандемии дополнительных обязательств, в прошлом году предоставляемые лизингом возможности все еще чаще всего использовались именно для приобретения легковых автомобилей и легкового коммерческого транспорта. Советуем не только обращать внимание на техническое состояние и параметры автомобиля, но и серьезно взвешивать свои финансовые возможности и долгосрочные планы, чтобы выбрать наиболее подходящий вид лизинга», – указывает Райво Бале, руководитель Отдела лизинга Luminor.

Советуем не только обращать внимание на техническое состояние и параметры автомобиля, но и серьезно взвешивать свои финансовые возможности и долгосрочные планы, чтобы выбрать наиболее подходящий вид лизинга», – указывает Райво Бале, руководитель Отдела лизинга Luminor.

Отличия между финансовым и оперативным лизингом

Для автомобилей доступно два вида: финансовый и оперативный лизинг. Хотя в обоих видах лизинга первый взнос обычно составляет от 10 до 20 процентов стоимости автомобиля, главное отличие заключается в том, как быстро можно стать полноправным владельцем приобретенного транспортного средства. Например, при выборе финансового лизинга платежи за автомобиль производятся частями, а стоимость транспортного средства погашается в полном размере. Когда истекают обязательства перед лизинговым предприятием, автомобиль переходит в собственность клиента. В свою очередь, оперативный лизинг больше предназначен для ситуаций, когда нет необходимости или желания стать владельцем автомобиля, поэтому именно этот вид лизинга чаще всего используют предприятия. Как финансовый, так и оперативный лизинг доступны как для подержанных, так и для новых автомобилей, но оперативный лизинг чаще используется, чтобы приобрести новое транспортное средство.

Как финансовый, так и оперативный лизинг доступны как для подержанных, так и для новых автомобилей, но оперативный лизинг чаще используется, чтобы приобрести новое транспортное средство.

Если сравнивать финансовый лизинг с оперативным, у последнего меньшие ежемесячные платежи, так как за время договора не нужно погашать всю стоимость автомобиля. В большинстве случаев в конце периода оперативного лизинга оставшаяся сумма выплаты составляет от 20 до 30 процентов первоначальной стоимости автомобиля, но она также может быть больше или меньше, в зависимости от срока аренды и предполагаемого пробега. По истечении обязательств автомобиль переходит обратно к выкупщикам, которыми в основном являются автодилеры, у которых автомобиль приобретен изначально. Одновременно оперативный лизинг более гибкий, чем финансовый лизинг. Например, если по истечении срока договора все же принимается решение о приобретении автомобиля, нужно просто продлить период аренды и выплатить оставшуюся сумму автомобиля частями или одним платежом.

Оценка потребностей и возможностей

Процесс лизинга начинается уже в момент, когда еще обдумывается приобретение автомобиля. Первый шаг – осознание потребностей и желаний, а также финансовых возможностей. Нужно также убедиться в соответствии желаемого транспортного средства условиям лизинга. После этого будет проще выбрать наиболее подходящий вид лизинга и, возможно, и автомобиль. Но, если возникают дополнительные вопросы об автомобильном лизинге, рекомендуется проконсультироваться со специалистами по лизингу.

Чтобы способствовать росту предпринимательской деятельности Luminor в сотрудничестве с Европейским инвестиционным банком (ЕИБ) предлагает выгодные условия лизинга малым и средним предприятиям (МСП). Это упрощает возможность приобретения сельскохозяйственной, лесохозяйственной и строительной техники, коммерческого транспорта, производственных установок и транспортных средств, необходимых для осуществления предпринимательской деятельности.

Сумма лизинга, доступная малым и средним предприятиям, начинается от восьми тысяч евро. Выгодные условие предлагаются и для финансового, и для операционного лизинга с минимальным сроком лизинга два года. Лизинговые процентные ставки рассчитываются индивидуально в зависимости от ситуации, в которой находится конкретное предприятие, а также планируемых целей займа. Благодаря поддержке Европейского инвестиционного банка клиентам Luminor предлагается сниженная на 0,25 % ставка.

Выгодные условие предлагаются и для финансового, и для операционного лизинга с минимальным сроком лизинга два года. Лизинговые процентные ставки рассчитываются индивидуально в зависимости от ситуации, в которой находится конкретное предприятие, а также планируемых целей займа. Благодаря поддержке Европейского инвестиционного банка клиентам Luminor предлагается сниженная на 0,25 % ставка.

Заявку на финансирование могут подать малые и средние предприниматели различных отраслей в Балтийском регионе с количеством сотрудников не более 3000.

Простое и быстрое оформление договора

Процесс оформления лизинга несложный, но от выбора подержанного или нового автомобиля будет отличаться объем документов. Для приобретения подержанного автомобиля для оформления лизинга понадобится оценка транспортного средства, которую могут предоставить акцептованные лизинговой компанией оценщики. Также клиент должен будет заполнить заявление на лизинг и предъявить для рассмотрения действительный удостоверяющий личность документ – паспорт или ID-карту. Для приобретения же нового автомобиля нужно подать заполненное заявление на лизинг и приложить удостоверяющий личность документ. При приобретении нового автомобиля заявление на получение лизинга можно оформить почти во всех автосалонах. Юридическому лицу для получения лизинга как на подержанный. так и на новый автомобиль нужно также приложить финансовый отчет за прошлый год.

Для приобретения же нового автомобиля нужно подать заполненное заявление на лизинг и приложить удостоверяющий личность документ. При приобретении нового автомобиля заявление на получение лизинга можно оформить почти во всех автосалонах. Юридическому лицу для получения лизинга как на подержанный. так и на новый автомобиль нужно также приложить финансовый отчет за прошлый год.

Разница между операционной и финансовой (капитальной) арендой

Различия между двумя основными формами аренды, а именно. Операционная аренда по сравнению с финансовой арендой в основном состоит в том, «кто владеет активом по договору аренды, каков будет порядок бухгалтерского учета и налогообложения, кто несет расходы и текущие расходы». Обратите внимание, что финансовая аренда и капитальная аренда — это одно и то же. Мы будем использовать эти термины как синонимы.

Не только они, но и операционная аренда по сравнению с финансовой также отличаются наличием опциона на покупку и продолжительностью срока аренды.

Различия между финансовым (капиталом) и ценным бумагами. Операционная аренда

Различия между финансовой и операционной арендой заключаются в следующем. Они объясняются с помощью следующей таблицы в отношении различных аспектов как операционной, так и финансовой аренды.

| Аспекты разницы | Операционная аренда | Финансовая (капитальная) аренда |

|---|---|---|

Определение | Аренда, при которой все риски и выгоды, связанные с владением активами, остаются арендодатель арендуемого актива называется операционной арендой.В этом типе аренды актив возвращается арендатором после его использования в течение согласованного срока аренды. Узнайте больше об операционной аренде, чтобы получить более детальное описание. | При финансовой аренде (также известной как капитальная аренда) риски и выгоды, связанные с владением арендованным активом, переходят к арендатору. Прочтите эту статью о финансовой аренде, чтобы получить более подробное описание. Прочтите эту статью о финансовой аренде, чтобы получить более подробное описание. |

Право собственности | Право собственности на актив остается за арендодателем на весь период аренды. | Арендатору предоставляется возможность передачи права собственности в конце периода аренды. Право собственности может или не может быть передано в конечном итоге. |

Эффект бухгалтерского учета | Операционная аренда обычно рассматривается как аренда. Это означает, что арендные платежи учитываются как операционные расходы, и актив не отображается в балансе. | Финансовая аренда обычно рассматривается как ссуда. Здесь право собственности на активы рассматривается арендатором, поэтому актив отображается в балансе. |

Аспекты разницы | Операционная аренда | Финансовая (капитальная) аренда |

Возможность покупки | В операционной аренде у арендатора нет возможность покупки актива в течение периода аренды. | Финансовая аренда позволяет арендатору иметь опцион на покупку по цене ниже справедливой рыночной стоимости актива. |

Срок аренды | Срок аренды составляет менее 75% от прогнозируемого срока полезного использования арендованного актива. | Срок аренды, как правило, равен значительному сроку полезного использования арендованного актива. |

Несущие расходы | Арендатор платит только ежемесячную арендную плату в рамках операционной аренды. | При финансовой аренде арендатор несет расходы на страхование, техническое обслуживание и налоги. |

Налоговые льготы | Поскольку операционная аренда приравнивается к аренде, арендная плата считается расходом. Амортизация не может быть востребована. | Арендатор может требовать как проценты, так и амортизацию, поскольку финансовая аренда рассматривается как ссуда. |

Эксплуатационные расходы | При операционной аренде арендатор не несет текущих или административных расходов, включая регистрацию, ремонт и т. Д., Поскольку такая аренда дает только право использовать актив. Д., Поскольку такая аренда дает только право использовать актив. | При финансовой аренде текущие и административные расходы выше и ложатся на арендатора. |

Пример | Проекторы, компьютеры, ноутбуки, диспенсеры для кофе и т. Д. | Завод и оборудование, земля, офисное здание и т. Д. |

Тест на разницу между операционной и финансовой арендой

Этот тест поможет вам быстро проверить то, что вы здесь прочитали.

Ваш ответ:

Правильный ответ:

СледующиеВы получили {{SCORE_CORRECT}} из {{SCORE_TOTAL}}

Поделитесь знаниями, если вам понравилосьКапитальная аренда против операционной аренды

Капитальная аренда против операционной аренды

Капитальная аренда (или финансовая аренда) рассматривается как актив на балансе компании, в то время как операционная аренда — это расходы, которые остаются вне баланса.Думайте о капитальной аренде как о владении недвижимостью, а операционную аренду — как об аренде собственности. Между капитальной арендой и операционной арендой есть существенные различия, и это руководство поможет вам понять разницу между двумя типами аренды и их соответствующими методами бухгалтерского учета. которые определяют, как операции и другие бухгалтерские события должны отражаться в финансовой отчетности.Они предназначены для поддержания доверия и прозрачности в финансовом мире.

Между капитальной арендой и операционной арендой есть существенные различия, и это руководство поможет вам понять разницу между двумя типами аренды и их соответствующими методами бухгалтерского учета. которые определяют, как операции и другие бухгалтерские события должны отражаться в финансовой отчетности.Они предназначены для поддержания доверия и прозрачности в финансовом мире.

Капитальная аренда учитывается как задолженность. Они обесцениваются с течением времени и несут процентные расходы. Процентные расходы. Процентные расходы возникают из-за компании, которая финансируется за счет заемных средств или аренды капитала. Проценты указаны в отчете о прибылях и убытках, но также могут.

Чтобы классифицироваться как капитальная аренда согласно ОПБУ США, должно быть выполнено одно из четырех условий:

- Передача права собственности на актив в конце срока

- Возможность покупки актива по дисконтированной цене в конце срока

- Срок аренды больше или равен 75% срока полезного использования актива

- Текущая стоимость Чистая приведенная стоимость (NPV) Чистая приведенная стоимость (NPV) — это стоимость всех будущих денежные потоки (положительные и отрицательные) за весь срок действия инвестиции, дисконтированные до настоящего времени.

арендных платежей больше или равно 90% справедливой рыночной стоимости актива

арендных платежей больше или равно 90% справедливой рыночной стоимости актива

В качестве альтернативы, при оценке в соответствии с МСФО существует еще один критерий, который может использоваться для квалификации аренды как капитальной аренды:

- активы по договору аренды являются специализированными, так что только арендатор может использовать их без существенных изменений активов

Операционная аренда используется для краткосрочной аренды активов и аналогична сдаче в аренду, поскольку не предполагает каких-либо передача права собственности.Периодические арендные платежи рассматриваются как операционные расходы и относятся на расходы в отчете о прибылях и убытках. Отчет о прибылях и убытках — это одна из основных финансовых отчетов компании, в которой отражены ее прибыли и убытки за определенный период времени. Прибыль или, влияющая как на операционную, так и на чистую прибыль. Напротив, капитальная аренда используется для сдачи в аренду долгосрочных активов и предоставления арендатору прав собственности.

Порядок учета: капитальная аренда и операционная аренда

Капитальная и операционная аренда подлежат разному учету как для арендатора, так и для арендодателя.Для проведения собеседований с финансами начального уровня достаточно понять, как вести учет только арендатор.

Учет операционной аренды относительно прост. Арендные платежи считаются операционными расходами и отражаются в отчете о прибылях и убытках. Фирма не владеет активом и, следовательно, он не отображается в балансе, и фирма не оценивает амортизацию Методы амортизации Наиболее распространенные типы методов амортизации включают линейный, двойной уменьшающийся остаток, единицы продукции и сумма лет цифр.за актив.

Напротив, аренда капитала предполагает передачу прав собственности на актив арендатору. Аренда считается ссудой (заемное финансирование), а процентные платежи относятся на расходы в отчете о прибылях и убытках.

Текущая рыночная стоимость актива включается в баланс в составе активов, а амортизация отражается в отчете о прибылях и убытках. С другой стороны, сумма кредита, которая представляет собой чистую приведенную стоимость всех будущих платежей, включается в обязательства.

С другой стороны, сумма кредита, которая представляет собой чистую приведенную стоимость всех будущих платежей, включается в обязательства.

Как правило, по капитальной аренде расходы признаются раньше, чем по аналогичной операционной аренде.

Преимущества капитальной аренды

Есть много преимуществ капитальной аренды, в том числе следующие:

- Арендатору разрешено требовать амортизации актива, что снижает налогооблагаемую прибыль

- Также процентные расходы снижает налогооблагаемую прибыль

Преимущества операционной аренды

Операционная аренда также имеет много преимуществ:

- Операционная аренда обеспечивает большую гибкость для компаний, поскольку они могут чаще заменять / обновлять свое оборудование

- Нет риска морального износа, поскольку передача права собственности не происходит

- Учет операционной аренды проще

- Арендные платежи не подлежат налогообложению

Заключение

Поскольку компании обычно используют как капитальную, так и операционную аренду, полезно для понимания бухгалтерского учета и соразмерного налогообложения режим для каждого из этих типов аренды как для арендодателя, так и для арендатора. Каждый вид аренды имеет свои преимущества. В зависимости от требований компании и налоговой ситуации они могут выбрать один или другой, а возможно, даже их комбинацию для разных типов активов.

Каждый вид аренды имеет свои преимущества. В зависимости от требований компании и налоговой ситуации они могут выбрать один или другой, а возможно, даже их комбинацию для разных типов активов.

Другие ресурсы

CFI является глобальным поставщиком статуса аналитика финансового моделирования и оценки (FMVA) ®. поможет вам обрести уверенность в своей финансовой карьере.Зарегистрируйтесь сегодня !, чтобы помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить изучение других вопросов бухгалтерского учета, см. Эти дополнительные бесплатные ресурсы CFI:

- Учет по аренде Учет по аренде Бухгалтерский учет по аренде Руководство по бухгалтерскому учету. Аренда — это контракты, по которым владелец собственности / актива разрешает другой стороне использовать собственность / актив в обмен на деньги или другие активы. Двумя наиболее распространенными видами аренды в бухгалтерском учете являются операционная и финансовая (капитальная аренда).

Преимущества, недостатки и примеры

Преимущества, недостатки и примеры - Предоплаченная аренда Предоплаченная аренда Предоплаченная аренда (или операционная аренда) — это договор на приобретение использования материальных активов, включая машины, оборудование и недвижимость.

- Фиксированные и переменные затраты Фиксированные и переменные затраты Стоимость — это то, что можно классифицировать несколькими способами в зависимости от ее характера. Одним из наиболее популярных методов является классификация в соответствии с

- Проектирование статей балансаПроектирование статей балансаПроектирование статей баланса включает анализ оборотного капитала, основных средств, долевого капитала и чистой прибыли. В этом руководстве подробно рассказывается, как рассчитать

Операционная и финансовая аренда: как на бизнес влияет новый стандарт

Время идет обратный отсчет до внедрения нового стандарта учета аренды для частных компаний.

Согласно отчетам Комиссии по ценным бумагам и биржам и Торговой палаты США, в настоящее время американские компании имеют обязательства по операционной аренде на сумму 2,8 триллиона долларов, которые в настоящее время не учитываются. Согласно новому стандарту бухгалтерского учета, почти все договоры аренды должны будут отражаться в балансе компании. Однако в действительности новый стандарт намного сложнее.

Согласно новому стандарту бухгалтерского учета, почти все договоры аренды должны будут отражаться в балансе компании. Однако в действительности новый стандарт намного сложнее.

Хотя недавнее предложение Совета по стандартам финансового учета откладывает внедрение до конца 2020 года для большинства частных компаний, сейчас самое время начать оценку и принятие решений о том, что делать с существующими договорами аренды, предлагаемыми договорами аренды и долговыми ковенантами.(Ранее планировалось, что стандарт вступит в силу в конце 2019 года для частных компаний. Он уже вступил в силу для публичных компаний.)

Подобно предыдущему стандарту аренды, аренда в соответствии с новым стандартом различается по двум основным формам: операционная аренда и финансовая аренда (заменяющая капитальную аренду по старому стандарту). Это различие важно, особенно потому, что оно определяет, где и сколько расходов на аренду отражается в прилагаемом отчете о прибылях и убытках.

Классификация договоров аренды

По сравнению со старым стандартом, существует пять критериев, которые следует учитывать при определении вашей классификации аренды. Если договор аренды компании соответствует любому из нижеприведенных критериев, она должна будет зарегистрировать свою аренду как финансовую в соответствии с новым стандартом:

Если договор аренды компании соответствует любому из нижеприведенных критериев, она должна будет зарегистрировать свою аренду как финансовую в соответствии с новым стандартом:

1. Передача права собственности: При аренде право собственности на базовый актив передается арендатору через окончание срока аренды.

2. Опцион на выгодную покупку: Аренда предоставляет арендатору право на покупку базового актива, которое арендатор с достаточной уверенностью может исполнить.

3. Срок аренды : Срок аренды составляет большую часть оставшегося экономического срока службы базового актива, который включает периоды продления, которые, как ожидается, будут исполнены.

4. Приведенная стоимость: Приведенная стоимость суммы арендных платежей и любая гарантированная арендатором остаточная стоимость, которая не включается в арендные платежи иным образом, представляет собой практически всю справедливую стоимость базового актива.

5. Специализированный характер: Базовый актив носит настолько специализированный характер, что ожидается, что он не будет иметь альтернативного использования арендодателю в конце срока аренды.

Хотя приведенные выше критерии аналогичны по своей природе предыдущим критериям капитальной аренды, важно отметить отсутствие тестов «яркой линии», которые раньше ассоциировались со сроком аренды и критериями приведенной стоимости. Решение теперь включает в себя определенное суждение для принятия правильного решения.

Балансы

После классификации аренды возникает следующий вопрос: какое это имеет значение, если и то, и другое все равно попадает в баланс? Ответ заключается в том, как полученные расходы классифицируются в отчете о прибылях и убытках компании.

Что касается операционной аренды, то в соответствии с новым стандартом, даже если такая аренда отражается в балансе, признание расходов остается таким же, как и в соответствии со старыми правилами бухгалтерского учета. Расход признается как расход на аренду и отражается в финансовой отчетности как себестоимость продаж / операционные расходы.

Однако, если компания определяет, что она имеет договор финансовой аренды, итоговые расходы отражаются в двух разных частях отчета о прибылях и убытках. Во-первых, актив в форме права пользования амортизируется линейным способом и отражается как расход на амортизацию в течение более короткого из следующих периодов: экономический срок службы соответствующего актива или срок аренды.Второй компонент относится к процентным расходам по соответствующему обязательству по аренде.

Во-первых, актив в форме права пользования амортизируется линейным способом и отражается как расход на амортизацию в течение более короткого из следующих периодов: экономический срок службы соответствующего актива или срок аренды.Второй компонент относится к процентным расходам по соответствующему обязательству по аренде.

Влияние классификации отчета о прибылях и убытках

Различие между классификациями отчета о прибылях и убытках может существенно повлиять на показатели прибыльности компании, а также на прибыль до вычета процентов, налогов, износа и амортизации из-за разницы в классификации расходов в зависимости от характер аренды. Изменения EBITDA и других коэффициентов рентабельности могут повлиять на существующие соглашения, касающиеся компенсаций, доходов, бонусов и комиссионных.

Кроме того, включение в балансы как операционной, так и финансовой аренды может негативно повлиять на соотношение заемных и собственных средств компании. Это может привести к неблагоприятным последствиям для условий долговых обязательств компании. Из-за дополнительных процентных расходов в результате принятия нового стандарта, это также повлияет на коэффициенты покрытия процентов. В результате компаниям важно работать со своими кредиторами над пересмотром существующих условий, чтобы учесть это изменение в бухгалтерском учете.

Из-за дополнительных процентных расходов в результате принятия нового стандарта, это также повлияет на коэффициенты покрытия процентов. В результате компаниям важно работать со своими кредиторами над пересмотром существующих условий, чтобы учесть это изменение в бухгалтерском учете.

Чем должна заниматься моя компания?

Каким образом компания должна классифицировать свои договоры аренды, исходя из всего вышеперечисленного? Следует ли ему вообще отказаться от аренды активов и просто покупать или финансировать их? Ответ в зависимости от обстоятельств.

Благодаря внедрению нового стандарта бухгалтерского учета различия GAAP между арендой и владением активом были сокращены. Следовательно, необходимость капитализировать все договоры аренды, вероятно, сильно повлияет на решение об аренде или покупке, особенно когда речь идет о недвижимости. Ключевые соображения включают:

- Аналогичная сумма долга будет на балансе, независимо от того, была ли она арендована или профинансирована.

- Ежегодно расходы на амортизацию по GAAP могут быть меньше, чем амортизация по договору аренды, поскольку срок аренды, вероятно, будет меньше.

- Условия аренды теперь могут быть структурированы таким образом, чтобы они были короче по продолжительности, чтобы избежать включения более крупных обязательств по аренде (и соответствующего актива) в баланс.

- Поскольку налоговое законодательство не изменилось, большинство договоров аренды, капитализированных в соответствии с действующим стандартом, приведет к созданию отложенного налогового актива. Таким образом, решение о сдаче в аренду приведет к учету этих отложенных налоговых активов и соответствующего бухгалтерского учета. Кроме того, в результате расходы по GAAP обычно превышают расходы по аренде для налоговых целей.

В конце концов, компания должна внимательно рассмотреть свою ситуацию и то, как этот стандарт повлияет на ее существующие и будущие договоры аренды. Менее чем за год до того, как стандарт вступит в силу для частных компаний, сейчас самое время действовать и готовиться, а не ждать, пока стандарт будет полностью внедрен.

Финансовая аренда или операционная аренда

При финансовой аренде риск владения передается физическому лицу без передачи юридического права собственности. Вы выбираете остаточную стоимость в пределах указанного в ATO диапазона, который подходит вам, и в конце срока аренды вы можете выплатить ее, продлить срок или заключить новое соглашение.С другой стороны, операционная аренда — это вариант финансирования активов для предприятий, которые не хотят брать на себя риск продажи автомобиля по окончании срока аренды.

Поскольку они оба являются формой аренды, у них есть одно общее. То есть владелец оборудования (арендодатель) предоставляет пользователю (арендатору) право использовать оборудование, а затем возвращает его в конце установленного периода.

Различия между ними очевидны, если мы посмотрим, кому остается право собственности, кто несет ответственность за текущие расходы и расходы на техническое обслуживание, и можно ли приобрести автомобиль в конце срока аренды.

Здесь мы рассмотрим оба договора аренды и почему они такие разные:

Финансовая аренда

При финансовой (капитальной) аренде владелец покупает транспортное средство и сдает его в аренду пользователю, у которого будет возможность покупки в конце срока аренды. Арендатор не будет сталкиваться с высокими первоначальными затратами, как при прямой покупке автомобиля:

.- Они будут нести ответственность за все риски, как если бы они владели активом, и транспортное средство будет отображаться в балансе.

- Арендодатель сохраняет право собственности, но арендатор имеет исключительное право использования в соответствии с условиями соглашения.

- Арендные платежи производятся пользователем в течение периода аренды, при желании, в конце срока аренды.

- Срок действия соглашения обычно составляет срок полезного использования актива.

- По окончании аренды клиент может оплатить воздушный шар и оставить автомобиль себе.

Операционная аренда

Думайте об операционной аренде как о разновидности договора аренды. Поскольку у него более короткий срок, вы можете регулярно переходить на новый автомобиль.Возможно, вы даже сможете сделать это, пока действует договор аренды. Разница между операционной арендой и финансовой арендой заключается в том, что пользователь не сможет купить транспортное средство в течение срока аренды.

- Пользователь имеет доступ к автомобилю на определенный период времени в обмен на регулярные ежемесячные платежи.

- Клиент может использовать транспортное средство в течение всего срока действия договора, ежемесячно выплачивая арендную плату. Эти платежи не равны полной стоимости транспортного средства, как при финансовой аренде.

- Риски остаются за арендодателем, поскольку планируется вернуть транспортное средство ему в конце срока.

- Ожидается, что по окончании соглашения у транспортного средства сохранится остаточная стоимость, которая прогнозируется в начале срока аренды.

- Техническое обслуживание автомобиля может быть встроено в выплаты.

- Право собственности остается за арендодателем, и по окончании договора транспортное средство может быть возвращено или заключен новый договор аренды.

- С 2019 года в Австралии компании должны указывать все договоры операционной аренды в своем балансе.

Итак, что выбрать — финансовую или операционную аренду?

Многое зависит от вашей ситуации, и вы можете задать себе следующие вопросы:

- Вы хотите оставить автомобиль на долгое время или предпочитаете регулярно модернизировать?

- Вы счастливы взять на себя все расходы на техническое обслуживание?

- Собираетесь ли вы использовать автомобиль большую часть его жизни?

Финансовая аренда гораздо больше подходит для аренды активов, которые будут использоваться на длительный срок, в то же время предоставляя пользователю права собственника.Арендатору не придется сталкиваться с огромными капитальными затратами, как при немедленной покупке автомобиля. Здесь выплаченная арендная плата вычищает большую часть капитала, поэтому приобретение автомобиля в собственность по окончании соглашения обходится по доступной цене.

Здесь выплаченная арендная плата вычищает большую часть капитала, поэтому приобретение автомобиля в собственность по окончании соглашения обходится по доступной цене.

При операционной аренде, поскольку они имеют более короткие сроки, гораздо больше шансов сохранить значительную стоимость транспортного средства в конце, поэтому суммы аренды будут ниже. Операционная аренда больше подходит для краткосрочного использования транспортных средств, чем аренда.Обычно они не предполагают передачи права собственности.

Если финансовая или операционная аренда кажется подходящим решением для вас или вашего бизнеса, узнайте больше о доступных вариантах здесь.

Заявление об ограничении ответственности

Информация, предоставленная Toyota Fleet Management, подразделением Toyota Finance Australia Limited ABN 48 002 435 181, AFSL и Австралийской кредитной лицензией 392536, носит общий характер и предназначена только для вашего сведения. Ничто в этой статье не является и не должно рассматриваться как юридическая, налоговая или финансовая консультация. Прежде чем принимать решение о любом описанном продукте или услуге, мы рекомендуем вам обратиться за независимой профессиональной консультацией, например, к своему бухгалтеру, налоговому или финансовому консультанту или юристу, который может проконсультировать вас о ваших личных обстоятельствах и о том, что подойдет вам.

Прежде чем принимать решение о любом описанном продукте или услуге, мы рекомендуем вам обратиться за независимой профессиональной консультацией, например, к своему бухгалтеру, налоговому или финансовому консультанту или юристу, который может проконсультировать вас о ваших личных обстоятельствах и о том, что подойдет вам.

Обновление 2020 — финансовая аренда или операционная аренда? В чем разница?

Финансовая аренда или операционная аренда? В чем разница? Обновление 2020

Обновлено: апрель 2020

Мир финансирования активов и лизинга не всегда так ясен, как мог бы быть.И одна из частых проблем, с которыми мы сталкиваемся, — это понимание разницы между финансовой и операционной арендой. Попробуем объяснить…

В общепринятой практике бухгалтерского учета (как SSAP 21, так и IAS 17) операционная аренда определяется как «аренда, отличная от финансовой». Поэтому нам нужно начать с понимания того, что такое финансовая аренда.

Предпочитаете смотреть? Вот краткий видеообзор:

Что такое финансовая аренда?

Финансовая аренда — это способ предоставления финансирования: фактически лизинговая компания (арендодатель или владелец) покупает актив для пользователя (обычно называемого нанимателем или арендатором) и сдает его им в аренду на согласованный период.

Финансовая аренда определяется в Положении о стандартной бухгалтерской практике 21 как аренда, передающая

«практически все риски и выгоды, связанные с владением активом для арендатора».

В основном это означает, что арендатор находится в примерно таком же положении, как если бы он купил актив.

Арендодатель взимает арендную плату в качестве вознаграждения за передачу актива арендатору. Арендодатель сохраняет право собственности на актив, но арендатор получает право исключительного использования актива (при условии соблюдения условий аренды).

Арендатор будет производить арендные платежи, покрывающие первоначальную стоимость актива, в течение первоначального или основного периода аренды. Существует обязательство оплатить все эти арендные платежи, иногда включая оплату воздушным шаром в конце контракта. Как только все они будут оплачены, арендодатель вернет свои инвестиции в актив.

Клиент обязуется вносить эти арендные платежи в течение этого периода, и технически финансовая аренда определяется как не подлежащая расторжению, хотя ее можно расторгнуть досрочно.

По окончании аренды

Что происходит в конце периода первичной финансовой аренды, будет зависеть от фактического соглашения, но возможны следующие варианты:

— арендатор продает актив третьей стороне, действующей от имени арендодателя

— актив возвращается арендодателю для продажи

— заказчик заключает договор вторичной аренды

Когда актив продается, покупателю может быть предоставлена скидка на арендную плату, которая равна большей части выручки от продажи (за вычетом затрат на выбытие), как это согласовано в договоре аренды.

Если актив сохраняется, аренда переходит во вторичный период. Это может продолжаться бесконечно и закончится, когда арендодатель и арендатор договорятся или когда актив будет продан.

Вторичная арендная плата может быть намного ниже, чем первичная арендная плата (аренда «перчинки»), или аренда может продолжаться ежемесячно при той же арендной плате.

Пример финансовой аренды

Финансовая аренда обычно используется для финансирования транспортных средств, особенно трудолюбивых коммерческих автомобилей, когда компания хочет получить выгоду от лизинга, но не хочет брать на себя ответственность за возврат транспортного средства арендодателю в хорошем состоянии.

Помимо коммерческих автомобилей, финансовую аренду можно использовать для многих других активов, вот один пример:

Клуб здоровья хотел инвестировать в новое спортивное оборудование. Общая профинансированная сумма составила 20 тысяч фунтов стерлингов при условии, что соглашение предусматривает 60 ежемесячных платежей без депозита. Важно отметить, что воздушный шар был установлен на уровне 0 фунтов стерлингов, что означает, что клиент (или, что более вероятно, его посетители тренажерного зала!) Могут по-настоящему потрудиться с оборудованием, зная, что при заключении соглашения нет никакой ответственности. По истечении 60 месяцев можно будет продать оборудование с сохранением внесенных средств или ввести период аренды (вторичного) за относительно небольшую сумму.

Операционная аренда

В отличие от финансовой аренды, операционная аренда не передает арендатору практически всех рисков и выгод, связанных с правом собственности. Как правило, он будет работать меньше, чем полный экономический срок службы актива, и арендодатель ожидает, что актив будет иметь стоимость при перепродаже в конце периода аренды, известную как остаточная стоимость.

Эта остаточная стоимость прогнозируется в начале аренды, и арендодатель принимает на себя риск того, что актив достигнет этой остаточной стоимости или нет, когда договор подойдет к концу.

Операционная аренда чаще встречается, когда активы действительно имеют остаточную стоимость, такие как самолеты, транспортные средства, строительные машины и оборудование. Клиент получает право на использование актива в течение согласованного контрактного периода в обмен на арендную плату. Эти платежи не покрывают полную стоимость актива, как в случае финансовой аренды.

Операционная аренда иногда включает другие услуги, предусмотренные соглашением, например договор об обслуживании транспортного средства.

Право собственности на актив остается за арендодателем, и актив будет либо возвращен в конце срока аренды, когда лизинговая компания либо повторно наймет актив в другом контракте, либо продаст его, чтобы высвободить остаточную стоимость.Или арендатор может продолжать сдавать актив по справедливой рыночной арендной плате, которая будет согласована в то время.

Положение о бухгалтерском учете пересматривается, однако в настоящее время операционная аренда является внебалансовой, а финансовая аренда находится на балансе. Для тех, кто ведет учет в соответствии с Международными стандартами бухгалтерского учета, МСФО (IFRS) 16 теперь будет включать операционную аренду в баланс — подробнее о МСФО (IFRS) 16 здесь.

Распространенной формой операционной аренды в автомобильном секторе является аренда по контракту.Это самый популярный метод финансирования транспортных средств компании, и он неуклонно растет.

Почему выбирают один вид аренды перед другим?

Это сложный вопрос, и каждое вложение в актив следует рассматривать индивидуально, чтобы определить, какой тип финансирования будет наиболее выгодным для организации. Однако есть два ключевых момента; тип и срок службы актива, а также то, как арендованный актив будет отражаться в счетах организации.

Тип и срок службы актива

Как упоминалось выше, важно помнить, что при операционной аренде риски и выгоды от владения активом остаются за арендодателем, при финансовой аренде они в основном передаются арендатору.

В очень общих чертах, если актив имеет относительно короткий срок полезного использования в рамках бизнеса, прежде чем его потребуется заменить или модернизировать, операционная аренда может быть более распространенным вариантом. Это связано с тем, что актив, вероятно, сохранит значительную часть своей стоимости в конце срока действия соглашения и, следовательно, будет привлекать более низкую арендную плату в течение периода аренды. Поскольку арендодатель принимает на себя риск в отношении остаточной стоимости актива, он будет включен в общую стоимость контракта.

Для активов, состояние которых можно повлиять на момент возврата арендодателю и, следовательно, обеспечить большую уверенность в оценках остаточной стоимости, эта «стоимость риска» может быть значительно снижена. В этом случае типы активов включают автомобили, коммерческие автомобили и ИТ-оборудование.

Если актив, вероятно, будет иметь более длительный срок полезного использования в рамках бизнеса, то рассмотрение его остаточной стоимости становится менее критичным, так как это, вероятно, будет намного меньшей частью его первоначальной стоимости. Это может означать, что арендатор готов взять на себя этот риск самостоятельно, вместо того, чтобы платить арендодателю за это плату. Здесь финансовая аренда — более очевидный выбор.

Это может означать, что арендатор готов взять на себя этот риск самостоятельно, вместо того, чтобы платить арендодателю за это плату. Здесь финансовая аренда — более очевидный выбор.

Поскольку арендная плата, выплачиваемая по договору финансовой аренды, покрывает весь или большую часть капитала, часто можно организовать вторичный период аренды и сохранить возможность использования актива при гораздо меньших затратах.

Порядок учета финансовой и операционной аренды

Порядок использования двух разных типов аренды зависит от того, каких стандартов бухгалтерского учета придерживается организация.

Для организаций, которые отчитываются по Международным стандартам финансовой отчетности (МСФО), введение МСФО 16 с 1 по января 2019 года означает, что операционная и финансовая аренда должны отражаться в балансе компании и в счете прибылей и убытков. До этого операционная аренда считалась «внебалансовой» статьей.

Большинство малых и средних предприятий в настоящее время отчитываются в соответствии с общепринятыми принципами бухгалтерского учета Великобритании (UK GAAP). Изменение режима аренды затронет компании, применяющие ОПБУ Великобритании, только в том случае, если они перейдут на МСФО / МСФО 101, а не на МСФО 102.FRC ожидает, что самое раннее принятие в Великобритании может быть 2022/23, но до тех пор он будет отслеживать и наблюдать за международным влиянием.

Изменение режима аренды затронет компании, применяющие ОПБУ Великобритании, только в том случае, если они перейдут на МСФО / МСФО 101, а не на МСФО 102.FRC ожидает, что самое раннее принятие в Великобритании может быть 2022/23, но до тех пор он будет отслеживать и наблюдать за международным влиянием.

Для предприятий, которым теперь необходимо отражать операционную аренду в своих счетах, влияние будет следующим:

- Балансовые отчеты — арендаторам необходимо будет показать свое «право на использование» актива в качестве актива и свое обязательство по внесению арендных платежей в качестве обязательства.

- Счета прибылей и убытков — арендаторы будут отражать амортизацию актива, а также проценты по обязательству по аренде.Амортизация обычно производится линейным методом.

Для предприятий, которые не затронуты этими изменениями, возможность финансировать активы, сохраняя их вне баланса, может быть решающим фактором при выборе между операционной и финансовой арендой.

> Вы можете прочитать ответы на другие часто задаваемые вопросы о финансировании активов здесь

Годовые инвестиционные пособия

Многие организации стремятся максимизировать налоговые льготы корпораций за счет использования своих годовых инвестиционных пособий (AIA) при приобретении новых активов.Эти льготы предоставляют организациям мгновенные налоговые льготы на 100% стоимости вновь приобретенного актива. С 1 st января 2019 года размер пособия увеличился до 1 миллиона фунтов стерлингов в год.

Однако для того, чтобы претендовать на эту льготу, активы должны быть «куплены», а не «сданы в аренду». Это означает, что активы, финансируемые как по операционной, так и по финансовой аренде, не подходят для ЗПС, в отличие от активов, приобретенных с использованием таких методов финансирования, как покупка по контракту и покупка в рассрочку.

Чтобы узнать больше о годовых инвестиционных пособиях, нажмите здесь.

Сводка

Классификация аренды на финансовую или операционную основывается на том, переходят ли риски и выгоды, связанные с правом собственности, на арендатора. Это может быть субъективным, и важно, чтобы договор лизинга был тщательно рассмотрен.

Это может быть субъективным, и важно, чтобы договор лизинга был тщательно рассмотрен.

Итак, оказывается, дать простое объяснение не так-то просто! Если есть что-то, что, по вашему мнению, требует дальнейшего уточнения, или у вас есть какие-либо вопросы, добавьте их в комментарии ниже.

Вас также может заинтересовать:

>> Варианты финансирования коронавируса

>> Налоговые последствия лизинга бизнес-автомобилей

Учет аренды | Управление финансовой политики

Заявление о политике

Настоящая политика устанавливает порядок учета договоров аренды, заключаемых Университетом как в качестве арендатора, так и в качестве арендодателя.Существует два типа аренды: капитальная и операционная. Правильная классификация аренды важна, поскольку она определяет требования университета к бухгалтерскому учету и отчетности.

Причина политики

Когда риски и выгоды, связанные с правом собственности, переходят к арендатору, общепринятые принципы бухгалтерского учета требуют, чтобы арендатор отражал аренду как актив. Эта политика устанавливает единые пороговые значения и процедуры для всех подразделений Университета при регистрации как операционной, так и капитальной аренды.

Эта политика устанавливает единые пороговые значения и процедуры для всех подразделений Университета при регистрации как операционной, так и капитальной аренды.

Кто должен соответствовать

Все школы, бадьи, местные отделения Гарвардского университета, аффилированные и смежные учреждения и общеуниверситетские инициативы должны соблюдать требования. Эта политика применяется ко всем новым договорам аренды, заключенным с 01.07.2014; обратите внимание, что дополнения и продления существующих договоров аренды квалифицируются как новые договоры аренды для целей данной политики.

Процедуры

1. Разберитесь в правилах учета аренды. Договоры аренды, отвечающие определенным критериям, должны учитываться в качестве активов арендодателю; такая аренда называется капитальной.Аренда капитала отражается в балансе и амортизируется с течением времени. Аренда, не отвечающая этим критериям, называется операционной арендой; Платежи по операционной аренде отражаются как расходы по аренде. Критерии, которые определяют аренду как капитальную или операционную, описаны ниже.

Критерии, которые определяют аренду как капитальную или операционную, описаны ниже.

2. Применить порог срока аренды. Любой объект со сроком аренды менее 3 лет не может быть капитализирован. Считайте все договоры аренды на срок менее трех лет операционной арендой.

3. Примените пороги оплаты наличными. Примените следующие пороговые значения при определении того, когда следует капитализировать аренду оборудования или помещения. Обратите внимание, что пороговые значения должны применяться в соответствии с графиком аренды; Договоры аренды могут относиться к зданию, отдельному активу, группе активов и могут подпадать под условия генерального договора аренды на уровне университета.

A. Аренда с ежегодными денежными выплатами в год, превышающими 1 000 000 долларов в год, или с совокупными расходами в течение срока аренды, превышающими 10 миллионов долларов, должна капитализироваться, если она соответствует критериям, изложенным в Процедуре 4 ниже.

B. Аренда с ежегодными денежными выплатами за год аренды в размере от 250 000 до 999 999 долларов, соответствующая критериям капитальной аренды, изложенным в Процедуре 4 ниже, может быть капитализирована по усмотрению ванны.

C. Аренда с ежегодными денежными выплатами ниже 250 000 долларов США не должна капитализироваться; его следует рассматривать как операционную аренду.

4. Оцените договоры аренды, которые соответствуют пороговым значениям денежных средств и сроков капитализации. Аренда оборудования или помещений, которая соответствует условиям аренды и критериям выплаты денежных средств, указанным выше, должна быть капитализирована, если она соответствует любому из четырех критериев, перечисленных ниже.Если аренда не соответствует ни одному из этих критериев, рассматривайте ее как операционную аренду.

A. Аренда должна соответствовать только одному из следующих критериев, чтобы классифицироваться как капитальная аренда. (Дополнительную информацию см. В Приложении A.)

В Приложении A.)

а. Передача права собственности: право собственности на актив переходит к арендатору по окончании срока аренды.

г. Вариант покупки по выгодной цене: договор аренды включает в себя вариант покупки по выгодной цене (BPO). Опцион на выгодную покупку — это пункт об аренде, который позволяет арендатору получить право собственности на сданные в аренду помещения и / или оборудование по цене ниже его справедливой рыночной стоимости, например, за номинальную сумму, такую как 1 доллар США.

г. Срок аренды: Срок аренды равен 75% или более расчетного экономического срока службы арендованного актива на начало срока аренды.

г. Минимальные арендные платежи: приведенная стоимость минимальных арендных платежей на начало срока аренды равна или превышает 90 процентов справедливой стоимости арендуемого актива. Эта сумма не включает часть платежей, представляющих исполнительные расходы, такие как страхование, техническое обслуживание и налоги, которые должны быть уплачены арендодателем, включая любую прибыль по ним.

B. Для всех договоров аренды, которые баки намереваются капитализировать, баки должны отправить копию договора аренды и подтверждение классификации капитальной аренды заместителю директора по бухгалтерским операциям в финансовом учете и отчетности (FAR).

5. Правильно фиксируйте капитальную аренду.