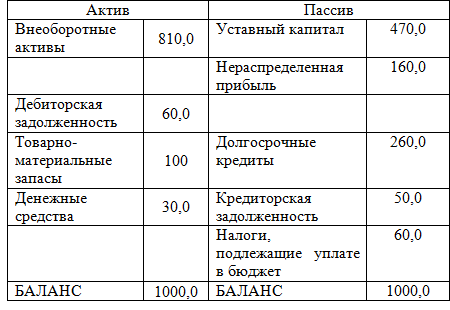

Должен ли соответствовать показатель в строке 470 Бухгалтерского баланса (нераспределенная прибыль (убыток)) показателю в строке 190 формы N 2 (чистая прибы…

Должен ли соответствовать показатель в строке 470 Бухгалтерского баланса (нераспределенная прибыль (убыток)) показателю в строке 190 формы N 2 (чистая прибыль (убыток))?

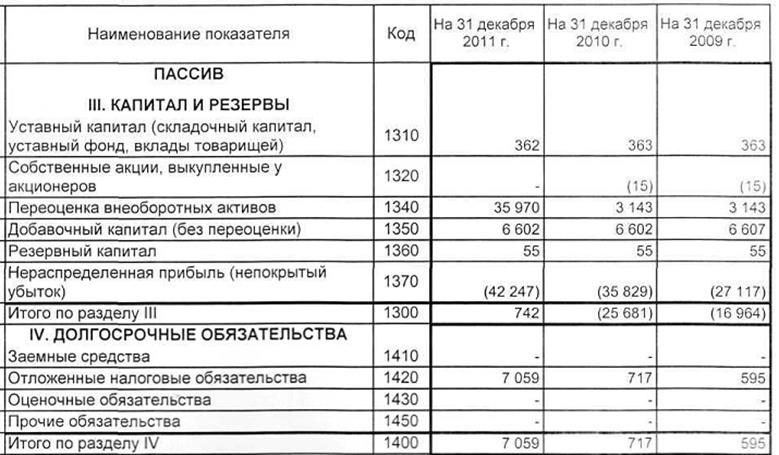

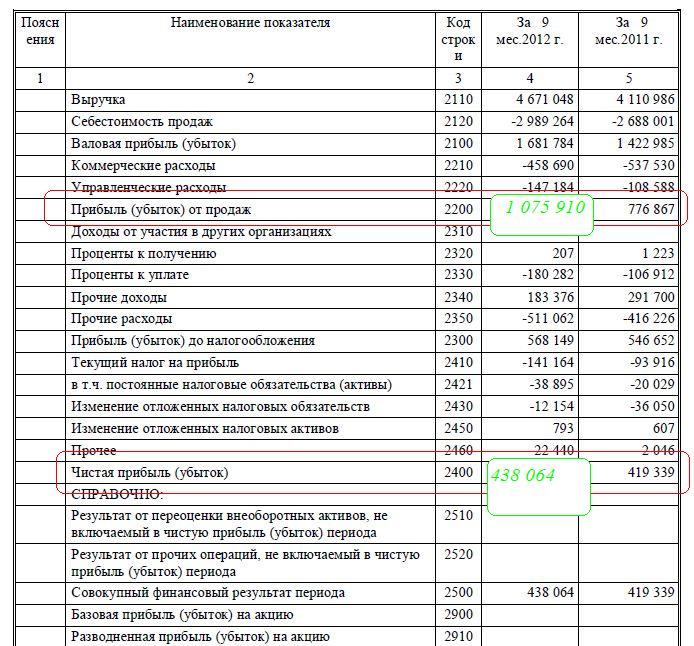

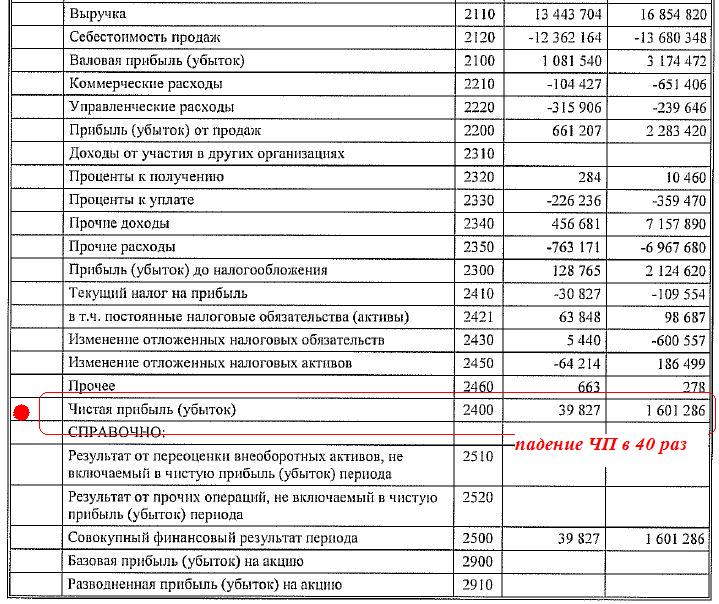

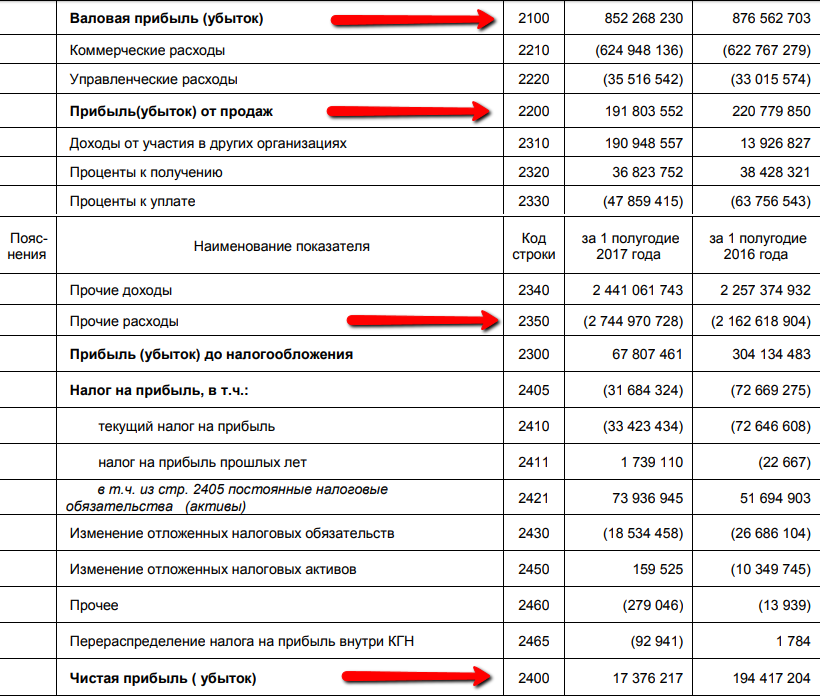

В соответствии с приказом Министерства финансов РФ от 22.07.2003 N 67н «О формах бухгалтерской отчетности организаций» чистая прибыль (убыток) текущего года отражается в форме N 2 «Отчет о прибылях и убытках», нераспределенная прибыль (непокрытый убыток) отражается в форме N 1 «Бухгалтерский баланс».

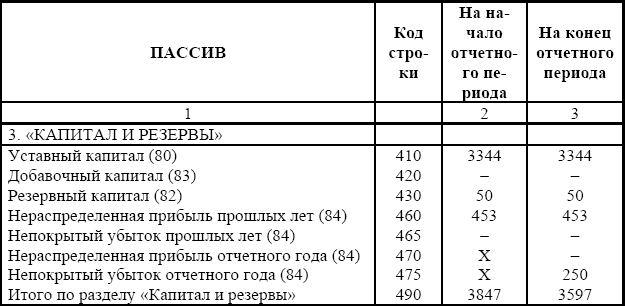

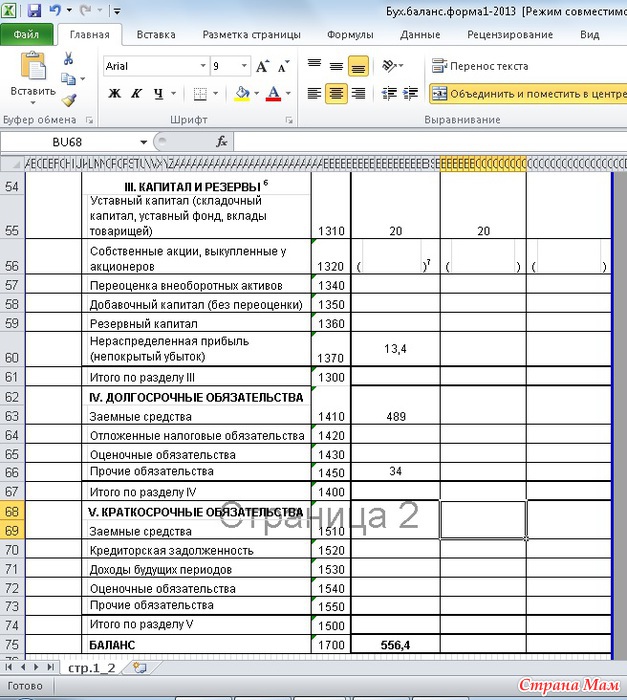

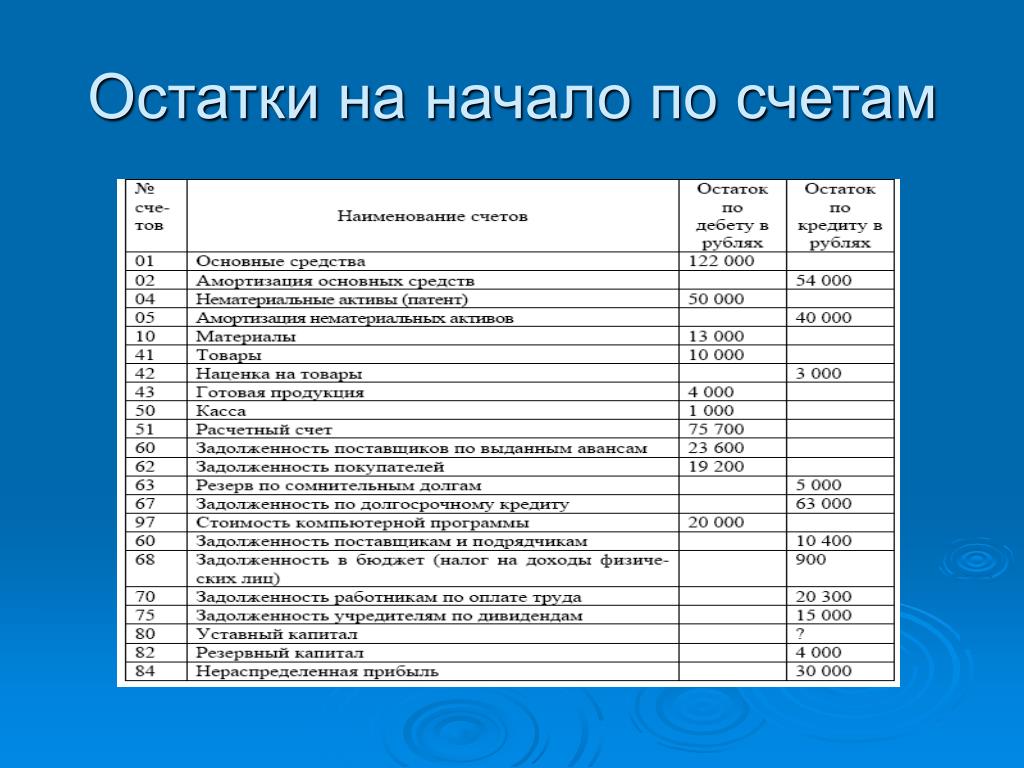

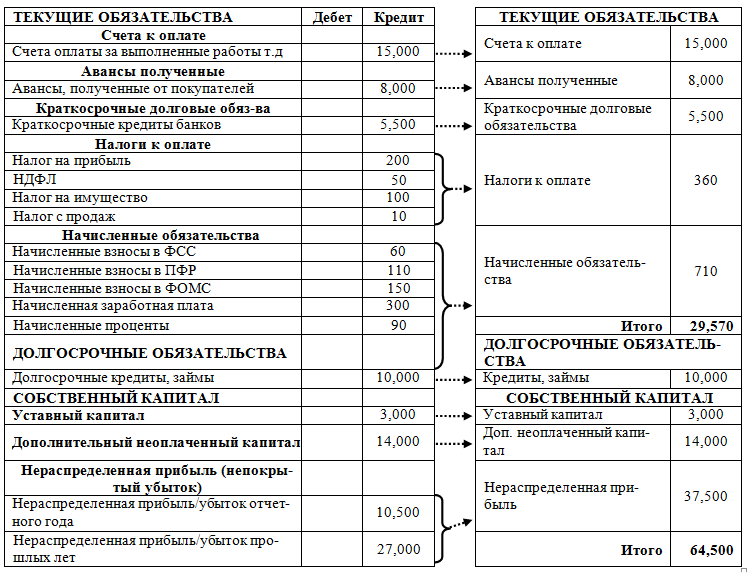

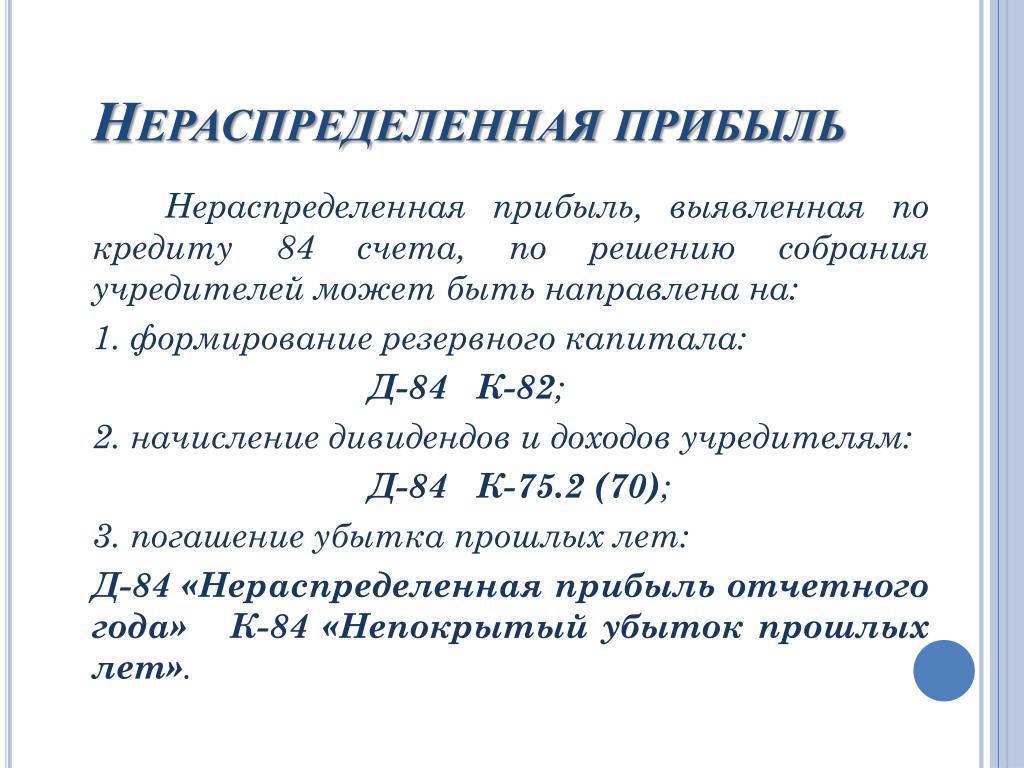

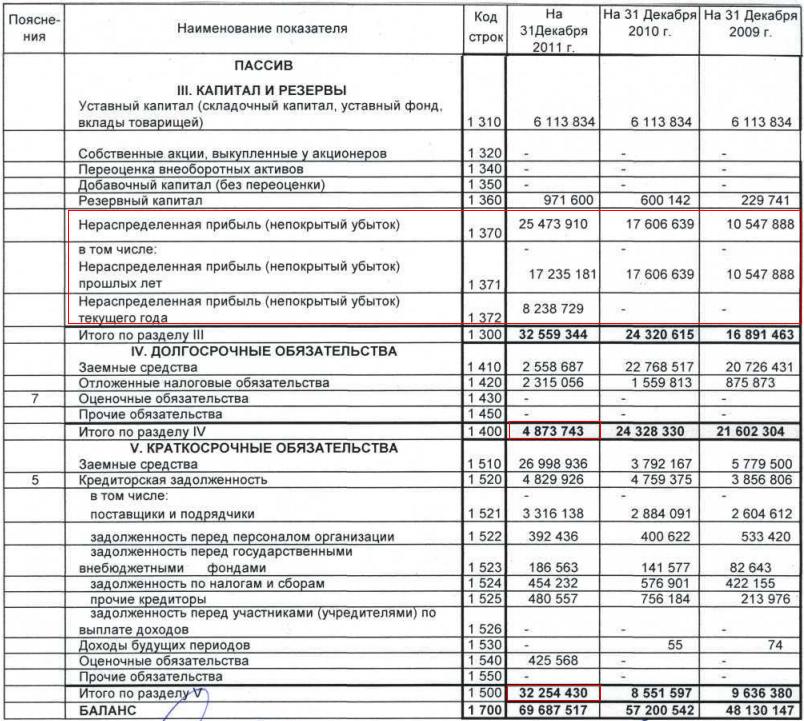

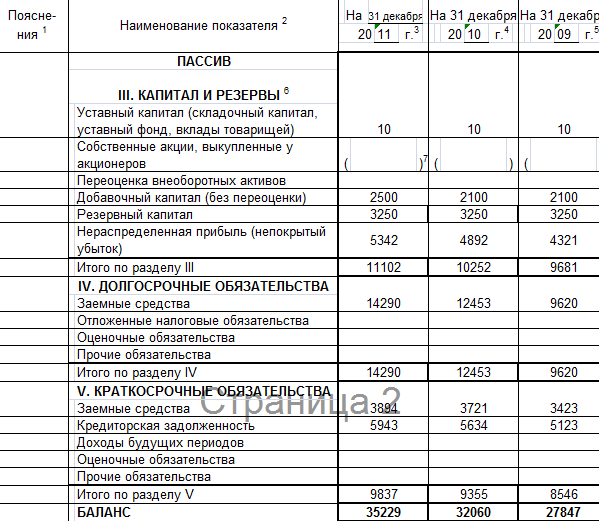

По строке 470 баланса отражается величина нераспределенной прибыли (непокрытого убытка) организации, определяемая как нераспределенная прибыль (непокрытый убыток) прошлых лет (сальдо по счету 84 на начало периода) и чистая прибыль (непокрытый убыток) за год (остаток по счету 99, списываемый заключительными оборотами декабря на счет 84) за минусом ее распределенной части.

По строке 190 формы N 2 отражают общую сумму чистой прибыли (убытка), полученную организацией за отчетный период, поскольку согласно пункту 21 Раздела V «Содержание отчета о прибылях и убытках» ПБУ 4/99 «Бухгалтерская отчетность организации» Отчет о прибылях и убытках (форма N 2) характеризует финансовые результаты деятельности организации за отчетный период.

Следовательно, наличие входящего сальдо на счете 84 и любое движение по счету 84 в течение года приводят к тому, что показатели строки 470 (форма N 1) и строки 190 (форма N 2) за отчетный период не совпадают. Примерами хозяйственных операций, затрагивающих счет 84 в течение отчетного периода, являются, например, начисление дивидендов, уценка основных средств, получение имущества в хозяйственное ведение.

Таким образом, нераспределенная прибыль (непокрытый убыток) в бухгалтерском балансе и чистая прибыль (убыток) в отчете о прибылях и убытках совпадать не должны, так как в бухгалтерском балансе отражается нераспределенная прибыль (непокрытый убыток), накопленная организацией за все время деятельности, а в отчете о прибылях и убытках — финансовый результат отчетного периода.

Т.В. Игнашкина,

эксперт службы Правового консалтинга ГАРАНТ

Ю.В. Волкова,

рецензент службы Правового консалтинга ГАРАНТ

15 сентября 2008 г.

«Нормативные акты для бухгалтера», N 18, сентябрь 2008 г.

Учет использования чистой прибыли по новому Плану счетов в «1С:Бухгалтерии 7.7»

В плане счетов “1С:Бухгалтерии” на счете 84 “Нераспределенная прибыль (непокрытый убыток) открыты субсчета:

- 84.1 “Прибыль, подлежащая распределению”;

- 84.2 “Убыток, подлежащий покрытию”;

- 84.3 “Нераспределенная прибыль в обращении”;

- 84.4 “Нераспределенная прибыль использованная”.

На

субсчет 84.1 “Прибыль, подлежащая распределению” зачисляется сумма чистой

прибыли со счета 99 “Прибыли и убытки” заключительным оборотом декабря

отчетного года (при реформации бухгалтерского баланса). Уже в следующем за

отчетным году на основании решения компетентного органа (общего собрания

акционеров, собрания участников и т.

На

субсчет 84.2 “Убыток, подлежащий покрытию” зачисляется сумма убытка со счета 99

“Прибыли и убытки” заключительным оборотом декабря отчетного года (при

реформации бухгалтерского баланса). Уже в следующем году на основании решения

компетентного органа принимается решение об источниках покрытия убытка. Он

может быть покрыт за счет накопленной нераспределенной прибыли в обращении (в

корреспонденции с субсчетом 84.3 “Нераспределенная прибыль в обращении”),

резервных фондов (в корреспонденции со счетом 82 “Резервный капитал”) и т.

На субсчете 84.3 “Нераспределенная прибыль в обращении” собирается общая сумма нераспределенной между акционерами (участниками) прибыли. Записи по этому субсчету производятся в корреспонденции с субсчетом 83.4 “Нераспределенная прибыль использованная” лишь при фактическом использовании соответствующих средств на создание нового имущества.

На субсчете 84.4 “Нераспределенная прибыль использованная” обобщается информация о том, какая часть средств нераспределенной прибыли превращена из денежной формы в товарную, то есть на какую сумму приобретено новое имущество (в части нераспределенной прибыли отчетного года записи производятся на основании решения компетентного органа). Обратные записи могут иметь место по мере переноса товарной формы имущества в денежную через амортизационные отчисления.

В

течении отчетного года по дебету субсчета 84.1 отражаются расходы при

отсутствии (или недостаточности) прибыли прошлых лет, включая суммы

промежуточных дивидендов (строка 476 бухгалтерского баланса).

В конце года записями декабря на субсчет 84.1 списывается сумма чистой прибыли или убытка со счета 99 “Прибыли и убытки”. Записями января остатки с субсчета 84.1 переносятся на субсчет 84.3 “Нераспределенная прибыль в обращении”.

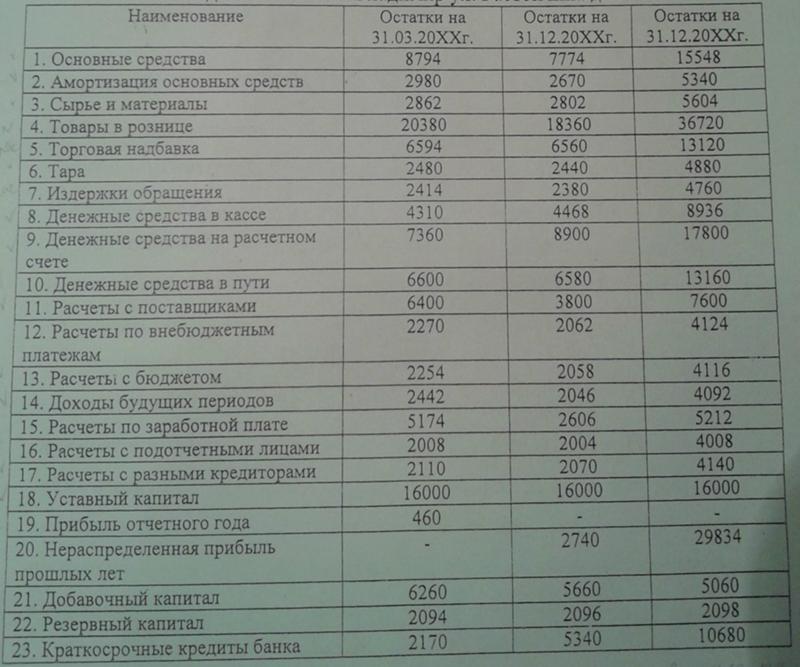

В таблице 2 приведены алгоритмы формирования отдельных показателей бухгалтерской отчетности.

Табл. 2

Алгоритмы формирования показателей бухгалтерского баланса

|

№ строки |

Показатель |

Алгоритм формирования показателя |

|

460 |

Нераспределенная прибыль прошлых лет |

Кредитовое сальдо на начало (графа 3) и конец (графа 4) отчетного периода на счете 84 “Нераспределенная прибыль (непокрытый убыток)” |

|

465 |

Непокрытый убыток прошлых лет |

Дебетовое сальдо на начало (графа 3) и конец (графа 4) отчетного периода на счете 84 “Нераспределенная прибыль (непокрытый убыток)” |

|

470 |

Нераспределенная прибыль отчетного года |

Кредитовое сальдо на конец (графа 4) отчетного периода на счете 99 “Прибыли и убытки” (если отчет составляется до реформации) |

|

475 |

Непокрытый убыток отчетного года |

Дебетовое сальдо на конец (графа 4) отчетного периода на счете 99 “Прибыли и убытки” (если отчет составляется до реформации) |

Пунктом 89 Методических

указаний установлено, что соответствующие расшифровки, характеризующие

направления использования прибыли, оставшейся в распоряжении организации,

приводятся в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках,

в частности в отчете об изменениях капитала или пояснительной записке.

В этой связи представляется целесообразным в форме № 3 автоматически заполнять следующие показатели (см. табл. 3).

Табл. 3

Алгоритмы формирования показателей формы № 3

|

№ строки |

|

Графа |

Алгоритм формирования показателя |

|

050 |

Нераспределенная прибыль – всего |

3 |

Кредитовое или дебетовое (с минусом) сальдо на начало года по счету 84 “Нераспределенная прибыль” |

|

4 |

Оборот

по кредиту субсчета 84. |

||

|

5 |

Оборот по дебету субсчета 84.3 “Нераспределенная прибыль в обращении” | ||

|

6 |

Значение показателя по графе 3 + графа 4 – графа 5 |

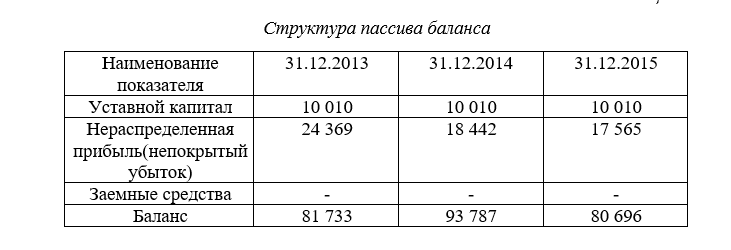

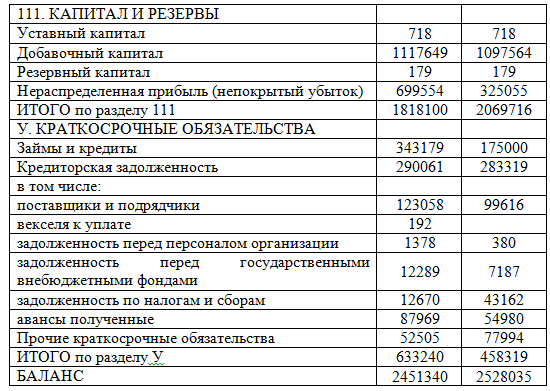

Аудит нераспределенной прибыли как составляющей собственного капитала

Одним из элементов рыночной экономики является система национального финансово-экономического контроля, который формируется в Российской Федерации. Важное место в этой системе занимает независимый аудит и методика его проведения. Проведение аудита собственного капитала важно как для руководителей организации, так и для учредителей, поскольку он является начальным и основным источником, для финансирования деятельности практически любой организации. Кроме того, с помощью него погашаются убытки организации, и, само собой, данный показатель является одним из самых значимых, который используется при определении оценки финансового состояния организации, поскольку он отображает степень ее финансовой самостоятельности.

Кроме того, с помощью него погашаются убытки организации, и, само собой, данный показатель является одним из самых значимых, который используется при определении оценки финансового состояния организации, поскольку он отображает степень ее финансовой самостоятельности.

Ключевые слова: собственный капитал, аудит, нераспределенная прибыль, непокрытый убыток

One of the elements of a market economy is a system of national financial and economic control, which is formed in Ukraine. An important role in this system accounts for an independent audit methodology and its implementation. Auditing of equity is very important both for the company and for the founders, because equity is the primary initial and conditional indefinite source of financing of business enterprises, as well as the source of repayment of the losses the company, it is one of the most important indicators used in assessing the financial situation of the company as it shows on the one hand, the degree of financial autonomy of enterprises.

Key words: equity capital, audit, undistributed profit, uncovered loss

Целью аудита собственного капитала является установление достоверности и правильности отражения в учете операций с собственным капиталом в соответствии с действующим законодательства и высказывания аудитором независимого мнения относительно правильности отражения информации в отчетности организации.

Основными составляющими проведения аудита собственного капитала являются: аудит нераспределенная прибыль (непокрытые убытки), аудит уставного капитала, аудит формирования добавочного капитала.

По мнению таких ученых, как Я. Я. Парасотцкой, С. Н. Боровяк и Н. Н. Новоселовой, а также Е. С. Урбан и М. В. Солодкевич, предметом аудита собственного капитала являются процессы, а так же хозяйственные операции, которые, в свою очередь, связаны с правильностью формирования и изменения уставного капитала и реальности (достоверности) соответствующих показательней бухгалтерской отчетности. Из этого можно сделать следующий вывод — главной задачей аудита собственного капитала является проверка правильности формирования и отражения в учете собственного капитала и проверка правильности отражения собственного капитала в финансовой отчетности. Исходя из цели, задач и предмета аудита собственного капитала, можно выделить его основные объекты.

Из этого можно сделать следующий вывод — главной задачей аудита собственного капитала является проверка правильности формирования и отражения в учете собственного капитала и проверка правильности отражения собственного капитала в финансовой отчетности. Исходя из цели, задач и предмета аудита собственного капитала, можно выделить его основные объекты.

При определении основных задач аудита можно выделить следующие пункты:

− оценка соответствия, а также правильности составления бухгалтерской (финансовой) отчетности по данным синтетического и аналитического учета, которые составляют конечный финансовый результат;

− подтверждение соответствия, а также оформление предприятием бухгалтерских операций, в соответствии с действующим законодательством в сфере бухгалтерского учета;

− проверка правильности отражения доходов, а также расходов по основному виду деятельности и его формирования;

− проверка правильности формирования, а также отражения каких-либо доходов и расходов в отличии от других видов деятельности.

Таблица 1

Оценка выделяемых целей аудита собственного капитала

Ученый | Цель аудита |

Я. Я. Парасоцкая [1] | Цель аудита собственного капитала и расчетов с учредителями заключается в подтверждении законных оснований деятельность экономического субъекта, правильности формирования и изменения уставного капитала и реальности (достоверности) соответствующих показателей бухгалтерской отчетности. |

МСА 200 «Общие цели независимого аудитора и проведение аудита соответственно МСА» [4] | Заключается в высказывании аудитором независимого мнения относительно правильности предприятия информации о собственном капитале |

Боровяк Светлана Николаевна, Новоселова Наталья Николаевна [2] | Цель аудита собственного капитала заключается в подтверждении законных оснований деятельности экономического субъекта, правильности; формирования и изменения собственного капитала и реальности (достоверности) соответствующих; показателей собственного капитала в бухгалтерской отчетности. |

Урбан Е. С., Солодкевич М. В. [15] | Цель аудита учета собственного капитала и расчетов с учредителями заключается в подтверждении законных оснований деятельности экономического субъекта, правильности формирования и изменения уставного капитала и достоверности соответствующих показателей бухгалтерской отчетности. |

Исходя из вышеизложенного, в ходе аудита каких-либо операций связанных с формированием нераспределенной прибыли (непокрытого убытка) необходимо проделать следующие действия:

1. Установить правильность отражения в бухгалтерском учете операций связанных с формированием нераспределенной прибыли (непокрытого убытка) отчетного периода в случае изменения баланса.

2. Убедиться, что согласно п. 15 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утв. приказом Минфина России от 30.03.2001 № 26н) при выбытии объектов основных средств сумма их дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации. Экономическая суть этого заключается в том, что в составе собственного капитала не может учесть сумму дооценки объекта амортизирована, или объект выбыл из баланса.

Экономическая суть этого заключается в том, что в составе собственного капитала не может учесть сумму дооценки объекта амортизирована, или объект выбыл из баланса.

3. Убедиться, что когда суммы предыдущих дооценок объекта основных средств выше суммы предыдущих уценок конечной стоимости этого объекта может ежемесячно (либо ежеквартально, раз в год), в сумме, пропорциональной начислению амортизации, включаться в состав нераспределенной прибыли организации с одновременным уменьшением капитала в дооценки.

4. Необходимо проверить действительность и своевременность отражения операций связанных с формированием нераздельной прибыли (непокрытого убытка) в бухгалтерском учете предприятия.

Таким образом, следует понимать, что до того момента как акционеры либо участники примут решение об утверждении годового отчета и распределению прибыли — операции, которые направлены в части прибыли отчетного периода не будут подлежать отражению в учете, но, все же, существуют и определенные случаи, когда они могут быть отражены в учете.

Проверить обоснованность прибыли взвесив прибыль отчетного периода, а так же прибыль прошлых лет, на необходимые нужды для собственника организации. Необходимо так же убедиться в том, что прибыль, получаемая организацией используется непосредственно на основании решений акционеров данной организации либо ее участников.

1. Проверить, так же то, как прибыль распределяется в акционерных обществах, сборов участников в обществах с ограниченной ответственностью или иного компетентного органа. В ходе аудита необходимо установить соответственность направлениям использования нераспределенной прибыли тем целям, которые предусмотренным в выписках из протоколов общих собраний акционеров (участников).

2. Необходимо проверить и то, соблюдаются ли требований по организации распределения прибыли в части выплаты доходов учредителям.

3. Проверить правильность отражения прибыли в бухгалтерском учете для предыдущих периодов на те или иные цели, которые не связаны с выплатой дохода. В бухгалтерском учете, на счетах, операции по распределению чистой прибыли за отчетный период отражается на дату составления протокола по решению собрания акционеров либо участников.

В бухгалтерском учете, на счетах, операции по распределению чистой прибыли за отчетный период отражается на дату составления протокола по решению собрания акционеров либо участников.

Также стоит уделить внимание аудита документа, связанных с определением размера прибыли, направленной на выплату дивидендов (например, баланса и отчета о финансовых результаты). Предлагается: если неправильное составление таких документов привело к лишним выплат, виновные должностные лица несут уголовную ответственность вместе с участниками за возвращение «лишних» дивидендов членам вы- исполнительная органов ООО в вопросах созыва общего собрания в случае снижения стоимости чистых активов общества по сравнению с прошлым годом на 50 %. В этом случае к по- повестки дня обязательно должны быть включены вопросы, касающиеся улучшения финансового положения предприятия, уменьшения его зарегистрированного капитала или ликвидации. Если руководство ООО не выполнит этих требований и в течение трех лет с момента снижения стоимости чистых активов на 50 % общество будет признано банкротом, члены исполнительного органа нести субсидиарную ответственность по обязательствам ООО. Ответственность можно будет избежать, всего лишь созвав общее собрание и включив в повестку дня вышеуказанные вопросы (ведь о результативности голосования в законопроекте не говорится).

Ответственность можно будет избежать, всего лишь созвав общее собрание и включив в повестку дня вышеуказанные вопросы (ведь о результативности голосования в законопроекте не говорится).

В конечном итоге, аудитор делает заключение, соответствует ли финансовая отчетность организации всем требованиям, не содержаться ли в ней каких-либо ошибок и соответствует ли оно текущему законодательство Российской Федерации, а так же действительно ли оно отражает все его финансовое состояние на дату составления отчетности.

Перечень всех владельцев, порядок оценки структура собственного капитала — это так же является объектом аудита.

Состав и структура собственного капитала, перечень владельцев, порядок оценки в зарегистрированный капитал, изменения и формирование его также является объектом аудита.

Литература:

- Парасоцкая Н. Н. Аудит собственного капитала предприятия // Все для бухгалтера. 2010. № 8 С. 38-44.

- Боровяк Светлана Николаевна, Новоселова Наталья Николаевна Собственный капитал организации и особенности его аудита // Бизнес в законе.

2013. № 4 С. 130-133.

2013. № 4 С. 130-133. - Макконнелл К. Р. Экономикс: принципы, проблемы и политика / К. Р. Макконнелл, С. Л. Брю; [Пер. с 14-го англ. изд.]. — М.: ИНФРА-М, 2009. — 940 с.

- МСА 200 «Общие цели независимого аудитора и проведение аудита в соответствии МСА».

- Огийчук М. Ф. Совершенствование методики формированием прибыли в налоговом учете / М. Ф. Огийчук, Ю. С. Воскобойник // Агроинком. — 2011. — № 7-8. — С. 83-88.

- Олейник А. В. Доходность различных видов эко- ческой деятельности и тенденции их развития / В. Олейник // Вестник ХНАУ. — (Серия «Экономика АПК и природопользования»). — Х., 2010. — № 7. — С. 3-11.

- Плаксиенко В. Я. Методика определения финансовых результатов и отражения их в учете / В. Я. Плаксиенко, А. И. Даций // Учет и финансы АПК. — 2015. — № 2. — С. 16-21.

- Посылаева К. И. Подходы определения прибыли для анализа эффективности деятельности предприятия / К. И. Посылаева // Вестник ХНАУ. — (Серия «Экономика АПК и природопользования»).

— Х., 2009. — № 7. — С. 83-87.

— Х., 2009. — № 7. — С. 83-87. - Савченко В. Я. Аудит: учеб, пособие для самост. изуч. дисц. / В. Я. Савченко, В. А. Зотов, С. А. Кириленко и др. — М.: КНЭУ, 2005. — 268 с.

- Усач Б. Ф. Организация и методика аудита: учебник / Б. Ф. Усач, С. А. Душко, М. М. Колос. — М.: Знание, 2010. — 295 с.

- Утенкова Е. А. Аудит: учебное пособие / Е. А. Утенкова. — М.: Алерта, 2011. — 408 с.

- Федорович Р. В. Экономическая природа прибыли и его роль в условиях рыночной экономики / Р. В. Федорович, М. Алексеев // Наука и экономика. — 2010. — № 1. — С. 54.

- Урбан Е. С., Солодкевич М. В. Аудит учета собственного капитала в СПК «Славянский» Щербакульского района Омской области [Электронный ресурс] / VII Международная студенческая электронная научная конференция «Студенческий научный форум 2015». Режим доступа: https://www.scienceforum.ru/2015/1266/14107

Основные термины (генерируются автоматически): собственный капитал, бухгалтерская отчетность, бухгалтерский учет, непокрытый убыток, отчетный период, уставной капитал, аудит, правильность формирования, проведение аудита, экономический субъект.

Реформация Баланса

Дивиденды Расчет Уставный Капитал Расчет налога на Прибыль План Счетов

Счет 09 Счет 77 Счет 99

Счет 84 Нераспределенная Прибыль

Реформация Баланса

События после отчетной даты

Для обобщения информации о наличии и движении сумм

нераспределенной прибыли или непокрытого

убытка организации предназначен счет 84 «Нераспределенная

прибыль (непокрытый убыток)».

Экономическое содержание счета 84 заключается в

аккумулировании не выплаченной в форме доходов

прибыли, которая остается в обороте у организации в качестве внутреннего источника финансирования долговременного характера.

Изменение величины прибыли на счете 84 возможно в случаях:

- доведения величины уставного капитала до величины чистых активов организации;

- начисления дивидендов участникам организации;

- создания и пополнения резервного капитала организации.

Величина прибыли на счете 84 изменяется при исправлении существенных ошибок предшествующего

отчетного года (пп. 1 п. 9 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»).

В аналитическом учете средства нераспределенной прибыли могут разделяться.

Открывая субсчета к счету 84, организация имеет возможность отслеживать, вся нераспределенная

прибыль уже была использована или нет.

К счету 84 могут быть открыты субсчета:

1. «Нераспределенная прибыль, подлежащая распределению»;

2. «Нераспределенная прибыль в обращении»;

3. «Нераспределенная прибыль использованная».

1. На субсчет «Нераспределенная прибыль, подлежащая распределению» зачисляется вся сумма чистой

прибыли отчетного года, которая подлежит распределению в следующем году на основании решения

общего собрания учредителей.

Сальдо по счету 84 показывает сумму нераспределенной прибыли, которая остается неизменной до

следующего соответствующего решения общего собрания учредителей.

Сальдо этого субсчета переносится в кредит субсчета «Нераспределенная прибыль в обращении».

2. На субсчете «Нераспределенная прибыль в обращении» с течением времени собирается общая

сумма нераспределенной прибыли.

Сальдо данного субсчета показывает величину средств, накопленных для создания нового имущества в

форме основных средств и материальных ресурсов.

3. Записи по дебету этого субсчета производятся в корреспонденции с субсчетом «Нераспределенная

прибыль использованная» лишь при фактическом использовании соответствующих средств на создание

нового имущества.

После отражения использования средств сальдо субсчета «Нераспределенная прибыль в обращении»

представляет величину свободного остатка нераспределенной прибыли.

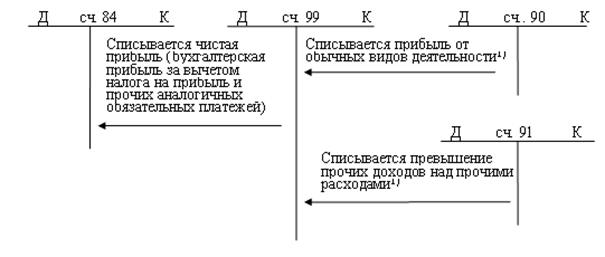

Бухгалтер в конце каждого месяца делает проводки:

Дт 90-9 Кт 99 — получена прибыль от реализации товаров, работ, услуг;

Дт 99 Кт 90-9 — если получен убыток.

Счет 91 «Прочие доходы и расходы» так же ежемесячно закрывается:

Дт 91-9 Кт 99 — получена прибыль от прочих операций, не связанных с реализацией;

Дт 99 Кт 91-9 — получен убыток от прочих операций, связанных с основной деятельностью.

Оба счета 90-9 и 91-9 на конец месяца сальдо не имеют и уходят на счет 99, который с начала года, месяц за месяцем, накапливает полученные результаты (прибыль или убыток).

Счет 99 имеет сальдо в течение всего года. По Кредиту отражается прибыль, а по Дебету — убыток.

. .Реформация Баланса

С Нового года счет 99 должен быть чистым и пустым. Счет 99 закрывается счетом 84. Это и называется «Реформацией баланса»:

Дт 99 Кт 84 — в течение года получена прибыль;

Дт 84 Кт 99 — в течение года получен убыток.

Заключительными записями 31 декабря будет списание сумм со счета 99 на 84 счет.

Кстати, Счет 84 «Нераспределенная прибыль» не предназначен для учета операций, отражающих покрытие

убытков по выявленным фактам хищений.

Согласно Закону N 402-ФЗ»О бухгалтерском учете», выявленные при инвентаризации расхождения между

фактическим наличием объектов и данными регистров бухгалтерского учета подлежат регистрации в

бухгалтерском учете в том отчетном периоде, к которому относится дата, по состоянию на которую

проводилась инвентаризация.

События после отчетной даты

Счет 99 Проводки и Примеры

Дивиденды Расчет Уставный Капитал

Расчет налога на Прибыль События после отчетной даты План Счетов

Все, что вам нужно знать о нераспределенной прибыли

Нераспределенная прибыль (непокрытый убыток) — это окончательный накопленный финансовый результат организации за все время ее деятельности. Они составляют значительную часть финансовой отчетности, особенно баланса. В этой статье рассказывается о нераспределенной прибыли, о том, как ее рассчитать и почему она важна. Вы также узнаете, почему владельцам и инвесторам необходимо следить за изменениями нераспределенной прибыли.

В этой статье рассказывается о нераспределенной прибыли, о том, как ее рассчитать и почему она важна. Вы также узнаете, почему владельцам и инвесторам необходимо следить за изменениями нераспределенной прибыли.

Что такое нераспределенная прибыль?

Нераспределенная прибыль (убыток) отчетного года позволяет оценить финансовую состоятельность вашей компании.Что такое нераспределенная прибыль? Это нераспределенная часть дохода на балансе компании после выплат, за исключением дивидендов и развития бизнеса. Другими словами, это сумма денег, заработанная в ходе обычной деятельности после вычета всех расходов, которую компания решает оставить.

Нераспределенная прибыль является частью капитала вашей компании. Члены совета директоров имеют право решать, как и когда распространять эти оставленные, что официально регистрируется в протоколах компании.

Нераспределенная прибыль отражается в разделе баланса акционерного капитала. Как вы знаете, счета делятся на три основные категории: активы, обязательства, собственный капитал. Собственный капитал разделен на подкатегории: обыкновенные акции и нераспределенная прибыль. Счет собственного капитала владельца (акционера) имеет нормальный кредитовый баланс. Таким образом, нормальный баланс счета нераспределенной прибыли также является кредитом. Нормальный баланс определяется как сторона учетной записи, которая увеличивает эту индивидуальную учетную запись.Некоторые факторы могут привести к появлению дебетового баланса в разделе «Нераспределенная прибыль», поэтому он будет называться «Накопленный дефицит». Обратите внимание, что дивиденды, счет собственного капитала, имеют нормальное дебетовое сальдо.

Собственный капитал разделен на подкатегории: обыкновенные акции и нераспределенная прибыль. Счет собственного капитала владельца (акционера) имеет нормальный кредитовый баланс. Таким образом, нормальный баланс счета нераспределенной прибыли также является кредитом. Нормальный баланс определяется как сторона учетной записи, которая увеличивает эту индивидуальную учетную запись.Некоторые факторы могут привести к появлению дебетового баланса в разделе «Нераспределенная прибыль», поэтому он будет называться «Накопленный дефицит». Обратите внимание, что дивиденды, счет собственного капитала, имеют нормальное дебетовое сальдо.

В некоторых случаях нераспределенная прибыль может совпадать с чистой прибылью. Это происходит, если в отчетном году компания не начисляла дивиденды и не имеет отложенных налоговых обязательств. Однако важным отличием является то, что нераспределенная прибыль — это результат, накопленный компанией за все время ее существования и за отчетный год.Однако чистая прибыль — это как раз то, что компания получила в текущем отчетном периоде.

Нераспределенная прибыль служит внутренним источником долгосрочного финансирования. Вы можете рассматривать нераспределенную прибыль как сберегательный счет для вашей компании. Вместо того, чтобы тратить эти деньги и раздавать их акционерам, вы экономите их, чтобы руководство могло использовать их так, как они и инвесторы сочтут нужным. Ваша цель как владельца компании — обеспечить накопление этих средств. Владельцы компаний используют нераспределенную прибыль для создания резервного фонда для будущего развития бизнеса, будущих выплат дивидендов и покрытия долга.

Таким образом, убедитесь, что вы размещаете часть доходов своей компании в резерве, она вам понадобится для:

- Выплаты дивидендов наличными или акциями

- Покрытия непредвиденных расходов

- Фонд НИОКР

- Инвестировать в лучшее оборудование или

- Поезд или наймите квалифицированных сотрудников и т. д.

Без нераспределенной прибыли вашей компании будет сложно расти или привлекать инвесторов. В то же время вам необходимо сбалансировать это с необходимостью выплаты дивидендов, будь то акции или любая другая форма.Акционеры и инвесторы потеряют интерес к вашей компании, если вы будете использовать деньги только для внутренних нужд компании.

В то же время вам необходимо сбалансировать это с необходимостью выплаты дивидендов, будь то акции или любая другая форма.Акционеры и инвесторы потеряют интерес к вашей компании, если вы будете использовать деньги только для внутренних нужд компании.

Как рассчитать нераспределенную прибыль

Вот что вы принимаете во внимание при расчете нераспределенной прибыли (непокрытый убыток):

- Ее значение на начало финансового года

- Чистая прибыль (или убыток) за год, и

- Дивиденды, выплачиваемые владельцам (для акционерных обществ (АО) — выплаты акционерам; для ООО — выплаты учредителям).

Если вы можете собрать все необходимые данные из стандартной финансовой отчетности компании. Компании должны официально документировать свою финансовую историю, включая выплату дивидендов. Если вы умеете управлять, обычно проще всего рассчитать текущую нераспределенную прибыль, используя эти официальные значения нераспределенной прибыли компании на сегодняшний день, чистой прибыли и дивидендов, чем рассчитывать их вручную.

Нераспределенная прибыль компании до последнего отчетного периода и капитал ее владельца должны отображаться в текущем балансе, а чистая прибыль — в текущем отчете о прибылях и убытках.Если вы можете найти всю эту информацию о своей компании, по сути, все, что вам нужно сделать для расчета нераспределенной прибыли, — это следовать формуле, которая представляет собой чистую прибыль или убыток за вычетом дивидендов.

В зависимости от окончательного результата работы формула накопленной нераспределенной прибыли будет немного отличаться:

- Если компания имеет положительный результат, используйте эту формулу нераспределенной прибыли RE = RE 0 + NI — D. «RE» и «RE 0» показывает нераспределенную прибыль на начало и конец периода.NI — чистая прибыль, а D — выплаты собственникам.

- В случае убытка измените формулу нераспределенной прибыли на следующую: RE = RE 0 — L — D. «L» — убыток за отчетный год.

Результатом вашего расчета является значение, которое будет отражено в разделе капитала баланса, а также в отчете о нераспределенной прибыли. Нераспределенная прибыль — это постоянный счет, который отображается в балансе компании под заголовком «Акционерный капитал», поэтому вы всегда будете знать, где будет отображаться этот номер в этом финансовом отчете.

Нераспределенная прибыль — это постоянный счет, который отображается в балансе компании под заголовком «Акционерный капитал», поэтому вы всегда будете знать, где будет отображаться этот номер в этом финансовом отчете.

Как было сказано ранее, этот счет представляет собой совокупную прибыль компании с момента создания, которая не была распределена между акционерами в виде дивидендов. Если на счете нераспределенной прибыли отрицательный баланс, это называется «накопленным дефицитом». Чтобы найти нераспределенную прибыль компании на конец отчетного периода, вам потребуются данные за этот год, а также информация о том, какая общая сумма нераспределенной прибыли была накоплена с момента ее создания.

Допустим, общая сумма нераспределенной прибыли вашей компании на конец прошлого года составляла 265 000 долларов.В течение этого отчетного периода вы оставили 135 000 долларов. Таким образом, вы можете легко рассчитать совокупную стоимость нераспределенной прибыли на конец этого года, которая будет равна 265 000 долларов США плюс 135 000 долларов США или 400 000 долларов США в сумме. В следующем году нераспределенная прибыль вашей компании снизилась в общей сложности на 210 000 долларов, поскольку руководство вложило часть денег в новое оборудование, а также выплатило дивиденды. В результате ваш баланс нераспределенной прибыли на конец следующего года составит 190 000 долларов. Мы можем сделать вывод, что за все время существования вашей компании она заработала достаточно, чтобы «сохранить» 190 000 долларов после покрытия повседневных расходов, выплаты дивидендов акционерам, заработной платы и других потребностей.

В следующем году нераспределенная прибыль вашей компании снизилась в общей сложности на 210 000 долларов, поскольку руководство вложило часть денег в новое оборудование, а также выплатило дивиденды. В результате ваш баланс нераспределенной прибыли на конец следующего года составит 190 000 долларов. Мы можем сделать вывод, что за все время существования вашей компании она заработала достаточно, чтобы «сохранить» 190 000 долларов после покрытия повседневных расходов, выплаты дивидендов акционерам, заработной платы и других потребностей.

Если у вас еще нет значения чистой прибыли за этот год, вы все равно можете вручную рассчитать нераспределенную прибыль для своего бизнеса. Будьте готовы к тому, что это займет некоторое время. Вы должны начать с расчета величины валовой прибыли компании. Для этого вам необходимо вычесть стоимость проданных товаров компании из денег, полученных от продаж и другой операционной деятельности.

В качестве иллюстрации предположим, что в этом году компания заработала 365 000 долларов от продаж и потратила 128 000 долларов на производство продаваемой продукции. Таким образом, валовая прибыль составит 237 000 долларов. Следующим шагом является определение операционного дохода путем вычета расходов на продажу и операционных расходов (за исключением стоимости проданных товаров, потому что мы уже вычли ее). Предположим, общая сумма этих расходов составляет 27 000 долларов. Операционная прибыль составит 210 000 долларов.

Таким образом, валовая прибыль составит 237 000 долларов. Следующим шагом является определение операционного дохода путем вычета расходов на продажу и операционных расходов (за исключением стоимости проданных товаров, потому что мы уже вычли ее). Предположим, общая сумма этих расходов составляет 27 000 долларов. Операционная прибыль составит 210 000 долларов.

Затем вы рассчитаете чистую прибыль до налогообложения путем учета всех расходов, связанных с процентами, амортизацией и амортизацией из операционного дохода. Предположим, у компании было 800 долларов на выплату процентов и 2900 долларов на амортизационные расходы.Чистая прибыль до налогообложения составит 206 300 долларов США. Если ставка налога составляет 25%, то налог составит 51 575 долларов США. Чистая прибыль после уплаты налогов составит 154 725 долларов.

Теперь, когда мы определили чистую прибыль нашей компании, у нас есть значение, которое мы можем использовать для определения нераспределенной прибыли за текущий отчетный период. В нашем примере предположим, что в этом квартале мы выплатили нашим инвесторам 33 500 долларов. Нераспределенная прибыль текущего периода составит 154 725 долларов — 33 500 долларов США = 121 225 долларов США. Не забывайте, что нераспределенная прибыль — это совокупный счет, на котором учитывается чистое изменение этой стоимости за все время работы бизнеса.Чтобы получить общую нераспределенную прибыль, добавьте текущую нераспределенную прибыль к балансу аккаунта на конец последнего отчетного периода.

В нашем примере предположим, что в этом квартале мы выплатили нашим инвесторам 33 500 долларов. Нераспределенная прибыль текущего периода составит 154 725 долларов — 33 500 долларов США = 121 225 долларов США. Не забывайте, что нераспределенная прибыль — это совокупный счет, на котором учитывается чистое изменение этой стоимости за все время работы бизнеса.Чтобы получить общую нераспределенную прибыль, добавьте текущую нераспределенную прибыль к балансу аккаунта на конец последнего отчетного периода.

Если вы посмотрите на отчет о нераспределенной прибыли, приведенный выше, вы увидите, что он самый простой, и в него не так много всего входит. Вся информация была взята из других финансовых отчетов. Начальный баланс берется из баланса предыдущего года, а конечный баланс остается текущим. Отчет о прибылях и убытках дает значение чистой прибыли, а Отчет о движении денежных средств сообщает вам, сколько денег было выплачено в виде дивидендов акционерам.

Все, что вам нужно сделать, это просто вставить эти числа в формулу или заполнить формат финансового отчета, чтобы представить его руководству. Этот отчет будет иметь заголовок, аналогичный заголовку других отчетов. Обратите внимание, что это делается в течение определенного периода времени, например года, но вы должны учитывать то, что у вас было в конце прошлого года, когда вы переходите в новый год.

Этот отчет будет иметь заголовок, аналогичный заголовку других отчетов. Обратите внимание, что это делается в течение определенного периода времени, например года, но вы должны учитывать то, что у вас было в конце прошлого года, когда вы переходите в новый год.

Остальные статьи будут следовать уравнению для расчета накопленной (общей) нераспределенной прибыли на момент подготовки отчета.Одним из элементов, не включенных в уравнение, но вы можете увидеть в этом отчете, являются корректировки, которые могут привести к увеличению или уменьшению начального баланса. Как видно из приведенного ниже примера, этой организации пришлось скорректировать начальный баланс (конечный баланс предыдущего года), чтобы отразить ошибку в расходах на телефонные разговоры и изменения в налогах. После определения нового, правильного начального баланса формат не отличается от стандартного.

Что влияет на нераспределенную прибыль?

Руководству также следует знать факторы, влияющие на нераспределенную прибыль, которые могут привести к колебаниям нераспределенной прибыли от одного отчетного периода к другому. Однако это не всегда является результатом изменения потока доходов компании. Ниже приведены факторы, которые могут привести к увеличению или уменьшению общей нераспределенной прибыли:

Однако это не всегда является результатом изменения потока доходов компании. Ниже приведены факторы, которые могут привести к увеличению или уменьшению общей нераспределенной прибыли:

- Денежные средства, дивиденды в виде ценных бумаг, собственности или акций, выплачиваемые владельцам и инвесторам

- Изменение чистой прибыли

- Корректировка начала сальдо на случай ошибок, какого-либо недосмотра и т. д.

- Увеличение или уменьшение стоимости товарных активов

- Изменение накладных расходов и GOGS

- Изменение налоговых ставок

- Изменения в бизнес-стратегии

- Определенные изменения в принципах бухгалтерского учета , например, переход от LIFO к FIFO

- Квази-реорганизация для устранения дефицита

- Продажа казначейских акций по более низкой цене, чем их стоимость

Разумное распределение прибыли

Инвесторы прибыльной компании будут ожидать возврата вложенных инвестиций в виде дивидендов. Только владельцы или акционеры организации могут решать, как распределить накопленные деньги. Решения акционеров и соответствующие инструкции по бухгалтерскому учету заносятся в протокол собрания акционеров.

Только владельцы или акционеры организации могут решать, как распределить накопленные деньги. Решения акционеров и соответствующие инструкции по бухгалтерскому учету заносятся в протокол собрания акционеров.

Для выплаты дивидендов компании обычно выплачивают дивиденды в денежной форме. Это приводит к оттоку денежных средств из организации, а это означает, что когда вы выплачиваете дивиденды наличными, а не акциями, стоимость активов компании снижается.

Когда бизнес решает сделать это в форме акций вместо денежных средств, соответствующая часть нераспределенной прибыли переводится в обыкновенные акции.Например, если компания выпускает две акции на каждую акцию, принадлежащую акционерам, для выплаты дивидендов, цена акции снизится, поскольку общее количество акций увеличится. Поскольку объявление дивидендов по акциям не приведет к созданию реальной стоимости, рыночная цена каждой акции будет скорректирована в соответствии с пропорцией дивидендов по акциям.

Хотя изменение количества акций не влияет на баланс, как в случае, когда дивиденды выплачиваются денежными средствами из-за корректировки рыночной цены, это повлияет на оценку каждой акции. Это уменьшение отражается на счетах операций с капиталом, влияя на счет нераспределенной прибыли.

Это уменьшение отражается на счетах операций с капиталом, влияя на счет нераспределенной прибыли.

В то же время инвесторы хотят, чтобы компания росла и становилась более прибыльной, чтобы цена ее акций / акций росла, принося инвесторам больше денег в долгосрочной перспективе. Чтобы компания могла эффективно расти, ей необходимо инвестировать всю нераспределенную прибыль обратно в себя. Обычно это означает использование нераспределенной прибыли для повышения эффективности и / или расширения бизнеса.

Если организация молодая, стартап или находится в быстрорастущей отрасли, то у нее с большей вероятностью будет удерживать чистый доход внутри организации, а затем выплачивать его в виде дивидендов.Многие интернет-стартапы не собираются выплачивать дивиденды акционерам, потому что для быстрого роста требуются новые вливания денег внутри организации. В случае успеха это реинвестирование денег приводит к росту компании и увеличению ее стоимости, увеличению ее доходов и стоимости акций, а также к получению инвесторами большего количества денег, чем если бы они изначально требовали больших дивидендов.

Если компания генерирует выручку и сохраняет значительную часть своей прибыли, но не растет, инвесторы обычно требуют больших дивидендов, потому что деньги, которые они позволяют компании «оставить», не используются эффективно, чтобы заработать больше денег.Если компания не удерживает прибыль и не выплачивает дивиденды, она вряд ли выиграет каких-либо инвесторов.

Для чего еще используется нераспределенная прибыль?

- Резервные фонды. Закон требует, чтобы одни предприятия создавали резервный фонд с чистой прибылью, в то время как у других есть выбор. Резервные фонды используются для покрытия убытков и обратного выкупа публичных акций, а также для покрытия обязательств. Думайте о резервном фонде как о «одеяле» финансовой безопасности организации.

- Используйте эти средства для покрытия существенных непредвиденных расходов, таких как замена вышедшего из строя оборудования или компонентов.Отложите часть резерва на плановое обновление активов, а также на запуск новых мероприятий.

Анализ нераспределенной прибыли

При анализе нераспределенной прибыли вы должны оценить изменение ее доли в сумме капитала. Снижение нераспределенной прибыли свидетельствует о снижении деловой активности и выручки. Однако, прежде чем прийти к такому выводу, примите во внимание тот факт, что это может быть зрелая организация, в которой руководство и акционеры не видят на своем рынке никаких возможностей, дающих высокую прибыль.Таким образом, вместо этого они решают выплатить дивиденды наличными или акциями.

Однако, если нераспределенная прибыль увеличилась, это предполагает:

- Накопление. Обратите внимание: если они не вкладываются в проекты или не используются для стимулирования интереса инвесторов, это может привести к негативным последствиям в будущем. Выручка компании может снизиться из-за того, что производимые товары не могут конкурировать на рынке (будь то более низкая цена или лучшее качество), руководство не имеет возможности заменить или обновить оборудование и т.

Д.;

Д.; - Ошибки в отчетах, увеличивающие общую сумму поступления денег;

- Благоприятные рыночные условия, эффективное управление и другие факторы, улучшившие приток денег от основной деятельности;

- Дивиденды по акциям или денежным средствам, не востребованные более шести лет.

Инвесторы внимательно относятся к компаниям, которые вкладывают средства, оставшиеся после выплаты дивидендов, в их развитие. Это верный признак того, что руководство компании знает рынок и эффективно распоряжается доступными ресурсами, поэтому со временем компания будет совершенствоваться, расширяться и приносить более крупные дивиденды акционерам в будущем.Акционеры делают ставку на это, когда реинвестируют дивидендные деньги акционеров обратно в организацию в надежде получить более существенную прибыль.

Чем отличается нераспределенная прибыль от выручки?

Выручка и нераспределенная прибыль дают представление о финансовых результатах компании. Выручка — ключевой компонент отчета о прибылях и убытках. Он показывает «верхнюю строчку» компании или объем продаж, осуществленных компанией за период. Нераспределенная прибыль — это накопление чистой прибыли и чистых убытков компании за все годы ее деятельности.Нераспределенная прибыль составляет часть собственного капитала в балансе.

Он показывает «верхнюю строчку» компании или объем продаж, осуществленных компанией за период. Нераспределенная прибыль — это накопление чистой прибыли и чистых убытков компании за все годы ее деятельности.Нераспределенная прибыль составляет часть собственного капитала в балансе.

Выручка — это доход, полученный от продажи товаров или услуг, которые производит компания. Нераспределенная прибыль — это сумма чистой прибыли, удерживаемой компанией. Как выручка, так и нераспределенная прибыль могут иметь важное значение для оценки финансового управления компании.

Ключевые выводы

- Выручка — это показатель спроса на предложения компании.

- Каждый период чистая прибыль из отчета о прибылях и убытках добавляется к нераспределенной прибыли и затем отражается в балансе в составе собственного капитала.

- Со временем нераспределенная прибыль становится ключевым компонентом акционерного капитала и расчета балансовой стоимости компании.

Выручка

Выручка предоставляет менеджерам и заинтересованным сторонам метрику для оценки успеха компании с точки зрения спроса на ее продукт. Выручка находится в верхней части отчета о прибылях и убытках. В результате его часто называют высшим числом при описании финансовых показателей компании. Поскольку выручка — это доход, полученный компанией, это прибыль, полученная с до , вычитаются себестоимость проданных товаров (COGS), операционные расходы, капитальные затраты и налоги.

Выручка находится в верхней части отчета о прибылях и убытках. В результате его часто называют высшим числом при описании финансовых показателей компании. Поскольку выручка — это доход, полученный компанией, это прибыль, полученная с до , вычитаются себестоимость проданных товаров (COGS), операционные расходы, капитальные затраты и налоги.

Валовые продажи рассчитываются путем сложения всех товарных поступлений до скидок, возвратов и надбавок. Чистые продажи — это выручка за вычетом скидок, возвратов и надбавок.

Доходы в отчете о прибылях и убытках часто являются предметом внимания многих заинтересованных сторон, но влияние доходов компании влияет на баланс. Если компания осуществляет продажи за наличный расчет, баланс компании отражает более высокие остатки денежных средств. Компании, выставляющие счета для оплаты на более поздний срок, будут отражать эту выручку как дебиторскую задолженность.Как только денежные средства получены в соответствии с условиями платежа, дебиторская задолженность уменьшается, а денежные средства увеличиваются.

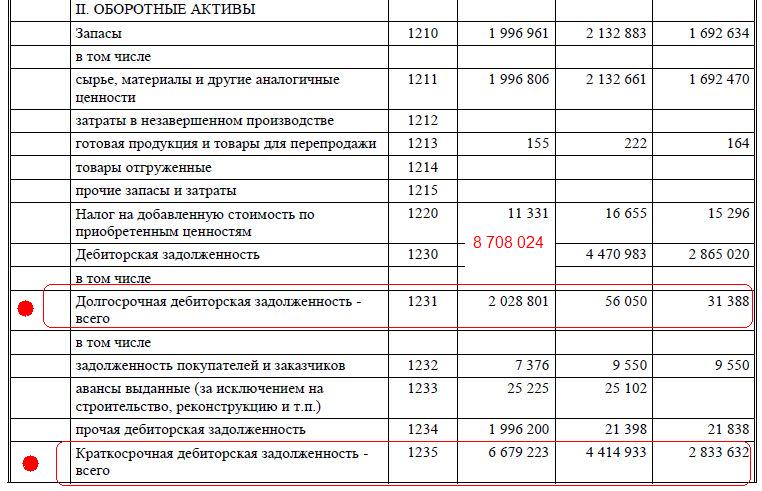

Нераспределенная прибыль

Нераспределенная прибыль может быть двукратной. Нераспределенная прибыль — это часть прибыли компании, которая удерживается или удерживается из чистой прибыли на конец отчетного периода и сохраняется для будущего использования в качестве собственного капитала. Нераспределенная прибыль также является ключевым компонентом акционерного капитала, который помогает компании определять свою балансовую стоимость.

Чистая прибыль — это прибыль, полученная за период.Он рассчитывается путем вычитания всех затрат на ведение бизнеса из доходов компании. Эти расходы могут включать COGS, а также операционные расходы, такие как выплаты по ипотеке, арендная плата, коммунальные услуги, фонд заработной платы и общие расходы. Другие затраты, вычитаемые из выручки для получения чистой прибыли, также могут включать инвестиционные убытки, выплаты процентов по долгу и налоги.

Чистая прибыль — это первый компонент расчета нераспределенной прибыли в периодической отчетности. Чистую прибыль часто называют чистой прибылью, поскольку она находится в нижней части отчета о прибылях и убытках и предоставляет подробную информацию о прибыли компании после оплаты всех расходов.

Чистую прибыль часто называют чистой прибылью, поскольку она находится в нижней части отчета о прибылях и убытках и предоставляет подробную информацию о прибыли компании после оплаты всех расходов.

Любая чистая прибыль, не выплаченная акционерам на конец отчетного периода, становится нераспределенной прибылью. Затем нераспределенная прибыль переносится в баланс, где она отражается как таковая в составе собственного капитала.

Важно отметить, что нераспределенная прибыль — это накапливающийся остаток в составе собственного капитала в балансе. Как только нераспределенная прибыль отражается в балансе, она становится частью общей балансовой стоимости компании. В балансе величина нераспределенной прибыли может колебаться в зависимости от накопления или использования в течение многих кварталов или лет.

Расчет нераспределенной прибыли

На каждую отчетную дату компании добавляют чистую прибыль к нераспределенной прибыли за вычетом любых вычетов. Дивиденды, которые представляют собой распределение капитала компании среди акционеров, вычитаются из чистой прибыли, поскольку дивиденды уменьшают сумму капитала, оставшегося в компании.

Балансовая нераспределенная прибыль может быть рассчитана путем взятия начального баланса нераспределенной прибыли в балансе, добавления чистой прибыли (или убытка) за период с последующим вычитанием любых дивидендов, запланированных к выплате акционерам.

Например, у компании есть следующие цифры на текущий период:

- Начальное сальдо нераспределенной прибыли в размере 5000 долларов на начало отчетного периода

- Чистая прибыль 4000 долларов за период

- Выплаченные дивиденды в размере 2000 долларов США

Нераспределенная прибыль на балансе на конец периода составляет:

- Начальное сальдо нераспределенной прибыли + чистая прибыль (или убыток) — дивиденды

- Нераспределенная прибыль = 5000 долларов США + 4000 долларов США — 2000 долларов США = 7000 долларов США

Нераспределенная прибыль, отраженная в отчете о прибылях и убытках, включает:

Акционерный капитал

Акционерный капитал (также именуемый «акционерный капитал») состоит из оплаченного капитала, нераспределенной прибыли и прочего совокупного дохода. Оплаченный капитал включает суммы, внесенные акционерами во время мероприятия по привлечению капитала. Прочий совокупный доход включает статьи, не показанные в отчете о прибылях и убытках, но влияющие на балансовую стоимость капитала компании. Пенсии и переводы иностранной валюты являются примерами таких операций.

Оплаченный капитал включает суммы, внесенные акционерами во время мероприятия по привлечению капитала. Прочий совокупный доход включает статьи, не показанные в отчете о прибылях и убытках, но влияющие на балансовую стоимость капитала компании. Пенсии и переводы иностранной валюты являются примерами таких операций.

Поскольку чистая прибыль добавляется к нераспределенной прибыли каждый период, нераспределенная прибыль напрямую влияет на капитал акционеров. В свою очередь, это влияет на такие показатели, как рентабельность собственного капитала (ROE) или размер прибыли на доллар балансовой стоимости собственного капитала.Как только компании получают стабильную прибыль, им, как правило, надлежит выплачивать дивиденды своим акционерам, чтобы поддерживать акционерный капитал на целевом уровне и высокую рентабельность собственного капитала.

Итог

Нераспределенная прибыль отличается от выручки, поскольку она выводится из чистой прибыли в отчете о прибылях и убытках и вносит вклад в балансовую стоимость (собственный капитал) в балансе. Выручка отображается в верхней части отчета о прибылях и убытках и отражается в балансе как активы.

Выручка отображается в верхней части отчета о прибылях и убытках и отражается в балансе как активы.

Выручка во многом зависит от спроса на продукцию компании. Валовая выручка учитывает себестоимость. Валовая выручка — это общая сумма выручки, полученная после COGS, но до любых операционных и капитальных расходов. Таким образом, валовая выручка не учитывает способность компании управлять своими операционными и капитальными расходами, хотя на нее может влиять способность компании устанавливать цены и производить свои предложения.

Выручка и нераспределенная прибыль соотносятся друг с другом, поскольку часть выручки в конечном итоге становится чистой прибылью, а затем нераспределенной прибылью.Сумма прибыли, удерживаемой в составе нераспределенной прибыли, особенно важна для акционеров, поскольку она дает представление о способности компании генерировать положительную чистую прибыль и возвращать деньги инвесторам в виде дивидендов.

Коэффициенты могут быть полезны для понимания как доходов, так и отчислений в нераспределенную прибыль. Компания может смотреть на выручку, а не на чистую прибыль. Компании и заинтересованные стороны также могут быть заинтересованы в коэффициенте удержания. Коэффициент удержания рассчитывается исходя из разницы чистой и нераспределенной прибыли над чистой прибылью.Это показывает процент чистой прибыли, которая теоретически инвестируется обратно в компанию.

Компания может смотреть на выручку, а не на чистую прибыль. Компании и заинтересованные стороны также могут быть заинтересованы в коэффициенте удержания. Коэффициент удержания рассчитывается исходя из разницы чистой и нераспределенной прибыли над чистой прибылью.Это показывает процент чистой прибыли, которая теоретически инвестируется обратно в компанию.

Размер нераспределенной прибыли часто дает представление о зрелости компании. Более зрелые компании генерируют более высокие суммы чистой прибыли и больше возвращают акционерам. Менее зрелым компаниям для стабильности необходимо сохранять больше прибыли в акционерном капитале. В балансе компании стремятся поддерживать как минимум положительный баланс акционерного капитала для отчетности о платежеспособности.

финансовых отчетов | Финансовый учет

Финансовая отчетность — это то, как компании передают свою историю.Благодаря GAAP каждый должен подготовить четыре основных финансовых отчета. Вместе они представляют прибыльность и силу компании. Финансовый отчет, отражающий прибыльность компании, — это отчет о прибылях и убытках . Отчет о нераспределенной прибыли , также называемый отчетом о собственном капитале , показывает изменение нераспределенной прибыли между началом и концом периода (например, месяца или года). Баланс отражает платежеспособность и финансовое положение компании.Отчет о движении денежных средств показывает приток и отток денежных средств для компании за период времени.

Финансовый отчет, отражающий прибыльность компании, — это отчет о прибылях и убытках . Отчет о нераспределенной прибыли , также называемый отчетом о собственном капитале , показывает изменение нераспределенной прибыли между началом и концом периода (например, месяца или года). Баланс отражает платежеспособность и финансовое положение компании.Отчет о движении денежных средств показывает приток и отток денежных средств для компании за период времени.

Есть несколько бухгалтерских операций, которые выполняются до подготовки финансовой отчетности. Бухгалтерская отчетность составляется в следующем порядке:

- Отчет о прибылях и убытках

- Отчет о нераспределенной прибыли — также называемый Отчетом о собственном капитале

- Бухгалтерский баланс

- Отчет о движении денежных средств

В следующем видео резюмируются четыре финансовых отчета, требуемых GAAP.

youtube.com/embed/dqOCRIcapoI?feature=oembed» frameborder=»0″ allowfullscreen=»»/>

Помните анализ транзакций, над которым мы работали для Metro Courier? Давайте воспользуемся этими цифрами, чтобы подготовить финансовую отчетность для Metro Courier Inc. Окончательные балансы за январь составили:

| Денежные средства | Актив | $ 66 800 |

| Дебиторская задолженность | Актив | 5000 долларов США |

| Принадлежности | Актив | $ 500 |

| Предоплата | Актив | $ 1,800 |

| Оборудование | Актив | 5 500 долл. США 90 262 |

| Грузовик | Актив | 8 500 долл. США 90 262 |

| Счета к оплате | Ответственность | $ 200 |

| Обыкновенные акции | Собственный капитал | 30 000 долл. США 90 262 |

| Нераспределенная прибыль | Собственный капитал | $ 0 |

| Доход от услуг | Выручка | 60 000 долл. США США |

| Расходы на заработную плату | Расход | $ 900 |

| Коммунальные услуги | Расход | $ 1,200 |

Отчет о прибылях и убытках

Отчет о прибылях и убытках , иногда называемый отчетом о прибылях и убытках или отчетом о прибылях и убытках, сообщает о прибыльности коммерческой организации за заявленный период времени . В бухгалтерском учете мы измеряем прибыльность за период, например месяц или год, путем сравнения полученных доходов с расходами, понесенными для получения этих доходов. Это первый финансовый отчет , подготовленный, так как информация из этого отчета понадобится вам для остальных отчетов. Отчет о прибылях и убытках содержит:

- Выручка — это приток денежных средств в результате продажи продукции или оказания услуг клиентам. Мы измеряем выручку по ценам, согласованным на биржах, на которых компания поставляет товары или оказывает услуги.

- Расходы — это затраты, понесенные для получения выручки. Расходы — это затраты на ведение бизнеса (обычно обозначаемые как счета, оканчивающиеся на слово «расходы»).

- ДОХОДЫ — РАСХОДЫ = ЧИСТЫЙ ДОХОД . Чистую прибыль часто называют прибылью компании . Когда расходы превышают выручку, предприятие имеет чистый убыток в размере штук.

| Metro Courier Inc. | ||

| Отчет о прибылях и убытках | ||

| Месяц, закончившийся 31 января | ||

| Выручка: | ||

| Доход от услуг | 60 000 долл. США | |

| Итого выручка | 60 000 долл. США | |

| Расходы: | ||

| Расходы на заработную плату | 900 | |

| Коммунальные расходы | 1, 200 | |

| Итого расходы | 2100 | |

Чистая прибыль (60 000–2 100 долл. США) США) | 57 900 долл. США | |

Чистый доход из отчета о прибылях и убытках будет использован в отчете о капитале.

Отчет о нераспределенной прибыли (или собственном капитале)

Отчет о нераспределенной прибыли , объясняет изменения нераспределенной прибыли между двумя отчетными датами. Мы начинаем с начала нераспределенной прибыли (в нашем примере бизнес начался в январе, поэтому мы начинаем с нулевого баланса) и добавляем любую чистую прибыль (или вычитаем чистый убыток) из отчета о прибылях и убытках. Затем мы вычитаем любые объявленные дивиденды (или любые изъятия собственником в партнерстве или индивидуальном предпринимателе), чтобы получить Конечный баланс в нераспределенной прибыли (или капитала для некоммерческих организаций)

.| Metro Courier Inc. | ||

| Отчет о нераспределенной прибыли | ||

| Месяц, закончившийся 31 января | ||

| Начальная нераспределенная прибыль, 1 января | $ 0 | |

| Чистая прибыль за месяц (из отчета о прибылях и убытках) | 57 900 90 262 | |

| Всего прирост | $ 57 900 | |

| Дивиденды (или снятие средств для некоммерческих организаций) | –0 | |

| Нераспределенная прибыль на конец периода, 31 января | 57 900 долл. США США | |

Конечный баланс, рассчитанный нами для нераспределенной прибыли (или капитала), отражается в балансе.

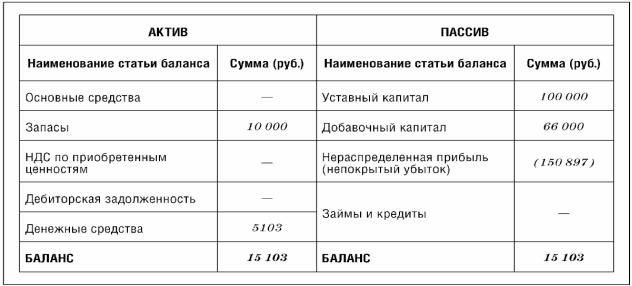

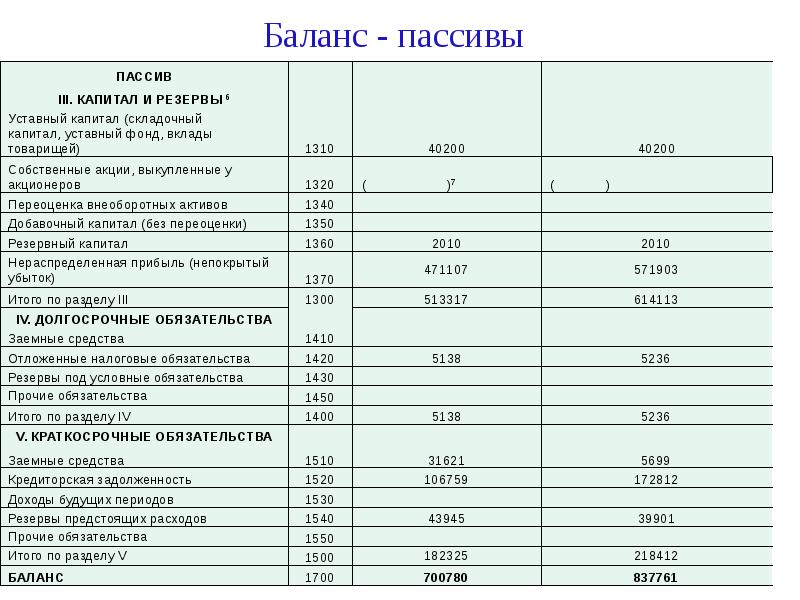

Бухгалтерский баланс

В балансе перечислены активы, обязательства и капитал компании (включая суммы в долларах) на определенный момент времени. Этот конкретный момент — это закрытие бизнеса на дату составления баланса. Обратите внимание, как заголовок баланса отличается от заголовков в отчете о прибылях и убытках и отчете о нераспределенной прибыли. Баланс подобен фотографии; он фиксирует финансовое положение компании в конкретный момент во времени.Два других утверждения относятся к периоду времени. Изучая активы, обязательства и акционерный капитал, содержащиеся в балансе, вы поймете, почему этот финансовый отчет предоставляет информацию о платежеспособности бизнеса.

| Metro Courier Inc. | ||||

| Бухгалтерский баланс | ||||

| 31 января | ||||

| Активы | Обязательства и капитал | |||

| Денежные средства | $ 66 800 | Счета к оплате | 200 | |

| Дебиторская задолженность | 5 000 | Итого обязательства | 200 | |

| Принадлежности | 500 | |||

| Предоплата | 1,800 | Обыкновенные акции | 30 000 | |

| Оборудование | 5 500 | Нераспределенная прибыль | 57 900 90 262 | |

| Грузовик | 8 500 | Общий капитал | 87 900 90 262 | |

| Итого активы | 88 100 долл. США США | Итого обязательства + капитал | 88 100 долл. США | |

Помните, что в анализе транзакции наше окончательное бухгалтерское уравнение было: Активы 88 100 долларов (наличные 66 800 долларов + дебиторская задолженность 5000 долларов + расходные материалы 500 долларов + предоплаченная аренда 1800 долларов + оборудование 5500 долларов + грузовик 8 500 долларов) = обязательства 200 долларов + капитал 87 900 долларов (обыкновенные акции 30 000 долларов + Чистый доход 57 900 долларов (из дохода 60 000 долларов — расходы на зарплату 900 долларов — коммунальные расходы 1 200 долларов).Баланс представляет собой то же уравнение в более удобном для чтения формате.

Отчет о движении денежных средств Отчет о движении денежных средств показывает приток и отток денежных средств от операционной, инвестиционной и финансовой деятельности. Операционная деятельность обычно включает денежный эффект от операций и других событий, которые используются при определении чистой прибыли. Руководство заинтересовано в поступлении денежных средств в компанию и оттоке денежных средств из компании, потому что они определяют наличность компании, доступную для оплаты счетов в установленный срок.Мы рассмотрим отчет о движении денежных средств более подробно позже, но пока поймите, что это обязательный финансовый отчет, который готовится в последнюю очередь. Отчет о движении денежных средств использует информацию из всех предыдущих финансовых отчетов.

Операционная деятельность обычно включает денежный эффект от операций и других событий, которые используются при определении чистой прибыли. Руководство заинтересовано в поступлении денежных средств в компанию и оттоке денежных средств из компании, потому что они определяют наличность компании, доступную для оплаты счетов в установленный срок.Мы рассмотрим отчет о движении денежных средств более подробно позже, но пока поймите, что это обязательный финансовый отчет, который готовится в последнюю очередь. Отчет о движении денежных средств использует информацию из всех предыдущих финансовых отчетов.

У вас должна быть возможность обновить столбец «Финансовые отчеты» в нашей таблице с планом счетов (нужна еще одна копия, щелкните «План счетов»).

Ключевые моменты

Бухгалтеры готовят четыре финансовых отчета, в том числе

- Отчет о прибылях и убытках сообщает о доходах и расходах компании и показывает прибыльность этой коммерческой организации за указанный период времени.

Рассчитанная чистая прибыль (или убыток) используется в отчете о нераспределенной прибыли.

Рассчитанная чистая прибыль (или убыток) используется в отчете о нераспределенной прибыли. - Отчет о нераспределенной прибыли показывает изменение нераспределенной прибыли между началом периода (например, месяца) и его концом. Конечная нераспределенная прибыль используется в балансе.

- Баланс перечисляет активы, обязательства и собственный капитал (включая суммы в долларах) коммерческой организации в определенный момент времени и подтверждает уравнение бухгалтерского учета.

- Отчет о движении денежных средств, который показывает денежные поступления и оттоки для компании за указанный период времени.Отчет о движении денежных средств использует информацию из всех предыдущих финансовых отчетов.

— Propel Nonprofits

Балансовый отчет — также называемый Отчетом о финансовом положении — служит моментальным снимком, дающим наиболее полную картину финансового положения организации.

Почему важен баланс?

В бухгалтерском балансе указываются активы организации (то, что ей принадлежит), и обязательства (то, что причитается). Чистые активы (также называемые собственным капиталом, капиталом, нераспределенной прибылью или остатком средств) представляют собой сумму всех годовых профицитов или дефицитов, которые организация накопила за всю свою историю. Если это произошло в вашем финансовом прошлом, это отражается в балансе.

Балансовый отчет также показывает ликвидность организации, сообщая, сколько денежных средств у организации в настоящее время и какие активы вскоре будут доступны в виде наличных денег.Активы обычно указываются в балансе сверху вниз по рангу ликвидности (то есть от наиболее легко превращаемых в денежные средства до тех активов, которые наиболее трудно превратить в наличные). Понимание ликвидности важно для понимания того, насколько гибкой и гибкой может быть организация.

Шесть ключевых мер

Бухгалтерский баланс содержит много ценной информации. В нашей шпаргалке по балансу выделены шесть ключевых показателей, которые полезны для всех типов некоммерческих организаций. Ниже приводится краткое описание каждого из этих финансовых показателей:

В нашей шпаргалке по балансу выделены шесть ключевых показателей, которые полезны для всех типов некоммерческих организаций. Ниже приводится краткое описание каждого из этих финансовых показателей:

Дни наличных денежных средств измеряет ликвидность и оценивает, сколько дней организационных расходов можно покрыть за счет текущих остатков денежных средств.

Коэффициент текущей ликвидности измеряет активы, которые будут денежными средствами в течение года, и обязательства, которые необходимо будет выплатить в течение года, и может дать представление о будущих денежных потоках организации.

Отфильтровывая часть общих чистых активов, связанных с основными фондами (т. Е. Активы, которые, вероятно, никогда не будут преобразованы в наличные), коэффициент оборотного капитала измеряет, какая часть ресурсов организации находится без ограничений доноров и доступна текущее и будущее использование.

Признание чистых активов с ограничениями доноров и представление их в качестве таковых в финансовой отчетности имеет решающее значение для того, чтобы лица, принимающие решения в организации, знали об обязательствах в будущем.

Изменение чистых активов на без ограничений доноров. показывает, имела ли организация финансовую прибыль или убыток за последний финансовый период. Эта строка напрямую связана с нижней строкой отчета о прибылях и убытках организации (также называемого Отчетом о деятельности или отчетом о прибылях и убытках) и должна совпадать с ней.

Отношение долга к собственному капиталу измеряет финансовый леверидж и показывает, какая пропорция долга организации по сравнению с чистыми активами организации используется для поддержки финансов организации.

Для некоторых расчетов коэффициентов требуется информация, которую невозможно найти в балансе. Возможно, потребуется найти несколько частей в отчете о прибылях и убытках или другой финансовой отчетности.

Прочие соображения

Некоммерческие организации различаются по размеру, структуре, надежности доходов и другим финансовым аспектам, что делает нецелесообразным устанавливать набор стандартов или критериев для большинства финансовых коэффициентов. Руководители некоммерческих организаций должны уметь сформулировать и понять эти расчеты и их значимость, а также отслеживать выбранные показатели с течением времени, чтобы получить точное представление о финансовых тенденциях. Ваша организация куда-то движется — вы знаете, куда?

Руководители некоммерческих организаций должны уметь сформулировать и понять эти расчеты и их значимость, а также отслеживать выбранные показатели с течением времени, чтобы получить точное представление о финансовых тенденциях. Ваша организация куда-то движется — вы знаете, куда?

Шпаргалка по балансу

Понимание нераспределенной прибыли в балансе

Балансы имеют решающее значение в бухгалтерской отрасли, поскольку они представляют собой сводку финансовых балансов организации или отдельного лица.Определенная информация представлена в балансе и используется для оценки финансовой жизнеспособности организации. Одним из ключевых компонентов баланса предприятия является нераспределенная прибыль. В этой статье мы обсудим нераспределенную прибыль на балансе и способы расчета этой ключевой информации.

Что такое нераспределенная прибыль на балансе?

Нераспределенная прибыль на балансе — это сумма чистой прибыли, остающаяся после выплаты дивидендов акционерам. Предприятия генерируют прибыль, которая может быть отражена в балансе как отрицательная прибыль, также известная как убытки, и положительная прибыль, также известная как прибыль.

Предприятия генерируют прибыль, которая может быть отражена в балансе как отрицательная прибыль, также известная как убытки, и положительная прибыль, также известная как прибыль.

Когда бизнес сообщает о положительной прибыли, владелец или руководители могут использовать излишек, реинвестируя в компанию и / или выплачивая акционерам в виде дивидендов. Любая прибыль, полученная организацией, которая не выплачивается акционерам, считается нераспределенной прибылью и включается в раздел нераспределенной прибыли баланса.

Нераспределенная прибыль отличается от выручки тем, что отражает различные аспекты финансового состояния организации. Выручка — это наиболее часто используемый показатель при рассмотрении финансовых показателей бизнеса, и он включает любой доход, полученный до вычета любых операционных расходов и накладных расходов. Выручка также называется валовой продажей. Нераспределенная прибыль отражает прибыль, которая удерживается или сохраняется для будущего использования. Все накладные расходы и операционные расходы уже вычтены, так как это число показывает только то, что осталось.

Все накладные расходы и операционные расходы уже вычтены, так как это число показывает только то, что осталось.

Связано: Баланс: образец и пример

Формула нераспределенной прибыли

Для расчета нераспределенной прибыли организации бухгалтеры и финансовые специалисты используют формулу:

BP + Чистая прибыль или Чистый убыток — C — S = Нераспределенная прибыль (RE)

BP относится к нераспределенной прибыли начального периода. C относится к денежным дивидендам, выплачиваемым акционерам, а S относится к дивидендам по акциям, выплачиваемым инвесторам.

О чем говорит нераспределенная прибыль

Акционеры компании могут рассчитывать на получение дохода в виде дивидендов, когда эта компания генерирует дополнительный доход. Дивиденды выплачиваются в качестве награды тем, кто готов пойти на финансовый риск и инвестировать в компанию, что способствует ее потенциалу роста и успеха. Инвесторы, ищущие возможности краткосрочного инвестирования, часто выбирают компании, которые выплачивают дивиденды, поскольку они выплачиваются чаще.Дивиденды также могут быть классифицированы как не облагаемый налогом доход во многих юрисдикциях по всей территории Соединенных Штатов, что делает их более привлекательными, чем прибыль от акций, которые обычно подлежат налогообложению.

Инвесторы, ищущие возможности краткосрочного инвестирования, часто выбирают компании, которые выплачивают дивиденды, поскольку они выплачиваются чаще.Дивиденды также могут быть классифицированы как не облагаемый налогом доход во многих юрисдикциях по всей территории Соединенных Штатов, что делает их более привлекательными, чем прибыль от акций, которые обычно подлежат налогообложению.

Однако нераспределенная прибыль организации может указывать на то, выплачиваются ли дивиденды на регулярной основе, что может дать понимание потенциальным инвесторам. Руководство или собственник организации может решить сохранить часть или всю дополнительную прибыль для инвестирования в компанию по разным причинам.Некоторые акционеры могут предпочесть получать дивиденды, в то время как другие готовы подождать, чтобы получить выплаты, поскольку реинвестирование прибыли в компанию может способствовать еще более высокой доходности.

Собственники организации могут использовать нераспределенную прибыль несколькими способами. Некоторые могут предпочесть инвестировать в бизнес-операции, например, нанять больше сотрудников или увеличить производственные мощности для высокоэффективной продукции. Если организация работает над выпуском нового или обновленного продукта, часть излишков средств может быть использована для этих усилий.Слияния, партнерства и поглощения могут быть полезными для организаций, помогая повысить их успех и охватить более широкую аудиторию, поэтому в этих усилиях можно использовать дополнительную прибыль. Другие примеры использования включают выплату непогашенного долга и обратный выкуп акций.

Некоторые могут предпочесть инвестировать в бизнес-операции, например, нанять больше сотрудников или увеличить производственные мощности для высокоэффективной продукции. Если организация работает над выпуском нового или обновленного продукта, часть излишков средств может быть использована для этих усилий.Слияния, партнерства и поглощения могут быть полезными для организаций, помогая повысить их успех и охватить более широкую аудиторию, поэтому в этих усилиях можно использовать дополнительную прибыль. Другие примеры использования включают выплату непогашенного долга и обратный выкуп акций.

Связано: Часто задаваемые вопросы: балансы и их назначение

Чистая прибыль и ее влияние на нераспределенную прибыль

Изменения чистой прибыли организации напрямую влияют на ее нераспределенную прибыль.Некоторые из ключевых факторов, которые могут повлиять на чистую прибыль, включают стоимость проданных товаров, выручку от продаж, операционные расходы и амортизацию или снижение стоимости того, что предлагается покупателям. Компенсация, основанная на акциях, обесценение и списание — все это примеры неденежных статей, которые могут повлиять на чистую прибыль, что в свою очередь приведет к изменению нераспределенной прибыли.

Компенсация, основанная на акциях, обесценение и списание — все это примеры неденежных статей, которые могут повлиять на чистую прибыль, что в свою очередь приведет к изменению нераспределенной прибыли.

Чтобы получить точное представление о финансовом положении организации, важно просмотреть весь баланс, включая данные о валовой и чистой прибыли и нераспределенной прибыли.Инвестирование в компанию — важное решение, которое должно включать тщательный финансовый анализ и общую оценку того, как организация работает с финансовой точки зрения.

Как рассчитать нераспределенную прибыль

Для расчета нераспределенной прибыли необходимо взять финансовые показатели организации и подставить их в формулу. При рассмотрении нераспределенной прибыли организации полезно учитывать четыре ключевых элемента:

- Прибыльность : Прибыльность компании определяется ее процентом прибыли, поэтому организация с более высоким рейтингом рентабельности с большей вероятностью получит более высокую нераспределенную прибыль.

заработок.

заработок. - Возраст компании : новым компаниям, таким как стартапы или те, которые работали в течение короткого периода времени, может потребоваться больше времени для получения прибыли и увеличения нераспределенной прибыли. Для открытия бизнеса часто требуется больше авансового капитала, что может затруднить достижение безубыточности или начало получения прибыли в первые несколько месяцев или даже лет работы.

- Отрасль : Циклические отрасли — это отрасли, которые проходят через значительные циклы высоких и низких продаж.Организации, работающие в циклических отраслях, как правило, сообщают о более высокой нераспределенной прибыли в пиковые периоды, но могут иметь периоды более низких продаж, что приводит к более низкой нераспределенной прибыли.

- Политика выплаты дивидендов : Компании, которые часто выплачивают дивиденды акционерам, будут отражать более низкую нераспределенную прибыль в своих балансах.

Связано: Как рассчитать нераспределенную прибыль (с примерами)

Пример нераспределенной прибыли в балансе

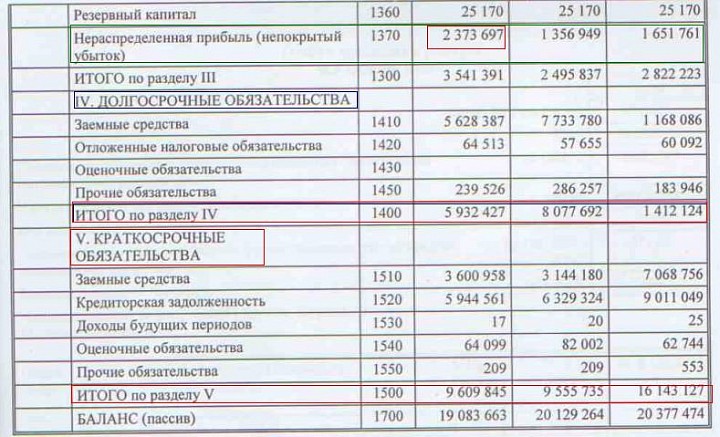

Samsung Inc. , глобальный производитель электроники, сообщил о нераспределенной прибыли в размере 34,9 миллиарда долларов на 30 сентября 2020 года, что является концом 2020 финансового года компании. За тот же период он сообщил о 70 миллиардах долларов акционерного капитала и 150 миллиардах долларов чистой прибыли.

, глобальный производитель электроники, сообщил о нераспределенной прибыли в размере 34,9 миллиарда долларов на 30 сентября 2020 года, что является концом 2020 финансового года компании. За тот же период он сообщил о 70 миллиардах долларов акционерного капитала и 150 миллиардах долларов чистой прибыли.

34,9 миллиарда + 150 миллиардов — 70 миллиардов = 114,9 миллиарда долларов

Применение этих чисел к приведенной выше формуле показывает, что нераспределенная прибыль компании составила 114,9 миллиарда долларов.

Нераспределенная прибыль в балансе

Нераспределенная прибыль и накопленный дефицит

Когда вы посмотрите на отчет о прибылях и убытках, окончательное число будет чистой прибылью или чистым убытком, в зависимости от того, сколько денег организация заработала за вычетом всего расходы и т. д.Нераспределенная прибыль — это часть чистой прибыли, остающаяся в бизнесе после объявления дивидендов, поэтому она остается в распоряжении организации. Этот термин можно встретить в корпоративной форме бизнеса.

Нераспределенный убыток — это бухгалтерский термин, отражающий сумму убытков организации, которые должны быть восстановлены, возмещены в будущем. Нераспределенная прибыль и убытки накапливаются из года в год, при этом убытки компенсируют прибыль. По этой причине нераспределенный убыток также известен как накопленный дефицит.