Четыре способа найти деньги на открытие бизнеса в Кыргызстане

Robert Huffstutter via FlickrМатериал подготовлен совместно с FINCA Банк в рамках проекта «Финансовая грамотность». Одна из миссий банка — сокращение бедности и повышение уровня жизни населения.

Есть несколько способов получить деньги для открытия своего бизнеса:

• Нулевой капитал

• Друзья, семья, основатели

• Привлечение инвестиций

• Получение кредита

Самый первый вариант — у вас нет денег на запуск своего дела, либо их очень мало.

Вы по-прежнему можете открыть свой бизнес. Этот способ считается самым безопасным и менее рискованным.

Очевидные плюсы — не надо просить денег у других людей, нет риска потерять стартовый капитал, вы полностью независимы. Минусы — в ближайшее время на большую прибыль не расчитывайте.

Репутация — это всё, что у вас есть. Заранее продумайте, как реагировать на жалобы клиентов. Они обязательно будут, даже если ваш продукт уникален на рынке. Решите, что вы можете сделать, чтобы клиенты возвращались к вам?

Они обязательно будут, даже если ваш продукт уникален на рынке. Решите, что вы можете сделать, чтобы клиенты возвращались к вам?

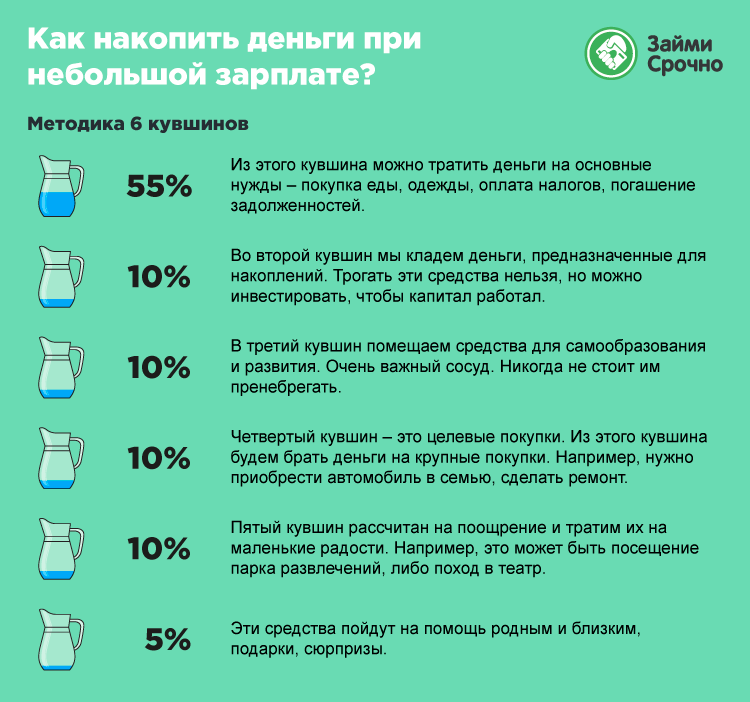

Другой важный момент — наличие финансовой подушки безопасности. Убедитесь, что у вас достаточно средств, чтобы прожить на них некоторое время. Это имеет значение, потому что все ваше свободное время и ресурсы будут уходить на развитие нового бизнеса. У вас не будет возможности (и времени) подрабатывать. Возможно, в самом начале вы не сможете даже выписывать себе зарплату.

Не смешивайте деньги компании с личными. Вы не сможете точно вспомнить сколько заработали и потратили. Это приведет к непониманию реальной ситуации, и как следствие — даже к разорению.

В таком бизнесе не последнюю роль играет нетворкинг — способность получить максимум от ваших знакомых. Если у вас есть связи, вы можете найти офис подешевле или ряд заказов. Всё сводится к умению заводить нужные знакомства, правильно вести деловые переговоры и преподносить свою идею.

Главный принцип такого старта — использовать имеющиеся ресурсы по-максимуму и не пропускать ни малейшей возможности к развитию. Вы не сможете использовать свою прибыль в личных целях — она вся будет реинвестироваться на развитие бизнеса. Но будьте готовы к тому, что придется делать уступки первым клиентам, а также предпринимать всё, чтобы каждый следующий остался доволен и вернулся. От этого и будет зависеть ваша прибыль.

Вы не сможете использовать свою прибыль в личных целях — она вся будет реинвестироваться на развитие бизнеса. Но будьте готовы к тому, что придется делать уступки первым клиентам, а также предпринимать всё, чтобы каждый следующий остался доволен и вернулся. От этого и будет зависеть ваша прибыль.

Если мы говорим о рекламе, то и здесь придётся обходится своими силами. Для массового привлечения клиентов есть социальные сети, платформы скидочных купонов (например, besmart.kg) и, конечно, рекомендации клиентов («сарафанное радио», пожалуй, самый важный канал рекламы для подобного бизнеса).

Данияр Аманалиев ololo art studio

Мы хотели показать другим пример того, что можно начинать бизнес с нуля. Очень многие молодые люди говорят, что хотят открыть бизнес и копят 10 000-20 000 долларов США. Это самая большая глупость. Если человек никогда не занимался бизнесом и сразу идет создавать его с каким-то большим капиталом, он провалится с огромной вероятностью.

Деньги дают тебе топливо, но заставляют быть слепым в критических моментах. Когда у тебя нет денег и что-то не получается, у тебя есть ясная точная картина, что именно идет не так.

Методика, по которой мы строили бизнес, называется Lean Startup (бережливый стартап, бизнес с нуля). Она была придумана в США и используется многими компаниями.

Команда ololohausОна заключается не в том, чтобы никаких денег не иметь, а в том, что, когда запускаешь стартап — это всегда инновационная идея, и ты отталкиваешься от предпосылки, получится у тебя или нет.

Всё, что ты делаешь — это гипотеза. В принципе, любой стартап — это эксперимент

Чем больше вариантов ты перепробуешь, тем больше вероятность успеха. У тебя есть какая-то идея, можно воплотить её разными способами.

Идея Lean Startup заключается в том, чтобы использовать свой маленький бюджет, и перепроверить как можно больше вариантов. Когда Lean Startup начинается, вы создаете минимально жизнеспособный продукт — MVP (minimum viable product). Продукт запускается как можно скорее, вы не отшлифовываете его, не продумываете три года, не вкладываете много-много денег. Делаете простой продукт, который уже способен решать проблему клиента. И начинаете его продавать и, что очень важно, вы его именно продаете, чтобы получить реальный фидбек [отзыв — примечание редакции Kloop.kg] от клиентов.

Продукт запускается как можно скорее, вы не отшлифовываете его, не продумываете три года, не вкладываете много-много денег. Делаете простой продукт, который уже способен решать проблему клиента. И начинаете его продавать и, что очень важно, вы его именно продаете, чтобы получить реальный фидбек [отзыв — примечание редакции Kloop.kg] от клиентов.

Мы также использовали этот метод. У нас было 10 000 сомов. У нас была студия на пересечении бульвара Эркиндик и улицы Токтогула, на четвертом этаже в красивом сталинском доме. Это было безумно красивое место. На мой взгляд, самое красивое помещение в Бишкеке.

Мы договорились с «Сиеррой» [сеть кофеен в Бишкеке — примечание редакции Kloop.kg], чтобы они нас поддержали и давали нам кофе на особых условиях, за это мы будем рекламировать Сиерру. И они нам дали оборудование, чтобы делать кофе, это был большой вклад. Но это не было так, «мы бедные, помогите», мы их реально рекламировали и писали, что это кофе «Сиерра», а кофе мы у них покупали. В принципе, долгосрочно они уже окупили это оборудование. На том этапе, это сразу дало возможность клиентам предлагать качественный кофе, а не растворимый.

В принципе, долгосрочно они уже окупили это оборудование. На том этапе, это сразу дало возможность клиентам предлагать качественный кофе, а не растворимый.

Потом нам понадобились тапочки, было холодно. Я обратился в Golden Tulip [отель в Бишкеке — примечание редакции Kloop.kg] за одноразовыми тапочками. Взамен мы сообщали клиентам, что Golden Tulip наш партнер. Клиенты маркером записывали свои имена [на тапочках], а потом, когда приходили, у них были свои собственные тапочки. И мы говорили им «[Ololo] ваш дом, где у вас есть свои тапочки, чувствуйте себя как дома».

Есть разные способы, как привлекать ресурсы. То, что мы не платили за квартиру тоже было следствием того, что мы договаривались.

Мы начали развиваться, мы придумали MVP, он заключался в том, что мы брали 7000 сомов за месяц занятий искусством. Мы привлекли самых крутых людей, которые могут преподавать искусство в этой стране и платили 50% от того, что платили нам клиенты.

У нас, к примеру, не было денег на рекламу, и вообще был принцип не вкладывать деньги в рекламу. Потому что в рекламу нужно вкладывать или колоссально много или нисколько, бесполезно вкладывать в рекламу мало, будет как деньги в песок.

Потому что в рекламу нужно вкладывать или колоссально много или нисколько, бесполезно вкладывать в рекламу мало, будет как деньги в песок.

Тогда мы придумали такой формат: договорились с K-news и начали вести у них бизнес-блог. Каждую неделю писал статьи, как мы создавали Ololohaus с точки зрения методологии, чтобы другие бизнесмены тоже могли применять. Это было интересно читателям, люди заходили, лайкали, делились, рассказывали друг другу. И мы начали рекламироваться таким образом.

У нас не было сотрудников, не было денег, не было понимания, вообще этот продукт пойдет или нет, это был риск

Мы начали нанимать и платить деньги только тогда, когда увидели, что все работает.

Все мы трое [основатели Ololohaus] почти ничего не имеем с этого бизнеса, и это нормально, зато мы растём такими темпами, которые у нас есть. На 10000 сомов наделать того шума, который мы наделали и вырасти до трех точек, в общей сложности 1800 кв. метров, куча внешних проектов, которыми мы занимаемся и больше 20 человек, которые работают с нами постоянно. И все это начиналось с 10000 сомов, но это было меньше чем два года назад. Почему? Потому что мы постоянно реинвестируем. В том числе, инвестируем в команду, очень мало инвестиций в какие-то материальные вещи.

метров, куча внешних проектов, которыми мы занимаемся и больше 20 человек, которые работают с нами постоянно. И все это начиналось с 10000 сомов, но это было меньше чем два года назад. Почему? Потому что мы постоянно реинвестируем. В том числе, инвестируем в команду, очень мало инвестиций в какие-то материальные вещи.

Давайте предположим, что стартовый капитал всё же нужен. Например, нужно купить оборудование, арендовать помещение, или использовать деньги на что-то важное, без чего бизнес не получается начать. Первый источник капитала вы ищете в кругу близких вам людей, а именно — семьи, друзей и хороших знакомых.

Для кого подходит этот способ? Малый и средний бизнес, для старта которого нужно относительно небольшое количество денег. Сюда подходят почти все типы бизнеса: от производства до оказания различных услуг.

У кого стоит брать деньги? Многие думают, что самые близкие люди будут более благосклонны одолжить денег. Но иногда это работает и в обратную сторону — они оказываются строже других, именно потому что заботятся о нас больше.

Главный принцип такого старта — планирование. Вы должны четко понимать, когда и сколько начнете зарабатывать, чтобы начать отдавать долг. Портить отношения с близкими нельзя, поэтому озвучьте им реальные сроки возврата. Важно заранее обговорить (устно и письменно) условия передачи денег. Заверить договор у нотариуса тоже будет нелишним.

© Бюро Бизнес Инжиниринга. Канва бизнес-плана с важнейшими для вашего предприятия вопросами. Картинка кликабельна, качайте, шерьте, запоминайте.Очень важно учитывать, что именно в этом случае полезен бизнес-план. Нет, мы не имеем в виду 60 страниц текста формата А4 с подробным объяснением маркетинговой стратегии и прочей чепухи. Это чёткое понимание того, как всё будет работать, что для этого нужно купить и сколько денег вы сможете зарабатывать, например, за месяц.

Заемщик будет вам благодарен за такую информацию, потому что люди не готовы просто так одалживать деньги.

Как нужно просить деньги? Расскажите, что собираетесь делать и почему именно эта идея превратится в прибыльный бизнес. Не давите. Всегда оставляйте за вашим собеседником выбор, сколько денег занимать. Даже если вы не получите полной суммы в первый раз, обойдя несколько человек, у вас наберётся необходимый капитал.

Американская певица Аманда Палмер, автор книги “Искусство просить” рассказывает о том, как умение просить помогало ей в жизни и музыкальной карере.Один из плюсов — это возможность объединиться с друзьями или родственниками, чтобы вести бизнес в группе. Когда вы в партнёрстве — создание, управление, развитие и расширение бизнеса проходит легче.

Вы также можете предложить близким инвестировать деньги в вашу фирму. Вы не будете возвращать им их деньги, но взамен они могут получать деньги из прибыли вашей компании, пользоваться её услугами бесплатно или со скидкой. Опять же, всё зависит от вашего умения вести переговоры, понимать нужды окружающих людей и правильно преподносить идею.

Данияр Есеналиев, Данкорн

У меня папа бизнесмен, он сам тоже много чего начинал. Поэтому, когда у меня появилось желание открыть своё дело, он хорошо поддержал меня и морально, и материально. Мы поговорили и решили вести бизнес вместе.

Он часто ходил в кино и покупал там попкорн за 160, кажется, сомов. Нам просто стало интересно узнать себестоимость такого продукта. После наших подсчетов выходило около 50 сомов. Таким образом, мы и начали копать, узнавать, что еще нужно сделать, какие еще могут быть затраты, и как вообще ставить такого рода бизнес.

Так у нас появилась идея производить оригинальный отечественный попкорн. Начали с самого сложного — поиска и закупа оборудования. Позже те же ребята, кто поставлял нам оборудование стали помогать нам с технологией. Мы использовали французское зерно и российскую смесь с глазурью.

Но что-то было не так. Наш продукт не был таким вкусным и востребованным, как у конкурентов.

Мы подумали, как решить эту проблему и пригласили технолога из местной компании. Технолог начал налаживать процесс, и в итоге с этим технологом мы вывели что-то оптимальное, чтобы и вкус был хороший, и себестоимость нормальная, и хранился дольше.

Технолог начал налаживать процесс, и в итоге с этим технологом мы вывели что-то оптимальное, чтобы и вкус был хороший, и себестоимость нормальная, и хранился дольше.

Другими словами, если ты что-то запускаешь, ты должен разбираться в этом от и до.

Самым сложным на старте для меня было собрать команду. Твой конечный результат почти всегда зависит от людей, с которыми ты работаешь. Я нанимал людей: менеджеров по продажам, торговых агентов. Текучка кадров была сильная — им не выгодно было ездить только с попкорном. И мы просто отдали это под дистрибьюцию.

Если для открытия (а может уже и развития) вашего дела нужны действительно большие деньги, значит пора искать инвестиции.

Для кого подходит этот способ? В первую очередь для тех, у кого есть действительно инновационная идея. Важную роль также играет команда, которая будет заниматься запуском и развитием бизнеса. Если команды у вас нет, шансы получить инвестиции падают. Этот способ для тех, кто готов работать день и ночь, использует поражения как трамплин, безумно уверен в своей идее, готов просчитывать всё до мелочей, играть на несколько ходов вперед и в итоге быть победителем, не смотря ни на что.

Очень важно учитывать условия инвестирования. Какую долю в бизнесе вы готовы отдать, чтобы получить желаемые деньги? Что вы готовы сделать, чтобы начать своё дело уже завтра? В первую очередь нужно ответить на эти вопросы самому себе, потому что это определит ваши отношения с инвестором и размеры будущей прибыли.

Билл Гросс, основатель первого в мире бизнес-инкубатора IdeaLab рассказывает почему одни стартапы успешны, а другие терпят неудачу.Ключевую роль также играет нетворкинг. Зачастую именно через других людей предприниматели выходят на нужных инвесторов.

Главный принцип такого старта — действовать последовательно. Для начала вам нужен бизнес-план. Хороший бизнес-план — это документ, где содержатся не предположения, а факты: уже есть договоренность с арендатором, персоналом, известна цена на оборудование, материалы и услуги. Эти данные получены не из интернета, а в результате ваших переговоров.

Ваша маркетинговая стратегия должна быть основана только на фактах (исследованиях, больших опросниках). Подумайте о консультации с профессионалом при написании бизнес-плана.

Подумайте о консультации с профессионалом при написании бизнес-плана.

Хороший бизнес-план обычно содержит в себе финансовые показатели, которые важны для инвесторов.

Далее, вам нужна качественная презентация и запоминающаяся речь (питч) для инвестора. Речь может быть как длинная, с объяснениями всех деталей и выгод, так и короткая, которой вы можете поделиться с инвестором в лифте.

Презентации и шикарные питчи помогли сотням тысяч людей получить инвестиции. Знаменитый пример Facebook: благодаря отличной презентации Марк Цукерберг сумел получить первые инвестиции на 500 тысяч долларов США от Питера Тиля.

Стив Джобс был знаменит на весь мир своими навыками презентации продукта. Благодаря этому, его компания получала огромные инвестиции и прибыль от продаж.

Что отличает качественную речь? Во-первых, заранее продуманный план речи и понимание её цели. Любая презентация должна быть историей

Ваша задача заинтересовать слушателя так, чтобы в конце он испытал нужные вам эмоции — вдохновение, веру, желание инвестировать в вас побольше денег

Юмор может быть частью истории, но не основой. Ваши слова должны быть простыми и понятными аудитории.

Ваши слова должны быть простыми и понятными аудитории.

Нужно спрогнозировать несколько сценариев развития событий. Например, через два года ваш бизнес может принести инвестору при плохом сценарии — Х сомов; при хорошем сценарии — ХХ сомов; а при наилучшем сценарии — ХХХ сомов.

Всё это не убедит инвестора окончательно, потому что это лишь предположения, но это сможет повлиять на его окончательное решение к финалу переговоров.

Следующий шаг — поиск инвесторов. Расширяйте свои контакты: знакомьтесь, посещайте бизнес-ивенты, рассказывайте про себя. Участвуйте в специализированных мероприятиях — инвестиционные форумы, конференции, собрания стартаперов. На таких мероприятиях вы можете не только отработать свои навыки питчера, но и найти инвесторов. Умейте заявлять о себе.

Переговоры с инвесторами (особенно неофициального характера) могут оказаться трудными. Никто не будет давать деньги без гарантии большой прибыли от своих вложений. Всегда ведите записи ваших переговоров, и закрепляйте договоренности сообщениями по почте. Так вы будете всегда помнить, о чем говорили, а о чём не было речи.

Так вы будете всегда помнить, о чем говорили, а о чём не было речи.

Последний совет: обязательно оформляйте отношения с инвесторами юридически. Речь идет о довольно крупных суммах, поэтому комфорт и уверенность участников сделки играет ключевую роль.

Тилек Токтогазиев, агрохолдинг «Жашыл чарба» (теплицы по инновационным технологиям)

Два года мы, как студенческая организация ENACTUS, развивали социальный проект с теплицами и парниками. Фокус был на реализации социального проекта. В какой-то момент ко мне поступило два запроса — два разных человека интересовались масштабированием этой модели, но уже не как социальный проект, а как бизнес.

Инвестиция оформлялась, как займ, и мы распределяли между собой долю. Займ на имя компании от учредителя.

Мы вложили достаточно много денег в 2014 году из-за отсутствия опыта в этом деле. Изначально планировали меньше, но получилось больше, чем мы планировали. Это, наверное, плохо, потому что легкий доступ к деньгам сделал нас хуже.

Теперь я понимаю — когда денег много, тебе не обязательно думать об эффективности

А когда наступает кризис — это помогает осознать, что надо более эффективно тратить деньги, инвестировать их. Этот опыт научил меня многому. Я сейчас понимаю, что деньги стартаперам на начальном этапе — это больше зло, чем благо. Стартапер должен пройти определенный этап становления. Он должен построить более уверенную рабочую модель бизнеса и только после этого привлекать инвестиции и расширять.

Благодаря этому опыту я знаю, как в будущем нужно работать. В плане управления бизнесом, есть большая разница между мной три года назад и сейчас.

В работе с инвестором надо, самое главное, быть честным и не обещать того, что не сможешь сделать. Результат не сильно может зависеть от человека. Нужно просто оставаться человеком, не обманывать, прилагать все усилия, чтобы работа с партнером была выгодна, как тебе, так и партнеру.

Пока я строил этот бизнес, увидел, что есть очень много подводных камней, которых я раньше никогда не замечал и не мог о них даже подумать. Первый этап: получение знаний в агрономии. Эти ошибки не позволяли нам получить хороший урожай, что сказалось на доходности предприятия. Второй этап: рыночные изменения — девальвация тенге, рубля и сома сказалась на покупательской способности всего региона, и мы вынуждены были снижать цены, чтобы хоть что-то продавать. Были ещё риски технического характера.

Первый этап: получение знаний в агрономии. Эти ошибки не позволяли нам получить хороший урожай, что сказалось на доходности предприятия. Второй этап: рыночные изменения — девальвация тенге, рубля и сома сказалась на покупательской способности всего региона, и мы вынуждены были снижать цены, чтобы хоть что-то продавать. Были ещё риски технического характера.

И обидно, когда человек, который не участвовал в производственном цикле приходит к тебе, берет по 80 сомов и перепродает по 220 сомов, это несправедливо. И решили открыть собственную сеть магазинов по продаже овощей и фруктов, в которых мы будем снабжать покупателей самыми экологически чистыми овощами и фруктами.

Тилек Токтогазиев проводит практическое обучение для участниц проекта Агрореволюция-2020Если по каким-то причинам вам не хватает или вовсе не дали денег, вы можете обратиться в банк и получить желаемую сумму на открытие и развитие своего бизнеса.

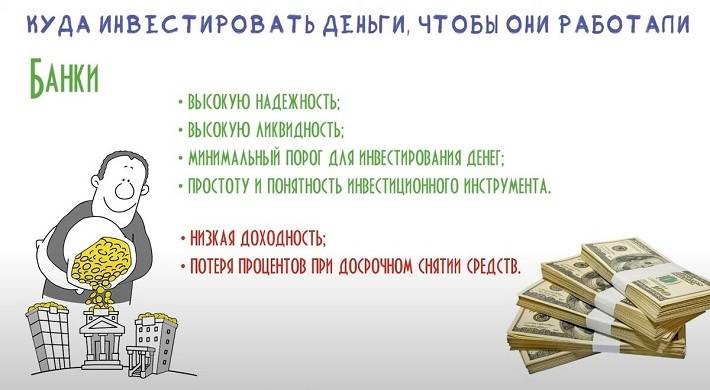

Для кого подходит этот способ? Практически для любого человека. Система довольно проста: вам нужен либо поручитель (человек, который гарантирует банку, что вы вернёте кредит, а в случае провала сам будет выплачивать ваш долг), либо ценное имущество, которое будет залогом в банке, пока вы не вернете кредит. Кроме этого, вы должны показать банку свою способность расплатиться.

Система довольно проста: вам нужен либо поручитель (человек, который гарантирует банку, что вы вернёте кредит, а в случае провала сам будет выплачивать ваш долг), либо ценное имущество, которое будет залогом в банке, пока вы не вернете кредит. Кроме этого, вы должны показать банку свою способность расплатиться.

Главный принцип такого старта — не тратить деньги впустую. Вы берете на себя обязательства перед крупным учреждением. Возвращать долг будете с переплатой в процентах. У вас нет возможности просрочить платёж, вам начислят пеню, и это сразу отразится на вашей кредитной истории. Именно поэтому важно решить сразу, на что не нужно тратиться (потому что можно договориться, читаем выше про нетворкинг), на чем можно сэкономить, а от чего и вовсе отказаться.

#Историяуспеха Мечты безграничны! ❤ Дуйшеналиева Насийпа с детства мечтала стать учителем кыргызского языка и литературы, но выучилась на ветеринара.

Сейчас у нее три дочери и один сын, трое прекрасных внуков. Благодаря торговому бизнесу, у семьи есть собственная квартира в Бишкеке, дети женились, старший внук уже пошел в первый класс. ?? «У кыргызов принято считать, что счастье девушки – в браке и муже. А я бы дополнила еще и в гармонии, когда можно реализовать не только семейное счастье, но и свой творческий и деловой потенциал», – говорит с улыбкой Насийпа. ? В 2007 году, впервые посетив офис FINCA Банка, Насийпа обрела уверенность в правильности своего решения открыть торговую точку на рынке Береке в городе Талас. С тех пор, каждый месяц даже на 3-4 дня раньше она приходит и выплачивает свой кредит, причем делает это с большим удовольствием и благодарит кредитного эксперта Алдибаеву Айнуру за своевременную консультацию и мотивацию к действию. ?? Хотите осуществить свои мечты? FINCA Банк всегда рад помочь! Обращайтесь к нам по номеру 44 00, мы проконсультируем вас по всем вопросам! #FINCABankKyrgyzstan #kyrgyzstan #fincakg#finca #bank #сбережения #кредит #депозит #деньги #семья #бизнес #vbishkeke #историяуспеха #fincaкредиты #предприниматель

A post shared by fincabank.

kg (@fincabank.kg) on

Очень важно учитывать, что кредит чаще является второстепенным способом.

Очевидный плюс: банк, в отличии от инвестора, не претендует на долю в вашем бизнесе.

Банк объясняет все условия кредита и чётко оговаривает процентные ставки перед выдачей кредита. Это даёт вам возможность оценить, сможете ли вы выплачивать оговоренную сумму в указанный промежуток времени (например, каждый месяц).

Замирбек Аркашев, частный предприниматель, Таласская область

Чем я занимаюсь? Установкой пластиковых окон и дверей. Открывал бизнес очень давно. В первый раз все пошло не так — я обанкротился, и с материалом накладка вышла. А потом взял кредит в FINCA банке. Перед выдачей кредита я участвовал в их тренингах для тех, кто берет кредит [Проект «Финансовая грамотность» — примечание редакции Kloop.kg], где объясняли, как надо правильно пользоваться кредитом и заниматься бизнесом, вести подсчёты, считать прибыль и убытки. Одним словом, здорово они мне помогли. Сейчас я уже выплатил кредит, и больше не брал, так как свои деньги появились.

Одним словом, здорово они мне помогли. Сейчас я уже выплатил кредит, и больше не брал, так как свои деньги появились.

Я брал кредит три раза, если точнее. Первый раз взял и даже не помню, куда потратил деньги. Но сумма была маленькая, и я смог ее погасить. Я в айыле живу — продал скот, машину, так и закрыл кредит. Потом взял на сумму побольше, и бизнес пошел у меня.

У меня частное предприятие «Нурпласт». Сейчас я уже занимаюсь общими строительными работами. Принимаем заказы ремонтно-отделочных работ, заменяем окна, двери, устанавливаем тёплые полы. Занимаюсь [ремонтными работами] по всей области и даже за пределами. Иной раз бывают заказы из Чуйской области и даже из Казахстана.

Вариант с использованием всех четырех источников для старта бизнеса возможен, если вы считаете это целесообразным.

Контрибьютор: Калия Кубатбекова

Поддержка малого и среднего бизнеса от СОФПП

07 апреля 2023

«Коммерсантъ-Урал» и СОФПП представили историю уральского предпринимательства

В креативном пространстве «Домна» состоялась презентация новой книги издательского дома «Коммерсантъ-Урал» «Занимательная история предпринимательства на Урале»

Подробнее

06 апреля 2023

СОФПП поставил новый рекорд по выдаче поручительств малому и среднему бизнесу региона

Свердловский областной фонд поддержки предпринимательства (СОФПП, на базе которого создан региональный Центр «Мой бизнес») подвел итоги финансовой поддержки за первый квартал 2023 года.

Подробнее

05 апреля 2023

Открыта регистрация на форум для самозанятых «Как развить хобби до масштаба своего дела»

Бизнес-стратег, психолог, автор продающих текстов, юрист и стилист станут спикерами онлайн-форума для самозанятых «Как развить хобби до масштаба своего дела».

Подробнее

05 апреля 2023

XVI Петербургский партнериат малого и среднего бизнеса «Санкт-Петербург – регионы России и зарубежья»

Мероприятие состоится 19-20 апреля 2023 года

Подробнее

04 апреля 2023

СОФПП объявил конкурс среди студентов на лучший принт для «Домны»

В Свердловской области студенты Уральского колледжа прикладного искусства и дизайна поучаствуют в конкурсе на лучший графический проект.

Подробнее

04 апреля 2023

Федеральная премия «Деловой престиж России» для женщин предпринимателей

Премия стала уникальным для Большого Урала кросс-профессиональным событием, объединяющим женское деловое сообщество. Она проводится в рамках национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы», при содействии федерального ресурса «Национальные проекты России» и деловых сообществ.

Она проводится в рамках национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы», при содействии федерального ресурса «Национальные проекты России» и деловых сообществ.

Подробнее

30 марта 2023

Свердловские власти наградят лучший социальный бизнес и расскажут, как привлечь гранты

В Свердловской области пройдет награждение победителей регионального этапа конкурса «Лучший социальный проект года». Оно состоится в рамках II международной форум-выставки социальных технологий «СОЦИО».

Подробнее

29 марта 2023

Свердловским предпринимателям удвоят бюджет на рекламу «ВКонтакте»

Свердловские предприниматели могут удвоить бюджет на рекламу «ВКонтакте». Минэкономразвития РФ и социальная сеть вновь запустили совместную акцию поддержки малого и среднего бизнеса.

Подробнее

29 марта 2023

Приглашаем предпринимателей принять участие в опросе

Опрос на тему: «Мнение собственников и руководителей высшего звена средних и малых компаний об административной среде в РФ».

Подробнее

29 марта 2023

Бизнес-миссия в г.Баку

Мероприятие состоится 31 мая — 2 июня в г. Баку (АЗЕРБАЙДЖАН)

Подробнее

Подпишитесь на рассылку

Получите доступ к специальным предложениям

и новостям раньше других

Узнавайте информацию из наших соцсетей:

Финансирование малого бизнеса: сравните лучшие варианты 2022 года

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Основными источниками финансирования малого бизнеса являются кредиты от банков и онлайн-кредиторов, а также гранты для малого бизнеса.

By

Джеки Циммерманн

Джеки Циммерманн

Джеки Циммерман в прошлом работала автором кредитов для малого бизнеса и частных лиц в NerdWallet. Ее работы были представлены USA Today и Money.com.

Узнать больше

и

Ранда Крисс

Ранда Крисс

Ведущий писатель | Малый бизнес

Ранда Крисс — ведущий писатель и специалист по малому бизнесу в NerdWallet. До прихода в NerdWallet в 2020 году Ранда работала писателем в Fundera, освещая широкий спектр тем для малого бизнеса, включая банковские и кредитные продукты. Ее работы публиковались в The Washington Post, The Associated Press и Nasdaq, а также в других изданиях. Ранда живет в Нью-Йорке.

Ее работы публиковались в The Washington Post, The Associated Press и Nasdaq, а также в других изданиях. Ранда живет в Нью-Йорке.

Обновлено

Под редакцией Sally Lauckner

Sally Lauckner

Назначение редактора | Малый бизнес

Салли Лаукнер — редактор отдела малого бизнеса NerdWallet. Она имеет более чем десятилетний опыт работы в печатной и онлайн-журналистике. До прихода в NerdWallet в 2020 году Салли была редакционным директором в Fundera, где она создала и возглавила команду, ориентированную на контент для малого бизнеса. Ее предыдущий опыт включает два года работы в качестве старшего редактора в SmartAsset, где она редактировала широкий спектр материалов о личных финансах, и пять лет в AOL Huffington Post Media Group, где она занимала различные редакционные должности. Она базируется в Нью-Йорке.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Вы можете получить финансирование бизнеса, взяв долг, например, кредиты для малого бизнеса от традиционных банков и альтернативных онлайн-кредиторов, или предложив инвесторам акции. Правильное финансирование вашего бизнеса будет зависеть от таких факторов, как: зачем вам нужен капитал, как быстро он вам нужен и квалификация вашего бизнеса.

Чтобы помочь вам найти подходящий вариант, вот обзор шести наиболее распространенных вариантов финансирования для малого бизнеса и где их получить.

1. Банковские кредиты

Подходит для: Устоявшихся предприятий с залогом и надежной кредитной историей.

Традиционные банки являются отличной отправной точкой и могут помочь вам понять, на каком уровне вы находитесь с точки зрения права на получение кредита. Типы финансирования малого бизнеса, предлагаемые банками, включают срочные кредиты, кредитные линии для бизнеса, кредиты на оборудование, кредиты на коммерческую недвижимость и даже бизнес-кредитные карты.

Банковские кредиты обычно имеют низкие процентные ставки и конкурентоспособные условия, но на них может быть трудно претендовать. Вам, вероятно, понадобится сильный личный кредит, стабильный доход от бизнеса и два или более года работы, чтобы получить доступ к банковскому финансированию.

Даже если ваш бизнес не имеет достаточно надежной репутации или активов в качестве залога, чтобы претендовать на получение банковского кредита, разговор с кем-то в традиционном банке может помочь вам выяснить, какие документы заявки вам нужны и какие варианты могут быть оптимальными. быть.

Сравните кредиты для малого бизнеса без ущерба для вашего кредита

Расскажите нам о своем бизнесе и получите индивидуальные варианты кредитования — примерно за 3 минуты.

Loan amount

Select your option$0 — $49,000$50,000 — $99,000$100,000 — $299,000$300,000 — $499,000$500,000+

Credit score

Select your optionAbove 720700 — 719660 — 699640 — 659620 — 639580 — 619550 — 579Below 550

Monthly revenue

Когда вы начали свой бизнес?

Где взять кредит в банке

Для начала обратитесь в банк, с которым у вас уже есть отношения. Известные банки, такие как Chase, Bank of America и Wells Fargo, предлагают различные варианты бизнес-кредитов.

Если у вас нет отношений с крупным банком или банком, предлагающим финансирование бизнеса, вы можете поискать местные банки в вашем районе.

Эти учреждения, в частности, являются отличным ресурсом для кредитования малого бизнеса, потому что они часто сильно заинтересованы в экономическом развитии в сообществе. Согласно исследованию кредитов малого бизнеса Федеральной резервной системы за 2022 год, соискатели бизнес-кредитов сообщают о более высоких показателях одобрения в небольших банках, чем в известных учреждениях, а также о большей общей удовлетворенности по сравнению с крупными банками и онлайн-кредиторами 9. 0006

0006

Федеральная резервная система США

. Исследование кредитоспособности малого бизнеса: отчет о фирмах-работодателях за 2022 год.

По состоянию на 12 октября 2022 г.

Просмотреть все источники

.

2. Кредиты SBA

Подходит для: предприятий, которые не соответствуют строгим критериям кредитования традиционных банков.

Управление по делам малого бизнеса США предлагает кредиторам, в основном традиционным банкам, федеральную гарантию по вашему кредиту. Это делает менее рискованным для банков предоставление вам капитала, необходимого для достижения успеха. Гарантируя кредиты, SBA также связывает вас с выгодными ставками, предлагаемыми традиционными кредиторами.

Существует несколько типов кредитов SBA, включая кредиты SBA 7(a), кредиты SBA 504 и микрокредиты SBA. Самая популярная из кредитных программ SBA, кредиты 7(a) могут использоваться для самых разных целей и доступны на сумму до 5 миллионов долларов.

Хотя кредиты SBA могут быть проще доступны по сравнению с банковскими кредитами, вам все равно необходимо соответствовать основным критериям — хороший кредитный рейтинг (FICO 690 и выше), высокий годовой доход и не менее двух лет в бизнесе — чтобы соответствовать требованиям.

Кроме того, процесс подачи заявки непрост; вы можете оказаться в ловушке под кучей документов, пока будете работать с соответствующими формами.

Где получить кредит SBA

Большинство кредитов SBA выдается банками, кредитными союзами и другими финансовыми учреждениями. Как и в случае с банковскими кредитами, вы можете начать поиск кредита SBA с кредитором, с которым вы ранее работали, или с местным банком в вашем районе. Национальные банки, такие как Chase, Wells Fargo и Bank of America, также выдают кредиты SBA.

Веб-сайт SBA также предлагает инструмент поиска кредиторов, который поможет вам связать вас с финансовыми учреждениями в вашем районе.

3.

Кредиты онлайн

Кредиты онлайнПодходит для: владельцев бизнеса с сомнительной кредитоспособностью, которым нужно быстрое финансирование или простота подачи заявки.

Поскольку традиционные банки ограничивают доступ к капиталу, популярность онлайн-кредиторов растет, особенно среди владельцев бизнеса с плохой кредитной историей: по данным кредитный обзор Федеральной резервной системы 2022 г.

Федеральная резервная система США

. Исследование кредитоспособности малого бизнеса: отчет о фирмах-работодателях за 2022 год.

По состоянию на 12 октября 2022 г.

Просмотреть все источники

.

Онлайн-кредиторы также предлагают быстрые наличные деньги, причем некоторые из них могут одобрять и финансировать заявки в течение 24 часов.

Эти кредиторы предлагают различные варианты финансирования малого бизнеса, включая срочные кредиты, кредитные линии и финансирование счетов..jpg) Однако стоимость займа, как правило, выше; годовые процентные ставки могут варьироваться от 7% до 99%.

Однако стоимость займа, как правило, выше; годовые процентные ставки могут варьироваться от 7% до 99%.

Где взять онлайн-кредиты

Существует множество кредиторов малого бизнеса, которые предлагают онлайн-кредиты, и лучший вариант для вашего бизнеса будет зависеть от типа финансирования, которое вам нужно, и того, на что вы можете претендовать.

Например, если ваш бизнес имеет высокую квалификацию, но предпочитает ускоренный процесс, Credibility Capital и Funding Circle — отличные варианты для традиционных срочных кредитов. Для предприятий, которым нужна гибкая кредитная линия, Bluevine, OnDeck и Fundbox предлагают конкурентоспособные продукты.

4. Гранты для малого бизнеса

Подходит для: бесплатного финансирования.

Гранты для малого бизнеса позволяют владельцам бизнеса создать или расширить бизнес, не беспокоясь о возврате средств.

Некоторые гранты, обычно предлагаемые некоммерческими организациями, государственными учреждениями и корпорациями, предназначены для определенных типов владельцев бизнеса или конкретных отраслей.

Гранты для малого бизнеса могут быть отличным вариантом финансирования для стартапов, а также для предприятий, которые не могут претендовать на традиционное долговое финансирование.

Недостатком бесплатного капитала является то, что он нужен всем. Чтобы найти и подать заявку на получение гранта, потребуется много работы, но время, потраченное на поиск возможностей бесплатного заработка, может окупиться в долгосрочной перспективе.

Где получить гранты для малого бизнеса

Федеральные агентства и агентства штатов, а также частные корпорации предлагают гранты для малого бизнеса.

Grants.gov — одна из самых известных онлайн-баз данных о грантах, распределяемых государственными учреждениями.

Местное отделение Управления экономического развития или Центр развития малого бизнеса также могут помочь вам найти программы грантов и аналогичные возможности финансирования.

Варианты грантов, предназначенные для различных типов владельцев бизнеса, см. в следующих списках:

в следующих списках:

5. Финансирование кредитного союза

Подходит для: Членов, которым нравится индивидуальный подход.

Как и банки, кредитные союзы предлагают выгодные ставки и кредиты, обеспеченные SBA. Но, в отличие от банков, кредитные союзы увеличили кредитование малого бизнеса. Согласно отчету Бюро финансовой защиты прав потребителей, в период с 2004 по 2020 год количество кредитных союзов, предлагающих финансирование бизнеса, удвоилось.0006

Бюро финансовой защиты прав потребителей

. Кредитование малого бизнеса и Великая рецессия.

По состоянию на 12 октября 2022 г.

Просмотреть все источники

.

В дополнение к кредитам SBA кредитные союзы могут предложить ряд вариантов финансирования, включая кредитные линии, традиционные срочные кредиты и бизнес-кредитные карты.

Скорее всего, вам нужно быть участником, чтобы претендовать на финансирование. Но кооперативный характер кредитных союзов часто связывает их с сообществом, поэтому вы также можете воспользоваться преимуществами более личных отношений и признания имени.

Где получить финансирование кредитного союза

Поскольку кредитные союзы часто создаются по месту жительства, вам следует найти местный вариант. Вы можете использовать MyCreditUnion.gov для поиска кредитных союзов в вашем регионе.

Некоторые кредитные союзы также предлагают членство в зависимости от вашего работодателя или организаций, с которыми вы можете быть связаны.

Например, Navy Federal Credit Union — это национальный кредитный союз, который предлагает членство военнослужащим вооруженных сил США, Министерству обороны и Национальной гвардии, а также их семьям. Федеральные военно-морские члены могут подавать заявки на различные типы бизнес-кредитов.

6. Краудфандинг

Подходит для: предприятий с продуктами, которые могут заинтересовать общественность.

Сайты краудфандинга, такие как Kickstarter, полагаются на инвесторов, которые помогают реализовать идею или бизнес, часто награждая их привилегиями или акциями в обмен на наличные.

Хотя популярность этих услуг в последние годы возросла, есть некоторые оговорки. Во-первых, ваш продукт или компания должны быть достаточно интригующими, чтобы привлечь внимание множества инвесторов.

В случае краудфандинга, когда инвесторы получают долю в компании, существуют строгие законы и правила о ценных бумагах, которым должны следовать как инвесторы, так и предприниматели.

Краудфандинг может быть выгодным вариантом для начинающих компаний, но не лучшим решением для долгосрочного финансирования.

Где получить краудфандинг

Такие платформы, как Kickstarter, GoFundMe и Indiegogo, являются хорошим выбором для краудфандинга на основе вознаграждений. Для краудфандинга акций жизнеспособными вариантами являются такие платформы, как Republic, CircleUp и Fundable.

Часто задаваемые вопросы

Как лучше всего финансировать малый бизнес?

Наилучший способ финансирования малого бизнеса зависит от таких факторов, как зачем вам нужен капитал, как быстро он вам нужен, а также квалификация вашего бизнеса (например, кредитный рейтинг, время в бизнесе).

Если вам нужен наиболее доступный вид заемного финансирования и вы обладаете высокой квалификацией, лучшим вариантом может стать кредит в банке или SBA. С другой стороны, если вы новичок в бизнесе или у вас справедливая кредитная история, онлайн-кредит может быть лучшим путем. И если вы хотите вообще избежать долгов, гранты или краудфандинг могут быть вашим лучшим выбором.

Какой вид финансирования используют малые предприятия?

Малые предприятия обычно используют долговое или долевое финансирование или их комбинацию. Долговое финансирование включает в себя заимствование денег у третьего лица, которое вы затем возвращаете с процентами. С другой стороны, акционерное финансирование означает, что вы получаете деньги от инвестора в обмен на частичное владение вашей компанией.

С другой стороны, акционерное финансирование означает, что вы получаете деньги от инвестора в обмен на частичное владение вашей компанией.

Где я могу получить финансирование для своего бизнеса?

Некоторые из наиболее распространенных источников финансирования малого бизнеса включают банки, кредитные союзы и онлайн-кредиторов. Гранты также доступны из таких источников, как некоммерческие организации, государственные учреждения и частные корпорации. Инвесторы или краудфандинговые платформы могут предложить долевое финансирование.

Об авторах: Джеки Циммерман в прошлом работала автором кредитов для малого бизнеса и частных лиц в NerdWallet. Ее работы были представлены USA Today и Money.com. Читать далее

Ранда Крисс (Randa Kriss) — специалист по малому бизнесу в NerdWallet. Читать далее

Аналогично…

8 лучших вариантов получения финансирования для малого бизнеса

САН-ФРАНЦИСКО, Калифорния — 28 АПРЕЛЯ: Дина Сисон делает перерыв в приготовлении предварительно заказанных обедов, чтобы проверить статус своего федерального малого бизнеса заявка на получение кредита в ресторане Little Skillet в Сан-Франциско, Калифорния, во вторник, 28 апреля 2020 г. Большая часть финансовой помощи малому бизнесу от Covid уже закончилась, но потребность в дополнительном финансировании остается.

Большая часть финансовой помощи малому бизнесу от Covid уже закончилась, но потребность в дополнительном финансировании остается.

San Francisco Chronicle/hearst Газеты Via Getty Images | Газеты Херста | Getty Images

Для многих малых предприятий доступ к финансированию может быть вопросом жизни и смерти.

Ставки особенно высоки, учитывая, что 18,4% предприятий США терпят крах в течение первого года, 49,7% — через пять лет и 65,5% — через 10 лет, согласно анализу LendingTree данных Бюро трудовой статистики США. Одной из главных причин банкротства бизнеса является отсутствие финансирования, поэтому особенно важно знать, куда обратиться, если вам понадобится спасательный круг.

Хотя варианты могут зависеть от таких факторов, как размер, отрасль, необходимая сумма, временные рамки и цель, вот восемь возможных вариантов:

1. Семья и друзья

обычно не предъявляют много требований к финансовому положению или другим предварительным требованиям. «Дядя Чарли с большей готовностью поверит в вас, не требуя обширной финансовой документации», — сказал Джошуа Оберндорф, менеджер группы обслуживания частного бизнеса в EisnerAmper.

«Дядя Чарли с большей готовностью поверит в вас, не требуя обширной финансовой документации», — сказал Джошуа Оберндорф, менеджер группы обслуживания частного бизнеса в EisnerAmper.

Плюсы: Более легкий доступ к необходимым средствам без высоких процентных ставок.

Минусы: Несвоевременная выплата средств или полный отказ могут испортить семейные отношения. «Деньги — это не только учет, но и психология, — сказал Оберндорф.

Что еще нужно знать: По данным IRS, члены семьи должны взимать минимальную процентную ставку, чтобы избежать неблагоприятных последствий налога на дарение. IRS ежемесячно публикует эти применимые федеральные ставки (AFR).

2. Банки

Плюсы: Надежный и хорошо зарекомендовавший себя источник финансирования. Может быть более низкой стоимостью, чем другие варианты, и дает возможность со временем развивать кредитные и банковские отношения.

Минусы: Банки могут предъявлять жесткие требования к кредитованию, включая хороший личный кредитный рейтинг и достаточный денежный поток и доход, которые могут быть недоступны для некоторых заемщиков, и процесс может быть медленным, иногда от нескольких недель до обеспечить кредит.

Что еще нужно знать: По данным LendingTree, ставки могут варьироваться от 3% до 7%. Подумайте о небольшом банке, который может быть более склонен предоставить кредит и рассказать вам о некоторых из ваших вариантов, сказал Мэтт Барбьери, сертифицированный бухгалтер Wiss & Co., который предоставляет бизнес-консультационные услуги.

3. Интернет-кредиторы или спонсоры

Плюсы: Предлагает быстрый доступ к капиталу, как правило, через простой онлайн-процесс.

Минусы: Может быть трудно определить фактическую стоимость капитала, особенно при выдаче наличных продавцу, которая представляет собой авансовую сумму, которую бизнес должен погасить, используя процент от продаж по дебетовым и кредитным картам, плюс комиссию. Некоторые онлайн-кредиторы и спонсоры могут не иметь давнего послужного списка, и этот вариант может быть более дорогим, чем другие. По данным NerdWallet, онлайн-кредит, например, имеет годовую процентную ставку от 7% до 99%, тогда как примерная годовая процентная ставка выдачи наличных продавцом составляет от 40% до 350%.

Что еще нужно знать: Проведите тщательную проверку любого онлайн-кредитора или спонсора, которого вы планируете использовать, сказал Крейг Палубиак, президент Optim Consulting Group. Убедитесь, что у компании хорошая репутация и несколько хороших отзывов, и обязательно сравните несколько вариантов. Также важно детализировать общую стоимость капитала, принимая во внимание процентную ставку, если применимо, сборы и штрафы за досрочное погашение, если таковые имеются.

Чтобы понять реальную стоимость выдачи наличных в магазине, воспользуйтесь онлайн-калькулятором.

4. Кредиты SBA

Плюсы: Федеральная поддержка обеспечивает доступ к низкопроцентному банковскому финансированию для малых и крупных кредитов. Существуют различные типы кредитов и кредиторов, и программы имеют уникальные квалификационные требования. Ресурсные центры доступны для помощи владельцам бизнеса, в том числе в недостаточно обслуживаемых сообществах.

Минусы: Процесс утверждения может быть медленным. Сроки зависят от кредита, но обычно это может занять несколько месяцев. Может потребоваться первоначальный взнос или залог. Кандидаты с низким кредитом могут быть не одобрены.

Что еще нужно знать: Существуют различные типы кредитов SBA, и максимальные суммы различаются. Самый распространенный тип кредита SBA называется 7 (а), и вы можете рассчитывать на выплату где-то в диапазоне от 7% до 9,5%. «Будьте готовы работать над рефинансированием, как только позволит соглашение», — сказал Барбьери. По его словам, это позволит вам снять личные гарантии и ограничительные соглашения, которые могут задушить рост. Кредит SBA может предлагать более длительный срок погашения — по программе 7(a) до 10 лет на оборудование и оборотный капитал; 25 лет на недвижимость — и может предложить конкурентоспособные процентные ставки по сравнению с обычными банковскими кредитами.

5. Кредитные карты

Плюсы: Быстрый доступ к капиталу с возможностью вознаграждения. Это может быть хорошим вариантом для краткосрочных потребностей в финансировании, если вы уверены, что сможете погасить долг до того, как начнут начисляться проценты. Визитные карты, как правило, имеют более высокие кредитные лимиты, чем личные карты.

Это может быть хорошим вариантом для краткосрочных потребностей в финансировании, если вы уверены, что сможете погасить долг до того, как начнут начисляться проценты. Визитные карты, как правило, имеют более высокие кредитные лимиты, чем личные карты.

Минусы: Процентные ставки могут быть высокими. Карты, хорошо зарекомендовавшие себя на Creditcards.com, предлагают годовую процентную ставку в диапазоне от 10% до почти 35%, а некоторые карты взимают ежегодную плату. Как правило, не лучший вариант для больших потребностей в финансировании.

Что еще нужно знать: «Не полагайтесь на это как на единственный источник финансирования роста; если у вас слишком высокий риск для других категорий, серьезно подумайте об этом, прежде чем брать потребительский кредит как бизнес», — сказал Барбьери. .

6. Инвестиционный капитал

Частные гранты, частный капитал и частные лица, имеющие деньги для инвестирования, могут служить источниками финансирования.

Плюсы: Положительный денежный поток, а также опыт, помогающий продвигать бизнес вперед.

Минусы: Растворение капитала, трудно найти подходящее.

Что еще нужно знать: Палубиак рекомендует владельцам подключаться к своей сети и присоединяться к стартап-сообществам и местным организациям для установления связей с инвесторами.

«Проведите столько времени, сколько сможете, встречаясь, прежде чем выбрать себе пару», — сказал Барбьери. «Убедитесь, что их цели совпадают с вашими, иначе это плохо кончится».

7. Федеральные, государственные и экономические гранты на развитие

Плюсы: Обычно неразбавляющий, может быть маленьким или большим.

Минусы: Возможны административные проблемы и ограничительные требования.

Что еще нужно знать: Это может быть хорошим вариантом, если вы являетесь компанией, которую можно считать «важной» для инфраструктуры вашего региона, сказал Барбьери.

Сейчас у нее три дочери и один сын, трое прекрасных внуков. Благодаря торговому бизнесу, у семьи есть собственная квартира в Бишкеке, дети женились, старший внук уже пошел в первый класс. ?? «У кыргызов принято считать, что счастье девушки – в браке и муже. А я бы дополнила еще и в гармонии, когда можно реализовать не только семейное счастье, но и свой творческий и деловой потенциал», – говорит с улыбкой Насийпа. ? В 2007 году, впервые посетив офис FINCA Банка, Насийпа обрела уверенность в правильности своего решения открыть торговую точку на рынке Береке в городе Талас. С тех пор, каждый месяц даже на 3-4 дня раньше она приходит и выплачивает свой кредит, причем делает это с большим удовольствием и благодарит кредитного эксперта Алдибаеву Айнуру за своевременную консультацию и мотивацию к действию. ?? Хотите осуществить свои мечты? FINCA Банк всегда рад помочь! Обращайтесь к нам по номеру 44 00, мы проконсультируем вас по всем вопросам! #FINCABankKyrgyzstan #kyrgyzstan #fincakg#finca #bank #сбережения #кредит #депозит #деньги #семья #бизнес #vbishkeke #историяуспеха #fincaкредиты #предприниматель

Сейчас у нее три дочери и один сын, трое прекрасных внуков. Благодаря торговому бизнесу, у семьи есть собственная квартира в Бишкеке, дети женились, старший внук уже пошел в первый класс. ?? «У кыргызов принято считать, что счастье девушки – в браке и муже. А я бы дополнила еще и в гармонии, когда можно реализовать не только семейное счастье, но и свой творческий и деловой потенциал», – говорит с улыбкой Насийпа. ? В 2007 году, впервые посетив офис FINCA Банка, Насийпа обрела уверенность в правильности своего решения открыть торговую точку на рынке Береке в городе Талас. С тех пор, каждый месяц даже на 3-4 дня раньше она приходит и выплачивает свой кредит, причем делает это с большим удовольствием и благодарит кредитного эксперта Алдибаеву Айнуру за своевременную консультацию и мотивацию к действию. ?? Хотите осуществить свои мечты? FINCA Банк всегда рад помочь! Обращайтесь к нам по номеру 44 00, мы проконсультируем вас по всем вопросам! #FINCABankKyrgyzstan #kyrgyzstan #fincakg#finca #bank #сбережения #кредит #депозит #деньги #семья #бизнес #vbishkeke #историяуспеха #fincaкредиты #предприниматель kg (@fincabank.kg) on

kg (@fincabank.kg) on