Внутренняя норма рентабельности, IRR — Альт-Инвест

Открыть эту статью в PDF

Внутренняя норма рентабельности (Internal Rate of Return, IRR) — один из наиболее популярных показателей в финансовом анализе. Его применяют в оценке инвестиционных проектов и других сферах. IRR используют, например, в анализе облигаций, где показатель доходности к погашению вычисляется как внутренняя норма рентабельности денежных потоков у покупателя облигации.

Определение показателя IRR

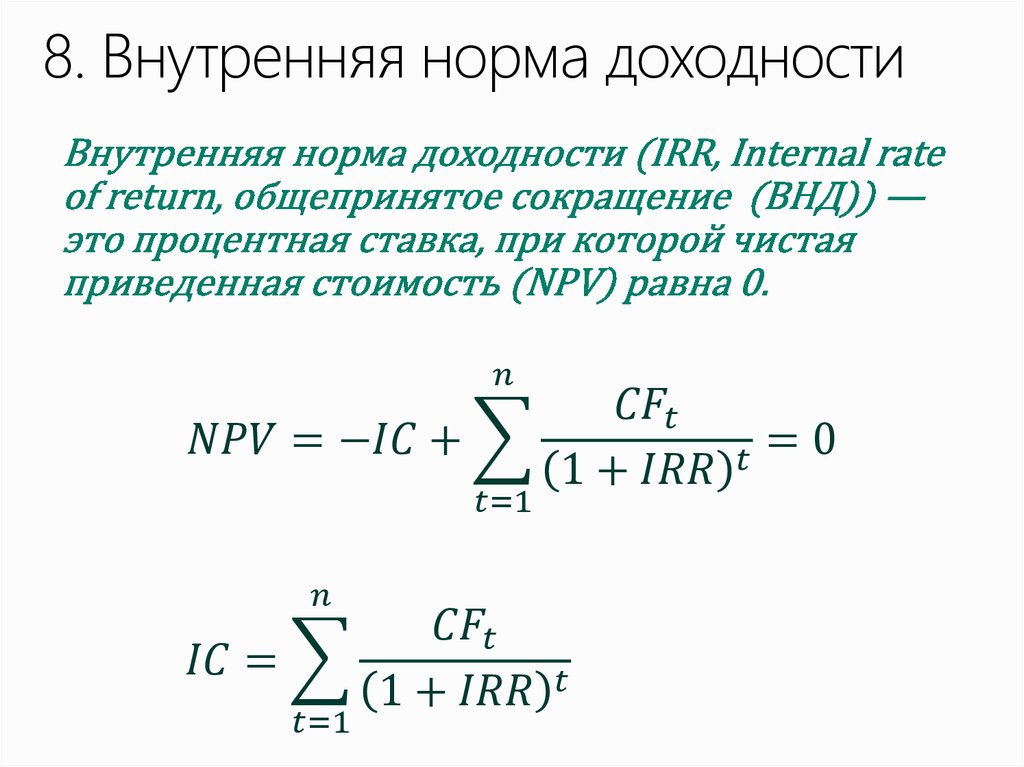

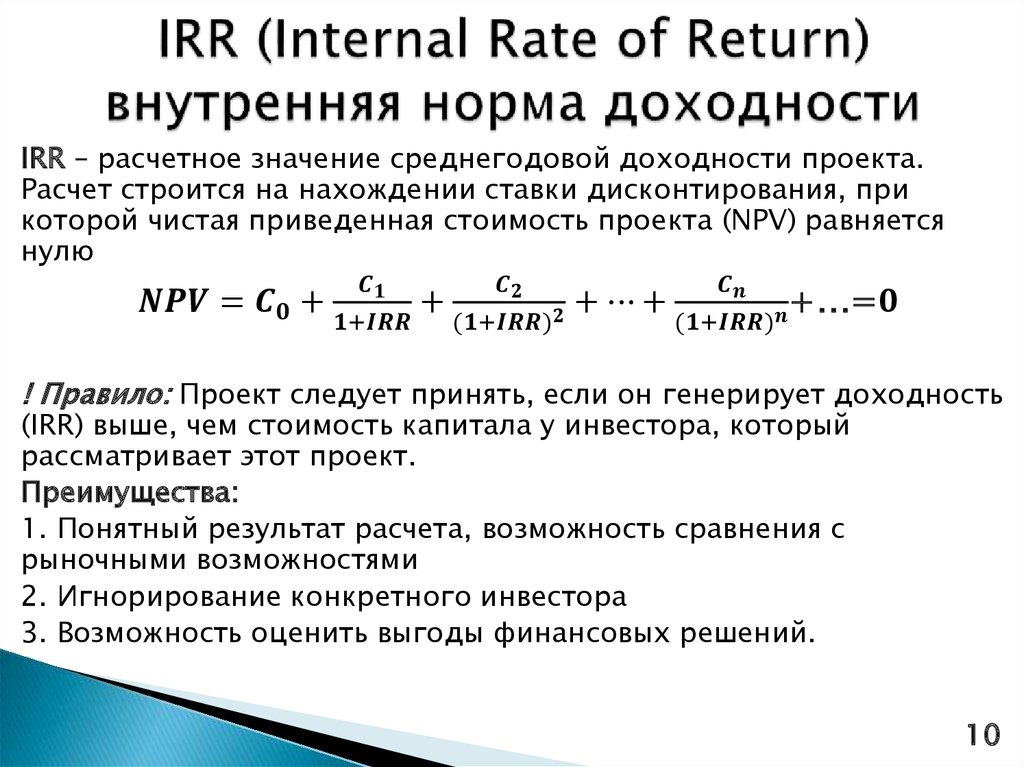

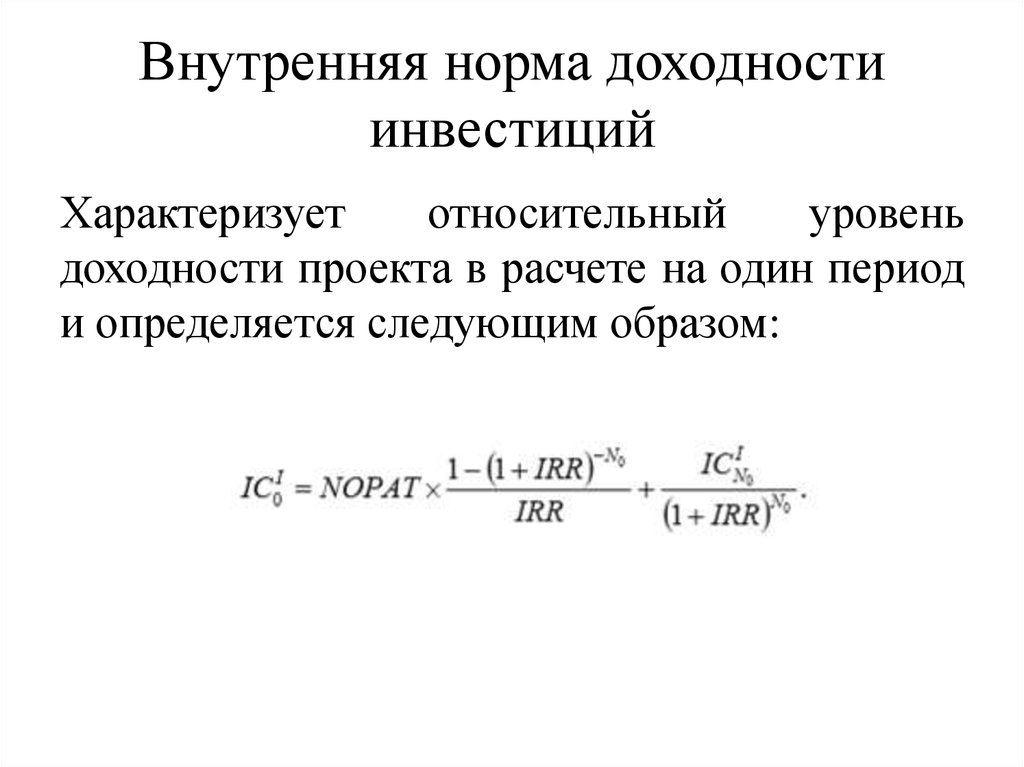

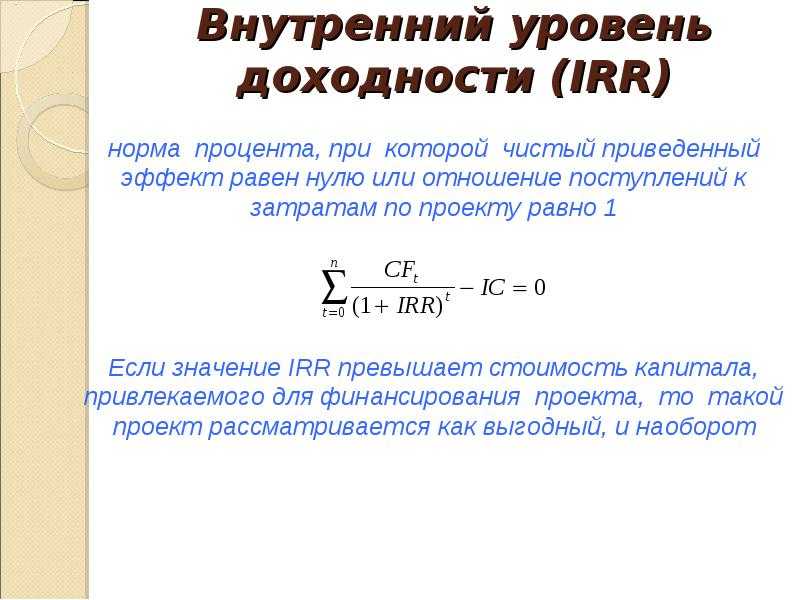

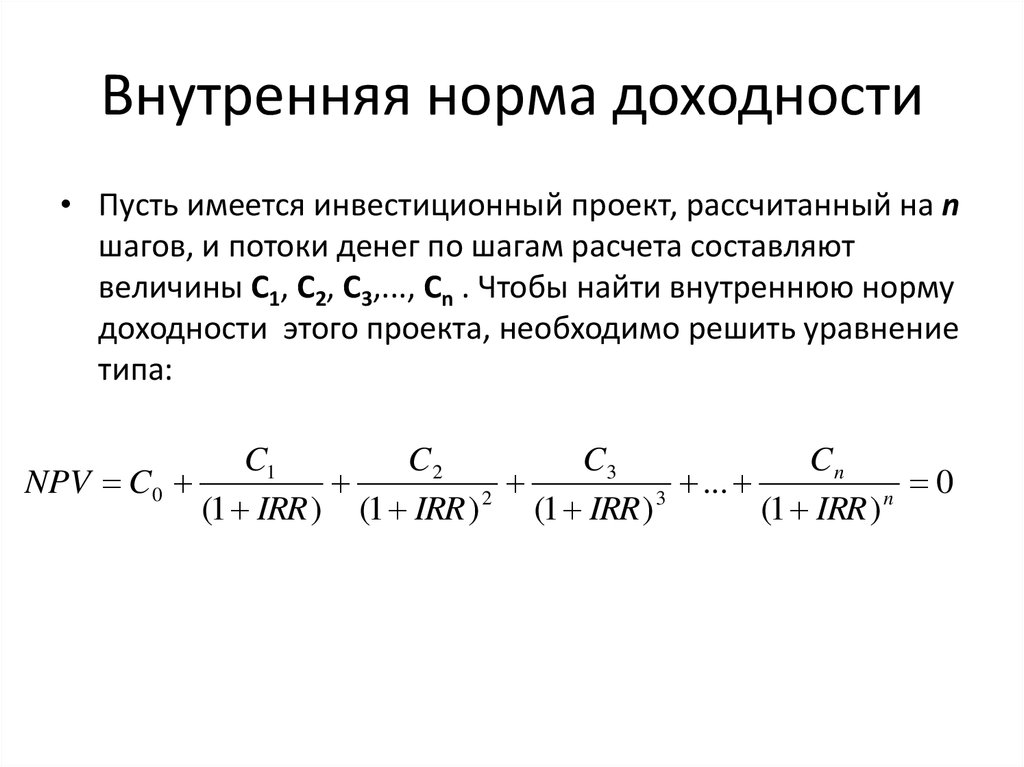

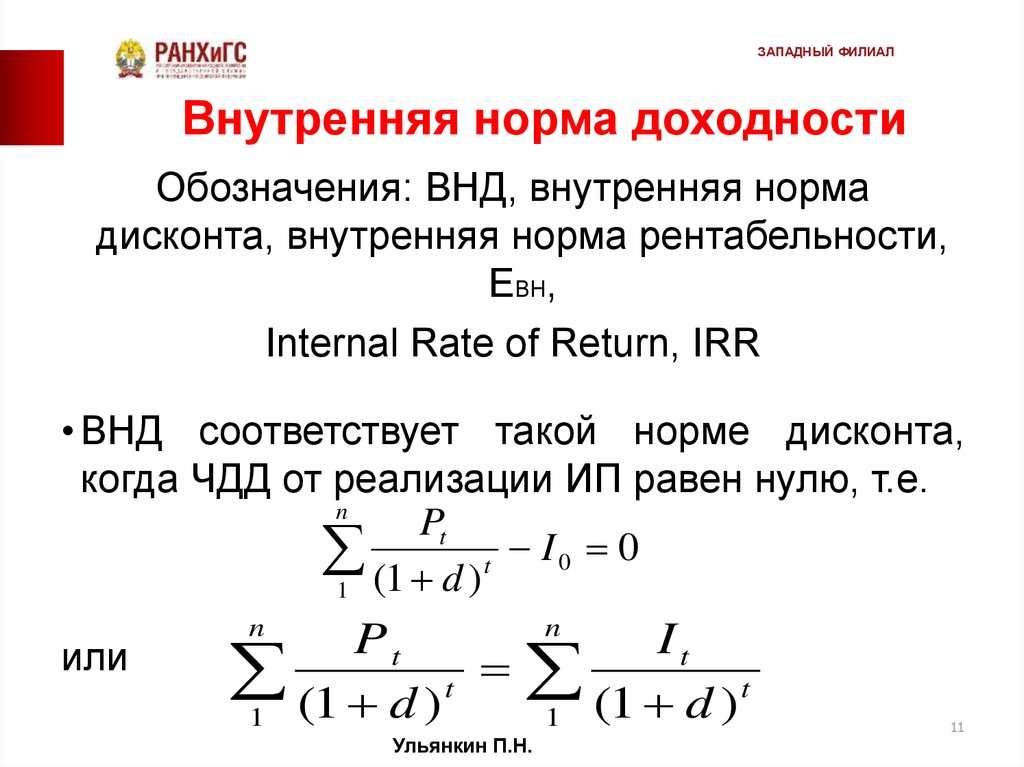

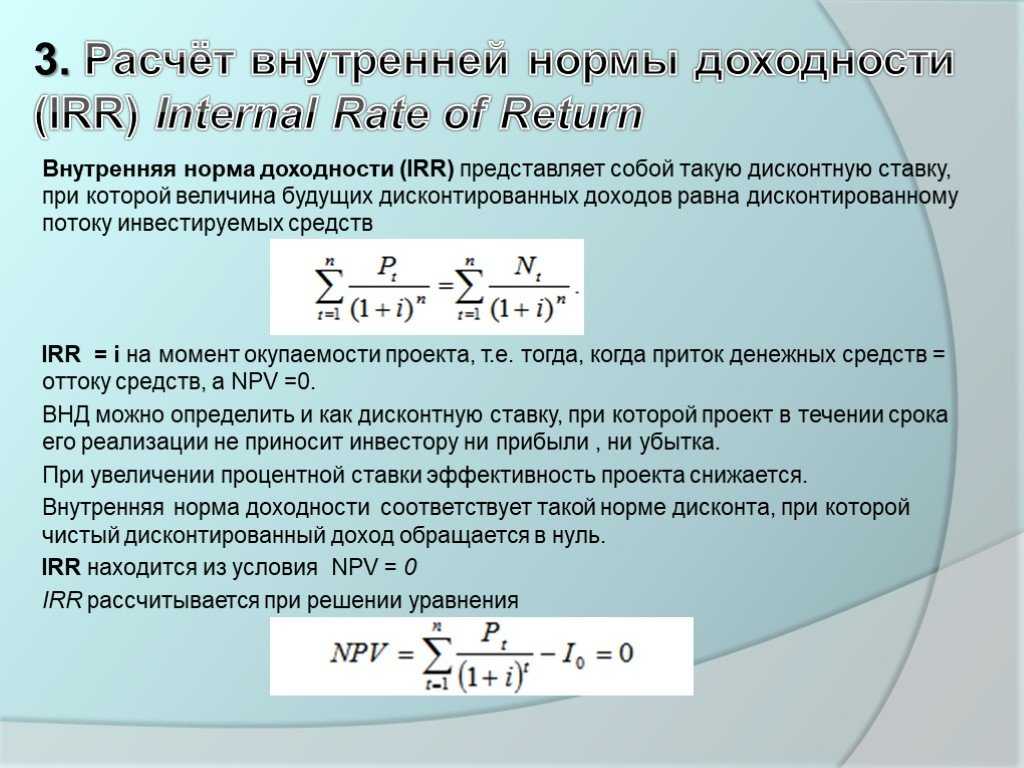

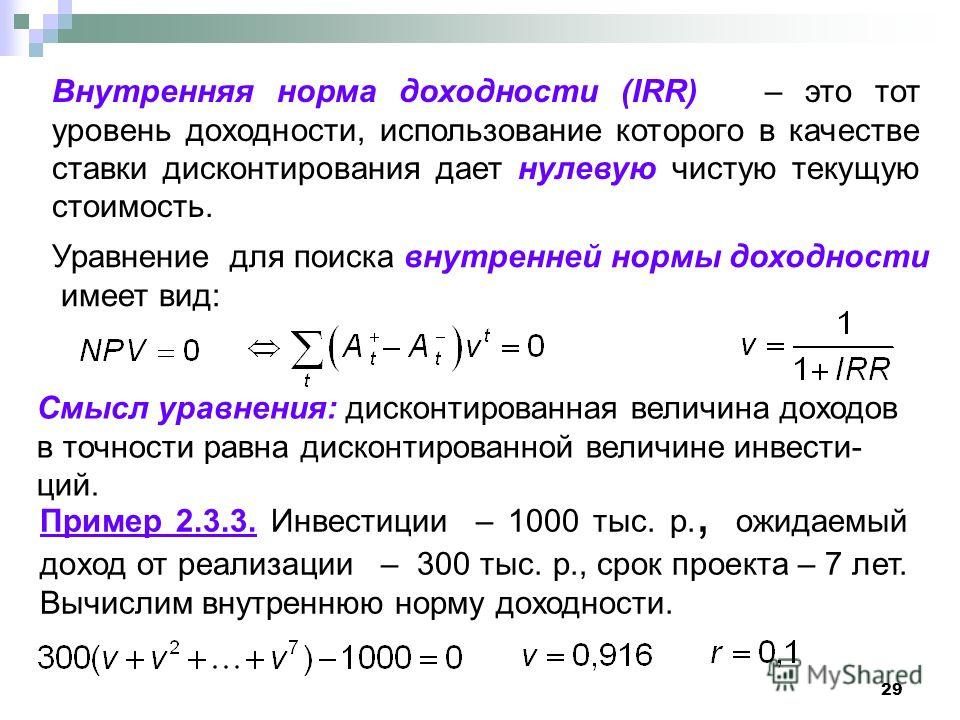

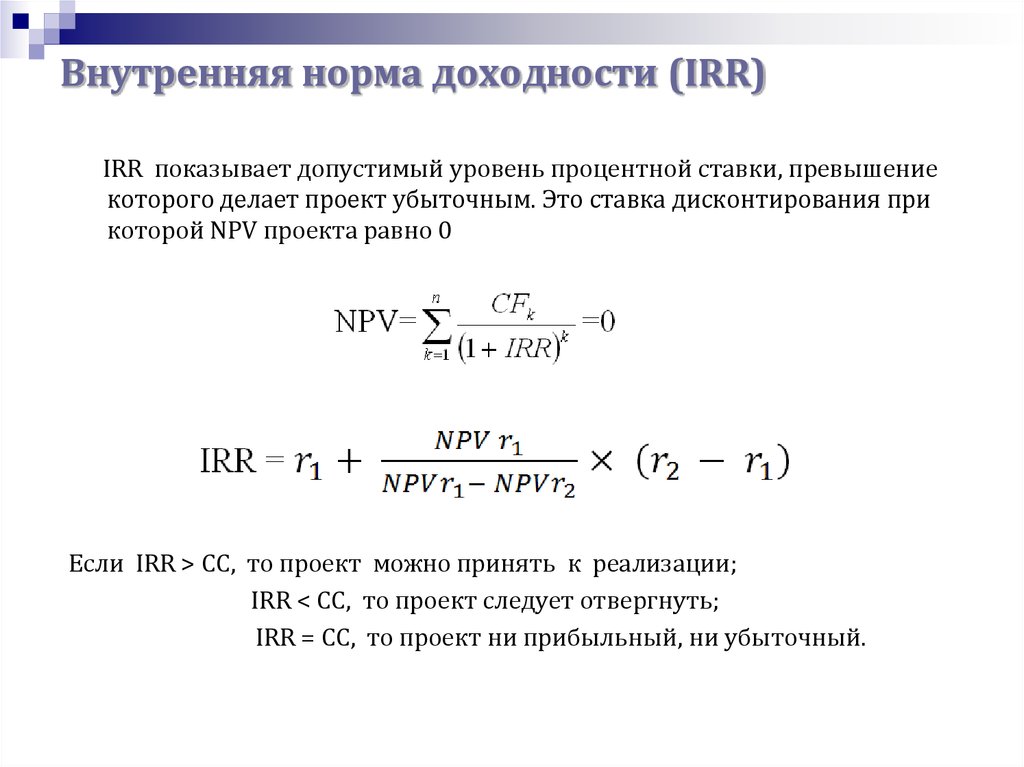

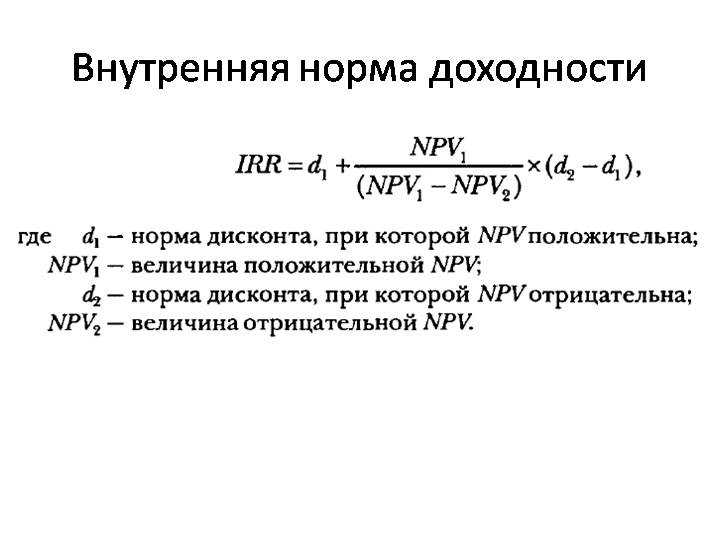

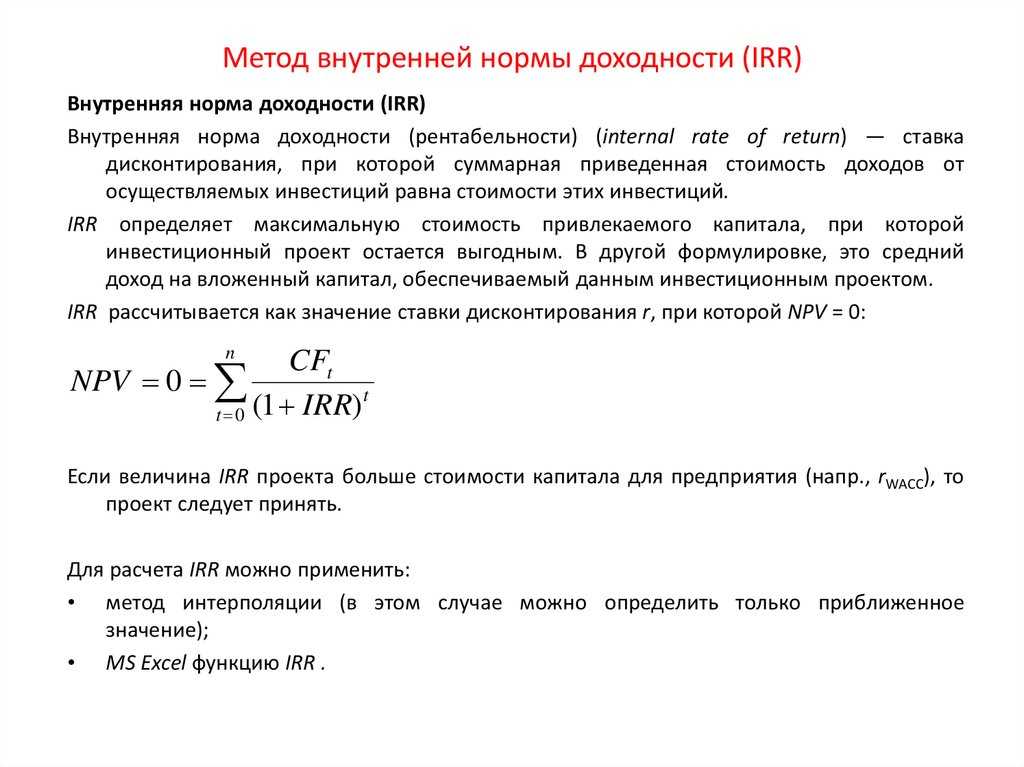

IRR денежного потока — ставка дисконтирования, при которой чистая приведенная стоимость этого денежного потока равна нулю. Таким образом, IRR находят как решение относительно переменной d следующего уравнения:

Экономический смысл IRR — максимальное значение стоимости капитала, при котором инвестиционный проект окупается. При оценке инвестиций IRR сравнивают с требуемой нормой доходности инвестированного капитала, и, если IRR выше требуемой доходности, то проект считают привлекательным.

Для простого варианта, когда в начале проекта — значительные инвестиции, а затем проект приносит доход:

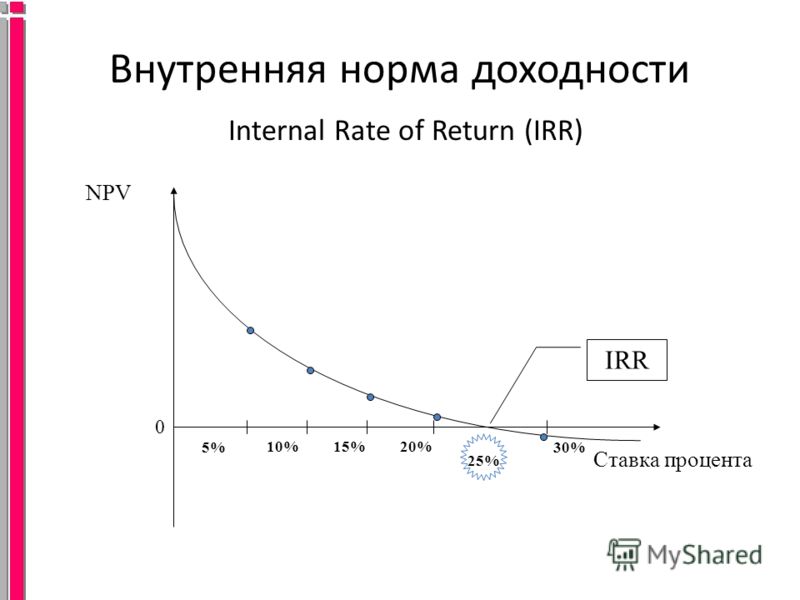

Зависимость NPV от ставки дисконтирования обычно выглядит так:

Поскольку ставка дисконтирования сильнее всего влияет на будущие доходы, а начальные инвестиции либо совсем не зависят от нее, либо зависят очень слабо, то, чем выше ставка, тем меньше значение NPV, и в какой-то точке NPV достигает нуля — это и будет внутренняя норма рентабельности.

В приведенном выше уравнении ставка d присутствует в степени номера периода, поэтому, например, для десятилетнего денежного потока мы получаем уравнение 10 степени, решение которого нельзя записать в виде простой формулы. На практике значение IRR всегда находят подбором, чаще всего для этого используют встроенные функции MS Excel.

Расчет IRR в Excel

Для расчета IRR в Excel есть две функции: ВСД() и ЧИСТВНДОХ(). Работа этих функций построена на подборе значения IRR методом касательных. Подробнее об этом в видео

Подробнее об этом в видео

Функция ВСД рассчитана на денежный поток, построенный с шагом в год. Если в финансовой модели у денежного потока другой шаг, особенно если платежи распределяются неравномерно, и шаг меняется от периода к периоду, используют вторую функцию — ЧИСТВНДОХ. У нее есть еще один параметр — даты каждого платежа в денежном потоке, что позволяет оценить IRR для любого шага планирования.

Использование функции Excel решает задачу расчета IRR, но не избавляет аналитика от ряда проблем, присущих этому показателю.

Проблема 1: необычные инвестиции

Работа показателя IRR рассчитана на ситуацию, когда в денежном потоке есть крупные отрицательные значения (инвестиции) в начале и затем ряд положительных значений. В реальности мы видим немало проектов, где денежные потоки выглядят более сложно. В этом случае интерпретация рассчитанных значений IRR также становится непростой, а в ряде примеров может возникать ситуация, когда проект одновременно имеет несколько значений IRR.

В этом случае интерпретация рассчитанных значений IRR также становится непростой, а в ряде примеров может возникать ситуация, когда проект одновременно имеет несколько значений IRR.

Допустим, денежный поток выглядит таким образом:

График зависимости NPV от ставки дисконтирования для этого потока будет выглядеть так:

Здесь есть два значения в районе 5% и 30%, когда выполняется условие NPV=0, следовательно, это правильные решения для IRR. Функции вычисления IRR в Excel имеют дополнительный параметр — начальное предположение, от которого ведется подбор IRR. В данном случае, в зависимости от начального положения, Excel вычислит IRR как 5% или как 30%. Очевидно, что экономическая интерпретация этого расчета будет сильно затруднена, поэтому для подобных денежных потоков в процессе принятия решений IRR лучше не использовать вообще.

Проблема 2: реинвестирование

Вторая проблема использования IRR для принятия решений связана с тем, что в процессе расчета мы меняем ставку дисконтирования, а она отражает требуемый «нормальный» уровень доходности капитала. В процессе анализа считается, что инвестор мог бы получить такую доходность, вкладывая деньги в другие проекты с похожим уровнем риска, поэтому и от инвестиций в анализируемый проект он ждет такой же доходности.

В процессе анализа считается, что инвестор мог бы получить такую доходность, вкладывая деньги в другие проекты с похожим уровнем риска, поэтому и от инвестиций в анализируемый проект он ждет такой же доходности.

Но если ставка дисконтирования проекта 15%, а IRR определен на уровне 25%, то надо принимать во внимание, что при расчете IRR было сделано предположение, что и любые полученные от проекта деньги могли бы дальше приносить инвестору доход 25%. Это не соответствует действительности. В результате выбор инвестиционных идей на основе IRR несколько искажен в сторону одобрения более коротких проектов с высокой оборачиваемостью, которые с точки зрения суммарного дохода могут быть не лучшим решением.

Альтернатива IRR — выбор проектов на основе анализа их NPV, который свободен от всех недостатков IRR. Кроме того, некоторое распространение получил показатель модифицированной внутренней нормы рентабельности (MIRR), в котором предусмотрено использование отдельной ставки для ожидаемых доходов от реинвестиций.

История создания показателя IRR

Подходы, связанные с использованием дисконтированных денежных потоков, разрабатывались разными авторами, начиная с конца 19 века. В частности, ряд важных публикаций на эту тему подготовили Ойген фон Бём-Баверк и Ирвинг Фишер. В книге «Теория процента» Фишер даже привел уравнение для расчета IRR, но не упоминал современного названия этого термина и применял его только в варианте сравнения двух инвестиционных возможностей.

Впервые термин «внутренняя норма рентабельности» и точное описание его формулы ввел Кеннет Боулдинг в статье «Теория единичной инвестиции» (Boulding, K. E. «The Theory of a Single Investment». The Quarterly Journal of Economics 49, вып. 3 (1 мая 1935 г.): 475–94).

В конце того же года показатель упомянул Джон Кейнс в «Общей теории занятости, процента и денег», он называл его «маржинальная эффективность капитала». Поскольку книга сыграла важную роль в развитии экономической науки, то часто именно ее упоминают как источник показателя IRR.

В следующие 20 лет показатель IRR постоянно использовали в оценке инвестиций, но термин не являлся стандартом, и в ряде книг вместо него применяли «доходность» (yield), которая сейчас сохранилась в оценке облигаций (известный термин «доходность к погашению», yield to maturity, YTM — это IRR, рассчитанный для облигации).

Примерно с середины 1960-х годов термин IRR окончательно вытеснил другие формулировки, и сложилось современное понимание этого показателя.

Что такое внутренняя норма доходности. Объясняем простыми словами — Секрет фирмы

Дисконтирование — это метод расчётов, который позволяет инвестору сравнить «несравнимые» проекты, объясняет руководитель направления «Экономика компании» ГК «Институт Тренинга — АРБ Про» Зоя Стрелкова. Например, решить, что для него выгоднее: вложить деньги в новый завод, инвестировать в IT-стартап или просто разместить на депозите.

Метод основан на том, что имеющиеся у вас сегодня деньги ценнее, чем гипотетические деньги завтра, подчёркивает она. Потому что ими уже можно распоряжаться. А будущие деньги — ещё под вопросом. Поэтому, когда инвестору показывают расчёт будущих денежных потоков, он первым делом начинает их «ухудшать» с помощью специальных коэффициентов.

Потому что ими уже можно распоряжаться. А будущие деньги — ещё под вопросом. Поэтому, когда инвестору показывают расчёт будущих денежных потоков, он первым делом начинает их «ухудшать» с помощью специальных коэффициентов.

Например, у инвестора есть вариант — просто положить деньги под 5% на депозит с нулевым риском. Остальные проекты обещают больший доход, но риски там отнюдь не нулевые. Чтобы оценить доходность предлагаемого проекта, надо учесть, что, выбрав этот вариант, инвестор теряет возможность положить деньги на депозит и получать гарантированные 5% годовых. Так что для начала надо вычесть из обещанных будущих денежных потоков рискованного проекта то, что вы можете получить без всякого риска (то есть те 5% годовых, которые вы могли бы спокойно накапливать на депозите). Процент, на который мы «ухудшаем» оценку суммы будущих денежных потоков проекта, называется коэффициентом дисконтирования.

Как правило, в этот момент предлагаемый проект всё равно выглядит доходнее, чем депозит. Но этого недостаточно, продолжает Стрелкова. Инвесторы продолжают ухудшать ожидаемый денежный поток от проекта, отнимая более высокие проценты.

Но этого недостаточно, продолжает Стрелкова. Инвесторы продолжают ухудшать ожидаемый денежный поток от проекта, отнимая более высокие проценты.

Задача — вычислить, при каком коэффициенте дисконтирования рассматриваемый проект становится «нулевым», то есть перестает иметь смысл: сколько вложите — столько и получите, с учётом упущенных возможностей использовать деньги по-другому. Этот процент и называется внутренней нормой доходности, ВНД. Чем больший ВНД «выдерживает» проект, тем он интереснее для инвестора, констатирует эксперт. И, как правило, рискованнее.

Пример употребления на «Секрете»

«Модель включала подробный анализ формирования выручки, подразумевала существенный рост рентабельности и денежных потоков, позволяла выводить операционные показатели компании из показателей рынка и считать IRR, что было очень полезно для потенциального инвестора».

(Директор департамента реструктуризации банка «Траст» Дмитрий Мигель — о том, как договориться о реструктуризации долга. )

)

Нюансы

Дисконтирование имеет смысл использовать только в тех случаях, когда у предпринимателя есть реальная сумма денег, которую он может сейчас вложить «одним куском», и при этом у него действительно есть альтернативы, как ещё её можно использовать.

Если, например, планируется, что финансирование строительства нового цеха будет производиться из оборотных средств разными траншами в течение многих месяцев, то метод не работает. Потому что у вас нет «начальной суммы инвестиций» и нет альтернатив её использования. И потому, что внесение дополнительных траншей инвестиций в разные годы реализации проекта может сделать денежный поток проекта отрицательным, и тогда формулы просто не работают.

ВНД имеет смысл применять при выборе проекта, если вы выступаете в качестве «портфельного» инвестора — вкладываете деньги и ждёте результата. С помощью ВНД вы можете сравнить доступные вам альтернативы.

Критика

Говоря о недостатках IRR, эксперты выделяют два основных нюанса: показатель не учитывает корректно уровень реинвестиций и не показывает результат инвестиции в абсолютном значении (рублях, долларах). И последнее — сложность расчёта.

И последнее — сложность расчёта.

Факт

Впервые термин «внутренняя норма рентабельности» и точное описание его формулы ввёл Кеннет Боулдинг в статье «Теория единичной инвестиции» (1935 год).

Ошибки в употреблении

ВНД не стоит путать с нормой прибыли — это тоже способ сравнить между собой разные бизнесы в разных отраслях. Но для него используются показатели, рассчитанные по методу начисления, а ВНД считается по денежным потокам, то есть по кассовому методу. Кроме того, ВНД отличается от других формул доходности и рентабельности более сложным способом расчёта.

Показатель IRR часто «идёт рука об руку» с показателем, который называют «чистый приведенный денежный поток (NPV)». «NPV показывает абсолютную суммарную величину денежных потоков инвестиционного проекта при заданной ставке дисконтирования. Если NPV больше нуля, то проект считается инвестиционно привлекательным, — объясняет гендиректор Корпорации развития Московской области Владимир Слипенькин. — Оба показателя во многих случаях показывают одно и то же решение. В финансовом менеджменте зачастую предпочтение отдаётся методу NPV, потому что NPV дает оценку прибыли инвестиционного проекта, расчёт IRR может выдавать несколько значений при чередовании положительных и отрицательных денежных потоков».

В финансовом менеджменте зачастую предпочтение отдаётся методу NPV, потому что NPV дает оценку прибыли инвестиционного проекта, расчёт IRR может выдавать несколько значений при чередовании положительных и отрицательных денежных потоков».

Инвестор Михаил Митрофанов отметил, что ВНД иногда путают с WACC — средневзвешенной стоимостью капитала компании. Но это разные параметры, хоть и очень зависимые друг от друга — если WACC ниже ВНД, то предприятие считается прибыльным.

Статью проверил:

Правило внутренней нормы доходности (IRR): определение и пример

Что такое правило внутренней нормы доходности (IRR)?

Правило внутренней нормы прибыли (IRR) гласит, что проект или инвестиция должны быть реализованы, если их IRR больше, чем минимальная требуемая норма прибыли, также известная как пороговая ставка.

Ключевые выводы

- Правило внутренней нормы доходности (IRR) гласит, что проект или инвестиция должны быть реализованы, если их IRR выше минимальной требуемой нормы прибыли, также известной как пороговая ставка.

- Правило IRR помогает компаниям решить, продолжать проект или нет.

- Компания не может строго следовать правилу IRR, если проект имеет другие, менее ощутимые преимущества.

СМОТРЕТЬ: Что такое внутренняя норма доходности?

Понимание правила внутренней нормы доходности (IRR)

По сути, правило IRR является ориентиром для принятия решения о продолжении проекта или инвестиций. Чем выше прогнозируемый показатель IRR по проекту и чем на большую сумму он превышает стоимость капитала, тем больше чистых денежных средств проект приносит компании. Это означает, что в этом случае проект выглядит прибыльным, и руководство должно продолжать его. С другой стороны, если IRR ниже стоимости капитала, правило заявляет, что лучший способ действий — отказаться от проекта или инвестиций.

Математически IRR — это ставка, при которой чистая приведенная стоимость (NPV) будущих денежных потоков равна нулю.

Инвесторы и фирмы используют правило IRR для оценки проектов при составлении бюджета капиталовложений, но оно не всегда строго соблюдается. Как правило, чем выше IRR, тем лучше. Однако компания может предпочесть проект с более низким IRR, потому что он имеет другие нематериальные преимущества, такие как вклад в более крупный стратегический план или препятствие конкуренции. Компания также может предпочесть более крупный проект с более низким IRR гораздо меньшему проекту с более высоким IRR из-за более высоких денежных потоков, генерируемых более крупным проектом.

Как правило, чем выше IRR, тем лучше. Однако компания может предпочесть проект с более низким IRR, потому что он имеет другие нематериальные преимущества, такие как вклад в более крупный стратегический план или препятствие конкуренции. Компания также может предпочесть более крупный проект с более низким IRR гораздо меньшему проекту с более высоким IRR из-за более высоких денежных потоков, генерируемых более крупным проектом.

В то время как компании обычно следуют выводам, предлагаемым правилом внутренней нормы прибыли (IRR), другие соображения, такие как размер проекта и вклад проекта в более крупную стратегию или цель компании, могут привести к руководству, решившему продолжить проект с низкой внутренней нормой доходности.

Пример правила IRR

Предположим, компания рассматривает два проекта. Руководство должно решить, следует ли продвигать один, оба или ни один из проектов. Его стоимость капитала составляет 10%. Модели движения денежных средств для каждого из них следующие:

Проект А

- Первоначальные затраты = 5000 долларов

- Первый год = 1700 долларов

- Второй год = 1900 долларов

- Третий год = 1600 долларов

- Четвертый год = 1500 долларов Пятый год = 09 долларов

Проект Б

- Первоначальные затраты = 2000 долларов

- Первый год = 400 долларов

- Второй год = 700 долларов

- Третий год = 500 долларов

- Четвертый год = 400 долларов

- Пятый год = 300 900 долларов

Компания должна рассчитать IRR для каждого проекта. Начальные затраты (период = 0) будут отрицательными. Решение для IRR представляет собой итеративный процесс с использованием следующего уравнения:

Начальные затраты (период = 0) будут отрицательными. Решение для IRR представляет собой итеративный процесс с использованием следующего уравнения:

$0 = ΣCF t ÷ (1 + IRR) t

куда:

- CF = Чистый денежный поток

- IRR = внутренняя норма доходности

- t = период (от 0 до последнего периода)

-или же-

$0 = (первоначальные затраты * -1) + CF 1 ÷ (1 + IRR) 1 + CF 2 ÷ (1 + IRR) 2 + … + CF X ÷ (1 + IRR) X

Используя приведенные выше примеры, компания может рассчитать IRR для каждого проекта следующим образом:

IRR Проект А:

$0 = (-$5000) + $1700 ÷ (1 + IRR) 1 + $1900 ÷ (1 + IRR)

IRR проекта A = 16,61 %

IRR Проект B:

$0 = (-$2000) + $400 ÷ (1 + IRR) 1 + $700 ÷ (1 + IRR) 2 + $500 ÷ (1 + IRR) 3 + $400 ÷ (1 + IRR) 4 + $300 ÷ (1 + IRR) 5

IRR проекта B = 5,23 %

Учитывая, что стоимость капитала компании составляет 10%, руководство должно продолжить проект А и отклонить проект Б.

Является ли использование IRR таким же, как использование метода дисконтированных денежных потоков?

Да. Использование IRR для получения чистой приведенной стоимости известно как метод финансового анализа дисконтированных денежных потоков. IRR (внутренняя норма доходности) — это процентная ставка (также известная как ставка дисконтирования), которая приведет серию денежных потоков (положительных и отрицательных) к чистой приведенной стоимости (NPV), равной нулю (или к текущей стоимости вложены денежные средства). Инвесторы и фирмы используют IRR для оценки оправданности инвестиций в проект.

Как используется правило IRR?

По сути, правило IRR является ориентиром для принятия решения о продолжении проекта или инвестиций. Пока IRR превышает стоимость капитала, чем выше прогнозируемая IRR по проекту, тем выше чистые денежные потоки компании. С другой стороны, если IRR ниже стоимости капитала, правило заявляет, что лучший способ действий — отказаться от проекта или инвестиций.

Будут ли фирмы всегда следовать правилу IRR?

Правило IRR не всегда строго соблюдается. Как правило, чем выше IRR, тем лучше. Однако компания может предпочесть проект с более низким IRR, если он по-прежнему превышает стоимость капитала, потому что он имеет другие нематериальные преимущества, такие как вклад в более крупный стратегический план или препятствие конкуренции. В конечном счете, при принятии решения о продолжении проекта компании учитывают ряд факторов. Могут быть факторы, которые перевешивают правило IRR.

CAGR и IRR: в чем разница?

Оглавление

Содержание

Обзор

CAGR

- иранских рублей

Особые соображения

Суть

Райан Фурманн

Полная биография

Райан Фурманн, CFA, является основателем Fuhrmann Capital LLC, фирмы по управлению капиталом, и автором Руководства по банковской отрасли: основные идеи для профессионалов в области инвестиций. Он эксперт в области бизнеса, инвестиций и личных финансов. Он получил степень бакалавра финансов, инвестиций и банковского дела в Университете Висконсин-Мэдисон и степень магистра бизнеса в Техасском университете в Остине.

Он эксперт в области бизнеса, инвестиций и личных финансов. Он получил степень бакалавра финансов, инвестиций и банковского дела в Университете Висконсин-Мэдисон и степень магистра бизнеса в Техасском университете в Остине.

Узнайте о нашем редакционная политика

Обновлено 31 мая 2021 г.

Рассмотрено

Шарлин Райнхарт

Рассмотрено Шарлин Райнхарт

Полная биография

Шарлин Райнхарт — эксперт в области бухгалтерского учета, банковского дела, инвестиций, недвижимости и личных финансов. Она является CPA, CFE, председателем индивидуального налогового комитета Illinois CPA Society и была признана одной из 50 лучших женщин-бухгалтеров по версии Practice Ignition. Она является основателем Wealth Women Daily и автором.

Узнайте о нашем Совет по финансовому обзору

CAGR и IRR: обзор

Совокупный годовой темп роста (CAGR) измеряет отдачу от инвестиций за определенный период времени. Внутренняя норма доходности (IRR) также измеряет эффективность инвестиций. В то время как CAGR легче рассчитать, IRR может справиться с более сложными ситуациями.

Внутренняя норма доходности (IRR) также измеряет эффективность инвестиций. В то время как CAGR легче рассчитать, IRR может справиться с более сложными ситуациями.

Наиболее важное различие между CAGR и IRR заключается в том, что CAGR достаточно прост, чтобы его можно было рассчитать вручную. Напротив, более сложные инвестиции и проекты или те, которые имеют много различных притоков и оттоков денежных средств, лучше всего оценивать с помощью IRR. Чтобы вернуться к IRR, идеально подойдет финансовый калькулятор, Excel или система учета портфеля.

Основные выводы

- Наиболее важное различие между CAGR и IRR заключается в том, что CAGR достаточно прост, чтобы его можно было рассчитать вручную.

- Концепция CAGR относительно проста и требует только трех основных входных данных: начальной стоимости инвестиции, конечной стоимости и периода времени.

- IRR учитывает несколько денежных потоков и периодов, что отражает тот факт, что приток и отток денежных средств часто происходят постоянно, когда речь идет об инвестициях.

(1/n) — 1

(1/n) — 1В приведенном выше случае среднегодовой темп роста – 21,7 %.

CAGR превосходит показатель средней доходности, поскольку он учитывает, как инвестиции усугубляются с течением времени. Однако он ограничен тем, что предполагает сглаженную доходность за измеряемый период времени, принимая во внимание только начальное и конечное значение, когда в действительности инвестиции обычно испытывают краткосрочные взлеты и падения. CAGR также может быть изменен, поскольку переменная для периода времени вводится человеком, который ее вычисляет, и не является частью самого расчета.

CAGR помогает определить доходность инвестиций за определенный период времени. У этого есть свои преимущества, но есть определенные ограничения, о которых инвесторы должны знать.

В ситуациях с несколькими денежными потоками подход IRR обычно считается лучшим, чем CAGR.

Индонезийский рубль

IRR един для инвестиций разных типов, и поэтому IRR можно использовать для ранжирования нескольких потенциальных проектов на относительно равной основе.

IRR также является показателем нормы прибыли (RoR), но он более гибкий, чем CAGR. В то время как CAGR просто использует начальное и конечное значение, IRR учитывает несколько денежных потоков и периодов, что отражает тот факт, что приток и отток денежных средств часто происходят постоянно, когда речь идет об инвестициях.

IRR также является показателем нормы прибыли (RoR), но он более гибкий, чем CAGR. В то время как CAGR просто использует начальное и конечное значение, IRR учитывает несколько денежных потоков и периодов, что отражает тот факт, что приток и отток денежных средств часто происходят постоянно, когда речь идет об инвестициях.IRR также может использоваться в корпоративных финансах, когда проект требует оттока денежных средств авансом, но затем приводит к притоку денежных средств по мере того, как инвестиции окупаются. Рассмотрим следующие инвестиции:

Пример инвестиций Период времени

Денежный поток

0

-1000

1

400

2

500

3

600

4

700

В приведенном выше случае с использованием функции Excel «IRR» ставка составляет 36,4%.

IRR классифицируется как ставка дисконтирования, в которой используется чистая приведенная стоимость (NPV), что делает все денежные потоки равными нулю в анализе дисконтированных денежных потоков (DCF). В большинстве случаев, чем выше IRR, тем лучше вариант для инвестиций. IRR часто используется компаниями, когда им нужно выбрать лучший проект из множества вариантов. Проект, у которого IRR выше стоимости капитала, будет прибыльным.

Особые указания

На самом деле инвестиции подвержены волатильности. Никогда не бывает непрерывного плавного рыночного цикла, который испытывает линейный рост. При ведении бизнеса или ожидании любого вида притока денежных средств для бизнеса или инвестора важно понимать это, чтобы они могли успешно управлять своими денежными средствами.

Например, если компания делает инвестиции, которые обеспечивают 5000 долларов США в месяц, что покрывает их платежи по долгам и оборотный капитал, используя CAGR, они могут ожидать, что каждый месяц в течение срока действия проекта или инвестиций они будут получать непрерывный денежный поток в размере 5000 долларов США.

(1/n) — 1

(1/n) — 1 IRR также является показателем нормы прибыли (RoR), но он более гибкий, чем CAGR. В то время как CAGR просто использует начальное и конечное значение, IRR учитывает несколько денежных потоков и периодов, что отражает тот факт, что приток и отток денежных средств часто происходят постоянно, когда речь идет об инвестициях.

IRR также является показателем нормы прибыли (RoR), но он более гибкий, чем CAGR. В то время как CAGR просто использует начальное и конечное значение, IRR учитывает несколько денежных потоков и периодов, что отражает тот факт, что приток и отток денежных средств часто происходят постоянно, когда речь идет об инвестициях.