Как платить налог на имущество при УСН в 2022 — 2023 годах?

Налог на имущество организаций при УСН в 2022 – 2023 годах

Налог на имущество — это региональный налог. Все нюансы, касающиеся его, приведены в гл. 30 Налогового кодекса (НК). Каждый из субъектов России разрабатывает свои законы о нем применительно к региону, руководствуясь НК. В них региональные законодатели уточняют объем льгот, ставку налога и порядок уплаты. В НК оговорены только максимальные ставки налога.

Узнать ставку налога и льготы в своем регионе можно с помощью сервиса ФНС по ссылке.

Налог на имущество УСН 2022–2023 годов начисляется по ряду объектов недвижимости, имеющих кадастровую стоимость (п. 1 ст. 378.2 НК РФ). Для юрлиц-«упрощенцев» уплата налога по таким объектам становится обязательной (п. 2 ст. 346.11 НК РФ).

ВАЖНО! С отчетности за 2020 год все организации — плательщики налога на имущество — обязаны указывать сведения о движимом имущстве, учитываемом в составе ОС, в декларации по налогу на имущество. Для этого приказом ФНС от 09.12.2020 № КЧ-7-21/889@ в формуляр ввели новый раздел 4. Подробности см. здесь. За 2022 год необходимо сдавать декларацию по обнолвенной форме согласно приказу ФНС России от 24.08.2022 № ЕД-7-21/766@.

Для этого приказом ФНС от 09.12.2020 № КЧ-7-21/889@ в формуляр ввели новый раздел 4. Подробности см. здесь. За 2022 год необходимо сдавать декларацию по обнолвенной форме согласно приказу ФНС России от 24.08.2022 № ЕД-7-21/766@.

Что касается ИП на УСН, то этот налог имеет к нему отношение, если перечисленное в п. 1 ст. 378.2 НК РФ имущество используется для предпринимательской деятельности. Если оно включено в перечень объектов для обложения налогом по кадастровой стоимости, то с его стоимости будут брать налог на имущество физических лиц (п. 3 ст. 346.11 НК РФ). При этом ФНС самостоятельно рассчитает сумму налога для предпринимателя.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заплатили налог на имущество при УСН. Если доступа к системе нет, получите пробный демо-доступ бесплатно.

Кто должен уплачивать налог в 2022 – 2023 годах

При каких условиях организация или ИП на УСН должны уплачивать имущественный налог? Они таковы:

- в субъекте РФ утверждены результаты кадастровой оценки объектов недвижимости, перечисленных в п.

1 ст. 378.2 НК РФ;

1 ст. 378.2 НК РФ; - субъектом принят закон о налоге на имущество, устанавливающий особенности определения налоговой базы по нему.

Таким образом, «упрощенцы» обязаны уплатить налог на имущество при соблюдении следующих условий:

- У них имеются здания, в котором помещения используются для размещения офисов, торговли различными товарами и оказания услуг. См. также «Упрощенцам нужно платить налог на имущество с помещений в здании, даже если само здание в кадастровом перечне не упомянуто».

- Региональной властью утверждена кадастровая оценка имущества, перечисленного в п. 1 ст. 378.2 НК РФ.

- Законодателями региона, где находится это имущество, принят закон, устанавливающий правила начисления и уплаты налога по недвижимости, оцененной по кадастровой стоимости.

- На начало года определена кадастровая стоимость объектов.

Как узнать кадастровую стоимость имущества, читайте здесь.

У фирмы недвижимость должна быть отражена по счетам 01 или 03. Узнать, входит ли ваше имущество в кадастровый перечень, можно, затребовав этот список в налоговой инспекции. Можно также уточнить данные по недвижимости в Росреестре региона, отправив туда запрос на получение выписки из кадастра о стоимости здания.

В ряде регионов перечни кадастровой недвижимости были утверждены еще в 2013 году. Эти же перечни действуют в 2022–2023 годах и будут применяться в последующие периоды с внесением в них необходимых дополнений. Если недвижимость попала в данный список, она останется там навсегда.

Если 20% здания используется под офисы или в коммерческих целях, то его считают административно-деловым центром, признаваемым объектом обложения налогом (п. 3 ст. 378.2 НК РФ).

Налогоплательщикам, обязанным платить налог по зданию, попавшему в кадастровый перечень, разрешено оспорить факт внесения этого объекта в перечень в суде, если они посчитают, что помещение включено туда ошибочно (п. 15 ст. 378.2 НК РФ).

15 ст. 378.2 НК РФ).

Условия уплаты налога на имущество и упрощенная система налогообложения

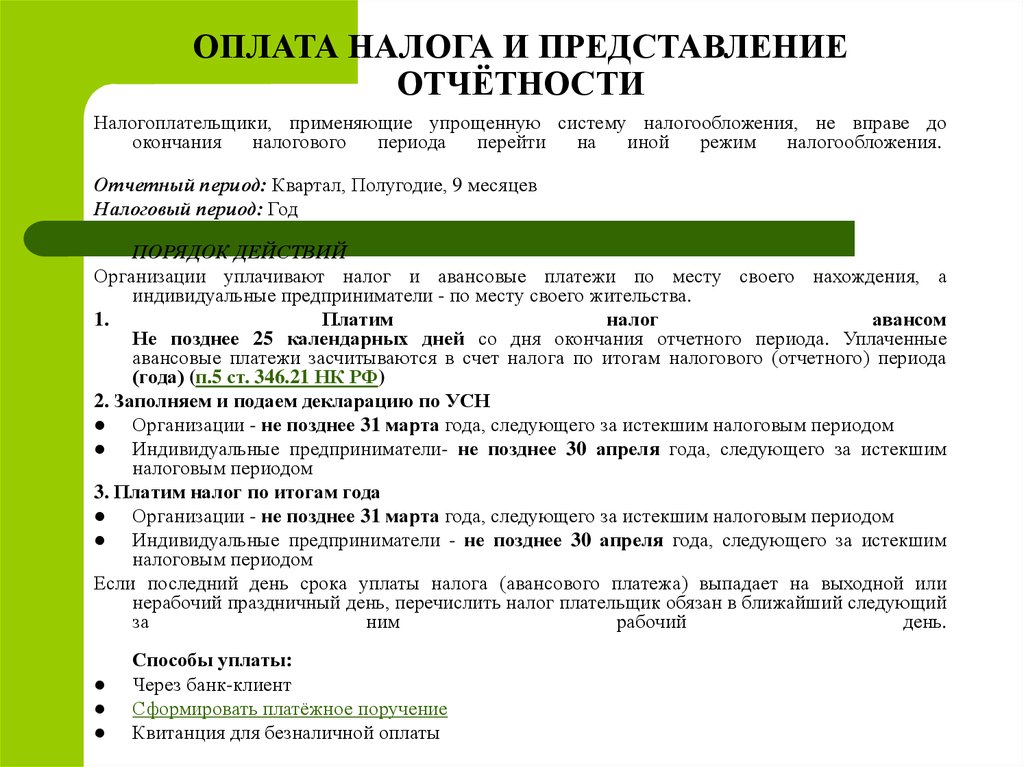

Итак, при соблюдении вышеперечисленных условий плательщик УСН становится плательщиком налога на имущество. Организации при этом обязаны не только оплачивать налог, но и сдавать по нему налоговую декларацию.

С 01.01.2023 российские организации не представляют декларацию на объекты, облагаемые по кадастровой стоимости. Это новшество утверждено федеральным законом от 02.07.2021 № 305-ФЗ. Об этом и других изменениях в налогах и бухгалтерии с 2023 года мы писали в статье.

Как заполнить декларацию по налогу на имущество за 2021 год, читайте в нашей статье.

Для ИП налог рассчитает ИФНС, направив результаты своего расчета в виде уведомления физлицу на уплату налога.

Сведения по налогу, рассчитываемому от кадастровой стоимости, вносятся в раздел 3. Если у фирмы имеется несколько облагаемых объектов, заполняется отдельная страница на каждый из них. При наличии льгот по налогу их отражают здесь же. С 01.01.2023 раздел 3 заполняют только иностранные организации. Кроме того, в расчете заполняются титульный лист и раздел 1.

При наличии льгот по налогу их отражают здесь же. С 01.01.2023 раздел 3 заполняют только иностранные организации. Кроме того, в расчете заполняются титульный лист и раздел 1.

Алгоритм расчета налога на имущество по кадастровой стоимости представлен в КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Сроки уплаты налога для юрлиц установлен Налоговым кодексом РФ (п. 1 ст. 383 НК РФ) — 1 марта следующего за отчетным года. Авансовые платежи, если они установлены регионом, вносят до последнего числа месяца, следующего за отчетным кварталом.

ВАЖНО! С 01.01.2023 меняется порядок и сроки уплаты налогов и взносов, в том числе и налога на имущество, в связи с переходом на единый налоговый платеж (ЕНП). Все уплаты переносят на единое число — 28. Таким образом, налог на имущество за 2022 год следует перечислить на единый налоговый счет до 28 февраля 2023 года. Подробнее о ЕНП мы писали здесь и здесь.

Для ИП, уплачивающего имущественные налоги по правилам, установленным для физлиц, крайний срок указан в НК РФ. В отношении платежей за 2022 год он соответствует 01.12.2023.

В отношении платежей за 2022 год он соответствует 01.12.2023.

Подробнее о налоге на имущество физлиц читайте в статье «Как исчисляется налог на имущество физических лиц?».

Ставки имущественного налога и его расчет

Максимальное значение налоговой ставки (2%) устанавливает НК РФ (п. 1.1 ст. 380, подп. 2 п. 2 ст. 406 НК РФ). Регионы могут ее дифференцировать, привязывая к категории плательщика и виду используемого им имущества.

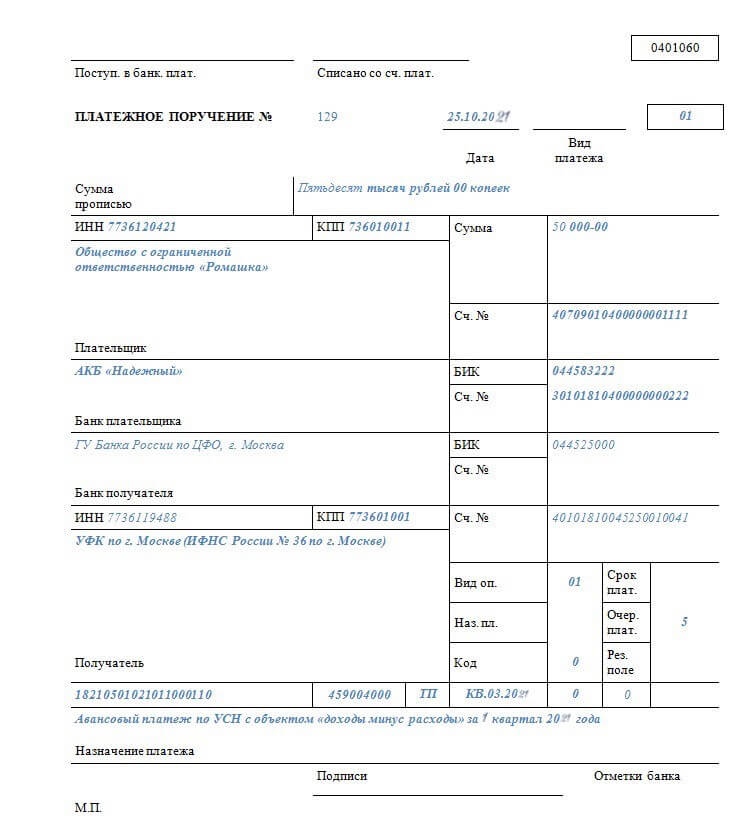

Фирмы на УСН должны платить авансы по налогу на имущество ежеквартально, если в региональном законе выбран этот порядок уплаты. Сдавать ежеквартальные авансовые расчет больше не нужно.

Величину авансового платежа определяют как произведение кадастровой стоимости имущества и ставки налога, разделенное на 4 (п. 4 ст. 382 НК РФ). Тем самым устанавливается сумма налога за квартал.

Если недвижимость организации является составной частью здания, то первоначально нужно уточнить, какой процент составляет занимаемая фирмой площадь по отношению ко всей облагаемой площади. Тогда полученный результат должен быть умножен на уменьшающий коэффициент пропорционально занимаемой площади.

Тогда полученный результат должен быть умножен на уменьшающий коэффициент пропорционально занимаемой площади.

Для объектов, находящихся в собственности неполный год (квартал), в расчете налога применяется коэффициент, учитывающий число полных месяцев владения в расчетном периоде. С 2016 года за полный принимается месяц, в котором объект возник у налогоплательщика не позже 15 числа или исчез после 15 числа (п. 5 ст. 382 НК РФ).

Правильно рассчитать налог на имущество вам поможет наша статья «Пошаговая инструкция по расчету налога на имущество с кадастровой стоимости».

Как спецрежимнику заполнить декларацию по налогу на имущество, узнайте в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Итоги

Ежегодно до 1 января региональные власти утверждают кадастровую стоимость недвижимости, информация о которой вносится в специальные перечни.

Можно ли списать уплаченный налог в расходы по УСН, узнайте здесь.

Источники:

Налоговый кодекс РФ

Отсрочка уплаты налога по УСН в 2022: кто может ею воспользоваться и на какой срок

Чтобы поддержать бизнес в условиях санкций, правительство продлило сроки уплаты налога по упрощёнке на шесть месяцев. Отсрочка положена тем, кто сильнее всего пострадал в нынешней ситуации. По мнению властей — это производители одежды, текстиля, оборудования, турфирмы, компании из сферы отдыха и развлечений.

Рассказываем, кто может заплатить налог позже обычного и как это сделать. Главное собрали в последнем разделе: переходите к нему, если нет времени читать статью целиком.

Кто имеет право на отсрочку уплаты налога по упрощёнке

Согласно Постановлению Правительства № 512 от 30.03.2022, отсрочкой могут воспользоваться организации и индивидуальные предприниматели, которые применяют УСН по отдельным видам экономической деятельности. Вот перечень этой деятельности:

|

Код ОКВЭД |

Наименование вида экономической деятельности |

|

10 |

Производством пищевых продуктов и напитков |

|

11 |

Производство напитков |

|

13 |

Производство текстильных изделий |

|

14 |

Производство одежды |

|

15 |

Производство кожи и изделий из кожи |

|

16 |

Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения |

|

17 |

Производство бумаги и бумажных изделий |

|

18 |

Деятельность полиграфическая и копирование носителей информации |

|

20 (20. |

Производство химических веществ и химических продуктов |

|

21 |

Производство лекарственных средств и материалов, применяемых в медицинских целях |

|

22 |

|

|

23 |

Производство прочей неметаллической минеральной продукции |

|

25 |

Производство готовых металлических изделий, кроме машин и оборудования |

|

26 |

Производство компьютеров, электронных и оптических изделий |

|

27 |

Производство электрооборудования |

|

28 |

Производство машин и оборудования, не включенных в другие группировки |

|

29 |

Производство автотранспортных средств, прицепов и полуприцепов |

|

30 |

Производство прочих транспортных средств и оборудования |

|

31 |

Производство мебели |

|

32 |

Производство прочих готовых изделий |

|

33 |

Ремонт и монтаж машин и оборудования |

|

79 |

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма |

|

86 |

Деятельность в области здравоохранения |

|

87 |

Деятельность по уходу с обеспечением проживания |

|

88 |

Предоставление социальных услуг без обеспечения проживания |

|

90 |

Деятельность творческая, деятельность в области искусства и организации развлечений |

|

91 |

Деятельность библиотек, архивов, музеев и прочих объектов культуры |

|

93 |

Деятельность в области спорта, отдыха и развлечений |

|

96 |

Деятельность по предоставлению прочих персональных услуг |

Для претендентов на продление сроков соответствующий код ОКВЭД должен быть основным по состоянию на 1 января 2022 года.

Власти отсрочили на шесть месяцев уплату налога по УСН за 2021 год и авансового платежа за первый квартал 2022 года. Упрощенцы могут платить равными частями по ⅙ от суммы налога или аванса до последнего числа месяца, следующего за месяцем оплаты. Пояснения по новым срокам содержит письмо ФНС от 31.03.2022.

Разберём на примере. ООО «Креон» производит электрооборудование и работает по упрощённой системе налогообложения. Налог Общества за 2021 год составил 240 тысяч. По старым правилам компания должна была заплатить до 31 марта, а с учётом продления — до 31 октября. До 31.10.2022 необходимо сделать первый платёж в размере ⅙ от суммы налога. И дальше вносить деньги равными частями до конца следующего месяца. Таким образом, ООО «Креон» заплатит по такому графику:

И дальше вносить деньги равными частями до конца следующего месяца. Таким образом, ООО «Креон» заплатит по такому графику:

-

40 тыс. до 31.10.2022;

-

40 тыс. до 30.11.2022;

-

40 тыс. до 09.01.2023;

-

40 тыс. до 31.01.2023;

-

40 тыс. до 28.02.2023;

-

40 тыс. до 31.03.2023.

Сроки указаны с учётом переносов из-за выходных и праздничных дней.

Для индивидуальных предпринимателей стандартный срок уплаты налога по упрощёнке — до 30 апреля, а с учётом отсрочки — до 30 ноября. ИП, которые применяют УСН и работают в перечисленных сферах, могут платить по такому графику:

-

первый платёж до 30.

11.2022;

11.2022;

-

второй платёж до 09.01.2023;

-

третий платёж до 31.01.2023;

-

четвёртый платёж до 28.02.2023;

-

пятый платёж до 31.03.2023;

-

шестой платёж до 02.05.2023.

По аналогичному графику организации и ИП могут перечислять авансы за первый квартал 2022 года.

Важно. Других отсрочек для упрощенцев пока не предусмотрено. По общему правилу, бизнес должен внести авансовый платёж за полугодие до 25 июля, за третий квартал — до 25 октября 2022 года.

Чтобы воспользоваться отсрочкой, писать какие-то дополнительные заявления не нужно. У вашей компании есть право на продление сроков — просто платите в новые даты. Убедиться в этом поможет специальный сервис ФНС. Укажите в строке ИНН компании или предпринимателя и узнаете, положена вам отсрочка или нет.

Убедиться в этом поможет специальный сервис ФНС. Укажите в строке ИНН компании или предпринимателя и узнаете, положена вам отсрочка или нет.

Налогоплательщик, который перечислил деньги в старые сроки, может написать в ИФНС заявление на возврат или зачёт, а может оставить всё как есть. Платить частями тоже необязательно. Если позволяет финансовое состояние, заплатите одним платежом: юрлица до 31.10.2022, ИП до 30.11.2022.

Особенности отсрочки по УСН для бизнеса в регионахРегиональные власти уполномочены самостоятельно продлевать сроки уплаты налога для упрощенцев. Некоторые регионы таким правом воспользовались. Сводную информацию о региональных продлениях сроков мы собрали в статье. Чтобы узнать подробнее, кликайте на свой регион.

Вологодская область. Налог за 2021 год и авансовый платёж за первый квартал 2022 года можно внести до 1 сентября 2022 года. Льгота доступна организациям потребительской кооперации, а также компаниям и ИП, которые занимаются розничной торговлей в муниципальных районах области.

Забайкальский край. Местные власти перенесли срок уплаты налога за прошлый год и аванса за первый квартал текущего года до 30 сентября 2022. Переносом вправе воспользоваться бизнес, который относится к сельскому или лесному хозяйству, рыболовству, строительству, обрабатывающему производству, либо общепиту.

Ивановская область. Власти отсрочили уплату налога по УСН за 2021 год для предпринимателей из реестра МСП до 1 ноября 2022 года. Аванс за первый квартал 2022 года организации из реестра МСП могут заплатить до 1 ноября, а ИП до 1 декабря.

Костромская область. Упрощенцы-ИП вправе внести налог за прошлый год до конца июля, а организации до конца июня. Это право распространяется на весь бизнес, применяющий УСН.

Краснодарский край. Для индивидуальных предпринимателей ввели новый срок уплаты налога за 2021 год и аванса за первый квартал 2022 года: до 1 июля. Юридические лица также могут заплатить аванс до 1 июля.

Красноярский край. Организациям и ИП из реестра МСП продлили срок уплаты налога за прошлый год и аванса за первый квартал текущего года до 1 сентября 2022.

Приморский край. Власти Приморского края перенесли сроки для всех компаний и ИП, независимо от вида деятельности. Теперь налог за 2021 год и аванс за первый квартал 2022 можно платить с отсрочкой в шесть месяцев, а аванс за второй квартал с отсрочкой в четыре месяца.

Рязанская область. Здесь для упрощенцев продлили срок уплаты аванса за первый квартал 2022 до 30 октября.

Тульская область. Уплату налога за 2021 год и аванса за первый квартал 2022 года отсрочили на три месяца. Чтобы использовать льготу, бизнес должен входить в реестр МСП и соответствовать одному из указанных в постановлении ОКВЭДов.

Ульяновская область. Юрлица и предприниматели из реестра МСП вправе внести налог за 2021 год до 30 июня, аванс за первый квартал текущего года — до 30 сентября, аванс за полугодие и девять месяцев — до 15 декабря 2022.

Республика Хакасия. Бизнесу положена отсрочка уплаты аванса за первое полугодие 2022 — до 25 октября, за девять месяцев — до 15 декабря 2022. Для этого деятельность должна относиться к туризму, оказанию социальных услуг, сельскому или лесному хозяйству.

Чукотский автономный округ. На Чукотке упрощенцы могут заплатить налог за 2021 год, авансы за первый квартал, полугодие и девять месяцев до 31 декабря без ограничений по видам деятельности.

Ямало-Ненецкий автономный округ. Бизнесу из реестра МСП перенесли срок уплаты налога за прошлый год — до 1 сентября, авансов за первый квартал и полугодие — также до 1 сентября 2022.

Если на налогоплательщика распространяется и федеральная и региональная отсрочка, он вправе выбрать наиболее льготные условия.

Коротко о главном-

Отсрочкой уплаты налога по УСН могут воспользоваться компании и ИП, которые занимаются производством еды, напитков, одежды, лекарств, ремонтом машин, туристической деятельностью и организацией развлечений.

Полный перечень льготных отраслей собран в Постановлении.

Полный перечень льготных отраслей собран в Постановлении.

-

Отсрочка предоставляется на 6 месяцев. Новые сроки уплаты налога: для организаций — до 31.10.2022, для индивидуальных предпринимателей — до 30.11.2022.

-

Сумму можно внести целиком, а можно рассрочить и вносить равными частями. С учётом рассрочки графики будут такие: для юрлиц — до 31.10.2022, 30.11.2022, 09.01.2023, 31.01.2023, 28.02.2023, 31.03.2023. Для ИП — до 30.11.2022, 09.01.2023, 31.01.2023, 28.02.2023, 31.03.2023, 02.05.2023.

-

Отсрочка применяется автоматически: дополнительные заявления не нужны. Убедитесь через сервис ФНС, что попадаете под льготу.

-

Регионы тоже переносят сроки уплаты налога. Они могут быть выгоднее федеральных, поэтому уточните в своей налоговой инспекции о новых датах уплаты.

Заработная плата и льготы ВМС США

ПОЛУЧИТЕ ДО 115 000 $ СЕЙЧАС

Для получения информации отправьте сообщение NAVYBONUS на номер 764764.

Текст HELP для получения помощи. Могут применяться тарифы на сообщения и данные.

Военные выплаты и льготы

ПОЛУЧИ ТО, ЧТО ОТДАЕШЬ

Ваша служба на флоте никогда не останется незамеченной, с оплатой и льготами, которые соперничают с частным сектором. Зарабатывайте, чтобы обеспечить себя, свою семью, свои амбиции и свое будущее. Получите надежную страховку, пенсионное обеспечение, возможности для получения образования и привилегии, о которых вы даже не подозревали. Точно так же, как вы посвящаете свою жизнь делу нации, мы посвящаем вам наши доллары. Флот — это семья, и мы заботимся о своей семье.

Свяжитесь с рекрутером, чтобы узнать из первых рук об опыте наших моряков в отношении заработной платы и льгот.

Выплаты и льготы ВМФ

youtube.com/embed/TU-oyGGQNEs?autoplay=0&start=0&rel=0&enablejsapi=1&version=3&playerapiid=ytplayer» allow=»autoplay»>СКОЛЬКО ПЛАТИТ ВМФ?

Давайте сразу к делу: зарплата флота — это лишь один из аспектов того, что вы заработаете в качестве моряка. Зарплата военно-морского флота определяется в первую очередь вашей ставкой / званием и годами службы и корректируется в зависимости от того, являетесь ли вы зачисленным или офицером, действующей обязанностью (полный рабочий день) или моряком резерва ВМФ (неполный рабочий день). Для получения дополнительной информации см. Таблицу заработной платы ВМФ ниже.

При расчете заработной платы обязательно учитывайте стоимость жилья и других пособий, а также беспрецедентные льготы, которые добавляют тысячи долларов к вашей компенсации. Для получения дополнительной информации, пожалуйста, свяжитесь с рекрутером.

Загрузите таблицы выплат Active Duty и Reserve здесь.

*Если вы являетесь моряком резерва ВМФ, вы будете получать четырехдневную базовую оплату за каждые два дня тренировок по выходным, а также полную заработную плату во время ежегодного обучения. Вы также получите компенсацию за любые дополнительные дни, которые вы решите отслужить.

Вы также получите компенсацию за любые дополнительные дни, которые вы решите отслужить.

Загрузить таблицы выплат Active Duty и Reserve здесь.

Подробнее об оплате

Будут ли мне платить в Boot Camp?

Да, ваша зарплата начинается со дня поступления в учебный лагерь. Большинство новых матросов начинают с уровня оплаты E-1, но есть исключения. Вы также можете иметь право на дополнительные бонусы и надбавки. Поговорите с рекрутером для получения дополнительной информации.

Буду ли я зарабатывать бонусы?

Вы можете получить вступительный бонус в размере до 50 000 долларов США.

Получайте специальную оплату за работу в опасных условиях, передовые навыки, такие как авиация, или востребованные должности, такие как здравоохранение.

Плата за морское плавание, оплата пошлины за подводную лодку, оплата пошлины за работу в трудных условиях и освобождение от налогов доступны в зависимости от места службы.

Платит ли военно-морской флот за жилье?

Военно-морской флот поможет вам оплатить жилье за счет пособий, предоставляемых морякам, проживающим за пределами базы. Пособия будут варьироваться в зависимости от ранга, ставки, местонахождения жилья и иждивенцев.

Пособия будут варьироваться в зависимости от ранга, ставки, местонахождения жилья и иждивенцев.

Могу ли я получить повышение?

Как и в случае любой карьеры, моряки имеют право на повышение и продвижение по службе в зависимости от результатов работы, накопленных лет службы и потребностей флота. Кроме того, Конгресс обычно санкционирует ежегодное повышение жалованья военным, чтобы отразить рост стоимости жизни.

Пособия

Наши сотрудники — это самое ценное, что у нас есть, поэтому мы заботимся о них. Благодаря обучению мирового класса, возможности оплачивать обучение в колледже и ученые степени, доступу к лучшему медицинскому обслуживанию в стране, пенсионным планам, налоговым льготам и большему количеству льгот, чем вы могли себе представить, преимущества Navy Active Duty являются наиболее конкурентоспособными. . Душевное спокойствие прямо у вашего порога.

Исследуйте льготы

Образование

МЫ ПЛАТИМ ЗА ШКОЛУ

Знания могут быть бесплатными, но образование становится все дороже. Вот почему военно-морской флот помогает морякам оплачивать колледж и образование. Благодаря таким программам, как NROTC, Tuition Assistance, законопроект о правах военнослужащих после 11 сентября и многим другим, военно-морской флот поможет вам получить ученые степени практически бесплатно. Если это звучит слишком хорошо, чтобы быть правдой, просто помните, что мы не будем сдавать тесты за вас — самая сложная часть по-прежнему лежит на вас. Свяжитесь с рекрутером для получения дополнительной информации о возможностях обучения.

Вот почему военно-морской флот помогает морякам оплачивать колледж и образование. Благодаря таким программам, как NROTC, Tuition Assistance, законопроект о правах военнослужащих после 11 сентября и многим другим, военно-морской флот поможет вам получить ученые степени практически бесплатно. Если это звучит слишком хорошо, чтобы быть правдой, просто помните, что мы не будем сдавать тесты за вас — самая сложная часть по-прежнему лежит на вас. Свяжитесь с рекрутером для получения дополнительной информации о возможностях обучения.

Узнайте больше о возможностях бакалавриата здесь.

Или изучите возможности программ для выпускников и специализированных программ здесь.

Продвижение по службе

Амбиции и трудовая этика вознаграждаются на флоте. Независимо от того, какую должность или уровень заработной платы вы имеете при поступлении на флот, продвижение по службе стандартизировано, и у всех есть равные возможности для перехода на следующий уровень в зависимости от личных результатов и потребностей флота.

УЧИТЕ НОВЫЕ НАВЫКИ

Как одна из самых технологически превосходящих сил в мире, мы поощряем практическое обучение для продвижения специализированных интересов. Наши учебные центры подтолкнут вас к карьерным целям, развивая навыки, которые пригодятся вам как на флоте, так и за его пределами. Если вам нравится работа в гражданском мире, у нас есть обучение, которое подготовит вас к тому, чтобы стать лучшим в ней. Найдите свою карьеру сейчас.

РУКОВОДСТВО

По мере продвижения по карьерной лестнице вы будете получать больше ответственности и, соответственно, больше свободы, чтобы вести команду к успеху миссии. Чем дальше вы продвигаетесь по карьерной лестнице, тем больше мы рассчитываем на то, что вы станете примером лидера. Ваше обучение подготовит вас к этой важной роли.

ПРОГРАММА NAVY COOL PROGRAM

В рамках онлайн-программы Navy Credentialing Opportunities (COOL) вы можете преобразовать свое обучение в сертификаты и полномочия, которые помогут вам в будущем получить желанную работу. К концу службы в военно-морском флоте у вас будут не только новые навыки и опыт, но и полномочия, подтверждающие их.

К концу службы в военно-морском флоте у вас будут не только новые навыки и опыт, но и полномочия, подтверждающие их.

Страхование

ЗДРАВООХРАНЕНИЕ

Военно-морской флот находится в уникальном положении, предлагая первоклассное медицинское страхование благодаря собственному флоту лучших врачей, медсестер, стоматологов и хирургов с Navy Health Care. Медицинское страхование мирового класса доступно для вас и вашей семьи во всех военных медицинских и стоматологических учреждениях, а также для специальных услуг, требующих сторонних поставщиков. Узнайте больше о медицинском страховании военно-морского флота.

ЖИЗНЬ

Страхование жизни на флоте не воспринимается легкомысленно. Когда вы отдаете свою жизнь в наши руки, мы позаботимся о вас и вашей семье с помощью срочного страхования жизни в рамках плана группового страхования жизни военнослужащих (SGLI) и плана группового страхования жизни военнослужащих (FSGLI). Заработайте до:

- 400 000 долларов США на полное покрытие для вас.

- 100 000 долларов на полную ставку для вашего супруга.

- Автоматическое бесплатное покрытие в размере 10 000 долларов США для иждивенцев.

МОРЯКИ РЕЗЕРВА ВМС

Моряки резерва ВМФ и их семьи также имеют право на страховое покрытие в рамках Программы здравоохранения Министерства обороны США, TRICARE. Эта программа объединяет медицинские ресурсы гражданских и вооруженных сил, предлагая полное медицинское обслуживание.

Путешествия

МЫ СЛУЖИМ ВАМ ПО ВСЕМУ МИРУ

Искатели приключений, будьте внимательны. Это ваш билет в путешествие по миру с привилегиями, недоступными ни одному гражданскому лицу. Имея более 100 портов захода по всему миру в каждом часовом поясе, вы можете рассчитывать на длительные путешествия, если захотите.

- Получите 30 дней оплачиваемого отпуска.

- Летайте в режиме ожидания за небольшую часть стоимости.

- Получите приоритетную посадку на большинство авиакомпаний.

- Остановитесь на военных объектах для проживания, которое более доступно, чем гостиница во время путешествия.

- Воспользуйтесь возможностями для отдыха, такими как боулинг, кинотеатры и частные пляжи на базах по всему миру.

Выход на пенсию

ПОЛУЧИТЕ ПЛАТЕЖ НА ПЕНСИИ

По мере того, как жизнь становится дороже и длится дольше, все больше американцев не могут легко выйти на пенсию. Моряки, прослужившие 20 лет, получают гарантированный стабильный пенсионный доход. Чтобы дать вам некоторое представление, к 38 годам вы можете выйти на пенсию с ежемесячной зарплатой до конца своей жизни, освободив время для путешествий, семьи и увлечений. С военным пенсионным пособием сверх того, что вы накопили в рамках Плана сбережений, вы можете играть в долгую игру — и выигрывать.

Подсчитайте, сколько вы могли бы заработать, с помощью военного пенсионного калькулятора.

Выплаты и льготы

Военно-морской флот — Основы

Базовая заработная плата, базовое пособие на жилье (BAH) и базовое пособие на проживание (BAS) являются основными компонентами денежного довольствия военнослужащих. Члены, состоящие в браке или имеющие законных иждивенцев, получают более высокую ставку.

Члены, состоящие в браке или имеющие законных иждивенцев, получают более высокую ставку.

MyPay, официальный военный ресурс, предоставляет платежную информацию прямо на ваш компьютер в безопасной и удобной для пользователя среде. Вы можете просматривать онлайн многие пункты оплаты и даже вносить изменения в некоторые из них, не заполняя бумажные формы. С помощью myPay вы можете получить доступ к своему отчету об отпуске и доходах (LES), выбрать, получать ли ваш LES только в бумажном или электронном формате, вносить изменения в свой план сбережений, а также многое другое. myPay, ранее называвшаяся E/MSS, обеспечивает доступ к платежной информации для военнослужащих, резервистов, пенсионеров и гражданских лиц Министерства обороны США.

На веб-сайте компенсаций военным рассказывается о военных выплатах и пособиях для действующих участников, пенсионеров и оставшихся в живых пенсионеров. На сайте Управления заместителя министра обороны по персоналу и готовности определяется компенсация, доступная военнослужащим.

Специальная и поощрительная оплата

В дополнение к основным элементам оплаты специальные, поощрительные выплаты или выплаты по критически важным навыкам предоставляются квалифицированному персоналу, обладающему специфическими или уникальными навыками, или лицам, испытывающим острую нехватку. Военно-морской флот выплачивает компенсацию лицам, обладающим особыми талантами, за сохранение их в течение определенного периода времени. Военнослужащие также получают финансовую компенсацию за такие обстоятельства, как разлука с семьей, опасные или особые обязанности.

Бонусы за критические навыки при зачислении и повторном зачислении

Военные установили систему сдержек и противовесов, чтобы гарантировать, что набор навыков останется на военной службе. Когда каких-либо критически важных навыков становится недостаточно, Министерство обороны предлагает финансовое поощрение в виде бонусов.

Пособие на проживание за границей (OHA)

Пособие на проживание за границей, или OHA, выплачивается военнослужащим, проживающим в частном жилье по месту службы за границей. OHA помогает компенсировать ваши расходы на жилье, которые состоят из арендной платы, коммунальных услуг и текущих расходов на содержание, а также пособия на переезд (MIHA). Получите текущие пособия на проживание для участников, находящихся за границей, на веб-сайте OHA Управления Defense Travel.

OHA помогает компенсировать ваши расходы на жилье, которые состоят из арендной платы, коммунальных услуг и текущих расходов на содержание, а также пособия на переезд (MIHA). Получите текущие пособия на проживание для участников, находящихся за границей, на веб-сайте OHA Управления Defense Travel.

Пособия на одежду

При поступлении на действительную военную службу рядовым военнослужащим выдается полный гардероб. В каждую годовщину призыва выплачивается единовременное пособие на замену/содержание. Кроме того, те, кто имеет право на повышение до старшего старшины, получают специальную надбавку для компенсации первоначальных расходов на покупку нового гардероба униформы; после этого они получают установленное ежегодное пособие на замену.

Налоговые льготы

Служба в армии дает огромное преимущество. Когда вы посмотрите на свою заработную плату, добавьте в уравнение «невидимые» налоговые льготы, защищающие BAH, BAS и Social Security (FICA), не применяемые к специальной оплате, и в зависимости от юридически объявленного места жительства, отсутствие государственного подоходного налога.

Дополнительные налоговые льготы предоставляются при совершении покупок на военной бирже, в магазинах, магазинах посылок и у ветеринара. Эти налоговые льготы трудно поддаются количественной оценке, но каждый раз, когда вы получаете скидки или не платите налоги из-за своей военной принадлежности, это реальные деньги обратно в ваш кошелек. Покупки на военных объектах также представляют собой экономию, поскольку более низкие цены на товары отражают государственные субсидии.

Пенсионные выплаты

Следующее относится к членам, выходящим на пенсию до 31 декабря 2006 г.:

После прохождения только 20 лет почетной службы военный пенсионер будет получать 50% постоянного базового оклада. Каждый последующий год службы добавляет дополнительные 2,5% до тех пор, пока не будет достигнут 30-летний стаж, по истечении которого пенсионер будет получать 75% постоянной базовой заработной платы в качестве пенсионного дохода».

1 ст. 378.2 НК РФ;

1 ст. 378.2 НК РФ; 1 — не входит)

1 — не входит)

11.2022;

11.2022;

Полный перечень льготных отраслей собран в Постановлении.

Полный перечень льготных отраслей собран в Постановлении.