Бухгалтерия предприятия 8 – Учет без забот

- Опубликовано 26.09.2016 13:12

- Автор: Administrator

- Просмотров: 158462

В этой статье мы рассмотрим, как отразить в программе 1С: Бухгалтерия предприятия 8 редакции 3.0 движение наличных денежных средств между банковским счетом и кассой организации: снятие денежных средств в кассу и их внесение на расчетный счет. В большинстве организаций такие операции совершаются регулярно, поэтому вопросы по их отражению в программах 1С нам периодически задают. В первую очередь в данном случае необходимо сделать корректные настройки учетной политики в программе.

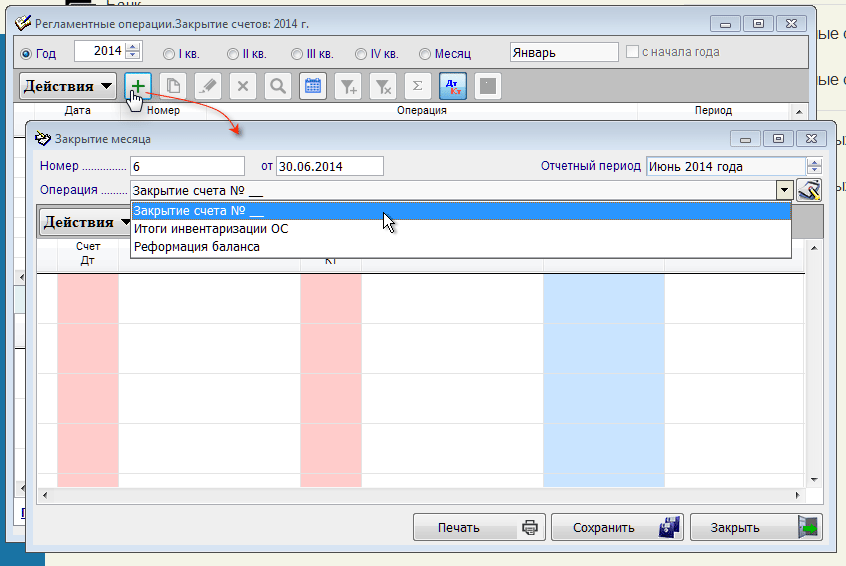

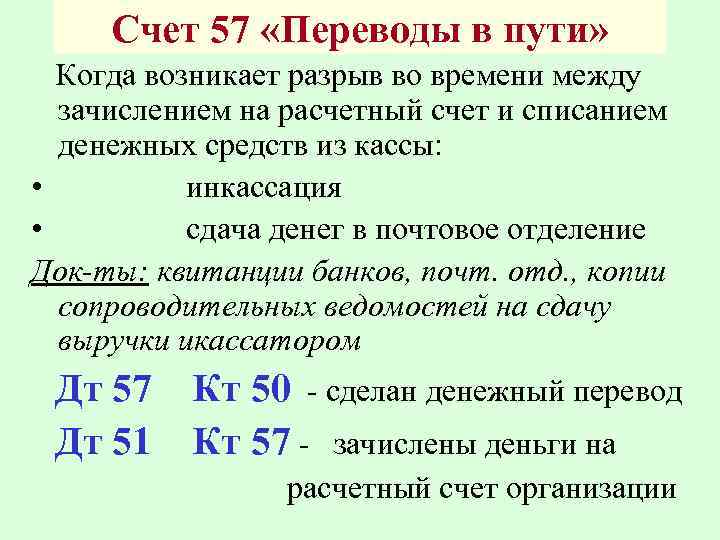

Если в вашей организации операции по снятию или внесению наличных денежных средств не укладываются в один рабочий день, необходимо использовать счет 57 «Переводы в пути». С данной настройкой нужно определиться при заполнении учетной политики в программе, для этого открываем вкладку «Главное», «Учетная политика» и отмечаем флажком, используется или нет счет «Переводы в пути».

Рассмотрим различные варианты указанных операций

1. Снятие наличных денежных средств с расчетного счета (без использования счета 57)

Для отражения данной операции в 1С: Бухгалтерии 8 оформим документ «Поступление наличных». Открываем вкладку «Банк и касса», «Касса», «Кассовые документы» и по кнопке «Поступление» создаем и заполняем документ «Поступление наличных»

— вид операции «Получение наличных в банке»

— сумму

— статью ДДС «Получение наличных в банке»

По кнопке «Приходный кассовый орден» можем посмотреть и распечатать ПКО.

Теперь проводим документ и смотрим проводки

2. Снятие наличных денежных средств с расчетного счета (с использованием счета 57)

Если Вы используете 57 счет, то в этом случае, в первую очередь, оформляем документ «Списание с расчетного счета». Открываем вкладку «Банк и касса», «Банк», «Банковские выписки» и по кнопке «Списание» создаем документ «Списание с расчетного счета».

— вид операции «Снятие наличных»

— сумму

— дату

— назначение платежа

При проведении документ формирует следующие проводки

Теперь оформляем кассовый документ «Поступление наличных». Заполняется он аналогично ПКО в предыдущем примере, отличие только в том, что необходимо указать счет кредита 57.01.

Проводим и смотрим проводки

3. Поступление наличных денежных средств на расчетный счет (без использования счета 57)

В данном случае необходимо оформить документ «Выдача наличных». Открываем вкладку «Банк и касса», «Касса», «Кассовые документы» и по кнопке «Выдача» заполняем пустые поля созданного документа:

— сумму

— статью ДДС «Сдача наличных в банк»

По кнопке «Печать» можем посмотреть печатную форму РКО.

После того, как получаем выписку из банка о поступлении денежных средств, проводим документ и смотрим проводки.

4. Поступление наличных денежных средств на расчетный счет (с использованием счета 57)

При использовании 57 счета для внесения денежных средств на расчетный счет документ «Выдача наличных» заполняется аналогично, только добавляется счет дебета 57.01. Также по кнопке «Печать» можем посмотреть и распечатать РКО.

Проводим заполненный документ и смотрим проводки

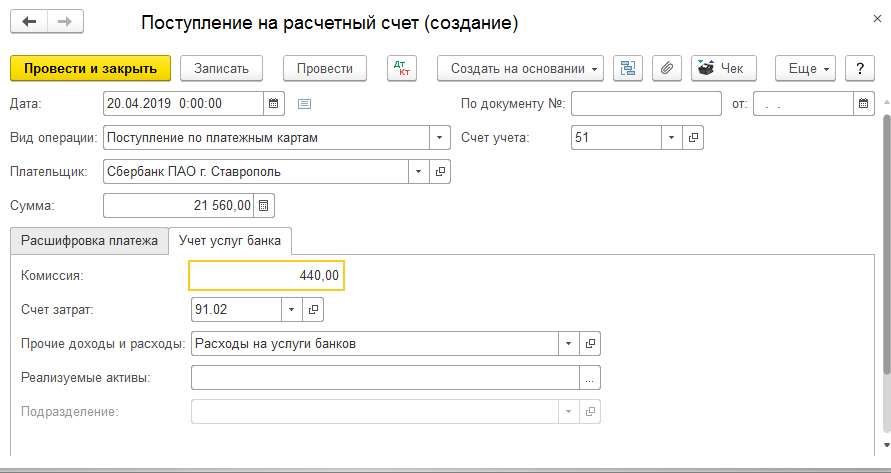

Далее оформляем документ «Поступление на расчетный счет». Открываем вкладку «Банк и касса», «Банковские выписки», нажимаем кнопку «Поступление» и заполняем пустые поля документа:

— сумму

— назначение платежа

Проводим и смотрим проводки

Обратите внимание, что в том случае, если вы используете 57 счет, необходимо контролировать обороты и сальдо по данному счету: после того, как перемещение денежных средств завершено, счет должен быть закрыть. Чтобы провести такую проверку сформируем ОСВ по 57 счету с детализацией по дням.

Чтобы провести такую проверку сформируем ОСВ по 57 счету с детализацией по дням.

Как видно на картинке, сальдо на конец периода по 57 счету отсутствует, значит, операция проведена корректно.

И в заключении хочу еще раз вернуться к настройкам учетной политики и предупредить вас о том, что если вы решите включить (или отключить) использование 57 счета в середине года, то будьте готовыми к тому, что при перепроведении старых документов, данная настройка будет также действовать: появятся (или исчезнут) движения по 57 счету. Поэтому после изменения настройки и перепроведения документов необходимо проконтролировать корректность остатков по банковским счетам и кассе, а также обязательно сформировать ОСВ по 57 счету.

Автор статьи: Светлана Губина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

учет расходов по пластиковым картам

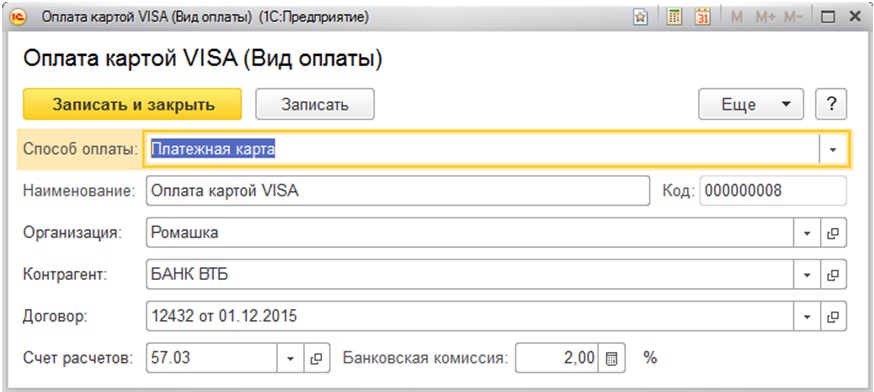

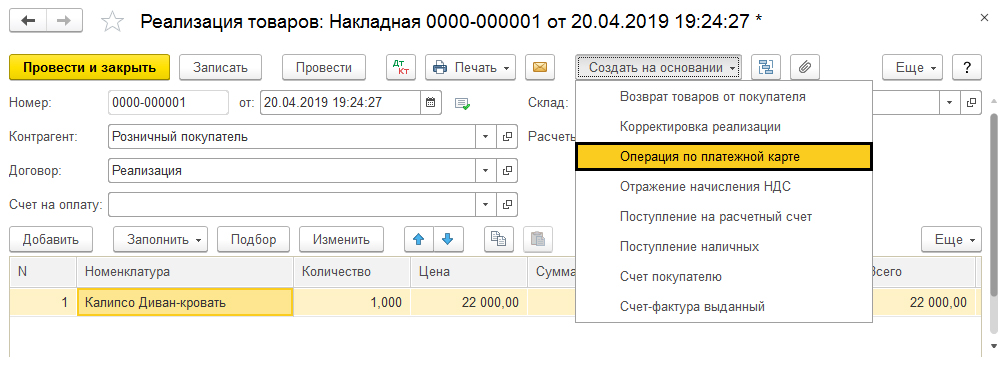

В настоящее время неотъемлемой частью коммерческой деятельности является эквайринг. Эта банковская услуга позволяет торговым точкам принимать оплату от покупателей в безналичной форме по пластиковым картам или посредством электронных кошельков. Чтобы реализовать такую возможность, коммерческая организация должна заключить договор с банком, открыть расчетный счет и оснастить торговую точку терминалами для приема карточек.

Эта банковская услуга позволяет торговым точкам принимать оплату от покупателей в безналичной форме по пластиковым картам или посредством электронных кошельков. Чтобы реализовать такую возможность, коммерческая организация должна заключить договор с банком, открыть расчетный счет и оснастить торговую точку терминалами для приема карточек.

Необходимость расчетного счета для эквайринга

Согласно действующему законодательству, наличие банковского расчетного счета обязательно для юридических лиц, но не для индивидуальных предпринимателей. В связи с этим положением иногда возникает вопрос о том, можно ли воспользоваться эквайринговыми услугами без открытия р/с. Ответ — отрицательный, и тому есть вполне объективные причины.

В первую очередь невозможность использования эквайринга без счета в банке обусловлена тем, что продавец не имеет права перечислять выручку на обычную дебетовую карту физлица. Поэтому услуга предоставляется клиентам с уже имеющимися р/с либо им предлагается открыть его. Без расчетного счета ни ИП, ни тем более организация, являющаяся юрлицом, подключить эквайринг не сможет. Что касается расположения р/с, то он может быть открыт как в самом банке-эквайере, так и в любом другом кредитно-финансовом учреждении.

Без расчетного счета ни ИП, ни тем более организация, являющаяся юрлицом, подключить эквайринг не сможет. Что касается расположения р/с, то он может быть открыт как в самом банке-эквайере, так и в любом другом кредитно-финансовом учреждении.

Проведение учета расчетов

Выручка от реализации товаров и продукции, а также финансовые поступления вследствие оказания услуг в бухучете проводится как доход от коммерческой деятельности. Это касается любых операций, независимо от того, в наличной или безналичной форме они были осуществлены. Таким образом, выручка от оплат по пластиковым картам признается в бухучете так же, как при получении в кассу купюр. То есть в момент акта купли/продажи независимо от того, пришли деньги на эквайринговый счет магазина или еще нет.

При проведении платежей через терминалы суммы, полученные за товары и услуги, могут поступать на р/с продавца уже с учетом вычета комиссионных. При этом в бухгалтерском учете они отражаются в полном объеме, а вычтенная комиссия относится к категории прочих расходов компании. Основанием для составления расчетной документации и отражения проведенных платежей является электронный журнал или реестр операций.

Основанием для составления расчетной документации и отражения проведенных платежей является электронный журнал или реестр операций.

Счет для учета эквайринговых операций

Относительно того, на каком счете учитываются операции по эквайрингу, проводимые через интернет или посредством терминала, действует общий принцип. Платежи поступают не моментально, а в течение определенного времени, обычно на следующий день. Когда происходит такой временной разрыв между оплатой по факту и зачислением средств на р/с продавца, операция отражается как «Переводы в пути» в дебетовом счете 57. При этом также задействуется субсчет 57.03, предназначенный для приема платежей по картам.

Нюансы использования ККТ в эквайринге

Если торговое предприятие осуществляет расчеты с потребителями посредством POS-терминалов, это не освобождает их от обязанности использования ККТ и выдачи чеков, подтверждающих факт оплаты покупки. По указанию Минфина безналичные средства должны пробиваться независимо от наличных, в связи с чем в контрольно-кассовой технике обычно выделяется обособленный отдел для расчетов по картам.

При использовании ККТ в эквайринге важно, на каком счете отражается поступление. Поскольку деньги идут в итоге не в кассу магазина, а на р/с организации, они не включаются в приходной ордер, но находят отражение в 12-ой и 13-ой графах журнала кассира-операциониста. В одной из них указывается полученная по картам сумма, а в другой – количество чеков, по которым были произведены платежи.

К вопросу о регистрации POS-терминалов

Традиционным оффлайн-магазинам, ресторанам, сервисным центрам и прочим коммерческим предприятиям для осуществления безналичных расчетов через пластиковые карточки необходимо соответствующее оборудование — POS-терминал. Его можно купить или взять в аренду у банка-эквайера. Регистрировать в налоговых органах устройство не требуется. Для его установки понадобится заключить с банком договор на обслуживание и предоставить следующие анкетные сведения:

- наименование организации;

- контактные данные и ФИО;

- номер расчетного счета;

- количество нужного оборудования;

- тип интернет-соединения.

Также к заявке прикладываются свидетельство о госрегистрации ИП или ООО, свидетельство о постановке на налоговый учет, документы имеющих право подписи лиц. Предоставление терминалов по договору эквайринга, как правило, безвозмездное. Некоторые кредитно-финансовые учреждения берут за установку оборудования абонентскую плату.

Как закрыть совместный банковский счет

Одной из наиболее монотонных задач, возникающих после разрыва отношений, является рассортировка финансов. Но это важно как для того, чтобы держать финансы в порядке, так и для того, чтобы двигаться дальше по жизни. Закрытие совместного банковского счета является важным шагом в этом процессе.

Совместный банковский счет — это тип банковского счета, которым владеют два человека, обычно два человека, состоящих в отношениях. Это позволяет обоим владельцам счетов оплачивать счета, вносить чеки и вносить вклад в достижение общих сберегательных целей из одного места. Это также означает, что оба владельца учетной записи разделяют финансовую ответственность и подотчетность, что может осложниться, если их отношения прекратятся или им больше не нужна общая учетная запись.

Отчет Государственного университета Боулинг-Грин показывает, что примерно 14 из каждых 1000 замужних женщин развелись как в 2020, так и в 2021 году — это самый низкий уровень разводов за последние 40 лет.

Тем не менее, развод — не единственная причина, по которой кому-то может понадобиться закрыть совместный банковский счет. Разделение в других формах или просто желание быть более финансово независимыми также могут быть факторами. В любом случае, чтобы закрыть совместный счет, необходимо предпринять несколько важных шагов.

Долларовая монетаАнализ банковского курса

- В то время как 34 процента пар имеют как совместные, так и отдельные банковские счета, 43 процента имеют только совместные счета.

- Пары миллениалов реже всего имеют только совместные счета: 31% держат все свои финансы на совместных счетах, за ними следуют пары поколения Z с 36%.

- Пары, зарабатывающие менее 50 000 долларов в год, также реже имеют совместные счета: 32 процента говорят, что у них полностью отдельные счета, по сравнению с 23 процентами пар в целом.

- Чуть более половины (54%) пар утверждают, что повседневные финансовые решения они принимают совместно.

- Около трети (32%) тех, кто состоит в отношениях, говорят, что хранят финансовые секреты от своих партнеров.

Источники: CreditCards.com, Fidelity

Причины для закрытия совместного банковского счета

Одной из наиболее распространенных причин, по которой кому-то может потребоваться закрыть совместный банковский счет, является прекращение отношений. Пары могли использовать совместный счет для оплаты общих расходов и достижения общих целей сбережений, но им придется разделить свои финансы в случае развода или раздельного проживания. Это может гарантировать, что партнеры по-прежнему не несут финансовой ответственности друг за друга, и это может помочь им двигаться дальше.

Но есть и другие причины закрыть совместный банковский счет, которые могут не иметь никакого отношения к прекращению отношений. В некоторых случаях для пар может оказаться полезным иметь отдельные счета, особенно если они стремятся к большей финансовой независимости.

Некоторые другие причины, по которым кто-то может захотеть закрыть совместный банковский счет, включают:

- Партнеры могут не хотеть нести ответственность за долги друг друга.

- У друзей или бывших соседей по комнате есть общая учетная запись, которая им больше не нужна.

- Владельцы счетов были деловыми партнерами и больше не работают вместе.

- Умер один из владельцев аккаунта.

- Учетная запись используется совместно родителем и ребенком, и ребенок достаточно взрослый, чтобы иметь собственную учетную запись.

Откройте новый банковский счет перед закрытием старого

Независимо от причины закрытия совместного банковского счета, вам понадобится новый счет, прежде чем вы сможете закрыть старый. Тогда у вас есть куда перевести все свои финансы, регулярные платежи и чековые депозиты.

Если у вас нет отдельного расчетного или сберегательного счета на ваше имя, сравните высокодоходные сберегательные счета и расчетные счета, на которые вы сможете перевести свою часть денег.

Вы также можете обнаружить, что после открытия новой отдельной учетной записи вам не нужно закрывать совместную учетную запись. Согласно исследованию CreditCards.com, более половины пар (57 процентов) имеют как минимум несколько отдельных счетов, а 34 процента имеют как отдельные, так и совместные счета. Вот как это зависит от поколения.

| Поколение | Процент пар, имеющих хотя бы один отдельный банковский счет | Процент пар, имеющих только совместные счета |

|---|---|---|

| Поколение Z (18-25 лет) | 64% | 36% |

| Миллениалы (26–41 год) | 69% | 31% |

| Поколение X (возраст 42–57 лет) | 52% | 48% |

| Бэби-бумеры (возраст 58-76 лет) | 51% | 49% |

В целом пары более молодого поколения чаще имеют хотя бы один отдельный банковский счет. Поколение Z несколько менее вероятно, чем миллениалы, хотя это может быть связано с тем, что они менее продвинуты в своей карьере и финансовой жизни и, следовательно, имеют меньше стимулов для финансовой самостоятельности. Старшие поколения, с другой стороны, могут быть более склонны делиться счетами по традиции или потому, что у них больше общих расходов и целей сбережений.

Старшие поколения, с другой стороны, могут быть более склонны делиться счетами по традиции или потому, что у них больше общих расходов и целей сбережений.

Разделить активы

Когда вы и другой владелец счета разделитесь на отдельные счета, вам нужно будет определить, кто какую часть финансов получит. Владельцам счетов, которые прекращают отношения, может понадобиться юридическая помощь, чтобы определить, сколько денег получит каждый человек.

Джон Кей, адвокат по семейным делам в компании Hurst, Robin and Kay из Иллинойса, говорит, что «средства, хранящиеся на любом совместном счете, предположительно являются «супружеской собственностью» и подлежат справедливому распределению». Другими словами, эти общие фонды считаются собственностью и подчиняются различным законам.

«Когда пара приближается к разводу или рассматривает возможность его развода, рекомендуется не менять статус-кво, например, не закрывая совместные счета, которые исторически использовались в качестве источника для оплаты фиксированных расходов на проживание», — говорит Кей.

«Мой совет потенциальным клиентам заключается в том, что они не должны закрывать или разделять какие-либо счета до тех пор, пока оба супруга не смогут определить стоимость имущества супругов, [которое включает] все активы супругов, а также обязательства. Как только пара решает, что они собираются развестись, все активы должны быть разделены по соглашению и через адвоката, а не в одностороннем порядке».

Когда пара не может прийти к соглашению о том, как разделить свое имущество, первый шаг, который обычно предпринимает суд, — классифицировать имущество как раздельное или совместное.

Доход, полученный во время брака, обычно считается совместным имуществом и подлежит разделу при разводе. Если деньги были заработаны до брака или получены в качестве подарка или наследства одному из супругов, они, как правило, считаются отдельным имуществом и остаются у супруга, получившего их.

Что бы вы ни делали, не делайте деление самостоятельно.

«Если один из супругов ликвидирует средства со счета в отсутствие соглашения с другим супругом, этот супруг, скорее всего, будет должен кредит семейному имуществу как минимум на 50 процентов от остатка, который они сняли», — говорит Кей.

Отмена автоматической оплаты

Закрытие совместного банковского счета — это не только деньги, которые уже есть на нем. Вам также нужно будет подумать о деньгах, которые регулярно снимаются. Есть ли у вас какие-либо регулярные прямые депозиты, настроенные для учетной записи? Вы и ваш супруг договорились об автоматической оплате счетов за коммунальные услуги или другие расходы?

Обязательно проверяйте ежемесячную активность учетной записи. Обратите внимание на любую из следующих автоматических транзакций:

- Периодические счета

- Услуги по подписке

- Платежи по кредиту

- Автоматические переводы в сбережения

- Периодические прямые депозиты

Это также может быть полезным упражнением при составлении бюджета. Когда вы отслеживаете автоматизированные расходы, вы можете видеть, сколько с вас ежемесячно взимается за расходы, которые вы, возможно, забыли. Вы можете заметить подписки, которые хотите отменить, или счета, которые можно снизить.

Закройте счет лично или через Интернет

Обнуление баланса вашего счета не означает, что он закрыт. Вместо этого ваш банк или кредитный союз может по-прежнему взимать с вас ежемесячную плату за обслуживание, пока он не используется. Вам нужно будет специально отправить запрос, чтобы закрыть его.

Сначала позвоните в службу поддержки и спросите, можете ли вы закрыть счет по телефону. Если вам все же нужно посетить отделение, возможно, вам не нужно делать это вместе. Например, TD Bank требует присутствия обоих владельцев счетов при открытии совместного счета. Однако при закрытии банка требуется присутствие только одной стороны. Просто не забудьте взять с собой какое-либо удостоверение личности, например, удостоверение личности с фотографией.

Если у вас и вашего партнера есть совместный счет в онлайн-банке, нет необходимости в каких-либо личных усилиях, но вам может потребоваться отдельный вход в систему, чтобы официально закрыть его.

Перед закрытием важно еще раз убедиться, что баланс счета равен нулю. Если нет, вам нужно будет сначала перевести дополнительные средства на другой счет, чтобы не нести дополнительных комиссий.

Если нет, вам нужно будет сначала перевести дополнительные средства на другой счет, чтобы не нести дополнительных комиссий.

Также можно удалить себя из общего банковского счета, не закрывая его. Однако все владельцы учетных записей должны согласиться с любыми изменениями владельца учетной записи. Вам обоим может потребоваться присутствие в банке, чтобы запросить эти изменения.

Часто задаваемые вопросы

Как правило, нет. Банки требуют, чтобы оба владельца счета согласились на закрытие счета. Однако в некоторых случаях один владелец учетной записи может удалить себя из учетной записи без явного согласия обеих сторон.

Некоторые распространенные причины закрытия совместного банковского счета включают развод или разделение владельцев счетов, один из владельцев счета был ребенком, которому больше не нужно полагаться на совместный счет с родителем, или счет был разделен деловыми партнерами, которые больше не работать вместе.

Некоторые другие причины включают слишком высокие сборы, владельцы счетов ушли из местного отделения банка или счет просто неактивен.

Некоторые другие причины включают слишком высокие сборы, владельцы счетов ушли из местного отделения банка или счет просто неактивен.

Что такое замороженный счет? В чем причина и как ее разморозить

Что такое замороженная учетная запись?

Замороженный счет — это банковский или инвестиционный счет, который не позволяет проводить исходящие транзакции. Замораживание счета обычно происходит по решению суда, хотя в некоторых случаях оно может быть инициировано самим финансовым учреждением. Блокировка обычно происходит, когда у владельца счета есть неоплаченные долги перед кредиторами или государством, или когда на счете обнаружена подозрительная активность.

Ключевые выводы

- Заблокированный счет — это банковский или инвестиционный счет, с которого нельзя совершать исходящие транзакции.

- Блокирование счета обычно является результатом решения суда, хотя в некоторых случаях оно может быть инициировано самим финансовым учреждением.

- Когда счет блокируется, это часто происходит из-за того, что деньги должны другому лицу или компании. Правительство также может заблокировать счет, например, за неуплаченные налоги.

- Блокировка учетной записи не является постоянной, но обычно требует определенных действий со стороны владельца учетной записи, прежде чем ее можно будет снять.

Как работает блокировка учетной записи

Замороженные счета не допускают никаких дебетовых транзакций. Поэтому, когда учетная запись заблокирована, владельцы учетных записей не могут снимать средства, покупать или переводить средства. Тем не менее, они могут иметь возможность продолжать делать вклады и переводить в него деньги. Не существует установленного периода времени, в течение которого учетная запись может быть заморожена. Блокировка обычно снимается после того, как владелец аккаунта удовлетворяет условиям, которые привели к блокировке.

Когда банковский счет заморожен, это может быть связано с тем, что деньги должны другому лицу или компании. Блокировка счета также может быть результатом непогашенной задолженности перед Налоговой службой (IRS). Любой кредитор, вынесший судебное решение против физического лица, может заморозить банковский счет этого лица. Фактически, кредитор может фактически заморозить счет на сумму, в два раза превышающую причитающуюся ему сумму.

Блокировка счета также может быть результатом непогашенной задолженности перед Налоговой службой (IRS). Любой кредитор, вынесший судебное решение против физического лица, может заморозить банковский счет этого лица. Фактически, кредитор может фактически заморозить счет на сумму, в два раза превышающую причитающуюся ему сумму.

Чтобы заморозить счет, банки и инвестиционные компании должны сначала получить постановление суда. В этот момент финансовое учреждение юридически обязано заморозить счет. Учреждение также может иметь возможность временно заморозить счет в определенных случаях без судебного решения.

Когда учреждение отправляет уведомление о блокировании счета владельцу счета, это лицо должно связаться с юристом и указать номер телефона, указанный в уведомлении. Если они не получили уведомление после того, как счет был заморожен, они могут позвонить в банк и попросить назвать имя и номер телефона юриста, чтобы попытаться рассчитаться со счетом.

Финансовые учреждения должны заморозить счета сразу же после получения постановления суда.

Причины, по которым счета могут быть заморожены

Аккаунты могут быть заморожены по ряду причин. Регулирующие органы или суд могут заморозить счета, если владелец счета не выплатит причитающиеся платежи или совершит другие нарушения. Помимо банковских счетов, брокерские счета также могут быть заморожены Советом Федеральной резервной системы в соответствии с положениями Положения Т, касающимися денежных счетов и покупки ценных бумаг. А 90-дневная заморозка делается для предотвращения фрирайда, запрещенного действия, при котором инвестор пытается покупать и продавать ценные бумаги, не оплачивая их полностью. Во время такой заморозки инвестор может продолжать покупать ценные бумаги. Однако они должны полностью оплатить сделки в день их совершения.

Банки также могут заблокировать счета, если они считают, что определенные действия по счету подозрительны или не соответствуют закону. Это может быть связано с действиями, которые, по подозрению банка, были мошенническими и, возможно, совершенными кем-то, кроме владельца счета, например, мошенником. Например, внезапный и необычно большой вывод средств или перевод в иностранный банк может указывать на то, что учетная запись была скомпрометирована. Учетные записи также могут быть заморожены, если владелец скончался, а душеприказчик или администратор его имущества еще не назван.

Например, внезапный и необычно большой вывод средств или перевод в иностранный банк может указывать на то, что учетная запись была скомпрометирована. Учетные записи также могут быть заморожены, если владелец скончался, а душеприказчик или администратор его имущества еще не назван.

Если будет установлено, что человек причастен к определенным преступлениям, его счета могут быть заморожены, в том числе те, которые принадлежат совместно с супругами и деловыми партнерами. Счет также может быть заморожен банком или судом, если владелец подозревается в незаконной деятельности. Владельцы счетов также могут потребовать, чтобы банк или учреждение заморозили их счета. Они могут захотеть сделать это, например, если они обеспокоены тем, что кто-то несанкционированно снимает средства.

Как разморозить аккаунт

Блокировка учетной записи не является постоянной, но обычно требует от владельца учетной записи выполнения определенных действий, прежде чем ее можно будет снять. Замораживание обычно снимается после того, как лицо произвело полную оплату, чтобы погасить непогашенный долг кредитору или правительству. В некоторых случаях кредитор может быть в состоянии урегулировать долг за меньшую сумму после того, как обе стороны договорились.

В некоторых случаях кредитор может быть в состоянии урегулировать долг за меньшую сумму после того, как обе стороны договорились.

В случае подозрительной деятельности банк обычно отменяет приказ о замораживании после завершения расследования. В случае обнаружения незаконной деятельности или причастности владельца учетной записи к какому-либо мошенничеству, связанному с учетной записью, учетная запись может быть закрыта навсегда, а любые оставшиеся средства могут быть конфискованы.

Что происходит с автоматическими платежами во время блокировки счета?

Любые счета, которые вы организовали для автоматической оплаты со своей учетной записи, такие как коммунальные услуги или ежемесячное членство в тренажерном зале, будут остановлены, пока действует замораживание. В этом случае вам нужно будет оплатить эти счета каким-то другим способом.

Что такое сбор?

Сбор — это еще один способ, с помощью которого организация, такая как IRS, может попытаться взыскать причитающиеся ей деньги, обычно путем ареста банковских счетов должника или других активов.

«Мой совет потенциальным клиентам заключается в том, что они не должны закрывать или разделять какие-либо счета до тех пор, пока оба супруга не смогут определить стоимость имущества супругов, [которое включает] все активы супругов, а также обязательства. Как только пара решает, что они собираются развестись, все активы должны быть разделены по соглашению и через адвоката, а не в одностороннем порядке».

«Мой совет потенциальным клиентам заключается в том, что они не должны закрывать или разделять какие-либо счета до тех пор, пока оба супруга не смогут определить стоимость имущества супругов, [которое включает] все активы супругов, а также обязательства. Как только пара решает, что они собираются развестись, все активы должны быть разделены по соглашению и через адвоката, а не в одностороннем порядке». Некоторые другие причины включают слишком высокие сборы, владельцы счетов ушли из местного отделения банка или счет просто неактивен.

Некоторые другие причины включают слишком высокие сборы, владельцы счетов ушли из местного отделения банка или счет просто неактивен.