Как сформировать квитанцию на оплату аванса по УСН наличными?

Обновление. Обратите внимание, что с 1-го января 2017 года могут измениться КБК по оплате налога по УСН. Уточняйте этот момент самостоятельно. А еще лучше, формируйте подобные документы в бухгалтерских сервисах или программах (только не забывайте их своевременно обновлять).

Предположим, что ИП хочет заплатить аванс по УСН 6% за какой-либо квартал наличными, через “СберБанк”. Где взять квитанцию?

Разумеется, если Вы используете программу бухгалтерского учета (например, “1С”), то делается это нажатием двух-трех кнопок. А если нет такой программы?

Тогда можно воспользоваться официальным сервисом формирования таких квитанций от самой Налоговой Службы РФ (ФНС).

Важно: после 28-го марта 2016 года вид этой квитанции может измениться так как вводятся новые правила по их оформлению. Соответственно, картинки из инструкции могут различаться.. Но суть должна остаться прежней: читаем внимательно инструкции сервиса от ФНС и внимательно заполняем данные по своему ИП.

А еще лучше сделать так: купите программу бухгалтерского учета, в которых эти квитанции обновляются разработчиками.

Как сформировать квитанцию для оплаты аванса по УСН?

Идем на сайт Налоговой РФ по этой ссылке: https://service.nalog.ru/tax.do

И выбираем сервис формирования квитанций для ИП:

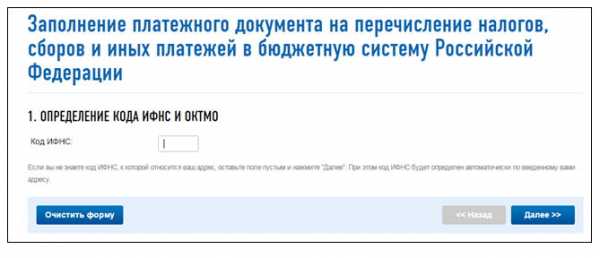

И попадаем на следующий экран:

Здесь нужно указать четырехзначный код своей налоговой. Понятно, что не все ИП его знают…

Если не знаете код своей налоговой инспекции, то можете сразу нажимать на кнопку «Далее» и система автоматически подставит его по данным Вашего адреса.

Разумеется, идет речь об адресе, который указан в документах по ИП. То есть – это адрес Вашей прописки по паспорту.

Рассмотрим пример заполнения квитанции на примере г. Москва.

Здесь нужно указать, что ИП проживает в столице, указать улицу, и нажать на кнопку «Далее»

Как видите, система по Вашему адресу определила код ИФНС и ОКТМО.

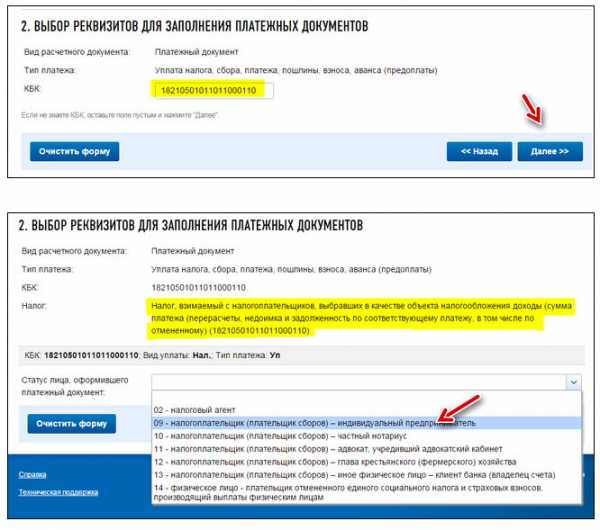

- Если мы будем платить наличными через «СберБанк», то в выпадающем списке выбираем «Платежный документ», и жмем на кнопку «Далее».

- Если будете платить со счета ИП в банке, то выбираем «Платежное поручение»

Так как мы платим аванс по УСН, то выбираем «Уплата налога, сбора…»

И опять жмем на кнопку «Далее».

Здесь придется указать так называемый КБК. Если кратко, то этот код указывает, что производится платеж по УСН 6%. Нам нужно прописать вот этот код: 18210501011011000110

- Указываем, что платеж производит ИП (код 09)

- Основание ТП (платежи текущего года)

- КВ (квартальные платежи

- Указываем нужный Вам квартал и 2016 год.

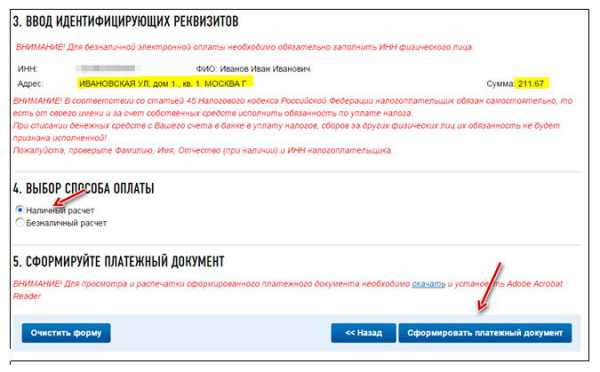

Далее прописываем свои реквизиты и сумму платежа. Пусть, в нашем примере ИП должен заплатить аванс по УСН в размере 211,67 руб за первый квартал 2016 года.

Естественно, Вы указываете свое число аванса по УСН и нужный Вам квартал 2016 года. Обратите внимание, что ИП может платить таким способом налоги ТОЛЬКО по своему ИП. Об этом написано красными буквами на картинке ниже!

Выбираем способ оплаты. Если выберете наличный способ оплаты налога, то сформируется квитанция для «Сбербанка».

Еще раз все внимательно проверяем и нажимаем на кнопку «Сформировать платежный документ».

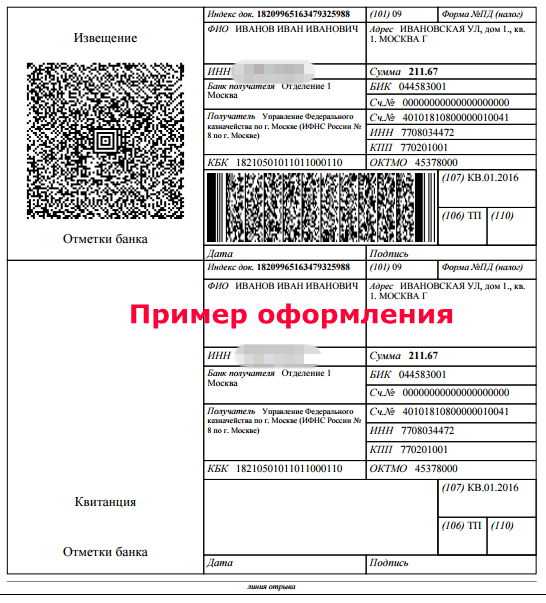

Далее следует эту квитанцию распечатать и оплатить наличными в “СберБанке”.

Важно: квитанцию с пометкой банка (и чек) об оплате необходимо хранить. Ее может потребовать налоговая при возможной проверке.

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайлУважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2019 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2019 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Авансовые платежи для ИП на УСН

Гореть идеей и писать на коленке бизнес-план – это полдела при запуске своей компании. Налоги, механизмы их расчета и выплаты – вот задача, некомпетентность при решении которой может привести к проблемам. Какой бы простой ни была налоговая система, вы должны абсолютно четко знать: когда, как и сколько заплатите в бюджет. Поговорим о том, как рассчитать налоги и внести авансовые платежи для ИП по УСН в 2017 году.

Что такое авансовые платежи?

Для того чтобы понять, как рассчитать налоги и уплатить их, нужно разобраться, что такое «упрощенка». УСН предполагает замену ряда платежей на единый налог. Объектом налогообложения могут быть доходы или доходы, уменьшенные на величину расходов. Размер отчислений в бюджет разный: в первом случае УСН – 6%, а во втором – 15%.

Налоговый период для предпринимателей на УСН – с 1 января до 31 декабря включительно, а отчетный – 3, 6 и 9 месяцев.

ИП на УСН вносят в бюджет авансовые платежи по итогам каждого отчетного периода и налог по итогам года. Уплата и тех и других взносов является обязанностью предпринимателя и одним из условий ведения деятельности на «упрощенке» (ст. 346 НК). Иными словами, несмотря на то что налог рассчитывается и уплачивается по итогам года, вы обязаны вносить авансовый платеж. А итоговую сумму перечислений в бюджет ИП вправе уменьшить на сумму, которую уже заплатил в течение года.

Уплата авансовых платежей является обязанностью ИП и одним из условий ведения деятельности на УСН.

Как рассчитываются авансовые платежи?

Схема расчета авансового платежа прописана в ст. 346.21 Налогового кодекса РФ.

Для того чтобы понять, сколько необходимо перечислить в бюджет, нужно:

1. Посчитать размер налоговой базы с начала года до конца отчетного периода.

Если авансовый платеж рассчитывается за 1 квартал, то определяется доход за три месяца с начала года. В том случае, если налогообложение проходит по схеме «доходы», то учитываем только поступления средств. Если речь идет о схеме УСН 15%, то уменьшаем сумму доходов на величину расходов. Для расчета авансового платежа применяется формула: взнос равен произведению налоговой базы и ставки налога (6 или 15%).

2. Полученную сумму уменьшаем на сумму налоговых вычетов.

В том случае, если авансовый платеж рассчитывается за квартал, то больше никаких вычислений делать не требуется. Размер взноса в бюджет установлен.

Если речь идет о полугодии или 9 месяцах, то из полученной цифры нужно вычесть уже уплаченные в этом году авансовые платежи. Как мы видим, расчет довольно прост и не требует специальных бухгалтерских знаний.

Уменьшаем сумму авансового платежа

Формула расчета позволяет уменьшить авансовый платеж с помощью применения налоговых вычетов. Под этим термином подразумеваются уплаченные страховые взносы, а также пособия по временной нетрудоспособности. Другие налоговые вычеты для предпринимателей на УСН не предусмотрены.

В законе прописан максимальный предел, на который можно уменьшить авансовый платеж. Для индивидуальных предпринимателей он может составлять 100%. А для работодателей этот предел установлен на уровне 50%.

Предприниматели, пользующиеся «налоговыми каникулами», которые устанавливаются властями регионов, теряют право на уменьшение налогооблагаемой базы за счет платежей во внебюджетные фонды. Но и совершать авансовые платежи в этом случае не нужно.Сроки уплаты авансовых платежей

Индивидуальные предприниматели на упрощенной системе налогообложения вносят авансовые платежи по месту жительства. При этом сроки установлены довольно жестко (п.5 ст.346.21 НК РФ). Согласно положению Налогового кодекса, аванс необходимо перечислить не позднее 25 календарных дней со дня окончания отчетного периода.

Авансовые платежи вносятся:

- за 1 квартал – до 25 апреля;

- за полугодие – до 25 июля;

- за 9 месяцев – до 25 октября.

Аванс необходимо перечислить не позднее 25 календарных дней со дня окончания отчетного периода.

В том случае, если день внесения авансового платежа выпадает на выходной, то перевести средства можно в следующий за выходным рабочий день.

Как платить авансовые платежи?

Заплатить авансовые платежи можно тремя способами:

- Сформировать платежное поручение на сайте налоговой.

- Воспользоваться системой «Банк-клиент» и сделать платеж со своего расчетного счета.

- С помощью квитанции для безналичной оплаты.

Как воспользоваться сервисом ФНС?

- Войдите на сайт налоговой инспекции. Поле с указанием кода ИФНС можно пропустить и кликнуть на кнопку «Далее».

- На следующей странице нужно указать регион проживания и адрес регистрации по месту жительства, в поле «Вид документа» – «Платежный документ».

- В графе «Тип платежа» выбираем «Уплата налога, сбора, платежа, пошлины, взноса, аванса (предоплаты)».

- В поле «Статус лица» ставим значение «09» – индивидуальный предприниматель, а в «Основание платежа» – «ТП» (текущий платеж).

- Далее указываем налоговый период: КВ (квартальные, порядковый номер квартала и год), вводим ИНН, Ф.И.О. и сумму.

- Выбираем способ оплаты и формируем платежное поручение.

Если день выплаты авансового платежа выпадает на выходной, то перевести средства можно в следующий за выходным рабочий день.

А что будет дальше?

В Министерстве финансов РФ созрела очередная инициатива, которая косвенно повлияет на размер и порядок уменьшения авансового платежа для индивидуальных предпринимателей. Как пишет «Коммерсант», правительству предлагается объявить социальные сборы налогами или по крайней мере единым платежом и отдать их сбор ФНС.

По данным издания, Минфин предлагает придать страховым взносам статус налогов и включить в НК РФ. По мнению экспертов Министерства, это сократит издержки внебюджетных фондов, поможет эффективнее контролировать неплательщиков.

Однако в случае принятия подобных изменений предприниматели на УСН могут лишиться единственного налогового вычета. К счастью, далеко не все инициативы Минфина находят поддержку и доходят до реализации.

Предпринимателям на УСН важно изучить всю информацию об авансовых платежах до того, как придет необходимость перевести деньги в бюджет. Правильно совершенные расчеты и заполненные документы помогут вам избежать штрафов и сохранить репутацию ответственного плательщика. Изучайте наши инструкции и просите совета у опытных коллег. Это поможет избежать многих ошибок.

zhazhda.biz

расчет, сроки оплаты, КБК — Эльба

Налог на УСН платят поквартально, а декларацию сдают один раз по итогам года — это самое важное, что нужно запомнить предпринимателям на УСН. Квартальные платежи называют авансовыми, потому что вы их платите как бы авансом за весь год. И это обязательно.

Эльба рассчитает налог УСН и уменьшит его на страховые взносы. Сервис поможет сдать налоговую декларацию в три клика.

Как рассчитать авансовые платежи

Авансовые платежи считают нарастающим итогом: для расчёта берут доход с начала года, вычисляют налог, а потом вычитают перечисленные раньше авансы.

Разберёмся на примере

Организация применяет УСН «доходы минус расходы» со ставкой 15%. В первом квартале прибыль организации составила 100 000₽, а значит авансовый платёж за первый квартал: 100 000₽ × 0,15 = 15 000₽. Тут всё просто.

Ситуация 1: прибыль по итогам полугодия увеличилась

По итогам полугодия прибыль составила 140 000₽, тогда авансовый платёж считаем так: (140 000₽ × 0,15) — 15 000₽ = 6 000₽. И здесь всё понятно.

Ситуация 2: прибыль по итогам полугодия уменьшилась

Во втором квартале организация сильно потратилась, и прибыль уменьшилась до 80 000₽. Тогда налог за полугодие считаем так: (80 000₽ × 0,15) — 15 000₽ = — 3 000₽.

Вот здесь и видна вся важность нарастающего итога, потому что этим минусом мы покажем налоговой, что

— мы не должны платить налог по итогам первого полугодия

— мы переплатили налог в первом квартале на 3 000₽, и начисления нужно уменьшить.

Всё это налоговая поймёт из декларации, которую вы сдадите по итогам года.

Сроки оплаты

— за 1 квартал — до 25 апреля

— за полугодие — до 25 июля

— за 9 месяцев — до 25 октября.

А вот налог за год организации платят не позднее 31 марта следующего года, предприниматели — не позднее 30 апреля. Если день выпадает на выходной, срок передвигается на ближайший рабочий день.

Эльба рассчитает налог на УСН «Доходах» и «Доходах минус расходах». Получите 30 бесплатных дней при регистрации — и попробуйте сами. Если вы на УСН «Доходы» и все платежи поступают на расчётный счёт, воспользуйтесь нашим бесплатным сервисом.

КБК для авансовых платежей по УСН

КБК — это реквизит в платёжке, по которому налоговая распознаёт платёж. У авансовых платежей он такой же как и у самого налога:

Для УСН «доходы»: 18210501011011000110

Для УСН «доходы минус расходы»: 18210501021011000110

Почему авансовые платежи выглядят в сверке как переплата

Не бойтесь того, что в течение года все ваши авансовые платежи по налогу числятся в сверке как перпелата — так и должно быть. Налоговая начислит налог, когда получит вашу декларацию в следующем году, — до этого момента в сверке они будут переплатой.

Что делать, если не платили авансовые платежи вовремя

Для начала как можно быстрее их заплатить, ведь за каждый день просрочки вам начисляют пени. Рассчитать примерную сумму пеней можно на калькуляторе, точную — покажет сверка с налоговой. По закону неуплата авансовых платежей наказывается только пенями, но на самом деле всё оказывается сложнее.

Налоговая поймёт, сколько авансов вы должны были заплатить, только в следующем году по декларации. Поэтому, если вы не платили авансы, есть риск, что налоговая выставит вам требование на их уплату сразу после того, как отчитаетесь. Даже если по итогам года задолженности по налогу уже нет. Например, если в декабре вы заплатили взносы, и уменьшили налог за год до 0.

Почему так

Программа ФНС берёт сумму ваших авансов из декларации по УСН и отмечает, сколько нужно было заплатить на конкретную дату. Потом проверяет суммы, которые вы заплатили. Если их оказывается меньше, чем начислено, то вам присылают требование. И даже если вы заплатили или уменьшили весь налог один раз в конце года, налоговая это увидит лишь 31 марта для ООО или 30 апреля для ИП — по сроку уплаты налога за год.

Как бы вы ни поступили, лишних хлопот не избежать: если проигнорируете требования об уплате — налоговая все равно снимет деньги со счёта, потом образуется переплата и придется идти в налоговую с заявлением на возврат или зачет.

Но есть одна хитрость, которая поможет избежать требования налоговой совсем, — подать декларацию по УСН за пару дней до конца срока. Налоговая просто не успеет выставить требование.

Памятка

— платите налог УСН по итогам каждого квартала

— сдавайте декларацию только по итогам года

— квартальной отчётности по УСН не существует

— если не заплатили авансы вовремя, подавайте декларацию за пару дней до конца срока.

Как заплатить авансы по УСН в Эльбе

По итогам каждого квартала Эльба напомнит об уплате авансового платежа в задаче «Заплатить налог УСН за …» в разделе Отчётность. Чтобы Эльба правильно рассчитала налог, важно показать все ваши доходы и расходы в разделе Деньги и правильно учесть их в УСН. Каждую отдельную операцию можно учитывать или не учитывать в налоге.

Платите авансы через Эльбу — 30 дней бесплатно

Статья актуальна на 29.06.2018

e-kontur.ru

Как правильно платить авансовые платежи ИП на УСН

Предприниматель должен на ежеквартальной основе самостоятельно рассчитывать и вносить авансовые платежи по УСН, по итогам года, возможно, внести корректировки в сумму уплаченных платежей.

Упрощенный режим налогообложения, применяемый многими бизнесменами, существенно облегчает им жизнь, заменяя собой традиционные сборы и давая возможность отчитываться в ИФНС раз в год по окончании налогового периода. Но, несмотря на отсутствие промежуточной отчетности, по завершении каждого квартала нужно перечислять авансы, погашая налог. О необходимости подобных выплат и о том, как их правильно проводить расскажет данная статья.

Понятие аванса

В налоговой терминологии авансом называется платеж, перечисляемый в течение календарного года и рассчитанный по формуле исчисления налога:

Налог начисляется накопительным итогом с начала года, т. е. любой показатель, например, доход ИП за 9 месяцев будет представлять собой суммарный доход за 1-е полугодие и 3-й квартал. Оплаченный налог УСН складывается из:

- трех авансовых платежей – за 1-й квартал до 25-го апреля, за 1-е полугодие – до 25-го июля, за 9 месяцев – до 25-го октября;

- расчета налога, который производится по окончании годадо 25-го января.

Необходимость авансовых выплат обоснована как раз наличием отчетных кварталов, по которым нужно отчитаться, т. е. оплатить налог за конкретный период.

Алгоритм расчета платежей предельно ясно изложен в статье как платить налоги на УСН, так же рекомендуем ознакомиться с налоговым календарем для ИП.

Что делать, если в аванс не вошел полученный в отчетном периоде доход

Поскольку доходы ИП на УСН определяются накопительным итогом и учитываются в отчетном периоде по дате получения, то в расчете платежа важно не пропустить ни одной суммы. Но если такой промах случился, необходимо доначислить налог. Например, при выявлении неучтенных сумм дохода за первый квартал можно скорректировать сумму аванса за полугодие, т. е. отдельно оформлять платежку не нужно. Пени за несвоевременное доначисление налога будут начислены в любом случае. Этого нельзя избежать. Зато штрафы за подобные нарушения законодательством не предусмотрены.

Рекомендуем ознакомиться с видео инструкцией от компании«Мое дело»:

Расчет авансового платежа при УСН

УСН, «Доходы»

Авансовые платежи ИП находящимся на УСН вправе можно уменьшать на размер страховых взносов.Бизнесмен без персонала вправе снизить налог на 100% уплаченных фиксированных отчислений.Закон не ограничивает бизнесменов в сроках перечисления взносов, подчеркивая только необходимость внесения всей суммы в течение календарного года. Но наиболее удобной и выгодной для предпринимателя считается поквартальная уплата отчислений, тогда никакой путаницы с уменьшением налоговых платежей не будет. Перечислить взносы предпринимателю необходимо до последнего числа каждого квартала.

Если предприниматель уплатил полную сумму фиксированных взносов в начале года, то снизить налог на весь их размер сразу нельзя. Уменьшение авансов и налога происходит поквартально по четверти суммы фиксированных платежей за год. Причем оставшаяся их часть распространяется на последующие отчетные периоды, уменьшая налоговые платежи по схеме:за 1-й квартал 1/4 суммы отчислений за год, за полугодие 1/2, за 9 месяцев 3/4,за год полную сумму.

ИП с нанятым персоналом вправе уменьшать налог и авансы не более, чем на 50% на размер уплаченных отчислений с зарплаты штата работников, в т. ч. за себя.Формула вычисления аванса: 6 % от налогооблагаемой базы, уменьшенной на сумму отчислений и уплаченные ранее авансы.

Важно помнить, что переход бизнесмена, работающего в «одно лицо» на деятельность (хоть и временную) со штатом сотрудников должен быть обязательно отражен в расчете авансов за весь год. Придется пересчитать налог поквартально и доначислить пени по недоплатам, поскольку возникнет разница из-за уменьшения налога на сумму отчислений. В декларации УСН нужно будет указать все пересчитанные суммы.

УСН, «Доходы, уменьшенные на расходы»

Если за прошлый год были допущены убытки и погашен минимальный налог, то эти суммы можно учесть в затратах текущего года (или последующих 10 лет). Полученные убытки на протяжении нескольких лет ИП вправе переносить в состав расходов последующих налоговых периодов в той хронологии, в которой были допущены.

Формула расчета аванса такова: 5-15 % от налогооблагаемой базы, уменьшенной на убытки прошлых периодов, минимальный налог и перечисленные авансы.

Примечание: Быстро и правильно рассчитать авансовые платежи по УСН вы сможете при помощи онлайн-сервиса «Мое дело».

moneymakerfactory.ru

Авансовые платежи УСН для ООО и ИП

Доброго времени суток! Сегодня я решил написать статью на тему авансовых платежей налога УСН для ИП и ООО.

Если честно я удивился что не написал эту статью ранее, был уверен, что тему авансовых платежей я рассматривал, но проверив сайт так и оказалось что вопрос об авансовых платежах остался не раскрыт, так что исправляем эту ошибку.

Авансовые платежи налога УСН

Не смотря на то, что налог УСН, подразумевает отчетность только 1 раз в год в виде сдачи декларации УСН, оплату налога нужно производить ежеквартально.

Такая оплата как раз и называется авансовыми платежами, ведь Вы еще не отчитались так что, получается, оплачиваете налог УСН авансом.

Когда оплачивать авансовые платежи

Тут все довольно таки просто, оплачивать авансовый платеж упрощенной системы налогообложения необходимо поквартально:

- Январь, февраль, март – это первый квартал и за этот квартал авансовый платеж делается до 25 апреля;

- Апрель, май, июнь – это второй квартал (полугодие), в данном случае авансовый платеж делается до 25 июля;

- Июль, август, сентябрь – это третий квартал (9месяцев), в этом случае авансовый платеж необходимо делать до 25 октября;

- Октябрь, ноябрь, декабрь – это четвертый квартал(год), в этом случае авансовый платеж делается для индивидуальных предпринимателей (ИП) до 30 апреля следующего года за который отчетным; для организаций (ООО) платеж делается до 31 марта года следующего за отчетным.

Вы наверно заметили, что за первые 3 квартала оплата авансового платежа происходит до 25 числа месяца следующее го за кварталом и только последний платеж уже делается после сдачи налоговой декларации УСН уже по итогам года.

Как оплачивать авансовый платеж

В независимости от того какой режим Вы выбрали УСН6% или УСН15% оплата авансовых платежей происходит одинаково.

Оплата авансовых платежей происходит в местный бюджет на так называемые КБК (код бюджетной классификации), для каждого города он свой, так что его необходимо взять в своей налоговой.

Более того у УСН6% и УСН15% данные КБК разные, так же организация может отработать в убыток или с незначительным плюсом и существует минимальный налог УСН в размере 1% от обороты (только для УСН15%) и КБК для минимального налога УСН тоже отдельный.

Оплачиваются авансовые платежи УСН на основании книги КУДиР, которую Вы обязаны вести по законодательству (в ней отмечаются все операции: доходы и расходы) которые были у ИП или ООО.

Так же авансовые платежи упрощенной системы налогообложения можно уменьшать на фиксированные взносы ИП и страховые взносы, которые платятся за работников. Как это сделать прочитайте в моей статье “Уменьшение налога УСН”.

На этом, пожалуй, все, думаю вопросов по авансовым платежам возникнуть у Вас больше не должно.

В настоящее время многие предприниматели для перехода на УСН, расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

Если же все-таки вопросы есть, то задаем их в комментарии к статье или в мою социальную группу в контакте “ Секреты бизнеса для новичка”.

Всем удачного бизнеса! Пока!

biz911.net

Оплата авансовых платежей ИП на УСН

Оплата авансовых платежей ИП на УСН

ИП на УСН на протяжении каждого года должен делать авансовые платежи и по итогам платежей налог по упрощенке (УСН).

Для начала нужно определить за какой период рассчитывать авансовый платеж (квартал, полугодие, девять месяцев).

Расчет авансового платежа происходит по формуле:

(Пример дл ИП на УСН доходы, без работников)Ав.пл. = Н.база*6% — Н.выч.

Ав. Пл. – авансовый платеж за расчетный период,

Н. база – налоговая база (сумма полученных доходов с начала года и до конца расчетного периода),

Н.выч. – сумма страховых взносов ИП выплаченных с начала года и до конца расчетного периода.

Данные суммы авансовых платежей нужны при заполнении декларации по УСН, а сумма авансового платежа к оплате рассчитывается по следующей формуле:

Ав.пл. к оплате = Ав.пл. – Ав.пл1.

Ав. Пл. к оплате — авансовый платеж за расчетный период,

Ав.пл. – авансовый платеж, начисленный за аналогичный период по верхней формуле,

Ав.пл1. – авансовый платеж, начисленный по верхней формуле, за прошлый отчетный период.

Далее рассчитываем налог по УСН:

Н.усн = Н.база *6% — Н.выч. – Ав.пл.

Н.усн – налог по УСН,

Н. база – налоговая база (за год),

Н.выч. – сумма страховых взносов ИП

Ав.пл. – авансовый платеж, начисленный за девять месяцев текущего календарного года.

Заплатить налог по УСН нужно в налоговой инспекции по месту жительства.

Периоды оплаты авансовых платежей и налога:

- Первый квартал – не позднее двадцать пятого апреля

- Полугодие – не позднее двадцать пятого июля

- Девять месяцев – не позднее двадцать пятого октября

- Налог по УСН – не позднее тридцатого апреля

Оплатить налоги можно через интернет, безналом и наличными по квитанции.

Ниже приведена инструкция по заполнению квитанции для оплаты наличными.

- Переходим на сайт ФНС и вводим код своей налоговой инспекции по месту жительства ИП

- Вводим код ОКАТО

- Вид расчетного документа – выбираем «платежный документ»

- Тип платежа, выбираем «0» –уплата налога, сбора, платежа, пошлины, взноса, аванса (предоплаты), налоговых санкций, штрафов.

- Вводим КБК (18210501011011000110 УСН доходы)

- Статус лица, оформившего платежный документ – выбираем «09»налогоплательщик (плательщик сборов) индивидуальный предприниматель

- Основные платежи – выбираем «ТП платежи текущего года

- Налоговый период – указываем «ГД годовые платежи»

- Вводим ИНН, ФИО, адрес

- Отмечаем удобный для вас способ оплаты.

Скачать образцы документов:

Пример заполнения квитанции на оплату налога по УСН доходы

Подробная инструкция по оплате авансового платежа

www.rumbs.ru