Почему в книгу учета доходов и расходов (КУДиР) не попадают расходы на зарплату – Учет без забот

- Опубликовано 05.10.2014 17:23

- Просмотров: 163647

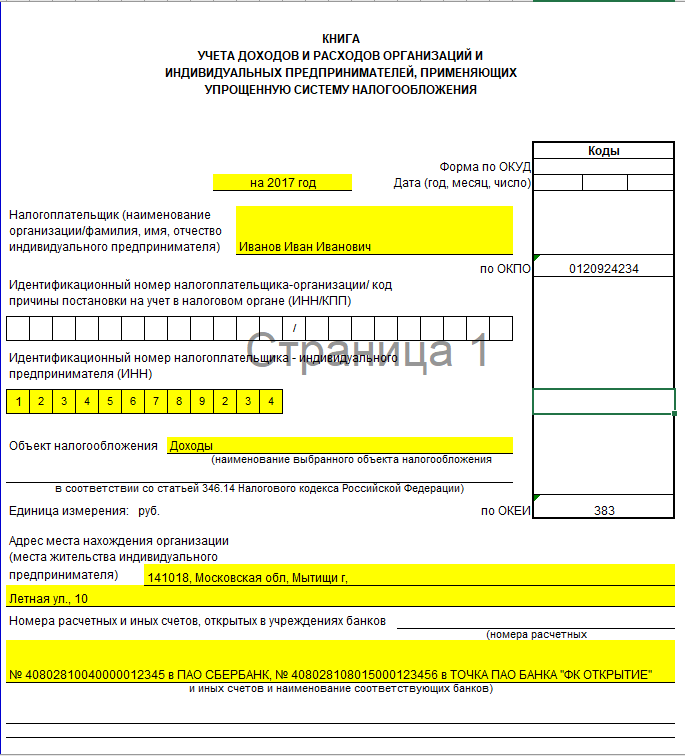

От организаций, работающих на упрощенной системе налогообложения (УСН) с объектом доходы минус расходы, я очень часто слышу вопросы о том, почему какая-то информация не попадает в КУДиР. О затратах на товары и материалы я уже рассказывала в одном из обучающих видео, а в этой статье речь пойдет о заработной плате, которая не попадает в книгу учета доходов и расходов.

На самом деле для того, чтобы затраты отразились в книге, нужно не так уж много. Первым делом, необходимо убедиться, что документы проведены в правильной хронологической последовательности — начисление и выплата зарплаты. И в этой ситуации даже не имеет значение, какой документ будет первым. Должно быть выполнено оба действия, и только после выполнения второго данные попадут в КУДиР. Проблемы могут быть в том случае, когда зарплату сначала выплатили, провели документы, а потом начислили задним числом.

Еще часто встречается такая ситуация, когда в документах выплаты зарплаты неправильно выбирается вид операции. Там обязательно нужно указывать «Выплата заработной платы по ведомостям» или «Выплата заработной платы работнику».

Но некоторые пользователи выбирают вид «Прочий расход», при этом суммы для КУДиР можно указать только вручную, что многие забывают делать, да и содержание операции будет не совсем верным. К тому же, это неправильно с точки зрения методологии ведения учета в программах 1С и приводит к некорректному формированию отчетности.

Также расходы на выплату заработной платы могут не попадать в книгу доходов и расходов из-за неправильных настроек начисления. Рассмотрим на примере программы 1С: Бухгалтерия предприятия 8 редакция 3.0.

Откройте документ «Начисление зарплаты» и перейдите на вкладку «Начисления». В табличной части указаны виды расчета, которые получают сотрудники (оклад и пр.

В форме настроек обращаем внимание на реквизиты «Отношение к ЕНВД» и «Способ отражения».

С отношением к ЕНВД, я думаю, всё понятно. Если у вас в базе несколько организаций, одна из которых полностью на ЕНВД, другая — на УСН, а в третьей скомбинированы оба режима, то придется делать для них разные начисления с разными настройками.

Теперь открываем выбранный способ отражения.

Поле «Отражение в УСН» должно быть заполнено верно, а статья затрат по деятельности с особым порядком налогообложения не выбирается, если у вас вся зарплата относится к УСН.

Также необходимо зайти в статью затрат по основной системе налогообложения и проверить её настройки.

После изменения каких-либо настроек начислений необходимо перепровести все документы, связанные с заработной платой.

Таким образом, если расходы не попадают в КУДиР, нужно

— перепровести документы

— проверить виды операций в РКО и списаниях с расчетного счета

— разобраться с настройками начислений и при необходимости их откорректировать.

В 90% случаев эти простые действия помогут найти и исправить ошибки. Если в Вашей ситуации методика не сработала, или у Вас есть вопросы по совмещению режимов УСН+ЕНВД, которое не затрагивалось в данной статье, то вы можете написать об этом в комментариях или в разделе «Вопрос-ответ».

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

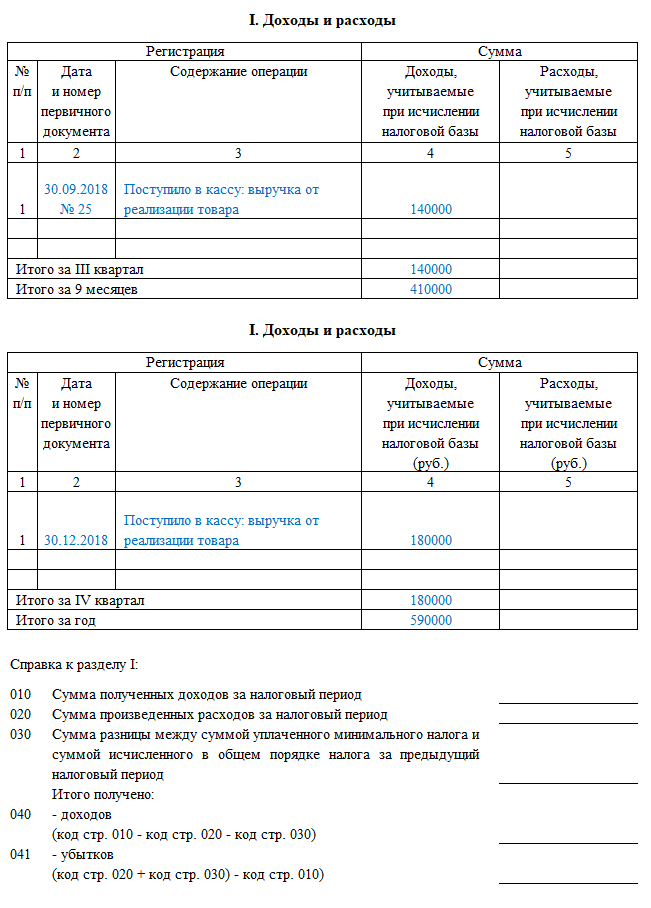

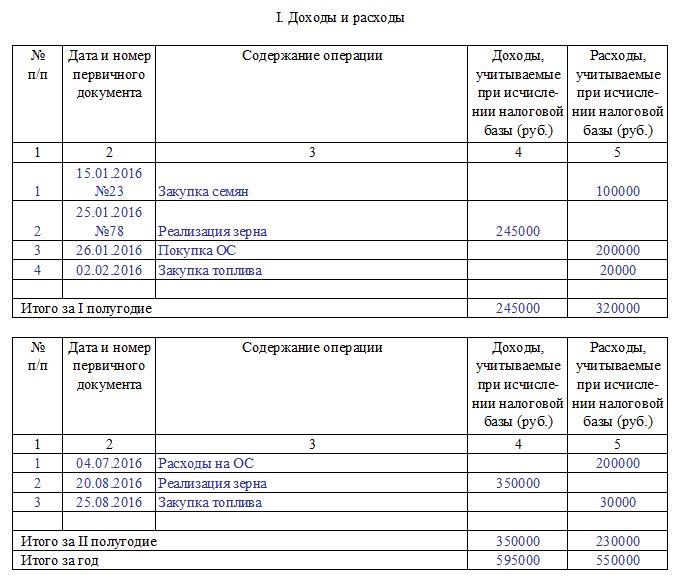

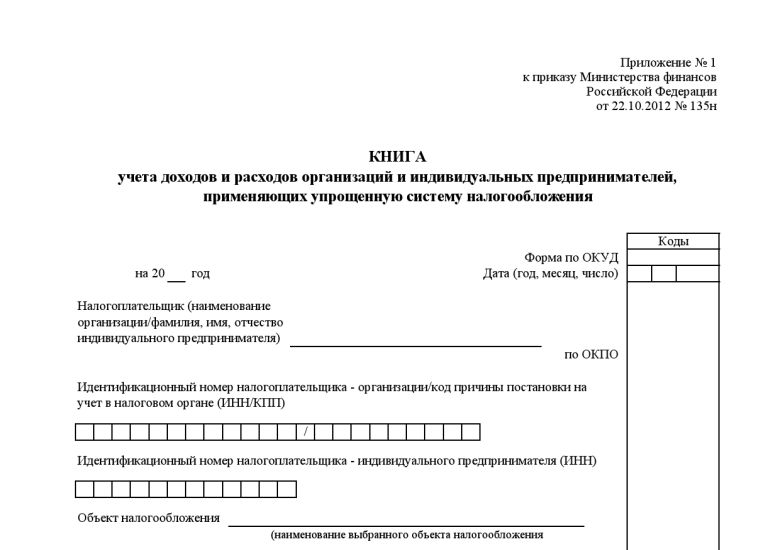

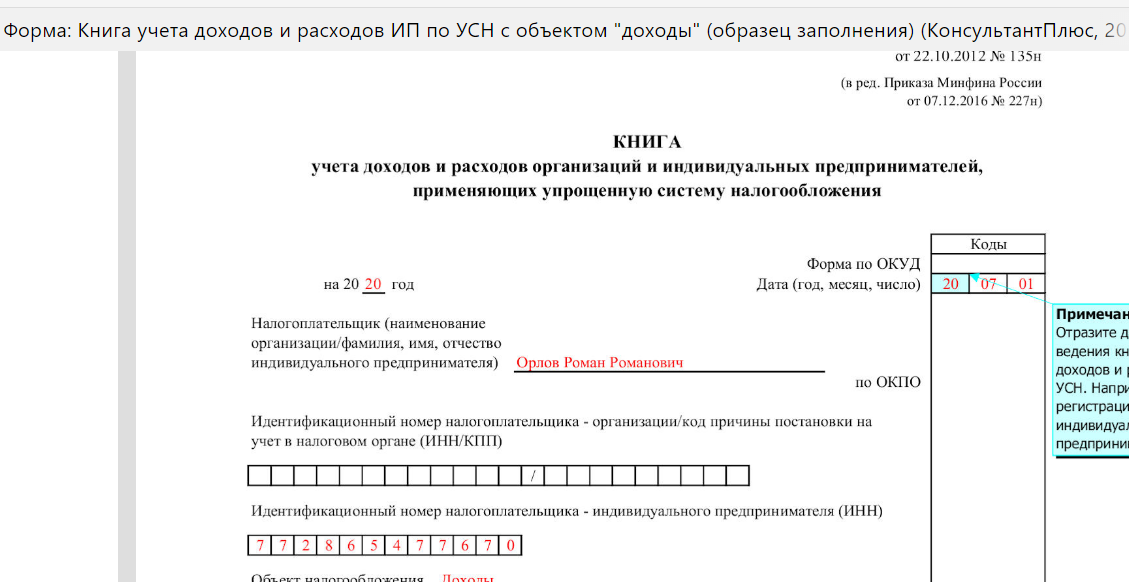

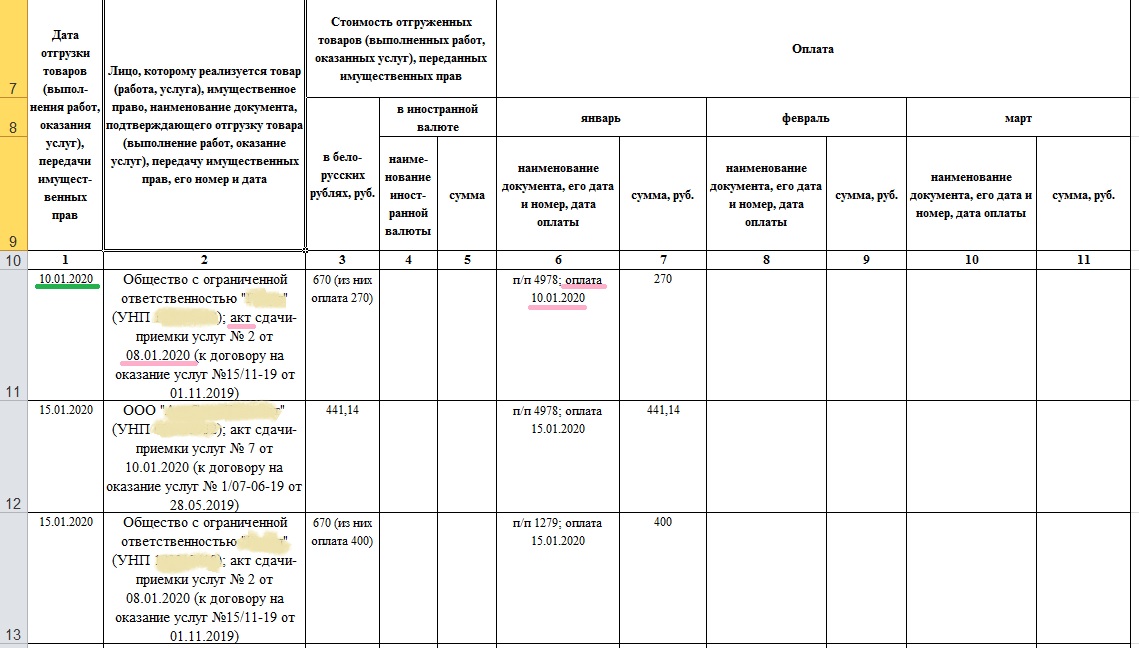

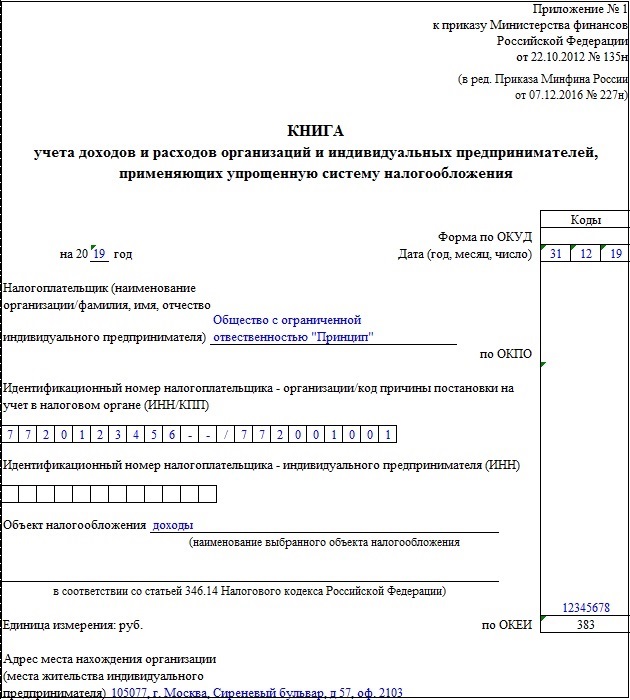

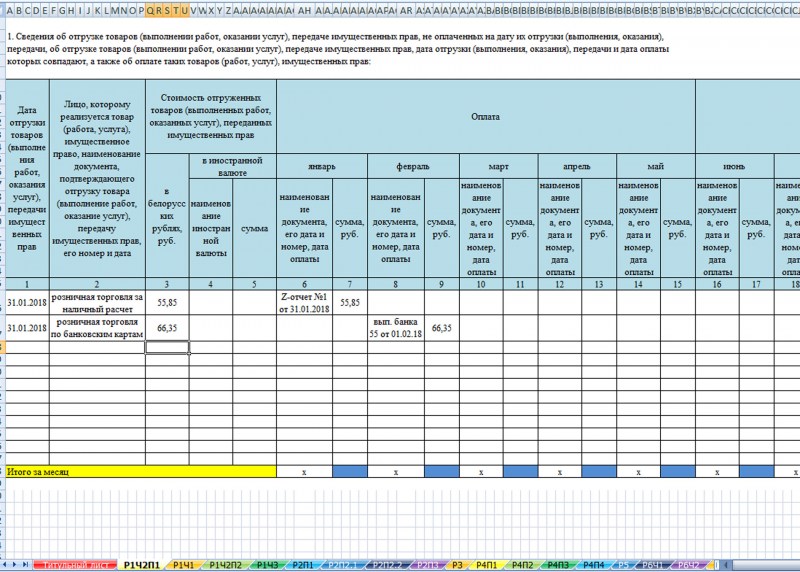

II. Порядок заполнения раздела I «Доходы и расходы» \ КонсультантПлюс

II. Порядок заполнения раздела I «Доходы и расходы»

2.1. В графе 1 указывается порядковый номер регистрируемой операции.

2.2. В графе 2 указывается дата и номер первичного документа, на основании которого осуществлена регистрируемая операция.

2.3. В графе 3 указывается содержание регистрируемой операции.

2.4. В графе 4 согласно пункту 1 статьи 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) отражаются доходы, определяемые в порядке, установленном пунктами 1 и 2 статьи 248 Кодекса.

(в ред. Приказа Минфина России от 07.12.2016 N 227н)

(см. текст в предыдущей редакции)

В графе 4 не учитываются:

доходы, указанные в статье 251 Кодекса;

доходы организации, облагаемые налогом на прибыль организаций по налоговым ставкам, предусмотренным пунктами 1.6, 3 и 4 статьи 284 Кодекса, в порядке, установленном главой 25 Кодекса;

(в ред. Приказа Минфина России от 07.12.2016 N 227н)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

Федеральным законом от 24.11.2014 N 366-ФЗ пункт 4 статьи 224 НК РФ признан утратившим силу с 1 января 2015 года.

доходы индивидуального предпринимателя, облагаемые налогом на доходы физических лиц по налоговым ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 Кодекса, в порядке, установленном главой 23 Кодекса.

В соответствии с подпунктом 1 пункта 1 статьи 346.25 Кодекса организации, которые до перехода на упрощенную систему налогообложения при исчислении налога на прибыль организаций использовали метод начислений, при переходе на упрощенную систему налогообложения в графе 4 на дату перехода на упрощенную систему налогообложения отражают в доходах суммы денежных средств, полученные до перехода на упрощенную систему налогообложения в оплату по договорам, исполнение которых налогоплательщик осуществляет после перехода на упрощенную систему налогообложения.

В соответствии с подпунктом 3 пункта 1 статьи 346.25 Кодекса не включаются в налоговую базу денежные средства, полученные после перехода на упрощенную систему налогообложения, если по правилам налогового учета по методу начислений указанные суммы были включены в доходы при исчислении налоговой базы по налогу на прибыль организаций.

2.5. В графе 5 налогоплательщик отражает расходы, указанные в пункте 1 статьи 346.16 Кодекса. Порядок признания и учета расходов при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, установлен пунктами 2 — 4 статьи 346.16, пунктами 2 — 5 статьи 346.17, пунктами 2, 3, 5, 7 и 8 статьи 346.18 и пунктами 1, 2.1, 4 и 6 статьи 346.25 Кодекса.

Графа 5 в обязательном порядке заполняется налогоплательщиком, применяющим упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов.

Налогоплательщик, применяющий упрощенную систему налогообложения с объектом налогообложения в виде доходов, в графе 5 отражает:

фактически осуществленные расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных граждан и стимулирование создания безработными гражданами, открывшими собственное дело, дополнительных рабочих мест для трудоустройства безработных граждан за счет средств бюджетов бюджетной системы Российской Федерации в соответствии с программами, утверждаемыми соответствующими органами государственной власти;

фактически осуществленные расходы за счет средств финансовой поддержки в виде субсидий, полученных в соответствии с Федеральным законом от 24 июля 2007 г. N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (Собрание законодательства Российской Федерации, 2007, N 31, ст. 4006).

N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (Собрание законодательства Российской Федерации, 2007, N 31, ст. 4006).

Указанные расходы отражаются в порядке, установленном пунктом 1 статьи 346.17 Кодекса.

Налогоплательщик, применяющий упрощенную систему налогообложения с объектом налогообложения в виде доходов, вправе также, по своему усмотрению, отражать в графе 5 иные расходы, связанные с получением доходов, налогообложение которых осуществляется в соответствии с упрощенной системой налогообложения.

Ежемесячные расходы для включения в ваш бюджет

Ramsey Solutions

Ramsey Solutions

Вы бы выступили на работе с большой презентацией, не подготовившись вообще? Как насчет дня вашей свадьбы? Вы бы не пришли без плана и не надеялись, что все получится, верно? Не через миллион лет.

Правда в том, что вы гораздо более уверены в себе — и вы больше наслаждаетесь жизнью — когда вы к ней готовы.

То же самое верно и для ваших денег. Вот почему вам нужен план, он же бюджет.

Начнем с ваших основных ежемесячных расходов.

Конечно, ежемесячные расходы варьируются от человека к человеку и от ситуации к ситуации, но есть некоторые общие ежемесячные расходы, о которых следует подумать, когда вы начинаете составлять базовый бюджет. Вот список для начала!

Основные ежемесячные расходы

1. Рестораны и бакалейные товары

Планируя свои ежемесячные расходы, начните с того, что мы называем «Четыре стены» — основных предметов первой необходимости, необходимых для выживания: продуктов питания, коммунальных услуг, жилья и транспорта.

Еда на первом месте, потому что все должны есть.

В эту категорию будут включены расходы, которые вы тратите на продукты и на питание в ресторанах.

Начните составлять бюджет с EveryDollar уже сегодня!

И если вы хотите найти дополнительные деньги в своем бюджете, еда — это то, с чего можно начать. Это категория номер один, в которой люди тратят слишком много (так легко, правда?). Пользуйтесь купонами, ешьте то, что есть дома, ходите куда-нибудь поесть в несколько раз меньше обычного — все это складывается за месяц.

Это категория номер один, в которой люди тратят слишком много (так легко, правда?). Пользуйтесь купонами, ешьте то, что есть дома, ходите куда-нибудь поесть в несколько раз меньше обычного — все это складывается за месяц.

2. Коммунальные услуги

Включите все услуги, которые обеспечивают работу вашего дома: электричество, вода, природный газ или пропан, а также услуги по вывозу мусора. Помните, что эти счета за коммунальные услуги могут меняться от месяца к месяцу. Жаркое лето? Добавьте немного больше к этой категории. (Никто не любит потеть во сне!). Холодные зимние температуры? Наденьте ворсистые носки. Затем? Вы получаете дрель. Добавьте несколько баксов. Чтобы быть в безопасности, увеличьте бюджет, и если в конечном итоге он вам не понадобится, бросьте лишнее на свой долг (если он у вас есть!) или на свои сбережения.

3. Жилье

Простого включения арендной платы или платежей по ипотеке недостаточно при составлении бюджета расходов на жилье. Не забудьте страховку, налог на имущество и сборы ТСЖ . Вау, верно? Складывается быстро! Чтобы расходы на жилье не отнимали большую часть вашего бюджета, держите эти расходы на уровне 25% или меньше от вашей заработной платы.

Вау, верно? Складывается быстро! Чтобы расходы на жилье не отнимали большую часть вашего бюджета, держите эти расходы на уровне 25% или меньше от вашей заработной платы.

4. Транспорт

В эту категорию входят расходы на газ, общественный транспорт, текущее обслуживание — все, что вы обычно платите за транспорт в течение месяца. Имейте в виду, что эти цифры могут отличаться в зависимости от вашего графика или времени года. Следите за своим календарем и добавляйте дополнительные билеты для особых случаев, таких как поездка к бабушке или футбольный турнир за город.

5. Пожертвования

Может показаться отсталым думать о пожертвованиях как о обычных ежемесячных расходах, потому что в жизни уже есть , так что многое нужно заплатить. Но выслушайте нас. Здесь мы все о том, чтобы быть щедрыми. Да, даже если у вас есть долги. И да, это одна из первых вещей, которую мы планируем на каждый месяц. Не только потому, что нам нравится быть немного странными (мы любим!), но и потому, что когда мы отдаем, это отвлекает внимание от того, чего нам не хватает, и проливает свет на помощь другим.

Независимо от того, жертвуете ли вы своей церкви или любимой благотворительной организации, начните свой месяц с перечисления 10% своего дохода на конкретное дело, дорогое для ты. Затем наблюдайте, как все остальное начинает течь.

6. Страховка

Да, страховка может быть довольно скучной, и тратить на нее деньги может раздражать, но платить за страховку просто необходимо. Думайте об этом как о щите — страховка помогает защитить все, что вы любите, и станет вашим спасением в жизни. (Потому что будет ).

При планировании ежемесячных расходов не забудьте включить ежемесячные взносы за:

- Медицинское страхование

- Автострахование

- Срочное страхование жизни

7. Предметы первой необходимости

Зубная паста, шампунь, моющее средство для посудомоечной машины, бумажные полотенца. Это не обязательно самые интересные ежемесячные расходы, которые можно заложить в бюджет, но предметы первой необходимости — это часть жизни. И угадайте, что? Вы используете их каждый день, так что это не ежемесячные расходы, которые должны вас удивить. Держите текущий список предметов на низком уровне, чтобы вы могли планировать заранее и всегда иметь деньги, чтобы покрыть то, что вам нужно. Не забывайте о расходах, которые не всегда случаются ежемесячно, таких как сезонная одежда или стрижка.

И угадайте, что? Вы используете их каждый день, так что это не ежемесячные расходы, которые должны вас удивить. Держите текущий список предметов на низком уровне, чтобы вы могли планировать заранее и всегда иметь деньги, чтобы покрыть то, что вам нужно. Не забывайте о расходах, которые не всегда случаются ежемесячно, таких как сезонная одежда или стрижка.

8. Уход за детьми

Послушайте, если у вас есть дети, вы знаете, что вам время от времени понадобится няня. Верно? Будь то запланированное свидание, что-то неожиданное или просто для вашего здравомыслия, добавление бюджетной категории няни будет вашим спасением. (Или еще лучше, сэкономьте на этой строке бюджета, попросив члена семьи присматривать за детьми или обменявшись ночами няни с другой парой за бесплатных !)

Если у вас есть ребенок в детском саду, вам, вероятно, придется платить за повторно подавать заявку каждый год и сохранять свое место для зачисления. Если ваши дети уже ходят в школу, помните о сезонных лагерях и семинарах, а также о сборах, форме и закусках, которые входят в каждый из них. И не забудьте про экскурсии и школьные фотографии!

И не забудьте про экскурсии и школьные фотографии!

9. Уход за домашними животными

Мы не можем забыть пушистых малышей! Ежегодные осмотры и прививки легче заложить в бюджет, поскольку вы знаете, что они придут, но как насчет тех поездок к ветеринару, которые случаются совершенно неожиданно? Возможно, вы захотите создать статью в своем бюджете для своего щенка или кошачьего друга. Это может спасти вас, когда вам придется неожиданно отправиться к ветеринару или даже когда у вас просто закончился наполнитель для кошачьего туалета.

10. Здоровье и фитнес

Здоровье и фитнес — это не просто модные увлечения, это ежемесячные расходы, к которым обязательно нужно относиться серьезно. Потому что ты стоишь этого. Подумайте обо всех вещах, которые вам нужны каждый месяц, чтобы оставаться здоровыми и в здравом уме (нет, вино здесь не в счет), и включите их.

Лекарства, витамины, пищевые добавки, абонементы в тренажерный зал, приложения для тренировок, терапия — здесь все это имеет значение. Но тщательно подумайте о том, что на самом деле является потребностью, а что может подпадать под нужду (эй, вот почему вы каждый месяц откладываете немного денег на развлечения!). Это еще одна категория, от которой стоит отказаться, если вы хотите сэкономить немного денег, потому что вы можете стать стройными и здоровыми при ограниченном бюджете.

Но тщательно подумайте о том, что на самом деле является потребностью, а что может подпадать под нужду (эй, вот почему вы каждый месяц откладываете немного денег на развлечения!). Это еще одна категория, от которой стоит отказаться, если вы хотите сэкономить немного денег, потому что вы можете стать стройными и здоровыми при ограниченном бюджете.

11. Долг

Кредитные карты, студенческие ссуды, оплата автомобиля — о боже! Удивительно (но не в хорошем смысле), как быстро эти долговые платежи накапливаются каждый месяц. Удивительно, сколько долгов на самом деле крадет ваш бюджет. Вот почему мы хотим, чтобы вы избавились от него — и быстро. При составлении бюджета вы можете сказать своим деньгам, куда они идут. А не наоборот.

Итак, вы устали от ощущения, что вы никогда не сможете продвинуться вперед? Мы получили вас. Начните с перечисления всех своих долгов, а затем используйте метод долгового снежного кома, чтобы избавиться от них один за другим. И тогда — вам даже не понадобится эта бюджетная категория, и все эти деньги могут пойти на хорошие вещи.

И тогда — вам даже не понадобится эта бюджетная категория, и все эти деньги могут пойти на хорошие вещи.

12. Телефонный счет

Это просто. Пользуетесь ли вы только мобильным телефоном или все еще держитесь за домашний телефон, не забывайте включать телефонную связь в свои ежемесячные расходы.

13. Личные деньги

Или более известный как веселые деньги. Да, серьезно. Мы тратим деньги на развлечения. Потому что что за жизнь без небольшого веселья? Шутки в сторону — эта категория только для вас . Каждый месяц откладывайте немного денег на несколько вещей, которые вы можете купить без чувства вины.

Если у вас есть долги, не волнуйтесь — вам не нужно избавляться от всего удовольствия. Но мы хотим, чтобы вы как можно быстрее избавились от долгов, поэтому сокращайте эту категорию до тех пор, пока долг не исчезнет. Побалуйте себя небольшими наградами (например, любимым напитком из Starbucks или новым забавным журналом), чтобы поддерживать мотивацию.

14. Развлечения и отдых

Билеты на концерт. Игра в мяч с вашими детьми. Боулинг с друзьями. Нам нужно , чтобы делать в жизни то, что нам нравится. Но по-прежнему важно предусмотреть их в бюджете, иначе мы, скорее всего, позволим нашему FOMO взять на себя управление и сказать «да» всем. Послушайте, в вашем бюджете нет места для этого. Спланируйте, сколько вы можете тратить каждый месяц на хобби и развлечения. А затем придерживаться его.

15. Сбережения и инвестиции

Эта категория у всех будет выглядеть по-разному, особенно в разные периоды жизни, но это , а не статья бюджета, которую можно исключить. Мягкий сберегательный счет не только дает вам душевное спокойствие, но и помогает планировать крупные покупки и свое будущее.

Если у вас есть долги, начните с накопления стартового резервного фонда в размере 1000 долларов (мы называем это «Детским шагом 1»), затем приостановите накопления и бросьте все остальное (после необходимых ежемесячных расходов) на погашение этого долга.

Как только вы погасите долги, вы накопите средства на 3–6 месяцев на случай более серьезных чрезвычайных ситуаций, таких как неожиданное заболевание или потеря работы. После этого вы будете готовы планировать свое будущее, инвестируя 15% своего дохода в пенсию.

16. Разное

Скажем все вместе? Слава богу, разные категории. Случайная пачка жевательной резинки (никто не любит неприятный запах изо рта). Пакеты с подарками в последнюю минуту для школьной вечеринки. Запись на стрижку, о которой вы забыли. Все эти забытые дополнения могут попасть в эту бюджетную категорию. Но будьте осторожны — они быстро накапливаются.

Легко забываемые ежемесячные расходы

Когда продлевается членство в Amazon Prime? Как насчет обновления номера автомобиля? И когда ежегодный осмотр?

Несмотря на то, что эти расходы появляются время от времени, вы не хотите, чтобы они удивляли вас и разрушали ваш ежемесячный бюджет.

Итак, найдите время, чтобы обновить свой календарь с датами продления или назначения.

Когда все подключено к вашему календарю (бумажному или цифровому — мы не судим!), гораздо проще составлять более точный ежемесячный бюджет. Только не забывайте смотреть в свой календарь, когда садитесь за ежемесячный бюджет!

Вот несколько забытых или упущенных расходов, о которых следует подумать:

1. Борьба с вредителями

Если ваш дом изгрызен крошечными жуками или покрыт пауками обычно снижает его ценность. Будь то раз в квартал или раз в год, вызовите профессионалов или сделайте работу своими руками, чтобы защитить свой дом от термитов и вредителей.

2. Организационные взносы

Если вы состоите в профессиональной или общественной организации или живете по соседству с ассоциацией домовладельцев, не удивляйтесь размеру взносов, особенно если они уплачиваются только раз в год. Отметьте свой календарь и планируйте заранее!

3. Ежегодные осмотры и доплаты

Никакое количество веселящего газа не облегчит боль от незапланированной чистки зубов. Это может сильно ударить, так как затрагивает всю семью. Попробуйте запланировать все визиты к стоматологу или окулисту на одну неделю или месяц , чтобы упростить запоминание и бюджет. А для ежегодных осмотров или визитов к специалистам не забудьте заложить в бюджет доплаты!

Это может сильно ударить, так как затрагивает всю семью. Попробуйте запланировать все визиты к стоматологу или окулисту на одну неделю или месяц , чтобы упростить запоминание и бюджет. А для ежегодных осмотров или визитов к специалистам не забудьте заложить в бюджет доплаты!

4. Домашнее обслуживание

Наряду с бюджетом на бумажные полотенца идут такие вещи, как очистка водосточных желобов и проверка ОВКВ. Но если у вас есть дом, откладывать деньги на содержание просто необходимо. Некоторые расходы вы можете запланировать, а некоторые, возможно, нет (вот где вам пригодится ваш резервный фонд!). Но в одном ты можешь быть уверен? Что-то сломается. Будьте к этому готовы.

5. Особые случаи и подарки

Вечеринки-сюрпризы — это весело, но не тогда, когда это «Сюрприз! Еще одной племяннице нужна открытка на день рождения с наличными. Не забудьте включить в свой бюджет приближающиеся праздники, дни рождения, свадьбы, детские праздники и все другие особые случаи. Также может быть хорошей идеей втиснуть ежемесячную подарочную линию. Таким образом, вы будете точно знать, сколько вы можете потратить.

Также может быть хорошей идеей втиснуть ежемесячную подарочную линию. Таким образом, вы будете точно знать, сколько вы можете потратить.

6. Налоги

Любимая вещь всех — налоги! (Мы шутим, мы шутим.) Если вы владелец бизнеса или фрилансер, или если вы подрабатываете, не позволяйте налогам подкрадываться к вам. Было бы неплохо каждый месяц откладывать немного денег на налоги.

7. Годовая подписка и членство

Конечно, вы привыкли к ежемесячной подписке на Netflix. Но вы забыли, что Amazon Prime выходит сразу после Рождества. Ой. Не позволяйте, повторяем, и не впадать в бешенство. Вы можете составить для этого план.

Чтобы учитывать те дорогостоящие подписки и членства, которые выходят ежегодно (или даже ежеквартально или раз в полгода), поставьте напоминание в телефоне в начале месяца, когда оно наступит, чтобы вы могли отслеживать. Или используйте фонд погашения, чтобы ежемесячно откладывать понемногу на оплату комиссии. (Мы поговорим об этом подробнее через секунду. )

)

Как планировать свои ежемесячные расходы

Итак, вы поняли, какими могут быть ваши ежемесячные расходы — теперь вам нужно знать, как практически планировать их каждый месяц.

Шаг первый? Получите общее представление о том, что будет поступать. Запишите весь свой доход за обычный месяц. (Вы все еще можете справиться с этим, даже если у вас нерегулярный доход!)

Затем составьте список всех ваших ежемесячных расходов (да, даже тех, о которых легко забыть).

Затем вычтите свои расходы из своего дохода, и это число должно равняться нулю. Этот метод называется составлением бюджета с нулевой базой.

Нулевой бюджет не означает, что на вашем банковском счете нет долларов. Или что вы тратите всего, что зарабатываете.

Нет. Это просто означает, что каждый доллар, который приходит, дает работу. Вы планируете, как вы тратите, откладываете, отдаете и инвестируете весь свой доход, поэтому в конце месяца вы не задаетесь вопросом, куда ушли все ваши деньги. Когда вы составляете бюджет, вы контролируете, куда уходит каждый доллар. А это значит, что вы можете быть уверены, что тратите и экономите хорошо.

Когда вы составляете бюджет, вы контролируете, куда уходит каждый доллар. А это значит, что вы можете быть уверены, что тратите и экономите хорошо.

Как включить забытые ежемесячные расходы в свой бюджет

При составлении бюджета не забудьте дать себе немного поблажек. Сначала вы забудете включить некоторые из своих ежемесячных расходов, особенно если вы новичок в составлении бюджета! Это нормально. Просто скорректируйте свой бюджет, чтобы освободить место для любых расходов, которые вы упустили. Это означает, что вам придется урезать что-то еще — например, еду вне дома или деньги на развлечения.

Но для тех ежемесячных расходов, которые возникают раз в то время или о которых легко забыть, вот несколько способов, как вы можете спланировать их заранее:

Создать фонд погашения

С помощью фонда погашения вы ежемесячно откладываете небольшую сумму в течение определенного периода времени до вы совершаете покупку. Вы определяете, сколько вы экономите, беря общую сумму, которая вам нужна, и разделив ее на количество месяцев, которые у вас остались до оплаты счета.

Вы определяете, сколько вы экономите, беря общую сумму, которая вам нужна, и разделив ее на количество месяцев, которые у вас остались до оплаты счета.

Например, если вы хотите потратить 1000 долларов на Рождество, а сейчас август, у вас останется около пяти месяцев, чтобы накопить. Внесите статью в свой бюджет и откладывайте по 200 долларов в месяц до декабря.

Чтобы создать свой фонд погашения, вы можете либо открыть отдельный сберегательный счет, либо просто использовать функцию фонда погашения в приложении EveryDollar. Это отличный способ накопить денежные средства на Рождество, отпуск или даже на большие расходы, такие как свадьба!

Помните о своем резервном фонде

Есть некоторые непредвиденные ежемесячные расходы, которые действительно будут чрезвычайными. Это может быть что угодно, например, поломка трансмиссии вашего автомобиля, поломка кондиционера посреди лета или необходимость экстренной операции вашему питомцу. Вот почему первый Baby Step — это как можно быстрее накопить 1000 долларов. Вы нужен этот буфер между вами и жизнью. После того, как вы выплатите свой долг (все, кроме ипотеки), вы начнете копить полностью финансируемый чрезвычайный фонд на 3–6 месяцев расходов.

Вы нужен этот буфер между вами и жизнью. После того, как вы выплатите свой долг (все, кроме ипотеки), вы начнете копить полностью финансируемый чрезвычайный фонд на 3–6 месяцев расходов.

Создать статью бюджета

Если определенные ежемесячные расходы продолжают всплывать, это уже не забытое , верно? Это означает, что расход может быть подготовлен для отдельной статьи бюджета. Просто не забудьте оценить, является ли это желанием или это действительно общие расходы, которые должны быть включены в ваш обычный ежемесячный бюджет.

Прежде чем приступить к корректировке бюджета, сделайте шаг назад и сделайте вдох. Потребовалось много работы, чтобы зайти так далеко, поэтому не позволяйте нескольким деталям стоять на вашем пути! Решайте свои ежемесячные расходы, взглянув на общую картину, прежде чем составлять бюджет. Затем планируйте каждый месяц с умом.

Но вы не можете составить план, если у вас нет бюджета. Шаг первый? Делать.

Об авторе

Рэмси Солюшнс

С 1992 года компания Ramsey Solutions стремится помочь людям восстановить контроль над своими деньгами, накопить богатство, развить свои лидерские качества и улучшить свою жизнь за счет личного развития. Миллионы людей воспользовались нашими финансовыми советами благодаря опубликованным 22 книгам (включая 12 национальных бестселлеров). Ramsey Press, а также два синдицированных радиошоу и 10 подкастов, которые еженедельно слушают более 17 миллионов человек. Учить больше.

Получите индивидуальный тарифный план БЕСПЛАТНО за свои деньги!

Получите БЕСПЛАТНЫЙ индивидуальный план за свои деньги!

Ответьте на несколько вопросов, и мы составим план специально для вас. Это займет всего три минуты!

Это займет всего три минуты!

Пройти оценку

Получите БЕСПЛАТНЫЙ индивидуальный план за свои деньги!

Ответьте на несколько вопросов, и мы составим план специально для вас. Это займет всего три минуты!

Пройдите бесплатную оценку

Вы когда-нибудь задумывались, куда уходят все ваши деньги?

Бюджет с каждым долларомНачните составление бюджета бесплатно

Прощай, денежный стресс. Привет, Каждый доллар. Настройте свой аккаунт и создайте свой первый бюджет уже сегодня. (И это бесплатно, кому это не нравится?)

Бюджет с каждым долларом

Начните составлять бюджет бесплатно

Прощай, денежный стресс. Привет, Каждый доллар. Настройте свой аккаунт и создайте свой первый бюджет уже сегодня. (И это бесплатно, кому это не нравится?)

Привет, Каждый доллар. Настройте свой аккаунт и создайте свой первый бюджет уже сегодня. (И это бесплатно, кому это не нравится?)

Бюджет с каждым долларом

10.2 Сбережения, расходы и составление бюджета — Успех колледжа

| Расчетное время выполнения: 19 минут. |

Вопросы для размышления:

- Как лучше всего измерять денежный поток?

- Как сохранить баланс?

«Не копи то, что осталось после траты; вместо этого потратьте то, что осталось после сбережений».

— Уоррен Баффет 6

Как отсюда лучше добраться до реки Миссисипи? Вы знаете? Чтобы ответить на этот вопрос, даже с картографическим приложением вам нужно знать, откуда вы начинаете и где именно на реке вы хотите прибыть, прежде чем вы сможете нанести на карту лучший маршрут. В нашей финансовой жизни тоже нужны карты. Вам нужно знать, где вы находитесь сейчас и где вы хотите оказаться, чтобы наметить курс для достижения цели.

В нашей финансовой жизни тоже нужны карты. Вам нужно знать, где вы находитесь сейчас и где вы хотите оказаться, чтобы наметить курс для достижения цели.

Вы составляете карту своего финансового пути, используя план расходов и сбережений или бюджет, в котором отслеживаются ваши доходы, сбережения и расходы. Вы проверяете свой прогресс, используя балансовый отчет, в котором перечислены ваши активы или то, чем вы владеете, и ваши

Бюджеты

Термин бюджет некоторым людям неприятен, потому что он просто выглядит как работа. Но кто будет заботиться о ваших деньгах больше, чем вы? Все мы хотим знать, достаточно ли у нас денег, чтобы оплачивать счета, путешествовать, получать образование, покупать машину и т. д. Технически бюджет — это конкретный финансовый план на определенное время. Бюджеты состоят из трех элементов: доходов, сбережений и инвестиций и расходов.

д. Технически бюджет — это конкретный финансовый план на определенное время. Бюджеты состоят из трех элементов: доходов, сбережений и инвестиций и расходов.

Рисунок 10,7 Бюджет – это конкретный финансовый план на ограниченный период времени. Например, вы можете установить семейный бюджет на год.

Доход

Доход чаще всего поступает от нашей работы в виде бумажного или электронного чека. При указании своего дохода в ежемесячном бюджете вы должны использовать чистую заработную плату , также называемую вашим располагаемым доходом. Это единственные деньги, которые вы можете использовать для оплаты счетов. Если вы в настоящее время работаете, посмотрите на квитанцию об оплате труда или заявление. Вы найдете валовая заработная плата , затем часть денег вычитается за различные налоги, остается меньшая сумма — ваша чистая заработная плата. Иногда у вас есть возможность получить некоторые другие необязательные вычеты из вашей зарплаты, прежде чем вы получите чистую зарплату. Примеры необязательных вычетов включают 401 (k) или выплаты по медицинскому страхованию. Вы можете изменить эти суммы, но при расчете бюджета вам все равно следует использовать чистую заработную плату.

Примеры необязательных вычетов включают 401 (k) или выплаты по медицинскому страхованию. Вы можете изменить эти суммы, но при расчете бюджета вам все равно следует использовать чистую заработную плату.

Некоторые люди регулярно получают доход по нетрудоспособности, доход от социального обеспечения, доход от инвестиций, алименты, пособие на ребенка и другие формы выплат. Все это идет в доход. Во время учебы в школе вы можете получать поддержку от семьи, которая может считаться доходом. Вы также можете получать стипендии, гранты или студенческие ссуды.

Сбережения и инвестиции

Первый счет, который вы должны заплатить, это за себя. Вы должны себе сегодня и завтра. Это означает, что вы должны отложить определенную сумму денег для сбережений и инвестиций, прежде чем оплачивать счета и совершать дискреционные или необязательные покупки. Сбережения могут быть для чрезвычайного фонда или для краткосрочных целей, таких как образование, свадьба, путешествие или автомобиль. Инвестирование, такое как вложение денег в акции, облигации или недвижимость, предлагает более высокую прибыль при более высоком риске, чем деньги, сбереженные в банке. Инвестиции включают пенсионные счета, которые могут автоматически финансироваться за счет денег, вычитаемых из вашей зарплаты. Автоматические удержания из заработной платы — эффективный способ сэкономить деньги до того, как вы их получите. Установка сбережений в качестве приоритета гарантирует, что вы будете работать, чтобы заплатить себе так же усердно, как вы работаете, чтобы заплатить за машину или жилье. Деньги, которые вы «платите» за сбережения или инвестиции, вернут вам ваши деньги, плюс немного денег, заработанных на ваших деньгах. Сравните это со стоимостью покупки товара в кредит и выплатой ваших денег плюс проценты кредитору. Платить себе в первую очередь — это привычка, которая окупается!

Инвестирование, такое как вложение денег в акции, облигации или недвижимость, предлагает более высокую прибыль при более высоком риске, чем деньги, сбереженные в банке. Инвестиции включают пенсионные счета, которые могут автоматически финансироваться за счет денег, вычитаемых из вашей зарплаты. Автоматические удержания из заработной платы — эффективный способ сэкономить деньги до того, как вы их получите. Установка сбережений в качестве приоритета гарантирует, что вы будете работать, чтобы заплатить себе так же усердно, как вы работаете, чтобы заплатить за машину или жилье. Деньги, которые вы «платите» за сбережения или инвестиции, вернут вам ваши деньги, плюс немного денег, заработанных на ваших деньгах. Сравните это со стоимостью покупки товара в кредит и выплатой ваших денег плюс проценты кредитору. Платить себе в первую очередь — это привычка, которая окупается!

Сначала заплати себе! Делайте сбережения из каждой зарплаты или подарка.

Расходы

Расходы подразделяются на две категории. Один метод разделяет их на постоянные расходы и переменные расходы. Арендная плата, расходы на страхование и коммунальные услуги (электричество, вода) фиксированы: они стоят примерно одинаково каждый месяц и предсказуемы в зависимости от вашей договоренности с провайдером. С другой стороны, переменные расходы меняются в зависимости от ваших приоритетов и доступных средств; они включают в себя продукты, рестораны, планы сотовых телефонов, бензин, одежду и так далее. У вас есть хорошая степень контроля над вашими переменными расходами. Вы можете начать организовывать свои расходы, классифицируя каждую из них как фиксированную или переменную.

Один метод разделяет их на постоянные расходы и переменные расходы. Арендная плата, расходы на страхование и коммунальные услуги (электричество, вода) фиксированы: они стоят примерно одинаково каждый месяц и предсказуемы в зависимости от вашей договоренности с провайдером. С другой стороны, переменные расходы меняются в зависимости от ваших приоритетов и доступных средств; они включают в себя продукты, рестораны, планы сотовых телефонов, бензин, одежду и так далее. У вас есть хорошая степень контроля над вашими переменными расходами. Вы можете начать организовывать свои расходы, классифицируя каждую из них как фиксированную или переменную.

Второй способ классификации расходов состоит в том, чтобы идентифицировать их как потребности или желания. Ваши потребности на первом месте: еда, основная одежда, безопасное жилье, медицинское обслуживание и вода. Ваши желания приходят позже, если вы можете себе их позволить, придерживаясь плана сбережений. Желания могут включать еду в ресторане, дизайнерскую одежду, видеоигры, другие виды развлечений или новую машину. После того, как вы определили предмет как потребность или желание, вы должны проявить самообладание, чтобы не уступить своему желанию слишком много желаний.

После того, как вы определили предмет как потребность или желание, вы должны проявить самообладание, чтобы не уступить своему желанию слишком много желаний.

Мероприятия

Перечислите последние десять покупок, которые вы сделали, и поместите каждую из них в категорию, которую вы считаете правильной.

| Item | Need Expense $ | Want Expense $ | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 10.2 Как соотносятся ваши общие «необходимые» расходы с вашими общими «желательными» расходами? Должен ли кто-то из них измениться? Бюджеты составляются в виде диаграмм или электронных таблиц и часто выглядят так, как показано ниже.

Table

10.

Table

10. Сбалансируйте свой бюджетВы бы вынесли все свои деньги на улицу и подбросили их в воздух в ветреный день? Возможно нет. Мы хотим сохранить каждый цент и решить, куда мы хотим его направить. Наш бюджет позволяет нам найти место для каждого доллара. У нас не должно постоянно оставаться денег. Если мы это сделаем, нам следует подумать об увеличении наших сбережений и инвестиций. У нас также не должно быть отрицательного баланса, то есть у нас недостаточно средств для оплаты счетов. Если у нас не хватает денег, мы можем рассмотреть все три категории нашего бюджета: доходы, сбережения и расходы. Мы могли бы увеличить свой доход, устроившись на вторую работу или работая сверхурочно, хотя это редко рекомендуется наряду с курсовой работой в колледже. Затраты времени быстро становятся непосильными. Другой вариант — сократить сбережения, иначе всегда есть возможность сократить расходы. Другой, еще менее желательный вариант — взять долг, чтобы компенсировать дефицит. Обычно это лишь краткосрочное решение, которое усугубляет будущие месяцы и нехватку наличности, поскольку мы выплачиваем долг. Когда мы составляем бюджет на каждый последующий месяц, мы можем посмотреть, сколько мы фактически потратили в предыдущем месяце, и внести коррективы. Отслеживание общей картиныКогда вы думаете о том, чтобы стать более финансово обеспеченным, вы обычно рассматриваете свой собственный капитал или общую меру вашего богатства. Доходы, сбережения и инвестиции создают ваши активы, то есть ценные вещи, которыми вы владеете. Заемные деньги или долг увеличивают ваши обязательства или то, что вы должны. Если вы вычтете то, что вы должны, из того, что у вас есть, результатом будет ваш собственный капитал. Ваша цель — иметь больше, чем вы должны. Когда люди впервые заканчивают колледж и имеют студенческий долг, они часто должны больше, чем имеют.

Аналитический вопросМожете ли вы назвать области своей жизни, в которых вы теряете деньги, уплачивая комиссионные по своему текущему счету или проценты по кредитам? Какие действия вы могли бы предпринять, чтобы перестать раздавать деньги и вместо этого начать зарабатывать деньги?

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Обратите внимание, чем отличается первый бюджет от второго.

Обратите внимание, чем отличается первый бюджет от второго. 3

Этот бюджет сбалансирован, потому что все деньги учтены.

3

Этот бюджет сбалансирован, потому что все деньги учтены. 4

Обратите внимание, что в этом бюджете рестораны, телефон и газ стоят дороже, поэтому общие расходы превышают сумму, оставшуюся на них.

4

Обратите внимание, что в этом бюджете рестораны, телефон и газ стоят дороже, поэтому общие расходы превышают сумму, оставшуюся на них. Любой из этих вариантов в сочетании может работать.

Любой из этих вариантов в сочетании может работать. Но со временем и с хорошей финансовой стратегией они могут переломить эту ситуацию. Вы можете отслеживать информацию о своих активах, обязательствах и собственном капитале в балансовом отчете или части личного финансового отчета. Эта информация потребуется для получения ипотечного кредита или других видов кредитов. Чтобы ваш собственный капитал рос в положительном направлении, вы должны со временем увеличивать свои активы и уменьшать свои обязательства.

Но со временем и с хорошей финансовой стратегией они могут переломить эту ситуацию. Вы можете отслеживать информацию о своих активах, обязательствах и собственном капитале в балансовом отчете или части личного финансового отчета. Эта информация потребуется для получения ипотечного кредита или других видов кредитов. Чтобы ваш собственный капитал рос в положительном направлении, вы должны со временем увеличивать свои активы и уменьшать свои обязательства.