Коэффициент абсолютной ликвидности (формула по балансу)

Коэффициент абсолютной ликвидности и показатель текущей ликвидности служат основными критериями для ИФНС, оценивающей платежеспособность юрлица. Рассмотрим, что это за показатели и какое значение придается первому из них.

Что показывает ликвидность?

Понятие ликвидности применяют к процессу реализации имущества, принадлежащего юрлицу. По скорости этой реализации оно может делиться на продаваемое:

- Практически мгновенно (деньги и краткосрочные финвложения).

- Быстро (краткосрочная задолженность дебиторов).

- По истечении некоторого времени (запасы).

- Долго (внеоборотные активы).

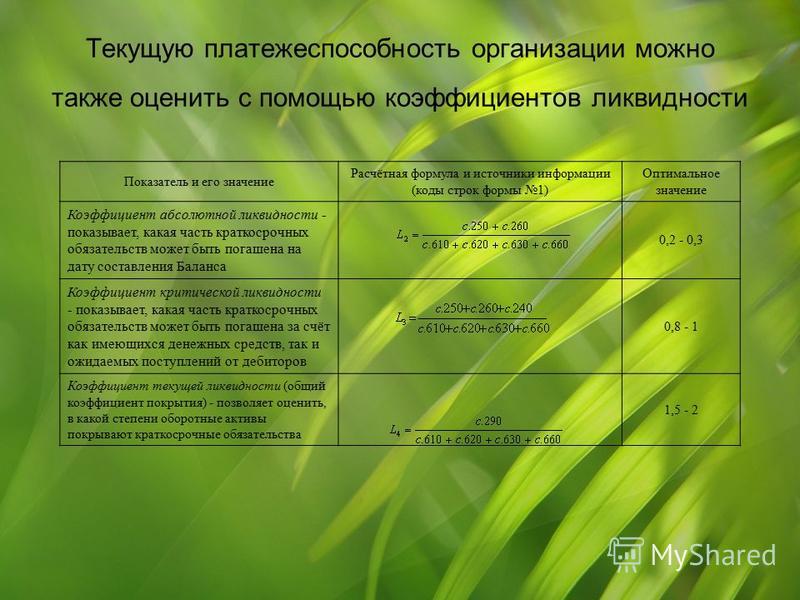

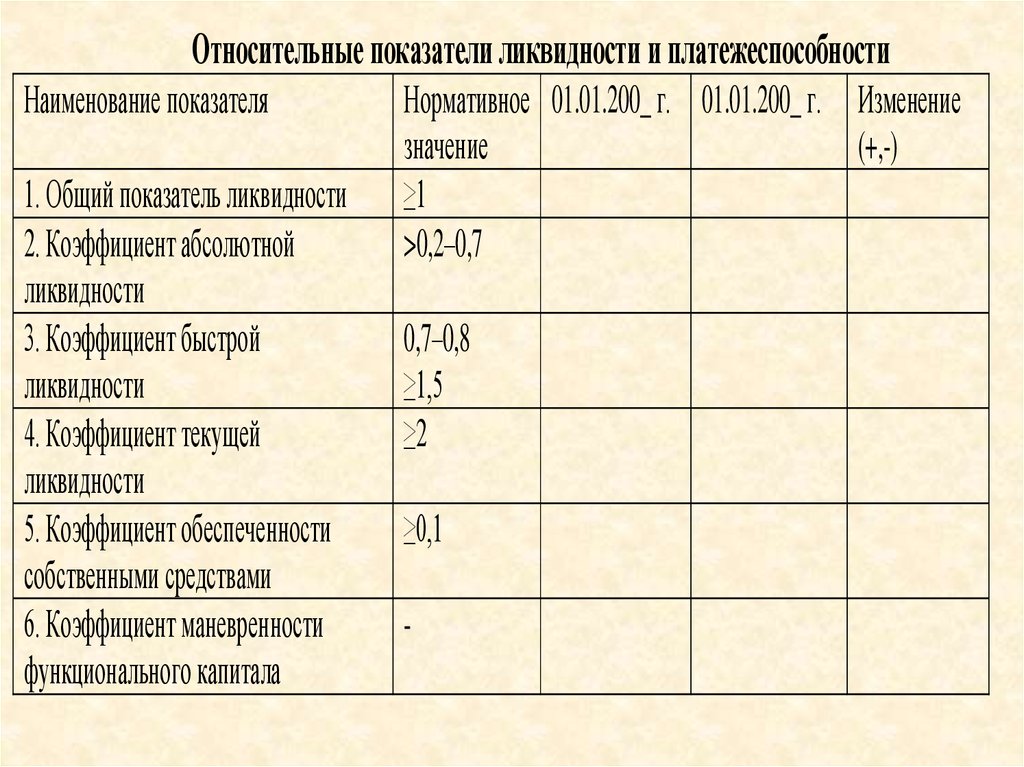

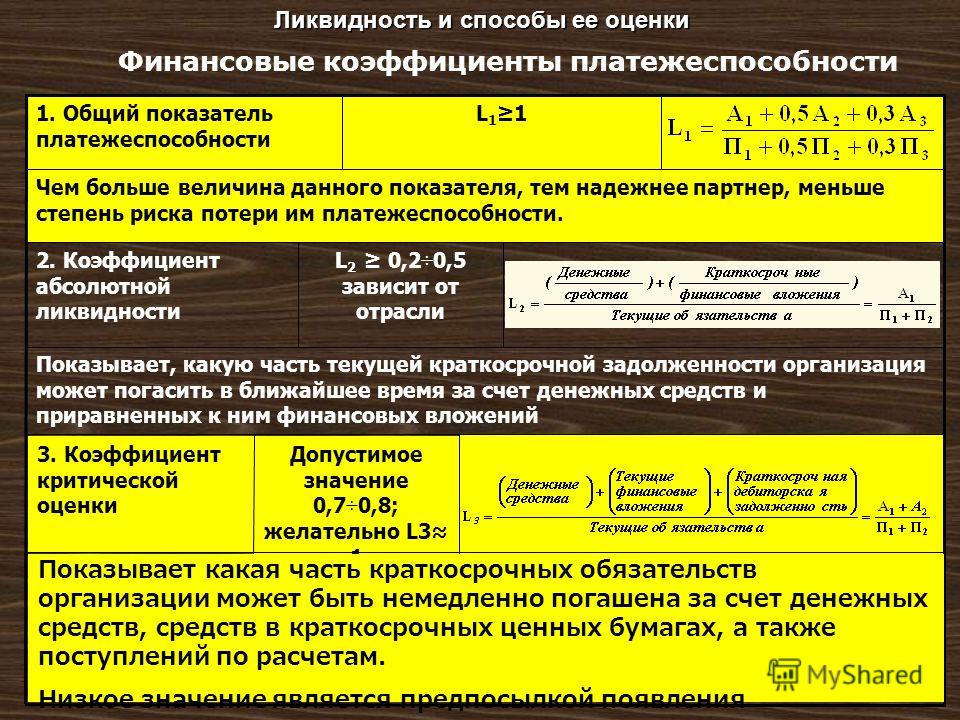

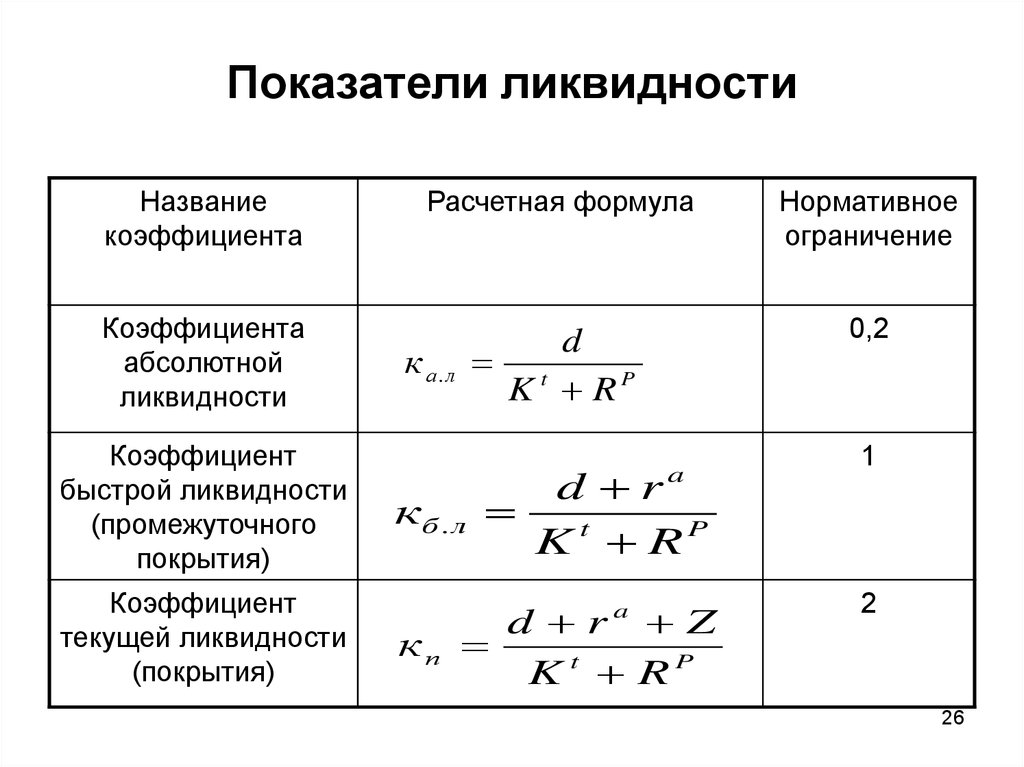

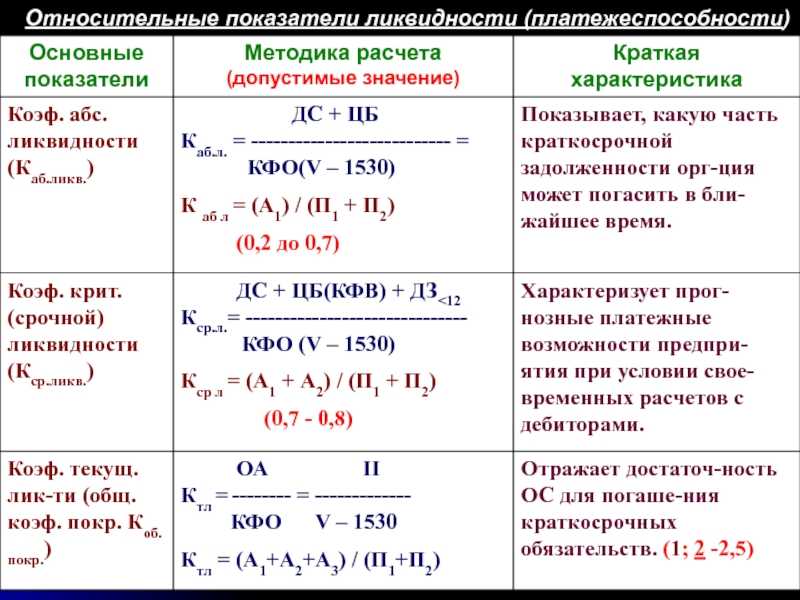

Применительно к первым трем видам имущества, составляющим оборотные активы, рассчитывают показатели, позволяющие оценить способность юрлица оплачивать имеющиеся у него краткосрочные долги. Эти расчетные характеристики называют коэффициентами ликвидности. Существует три основных их вида (в зависимости от скорости, с которой может быть переведено в деньги имущество, долженствующее обеспечить погашение существующих долгов): абсолютной, критической и текущей ликвидности.

Все эти коэффициенты используют при проведении анализа финансового состояния юрлица. Два из них (первый и последний) обязательны к расчету при оценке платежеспособности налогоплательщика, которую выполняет ИФНС по методике, содержащейся в приказе Минэкономразвития РФ от 21.04.2006 № 104.

О других показателях, рассчитываемых при проведении финансово-экономического анализа, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

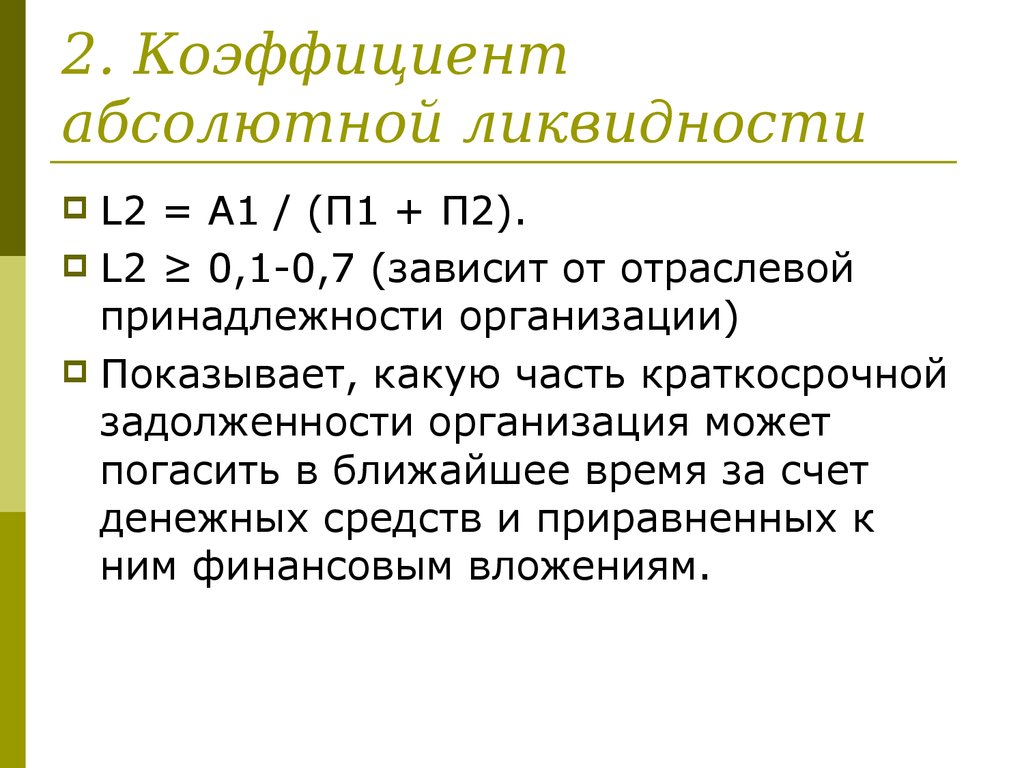

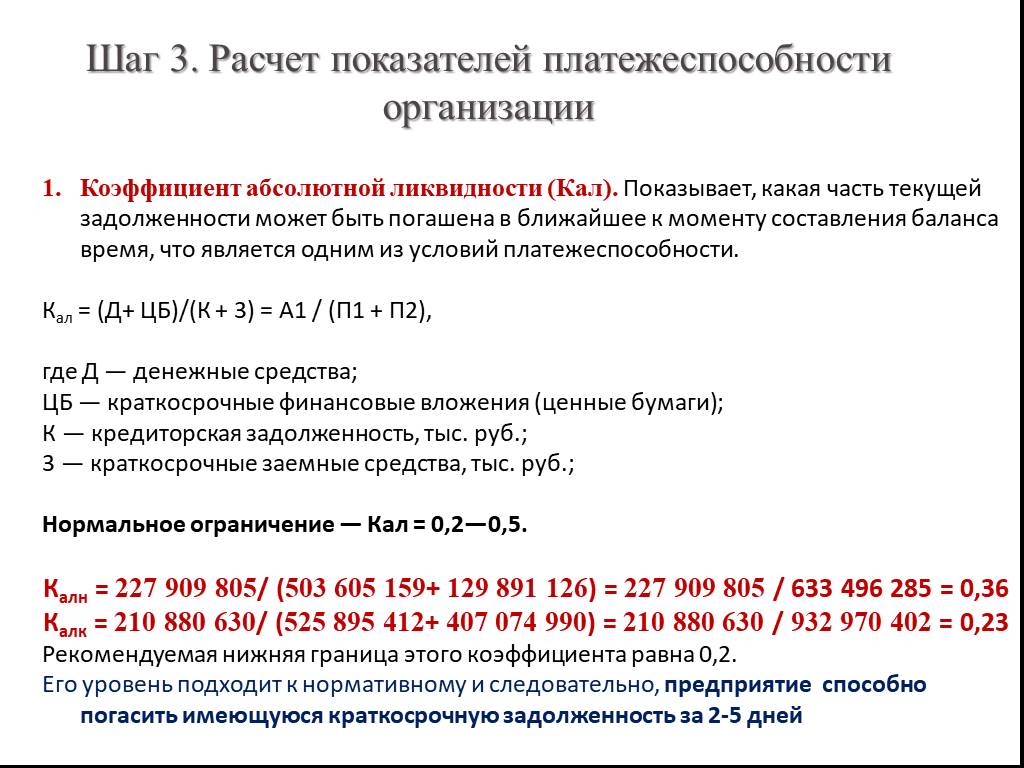

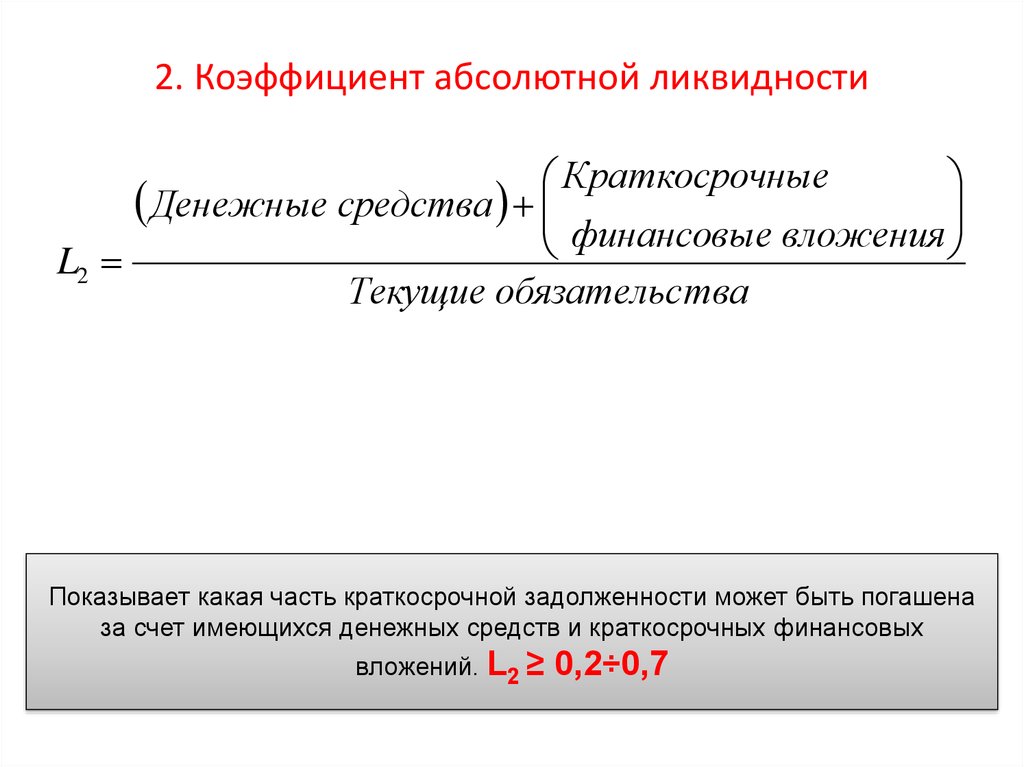

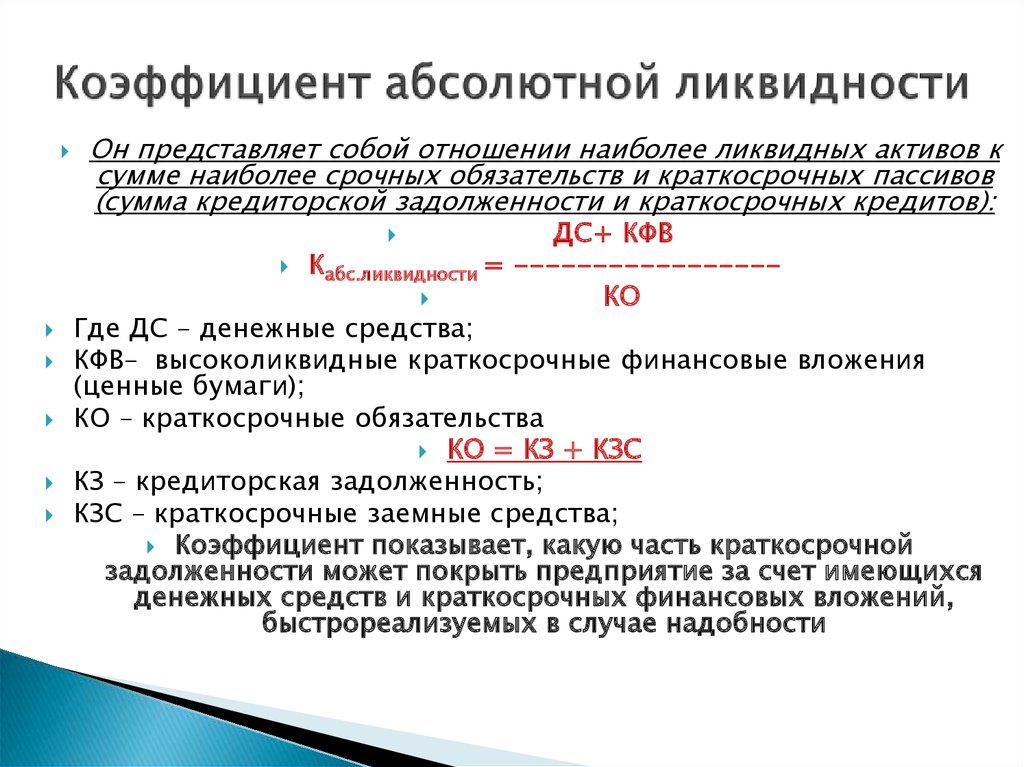

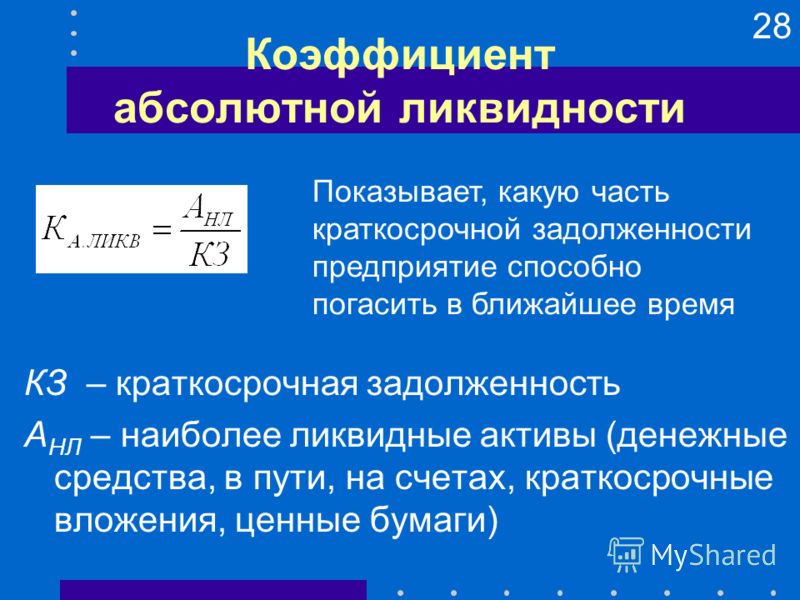

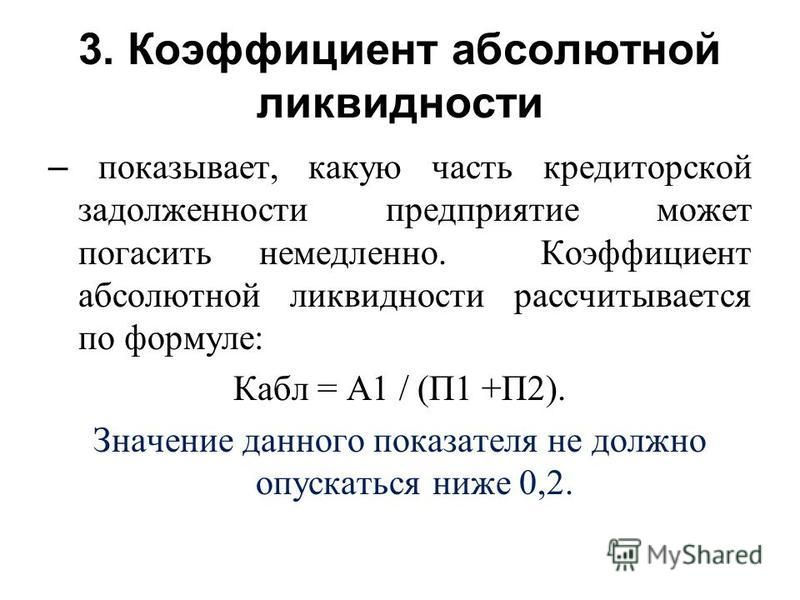

Коэффициент абсолютной ликвидности, о котором пойдет речь в нашей статье, отражает, какую долю существующих краткосрочных долгов возможно за счет средств предприятия погасить в кратчайшие сроки, использовав для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Как рассчитать абсолютную ликвидность?

Формула коэффициента абсолютной ликвидности представляет собой дробь, в числитель которой попадает сумма легко реализуемого имущества, а в знаменатель – объем краткосрочных долгов.

- Равным всей итоговой сумме по разделу V бухбаланса (т. е. общей сумме краткосрочных обязательств):

КЛабс = (ДенСр +КрФинВл) / КрОбяз,

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочныхфинвложений;

КрОбяз – общая сумма краткосрочных обязательств.

- Равной величине реально существующих долгов (т. е. числящейся краткосрочной задолженности по заемным средствам, а также по обычным долгам перед поставщиками и прочим долгам):

КЛабс = (ДенСр + КрФинВл) / (КрКр + КрКредЗад + ПрОб),

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочных финвложений;

КрКр – сумма краткосрочных заемных средств;

КрКрЗд – сумма краткосрочной задолженности кредиторам;

ПрОб – сумма прочих краткосрочных обязательств.

Во второй формуле знаменатель также может быть представлен как общая сумма краткосрочных обязательств, уменьшенная на величину доходов будущих периодов и оценочных обязательств, которые реальными долгами не являются. При существенности двух последних сумм они могут исказить смысл расчета коэффициента. Формула при такой замене знаменателя приобретет, соответственно, иной вид, хотя результат получится тот же, что и в приведенном нами в условных обозначениях варианте.

Если в обоих вышеуказанных расчетах буквенные обозначения заменить на номера соответствующих строк бухбаланса, то получим алгоритмы определения коэффициента абсолютной ликвидности в формулах по балансу:

- От общей суммы краткосрочных обязательств:

КЛабс = (1250 +1240) / 1500,

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1500 – номер строки бухбаланса с итоговой суммой краткосрочных обязательств.

- От величины реально существующих долгов:

КЛабс = (1250 + 1240) / (1510 + 1520 + 1550),

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1510 – номер строки бухбаланса по краткосрочным заемным средствам;

1520 – номер строки бухбаланса по краткосрочной задолженности кредиторам;

1550 – номер строки бухбаланса по прочим краткосрочным обязательствам.

О том, какими правилами нужно руководствоваться при заполнении строк действующей формы бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Норма для коэффициента

Нормальным значением коэффициента считается нахождение его в пределах от 0,2 до 0,5. Это означает, что от 20 до 50% краткосрочных долгов юрлицо способно погасить в кратчайшие сроки по первому требованию кредиторов. Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности. Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности. Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Как изменить значение ликвидности?

К повышению показателя приводит рост величин, указанных в числителе формулы расчета (денег и краткосрочных финвложений), и уменьшение значений, составляющих ее знаменатель (краткосрочных обязательств).

зачем нужен и как его правильно провести, какие коэффициенты существуют и как их считать

Иногда компании сталкиваются с финансовыми проблемами, например с нехваткой свободных денег. Чтобы понять, почему возникают такие ситуации и как избежать их в будущем, стоит провести оценку ликвидности баланса. Разбираем, как это сделать.

Что такое ликвидность баланса

На языке бизнеса баланс — это таблица, где собрана информация о стоимости активов и обязательствах компании. Ликвидность баланса показывает, как быстро компания может продать свои активы, чтобы заплатить по своим долгам.

Что такое баланс

Вот для чего используют показатель ликвидности баланса:

- банки с помощью ликвидности оценивают, сможет ли компания расплатиться в срок по кредиту;

- инвесторам показатель помогает понять, стоит ли вкладывать деньги в компанию;

- собственникам бизнеса ликвидность помогает держать руку на пульсе, чтобы всегда иметь нужное количество денег на выплаты сотрудникам, поставщикам и кредиторам.

Ликвидность баланса предприятия рассчитывают по данным бухгалтерского или управленческого учета. Алгоритм расчета одинаковый.

Чтобы понять реальное положение дел, лучше использовать данные управленческого учета. Он дает более точную информацию о стоимости активов, которыми владеет компания. При расчете по бухгалтерскому балансу могут быть погрешности: чаще всего имущество отражается в нем по стоимости ниже рыночной. В статье все примеры показываем на основе управленческого баланса.

Как рассчитать ликвидность баланса компании

Баланс состоит из двух равных частей: активов и пассивов. Имущество компании отражено в активах баланса, а обязательства — в пассивах.

Имущество компании отражено в активах баланса, а обязательства — в пассивах.

Активы — это деньги на счетах и в кассе, оборудование, транспорт, недвижимость, дебиторская задолженность, запасы, лицензии, товарные знаки, вклады в банках.

Что такое активы

Оборотными активами компании считаются деньги и вклады в банках, краткосрочная и долгосрочная дебиторская задолженность, сырье и готовая продукция на складе.

Пассивы — это собственный капитал и обязательства. Например, займы, лизинги, кредиторская задолженность, задолженность перед сотрудниками.

Чтобы определить ликвидность баланса, удобно использовать такой алгоритм:

- Распределить активы и пассивы на четыре группы.

- Рассчитать коэффициенты ликвидности, используя группировку активов и пассивов.

Рассмотрим каждый шаг по очереди.

Группировка активов и пассивов

Активы группируют по скорости, как быстро их можно продать и получить деньги.

| Группа активов | Что входит |

|---|---|

| А1 — высоколиквидные активы | Деньги на счетах и в кассе. Депозиты до востребования |

| А2 — быстрореализуемые активы | Краткосрочная дебиторская задолженность — до 12 месяцев |

| А3 — медленнореализуемые активы | Готовая продукция. Сырье на складе. Дебиторская задолженность со сроком выплаты больше 12 месяцев |

| А4 — труднореализуемые активы | Оборудование. Недвижимость |

Пассивы распределяют по сроку, как быстро нужно вернуть деньги кредиторам.

| Группа пассивов | Что входит |

|---|---|

| П1 — срочные пассивы | Долги перед поставщиками и подрядчиками, персоналом, государством. Аренда. Дивиденды |

| П2 — среднесрочные пассивы | Кредиты со сроком погашения меньше года |

| П3 — долгосрочные пассивы | Кредиты со сроком погашения больше года |

| П4 — постоянные пассивы | Собственный капитал |

Суть группировки — рассчитать, сколько в сумме у компании есть активов и пассивов по каждой категории. Дальше эти цифры будут использоваться в расчете коэффициентов.

Дальше эти цифры будут использоваться в расчете коэффициентов.

Расчет коэффициентов ликвидности

Наиболее часто используют такие показатели:

- Коэффициент текущей ликвидности.

- Коэффициент быстрой ликвидности.

- Коэффициент абсолютной ликвидности.

Чем выше коэффициенты, тем больше у бизнеса денег, чтобы финансировать свои бизнес-процессы, и тем меньше риски, что возникнет кассовый разрыв — ситуация, когда бизнес прибыльный, но компании временно не хватает денег.

Анализировать ликвидность баланса лучше всего не реже чем раз в месяц. За показателями важно следить в динамике, тогда при значениях ниже нормы будет возможность обдумать и вовремя исправить ситуацию.

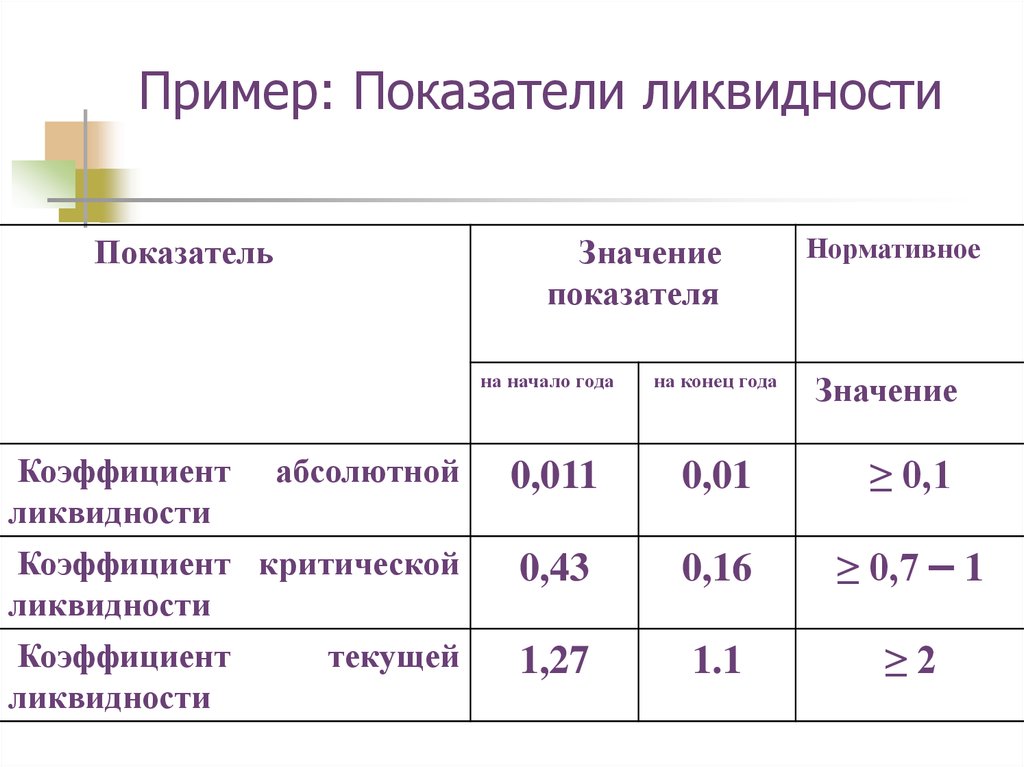

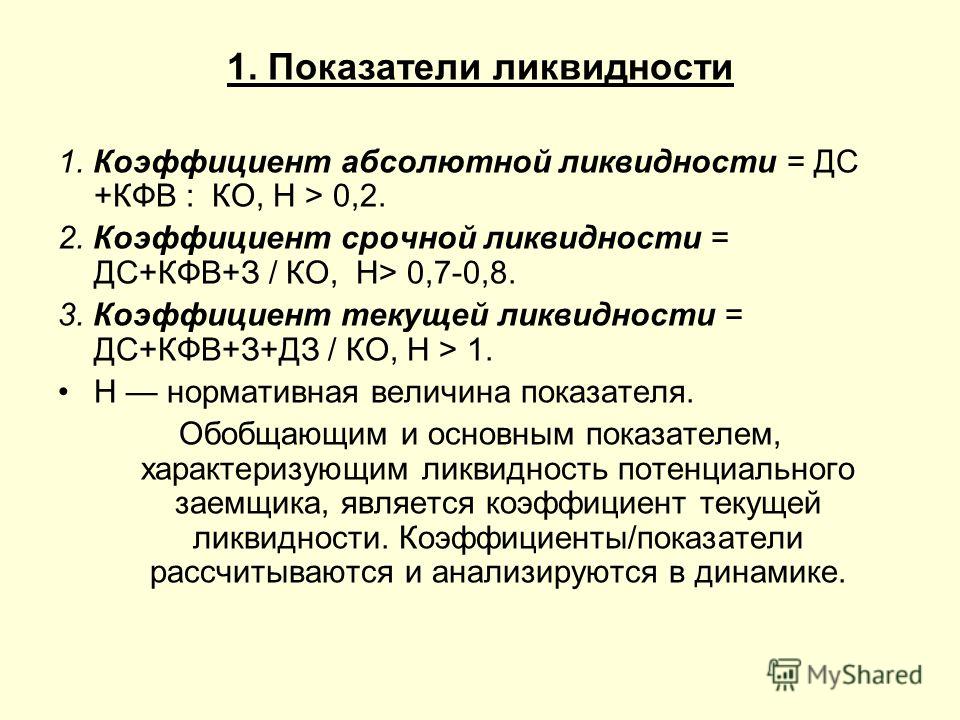

Коэффициент текущей ликвидности показывает, какую часть краткосрочной задолженности компания может погасить в течение года за счет оборотных активов.

Если коэффициент меньше либо равен 1, это опасная ситуация. Он означает, что денег на счетах, вкладах и от продажи всего сырья и товаров не хватит, чтобы покрыть краткосрочные обязательства. Компания не только не сможет финансировать бизнес-процессы, но и будет должником.

Компания не только не сможет финансировать бизнес-процессы, но и будет должником.

При коэффициенте от 1 до 1,5 компания может погасить свои обязательства сроком до года. А вот денег для текущей работы и развития может не хватить.

Коэффициент более 1,5 означает, что компания может выплатить все свои долги и после этого еще останется больше 50% от суммы обязательств. Это значит, что у компании есть деньги для работы и развития и не возникнет кассовых разрывов и просроченных долгов.

Коэффициент быстрой ликвидности показывает, может ли компания погасить обязательства за счет денег и краткосрочной дебиторской задолженности.

Если коэффициент меньше либо равен 1, компании не хватает «живых» денег и тех, что должны контрагенты, чтобы погасить краткосрочные обязательства. Например, может возникнуть кассовый разрыв, если покупатели задержат оплату товаров, услуг или работ.

Коэффициент больше 1 означает, что у компании есть деньги на счетах или депозиты, нет проблем с оплатами от покупателей. Всей этой суммы хватает, чтобы полностью погасить краткосрочные обязательства. Компании не надо волноваться, если возникнут небольшие задержки в оплате товара.

Всей этой суммы хватает, чтобы полностью погасить краткосрочные обязательства. Компании не надо волноваться, если возникнут небольшие задержки в оплате товара.

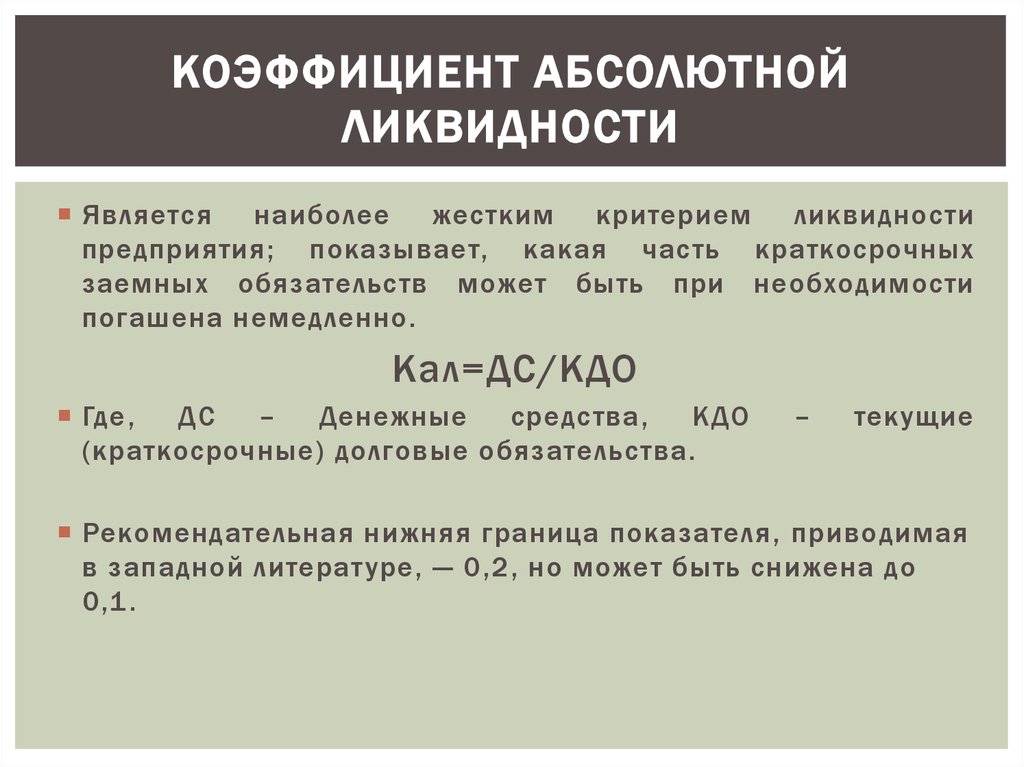

Коэффициент абсолютной ликвидности показывает, есть ли у компании деньги, чтобы погасить краткосрочные обязательства прямо сейчас.

Минимальное нормальное значение коэффициента — 0,2.

Например, кредиторы требуют от компании немедленно погасить долг. У нее есть только деньги на счете, наличные и вклад в банке. Если она сможет покрыть этими деньгами хотя бы 20% от задолженности, значит, абсолютная ликвидность в норме.

Если этот коэффициент меньше 0,2, значит, компания не может даже частично рассчитаться с долгами сразу, а, например, ей придется подождать, пока на счет не придут деньги от контрагентов.

Это не критичная ситуация, потому что на практике величина абсолютной ликвидности может быстро меняться. Например, в момент расчета у компании нет свободных денег в обороте, но в течение нескольких дней заказчики расплатятся за товары или услуги. При низком коэффициенте абсолютной ликвидности надо следить, чтобы покупатели оплачивали товар вовремя, без задержек.

При низком коэффициенте абсолютной ликвидности надо следить, чтобы покупатели оплачивали товар вовремя, без задержек.

Что делать, если коэффициенты ликвидности ниже нормы

Чтобы повысить ликвидность баланса, надо стремиться, чтобы денег — самых высоколиквидных активов — было больше, а краткосрочных обязательств — меньше. Для это есть несколько способов.

Способы, как увеличить количество денег в обороте:

- договориться с клиентами на более короткие сроки оплаты или перейти на работу по предоплате;

- контролировать товары и запасы, следить за их оборачиваемостью. Так, на складе компании могут несколько лет лежать непроданные запасы товара. Если компания продаст их с дисконтом, она получит деньги в оборот и освободит склад;

- договориться об оплате частями крупных покупок, чтобы не выводить крупную сумму из оборота. Например, при покупке дорогого программного обеспечения;

- своевременно обновлять оборудование. Если оборудование сильно устареет, его придется только списать или продать на металлолом.

А так его можно было бы продать по более высокой цене.

А так его можно было бы продать по более высокой цене.

Способы, как уменьшить краткосрочную задолженность:

- переводить краткосрочные обязательства в долгосрочные. Например, взять грузовой автомобиль в лизинг на три года вместо покупки в рассрочку на шесть месяцев;

- следить, чтобы кредиторская задолженность была длиннее дебиторской. Например, платить за сырье поставщикам в течение двух недель после отгрузки, а с покупателями работать по предоплате. Запас в 14 дней поможет избежать кассовых разрывов;

- дорогие покупки — недвижимость, автомобили, оборудование — лучше оформлять в кредит на несколько лет, а краткосрочные кредиты брать только для пополнения оборотных средств.

Это общие советы, но у каждого бизнеса уникальная ситуация. Более точные рекомендации может дать только эксперт, когда оценит финансовые показатели.

Пример расчета и анализа ликвидности баланса компании

Теперь применим теорию на примере. Допустим, надо провести оценку ликвидности баланса архитектурного бюро.

Бизнес-процесс компании выглядит так:

- Бюро получает авансы от заказчиков.

- Часть денег выдает архитекторам.

- Они выполняют и сдают работу.

- Бюро получает оставшуюся сумму денег по договору и выплачивает остаток за работы сотрудникам.

Шаг 1. Группируем активы по степени ликвидности, а пассивы — по сроку возврата.

У бюро есть такие активы: мебель и оргтехника в офисе, деньги на счетах, задолженности заказчиков, выданные авансы сотрудникам, вклады в банке, а также проекты, которые уже выполнены архитекторами, но еще не согласованы с заказчиком.

К пассивам относятся собственный капитал и обязательства бюро — задолженность по налогам, зарплате сотрудникам, авансы заказчиков за проекты. Долгосрочных или краткосрочных кредитов у бюро нет.

Группировка активов и пассивов бюро

| Показатель | Значение | К какой группе активов и пассивов относится |

|---|---|---|

| Деньги на счете и в кассе и депозит | 11 000 000 ₽ | А1 |

| Задолженность заказчиков и авансы, выданные сотрудникам | 6 000 000 ₽ | А2 |

| Незавершенное производство: работы, выполненные сотрудниками, но еще не принятые заказчиком | 4 000 000 ₽ | А3 |

| Основные средства: мебель и оргтехника | 4 000 000 ₽ | А4 |

| Задолженность по налогам, зарплате сотрудникам | 3 000 000 ₽ | П1 |

| Авансы, которые перевели заказчики | 11 000 000 ₽ | П2 |

| Долгосрочные обязательства | 0 ₽ | П3 |

| Собственный капитал | 11 000 000 ₽ | П4 |

Шаг 2. Считаем и анализируем коэффициенты ликвидности.

Считаем и анализируем коэффициенты ликвидности.

Коэффициент текущей ликвидности: (11 000 000 ₽ + 6 000 000 ₽ + 4 000 000 ₽) / (3 000 000 ₽ + 11 000 000 ₽) = 1,5.

Коэффициент 1,5 говорит о том, что, если компания погасит свои краткосрочные обязательства, она останется с небольшим оборотным капиталом. Возможно, его не хватит для дальнейшей работы. Над этим показателем стоит поработать — расскажем об этом чуть ниже.

Коэффициент быстрой ликвидности: (11 000 000 ₽ + 6 000 000 ₽) / (3 000 000 ₽ + 11 000 000 ₽) = 1,21.

Этот коэффициент в пределах нормы, тут все хорошо.

Коэффициент абсолютной ликвидности: (11 000 000 ₽) / (3 000 000 ₽ + 11 000 000 ₽) = 0,78.

Он тоже в пределах нормы. Значит, в компании достаточно денег на счетах и вкладах.

Шаг 3. Анализируем, как повысить ликвидность баланса.

Компании надо работать с показателем текущей ликвидности. Проблема возникла, скорее всего, потому, что сейчас в работе бюро много проектов — много авансов от заказчиков и незавершенного производства. Возможно, сотрудники перегружены и не успевают сдавать работу вовремя.

Возможно, сотрудники перегружены и не успевают сдавать работу вовремя.

Это можно решить несколькими способами:

- Взять под контроль сроки сдачи проектов: не затягивать выполнение работ, мотивировать сотрудников делать их вовремя.

- Если есть проекты длительностью больше 2—3 месяцев, можно разбить работы на этапы по 1 месяцу, подписать акт о выполненных работах по каждому этапу проекта и перевести оплату из дебиторской задолженности в выручку.

- Поработать с дебиторской задолженностью: не давать заказчикам длительных рассрочек и контролировать, чтобы бюро вовремя получало оплату за заказы.

После проведенного анализа ликвидности бюро стоит следить за показателями каждый месяц. Это поможет на ранних этапах увидеть проблемы и исключить риски кассовых разрывов и неплатежей.

Предложение ТинькоффКредиты до 15 000 000 ₽ от 8,9% годовых

- Все в онлайне, не нужно ездить в банк

- Клиентам Тинькофф Бизнеса решение по кредиту — от двух минут

- Предварительное решение без открытия счета в Тинькофф

Коэффициент ликвидности — типы, формулы и примеры коэффициента ликвидности

Когда дело доходит до финансирования, ликвидность является важным аспектом, который следует учитывать. И коэффициент ликвидности является важным инструментом бухгалтерского учета, который используется для определения способности заемщика погашать текущую задолженность. Проще говоря, этот коэффициент отражает, может ли физическое или юридическое лицо погасить краткосрочные взносы без какой-либо внешней финансовой помощи.

И коэффициент ликвидности является важным инструментом бухгалтерского учета, который используется для определения способности заемщика погашать текущую задолженность. Проще говоря, этот коэффициент отражает, может ли физическое или юридическое лицо погасить краткосрочные взносы без какой-либо внешней финансовой помощи.

Принимая во внимание ликвидные активы, текущие финансовые обязательства анализируются для подтверждения предела безопасности компании.

Виды коэффициентов ликвидностиОбладание значительным объемом ликвидных активов дает возможность своевременно погашать краткосрочные финансовые обязательства. Вот доступные типы коэффициентов ликвидности –

- Коэффициент текущей ликвидности

Коэффициент текущей ликвидности означает финансовую способность компании погасить текущие обязательства за счет оборотных средств. Здесь текущие активы включают денежные средства, запасы, дебиторскую задолженность, предоплаченные расходы, рыночные ценные бумаги, депозиты и т.

Формула:

Коэффициент текущей ликвидности = текущие активы / текущие обязательства

Любой коэффициент текущей ликвидности ниже 1 подразумевает отрицательные финансовые результаты для этого бизнеса или физического лица. Коэффициент текущей ликвидности ниже единицы свидетельствует о неспособности человека погасить текущие денежные обязательства своими активами.

Пример коэффициента текущей ликвидности:

| Текущие активы | Краткосрочные обязательства | |

| рупий. 260 крор | рупий. 130 крор | рупий. 260 крор / рупий. 130 крор = 2:1 |

- Быстрое соотношение или Кислотное соотношение

Коэффициент быстрой ликвидности или коэффициент кислотности — это еще один коэффициент ликвидности , который определяет текущую доступную ликвидность компании. При расчете коэффициента быстрой ликвидности учитываются легко конвертируемые (в наличных деньгах) ликвидные ценные бумаги и текущие денежные средства. Следовательно, запасы исключаются, когда речь идет о коэффициенте кислотности.

При расчете коэффициента быстрой ликвидности учитываются легко конвертируемые (в наличных деньгах) ликвидные ценные бумаги и текущие денежные средства. Следовательно, запасы исключаются, когда речь идет о коэффициенте кислотности.

Формула:

- Коэффициент быстрой ликвидности = (рыночные ценные бумаги + свободные денежные средства и/или их эквиваленты + дебиторская задолженность) / текущие обязательства

- Коэффициент быстрой ликвидности = (оборотные активы – запасы) / текущие обязательства

Коэффициент быстрой ликвидности 1:1 является идеальным и отражает стабильное финансовое положение компании.

Пример коэффициента быстрой ликвидности:

| Сведения об оборотных средствах | Сумма в крор | |

| Денежные средства и их эквивалент | рупий. 65 000 | |

| Товарные ценные бумаги | рупий. 15 000 15 000 | |

| Дебиторская задолженность | рупий. 35 000 | |

| Инвентарь | рупий. 45 000 | |

| Итого оборотные средства | рупий. 160 000 | |

| Итого текущие обязательства | рупий. 60 000 | |

| Коэффициент текущей ликвидности | Согласно формуле 1 = (65 000 рупий + 15 000 рупий + 35 000 рупий)/ рупий. 60 000 = рупий. 115 000 рупий. 60 000 = 1,91 По формуле 2 = (160 000 рупий – 45 000 рупий)/рупий. 60 000 = рупий. 115 000 рупий. 60 000 = 1,91 | |

- Денежный коэффициент

Соотношение денежных средств или их эквивалентов измеряет наиболее ликвидные активы компании, такие как денежные средства и их эквиваленты, по отношению ко всем текущим обязательствам заинтересованной компании. Поскольку деньги являются наиболее ликвидной формой активов, этот коэффициент показывает, насколько быстро и до какого предела компания может погасить свои текущие взносы с помощью своих легкодоступных активов.

Поскольку деньги являются наиболее ликвидной формой активов, этот коэффициент показывает, насколько быстро и до какого предела компания может погасить свои текущие взносы с помощью своих легкодоступных активов.

Формула:

Коэффициент наличности = Денежные средства и их эквиваленты / Краткосрочные обязательства

- Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности сопоставляет ликвидные ценные бумаги, денежные средства и их эквиваленты с текущими обязательствами. Предприятия должны стремиться к абсолютному коэффициенту ликвидности 0,5 или выше.

Формула:

Коэффициент абсолютной ликвидности = (Денежные средства и их эквивалент + ликвидные ценные бумаги)/текущие обязательства

Пример коэффициента абсолютной ликвидности

| Сведения о ликвидных активах | Сумма в крор | |

| Денежные средства и их эквивалент | рупий. | |

| Товарные ценные бумаги | рупий. 75 000 | |

| Дебиторская задолженность | рупий. 90 000 | |

| Инвентарь | рупий. 1 00 000 | |

| Текущие ликвидные активы | рупий. 4 30 000 | |

| Особенности краткосрочных обязательств | Сумма | |

| Кредиторская задолженность | рупий. 90 000 | |

| Банковский овердрафт | рупий. 80 000 | |

| Непогашенные расходы | рупий. 30 000 | |

| Кредиторы | рупий. 1 00 000 | |

| Итого текущие обязательства | рупий. 3 00 000 | |

| Коэффициент абсолютной ликвидности | (1 65 000 рупий + 75 000 рупий)/рупий. 3 00 000 3 00 000= рупий. 2 40 000 рупий. 3 00 000 =0,8 | |

- Базовый коэффициент защиты

Базовый коэффициент защиты — это бухгалтерский показатель, который определяет, сколько дней компания может работать на свои денежные расходы без какой-либо внешней финансовой помощи. Его также называют периодом защитного интервала и базовым защитным интервалом.

Формула:

Базовый коэффициент защиты = текущие активы/ежедневные операционные расходы

Оборотные активы = ликвидные ценные бумаги + денежные средства и их эквиваленты + дебиторская задолженность

Ежедневные операционные расходы = (годовые операционные расходы – неденежные расходы)/ 365

Пример базового коэффициента защиты:

| Сведения о ликвидных активах | Сумма в крор | |

| Денежные средства и их эквивалент | рупий. 1 05 000 1 05 000 | |

| Товарные ценные бумаги | рупий. 55 000 | |

| Дебиторская задолженность | рупий. 80 000 | |

| Текущие ликвидные активы | рупий. 2 40 000 | |

| В частности ежедневные операционные расходы | Сумма | |

| Годовые эксплуатационные расходы | рупий. 5 00 000 | |

| Безналичные расходы | рупий. 70 000 | |

| Ежедневные операционные расходы | рупий. 4,30,000/365 = 1178 | |

| Базовый коэффициент защиты | руб. 240000/1178 = 203 | |

- Базовый коэффициент ликвидности

В отличие от всех вышеприведенных коэффициентов, коэффициент базовой ликвидности не связан с финансовым положением компании. Напротив, это индивидуальный финансовый коэффициент, обозначающий временную шкалу того, как долго семья может финансировать свои потребности за счет своих ликвидных активов. Желателен минимум 3 месяца денежного резерва.

Напротив, это индивидуальный финансовый коэффициент, обозначающий временную шкалу того, как долго семья может финансировать свои потребности за счет своих ликвидных активов. Желателен минимум 3 месяца денежного резерва.

Формула:

Базовый коэффициент ликвидности = Денежные активы / ежемесячные расходы

Важность коэффициента ликвидностиКак полезный финансовый показатель, коэффициент ликвидности помогает понять финансовое положение компании.

- Коэффициент ликвидности помогает понять денежное богатство компании. Это также помогает понять краткосрочное финансовое положение. Более высокий коэффициент предполагает стабильность компании. И наоборот, плохое соотношение несет в себе риск денежных убытков.

- Это соотношение дает полное представление об операционной системе заинтересованной компании. Он показывает, насколько эффективно и результативно компания продает свой продукт или услуги, чтобы превратить запасы в денежные средства.

С помощью этого коэффициента компания может улучшить производственную систему, спланировать лучшее хранение запасов, чтобы избежать потерь, и подготовить эффективные накладные расходы.

С помощью этого коэффициента компания может улучшить производственную систему, спланировать лучшее хранение запасов, чтобы избежать потерь, и подготовить эффективные накладные расходы. - Финансовая устойчивость компании также зависит от ее менеджмента. Следовательно, учитывая этот коэффициент, компания также может оптимизировать эффективность своего управления в соответствии с требованиями потенциальных кредиторов.

- С помощью этого коэффициента руководство компании также может работать над улучшением своих требований к оборотному капиталу.

- Подобно количеству ликвидных активов, качество также играет решающую роль. Этот коэффициент учитывает только сумму текущих активов компании. Таким образом, целесообразно рассматривать другие учетные показатели наряду с коэффициентами ликвидности для анализа ликвидности компании.

- 9Коэффициент ликвидности 0003 включает запасы для расчета ликвидности компании.

Однако это может привести к просчету из-за завышенной оценки. Более высокие запасы также могут быть причиной меньшего количества продаж. Следовательно, расчет запасов может не обеспечивать реальную ликвидность компании.

Однако это может привести к просчету из-за завышенной оценки. Более высокие запасы также могут быть причиной меньшего количества продаж. Следовательно, расчет запасов может не обеспечивать реальную ликвидность компании. - Этот коэффициент также может быть результатом творческого учета, поскольку он включает только информацию балансового отчета. Чтобы понять финансовое положение организации, аналитики должны выйти за рамки данных в балансе, чтобы выполнить анализ.0003 Анализ коэффициента ликвидности .

- В чем разница между платежеспособностью и ликвидностью?

Ликвидность означает деньги, которые покрывают краткосрочные финансовые обязательства компании. Напротив, платежеспособность подразумевает способность организации погасить весь долг, продолжая бизнес-операции. Коэффициент ликвидности является неотъемлемой частью счета платежеспособности компании.

- Каков идеальный коэффициент текущей ликвидности?

Если коэффициент текущей ликвидности больше 1, то он считается идеальным. Более высокий коэффициент текущей ликвидности указывает на лучшую ликвидную позицию компании.

- Что считается SLR?

Государственные ценные бумаги, такие как облигации, денежные средства и золото, считаются активами для поддержания SLR или установленного законом коэффициента ликвидности в соответствии с рекомендациями RBI.

- Какой самый ликвидный актив?

Наличные – самый ликвидный актив в мире. Более высокая сумма денежных средств указывает на более высокий коэффициент ликвидности компании. Это означает, что заинтересованная компания готова выполнить любое краткосрочное финансовое обязательство без какой-либо внешней финансовой поддержки.

Анализ коэффициента: классификация коэффициента ликвидности

20 августа 2014 г. Автор: EduPristine

Автор: EduPristine

Поделись со своей сетью!

В нашем предыдущем сообщении в блоге мы обсуждали анализ отношений. В этом сообщении блога мы объясним классификацию коэффициентов и обсудим коэффициент ликвидности.

Коэффициенты классифицируются по признаку сторон их применения. Бухгалтерские коэффициенты используются для обозначения финансового положения фирмы. Коэффициенты классифицируются:

На основе баланса

на основе учетной записи прибыли и убытков

На основе смешанного заявления

Выше Коэффициент ликвидности Коэффициент рентабельности Коэффициент оборачиваемости Коэффициент платежеспособности Объем, на который может быть направлена краткосрочная платежеспособность обязательства краткосрочного характера в деньги, для целей как ликвидность. Что касается получения указания на способность фирмы погасить свои текущие обязательства, полезность коэффициентов ликвидности играет важную роль. Отношения между текущими активами и текущими обязательствами устанавливаются Коэффициентами текущей ликвидности. . Он пытается измерить способность фирмы выполнять свои текущие обязательства. Текущие активы и краткосрочные обязательства состоят из двух основных компонентов этого коэффициента. Активы, которые могут быть легко обращены в денежные средства в течение периода времени менее года, можно назвать текущими активами. В то время как, наоборот, текущие обязательства охватывают те обязательства, которые могут быть погашены в течение года. Коэффициент текущей ликвидности = Текущие активы / Текущие обязательства Идеальный коэффициент текущей ликвидности равен 2:1 . Преимущества коэффициента тока: IT Измеряет ликвидность фирмы Она представляет собой позицию оборотного капитала фирмы Это представляет ликвидность компании Это представляет собой поле безопасности . говорит нам о краткосрочной платежеспособности фирмы. Недостатки коэффициента текущей ликвидности: Его точность может быть сдерживающей, поскольку относится к разным видам деятельности, в зависимости от варианта факторов Переоценка акций также способствует точности их расчета. Он измеряет ликвидность фирмы на основе количества, а не качества, что производит впечатление грубого метода. Коэффициент кислотности является строгой и тщательной проверкой способности фирмы погасить свои краткосрочные обязательства «по мере их наступления». Быстрые активы и текущие обязательства могут быть связаны с помощью Quick Ratio. Идеальное соотношение Quick Ratio 1:1 считается подходящим. Высокий коэффициент кислотности является точным показателем того, что фирма имеет относительно лучшее финансовое положение и достаточность для своевременного выполнения своих текущих обязательств. Краткое соотношение = жидкий актив (текущие активы — расходы на акции и предоплата) / текущие обязательства .0002 Сообщает нам позицию ликвидности фирмы Используется для устранения ошибок коэффициента текущей ликвидности Используется как дополнение к коэффициенту текущей ликвидности. Однако, как оборотная сторона, она не выявляет эффективности оптимального управления денежными ресурсами. Его также называют Коэффициенты краткосрочной платежеспособности . Для измерения ликвидности фирмы обычно используются следующие коэффициенты ликвидности:

Однако, как оборотная сторона, она не выявляет эффективности оптимального управления денежными ресурсами. Его также называют Коэффициенты краткосрочной платежеспособности . Для измерения ликвидности фирмы обычно используются следующие коэффициенты ликвидности: 1) Коэффициент текущей ликвидности:

Это яркое свидетельство финансовой устойчивости предприятия. Когда текущие активы удваивают текущие обязательства, это считается удовлетворительным. Более высокое значение коэффициента текущей ликвидности указывает на более ликвидную способность фирмы вовремя погасить свои текущие обязательства.

Это яркое свидетельство финансовой устойчивости предприятия. Когда текущие активы удваивают текущие обязательства, это считается удовлетворительным. Более высокое значение коэффициента текущей ликвидности указывает на более ликвидную способность фирмы вовремя погасить свои текущие обязательства.

2) Коэффициент быстрой ликвидности или коэффициент кислотности:

А так его можно было бы продать по более высокой цене.

А так его можно было бы продать по более высокой цене. С помощью этого коэффициента компания может улучшить производственную систему, спланировать лучшее хранение запасов, чтобы избежать потерь, и подготовить эффективные накладные расходы.

С помощью этого коэффициента компания может улучшить производственную систему, спланировать лучшее хранение запасов, чтобы избежать потерь, и подготовить эффективные накладные расходы. Однако это может привести к просчету из-за завышенной оценки. Более высокие запасы также могут быть причиной меньшего количества продаж. Следовательно, расчет запасов может не обеспечивать реальную ликвидность компании.

Однако это может привести к просчету из-за завышенной оценки. Более высокие запасы также могут быть причиной меньшего количества продаж. Следовательно, расчет запасов может не обеспечивать реальную ликвидность компании.