Выплаты при увольнении по соглашению сторон или по сокращению штата — СКБ Контур

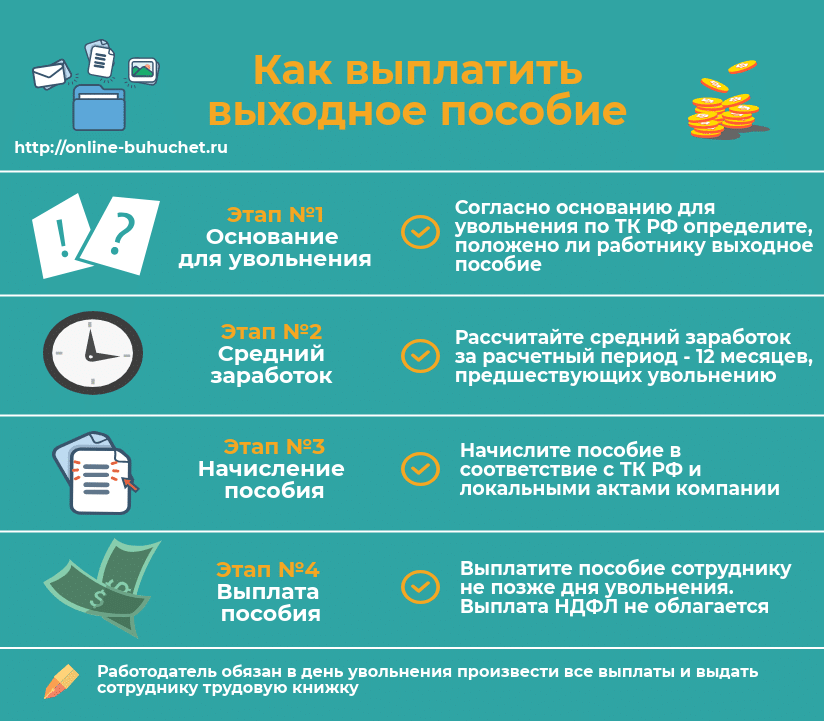

Ст. 140 ТК устанавливает для работодателей строгие правила по срокам выплаты всех сумм, причитающихся работнику в случае увольнения: они осуществляются в день увольнения работника, а если в этот день он не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным работником требования о расчете. Из этого следует, что задержка выплат будет серьезным нарушением, связанным с определенными рисками.

Штрафы за задержку выплат

С 3 октября 2016 года вступили в силу поправки к ст. 5.27 КоАП, которые ужесточают ответственность за задержку выплаты зарплаты, отпускных и иных сумм, причитающихся работнику. Поэтому если в течение года с момента совершения нарушения компанию посетит ГИТ, она может быть привлечена к административной ответственности (ст. 4.5 КоАП устанавливает сроки исковой давности по правонарушениям).

Задержки выплаты зарплаты, компенсаций за неиспользованный отпуск, премий при увольнении влечет для работодателей материальную ответственность по ст. 236 ТК. С 3 октября 2016 года этот размер компенсаций составляет одну сто пятидесятую от действующей ставки рефинансирования за каждый день задержки от невыплаченных в срок сумм. Причем ответственность работодателя за задержку причитающихся работнику сумм наступает автоматически.

236 ТК. С 3 октября 2016 года этот размер компенсаций составляет одну сто пятидесятую от действующей ставки рефинансирования за каждый день задержки от невыплаченных в срок сумм. Причем ответственность работодателя за задержку причитающихся работнику сумм наступает автоматически.

Более того, если работодатель так и не выплатит деньги, то при проверке у него выявится длящееся правонарушение, за которое ГИТ вправе привлечь к административной ответственности в течение года со дня обнаружения этого нарушения.

Правила выплаты выходного пособия при сокращении штата

Помимо зарплаты за отработанный период, компенсации за неиспользованный отпуск работодатели могут выплачивать при увольнении некоторые виды выходных пособий.

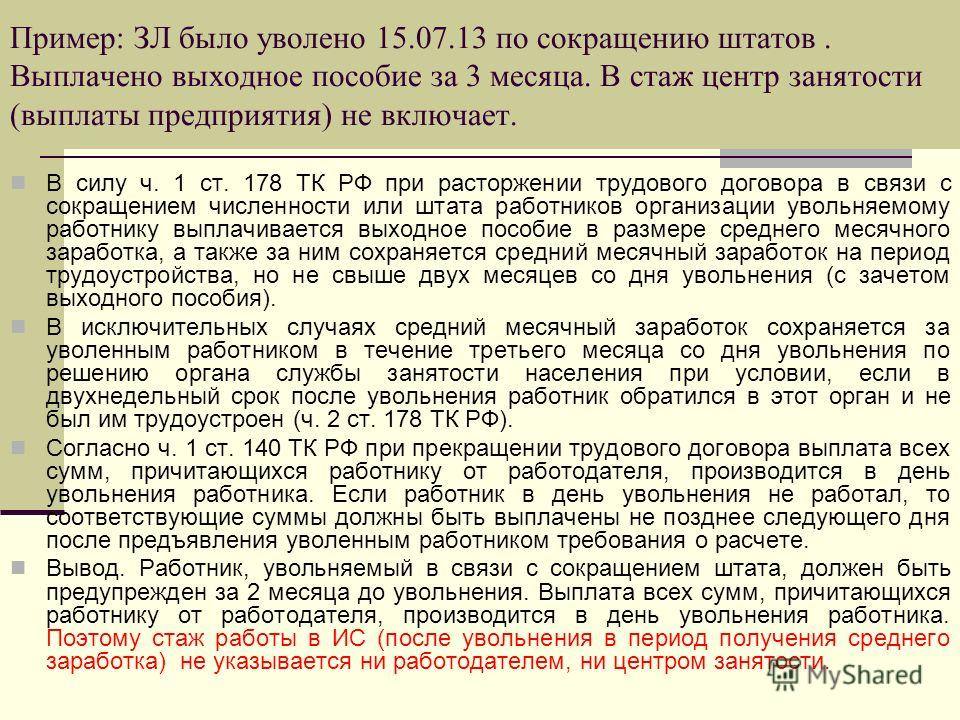

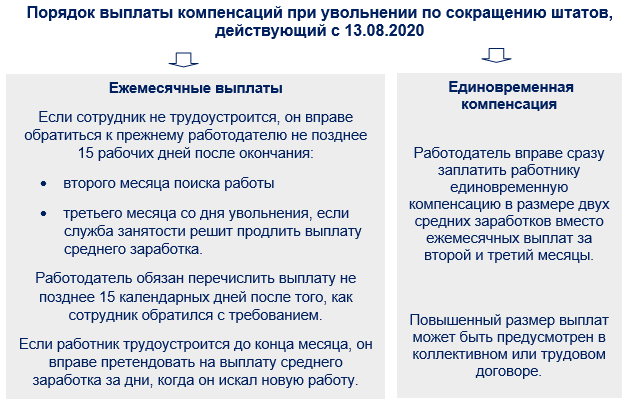

В ст. 178 ТК указывается на то, что при расторжении трудового договора в связи с ликвидацией организации или сокращением штата увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка, также за ним сохраняется средний месячный заработок на период трудоустройства, но не свыше 2-х месяцев со дня увольнения (с зачетом выходного пособия).

Второе правило заключается в том, что в исключительных случаях при представлении справки из центра занятости работодатель будет обязан сохранять за работником средний заработок и за третий месяц. А если брать районы Крайнего Севера, то по справке из центра занятости работодатель будет обязан выплачивать деньги за 4, 5 и 6-й месяц.

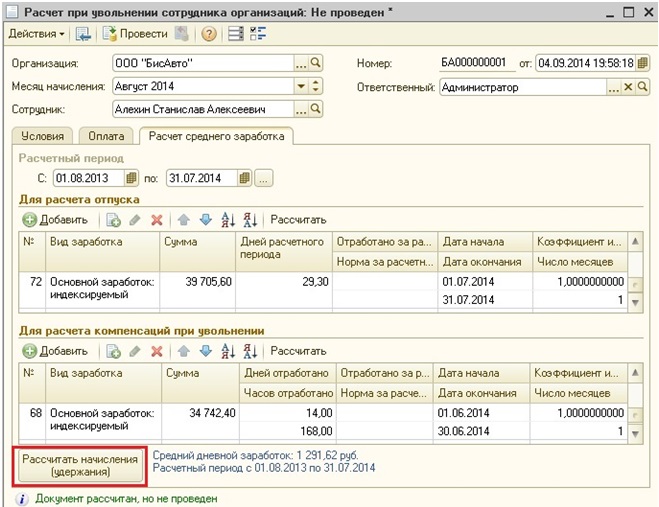

Норма, обозначенная в ч. 1 ст. 178 ТК, устанавливает, что при увольнении работника в связи с ликвидацией организации или сокращением штата работников бухгалтеру нужно рассчитать выходное пособие за период трудоустройства (первый месяц после увольнения). В связи с этим часто возникают вопросы об определении размера выходного пособия. Для исчисления среднего месячного заработка бухгалтеру следует руководствоваться Постановлением Правительства РФ от 24.12.2007 № 922.

Удобный сервис для расчета зарплаты, начисления больничных и отпускных, ведения бухучета, отправки отчетности через интернет

Попробовать прямо сейчас

Ст. 178 ТК прописывает гарантии, согласно которым выплачивается выходное пособие в размере среднего месячного заработка за первый месяц трудоустройства. Допустим, работник уволился в связи с сокращением штата 14 июля. В этом случае бухгалтеру надо рассчитать средний месячный заработок за период с 15 июля по 14 августа. При определении среднего дневного заработка нужно будет определять рабочие дни, которые были бы в том случае, если работник еще продолжал работать. Но здесь не все так просто.

178 ТК прописывает гарантии, согласно которым выплачивается выходное пособие в размере среднего месячного заработка за первый месяц трудоустройства. Допустим, работник уволился в связи с сокращением штата 14 июля. В этом случае бухгалтеру надо рассчитать средний месячный заработок за период с 15 июля по 14 августа. При определении среднего дневного заработка нужно будет определять рабочие дни, которые были бы в том случае, если работник еще продолжал работать. Но здесь не все так просто.

Если работник был оформлен по окладной системе оплаты труда и в том месяце, который следует после даты увольнения, есть нерабочие праздничные дни, нужно помнить о ст. 112 ТК: средний месячный заработок, когда работник увольняется по сокращению штата, должен выплачиваться не только за рабочие дни, но и за нерабочие праздничные дни, которые приходятся на этот период.

По этому вопросу наработана богатая судебная практика. Основной аргумент судей такой: при окладной системе оплаты труда само по себе наличие нерабочих праздничных дней не влияет на уменьшение оклада.

Получается, что при увольнении работника в связи с сокращением штата сначала нужно выплатить один размер выходного пособия, если иное не предусмотрено отраслевыми соглашениями, коллективными договорами организации. Пособие выплачивается именно за период, следующий после дня увольнения (14 июля) – с 15 июля по 14 августа.

Если работник не трудоустроится в период с 15 августа до 14 сентября, он может прийти 15 сентября к бывшему работодателю, показать трудовую книжку — что он нигде не трудоустроен, и экс-работодатель будет обязан выплатить ему еще одно выходное пособие за второй месяц нетрудоустройства. За третий месяц выплата пособия производится в исключительных случаях при наличии справки из центра занятости.

Некоторые работодатели интересуются, нужно ли выплачивать пособие пенсионеру, который попал под сокращение. В рамках Трудового кодекса все работники равны. Об этом напоминает и Письмо Роструда от 11.02.2010 № 594-ТЗ. Если пенсионер предоставляет справку из центра занятости, то работодатель должен выплатить ему выходное пособие.

Средний месячный заработок на период трудоустройства не положен работникам-совместителям, так как у них есть основная работа.

Правила выплаты выходного пособия при увольнении по соглашению сторон

Ст. 78 ТК устанавливает норму: трудовой договор может быть расторгнут в любое время по соглашению сторон.

Часто, стремясь уйти от сложной процедуры сокращения штата, работодатель выбирает увольнение по соглашению сторон, но с выплатой выходных пособий. И хотя в Трудовом кодексе нигде не прописано, что работодатель обязан выплачивать выходное пособие работникам, увольняемым по соглашению сторон, он можем это сделать в силу ст. 178 ТК.

Многие работодатели стараются обойтись одним заявлением от работника, на котором ставят резолюцию. Но лучше при увольнении по соглашению сторон оформлять соглашение о расторжении трудового договора по соглашению сторон, зафиксировав ряд важных вопросов:

- какая дата будет последним днем работы, то есть днем увольнения;

- факт того, что работник будет уволен именно по п.

1 ст. 77 ТК, то есть по соглашению сторон;

1 ст. 77 ТК, то есть по соглашению сторон; - какие суммы ему выплатят;

- что стороны не имеют взаимных претензий и т.д.

Обычно такое соглашение составляется в двух экземплярах.

При оформлении соглашения следует обратить внимание на трудовой договор работника. Если в нем не указано, что в случае увольнения работника по соглашению сторон ему будет выплачен определенный размер выходного пособия, тогда это условие нужно внести в трудовой договор.

Делается это просто: к трудовому договору составляется дополнительное соглашение, где прописывается условие о выплате выходного пособия в определенном размере.

В Определении Верховного Суда РФ от 10.08.2015 № 36-КГ15-5 приводится интересная ситуация: работник и работодатель договорились о том, что при увольнении по соглашению сторон работнику будет выплачено выходное пособие, они составили соглашение о расторжении трудового договора, где прописали выплату выходного пособия. После этого работодатель увольняет работника по соглашению сторон, оставляя его без выходного пособия.

Работник обращается в суд. И Верховный Суд подтверждает правомерность увольнения работника по соглашению сторон без выплаты выходного пособия. Суд посчитал, что поскольку ст. 178 ТК говорит о том, что другие случаи выплаты выходного пособия должны быть предусмотрены трудовым или коллективным договором, чего в данном случае не было (а было только соглашение о расторжении трудового договора), то все действия работодателя правомерны.

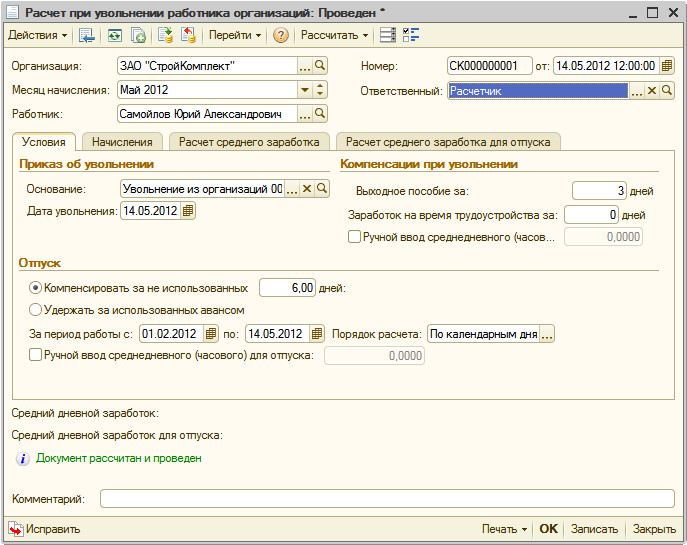

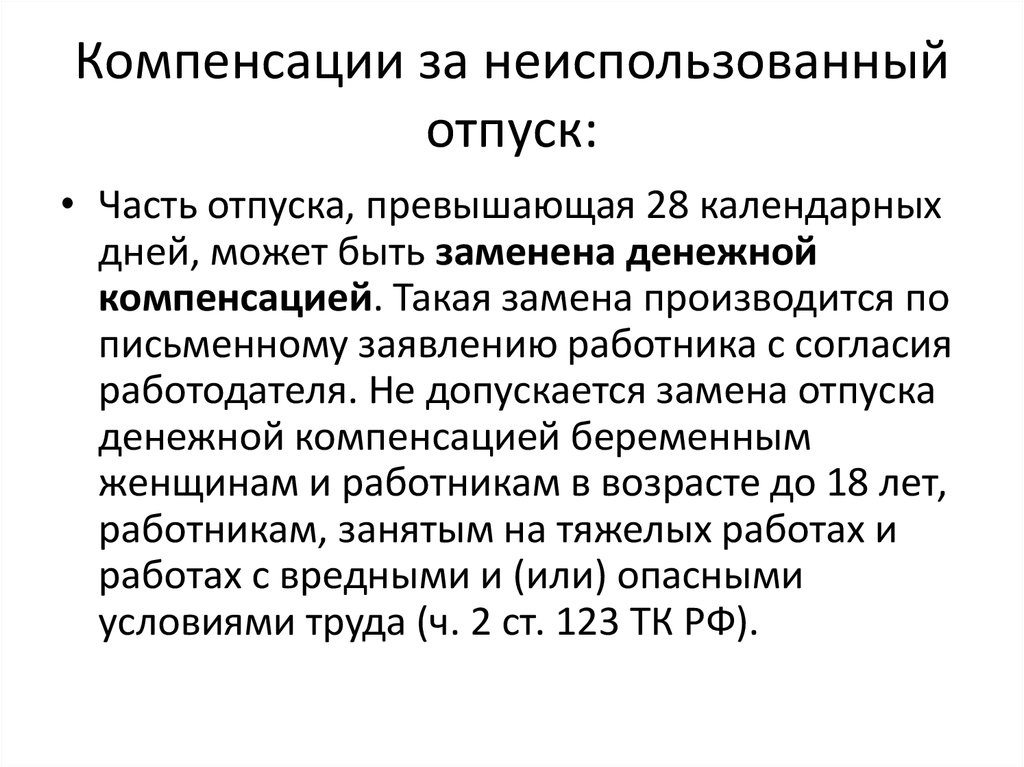

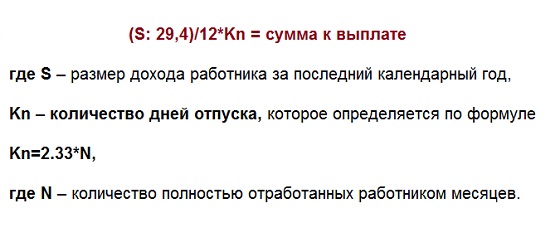

Правила выплаты компенсации за неиспользованный отпуск

При увольнении работнику выплачивается компенсация за все неиспользованные отпуска (ст. 127 ТК). В вопросах исчисления, подсчета дней отпуска, которые работник заработал, определения периода, за который нужно выплачивать компенсацию за неиспользованный отпуск, применения правил определения этого периода нужно руководствоваться Правилами об очередных и дополнительных отпусках (утв. НКТ СССР 30.04.1930 № 169).

Если работник увольняется в течение первого рабочего года, применяются правила п. 28: «При увольнении работника, не использовавшего своего права на отпуск, ему выплачивается компенсация за неиспользованный отпуск. При этом увольняемые по каким бы то ни было причинам работники, проработавшие у данного нанимателя не менее 11 месяцев, подлежащих зачету в срок работы, дающей право на отпуск, получают полную компенсацию».

28: «При увольнении работника, не использовавшего своего права на отпуск, ему выплачивается компенсация за неиспользованный отпуск. При этом увольняемые по каким бы то ни было причинам работники, проработавшие у данного нанимателя не менее 11 месяцев, подлежащих зачету в срок работы, дающей право на отпуск, получают полную компенсацию».

Таким образом, если в первый рабочий год человек отработал 11 месяцев и решил уволиться, то ему положена компенсация за отпуск как за 28 календарных дней.

Если работник увольняется в течение первого года работы по сокращению штата или численности, работодатель также должен ориентироваться на Правила об очередных и дополнительных отпусках. В них, в частности, указано следующее: полную компенсацию получают работники, проработавшие от 5 1/2 до 11 месяцев, если они увольняются вследствие ликвидации предприятия, сокращения штатов или работ.

Случаи с сокращением штата происходят довольно часто. И обычно под сокращение попадают работники, оформленные недавно. Именно поэтому нередко возникают вопросы об определении дней, за которые полагается компенсация за неиспользованный отпуск. Согласно Правилам об очередных и дополнительных отпусках, в этом случае должна выплачиваться полная компенсация. Об этом напоминает и Письмо Роструда от 09.08.2011 № 2368-6-1.

Именно поэтому нередко возникают вопросы об определении дней, за которые полагается компенсация за неиспользованный отпуск. Согласно Правилам об очередных и дополнительных отпусках, в этом случае должна выплачиваться полная компенсация. Об этом напоминает и Письмо Роструда от 09.08.2011 № 2368-6-1.

В п. 35 Правил говорится, что «при исчислении сроков работы, дающих право на пропорциональный дополнительный отпуск или на компенсацию за отпуск при увольнении, излишки, составляющие менее половины месяца, исключаются из подсчета, а излишки, составляющие не менее половины месяца, округляются до полного месяца». При этом, применяя п. 35, важно помнить, что поскольку работник зарабатывает право на отпуск за рабочий год, отпуск начинает исчисляться с даты заключения трудового договора.

Так, если работник принят на работу 17 июня 2019 года и увольняется с 30 августа 2019 года, то при подсчете стажа, дающего право на отпуск, получается следующая выкладка: первый месяц — с 17.06.19 по 16. 07.19; второй месяц — с 17.07.19 по 16.08.19; третий месяц — с 17.08.19 по 30.08.19. Поскольку третий месяц отработан не полностью, то компенсация за неиспользованный отпуск выплачивается только за два месяца.

07.19; второй месяц — с 17.07.19 по 16.08.19; третий месяц — с 17.08.19 по 30.08.19. Поскольку третий месяц отработан не полностью, то компенсация за неиспользованный отпуск выплачивается только за два месяца.

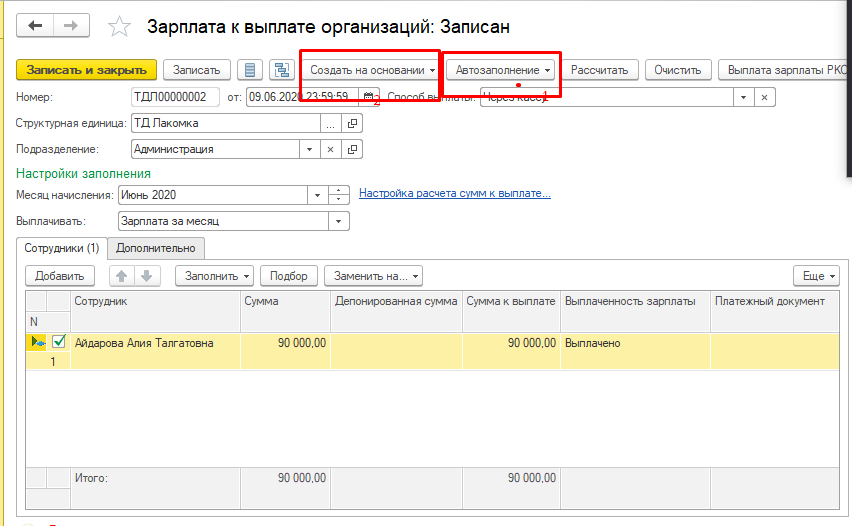

Правила выплаты премии при увольнении

Премия — это поощрительная выплата, которая является разновидностью стимулирующих выплат.

Зарплата, согласно ст. 129 ТК, – это вознаграждение за труд в зависимости от ряда показателей (квалификации работника, сложности, количества, качества и условий выполняемой работы), а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Таким образом, премия является составной частью заработной платы, и согласно ст. 140 ТК должна выплачиваться при увольнении. Но есть один момент: премия, как правило, привязана к результату, поэтому выплачивается раз в месяц, раз в квартал или раз в полгода. Из этого следует, что после окончания периода нужно собрать информацию для начисления премии, издать приказ о премировании, после чего бухгалтерия исчислит и выплатит ее. В данном случае не стоит забывать о локальных нормативных актах по оплате труда, которые есть в каждой организации.

140 ТК должна выплачиваться при увольнении. Но есть один момент: премия, как правило, привязана к результату, поэтому выплачивается раз в месяц, раз в квартал или раз в полгода. Из этого следует, что после окончания периода нужно собрать информацию для начисления премии, издать приказ о премировании, после чего бухгалтерия исчислит и выплатит ее. В данном случае не стоит забывать о локальных нормативных актах по оплате труда, которые есть в каждой организации.

В Письме ФНС РФ от 01.04.2011 № КЕ-4-3/5165 говорится, что из локального нормативного акта по оплате труда должен следовать порядок расчета (конкретный размер, показатель). И налоговая, открыв нормативные акты, должна увидеть, что определены размеры премии.

Некоторые работодатели прописывают нормы о выплате премии так, чтобы работник не мог догадаться, сколько он может получить денег. Обычно это звучит так: при достижении благоприятного финансового результата по усмотрению руководителя работнику может быть выплачена премия, размер которой определяется приказом. При этом налоговики говорят о конкретном размере.

При этом налоговики говорят о конкретном размере.

Если в локальном нормативном акте работодатель не пропишет, что премия выплачивается, например, по итогам работы за год и что работник должен состоять в трудовых отношениях на дату принятия решения о выплате этой премии, то работодатель обязан будет индивидуально для работника посчитать и выплатить эту премию при увольнении, не дожидаясь окончания финансового года и соответствующего решения руководства.

Какие выплаты положены работнику при увольнении

Выплаты при увольнении ― это окончательный расчет с работником при расторжении трудового договора. Помимо зарплаты за отработанный период при увольнении начисляются компенсация за неиспользованный отпуск и выходное пособие. Состав окончательного расчета во многом зависит от причины увольнения. Рассмотрим, какие выплаты положены работнику при увольнении.

Кому полагаются выплаты при увольнении по собственному желанию в 2022 году

Правом на отпуск (и выплату компенсации за него), как и на прочие виды льгот (оплату больничных листов, дополнительные выплаты при увольнении), обладают только те сотрудники, у которых заключен трудовой договор с работодателем.

Исполнители, трудящиеся по гражданско-правовым договорам (подряда, аренды, оказания услуг и пр.), не вправе претендовать на дополнительные компенсации по окончании срока действия договора и выплаты при увольнении, кроме расчета за проделанную работу.

Прочую информацию об особенностях заключения договоров гражданско-правового характера см. в статье «Договор подряда и страховые взносы: нюансы обложения».

Сотрудники, заключившие трудовые договоры, вправе воспользоваться отпуском:

- по истечении 6 месяцев работы;

- либо ранее — по согласованию с начальством или при наличии некоторых условий (несовершеннолетние, беременные женщины) в соответствии со ст. 122 ТК РФ.

При увольнении работодатель обязан рассчитать и выплатить компенсацию за все периоды неиспользованных отпусков независимо от их продолжительности и причин увольнения (ст. 127 ТК РФ). В случае если отпуск был отгулян авансом, излишне выплаченная сумма может быть удержана из окончательного расчета.

Расчет с увольняемым сотрудником требуется произвести в последний рабочий день, а при его отсутствии на работе ― не позднее следующего дня после обращения за получением расчета (ст. 140 ТК РФ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы произвели окончательный расчет с сотрудником. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно и перезодите в Готовое решение.

Выплаты при увольнении по собственному желанию

Если сотрудник расторгает договор по личной инициативе, в качестве выплаты при увольнении ему положены только расчет за отработанный период и компенсация неиспользованного отпуска.

О том, как произвести расчеты в этом случае, см. в статье «Расчет компенсации за неиспользованный отпуск по ТК РФ».

При наличии у работника задолженности, в том числе за отгулянный авансом отпуск, работодатель вправе удержать излишне выплаченные ранее суммы, но не более 20% от начисленной к выплате зарплаты (ст. 138 ТК РФ). Если же размера заработка для погашения общей задолженности недостаточно, можно предпринять следующие действия:

138 ТК РФ). Если же размера заработка для погашения общей задолженности недостаточно, можно предпринять следующие действия:

- получить от работника письменное согласие на удержание необходимой суммы;

- предложить внести размер задолженности в кассу;

- простить сотруднику долг при увольнении.

Выплаты при увольнении по соглашению сторон

Если работник расторгает договор по обоюдному согласию с начальством, нередко возникает вопрос: какие выплаты положены при увольнении по соглашению сторон?

ТК РФ закреплено право работника на получение в таких случаях только компенсации за неиспользованный отпуск и расчета за отработанный период. Сведений о прочих дополнительных выплатах при увольнении на основании п. 1 ст. 77 ТК РФ, которые работодатель обязан перечислить сотруднику, законодательство РФ не содержит. Основанием для них может служить соглашение к трудовому договору, где могут быть прописаны прочие условия о получении работником дополнительной денежной компенсации при прекращении трудовых обязательств.

О необходимости налогообложения подобных выплат читайте в статье «Облагается ли НДФЛ выходное пособие при увольнении?».

Выходное пособие при увольнении по сокращению штатов

Если сотрудника приходится увольнять в результате проводимого сокращения, он имеет право на получение дополнительных компенсационных выплат при увольнении ― выходного пособия.

Выплата пособия в данном случае имеет ряд особенностей:

- Размер выходного пособия равен среднемесячному заработку уволенного работника. Максимальный срок выплаты пособий ― 2 месяца, в течение которых гражданин может заново трудоустроиться. В исключительных случаях по решению службы занятости выплата среднемесячного заработка может быть продлена и на 3-й месяц после увольнения.

- Сезонным работникам выходное пособие выплачивается в 2-недельном размере среднего заработка при сокращении или ликвидации предприятия (ст.

296 ТК РФ).

296 ТК РФ). - Для работников Крайнего Севера и приравненных к нему местностей продолжительность подобных выплат составляет 3 месяца. Эти сроки по усмотрению службы занятости могут быть продлены еще на несколько месяцев (ст. 318 ТК РФ).

- Если работник попал под сокращение, но у него имеется непогашенная задолженность за использованный авансом отпуск, удержание таких излишне выплаченных сумм не допускается.

- Если работник был трудоустроен у физлица, являющегося ИП, все возможные выплаты при прекращении трудовых отношений должны быть закреплены в трудовом договоре (ст. 307 ТК РФ). При отсутствии подобных условий увольняемый не вправе претендовать на получение дополнительных сумм.

Какие выплаты положены сотруднику при увольнении в связи с ликвидацией организации, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Прочие выплаты при увольнении

При увольнении работникам могут быть выплачены компенсации в разном размере в зависимости от причины расторжения трудового договора.

На выплаты при увольнении в размере 2-недельного среднего заработка можно рассчитывать в случае (ст. 178 ТК РФ):

- отказа от перехода на другое место работы или отсутствия соответствующей вакансии, если работник не может больше оставаться на прежнем месте по медицинским показаниям;

- призыва на военную службу;

- отказа от переезда в другую местность в связи с нуждами работодателя;

- восстановления в прежней должности сотрудника, ранее исполнявшего обязанности увольняемого работника;

- изменения условий договора, повлекшего отказ работника от продолжения выполнения трудовых функций.

Выходное пособие в размере 3-месячного оклада выплачивается лицам, занимающим руководящие должности (директорам, главным бухгалтерам), если причиной расторжения трудового договора стала смена собственника организации.

Итоги

Сотрудникам положены определенные выплаты при увольнении. Их размер зависит от причины расторжения трудового договора. В случае нарушения работодателем порядка и сроков выплат предусматривается административная, а в некоторых случаях и уголовная ответственность.

В случае нарушения работодателем порядка и сроков выплат предусматривается административная, а в некоторых случаях и уголовная ответственность.

Источники:

ТК РФ

Выбытие резерва

Выбытие резерва иногда называют нерегулярным выбытием. Члены, набравшие 20 или более лет квалифицированной службы, имеют право на резервный выход на пенсию по достижении 60-летнего возраста или, в некоторых случаи, меньший квалификационный возраст. Есть две пенсии по инвалидности планы, действующие в настоящее время для резервных квалифицированных пенсионеров. Это План Final Pay, план High-36 Month Medium. Выхода на пенсию REDUX нет план при нерегулярной (резервной) пенсии.

Основная формула выхода на пенсию:

Пенсионная база заработной платы X Множитель %

Окончательный план выплат

План Final Pay – это ежемесячная базовая заработная плата, определяемая по ставкам применяется в день выхода на пенсию в высшей категории удовлетворительно проводится во время службы. Другими словами, это уровень оплаты труда

уровень оплаты члена и годы службы, взятые из таблицы выплат в

вступает в силу с даты начала выплаты пенсии, независимо от того, когда

участник прекратил участие (т.е. перешел в серую зону).

Другими словами, это уровень оплаты труда

уровень оплаты члена и годы службы, взятые из таблицы выплат в

вступает в силу с даты начала выплаты пенсии, независимо от того, когда

участник прекратил участие (т.е. перешел в серую зону).В плане Final Pay используется множитель %, который умножается на 2½% от количества лет кредитный сервис. Зачетные годы службы для резерва расчет пенсии определяется суммой всех накопленных резервные баллы, разделенные на 360.

План High-36

Пенсионная база для квалифицированного выхода на пенсию в соответствии с

Пенсионный план High-36 — это общая сумма ежемесячной базовой заработной платы для

на которые член имел право в течение 36 месяцев члена, разделенных

на 36. Сюда входят месяцы, до которых участник был бы

имеет право, если член служил на действительной военной службе в течение всего

период. Обычно это будет среднее значение за 36 месяцев для

уровень оплаты члена и годы службы, взятые из таблиц выплат в

действует в течение 36 месяцев, непосредственно предшествующих дате выхода на пенсию

начинается независимо от того, когда участник прекратил участие (т. е. ушел

в серую зону).

е. ушел

в серую зону).

Пенсионный план High-36 использует множитель в процентах, такой же, как и в окончательном плане выплат.

Стаж

Существует 3 категории для определения заслуживающего доверия стажа которые применимы для расчета резерва (нерегулярного) пенсионная плата. Один для определения того, когда физическое лицо имеет право на пенсионная заработная плата, одна для определения применимой базовой заработной платы за действующую службу для расчета пенсионной заработной платы, и один для определения пенсионного процентный множитель оплаты. Для выбытия резерва это, как правило, другой.

Первую категорию мы назовем — Выслуга лет на пенсию Право. В эту категорию выслуги лет входит каждый год период, в течение которого лицу было начислено не менее 50 баллов, как следующим образом:

- 1 балл за каждый день активного обслуживания

- 1 балл за каждое посещение учений

- 1 балл за каждый день выполнения похоронных обязанностей

- 15 баллов за каждый год участия в резервном компоненте

Как правило, член, выходящий на пенсию с резервным (нерегулярным) выходом на пенсию

должны иметь 20 лет службы для получения права, и они получат

письмо от их Службы с уведомлением о том, что эти критерии были соблюдены.

Вторую категорию мы назовем — Годы службы для оплаты труда. В сочетании с уровнем оплаты YOS для базы оплаты определяет активную право на оплату долга, указав соответствующую ячейку таблицы выплат, например. Е-4 за 6 лет службы. К этой категории выслуги лет относятся все периоды активной службы и все периоды резерва или национального Служба охраны считала день за днем. Уникальная особенность заповедника выхода на пенсию заключается в том, что базовая заработная плата определяется так, как если бы резерв члены служили на действительной военной службе непосредственно перед выходом на пенсию, таким образом, годы службы продолжают накапливаться даже после того, как член зачислены в отставной резерв и продолжаются до тех пор, пока фактически не начнутся получение такой оплаты (обычно в возрасте 60 лет).

Третью категорию мы назовем — Выслуга лет на пенсию.

Процентный множитель. YOS для пенсионного процента, определяющего множественное число

лет службы для расчета пенсионного множителя заработной платы. Этот

категория выслуги лет включает все периоды действительной службы

(считается как один балл за каждый день) плюс все баллы, заработанные за

квалифицируемый резервный сбор, не превышающий годовой лимит, разделенный на 360.

Этот

категория выслуги лет включает все периоды действительной службы

(считается как один балл за каждый день) плюс все баллы, заработанные за

квалифицируемый резервный сбор, не превышающий годовой лимит, разделенный на 360.

Пенсионный возраст

Член, как правило, не имеет права на резерв (нерегулярный) пенсионер платить, пока они не достигнут возраста 6o. Однако любой член Готового резерва кто отозван на действительную военную службу или, в ответ на чрезвычайное положение в стране, призван на определенную действительную службу после 28 января 2008 г., должен иметь требование возраста 60 лет снижается на 3 месяца за каждый совокупный период 90 дней, выполненных таким образом, в любом финансовом году после этой даты.

Заявление

Члены, имеющие право на пенсию в резерве, должны запросить пенсионное вознаграждение от военное ведомство, в котором они в последний раз служили. Оплата не прошла пока не запросят.

Информация ФЕРС

Конгресс создал Пенсионную систему федеральных служащих (FERS) в 1986 г. , и она вступила в силу 1 января 1987 г. С этого времени FERS распространяется на новых федеральных гражданских служащих, имеющих пенсионное обеспечение.

, и она вступила в силу 1 января 1987 г. С этого времени FERS распространяется на новых федеральных гражданских служащих, имеющих пенсионное обеспечение.

FERS — это пенсионный план, предоставляющий пособия из трех разных источников: план основных пособий , план социального обеспечения и план сберегательных сбережений (TSP). Две из трех частей FERS (Social Security и TSP) могут быть использованы вместе с вами при переходе на следующую работу, если вы уйдете из федерального правительства до выхода на пенсию. Части FERS, связанные с базовым пособием и социальным обеспечением, требуют, чтобы вы выплачивали свою долю за каждый платежный период. Ваше агентство удерживает стоимость базового пособия и социального обеспечения из вашей заработной платы в качестве вычетов из заработной платы. Ваше агентство тоже оплачивает свою часть. Затем, после выхода на пенсию, вы будете ежемесячно получать аннуитетные платежи до конца жизни.

TSP-часть FERS — это учетная запись, которую ваше агентство автоматически создает для вас. Каждый платежный период ваше агентство вносит на ваш счет сумму, равную 1% от базовой заработной платы, которую вы зарабатываете за платежный период. Вы также можете внести свой собственный вклад в свой счет TSP, и ваше агентство также сделает соответствующий взнос. Эти взносы являются отсроченными по налогу. План сберегательных сбережений находится в ведении Федерального совета по пенсионным сберегательным инвестициям.

Каждый платежный период ваше агентство вносит на ваш счет сумму, равную 1% от базовой заработной платы, которую вы зарабатываете за платежный период. Вы также можете внести свой собственный вклад в свой счет TSP, и ваше агентство также сделает соответствующий взнос. Эти взносы являются отсроченными по налогу. План сберегательных сбережений находится в ведении Федерального совета по пенсионным сберегательным инвестициям.

Для получения дополнительной информации о TSP посетите их веб-сайт. Посетите веб-сайт SSA для получения дополнительной информации о части социального обеспечения вашего пенсионного пособия. Этот веб-сайт посвящен пенсионной системе федеральных служащих. С помощью ссылок меню слева вы можете найти информацию о следующих темах выхода на пенсию FERS:

- Право на участие — основные требования для получения общих видов пенсий.

- Расчет — как рассчитывается пенсионный аннуитет.

- Creditable Service — правила, показывающие гражданскую и военную службу, которые можно использовать для расчета пенсионных пособий FERS.

- Планирование и подача заявления. Никогда не рано начинать планировать выход на пенсию, чтобы все прошло гладко. Здесь вы найдете информацию, которая поможет обеспечить хорошее начало выхода на пенсию.

- Досрочный выход на пенсию. Объяснение минимального возраста выхода на пенсию и досрочного выхода на пенсию, если в вашем агентстве происходит «сокращение срока действия» или вы принудительно увольняетесь без причины.

- Виды выхода на пенсию. Узнайте о возрасте, требованиях к службе и соображениях, влияющих на различные виды выхода на пенсию.

- Отложенный. Если вы являетесь бывшим федеральным служащим, на которого распространяется Пенсионная система федеральных служащих (FERS), вы можете иметь право на отсроченный аннуитет в возрасте 62 лет или при достижении минимального пенсионного возраста (MRA).

- Оставшиеся в живых. В случае смерти федерального служащего оставшимся в живых могут выплачиваться ежемесячные или единовременные пособия.

1 ст. 77 ТК, то есть по соглашению сторон;

1 ст. 77 ТК, то есть по соглашению сторон; 296 ТК РФ).

296 ТК РФ).