Банковская лицензия, выдача и отзыв, срок Генеральной банковской лицензии, виды и возврат лицензий банка

Банковская лицензия — это специальное разрешение Банка России на осуществление банковской деятельности, удостоверяющее право кредитного учреждения на проведение указанных в нем финансовых операций. В РФ, согласно Федеральному закону N 395-1 от 02.12.1990 «О банках и банковской деятельности», все банковские операции производятся на основании лицензии, выдаваемой Банком России, внесенной в реестр. Документ выдаётся без ограничения сроков его действия. Отзыв лицензии осуществляет Центральный банк Российской Федерации.

Виды банковских лицензий

Возврат банковской лицензии

Выдача банковских лицензий

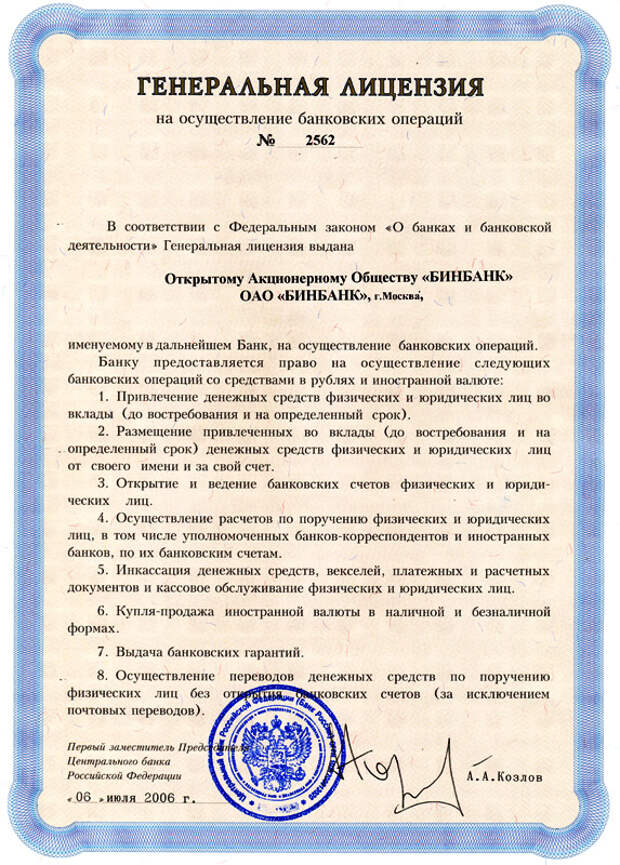

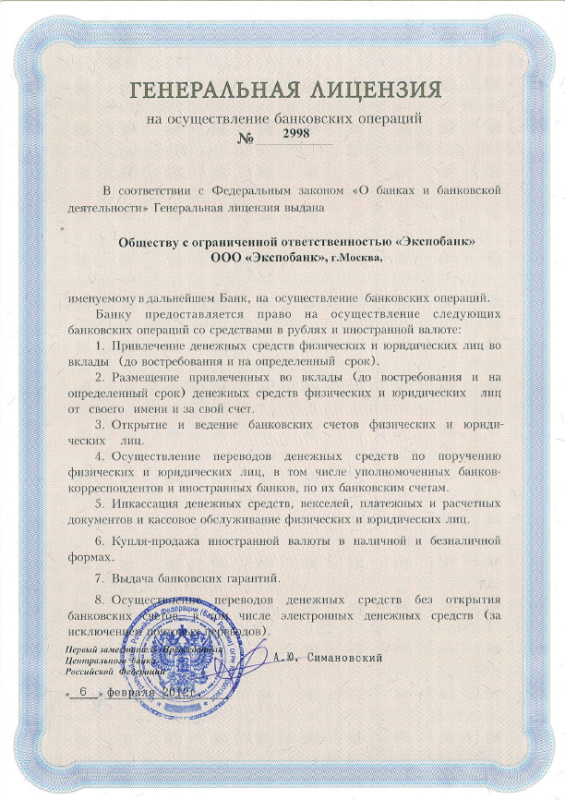

Генеральная банковская лицензия

Лицензия на осуществление банковской деятельности

Отзыв банковской лицензии

Срок банковской лицензии

Виды банковских лицензийБанк России выдает 8 видов лицензий на осуществление банковских операций:

— лицензия на проведение банковских операций со средствами в рублях без права привлечения средств физических лиц;

— лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте без права привлечения средств физических лиц;

— лицензия на привлечение во вклады и размещение драгоценных металлов без права привлечения во вклады средств физических лиц;

— лицензия на привлечение во вклады средств физических лиц в рублях;

— лицензия на привлечение во вклады средств физических лиц в рублях и иностранной валюте;

— генеральная лицензия;

— лицензия на проведение банковского клиринга;

— лицензия на производство инкассации.

Возврат банковской лицензии

Финансовое учреждение, у которого Центральный банк РФ отозвал разрешение на осуществление банковской деятельности, имеет право на возврат лицензии. Для этого, кредитная организация должна в судебном порядке оспорить действия Банка России. В случае положительного решения, лицензия будет возвращена. Такие прецеденты имели место в судебной практике.

Банк России может по собственной инициативе вернуть банковскую лицензию финансовому учреждению, у которого она была отозвана. Это происходит после устранения всех нарушений в деятельности банка.

Выдача банковских лицензий

Выдача банковских лицензий осуществляется Центральным банком РФ. Для получения документа, разрешающего финансовую деятельность, кредитная организация должна соответствовать целому ряду требований.

Выдача банковских лицензий производится после регистрации финансовой организации, внесения данных о ней в реестр; оплаты 100% уставного капитала; открытия для кредитной организации корреспондентский счет в Банке России. После выполнения всех этих условий, лицензия выдается кредитному учреждению в трехдневный срок.

После выполнения всех этих условий, лицензия выдается кредитному учреждению в трехдневный срок.

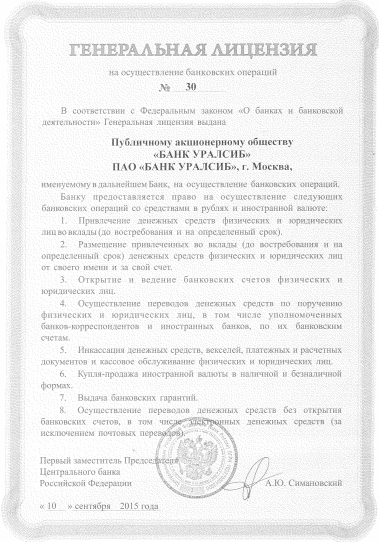

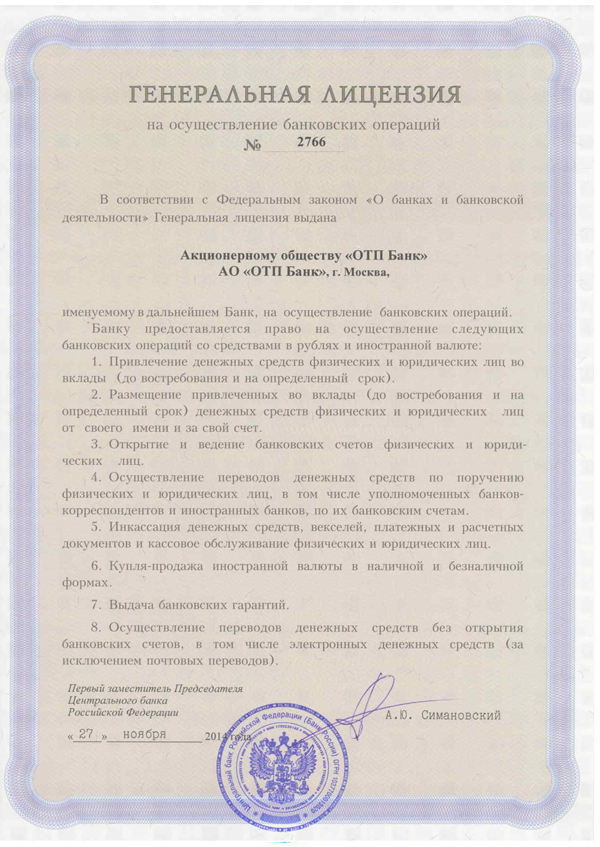

Генеральная банковская лицензия

Генеральная банковская лицензия — это документ, дающий финансовому учреждению право на осуществление банковских операций с денежными средствами в рублях и иностранной валюте, на привлечение во вклады денежных средств физических и юридических лиц в рублях и иностранной валюте.

Кредитная организация, имеющая генеральную лицензию, может:

— создавать филиалы и дочерние организации на территории иностранного государства;

— размещать в банковские депозиты средства федерального бюджета;

— инвестировать в депозиты в рублях средства пенсионных накоплений и накоплений для жилищного обеспечения военнослужащих;

— участвовать в конкурсе на право выполнения функций агента по размещению государственных сберегательных облигаций и осуществлять ряд других операций.

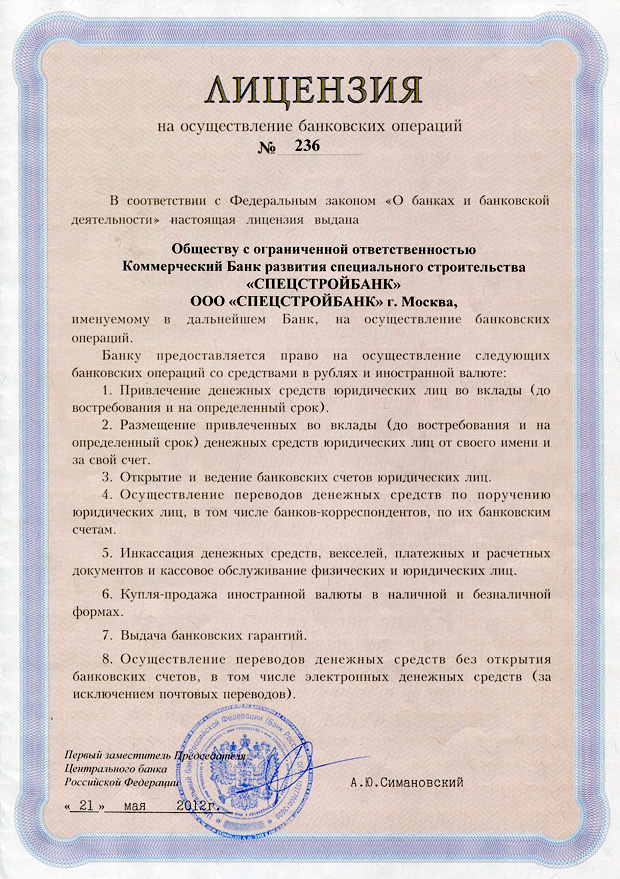

Лицензия на осуществление банковской деятельности

В лицензии на осуществление банковской деятельности указываются финансовые операции, на проведение которых данная кредитная организация имеет право, а также валюта, в которой эти операции могут осуществляться. Вновь созданному банку могут быть выданы лишь три вида лицензий. После нескольких лет успешной работы и выполнения ряда условий, финансовое учреждение может получить другие виды лицензий. В итоге, все полученные документы можно заменить генеральной лицензией. Осуществление банковской деятельности без лицензии — серьезное правонарушение.

Вновь созданному банку могут быть выданы лишь три вида лицензий. После нескольких лет успешной работы и выполнения ряда условий, финансовое учреждение может получить другие виды лицензий. В итоге, все полученные документы можно заменить генеральной лицензией. Осуществление банковской деятельности без лицензии — серьезное правонарушение.

Отзыв банковской лицензии

Отзыв банковской лицензии финансового учреждения осуществляет Банк России. Лишение кредитной организации лицензии производится при ее ликвидации. Основанием для такого решения могут стать систематические нарушения законодательства, допускаемые банком, банкротство, непредоставление отчетности и другие факторы. Информация об отзыве банковской лицензии публикуется в открытых источниках — в прессе, на сайте финансового учреждения. Ежегодно Центральный банк РФ отзывает лицензии у нескольких десятков финансовых учреждений.

Срок банковской лицензии

Банковская лицензия выдается без указания срока ее действия. Финансовое учреждение может осуществлять виды деятельности, указанные в документе, до момента отзыва лицензии Центральным банком РФ и прекращения работы кредитной организации. В документе можно найти только одну дату выдачи лицензии кредитному учреждению. Ежегодно проводятся проверки финансовых организаций, по результатам которых банки могут быть лишены лицензии.

Финансовое учреждение может осуществлять виды деятельности, указанные в документе, до момента отзыва лицензии Центральным банком РФ и прекращения работы кредитной организации. В документе можно найти только одну дату выдачи лицензии кредитному учреждению. Ежегодно проводятся проверки финансовых организаций, по результатам которых банки могут быть лишены лицензии.

Совет от Сравни.ру: Планируя открыть счет в банке, стоит ознакомиться с лицензией финансового учреждения.

Статья 13. Лицензирование банковских операций \ КонсультантПлюс

Подготовлены редакции документа с изменениями, не вступившими в силу

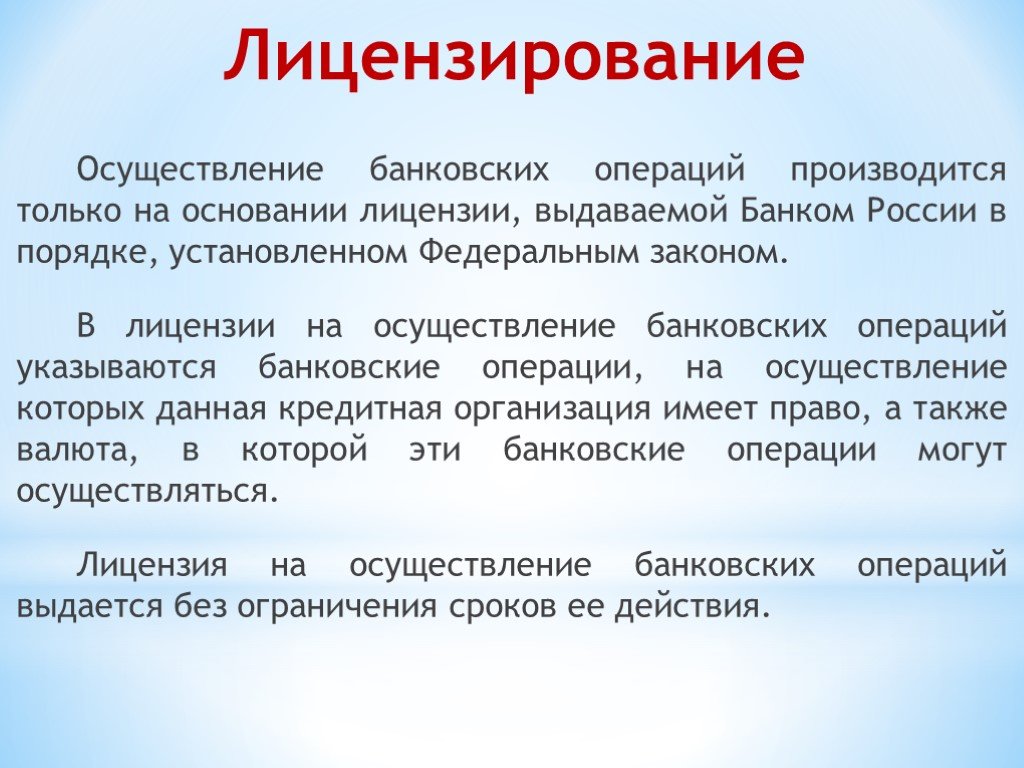

Статья 13. Лицензирование банковских операций

Осуществление банковских операций производится только на основании лицензии, выдаваемой Банком России в порядке, установленном настоящим Федеральным законом, за исключением случаев, указанных в частях девятой и десятой настоящей статьи и в Федеральном законе «О национальной платежной системе».

(в ред. Федеральных законов от 27.07.2006 N 140-ФЗ, от 17.05.2007 N 83-ФЗ, от 07.02.2011 N 8-ФЗ, от 27.06.2011 N 162-ФЗ)

(см. текст в предыдущей редакции)

Формы лицензий на осуществление банковских операций для кредитных организаций устанавливаются Банком России.

(часть вторая введена Федеральным законом от 01.05.2017 N 92-ФЗ)

Лицензии, выдаваемые Банком России, учитываются в реестре выданных лицензий на осуществление банковских операций.

Реестр выданных кредитным организациям лицензий подлежит публикации Банком России в официальном издании Банка России («Вестнике Банка России») не реже одного раза в год. Изменения и дополнения в указанный реестр публикуются Банком России в месячный срок со дня их внесения в реестр.

В лицензии на осуществление банковских операций указываются банковские операции, на осуществление которых данная кредитная организация имеет право, а также валюта, в которой эти банковские операции могут осуществляться.

Лицензия на осуществление банковских операций выдается без ограничения сроков ее действия.

Осуществление юридическим лицом банковских операций без лицензии, если получение такой лицензии является обязательным, влечет за собой взыскание с такого юридического лица всей суммы, полученной в результате осуществления данных операций, а также взыскание штрафа в двукратном размере этой суммы в федеральный бюджет. Взыскание производится в судебном порядке по иску прокурора, соответствующего федерального органа исполнительной власти, уполномоченного на то федеральным законом, или Банка России.

(в ред. Федерального закона от 27.07.2006 N 140-ФЗ)

(см. текст в предыдущей редакции)

Банк России вправе предъявить в арбитражный суд иск о ликвидации юридического лица, осуществляющего без лицензии банковские операции, если получение такой лицензии является обязательным.

(в ред. Федерального закона от 27.07.2006 N 140-ФЗ)

(см. текст в предыдущей редакции)

Граждане, незаконно осуществляющие банковские операции, несут в установленном законом порядке гражданско-правовую, административную или уголовную ответственность.

Государственная корпорация развития «ВЭБ.РФ» вправе осуществлять банковские операции, право на осуществление которых предоставлено ей на основании Федерального закона «О государственной корпорации развития «ВЭБ.РФ». Государственная корпорация «Агентство по страхованию вкладов» вправе осуществлять банковские операции, право на осуществление которых предоставлено ей на основании Федерального закона от 23 декабря 2003 года N 177-ФЗ «О страховании вкладов в банках Российской Федерации».

(в ред. Федеральных законов от 28.11.2018 N 452-ФЗ, от 28.12.2022 N 571-ФЗ)

(см. текст в предыдущей редакции)

Часть утратила силу. — Федеральный закон от 29.12.2015 N 403-ФЗ.

(см. текст в предыдущей редакции)

Банк с универсальной лицензией, получивший статус банка с базовой лицензией, вправе получить статус банка с универсальной лицензией не ранее чем через два года с даты государственной регистрации изменений, внесенных в устав этого банка и связанных с получением им статуса банка с базовой лицензией. При присоединении банка с универсальной лицензией к банку с базовой лицензией требование о соблюдении указанного срока не применяется. При преобразовании банка с базовой лицензией указанный срок не прерывается.

При присоединении банка с универсальной лицензией к банку с базовой лицензией требование о соблюдении указанного срока не применяется. При преобразовании банка с базовой лицензией указанный срок не прерывается.

(часть двенадцатая введена Федеральным законом от 01.05.2017 N 92-ФЗ)

Что такое банковская лицензия? Как это защищает клиентов?

Банковская лицензия подтверждает, что банк выполнил все юридические требования, когда речь идет о защите денег и данных своих клиентов. Это четкий сигнал того, что вы можете чувствовать себя в безопасности в выбранном вами учреждении. Читайте дальше, чтобы узнать все, что вам нужно знать о банковских лицензиях.

Банковская лицензия, определено

Банковская лицензия означает, что финансовая компания соответствует ряду строгих государственных правил. Только компания с банковской лицензией может называть себя банком.

Чтобы получить банковскую лицензию, учреждение должно соответствовать строгому списку критериев, включая наличие финансовых резервов и обеспечение надежной защиты систем данных.

Типы банковских лицензий

Традиционные лицензии

Традиционные лицензии поддерживают крупные корпорации с крупномасштабными операциями, например, отделения банков, предлагающие услуги лично.

Fintech (или виртуальная) лицензия

Финтех-лицензии (или виртуальные) доступны только цифровым банкам, работающим исключительно в Интернете, чтобы сосредоточиться на цифровом опыте клиентов.

Расширенные лицензии

Расширенные лицензии позволяют финтех-компании сотрудничать с материнским банком, чтобы они могли работать в соответствии с их лицензией.

Лицензии на электронные деньги

Лицензии на электронные деньги позволяют компаниям предлагать платежные и финансовые услуги, такие как переводы и обмен валюты, но они не позволяют им работать в качестве банка или управлять депозитами.

Что такое финтех?

«Финтех» означает «финансовые технологии» и применяется к компаниям, предлагающим банковские услуги с помощью специализированного программного обеспечения. Цель финтех-компаний — улучшить предоставление и качество банковских услуг, упростив и ускорив управление денежными средствами для потребителя.

Цель финтех-компаний — улучшить предоставление и качество банковских услуг, упростив и ускорив управление денежными средствами для потребителя.

Финтех-стартапы разрушают традиционный банковский сектор. Предлагая банковские услуги онлайн, а не в отделениях, они дают клиентам возможность управлять своими финансами прямо со своих смартфонов.

Банковская лицензия и лицензия на электронные деньги

Основное различие между лицензией на электронные деньги и банковской лицензией заключается в том, где хранятся деньги клиента, а также в способах их защиты.

- Фирмы, занимающиеся электронными деньгами, должны использовать банк-партнер для хранения средств, и ваши деньги не защищены Европейской схемой гарантирования вкладов (DGS).

- Лицензированный банк самостоятельно хранит средства своих клиентов, а депозиты до 100 000 евро защищены СГД. Это означает, что даже если ваш банк обанкротится, до 100 000 евро из ваших денег все равно будут выплачены вам.

Как подать заявку на получение банковской лицензии

Чтобы запросить банковскую лицензию, компания должна связаться со своим национальным надзорным органом, например, с Европейским центральным банком, чтобы начать процесс проверки.

- Заявки на получение лицензии на электронные деньги принимаются до 15 месяцев и стоят от 1500 до 3000 евро.

- Банковские лицензии выдаются на срок до 18 месяцев и стоят дороже — около 25 000 евро.

Должен ли я зарегистрироваться в лицензированном банке?

Лицензированные банки соблюдают все необходимые государственные постановления, чтобы обеспечить максимальную безопасность денег своих клиентов.

В Европе в случае банкротства лицензированного банка (то есть когда он не может расплатиться со своими кредиторами) ваши деньги защищены до 100 000 евро в соответствии с Европейской схемой гарантирования вкладов. Нелицензированные банки и компании, занимающиеся электронными деньгами, не предлагают такой защиты.

N26 является полностью лицензированным банком.

N26 — полностью лицензированный, полностью мобильный банк

N26 получил банковскую лицензию в 2016 году. Эта награда позволяет нам предоставлять нашим 8 миллионам клиентов ряд премиальных финансовых услуг, а также безопасность, которую вы заслуживаете. Владельцы счетов N26 защищены немецкой схемой защиты депозитов на сумму до 100 000 евро. Откройте премиальную учетную запись N26 сегодня, чтобы обезопасить свои финансы и получить еще больше преимуществ для жизни и путешествий.

Найдите план для вас

Популярный

N26 SMART

Банковский счет, который дает вам больше контроля

€ 4,90

/

месяц

- Бесплатная виртуальная карта .

- Телефон центра поддержки

- Сводки новостей

N26 You

Дебетовая карта на каждый день и для путешествий

9,90 €

/

месяц

N26 Metal

Премиум с металлической картой

€ 16,90

/

месяц

- ANTREAL 18 Гр.

ГРП 18-Гр. А.110088 /

ГРП 18-Гр. А.110088 /Месяц

- ANTRECT 18 Грм.

- До 8 бесплатных снятий наличных в Еврозоне

- Страхование аренды автомобиля

- Страхование телефона

Часто задаваемые вопросы

Что такое Fintech?

Финтех относится к финансовым технологиям, обычно предлагаемым компаниями, предоставляющими финансовые услуги. Типы финансовых технологий включают платежные системы, такие как TransferWise, а также мобильные банковские приложения, такие как приложение N26. Эти системы создаются с использованием специализированного программного обеспечения, обычно с безопасными протоколами для защиты любых денег, которыми управляют в системе.

Что такое банковская лицензия?

Банковская лицензия удостоверяет, что финансовая организация ведет безопасный банковский бизнес. Лицензированные банки должны предоставлять полный спектр банковских услуг, самостоятельно управляя депозитами своих клиентов.

N26 является полностью лицензированным банком с 2016 года.

N26 является полностью лицензированным банком с 2016 года.Что позволяют банковские лицензии?

Банковские лицензии разрешают такие услуги, как управление депозитами на личных и коммерческих счетах, выпуск дебетовых и кредитных карт и услуги по обмену иностранной валюты. Он официально удостоверяет, что владелец лицензии является признанным банком, и обеспечивает защиту вкладов своих клиентов до 100 000 евро.

Что такое лицензия на электронные деньги?

Лицензия на электронные деньги аналогична стандартной банковской лицензии, но с установленным лимитом транзакций и банковских услуг. Это могут быть денежные переводы, обмен валюты, выпуск платежных карт и использование цифровых электронных кошельков. Компании, занимающиеся электронными деньгами, не защищают ваши депозиты в соответствии с Европейской схемой гарантирования вкладов и не предоставляют такие услуги, как кредитование и овердрафт.

Как получить банковскую лицензию?

Если компания хочет получить банковскую лицензию, ей необходимо связаться со своими национальными финансовыми органами.

Они должны соответствовать требованиям, установленным властями, и иметь деловое предложение для представления. Если это считается заслуживающим доверия, организация консультирует фирму о следующих шагах. Этот процесс занимает до 18 месяцев.

Они должны соответствовать требованиям, установленным властями, и иметь деловое предложение для представления. Если это считается заслуживающим доверия, организация консультирует фирму о следующих шагах. Этот процесс занимает до 18 месяцев.Что такое банковская лицензия?

Несколько лет назад, в июле 2016 года, N26 был переполнен волнением, когда мы отпраздновали важное событие в банковской сфере — официальное признание в качестве лицензированного банка Европейским центральным банком (ЕЦБ) и Федеральным органом финансового надзора Германии (BaFin). С тех пор мы были заняты разработкой и внедрением инновационных мобильных финансовых продуктов, как и было первоначально обещано. С тех пор это было увлекательное путешествие по предоставлению 100% продуктов мобильного банкинга более чем 5 миллионам клиентов по всему миру, но все это было бы невозможно без получения полной банковской лицензии. Так что же это такое и почему это важно?

Простейшее определение банковской лицензии состоит в том, что это юридическое требование для компании, которая хочет называть себя банком.

До июля 2016 года N26 была компанией финансовых технологий (FinTech), для которой основная банковская платформа предоставлялась банком-партнером.

До июля 2016 года N26 была компанией финансовых технологий (FinTech), для которой основная банковская платформа предоставлялась банком-партнером.С июля 2016 года N26 является полностью лицензированным банком, который соответствует всем правилам, установленным Европейским центральным банком, как и другие традиционные банки, и имеет возможность предоставлять все услуги, которые вы обычно ожидаете от банка. Это включает в себя основы розничного банковского обслуживания, такие как управление депозитами на повседневных личных и коммерческих банковских счетах, и распространяется на более сложные банковские операции, такие как кредитование. Чтобы получить эту лицензию, нам пришлось успешно выполнить ряд жестких условий, таких как требования к минимальному капиталу, соответствие нормативным требованиям, а также безопасность и защита данных — это непростая задача для большинства молодых компаний.

Благодаря нашей лицензии мы можем предоставить вам удобные, 100% мобильные банковские продукты для физических и юридических лиц как полностью признанный банк.

ГРП 18-Гр. А.110088 /

ГРП 18-Гр. А.110088 / N26 является полностью лицензированным банком с 2016 года.

N26 является полностью лицензированным банком с 2016 года. Они должны соответствовать требованиям, установленным властями, и иметь деловое предложение для представления. Если это считается заслуживающим доверия, организация консультирует фирму о следующих шагах. Этот процесс занимает до 18 месяцев.

Они должны соответствовать требованиям, установленным властями, и иметь деловое предложение для представления. Если это считается заслуживающим доверия, организация консультирует фирму о следующих шагах. Этот процесс занимает до 18 месяцев. До июля 2016 года N26 была компанией финансовых технологий (FinTech), для которой основная банковская платформа предоставлялась банком-партнером.

До июля 2016 года N26 была компанией финансовых технологий (FinTech), для которой основная банковская платформа предоставлялась банком-партнером.