НДС в балансе — в какой строке отражается

НДС в балансе может отображаться как в Активе, так и в пассиве. Рассмотрим, как правильно зафиксировать НДС в бухгалтерском балансе более детально.

НДС в балансе

Бланк по теме: Форма 1 бухгалтерского баланса — порядок заполнения Посмотреть Скачать

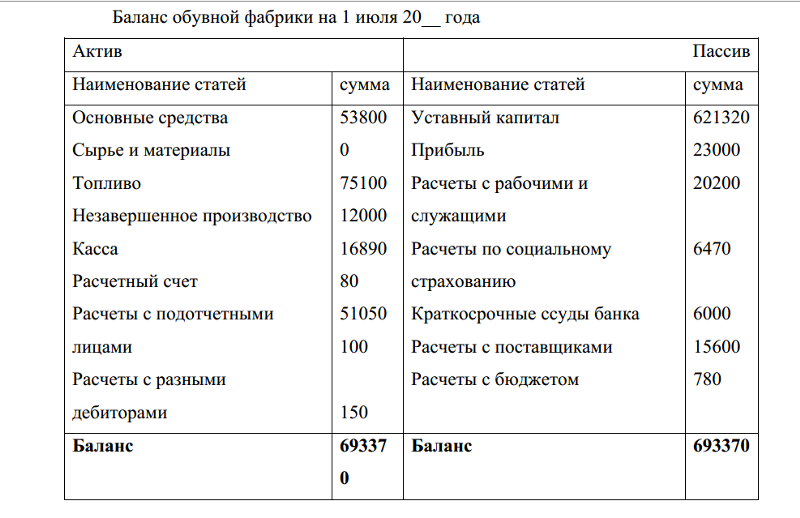

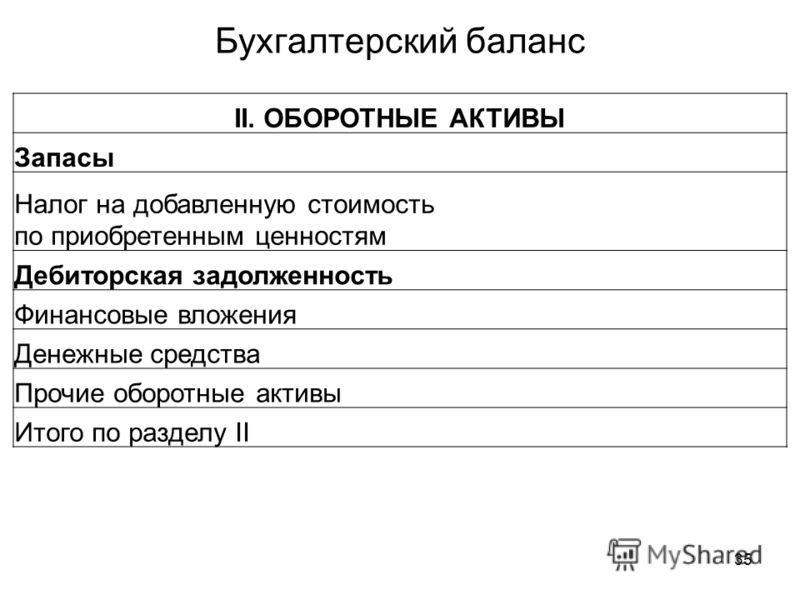

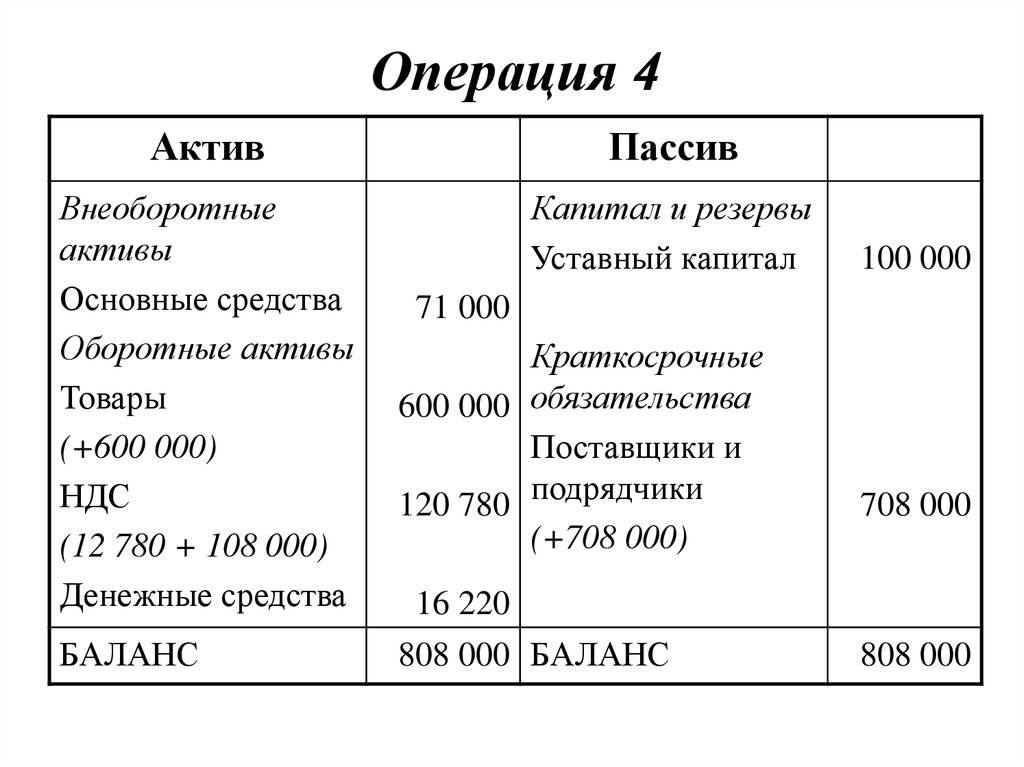

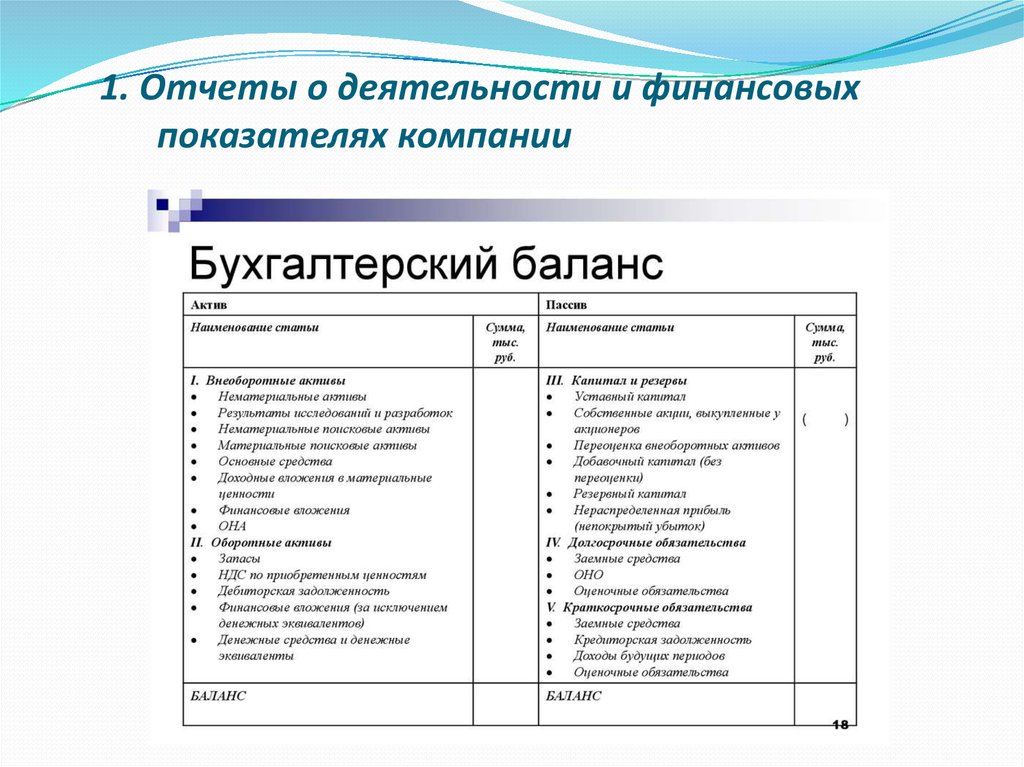

Бухгалтерский баланс – главная часть бухгалтерской отчетности организации – составляется на основе остатков (сальдо) по бухгалтерским счетам на отчетную дату и состоит из двух частей: Актива и Пассива. В Активе отражается имущество, денежные средства и права организации, которые можно использовать и в результате получить доход или уменьшить расход. В Пассиве – источники формирования Актива – капитал, резервы и обязательства.

НДС отражается в Активе бухгалтерского баланса, в строках 1220 «НДС по приобретенным ценностям», 1230 «Дебиторская задолженность», и в Пассиве, в строке 1520 «Кредиторская задолженность». НДС также может отражаться в Активе баланса, в строке 1260 «Прочие оборотные активы», и в Пассиве баланса, в строке 1550 «Прочие обязательства».

НДС также может отражаться в Активе баланса, в строке 1260 «Прочие оборотные активы», и в Пассиве баланса, в строке 1550 «Прочие обязательства».

НДС в строке 1220 Актива баланса

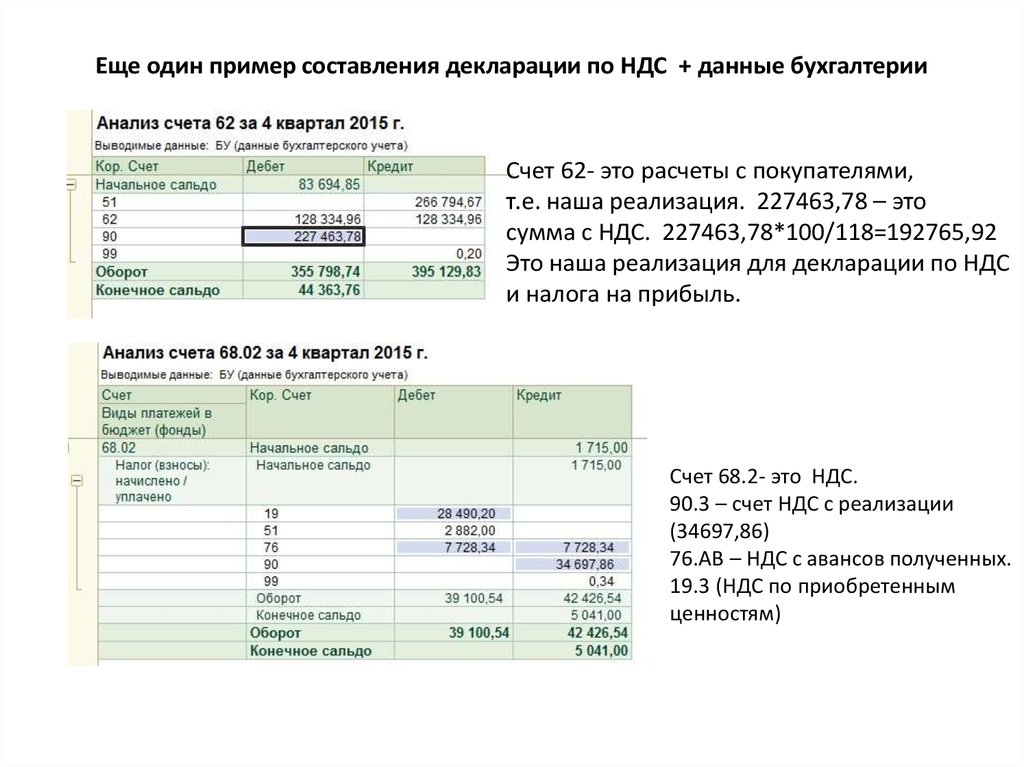

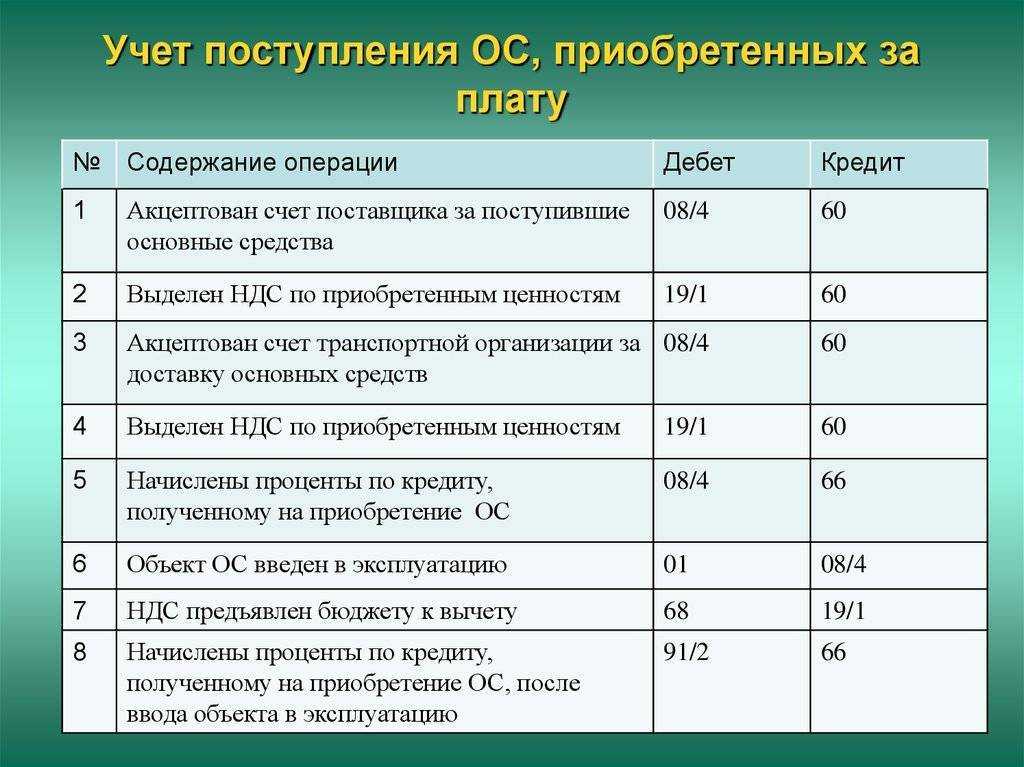

Организация – налогоплательщик НДС при принятии на учет товаров (работ, услуг), при уплате НДС на таможне при импорте учитывает так называемый входящий НДС по дебету счета 19. В последний день квартала (отчетного периода по НДС) организация формирует книгу покупок, в которой были зарегистрированы полученные счета-фактуры. Для регистрации полученного счета-фактуры в книге покупок должны быть соблюдены три условия:

- Счет-фактура должен быть оформлен строго в соответствии с законодательством.

- Товары (работы, услуги) предназначены для использования в деятельности, облагаемой НДС.

- Товары (работы, услуги) приняты на учет.

В момент формирования книги покупок сумма входящего НДС списывается на уменьшение НДС, начисленного к уплате. Но не все счета-фактуры, полученные в течение отчетного периода, могут быть зарегистрированы в книге покупок, то есть не весь входящий НДС возможно предъявить к вычету в данном отчетном квартале, и на счете 19 остается дебетовое сальдо.

- НДС был уплачен на таможне в одном квартале, а импортированные товары приняты к учету в следующем.

- При экспорте товара со ставкой НДС 0 % необходимо предоставить в налоговую инспекцию необходимые документы обоснования применения ставки 0 % и дождаться окончания камеральной налоговой проверки. На эту процедуру может потребоваться времени больше, чем один квартал.

- Поступившие товары (работы, услуги) используются для производства продукции с длительным циклом.

- Счет-фактура от поставщика оформлена с ошибкой или не предоставлена вовремя.

- Налогоплательщик принимает решение о целесообразности вычета НДС в следующих налоговых периодах (организация имеет право предъявить к вычету входящий НДС в течение трех лет после принятия к учету товаров, работ, услуг).

То есть на конец квартала сальдо по счету 19 может быть нулевым или дебетовым. Дебетовое сальдо на конец 4-го квартала (года) учитывается по строке 1220 «НДС по приобретенным ценностям» годового бухгалтерского баланса.

Дебетовое сальдо на конец 4-го квартала (года) учитывается по строке 1220 «НДС по приобретенным ценностям» годового бухгалтерского баланса.

Как отражать НДС с авансов в бухгалтерском балансе, разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

НДС с авансов полученных

В процессе своей хозяйственной деятельности организации получают авансы от покупателей (заказчиков) в счет предстоящих поставок товаров (работ, услуг), если это предусмотрено договором. Организация-продавец в течение 5 календарных дней после получения аванса выписывает покупателю счет-фактуру на аванс полученный, если в течение этих 5 дней не происходит отгрузка, оплаченная соответствующим авансом. Этот счет-фактуру продавец должен зарегистрировать в Книге продаж и начислить НДС к уплате в бюджет:

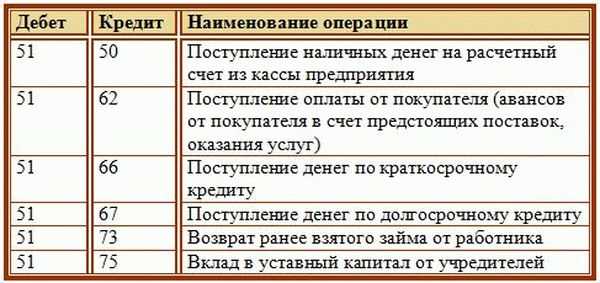

- Дт 51 Кт 62.02 получен аванс от покупателя, в том числе НДС;

- Дт 76 АВ Кт 68 начислен НДС с полученного аванса.

То есть при получении аванса у продавца на конец отчетного периода может образоваться задолженность перед покупателем, по кредиту – счету 62.02, в том числе НДС. Остается также сальдо по дебету счета 76 АВ – НДС по авансам и предоплатам. В данном случае существуют два варианта отражения остатков по счетам 62.02 и 76 АВ в бухгалтерском балансе: «включая НДС» и «за минусом НДС».

По варианту «включая НДС» остаток по счету 62.02, включая НДС, отражается по строке Пассива баланса 1520 «Кредиторская задолженность», остаток по счету 76 АВ отражается по строке 1260 «Прочие оборотные активы» Актива баланса.

По второму варианту «за минусом НДС» остаток по счету 62.02 отражается по строке Пассива баланса 1520 «Кредиторская задолженность» за минусом НДС, остаток по счету 76 АВ в бухгалтерском балансе не отражается.

НДС с авансов выданных

Организации также могут выдать авансы своим поставщикам в счет предстоящих поставок товаров (работ, услуг), если это предусмотрено договором, и получить от поставщика в течение 5 календарных дней после перечисления аванса счет-фактуру на аванс. Этот счет-фактуру организация-покупатель имеет право зарегистрировать в Книге покупок и начислить НДС к вычету, если аванс и отгрузка произошли не в одном квартале:

Этот счет-фактуру организация-покупатель имеет право зарегистрировать в Книге покупок и начислить НДС к вычету, если аванс и отгрузка произошли не в одном квартале:

- Дт 60.02 Кт 51 перечислен аванс поставщику, в том числе НДС;

- Дт 68 Кт 76 ВА начислен НДС с выданного аванса.

То есть при выдаче аванса у покупателя на конец отчетного периода может образоваться задолженность продавца, по дебету счету 60.02, в том числе НДС. Образовывается также сальдо по кредиту счета 76 ВА – НДС по авансам и предоплатам выданным. В данном случае существуют два варианта отражения остатков по счетам 60.02 и 76 ВА в бухгалтерском балансе: «включая НДС» и «за минусом НДС».

По варианту «включая НДС» сальдо по счету 60.02, включая НДС, отражается по строке Актива баланса 1230 «Дебиторская задолженность», сальдо по счету 76 ВА отражается по строке 1550 «Прочие обязательства» Пассива баланса.

По второму варианту «за минусом НДС» сальдо по счету 60.02 отражается по строке Актива баланса 1230 «Дебиторская задолженность» за минусом НДС, сальдо по счету 76 ВА в бухгалтерском балансе не отражается.

В законодательстве нет утвержденных правил отражения в бухгалтерском балансе остатков по счетам авансов полученных и выданных, поэтому при наличии спорных вопросов, не имеющих однозначного решения в нормативных актах, организации могут самостоятельно вырабатывать соответствующие решения и утверждать их в своей учетной политике в соответствии с пунктом 7.1 ПБУ 1/2008 «Учетная политика организации».

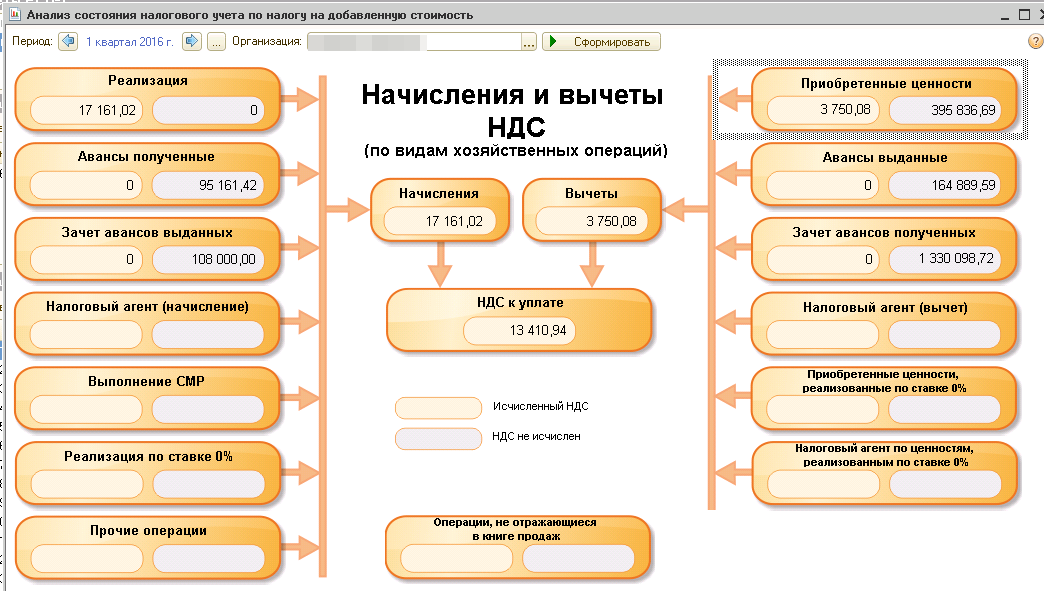

НДС к уплате, к возмещению

В годовом бухгалтерском балансе задолженность организации по НДС перед бюджетом – кредитовое сальдо по счету 68.02 – отражается в строке 1520 «Кредиторская задолженность», а переплата по НДС или НДС к возмещению – дебетовое сальдо по счету 68.02 – отражается по строке 1230 «Дебиторская задолженность».

Итоги

НДС учитывается в Активе бухгалтерского баланса в строках:

- 1220 «НДС по приобретенным ценностям»:

- 1230 «Дебиторская задолженность.

В Пассиве – в строке 1520 «Кредиторская задолженность».

Дебиторская и кредиторская задолженность по авансам может отражаться соответственно в строках 1230 и 1520 бухгалтерского баланса, включая НДС или за минусом НДС. Метод отражения организация может обосновать и утвердить в Учетной политике.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Как отражать НДС в управленческой отчетности

Аудиоверсия этой статьи

Когда приходит время платить НДС в бюджет, то предпринимателю надо знать, бизнес должен государству по итогам квартала или государство — бизнесу. Для этого надо правильно отражать все в отчетности. В первую очередь — в балансе. Эксперты компании «Нескучные финансы» рассказывают, как.

Для этого надо правильно отражать все в отчетности. В первую очередь — в балансе. Эксперты компании «Нескучные финансы» рассказывают, как.

Нескучные финансы

Ведем управленческий учет в малом бизнесе

Нескучные финансы

Закрытый клуб – Деловая среда Премиум

Вступайте в клуб и получите доступ к множеству материалов для развития бизнеса. Для вас 14 дней – бесплатно!

Попробовать бесплатно на 14 дней

Что надо знать об НДС

Платит НДС не предприниматель, а покупатель. Предприниматель передает эти деньги государству, они изначально не его, бизнесмен для них — пункт транзитной остановки.

НДС не влияет на финансовый результат бизнеса.

Обязательства по перечислению НДС в бюджет надо исполнять в срок.

Для этого — планировать их и контролировать. Если не планировать, не будет денег, когда придет время платить. А если не заплатить вовремя, то оштрафует налоговая.

Для этого — планировать их и контролировать. Если не планировать, не будет денег, когда придет время платить. А если не заплатить вовремя, то оштрафует налоговая.

Курс в клубе Деловая среда Премиум🔥

Марафон «Финансовая грамотность в бизнесе». Оформите доступ и получите этот и множество других материалов

ПОСТРОЙТЕ ФИНАНСОВУЮ СИСТЕМУ В СВОЕМ БИЗНЕСЕ 👉

Как у бизнеса возникают обязательства по НДС

У нас цветочный магазин. Мы купили у фермера розу, в стоимость которой поставщик включил НДС. Потратили 60 ₽, из них 50 ₽ заплатили за саму розу, а 10 ₽ — НДС, которые наш поставщик включил в цену товара. Эти 10₽ НДС мы пока через поставщика дали взаймы государству. У него появилось обязательство перед нами. Сочтемся, когда продадим. НДС, который мы передали авансом государству», называется входящим.

Когда продаем, к нам заходит НДС, который заплатил покупатель. Для нас это исходящий НДС. И у нас появляется обязательство перед государством — в срок, который оно определило крайним, перечислить этот НДС в бюджет. За розу мы получили 120 ₽: 100 ₽ + 20 ₽ НДС. Эти 20 ₽ — наш исходящий НДС.

Для нас это исходящий НДС. И у нас появляется обязательство перед государством — в срок, который оно определило крайним, перечислить этот НДС в бюджет. За розу мы получили 120 ₽: 100 ₽ + 20 ₽ НДС. Эти 20 ₽ — наш исходящий НДС.

А когда приходит время перечислять НДС в бюджет, с нас причитается не весь исходящий НДС, а только разница между ним и входящим. Исходящий НДС у нас 20 ₽, входящий — 10 ₽. Разница — 10 ₽. Вот эти 10 ₽ и причитаются с нас государству.

А бывает и так — купили три розы на тех же условиях. Тем самым через поставщика передали государству аванс по НДС на 30 ₽. А продали только одну — тоже за 100 ₽ + НДС 20 ₽. И когда в конце квартала к нам приходят от государства и требуют у нас эту двадцатку, мы отвечаем: «Нет, уважаемые Мы аж 30 ₽ аванса передали через фермера. Помните? А через нас покупатель передал 20 ₽. Так что не мы вам 20 ₽ должны, а вы нам 10 ₽. Поэтому или пусть эта десяточка у вас полежит — в следующем квартале сочтемся. Или гоните ее назад, а следующий квартал начинаем с нуля — у нас такое право тоже есть». Выслушали нас гонцы, бумаги подняли, посчитали. Убедились — мы правы. И пошли восвояси.

Выслушали нас гонцы, бумаги подняли, посчитали. Убедились — мы правы. И пошли восвояси.

Сервис

Зарегистрируйте бизнес быстро и бесплатно

Подать заявку

Как отражать обязательства по НДС в балансе

Первое. Итак, мы отдали поставщику за розу 60 ₽, где 50 ₽ — это стоимость розы и 10 ₽ — это НДС. Эту десятку государство теперь нам должно. На языке отчетов, мы приобрели два актива — розу и входящий НДС. В балансе: появились два актива — товар для перепродажи и входящий НДС. Поскольку входящий НДС — это деньги, которые нам должно государство, записываем его в дебиторскую задолженность.

Второе. Продали розу, получили от покупателя 120 ₽: 100 ₽ — наша цена розы и 20 ₽ НДС, которые мы добавили к цене — это исходящий НДС. У нас возникает обязательство перечислить НДС государству.

А теперь вспоминаем — 10 ₽ НДС уже начислили, когда покупали розу, и эту десятку государство нам задолжало. Значит, мы стали должны государству только 10 ₽, а не 20 ₽. Поэтому наша задолженность перед государством по НДС увеличивается только на 10 ₽.

Значит, мы стали должны государству только 10 ₽, а не 20 ₽. Поэтому наша задолженность перед государством по НДС увеличивается только на 10 ₽.

Третье. Наконец, в положенный срок перечисляем НДС в бюджет. Минус 10 ₽ из пассивов. Баланс после того, как мы перечислили НДС с продажи розы в бюджет: долгов нет, все довольны.

Закрепим

Входящий НДС — НДС, включенный в стоимость товаров и услуг, которые предприниматель приобретает для нужд бизнеса.

Исходящий НДС — НДС, который предприниматель добавляет к стоимости своих товаров и потом перечисляет государству.

Когда придет время платить НДС, смотрим, входящего или исходящего НДС у нас больше.

Если исходящего НДС больше, чем входящего — значит, мы должны государству и перечисляем разницу между кредиторкой и дебиторкой в бюджет.

Если исходящего НДС меньше, чем входящего — государство должно нам.

Что делать, когда оно нам задолжало — тема отдельной статьи.

Что делать, когда оно нам задолжало — тема отдельной статьи.

Кредиты от Сбербанка

Получите кредит для бизнеса на любые цели – с возможностью подать заявку онлайн

Подать заявку на кредит онлайн

Статьи

Управленческая отчетность: как отражать НДС в отчете о движении денежных средств

Бухгалтерия

Статьи

6 правил, как бизнесу получить кредит

Поиск финансирования

Статьи

ТОП-5 ошибок при оформлении кредита для бизнеса

Поиск финансирования

Статьи

5 ключевых метрик для бизнеса: как избежать убытков, увидеть кассовый разрыв, узнать эффективность маркетинга

Финансовые риски

НДС, НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ, Бухгалтерский курс

НДС, НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ, Бухгалтерский курс

|

|

© Все авторские права защищены

Объяснение финансовой отчетности | Foresight

В продолжение введения в финансы и бухгалтерский учет давайте более подробно рассмотрим три раздела консолидированной финансовой отчетности.

Отчет о прибылях и убытках обычно привлекает наибольшее внимание, и, поскольку каждый компонент отчета проливает свет на различные аспекты деятельности компании, стоит объяснить детали отчета, чтобы понять, что означают разные термины. Вот краткий обзор базовой структуры отчета о прибылях и убытках.

Доход #

Выручка измеряет деньги, приносимые компании в результате ее коммерческой деятельности, часто называемой продажами. Доходы могут быть разделены по разным видам деятельности или по разным отделам или регионам, чтобы предоставить больше информации и прозрачности в отношении того, как работает бизнес.

При расчете выручки часто проводится различие между валовой выручкой и чистой выручкой, чистая выручка отражает выручку после учета скидок, возвратов, возвратных платежей, аффилированных лиц или других контрдоходов.

Выручка может быть признана в разные периоды, когда денежные средства или оплата за выручку получены (при учете методом начисления), поэтому в наших прогнозах важно различать, когда признается выручка и когда поступают денежные средства или платежи. Если денежные средства получены до признания выручки (например, авансовый платеж за 12 месяцев за услугу SaaS), то остаток переходит на балансовый счет для отсроченных обязательств по выручке, и вы со временем уменьшаете обязательство по выручке по мере признания. доходы. Если денежные средства получены после признания выручки, они обычно отражаются как дебиторская задолженность.

Если денежные средства получены до признания выручки (например, авансовый платеж за 12 месяцев за услугу SaaS), то остаток переходит на балансовый счет для отсроченных обязательств по выручке, и вы со временем уменьшаете обязательство по выручке по мере признания. доходы. Если денежные средства получены после признания выручки, они обычно отражаются как дебиторская задолженность.

В целях моделирования, если денежные средства обычно поступают в течение того же периода времени, что и признание доходов (скажем, 30 дней для ежемесячного прогнозирования), обычно можно предположить, что доходы равны денежным поступлениям.

Модели Foresight — Standard и более поздние версии — предварительно созданы для работы с широким спектром сценариев признания выручки и поступления денежных средств, а также автоматически учитывают влияние множества различных сценариев на признание выручки, денежные средства и баланс.

Себестоимость проданных товаров (COGS) #

Себестоимость проданных товаров (или себестоимость продаж, или себестоимость выручки, или себестоимость) отражают прямые затраты на производство проданных товаров, которые принесли доход в течение этого периода.

Правила того, какие затраты включаются в COGS, могут различаться в зависимости от бизнеса и способа получения доходов, но всегда верны этому основному принципу. Производство не связано с распространением или продажей, но может включать поддержку, если поддержка является функцией, связанной с предоставлением продукта, а не с продажей продукта.

Для большинства затрат довольно просто определить, какие затраты распределяются на себестоимость производства, а какие на общие и административные расходы, но это может быть немного сложно. GAAP и IFRS содержат правила и рекомендации по учету определенных затрат, а по конкретным вопросам лучше всего проконсультироваться с бухгалтером, имеющим опыт работы с вашими видами бизнеса (или просто отправить мне электронное письмо).

В моделях Foresight Standard и Starter очень гибко распределяются затраты на COGS и SG&A. Вы можете указать маржу или сумму себестоимости, относящиеся к доходам, а также дополнительно ввести количество затрат в разделе «Расходы» и распределить их на себестоимость, просто выбрав себестоимость в раскрывающемся списке, и правильный порядок учета будет обработан автоматически.

Таким образом, у вас есть два метода прогнозирования себестоимости, которые обеспечивают гибкость для ее изменения с течением времени, а правки, необходимые для переноса затрат между себестоимостью и SG&A, тривиальны.

Валовая маржа #

Валовая маржа отражает сумму дохода, которую компания сохраняет после понесения прямых затрат, связанных с предоставлением продуктов и услуг, которые принесли доход.

Или проще:

Валовая прибыль = Доход — Стоимость проданных товаров

И для валовой прибыли %:

Валовая маржа % = (Доход — Стоимость проданных товаров) / Доход

Валовая маржа является важным понятием, поскольку она является одним из показателей деятельности и прибыльности и помогает компании думать о затратах, связанных с производством продуктов и услуг, которые она продает. Это также помогает компании подумать о том, сколько денег осталось для оплаты расходов на ведение бизнеса.

Продажа, общие и административные (SG&A) #

Коммерческие, общие и административные (SG&A) расходы — это расходы, связанные с ведением бизнеса, а не с производством продуктов или услуг. Общие и административные расходы охватывают множество различных видов затрат и могут быть разбиты на прямые и косвенные коммерческие расходы, постоянные и переменные накладные расходы, операционные расходы. По сути, это все расходы, связанные с бизнесом, которые не являются себестоимостью.

Модели Foresight обрабатывают распределение затрат на SG&A очень гибким способом и позволяют назначать затраты набору динамических категорий, чтобы облегчить отчетность по компонентам SG&A. Просто введите затраты в каждую строку, выберите SG&A в раскрывающемся списке, выберите категорию отчетности в раскрывающемся списке, и модель автоматически обработает порядок учета. Отчетность не является формальной частью отчета о прибылях и убытках, но дает ценную дополнительную информацию об основных областях затрат.

В моделях используется одна категория пересчета для представления затрат на продажу (например, затраты на привлечение, затраты на маркетинг), которая затем используется для расчета стоимости привлечения клиента (CAC). Это не формальная часть отчета о прибылях и убытках, а важная дополнительная метрика для бизнес-анализа, которую модели обрабатывают автоматически.

EBITDA — Прибыль до вычета процентов, налогов, износа и амортизации #

Достаточно очевидный показатель EBITDA — популярный показатель, который можно использовать для понимания основных операционных доходов компании, и его часто используют для коэффициентов оценки и оценки компании без учета выбора бухгалтерского учета.

По определению, EBITDA составляет:

EBITDA = чистая прибыль + проценты + налоги + амортизация + амортизация

Обычно я указываю EBITDA в прогнозируемом отчете о прибылях и убытках, хотя в формальном корпоративном учете это не обязательно, поскольку обычно это что-то, что рассчитывается как дополнительный информационный пункт вне отчета о прибылях и убытках. Я делаю это таким образом, потому что это довольно популярный показатель, помогающий понять прибыльность компании, и таким образом легко увидеть поток доходов и расходов.

Я делаю это таким образом, потому что это довольно популярный показатель, помогающий понять прибыльность компании, и таким образом легко увидеть поток доходов и расходов.

Для моделей Foresight это означает, что EBITDA рассчитывается как:

EBITDA = Валовая прибыль — SG&A

По определению это означает, что SG&A не включает «ITDA», которые указываются отдельно под EBITDA в отчете о прибылях и убытках. Модели Foresight позволяют вводить проценты, амортизацию и амортизацию в качестве расходов, но выбирать соответствующую категорию (проценты и амортизация/амортизация), чтобы модель разделяла расходы по соответствующему методу учета.

Износ и амортизация #

Амортизация — сложная вещь для большинства новичков в финансовом моделировании, но она не должна быть слишком сложной: это метод бухгалтерского учета для компании, позволяющий распределить стоимость приобретения актива на срок его полезного использования. Он пытается помочь скорректировать большие единовременные расходы, эффективно позволяя вам учитывать расходы в течение периода времени, в течение которого актив будет способствовать операциям бизнеса (срок полезного использования). Это также относится к общей цели бухгалтерского учета, заключающейся в сопоставлении расходов с периодами времени, в которых они способствуют получению доходов.

Он пытается помочь скорректировать большие единовременные расходы, эффективно позволяя вам учитывать расходы в течение периода времени, в течение которого актив будет способствовать операциям бизнеса (срок полезного использования). Это также относится к общей цели бухгалтерского учета, заключающейся в сопоставлении расходов с периодами времени, в которых они способствуют получению доходов.

Амортизация не влияет на денежные средства, что часто является проблемой для начинающих финансовых моделей. Это один из способов, которым отчет о прибылях и убытках отличается от отчета о движении денежных средств, и который приводит к тому, что чистая прибыль за период не равна чистому изменению денежных потоков за тот же период.

Амортизация отражается в отчете о прибылях и убытках, а также отражается в балансе, поскольку она уменьшает стоимость актива в балансе. Когда вы «капитализируете» расходы (записывая их как капитальные затраты вместо обычных операционных расходов), вы записываете стоимость расходов в балансе, а затем в будущих периодах амортизируете актив в отчете о прибылях и убытках, уменьшаете стоимость актива в балансовом отчете (обычно через счет накопленной амортизации) и добавить его обратно в чистую прибыль в отчете о движении денежных средств в разделе «Движение денежных средств от операций».

Амортизация в широком смысле относится к распределению расходов в течение определенного периода времени, например, при ипотеке, ссуде или покупке актива, но в контексте отчета о прибылях и убытках относится исключительно к распределению затрат на приобретение нематериальных активов в течение срока их полезного использования. . Обоснование и концепция аналогичны амортизации, но применяются к покупке нематериальных активов, таких как патенты или деловая репутация, созданная путем покупки другой компании с премией по сравнению с ее оценкой

. Для многих компаний износ и амортизация могут быть второстепенными проблемами в финансовых моделях. Если компания не делает значительных инвестиций в материальные активы или не капитализирует затраты на разработку программного обеспечения, то амортизация может быть неуместной или незначительной и часто игнорируется в самых простых финансовых отчетах и анализе. Амортизация будет отсутствовать, если компания не приобрела нематериальные активы.

Модели Foresight обрабатывают амортизацию для всех капитальных затрат — всех расходов, отнесенных к категории CAPEX в разделе расходов — с использованием линейного метода и с использованием периода времени, который можно ввести на листах «Начало работы» или «Настройки». Прямолинейный метод является самым простым методом амортизации, и он эффективно распределяет стоимость приобретения актива поровну на период времени, который должен быть сроком полезного использования актива или периодом времени, в течение которого актив может быть продуктивно использован в бизнесе. Амортизация и ее влияние на счета активов автоматически обрабатываются моделью в отчете о прибылях и убытках, балансе и отчете о движении денежных средств.

Существует много других методов амортизации, кроме прямолинейных, и вам может понадобиться создать графики амортизации, которые амортизируют разные активы в течение разных периодов времени и с использованием разных методов амортизации.

Это не встроено в модели заранее, но может быть добавлено путем расширения графика амортизации на листе затрат.

Модели Форсайта обычно игнорируют амортизацию, поскольку она не существует для большинства компаний на ранней стадии. Обычно я не включаю строки амортизации или нематериальных активов. Если вам нужно добавить амортизацию, ее можно легко добавить в модель, добавив график амортизации и добавив соответствующие счета в баланс и отчет о движении денежных средств. Честно говоря, у меня никогда не было просьбы добавить амортизацию от пользователя модели Foresight.

Процент #

Процентные расходы (и доходы), как правило, отражаются отдельно от выручки, себестоимости производства и коммерческих и административных расходов (т. е. выше EBITDA), поскольку они, как правило, не связаны с основной деятельностью компании и представляют собой расходы (и доходы) от финансирования компании.

Для некоторых компаний получение дохода от процентов может быть основной частью их доходов и должно рассматриваться как доход.

Модели Foresight (Starter, Standard и выше) имеют автоматические графики, которые рассчитывают финансирование за счет долговых инструментов — ссуд — и графики их погашения, включая процентные расходы, с использованием набора пользовательских входных данных, касающихся условий кредита и процентных ставок. Если вы введете новую задолженность в один из месяцев прогноза движения денежных средств, модели автоматически обработают все последствия учета, и вы можете ввести новую задолженность в любой месяц с разными условиями и процентными ставками, задолженность каждого месяца обрабатывается отдельно.

Модели обычно игнорируют процентный доход, но его можно ввести непосредственно в отчет о прибылях и убытках в качестве исходных данных. Я могу построить простой процентный доход за наличные деньги позже, но с низкими процентными ставками это, как правило, второстепенный пункт любой финансовой модели.

Прочие доходы и прочие расходы #

Прочие доходы и расходы – это доходы или расходы, не связанные с основной деятельностью компании, и поэтому учитываемые отдельно от доходов и расходов.

Для большинства компаний на ранней стадии или пользователей моделей Foresight это, как правило, будет незначительным и может быть проигнорировано и оставлено равным нулю, но структура модели позволяет вам вводить их в отчет о прибылях и убытках, если они происходят.

EBT — Прибыль до налогообложения #

EBT представляет собой прибыль до налогообложения и выглядит просто:

EBT = чистая прибыль + налоги

EBT может не отражаться во всех отчетах о прибылях и убытках, но я разбиваю его на модели Foresight, чтобы можно было точно рассчитать корпоративные налоги. Таким образом, аналогично EBITDA, я строю до EBT, поэтому EBT рассчитывается как:

EBT = EBITDA — амортизация — амортизация — процентные расходы + процентный доход — прочие доходы + прочие расходы

Налоги №

Налоги отражают корпоративные налоги, уплачиваемые с доходов от бизнеса (EBT). Налоги на бизнес, акцизы и другие налоги, не связанные с прибылью, являются операционными расходами и здесь не отражаются.

Налоги на бизнес, акцизы и другие налоги, не связанные с прибылью, являются операционными расходами и здесь не отражаются.

В моделях Foresight ставка корпоративного налога является вводом (для % EBT, уплачиваемого в качестве налога). Расчеты налогов выглядят так, чтобы моделировать налоговые ситуации для большинства компаний. Налог не платится, когда есть чистый убыток (отрицательный EBT, или, проще говоря, расходы больше, чем доходы), и я отслеживаю чистые убытки с течением времени, чтобы отслеживать перенос убытков на будущее, чтобы применить чистые убытки к чистой прибыли, чтобы компания не платить налоги до тех пор, пока совокупная чистая прибыль не превысит совокупные чистые убытки. Это предполагает, что убытки могут быть полностью перенесены на будущие периоды в течение трех или пяти лет, используемых в моделях. Все это делается автоматически, и от пользователя требуется только ввести ставку корпоративного налога на листе «Начало работы» или «Настройки». Проконсультируйтесь со специалистом по налогам по любым вопросам, касающимся конкретного режима налогообложения и правил переноса убытков, применимых к вашей ситуации.

Примечание о налоге на добавленную стоимость:

Меня часто спрашивают об НДС (налог на добавленную стоимость) для пользователей за пределами США. Технически, бизнес собирает НДС, а затем выплачивает его правительству, так что это не доход, а НДС, который вы платите по расходам, возмещается государством, так что это не расход. Продажи и расходы должны отражаться за вычетом НДС, поэтому НДС не отображается в отчете о прибылях и убытках компании как доходы или расходы. НДС будет отражаться в балансе по контрольным счетам НДС, чтобы отслеживать, сколько НДС было собрано и уплачено, и, хотя это может оказать влияние на баланс — и особенно на остатки денежных средств — если существует значительный период между датами уплаты НДС. собирается и когда он выплачивается, для целей финансового моделирования типичным предположением является допущение, что период времени находится в пределах месяца (или постоянен во времени), и поэтому я обычно игнорирую учет НДС в моделях прогнозирования.

Чистая прибыль #

Обычно последней статьей в отчете о прибылях и убытках является чистая прибыль, общая прибыль или прибыль компании.

В моделях Foresight чистая прибыль составляет:

Чистая прибыль = EBT — налоги

Я обычно указываю чистую прибыль в %, которая является мерой способности компании превращать выручку в прибыль:

Чистая прибыль % = Чистая прибыль / Выручка

В то время как чистая прибыль часто является тем, на что люди обращают внимание в первую очередь, я надеюсь, что объяснение отчета о прибылях и убытках поможет понять, что для понимания эффективности бизнеса это всего лишь один из показателей операционного успеха.

При анализе отчета о прибылях и убытках я часто смотрю на % валовой прибыли, % EBITDA и % чистой прибыли, чтобы понять, насколько успешно бизнес превращает доходы в прибыль, чтобы получить представление о бизнес-модели компании, и сравните его с другими компаниями в своей отрасли, чтобы понять, хорошо ли работает компания или нет. Различные типы компаний будут иметь совершенно разные профили прибыльности, учитывая основные операции бизнеса и реалии их отраслей.

Различные типы компаний будут иметь совершенно разные профили прибыльности, учитывая основные операции бизнеса и реалии их отраслей.

Отчет о движении денежных средств разбивает денежные потоки бизнеса за период на три основные области, выделяя изменения в денежных средствах, возникающие в результате операций бизнеса, инвестирования в бизнес и финансирования бизнеса.

Как правило, в отчете о движении денежных средств отражаются денежные средства в кассе на начало периода, увеличение или уменьшение денежного потока в результате операций, инвестиций и финансирования, а также денежные средства в кассе на конец периода.

В моделях Foresight я строю типичный отчет о движении денежных средств, а также обычно включаю четвертый отчет, который дает альтернативный взгляд на денежные потоки компании и является основной частью автоматических расчетов по сбору средств. Чтобы узнать больше об этой функции, прочитайте о прогнозировании раунда финансирования ›

Денежные потоки от операций №

Денежный поток от операций показывает, как операции бизнеса приводят к увеличению или уменьшению суммы денежных средств, находящихся в распоряжении компании. Методика заключается в том, чтобы начать с чистой прибыли, а затем скорректировать ее, добавив неденежные расходы (износ, амортизация), а затем добавив (или вычтя) изменения денежных потоков из оборотного капитала.

Методика заключается в том, чтобы начать с чистой прибыли, а затем скорректировать ее, добавив неденежные расходы (износ, амортизация), а затем добавив (или вычтя) изменения денежных потоков из оборотного капитала.

Изменения в оборотном капитале — это чистые изменения во многих балансовых отчетах, которые отражают разницу во времени между получением или выплатой денежных средств и моментом отражения выручки или расхода в балансовом отчете. Влияние этих временных разниц отслеживается в балансовых отчетах как активы и обязательства, а за вычетом изменений в этих счетах в течение этого периода времени представляют собой чистые изменения в оборотном капитале, которые добавляются или вычитаются из чистой прибыли для расчета денежных потоков от операции.

Для получения точной информации о том, какие балансовые счета используются для расчета изменений в оборотном капитале, см. Как изменения в оборотном капитале влияют на движение денежных средств компании? или просмотрите финансовую модель Foresight, чтобы узнать, как именно я это делаю.

Денежные потоки от инвестирования #

Денежные потоки от инвестиций детализируют чистые денежные средства, потраченные на инвестиции в бизнес, как правило, за счет капитальных затрат, инвестиций на финансовых рынках и инвестиций в дочерние компании, не консолидированные в отчетности компании.

В моделях Форсайта, как правило, единственным денежным потоком от инвестирования являются капитальные затраты.

Денежные потоки от финансирования #

Денежные потоки от финансирования детализируют совокупные изменения денежных средств от финансирования бизнеса. Обычно это включает в себя инвестиции в акционерный капитал, новый долг, погашение основной суммы долга, дивиденды, изменения в капитале владельца, выкуп акций и другие последствия, связанные с финансированием.

Для пользователей моделей прогнозирования в этом разделе обычно важны новые инвестиции в акционерный капитал, новый долг и любые погашения долга.

Модели позволяют выплачивать дивиденды инвесторам, но обычно не используются. Этот раздел подходит для большинства вариантов использования для частных компаний, но если у вас есть определенные области, требующие изменений в этом разделе, не стесняйтесь добавлять их или обращаться ко мне по любым вопросам.

Бухгалтерский баланс №

Бухгалтерский баланс отражает финансовое состояние фирмы на определенную дату во времени, обычно на конец периода отчета о прибылях и убытках. Балансовый отчет отражает активы, обязательства и акционерный капитал компании, а правильно рассчитанный балансовый отчет (и консолидированная финансовая отчетность) будет соответствовать базовой предпосылке бухгалтерского учета:

.Активы = Обязательства + Акционерный капитал

Таким образом, бухгалтерский баланс делится на три раздела:

Активы #

Активы – это ресурсы, которыми компания владеет или управляет с расчетом на то, что они будут получать от них экономическую выгоду в будущем. Наиболее очевидным активом являются денежные средства, но они включают в себя различные текущие (краткосрочные) активы, основные средства, инвестиции и нематериальные активы, и этот раздел баланса обычно разбивается на текущие и долгосрочные активы.

Наиболее очевидным активом являются денежные средства, но они включают в себя различные текущие (краткосрочные) активы, основные средства, инвестиции и нематериальные активы, и этот раздел баланса обычно разбивается на текущие и долгосрочные активы.

Активы оцениваются по первоначальной стоимости (также называемой балансовой стоимостью) и корректируются с учетом старения, использования или улучшений посредством амортизации и других методов. Чтобы узнать больше об активах, в Investopedia есть хорошее резюме.

В моделях Foresight раздел активов по умолчанию состоит из:

Текущие активы

- Наличные

- Дебиторская задолженность или деньги, причитающиеся в будущем за уже поставленные услуги или продукты

- Товарно-материальные запасы (если применимо), стоимость продуктов, доступных в настоящее время для продажи

- Незавершенное производство (если применимо и только для стандартных моделей и выше), стоимость продуктов, которые в настоящее время находятся в процессе производства, но еще не доступны для продажи

- Предоплаченные расходы

Долгосрочные активы

- Основные средства, стоимость совокупных капитальных затрат с течением времени

- Накопленная амортизация, сумма амортизационных отчислений на сегодняшний день

Прочие активы

- Прочие активы, не рассчитанные, но оставленные в качестве исходных данных для использования в случае необходимости для вашей компании

Вводимые пользователем данные находятся на листах «Начало работы» или «Настройки» и различаются в зависимости от метода прогнозирования.

Входные данные счета дебиторской задолженности для счета дебиторов в днях, среднее количество дней между поставкой продукта или услуги и получением наличных денег. Предоплаченные расходы составляют % не связанных с заработной платой коммерческих и управленческих расходов. Запасы (и, если используется Стандартная модель или выше, незавершенное производство) рассчитываются на основе ряда допущений, касающихся поведения при покупке запасов и желаемых уровней запасов. Амортизация обрабатывается с использованием графика амортизации и ввода количества месяцев для амортизации приобретенного актива (с использованием линейного метода амортизации). Все эти допущения по умолчанию равны 0, и во многих случаях их можно оставить равными 0,9.0067

Точные балансовые счета для вашей компании могут отличаться, например, если у вас есть денежные средства для краткосрочных инвестиций или другие вещи, характерные для вашего бизнеса, и модель может быть отредактирована в соответствии с вашими точными балансовыми счетами.

Обязательства #

Обязательства — это финансовые обязательства, возникшие в результате деятельности предприятия. Обязательства обычно разбиваются на текущие и долгосрочные (долгосрочные) обязательства и включают такие вещи, как кредиты, кредиторская задолженность, кредиторская задолженность по кредитным картам, ипотечные кредиты, начисленные расходы и доходы будущих периодов.

В моделях Foresight типовой баланс состоит из:

Текущие обязательства

- Кредиторская задолженность, счета, которые были получены, но еще не оплачены. Эти входные данные представляют собой процент текущих SG&A за период.

- Начисленные обязательства (или начисленные расходы), расходы, которые были понесены, не выставлены счета и еще не оплачены. Эти входные данные представляют собой процент текущих SG&A за период.

- Обязательство по отложенным доходам, обязательство, возникающее при получении денежных средств за еще не оказанные услуги.

Это объясняется в контексте выручки в описании отчета о прибылях и убытках выше.

- Кредиторская задолженность по запасам или платежи за запасы (и незавершенное производство, если применимо), которые были получены, но еще не оплачены.

- Резерв по безнадежным долгам, резерв на дебиторскую задолженность, которая не может быть взыскана, на основе исторического процента дебиторской задолженности компании, которая списана и не взыскана. Это входные данные в виде процента дебиторской задолженности, которая, как ожидается, будет безнадежной задолженностью.

Долгосрочные обязательства

- Долгосрочная задолженность, которая представляет собой любую погашенную задолженность, которая со временем уменьшается за счет погашения любой задолженности. Это рассчитывается на основе прогноза привлечения средств и графика погашения долга.

Акционерный капитал №

Акционерный капитал представляет собой финансовую стоимость фирмы, измеряемую только активами и обязательствами на балансе. Счета здесь, как правило, будут состоять из любых инвестиций в акционерный капитал, нераспределенной прибыли, чистой прибыли (или убытка) за текущий период и любого собственного капитала, если это применимо.

Счета здесь, как правило, будут состоять из любых инвестиций в акционерный капитал, нераспределенной прибыли, чистой прибыли (или убытка) за текущий период и любого собственного капитала, если это применимо.

В моделях Foresight используется довольно простой раздел акционерного капитала:

- Собственный капитал, стоимость денежных средств или капитала, вложенных в компанию владельцем, с вводом по умолчанию, равным нулю

- Инвестиции в акционерный капитал, которые рассчитываются на основе сбора средств и прогноза денежных средств

- Нераспределенная прибыль, совокупное значение чистой прибыли (убытка) на сегодняшний день. Многие компании ежегодно пересчитывают нераспределенную прибыль и используют чистую прибыль (убыток) за год до настоящего времени; для простоты я использую чистую прибыль за текущий период и позволяю нераспределенной прибыли расти с течением времени

- Чистая прибыль (убыток) текущего периода, которая рассчитывается на основании отчета о прибылях и убытках

В качестве примечания: я не использую «заглушки», чтобы заставить балансовые отчеты сбалансироваться (имеется в виду, чтобы сделать активы = обязательства + акционерный капитал), и в нижней части балансового отчета есть проверка, чтобы убедиться, что балансовый отчет балансирует по этому уравнению.

Если результат этой проверки отличен от нуля, пользователь должен просмотреть свои утверждения, чтобы увидеть, что не отражено должным образом. Часто в балансовом отчете не удается сбалансировать начальный период, если имеется начальный остаток денежных средств и никакие другие счета не регистрируются для начального балансового отчета, поскольку это означает, что обязательства или стоимость акционерного капитала не отражены. Обычно редактирование заключается в увеличении нераспределенной прибыли на стоимость денежных средств, если не предоставлена никакая другая информация о вступительном балансе.

Финансовые отчеты имеют решающее значение для ведения бизнеса, но не имеют большого значения до тех пор, пока у вас не будет бизнеса для ведения бизнеса. И даже в этом случае для стартапов на ранней стадии проблема с финансовой отчетностью заключается в том, что они отображают неправильные показатели для стартапов.

«Крупным компаниям нужны финансовые инструменты для отслеживания того, насколько хорошо они реализуют известную бизнес-модель.

Стартапам нужны показатели, чтобы оценить, насколько хорошо идет их поиск бизнес-модели». — Стив Бланк

Но хотя вы можете получить общее представление о своем бизнесе, не создавая набор отчетов, вам понадобятся финансовые отчеты, когда вы привлекаете капитал или когда у вас есть бизнес. Инвесторы часто хотят видеть ваши прогнозируемые заявления, чтобы они могли глубже понять бизнес и убедиться, что вы знаете о влиянии бизнес-стратегий на финансовое состояние компании.

Для меня главное в финансовых отчетах не их составление, а , используя их и зная, что они сообщают о бизнесе и что скрывают. Например, для предприятий SaaS классический отчет о прибылях и убытках — это начало, но более глубокий взгляд на предельный регулярный доход (MRR) и его компоненты имеет решающее значение для понимания текущего состояния и будущего бизнеса.

Для меня финансовые отчеты важны, потому что они являются стандартным и общепринятым способом представления ваших прогнозов людям, но вы не можете останавливаться на достигнутом.

Для этого — планировать их и контролировать. Если не планировать, не будет денег, когда придет время платить. А если не заплатить вовремя, то оштрафует налоговая.

Для этого — планировать их и контролировать. Если не планировать, не будет денег, когда придет время платить. А если не заплатить вовремя, то оштрафует налоговая. Что делать, когда оно нам задолжало — тема отдельной статьи.

Что делать, когда оно нам задолжало — тема отдельной статьи.

Расчетный счет в банке

Расчетный счет в банке 1.xx) Перечисление остатка на дебетовый и кредитовый счет

1.xx) Перечисление остатка на дебетовый и кредитовый счет Таким образом, у вас есть два метода прогнозирования себестоимости, которые обеспечивают гибкость для ее изменения с течением времени, а правки, необходимые для переноса затрат между себестоимостью и SG&A, тривиальны.

Таким образом, у вас есть два метода прогнозирования себестоимости, которые обеспечивают гибкость для ее изменения с течением времени, а правки, необходимые для переноса затрат между себестоимостью и SG&A, тривиальны.

Это не встроено в модели заранее, но может быть добавлено путем расширения графика амортизации на листе затрат.

Это не встроено в модели заранее, но может быть добавлено путем расширения графика амортизации на листе затрат.

Модели позволяют выплачивать дивиденды инвесторам, но обычно не используются. Этот раздел подходит для большинства вариантов использования для частных компаний, но если у вас есть определенные области, требующие изменений в этом разделе, не стесняйтесь добавлять их или обращаться ко мне по любым вопросам.

Модели позволяют выплачивать дивиденды инвесторам, но обычно не используются. Этот раздел подходит для большинства вариантов использования для частных компаний, но если у вас есть определенные области, требующие изменений в этом разделе, не стесняйтесь добавлять их или обращаться ко мне по любым вопросам. Входные данные счета дебиторской задолженности для счета дебиторов в днях, среднее количество дней между поставкой продукта или услуги и получением наличных денег. Предоплаченные расходы составляют % не связанных с заработной платой коммерческих и управленческих расходов. Запасы (и, если используется Стандартная модель или выше, незавершенное производство) рассчитываются на основе ряда допущений, касающихся поведения при покупке запасов и желаемых уровней запасов. Амортизация обрабатывается с использованием графика амортизации и ввода количества месяцев для амортизации приобретенного актива (с использованием линейного метода амортизации). Все эти допущения по умолчанию равны 0, и во многих случаях их можно оставить равными 0,9.0067

Входные данные счета дебиторской задолженности для счета дебиторов в днях, среднее количество дней между поставкой продукта или услуги и получением наличных денег. Предоплаченные расходы составляют % не связанных с заработной платой коммерческих и управленческих расходов. Запасы (и, если используется Стандартная модель или выше, незавершенное производство) рассчитываются на основе ряда допущений, касающихся поведения при покупке запасов и желаемых уровней запасов. Амортизация обрабатывается с использованием графика амортизации и ввода количества месяцев для амортизации приобретенного актива (с использованием линейного метода амортизации). Все эти допущения по умолчанию равны 0, и во многих случаях их можно оставить равными 0,9.0067

Это объясняется в контексте выручки в описании отчета о прибылях и убытках выше.

Это объясняется в контексте выручки в описании отчета о прибылях и убытках выше. Стартапам нужны показатели, чтобы оценить, насколько хорошо идет их поиск бизнес-модели». — Стив Бланк

Стартапам нужны показатели, чтобы оценить, насколько хорошо идет их поиск бизнес-модели». — Стив Бланк