Обложение НДС лицензионных выплат

А.И. Терещенко,

старший юрист,

Е.А. Ролетр,

юрист,

юридическая компания

«Пепеляев, Гольцблат и партнеры»

Возникают ли обязанности налогового агента по НДС при выплате российской организацией (далее — организация) лицензионных платежей (роялти) лицензиару — нерезиденту РФ по лицензионному соглашению о предоставлении неисключительной лицензии на использование объекта интеллектуальной собственности?

Постараемся ответить на этот вопрос.

В соответствии с НК РФ территория Российской Федерации не признается местом реализации услуг по предоставлению компанией-нерезидентом неисключительной лицензии по лицензионному соглашению с организацией. В связи с этим объекта обложения НДС не возникает и на организацию не возлагаются обязанности налогового агента. Такая позиция поддерживается Министерством финансов РФ и Министерством РФ по налогам и сборам (сейчас — Федеральная налоговая служба РФ).

Однако 1 января 2006 года вступила в силу новая редакция Налогового кодекса РФ. Изменения статьи 148 НК РФ меняют и режим налогообложения роялти, выплачиваемых по лицензионному соглашению, так как местом реализации таких услуг в целях главы 21 НК РФ может быть признана Российская Федерация. Эти изменения НК РФ ухудшают положение налогоплательщиков, поэтому в соответствии с пунктом 2 статьи 5 НК РФ их действие не может быть распространено на отношения, возникшие до вступления изменений в силу.

Поясним сделанные нами выводы.

В соответствии с подпунктом 4 пункта 1 статьи 148 НК РФ в редакции, действовавшей до 1 января 2006 года, территория Российской Федерации признается местом реализации услуг, если покупатель услуг осуществляет свою деятельность на территории России. Данное положение применяется наряду с иными видами услуг «при передаче в собственность или переуступке патентов, лицензий, торговых марок, авторских прав или иных аналогичных прав».

В случае если по условиям лицензионного соглашения лицензиату предоставляется неисключительная лицензия на использование патентов и ноу-хау без права дальнейшей ее передачи, такие отношения не могут рассматриваться как отношения по «передаче в собственность» или «переуступке» патентов, лицензий, торговых марок, авторских прав или иных аналогичных прав в целях налогообложения. Данный вывод основан на следующих положениях законодательства РФ.

Значения терминов «передача в собственность» и «переуступка», содержащихся в статье 148 НК РФ, не раскрыты в Налоговом кодексе РФ в целях налогообложения. Это означает, что при их толковании следует исходить из того их значения, в котором они используются в специальной отрасли законодательства, регулирующей вопросы интеллектуальной собственности в РФ (ст. 11 НК РФ).

Патентный закон Российской Федерации от 23.09.92 № 3517-1 (далее — Патентный закон), регулирующий отношения, возникающие в связи с правовой охраной и использованием изобретений, полезных моделей и промышленных образцов, не содержит применительно к указанным отношениям термина «передача в собственность». Общие положения Гражданского кодекса РФ позволяют утверждать, что передача в собственность объекта гражданских прав (к которым относятся в том числе и объекты интеллектуальной собственности) может иметь место при заключении сделки об отчуждении объекта гражданских прав, что является одним из оснований прекращения права собственности предыдущего собственника, а также основанием возникновения права собственности нового собственника.

Патентный закон разделяет отношения по «предоставлению прав на использование изобретения, промышленного образца и полезной модели» (п. 1 ст. 13) и отношения по «передаче исключительного права (уступке патента)» (п. 5 ст. 10). При этом положение пункта 1 статьи 13 Патентного закона свидетельствует, что законодатель разделяет предоставление неисключительных и исключительных прав. По общему правилу предоставление исключительных прав влечет сохранение за лицензиаром права на использование объекта только в той части, в которой оно не передано лицензиату. При предоставлении неисключительных прав за лицензиаром сохраняются все права на использование объекта. При этом следует учитывать, что предоставление как неисключительных, так и исключительных прав не влечет смены правообладателя. В этом случае правообладателем остается лицензиар.

Исходя из смысла патентного законодательства, договор о передаче исключительного права (уступка патента) представляет собой отчуждение объекта интеллектуальной собственности, что означает прекращение всех прав на такой объект предыдущего правообладателя и возникновение всего комплекса прав нового правообладателя.

Мы полагаем, что приведенные положения патентного и налогового законодательства (в редакции, действовавшей до 1 января 2006 года) позволяют исключить применение при определении места реализации услуг в целях главы 21 НК РФ подпункта 4 пункта 1 статьи 148 НК РФ при передаче неисключительной лицензии по лицензионному соглашению, поскольку в нем говорится только о передаче в собственность и переуступке прав на объект интеллектуальной собственности. Место реализации услуг, по нашему мнению, в данном случае следует определять на основании подпункта 5 пункта 1 статьи 148 НК РФ, согласно которому услуги, не поименованные в подпунктах 1—4 пункта 1 статьи 148 НК РФ, считаются реализованными на территории РФ, если лицо, их оказывающее, осуществляет свою деятельность на территории РФ. Если лицензиар не находится на территории РФ, у него не возникает обязанностей плательщика НДС в связи с исполнением такого лицензионного соглашения.

Министерство РФ по налогам и сборам и Министерство финансов РФ в ряде писем высказали две позиции по рассматриваемому вопросу.

Позиция МНС России

МНС России в письме от 17.05.2004 № 03-1-08/1222/17 при разъяснении положений статьи 148 НК РФ приходит к выводу, что подпункт 4 пункта 1 статьи 148 подлежит применению только в договорах, «

Позиция Минфина России

Минфин России придерживается менее благоприятной для налогоплательщиков точки зрения, фактически отождествляя предоставление исключительной лицензии с отчуждением права собственности на объект интеллектуальной собственности. В соответствии с изложенной в письме Минфина России от 11.05.2005 № 03-04-08/116 позицией « исключительная лицензия предусматривает отчуждение у лицензиара права на использование объекта лицензионного договора в части, передаваемой лицензиату, т. е. права собственности на объект лицензионного договора в пределах, определенных данным договором, переходят от лицензиара к лицензиату».

Очевидно, что при таком толковании норм патентного законодательства, при выплате лицензионных платежей по договору о предоставлении исключительной лицензии на использование объектов интеллектуальной собственности в целях определения места реализации услуг приходится руководствоваться подпунктом 4 пункта 1 статьи 148 НК РФ.

Таким образом, в соответствии с действовавшей до 1 января 2006 года редакцией НК РФ основания для возложения на организацию обязанностей налогового агента по удержанию и уплате НДС с сумм лицензионных платежей отсутствуют.

С 1 января 2006 года вступили в силу изменения в главу 21 НК РФ, которые в том числе касаются и подпункта 4 пункта 1 статьи 148 НК РФ [ сноска 1 ] . В новой редакции норма подпункта 4 пункта 1 статьи 148 НК РФ, регулирующая порядок определения места реализации услуг по передаче прав на объекты интеллектуальной собственности, предписывает место реализации определять по месту нахождения покупателя услуг при «передаче, предоставлению патентов, лицензий, торговых марок, авторских прав или иных аналогичных прав».

В целях определения налоговых последствий вступления изменений в силу следует уяснить, направлена ли воля законодателя на уточнение ранее действовавшей нормы или данная норма существенным образом влияет на режим налогообложения спорных правоотношений.

Буквальное толкование нормы в новой редакции не позволяет сделать вывод об уточняющем характере изменений. По смыслу законодательства, регулирующего отношения в области интеллектуальной собственности, передача в собственность или переуступка прав связана со сменой правообладателя, то есть с прекращением у него всего комплекса прав на объект интеллектуальной собственности, что не имеет места при предоставлении прав на использование таких объектов.

Новая редакция нормы не позволяет ограничить отношения, подпадающие под ее действие, отношениями по отчуждению прав на объекты интеллектуальной собственности. Предоставление лицензии, в том числе упомянутое в новой редакции, соответствует содержанию отношений по предоставлению права на использование запатентованного объекта интеллектуальной собственности на основании лицензионного договора, причем законодатель в новой редакции не делает никаких различий в режиме налогообложения между отношениями по передаче исключительных и неисключительных прав.

Таким образом, толкование нормы подпункта 4 пункта 1 статьи 148 НК РФ с учетом изменений, вступивших в силу 1 января 2006 года, требует распространить ее действие на отношения, возникающие в связи с предоставлением как исключительных, так и неисключительных прав на использование объектов интеллектуальной собственности, в том числе на предоставление исключительных и неисключительных лицензий.

На основании изложенного в отношении сумм лицензионных платежей, подлежащих уплате после 1 января 2006 года, у лицензиата возникают обязанности налогового агента по удержанию и уплате НДС в бюджет, поскольку местом реализации услуг будет признаваться Российская Федерация.

В результате такого толкования новой редакции нормы НК РФ возникает ситуация, при которой внесение изменений в налоговое законодательство повлекло определенное ухудшение положения налогоплательщиков: на момент заключения лицензионного соглашения реализация данных услуг не была объектом обложения НДС, а в течение периода действия соглашения изменения, внесенные в НК РФ, изменили режим налогообложения, отнеся такие услуги к объекту налогообложения.

В соответствии с пунктом 2 статьи 5 НК РФ «акты законодательства о налогах и сборах, устанавливающие новые налоги и (или) сборы, повышающие налоговые ставки, размеры сборов, устанавливающие или отягчающие ответственность за нарушение законодательства о налогах и сборах, устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов, а также иных участников отношений, регулируемых законодательством о налогах и сборах, обратной силы не имеют».

В силу приведенного правила действие внесенных изменений не может быть распространено на отношения, которые возникли до их вступления в силу, то есть режим налогообложения лицензионных платежей, обязанность уплаты которых возникла до 1 января 2006 года, не подлежит изменению.

Иными словами, риск доначисления НДС и привлечения организации к налоговой ответственности за неисполнение обязанностей налогового агента при выплате лицензионных платежей по соглашению о передаче неисключительной лицензии в период до 1 января 2006 года можно оценить как невысокий.

[ сноска 1 ] См.: Федеральный закон от 22.07.2005 № 119-ФЗ.

Ключевые слова: нерезидент, НДС, роялти, налоговый агент, объект интеллектуальной собственности, иностранная компания, foreign company, intellectual property item, non-resident, royalty, tax agent, VAT

Облагаются ли НДС суммы штрафов и неустоек по договорам?

Обложение штрафов НДС: спорная ситуация

В подп. 2 п. 1 ст. 162 НК РФ указано, что налогоплательщик увеличивает налоговую базу по НДС на суммы, полученные в качестве платы за проданные товары или услуги, в виде финансовой помощи, как средства на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанные с оплатой реализованных товаров.

При неисполнении или ненадлежащем исполнении своих обязательств, например при просрочке, организация-должник обязана выплатить кредитору определенную законодательством или договорными условиями неустойку (пеню, штраф) (ст. 330 ГК РФ).

См. «Как произвести расчет неустойки по договору».

Согласно п. 1 ст. 395 ГК РФ неправомерное удержание или уклонение от возврата денежных средств, другая просрочка в их оплате, а также неосновательное их получение или сбережение за счет другого лица влекут за собой выплату процентов за пользование чужими деньгами.

Возникает спорная ситуация: включается ли у поставщика (подрядчика, исполнителя) в налоговую базу сумма предъявленных санкций (пеней, штрафов, процентов за пользование чужими деньгами), полученная от покупателя или заказчика за просрочку оплаты товаров (работ, услуг)?

Облагаются ли НДС суммы, полученные от заказчика за простой автотранспорта? Ответ на этот вопрос узнайте в готовом решении от «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Единого ответа на этот вопрос нет. Поэтому рассмотрим подробно две точки зрения.

Текущая точка зрения чиновников: штрафы не облагаются НДС

Чиновники рекомендуют полученные от покупателя суммы неустоек (штрафов и пеней) расценивать как меру ответственности за просрочку оплаты товаров и услуг и применять к ним положения постановления Президиума ВАС РФ от 05. 02.2008 № 11144/07. В соответствии с этим постановлением сумма неустойки, полученная продавцом от покупателя, считается мерой ответственности за несоблюдение сроков договорных обязательств и потому не связана с оплатой реализованных товаров по ст. 162 НК РФ. Следовательно, такая неустойка не подлежит обложению НДС. Позиция Минфина РФ о невключении суммы штрафов в налоговую базу по НДС приведена в письмах от 27.07.2016 № 03-07-11/43854, от 07.10.2015 № 03-07-07/57255.

02.2008 № 11144/07. В соответствии с этим постановлением сумма неустойки, полученная продавцом от покупателя, считается мерой ответственности за несоблюдение сроков договорных обязательств и потому не связана с оплатой реализованных товаров по ст. 162 НК РФ. Следовательно, такая неустойка не подлежит обложению НДС. Позиция Минфина РФ о невключении суммы штрафов в налоговую базу по НДС приведена в письмах от 27.07.2016 № 03-07-11/43854, от 07.10.2015 № 03-07-07/57255.

В то же время Минфин России подчеркивает, что если определенные договорными условиями суммы неустоек и штрафов по своему существу не являются таковыми и являются на самом деле элементом ценообразования, предусматривающим оплату реализованных товаров (работ, услуг), то указанные суммы подлежат обложению НДС (письма Минфина России от 05.10.2016 № 03-07-11/57924, от 09.11.2015 № 03-07-11/64436, от 04.03.2013 № 03-07-15/6333 [последнее направлено ФНС России для сведения нижестоящим налоговым органам письмом от 03.04.2013 № ЕД-4-3/5875@], а также постановления Президиума ВАС РФ от 05.02.2008 № 11144/07 по делу № А55-3867/2006-22, ФАС Московского округа от 11.03.2009 № КА-А40/1255-09 по делу № А40-32554/08-129-101 и ФАС Северо-Кавказского округа от 07.07.2011 по делу № А32-40880/2009).

Имеются и многочисленные решения судов, разделяющие мнение, что полученные штрафы НДС не облагаются. Например, Арбитражный суд Северо-Кавказского округа в постановлении от 20.01.2016 № Ф08-9883/2015 по делу № А01-25/2015 пришел к выводу, что суммы полученных от покупателей штрафных санкций не подлежат обложению НДС, так как уплата неустойки связана с нарушением условий договора, а сумма неустойки платится сверх цены товаров (работ, услуг) и не увеличивает их стоимость.

ФАС Московского округа от 24.02.2014 № Ф05-17712/13 по делу № А40-82044/2013 указал, что суммы неустойки, полученной налогоплательщиком от контрагента по договору, не связаны с оплатой реализуемых товаров (работ услуг), поэтому не подлежат налогообложению НДС по подп. 2 п. 1 ст. 162 НК РФ. Аналогичные выводы приведены в решении Арбитражного суда Поволжского округа от 12.12.2014 № Ф06-18029/13 по делу № А72-278/2014.

2 п. 1 ст. 162 НК РФ. Аналогичные выводы приведены в решении Арбитражного суда Поволжского округа от 12.12.2014 № Ф06-18029/13 по делу № А72-278/2014.

ФАС Московского округа подтвердил, что согласно п. 2 ст. 395 ГК РФ, п. 6 постановления Пленума Верховного суда РФ № 13, Пленума ВАС РФ от 08.10.1998 № 14 уплата процентов за пользование чужими денежными средствами считается мерой ответственности за несоблюдение договорных условий, а значит, она не относится к оплате за товар по смыслу п. 2 ст. 153, подп. 2 п. 1 ст. 162 НК РФ и не подлежит обложению НДС (постановления ФАС Московского округа от 13.11.2008 № КА-А40/10586-08 по делу № А41-3502/08).

Аналогичные выводы изложены в постановлениях ФАС Волго-Вятского округа от 10.05.2007 по делу № А29-7483/2006а (определением ВАС РФ от 10.09.2007 № 10714/07 отказано в передаче данного дела в Президиум ВАС РФ), ФАС Северо-Западного округа от 11.12.2006 по делу № А05-7544/2006-34 (определением ВАС РФ от 29.03.2007 № 3432/07 отказано в передаче данного дела в Президиум ВАС РФ) и ФАС Центрального округа от 16.09.2008 по делу № А54-3386/2006-С21.

ФАС Московского округа также отметил, что неустойка обладает собственной правовой природой, не связанной с объектом налогообложения по НДС. Поэтому денежные средства, полученные как неустойка за несвоевременное исполнение договорных обязательств, не облагаются НДС (постановление ФАС Московского округа от 28.07.2009 № КГ-А40/6668-09 по делу № А40-84761/08-7-816). Такой же вывод содержат определение Верховного суда РФ от 02.09.2015 № 305-ЭС15-7719 по делу № А40-20035/2014, постановления Арбитражного суда Поволжского округа от 03.12.2015 № Ф06-3084/2015 по делу № А12-2805/2015, ФАС Московского округа от 25.04.2012 по делу № А40-71490/11-107-305.

В постановлении ФАС Уральского округа от 16.02.2009 № Ф09-464/09-С3 по делу № А76-5994/2008-46-131 арбитры указали, что неустойка считается одним из способов обеспечения выполнения договорных обязательств, связана с неисполнением условий соглашения об оплате, возмещает вероятные или понесенные убытки стороны договора и оплачивается свыше стоимости товара. Следовательно, получение неустойки (пени, штрафа) не относится к операциям, подлежащим обложению НДС, и не подпадает под действие подп. 2 п. 1 ст. 162 НК РФ. Этот же вывод содержится в постановлении ФАС Московского округа от 24.02.2014 № Ф05-17712/2013 по делу № А40-82044/13-45-133.

Следовательно, получение неустойки (пени, штрафа) не относится к операциям, подлежащим обложению НДС, и не подпадает под действие подп. 2 п. 1 ст. 162 НК РФ. Этот же вывод содержится в постановлении ФАС Московского округа от 24.02.2014 № Ф05-17712/2013 по делу № А40-82044/13-45-133.

ФАС Центрального округа определил, что пени, уплаченные покупателем поставщику за несоблюдение условий договора по оплате товара, не подлежат налогообложению НДС, так как во время получения пени не совершается переход права собственности на товар. В ст. 146 НК РФ не указано, что санкции попадают под налогообложение НДС. Суммы, включаемые в базу и определенные ст. 154–158 НК РФ, также не имеют в своем перечне сумм санкций за соблюдение условий договорных обязательств. Обложению НДС подлежат лишь суммы, которые увеличивают стоимость реализуемого товара (постановление ФАС Центрального округа от 23.04.2008 по делу № А08-4124/07-22).

Дополнительно смотрите материал «Облагаются ли НДС хозяйственные штрафы?».

Прежняя точка зрения чиновников: штрафы облагаются НДС

Ранее чиновники были убеждены в том, что штрафы включаются в налоговую базу по НДС.

Минфин России настаивал на том, что штрафы и пени, полученные продавцом от покупателя за несвоевременную оплату предоставленных услуг, связаны с их оплатой. Соответственно, руководствуясь подп. 2 п. 1 ст. 162 НК РФ, полученные штрафы необходимо облагать НДС (письма Минфина России от 17.08.2012 № 03-07-11/311, 18.05.2012 № 03-07-11/1 и 11.09.2009 № 03-07-11/222).

Удалось найти только два судебных решения, где разделяется эта точка зрения. Девятый арбитражный апелляционный суд в постановлении от 25.12.2017 № 09АП-55686/2017 по делу № А40-92184/17 указал, что штрафные санкции, полученные поставщиком от покупателя за нарушения обязательств по оплате, облагаются НДС. При этом суд разъяснил, что с полученных штрафных санкций исчислять НДС должны поставщики, продавцы, арендодатели, лизингодатели, перевозчики и т. д. Аналогичное решение было приведено в постановлении Девятого арбитражного апелляционного суда от 18.09.2017 № 09АП-24018/2017-ГК, 09АП-38553/2017-ГК по делу № А40-255045/16 (постановлением Арбитражного суда Московского округа от 11.01.2018 № Ф05-19797/2017 данное постановление оставлено без изменения).

д. Аналогичное решение было приведено в постановлении Девятого арбитражного апелляционного суда от 18.09.2017 № 09АП-24018/2017-ГК, 09АП-38553/2017-ГК по делу № А40-255045/16 (постановлением Арбитражного суда Московского округа от 11.01.2018 № Ф05-19797/2017 данное постановление оставлено без изменения).

Итоги

Из последних разъяснений чиновников следует, что полученные штрафы и неустойки НДС не облагаются, если они по существу не являются элементом ценообразования — скрытой формой оплаты. Арбитры в основном разделяют такую точку зрения.

В какой момент присужденные судом штрафы должны быть учтены для целей исчисления налога на прибыль, читайте в статье «Минфин сказал по-новому учитывать штрафные санкции».

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Обложение НДС рекламных и маркетинговых услуг, оказанных иностранным исполнителем

Под обложение НДС не попадают рекламные и маркетинговые услуги, оказанные российским исполнителем иностранной организации. (пп. 4 п. 1 ст. 148 НК РФ).

Таким образом, для того, чтобы предусмотренные договором услуги, не облагались НДС, из условий договора ясно и недвусмысленно должно следовать, что исполнитель оказывает именно рекламные услуги.

Под рекламой понимается «информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке». (пп. 1 ст. 3 Федерального закона 13.03.2006 № 38-ФЗ «О рекламе»).

(пп. 1 ст. 3 Федерального закона 13.03.2006 № 38-ФЗ «О рекламе»).

По общему правилу услуги видеосъемки облагаются НДС на территории РФ в случае, если исполнитель находится на территории РФ (подп. 5 п. 1 ст. 148 НК РФ).

В то же время, если речь идёт о создании видеороликов в рамках рекламных мероприятий и в рекламных целях, такие услуги могут не облагаться НДС, если заказчик — иностранная организация, поскольку они входят в комплекс рекламных услуг. Мероприятия для привлечения новых пользователей также могут быть отнесены к рекламным и не облагаться НДС, если заказчик — иностранная организация.

Готовимся к изменениям НДС на ПО с 2021 года / Хабр

Как изменится НДС на распространение ПО

С нового года вступают в силу поправки, фактически отменяющие льготу по НДС на реализацию софтверных лицензий в отношении большинства наименований ПО. В первую очередь это затронет зарубежный софт, далее идут программы для ЭВМ и базы данных российского происхождения, не попавшие в Реестр отечественного ПО.

Независимо от попадания в Реестр, льготы по НДС на ПО лишатся рекламные сервисы и приложения, агрегаторы (маркетплейсы) и поисковые программы. Есть мнение, что изменения затронут любые программы, в которых имеется реклама даже собственных продуктов или услуг. Предложение купить лицензию на платный доступ к сервису или расширенную версию условно бесплатной программы, также можно рассматривать в качестве рекламы.

Как это произошло и что предпринять читайте под катом

С чем связана отмена льготы по НДС на ПО

Поправки в Налоговый кодекс (НК РФ) внесены Федеральным законом от 31.07.2020 N 265-ФЗ. Изменения вводят дополнительные требования для освобождения от НДС реализации прав на программы для ЭВМ и базы данных. Поправки в НК РФ по «налоговому маневру в ИТ-отрасли» вступают в силу с 01 января 2021 года.

В чем суть нового требования? В новой редакции пп.26 п.2 ст.149 НК РФ право на «льготу» по НДС сохранено исключительно в отношении реализации прав на ПО, включенное в реестр российских программ для электронных вычислительных машин и баз данных (Реестр отечественного ПО), который ведет Минкомсвязи.

В результате налогового маневра в ИТ-отрасли отчуждение и предоставление прав на зарубежное программное обеспечение независимо от вида договора будет облагаться НДС. Такой софт по определению нельзя включить в Реестр отечественного ПО.

Аналогично без льготы останется ПО большинства российских правообладателей, поскольку попасть в Реестр не так-то просто.

В качестве экономической причины фактической отмены льготы по НДС на ПО называют необходимость компенсации выпадающих доходов бюджета в результате одновременного снижения налога на прибыль и ставок страховых взносов для ИТ-компаний. Подробнее об этом смотрите информацию на нашем сайте.

Как зарегистрировать приложение в Реестре отечественного ПО

Это отдельная тема для разговора. Если кратко, то нужно соблюсти следующие минимальные требования:

1) Правообладателем российского ПО должен быть гражданин России или коммерческая организация. При этом доля участия российских граждан, организаций, РФ, субъектов РФ, в коммерческой организации должна быть более 50%.

2) Сведения о программном продукте не могут составлять государственную тайну.

3) Общая сумма выплат за календарный год по лицензионным договорам в отношении иностранных юридических и физических лиц составляет мене 30 процентов выручки правообладателя программного обеспечения от его реализации, включая предоставление прав использования.

4) Программное обеспечение не имеет принудительного обновления и управления из-за рубежа

5) Гарантийное обслуживание, техническая поддержка и модернизация программного обеспечения осуществляются российской коммерческой или некоммерческой организацией без преобладающего иностранного участия либо гражданином Российской Федерации.

6) Заявление и прилагаемые к нему документы и материалы представляются через сайт Минкомсвязи с использованием электронной подписи заявителя.

7) В заявлении обязательно указываются гиперссылки на сайт правообладателя с техническими документами:

- с описанием функциональных характеристик программного обеспечения и информацией, необходимой для установки и эксплуатации ПО;

- содержащими описание процессов, обеспечивающих поддержание жизненного цикла программного обеспечения, в том числе устранение неисправностей, выявленных в ходе эксплуатации программного обеспечения, совершенствование программного обеспечения, а также информацию о персонале, необходимом для обеспечения такой поддержки.

Ваш технический писатель должен потрудиться составить документы в соответствии с ГОСТами.

8) К заявлению прикладываются документы, подтверждающее исключительные права заявителя на регистрируемое ПО.

Чем подтверждаются исключительные права на ПО

ПО защищается авторским правом как литературные произведения. Поэтому исключительные права на него возникают с момента создания и не требуют формального подтверждения со стороны государства. Тем не менее, Гражданский кодекс предусматривает возможность государственной регистрации программ для ЭВМ и баз данных. По результатам регистрации заявителю выдается Свидетельство, в котором указан правообладатель.

Однако Свидетельство о государственной регистрации ПО не является 100% гарантией наличия исключительного права у заявителя. Оно подразумевается пока не доказано иное. Поскольку права на ПО возникают в силу его создания первоначально у автора, то необходимо подтвердить переход прав к заявителю по договору или в силу закона.

На практике возможны минимум 3 варианта подтверждения исключительных прав на ПО:

а) В случае создания программного обеспечения по заказу правообладателя, переход исключительного права подтверждается Договором заказной разработки с организацией – подрядчиком или Договором авторского заказа с разработчиком – физическим лицом (в т.ч. в статусе ИП).

б) При покупке исключительных прав необходимо иметь Договор отчуждения исключительных прав на ПО.

в) В случае разработки ПО силами штатных сотрудников права работодателя на такое ПО подтверждается документами, необходимыми для возникновения прав на служебное произведение. Здесь потребуется оформить целый пакет документации.

Таким образом, оптимизация НДС через переход на лицензионные договоры уходит в прошлое. Готовимся к новой реальности и пробуем попасть в Реестр отечественного ПО.

Как начислить НДС при получении аванса — Контур.НДС+ — СКБ Контур

Продавец (исполнитель), получивший предоплату от покупателя (заказчика), должен начислить НДС. Сделать это следует в день получения аванса. Дело в том, что получение оплаты или частичной оплаты признается моментом определения налоговой базы по НДС.

Продавец (исполнитель), получивший предоплату от покупателя (заказчика), должен начислить НДС. Сделать это следует в день получения аванса. Дело в том, что получение оплаты или частичной оплаты признается моментом определения налоговой базы по НДС (п. 1, 14 ст. 167 НК РФ).

Из этого правила есть исключение. Производитель, реализующий товары (работы, услуги), длительность производственного цикла изготовления которых превышает 6 месяцев, НДС с аванса может не начислять (п. 13 ст. 167 НК РФ, Постановление Правительства РФ от 28.07.2006 №468).

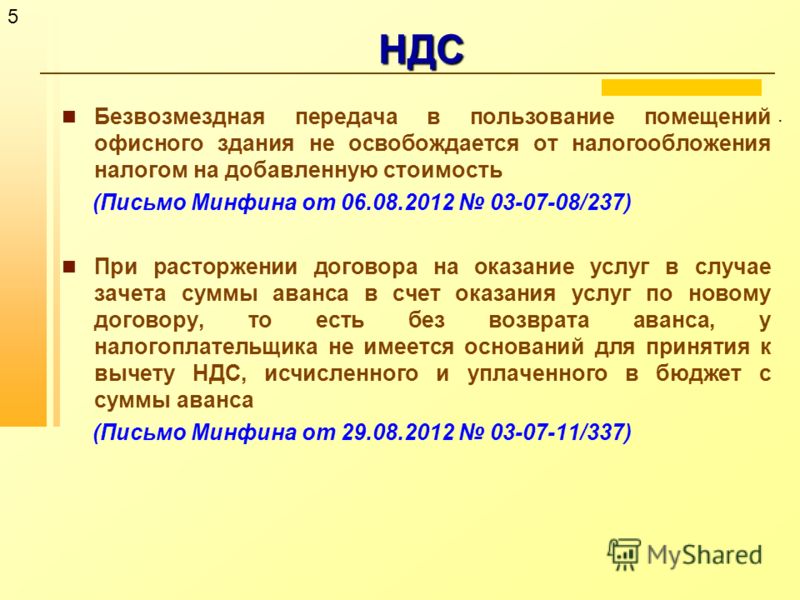

Важно понимать, что аванс облагается НДС, даже если он получен в натуральной форме (письма Минфина России от 10.04.2006 № 03-04-08/77). Следовательно, продавец (исполнитель) должен рассчитать НДС со стоимости полученного имущества и предъявить его покупателю (заказчику).

Порядок расчета налога

При получении предоплаты налоговую базу нужно определить исходя из суммы полученной оплаты с учетом НДС (п. 1 ст. 154 НК РФ).

В виде формулы это будет выглядеть так (п. 4 ст. 164 НК РФ):

|

НДС к уплате = Сумма предоплаты х 18/118 |

|

НДС к уплате = Сумма предоплаты х 10/110 |

Понятно, что выбор расчетной ставки 18/118 или 10/110 зависит от того, по какой ставке облагаются реализуемые товары (работы, услуги).

Если предоплата получена в валюте, то, чтобы рассчитать сумму НДС к уплате, нужно умножить сумму полученной предоплаты на валютный курс, установленный ЦБ РФ на дату получения аванса (п. 3 ст. 153, п. 1 ст. 167 НК РФ).

После получения предоплаты продавец (исполнитель) должен выставить счет-фактуру на аванс. Сделать это нужно в течение 5 дней со дня получения аванса (п. 3 ст. 168 НК РФ).

Когда товары (работы, услуги), в счет которых получена предоплата, отгружены, налог, начисленный к уплате в бюджет, можно принять к вычету. Сделать это можно на дату отгрузки товаров (выполнения работ, оказания услуг) (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Также принять налог к вычету можно в случае расторжения (изменения) договора и возврата предоплаты (п. 4 ст. 172 НК РФ).

Сервис НДС+ снижает риски на каждом этапе работы с НДС

Попробовать бесплатноКС опубликовал сборник правовых позиций по косвенному налогообложению

Адвокаты прокомментировали «АГ» самые интересные, с их точки зрения, правовые позиции.

Конституционный Суд РФ опубликовал сборник собственных правовых позиций по косвенному налогообложению, куда вошли восемь постановлений и определений по состоянию на июль 2020 г.

Оформление счетов-фактур

В частности, в сборник включено Постановление КС от 3 июня 2014 г. № 17-П/2014, согласно которому счет-фактура является публично-правовым документом, предоставляющим налогоплательщику право уменьшить НДС на сумму налоговых вычетов. Следовательно, указал КС, положения ст. 168 НК РФ подлежат буквальному (неукоснительному) исполнению как налогоплательщиками, так и налоговыми органами, которые не вправе расширительно толковать их.

№ 17-П/2014, согласно которому счет-фактура является публично-правовым документом, предоставляющим налогоплательщику право уменьшить НДС на сумму налоговых вычетов. Следовательно, указал КС, положения ст. 168 НК РФ подлежат буквальному (неукоснительному) исполнению как налогоплательщиками, так и налоговыми органами, которые не вправе расширительно толковать их.

При этом действующее правовое регулирование исключает возможность двойного налогообложения (по общей системе и в рамках ЕНВД). Соответственно, подп. 6 и 7 ст. 168 НК не дают оснований для вывода о том, что приравненная к выставлению счетов-фактур выдача покупателям кассовых чеков (иных документов установленной формы) при розничной реализации товаров (работ, услуг) обязывает их продавца как плательщика ЕНВД исчислять и уплачивать НДС. Поскольку плательщики ЕНВД не признаются по общему правилу плательщиками НДС, они не имеют права на применение налоговых вычетов по этому налогу. Следовательно, резюмировал Суд, взимание НДС с тех из них, кто осуществляет предпринимательскую деятельность без выставления покупателю счета-фактуры, не только возлагало бы на них не предусмотренные законом налоговые обязательства, но и лишало права на вычет по этому налогу.

В свою очередь, обязанность продавца уплатить НДС в бюджет и право покупателя применить налоговый вычет связаны с одним и тем же юридическим фактом –выставлением счета-фактуры: право покупателя на вычет зависит от предъявления ему продавцом сумм налога посредством указанного документа. При этом налогоплательщик вправе сформировать цену товаров (работ, услуг) без учета сумм НДС и, следовательно, – без выделения этих сумм в счетах-фактурах, что повышает ценовую конкурентоспособность товаров (работ, услуг), либо выставить контрагенту счета-фактуры с выделением суммы НДС, при том что эта сумма (без учета налоговых вычетов) подлежит уплате в бюджет.

Неправильное (в частности, ошибочное) декларирование сумм НДС, подчеркивалось в постановлении, не должно приводить к его взиманию, поскольку обязанность исчислить и уплатить налог следует из закона. Что касается реализации товаров (работ, услуг) населению по розничным ценам с учетом НДС в результате неправильного применения налогоплательщиком общей системы налогообложения, то это обстоятельство, отметил КС, не порождает у него налогового обязательства перед государством и не влечет изъятия суммы налога в доход бюджета. В таком случае взимание с лица НДС в полном объеме (по сути – части дохода от продажи товаров, выполнения работ, оказания услуг по рыночной цене) наряду с возложением на него обязанности по уплате ЕНВД приводило бы к неправомерному ограничению имущественных прав налогоплательщика и означало бы неосновательное изъятие у него денежных средств в пользу казны.

Что касается реализации товаров (работ, услуг) населению по розничным ценам с учетом НДС в результате неправильного применения налогоплательщиком общей системы налогообложения, то это обстоятельство, отметил КС, не порождает у него налогового обязательства перед государством и не влечет изъятия суммы налога в доход бюджета. В таком случае взимание с лица НДС в полном объеме (по сути – части дохода от продажи товаров, выполнения работ, оказания услуг по рыночной цене) наряду с возложением на него обязанности по уплате ЕНВД приводило бы к неправомерному ограничению имущественных прав налогоплательщика и означало бы неосновательное изъятие у него денежных средств в пользу казны.

Порядок уплаты НДС в страховании, при реализации имущества должника, импорте и буксировке судов

В сборник также вошло Постановление от 1 июля 2015 г. № 19-П/2015, согласно которому федеральный законодатель вправе установить такое регулирование налоговых отношений, которое позволяло бы обеспечить надлежащее (в полном объеме) исполнение налогоплательщиками обязанности по уплате НДС. В связи с этим, указал КС, экономически необоснованно взимание налога со страховой выплаты, полученной налогоплательщиком – поставщиком товаров по договору страхования риска неисполнения договорных обязательств покупателем в связи с нарушением последним обязательства по оплате товаров, при том что стоимость реализованных товаров уже включена им в налоговую базу. Это, резюмировал Суд, фактически приводит к повторному налогообложению одной и той же операции по реализации товаров.

Как следует из Определения от 10 ноября 2016 г. № 2561-О, если счет-фактура не содержит четких и однозначных сведений, предусмотренных законом, он не может являться основанием для принятия налогоплательщиком к вычету или возмещению сумм НДС, начисленных продавцом приобретенных им товаров. Обязанность по выставлению такого документа распространяется на всех плательщиков НДС, а выделение суммы данного налога в счете-фактуре образует необходимое условие и достаточное формальное основание, с которым закон связывает, в том числе, право на получение налогового вычета. КС подчеркнул, что право на получение вычета по НДС не может быть обусловлено ни исполнением непосредственными контрагентами (продавцами, поставщиками) и предшествующими им лицами обязанности по уплате этого налога, ни финансово-экономическим положением и поведением иных (третьих) лиц.

КС подчеркнул, что право на получение вычета по НДС не может быть обусловлено ни исполнением непосредственными контрагентами (продавцами, поставщиками) и предшествующими им лицами обязанности по уплате этого налога, ни финансово-экономическим положением и поведением иных (третьих) лиц.

Адвокат, старший юрист налоговой практики Bryan Cave Leighton Paisner (Russia) LLP Дмитрий Кириллов в комментарии «АГ» отметил, что такая позиция позволяет снизить риск незаконного возложения на налогоплательщика ответственности за неисполнение налоговых обязательств контрагентами. «Эта позиция существовала до включения в НК п. 3 ст. 54.1, однако не утратила актуальности и сейчас», – добавил он.

Если после несостоявшихся повторных торгов конкурсный кредитор оставляет предмет залога за собой по цене, определяемой согласно банкротному законодательству, что приводит к погашению его денежных требований к должнику в размере соответствующей цены, для конкурсной массы в части требований по НДС наступают последствия, равнозначные реализации имущества за деньги, поскольку такие требования относятся к четвертой очереди без преимущества перед требованиями, обеспеченными залогом. При получении предмета залога в счет погашения требований конкурсного кредитора по обязательствам, обеспеченным залогом, и выставлении ему счетов-фактур с выделенной суммой НДС он приобретает законную возможность принять соответствующую сумму налога к вычету.

В Постановлении от 10 июля 2017 г. № 19-П/2017, которое также вошло в сборник, отмечена допустимость обложения НДС по ставке в 10% при ввозе детских колясок на территорию России, если последние поставляются в комплектации, согласующейся с их обычным использованием (в которой принадлежности связаны с обычным использованием главной вещи и разумно соотносятся с нею по стоимости). Переход же на исчисление НДС по ставке 18%, в том числе на саму коляску, неправомерно ограничивает имущественные права налогоплательщика (импортера).

Дмитрий Кириллов отметил, что в данном случае Суд пришел к выводу, что при ввозе товара, облагаемого по пониженной ставке НДС, к принадлежностям такого товара, связанным с обычным использованием главной вещи и разумно соотносящимся с нею по стоимости, применяется такая же пониженная ставка. «Несмотря на применение рассматриваемой нормы к конкретному виду детских товаров, такой подход Конституционного Суда представляется универсальным», – считает он.

Как следует из Постановления от 28 ноября 2017 г. № 34-П/2017, подп. 23 п. 2 ст. 149 НК не предполагает обложение НДС оказанных услуг буксиров по установке (снятию) бонового ограждения судов, а также начисление пени и штрафов по этому налогу за периоды, предшествовавшие изменению толкования этой нормы судами применительно к указанному виду деятельности (с учетом действия налогового периода и порядка изменения регулирования, ухудшающего положение налогоплательщиков). Дело в том, что в силу ранее существовавшей устойчивой правоприменительной практики, благоприятной для налогоплательщиков, такая деятельность относилась к услугам по обслуживанию морских судов в период стоянки в портах и освобождалась от уплаты НДС.

Читайте также

КС защитил контрагентов банкротов от двойного налогообложения

Суд постановил, что подп. 15 п. 2 ст. 146 НК порождает неоднозначное решение вопроса о праве покупателя на налоговый вычет по НДС в том случае, если у банкрота куплен товар, произведенный последним в ходе текущей хозяйственной деятельности

24 Декабря 2019

В следующем Постановлении от 19 декабря 2019 г. № 41-П/2019 отмечается, что даже в случае ошибочного применения налогоплательщиками общей системы налогообложения вместо ЕНВД выставление покупателю счета-фактуры с выделением в нем суммы НДС обязывает к уплате этого налога лиц, не являющихся его плательщиками, равно как и тех плательщиков, которые освобождены от обязанности исчислять его и уплачивать по какому-либо основанию. В таких случаях обязанность платить налог обусловлена тем, что указанный документ служит покупателю основанием для принятия к вычету сумм НДС, предъявленных продавцом.

В таких случаях обязанность платить налог обусловлена тем, что указанный документ служит покупателю основанием для принятия к вычету сумм НДС, предъявленных продавцом.

При этом, указал КС, само по себе исключение операций по реализации имущества должников, признанных банкротами, из облагаемых НДС с лишением права на налоговый вычет не представляется избыточным ограничением прав покупателя этого имущества, для которого отсутствие возможности применить вычет компенсируется предполагаемым отсутствием его суммы в цене реализуемого покупателю имущества, хотя может создать ему неудобства в хозяйственной деятельности. Однако покупатель ставится в уязвимую с точки зрения налоговых последствий ситуацию, если должники-банкроты, реализуя продукцию, изготовленную в процессе текущей хозяйственной деятельности, выделяют НДС в счетах-фактурах, а покупатель, произведя оплату продукции с учетом этих сумм, рассматривается налоговым органом как не имеющий права на получение вычета, хотя счет-фактура с выделенной в нем суммой налога по общему правилу является специальным документом, предоставляющим такое право.

Следовательно, покупатель фактически несет бремя НДС как при оплате приобретенной продукции (безотносительно к тому, поступают ли далее суммы этого налога в бюджет от продавца), так и при последующей реализации продукции (поскольку не может воспользоваться вычетом), что ведет к необоснованному двойному налогообложению.

Адвокат, партнер Five Stones Consulting Екатерина Болдинова считает важным данное разъяснение. «В нем Суд разъяснил, как реализовать право на вычет при покупке у организации-банкрота в рамках текущей хозяйственной деятельности товара, который не входит в конкурсную массу. Так, КС отметил следующее: покупатели продукции организации-банкрота имеют право на вычет по НДС, если не будет установлено, что конкурсный управляющий и покупатель знали, что сумма НДС, учтенная в цене продукции, при имеющемся объеме и структуре долгов организации не могла быть уплачена в бюджет. Налоговые органы не вправе доначислять покупателю НДС и отказывать ему в предоставлении налогового вычета, если в ходе производства по делу о банкротстве ими не были приняты меры к прекращению банкротом текущей хозяйственной деятельности, в процессе которой была произведена соответствующая продукция», – пояснила она.

Налоговые органы не вправе доначислять покупателю НДС и отказывать ему в предоставлении налогового вычета, если в ходе производства по делу о банкротстве ими не были приняты меры к прекращению банкротом текущей хозяйственной деятельности, в процессе которой была произведена соответствующая продукция», – пояснила она.

Акцизные ставки в обороте алкоголя

Читайте также

КС проверил конституционность правового регулирования оборота этилового спирта

Суд посчитал правомерным применение ненулевого акциза в случае, когда факт уничтожения этилового спирта не доказан и его недостача признана реализацией подакцизного товара

06 Мая 2020

Согласно следующему Постановлению от 29 апреля 2020 г. № 22-П/2020 акциз по экономико-правовому содержанию (сущности) призван, влияя на цену товара определенной категории, уменьшать доходность производства и реализации этого товара и тем самым становиться барьером для поступления его на рынок – а значит, и для его потребления. Соответственно, федеральный законодатель вправе установить такие особенности взимания акциза при продаже (в частности, алкогольной продукции), которые при всей ее специфике и трудностях контроля за процессом реализации обусловливали бы обложение акцизом каждой новой поставки на рынок данного подакцизного товара.

Обнаружение недостачи такой продукции (в том числе при недоказанности факта ее уничтожения самим налогоплательщиком), подчеркнул КС, свидетельствует о невозможности для налогоплательщика подтвердить (а для налогового органа – опровергнуть) совершение конкретной хозяйственной операции из числа указанных в ст. 193 НК и, соответственно, – наличие или отсутствие права применения нулевой налоговой ставки. Применение в таком случае ставки акциза 0%, по мнению Суда, обессмысливало бы квалификацию выявленной недостачи в качестве объекта налогообложения и вело бы к злоупотреблениям со стороны плательщика акциза, при том что поступление в бюджет государства суммы 20% акциза от возможного контрагента налогоплательщика в рассматриваемом случае также не обеспечивается.

НДС в экспортных операциях

Читайте также

КС пояснил нюансы права на нулевую ставку НДС при международной перевозке экспортируемых товаров

Как указал Конституционный Суд, в данном случае необходима совокупность двух условий: реальность экспорта и документальное подтверждение права на применение нулевой ставки

03 Июля 2020

Также в сборник вошло Постановление от 30 июня 2020 г. № 31-П/2020, в котором отмечается, что НДС выполняет не только фискальную функцию, но и используется в качестве правового инструмента регулирования экономических отношений, а также для стимулирования определенных экономических процессов.

КС указал, что взимание данного налога по принципу страны назначения с одновременным предоставлением права на применение нулевой налоговой ставки к экспортным операциям направлено в том числе на поддержание экспорта и усиление конкурентоспособности товаров, экспортируемых из России. При этом, подчеркнул Суд, установление нулевой ставки создает фикцию обложения налогом (без его уплаты), и у налогоплательщика возникает право на принятие к вычету сумм НДС, уплаченных поставщикам.

Нарушение принципа взимания НДС в стране назначения в тех случаях, когда единая экспортная хозяйственная операция по транспортировке груза за пределы РФ разбивается в результате обстоятельств непреодолимой силы на несколько составляющих (этапов), отмечается в постановлении, создает неблагоприятные условия для ценовой конкуренции российских товаров на международных рынках.

Относительно применения нулевой ставки НДС к операциям по реализации услуг тайм-чартера в рамках экспортных операций отмечено, что определяющее правовое значение имеет экономическая суть произведенных операций (связь с экспортной операцией), направленность действий на вывоз товаров за пределы России. Непризнание за налогоплательщиком в условиях непредвиденных и не зависящих от воли сторон обстоятельств права на применение нулевой налоговой ставки (при том что в отсутствие таких обстоятельств право на ее применение в случае реальности взаимоотношений по тайм-чартеру в рамках экспорта не ставится под сомнение) сдерживает хозяйствующих субъектов в намерении быть причастными к тайм-чартеру с использованием российских судов.

Формальный подход к решению вопроса об условиях реализации права на применение нулевой ставки, добавил КС, приводит к его существенному ущемлению, а исключение возможности подтверждения налогоплательщиком указанного права иными – помимо указанных в ст. 165 НК – документами ставит под угрозу эффективность судебной защиты прав и законных интересов налогоплательщиков.

Непредвиденное прекращение действия первоначального коносамента, в соответствии с которым фактически состоялась перевозка груза лишь на части маршрута экспорта товара в результате его передачи экспортером судовладельцу путем перегрузки груза на иное судно, не изменяет его доказательственного значения для целей применения нулевой ставки НДС. Совершение или несовершение судовладельцем действий по аннулированию коносамента само по себе не может влиять на подтверждение правомерности такой ставки и во всяком случае не может быть основанием для возложения безусловной обязанности по компенсации суммы уплаченного НДС на заявителя, подчеркивается в постановлении.

Для реализации права на применение нулевой ставки необходимо доказать как факт прекращения отношений по тайм-чартеру по основаниям, не зависящим от воли сторон, так и единство экспортной операции. Для документального подтверждения права на применение нулевой ставки налогоплательщик может представить любые документы, свидетельствующие об экспортной направленности операции, наряду с контрактом, аннулированным коносаментом и новыми коносаментами.

Екатерина Болдинова полагает, что в рассматриваемом случае КС дал толкование положениям ст. 164 и 165 НК, а также сделал ряд ценных замечаний относительно природы косвенных налогов. Так, Суд указал, что в случае, когда переложение бремени уплаты НДС на конечного потребителя невозможно, государство отказывается от его взимания, и именно это происходит в случае экспорта. «Отмечу, что ранее практика применения соответствующих норм НК не была однородной. Более того, это не первая попытка оспаривания компаниями положений подп. 12 п. 1 ст. 164 и подп. 2 п. 14 ст. 165 НК (вспомним неудачное обращение в КС компании “Востокфлот” в 2017 г.). Так что появление данного постановления наконец-то придаст спорным нормам правовую определенность», – заключила адвокат.

Более того, это не первая попытка оспаривания компаниями положений подп. 12 п. 1 ст. 164 и подп. 2 п. 14 ст. 165 НК (вспомним неудачное обращение в КС компании “Востокфлот” в 2017 г.). Так что появление данного постановления наконец-то придаст спорным нормам правовую определенность», – заключила адвокат.

При обложении НДС медицинских изделий, ввозимых на территорию РФ, налоговая ставка 10 процентов, предусмотренная пунктом 2 статьи 164 НК РФ, по общему правилу применяется, если ввозимый товар отвечает надлежащему коду ТН ВЭД, а не коду ОКП

ЗАО (истец) обратилось в суд с заявлением о признании незаконным решения таможни (ответчик) об отказе в возврате излишне уплаченного НДС, внесенного по ДТ.

Решением арбитражного суда, оставленным без изменения постановлением арбитражного апелляционного суда, заявление удовлетворено. Арбитражный суд Московского округа постановлением от 26.07.2019 N А40-196445/2018 указанные судебные акты отменил и направил дело на новое рассмотрение.

Как установлено судами и следует из материалов дела, общество ввезло на территорию Российской Федерации и указало в ДТ товары — медицинские изделия. По данным товарам в ДТ льгота по уплате НДС не была заявлена, общество уплатило НДС в бюджет по ставке 18%. Общество впоследствии сочло, что в отношении товаров применимы нормы, устанавливающие ставку НДС в размере 10% и предусматривающие освобождение от налогообложения с учетом целевого назначения и ограниченной сферы применения данных товаров, в связи с чем обратилось в таможню с заявлением о возврате НДС как излишне уплаченного по ДТ. Таможня сообщила обществу об отказе в возврате излишне уплаченных денежных средств по ряду оснований. Не согласившись с таможней, общество обратилось в арбитражный суд с указанным заявлением.

Разрешая спор, суды первой и апелляционной инстанций, руководствуясь статьей 67 ТК ЕАЭС, статьей 147 Закона о таможенном регулировании, статьями 149, 150, 164 НК РФ, учитывая разъяснения, изложенные в постановлении Пленума Верховного Суда РФ от 12. 05.2016 N 18 «О некоторых вопросах применения судами таможенного законодательства» пришли к выводу о наличии у общества права на льготное обложение НДС в отношении спорных товаров.

05.2016 N 18 «О некоторых вопросах применения судами таможенного законодательства» пришли к выводу о наличии у общества права на льготное обложение НДС в отношении спорных товаров.

Между тем, для целей применения пониженной ставки НДС в размере 10 процентов имеет значение не только отнесение реализуемых (ввозимых) товаров к группе товаров, указанных в пункте 2 статьи 164 НК РФ, в частности, к медицинским изделиям, но также соответствие товаров конкретным кодам по ТН ВЭД и ОКП, установленным Правительством Российской Федерации.

Утверждение Правительством Российской Федерации отдельного Перечня кодов медицинских товаров в соответствии с ТН ВЭД, облагаемых НДС по налоговой ставке 10 процентов при их ввозе в Российскую Федерацию, предопределено фактом взимания НДС при ввозе товаров на таможенную территорию и служит цели обеспечения определенности налогообложения, имея в виду, что декларирование налогоплательщиками ввозимых товаров и осуществление таможенными органами контроля за правильностью уплаты налога производятся исходя из той классификации товаров, которая предусмотрена для таможенных целей.

Следовательно, в тех случаях, когда взимание НДС производится в связи с ввозом товаров на территорию Российской Федерации и администрирование налога осуществляется таможенными органами, налоговая ставка 10 процентов, предусмотренная пунктом 2 статьи 164 НК РФ, по общему правилу, применяется, если ввозимый товар отвечает надлежащему коду ТН ВЭД, а не коду ОКП.

Кроме того, судами при рассмотрении дела не были приняты во внимание изменения, внесенные в Перечень кодов медицинских товаров, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов, утвержденный постановлением Правительства Российской Федерации от 15.09.2008 N 688, равно как и не был исследован вопрос о возможности применения к спорным правоотношениям указаний Высшего Арбитражного Суда РФ, содержащихся в пункте 20 постановления Пленума от 30. 05.2014 N 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» с учетом того, что приведенная в этом пункте правовая позиция применялась, когда классификация товара в ОКП отличалась от классификации того же товара в ТН ВЭД, то есть имели место отдельные противоречия в отнесении ввозимого товара к соответствующей группе товаров (отдельные несовпадения в наименовании, различия в описании одного и того же товара), порождавшие произвольность в налогообложении и неустранимые неясности в определении условий применения налоговой ставки, установленной пунктом 2 статьи 164 НК РФ.

05.2014 N 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» с учетом того, что приведенная в этом пункте правовая позиция применялась, когда классификация товара в ОКП отличалась от классификации того же товара в ТН ВЭД, то есть имели место отдельные противоречия в отнесении ввозимого товара к соответствующей группе товаров (отдельные несовпадения в наименовании, различия в описании одного и того же товара), порождавшие произвольность в налогообложении и неустранимые неясности в определении условий применения налоговой ставки, установленной пунктом 2 статьи 164 НК РФ.

Налог на добавленную стоимость (НДС) Определение

Что такое налог на добавленную стоимость (НДС)?

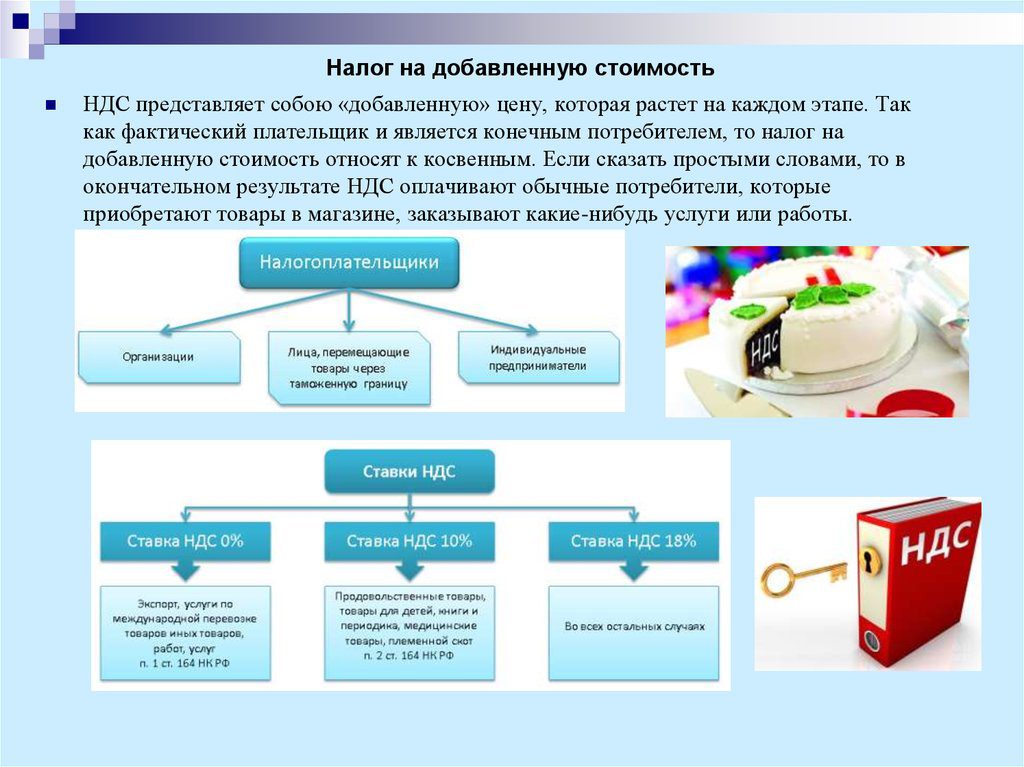

Налог на добавленную стоимость (НДС) — это налог на потребление, которым облагается продукт всякий раз, когда добавляется стоимость на каждом этапе цепочки поставок, от производства до точки продажи. Сумма НДС, которую платит пользователь, зависит от стоимости продукта, за вычетом любых затрат на материалы, используемые в продукте, которые уже облагались налогом.

Более 160 стран по всему миру используют налог на добавленную стоимость, и чаще всего он встречается в Европейском Союзе.Тем не менее, это не без противоречий. Защитники говорят, что он увеличивает государственные доходы, не наказывая за успех или богатство, как это делают подоходные налоги, и он проще и стандартизирован, чем традиционный налог с продаж, с меньшим количеством проблем с соблюдением требований. Критики утверждают, что НДС по сути является регрессивным налогом, который создает повышенную экономическую нагрузку на налогоплательщиков с низкими доходами, а также увеличивает бюрократическое бремя для бизнеса.

Налог на добавленную стоимость основан на потреблении налогоплательщиков, а не на их доходе.В отличие от прогрессивного подоходного налога, который взимает более высокие налоги с лиц с более высоким уровнем доходов, НДС применяется одинаково к каждой покупке.

Ключевые выводы

- Налог на добавленную стоимость или НДС добавляется к продукту в каждой точке цепочки поставок, где добавляется стоимость.

- Сторонники НДС утверждают, что они увеличивают государственные доходы, не наказывая за успех или богатство, в то время как критики говорят, что НДС создает повышенную экономическую нагрузку на налогоплательщиков с низкими доходами и бюрократическое бремя для бизнеса.

- Хотя во многих промышленно развитых странах существует налог на добавленную стоимость, США к их числу не относятся.

Как работает налог на добавленную стоимость

НДС взимается с валовой прибыли на каждом этапе процесса производства-распределения-продажи товара. Налог рассчитывается и взимается на каждом этапе, в отличие от налога с продаж, который рассчитывается и оплачивается потребителем только в самом конце цепочки поставок.

Скажем, например, Dulce — дорогая конфета, которую производят и продают в стране Alexia.У Alexia налог на добавленную стоимость составляет 10%. Вот как будет работать НДС:

- Производитель Dulce покупает сырье по цене 2,00 доллара плюс НДС в размере 20 центов, выплачиваемый правительству Алексии, на общую сумму 2,20 доллара.

- Затем производитель продает Dulce розничному продавцу за 5 долларов США плюс НДС в размере 50 центов на общую сумму 5,50 долларов США. Однако производитель предоставляет Alexia только 30 центов, что составляет на данный момент общий НДС, за вычетом предыдущего НДС, взимаемого поставщиком сырья. Обратите внимание, что 30 центов также равняются 10% валовой прибыли производителя в 3 доллара.00.

- Наконец, розничный торговец продает Dulce потребителям за 10 долларов плюс НДС в размере 1 доллара на общую сумму 11 долларов. Розничный продавец предоставляет Alexia 50 центов, что составляет общий НДС на данный момент (1 доллар США) за вычетом предыдущих 50 центов НДС, взимаемых производителем. 50 центов также представляют 10% валовой прибыли продавца на Дульсе.

История налога на добавленную стоимость

Подавляющее большинство промышленно развитых стран, входящих в Организацию экономического сотрудничества и развития (ОЭСР), имеют систему НДС.Соединенные Штаты остаются единственным заметным исключением.

Большинство индустриальных стран с НДС приняли свои системы в 1980-х годах. Результаты были неоднозначными, но среди стран с НДС, безусловно, нет тенденции к небольшому бюджетному дефициту или низкому государственному долгу. Согласно одному исследованию Международного валютного фонда, любая страна, которая переходит на НДС, изначально ощущает негативное влияние сокращения налоговых поступлений, несмотря на то, что в будущем у нее будет более высокий потенциал доходов.

НДС приобрел негативный оттенок в некоторых частях мира, где он был введен, даже нанося политический ущерб его сторонникам.На Филиппинах, например, сенатор Ральф Ректо, главный сторонник НДС в начале 2000-х, был лишен должности избирателями, когда он баллотировался на переизбрание. Однако в последующие годы После ее реализации население в итоге приняло налог. В итоге Ректо вернулся в Сенат, где стал сторонником увеличения НДС.

Известно, что в 2009 году Франция значительно снизила свои ставки НДС — почти на 75%, с 19,6% до 5.Ставка 5%.

Промышленно развитые страны, принявшие систему НДС, показали неоднозначные результаты: в одном исследовании отмечается, что любая страна, переходящая на новую систему, сначала ощущает негативное влияние сокращения налоговых поступлений.

Налог на добавленную стоимость и налог с продаж

НДС и налоги с продаж могут принести одинаковую прибыль; разница заключается в том, в какой момент выплачиваются деньги и кем. Вот пример, предполагающий (снова) НДС в размере 10%:

- Фермер продает пшеницу пекарю за 30 центов.Пекарь платит 33 ¢; дополнительные 3 ¢ представляют собой НДС, который фермер отправляет правительству.

- Пекарь использует пшеницу для выпечки хлеба и продает буханку в местном супермаркете за 70 центов. Супермаркет платит 77 центов, включая НДС 7 центов. Пекарь посылает правительству 4 цента; остальные 3 цента были оплачены фермером.

- Наконец, супермаркет продает покупателю буханку хлеба за 1 доллар. Из 1,10 доллара, уплаченного покупателем, или базовой цены плюс НДС, супермаркет отправляет 3 центов государству.

Как и в случае с традиционным 10% налогом с продаж, правительство получает 10 центов с продажи за 1 доллар. НДС отличается тем, что он уплачивается на разных остановках в цепочке поставок; фермер платит 3, пекарь — 4, а супермаркет — 3.

Однако НДС дает преимущества перед национальным налогом с продаж. Отследить гораздо проще. Точный налог, взимаемый на каждом этапе производства, известен. При использовании налога с продаж вся сумма отображается после продажи, что затрудняет распределение по конкретным этапам производства.Кроме того, поскольку НДС облагается налогом только на каждую добавленную стоимость, а не на продажу самого продукта, предоставляется гарантия того, что этот же продукт не облагается двойным налогом.

Особые соображения

В США много споров по поводу замены нынешней системы подоходного налога федеральным НДС. Защитники утверждают, что это увеличит государственные доходы, поможет финансировать основные социальные услуги и сократит федеральный дефицит. Совсем недавно за НДС выступал кандидат в президенты от Демократической партии Эндрю Янг.

В 1992 году Бюджетное управление Конгресса провело экономическое исследование по введению НДС. В то время CBO пришло к выводу, что НДС добавит только 150 миллиардов долларов к годовому доходу, или менее 3% от национального производства.Если вы скорректируете 150 миллиардов долларов до 2020 долларов, то получится чуть менее 275 миллиардов долларов; 3% валового внутреннего продукта (ВВП) в третьем квартале 2019 года в размере 21,53 триллиона долларов составляют чуть более 650 миллиардов долларов. Используя эти приближения, можно оценить, что НДС может принести правительству от 250 до 500 миллиардов долларов дохода.

Используя эти приближения, можно оценить, что НДС может принести правительству от 250 до 500 миллиардов долларов дохода.

Конечно, эти цифры не учитывают все внешние воздействия системы НДС. НДС изменит структуру производства в Соединенных Штатах, так как не все компании смогут в равной степени покрыть рост производственных затрат. Неизвестно, будут ли дополнительные доходы использоваться в качестве предлога для того, чтобы занять больше денег, что исторически доказано в Европе, или снизить налоги в других областях (что может сделать НДС нейтральным для бюджета).

Институт Бейкера совместно с Ernst & Young провел макроэкономический анализ НДС в 2010 году.Три основных вывода заключались в том, что НДС сократит розничные расходы на 2,5 триллиона долларов в течение 10 лет, экономика может потерять до 850 000 рабочих мест только за первый год, а НДС будет иметь «значительный эффект перераспределения», который нанесет вред нынешним работникам. Взаимодействие с другими людьми

Три года спустя в отчете Brookings Institution за 2013 год Уильям Гейл и Бенджамин Харрис предложили ввести НДС, чтобы помочь решить финансовые проблемы страны после Великой рецессии. Они подсчитали, что 5% НДС может сократить дефицит на 1 доллар.6 триллионов за 10 лет и увеличьте доходы, не искажая выбор сбережений и инвестиций.

Плюсы и минусы налога на добавленную стоимость

Помимо фискальных аргументов, сторонники НДС в США предполагают, что замена нынешней системы подоходного налога федеральным НДС будет иметь и другие положительные эффекты.

МинусыНДС увеличивает расходы для предприятий.

Поощряет уклонение от уплаты налогов.

Это противоречит способности правительства штата и местного самоуправления устанавливать свои собственные уровни налога с продаж.

Преходящие издержки приводят к повышению цен — особенное бремя для потребителей с низкими доходами.

Pro: устранение налоговых лазеек

Сторонники утверждают, что НДС не только значительно упростит сложный федеральный налоговый кодекс и повысит эффективность налоговой службы (IRS), но и значительно затруднит уклонение от уплаты налогов. НДС будет собирать доход со всех товаров, продаваемых в Америке, включая покупки в Интернете. Несмотря на попытки закрыть налоговые лазейки, которые позволяют интернет-компаниям избегать взимания налогов с клиентов в штатах, где у них нет обычного бизнеса, неуплаченные налоги на себестоимость онлайн-продаж составляют миллиарды потенциальных доходов, которые могут быть использованы для финансирования школ, правоохранительных органов и других стран. другие услуги.

НДС будет собирать доход со всех товаров, продаваемых в Америке, включая покупки в Интернете. Несмотря на попытки закрыть налоговые лазейки, которые позволяют интернет-компаниям избегать взимания налогов с клиентов в штатах, где у них нет обычного бизнеса, неуплаченные налоги на себестоимость онлайн-продаж составляют миллиарды потенциальных доходов, которые могут быть использованы для финансирования школ, правоохранительных органов и других стран. другие услуги.

Pro: более сильный стимул зарабатывать

Если НДС заменяет американский подоходный налог, это устраняет претензии, препятствующие успешной реализации, которые предъявляются к таким прогрессивным налоговым системам: граждане сохраняют большую часть заработанных денег, и на них влияют налоги только при покупке товаров. Это изменение не только дает более сильный стимул для заработка; это также поощряет экономию и препятствует легкомысленным тратам (теоретически).

Con: Более высокие затраты для бизнеса

Однако противники отмечают множество потенциальных недостатков НДС, в том числе увеличение затрат владельцев бизнеса на всех этапах производственной цепочки.Поскольку НДС рассчитывается на каждом этапе процесса продаж, один только бухгалтерский учет создает большую нагрузку для компании, которая затем перекладывает дополнительные расходы на потребителя. Это становится более сложным, когда транзакции не просто локальные, а международные. В разных странах могут быть разные толкования того, как рассчитывается налог. Это не только добавляет еще один слой бюрократии; это также может привести к ненужным задержкам транзакций.

Con: поощрение уклонения от уплаты налогов

Кроме того, хотя система НДС может быть проще в обслуживании, ее реализация обходится дороже.Уклонение от уплаты налогов может продолжаться и даже широко распространяться, если широкая общественность не окажет ему искреннюю поддержку. В частности, более мелкие предприятия могут уклоняться от уплаты НДС, спрашивая своих клиентов, требуется ли им квитанция, добавляя, что цена приобретаемого продукта или услуги ниже, если официальная квитанция не выдается.

Con: конфликты с государственными и местными властями

В США федеральный НДС может также вызвать конфликты с правительствами штата и местными властями по всей стране, которые в настоящее время устанавливают свои собственные налоги с продаж по разным ставкам.

Con: более высокие цены — особенно для потребителей с низкими доходами

Критики также отмечают, что потребители обычно платят более высокие цены с добавлением НДС. Хотя НДС теоретически распределяет налоговое бремя на добавленную стоимость товара по мере его продвижения по цепочке поставок от сырья к конечному продукту, на практике повышенные затраты обычно перекладываются на потребителя.

Часто задаваемые вопросы

Что делает налог на добавленную стоимость?

Налог на добавленную стоимость (НДС) — это фиксированный налог, взимаемый с предмета.В некоторых отношениях он похож на налог с продаж, за исключением того, что в случае налога с продаж вся сумма, причитающаяся государству, выплачивается потребителем в точке продажи. В случае НДС часть суммы налога уплачивается разными сторонами сделки.

Есть ли НДС в США?

Нет, в настоящее время в США нет налога на добавленную стоимость, и каждый штат устанавливает свои собственные ставки налога с продаж и законы. Однако в большинстве стран ОЭСР вместо этого действует система НДС.

Кто пользуется налогом на добавленную стоимость, а кто нет?

Более обеспеченные потребители могли бы в конечном итоге выиграть, если бы НДС заменил налог на прибыль.Как и в случае с другими фиксированными налогами, влияние НДС будет меньше ощущаться богатыми и больше нести бедные, которые тратят больший процент своей заработной платы на предметы первой необходимости. Короче говоря, потребители с низкими доходами будут платить гораздо большую часть своих доходов в виде налогов с системой НДС, утверждают критики, в том числе Центр налоговой политики.

Как можно устранить потенциальные негативные последствия НДС для лиц с низкими доходами?

Это можно было бы до некоторой степени смягчить, если бы правительство исключило некоторые необходимые домашние товары или продукты питания из НДС или предоставило скидки или кредиты малообеспеченным гражданам для компенсации последствий налога.

Какие примеры налога на добавленную стоимость (НДС)?

Налог на добавленную стоимость (НДС) — это налог на потребление, который взимается с продукта многократно в каждой точке продажи, в которой была добавлена стоимость. То есть налог добавляется, когда производитель сырья продает продукт фабрике, когда фабрика продает готовый продукт оптовику, когда оптовый торговец продает его розничному продавцу и, наконец, когда розничный торговец продает его потребитель, который будет его использовать.

В конечном итоге НДС платит розничный потребитель.Покупателю на каждом более раннем этапе производства продукта возмещается НДС последующим покупателем в цепочке. НДС обычно используется в европейских странах. В США не используется система НДС.

НДС обычно выражается в процентах от общей стоимости. Например, если продукт стоит 100 долларов и есть 15% НДС, потребитель платит продавцу 115 долларов. Торговец оставляет себе 100 долларов и переводит 15 долларов правительству.

Ключевые выводы

- Налог на добавленную стоимость (НДС) уплачивается на каждом этапе производства продукта от продажи сырья до его окончательной покупки потребителем.

- Каждая оценка используется для возмещения расходов предыдущему покупателю в цепочке. Итак, в конечном итоге налог оплачивает потребитель.

- Противники говорят, что это несправедливо по отношению к потребителям с низкими доходами, которые должны тратить большую часть своего дохода на НДС, чем более состоятельные потребители. Сторонники

- говорят, что это препятствует уклонению от уплаты налогов, предоставляя бумажный или электронный след налогов для каждого продукта.

НДС против налога с продаж

Систему НДС часто путают с национальным налогом с продаж.Но налог с продаж взимается только один раз — в конечной точке покупки потребителем. Так что платит только розничный покупатель.

Система НДС основана на счетах и взимается на нескольких этапах производства готового продукта. Каждый раз, когда добавляется стоимость, совершается продажа, а налог собирается и перечисляется правительству.

Каждый раз, когда добавляется стоимость, совершается продажа, а налог собирается и перечисляется правительству.

Пример НДС

Пример уплаты 10% НДС по цепочке производства может выглядеть следующим образом:

Производитель электронных компонентов закупает сырье из различных металлов у дилера.Дилер по металлу является продавцом на данном этапе производственной цепочки. Дилер взимает с производителя 1 доллар плюс 10-процентный НДС, а затем отправляет 10-процентный НДС правительству.

Производитель использует сырье для создания электронных компонентов, которые затем продает компании по производству сотовых телефонов за 2 доллара плюс 20 центов НДС. Производитель отправляет 10 центов собранного НДС правительству, а оставшиеся 10 центов оставляет себе, которые возмещают ему НДС, который он ранее уплатил дилеру по металлу.

Производитель сотовых телефонов увеличивает стоимость, производя свои мобильные телефоны, которые он затем продает розничному продавцу сотовых телефонов за 3 доллара плюс 30 центов НДС. Он платит правительству 10 центов НДС. Остальные 20 центов возмещают производителю сотового телефона НДС, уплаченный производителю электронных компонентов.

Наконец, розничный торговец продает телефон потребителю за 5 долларов плюс 50 центов НДС, 20 центов из которых выплачиваются правительству, а остальная сумма остается в качестве возмещения ранее уплаченного НДС.

НДС, уплачиваемый в каждой точке продажи по пути, составляет 10% от добавленной стоимости продавцом.

НДС в Великобритании

Стандартный НДС в Великобритании составляет 20% с 2011 года.

Ставка снижена до 5% на определенные покупки, такие как детские автокресла и электроэнергию для дома. Некоторые предметы, например, еда и детская одежда, не облагаются НДС. Финансовые операции и операции с недвижимостью также не облагаются налогом.

Аргументы в пользу НДС

Сторонники налогообложения на добавленную стоимость утверждают, что система НДС препятствует попыткам уклонения от уплаты налогов. Тот факт, что НДС взимается (и регистрируется) на каждом этапе производства, поощряет соблюдение налоговых требований и препятствует работе на черном рынке.

Тот факт, что НДС взимается (и регистрируется) на каждом этапе производства, поощряет соблюдение налоговых требований и препятствует работе на черном рынке.

Производители и поставщики должны быть зачислены на уплату НДС на свои ресурсы, они несут ответственность за сбор НДС на свои исходящие товары: товары, которые они создают или продают.

У розничных предприятий есть стимул собирать налог со своих клиентов, поскольку это единственный способ для них получить кредит на НДС, который они должны были уплатить при оптовой покупке своих товаров.

Лучше, чем скрытый налог

НДС также, возможно, лучше, чем так называемые скрытые налоги. Это налоги, которые потребители платят, даже не подозревая о них, например, налоги на бензин и алкоголь. В США это надбавки к налогу с продаж, но они не перечислены.

Поскольку они взимаются по одинаковому проценту со многих или большинства продуктов и услуг, считается, что НДС оказывает меньшее влияние на отдельные экономические решения, чем налог на прибыль.

Тем не менее, он может быть зарегистрирован в экономике страны. НДС считается эффективным способом улучшить рост валового внутреннего продукта (ВВП) страны, повысить налоговые поступления и устранить дефицит государственного бюджета.

Аргументы против НДС

Противники НДС утверждают, что он несправедливо обременяет людей с низкими доходами.

В отличие от прогрессивного подоходного налога, такого как система США, в которой люди с более высокими доходами платят более высокий процент налогов, НДС является фиксированным налогом: все потребители независимо от дохода платят одинаковый процент.

Очевидно, что 20% НДС в Великобритании, например, более глубоко урезает бюджет человека, который зарабатывает меньше денег.

Чтобы уменьшить это неравенство доходов, большинство стран с НДС, включая Канаду и Великобританию, предлагают льготы или скидки на предметы первой необходимости, такие как детская одежда и продукты.

В чем разница между налогом с продаж и НДС?

В чем разница между налогом с продаж и налогом на добавленную стоимость (НДС)? И налог с продаж, и НДС являются разновидностями косвенного налога — налога, взимаемого продавцом, который взимает с покупателя плату во время покупки, а затем уплачивает или переводит налог государству от имени покупателя.Налог с продаж и НДС — частая причина путаницы в корпоративном налоговом сообществе. Для дальнейшего пояснения давайте обозначим сходства и различия между этими двумя типами косвенных налогов.

Обзор НДС и налога с продаж

Налог с продаж взимается продавцом, когда достигается последняя продажа в цепочке поставок. Другими словами, конечные потребители платят налог с продаж при покупке товаров или услуг. При покупке расходных материалов или материалов, которые будут перепроданы, предприятия могут выдавать продавцам сертификаты перепродажи и не облагаются налогом с продаж.Пока продажа не будет произведена конечному потребителю, налог с продаж не взимается, а налоговые юрисдикции не получают налоговых поступлений.

НДС , с другой стороны, взимается всеми продавцами на каждом этапе цепочки поставок. Поставщики, производители, дистрибьюторы и розничные торговцы собирают НДС с облагаемых налогом продаж. Точно так же поставщики, производители, дистрибьюторы, розничные торговцы и конечные потребители платят НДС со своих покупок. Компании должны отслеживать и документировать НДС, который они платят при покупках, чтобы получить зачет НДС, уплаченного в их налоговой декларации.В соответствии с режимом НДС налоговые юрисдикции получают налоговые поступления по всей цепочке поставок, а не только в точке продажи конечному потребителю.

Что вызывает требование налогового администрирования?

Налог с продаж Обязательства инициируются:

- Nexus — например, налогоплательщики, физически присутствующие в налоговой юрисдикции или соответствующие пороговым значениям экономической связи

До решения Верховного суда South Dakota против Wayfair в 2018 году взаимосвязь зависела от «физического присутствия» компании в штате. Но в мире после Wayfair , если ваш бизнес продает товары в каком-либо штате — даже если у вас нет физического присутствия в этом штате, а транзакция осуществляется только онлайн, — теперь вы можете быть обязаны зарегистрироваться в этом штате и собирать налог с продаж, если вы превысите порог «экономической связи». Программное обеспечение для автоматизации налогов с продаж может помочь вам понять и определить, достигли ли вы порога нексуса.

Но в мире после Wayfair , если ваш бизнес продает товары в каком-либо штате — даже если у вас нет физического присутствия в этом штате, а транзакция осуществляется только онлайн, — теперь вы можете быть обязаны зарегистрироваться в этом штате и собирать налог с продаж, если вы превысите порог «экономической связи». Программное обеспечение для автоматизации налогов с продаж может помочь вам понять и определить, достигли ли вы порога нексуса.

Взыскание НДС требуется при следующих обстоятельствах:

- Постоянное представительство — Наличие объекта, средств бухгалтерского учета или возможность заключения контрактов