Обязательные разделы РСВ – 2022 (нулевой)

По страховым взносам, начисленным с выплат работникам, компании и ИП ежеквартально представляют в ИФНС установленную отчетность – «Расчет по страховым взносам» (РСВ). А что делать, если зарплата не начислялась, и взносов к уплате нет? В каких случаях необходимо представить отчет и как заполнить нулевую РСВ в 2022 году – об этом пойдет речь в нашем материале.

В каких случаях представляется РСВ нулевой

Согласно п.7 ст. 431 и пп.1 п. 1 ст. 419 НК РФ Расчет по страхвзносам обязаны представлять юридические лица и ИП, выплачивающие доходы физлицам. При этом к облагаемым выплатам относят:

- зарплату наемных работников;

- вознаграждение по договорам ГПХ.

Получается, что юридические лица в любом случае относятся к плательщикам взносов, поэтому отчетность обязаны представить даже при отсутствии выплат.

С ИП дело обстоит иначе: он может вести деятельность самостоятельно, в одиночку, не привлекая сторонних работников. Поэтому расчет по страховым взносам нулевой в 2022 г. с предпринимателя будут требовать только в том случае, если он уже заявлялся ранее как работодатель, то есть:

Поэтому расчет по страховым взносам нулевой в 2022 г. с предпринимателя будут требовать только в том случае, если он уже заявлялся ранее как работодатель, то есть:

Вопрос по теме: Нужно ли сдавать нулевой РСВ, если в компании один директор-учредитель? Подробнее

- подавал РСВ в предыдущие годы;

- зарегистрирован как работодатель в ФСС;

- представлял в ПФР форму СЗВ-М.

ИП, никогда не нанимавшие работников и не заключавшие договоры ГПХ, «Расчет по страховым взносам» нулевой могут не представлять. С такой позицией согласны, например, в УФНС России по Удмуртской Республике, опубликовавшем свои разъяснения 17.08.2017 на официальном сайте.

Согласно разъяснениям из письма ФНС от 03.04.2017 № БС-4-11/6174, нулевой расчет позволяет отделить плательщиков взносов, нарушающих сроки сдачи Расчета, от тех, кто в соответствующем периоде не производил выплат работникам и не начислял взносы, т. е. фактически не вел деятельность, и поэтому налоговики требуют РСВ со всех страхователей, включая ИП, кто когда-либо производил выплаты физлицам.

е. фактически не вел деятельность, и поэтому налоговики требуют РСВ со всех страхователей, включая ИП, кто когда-либо производил выплаты физлицам.

Форма РСВ для нулевого отчета

При отсутствии деятельности используется установленная форма «Расчета по страховым взносам» 2022 г. Бланк нулевой отчетности тот же, что и для обычного Расчета: вместе с Порядком заполнения он утвержден приказом от 06.10.2021 N ЕД-7-11/875@.

Бланк по теме: Расчет страховых взносов в 2022 году Посмотреть Скачать

ВНИМАНИЕ! С 2023 года ПФР и ФСС объединятся. Изменится и состав отчетности. Подробнее об отчетах в единый фонд читайте здесь.

Отчитываться на бумаге разрешено компаниям и ИП, у которых численность персонала не превышает 10 человек, остальные должны соблюдать электронный формат. При отсутствии деятельности количество работающих лиц обычно не превышает установленный показатель, поэтому можно выбрать как электронную, так и бумажную форму. При этом подаются не все листы Расчета, а только некоторые из них.

При этом подаются не все листы Расчета, а только некоторые из них.

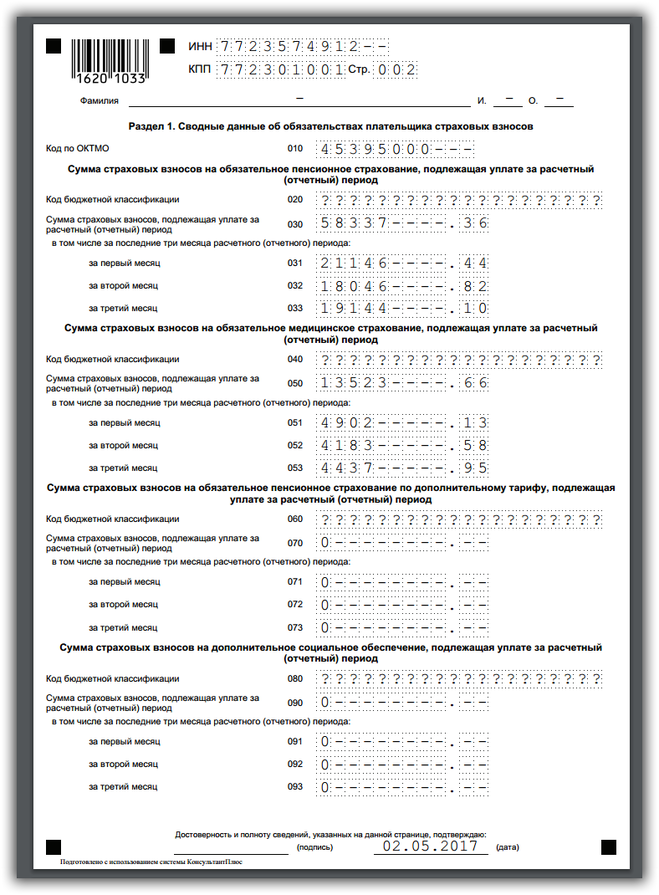

Обязательные разделы РСВ – 2022 (нулевой отчетности)

Состав РСВ с нулевыми показателями значительно меньше обычного. Страхователю достаточно заявить о том, что выплаты не производились, представив обязательные разделы Расчета:

Вопрос по теме: Какие разделы сдавать в нулевом РСВ в 2022 году? Подробнее

- титульный лист;

- раздел 1;

- раздел 3.

Такой состав для нулевого РСВ утвержден п. 4.2 Порядка заполнения Расчета.

Как заполнить нулевой расчет по страховым взносам

Требования, предъявляемые к оформлению расчета, стандартны: односторонняя печать, все листы должны быть пронумерованы, исправлять показатели нельзя. При заполнении:

- В стоимостных и количественных показателях в первой ячейке ставится «0», остальные ячейки прочеркиваются.

- Пустые текстовые поля при заполнении прочеркиваются.

- Текст пишется заглавными печатными буквами.

- ИНН и КПП плательщика указываются вверху каждой страницы.

- Страницы нумеруют по порядку, начиная с «001».

На титульном листе, как обычно, указываются сведения о компании или ИП. Начиная с отчета за 2020 г., на титуле проставляется среднесписочная численность работающих лиц.

В разделе 1 в стр. 001 «Тип плательщика» указывается код «2» — этот шифр означает, что выплат физлицам в последнем квартале не производилось, поэтому отчетность нулевая.

Вопрос по теме: Нужно ли сдавать с нулевым РСВ сопроводительное письмо? Подробнее

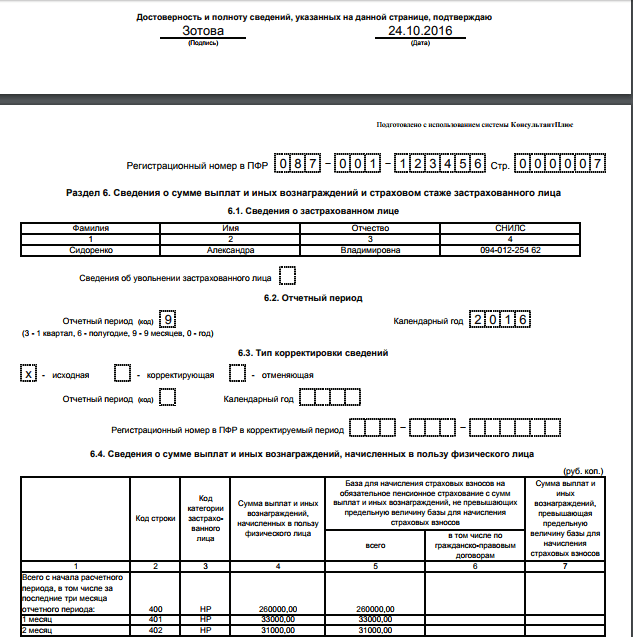

Раздел 3 должен быть заполнен на каждого человека, трудоустроенного в компании. Общее число разделов 3 должно соответствовать количеству сотрудников, несмотря на то, что начислений по ним нет (п. 21.2 Порядка заполнения). Если компания не ведет деятельность, а сотрудники отсутствуют, в отчете присутствует лишь один лист с разделом 3 – со сведениями о руководителе организации.

Эксперты «КонсультантПлюс» показали, как оформляется «Расчет по страховым взносам» нулевой. Образец заполнения представлен по компании, в которой нет сотрудников, кроме директора. Если у вас нет доступа к справочно правовой системе, получите пробный демодоступ бесплатно.

Скачать образец заполнения нулевого РСВ в «КонсультантПлюс».

Сдать нулевую отчетность надо в те же сроки, что и расчет с начислениями – в течение 30 дней после завершения квартала (п. 7 ст. 431 НК РФ).

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Ответы на вопросы по этой теме:

Какие суммы вносить в строку 030 РСВ?

В РСВ строка 030 встречается несколько раз и ее показатель формируется по разным правилам.

Посмотреть ответ

Как узнать код для строки 130 в РСВ?

Код для строки 130 в РСВ указан в приложении № 7 к Порядку заполнения расчета.

Посмотреть ответ

Где в отчете РСВ расположена строка 170?

Строка 170 расположена в разделе 3 «Персонифицированные сведения о застрахованных лицах».

Посмотреть ответ

Нужно ли сдавать с нулевым РСВ сопроводительное письмо?

Закон не требует прилагать к нулевому РСВ сопроводительное письмо или пояснительную записку.

Посмотреть ответ

Какие разделы сдавать в нулевом РСВ в 2022 году?

Нулевой РСВ обязательно нужно сдавать всем работодателям . С отчетности за 1 квартал 2022 года заполняйте отчет на новом бланке по форме, утв. Приказом ФНС от 06.10.2021 №…

С отчетности за 1 квартал 2022 года заполняйте отчет на новом бланке по форме, утв. Приказом ФНС от 06.10.2021 №…

Посмотреть ответ

Нужно ли сдавать нулевой РСВ, если в компании один директор-учредитель?

Нулевой РСВ необходимо представлять в налоговую инспекцию, если страхователь не ведет деятельность и не выдает зарплату, в том числе, когда в штате всего один сотрудник.

Посмотреть ответ

Расчёт страховых взносов за 3 квартал (9 месяцев) 2022 года: инструкция, сроки сдачи, образец заполнения и новая форма

С I квартала 2022 года все компании должны использовать новую форму Расчёт по страховым взносам (РСВ), КНД 1151111. В статье расскажем когда нужно сдать расчёт, покажем образец заполнения и дадим подробную инструкцию по корректному заполнению.

Периодичность представления — ежеквартально. Отчитываться по форме РСВ должны все компании и ИП, если они являются страхователями в части пенсионного, медицинского и социального страхования наёмного персонала. Бланк РСВ за 2022 год утверждён приказом ФНС от 06.10.21 № ЕД-7-11/875@. Из новой формы удалены некоторые поля: из титульного листа — поле ОКВЭД, из раздела 1 — часть приложений, из приложения 2 к разделу 1 — поле 002, ранее предназначенное для признака выплат.

Бланк РСВ за 2022 год утверждён приказом ФНС от 06.10.21 № ЕД-7-11/875@. Из новой формы удалены некоторые поля: из титульного листа — поле ОКВЭД, из раздела 1 — часть приложений, из приложения 2 к разделу 1 — поле 002, ранее предназначенное для признака выплат.

Содержание

- Срок сдачи отчёта по форме РСВ

- Способ сдачи отчёта — на бумаге или через интернет

- Контрольные соотношения при проверке расчёта

- Обособленные подразделения и филиалы

- Форма расчёта и порядок заполнения формы РСВ

- Титульный лист

- Раздел 1

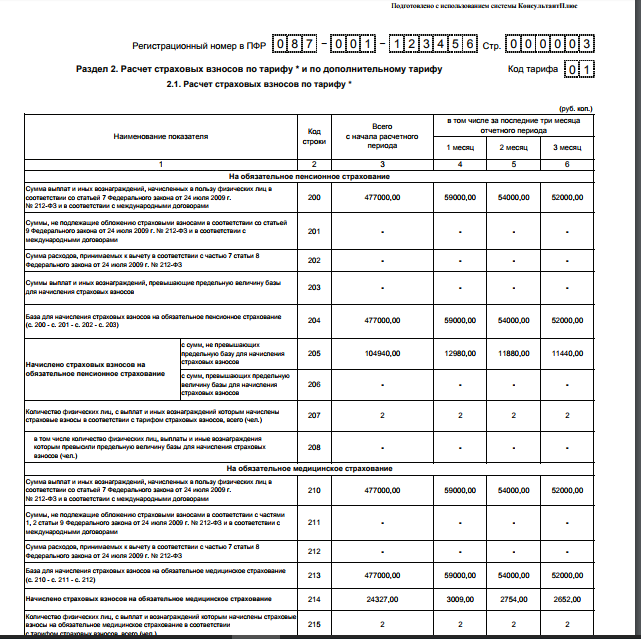

- Приложение 1 к разделу 1 «Расчёт сумм страховых взносов на обязательное пенсионное и медицинское страхование»

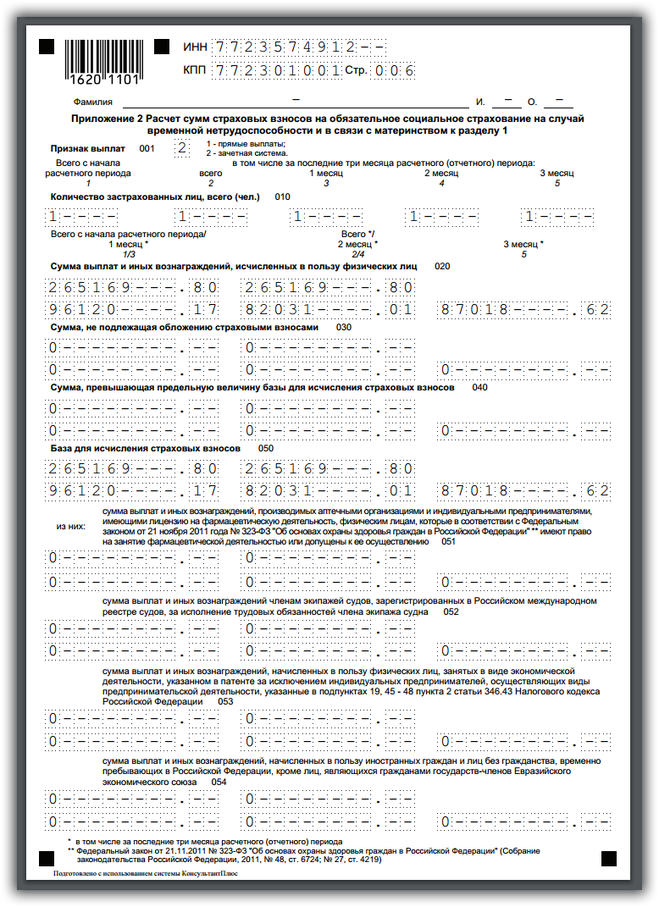

- Приложение 2 к разделу 1 «Расчёт сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»

- Раздел 3

- Новые коды застрахованных лиц в подразделе 3.2.2

- Правила предоставления корректировочных сведений

- Бланк формы РСВ на 2022 год

- Образец заполнения РСВ за 2 кв.

2022 года

2022 года - Нормативно-правовая база

Срок сдачи отчёта по форме РСВ

Ежеквартальный расчёт по страховым взносам предоставляется в налоговые органы не позднее 30 числа месяца, который следует за отчётным периодом. Если установленный день сдачи отчёта выпадает на выходной, то в соответствии с законодательством он переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ).

На 2022 год установлены следующие сроки предоставления ежеквартальных расчётов:

- за I квартал до 4 мая 2022 года (30-е апреля — выходной)

- за полугодие до 1 августа 2022 года (30-е и и 31-е июля — выходные)

- за 9 месяцев до 31 октября 2022 года

- за 2022 год до 30 января 2023 года

Предприниматели, ведущие крестьянско-фермерское хозяйство, ежеквартальную отчётность не представляют, срок сдачи годового отчёта установлен как и для прочих организаций не позднее 30 января, следующего года. Но поскольку 30 число выпадает на воскресенье, то крайний срок переносится на ближайший рабочий день 31 января 2021 года.

Способ сдачи отчёта — на бумаге или через интернет

С 2020 года правила, по которым определялась возможность сдачи декларации в электронном или бумажном виде, изменились. С 1 квартала 2020 года в соответствии с п. 4 ст.80, п. 10 ст. 431 НК РФ устанавливается новый предел численности сотрудников:

- компании, численность сотрудников которых превышает 10 человек, обязаны предоставлять отчёт в электронном виде, ранее этот параметр составлял 25 человек

- компании, созданные в отчётном периоде, в том числе путём реорганизации, обязаны отчитываться в электронном виде при численности сотрудников, превышающей 10 человек, а не 25, как было ранее

Юридические лица и ИП, у которых численность сотрудников менее 10 человек, могут выбирать способ сдачи отчёта самостоятельно: предоставить расчёт на бумажном носителе лично, отправить его заказным письмом с описью вложения по почте или сдать по электронным каналам связи.

Контрольные соотношения при проверке расчёта

Налоговая служба изменила правила проверки контрольных соотношений (КС) начисленных сумм в расчёте по страховым взносам. Теперь действия проверяющих органов регламентированы письмом ФНС РФ № БС-4-11/2740@ от 05.03.2022. В документе все изменения представлены в виде подробной таблицы. Новые КС позволяют более качественно сравнивать начисленные в рамках трудовых договоров суммы выплат сотрудникам не только с размером установленного регионом МРОТ, но и со средними показателями заработной платы в определённых отраслях за предыдущий период. Такая методика позволит более эффективно выявлять «чёрные» зарплаты. В общей сложности список контрольных соотношений сократился, но при это стал более эффективным. В 2022 году дополнительно ввели новые контрольные соотношения, связанные с переходом на прямую выплату пособий.

Теперь действия проверяющих органов регламентированы письмом ФНС РФ № БС-4-11/2740@ от 05.03.2022. В документе все изменения представлены в виде подробной таблицы. Новые КС позволяют более качественно сравнивать начисленные в рамках трудовых договоров суммы выплат сотрудникам не только с размером установленного регионом МРОТ, но и со средними показателями заработной платы в определённых отраслях за предыдущий период. Такая методика позволит более эффективно выявлять «чёрные» зарплаты. В общей сложности список контрольных соотношений сократился, но при это стал более эффективным. В 2022 году дополнительно ввели новые контрольные соотношения, связанные с переходом на прямую выплату пособий.

В Контур.Экстерне проверки на новые контрольные соотношения уже встроены: если обнаружится ошибка, система не даст отправить расчёт.

Большинство контрольных соотношений отчёта оценивается в соответствии с кодом тарифа. При обнаружении ошибки проверяющий высылает уведомление о несоответствии, которое нужно устранить в указанные сроки.

Обособленные подразделения и филиалы

Обособленные подразделения и филиалы, у которых открыт отдельный расчётный счёт, должны предоставлять расчёт по страховым взносам в местный налоговый орган (п. 11 ст. 431 НК РФ). С 2020 года наличие счёта в банке стало определяющим условием. Благодаря такой доработке было достигнуто соответствие НК РФ с законом о пенсионном страховании, в котором постановка подразделения на учёт в качестве страхователя возможно только при наличии отдельного расчётного счёта.

Для компаний, имеющих обособленные подразделения без расчётного счёта, которые в период 2017—2019 гг. имели право сдавать отчётность по страховым взносам в местную налоговую, предусмотрено два варианта действий:

- Открыть расчётный счёт и продолжить отчитываться по старой схеме.

- Предоставить в налоговые органы заявление о лишении подразделения полномочий предоставлять консолидированную отчётность, в которую входят сведения о начислениях филиала, по месту нахождения.

Таким образом, в соответствии с пп. «а», «в» п. 85 ст. 2, ч. 3 ст. 3 закона № 325-ФЗ с 1 января 2020 г. перечислять страховые взносы и предоставлять по ним декларацию могут только те обособленные подразделения, которые осуществляют выплаты в пользу сотрудников и имеют отдельный расчётный счёт.

Форма расчёта и порядок заполнения формы РСВ

Для того чтобы отчитаться по социальным взносам за 9 месяцев (3 квартал) 2022 придется использовать новую форму, утвержденную Приказом ФНС РФ от 06.10.2021 N ЕД-7-11/875@.

Читайте подробнее Новые правила заполнения РСВ

Форма расчёта стала более простой, однако новые изменения нельзя назвать кардинальными. Заполнять документ наиболее удобно в следующем порядке: сначала оформляется титульный лист, затем Раздел 3 и остальные приложения, и только в самом конце переходить к заполнению первого раздела.

Титульный лист

Главным новшеством титульного листа является появление поля для отражения информации о среднесписочной численности персонала. Подобное новшество освободило компании и ИП от представления в органы ФНС самостоятельного отчёта о численности.

Подобное новшество освободило компании и ИП от представления в органы ФНС самостоятельного отчёта о численности.

Разберём построчное заполнение.

ИНН — 10-значный номер налогоплательщика (12-значный для ИП)

КПП — 9-значный код, который присвоен инспекцией, куда подается декларация

Номер корректировки — при первичной подаче отчёта «0—», при уточненном отчёте — порядковый номер корректировки.

Расчётный период — указывается код периода (см. таблицу)

| Налоговый период | Для юридических лиц и ИП | В случае реорганизации (ликвидации) |

| I квартал | 21 | 51 |

| полугодие | 31 | 52 |

| 9 месяцев | 33 | 53 |

| год | 34 | 90 |

По месту нахождения (учёта) (код) — полный перечень приведён в Приложении № 4 к Порядку заполнения, наиболее распространёнными являются « 120» для ИП и «214» для организаций.

Наименование организации — полное наименование налогоплательщика из учредительных документов.

Среднесписочная численность — указывается численность персонала, которая рассчитывается в соответствии п. 76—79.11 приказа Росстата от 27 ноября 2019 года № 711.

Далее представлен блок, заполняемый в случае реорганизации (ликвидации) организации.

Номер контактного телефона отражается с кодом страны и города. Все цифры прописываются подряд без пропусков и иных символов.

Отражается количество листов декларации, а при наличии — количество листов подтверждающих документов.

Нужно указать, кто сдаёт отчёт: сам плательщик страховых взносов (код 1) или его представитель (код 2).

В завершении указывается ФИО лица, удостоверяющего достоверность и полноту представленных сведений.

Подпись и дата.

Титульный лист

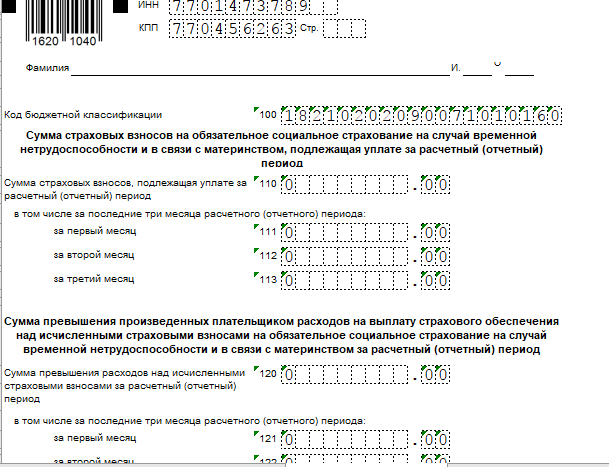

Раздел 1

Если компания в отчётном периоде проводила выплаты своим сотрудникам, то по строке 001 «Тип плательщика (код)» указывается цифра 1, для тех кто не производил выплаты предусмотрен код 2. Соответственно, в первом случае в строках 031-033 должны быть указаны соответствующие начисления, во втором – проставлены нулевые значения.

Для строк 111-113 предусмотрены исключения. Это сделано для возможности отражения в расчёте возмещения расходов в связи с временной нетрудоспособностью сотрудников, даже в том случае, когда заработная плата не начислялась.

Нулевая отчётность должна состоять из титульного листа, Раздела 1 без приложений, в котором будет указан код 2, и Раздел 3 без таблицы 3.2.

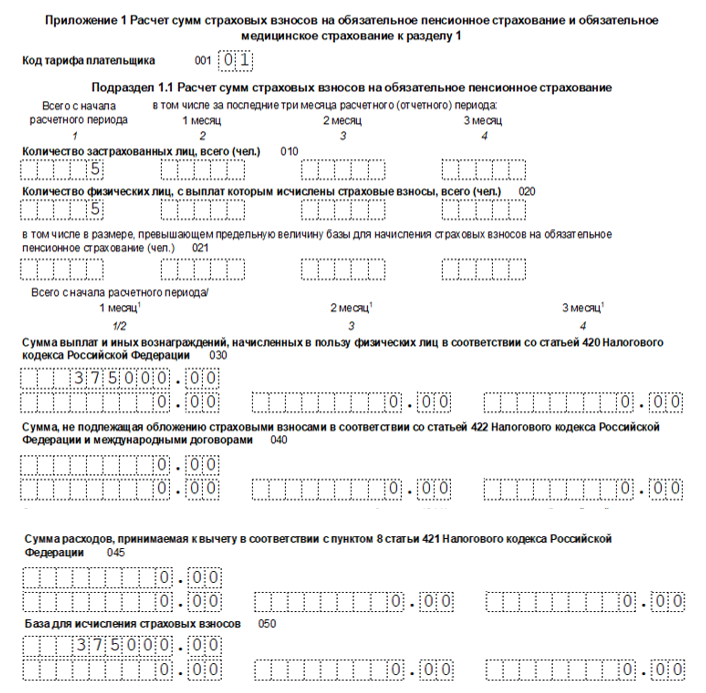

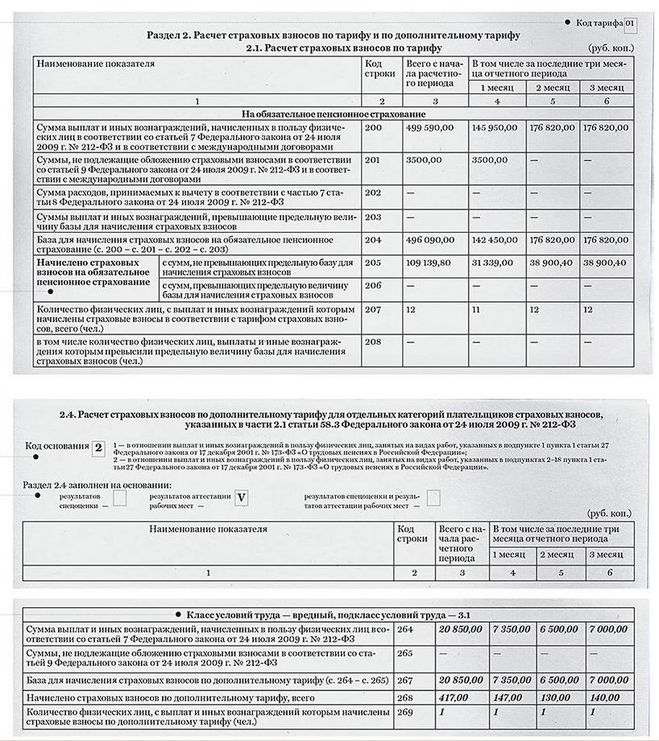

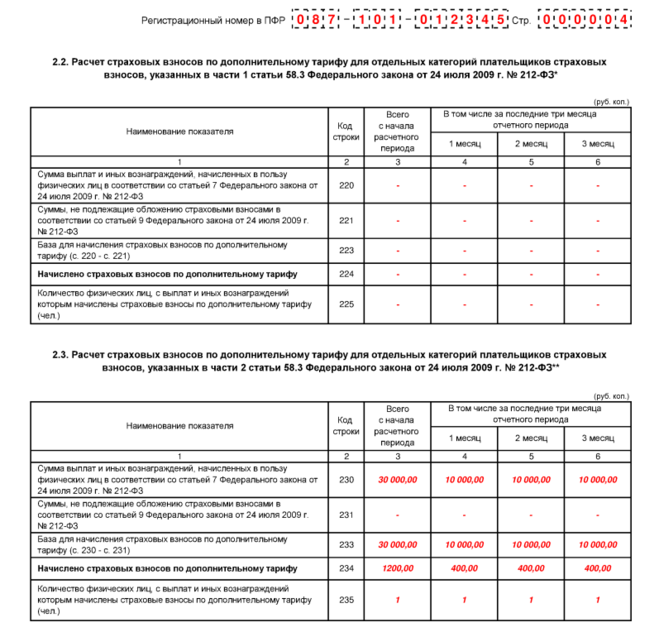

Раздел 1 состоит из 9 приложений.

Если в отчётном периоде компанией применялось несколько тарифов, то Приложение 1 к Разделу 1, как и прежде заполняется в нескольких экземплярах. Код тарифа указывается в соответствии с проведёнными изменениями в классификаторе. Обратите внимание, что в новой форме исключены коды 02 и 03. Для тех, кто применяет основной тариф начисления страховых платежей, предусмотрен код 01, который указывается независимо от выбранной системы налогообложения. Также из реестра убраны коды 04 и 05, которые проставлялись в случае использования пониженных тарифных ставок. В связи с внесёнными изменениями в законодательство действие таких льгот прекращено.

Код тарифа указывается в соответствии с проведёнными изменениями в классификаторе. Обратите внимание, что в новой форме исключены коды 02 и 03. Для тех, кто применяет основной тариф начисления страховых платежей, предусмотрен код 01, который указывается независимо от выбранной системы налогообложения. Также из реестра убраны коды 04 и 05, которые проставлялись в случае использования пониженных тарифных ставок. В связи с внесёнными изменениями в законодательство действие таких льгот прекращено.

В реестр в течение года были введены следующие коды:

| Новый код | Кто указывает |

| 17 | Организации из единого реестра резидентов Особой экономической зоны в Калининградской области (Федеральный закон от 10.01.2006 № 16-ФЗ) |

| 18 | Российские компании, которые производят и продают свою анимационную аудиовизуальную продукцию независимо от вида договора и (или) оказание услуг (выполнение работ) по созданию анимационной аудиовизуальной продукции |

| 19 | Плательщики взносов со статусом участника специального административного района (Федеральный закон от 03. 08.2018 № 291-ФЗ), которые платят членам экипажа судна за исполнение трудовых обязанностей. Суда должны быть зарегистрированы в Российском открытом реестре судов 08.2018 № 291-ФЗ), которые платят членам экипажа судна за исполнение трудовых обязанностей. Суда должны быть зарегистрированы в Российском открытом реестре судов |

В Подразделе 1.1 и 1.2 Приложения 1 присутствует строка 045, которая предназначена для формирования суммы расходов, принимаемых к вычету, которые имеют отношение к получению дохода по договорам, перечисленным в п. 8 ст. 421 НК РФ. В данной строке отражаются расходы, которые имеют документальное подтверждение, а также те, что принимаются к вычету в установленных размерах, независимо от наличия документального подтверждения.

С 2022 года ФСС напрямую платит пособия по временной нетрудоспособности, поэтому в РСВ они не указываются. По той же причине исчезло поле «Признак выплат», где ранее нужно было выбирать между прямыми выплатами и зачётной системой.

В Приложении 2 появилась новая строка «Код тарифа плательщика». Теперь, при одновременном использовании разных тарифов данный раздел нужно будет заполнять на нескольких листах, по аналогии с Приложением 1. Также в форму добавлена новая строка 015 для отражения количества людей, с выплат которых начислены страховые платежи.

Также в форму добавлена новая строка 015 для отражения количества людей, с выплат которых начислены страховые платежи.

Блок строк 001-006 предназначен для указания начислений по каждому отдельному тарифу. В строках 070-090 указываются общие суммы по всем применяемым тарифам. Строка 055 предназначена для указания налоговой базы, с которой начисляются взносы лицам без гражданства по ставке 1,8%.

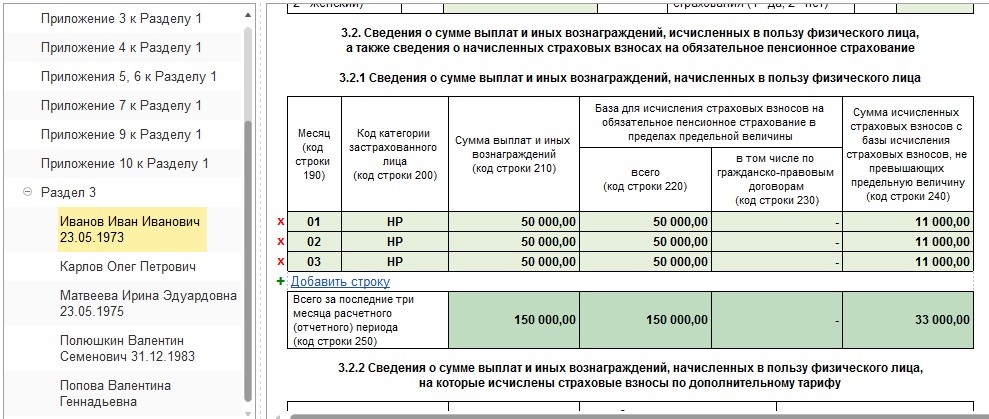

Приложение 1 к разделу 1 «Расчёт сумм страховых взносов на обязательное пенсионное и медицинское страхование»

Здесь указываются рассчитанные страховые платежи по медицинскому и пенсионному страхованию. Число застрахованных сотрудников в каждом месяце отчётного квартала определяется на последнюю дату месяца.

Необходимо выбрать один из кодов тарифа плательщика:

- 01 — плательщики, применяющие основной тариф страховых взносов

- 06 — плательщики, ведущие деятельность в сфере IT

- 10 — плательщики из числа НКО на УСН и т.

д.

д.

Аналогично заполняется подраздел 1.2 «Расчёт сумм взносов на обязательное медицинское страхование».

Приложение 2 к разделу 1 «Расчёт сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»

Здесь указываются данные о суммах рассчитанных за отчётный период. Указываются число застрахованных работников и размеры уплаченных вознаграждений. Затем рассчитывается сумма к уплате.

С 2022 года выплаты гражданам по больничному идут напрямую из ФСС, так что указывать их в РСВ больше не нужно. Компании-страхователи самостоятельно выплачивают только пособия на похороны.

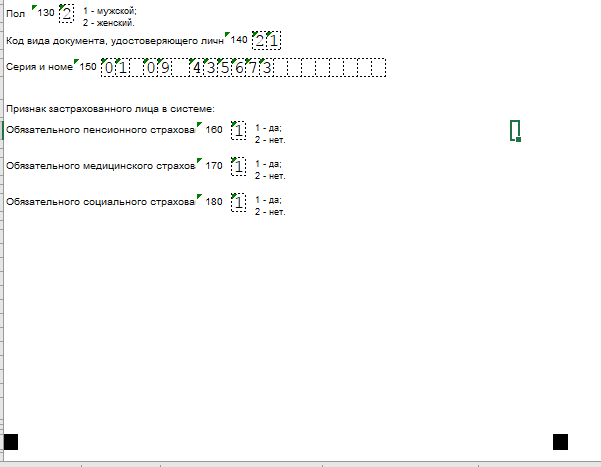

Раздел 3

Рассматриваемая форма предназначена для отражения персонифицированных сведений. Для подраздела 3.2.2 разработана новая кодировка, устанавливающая основание начисления взносов по дополнительному тарифу и в соответствии с условиями труда.

Новые коды застрахованных лиц в подразделе 3. 2.2

2.2| Код | Наименование |

| 110 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, в отношении выплат которых применён доптариф (п. 1 ст. 428 НК РФ) |

| 120 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, в отношении выплат которых применён доптариф (п. 2 ст. 428 НК РФ) |

| 131 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.1 |

| 132 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.2 |

| 133 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.3 |

| 134 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3. 4 4 |

| 140 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — опасный, подкласс условий труда — 4 |

| 231 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.1 |

| 232 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.2 |

| 233 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.3 |

| 234 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.4 |

| 240 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — опасный, подкласс условий труда — 4 |

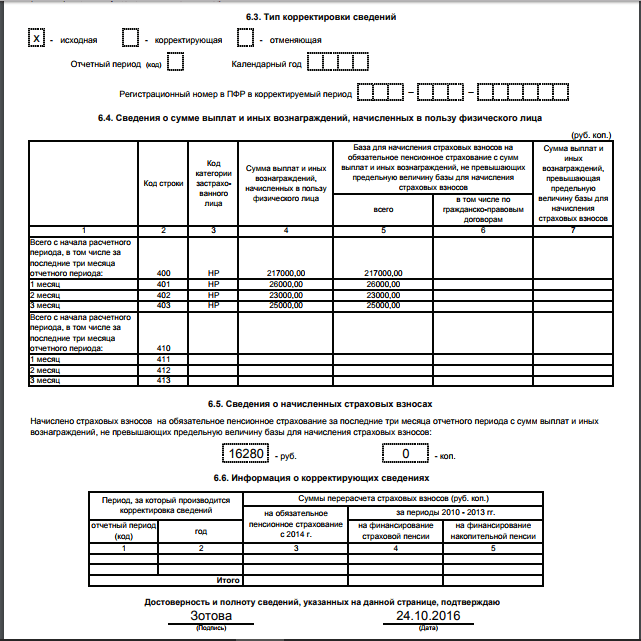

Правила предоставления корректировочных сведений

При обнаружении ошибки в ранее предоставленном расчёте или при недоплате взносов обязательно сдаётся уточнённый расчёт. Он должен состоять из тех же приложений, которые были поданы ранее. В уточняющем документе обязательно указывается номер корректировки.

Он должен состоять из тех же приложений, которые были поданы ранее. В уточняющем документе обязательно указывается номер корректировки.

Если вам нужно отменить ранее предоставленные сведения, то в строке 010 Раздела 3 необходимо проставить признак аннулирования «1», а строки 130-170, 190-210 оставить незаполненными.

Если в ранее представленном расчёте обнаружена ошибка в личных данных застрахованного лица, то порядок заполнения коррекционного отчёта будет следующим:

- Страхователь заполняет Раздел 3 с ошибочными сведениями и указывает в нём признак аннулирования «1», в подразделе 3.2.1 ставятся прочерки.

- Раздел 3 заполняется ещё раз, в него вносятся исправленные данные и заполняется подраздел 3.2.1. В этом случае признак аннулирования уже не указывается.

В итоге в состав уточнённого расчёта войдёт два листа: один с ошибочными сведениями, а второй правильный. Для уточнения других неточностей в Разделе 3 необходимо просто ещё раз подать документ с указанием верной информации. При этом в персонифицированный раздел должен быть заполнен полностью, а не только исправленные строки.

При этом в персонифицированный раздел должен быть заполнен полностью, а не только исправленные строки.

Бланк формы РСВ на 2022 год

Скачать бланк формы РСВ 2022 год в формате .pdf

Образец заполнения РСВ за 2 кв. 2022 года

Скачать образец заполнения РСВ за 3 квартал 2022 года в формате .xls

Нормативно-правовая база

- приказ ФНС РФ от 06.10.2021 N ЕД-7-11/875@ «Об утверждении формы расчёта по страховым взносам, Порядка её заполнения, а также формата представления расчёта по страховым взносам в электронной форме»

- письмо ФНС РФ от 01.03.2022 N БС-4-11/2435@ «О доработке XML — схемы расчёта по страховым взносам по форме утверждённой Приказом ФНС РФ от 06.10.2021 N ЕД-7-11/875@»

- письмо ФНС РФ от 05.03.2022 N БС-4-11/2740@ «О направлении контрольных соотношений формы расчета по страховым взносам, утвержденной Приказом ФНС РФ от 06.10.2021 N ЕД-7-11/875@»

- п. 4 ст.80, п. 10 ст. 431 НК РФ – критерии численности персонала, позволяющие представлять отчёт РСВ на бумажном носителе

Потенциальный возрождение респираторно-синцитиального вируса в Канаде

Комментарий

Открытый доступ

Паскаль М. Лавуа, Фредерик Райхерц, Альфонсо Солимано и Джоанн М. Лэнгли

Лавуа, Фредерик Райхерц, Альфонсо Солимано и Джоанн М. Лэнгли

CMAJ июль 26, 2021 193 (29) E114040-E1140140140-1140140-1140140-1140140-1140140-1140140-1140-E1140140-1140140-114014. ; DOI. В Австралии и, совсем недавно, в Соединенных Штатах наблюдалось возобновление случаев инфекции респираторно-синцитиальным вирусом (RSV) параллельно с сокращением мер физического дистанцирования, связанных с пандемией.

Канаде также следует ожидать подобного возрождения и следить за респираторными заболеваниями, чтобы иметь возможность быстро реагировать с помощью строгих мер профилактики РСВ.

В течение многих месяцев в Канаде практически не было случаев заражения РСВ, что может означать, что беременные женщины и младенцы подвергались меньшему воздействию, и, следовательно, уровни иммунитета у детей могут быть низкими.

Возобновление случаев заболевания летом 2021 года может привести к истощению ресурсов детских отделений интенсивной терапии по всей Канаде.

Программы респираторно-синцитиального вируса должны быть готовы к проведению иммунопрофилактики в межсезонье для младенцев из групп высокого риска.

В Австралии и, совсем недавно, в Соединенных Штатах в летний сезон наблюдается возобновление случаев инфекции респираторно-синцитиальным вирусом (RSV), поскольку меры физического дистанцирования, связанные с пандемией COVID-19, ослабевают. Мы утверждаем, что Канаде следует ожидать аналогичного всплеска сезонных респираторных вирусов летом 2021 года. Крайне важно, чтобы мы продолжали отслеживать респираторные заболевания, чтобы информировать программы профилактики РСВ и помогать защищать уязвимых пациентов. Это может включать назначение моноклональных антител к РСВ детям из групп высокого риска в межсезонье, что является серьезным отклонением от стандартной практики.

До пандемии COVID-19 инфекции нижних дыхательных путей ежегодно уносили примерно 2,7 миллиона жизней во всем мире, занимая четвертое место по смертности от конкретных причин. 1 Респираторно-синцитиальный вирус и грипп являются ведущими причинами инфекций нижних дыхательных путей у детей раннего возраста. У детей младше 2 лет РСВ проявляется бронхиолитом, а у детей младшего возраста он проявляется неспецифическими симптомами, такими как апноэ и снижение перорального приема пищи. Вакцины против РСВ не существует, и никаких мероприятий на уровне населения, помимо основных мер гигиены, не существует. В Канаде дети из группы высокого риска в возрасте до 2 лет, в том числе младенцы, родившиеся недоношенными, а также дети с тяжелыми хроническими заболеваниями легких или серьезными врожденными пороками сердца, в настоящее время ежемесячно получают терапию моноклональными антителами, нейтрализующими РСВ, в течение сезона РСВ (обычно с поздней осени до ранней весны). Canada)2, что снижает риск госпитализации в связи с инфекцией нижних дыхательных путей более чем наполовину. Это происходит ежегодно в фиксированные даты, основанные на прошлой эпидемиологии, или в переменное начало сезона, основанное на активном эпиднадзоре.

1 Респираторно-синцитиальный вирус и грипп являются ведущими причинами инфекций нижних дыхательных путей у детей раннего возраста. У детей младше 2 лет РСВ проявляется бронхиолитом, а у детей младшего возраста он проявляется неспецифическими симптомами, такими как апноэ и снижение перорального приема пищи. Вакцины против РСВ не существует, и никаких мероприятий на уровне населения, помимо основных мер гигиены, не существует. В Канаде дети из группы высокого риска в возрасте до 2 лет, в том числе младенцы, родившиеся недоношенными, а также дети с тяжелыми хроническими заболеваниями легких или серьезными врожденными пороками сердца, в настоящее время ежемесячно получают терапию моноклональными антителами, нейтрализующими РСВ, в течение сезона РСВ (обычно с поздней осени до ранней весны). Canada)2, что снижает риск госпитализации в связи с инфекцией нижних дыхательных путей более чем наполовину. Это происходит ежегодно в фиксированные даты, основанные на прошлой эпидемиологии, или в переменное начало сезона, основанное на активном эпиднадзоре.

С начала пандемии во многих странах наблюдалось почти полное исчезновение РСВ и случаев гриппа.3 , 4 В Канаде через Центр иммунизации и респираторных инфекционных заболеваний было зарегистрировано 339 627 тестов на РСВ. Из этих тестов 239 были положительными в период с 29 августа 2020 г. по 8 мая 2021 г.5 Для сравнения, за аналогичный период предыдущего года (25 августа 2019 г. и 2 мая 2020 г.) было зарегистрировано 412 861 тестов на РСВ. , из которых 18 860 были положительными. В ответ на очевидное исчезновение РСВ во время пандемии несколько канадских программ по РСВ приостановили, сократили и даже приостановили сезонное введение моноклональных антител, чтобы избежать ненужных медицинских посещений.6 Однако недавно сообщалось о межсезонном возобновлении случаев РСВ в Южное полушарие в условиях снижения циркуляции SARS-CoV-2 и смягчения мер физического дистанцирования.7 , 8 10 июня 2021 г. Центры США по контролю и профилактике заболеваний также выпустили предупреждение о повышении межсезонной активности РСВ на юге США с марта 2021 г. (https://emergency.cdc.gov/han/2021/ han00443.asp). Возрождение сезонных респираторных вирусов в межсезонье теперь потенциально представляет угрозу для уязвимых младенцев.

(https://emergency.cdc.gov/han/2021/ han00443.asp). Возрождение сезонных респираторных вирусов в межсезонье теперь потенциально представляет угрозу для уязвимых младенцев.

Возобновление случаев РСВ в Австралии и США подчеркивает важность популяционного иммунитета в регулировании эпидемий РСВ после пиков воздействия. Исследования зафиксировали циклические колебания уровней материнских антител, с повышением в течение зимнего сезона РСВ с последующим снижением в летние месяцы.9Во время сезонов РСВ большинство пораженных взрослых в возрасте до 65 лет остаются бессимптомными или у них развивается легкое заболевание из-за пожизненного сезонного воздействия вируса и иммунитета В- и Т-клеток памяти. Напротив, иммунологически наивные младенцы зависят от пассивно переданных материнских антител для их защиты при рождении, но эти антитела ослабевают в течение 6 месяцев. Бессимптомное тестирование в домохозяйствах указывает на то, что передача могла продолжать происходить незамеченной во время пандемии COVID-19,10 но более вероятно, что во время пандемии беременные с меньшей вероятностью подвергались воздействию РСВ и, следовательно, с меньшей вероятностью повышали свой уровень РСВ. антитела к уровням, обычно наблюдаемым зимой. Это повышает вероятность того, что младенцы менее защищены, чем обычно, и могут заболеть, если заразятся этим летом.

антитела к уровням, обычно наблюдаемым зимой. Это повышает вероятность того, что младенцы менее защищены, чем обычно, и могут заболеть, если заразятся этим летом.

В Австралии во время недавнего повторного появления РСВ средний возраст детей с положительным тестом на РСВ увеличился до 18,4 месяцев, что выше верхнего предела между 2012 и 2019 годами (7,3–12,5 месяцев; p <0,001).7 Это может свидетельствовать о том, что у младенцев, которые не подвергались воздействию РСВ в первый год жизни, не развился достаточный иммунитет, так что они оставались восприимчивыми на втором году жизни. Детские реаниматологи в Австралии сообщили об увеличении числа тяжелых, атипичных случаев РСВ в первые 4 месяца 2021 года (конец лета, начало осени в первые месяцы после введения карантина) у детей старшего возраста, которым требуется искусственная вентиляция легких (Тревор Дьюк, Королевская педиатрическая детская больница, Мельбурн). , Австралия, личное сообщение). Если подобное явление произойдет в Канаде, бремя болезни может привести к перерасходу ресурсов детских отделений интенсивной терапии (ОИТ) летом 2021 года. нам известно, что в некоторых юрисдикциях в Австралии моноклональная терапия была начата на ранней стадии и было принято решение о продлении иммунопрофилактики РСВ до тех пор, пока число случаев заболевания не уменьшится.

нам известно, что в некоторых юрисдикциях в Австралии моноклональная терапия была начата на ранней стадии и было принято решение о продлении иммунопрофилактики РСВ до тех пор, пока число случаев заболевания не уменьшится.

В ожидании возможного возрождения РСВ в Канаде мы предлагаем следующий подход. Во-первых, по мере ослабления мер физического дистанцирования, связанных с пандемией, поставщики медицинских услуг должны продолжать уделять особое внимание основным мерам гигиены, таким как мытье рук. Мы поддерживаем постоянные усилия по предотвращению контакта уязвимых младенцев с людьми с респираторными заболеваниями. Другие защитные меры, такие как грудное вскармливание, когда это возможно, и избегание воздействия вторичного табачного дыма, должны быть продолжены и подчеркнуты. Во-вторых, следует продолжать подтверждающее тестирование на РСВ по обычным показаниям для получения данных эпиднадзора. В-третьих, педиатрические отделения интенсивной терапии должны предвидеть рост тяжелых случаев РСВ, как сообщалось в Австралии. 7 Программы респираторно-синцитиального вируса должны быть готовы к проведению иммунопрофилактики в межсезонье для младенцев с самым высоким риском, если количество случаев увеличится до уровней, которые обычно вызывают начало осеннего сезона. .

7 Программы респираторно-синцитиального вируса должны быть готовы к проведению иммунопрофилактики в межсезонье для младенцев с самым высоким риском, если количество случаев увеличится до уровней, которые обычно вызывают начало осеннего сезона. .

В Канаде программы РСВ еще не определили проспективно, сколько случаев инфекции РСВ будет представлять собой повторную вспышку, но кажется разумным считать, что даже несколько случаев должны инициировать общение с заинтересованными сторонами, особенно с учетом того, что в течение нескольких месяцев мы не видели ни одного случая. каждую неделю во многих юрисдикциях. Тем не менее, стоит отметить, что в этом контексте неясно, является ли экономически эффективным использование моноклональной терапии РСВ в межсезонье. Мы не ожидаем нехватки лекарств, но, возможно, потребуется скоординировать новые договоренности о поставках и хранении паливизумаба в рамках подготовки к повторному всплеску РСВ раньше, чем обычно. Наконец, необходимы исследования, чтобы задокументировать влияние пандемии на циклическое появление сезонных вирусов и понять, почему RSV и грипп исчезли в прошлом году, в то время как SARS-CoV-2 и риновирусы продолжали циркулировать. 11

11

Благодарности

Авторы выражают благодарность д-ру Манишу Садарангани, Дэвиду Голдфарбу и Джоан Робинсон за продолжающиеся содержательные дискуссии по этому вопросу и за их экспертный вклад в этот комментарий, а также Шерил Кристоферсон за обзор провинциальных программ RSV в Канаде по практике во время пандемия.

Сноски

Конкурирующие интересы: Паскаль Лавуа и Альфонсо Солимано входят в состав Исполнительного комитета, а Альфонсо Солимано является медицинским директором Программы иммунопрофилактики респираторно-синцитиального вируса (РСВ) Британской Колумбии, государственной программы в рамках Управление здравоохранения провинции Министерства здравоохранения Британской Колумбии. Исследовательский центр Джоанн Лэнгли провел исследования вакцин против RSV совместно с GSK, Janssen и Pfizer. Финансирование этих исследований выплачивается Университету Далхаузи. Никаких других конкурирующих интересов заявлено не было.

Эта статья прошла рецензирование.

Соавторы: Все авторы внесли свой вклад в концепцию и дизайн работы, подготовили рукопись, критически отредактировали ее на предмет важного интеллектуального содержания, дали окончательное одобрение версии для публикации и согласились нести ответственность за все аспекты работы.

Это статья в открытом доступе, распространяемая в соответствии с условиями лицензии Creative Commons Attribution (CC BY-NC-ND 4.0), которая разрешает использование, распространение и воспроизведение на любом носителе при условии, что исходная публикация надлежащим образом цитируется, использование является некоммерческим (т. е. в исследовательских или образовательных целях), и никакие модификации или адаптации не вносятся. См.: https://creativecommons.org/licenses/by-nc-nd/4.0/

Ссылки

- ↵

ГББ 2015 Смертность и причины смерти Соавторы. Глобальная, региональная и национальная ожидаемая продолжительность жизни, смертность от всех причин и смертность от конкретных причин по 249 причинам смерти, 1980–2015 гг.

: систематический анализ для исследования глобального бремени болезней, 2015 г. Lancet 2016;388:1459– 544.

: систематический анализ для исследования глобального бремени болезней, 2015 г. Lancet 2016;388:1459– 544. - ↵

- Обандо-Пачеко П.,

- Юстиция-Гранде AJ,

- Риверо-Калле I,

- и др.

. Сезонность респираторно-синцитиального вируса: глобальный обзор. J Infect Dis 2018;217:1356–64.

- ↵

- Yeoh DK,

- Foley DA,

- Minney-Smith CA,

- и др.

. Влияние мер общественного здравоохранения в связи с COVID-19 на выявление гриппа и респираторно-синцитиального вируса у детей зимой 2020 года в Австралии. Clin Infect Dis 2020;72:2199–2202.

- ↵

- Роджерс Л.,

- Шеппард М.,

- Смит А.,

- и др.

. Изменения сезонных респираторных заболеваний в США во время пандемии COVID-19.

Clin Infect Dis 29 апреля 2021 г. [Epub перед печатью]; ciab311. doi: 10.1093/cid/ciab311.

Clin Infect Dis 29 апреля 2021 г. [Epub перед печатью]; ciab311. doi: 10.1093/cid/ciab311. - ↵

Выявление респираторных вирусов в Канаде. Оттава: Агентство общественного здравоохранения Канады; 2021. Доступно: https://www.canada.ca/en/public-health/services/surveillance/respiratory-virus-detections-canada.html (по состоянию на 12 мая 2021 г.).

- ↵

- Тейлор РС

. Профилактика респираторно-синцитиального вируса и паливизумаба в эпоху COVID-19 [письмо]. CMAJ 2021;193:E523.

- ↵

- Foley DA,

- Yeoh DK,

- Minney-Smith CA,

- и др.

. Межсезонное возрождение респираторно-синцитиального вируса у австралийских детей после сокращения мер общественного здравоохранения, связанных с коронавирусной болезнью 2019 года. Clin Infect Dis 2021, 17 февраля [Epub перед печатью]; ciaa1906.

doi: 10.1093/cid/ciaa1906.

doi: 10.1093/cid/ciaa1906. - ↵

- McNab S,

- Ha Do LA,

- Clifford V,

- и др.

. Изменение эпидемиологии респираторно-синцитиального вируса в Австралии — повторное появление в Виктории с задержкой по сравнению с WA/NSW после продолжительной изоляции от COVID-19. Clin Infect Dis 2021, 18 марта [Epub перед печатью]; ciab240. doi: 10.1093/cid/ciab240.

- ↵

- Stensballe LG,

- Ravn H,

- Kristensen K,

- и др.

. Сезонная изменчивость антител к респираторно-синцитиальному вирусу материнского происхождения и связь с госпитализацией младенцев по поводу респираторно-синцитиального вируса. J Pediatr 2009;154:296–8.

- ↵

- Эмануэльс А.,

- Хеймонен Дж.,

- О’Хэнлон Дж.,

- и др.

.

Дистанционное бытовое наблюдение за негриппозными респираторными вирусными заболеваниями. Clin Infect Dis 2020 17 ноября; ciaa1719 [Epub перед печатью]. дои: 10.1093/cid/ciaa1719.

Дистанционное бытовое наблюдение за негриппозными респираторными вирусными заболеваниями. Clin Infect Dis 2020 17 ноября; ciaa1719 [Epub перед печатью]. дои: 10.1093/cid/ciaa1719. - ↵

- Baker RE,

- Park SW,

- Yang W,

- и др.

. Влияние немедикаментозных вмешательств в связи с COVID-19 на будущую динамику эндемических инфекций. Proc Natl Acad Sci U S A 2020;117:30547–53.

ПредыдущийСледующий

Наверх

СИНАГИС (паливизумаб) | Веб-сайт для родителей и опекунов

ВАЖНАЯ ИНФОРМАЦИЯ О ПРОДУКТЕ

ПОКАЗАНИЯ

SYNAGIS, 50 мг и 100 мг для инъекций, представляет собой лекарство, отпускаемое по рецепту, которое используется для предотвращения серьезного заболевания легких, вызванного респираторно-синцитиальным вирусом (RSV) у детей:

- рожденные недоношенными (в 35 недель или ранее) и в возрасте 6 месяцев или менее на начало 9 сезона РСВ0015

- с хроническим заболеванием легких, называемым бронхолегочной дисплазией (БЛД), которое нуждалось в лечении в течение последних 6 месяцев, и которым на момент начала сезона РСВ не исполнилось 24 месяцев

- рожденных с определенными типами сердечных заболеваний в возрасте 24 месяцев или менее на начало сезона РСВ

SYNAGIS содержит искусственные белки для борьбы с болезнями, называемые антителами. Неизвестно, является ли SYNAGIS безопасным и эффективным для лечить симптомы РСВ у ребенка, у которого уже есть РСВ. SYNAGIS используется, чтобы помочь предотвратить заболевание RSV. Неизвестно, является ли SYNAGIS безопасным и эффективным у детей старше 24 месяцев на момент начала приема.

Неизвестно, является ли SYNAGIS безопасным и эффективным для лечить симптомы РСВ у ребенка, у которого уже есть РСВ. SYNAGIS используется, чтобы помочь предотвратить заболевание RSV. Неизвестно, является ли SYNAGIS безопасным и эффективным у детей старше 24 месяцев на момент начала приема.

ВАЖНАЯ ИНФОРМАЦИЯ О БЕЗОПАСНОСТИ

Кому не следует принимать SYNAGIS?

Дети не должны получать SYNAGIS, если у них когда-либо была сильная аллергическая реакция на него. Признаки и симптомы тяжелой аллергической реакции могут включать сильную сыпь, крапивницу или кожный зуд; отек губ, языка или лица; отек горла, затрудненное глотание; затрудненное, быстрое или нерегулярное дыхание; синеватый цвет кожи, губ или под ногтями; мышечная слабость или вялость; невосприимчивость.

Если у вашего ребенка появились какие-либо из этих признаков или симптомов тяжелой аллергической реакции после получения препарата SYNAGIS, немедленно позвоните лечащему врачу вашего ребенка или обратитесь за медицинской помощью.

Прежде чем ваш ребенок получит SYNAGIS, сообщите лечащему врачу вашего ребенка обо всех заболеваниях вашего ребенка, в том числе, если у вашего ребенка:

- когда-либо была реакция на SYNAGIS

- имеет проблемы с кровотечением или синяками

СИНАГИС вводится путем инъекций. Если у вашего ребенка есть проблемы с кровотечением или синяками, инъекция может вызвать проблему.

Сообщите лечащему врачу вашего ребенка обо всех лекарствах, которые принимает ваш ребенок, включая рецептурные и безрецептурные лекарства, витамины и травяные добавки.

Каковы возможные побочные эффекты SYNAGIS?

Серьезные побочные эффекты включают тяжелые аллергические реакции, которые могут возникнуть после любой инъекции SYNAGIS и могут быть опасными для жизни или привести к смерти. Позвоните лечащему врачу вашего ребенка или немедленно обратитесь за медицинской помощью, если у вашего ребенка есть какие-либо признаки или симптомы серьезной аллергической реакции.

2022 года

2022 года

д.

д.

: систематический анализ для исследования глобального бремени болезней, 2015 г. Lancet 2016;388:1459– 544.

: систематический анализ для исследования глобального бремени болезней, 2015 г. Lancet 2016;388:1459– 544.  Clin Infect Dis 29 апреля 2021 г. [Epub перед печатью]; ciab311. doi: 10.1093/cid/ciab311.

Clin Infect Dis 29 апреля 2021 г. [Epub перед печатью]; ciab311. doi: 10.1093/cid/ciab311.  doi: 10.1093/cid/ciaa1906.

doi: 10.1093/cid/ciaa1906.  Дистанционное бытовое наблюдение за негриппозными респираторными вирусными заболеваниями. Clin Infect Dis 2020 17 ноября; ciaa1719 [Epub перед печатью]. дои: 10.1093/cid/ciaa1719.

Дистанционное бытовое наблюдение за негриппозными респираторными вирусными заболеваниями. Clin Infect Dis 2020 17 ноября; ciaa1719 [Epub перед печатью]. дои: 10.1093/cid/ciaa1719.