понятие, законодательные ограничения в 2023 году. Как ИП может быть связано с ООО

Содержание статьи:

- ИП и ООО: в чем отличие

- Может ли предприниматель основать ООО

- Взаимозависимость ИП и ООО

- Сделка была признана контролируемой

Добавлено в закладки: 0

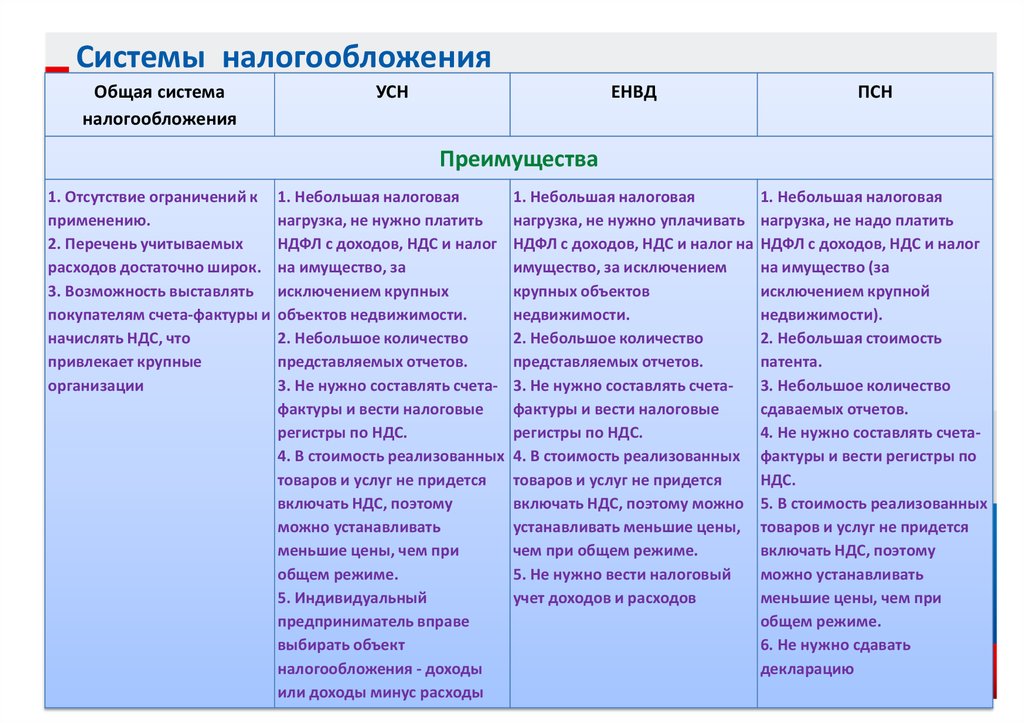

Несмотря на то, что две наиболее распространенные формы ведения бизнеса известны всем (ООО, ИП), связь между ними не всегда очевидна. Тем не менее, она способна влиять на некоторые аспекты рыночных отношений. К примеру, узнав, как ИП может быть связано с ООО, можно попробовать использую пробелы в законодательстве уменьшить выплату обязательных налогов.

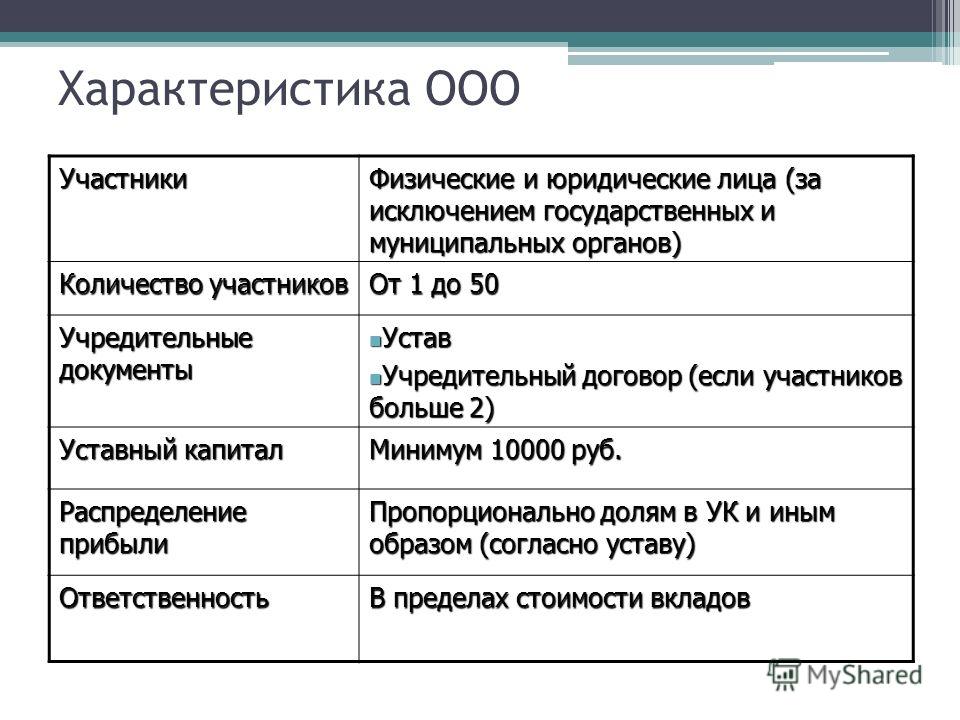

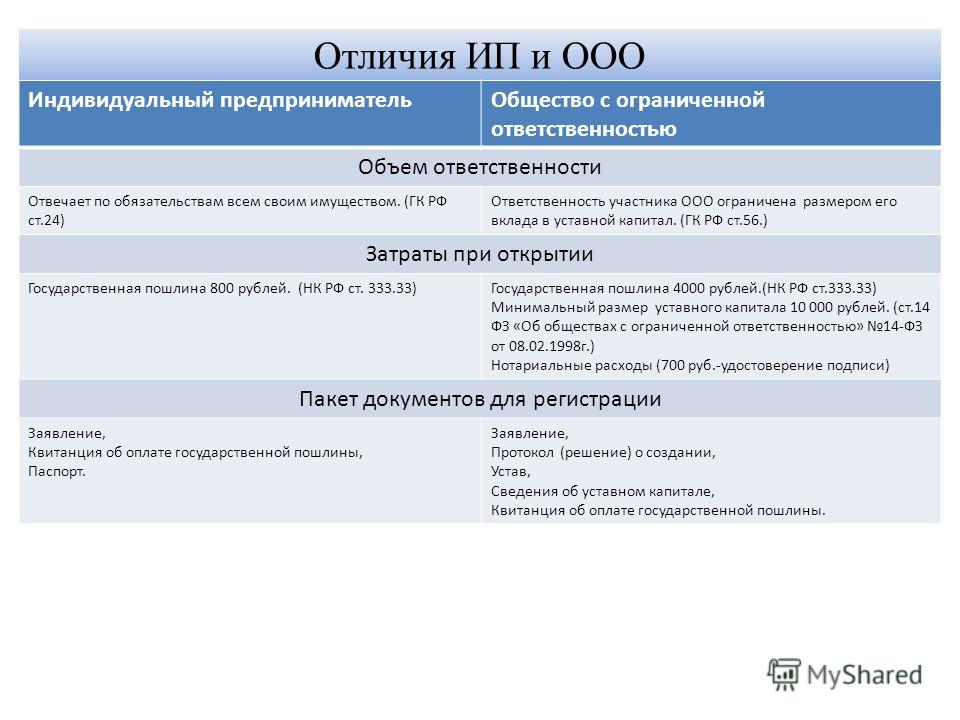

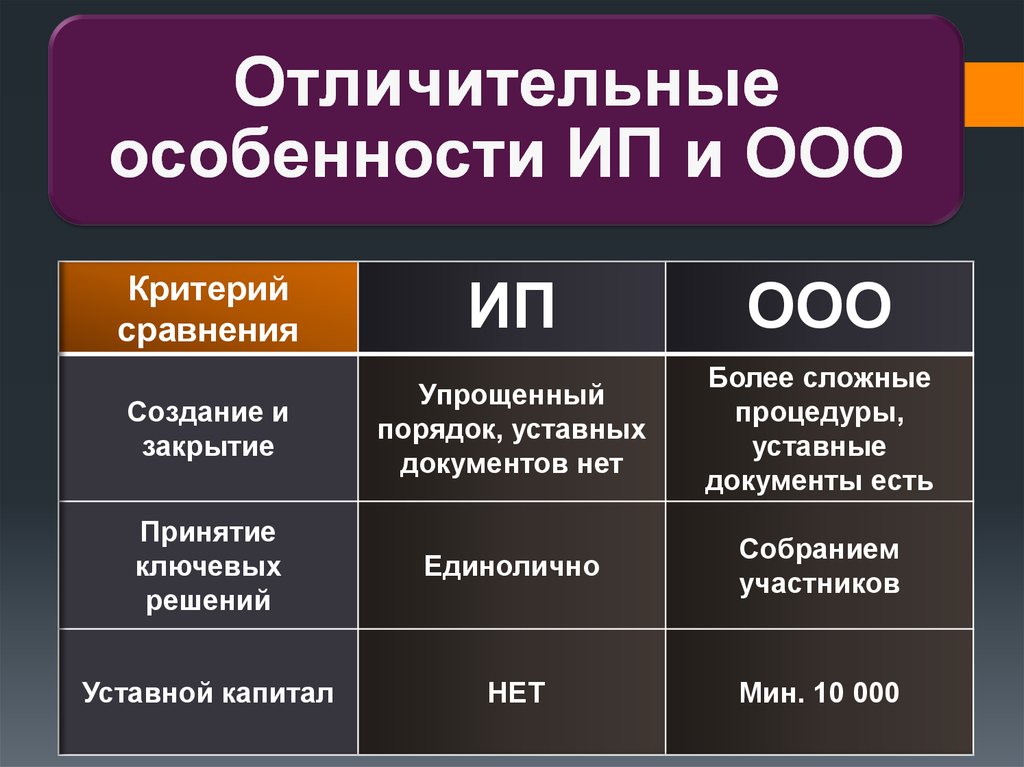

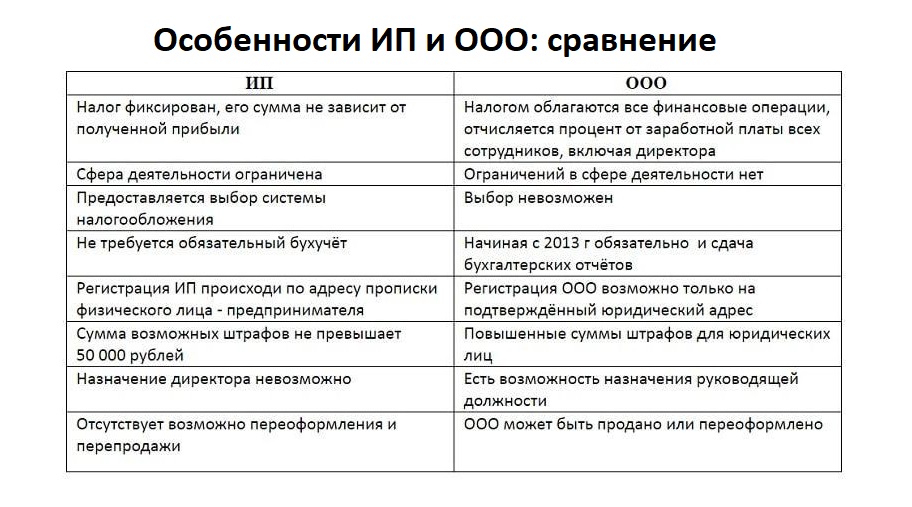

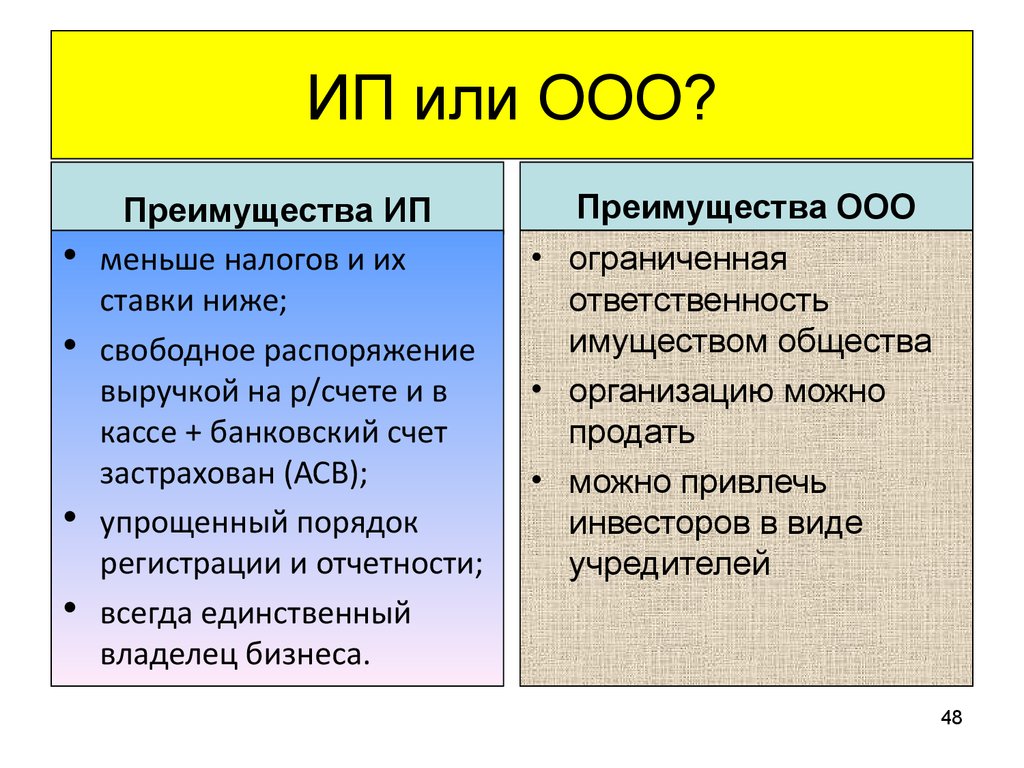

ИП и ООО: в чем отличие

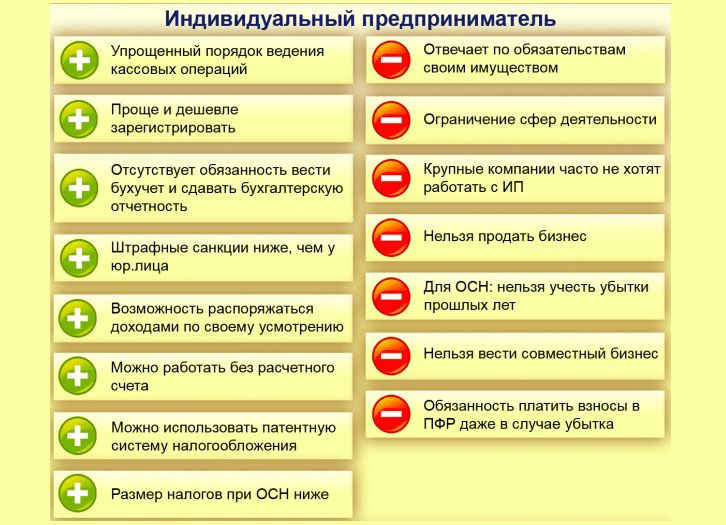

При регистрации бизнеса, физическое лицо имеет полное право выбрать любую организационно-правовую форму. Обычно это делается исходя из коммерческой выгоды, наличия сотрудников, предполагаемого годового оборота или видов деятельности, которыми планирует заниматься хозяйствующий субъект. ООО и ИП возможно зарегистрировать одному человеку.

ООО и ИП возможно зарегистрировать одному человеку.

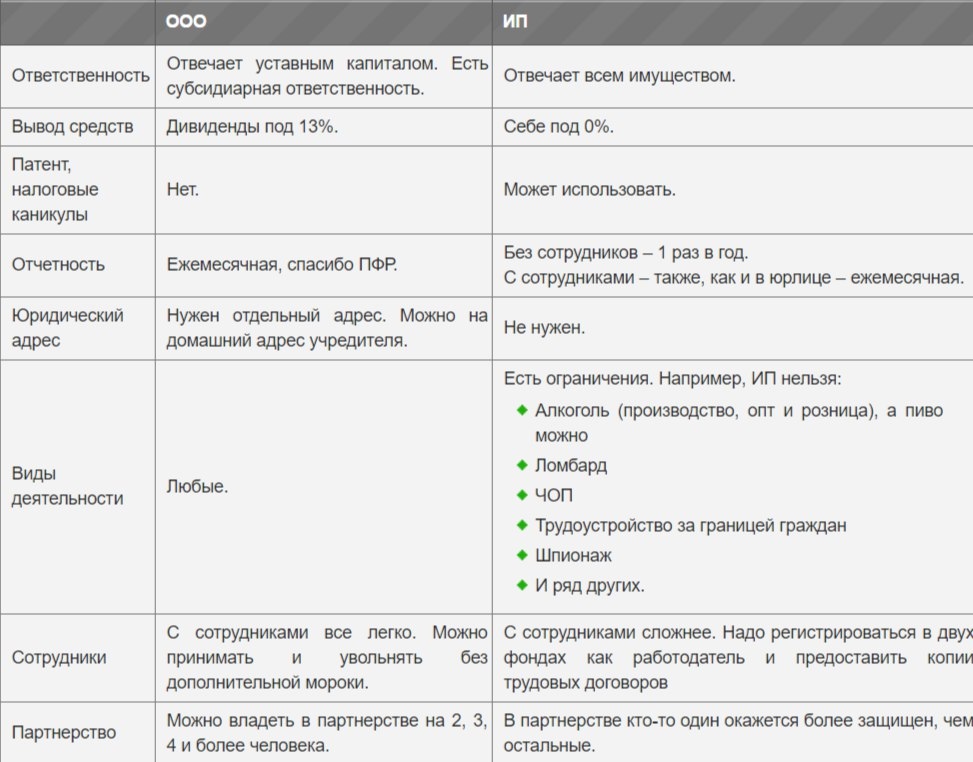

Главным отличием при регистрации ООО и ИП является то, что в первом случае образуется новое юридическое лицо. Индивидуальный предприниматель способен вести бизнес в особом статусе, т. е. без образования юридического лица. Второй особенностью ООО является возможность передачи или продажи права участия в организации третьим лицам. У ИП такой возможности нет. Лишиться статуса ИП можно только после снятия хозяйствующего субъекта с учета в налоговой службе.

Может ли предприниматель основать ООО

Физическое лицо может работать в статусе ИП и быть одновременно учредителем одного или нескольких ООО. Однако, являясь акционером предприятия, бизнесмен потеряет часть своих возможностей. По закону вести двойной бизнес нельзя.

Что это значит?

- Прибыль юридического лица нельзя записать на ИП.

- Предприниматель будет числиться участником ООО только как физлицо.

- Статус ИП как участника ООО никак не влияет на налогообложение и выплату взносов.

- Если предприниматель является учредителем компании, то доходы ИП не будут суммироваться. Следовательно, налоги необходимо будет платить раздельно.

Нередки ситуации, когда индивидуальный предприниматель оформляется в организацию в качестве руководителя. Нанимателем является учредитель ООО.

Подобный правовой маневр позволяет экономить некоторую сумму:

- за ИП не платятся взносы по страховке;

- вознаграждения, отписанные предпринимателю, фиксируются в качестве расходов организации.

Однако злоупотреблять подобной схемой не рекомендуется: случаи возбуждения судебных дел на тему целесообразности трат на индивидуального предпринимателя в роли управляющего встречаются достаточно часто. Если решение суда будет не в пользу учредителей ООО, то организацию могут обвинить в уклонении от уплаты налогов. Наказание за подобные схемы может превышать полученные выгоды.

Еще одним распространенным вариантом связи ИП и ООО является наличие между ними договорных отношений. К примеру, участник организации является индивидуальным предпринимателем, способным оказать какие-либо услуги ООО. Между физическим лицом и организацией могут быть заключена сделка, однако, в этом случае ИП (как учредитель) и ООО – взаимозависимые лица.

На видео: ООО или ИП (практический опыт и подводные камни)

Взаимозависимость ИП и ООО

На законодательном уровне сделки подобного рода не запрещены, даже если их производят взаимозависимые лица: ООО и ИП. Однако необходимо учитывать, что торговые отношения такого рода будут вызывать определенный интерес налоговых служб, что грозит более тщательными и доскональными проверками произведенных сделок. Взаимозависимые лица (ООО и ИП) в рассматриваемом случае – это субъекты, чьи отношения способны оказывать какое-либо влияние на протекание сделок или на их результат. Контакты подобного рода способны изменить экономические достижения деятельность этих лиц или тех, кого они представляют.

Контакты подобного рода способны изменить экономические достижения деятельность этих лиц или тех, кого они представляют.

Но не стоит путать понятия аффилированных и взаимозависимых лиц. Несмотря на то, что эти термины имеют схожие значения, признание заинтересованных лиц аффилированными используется для ведения бухгалтерии, тогда как взаимозависимостью оперируют налоговые службы. Аффилированные лица не всегда являются взаимозависимыми. К примеру, если одна организация владеет долей уставного капитала другой в размере 23%, то они признаются аффилированными. А вот взаимозависимость между этими компаниями возникает, только если долевое участие составляет 25% и более.

Взаимозависимые лица в ООО – не редкость. Однако их совместная деятельность на рынке вызывает интерес у налоговой инспекции. Для более тщательного отслеживания заключаемых договоров, их признают «контролируемыми». Особенности ведения рыночных отношений и условия для присвоения таким сделкам особого статуса, предусмотрены ст. 105.14 НК РФ. Под контроль попадают сделки, для проведения которых необходимо учитывать доходы и расходы, что в результате способно привести к изменению налоговой базы.

105.14 НК РФ. Под контроль попадают сделки, для проведения которых необходимо учитывать доходы и расходы, что в результате способно привести к изменению налоговой базы.

При этом не всегда договора признаются контролируемыми, даже если их осуществляли взаимозависимые лица в ООО.

На видео: Создание собственного бизнеса | Простой пошаговый алгоритм создания бизнеса в году

Сделка была признана контролируемой

В налоговом кодексе предписаны два типа правонарушений, которые влекут за собой налоговую ответственность:

- Неуплата или частичная неуплата налогов. В подобных случаях, помимо штрафов, назначается доначисление недостающей суммы. Условия выплаты налогов зависят от действующего на момент совершения правонарушения законодательства.

- Не предоставление соответствующего уведомления о протекающей взаимозависимой сделке, а также предоставление неверных сведений о ней.

В некоторых случаях недобросовестные налогоплательщики могут искусственно создать условия, которые способствуют непризнанию сделки контролируемой. Делается это для получения большей прибыли и уклонения от уплаты части налогов. Однако налоговые органы имеют право установить взаимозависимость заинтересованных лиц, благодаря чему рыночные договоры все равно будут признаны контролируемыми. Факт уклонения от уплаты налогов и приобретения незаслуженной налоговой выгоды доказывает налоговая инспекция.

На видео: Банкротство физических лиц. Итоги первого года действия закона и перспективы

«+»ipt>((__lxGc__=window.__lxGc__||{‘s’:{},’b’:0})[‘s’][‘_224026’]=__lxGc__[‘s’][‘_224026’]||{‘b’:{}})[‘b’][‘_704383’]={‘i’:__lxGc__. b++};»+»ipt>»+»ipt>((__lxGc__=window.__lxGc__||{‘s’:{},’b’:0})[‘s’][‘_224026’]=__lxGc__[‘s’][‘_224026’]||{‘b’:{}})[‘b’][‘_704383’]={‘i’:__lxGc__.b++};»+»ipt>

b++};»+»ipt>»+»ipt>((__lxGc__=window.__lxGc__||{‘s’:{},’b’:0})[‘s’][‘_224026’]=__lxGc__[‘s’][‘_224026’]||{‘b’:{}})[‘b’][‘_704383’]={‘i’:__lxGc__.b++};»+»ipt>

«+»ipt>((__lxGc__=window.__lxGc__||{‘s’:{},’b’:0})[‘s’][‘_224026’]=__lxGc__[‘s’][‘_224026’]||{‘b’:{}})[‘b’][‘_704383’]={‘i’:__lxGc__.b++};»+»ipt>»+»ipt>((__lxGc__=window.__lxGc__||{‘s’:{},’b’:0})[‘s’][‘_224026’]=__lxGc__[‘s’][‘_224026’]||{‘b’:{}})[‘b’][‘_704383’]={‘i’:__lxGc__.b++};»+»ipt>

«+»ipt>((__lxGc__=window.__lxGc__||{‘s’:{},’b’:0})[‘s’][‘_224026’]=__lxGc__[‘s’][‘_224026’]||{‘b’:{}})[‘b’][‘_699400’]={‘i’:__lxGc__.b++};»+»ipt>»+»ipt>((__lxGc__=window.__lxGc__||{‘s’:{},’b’:0})[‘s’][‘_224026’]=__lxGc__[‘s’][‘_224026’]||{‘b’:{}})[‘b’][‘_699400’]={‘i’:__lxGc__.b++};»+»ipt>

Что выгоднее открыть в 2022 году: ИП или ООО?

Выберите ваш город

- Екатеринбург

- Казань

- Краснодар

- Москва

- Нижний Новгород

- Новосибирск

- Омск

- Санкт-Петербург

- Уфа

- Челябинск

- Астрахань

- Балашиха

- Барнаул

- Брянск

- Волгоград

- Воронеж

- Ижевск

- Иркутск

- Калининград

- Калуга

- Кемерово

- Киров

- Курск

- Липецк

- Махачкала

- Набережные Челны

- Новокузнецк

- Оренбург

- Пенза

- Пермь

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Сочи

- Ставрополь

- Тверь

- Тольятти

- Томск

- Тула

- Тюмень

- Ульяновск

- Хабаровск

- Чебоксары

- Ярославль

LLC и Inc.

Сравнение видов деятельности

Сравнение видов деятельности«LLC или Inc.?» Когда дело доходит до выбора наилучшей структуры для вашего бизнеса, нет единого ответа, подходящего для всех.

В чем разница между LLC и Inc? наиболее востребованные характеристики корпорации (надежность и ограниченная ответственность) с характеристиками товарищества (гибкость и сквозное налогообложение)

государство, чтобы стать корпорацией) Корпорация может быть либо корпорацией S, либо корпорацией C.

Корпорация S — это корпорация, которая решила облагаться налогом в соответствии с подразделом S Налогового кодекса, что делает ее «сквозной» организацией для целей налогообложения.

Корпорация A C является юридическим лицом, которое защищает личные активы владельцев от кредиторов. Он может иметь неограниченное количество владельцев и несколько классов акций. В отличие от S Corporation или LLC, она платит налоги на корпоративном уровне.

И ООО, и корпорации требуют надлежащего заполнения и подачи ваших документов в штат, назначения зарегистрированного агента и выполнения текущих требований.

Примечание. Люди часто используют термин «инкорпорировать» в отношении создания ООО. Технически создаются ООО, а корпорации (корпорация S или корпорация C) регистрируются.

Процесс принятия решений

Чтобы помочь вам выбрать между ООО и корпорацией, вам необходимо рассмотреть, что для вас важнее всего в этих четырех областях:

- Защита ограниченной ответственности

- Управление и контроль

- Варианты финансирования и возможности

- Налоговые последствия для собственников и бизнеса

1. Защита ограниченной ответственности: LLC или Inc?

Как корпорации, так и ООО обеспечивают защиту с ограниченной ответственностью. Корпорации и ООО являются юридическими лицами, которые отделены от своих владельцев. Корпорация или LLC является владельцем бизнеса и несет ответственность по долгам и обязательствам бизнеса.

Акционеры корпорации или участники ООО не несут ответственности по долгам предприятия. Их ответственность ограничена их инвестициями.

Совет CT: Имейте в виду, что независимо от того, работает ли компания как ООО или корпорация, все активы организации подвержены риску долгов организации.

Однако иногда организации может также потребоваться защита от долгов и обязательств ее владельцев. Хотя и LLC, и корпорация предлагают некоторую защиту, существуют различия в том, как работает эта защита.

Корпорация: Потенциальный риск со стороны кредиторов акционеров

Хотя регистрация может защитить активы акционера от кредиторов компании, сама компания может подвергаться риску со стороны кредиторов акционера.

Судебные кредиторы акционера могут наложить арест на акции акционера и принять на себя все права акционера. Эти права могут включать голосование за директоров, которые будут определять направление развития компании. Если акционер имеет контрольный пакет акций, кредиторы могут даже иметь возможность проголосовать за роспуск корпорации.

ООО: Лучшая защита в некоторых случаях

Компании с ограниченной ответственностью также защищают активы участников от коммерческих кредиторов. И, в некоторых обстоятельствах, этот выбор объекта может обеспечить лучшую защиту для объекта.

И, в некоторых обстоятельствах, этот выбор объекта может обеспечить лучшую защиту для объекта.

Почему? Потому что законы многих штатов об ООО ограничивают то, что кредитор по решению участника может получить от участника, до того, что называется «приказом о взимании платы». Это постановление суда, требующее, чтобы LLC вместо этого выплачивала любые выплаты, причитающиеся участнику кредитору.

Но кредитор участника не может затронуть право собственности участника в ООО или стать участником с правами управления.

2. Управление и контроль: LLC vs. Inc.

Второй вопрос при выборе между LLC и корпорацией – это управление и контроль. Кто будет командовать — как тактически (повседневно), так и стратегически (долгосрочно)?

Корпорация: Акционеры имеют ограниченные права управления

В корпорации право собственности отделено от контроля. Акционеры владеют корпорацией, но имеют лишь ограниченные права управления. К ним относятся право избирать совет директоров, смещать директоров при определенных обстоятельствах и голосовать по фундаментальным сделкам, затрагивающим их экономические права, права собственности, такие как слияния, продажа активов и роспуск.

Именно директора определяют стратегическое направление компании, устанавливают политику и назначают должностных лиц, которые управляют повседневными делами корпорации.

Уставная закрытая корпорация: акционеры имеют прямой контроль (но с ограничениями)

Хотя ограничения прав акционеров на управление справедливы для большинства корпораций (включая те, которые выбрали корпорацию S для целей налогообложения), существует особый тип корпорации — установленной законом закрытой корпорации, — которая передает контроль непосредственно членам.

Не во многих штатах разрешены корпорации такого типа. В тех, которые это делают, существуют строгие ограничения на количество акционеров и возможность передачи акций. Другие штаты разрешают акционерам заключать акционерные соглашения, которые дают им права на управление. Здесь тоже есть строгие ограничения, в том числе согласие всех акционеров.

ООО: участники решают, как управлять ООО

В ООО участники сами решают, как будет управляться ООО. Фактически, управление всеми членами является методом управления по умолчанию в большинстве штатов.

Фактически, управление всеми членами является методом управления по умолчанию в большинстве штатов.

Тем не менее, операционное соглашение LLC может переопределить состояние по умолчанию, указав, что оно управляется менеджером. В этом случае управление может быть очень похоже на управление корпорацией, но с гораздо меньшими формальностями в отношении выполнения требований и уведомлений.

Но LLC достаточно гибка, чтобы ее можно было создать со всеми корпоративными формальностями, если того пожелают участники.

3. Варианты и возможности финансирования для LLC и Inc.

Цели роста бизнеса также следует принимать во внимание, поскольку выбор структуры бизнеса может повлиять на способность компании получать финансирование.

Корпорация: более привлекательна для пассивных инвесторов

Из-за разделения собственности (экономические права) и управления (контроль) корпорациям гораздо легче привлекать пассивных инвесторов. На самом деле, многие венчурные капиталисты не только предпочитают инвестировать в корпорации, но их руководящие документы не позволяют им инвестировать в ООО.

Корпорации также гораздо проще предлагать опционы на акции — ключевой способ привлечения талантов в бизнес. Как правило, корпорации легче получить банковское финансирование. Этот фактор может быть особенно важным в капиталоемких предприятиях.

Финансовые права инвестора

Распределения во время существования корпорации основаны строго на количестве (или проценте) принадлежащих акций. Акционер, владеющий 10% акций корпорации, получит 100 долларов, если корпорация объявит дивиденды в размере 1000 долларов. Распределение прибыли и убытков зависит от типа корпорации. В обычной корпорации (корпорация C для целей федерального подоходного налога) нет распределения между акционерами — корпорация является собственным налогоплательщиком. В S-корпорации доходы и убытки распределяются между акционерами в соответствии с их долей владения. Кроме того, директора решают, будут ли выплачиваться дивиденды. Акционеры не имеют права голоса.

LLC: получение финансирования от банков и венчурных капиталистов может быть затруднено корпорация.

Хотя в ООО могут быть и пассивные участники, люди, решившие инвестировать в ООО, а не в корпорацию, могут захотеть иметь право голоса в управлении бизнесом. Кроме того, из-за нежелания банков и венчурных капиталистов предоставлять деньги ООО, владельцы могут столкнуться с необходимостью лично гарантировать долги. Это эффективно уничтожает ограниченную ответственность.

Финансовые права инвестора

Распределения основаны на операционном соглашении. Не должно быть никакой корреляции между процентом владения и процентной долей распределения. Операционное соглашение также определяет, как ежегодные прибыли и убытки распределяются между участниками. Как и в случае с распределениями, это распределение не должно коррелировать с долей владения. Более того, прибыль и убытки могут распределяться по-разному, если это предусмотрено операционным соглашением. Кроме того, участники могут иметь право решать, выплачиваются ли дивиденды.

4. Налоговые последствия для владельцев и бизнеса для LLC против Inc.

Налогообложение является огромным решающим фактором, когда дело доходит до выбора между LLC, корпорацией C и корпорацией S. Здравый смысл рекламирует ООО как предпочтительный тип юридического лица с точки зрения налогообложения.

Однако для многих предприятий это может быть не так.

Корпорация C: возможность двойного налогообложения

Корпорация C является отдельным налогоплательщиком. Это означает, что он платит корпоративный подоходный налог со своего дохода после зачета дохода с убытками, вычетами и кредитами. Корпорация выплачивает своим акционерам дивиденды из своего дохода после уплаты налогов. Это часто упоминаемое «двойное налогообложение». Однако существуют способы уменьшить или устранить двойное налогообложение, о которых вам может посоветовать ваш налоговый консультант.

Корпорация S: Сквозное налогообложение

Корпорации S — это корпорации, которые сделали выбор в IRS для налогообложения в качестве сквозной организации. Все доходы, вычеты и убытки компании передаются владельцам, которые сообщают об этих статьях в своей индивидуальной налоговой форме.

LLC: налоговая гибкость

В LLC участники могут решить, хотят ли они быть транзитной организацией или облагаться налогом как корпорация C. По умолчанию ООО с одним участником не учитывается (например, индивидуальное предприятие), в то время как ООО с более чем одним участником облагается налогом в соответствии с правилами сквозного налогообложения, применимыми к товариществам.

Тем не менее, LLC может облагаться налогом как корпорация C, а также как корпорация S.

ООО против ООО?

Рассмотрение ваших приоритетов с учетом четырех перечисленных выше факторов может помочь вам определить, какая структура организации лучше всего подходит для вашего бизнеса. Как всегда, вам следует поговорить с доверенным юридическим и налоговым консультантом, прежде чем принимать окончательное решение.

Разница между ООО и ТОО

Плюсы и минусы есть у каждого типа. Понимание ваших вариантов — это первый шаг в принятии обоснованного решения об этом важном шаге в процессе формирования бизнеса.

Плюсы и минусы есть у каждого типа. Понимание ваших вариантов — это первый шаг в принятии обоснованного решения об этом важном шаге в процессе формирования бизнеса.В чем разница между LLC и LLP?

ООО является обществом с ограниченной ответственностью, а ТОО является товариществом с ограниченной ответственностью Оба являются юридическими лицами. Оба обеспечивают преимущество ограничения ответственности партнеров или членов, участвующих в бизнесе. Оба не рассматриваются IRS как «бизнес» для целей налогообложения. Это означает, что, хотя налоговые документы должны быть представлены в IRS для бизнеса, ООО или ТОО сами по себе не платят подоходный налог напрямую. Доходы от бизнеса переходят непосредственно к партнерам или членам. Затем каждый отдельный партнер или участник должен сообщать о доходах в своих личных налоговых формах. Вот почему и LLP, и LLC называются «сквозными» хозяйствующими субъектами. Корпоративные налоги избегаются и вместо этого «переходят» в налоги на доходы физических лиц.

Несмотря на то, что между LLC и LLP есть сходство, между ними есть некоторые ключевые различия. Во-первых, в каждом штате разрешено создание ООО. Только около 40 штатов, включая Техас, разрешают создание LLP. Большинство LLP являются профессиональными предприятиями. ООО включают предприятия всех видов. Однако одно из самых больших различий между LLP и LLC заключается в том, как управляются предприятия.

Существует два варианта управления ООО. Он может находиться под управлением членов, когда отдельные члены управляют организацией напрямую. Он также может находиться под управлением менеджера, когда LLC может нанять внешнее управление или назначить члена или не члена для управления бизнесом. С другой стороны, LLP работает по принципу товарищества. По существу, деловые партнеры несут равную ответственность за управление бизнесом. В отличие от LLC, LLP должен иметь управляющего партнера, который несет ответственность за действия товариществ. Партнеры и инвесторы, которые не берут на себя управленческую роль, пользуются защитой ответственности.