Отзыв лицензий у банков — Российская газета

Отзыв лицензий у банков — Российская газетаСвежий номер

РГ-Неделя

Родина

Тематические приложения

Союз

Свежий номер

01.11.2021Экономика

ЦБ лишил лицензии банк «Спутник»

06.08.2021Экономика

В Мордовии заработала «горячая линия» для вкладчиков КС-Банка

25.06.2021Экономика

ЦБ лишил лицензии саранский Актив Банк

09.06.2021Экономика

Банк России отозвал лицензию у петербургского Энергомашбанка

28.05.2021Экономика

ЦБ РФ отозвал лицензии у московского и петербургского банков

21.05.2021Экономика

Центробанк отозвал лицензию еще у одной кредитной организации

24.10.2022Происшествия

В Мордовии передали в суд дело о банкротстве «КС Банка»

14. 10.2022Экономика

10.2022Экономика

Банк России аннулировал лицензию «Объединенного банка Республики»

11.02.2022Экономика

ЦБ отозвал лицензию у «Консервативного коммерческого банка»

17.12.2021Экономика

ЦБ отозвал лицензию у НКО «Премиум»

03.12.2021Экономика

ЦБ лишил лицензии ПАО «АСКО-Страхование»

24.11.2021Экономика

АСВ запустило интернет-сервис по рефинансированию кредитов

18.10.2021Экономика

АСВ будет временной администрацией для лишенных лицензий банков

08.10.2021Экономика

ЦБ отозвал лицензию у московского банка

17.09.2021Экономика

ЦБ РФ отозвал лицензию у банка «Платина»

06.08.2021Экономика

ЦБ отозвал лицензию у «КС Банка»

17. 06.2021Экономика

06.2021Экономика

Суд удовлетворил иск ЦБ РФ к уральскому банку «Нейва» о его ликвидации

04.06.2021Экономика

ЦБ РФ отозвал лицензию еще у одного банка за обслуживание казино

21.05.2021Экономика

ЦБ отозвал лицензию у «Красноярского краевого расчетного центра»

14.05.2021Экономика

Банк России аннулировал лицензию у Тексбанка

23.04.2021Экономика

ЦБ отозвал лицензию у Проинвестбанка

16.04.2021Экономика

Лишенный лицензии банк «Нейва» пообещал вернуть деньги вкладчикам

16.04.2021Экономика

ЦБ отозвал лицензию у Интерпромбанка

16.04.2021Экономика

ЦБ отозвал лицензию у екатеринбургского банка «Нейва»

09.04.2021Экономика

Банк России аннулировал лицензию у «Электронного платежного сервиса»

09. 04.2021Экономика

04.2021Экономика

Банк России отозвал лицензию у Нефтепромбанка

Главное сегодня:

Павел Ефремов, «Нейва»: «Лучший способ помочь рынку

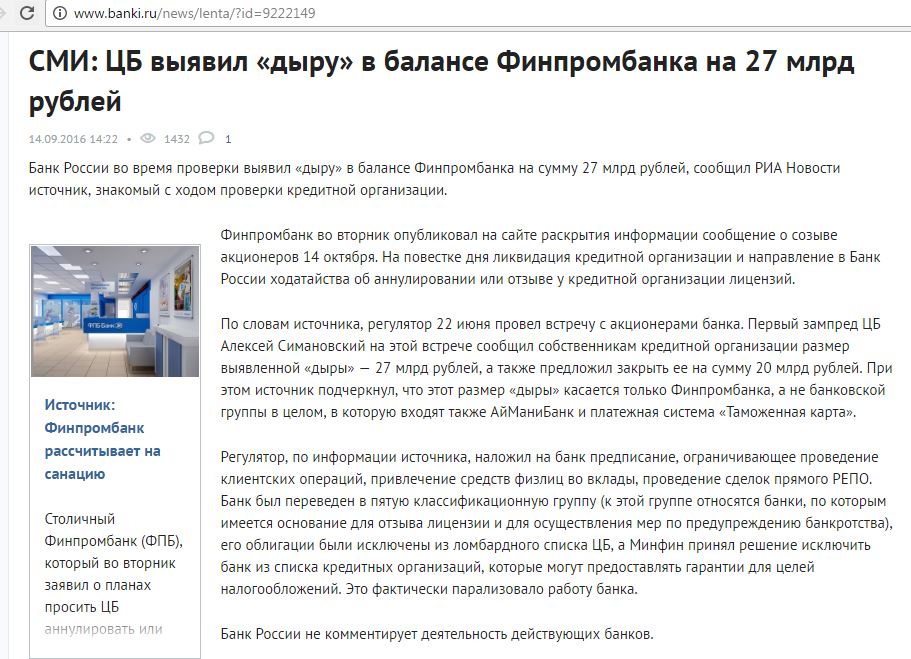

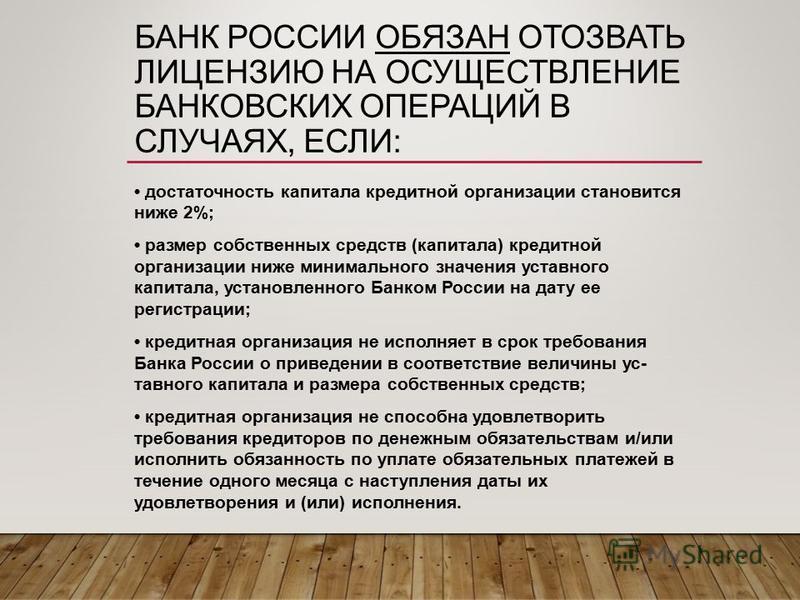

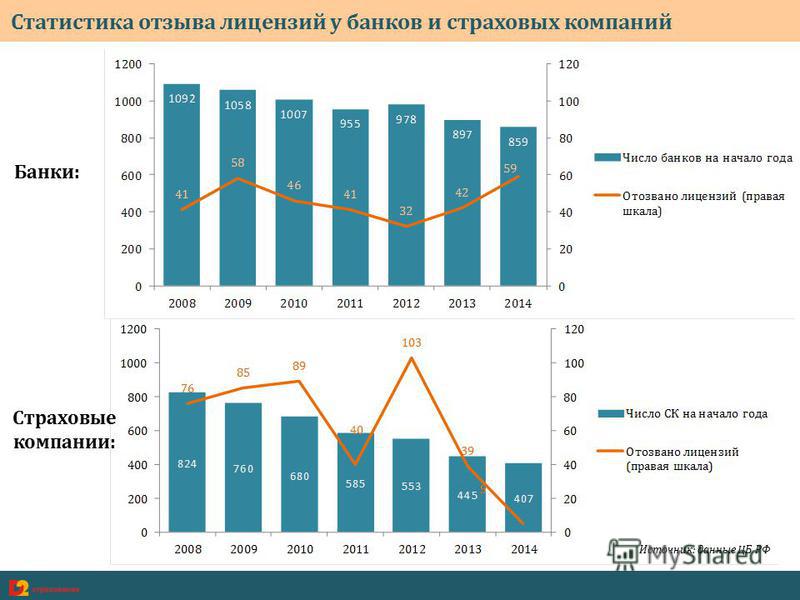

Этим летом банковский сектор отметил своеобразный юбилей — шесть лет с начала масштабной зачистки банковского сектора . За это время регулятор отозвал 400 лицензий у банков разного масштаба — от совсем местечковых до федеральных. Количество работающих кредитных организаций сократилось более чем в два раза. Казалось бы, очищение должно было пойти на пользу рынку, но в реальности ситуация не столь однозначная.

О том, как изменился банковский рынок за последние шесть лет и какие подводные камни принесло с собой «оздоровление» финансового сектора, беседуем с председателем правления банка «Нейва».

— Павел Васильевич, как вы оцениваете итоги банковской чистки?

— Если судить только по цифрам, то рынок сократился вдвое по количеству участников. Но, на самом деле, масштабы изменения банковского сектора гораздо больше.

Нужно понимать, что при отзыве лицензий ЦБ ориентировался не только на системные риски, но и на конкретные личности владельцев и клиентов банков. Помните историю с банком «Пересвет»? Все украдено, капитал утрачен, но лицензию у него не отозвали. Хотя банк не такой уж большой, бывали случаи отзыва у более более крупных игроков. А теперь вспомним, что основной владелец этого банка РПЦ. Совпадение? Не думаю. Это политика.

— Это чисто российская история?

— Думаю, да. Вспомните США и отзыв лицензии у Lehman Brothers. Это один из трех крупнейших банков страны. Все равно что отозвать лицензию у кого-то из нашей тройки — Сбербанк, ВТБ, Газпромбанк.

В России все по-другому: у регулятора есть разный инструментарий, и он применяет его, в зависимости от конкретной ситуации и действующих лиц. Назовем это гибкий, индивидуальный подход.

— По-вашему, банковский рынок от чистки пострадал или выиграл?

— В первую очередь, пострадал бюджет и обычные россияне. На первый взгляд, все складывалось благополучно: после отзыва лицензии у того или иного банка вкладчикам выплачивали деньги. Но надо понимать, что эти деньги были выделены из бюджета, а фактически — напечатаны. Если бы бюджет не тащил на себе эту нагрузку, инфляция могла бы быть заметно ниже. Вот и выходит, что чистку банковского сектора оплатили мы с вами. При этом собственники неблагополучных банков в подавляющем большинстве спокойно живут и продолжают развивать свой бизнес в России.

Это классический бизнес по-русски, когда доходы получают конкретные люди, а убытки и расходы размазывают на все население. Приватизация прибыли и национализация убытков.

— А стоила ли игра свеч в таком случае?

— Это очень непростой вопрос. Проблему купировали. Да, решение было плохое, но единственно возможное. Мне кажется, мы имели два плохих варианта решения проблемы. Регулятор выбрал лучший из худших вариантов. Если бы в тот момент систему оставили без изменений, рынок точно пошел бы в разнос. И еще непонятно, какой бы нас ждал финал.

— И к чему мы в итоге пришли: как изменился банковский рынок за шесть лет под надзором Эльвиры Набиуллиной?

— Если позволите, я начну с фундаментальной мысли. Обязательное условие для развития банковского бизнеса — это наличие конкуренции и доверия. Банковский бизнес всегда строится на доверии: люди отдают свои сбережения, доверяют вести счета своего бизнеса, а банк, в свою очередь, кредитует, доверяя людям и компаниям.

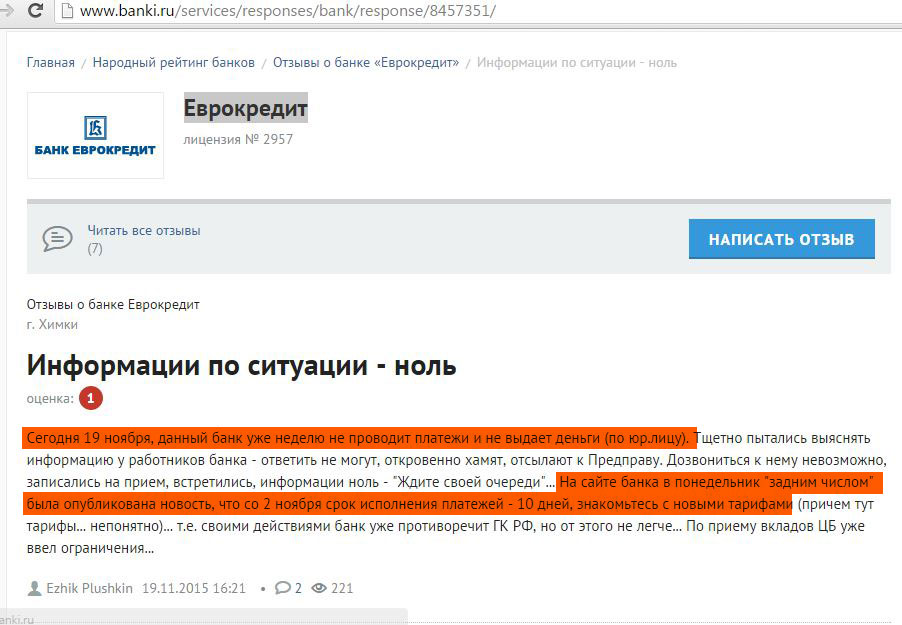

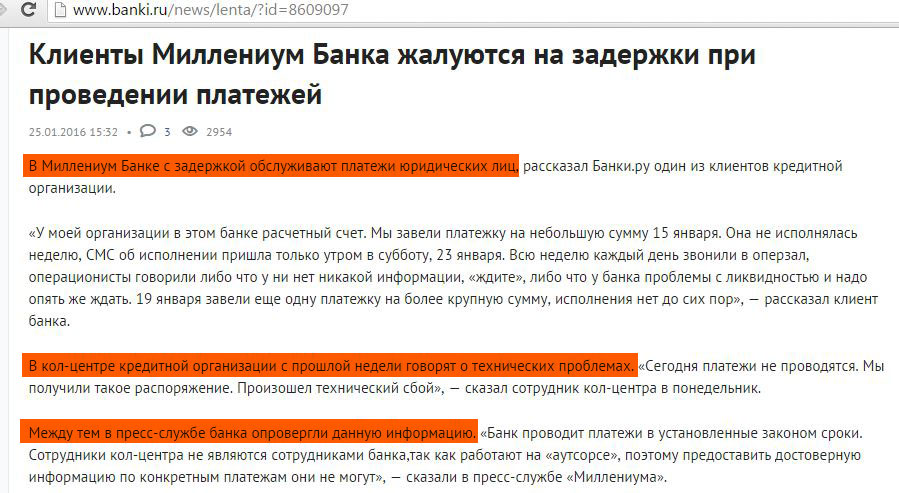

А теперь давайте вспомним, что у нас произошло за эти шесть лет? С рынка ушел каждый второй банк — в среднем, схлапывались по 2 банка в неделю. О каком доверии можно говорить? Все шесть лет планомерно убивалось доверие к банкам. Население и бизнес, напуганные отзывами лицензий, стали уходить в госбанки.

В итоге, что из себя представляет банковская система сегодня? Есть 20-25 игроков — условно «неотзываемые банки». Они занимают более 80% банковского рынка по активам. Все мы понимаем, что у них априори лицензия отозвана быть не может, какие бы ошибки они не совершили. Они too big to fail — слишком большие, чтобы рухнуть. А есть все остальные. Мы получили систему, в которой отсутствует здоровая конкуренция.

Доверие убито, конкуренция убита — вот два главных итога чистки.

— Посыл ЦБ звучит совсем по-другому: мы очищали рынок, чтобы повысить доверие к оставшимся добросовестным участникам.

— Банковская система численностью 1000 учреждений жила себе спокойно, а с 2013 года вдруг по два банка в неделю начали отзывать. У нас у всех есть резонный вопрос: а что случилось, в ЦБ внезапно все сняли розовые очки? Я не снимаю ответственности с банкиров, которые некачественно или недобросовестно вели бизнес. Но и вина регулятора в этом есть: вы как такое допустили? ЦБ для банков как лечащий врач. Так как можно было так наблюдать пациента с 1991 года, что вдруг внезапно пришлось половину конечностей из-за гангрены удалять?

У нас у всех есть резонный вопрос: а что случилось, в ЦБ внезапно все сняли розовые очки? Я не снимаю ответственности с банкиров, которые некачественно или недобросовестно вели бизнес. Но и вина регулятора в этом есть: вы как такое допустили? ЦБ для банков как лечащий врач. Так как можно было так наблюдать пациента с 1991 года, что вдруг внезапно пришлось половину конечностей из-за гангрены удалять?

Как бы то ни было, сейчас мы имеем гипертрофировано монополизированную систему, в которой есть 20 условно неотзываемых банков с долей рынка 82% и все остальные. Фактически остальные — это «расстрельный список», которые в любой момент по любому формальному основанию можно лишить лицензии. Нужно признаться себе в том, что ЦБ фактически надзирает именно за этой небольшой частью рынка, а на крупных игроков у регулятора влияние минимальное. Что у них там с рисками? Если произойдет какой-то коллапс, лицензию отзывать не будут. А значит, придется печатать триллионы и триллионы денег. И это снова ляжет на плечи народа.

— Печальная вырисовывается картина. И что с этим делать дальше?

— У нас есть на этот счет одна идея. На первый взгляд, она может показаться сумасшедшей, но при ближайшем рассмотрении в ней есть очень здравое зерно. Нужно сделать всего два шага. Первый — объявить мораторий на отзыв лицензий. Шесть лет регулятор отзывал лицензии. Может, уже хватит? Объявите публично: «Мы оздоровили банковский сектор. Лечение пациента успешно завершено. Поэтому мы вводим мораторий на отзыв лицензий сроком на 3 года». Это позволит людям снова начать доверять банкам. Проблемы на рынке, конечно, остались. Но они не такие токсичные, их вполне можно решить и другими инструментами (санация, ФКБС и прочее). Сейчас важно просто не мешать и позволить выжить оставшимся.

Второй шаг — ввести законодательный лимит на размер активов банка. Не должно быть игроков, которые занимают слишком значительную долю рынка и фактически становятся неподконтрольными регулятору из-за своего масштаба. Это вредит банковскому сектору и экономике в целом.

Это вредит банковскому сектору и экономике в целом.

— А в мире есть такая практика?

— История Рокфеллера и его огромной корпорации Standart Oil — как раз об этом. В начале 20 века этот человек стал настолько могущественным, что подменял собой правительство США. Конкуренции на многих рынках просто не было. Как только появлялась новая компания, он ее покупал. В итоге в США был принят антитрестовый закон, по которому всю империю Рокфеллера распилили на отдельные компании.

— Какова сегодня судьба региональных банков: как вы выживаете?

— Работаем. И, к счастью, неплохо зарабатываем! Региональные банки будут жить, если в стране будет работать малый и средний бизнес. Понятно, что все федеральные клиенты уже давно обслуживаются в федеральных банках, а небольшой местный бизнес все-таки идет в региональные кредитные организации. Причина — в сервисе и отношении: они хотят разговаривать с банком на равных. В госбанках предприниматели зачастую такого отношения получить не могут и оказываются в позиции «просящего».

— Значит, основная аудитория для региональных банков сегодня — это МСБ? Клиенты «физики» играют меньшую роль?

— Физик более мобилен: он легко меняет банк, выбирая более выгодные условия. Система страхования вкладов дает людям определенные гарантии, и тут с доверием проще.

Но есть другая беда: розничный рынок испорчен тем, что крупные государственные и квазигосударственные игроки устраивают аттракцион невиданной щедрости: высокие ставки, мегакэшбэки, все бесплатно. У некоторых крупных банков сейчас ставки по вкладам выше, чем у нас — 7% и больше против наших 6,5%. И мы не можем позволить себе ставку выше, иначе будем работать в убыток. Вообще такая ситуация — нонсенс! Раньше всегда было наоборот: чем меньше банк, тем выше ставка. Это называлось премией за риск.

Но сейчас у крупных игроков ставится вопрос не об экономике, а о доле рынка. И это уже совсем другая история — политическая, а не экономическая.

Мнение редакции может не совпадать с мнением автора.

Раздел 17:9A-462 — Приостановление действия, отзыв лицензии банка, коммерческой кредитной компании :: Пересмотренный Устав Нью-Джерси 2013 г. :: Кодексы и законы США :: Законодательство США :: Justia

Посмотреть пересмотренный Устав Нью-Джерси 2021 г. | Просмотреть предыдущие версии пересмотренных Уставов штата Нью-Джерси

NJ Rev Stat § 17:9A-462 (2013) Что это?

17:9A-462. Приостановление, отзыв лицензии банка, кредитно-коммерческой организации

81. Если после уведомления и слушания комиссар обнаружит что-либо из следующего в отношении иностранного банка или коммерческой кредитной компании, имеющей лицензию на открытие офиса, комиссар может издать приказ о приостановлении действия или отзыве лицензии банк или коммерческая кредитная компания:

а. Что банк или коммерческая кредитная компания нарушили какое-либо положение разделов 37–86 PL 1996, c.17 (C.17:9A-418–C.17:9A-467) или любого постановления или приказа, изданного в соответствии с ним, или любого положения любого другого применимого закона, постановления или приказа;

Что банк или коммерческая кредитная компания нарушили какое-либо положение разделов 37–86 PL 1996, c.17 (C.17:9A-418–C.17:9A-467) или любого постановления или приказа, изданного в соответствии с ним, или любого положения любого другого применимого закона, постановления или приказа;

b. Что банк или коммерческая кредитная компания, если она имеет лицензию на ведение бизнеса в этом штате, ведет этот бизнес небезопасным или ненадлежащим образом или, в любом случае, ведет бизнес в другом месте небезопасным или ненадлежащим образом. ;

c. Что банк или коммерческая кредитная компания находится в ненадежном или несостоятельном состоянии;

d. Банк или коммерческая кредитная компания прекратили свою деятельность;

e. Что банк или коммерческая кредитная компания является неплатежеспособным в том смысле, что он перестал выплачивать свои долги в ходе обычной деятельности, не может погасить свои долги по мере наступления срока их погашения или его обязательства превышают его активы;

f. Что банк или коммерческая кредитная компания приостановила выплату своих обязательств, передала уступку в пользу своих кредиторов или признала в письменной форме свою неспособность погасить свои долги по мере наступления срока их погашения;

Что банк или коммерческая кредитная компания приостановила выплату своих обязательств, передала уступку в пользу своих кредиторов или признала в письменной форме свою неспособность погасить свои долги по мере наступления срока их погашения;

g. Что банк или коммерческая кредитная компания обратились за вынесением судебного решения о банкротстве, реорганизации, договоренности или другой помощи в соответствии с любым законом о банкротстве, реорганизации, несостоятельности или мораторием, или что любое лицо обратилось за любой такой защитой в соответствии с любым такой закон против банка или коммерческой кредитной компании и банк или коммерческая кредитная компания каким-либо утвердительным актом одобрили действие или согласились с ним, или помощь была предоставлена;

h. Что для банка или коммерческой кредитной компании был назначен конкурсный управляющий, ликвидатор или консерватор, или что любое производство по такому назначению или любое подобное производство было инициировано в месте, где находится банк или коммерческая кредитная компания;

i. Что существование банка или коммерческой кредитной компании или полномочия банка или коммерческой кредитной компании на осуществление банковских операций или кредитование в соответствии с законодательством места, где находится банк или коммерческая кредитная компания, были приостановлены или прекращены ; или

Что существование банка или коммерческой кредитной компании или полномочия банка или коммерческой кредитной компании на осуществление банковских операций или кредитование в соответствии с законодательством места, где находится банк или коммерческая кредитная компания, были приостановлены или прекращены ; или

j. Что существует любой факт или условие, которые, если бы они существовали в то время, когда банк или коммерческая кредитная компания подали заявку на получение лицензии на ведение бизнеса в этом штате, были бы основанием для отклонения заявки.

Л.1996,с.17,с.81.

Отказ от ответственности: Эти коды могут быть не самой последней версии. Нью-Джерси может располагать более актуальной или точной информацией. Мы не даем никаких гарантий или гарантий относительно точности, полноты или адекватности информации, содержащейся на этом сайте, или информации, на которую есть ссылки на государственном сайте. Пожалуйста, проверьте официальные источники.

Раздел 26-1709 – Законодательное собрание штата Айдахо

РАЗДЕЛ 26

БАНКИ И БАНКОВСКАЯ ДЕЯТЕЛЬНОСТЬ

ГЛАВА 17

IDAHO INTERNATIONAL BANKING ACT

90070 26-. Действие, продление и отзыв лицензий — Разрешенная деятельность. (1) Когда директор выдал лицензию международной банковской корпорации, она может заниматься бизнесом, разрешенным в этом акте, и только в офисе, указанном в лицензии, в течение периода, не превышающего один (1) год с даты даты лицензии или до тех пор, пока лицензия не будет передана или отозвана. Никакая лицензия не подлежит передаче или переуступке. Каждая лицензия всегда должна быть вывешена на видном месте в месте осуществления деятельности, указанном в лицензии. (2) Международная банковская корпорация может ежегодно продлевать лицензию по заявлению на имя директора по формам, предоставляемым директором для этой цели. Заявление о продлении должно быть подано директору не позднее, чем за 60 (шестьдесят) дней до истечения срока действия лицензии. Лицензия может быть продлена директором после определения, с проверкой или без нее, что международная банковская корпорация находится в безопасном и удовлетворительном состоянии, что она выполнила применимые требования закона и что продление лицензии является надлежащим и было должным образом санкционировано надлежащим корпоративным действием. Каждое заявление на продление лицензии международной банковской корпорации должно сопровождаться ежегодной платой за продление, которая определяется директором по правилам.

Лицензия может быть продлена директором после определения, с проверкой или без нее, что международная банковская корпорация находится в безопасном и удовлетворительном состоянии, что она выполнила применимые требования закона и что продление лицензии является надлежащим и было должным образом санкционировано надлежащим корпоративным действием. Каждое заявление на продление лицензии международной банковской корпорации должно сопровождаться ежегодной платой за продление, которая определяется директором по правилам.

(3) Директор может отозвать лицензию с проверкой или без проверки, если будет установлено, что международная банковская корпорация не соответствует критериям, установленным в подразделе (2) настоящего раздела для продления лицензий.

(4) Если директор отказывается продлить лицензию и, как следствие, лицензия отзывается, все права и привилегии международной банковской корпорации на осуществление деятельности, на которую она была лицензирована, немедленно прекращаются, а лицензия должно быть передано директору в течение двадцати четырех (24) часов после того, как письменное уведомление о решении было отправлено директором по почте в зарегистрированный офис международной банковской корпорации, указанный в его заявлении с поправками, или было вручено лично любое должностное лицо, директор, сотрудник или агент международной банковской корпорации, физически присутствующий в этом штате.