Проставляем правильные коды налогового или отчетного периода в декларациях

Разберем подробнее, на что обратить внимание.

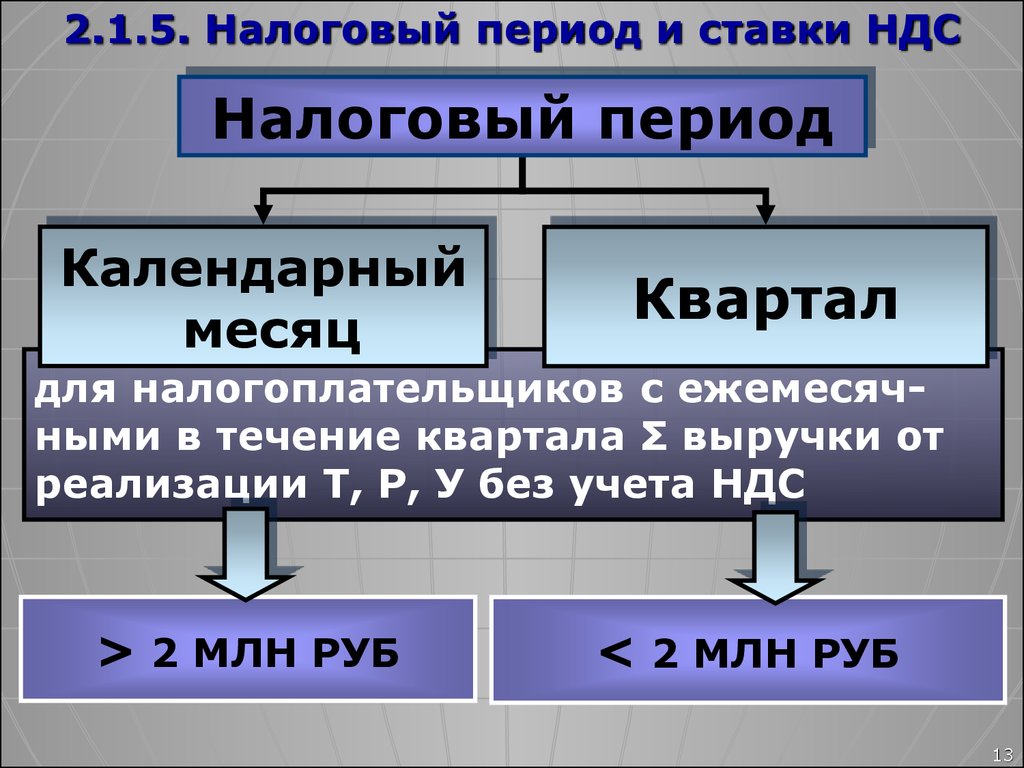

Коды налоговых периодов в декларации по НДС

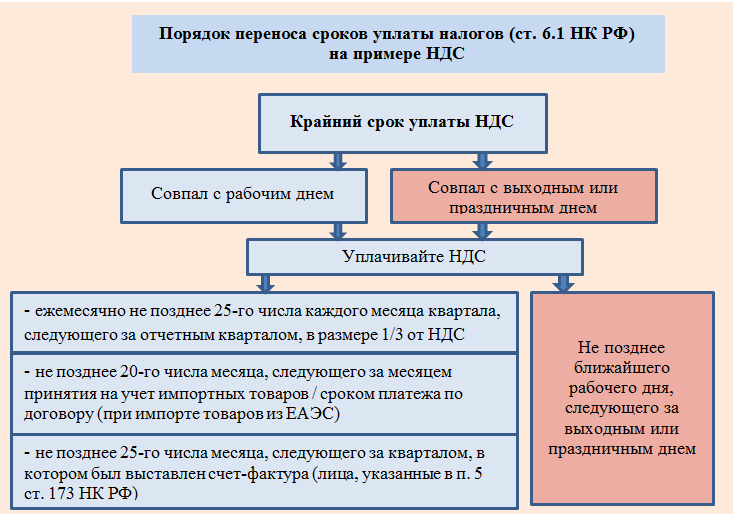

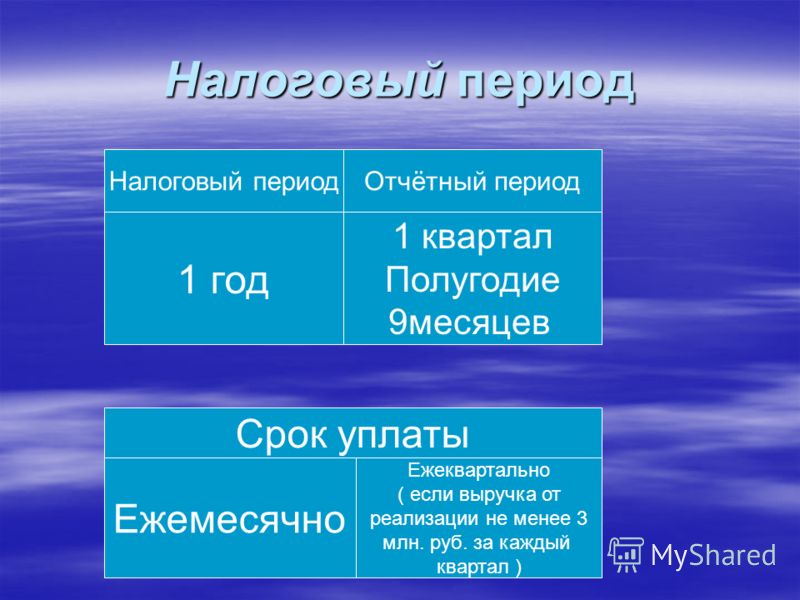

Налоговый период по НДС — квартал. В декларации по НДС он указывается чаще всего двузначными кодами 21, 22, 23 и 24.

- Первая цифра кода всегда 2.

- Вторая цифра меняется в зависимости от номера квартала. Например, 23 — декларация по НДС за третий квартал, 24 — за четвертый.

Код налогового периода в декларации по НДС указывается на титульном листе (Приложение № 3 к Порядку заполнения декларации, утв. приказом ФНС от 29 октября 2014 № ММВ-7-3/558@).

Аналогичные коды применяются в декларациях по налогам, отчетные периоды по которым составляют квартал. Например, водный налог.

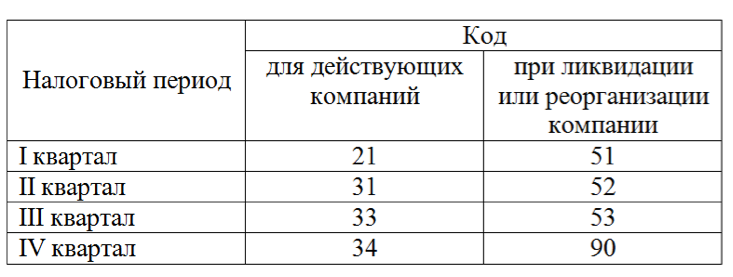

Коды налоговых периодов в отчетности по прибыли

В декларации по налогу на прибыль код налогового периода 21 означает отчет за 1 квартал. Код 31 проставляется в полугодовой декларации. Код налогового период 33 означает, что информация относится к отчетному периоду девять месяцев (с 1 января по 30 сентября). Код 34 проставляется в годовой декларации по налогу на прибыль.

Код 31 проставляется в полугодовой декларации. Код налогового период 33 означает, что информация относится к отчетному периоду девять месяцев (с 1 января по 30 сентября). Код 34 проставляется в годовой декларации по налогу на прибыль.

Такой же код налогового периода — 34 — указывают в годовой декларации по налогу на имущество организаций.

Фирмы, уплачивающие ежемесячные авансовые платежи по фактически полученной прибыли, применяют другую кодировку:

- 35 — один месяц;

- 36 — два месяца;

- 37 — три месяца и т. д.

Коды налоговых периодов по УСН

В декларации по УСН проставляют такие коды налогового периода:

- 34 — календарный год;

- 95 — последний налоговый период при переходе на иной режим налогообложения;

- 96 — последний налоговый период при прекращении предпринимательской деятельности, в т.

ч. в отношении которой налогоплательщиком применялась УСН.

ч. в отношении которой налогоплательщиком применялась УСН.

Налоговый период 50

Код налогового периода 50 проставляется в налоговых декларациях ликвидируемой или реорганизуемой компании по налогу на прибыль, на имущество.

По УСН такой код проставляет как фирмы, так и ИП при прекращении деятельности.

Коды налогового периода в единой (упрощенной) декларации

В единой (упрощенной) декларации, которую сдают в случае, когда у фирмы нет операций по расчетному счету и кассе, нет объектов обложения по тем налогам, плательщиками которых признается организация, и оба этих условия выполняются одновременно, применяются свои коды налогового периода.

В реквизитах такой декларации пишут:

- 3 — если налоговый период по налогу — квартал, например НДС;

- номер квартала для квартальных налогов указывают в табличной части декларации в отдельной графе;

- 3, 6, 9, 0 — соответствуют 1-му кварталу, полугодию, 9 месяцам и полному году для тех налогов, по которым налоговый период год, а отчетный квартал и отчетность формируется нарастающим итогом по году, например, налог на прибыль.

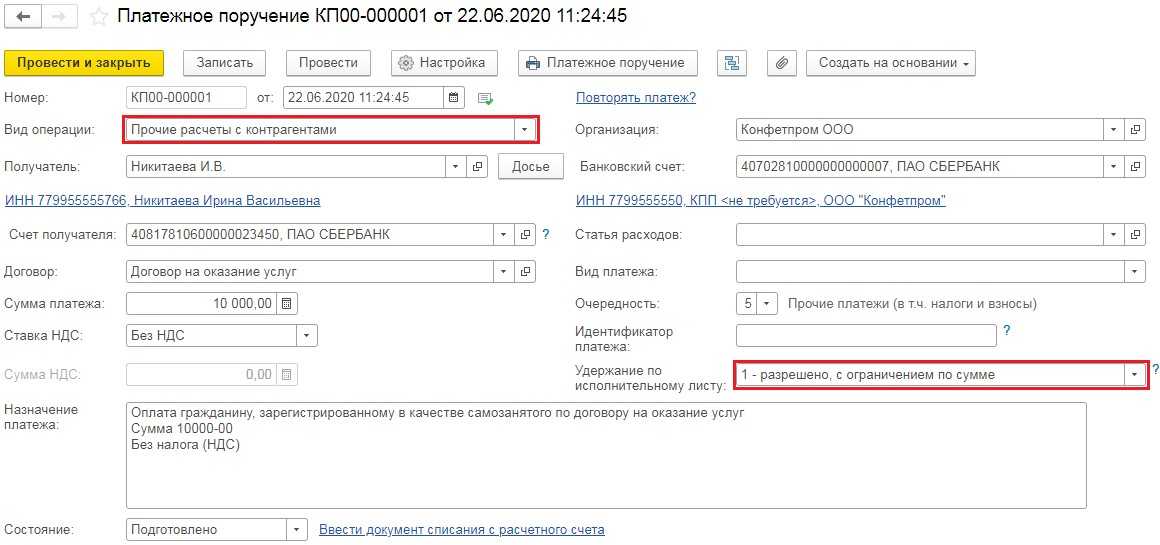

В платежном поручении тоже пишут код, отражающий налоговый период. Только он, в отличие от кодов налогового периода в декларациях, десятизначный.

Он позволяет идентифицировать налоговый период, за который уплачивается налог.

Коды налоговых и отчетных периодов в 2022 году — Бухонлайн

Коды налоговых периодов в 2022 году: номера отчетных периодов

17 июня 2022

Автор Алексей Крайнев

При участии Михаил Пархоменко

При заполнении любой налоговой декларации нужно указать код отчетного или налогового периода.

Содержание

- Виды налоговых периодов

- Как определяется налоговый период

- В чем разница между налоговым и отчетным периодами

- Коды периодов налоговой отчетности в 2022 году

- Коды налоговых периодов по НДС

- Коды налоговых периодов по УСН

- Коды налоговых периодов по налогу на прибыль

- Налоговый период 34

- Налоговый период 31

- Налоговый период 22

- Коды отчетного периода бухгалтерской отчетности в 2022 году

- Способы представления налоговой декларации

Виды налоговых периодов

Пункт 1 статьи 55 НК РФ гласит, что налоговый период — это отрезок времени, по окончании которого определяется итоговая налоговая база и исчисляется окончательная сумма налога, которую надо перечислить в бюджет.

Промежуток времени, по окончании которого нужно рассчитать итоговую сумму торгового сбора называется период обложения, а страховых взносов — расчетный период.

Бесплатно заполнить, проверить и сдать новый расчет по страховым взносам через интернет

Как определяется налоговый период

Установленные Налоговым кодексом периоды по налогам, а также по страховым взносам и торговому сбору мы свели в таблицу.

Продолжительность периода | Название налога | Статья НК РФ |

|---|---|---|

Месяц | Акцизы | 192 |

НДПИ | 341 | |

Налог на игорный бизнес | 368 | |

Квартал | НДС | 163 |

Водный налог | 333. | |

| ||

Торговый сбор | 414 | |

Год | НДФЛ | 216 |

Налог на прибыль | 285 | |

Налог на допдоход от добычи углеводородного сырья | 333.53 | |

ЕСХН | 346.7 | |

УСН | 346.19 | |

ПСН (если патент выдан на меньший срок, налоговым периодом является срок, на который выдан патент) | 346.49 | |

Транспортный налог | 360 | |

Налог на имущество организаций | 379 | |

Земельный налог | 393 | |

Налог на имущество физлиц | 405 | |

Страховые взносы | 423 |

Для режимов, которые действуют в экспериментальном порядке, налоговые периоды установлены другими федеральными законами.

Бесплатно сдать всю налоговую отчетность через интернет

В чем разница между налоговым и отчетным периодами

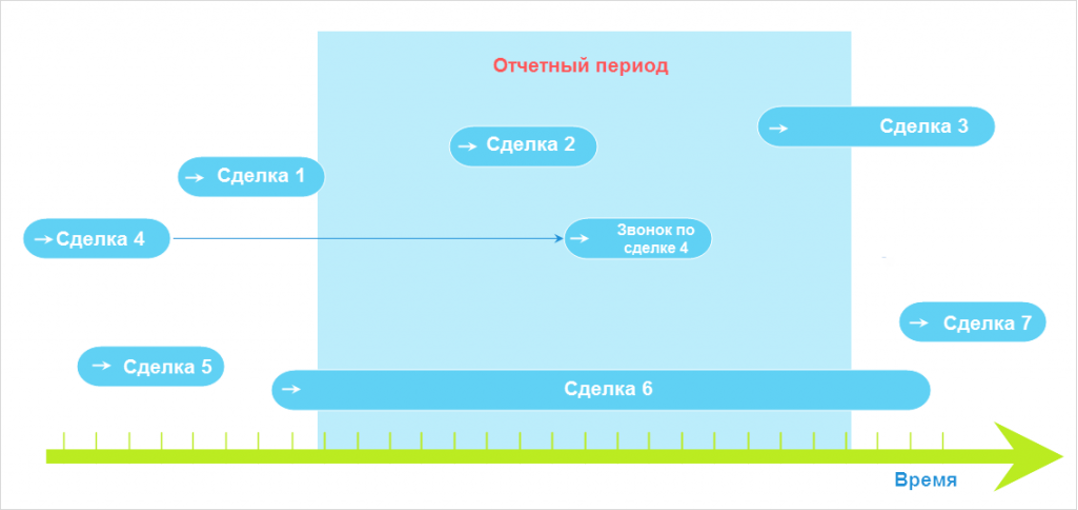

Налоговый период может состоять из одного или нескольких отчетных (п. 1 ст. 55 НК РФ). Например, это могут быть месяц, два месяца, три месяца и т.д., первый квартал, второй квартал, третий квартал, полугодие, 9 месяцев. По итогам каждого отчетного периода налогоплательщик определяет промежуточную базу и вносит в бюджет сумму авансового платежа.

Как видно, налоговый и отчетный периоды отличаются основанием для расчета суммы, которую нужно перечислить по окончании соответствующего отрезка времени. Для отчетного периода — это некая неокончательная база. Она может рассчитываться на основании фактических данных о доходах, расходах или выплатах за промежуточный отрезок времени. А может быть условной, то есть определяться по данным за предыдущие периоды или расчетным методом. Что касается налогового периода, то тут платеж всегда рассчитывается на основе реального финансового результата за соответствующий промежуток времени.

Она может рассчитываться на основании фактических данных о доходах, расходах или выплатах за промежуточный отрезок времени. А может быть условной, то есть определяться по данным за предыдущие периоды или расчетным методом. Что касается налогового периода, то тут платеж всегда рассчитывается на основе реального финансового результата за соответствующий промежуток времени.

Справка

Возможны ситуации, когда окончательный налог окажется меньше авансовых платежей, внесенных в течение года. В таком случае у налогоплательщика возникнет переплата, которую можно вернуть или зачесть (ст. 78 НК РФ).

Подать заявление о зачете или возврате налогов (взносов) через интернет Подать бесплатно

Коды периодов налоговой отчетности в 2022 году

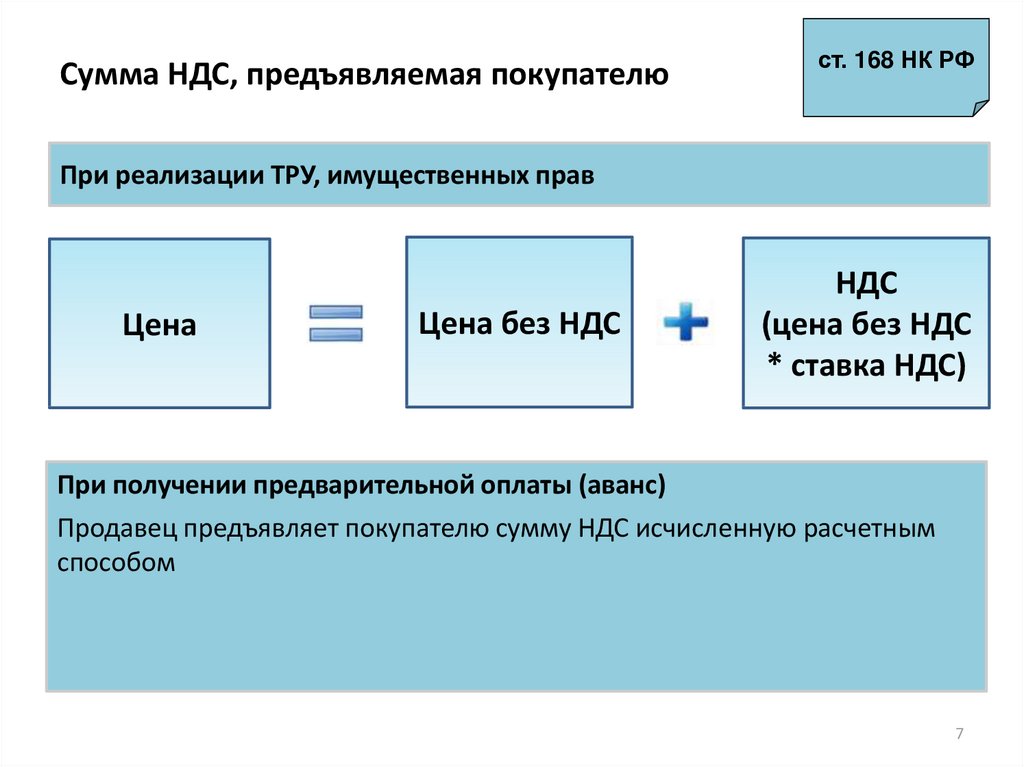

Сумма налога или авансового платежа, которую нужно перечислить в бюджет, отражается в налоговой декларации (если по данному налогу или «авансам» сдается отчетность). Формы соответствующих деклараций предусматривают обязательное указание периода, за который производится расчет налогового обязательства. При этом сведения о налоговом или отчетном периоде не вписываются словами, а закодированы в виде числа. Это необходимо для машинной обработки деклараций.

Формы соответствующих деклараций предусматривают обязательное указание периода, за который производится расчет налогового обязательства. При этом сведения о налоговом или отчетном периоде не вписываются словами, а закодированы в виде числа. Это необходимо для машинной обработки деклараций.

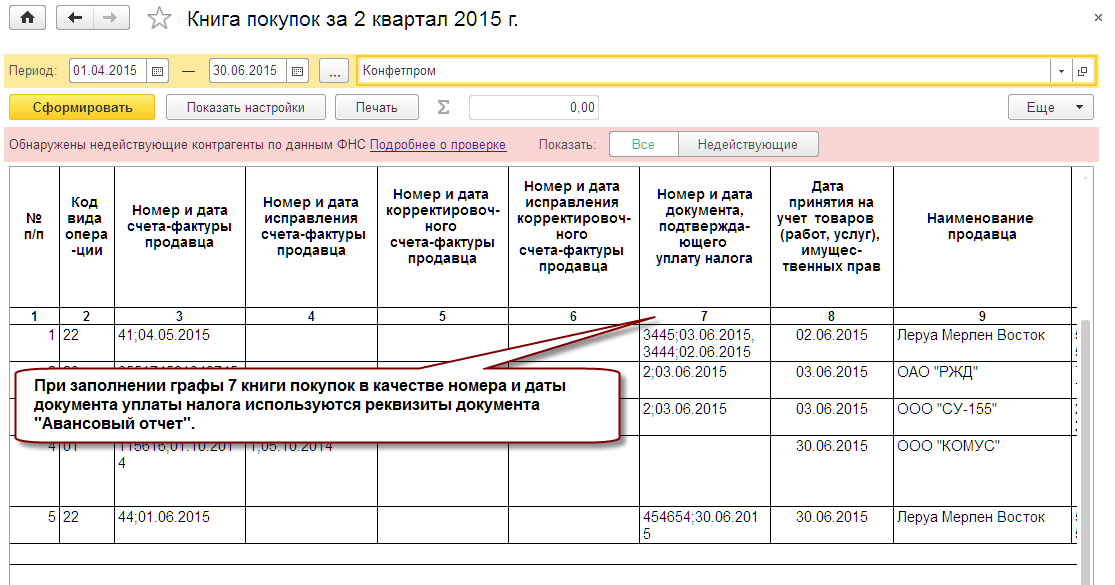

Коды налоговых периодов по НДС

В декларации по НДС используются следующие коды (прил. № 3 к Порядку заполнения декларации, утв. приказом ФНС от 29.10.14 № ММВ-7-3/558@):

21 | I квартал |

22 | II квартал |

23 | III квартал |

24 | IV квартал |

51 | I квартал при реорганизации (ликвидации) организации |

54 | II квартал при реорганизации (ликвидации) организации |

55 | III квартал при реорганизации (ликвидации) организации |

56 | IV квартал при реорганизации (ликвидации) организации |

Заполнить, проверить и сдать новую декларацию по НДС через Контур. Экстерн

Сдать бесплатно

Экстерн

Сдать бесплатно

Коды налоговых периодов по УСН

В декларации по УСН используются следующие коды (прил. № 1 к Порядку заполнения декларации, утв. приказом ФНС от 25.12.20 № ЕД-7-3/958@):

34 | Календарный год |

50 | Последний налоговый период при реорганизации (ликвидации) организации |

95 | Последний налоговый период при переходе на иной режим налогообложения |

96 | Последний налоговый период при прекращении предпринимательской деятельности |

Бесплатно подать уведомление о переходе на УСН и сдать декларацию по УСН через интернет

Коды налоговых периодов по налогу на прибыль

В декларации по налогу на прибыль используются следующие коды (прил. № 1 к Порядку заполнения декларации, утв. приказом ФНС от 23.09.19 № ММВ-7-3/475@):

№ 1 к Порядку заполнения декларации, утв. приказом ФНС от 23.09.19 № ММВ-7-3/475@):

21 | первый квартал |

31 | полугодие |

33 | девять месяцев |

34 | год |

35 | один месяц |

36 | два месяца |

37 | три месяца |

38 | четыре месяца |

39 | пять месяцев |

40 | шесть месяцев |

41 | семь месяцев |

42 | восемь месяцев |

43 | девять месяцев |

44 | десять месяцев |

45 | одиннадцать месяцев |

46 | год |

50 | последний налоговый период при реорганизации (ликвидации) организации |

Заполнить и сдать через интернет новую декларацию по налогу на прибыль Сдать бесплатно

Налоговый период 34

Коду 34 в большинстве случаев соответствует налоговый период, равный календарному году. К примеру, именно этот шифр проставляется в декларациях по УСН, НДФЛ и налогу на имущество организаций.

К примеру, именно этот шифр проставляется в декларациях по УСН, НДФЛ и налогу на имущество организаций.

При заполнении отчетности по налогу на прибыль нужно учесть следующий нюанс. В годовой декларации код 34 указывается теми налогоплательщиками, которые сдают декларации ежеквартально. Если же организация отчитывается по прибыли ежемесячно, то в итоговой декларации проставляется число 46, которое также обозначает год.

Налоговый период 31

С помощью кода 31 указывается отчетный период «полугодие». Данный шифр применяется в декларациях по налогу на прибыль и налогу на дополнительный доход от добычи углеводородного сырья.

Налоговый период 22

Код 22 проставляется в отчетности за налоговый период «2 квартал». Этот код используется в декларациях по НДС и водному налогу.

Коды отчетного периода бухгалтерской отчетности в 2022 году

В бухгалтерском учете отчетным периодом признается период, за который организация должна составлять бухгалтерскую отчетность (п. 4 ПБУ 4/99). Для годовой бухгалтерской отчетности таким периодом является календарный год — с 1 января по 31 декабря включительно. Исключение касается случаев создания, реорганизации (кроме преобразования) и ликвидации юрлица (п. 1 ст. 15 Федерального закона от 06.12.11 № 402-ФЗ «О бухгалтерском учете»).

4 ПБУ 4/99). Для годовой бухгалтерской отчетности таким периодом является календарный год — с 1 января по 31 декабря включительно. Исключение касается случаев создания, реорганизации (кроме преобразования) и ликвидации юрлица (п. 1 ст. 15 Федерального закона от 06.12.11 № 402-ФЗ «О бухгалтерском учете»).

Внимание!

В бухгалтерской отчетности данные о периодах не кодируются, а указываются путем проставления числа, месяца и года.

Форма бухгалтерского баланса (утв. приказом Минфина от 02.07.10 № 66н) не предусматривает кодирования отчетного периода. На титульном листе и в таблице с показателями указываются конкретные отчетные даты, а не коды периодов. Аналогичным образом, то есть без применения кодов, заполняются данные о периодах в форме Отчета о финансовых результатах.

Подготовить, проверить и сдать бухгалтерскую отчетность в ИФНС через интернет Сдать бесплатно

Способы представления налоговой декларации

Статья 80 НК РФ разрешает представить налоговую отчетность на бумажном носителе или в электронной форме. По общему правилу, выбор способа принадлежит налогоплательщику. Но есть исключения. К примеру, декларации по НДС следует сдавать только в электронном виде (п. 5 ст. 174 НК РФ). Также строго в электронной форме отчитываются по всем налогам организации и ИП, у которых среднесписочная численность работников за предшествующий год превысила 100 человек. Это относится и ко вновь созданным (в том числе реорганизованным) компаниям с численностью работников более 100 человек (п. 3 ст. 80 НК РФ). Подробнее см. «Электронная отчетность: кто обязан отчитываться в контролирующие органы через интернет».

По общему правилу, выбор способа принадлежит налогоплательщику. Но есть исключения. К примеру, декларации по НДС следует сдавать только в электронном виде (п. 5 ст. 174 НК РФ). Также строго в электронной форме отчитываются по всем налогам организации и ИП, у которых среднесписочная численность работников за предшествующий год превысила 100 человек. Это относится и ко вновь созданным (в том числе реорганизованным) компаниям с численностью работников более 100 человек (п. 3 ст. 80 НК РФ). Подробнее см. «Электронная отчетность: кто обязан отчитываться в контролирующие органы через интернет».

Декларацию на бумажном носителе налогоплательщик или его представитель могут передать в ИФНС лично (сдать в экспедицию или непосредственно инспектору в зале приема налогоплательщиков), либо направить по почте. В последнем случае надо использовать почтовое отправление с описью вложения. «Бумажные» декларации по НДФЛ разрешено сдавать также через многофункциональные центры предоставления государственных и муниципальных услуг (п. 4 ст. 80 НК РФ).

4 ст. 80 НК РФ).

Декларации в электронном виде направляются в ИФНС по телекоммуникационным каналам связи через оператора электронного документооборота. Для этого налогоплательщик должен иметь усиленную квалифицированную электронную подпись.

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой Подать заявку

В некоторых случаях электронную декларацию можно подать через личный кабинет налогоплательщика (ст. 11.2 и ст. 80 НК РФ). В частности, таким способом «обычные» физлица могут направить декларацию по НДФЛ.

В заключение еще раз напомним, что при заполнении налоговых деклараций и расчетов обязательно нужно указать период, за который сдается отчетность. Для целей машинной обработки отчетов каждому периоду присвоен соответствующий код. Правильное обозначение периодов в 2022 году позволит избежать конфликтов с налоговыми органами, блокировки счетов, лишних доначислений и необходимости подавать уточненную декларацию.

Бесплатно сдать налоговую отчетность прямо из 1С

В закладкиПоделиться

27 089

Платежи по счету НДС — GOV.UK

Платежи по договоренности со счетом

«Платежи по счету» — это авансовые платежи в счет НДС.

HMRC сообщит вам о необходимости производить платежи по счету, если вы отправляете декларации по НДС ежеквартально и ваша задолженность превышает 2,3 миллиона фунтов стерлингов в течение 12 месяцев или менее.

Порог в размере 2,3 миллиона фунтов стерлингов включает НДС на импорт и перемещение товаров на акцизные склады и с них.

Как мы работаем с вашими «платежами по счету»

Мы рассчитаем ваши платежи на основе ваших годовых обязательств по НДС в период, когда вы превысите пороговое значение.

Мы разделим вашу годовую задолженность по НДС за этот период на 24, чтобы получить сумму в рассрочку.

Если вы занимаетесь бизнесом менее 12 месяцев, мы рассчитаем платежи пропорционально.

Мы не включаем НДС на импорт и перемещение товаров на акцизные склады и с них.

Мы можем изменить сумму ваших платежей, если ваша общая сумма НДС увеличится или уменьшится на 20% или более.

Предприятия, зарегистрированные в подразделениях

Если вы зарегистрировали свое предприятие в названии его подразделений, мы будем рассматривать каждое подразделение как отдельный бизнес для платежей по счету. Мы будем использовать обязательства по НДС каждого подразделения, чтобы решить:

- , должно ли оно производить платежи на счет .

- сумма каждого платежа по счету

Предприятия, зарегистрированные как часть группы НДС

Мы рассмотрим обязательства по НДС всей группы, чтобы принять решение:

- следует ли производить платежи на счет

- сумма каждого платежа по счету

Группа НДС должна иметь члена-представителя, который отвечает за осуществление платежей по счету группы. Если мы не получаем платежи, все члены группы несут солидарную ответственность за платежи по счету (это означает, что члены группы несут общую и индивидуальную ответственность за групповые платежи).

Если мы не получаем платежи, все члены группы несут солидарную ответственность за платежи по счету (это означает, что члены группы несут общую и индивидуальную ответственность за групповые платежи).

Платежи по дате открытия счета и годовому циклу

Цикл платежей по счету начинается в первом квартале после того, как вы превысите порог в 2,3 миллиона фунтов стерлингов.

Ваши платежи останутся прежними до начала следующего годового цикла.

Годовой цикл начинается в апреле, мае или июне, в зависимости от того, на каком этапе подачи декларации по НДС вы находитесь. Мы основываем сумму ваших платежей в течение годового цикла на вашей ответственности в период, известный как «базисный год».

Учетные годы

В этой таблице указаны учетные годы для каждого периода возврата:

| Стаггер | Конец четверти | Базовый год | Годовой цикл начинается |

|---|---|---|---|

| 1 | март, июнь, сентябрь, декабрь | Год, заканчивающийся в сентябре | годаапрель следующего года |

| 2 | апрель, июль, октябрь, январь | Год, заканчивающийся | октябрямай следующего года |

| 3 | май, август, ноябрь, февраль | Год, заканчивающийся в ноябре | годаиюнь следующего года |

Таким образом, если вы находитесь на шкале 1, ваши обязательства по НДС за отчетный год, заканчивающийся в сентябре 2018 года, будут определять сумму каждого платежа на счете с апреля 2019 года по март 2020 года.

Сроки платежа

Мы написать вам с графиком платежей с указанием, сколько платить и все ваши сроки оплаты.

Убедитесь, что очищенные средства находятся на банковском счете HMRC к установленному сроку, иначе вы можете получить дополнительную комиссию.

Если крайний срок выпадает на выходной или праздничный день, ваш платеж должен быть переведен на банковский счет HMRC в последний рабочий день перед ним, если только вы не платите через Faster Payments.

Сроки платежа по счету

Срок платежа по счету — последний рабочий день второго и третьего месяцев каждого квартала НДС, независимо от даты окончания вашего периода. Продление на 7 дней для оплаты в электронном виде не распространяется на платежи по счету.

Сроки для ежеквартальных балансирующих платежей

Балансирующие платежи подлежат уплате вместе с декларацией по НДС и должны быть погашены на нашем банковском счете до последнего рабочего дня месяца, если у вас стандартные даты окончания периода.

Подавайте ежеквартальные отчеты онлайн, как обычно. Но не корректируйте какие-либо цифры в вашем возврате, чтобы записать платежи по счету, которые вы уже сделали. Вместо этого заплатите HMRC чистую сумму, указанную в вашей декларации, за вычетом любых платежей по счету, которые вы уже заплатили за этот отчетный период.

Мы произведем любые выплаты, которые мы должны вам в соответствии с обычными правилами. Если ваша декларация является возвратной декларацией, мы возместим платежи по счету, которые вы заплатили в квартале.

Нестандартные ежеквартальные балансирующие платежи

Если вы договорились с нами об использовании нестандартных дат окончания периода для ваших деклараций, то ваши платежи должны быть переведены на наш банковский счет к установленному сроку для этих деклараций.

Как платить

Вы должны оплатить все свои платежи одним из следующих способов:

- онлайн-банкинг или телефонный банкинг, CHAPS, Bacs

- дебетовой или корпоративной кредитной картой онлайн

- в вашем банке или строительном кооперативе

- постоянный заказ

Вы не можете осуществлять платежи по счету или балансирующие платежи, используя услугу прямого онлайн-дебетования НДС.

Для совершения платежа вам потребуется ваш 9-значный регистрационный номер плательщика НДС (удалите пробелы между цифрами).

Просроченные платежи

Если вы не произведете платежи по счету или балансирующий платеж в полном объеме и вовремя, мы:

- принять немедленные меры по взысканию долга

- рассмотреть возможность взимания с вас надбавки по умолчанию

- рассмотреть вопрос о переводе вас с ежеквартальных отчетов на ежемесячные

Изменения в вашем обязательстве по НДС

Мы можем скорректировать сумму ваших платежей по счету, если ваше общее обязательство по НДС увеличится или уменьшится на 20% или более. Мы также можем исключить вас из соглашения, если общая сумма ваших обязательств по НДС упадет ниже порогового значения.

Если вы хотите, чтобы мы еще раз рассмотрели причитающиеся суммы, или вы считаете, что мы должны исключить вас из соглашения о платежах по счету, напишите в отдел платежей по счету:

Платежи по счету

БТ НДС

СВЦ

BX9 1WR

Вы не должны корректировать свои платежи, пока мы не сообщим вам об этом в письменной форме.

Более низкие платежи по счету

Если ваши общие обязательства по НДС (не включая НДС на импорт и перемещение товаров на акцизные склады и из них) составляют или будут составлять менее 80% от обязательств, которые мы использовали для расчета ваших текущих платежей, вы может попросить нас уменьшить их. Это относится к:

- любому завершенному году, заканчивающемуся после года, на котором мы основываем текущие платежи (обратный взгляд на ваши обязательства по НДС)

- любой год, который начался, но еще не закончился (прогноз, и вы должны включить оценку будущих доходов, которые вы подадите, чтобы компенсировать весь год)

В обоих случаях пишите в платежную команду.

Сообщите нам причины, по которым мы должны уменьшить ваши платежи. Если мы удовлетворены, мы изменим ваши платежи, чтобы показать ваши уменьшенные обязательства по НДС.

Более высокие платежи по счету

Мы можем увеличить ваши платежи по счету, если обязательство по НДС за любой год после года, на котором мы основывали наши расчеты, увеличится на 20% или более. Об увеличении выплат мы сообщим вам письменно.

Об увеличении выплат мы сообщим вам письменно.

Если мы увеличили ваши платежи, вы можете подать заявку на уменьшение платежей, чтобы показать вашу текущую задолженность, если вы соответствуете условиям для более низкого платежа. Мы будем использовать год, в котором мы определили ваши платежи, чтобы решить, соответствуете ли вы этим условиям.

Исключение из соглашения о платежах по счету

Если ваши обязательства по НДС упадут ниже 2,3 млн фунтов стерлингов в отчетном году, мы исключим вас из соглашения через 6 месяцев.

Например:

Если ваш учетный год заканчивается в сентябре, а ваша задолженность на этот момент ниже порогового значения, ваш последний платеж по счету будет в марте следующего года. Но до тех пор вы должны продолжать производить платежи по счету.

Мы сообщим вам дату вступления в силу вашего отказа от ваших платежей по договоренности о счете.

Если общая сумма ваших обязательств по НДС в течение любого завершенного года, заканчивающегося после отчетного года, падает ниже 1,8 миллиона фунтов стерлингов, вы можете в письменном виде попросить отдел платежей по счету исключить вас из соглашения.

Укажите все причины, по которым мы должны исключить вас из соглашения.

Если ваша компания по какой-либо причине подает заявку на отмену вашей регистрации в качестве плательщика НДС, свяжитесь с отделом платежей по счету, чтобы узнать, как будет продолжаться ваше соглашение о «платежах по счету».

Альтернативы платежам по счету

Ежемесячные отчеты

Если платежи по счету и подача ежеквартальных деклараций по НДС не подходят для вашего бизнеса, вы можете выбрать подачу деклараций и платежей по НДС ежемесячно. Чтобы внести изменения в ежемесячные доходы, вы можете:

- подать онлайн-заявку на изменение регистрационных данных

- заполните форму НДС 484 и отправьте ее по адресу, указанному в форме .

Возможно, вам придется продолжать подавать ежемесячные отчеты по крайней мере в течение одного года.

Если вы подаете ежемесячные декларации по НДС, вам может быть предоставлено до 7 дополнительных дней для оплаты и подачи декларации по НДС, если вы используете электронный способ оплаты. Это единственное обстоятельство, при котором бизнесу в договоренности о платежах по счету может быть предоставлено продление срока платежа.

Это единственное обстоятельство, при котором бизнесу в договоренности о платежах по счету может быть предоставлено продление срока платежа.

Если вы перейдете от ежемесячных отчетов к квартальным отчетам, продление на 7 дней не будет применяться, и вы должны будете производить платежи по счету, начиная с первого квартального отчетного периода.

Фактическое ежемесячное обязательство

Вместо того, чтобы платить суммы, которые мы вам сказали, или переходить к ежемесячным декларациям, вы можете оплатить фактическое обязательство за предыдущий месяц без подачи ежемесячной декларации по НДС.

Например, платеж, причитающийся в конце февраля, будет фактическим обязательством за январь. Этот вариант может подойти вам, если у вас большие сезонные колебания оборота. Но если вы решите оплатить фактическую ответственность, вы должны делать это в течение как минимум одного года.

Если вы решите оплатить фактические ежемесячные обязательства, но у вас есть кредит на любой месяц, вы:

- не получит немедленного возмещения, но должен внести кредит в декларацию по НДС, как обычно

- не может вычесть кредит в течение одного месяца против обязательства на следующий месяц, чтобы уменьшить сумму платежа

- следует рассмотреть возможность перехода на ежемесячные отчеты, если у вас часто есть кредиты и вы хотите немедленно погасить кредит

Если вы хотите использовать фактические ежемесячные обязательства, обратитесь в отдел платежей по счету.

Удаление возможности оплаты фактических ежемесячных обязательств

Вы должны вносить точные ежемесячные платежи. Если мы не удовлетворены тем, что вы удовлетворены, мы сообщим вам, что вы больше не можете выплачивать фактические ежемесячные обязательства, и мы можем предложить вам подавать ежемесячные декларации или вернуться к платежам по счету, который мы разработали для вас.

Разногласия

Если вы не согласны с нашим решением об удалении возможности оплаты фактических ежемесячных обязательств, вы можете:

- письменно запросить у отдела платежей по счету пересмотр

- подать апелляцию в налоговый трибунал в течение 30 дней после получения письма о нашем решении

Опубликовано 7 декабря 2017 г.

Последнее обновление 11 августа 2022 г.

+ показать все обновления

-

Обновлен почтовый адрес группы оплаты по счету.

-

Возможность отсрочки уплаты НДС во время коронавируса подошла к концу, и предприятия больше не могут откладывать НДС.

-

Обновлена информация об отсрочке уплаты НДС из-за коронавируса (COVID-19). Платежи по НДС, подлежащие уплате в период с 20 марта 2020 года по 30 июня 2020 года, могут быть отсрочены. Если вы решите отложить уплату НДС, она должна быть уплачена до 31 марта 2021 года.

-

Информация об отсрочке уплаты НДС в связи с коронавирусом (COVID-19) был обновлен. Платежи по НДС, подлежащие уплате в период с 20 марта 2020 года по 20 июня 2020 года, могут быть отсрочены. Если вы решите отложить уплату НДС, она должна быть уплачена до 31 марта 2021 года.

-

Впервые опубликовано.

Бахрейн: повышение ставки НДС до 10%

«Часто задаваемые вопросы» (FAQ), разъясняющие применение переходных правил импорта товаров и услуг

Часто задаваемые вопросы, разъясняющие применение переходных правил импорта товаров и услуг

- Дом ›

- Инсайты ›

- Бахрейн: повышение ставки НДС до 10%; режим импорта в течение одногодичного переходного периода

Статья Дата публикации 26 января 2022 г.

Стандартная ставка налога на добавленную стоимость (НДС) повышена до 10% (с 5%) с переходным периодом на один год с 1 января 2022 г.

По переходному правилу поставки, осуществленные в течение 2022 г. договор, подписанный 23 декабря 2021 года или ранее, облагаются НДС по ставке 5% до истечения срока действия договора, его продления или изменения (в зависимости от того, что наступит раньше).

Первоначальное руководство, выпущенное Национальным бюро доходов (НБР), касалось поставок товаров и услуг, осуществленных в течение переходного периода. Ранее не было конкретных указаний относительно применения переходных правил в отношении импорта товаров и услуг. NBR обновил набор «часто задаваемых вопросов» (FAQ), разъясняющих применение переходных правил в отношении импорта товаров и услуг.

Обновленные часто задаваемые вопросы (17.3, 17.4 и 17.5) поясняют, что ставка НДС в размере 5% будет по-прежнему применяться к импорту товаров и услуг, произведенных 1 января 2022 года или после этой даты по контрактам, подписанным 23 декабря 2021 года или до этой даты, до более раннего от 31 декабря 2022 года или при изменении договора.

Импорт товаров

Дата предварительной очистки | Дата выпуска с таможни | Применимая ставка НДС | Наблюдение КПМГ |

Не позднее 23 декабря 2021 года | Не позднее 31 декабря 2021 года | 5% | Дополнительная информация не предоставляется в НБР. |

Не позднее 23 декабря 2021 года | Не позднее 1 января 2022 года | 5% | |

Не позднее 24 декабря 2021 года | Не позднее 31 декабря 2021 года | 5% | |

Не позднее 24 декабря 2021 г. и не позднее 31 декабря 2021 г. | Не позднее 1 января 2022 года | 5% | Это применимо, если импорт осуществляется по контракту* с зарубежным поставщиком от 23 декабря 2021 года или ранее. Импортеры могут быть обязаны представить копию контракта с зарубежным поставщиком в NBR. |

Не позднее 24 декабря 2021 г. и не позднее 31 декабря 2021 г. | Не позднее 1 января 2022 года | 10% | Это применяется, когда импортер не может предоставить достаточных доказательств того, что импорт относится к контрактам, подписанным 23 декабря 2021 года или ранее. Уплата дополнительного НДС Импортеры, зарегистрированные как плательщики НДС – Декларация должна быть сделана в декларации по НДС за период, в котором товары выпущены. NBR выпустит дополнительное руководство по механизму декларирования. Импортеры, не зарегистрированные как плательщики НДС. Необходимо отправить электронное письмо по адресу [email protected] вместе с копией таможенной декларации и квитанцией. |

*Для получения информации о том, что будет считаться контрактом, см. FAQ 17.7 на портале NBR.

Импорт услуг

Импорт услуг должен учитываться по механизму обратного начисления, который влечет за собой обязательство по исходящему НДС с соответствующим возмещением входящего НДС (в соответствии с правилами возмещения входящего налога).

Переходная ставка в размере 5% будет применяться (если только услуга не облагается нулевой ставкой или освобождена от НДС) на услуги, импортированные в течение 2022 календарного года по контрактам, подписанным 23 декабря 2021 года или ранее, до истечения срока действия, возобновления или изменения контракта, в зависимости от того, что раньше. Для услуг, импортированных в течение 2022 календарного года по договорам, заключенным 24 декабря 2021 года или после этой даты, будет применяться ставка НДС 10%.

Для услуг, импортированных в течение 2022 календарного года по договорам, заключенным 24 декабря 2021 года или после этой даты, будет применяться ставка НДС 10%.

Предприятия в Бахрейне, которые получают услуги от поставщиков-нерезидентов, должны будут разделять счета за такие услуги, чтобы доказать, что к этим операциям применялась правильная ставка НДС.

Прочесть отчет за январь 2022 г. [PDF 118 КБ], подготовленный фирмой-членом КПМГ в Бахрейне

Версия для печати

Название и логотип KPMG являются товарными знаками, используемыми по лицензии независимыми фирмами-членами глобальной организации KPMG.

KPMG International Limited является частной английской компанией с ограниченной ответственностью и не предоставляет услуги клиентам. Ни одна из фирм-членов не имеет полномочий налагать обязательства или обязательства на KPMG International или любую другую фирму-член по отношению к третьим сторонам, а также KPMG International не имеет таких полномочий налагать обязательства или обязательства на какую-либо фирму-член.

ч. в отношении которой налогоплательщиком применялась УСН.

ч. в отношении которой налогоплательщиком применялась УСН.

11

11