Ассоциация международных автомобильных перевозчиков

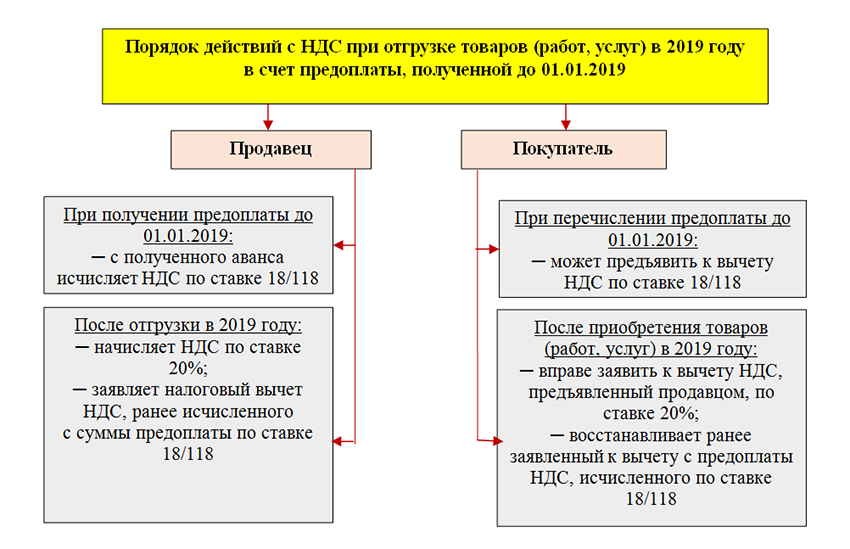

Покупатель (заказчик) вправе принять к вычету предъявленную ему сумму НДС в течение трех лет после того, как товары, работы или услуги были приняты к учету. Трехлетний срок отсчитывайте с момента, когда активы были оприходованы. А вычет можно заявить до конца квартала, в котором этот срок истек. Переносить на будущее можно и те вычеты, право на которые возникло у покупателя до 1 января 2015 года. Например, в любом налоговом периоде 2015 года можно принять к вычету НДС, предъявленный в 2014 году. Аналогичные разъяснения содержатся в письме Минфина России от 6 августа 2015 г. № 03-07-11/45515. Из этого правила есть исключения, например, когда: приобретены основные средства, нематериальные активы и оборудование к установке; НДС уплачен налоговым агентом; продавец выставил счет-фактуру на сумму полученного аванса; имущество получено в качестве вклада в уставный капитал (при условии, что передающая сторона восстановила НДС по такому имуществу).

В этих случаях входной НДС принимайте к вычету единовременно в том квартале, когда для этого выполнены все необходимые условия. На данные виды вычета трехлетний срок не распространяется. Такой вывод подтверждается в письмах Минфина России от 9 октября 2015 г. № 03-07-11/57833, от 9 апреля 2015 г. № 03-07-11/20290 и № 03-07-11/20293.

Обоснование

Из рекомендации

отдел косвенных налогов департамента налоговой и таможенно-тарифной политики Минфина России

Можно ли перенести вычет по НДС на следующие налоговые периоды, если все условия для принятия налога к вычету выполнены в текущем налоговом периоде

Да, можно, за исключением некоторых операций.

Покупатель (заказчик) вправе принять к вычету предъявленную ему сумму НДС в течение трех лет после того, как товары, работы или услуги были приняты к учету. Трехлетний срок отсчитывайте с момента, когда активы были оприходованы. А вычет можно заявить до конца квартала, в котором этот срок истек.

Трехлетний срок отсчитывайте с момента, когда активы были оприходованы. А вычет можно заявить до конца квартала, в котором этот срок истек.

Например, если товары были приняты к учету 23 июня 2015 года, то право на вычет НДС по этим товарам сохраняется за покупателем до 30 июня 2018 года (п. 3 ст. 6.1 НК РФ). То есть последней декларацией, в которой сумму вычета можно заявить к возмещению из бюджета, будет декларация за II квартал 2018 года. Такие разъяснения дает Минфин России в письме от 12 мая 2015 г. № 03-07-11/27161.

В течение трех лет на основании одного и того же счета-фактуры НДС можно принимать к вычету по частям, то есть в разных кварталах (абз. 1 п. 1.1 ст. 172 НК РФ).

Важно: нормы пункта 1.1 статьи 172 Налогового кодекса РФ вступили в силу с 1 января 2015 года (п. 1 ст. 4 Закона от 29 ноября 2014 г. № 382-ФЗ). Поскольку никаких переходных положений в этой части статья 4 Закона от 29 ноября 2014 г.

Из этого правила есть исключения, например, когда:

– приобретены основные средства, нематериальные активы и оборудование к установке;

– НДС уплачен налоговым агентом;

– продавец выставил счет-фактуру на сумму полученного аванса;

– имущество получено в качестве вклада в уставный капитал (при условии, что передающая сторона восстановила НДС по такому имуществу).

В этих случаях входной НДС принимайте к вычету единовременно в том квартале, когда для этого выполнены все необходимые условия. На данные виды вычета трехлетний срок не распространяется.

Такой вывод подтверждается в письмах Минфина России от 9 октября 2015 г. № 03-07-11/57833, от 9 апреля 2015 г. № 03-07-11/20290 и № 03-07-11/20293.*

Учёт доходов от возмещения коммунальных услуг в бюджетном учреждении

При предоставлении государственными (муниципальными) учреждениями в аренду или в безвозмездное пользование имущества, закреплённого за ними на праве оперативного управления, на арендаторов (или ссудополучателей) такого имущества, как правило, возлагаются обязанности по возмещению коммунальных расходов арендодателей (или ссудодателей). Эксперт «Что делать Консалт» рассказывает о том, каким образом отразить начисление и поступление доходов в виде возмещаемых коммунальных платежей в бухгалтерском (бюджетном) учёте учреждения, как учесть поступившие от арендаторов (ссудополучателей) суммы в виде возмещения коммунальных расходов в целях уплаты НДС и налога на прибыль.

В состав коммунальных расходов относят, в частности, оплату услуг по холодному, горячему водоснабжению, водоотведению, электроснабжению, газоснабжению, отоплению и т. д. Подробный перечень коммунальных ресурсов приведён в Правилах, утверждённых Постановлением Правительства РФ от 06.05.2011 № 354. Такие услуги оказывают ресурсоснабжающие организации, а не арендодатель (ссудодатель), который лишь является посредником между арендатором (ссудополучателем) и специализированными организациями — поставщиками соответствующих услуг.

д. Подробный перечень коммунальных ресурсов приведён в Правилах, утверждённых Постановлением Правительства РФ от 06.05.2011 № 354. Такие услуги оказывают ресурсоснабжающие организации, а не арендодатель (ссудодатель), который лишь является посредником между арендатором (ссудополучателем) и специализированными организациями — поставщиками соответствующих услуг.

Уникальные аналитические материалы СПС КонсультантПлюс помогут вам при возникновении сложных ситуаций.

подробнее

Правовые основания для возмещения коммунальных платежей арендодателям (ссудодателям)

Бюджетное учреждение вправе с согласия учредителя сдавать недвижимое имущество в аренду (п. 3 ст. 298 ГК РФ). Доходы от данной деятельности, в том числе полученные в порядке возмещения расходов по содержанию имущества, поступают в самостоятельное распоряжение бюджетного учреждения.

Имущество учреждения может сдаваться на основании договоров аренды или безвозмездного пользования.

При заключении договора аренды бюджетному учреждению необходимо руководствоваться нормами гл. 34 «Аренда» ГК РФ. По договору аренды арендодатель обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование (ст. 606 ГК РФ).

Готовые решения СПС КонсультантПлюс подскажут, как действовать в конкретной ситуации: пошаговые инструкции, образцы документов, ссылки на правовые акты.

подробнее

Согласно п. 2 ст. 616 ГК РФ арендатор обязан поддерживать имущество в исправном состоянии, а также нести расходы на содержание этого имущества, если иное не установлено законом или договором аренды. К таким расходам на содержание имущества относятся в том числе коммунальные платежи.

Договор безвозмездного пользования имуществом является, по сути, сделкой аренды. Поэтому к такому договору применяются отдельные правила, установленные для арендных отношений (п. 2 ст. 689 ГК РФ).

2 ст. 689 ГК РФ).

При передаче недвижимого имущества в безвозмездное пользование между сторонами заключается соответствующий договор. При его составлении учитываются требования положений гл. 36 «Безвозмездное пользование» ГК РФ.

В соответствии с п. 1 ст. 689 ГК РФ по договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) передаёт имущество в безвозмездное временное пользование другой стороне (ссудополучателю). При передаче имущества в безвозмездное пользование на ссудополучателя возлагается обязанность поддерживать полученное имущество в исправном состоянии, включая расходы на его содержание (ст. 695 ГК РФ). Иными словами, коммунальные расходы по объекту, переданному в безвозмездное пользование, должен нести именно получатель недвижимого имущества.

Порядок отражения операции по поступлению платежей в рамках возмещения коммунальных расходов в учёте арендодателя (ссудодателя) зависит от выбранного способа расчётов за эти услуги, то есть от правовых оснований.

Стоимость коммунальных услуг, потреблённых арендатором (ссудополучателем), может возмещаться арендодателю сверх арендной платы на основании отдельного договора либо возмещение арендодателю коммунальных расходов может быть включено в арендную плату, в частности, в качестве её переменной части.

Возмещение коммунальных расходов на основании отдельного договора

При заключении договора на возмещение стоимости коммунальных услуг необходимо иметь в виду, что такой договор не является договором оказания коммунальных услуг. Он устанавливает порядок возмещения расходов на оплату коммунальных и эксплуатационных услуг учреждения, предоставляемых в арендуемом помещении.

Если арендодатель может определить фактический размер потреблённых услуг, то плата определяется на основании фактических показателей. Доля расходов арендатора (ссудополучателя), компенсируемая им по договору аренды, может определяться следующими способами, например:

- по доле занимаемых арендатором площадей помещений;

- по показаниям отдельных счётчиков.

Способы расчёта следует закрепить в договоре аренды или в отдельном соглашении (п. 1 ст. 614, ст. 420 ГК РФ).

Типовые ситуации в СПС КонсультантПлюс позволят бухгалтеру быстро решать вопросы, с которыми он сталкивается ежедневно.

подробнее

В соответствии с п. 9.3.5 Порядка применения классификации операций сектора государственного управления (КОСГУ), утверждённого Приказом Минфина России от 29.11.2017 № 209н (далее – Порядок № 209н) доходы по условным арендным платежам, являющиеся частью платы за пользование имуществом и (или) за содержание (возмещение затрат на содержание) имущества, осуществляемой в соответствии с договором аренды (имущественного найма) или договором безвозмездного пользования, размер которой не зафиксирован в договоре в виде денежного значения и определяется в ходе исполнения договора, отражаются по подст. 135 «Доходы по условным арендным платежам» КОСГУ. Полученные доходы отражаются по статье аналитической группы подвида доходов бюджетов 130 (п. 12.1.3 Порядка, утв. Приказом Минфина России от 06.06.2019 № 85н).

12.1.3 Порядка, утв. Приказом Минфина России от 06.06.2019 № 85н).

Таким образом, доходы от возмещения расходов по оплате коммунальных услуг относятся на ст. 130 «Доходы от оказания платных услуг, компенсаций затрат» аналитической группы подвида доходов бюджетов в увязке с подст. 135 «Доходы по условным арендным платежам» КОСГУ.

Учет расчётов по таким операциям осуществляется с применением счёта 205 35 «Расчёты по доходам по условным арендным платежам» (п. 199 Инструкции, утверждённой Приказом Минфина России от 01.12.2010 № 157н (далее – Инструкция № 157н)).

Суммы коммунальных расходов, возмещаемые арендаторами, отражаются как доходы и расходы в рамках вида деятельности «2».

Отражение в бухгалтерском учёте операции по возмещению стоимости коммунальных услуг будет выглядеть следующим образом:

- Дебет 2 205 35 56Х Кредит 2 401 10 135 — начислены доходы от возмещения

коммунальных услуг по арендованному имуществу.

- Дебет 2 201 11 510 Кредит 2 205 35 66Х.

Одновременно увеличение забалансового счёта 17 (АнКВД 130, КОСГУ 135) — отражено поступление денежных средств на лицевой счёт.

При возмещении коммунальных услуг в бюджетном учреждении в 2022 году в КОСГУ 56X и 66X последняя цифра зависит от категории дебитора (арендатора, ссудополучателя). Информация по определению типа контрагента в целях выбора подстатьи КОСГУ представлена в Порядке № 209н.

Готовые решения СПС КонсультантПлюс подскажут, как действовать в конкретной ситуации: пошаговые инструкции, образцы документов, ссылки на правовые акты.

подробнее

Возмещение коммунальных расходов в составе арендной платы

Одним из способов решения вопроса о порядке возмещения арендатором расходов арендодателя является определение в составе арендной платы её переменной части.

Для обоснования суммы переменной части арендной платы арендодатель (ссудодатель) по общему правилу предоставляет арендатору (ссудополучателю) документы, подтверждающие расчёт (справку-расчёт, акт о потреблённых коммунальных услугах и т. п.), а также копии первичных учётных документов, выставленных энергосбытовых и ресурсоснабжающих компаний (счета, счета-фактуры, УПД или иные документы).

п.), а также копии первичных учётных документов, выставленных энергосбытовых и ресурсоснабжающих компаний (счета, счета-фактуры, УПД или иные документы).

Коммунальные расходы бюджетное учреждение отразит следующей корреспонденцией счетов:

Дебет 2 401 20 223 Кредит 2 302 23 73Х — отражена стоимость коммунальных

услуг, которые арендатор должен возместить (на основании счетов коммунальщиков).

Доходы от возмещения арендатором коммунальных услуг, предусмотренных заключённым договором, будут отражаться аналогично рассматриваемому выше случаю. Такие доходы подлежат отнесению на ст. 130 «Доходы от оказания платных услуг, компенсаций затрат» аналитической группы подвида доходов бюджетов в увязке с подст. 135 «Доходы по условным арендным платежам» КОСГУ.

Учёт расчётов по указанным операциям также осуществляется с применением счёта 205 35 «Расчёты по условным арендным платежам» (п. 92 Инструкции, утверждённой Приказом Минфина России от 16.12.2010 № 174н (далее – Инструкция № 174н)).

Таким образом, начисление суммы доходов от возмещения коммунальных услуг, а также поступление указанных доходов от арендатора на лицевой счёт учреждения отражаются по дебету счёта 2 205 35 56Х в корреспонденции с кредитом счёта 2 401 10 135 (п. 93 Инструкции № 174н).

Уникальные аналитические материалы СПС КонсультантПлюс помогут вам при возникновении сложных ситуаций.

подробнее

Налоговый учёт

Нормы Налогового кодекса РФ не содержат каких-либо особенностей определения налоговой базы по налогу на прибыль бюджетными учреждениями. В связи с этим такими налогоплательщиками применяются общие нормы учёта доходов и расходов в целях налогообложения. Вместе с тем у бюджетных учреждений налоговую базу по налогу на прибыль формируют доходы, полученные в рамках осуществления приносящей доход деятельности, и расходы, осуществлённые за счёт доходов, полученных от такой деятельности.

Таким образом, суммы, полученные от арендаторов (ссудополучателей) в качестве возмещения коммунальных расходов также учитываются в составе доходов (см. Письмо Минфина России от 28.04.2020 № 03-07-07/34367).

Письмо Минфина России от 28.04.2020 № 03-07-07/34367).

При этом бюджетное учреждение вправе признать обоснованные и документально подтверждённые расходы, напрямую связанные с содержанием передаваемого в аренду или безвозмездное пользование имущества (что следует из п. 1 ст. 252 НК РФ, Письмо Минфина России от 17.04.2019 № 03-03-07/27491).

Если платежи за коммунальные услуги перевыставлены сверх арендной платы (то есть возмещаются на основании отдельного договора) и представляют собой компенсацию затрат собственника, передавшего во временное пользование имущество, то начислять НДС на их стоимость не нужно, поскольку объекта обложения не возникает. Соответственно, счёт-фактуру арендодатель на сумму указанных платежей не составляет ( п. 2 Письма ФНС России от 04.02.2010 № ШС-22-3/86@, Письмо Минфина России от 03.03.2006 № 03-04-15/52).

В такой ситуации входной НДС, предъявленный поставщиками коммунальных услуг, принять к вычету бюджетное учреждение не вправе. Эту сумму налога можно включить в стоимость коммунальных услуг, которая в дальнейшем перевыставляется арендатору (Письмо Минфина России от 03.03.2006 № 03-04-15/52).

Эту сумму налога можно включить в стоимость коммунальных услуг, которая в дальнейшем перевыставляется арендатору (Письмо Минфина России от 03.03.2006 № 03-04-15/52).

Если коммунальные платежи учтены в составе арендной платы, то НДС следует начислить и уплатить с полной суммы арендной платы по договору, включая коммунальные услуги (подп. 1 п. 1 ст. 146, п. 1 ст. 154 НК РФ). Это наиболее простой способ возмещения расходов на коммуналку для целей расчёта НДС. На всю сумму арендной платы бюджетное учреждение выставит арендатору счёт-фактуру. Входной НДС, предъявленный поставщиками коммунальных услуг, учреждение-арендодатель будет вправе принять к вычету в полном размере, в

В справочно-правовой системе КонсультантПлюс вы можете воспользоваться информационным материалом по различным ситуациям по учёту возмещения коммунальных услуг.

{Типовая ситуация: Как учесть стоимость коммунальных услуг, если она включена в арендную плату (для бюджетной организации) (Издательство «Главная книга», 2022) {КонсультантПлюс}}

Готовое решение: По какому КВР и каким статьям аналитической группы подвида доходов бюджетов и КОСГУ отражается возмещение коммунальных услуг при аренде (КонсультантПлюс, 2022) {КонсультантПлюс}

{Типовая ситуация: Как учесть возмещение коммунальных расходов арендатором (для бюджетной организации) (Издательство «Главная книга», 2022) {КонсультантПлюс}}

Готовое решение: Как облагаются НДС коммунальные услуги при аренде помещений (КонсультантПлюс, 2022) {КонсультантПлюс}

Готовое решение: Как учреждению отразить в учёте расчёты по доходам от оказания платных услуг (работ), компенсаций затрат (счёт 0 205 30 000) (КонсультантПлюс, 2022) {КонсультантПлюс}

{Типовая ситуация: Как учитывать в доходах арендную плату (для бюджетной организации) (Издательство «Главная книга», 2022) {КонсультантПлюс}}

С помощью СПС КонсультантПлюс вы будете легко ориентироваться в законодательстве, вовремя отслеживать все изменения.

подробнее

Автор: эксперт-экономист «Что делать Консалт» Ирина Долгова

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г. Контакты редакции: +7 (495) 784-73-75, [email protected]

Определение обязательств по НДС — Выплата и возмещение

Предприятия несут много затрат и расходов сегодня. Очень распространенной практикой является осуществление платежей от имени клиентов и клиентов в рамках деловой операции. В режиме НДС порядок выплаты и возмещения расходов различен. Организации должны иметь правильное понимание концепции и применения режима НДС. Давайте обсудим эти концепции более подробно, чтобы понять последствия НДС.

Выплата:

Если организация производит платеж от имени покупателя или клиента в качестве агента за товары и услуги, полученные от поставщика, и выгода идет непосредственно покупателю или клиенту, то это будет рассматриваться как выплата, когда организация возмещает эти расходы покупателю или клиенту. Такие выплаты расходов не облагаются НДС.

Такие выплаты расходов не облагаются НДС.

Попробуем понять то же самое с помощью иллюстрации:

ABC LLC зарегистрирована в качестве плательщика НДС в Омане и импортирует сырье из Индии через агента по таможенному оформлению XYZ LLC. ООО «XYZ» оплачивает все расходы, связанные с импортом сырья, такие как портовые сборы, таможенные пошлины и транспортные расходы от имени ООО «АВС». Счета за эти услуги выставляются на имя ABC LLC, но оплачиваются клиринговым агентом XYZ LLC.

После завершения таможенного оформления компания XYZ LLC выставит счет компании ABC LLC за все оплаченные ими расходы. Здесь возмещение всех этих расходов рассматривается как выплата, поскольку ООО «XYZ» не осуществляло никаких налогооблагаемых поставок ООО «АВС», а выступало в качестве агента по очистке сырья. Сделка произошла между ООО «АВС» и поставщиком из Индии. Следовательно, выплата, полученная XYZ LLC, не является налогооблагаемой поставкой. Хотя выплаты исключены из расчетов НДС, они должны указываться отдельно в счетах-фактурах.

Очень важно отметить, что, если XYZ LLC уплачивает какой-либо НДС в отношении этих сборов за обслуживание, XYZ LLC не может требовать этого, и это в случае выплаты. Кроме того, ABC LLC также не сможет потребовать возмещения уплаченного входящего НДС, если у них нет действительного счета-фактуры НДС на имя ABC LLC за услуги.

Возмещение:

Когда организация несет непредвиденные расходы при поставке товаров и услуг своему покупателю или клиенту, а затем взимает с них плату; такие расходы не являются расходами. Поскольку эти расходы используются или потребляются поставщиком в процессе поставки товаров и услуг, эти расходы будут рассматриваться как возмещение, и к ним будет применяться НДС.

Например, компания LMN LLC наняла консалтинговую фирму PQR LLC для проведения комплексной проверки. В соответствии с условиями соглашения они согласились, что все наличные расходы, оплаченные PQR LLC, будут возмещены (возмещены) LMN LLC. Поскольку ООО «ЛМН» находится в другом городе, сотрудникам ООО «ПКР» пришлось бронировать перелет и гостиницу в другом городе, пока они не выполнят задание. Позднее PQR LLC включает суммы, уплаченные ими за авиабилеты и гостиницу, в окончательный счет, выставленный LMN LLC, который должен облагаться налогом по ставке 5%.

Поскольку ООО «ЛМН» находится в другом городе, сотрудникам ООО «ПКР» пришлось бронировать перелет и гостиницу в другом городе, пока они не выполнят задание. Позднее PQR LLC включает суммы, уплаченные ими за авиабилеты и гостиницу, в окончательный счет, выставленный LMN LLC, который должен облагаться налогом по ставке 5%.

Сумма, взысканная PQR LLC с LMN LLC, относится к налогооблагаемой поставке, поэтому она будет рассматриваться как возмещение и подчиняться обычным правилам НДС. В случае возмещения, когда НДС взимается ООО «PQR», входной НДС, уплаченный по поставкам, может быть заявлен в декларации по НДС. Кроме того, клиент ООО «ЛМН» также сможет потребовать возмещения НДС, взимаемого с него ООО «ПКИ», если он зарегистрирован в качестве плательщика НДС.

Для юридических лиц в Омане очень важно понимать концепции выплаты и возмещения. Предприятиям рекомендуется немедленно приступить к рассмотрению своих деловых операций с точки зрения выплат и возмещения.

НДС: затраты или выплаты, переданные клиентам

Обзор

Когда вы производите платежи от имени ваших клиентов за товары или услуги, полученные и используемые ими, вы можете рассматривать эти платежи как «выплаты» для целей НДС . Это означает, что вы:

Это означает, что вы:

- не взимаете с них НДС при выставлении счета клиенту

- не может требовать возмещения НДС по ним

Это руководство объясняет, когда:

- вы должны взимать НДС с затрат и расходов, которые вы перекладываете на своих клиентов

- подобные платежи могут рассматриваться как выплаты

Выплаты: расходы, исключаемые из расчетов НДС

Платеж, осуществляемый поставщикам от имени ваших клиентов, называется «выплатой», если вы передаете расходы своим клиентам при выставлении им счета.

Вы можете исключить эти платежи из расчетов НДС, потому что покупатель, а не вы, покупает и получает товары или услуги; вы просто действуете как их агент.

Чтобы рассматривать платеж как выплату, должны выполняться все следующие условия:

- вы заплатили поставщику от имени вашего клиента и действовали в качестве агента вашего клиента

- ваш клиент получил, использовал или получил выгоду от товаров или услуг, за которые вы заплатили от их имени

- оплата товаров или услуг была обязанностью вашего клиента, а не вашей

- у вас было разрешение от вашего клиента сделать платеж

- ваш клиент знал, что товары или услуги были получены от другого поставщика, а не от вас

- вы показываете расходы отдельно в счете-фактуре

- вы сообщаете клиенту точную сумму каждой стоимости, когда выставляете ему счет

- товары и услуги, которые вы оплатили, добавляются к стоимости ваших собственных услуг

Обычно выгодно рассматривать платеж как выплату только в том случае, если поставщик не взимал с него НДС или если ваш клиент не может вернуть НДС.

Что не является выплатой

Существует множество непредвиденных расходов, которые может понести ваш бизнес, которые должны быть включены в расчеты НДС при выставлении счетов клиентам. К ним относятся такие пункты, как дорожные расходы и ваши собственные почтовые расходы и расходы на доставку.

Затраты, которые несет ваша компания при поставке товаров или услуг клиентам, не являются расходами по НДС. Именно вы покупаете товары или услуги для использования в собственном бизнесе.

Вы сами решаете, указывать ли такие расходы в своих счетах-фактурах. Если вы показываете их отдельно при выставлении счетов своим клиентам, они называются «пополнениями», а не выплатами. Вам придется взимать с них НДС независимо от того, заплатили ли вы какой-либо НДС или нет.

Некоторые примеры расходов, которые могут быть пополнены, но не являются выплатами, включают:

- авиабилет, который вы покупаете, чтобы посетить клиента или поехать на работу, если вы оплачиваете стоимость своего клиента, вы должны взимать НДС, потому что рейс был для вас, а не для клиента

- почтовые расходы, которые вы несете, когда отправляете письма своим клиентам, это обычные коммерческие расходы, и вы должны добавить НДС, если вы пополняете их

- комиссия за банковский перевод, уплачиваемая при переводе денег с вашего бизнес-счета на счет клиента — даже несмотря на то, что комиссия банка не облагается НДС, если вы пополняете комиссию, вы должны взимать НДС, потому что это была услуга, оказанная вашему бизнесу, а не вашему клиенту

Отображение выплат и повторных платежей в ваших счетах-фактурах

Если вы исключаете выплаты из расчетов НДС, вы должны указать их отдельно в своих счетах-фактурах.

Пример счета-фактуры, показывающего выплаты и пополнения счета

Консультант по дизайну веб-сайта из Лондона выполняет недельную работу для клиента в Эдинбурге. Консультант посещает помещение клиента в начале недели, чтобы обсудить проект. Консультант также соглашается приобрести пакет хостинга веб-сайта у интернет-провайдера от имени клиента.

Консультант и клиент договариваются о следующих гонорарах:

| Деятельность | Плата |

|---|---|

| Работа консультанта | 2500 фунтов стерлингов плюс НДС |

| Командировочные расходы консультанта | 300 фунтов стерлингов |

| Пакет хостинга веб-сайта, приобретенный от имени клиента | 150 фунтов стерлингов |

Путевые расходы в размере 300 фунтов стерлингов, которые консультант возмещает клиенту, не являются выплатой, поэтому консультант должен вычесть с них НДС. Но стоимость пакета хостинга веб-сайта является выплатой и может быть исключена из расчета НДС, потому что:

Но стоимость пакета хостинга веб-сайта является выплатой и может быть исключена из расчета НДС, потому что:

- приобретено для использования клиентом

- клиент согласился с тем, что консультант организует и оплатит это от его имени — это означает, что консультант согласился действовать в качестве агента клиента

- консультант передал клиенту всю сумму в 150 фунтов стерлингов, ничего не добавляя, отдельной статьей в счете-фактуре

- Клиент обязан оплатить товар

- консультант получил разрешение от своего клиента на осуществление платежа

- клиент знал, что пакет веб-хостинга был от другого поставщика, а не от консультанта

- консультант показал расходы отдельно в счете

- пакет веб-хостинга, оплаченный консультантом, является дополнительным к другим услугам, счет за которые выставляется клиенту

Счет-фактура консультанта своему клиенту за эту работу может включать следующие пункты:

- дизайнерские услуги — 2 500 фунтов стерлингов

- командировочные расходы — 300 фунтов стерлингов

- сумма, с которой уплачивается НДС — 2 800 фунтов стерлингов

- НДС по ставке 20% — 560 фунтов стерлингов

- выплаты — £150

- всего, включая НДС — 3510 фунтов стерлингов

Когда вы можете потребовать возмещения НДС

Если вам пришлось взимать НДС с товаров, за которые вы заплатили, потому что они были поставлены вам, а не вашему клиенту, вы можете потребовать возмещения уплаченного за них НДС. Не имеет значения, переложили ли вы эти расходы на своих клиентов в качестве пополнений. Вам потребуется счет-фактура с НДС для каждого товара, за который вы требуете возмещения НДС.

Не имеет значения, переложили ли вы эти расходы на своих клиентов в качестве пополнений. Вам потребуется счет-фактура с НДС для каждого товара, за который вы требуете возмещения НДС.

Ваш клиент также сможет потребовать возмещения уплаченного вами НДС, если он зарегистрирован как плательщик НДС.

Когда вы не можете потребовать возмещения НДС

Если вы заплатили зарегистрированному плательщику НДС за товары или услуги от имени клиента, возможно, с суммы, которую они взимали, был НДС. Вы не можете потребовать возмещения этого НДС, если товары или услуги были поставлены вашему клиенту, а не вашему предприятию, и вы рассматривали это как выплату для целей НДС, когда выставляли счет своему клиенту и не взимали НДС.

Ваш клиент также может быть не в состоянии потребовать возврата НДС, если у него нет действительного счета-фактуры НДС за товары или услуги.

Какие записи вам необходимо вести для НДС

Если вы передаете какие-либо выплаты своим клиентам и не взимаете с них НДС, вы должны сохранить доказательства, такие как формы заказов и счета-фактуры, чтобы показать, что вы имели право уйти элементы из расчета НДС, когда вы выставляли счета своим клиентам.