Наименование категории товара | Расшифровка (список товаров) |

Продовольствие | Скот и птица, выставленные на продажу в живом весе |

Мясо, мясные изделия, но при условии, что такие продукты не являются деликатесами (в группу исключений попала вырезка, телятина, мясные копчености, колбасы сырокопченые и сыровяленые, фаршированные в/с) | |

Молоко и прочая молочная продукция (сюда относится и мороженое, в том числе фруктовое и с основой изо льда) | |

Процентная ставка НДС 10 применяется к яйцам и яйцепродуктам | |

Растительное масло и жиры животного происхождения (например, маргарин, спред, заменитель молочного жира) | |

Сахар и соль | |

Зерновая продукция (зерно и его отходы, комбикорм) | |

Маслосемена и сырьевой остаток после их переработки | |

Хлеб, прочая хлебобулочная продукция, в том числе сладкая | |

Разные виды круп | |

Мука (все сорта) | |

Макаронные изделия | |

Ставка НДС 10 процентов с 2019 года продолжает применяться к широкому ассортименту морепродуктов, к рыбе (замороженной и живой, за исключением особо ценных пород), к рыбным консервам | |

| Товары, предназначенные для питания отдельных групп населения – детей и лиц с диабетом |

Овощи | |

Детские товары | Детский трикотаж для разных возрастных категорий (верхняя одежда, белье, носки, колготки, трикотажные аксессуары) |

Швейная продукция для всех возрастных групп детей, за исключением изделий из натуральной кожи и меха (в категорию разрешенных входит только овчина и кроличья шерсть) | |

Ставка НДС 10 в 2019 году характерна для операций по продаже детской обуви (при условии, что такие изделия не предназначены для занятий спортом) | |

Кровати и матрацы | |

Коляски | |

Некоторые виды канцтоваров (школьные тетради, пластилин, дневники, счетные палочки, пеналы, альбомы и тетради для черчения, для рисования, обложки, папки для тетрадей, цифро-буквенные изделия) | |

Подгузники | |

Игрушки | |

Периодика и книги | Печатные издания, но при условии, что их содержание не является эротическим, а доля рекламных заметок не превышает отметку 45% от общего объема представленного в журнале материала (публикации должны быть регулярными с периодичностью не реже 1 раза в год, каждому выпуску должен быть присвоен номер) |

Книги, выполняющие образовательную, научную и культурную функцию | |

Медпрепараты, произведенные в России и других странах | Ставка НДС 10 % на медицинские товары в виде лекарственных препаратов и прочей фармацевтической продукции, которая не попадает под освобождение от налогообложения |

Авиаперевозки | Реализация билетов на внутренние авиаперевозки пассажиров с багажом или без него |

Перечень товаров, облагаемых НДС по ставке 10 процентов

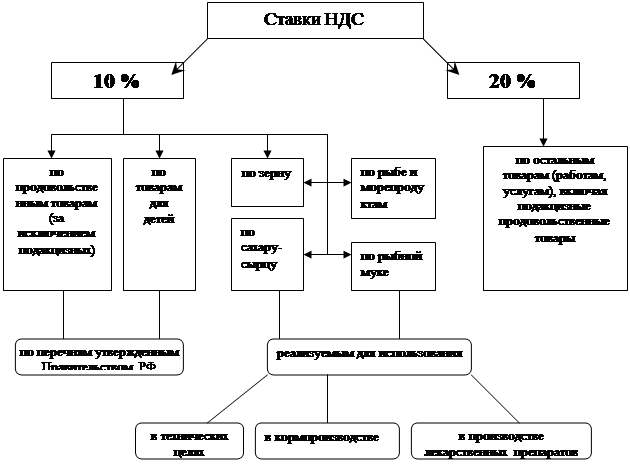

По НДС установлены три основных тарифа — 20, 10 и 0 процентов, а также расчетные тарифы 10/110, 20/120 и 16,67 процента.

Применение ставки зависит от вида продукции или услуги, которую вы реализуете. Ставка 20 процентов применяется к большинству операций: это продажа, передача прав. До 2019 года она составляла 18 процентов. В связи с этим операции, которые ранее облагались по тарифу 18 процентов, с 01.01.2019 следует облагать по тарифу 20 процентов.

Применение ставки зависит от вида продукции или услуги, которую вы реализуете. Ставка 20 процентов применяется к большинству операций: это продажа, передача прав. До 2019 года она составляла 18 процентов. В связи с этим операции, которые ранее облагались по тарифу 18 процентов, с 01.01.2019 следует облагать по тарифу 20 процентов.Ставку 10 процентов можно назвать пониженной. Она используется при ввозе и реализации общезначимых хозтоваров, а также при реализации отдельных услуг.

Нулевой тариф указан для операций экспорта и перевозки. Таким способом государство стимулирует российских производителей выпускать промтовары на экспорт.

Тариф НДС 10 процентов применяется при ввозе в РФ и реализации на ее территории ограниченного круга социально значимых хозтоваров. Их перечень установлен пунктом 2 ст. 164 НК РФ. А в списках, утвержденных Правительством РФ, содержатся конкретные наименования товаров и коды их видов.

Если наименование и код вашей продукции совпадают с указанными в перечне, применяется 10 процентов (письма Минфина РФ от 30.12.2020 № 03-07-07/116034, от 07.04.2020 № 03-07-07/27433, от 30.04.2019 № 03-07-07/31880). Поэтому прежде чем применить эту ставку, убедитесь, что ваши промтовары включены в данные перечни.

Кроме того, до 31 декабря 2021 года включительно 10-процентный НДС применяется также при реализации услуг по внутренним воздушным перевозкам пассажиров и багажа (кроме услуг, указанных в пп. 4.1

Итак, обратимся к Налоговому кодексу. Тариф НДС 10 процентов применяется при реализации следующих категорий промтоваров (п. 2 ст. 164 НК РФ).

- Продукты из подпункта 1 п. 2 ст. 164 НК РФ — это мясная и молочная продукция, крупы, макаронные изделия, продукты для детей и здорового питания.

- Образовательные, культурные, научные книги и журналы, которые выходят с определенной периодичностью. Чтобы отнести периодику к этой категории, книги или журналы должны выпускаться не реже одного раза в год (пп. 3 п. 2 ст. 164 НК РФ). Кроме того, право на ставку НДС 10 процентов должно подтвердить Минцифры специальной справкой (Постановление Правительства РФ от 23.01.2003 № 41, п. 2 Указа Президента РФ от 20.11.2020 № 719). Журналы и книги не облагаются 10-процентной ставкой, если объем страниц рекламного или эротического характера в них более 45 процентов (пп. 3 п. 2 ст. 164 НК РФ).

- Детская продукция из подпункта 2 п. 2 ст. 164 НК РФ — это детская одежда, обувь, игрушки.

- Некоторые иностранные и российские медтовары из пп. 4 п. 2 ст. 164 НК РФ. Это товары как отечественного, так и зарубежного производства: лекарства, медицинские изделия (кроме совсем освобожденных от НДС).

- Авиаперевозки пассажиров и багажа внутри РФ.

Это лишь краткое общее описание льготных промтоваров. Конкретные списки товаров, облагаемых по 10-процентному НДС, утверждены постановлениями Правительства РФ. Именно в этих перечнях следует проверять товар по ОКПД или ТН ВЭД на соответствие льготной ставке НДС. Об этих постановлениях мы расскажем далее.

Применение налоговой ставки НДС c 01.01.2019

Федеральная налоговая служба в связи со вступлением в силу Федерального закона от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» (далее — Федеральный закон № 303-ФЗ), сообщает следующее.

1. Общий порядок применения с 01.01.2019 налоговой ставки по налогу на добавленную стоимость в размере 20 процентов.

Согласно подпункту «в» пункта 3 статьи 1 Федерального закона № 303-ФЗ с 1 января 2019 года в отношении товаров (работ, услуг), имущественных прав, указанных в пункте 3 статьи 164 Налогового кодекса Российской Федерации (далее-Кодекс), налоговая ставка по налогу на добавленную стоимость (далее – НДС) установлена в размере 20 процентов.

Пунктом 4 статьи 5 Федерального закона от 03.08.2018 № 303-ФЗ предусмотрено, что налоговая ставка по НДС в размере 20 процентов применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года.

При этом исключений по товарам (работам, услугам), имущественным правам, реализуемым по договорам, заключенным до вступления в силу Федерального закона № 303-ФЗ, и имеющим длящийся характер с переходом на 2019 и последующие годы, указанным Федеральным законом не предусмотрено.

При этом на основании пункта 1 статьи 168 Кодекса продавец дополнительно к цене отгружаемых начиная с 01.01.2019 товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав сумму налога, исчисленную по налоговой ставке в размере 20 процентов.

В этой связи внесение изменений в договор в части изменения размера ставки НДС не требуется. Вместе с тем, стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав в связи с изменением налоговой ставки по НДС.

1.1. Применение налоговой ставки НДС при отгрузке товаров (работ, услуг), имущественных прав с 01.01.2019 в счет оплаты, частичной оплаты, полученной до 01.01.2019.

При получении до 01.01.2019 оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав с 01.01.2019 исчисление НДС с оплаты, частичной оплаты на основании пункта 4 статьи 164 Кодекса производится по налоговой ставке в размере 18/118 процента.

При отгрузке с 01.01.2019 вышеуказанных товаров (работ, услуг), имущественных прав в счет поступившей ранее оплаты, частичной оплаты, налогообложение НДС производится по налоговой ставке в размере 20 процентов (пункт 3 статьи 164 Кодекса (в редакции, действующей с 01.01.2019).

На основании пункта 8 статьи 171 Кодекса суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг), имущественных прав, подлежат вычетам в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

Учитывая изложенное, вычеты сумм НДС, исчисленных по налоговой ставке в размере 18/118 процента с оплаты, частичной оплаты, полученной до 01.01.2019 в счет предстоящих поставок товаров (работ, услуг), имущественных прав, производятся продавцом с даты отгрузки этих товаров (работ, услуг), имущественных прав в размере налога, ранее исчисленного по налоговой ставке 18/118 процента в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

При этом суммы налога, принятые к вычету покупателем при перечислении продавцу до 01.01.2019 сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав, подлежат восстановлению покупателем в соответствии с подпунктом 3 пункта 3 статьи 170 Кодекса. Восстановление сумм налога производится в размере налога, исчисленного исходя из налоговой ставки 18/118 процента.

В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем с 01.01.2019, то такую доплату не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120, а следует рассматривать в качестве доплаты суммы налога. В этой связи, продавцу при получении доплаты налога следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118 процента, и показателем суммы налога, рассчитанной с учетом размера доплаты налога (пример 1).

В случае, если доплата НДС в размере 2-х процентных пунктов осуществляется с 01.01.2019 лицами, не являющимися налогоплательщиками НДС, и (или) налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляются, то отражение в книге продаж сумм доплаты налога осуществляется на основании отдельного корректировочного документа, содержащего суммарные (сводные) данные о всех случаях доплат налога, полученных продавцом от указанных лиц в течение календарного месяца (квартала) независимо от показаний контрольно-кассовой техники.

В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем до 31.12.2018 включительно, то в связи с отсутствием оснований в 2018 году рассматривать указанную доплату в качестве доплаты суммы НДС в размере 2-х процентных пунктов (поскольку действующая ставка НДС в 2018 году – 18%), такую доплату следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 18/118. В этой связи, продавцу при получении доплаты налога возможно выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного при получении оплаты, частичной оплаты с применением ставки в размере 18/118 процента, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением налоговой ставки в размере 18/118 процента (пример 2).

Таким образом, в указанных случаях, если продавцом получена доплата НДС в размере 2-х процентных пунктов, и, соответственно, выставлены корректировочные счета-фактуры, то при отгрузке товаров (работ, услуг), имущественных прав начиная с 01.01.2019 исчисление НДС производится по налоговой ставке в размере 20 процентов, а сумма НДС, исчисленная на основании вышеуказанных корректировочных счетов-фактур, подлежит вычету с даты отгрузки указанных товаров (работ, услуг), имущественных прав в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

Налогоплательщик вправе также составить единый корректировочный счет-фактуру к двум и более счетам-фактурам, составленным этим налогоплательщиком ранее.

Порядок заполнения показателей корректировочного счета-фактуры приведен в приложении к настоящему письму.

Разница между суммами налога, указанная в корректировочных счетах-фактурах, отражается по строке 070 в графе 5 налоговой декларации по НДС и подлежит учету при расчете общей суммы налога, исчисленной по итогам налогового периода. При этом по строке 070 в графе 3 налоговой декларации по НДС указывается цифра «0» (ноль).

В случае, если до 01.01.2019 налогоплательщиком получена оплата, частичная оплата с учетом налога, исчисленного исходя из налоговой ставки 20 процентов, в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав с указанной даты, то исчисление НДС с оплаты, частичной оплаты на основании пункта 4 статьи 164 Кодекса производится по налоговой ставке в размере 18/118 процента. В этом случае корректировочные счета-фактуры не составляются. При отгрузке указанных товаров (работ, услуг), имущественных прав начиная с 01.01.2019, исчисление НДС производится по налоговой ставке 20 процентов.

1.2. Применение налоговой ставки НДС при изменении с 01.01.2019 стоимости товаров (работ, услуг), имущественных прав, отгруженных до 01.01.2019.

В соответствии с пунктом 3 статьи 168 Кодекса при изменении стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав, продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, указанных в пункте 10 статьи 172 Кодекса.

Согласно подпунктам 10 и 11 пункта 5.2 статьи 169 Кодекса в корректировочном счете-фактуре, выставляемом при изменении стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, указываются, в том числе, налоговая ставка и сумма налога, определяемая до и после изменения стоимости отгруженных товаров (работ, услуг), переданных имущественных прав.

Учитывая изложенное, в том случае, если товары (работы, услуги), имущественные права отгружены (переданы) до 01.01.2019, то при изменении их стоимости в сторону увеличения или уменьшения с 01.01.2019, применяется налоговая ставка, действовавшая на дату отгрузки (передачи), в связи с чем в графе 7 корректировочного счета-фактуры указывается та налоговая ставка по НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура.

1.3. Применение налоговой ставки НДС при исправлении счета-фактуры, в отношении товаров (работ, услуг), имущественных прав, отгруженных до 01.01.2019.

Согласно пункту 7 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — постановление Правительства РФ № 1137), исправления в счета-фактуры вносятся продавцом путем составления новых экземпляров счетов-фактур в соответствии с указанным документом.

В новом экземпляре счета-фактуры не допускается изменение показателей (номера и даты), указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления.

В связи с этим в случае внесения исправлений в счет-фактуру, выставленный при отгрузке товаров (работ, услуг), передаче имущественных прав до 01.01.2019, в графе 7 исправленного счета-фактуры указывается налоговая ставка, действовавшая на дату отгрузки указанных товаров (работ, услуг), переданных имущественных прав и отраженная в графе 7 счета-фактуры, выставленного при отгрузке этих товаров (работ, услуг), имущественных прав.

1.4. Применение налоговой ставки НДС при возврате товаров с 01.01.2019.

Применение НДС продавцом

В соответствии с пунктом 5 статьи 171 Кодекса вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них.

Согласно пункту 4 статьи 172 Кодекса вычеты указанных сумм налога производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее одного года с момента возврата или отказа.

На основании положений пункта 13 статьи 171 и пункта 10 статьи 172 Кодекса при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества отгруженных товаров, основанием для принятия к вычету НДС у продавца является выставленный продавцом корректировочный счет-фактура.

В связи с изложенным, при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями рекомендуется продавцу выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

При этом, если в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, указана налоговая ставка 18 процентов, то в графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18 процентов.

При возврате с 01.01.2019 товаров, оплаченных лицами, не являющимися налогоплательщиками НДС, и (или) налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляются, и отгруженных (переданных) указанным лицам до 01.01.2019, в книге покупок регистрируется корректировочный документ, содержащий суммарные (сводные) данные по операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний контрольно-кассовой техники.

Применение НДС покупателем

В силу пункта 1 статьи 172 Кодекса вычеты сумм НДС, предъявленные продавцом покупателю при приобретении им товаров, производятся на основании счетов-фактур, выставленных продавцами при отгрузке указанных товаров, после принятия этих товаров на учет и при наличии соответствующих первичных документов.

Согласно подпункту 4 пункта 3 статьи 170 Кодекса суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам в порядке, предусмотренном главой 21 Кодекса, подлежат восстановлению налогоплательщиком в случае изменения стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав.

Учитывая изложенное, в случае, если покупатель принял к вычету предъявленные ему суммы налога по принятым им на учет товарам, то восстановление сумм НДС согласно подпункту 4 пункта 3 статьи 170 Кодекса производится покупателем на основании корректировочного счета-фактуры, полученного от продавца, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

2. Особенности применения с 01.01.2019 налоговой ставки по НДС отдельными категориями налогоплательщиков.

2.1. Налоговые агенты, указанные в статье 161 Кодекса.

Согласно положениям пунктов 1 и 2 статьи 161 Кодекса при реализации налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах, товаров (работ, услуг), местом реализации которых признается территория Российской Федерации, налоговая база определяется как сумма дохода от реализации этих товаров (работ, услуг) с учетом НДС, который исчисляется и уплачивается в бюджет налоговым агентом, приобретающим данные товары (работы, услуги) у иностранного лица.

В соответствии с абзацем вторым пункта 4 статьи 174 Кодекса в случаях реализации работ (услуг), местом реализации которых является территория Российской Федерации, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, уплата налога производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам.

Таким образом, исчисление суммы налога налоговым агентом, указанным в пункте 2 статьи 161 Кодекса, производится при оплате товаров (работ, услуг), т.е. либо в момент перечисления предварительной оплаты либо в момент оплаты принятых на учет товаров (работ, услуг).

При отгрузке товаров (работ, услуг) в счет оплаты, ранее перечисленной налоговым агентом, указанным в пункте 2 статьи 161 Кодекса, момент определения налоговой базы у такого налогового агента не возникает.

Учитывая изложенное, если оплата в счет предстоящих поставок товаров (работ, услуг), отгружаемых с 01.01.2019, перечислена иностранному лицу, не состоящему на учете в налоговых органах, до 01.01.2019, то исчисление НДС налоговым агентом производится на дату перечисления указанной оплаты с применением налоговой ставки 18/118 процента. При отгрузке указанных товаров (работ, услуг) в счет перечисленной ранее оплаты исчисление НДС налоговым агентом не производится.

Если оплата за товары (работы, услуги), отгруженные до 01.01.2019, производится налоговым агентом с 01.01.2019, то учитывая, что налоговая ставка по НДС в размере 20 процентов применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года, исчисление НДС производится налоговым агентом с применением налоговой ставки 18/118 процентов (пункт 4 статьи 164 Кодекса).

Аналогичный порядок исчисления НДС производится налоговым агентом, указанным в пункте 3 статьи 161 Кодекса.

Одновременно обращаем внимание на то, что налоговые агенты, указанные в пунктах 4, 5, 5.1 и 8 статьи 161 Кодекса, исчисление НДС в переходный период производят в порядке, указанном в пунктах 1, 1.1 — 1.4 настоящего письма.

2.2 Иностранные организации, указанные в статье 174.2 Кодекса.

Согласно пункту 3 статьи 174.2 Кодекса (в редакции Федерального закона от 27.11.2017 № 335-ФЗ) иностранные организации, оказывающие услуги в электронной форме, указанные в пункте 1 данной статьи, местом реализации которых признается территория Российской Федерации, производят исчисление и уплату налога, если обязанность по уплате налога в отношении операций по реализации указанных услуг не возложена в соответствии с указанной статьей на налогового агента, то есть иностранную организацию-посредника, осуществляющую предпринимательскую деятельность с участием в расчетах непосредственно с покупателями услуг на основании договоров поручения, договоров комиссии, агентских договоров или иных аналогичных договоров с иностранными организациями. При этом пункт 9 статьи 174.2 Кодекса утрачивает силу.

Вышеуказанные нормы вступают в силу с 1 января 2019 года.

Таким образом, при оказании начиная с 1 января 2019 года иностранными организациями услуг в электронной форме, указанных в пункте 1 статьи 174.2 Кодекса, местом реализации которых признается территория Российской Федерации, обязанность по исчислению и уплате НДС в бюджет возлагается на иностранную организацию, независимо от того, кто является покупателем этих услуг, физическое или юридическое лицо.

В соответствии с пунктом 2 статьи 174.2 Кодекса при оказании иностранными организациями услуг в электронной форме, указанных в пункте 1 настоящей статьи, местом реализации которых признается территория Российской Федерации (за исключением оказания таких услуг через обособленное подразделение иностранной организации, расположенное на территории Российской Федерации), налоговая база определяется как стоимость услуг с учетом суммы налога, исчисленная исходя из фактических цен их реализации. При этом моментом определения налоговой базы является последний день налогового периода, в котором поступила оплата (частичная оплата) таких услуг (пункт 4 статьи 174.2 Кодекса).

На основании пункта 5 статьи 174.2 Кодекса (в редакции Федерального закона от 03.08.2018 № 303-ФЗ) сумма налога исчисляется иностранными организациями, подлежащими постановке на учет в налоговых органах в соответствии с пунктом 4.6 статьи 83 Кодекса, и определяется как соответствующая расчетной налоговой ставке в размере 16,67 процента процентная доля налоговой базы.

Учитывая изложенное, в случае, если при оказании иностранными организациями услуг в электронной форме оплата (частичная оплата) за эти услуги поступила начиная с 01.01.2019, то налогообложение таких услуг производится иностранными организациями с учетом следующих особенностей:

если услуги в электронной форме оказаны до 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 15,25 процента.

если услуги в электронной форме оказаны начиная с 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 16,67 процента.

В случае, если оплата (частичная оплата) получена иностранными организациями до 01.01.2019 в счет оказания услуг в электронной форме начиная с указанной даты, исчисление НДС иностранными организациями не производится. В этом случае обязанности по исчислению и уплате в бюджет НДС возлагаются на покупателя — организацию (индивидуального предпринимателя), являющуюся налоговым агентом (пункт 9 статьи 174.2 Кодекса).

Настоящее письмо согласовано с Минфином России.

НДС. Налоговые ставки НДС. Правила уплаты

Среди многообразия налогов и сборов, предназначенных для обязательного исчисления субъектами хозяйственной деятельности, НДС занимает особенное место. Специфика этого налога состоит и в сложности его правильного расчета, и в неоднозначности трактовки положений главы 21 Налогового кодекса, подвергающейся регулярным изменениям.

За 25 лет, прошедших после введения Закона «О налоге на добавленную стоимость», многие правовые нормы, касающиеся НДС, подвергались серьезному пересмотру.

Но на протяжении последних 10 лет стабильными остаются действующие ставки налога, перечисленные в 164 статье НК РФ.

На заметку! Рассчитать сумму налога можно на специальном калькуляторе НДС.

Когда и у кого возникает обязанность уплаты НДС

Определения, которые дает НК РФ, фиксируют непременное участие в формировании бюджета за счет НДС в конкретных ситуациях:

- оказание услуг, продажа/передача товара или права на пользование активами в рамках заключенного в любой форме соглашения;

- выполнение строительных, монтажных или приравненных к ним работ;

- перечисленные выше работы, услуги или передача ценностей для персонального использования;

- ввоз из-за границы товаров или изделий.

Субъектами для обязательной уплаты НДС являются:

- организации либо ИП, занимающиеся коммерцией или производством, применяющие ОСНО;

- некоммерческие фирмы – в случае реализации прав на имущество;

- банковские и страховые структуры;

- обособленные подразделения и филиалы организаций, проводящие реализацию услуг или продукции;

- таможенные посредники.

Зачем нужен НДС

Само наименование налога подразумевает, что в бюджет изымается доля от добавленной стоимости, возникающая на всех этапах реализации собственной продукции, закупленных для перепродажи товаров или оказанных услуг. Так реализуется основная функция НДС – фискальная.

Если проследить цепочку от производителя товара до его конечного покупателя, то окажется, что процесс перекладывания налога закончится только в момент приобретения товара потребителем, оказавшимся последним в этой схеме. Регулирующая функция НДС проявляется в формировании потребительского рынка, поскольку реальным плательщиком налога выступает не ООО или ИП, а живой покупатель.

НДС как регулятор рынка потребления, не может быть слишком высоким, поскольку в этом случае из-за чрезвычайно высокой цены спрос на товары и услуги будет падать. Этот фактор неизменно приведет к ослаблению экономического положения как отдельных субъектов предпринимательства, так и отраслей в целом.

Ставки НДС

Ст. 164 НК РФ определила применение нескольких процентных ставок налога – 0%, 18% и 10%. Закон четко прописал случаи возможного применения той или иной налоговой ставки. Помимо этого, налоговое законодательство оговаривает обстоятельства, когда сумма НДС исчисляется расчетным путем.

Когда НДС – 0%?

Обложение налогом по нулевой ставке предусмотрено для ООО или ИП, занимающихся четко определенными видами деятельности:

- передача энергоресурсов за пределы России;

- международные перевозки грузов и пассажиров с багажом;

- транспортирование газа и нефти;

- переправление пассажиров и грузов в железнодорожных вагонах, находящихся на балансе организации;

- услуги, оказываемые водными видами транспорта;

- работы, связанные с космической деятельностью;

- авиаперевозки людей и багажа в Крым и Севастополь в период с марта по декабрь;

- перемещение товаров через российскую границу.

Важно: Для правомерного использования нулевой ставки НДС должен составляться договор транспортной экспедиции вместо стандартного соглашения о перевозке товаров.

Налоговые органы дают возможность субъектам, которые в декларациях указали выручку от льготных таможенных операций по ставке 0%, в течение полугода подтвердить свое право соответствующими документами. К ним относятся:

- ксерокопии контрактов с иностранными партнерами;

- товарные или грузосопроводительные накладные;

- реестр таможенных деклараций либо отдельные декларации.

Полугодовой период для сбора подтверждающих документов начинает свой отсчет с момента, когда груз пересекает границу и на сопроводительных бумагах ставится соответствующая пометка.

Если налогоплательщик не предоставит в налоговую структуру установленный пакет документов, то выручка от оказания международных транспортных услуг будет облагаться по стандартной ставке в 18%.

Варианты использования пониженной ставки в 10%

10%-ная налоговая ставка по НДС используется в тех случаях, когда продаже подлежат строго определенные товарные категории социальной направленности и лишь один вид услуг – авиаперевозки по территории страны.

НК разрешает применение сниженной налоговой ставки по НДС при реализационных операциях со следующей продукцией:

- продовольственная группа товаров, исключая деликатесные продукты;

- подкатегория детских товаров, кроме обуви для занятий спортом;

- канцтовары школьного предназначения;

- периодическая пресса, учебники и научная литература;

- товары, имеющие отношение к медицине.

Именно вопрос правомочности отнесения к льготной группе со сниженной ставкой НДС вызывает наибольшее количество вопросов у налогоплательщиков и у фискальных органов.

Как проверить законность 10%-ной ставки НДС

Если товар приобретается для перепродажи, то вопросов с возможность применения пониженной ставки НДС, как правило, не возникает. Вся продукция поступает по сопроводительным документам, в том числе и по счетам-фактурам, где указана применяемая ставка налогообложения.

Сложнее обстоит дело, когда ООО или ИП самостоятельно производит товарную продукцию, которая по формальным признакам подпадает под льготное обложение НДС. В таких ситуациях целесообразно придерживаться нормативной документации – перечней товарных кодов, установленных соответствующими Постановлениями Правительства в последней редакции.

В этих реестрах указываются коды и наименования товарных групп из льготного списка налогообложения. Код ОКП подбирается в Общероссийском классификаторе и подтверждается сертификатом или декларацией соответствия.

Следует знать: Если производитель не может найти в перечне кодов реализуемый товар, то разумнее будет указать общую ставку НДС – 18%. В противном случае есть риск доначисления налога при проведении проверки фискальными органами.

Когда налоговая инспекция может отказать в применении льготной ставки НДС

При реализации комплектов, в которых содержатся группы товаров с различающейся ставкой НДС, применение пониженного процента может привести к возникновению обоснованных претензий со стороны налогового органа.

Пример 1

Для повышения продаж торгующие организации нередко используют схему продаж самостоятельно скомплектованных наборов, где товары облагаются НДС по различным ставкам. К примеру, накануне новогодних каникул в продаже появляется огромное количество детских подарков, в которых соседствуют конфеты и игрушки. Кондитерские изделия (конфеты) подлежат налогообложению НДС в размере 18%, а детские игрушки относятся к льготной группе товаров.

Использование 10%-ной ставки НДС на подарочный новогодний набор при формировании цены Минфин и ФНС относит к неправомерному действию, поскольку в перечне кодов Правительства РФ № 597 от 18/06/2012 не содержится подобная позиция.

Аналогичная ситуация может возникнуть, например, при продаже специализированных журналов с предоставлением дополнительной услуги – доступа к веб-ресурсу или электронному носителю. Применять ставку в 10%, которой облагается печатная продукция, в этом случае можно только непосредственно к журналу. Услуга виртуального информационного издания должна облагаться по стандартной ставке в 18%.

Имейте в виду! Чтобы избежать налоговых претензий при продаже наборов с разными процентными ставками НДС целесообразно в документах и на ценнике указывать отдельные товарные позиции, входящие в комплект.

Пример 2

Реализация хлебобулочных изделий производится с использованием сниженной ставки НДС 10%. При обновлении номенклатуры выпускаемой продукции следует осторожно относиться к наименованию новых изделий. Например, термин «пицца» отсутствует в перечне ОКП, поэтому, несмотря на фактическое соответствие букве закона, по формальным причинам производитель при продаже пиццы должен применять ставку в 18%.

Вывод: Выбирать наименование для новой продукции, для которой планируется применение льготной ставки НДС, целесообразно, максимально приближаясь к терминам, используемым в нормативных документах – перечнях ОКП, утвержденных Правительством РФ.

Простые названия не дадут оснований налоговым органам отказать в использовании пониженной налоговой ставки.

Как правильно применять расчетную ставку НДС

Использование расчетной ставки НДС – 18%/118% или 10%/110% – оговаривается в ст.164 п.4 НК РФ и допускается в следующих ситуациях:

- при выставлении счета-фактуры на полученную предварительную оплату;

- при исчислении НДС налоговым агентом;

- при использовании договора цессии (уступки денежных требований).

Расчет предполагает, что в сумме полученного аванса или принимаемого денежного требовании уже заложена сумма налога, которую следует вычислить путем простых арифметических действий.

Самым частым вариантом вычленения суммы НДС является составление счета-фактуры на полученный аванс.

Как не переплатить НДС с аванса

При выставлении счета-фактуры на предоплату, полученную в счет поставки товаров, облагаемых по разным ставкам (10% и 18%) налоговое ведомство настаивает на применении максимальной ставки – 18%/118%. Однако ООО или ИП не всегда заранее знает точный перечень товаров, который будет отгружаться в счет поступившего аванса.

В силу этого нередко возникает переплата по НДС, вернуть которую проблематично.

Право на вычет при поставке товара по ставке 10% чаще всего не будет одобрено налоговой инспекцией, поэтому налогоплательщику имеет смысл заранее отстаивать свою правду в судебном процессе. Надо сказать, что Арбитражные суда при рассмотрении подобных исков встают на сторону предприятия.

Важно знать: При реализации товара по разным ставкам НДС желательно в счетах на предоплату (или спецификации к договору поставки) группировать товары с одинаковой ставкой НДС.

Тогда налогоплательщик может на законных основаниях предъявлять налоговый вычет по соответствующей ставке, не прибегая к суду.

Ошибочное применение ставки НДС чревато для налогоплательщика доначислением налога и предъявлением существенных штрафов и пени.

Поскольку налоговое законодательство перманентно меняется, необходимо постоянно следить за нововведениями, касающимися НДС.

ставка и размер его в 2021 году

Сегодня налог на добавленную стоимость (НДС) есть в 137 странах мира, в том числе и в США. Что подразумевает собой НДС? НДС подразумевает собой дополнительную плату за товар, например, товар стоит 100 долларов без учёта налога, а если брать товар с учётом НДС, то его стоимость будет равна приблизительно 103 долларам.

Сто долларов получает продавец товара, а 3 доллара получает государство в качестве налогового сбора. В США НДС чаще всего называют налогом с продаж.

Вернуться к оглавлениюСодержание материала

Какая процентная ставка НДС в США

Формально в США и в Австралии отсутствует налог на добавочную стоимость, вместо него в Штатах очень сильно распространён налог с продаж. Процентная ставка такого налога может зависеть от следующих факторов:

- Штат. Если учесть, что в каждом штате действуют свои законы и порядки, которые не противоречат Конституции, то и налоги, соответственно, везде платят по-разному. Например, в Айове налог с продажи кукурузы будет небольшим (Айова – ведущий сельскохозяйственный штат страны), да и сама кукуруза будет стоить недорого, в штате Нью-Йорк партия кукурузы будет облагаться более крупным налогом.

- Распространённость продукции. Если в США тот или иной продукт не имеет широкого распространения, то он будет облагаться довольно крупным налогом с продаж.

- Ввезён ли товар из-за границы или был произведён на территории Америки. Если товар импортный, то налог с его продажи будет выше.

Средняя процентная ставка для НДС по всей стране составляет 2–15%. Также стоит учесть, что в США, в отличие от РФ, налог не включают в цену товара, налог необходимо будет оплатить только после покупки, когда его рассчитают на кассе, что не очень удобно. Помимо налога с продажи, который установил штат, может взиматься также налог с продажи, который установил город.

Вернуться к оглавлениюНапример, в штате Нью-Йорк НДС равен 4% без учёта городского налога, однако если учесть ещё и городской налог с продажи, то это выйдет 9–11%.

Что облагается налогом

Налогом с продаж в США облагается тот товар, который был продан магазином, находящемся в штате покупателя. Также не стоит забывать, что в каждом штате разная налоговая ставка на тот или иной продукт.

Например, вы покупаете тостер в сети магазинов Best Buy за 100 долларов, магазин находится в штате Коннектикут, итого вы отдадите 100 долларов за тостер и 6.35 доллара в виде налога с продаж, в общей сумме выходит 106.35 долларов.

Если вы купите тот же тостер в одном из магазинов Best Buy, но уже в Аризоне, то окончательная цена тостер будет составлять около 111 долларов, так как Аризона – это сельскохозяйственный штат.

Однако при покупке через интернет у вас появляется некоторый шанс обойти налог с продаж. В качестве примера снова возьмём тостер за 100 долларов. Предположим, вы решили купить этот тостер в знаменитом китайском интернет-магазине Aliexpress.

Если Aliexpress не имеет своего физического магазина или филиала в вашем штате, то НДС вам платить не придётся, но вы заплатите таможенный налог, так как товар идёт из Китая (размер таможенного налога зависит от штата).

Официально в США облагается налогом любой продукт, который был продан физическим магазином в определённом штате или был продан через интернет-магазин, имеющем свой филиал в штате покупателя.

Однако в некоторых штатах есть исключения. Например, в штате Джерси НДС не берётся за продажу детской одежды и продукты питания, которые были произведены на территории штата, на все остальные товары действует подоходный налог в 3–5%.

Вернуться к оглавлениюКак не платить НДС в США

Американская система налогообложения известна на весь мир тем, что процент тех, кто не платит налоги там самый низкий. В основном такие показатели достигнуты благодаря тому, что за неуплату годового подоходного налога предусмотрен штраф размером в ваш доход за год, вы попросту останетесь без денег.

Однако налог с продаж входит в некоторое исключение и за уклонение от его уплаты вам по закону могут только не продать товар, но не более.

Конечно, полностью избежать уплаты данного налога не получится, так как вы будете покупать в физических магазинах продукты, лекарства, одежду, средства личной гигиены, но расходы можно будет заметно сократить. Самый распространённый способ – это совершать покупки через интернет. Однако не на всех торговых площадках отсутствует НДС, поэтому придётся выбирать подходящий интернет-магазин.

Многие американцы отдают предпочтение Amazon, eBay и им подобным, так как там не нужно платить налог с продажи и не требуется платить таможенные налоги.

Если часто совершать дорогие покупки в США, например, стоимостью выше 500 долларов, то налог будет ощутимо бить по карману. Как сократить расходы на покупку товаров первой необходимости (одежды, продуктов, лекарств), которые не так просто купить через интернет?

На сегодня вам всё равно во многих штатах придётся платить налог НДС за данные товары. Однако стоит учесть, что если вы будете закупаться в небольших частных магазинах и супермаркетах, то меньше переплатите за товар по процентам.

Именно поэтому многие чрезмерно бережливые американцы постоянно закупаются в небольших лавочках и магазинчиках.

Если же вы предпочитаете маленьким магазинам крупные торговые центры и гипермаркеты больших торговых сетей, то налог вам придётся платить в любом случае. Магазины крупных торговых сетей пользуются среди экономных американцев большой популярностью. Покупая здесь, вы тоже сможете сэкономить благодаря тому, что в таких магазинах почти каждый день устраиваются огромные акции и скидки.

Скачивайте приложение USAPROSTO RU в Google Play Маркет и оставайтесь в курсе последних новостей о США и странах Европы https://play.google.com/store/apps/details?id=com.wUSAPROSTORU_14449405

Как изменяется ставка НДС в документах

С 01.01.2019 реализация товаров (работ, услуг) облагается НДС по ставке 20%. После этой даты товарные накладные, акты и счета-фактуры должны содержать ставку НДС 20%, а не 18%. С переходом на новый НДС в программе поменялся алгоритм заполнения ставки налога в документах.

Из статьи вы узнаете:

- какие изменения произошли в программе при переходе на новую ставку НДС;

- какие неприятности могут поджидать пользователей, работающих с внешними отчетами, обработками и печатными формами в 1С при переходе на новую ставку НДС;

- каким образом в настоящее время реализовано заполнение ставки НДС в документах.

Ставка НДС из карточки номенклатуры

В соответствии Федеральным законом от 03.08.2018 N 303-ФЗ с 01.01.2019 вместо ставки НДС 18% применяться ставка 20%. Новая ставка НДС будет действовать в отношении товаров (работ, услуг, имущественных прав), облагаемых ранее по ставке 18%.

До обновления на редакцию 3.0.67 ставка НДС устанавливалась в документах автоматически из данных карточки номенклатуры. PDF

Реализуя переход на новую ставку, разработчики в справочник Номенклатура: PDF

- добавили новый реквизит Вид ставки НДС;

- пометили как неиспользуемый старый реквизит Ставка НДС.

В карточке номенклатуры старый реквизит скрыт, а новый показывается на его месте, поэтому кажется, что в форме заполнения ничего не поменялось. Но это обманчивое впечатление.

Получите понятные самоучители 2021 по 1С бесплатно:

Пользователи, которые имеют внешние отчеты, обработки или печатные формы, обращающиеся к старому реквизиту Ставка НДС справочника номенклатура, получат ошибку при запуске.

Программистам придется исправлять программный код внешних отчетов, обработок и печатных форм в этих случаях.

Для каких целей разработчики ввели новый реквизит по ставке НДС в справочник номенклатуры? Использование нового реквизита Вид ставки НДС позволило сохранить историю ставки до изменения.

В результате:

- Если в программе оформляются документы за период до 01.01.2019, ставка проставляется из старого реквизита номенклатуры: например, 18%, несмотря на то, что в карточке номенклатуры процентная ставка НДС уже стоит 20%. PDF

- Для документов с 01.01.2019 — ставка проставляется та, что указана в новом реквизите карточки номенклатуры, т. е. 20%.

Ставку НДС для уже введенных данных в справочник номенклатуры пользователям не придется исправлять вручную. Разработчики изменили ставку 18% на новую ставку 20% автоматически при обновлении программы. Такое исправление ставок реализовано в конфигурации 1С:Бухгалтерия 3.0. Во многих других конфигурациях для перехода на новую ставку был добавлен специальный Помощник перехода на ставку 20%.

В настоящее время доступны следующие значения % НДС:

- 20%;

- 20/120;

- 10%;

- 10/110;

- 0%;

- Без НДС.

Подстановка ставки НДС 18% или 20% в документы зависит только от даты вводимого документа. От календарной даты на компьютере ставка налога не зависит. Можно спокойно вводить документы за 2018 год в 2019 году.

Ставка НДС из справочника Договоры

Заполнение ставки НДС в документах по договору контрагентов предусмотрено для следующих видов договоров:

- С поставщиком;

- С комитентом (принципалом) на продажу;

- С комиссионером (агентом) на продажу;

- С комиссионером (агентом) на закупку;

- С факторинговой компанией.

Для этого в карточку договора добавлен новый реквизит Заполнение ставки НДС в документах.

Возможные значения этого реквизита:

- Автоматически (по умолчанию);

- Из карточки номенклатуры;

- Без НДС.

При записи договора контрагента, если поле Заполнение ставки НДС в документах не заполнено, программа по умолчанию устанавливает значение Автоматически. PDF

Новый способ заполнения ставки НДС в документах автоматически фиксируется в новом регистре сведений Ставки НДС по договорам, который используется для хранения ставок по договорам и заполнения данных в первичных документах.

Рассмотрим варианты заполнения ставок НДС в документах из договора подробнее.

Автоматически

Заполняется программой по умолчанию при записи договора, если пользователь не заполнил данные вручную. В этом случае ставка НДС определяется по следующему алгоритму: PDF

- если в документе заполнено поле НДС, то выставляется ставка из карточки номенклатуры;

- если поле НДС не заполнено — указывается ставка Без НДС.

Из карточки номенклатуры

Заполняется вручную пользователем в карточке договора. Ставка НДС при этом будет браться из карточки номенклатуры. В регистре Ставки НДС по договорам указывается способ заполнения ставки Из карточки номенклатуры.

Без НДС

Заполняется вручную пользователем в карточке договора. В регистре Ставки НДС по договорам указывается способ заполнения ставки Без НДС.

Не предусмотрено заполнение по договору ставки НДС в документах для видов договоров:

- С покупателем;

- С комитентом (принципалом) на закупку;

- Прочее.

В этом случае указывается ставка НДС по умолчанию: PDF

- если организация плательщик НДС — 20% с 2019 и 18% до 2019;

- если организация не плательщик НДС — Без НДС.

Оформление документов без договора

Если в документе в поле Договор указано Без договора, заполнение ставки НДС происходит из карточки номенклатуры.

Ошибки заполнения ставки НДС

Почему при создании в 2019 документа Реализация (акт, накладная) на основании Счета, покупателю PDF, который заведен в 2018, подставляется ставка НДС 18%?

Механизм копирования документов и создания новых на основании других документов реализуется в 1С автоматическим заполнением данных по документам-основаниям без изменений. Поэтому при копировании документов 2018 года и создании новых на основании документов 2018 года ставка НДС будет заполняться по-старому, т. е. неправильно. В этих случаях данные табличной части в новых документах просто дублируются данными документов-источников. PDF

При копировании старых документов и создании новых на основании документов 2018 года будьте внимательны! Ставку НДС в этих случаях необходимо исправить вручную с 18% на 20%, поскольку автоматически правильно ее программа не выставляет, и это приведет к ошибке учета НДС в 1С.

Изменить ставку НДС в табличной части документа можно:

- перевыбрав номенклатуру;

- выставив ставку НДС вручную.

Указанную ситуацию разработчики на текущий момент исправлять не планируют и дают следующие рекомендации:

«Создайте новый документ, укажите дату 2019 года, добавьте товар, и ставка будет 20%. После этого можете создавать документы копированием документов 2019 года».

Будьте внимательны, не забывайте проверять и исправлять ставку НДС там, где это нужно!

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

перечень товаров и услуг, попадающих под льготу 2019

На данный момент в России применяется три вида процентной ставки НДС. В большей части операций, связанных с продажей в России, выгодней использовать 10% ставку. В НК РФ прописаны определенные условия, необходимые для получения ставки НДС 10 процентов, перечень товаров и услуг, подходящих под них, разнообразен.

Перечень товаров, попадающих под ставку НДС 10%

Государство постоянно заботится о развитии молодого бизнеса. Поэтому и была создана ставка налога в 10%. Под нее попадает ряд жизненно важных товаров.

- Продовольственные товары. Это животные, птицы, мясные продукты кроме деликатесов (язык, телятина и т.д.) Также в перечень входят яйца и растительные масла, сахар, молоко и все молочные продукты без добавок в виде фруктового или ягодного льда. Мука, хлебобулочные и макаронные изделия, овощи, продукты детского и диетического питания, рыбопродукты, морепродукты, исключением являются деликатесы. Это относится и к ценным породам рыб, остальные рыбы также подходят для ставки в 10%.

- Товары для детей. В эту категорию входят все изготавливаемые для детей из трикотажа, натуральной овчины, кролика изделия, а также нижнее белье, обувь кроме спортивной. Кровати, матрасы, подгузники, школьные принадлежности: тетради, пластилин и т.д. Входят в эту категорию и швейные изделия.

- Медицинские товары. Независимо от производителя, в категорию входят все лекарственные средства, препараты, в также фармацевтические субстанции, используемые в клинических исследованиях.

- Печатные издания. Вся продукция, имеющая отношение к книгам, образованию, науке и культуре.

- Племенной скот. Весь рогатый скот и другие виды племенных животных, в число которых входят лошади и свиньи. Также в эту категорию занесены племенные яйца, эмбрионы и сперма, полученные от племенного скота.

Как подтвердить права на ставку

Независимо от того, по какой группе товаров будет проводиться процедура подтверждения прав на ставку НДС 10 процентов, все требования к организациям и сама схема подтверждения не имеют отличий.

Если реализуемая продукция российского производства, то следует в обязательном порядке выяснить код по Общероссийскому классификатору продукции по видам экономической деятельности (ОК 034-2014). Когда он будет известен, надо провести его сверку с кодами, указанными в НК для НДС 10%. Если компания для реализации использует продукцию импортного производства, то следует выделить время для поиска кода ТН ВЭД, а также удостовериться в том, что он присутствует в списке. В этом случае начисление на товар происходит со ставкой в 10%.

Важность проверки кодов очень высока. Если вовремя не проверить их наличие, то придется оплачивать НДС 18%. Это происходит обычно в двух случаях: когда на продукции присутствуют коды, не входящие в список 10% ставки, или в случае полного отсутствия кодов.

К медицинским препаратам предъявляется особое требование: все они должны быть подвержены регистрационной процедуре и иметь соответствующие удостоверения. Только после предъявления налоговым органам данного документа будет применена сниженная ставка.

Информацию об изменениях в 2020 году по ставке 10% можно увидеть в данном видео:

Документы для получения сниженной ставки

Во время процедуры исчисления НДС ИП или любая организация на ОСН должна подтвердить, что проведенная реализация продукции в действительности полностью соответствует требованиям, предъявляемым налоговым законодательством. То есть налогоплательщик должен доказать, что проданный им товар подходит под НДС 10%, в каких случаях и как это правильно сделать, точного указания нет. Отсутствует в 164 статье НК и конкретика по поводу предоставления документации, с применением которой можно доказать права на получение пониженной ставки.

На данный момент подтверждение, что продукция действительно соответствует требованиям и должна проходить по НДС в 10%, проводится с применением сертификации и декларирования. А это означает, что, как и ранее, доказать правомерность применяемой для определенной продукции 10% налоговой ставки возможно лишь с помощью декларации, которая обязана быть предоставлена в налоговые органы в выделенный для этого срок.

В декларации присутствует вся информация, в которую входит и код ОКП, он является одним из главных доказательств, позволяющих пользоваться правом снижения НДС.

Ставка 10% может использоваться и для оптимизации налогов. Для примера, как это делает сеть «Макдональдс»:

Как избежать подвохов

Бывают случаи, когда работающие по 10% ставке НДС компании подвергаются доначислению налога после проведенного ряда проверок. Основанием доначисления в этом случае может являться отсутствие доказательства правомерности использования 10% ставки. В такой ситуации выиграть дело в суде практически на грани фантастики. Причиной тому является невнимательное отношение к выбору организации, у которой приобретается продукция.

Многие недобросовестные фирмы подделывают сертификаты, предоставляя товар компаниям-закупщикам. И казалось бы, импортеры ничего не нарушают, продукция имеет сертификат и соответствует коду, позволяющему снизить процент налога, но если во время проверки налоговой будет выявлено, что данный сертификат не является действительным, а выдавшая его фирма фиктивная, то избежать отказа в применении пониженной ставки НДС вряд ли удастся.

Когда выручка применяет проценты?

Если вы не уплачиваете налог на добавленную стоимость (НДС) вовремя, проценты начисляются ежедневно с даты, когда платеж подлежит оплате, до момента выплаты задолженности.

В случае превышения суммы возмещения НДС вам необходимо будет уплатить проценты на эту сумму. Проценты выплачиваются с даты, когда вам была произведена переплата.

Процентная ставка 0,0274% в день или часть дня.

Проценты за недоплату по схеме прямого дебета

Revenue может взимать проценты с любого непогашенного остатка на конец отчетного года.

Дата, используемая «Доходом» для расчета процентов, будет зависеть от процента непогашенного годового обязательства.

Если вы заплатили 80% или более, Revenue будет взимать проценты с даты истечения срока вашей декларации по НДС 3 на конец года до тех пор, пока не будет выплачена задолженность.

Если вы заплатили менее 80%, Revenue вернет дату выплаты процентов до даты, которая за шесть месяцев до последней даты подачи вашей годовой декларации по НДС.

- Пример 1

Джон использует прямой дебет и платит 5000 евро в месяц.Его отчетный период заканчивается 31 декабря.

Он подает декларацию по НДС 19 января, его годовые обязательства составляют 66 000 евро. Он оплатил более 80% фактических обязательств за этот отчетный период.

Он не выплатит оставшуюся невыплаченную сумму в размере 6000 евро до 20 марта.

С 19 января по 20 марта с него начисляются проценты на сумму 6000 евро по ставке 0,0274% в день.

- Пример 2

Кейт использует прямой дебет и платит 5000 евро в месяц.Ее отчетный период заканчивается 31 декабря.

Она подает декларацию по НДС 19 января, ее годовые обязательства составляют 80 000 евро. Она не выплатила 80% фактических обязательств за этот отчетный период.

Она не выплатит оставшуюся задолженность в размере 20 000 евро до 20 марта.

С 19 июля по 20 марта ей начисляются проценты на 20 000 евро по ставке 0,0274% в день.

Проценты по оценкам и оценкам

В ситуации, когда доход оценивает ваши обязательства по НДС, проценты по невыплаченному НДС рассчитываются по ежедневной ставке с даты уплаты НДС.

Если налоговая служба выдает оценку, проценты выплачиваются по ежедневной ставке с даты подачи первоначальной декларации по НДС.

Однако, если оценка включает НДС, подлежащий уплате в отношении более чем одного налогового периода, проценты начисляются с последнего налогового периода, включенного в эту оценку.

Это справедливо даже в случае подачи апелляции на оценку.

Возврат НДС: проценты по недоплаченному или переплаченному НДС

HM Revenue and Customs ( HMRC ) может взимать с вас проценты, если вы не отчитаетесь и не уплатите правильную сумму в размере НДС .Если вы заплатите слишком много НДС из-за ошибки HMRC , вы можете потребовать проценты.

Когда начисляются проценты

Проценты могут взиматься, если вы:

- сообщать за вычетом НДС , чем вы взимаете, или требовать возврата суммы, превышающей уплаченную вами

- платит оценку, которую HMRC позже обнаружил, была слишком низкой

- сообщите HMRC , что вы должны им НДС из-за ошибки в вашем НДС Возврат

Сколько начисляются проценты

Вы будете платить 2.6% годовых.

Другая процентная ставка для налога, недоплаченного до 21 ноября 2017 года.

Используйте свой онлайн-счет VAT , чтобы проверить сумму вашей задолженности.

HMRC также отправит вам уведомление о сумме вашей задолженности и о том, как она рассчитана.

Если вы не заплатите в течение 30 дней, дополнительные проценты начисляются на НДС , подлежащий уплате с даты уведомления. Пока вы не платите, с вас будут взиматься проценты, но не более 2 лет.

Вы не можете вычесть проценты, начисленные HMRC при расчете вашей налогооблагаемой прибыли.

Требование процентов

Вы можете претендовать на проценты, если ошибка HMRC означает:

- Вы слишком много платите НДС

- вы требуете слишком мало НДС

- платеж вам от HMRC был задержан

Обычно HMRC не выплачивает проценты, если вы заплатили слишком много НДС из-за допущенной вами ошибки.

Сколько процентов вы можете требовать

Вы можете требовать 0,5% годовых. Обычно эта сумма выплачивается за весь период с момента переплаты или возврата НДС до даты утверждения выплаты.

Другая процентная ставка по налогу, переплаченному до 29 сентября 2009 года.

Если вы вызвали задержку каких-либо платежей (например, не потребовали сразу) HMRC может пропустить этот тайм-аут.

Вы должны требовать проценты отдельно от самого погашения.

Напишите по номеру HMRC подробные сведения о погашении и объясните, почему вам причитаются проценты. Вы должны сделать это в течение 4 лет с момента авторизации погашения. Используйте почтовый адрес в корреспонденции VAT , которую вы получаете от HMRC .

Любые проценты, полученные от HMRC , считаются налогооблагаемым доходом.

Выплата процентов вашим клиентам

Вы должны выплатить любые проценты, которые вы получаете (а также НДС ) своим клиентам, если ошибка HMRC означает, что они заплатили слишком много НДС .

Свяжитесь с лицом по телефону HMRC , которое рассматривало вашу претензию, если вам нужно узнать, как рассчитывались проценты. Это может помочь вам определить, сколько вам нужно выплатить каждому покупателю. Вы должны вернуть деньги на номер HMRC в течение 14 дней, если вы не можете связаться с клиентом, чтобы вернуть им деньги.

Процентные ставки

HMRC взимать или уплачивать только простые проценты (проценты на первоначальную сумму, а не проценты на проценты).

Оспаривание решения

HMRCВы не можете обжаловать решение о начислении процентов, но можете оспорить действительную сумму.

Снижение процентной ставки за несвоевременную уплату НДС

В соответствии с новыми постановлениями, озаглавленными «Положения о налоге на добавленную стоимость (процентная ставка)», 2014 г., министр финансов установил, что с 1 января 2014 г. процентная ставка, взимаемая за просроченную уплату НДС, снижена с 0,75% до 0,54%. в месяц или его часть в течение периода, в течение которого НДС остается неуплаченным, тем самым снижая годовую ставку до чуть менее 6,5%. & nbsp

Эта новая ставка также применяется к возмещению НДС, которое не выдается Департаментом НДС лицам, зарегистрировавшимся по НДС, в течение пяти месяцев с более поздней из даты подачи декларации по НДС и даты фактической подачи декларации по НДС, с учетом того, что нет Департамент НДС должен уплатить проценты по возмещению НДС, удержанному на том основании, что регистрант НДС не подал заявку на подачу налоговой декларации.& nbsp

Снижение процентной ставки — еще одна мера, направленная на пересмотр дополнительных платежей, связанных с НДС, в сторону понижения и облегчение нагрузки на налогоплательщиков, которые отказываются от своих платежей по НДС, и следует этим поправкам, внесенным в ноябре 2013 года: & nbsp

a) ограничение штрафов за позднюю регистрацию для лиц, зарегистрированных по статье 10, по адресу:

–250 евро, когда НДС, подлежащий уплате за первый период НДС, составляет 2000 евро или меньше и & nbsp

— 20% НДС, подлежащего уплате при превышении указанного порога в 2000 евро & nbsp

b) ограничение штрафов за позднюю регистрацию для лиц, имеющих регистрацию по НДС в соответствии со Статьей 12 по адресу:

–250 евро, когда НДС, подлежащий уплате за полученные услуги или приобретение товаров внутри ЕС, в отношении которых лицо должно было зарегистрироваться для уплаты НДС, составляет 2000 евро или меньше и

— 20% НДС, подлежащего уплате при превышении указанного порога в 2000 евро & nbsp

c) отмена ежедневного штрафа, наложенного на осужденных Судом по запросу обвинения лиц, которые не представили никаких дополнительных отчетов, заявлений или другой информации или не уплатили НДС или штрафные сборы.

d) сокращение с 20 евро до 5 евро ежедневного штрафа, который налагается на осужденных Судом по запросу обвинения лиц, не подающих декларацию по НДС, и

e) сокращение с 20 до 5 евро ежедневного штрафа, налагаемого Судом по запросу прокуратуры в отношении нарушений, подпадающих под действие статьи 77 Закона о НДС.& nbsp

Проценты за просрочку платежа — vero.fi

Если вы платите налоги поздно, вы также должны уплатить проценты за просрочку платежа. Налоговая администрация использует ваш платеж сначала для выплаты процентов, а затем для выплаты просроченного налога.

Вы должны уплатить проценты за просрочку платежа по всем налогам, уплаченным после установленной даты, и по всем штрафам, налагаемым на ваши налоги, таким как штрафное увеличение налога или штрафы за просрочку подачи.

Пени за просрочку платежа не начисляются на дополнительный налог или проценты за просрочку платежа, потому что они представляют собой пени по процентам, а не пени.

Вы можете рассчитать и уплатить проценты за просрочку платежа в MyTax. Кроме того, вы можете рассчитать проценты с помощью калькулятора процентов. Проценты за просрочку платежа не имеют минимального размера. Оплатите точную сумму в евро и центах.

Проценты начисляются со дня, следующего за датой платежа, до дня платежа (включая эти дни). Дни начисления процентов — это фактические дни месяца и года.

Ставка пени за просрочку платежа устанавливается ежегодно. В 2020 и 2021 годах ставка составляет 7%.

Добавьте проценты к первоначальной сумме налога и уплатите полную сумму, используя информацию о платеже, предоставленную для налога. Налоговая администрация будет использовать ваш платеж сначала для выплаты процентов за просрочку платежа, а затем для выплаты просроченного налога.

Штрафные санкции включают штрафное увеличение налога, штраф за несвоевременную подачу заявки и штраф за халатность. Цель этих сборов — побудить налогоплательщиков подавать точную информацию в нужное время.

Пени за просрочку платежа, в свою очередь, являются штрафом за просрочку уплаты налогов.

Подробнее о пени:

Примечание. Порядок начисления процентов по автомобильному налогу и акцизам изменился 1 февраля 2021 года.

Пени и подоходный налог рассчитаны по автомобильному налогу и акцизам до 31 января 2021 года. С 1 февраля 2021 года по ним будут начисляться пени за просрочку платежа так же, как и по другим налогам.

Если вы уплачиваете автомобильный налог после установленного срока, вы должны будете уплатить штрафные проценты до 31 января 2021 года. Если вы уплатите акцизный сбор после установленного срока, вы должны будете уплатить дополнительный налог до 31 января 2021 года.Кроме того, если вы уплачиваете акцизные сборы после срока переоценки, вам также придется уплатить штрафные проценты до 31 января 2021 года. По истечении указанного срока вы также должны уплатить штрафные проценты на штрафные сборы, наложенные на ваши налоги, такие как карательное повышение налогов.

Пример : Срок уплаты налога — 25 января 2021 года. Джилл уплачивает налог 5 февраля 2021 года. Пени рассчитываются с 26 по 31 января, то есть за период в 6 дней, а также рассчитываются проценты за просрочку платежа. с 1 по 5 февраля, п.е. сроком на 5 дней.

Подоходный налог, пени и пени за просрочку платежа имеют одинаковую процентную ставку. В 2020 и 2021 годах ставка составляет 7%. Процентные дни всегда отсчитываются со дня, следующего за датой платежа, до даты платежа включительно.

Проценты за просрочку платежа рассчитываются исходя из фактического количества календарных дней. У этого процента нет минимума. Сумма к оплате — это точная сумма в евро и центах. Однако при расчете процентного периода по штрафным процентам или подоходному налогу количество процентных дней считается равным 30 дням в месяц и 360 дням в году.Минимальная сумма для обоих составляет 3 евро.

Вы можете рассчитывать и платить проценты в MyTax. Таким образом, вы можете быть уверены, что проценты начисляются в соответствии с действующей в данный момент ставкой.

Пени за просрочку при обложении налогом

Вы также должны уплатить проценты за просрочку платежа, если с вас облагаются дополнительные налоги. Полученное вами налоговое решение содержит расчет суммы налога, пени за просрочку платежа и любых штрафов. Налоговая администрация рассчитала проценты за просрочку платежа до срока, указанного в решении.Оплатите налог, пени за просрочку платежа и любые штрафы, используя платежную информацию, указанную для налога.

Примечание: если вы платите налог после срока, указанного в налоговом решении, вы также должны уплатить проценты за просрочку платежа за этот период.

Если суммы налогов, которые были удержаны с вас или которые вы уплатили в качестве предоплаты в течение налогового года, недостаточны для покрытия ваших фактических налоговых обязательств за год, вы должны вернуть налоги. Однако вы можете добавить сумму предоплаты, попросив налоговую администрацию рассчитать для вас дополнительную предоплату.Таким образом, вы можете уменьшить задолженность по уплате налогов и связанные с ними проценты.

Вы можете добавить к сумме предоплаты без выплаты процентов в течение 1 месяца после окончания налогового года. Начиная со второго месяца после окончания налогового года, пени за просрочку платежа с облегчением будут начислены на дополнительную предоплату до даты уплаты дополнительной предоплаты. Подробнее о том, как запросить и внести дополнительную предоплату.

Начиная со второго месяца после окончания налогового года, пени за просрочку платежа с облегчением будут также начислены на задолженность по налогам .Эти проценты начисляются до даты уплаты первого взноса налоговой задолженности.

Когда ваша налоговая оценка за налоговый год будет завершена, из суммы процентов за просрочку платежа будет вычтено 20 евро, а также будет начислена скидка на вашу задолженность по налогам. Однако вычет не может превышать общую сумму процентов. Это означает, что если у вас есть только небольшая сумма задолженности по налогам, вам не нужно платить проценты за просрочку платежа. Вычет в размере 20 евро не производится из пени за просрочку платежа с освобождением от дополнительной предоплаты или налогов, возникающих в результате переоценки.

Обратите внимание, что если вы заплатите задолженность по налогам или дополнительную предоплату с опозданием, вам также придется заплатить проценты за просрочку платежа.

Как рассчитать проценты за просрочку платежа с облегчением

Точную сумму пени за просрочку платежа с освобождением можно увидеть в MyTax и в налоговом решении. Дни начисления процентов — это фактические дни месяца и года.

Ставка для выплаты процентов за просрочку платежа с облегчением — это справочная ставка в соответствии с Законом о процентах плюс 2 процентных пункта.Однако он не может быть меньше 0,5%. На 2020 и 2021 годы ставка составляет 2%.

Как выплатить пеню за просрочку платежа

Добавьте проценты за просрочку платежа с освобождением от дополнительной предоплаты или задолженности по налогу. Затем оплатите полную сумму, используя ту же платежную информацию.

Если вы не выполнили свои обязательства по отчетности в отношении подоходного налога — например, если вы не указали свой доход от сдачи в аренду, и поэтому на вас будут взиматься дополнительные налоги, — налоговая администрация также наложит пени за просрочку платежа по этим налогам в решение о переоценке.

Проценты начисляются со дня, следующего за первым днем уплаты вашей задолженности по налогам, до даты уплаты налога, взимаемого в результате переоценки. Проценты взимаются до установленного срока, даже если вы уплачиваете налог досрочно.

Если налогоплательщик не пренебрег своим обязательством по представлению отчетности, но, например, налоговая администрация допустила ошибку при сохранении данных и ошибку необходимо исправить, проценты, добавляемые к налогу, являются не процентами за просрочку платежа, а за просрочку — уплата процентов с облегчением.Сниженные проценты за просрочку платежа не начисляются за период, когда по налогу начисляются проценты за просрочку платежа. Пени за просрочку платежа с облегчением также взимаются до срока платежа, даже если вы уплатите налог раньше срока.

Примечание: если вы платите налог после срока, указанного в налоговом решении, вы также должны уплатить проценты за просрочку платежа за этот период.

Для самоисчисляемых налогов, таких как НДС, акцизные сборы или взносы работодателя, проценты за просрочку платежа рассчитываются, начиная со дня, следующего за общей датой налогового периода, за который вы подаете налоги или за который налоговая администрация взимает дополнительные налоги. .Пени за просрочку платежа взимаются до дня выплаты причитающейся суммы.

Если вам был возмещен слишком большой отрицательный НДС (НДС, который подлежит возмещению), чрезмерная сумма подлежит выплате пени за просрочку платежа, начиная со дня, следующего за датой возмещения, и до дня, когда вы платите причитающуюся сумму.

Если отрицательный НДС использовался для других ваших налоговых обязательств, таких как взносы работодателя, и сумма отрицательного НДС уменьшилась из-за исправления или переоценки, сумма, использованная для взносов работодателя, также уменьшится.На недостающую сумму взносов работодателя начисляются проценты за просрочку платежа. Проценты рассчитываются, начиная со дня, следующего за датой использования возмещения, и до дня, когда вы выплачиваете причитающуюся сумму. Это означает, что пени за просрочку платежа облагаются налогом, по которому была использована «чрезмерная сумма».

Самостоятельный налог может быть возвращен в определенных ситуациях на основании отдельного запроса. Например, если возмещение, уплаченное по акцизу на жидкое топливо на основании запроса о возмещении, слишком велико, чрезмерная сумма подлежит выплате пени за просрочку платежа, начиная со дня после даты возмещения и до дня, когда вы платите Сумма долга.

Если вы пренебрегли своим обязательством по отчетности в отношении налогообложения недвижимого имущества — например, если вы не предоставили подробную информацию обо всех единицах недвижимости, и поэтому с вас взимаются дополнительные налоги на недвижимость, — налоговая администрация также налагает на них пени за просрочку платежа. налоги в решении о переоценке.

Проценты за просрочку платежа начисляются со дня, следующего за первым днем уплаты налога на недвижимость, и до даты уплаты налога, взимаемого в результате переоценки.Проценты взимаются до установленного срока, даже если вы уплачиваете налог досрочно.

Примечание: если вы платите налог после срока, указанного в налоговом решении, вы также должны уплатить проценты за просрочку платежа за этот период.

Налоговая администрация взимает пени за просрочку платежа по автомобильному налогу, если

- вы подаете налоговую декларацию за автомобиль после установленного срока, поэтому налоговая оценка задерживается

- вы не подаете налоговую декларацию о транспортном средстве, хотя транспортное средство внесено в дорожный регистр или введено в эксплуатацию в Финляндии.

- не взимался автомобильный налог, был наложен слишком маленький налог или слишком большой налог был возмещен из-за того, что вы подали неполную, вводящую в заблуждение или ошибочную информацию в налоговой декларации или другом документе.

В вышеуказанных ситуациях вы должны уплатить проценты за просрочку платежа даже за период, предшествующий дате принятия налогового решения. Примечание: если вы платите налог после срока, указанного в налоговом решении, вы также должны уплатить проценты за просрочку платежа за этот период.

Процентный период не всегда одинаков. Он отличается для:

- налогообложение автомобилей в зависимости от периода или транспортного средства и

- возмещений сверхнормативного налога на автомобиль, выплаченного на основании запросов на возмещение.

Каков процентный период при налогообложении автомобилей в зависимости от периода?

Если при налогообложении автомобилей в зависимости от периода взимаются проценты за просрочку платежа, проценты начисляются со дня, следующего за установленным сроком платежа, и до даты уплаты налога.Типичные ситуации включают следующее:

- срок платежа отложен, так как налогоплательщик подает налоговую декларацию поздно Налог

- взимается после пересмотра налоговых решений.

Каковы процентные периоды при налогообложении автомобилей?

Если при налогообложении транспортного средства налагаются проценты за просрочку платежа, проценты обычно рассчитываются, начиная с 25-го числа третьего календарного месяца, следующего за датой возникновения налогового обязательства, и до даты уплаты налога.

Налоговое обязательство возникает, когда транспортное средство зарегистрировано, оно введено для налогообложения в Финляндии или когда на транспортное средство подана налоговая декларация.

Пример 1 : Транспортное средство передано в налоговое пользование, и 15 июня 2021 года возникает налоговая задолженность. Налоговая администрация проводит оценку налога на основании поданной налоговой декларации. Позднее в возврате обнаруживается ошибка. Налоговая администрация корректирует налог в ущерб налогоплательщику. Срок уплаты налога, взимаемого в связи с переоценкой, — 5 ноября 2021 года.Пени за просрочку платежа начисляются на период с 25 сентября по 5 ноября 2021 года.

Если автомобильный налог взимается при налогообложении конкретного транспортного средства на том основании, что транспортное средство было введено в эксплуатацию без подачи налоговой декларации на автомобиль (налоговая оценка по инициативе органа), проценты за просрочку платежа рассчитываются, начиная со дня, следующего за датой, когда налоговое обязательство возникло до срока уплаты налога. Таким образом, в этих случаях проценты начисляются, начиная со дня, следующего за датой ввода транспортного средства в эксплуатацию, и период беспроцентной уплаты налога отсутствует.

Пример 2 : Транспортное средство передано в налогооблагаемое использование, и 16 января 2021 года возникает налоговая задолженность. Налогоплательщик не подает налоговую декларацию. Налоговая администрация проводит оценку налога по собственной инициативе и выносит решение 3 января 2022 года. Срок уплаты автомобильного налога — 24 января 2022 года. Пени за просрочку платежа взимаются за период с 17 января 2021 года по 24 января 2022 года.

Если я получу слишком большую сумму возмещения на основании моего запроса на возмещение, каков процентный период?

Если вы получили слишком большую сумму возмещения, необходимо вернуть ту часть налога на автомобиль, которая была возвращена без уважительной причины.

Если чрезмерная сумма автомобильного налога (например, экспортный возврат) возмещается на основании неполного или неточного запроса, проценты за просрочку платежа рассчитываются со дня, следующего за датой, когда излишний возврат был использован на налоги или списан со счета налоговой администрации. . Проценты будут начисляться до даты уплаты налога.

Цель пени — побудить налогоплательщиков предоставлять точную и полную информацию, когда они запрашивают возврат налога на автомобиль.

Налоговая администрация взимает акцизы, если налогоплательщик не соблюдает правила, связанные с налогообложением акцизов. Типичные ситуации включают следующее:

- Несоответствие, связанное с импортом, получением или перемещением товаров.

- Товары, которые частные лица привезли с собой в Финляндию, считаются предназначенными не для личного пользования.

- Не соблюдена процедура в соответствии с законом об акцизных сборах (Valmisteverotuslaki 182/2010) при передаче товаров, приобретенных частным лицом для личного пользования в другом государстве-члене.

При наложении акцизного налога в вышеуказанных ситуациях проценты за просрочку платежа начисляются со дня возникновения обязательства по уплате акцизного сбора и до дня, когда пошлина была уплачена.