Векселя | НалогОбзор.Инфо

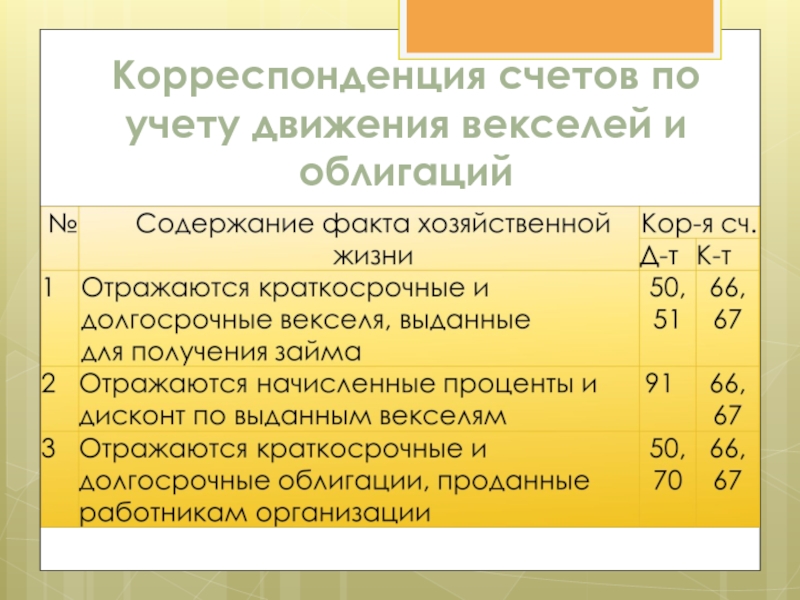

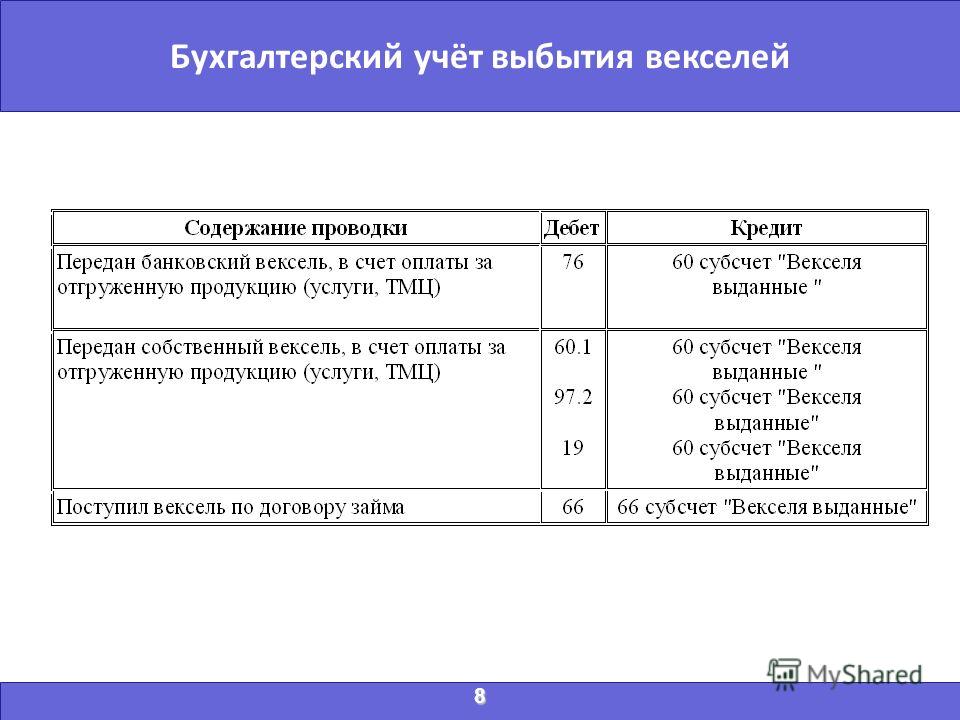

Отражение в бухгалтерском учете должника (векселедателя) расчетов простыми векселями.

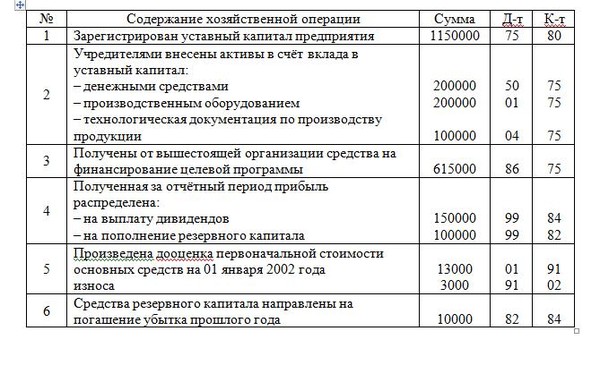

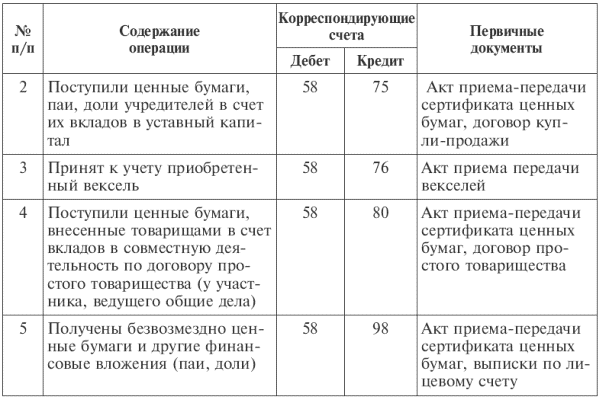

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при выдаче собственного векселя в счет погашения задолженности по оплате товаров поставщику | |||

1 | 60, 76 | 60 субсчет «Векселя выданные» | Передан (выдан) собственный вексель поставщику в счет оплаты за приобретенные товары |

Бухгалтерские проводки при выдаче собственного векселя поставщику в счет аванса (предоплаты) | |||

1 | 60 субсчет «Расчеты по авансам выданным» | 60 субсчет «Векселя выданные» | Передан (выдан) собственный вексель поставщику в счет аванса (предоплаты) за товары |

Бухгалтерские проводки при отражении ежемесячного начисления процентов по собственным векселям, выданным в оплату поставщикам | |||

1 | 91-2 | 60 субсчет «Векселя выданные» | Начислена сумма процентов к уплате за отчетный период, по выданному векселю за счет увеличения прочих расходов организации |

Бухгалтерские проводки при оплате собственного векселя предъявленного векселедержателем | |||

1 | 60 субсчет «Векселя выданные» | 51 | Оплачен должником (векселедателем) собственный вексель с начисленными процентами в счет погашения поставщику – векселедержателю задолженности по приобретенным у него товарам |

Бухгалтерские проводки при оплате собственного векселя должником (векселедателем), выданного в счет предоплаты (аванса) | |||

1 | 60 субсчет «Векселя выданные» | 51 | Отражен оплаченный поставщику – векселедержателю собственный вексель, выданный в счет предоплаты (аванса) |

2 | 68 субсчет «Расчеты по НДС» | 76 субсчет «НДС с авансов выданных» | Принят к вычету НДС по авансу (предоплате), выданному продавцу |

Отражение в бухгалтерском учете кредитора (векселедержателя) расчетов простыми векселями.

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при получении векселя в счет погашения задолженности по оплате товаров покупателем | |||

1 | 62 субсчет «Векселя полученные» | 62, 76 | Поступил вексель от покупателя в счет оплаты за отгруженные товары |

Бухгалтерские проводки при получении векселя от покупателя в счет аванса (предоплаты) | |||

1 | 62 субсчет «Векселя полученные» | 62 субсчет «Расчеты по авансам полученным» | Поступил вексель от покупателя в счет аванса (предоплаты) за товары |

Бухгалтерские проводки при отражении ежемесячного начисления процентов по векселям, полученным в оплату от покупателей | |||

1 | 62 субсчет «Векселя полученные» | 91-1 | Начислена сумма процентов к уплате за отчетный период, по полученному векселю за счет увеличения прочих доходов организации |

2 | 91-2 | 68 субсчет «Расчеты по НДС» | Начислен НДС с превышения процентов к получению по векселю над рассчитанными исходя из действующей ставки рефинансирования ЦБ РФ |

Бухгалтерские проводки при оплате векселя должником (векселедателем) | |||

1 | 51 | 62 субсчет «Векселя полученные» | Оплачен вексель с начисленными процентами должником (векселедателем) в счет погашения кредитору (векселедержателю) задолженности по проданным ему товарам |

Бухгалтерские проводки при оплате векселя должником (векселедателем), полученного в счет предоплаты (аванса) | |||

1 | 51 | 62 субсчет «Векселя полученные» | Отражен оплаченный кредитору (векселедержателю) вексель, полученный в счет предоплаты (аванса) |

2 | 76 субсчет «НДС с авансов полученных» | 68 субсчет «Расчеты по НДС» | С суммы авансовых платежей (предоплат) удержан налог на добавленную стоимость или |

| 62 субсчет «Расчеты по авансам полученным» | 68 субсчет «Расчеты по НДС» | На суммы удержанного с авансовых платежей (предоплат) налога на добавленную стоимость уменьшена задолженность перед покупателем |

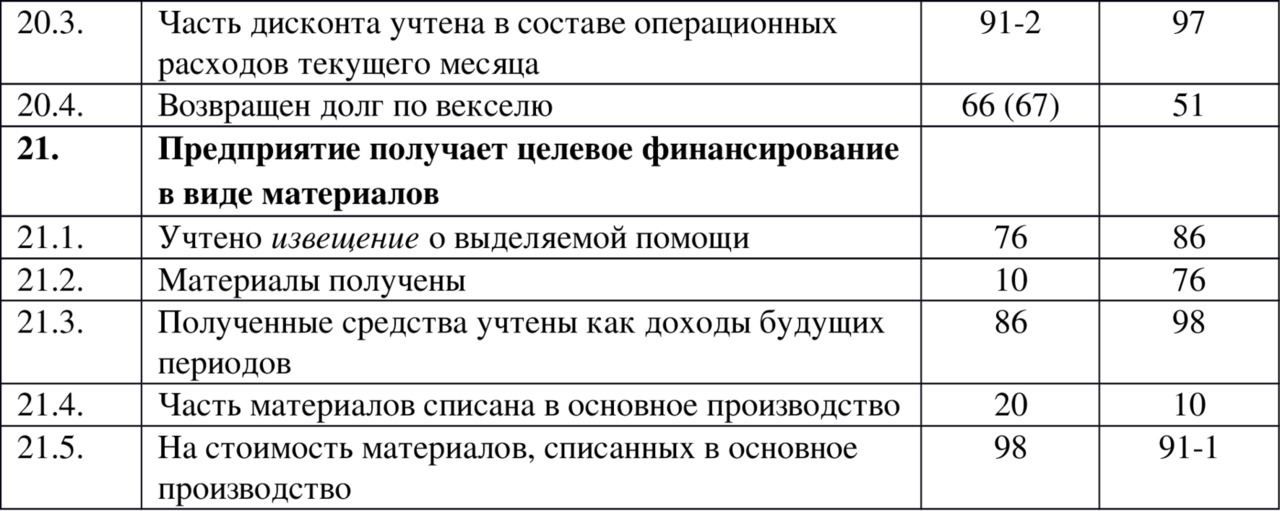

Отражение в бухгалтерском учете векселедателя расчетов переводными векселями.

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки у векселедателя при отражении выдачи переводного векселя | |||

1 | 60, 76 | 60 субсчет «Векселя выданные» | Погашена сумма долга выдачей переводного векселя векселедателем |

2 | 97 | 60 субсчет «Векселя выданные» | Отражена разность (доход) между суммой выданного векселя и величиной погашаемого им долга перед контрагентом-векселедержателем. Данная запись производится в случае, если сумма выданного переводного векселя превышает сумму погашаемой им задолженности |

Бухгалтерские проводки у векселедателя при отражении акцепта векселя предполагаемым плательщиком (методом красного сторно) | |||

1 | 97 | 60 субсчет «Векселя выданные» | Выполнен зачет первоначально существовавшего долга векселедателя перед векселедержателем на долг предполагаемого плательщика перед векселедателем сторнированием суммы ранее начисленного дохода по выданному векселю (при проведении этой проводки сумма задолженности, отраженная на субсчете «Векселя выданные», будет равна первоначальному долгу векселедателя перед векселедержателем) |

Бухгалтерские проводки у векселедателя при отражении зачета долгов предполагаемого плательщика | |||

1 | 60 субсчет «Векселя выданные» | 62, 76 | Отражен зачет обязательств. |

Бухгалтерские проводки при отражении разницы между зачтенными обязательствами на финансовом результате векселедателя при получении прибыли. Зачтены неодинаковые по сумме задолженности | |||

1 | 60 субсчет «Векселя выданные» | 91-1 | Отражена оставшаяся не списанной на счетах учета расчетов сумма, как прибыль от зачета долгов в составе прочих доходов организации-векселедателя |

Бухгалтерские проводки при отражении разницы между зачтенными обязательствами на финансовом результате векселедателя при получении убытка. Зачтены неодинаковые по сумме задолженности | |||

1 | 91-2 | 62, 76 | Отражена оставшаяся не списанной на счетах учета расчетов сумма, как убыток от зачета долгов в составе прочих расходов организации– векселедателя |

UFC | Aimol

UFC | AimolFull synthetic motor oil SPECIAL EDITION

Pro Line С3 5W-30

4л

Полностью синтетическое моторное масло, специально разработанное для сервисного обслуживания новейших бензиновых и дизельных двигателей. Обеспечивает максимальную защиту от износа и разработано для удлиненного (Longlife) сервисного обслуживания.

Обеспечивает максимальную защиту от износа и разработано для удлиненного (Longlife) сервисного обслуживания.

4 Л – 4 336 Р.

купитьPRO LINE 5W-40

4л

Полностью синтетическое моторное масло последнего поколения для всех наддувных и безнаддувных, с катализатором и без бензиновых и дизельных двигателей легковых автомобилей, внедорожников, микроавтобусов и легких грузовиков.

Подробное описание4 Л – 4 120 Р.

купить

X-Line

0W-16

4л

Полностью синтетическое ресурсосберегающее моторное масло c низким значением HTHS (Высокотемпературная вязкость при высокой скорости сдвига) вязкости для бензиновых двигателей легковых автомобилей.

4 Л – 4 662 Р.

купитьATF DEXRON® VI

60л

Синтетическое масло, специально разработанное для автоматических коробок передач, требующих применения маловязких ATF жидкостей. Уникальная комбинация синтетического базового масла и пакета присадок последнего поколения гарантируют легкое переключение передач при любых рабочих температурах без излишнего трения.

Подробное описание55 000 р.

ATF MULTI

60л

Универсальная гидродинамическая жидкость на синтетической основе и специальных присадок, обеспечивающих высокий уровень эксплуатационных свойств. Предназначена для всех самых современных автоматических коробок передач, особенно автомобилей производства Японии, США и Кореи.

Предназначена для всех самых современных автоматических коробок передач, особенно автомобилей производства Японии, США и Кореи.

55 000 р.

в путиCVT Fluid

60л

Полностью синтетическое масло, специально разработанное для большинства современных бесступенчатых автоматических коробок передач- вариаторов (CVT- Continue Variable Transmissions) автомобилей Японского, Европейского и Американского производства.

Подробное описание55 000 р.

в путиЧто это — учет векселя, для чего нужен, отражение в бухучете

Юридическому лицу важно знать, что это – учет векселя, для чего он необходим, и каким образом нужно оформлять проводки в бухгалтерском учете. Многие компании осуществляют работу с данными видами бумаг: при расчете между несколькими организациями, входящими в состав корпорации, в качестве средств оплаты услуг или товара.

Многие компании осуществляют работу с данными видами бумаг: при расчете между несколькими организациями, входящими в состав корпорации, в качестве средств оплаты услуг или товара.

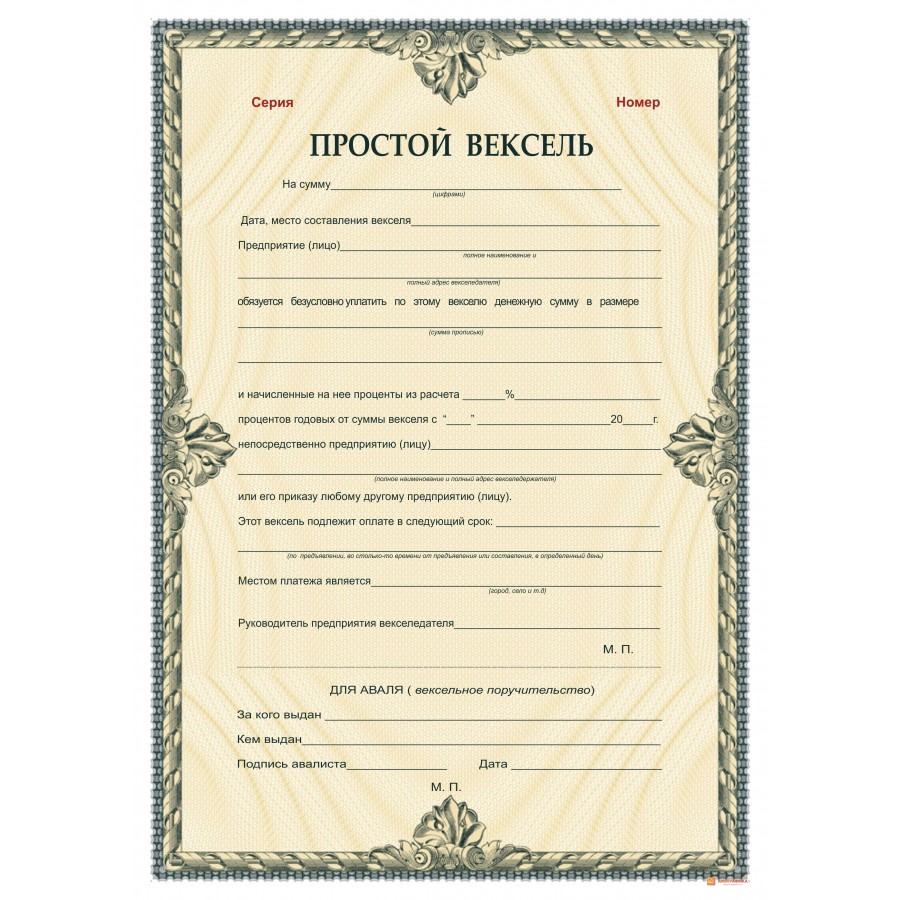

Что такое вексель

Векселем называют официальный документ, выпуск которого необходим для удостоверения материальных обязанностей граждан (или юридического лица) перед организацией об оплате денежных средств в установленные сроки. Векселедатель – лицо, выпустившее ценный документ. Владелец бумаги именуется векселедержателем.

Сумма, зафиксированная в бумаге, называется номиналом. Срок выплаты суммы называют датой погашения. Бумага является действующим документом, если в нем зафиксирована следующая информация:

- Полное название

- Указание необходимости выплаты денежных средств

- Сроки выплаты

- Место проведения операции

- Указание, на чье имя должны поступить средства

- Место и дата, когда была составлена бумага

- Подпись человека, кто подготовил документацию

При отсутствии части данных документ может быть признан недействительным, либо отправлен на переоформление.

Виды векселей

Для ознакомления с классификацией представлена таблица 1.

Виды | Краткое описание | Классификационный признак |

Казначейский | Выпуск Минфином или ЦБ | По эмитенту |

Муниципальный | Издание местным управлением | |

Частный | Изготовление частными организациями | |

Банковский | Привлечение свободных денежных средств финансовыми организациями | |

Коммерческий | Заключение сделки по товару с отсрочкой по оплате | По экономической сущности |

Финансовый | Оформление займа и гарантия возвращения денег | |

Фиктивный | Отсутствие реального трансфера денег | |

Соло | Одно лицо выполняет функции векселедателя и плательщика | По векселю |

Переводной | Разные граждане. | |

Срочный с определением | Зафиксирована дата погашения | Сроки возврата |

Срочный без определения | Решение принимает векселедержатель | |

Обеспеченный | В качестве гарантии оформляется залог | По наличию/отсутствию залога |

Необеспеченный | Отсутствие залога | |

Индоссированный | Свободное обращение | Можно ли передать третьей стороне |

Неиндоссированный | Оформляется оговорка, запрет на передачу | |

Домицилированный | Платеж совершается в месте, несовпадающим с местом нахождения | По месту проведения оплаты |

Недомицилированный | Место платежа должно совпадать с одним из трех сторон |

О векселях смотрите интересное видео:

youtube.com/embed/TpqRC2-MqQ4?wmode=transparent&modestbranding=1&autohide=1&showinfo=0&rel=0″ frameborder=»0″ webkitallowfullscreen=»» mozallowfullscreen=»» allowfullscreen=»»/>

Каждая классификация определяет признак, в соответствии с которым долги определяются по различным критериям.

Банковский и бухгалтерский учет собственных векселей

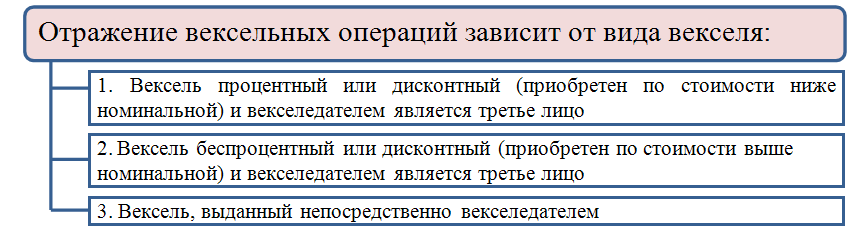

При учете векселей важно знать, каким образом они были получены: при собственном изготовлении или третьей стороной.

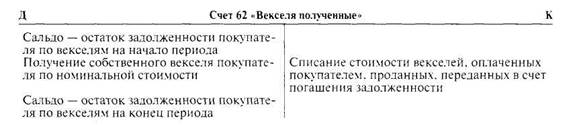

В первом варианте отображение в бухгалтерской документации должно происходить посредством 62 счета. Это происходит в ситуации, когда покупатель предоставляет собственный вексель организации.

Проводки должны быть зафиксированы на отдельном субсчете, прикрепленном к 62 счету. Актуально, когда организация вместо оплаты получает подготовленный собственный вексель.

Учет бумаг, полученных от покупателя

Для отражения выручки от реализуемой продукции, необходимо использовать 62 дебет и кредит 90 счета. 62 счет определяет статью полученных векселей и отображает оплату от полученных собственных векселей.

62 счет определяет статью полученных векселей и отображает оплату от полученных собственных векселей.

Если покупателю начисляются дополнительные пенни или действует процентная ставка, добавляется счет 91 в статье прочих расходов. Если денежные средства получены по определенному векселю и погашены задолженности покупателем, используется 51 дебет и кредит 62.

Важно принять во внимание, что при получении векселя беспроцентного для бухгалтерской отчетности можно использовать только основные денежные средства.

Вексели третьих лиц

В данном случае также осуществляется трансфер векселя от должника для погашения образовавшегося долга. Но покупателем выписка бумаги не осуществляется. Он должен передать документ, оформленный сторонней организацией.

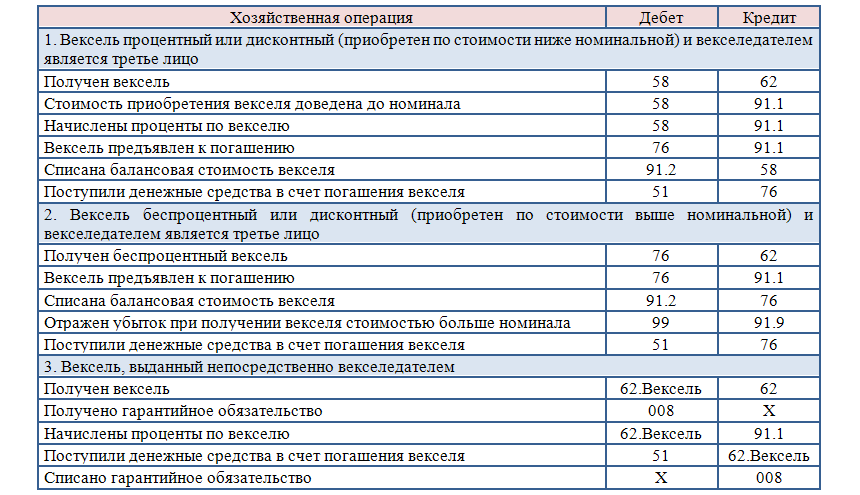

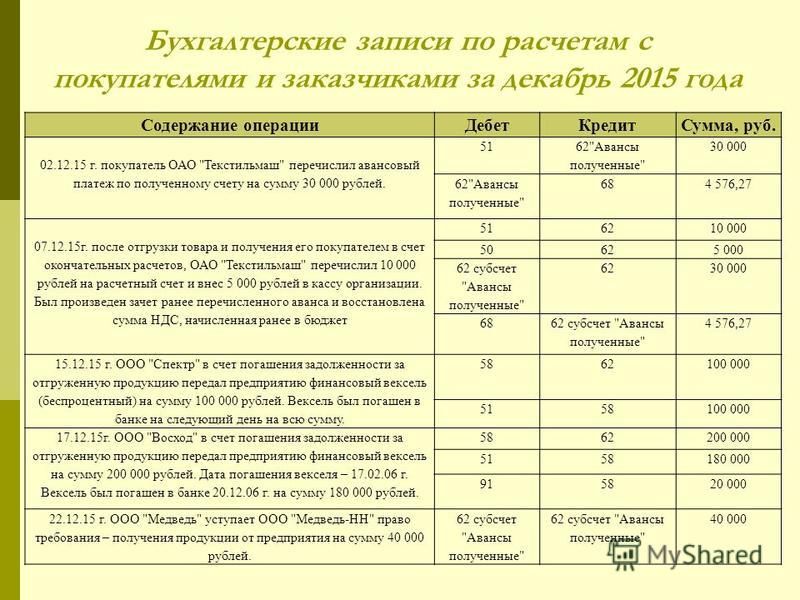

В бухгалтерии отражение проводок зависит от наступления даты погашения долга и от того, признается ли документ в качестве денежного эквивалента. Более подробно информация отображена в таблице 2.

Вид операции | Вексель в качестве платежного средства | Вексель, отображающий доходность и не являющийся платежным инструментом | Вексель без доходов |

Где осуществлен учет | В статью денежных эквивалентов (58 счет) | Ценных бумаг (58 счет) | Полученных векселей (76 счет) |

Получение от покупателя | Дебетовый показатель 58 счета денежных эквивалентов и 62 кредит | Дебет 58 счета ценных бумаг, 62 кредит | Дебет счета 76, 62 кредит |

Передача для оплаты третьему лицу | Статья прочих расходов 91, дебет 60: передача бумаги для оплаты. 91 дебет для прочих расходов и 85 кредит для денежного эквивалента: стоимость бумаги переводится в статью расходов | Дебет счета 60, кредит 76 | |

Передача для погашения долга | 76 дебет и счет 91 прочих расходов: документ передается в счет погашения долга, начисление дополнительных процентов. В 58 кредит и дебет 91 списывается цена документа в статью расходов. В 51 дебет и 76 кредит получение денежных средств. | Дебет счета 51 кредит 76: получение денежных средств от оформленного документа | |

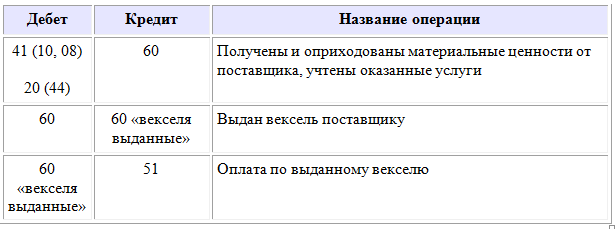

Учет бумаг, выданных поставщику

Юридическое лицо, согласно действующему законодательству, может заняться выпуском собственных векселей, а затем предоставлять их в качестве платежного средства. Они отображаются в статье выданных векселей на счете 60. Как только запись пройдет в качестве вексельной оплаты, необходимо осуществить следующие проводки:

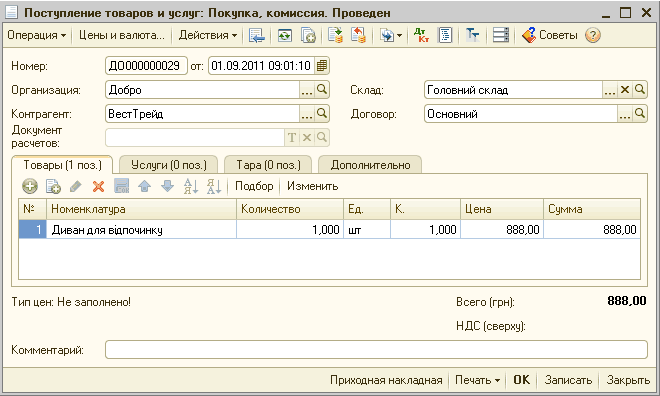

- Дебет 41 и кредит 60: оприходование товара.

- Дебет 19 и кредит 60: учет входного НДС.

- В статье выданных векселей дебет и кредит 60: оплата товаров собственными векселями.

- Счет 91 по дебету и кредит счета 60: начисление % по ценным бумагам.

- Дебет счета 60 в выданных векселях и кредита 51 указывается оплата документа.

Важно отображать все проводки после того, как оплата пройдет.

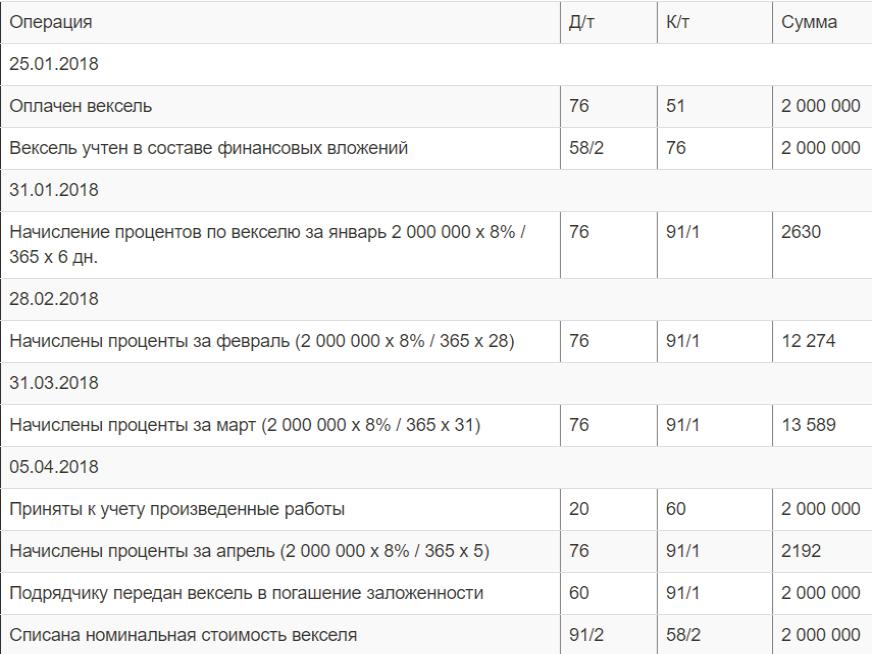

Проводки по учету приобретения

Организация может заказать и оплатить подготовленные векселя в банковской организации для вклада денежных средств. Данная операция проводится в качестве покупки. Чтобы оформить бухгалтерскую отчетность, важно изначально определить какой вид документа будет приобретен.

Банковая организация выступает в качестве кредитного учреждения, занимающегося сбытом ценных бумаг на соответствующем рынке. В бухгалтерской отчетности необходимо указывать их на 58 счету. Рекомендуется воспользоваться счетом денежного эквивалента, если планируется расплатиться векселями в ближайшие три месяца. В других ситуациях отображение происходит на счете ценных бумаг.

В других ситуациях отображение происходит на счете ценных бумаг.

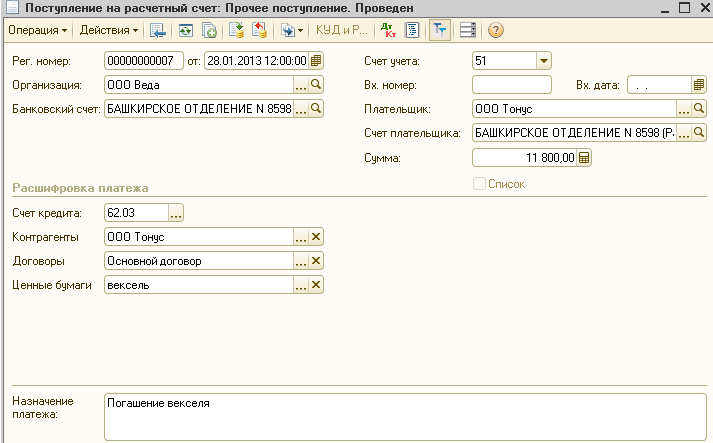

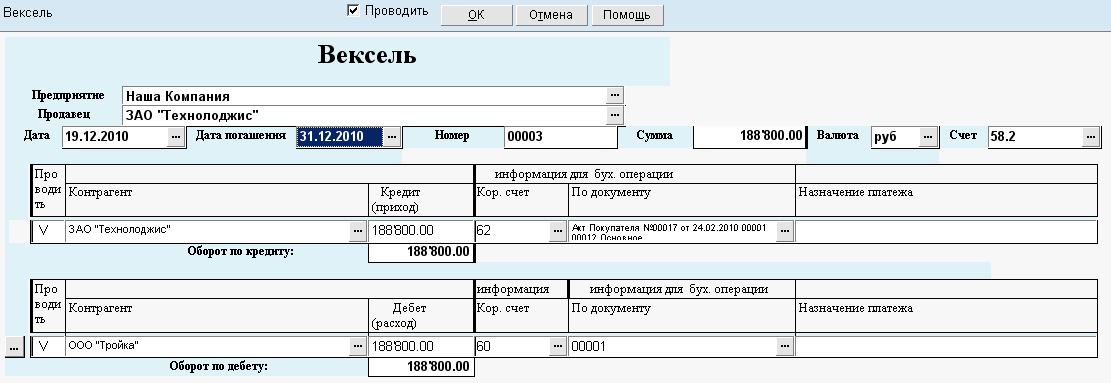

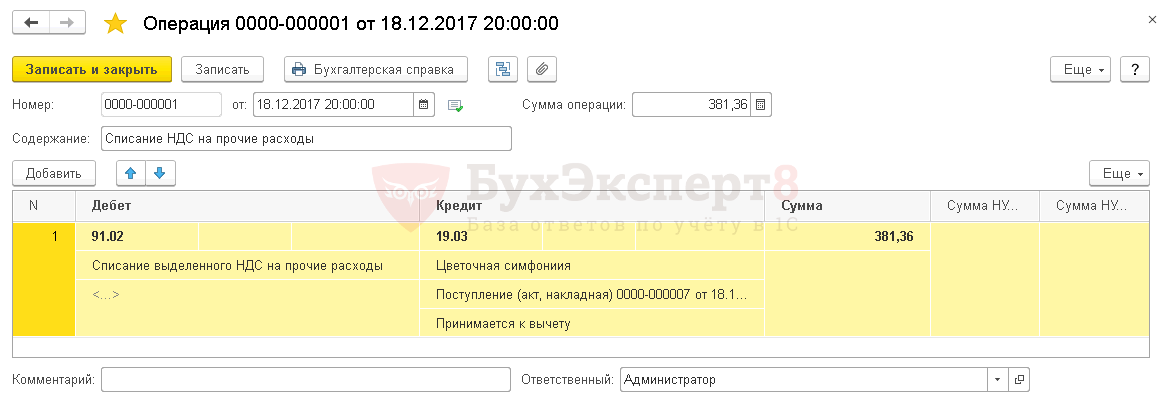

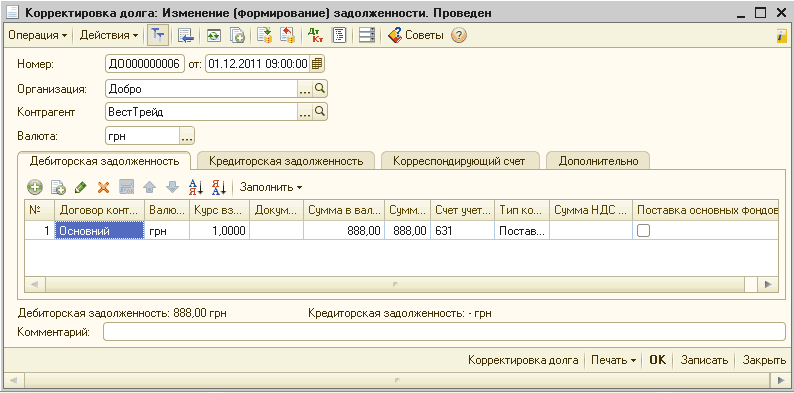

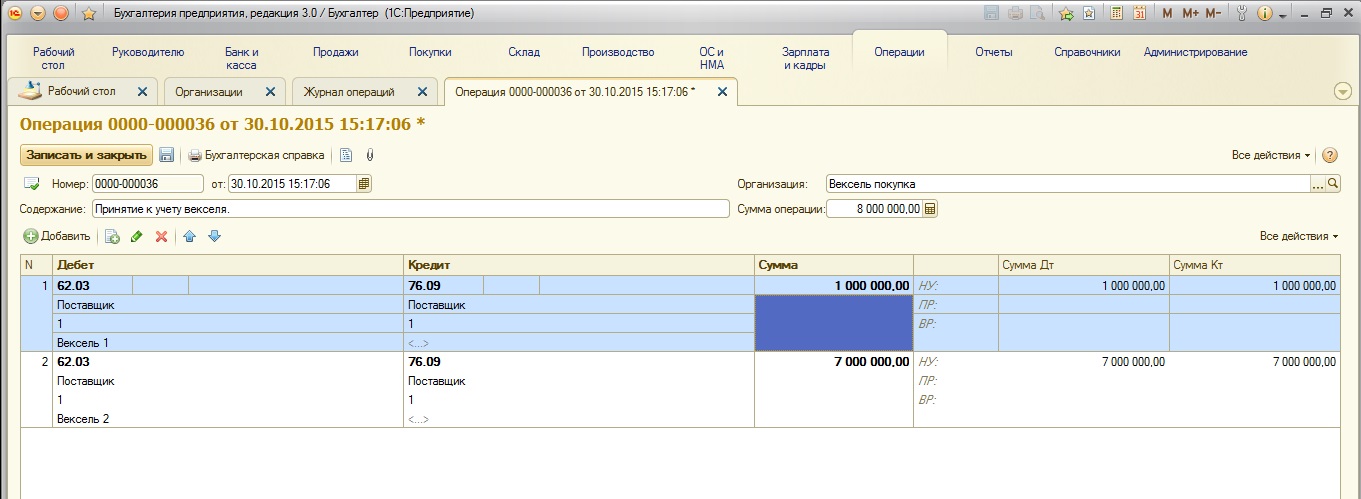

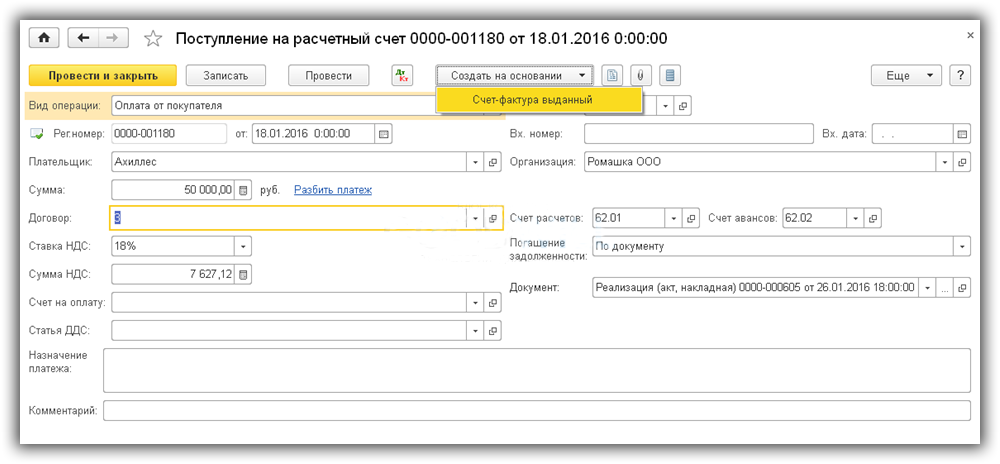

Видео об электронном учете векселей в 1С:

Если бумаги планируется купить от банковской организации, проводки будут следующие:

- Дебет счета 58 денежных эквивалентов кредит 76: приобретение бумаг.

- Дебет счета 76 и кредит 51: оплата бумаг.

Актуально для проведений операций при покупке или заказа векселей у банков.

Как отразить в бухучете продажу

Если ранее были куплены векселя, в будущем они могут быть переданы банковской организации в качестве погашения образовавшейся задолженности. Актуально в ситуации, если срок оплаты уже подошел к концу, и образовалась просрочка. Реализация ценной бумаги отображается в качестве перепродажи третьим лицам. Осуществляется следующими проводками:

- Дебет 76 и кредит 91: отображение реализации бумаги.

- Дебет 91 и кредит 58: списание цены за документ.

- Дебет 51 и кредит 76: получение денежных средств от реализации ценной бумаги.

Чтобы передать информацию в банк и погасить образовавшийся долг, необходимо:

- Дебет 76 и кредит 91 прочих расходов: отражение продажи.

- В денежном эквиваленте дебет 91 и кредит 58: списание стоимости ценной бумаги в статью расходов.

- Кредит 76 и дебет 51: получение денежных средств от банковской организации при начисленных процентах и за погашение бумаги.

Все проводки отображаются для правильного формирования бухгалтерского учета.

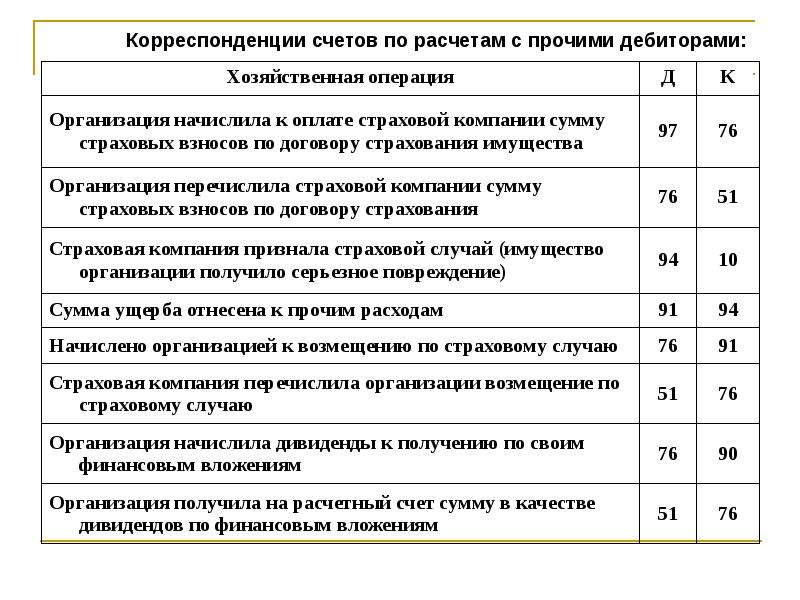

Учет процентов

Для расчета не имеет значения, в каком векселе идет отображение: собственном или от третьих лиц. Также не влияет способ его получения (обеспечение оплаты или оформление договора на продажу, приобретение). Учет процентов должен быть осуществлен ежемесячно и в статье прочих расходов.

Общая сумма по процентной ставке относится к счету 76: начисление % по ценной бумаге.

Если денежные средства поступают в качестве оплаты накопленных процентов, учет отражается в дебете 50 и кредите 76: получение денежных средств по бумаге.

Эффективность учета

В процессе использования бухгалтерского учета вексельных бумаг можно решить ряд поставленных задач:

- Создание благоприятных условий для своевременного получения денежных средств от продажи предлагаемых товаров, при выполнении ряда работ, оказанных услуг. Можно оформлять сделку с использованием ценной бумаги, поэтому не обязательно осуществлять предоплату по оформленному заказу. Доверие между заказчиком и поставщиком возрастает, укрепляются товарно-денежные коммуникации.

- Содействие развитию кредитов на коммерческой основе. Можно осуществлять сделки без использования денежных средств, а также зафиксировать крайние сроки вносимых платежей. Обе стороны самостоятельно приходят к решению, в какие сроки устанавливается оплата.

- Действующий вексель может быть использован в качестве альтернативы денежным активам при оплате услуг юридических и физических лиц.

При этом обязательно ведется учет требований обеих сторон.

При этом обязательно ведется учет требований обеих сторон. - Бумагу можно продавать и покупать, а также он может выступать в качестве обеспечения для оформления кредита у банковской организации. Он помогает получить дисконт, ссуду, проводить финансовые операции.

Это альтернативное средство, помогающее укрепить отношения между двумя участниками товарной сделки. Правильное ведение учета векселей поможет наладить порядок в документной отчетности на предприятии, а также контролировать состояние задолженностей и вести клиентуру, приобретающую товары в кредит.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Бухгалтерский учет операций с собственными векселями в коммерческих банках

Бухгалтерский учет операций с собственными векселями в коммерческих банках ведется в соответствии с ГК РФ, Федеральным законом «О простом и переводном векселе», «Положением о переводном и простом векселе», утв. Постановлением ЦИК СССР от 7 августа 1837 г. № 104/1341 (далее — ПППВ), «Правилами бухгалтерского учета в кредитных организациях на территории РФ» ЦБ РФ от 18 июня 1997 г. № 61 (далее — Правила № 61), письмом ЦБ РФ от 23 февраля 1995 г. № 26 «Об операциях коммерческих банков с векселями и изменениях в порядке бухгалтерского учета банковских операций с векселями» (далее — письмо № 26), «Положением о порядке ведения кассовых операций в кредитных организациях на территории РФ» ЦБ РФ от 25 марта 1997 г. № 56 (далее — Положение № 56).

№ 104/1341 (далее — ПППВ), «Правилами бухгалтерского учета в кредитных организациях на территории РФ» ЦБ РФ от 18 июня 1997 г. № 61 (далее — Правила № 61), письмом ЦБ РФ от 23 февраля 1995 г. № 26 «Об операциях коммерческих банков с векселями и изменениях в порядке бухгалтерского учета банковских операций с векселями» (далее — письмо № 26), «Положением о порядке ведения кассовых операций в кредитных организациях на территории РФ» ЦБ РФ от 25 марта 1997 г. № 56 (далее — Положение № 56).Сделки типа «вексель против

денег» (ВД)

Общим признаком этих сделок является уплата приобретателем векселя банку денежных средств в качестве встречного предоставления.

Суммы дисконта по выданным векселям в случае его наличия могут сообщаться в распоряжении специалиста, участвующего в оформлении сделки, либо рассчитываться ответственным исполнителем самостоятельно, исходя из суммы получаемых денег и вексельной суммы. Дисконт учитывается на активном синтетическом счете второго порядка 525 02 аналитически по каждому векселю. Для отражения дисконта в бухгалтерском учете ответственный исполнитель составляет мемориальный ордер с проводкой: Д-т 525 02 — К-т 523 по соответствующим лицевым счетам.

По условиям расчетов и выдачи векселей сделки типа ВД делятся на три категории:

· сделки today («день в день»), по условиям которых векселя выдаются в день поступления денежных средств;

· сделки с отсрочкой выдачи, по условиям которых векселя выдаются по прошествии определенного срока после поступления денежных средств;

· сделки с отсрочкой платежа, по условиям которых денежные средства поступают по прошествии определенного срока после выдачи векселей.

При отражении в бухгалтерском учете операций по сделкам today, предусматривающим выдачу нескольких векселей по одному договору, как известно, возникает чисто бухгалтерская проблема так называемых «транзитных» счетов, которой уделено достаточно внимания как в периодических изданиях, посвященных бухгалтерскому учету в банках, так и в отдельных разъяснениях департаментов Банка России.

Заключается она в том, что в соответствии с требованиями аналитического учета и учета по срокам платежа каждый вексель должен учитываться на отдельном лицевом счете, с другой стороны, расчеты за выданные векселя приобретателю удобнее и безопаснее производить единой суммой (особенно, если это безналичные расчеты и денежные средства отправляются приобретателем со счета в другом банке). Отсюда якобы возникает необходимость использования некоего промежуточного («транзитного») счета, который, как правило, открывают на «универсальном» балансовом счете 474 22 и по кредиту которого следует отразить поступившую денежную сумму, а по дебету — суммы, соответствующие конкретным векселям, в корреспонденции с лицевыми счетами на балансовом счете 523.

Отсюда якобы возникает необходимость использования некоего промежуточного («транзитного») счета, который, как правило, открывают на «универсальном» балансовом счете 474 22 и по кредиту которого следует отразить поступившую денежную сумму, а по дебету — суммы, соответствующие конкретным векселям, в корреспонденции с лицевыми счетами на балансовом счете 523.

Однако действующими правилами бухгалтерского учета подобные «транзитные» счета не предусмотрены, в характеристике счета 523 (п. 5.6 части II Правил № 61) упомянуты только прямая корреспонденция со счетами учета денежных средств (кассы, корреспондентских счетов), банковских счетов клиентов банка.

То же самое относится и к письму № 26. В итоге бухгалтеры при осуществлении такой технологии на практике сталкиваются с недовольством проверяющих из департаментов надзора и инспектирования территориальных управлений Банка России1, и тогда им приходится отказываться от такой технологии и требовать от приобретателей векселей оформлять отдельно платеж по каждому векселю, что, в свою очередь, осложняет отношения с клиентами.

Прежде всего в платежных документах вовсе не обязательно указывать счет получателя. В самом деле, в действующей редакции Положения № 2-П3 допускается отсутствие конкретного номера счетов плательщика либо получателя, если плательщиком либо получателем платежа является банк (Приложение № 4).

Таким образом, одно платежное поручение (один платеж) может соответствовать нескольким проводкам по дебету счета клиента либо по дебету корреспондентского счета. На первый взгляд, данное утверждение противоречит п. 1.9.5 части III Правил № 61, который предусматривает обязательное наличие контировки на всех документах, на основании которых совершаются бухгалтерские записи. Однако платежное поручение в данном случае как раз не является таким документом, поскольку оно не содержит всей информации, необходимой для отражения операции в бухгалтерском учете (количество, суммы и сроки платежа по векселям). Эту информацию содержит распоряжение специалиста, на основании которого оформляется мемориальный ордер.

Именно в мемориальном ордере, а не в платежном поручении и должна быть контировка. Наличие же одновременно платежного поручения и мемориального ордера по одной и той же операции вовсе не противоречит действующим правилам учета. В данном случае, поскольку лицевых счетов по кредиту будет несколько, возможно оформление нескольких мемориальных ордеров либо одного сводного мемориального ордера. При этом банковский экземпляр платежного поручения подшивается в документы дня по операциям со счетами клиентов или по корреспондентским счетам «ностро» (в порядке возрастания дебетуемых счетов), а мемориальные ордера — во внутрибанковские документы дня (в порядке возрастания кредитуемых счетов).

В данном случае, поскольку лицевых счетов по кредиту будет несколько, возможно оформление нескольких мемориальных ордеров либо одного сводного мемориального ордера. При этом банковский экземпляр платежного поручения подшивается в документы дня по операциям со счетами клиентов или по корреспондентским счетам «ностро» (в порядке возрастания дебетуемых счетов), а мемориальные ордера — во внутрибанковские документы дня (в порядке возрастания кредитуемых счетов).

То же самое относится и к расчетам наличными деньгами через кассы банка (при приобретении векселей физическими лицами). Форма приходного кассового ордера, которым оформляется прием наличных денег от физического лица в соответствии с Положением № 56, вообще не утверждена в качестве обязательной к применению в установленном законодательством порядке. Таким образом, банк может разработать собственную форму этого документа и утвердить ее в составе своей учетной политики в соответствии с п. 1.3 части I Правил № 61.

В частности, для сокращения количества документов можно использовать форму приходного ордера в составе объявления на взнос наличными (0402001), используемого при внесении наличных на свои счета организациями. Эта форма предусматривает возможность указания нескольких счетов и частных сумм по кредиту, и ее второй экземпляр фактически может служить аналогом сводного мемориального ордера.

Эта форма предусматривает возможность указания нескольких счетов и частных сумм по кредиту, и ее второй экземпляр фактически может служить аналогом сводного мемориального ордера.

С другой стороны, технология автоматизированного ведения учета может предусматривать наличие «транзитных» счетов как промежуточных регистров «внутри опердня», т. е. без указания их на первичных, расчетно-денежных, отчетных и иных документах. Рассмотрим в связи с этим отражение в учете операции по выдаче нескольких собственных векселей в одной сделке today.

1) При безналичных расчетах.

Операционист, ведущий счет клиента, принимает у него платежное поручение (либо оператор, ведущий корреспондентский счет «ностро», принимает извещение корреспондента о зачислении денежных средств) и вводит в «опердень» проводку по дебету счета клиента (корреспондентского счета) и кредиту «транзитного» счета.

Специалист, получивший информацию о поступлении платежа, передает лицу, открывающему счет, распоряжение об отражении в учете операции по выдаче векселей с указанием конкретных сумм, сроков платежа и иной информации.

Лицо, открывающее счет, открывает необходимые для учета лицевые счета на балансовом счете 523, указывает номера этих счетов на распоряжении, подписывает его и передает ответственному исполнителю.

Ответственный исполнитель на основании данного распоряжения вводит в «опердень» проводки по дебету «транзитного» счета и кредиту лицевых счетов учета векселей, затем в конце операционного дня оформляет с помощью «опердня» мемориальные ордера (сводный мемориальный ордер), где по дебету указан счет клиента (корреспондентский счет), а по кредиту — лицевые счета на балансовом счете 523, подписывает и передает их контролеру.

Контролер сверяет общую сумму по дебету на мемориальных ордерах (сумму по дебету на сводном мемориальном ордере) с платежным поручением (извещением) и распоряжением и подписывает мемориальные ордера (сводный мемориальный ордер), платежное поручение (извещение) и распоряжение.

2) При расчетах наличными деньгами.

Специалист, к которому обратилось физическое лицо с целью внесения наличных денег за приобретаемые векселя, передает лицу, открывающему счет, распоряжение об отражении в учете операции по выдаче векселей.

Лицо, открывающее счет, открывает необходимые для учета лицевые счета на балансовом счете 523, указывает номера этих счетов на распоряжении, подписывает его и передает ответственному исполнителю.

Ответственный исполнитель на основании данного распоряжения вводит в «опердень» проводки по дебету кассы и кредиту лицевых счетов учета векселей, затем сразу же оформляет сводный приходный кассовый ордер в трех экземплярах, где по дебету указан счет клиента, а по кредиту — лицевые счета на балансовом счете 523, и передает их контролеру.

Контролер сверяет сумму по дебету на сводном приходном кассовом ордере с распоряжением и подписывает все экземпляры сводного приходного кассового ордера и распоряжение, после чего передает экземпляры приходного ордера в кассу.

Кассир после приема денежных средств от клиента подписывает все экземпляры сводного приходного кассового ордера, после чего один из них передает клиенту в качестве подтверждения внесения денег, другой возвращает ответственному исполнителю для подшивки во внутрибанковские документы дня, а третий оставляет у себя для подшивки в кассовые документы.

Если «опердень» не позволяет формировать сводный приходный кассовый ордер, может использоваться по аналогии порядок, приведенный для безналичных расчетов (с участием «транзитных» счетов внутри «опердня»).

Сделки с отсрочкой выдачи и сделки с отсрочкой платежа вызывают еще больше проблем в учете, нежели сделки today, поскольку с позиции Банка России4 отсрочка платежа или предоплата не соответствует сути операции по выдаче собственного векселя взамен уплаты денежных средств, а значит, нет необходимости определять для такого рода сделок и специальные правила или принципы учета.

Данная позиция связана с трактовкой векселя в момент его выдачи исключительно как денежного обязательства, а не как имущества. Фактически, если вспомнить упомянутый выше спор относительно юридической стороны данного вида сделок, речь идет о признании сделок ВД исключительно займами и об отказе в допущении в них элементов купли-продажи.

На мой взгляд, подобная позиция представляется непродуктивной. В соответствии с принципом свободы договора (п. 2 ст. 421 ГК РФ) стороны могут заключить договор, как предусмотренный, так и не предусмотренный действующими правовыми актами. При этом он должен соответствовать обязательным для сторон правилам, установленным правовыми актами (императивным нормам, заложенным в п. 1 ст. 422 ГК РФ). Тем не менее в настоящее время императивная норма, предписывающая выдачу векселя исключительно в момент получения денежных средств, отсутствует. Следовательно, сделки ВД как с отсрочкой выдачи, так и с отсрочкой платежа вполне законны, и отсутствие специальных правил учета не может само по себе явиться причиной запрета подобных сделок.

В соответствии с принципом свободы договора (п. 2 ст. 421 ГК РФ) стороны могут заключить договор, как предусмотренный, так и не предусмотренный действующими правовыми актами. При этом он должен соответствовать обязательным для сторон правилам, установленным правовыми актами (императивным нормам, заложенным в п. 1 ст. 422 ГК РФ). Тем не менее в настоящее время императивная норма, предписывающая выдачу векселя исключительно в момент получения денежных средств, отсутствует. Следовательно, сделки ВД как с отсрочкой выдачи, так и с отсрочкой платежа вполне законны, и отсутствие специальных правил учета не может само по себе явиться причиной запрета подобных сделок.

С другой стороны, и существующая редакция правил учета вполне позволяет отразить эти сделки в учете, однако формальное следование правилам приводит к явному несоответствию результатов такого отражения экономической сути.

Рассмотрим в этой связи сделку с отсрочкой выдачи. Как следует из п. 5.6 части II Правил № 61, проводка по дебету корреспондентского счета (счета кассы, банковского счета клиента) и кредиту счета 523 необязательно должна выполняться в день выдачи векселя. Значит, с точки зрения действующей редакции Правил № 61 ее вполне можно сделать до выдачи последнего, т. е. в день поступления (списания со счета клиента банка) денежных средств. Таким образом, на счете 523 будут учитываться не только вексельные обязательства банка, но и его обязательства выдать векселя, оговоренные условиями сделки с отсрочкой выдачи. Фактически это не соответствует наименованию счета 523, что и приводит к неадекватному восприятию результатов учета таких сделок.

Значит, с точки зрения действующей редакции Правил № 61 ее вполне можно сделать до выдачи последнего, т. е. в день поступления (списания со счета клиента банка) денежных средств. Таким образом, на счете 523 будут учитываться не только вексельные обязательства банка, но и его обязательства выдать векселя, оговоренные условиями сделки с отсрочкой выдачи. Фактически это не соответствует наименованию счета 523, что и приводит к неадекватному восприятию результатов учета таких сделок.

К этому случаю можно отнести и вариант, предлагаемый в указанном в письме Отделения № 1 МГТУ ЦБ РФ, с использованием счета 474 16, однако он не является универсальным, поскольку в соответствии с п. 4.31 части II Правил № 61 счет 474 16 применяется только при зачислении сумм на корреспондентские счета и счета межфилиальных расчетов (а значит, не может применяться при оплате векселей наличными деньгами и со счета клиента банка). Кроме того, корреспонденция счетов 474 16 и 523 также правилами не предусмотрена.

Неадекватный учет по действующим правилам будет иметь место и в случае сделок с отсрочкой платежа. Если по таким сделкам делать проводку по кредиту счета 523 в день поступления денежных средств, то на этом счете фактически не будут отражены обязательства по уже выданным векселям до дня поступления денег.

Соответственно, в активе баланса вообще не будут отражены требования по получению платежа за эти векселя. Либо, если срок платежа по таким векселям наступает раньше, чем заканчивается оговоренная условиями сделки отсрочка, и данные векселя будут предъявлены в срок, уплату денежных средств при погашении придется отражать уже по дебету какого-то активного счета, на котором с этого момента будут учитываться требования по получению платежа (хотя они возникли уже раньше — при заключении договора), а вексельные обязательства вообще не будут отражены.

Из действующих правил вытекает, что подобным активным счетом может служить счет 474 23 (как наиболее универсальный) либо счета прочих размещенных средств (322–323, 460–473). Возможность использования счета 474 23 в данном случае подтверждается и письмом ЦБ РФ от 23 декабря 1999 г. № 13-5-2/2509 (ответ на запрос Ассоциации российских банков).

Возможность использования счета 474 23 в данном случае подтверждается и письмом ЦБ РФ от 23 декабря 1999 г. № 13-5-2/2509 (ответ на запрос Ассоциации российских банков).

На мой взгляд, следует все же допустить возможность использования счета 474 22 в бухгалтерском учете для сделок с отсрочкой выдачи, а счета 474 23 и счетов прочих размещенных средств — для сделок с отсрочкой платежа. При этом предлагаются следующие схемы проводок:

Для сделок с отсрочкой выдачи:

1) Д-т корреспондентского счета (кассы, счета клиента),

К-т 474 22 — поступление денежных средств.

2) Д-т 474 22,

К-т 523 — выдача векселей по цене сделки и

Д-т 525 02,

К-т 523 — дисконт.

Для сделок с отсрочкой платежа:

1) Д-т 474 23,

К-т 523 — выдача векселей по цене сделки и

Д-т 525 02,

К-т 523 — дисконт;

2) Д-т корреспондентского счета (кассы, счета клиента),

К-т 474 23 — поступление денежных средств, если отсрочка заканчивается раньше, чем погашается вексель, либо

Д-т 523,

К-т корреспондентского счета (кассы, счета клиента) — погашение векселя, если оно происходит раньше, чем заканчивается отсрочка;

Д-т 702 04,

К-т 525 02 — дисконт;

Д-т прочих размещенных средств,

К-т 474 23 — в зависимости от величины временного промежутка между днем погашения векселя и днем поступления денежных средств согласно отсрочке;

3) Д-т корреспондентского счета (кассы, счета клиента),

К-т прочих размещенных средств — поступление денежных средств в последнем случае.

Эти проводки хотя и противоречат формально применяемым действующим правилам учета, тем не менее приводят к более адекватному отражению рассматриваемых сделок и потому более предпочтительны с точки зрения принципа приоритета содержания над формой, провозглашенного п. 1.12.8 части I Правил № 61.

По остатку на счете 474 23 создается резерв под прочие потери в соответствии с Положением от 12 апреля 2001 г. № 137-П «О порядке формирования кредитными организациями резервов на возможные потери».

Об ограниченности существующих правил в части бухгалтерского учета операций с собственными векселями свидетельствует и тот факт, что в правилах не предусмотрены проводки по сделкам выдачи векселя в счет оплаты прочего имущества, приобретаемого банком, — вполне обычным и распространенным сделкам, а также новации иных обязательств банка в вексельное обязательство.

Правда, в какой-то мере этот недостаток восполняется Указанием ЦБ РФ от 27 июля 2001 г. № 1007-У, но оно касается только обязательств, вытекающих из договоров на предоставление (размещение) денежных средств. Что же касается еще одного «безденежного» вида сделок с собственными векселями — «вексельного кредита», то учет соответствующих операций, определен в письме № 26.

Что же касается еще одного «безденежного» вида сделок с собственными векселями — «вексельного кредита», то учет соответствующих операций, определен в письме № 26.

Однако «вексельный кредит» по сути своей кредитом не является (поскольку противоречит императивной норме п. 1 ст. 819, в соответствии с которой в кредит могут быть выданы только денежные средства), а скорее сделкой смешанного типа, в которой к задолженности по отсроченному платежу за выданный вексель в силу договора применяются некоторые нормы о кредите (определение срока погашения задолженности, начисление процентов, целевой характер и т. д.)5. Именно по этой причине были пересмотрены нормы письма № 26 (изданного, кстати, еще до вступления в силу части II ГК РФ) в части запрета учета задолженности по «вексельному кредиту» на ссудных счетах в упомянутом выше письме ЦБ РФ от 23 декабря 1999 г. № 13-5-2/2509.

Операции типа «деньги против векселя» (ДВ)

Общим признаком таких операций является прием банком ранее бывшего в обращении собственного векселя взамен уплаты определенной суммы денежных средств. К числу таких операций относится и обычное погашение векселя при его предъявлении в срок платежа. При этом дебетуется счет 523 (или 524 06, если срок обращения уже истек) и кредитуются счета учета денежных средств (корреспондентские, счета кассы, банковские счета клиентов). При осуществлении операций типа ДВ также возможны ситуации, когда векселедержателю оплачиваются одновременно несколько векселей. Использование «транзитных» счетов в таких случаях также не приветствуется. Вместо этого можно воспользоваться способом, описанным выше для сделок типа ВД, но в обратном порядке, а именно:

К числу таких операций относится и обычное погашение векселя при его предъявлении в срок платежа. При этом дебетуется счет 523 (или 524 06, если срок обращения уже истек) и кредитуются счета учета денежных средств (корреспондентские, счета кассы, банковские счета клиентов). При осуществлении операций типа ДВ также возможны ситуации, когда векселедержателю оплачиваются одновременно несколько векселей. Использование «транзитных» счетов в таких случаях также не приветствуется. Вместо этого можно воспользоваться способом, описанным выше для сделок типа ВД, но в обратном порядке, а именно:

1. При безналичных расчетах.

Специалист, получивший от векселедержателя векселя с приложенными к ним документами (заявлением на погашение, либо реестром, либо договором при досрочном выкупе, а также актом приема-передачи), после надлежащей проверки векселей передает ответственному исполнителю распоряжение, где содержится информация об оплачиваемых векселях (прежде всего уникальные номера бланков, на которых были выписаны векселя) и платежные реквизиты получателя денежных средств.

Ответственный исполнитель на основании полученного распоряжения вводит в «опердень» проводки по дебету лицевых счетов учета каждого из оплачиваемых векселей (на счете 523 или 524 06) и кредиту «транзитного» счета. Сразу же после этого он оформляет мемориальные ордера (сводный мемориальный ордер), где по дебету указаны лицевые счета на балансовом счете 523 или 524 06, а по кредиту — счет клиента (корреспондентский счет), подписывает их и передает контролеру, подписанное же распоряжение — операционисту, ведущему счет клиента (либо оператору, ведущему корреспондентский счет «ностро»).

Операционист, ведущий счет клиента (либо оператор, ведущий корреспондентский счет «ностро»), вводит в «опердень» проводку по дебету «транзитного» счета и кредиту счета клиента (корреспондентского счета). Сразу же после этого он формирует платежное поручение на эту сумму в двух экземплярах с указанием в назначении платежа реквизитов заявления (реестра) или акта приема-передачи, где идентифицированы оплачиваемые векселя, подписывает распоряжение и экземпляры платежного поручения, затем распоряжение возвращает ответственному исполнителю, а экземпляры платежного поручения передает контролеру.

Контролер сверяет мемориальные ордера (сводный мемориальный ордер) и платежное поручение, после чего подписывает их и экземпляры платежного поручения возвращает операционисту, ведущему счет клиента (либо оператору, ведущему корреспондентский счет «ностро»). Только после этого операционист зачисляет соответствующую сумму на счет клиента (либо оператор перечисляет соответствующую сумму по корреспондентскому счету «ностро»).

При этом банковский экземпляр платежного поручения подшивается в документы дня по операциям со счетами клиентов или по корреспондентским счетам «ностро» (в порядке возрастания кредитуемых счетов), а мемориальные ордера — во внутрибанковские документы дня (в порядке возрастания дебетуемых счетов).

2. При расчетах наличными деньгами.

Специалист, получивший от векселедержателя векселя с приложенными к ним документами (заявлением на погашение, либо реестром, либо договором при досрочном выкупе, а также актом приема-передачи), после надлежащей проверки векселей передает ответственному исполнителю распоряжение, где содержится информация об оплачиваемых векселях (прежде всего уникальные номера бланков, на которых были выписаны векселя) и указание на оплату векселей наличными.

Ответственный исполнитель на основании полученного распоряжения вводит в «опердень» проводки по дебету лицевых счетов учета каждого из оплачиваемых векселей (на счете 523 или 524 06) и кредиту счета кассы. Сразу же после этого он оформляет расходные кассовые ордера (или сводный расходный кассовый ордер) в двух экземплярах, подписывает их и передает вместе с распоряжением контролеру.

Контролер сверяет сумму по кредиту на сводном расходном кассовом ордере (или общую сумму расходных кассовых ордеров) с распоряжением и подписывает все экземпляры расходных кассовых ордеров (сводного расходного кассового ордера) и распоряжение, после чего передает экземпляры расходных кассовых ордеров (сводного расходного кассового ордера) в кассу.

Кассир после подписания ордеров векселедержателем выдает деньги, подписывает все экземпляры ордеров, после чего один из них возвращает ответственному исполнителю для подшивки во внутрибанковские документы дня, а другой оставляет у себя для подшивки в кассовые документы.

Бухгалтерские операции по списанию дисконта зависят от обстоятельств оплаты векселей. Если векселя оплачиваются на основании их предъявления к платежу в установленном порядке, то вся сумма дисконта списывается в расход проводкой: Д-т 702 04 (символ 241 05) — К-т 525 02. Если речь идет о выкупе векселей у векселедержателя на основании договора по определенной цене, можно предложить следующий достаточно простой алгоритм списания дисконта. В начале со счета, на котором учитывается номинальная стоимость векселя (523), списывается сумма, подлежащая выплате векселедержателю, в вышеописанном порядке. Затем остаток на счете 523 сравнивается с суммой дисконта (остатком на счете 525 02). Если первый меньше второго, то на сумму остатка на счете 523 делается проводка: Д-т 523 — К-т 525 02. Оставшаяся на счете 525 02 сумма списывается в расход той же проводкой, которая используется при погашении векселя на основании предъявления его к платежу в срок. Если же остаток на счете 523 больше остатка на счете 525 02 (такие ситуации тоже случаются), то проводка будет следующей: Д-т 523 — К-т 525 02 (делается на всю сумму дисконта). Оставшаяся на счете 523 сумма списывается в доход проводкой: Д-т 523 — К-т 701 02 (символ 126 06). С экономической точки зрения эту сумму можно рассматривать как плату векселедержателя банку за досрочный выкуп векселя.

Оставшаяся на счете 523 сумма списывается в доход проводкой: Д-т 523 — К-т 701 02 (символ 126 06). С экономической точки зрения эту сумму можно рассматривать как плату векселедержателя банку за досрочный выкуп векселя.

Сделки по выкупу собственных векселей аналогично сделкам типа ВД также можно заключать на условиях «день в день» (today) с предоплатой (авансом) и с отсрочкой платежа. И здесь возникают те же проблемы с учетом, что и для аналогичных сделок типа ВД. Поэтому предлагается использовать все тот же счет 474 23. Схемы бухгалтерских операций для обоих видов сделок выглядят следующим образом:

Для сделок с предоплатой:

1) Д-т 474 23,

К-т корреспондентского счета (кассы, счета клиента) — предоплата (аванс) согласно договору выкупа;

2) Д-т 523,

К-т 474 23 — прием векселей по цене сделки,

Д-т 523,

К-т 525 02 — списание части невыплаченного дисконта;

Д-т 702 04,

К-т 525 02 либо

Д-т 523,

К-т 701 02 — финансовый результат сделки.

Для сделок с отсрочкой платежа:

1) Д-т 523,

К-т 524 06 — прием векселей по цене сделки;

Д-т 523,

К-т 525 02 — списание части невыплаченного дисконта и

Д-т 523,

К-т 701 02 — положительный финансовый результат (при его наличии).

2) Д-т 524 06,

К-т корреспондентского счета (кассы, счета клиента) — отсроченный платеж согласно договору выкупа и

Д-т 702 04,

К-т 525 02 — отрицательный финансовый результат при его наличии.

Следует отметить, что в схеме для сделок с отсрочкой платежа допущено отступление от Правил № 61 в части отнесения на счет 524 06 не всей вексельной суммы, но это связано с тем, что в Правилах № 61 не предусмотрена корреспонденция счетов Д-т 524 06 — К–т 525 02.

(Продолжение следует)

1 Письмо Отделения № 1 МГТУ ЦБ РФ от 15 мая 2002 г. № 51-0810/ 5372.

2 Е. Кивенко. Практические рекомендации по ведению бухгалтерского учета // Бухгалтерия и банки. 2002. № 7.

2002. № 7.

3 Положение ЦБ РФ от 12 апреля 2001 г. № 2-П «О безналичных расчетах в Российской Федерации».

4 Письмо ЦБ РФ от 11 июня 1999 г. № 175-Т «Об ответах на вопросы и предложения, изложенные в годовых отчетах за 1999 г.».

5 Постановление Президиума ВАС РФ от 14 марта 2000 г. № 7546/99.

Как учитывать вексель | Малый бизнес

Автор Chron Contributor Обновлено 23 ноября 2020 г.

Вексель — это вексель, выпущенный под краткосрочные или долгосрочные займы. Заемщик или векселедатель подписывает записку, обещая выплатить кредитору согласованную сумму плюс проценты в определенную дату за полученную стоимость. Кредитор может предоставить стоимость в виде наличных денег, предметов снабжения или оборудования. Когда производитель погашает банкноту в соответствии с указанными условиями, банкнота считается выполненной.Вексель к получению представляет собой оборотный инструмент, который держатель может передать другому лицу.

Краткосрочные векселя к оплате

Вексель, подлежащий погашению в течение одного года или менее, отражается как краткосрочное обязательство в бухгалтерских книгах заемщика, согласно данным Института корпоративных финансов. Запись в журнале векселей записывается путем дебетования счета, на который поступает стоимость, обычно кассового счета, и кредита счета векселей к оплате. При погашении заемной суммы плюс проценты, вся выплаченная сумма зачисляется на счет денежных средств, а запись в журнале процентных векселей дебетуется на счет процентных расходов, а первоначальная заемная сумма дебетуется на счет векселей к оплате.

Долгосрочные векселя к оплате

Векселя со сроком погашения более одного года классифицируются как срочные кредиты. Заемщики часто выплачивают проценты в течение срока действия и полностью погашают вексель по истечении срока. Заемщик регистрирует вексель путем дебетования денежного счета и кредитования счета кредиторской задолженности.

Остальная часть формулы векселей к уплате включает в себя то, что проценты, причитающиеся к оплате, начисляются в конце каждого финансового периода путем дебетования счета процентных расходов и кредитования счета обязательств по выплате процентов.Когда проценты выплачиваются, заемщик дебетует счет процентов к уплате с начисленной суммой, дебетует счет процентных расходов с выплаченными, но не начисленными процентами и кредитует кассовый счет с общей суммой выплаченных процентов.

Долгосрочное обязательство

Долгосрочное обязательство сроком более одного года обычно отражается в балансе заемщика как долгосрочное обязательство, согласно Accounting Coach. Однако любое погашение основной суммы долга в течение одного года определяется как текущая часть долгосрочного долга и рассматривается как краткосрочное обязательство.Если вексель подлежит погашению в рассрочку в течение нескольких лет, заемщик указывает сумму, подлежащую погашению в течение следующих 12 месяцев, как текущее обязательство, а оставшуюся часть переносит в раздел долгосрочных обязательств баланса.

Векселя к получению

Клиенты с просроченными кредитными счетами могут подписать векселя, обещающие выплатить всю или часть причитающейся суммы с процентами к определенной дате. Поставщик дебетует сумму векселя, исключая проценты, на счет векселей к получению и кредитует ту же сумму на счет дебиторской задолженности.В качестве альтернативы, если вексель подписан в обмен на товары, поставщик дебетует счет дебиторской задолженности векселей и кредитует счет продаж. Когда клиент погашает сумму векселя с процентами, поставщик кредитует счет дебиторской задолженности векселей на первоначальную сумму, кредитует счет полученных процентов на проценты и дебетует кассовый счет на общую сумму погашения.

Руководство для начинающих по векселям к оплате

Мы можем получать компенсацию от партнеров и рекламодателей, чьи продукты представлены здесь.Компенсация может повлиять на то, где продукты размещаются на нашем сайте, но редакционные мнения, оценки и обзоры не зависят от рекламодателей или партнеров и никогда не зависят от них.

Векселя к оплате — это официальное соглашение или вексель между вашей компанией и банком, финансовым учреждением или другим кредитором.

В отличие от кредиторской задолженности, которая считается краткосрочным обязательством, кредиторская задолженность может быть классифицирована как краткосрочное или долгосрочное обязательство, в зависимости от условий погашения, указанных в векселе.

Обзор: Что такое векселя к оплате?

Векселя к оплате — это письменный вексель, который обещает выплатить определенную сумму денег к определенной дате. Вексель может быть выдан предприятием, получающим кредит, или финансовым учреждением, например банком. Вексель всегда подписывается обеими сторонами.

Вот некоторые обстоятельства, при которых может быть выдан вексель:

- Вы закупаете материалы оптом у поставщика или производителя

- Вы решаете приобрести завод, здание или оборудование для своего бизнеса

- Вы получаете значительный кредит в банке или финансовом учреждении

Существуют и другие случаи, когда могут быть выданы векселя к оплате или векселя, в зависимости от типа вашего бизнеса.

Каждый раз, когда выпускается вексель, ваш бухгалтер или бухгалтер должен классифицировать его как вексель к оплате.

Векселя к оплате считаются письменным обещанием погасить кредит и обычно указывают точные условия соглашения, такие как сумма, которая должна быть погашена, срок каждого платежа, процентная ставка, включенная в соглашение, и сумма проценты, которые нужно будет вернуть.

Если кредит должен быть погашен в течение года, он будет считаться краткосрочным обязательством.Однако, если кредит не подлежит погашению в течение двух лет, он будет классифицироваться как долгосрочное обязательство.

Векселя к оплате и кредиторская задолженность: в чем разница?

Несмотря на то, что как кредиторская задолженность, так и векселя к оплате являются счетами обязательств и представляют собой суммы, причитающиеся и подлежащие уплате продавцу или финансовому учреждению, между этими двумя счетами обязательств есть несколько существенных различий.

Кредиторская задолженность всегда считается краткосрочной задолженностью, которая подлежит оплате в течение одного года.

Нет никаких письменных соглашений, связанных с кредиторской задолженностью, которая обычно представляет собой товары или услуги, приобретенные в кредит, предоставленный вам поставщиками, с которыми вы ведете дела на регулярной основе. Ваши повседневные деловые расходы, такие как канцелярские принадлежности, коммунальные услуги, товары для использования в качестве инвентаря, и профессиональные услуги, такие как юридические и другие консультационные услуги, считаются кредиторской задолженностью.

Векселя к оплате представляют собой официальный договор, содержащий письменное обещание погасить кредит.Покупка служебного автомобиля, здания или получение кредита в банке для вашего бизнеса считаются векселями к оплате. Векселя к оплате могут быть классифицированы либо как краткосрочные обязательства, если они подлежат погашению в течение года, либо как долгосрочные обязательства, если срок погашения превышает один год с даты выпуска векселей.

Пример примечаний к оплате в балансе

Кредиторская задолженность всегда находится в текущих обязательствах в вашем балансе, наряду с другими краткосрочными обязательствами, такими как платежи по кредитным картам.

Однако векселя, подлежащие оплате в балансовом отчете, могут быть обнаружены либо в текущих обязательствах, либо в долгосрочных обязательствах, в зависимости от того, подлежит ли погашению остаток в течение одного года.

В этом балансовом отчете показаны три записи по векселям к оплате: Кредит банка любого города, Кредит оборудования и Банковский кредит.

В этом случае кредит Bank of Anycity, кредит на оборудование и другой банковский кредит классифицируются как долгосрочные обязательства, что указывает на то, что они не должны быть погашены в течение года.

Пример записи в журнале векселей к оплате

Ниже приводится пример векселей к оплате и соответствующих процентов, а также того, как каждый из них записывается в виде записи в журнале. Конечно, вам нужно будет использовать двойную бухгалтерию, чтобы правильно отразить кредит.

Недавно вы подали заявку и получили кредит в Northwest Bank на сумму 50 000 долларов США. Вексель подлежит оплате через два года после первоначального выпуска векселя, датированного 1 января 2020 года, поэтому срок погашения векселя должен быть 31 декабря 2022 года. Кроме того, существует процентная ставка 6%, которая выплачивается ежеквартально.

Кроме того, существует процентная ставка 6%, которая выплачивается ежеквартально.

Для первой записи в журнале вы дебетуете свой денежный счет на сумму кредита: 50 000 долларов США, поскольку ваши денежные средства увеличиваются после получения кредита. Вы также кредит ноты к оплате для записи кредита.

| Дата | Счет | Списание средств | Кредит |

|---|---|---|---|

01. 01.2020 01.2020 | Наличные в банке | 50 000 долларов | |

| 01.01.2020 | Примечания к оплате | 50 000 долларов |

По векселям к оплате всегда начисляются проценты, которые необходимо учитывать отдельно. В этом примере процентная ставка составляет 6%, которая выплачивается банку ежеквартально.

В этом примере процентная ставка составляет 6%, которая выплачивается банку ежеквартально.

Он будет создан как счет «Проценты к уплате» и помещен в текущие обязательства, поскольку проценты выплачиваются ежеквартально, что считается краткосрочным. Запись в журнале будет выглядеть так:

.| Дата | Счет | Списание средств | Кредит |

|---|---|---|---|

01. 03.2020 03.2020 | Расходы в процентах | 375 долларов США | |

| 01.03.2020 | Проценты к выплате | 375 долларов США |

Проценты за первый квартал по векселю подлежат оплате 1 апреля. Запись в журнале будет выглядеть так:

Запись в журнале будет выглядеть так:

| Дата | Счет | Списание средств | Кредит |

|---|---|---|---|

| 31 марта 2020 г. | Проценты к выплате | 375 долларов США | |

31 марта 2020 г. | Наличные в банке | 375 долларов США |

Процентные расходы необходимо вводить и оплачивать каждый квартал в течение срока действия векселя, который составляет два года.

Если вы не платили ежемесячно по векселю, вы погасите основной долг в декабре 2022 года, который указан в векселе. Запись в журнале будет выглядеть так:

.| Дата | Счет | Списание средств | Кредит |

|---|---|---|---|

31. 12.2022 12.2022 | Примечания к оплате | 50 000 долларов | |

| 31.12.2022 | Наличные в банке | 50 000 долларов |

Векселя к оплате часто задаваемые вопросы

Как учитывать процентные расходы, если мне нужно платить их ежегодно?

Вместо того, чтобы делать ежеквартальную запись в журнале, вы должны создать запись в журнале для ваших годовых процентных расходов, которые составляют 1500 долларов. Запись в журнале будет выглядеть так:

Запись в журнале будет выглядеть так:

| Дата | Счет | Списание средств | Кредит |

|---|---|---|---|

| 31-12-2020 | Расходы в процентах | 1500 долларов США | |

| 31-12-2020 | Проценты к выплате | 1500 долларов США |

Когда проценты выплачиваются, заключительная проводка в журнале будет:

| Дата | Счет | Списание средств | Кредит |

|---|---|---|---|

| 31-12-2020 | Проценты к выплате | 1500 долларов США | |

| 31-12-2020 | Наличные в банке | 1500 долларов США |

Если срок действия моего векселя меньше одного года, почему я не могу просто указать сумму долга по векселям в счетах к оплате?

Векселя к оплате всегда указывают на официальное соглашение между вашей компанией и финансовым учреждением или другим кредитором. В векселе, в котором описывается официальное соглашение, всегда указывается сумма кредита, условия погашения, процентная ставка и дата, когда вексель подлежит оплате.

В векселе, в котором описывается официальное соглашение, всегда указывается сумма кредита, условия погашения, процентная ставка и дата, когда вексель подлежит оплате.

Кредиторская задолженность, с другой стороны, менее формальна и является результатом кредита, предоставленного вашему бизнесу поставщиками и поставщиками.

Можете ли вы включить примечания к оплате при прогнозировании расходов?

Да, вы можете включить примечания к оплате при подготовке финансовых прогнозов для вашего бизнеса. Этот шаг включает в себя сокращение прогнозов на сумму платежей по основной сумме, а также учет любых новых векселей к оплате, которые могут быть добавлены к балансу.

Надлежащий учет векселей к оплате

По мере роста вашего бизнеса вы можете обратиться за получением кредита на оборудование, покупку здания или, возможно, просто помочь своему бизнесу расшириться.

Во многих случаях эти ссуды будут иметь форму векселей к оплате, которые включают простой вексель, в котором подробно излагаются условия ссуды, сумма ссуды, процентная ставка и ожидаемая дата погашения. Отсутствие надлежащего учета примечаний к оплате может повлиять на точность вашей финансовой отчетности, поэтому важно понимать эту концепцию.

Отсутствие надлежащего учета примечаний к оплате может повлиять на точность вашей финансовой отчетности, поэтому важно понимать эту концепцию.

Если вы ищете программное обеспечение для бухгалтерского учета, которое может помочь вам лучше отслеживать свои деловые расходы и счета к оплате, обязательно ознакомьтесь с обзорами программного обеспечения для бухгалтерского учета The Blueprint.

Что такое дебиторская задолженность? — Примеры и пошаговое руководство

Что такое дебиторская задолженность?

Векселя к получению представляют собой статью баланса, в которой отражена стоимость простых векселейВексельный вексельВексель относится к финансовому инструменту, который включает в себя письменное обещание эмитента заплатить второй стороне — получателю платежа — что предприятие является должником и должно получить платеж для.Письменный вексель дает держателю или предъявителю право на получение суммы, указанной в юридическом соглашении. Векселя представляют собой письменное обещание выплатить деньги другой стороне в определенную дату в будущем или до нее.

Если вексель к получению подлежит оплате в течение года, то он учитывается в балансе как оборотный актив. Если он не подлежит оплате до даты, наступающей более чем через год, то он рассматривается как внеоборотный актив в балансе.

Часто бизнес позволяет клиентам конвертировать свои просроченные счета (дебиторская задолженность бизнеса) в векселя к получению.Поступая таким образом, должник обычно выигрывает, имея больше времени для оплаты.

Резюме

- Вексель к получению также известен как простой вексель.

- Если вексель подлежит оплате менее чем через год, он считается текущим активом в балансе компании, которой он выдан. Если срок его погашения более чем через год, он считается внеоборотным активом.

- Процентный доход по векселям к получению признается в отчете о прибылях и убытках.Следовательно, когда платеж производится по векселю к получению, это влияет как на баланс, так и на отчет о прибылях и убытках.

Ключевые компоненты задолженности

Вот ключевые компоненты примечаний задолженность:

- Основная ценность:3 Значение лица Примечание

- Maker: Человек, который делает записку и поэтому обещает заплатить держателю банкноты. Для векселедержателя вексель классифицируется как вексель к оплате. Векселя к оплатеВекселя к оплате представляют собой письменные соглашения (простые векселя), в которых одна сторона соглашается выплатить другой стороне определенную сумму наличными.

- Получатель платежа : Лицо, которое держит банкноту и, следовательно, должно получить платеж от векселедателя. Для получателя платежа вексель классифицируется как вексель к получению

- Установленные проценты: Вексель к получению обычно включает заранее установленную процентную ставку; векселедатель обязан выплатить причитающуюся сумму процентов в дополнение к основной сумме одновременно с выплатой основной суммы.

- Срок: Продолжительность времени, в течение которого вексель должен быть погашен.Векселя к получению обычно не подлежат штрафам за досрочное погашение, поэтому векселедатель может погасить вексель в установленный срок или до даты погашения векселя или до нее.

Пример Векселей к получению

Компания А продает оборудование компании Б за 300 000 долларов США с выплатой в течение 30 дней. После 45 дней неуплаты Компанией B обе стороны соглашаются, что Компания B выпустит вексель на основную сумму в размере 300 000 долларов США с процентной ставкой 10% и с платежом в размере 100 000 долларов США плюс проценты, подлежащие уплате в конце каждого месяца. на следующие три месяца.В качестве альтернативы в примечании может быть указано, что общая сумма причитающихся процентов должна быть выплачена вместе с третьим и последним платежом основной суммы долга в размере 100 000 долларов США.

В этом примере компания A записывает запись о векселях к получению в свой баланс, а компания B записывает запись о векселях к оплате в свой баланс. Основная стоимость составляет 300 000 долларов США, из которых 100 000 долларов США должны выплачиваться ежемесячно. Кроме того, согласованная процентная ставка по векселю составляет 10%.

Основная стоимость составляет 300 000 долларов США, из которых 100 000 долларов США должны выплачиваться ежемесячно. Кроме того, согласованная процентная ставка по векселю составляет 10%.

Пример записей в журнале для векселей к получению

Все еще используя пример, описанный выше, с компаниями A и B:

Вексель к получению на сумму 300 000 долларов США, подлежащий оплате в течение следующих 3 месяцев, с платежами в размере 100 000 долларов США в конце каждого в месяц и процентная ставка 10% зарегистрирована для компании А.

Правильные проводки в журнале для компании A:

В конце первого месяца компания B платит 100 000 долларов, а также проценты = 2 465,75 долларов (рассчитывается как 300 000 долларов x 1). / 365 дней = 2465,75 долларов США).

В конце второго месяца компания B выплачивает 100 000 долларов США вместе с процентами в размере 200 000 долларов США x 10% x 30 / 365 дней = 1 643,84 доллара США. Обратите внимание, что сумма процентов меньше, потому что непогашенная основная сумма теперь составляет всего 200 000 долларов США (300 000–100 000 долларов США), которая была уменьшена на платеж в предыдущем месяце.

Обратите внимание, что сумма процентов меньше, потому что непогашенная основная сумма теперь составляет всего 200 000 долларов США (300 000–100 000 долларов США), которая была уменьшена на платеж в предыдущем месяце.

В конце третьего и последнего месяца компания B оплачивает оставшийся принцип в размере 100 000 долл. США, а также интерес 100 000 долларов x 10% x 30/365 дней = $ 821.92

По истечении трех месяцев вексель с процентами полностью погашен.

Векселя к получению и векселя к оплате

Компания нередко имеет в своем отчете о финансовом положении счета как векселя к получению, так и векселя к оплате. Балансовый отчетБалансовый отчет является одним из трех основных финансовых отчетов.Финансовая отчетность является ключом как к финансовому моделированию, так и к бухгалтерскому учету. Векселя к оплате — это обязательство, поскольку в нем отражается стоимость, которую бизнес должен, в виде простых векселей. Векселя к получению являются активом, поскольку они отражают стоимость, причитающуюся бизнесу, в виде простых векселей. Тесно связанной темой является дебиторская и кредиторская задолженность.

Векселя к получению являются активом, поскольку они отражают стоимость, причитающуюся бизнесу, в виде простых векселей. Тесно связанной темой является дебиторская и кредиторская задолженность.

Дополнительные ресурсы

Благодарим вас за чтение нашего руководства по векселям к получению. Миссия CFI состоит в том, чтобы помочь любому человеку в мире стать финансовым аналитиком мирового уровня, пройдя курс финансового моделирования и оценки (FMVA)®Стать сертифицированным специалистом по финансовому моделированию и оценке (FMVA)®CFI’s Financial Modeling and Valuation Analyst (FMVA)® Сертификация поможет вам обрести уверенность в своей финансовой карьере.Зарегистрируйтесь сегодня! аттестационная программа. Чтобы продолжить обучение и продвинуться по карьерной лестнице в области корпоративных финансов, вам могут пригодиться дополнительные бесплатные ресурсы CFI, приведенные ниже:

- Цикл продаж и сбораЦикл продаж и сбораЦикл продаж и сбора, также известный как выручка, дебиторская задолженность и поступления (RRR) цикла, состоит из различных классов

- Кредиторская задолженностьСчета к оплатеСчета к оплате — это обязательства, возникающие, когда организация получает товары или услуги от своих поставщиков в кредит.

Кредиторская задолженность:

Кредиторская задолженность: - Прогнозирование статей баланса Прогнозирование статей баланса Прогнозирование статей баланса включает анализ оборотного капитала, основных средств, долгового уставного капитала и чистой прибыли. В этом руководстве рассказывается, как рассчитать

- Три финансовых отчета Три финансовых отчета Три финансовых отчета — это отчет о прибылях и убытках, баланс и отчет о движении денежных средств. Эти три основных заявления:

Записи о дебиторской задолженности по операциям

Запись операций с примечаниями к получению

Клиенты часто подписывают векселя для погашения просроченной дебиторской задолженности.Например, если клиент по имени Д. Браун подписывает шестимесячный вексель на 10% и 2500 долларов после просроченного платежа на ее счете на 90 дней, компания регистрирует это событие, дебетуя векселя к получению на 2500 долларов и кредитуя дебиторскую задолженность от Д. Браун за 2500 долларов. Обратите внимание, что запись не включает процентный доход, который не регистрируется до тех пор, пока он не будет получен.

Обратите внимание, что запись не включает процентный доход, который не регистрируется до тех пор, пока он не будет получен.

Если покупатель подписывает вексель в обмен на товары, проводка регистрируется путем дебетования векселей к получению и кредитования продаж.

Компания, которая часто обменивает товары или услуги на векселя, вероятно, будет включать дебетовую колонку для векселей, подлежащих получению, в журнале продаж, чтобы такие операции не нужно было регистрировать в общем журнале. Также может быть создана отдельная вспомогательная книга для векселей к получению. Если сумма векселя к получению значительна, компания должна создать отдельный резерв по безнадежным долгам для счета векселя к получению.

Когда производитель банкноты платит в соответствии с условиями, указанными в банкноте, считается, что банкнота принята. Предполагая, что не было сделано никаких корректирующих проводок для начисления процентного дохода, учтенный вексель отражается путем дебетования денежных средств на сумму, уплачиваемую покупателем, кредита векселей к получению на основную стоимость векселя и кредита процентного дохода на полученные проценты. Общая сумма процентов по шестимесячной, 10%-ной, 2500-долларовой банкноте составляет 125 долларов, поэтому, если Д. Браун оплачивает ее вексель, запись включает в себя дебет в размере 2625 долларов наличными, кредит в размере 2500 долларов на векселя к получению и кредит в размере 125 долларов на процентный доход.

Общая сумма процентов по шестимесячной, 10%-ной, 2500-долларовой банкноте составляет 125 долларов, поэтому, если Д. Браун оплачивает ее вексель, запись включает в себя дебет в размере 2625 долларов наличными, кредит в размере 2500 долларов на векселя к получению и кредит в размере 125 долларов на процентный доход.

Если часть процентов уже была начислена (посредством корректирующих проводок, которые дебетовали проценты к получению и кредитовали процентные доходы), то ранее начисленные проценты кредитуются на проценты к получению, а оставшаяся часть процентов кредитуется на процентные доходы.

Когда векселедержатель не платит, считается, что вексель обесчещен. Неоплаченный вексель может быть отражен одним из двух способов, в зависимости от того, ожидает ли получатель платежа взыскания долга. Если платеж ожидается, компания переводит основную сумму долга и проценты в дебиторскую задолженность, удаляет номинальную стоимость векселя из векселей к получению. , и признает процентный доход.Предполагая, что Д. Браун не оплачивает вексель, но оплата ожидается, компания регистрирует это событие, дебетуя дебиторскую задолженность Д. Брауна на сумму 2625 долларов, кредитуя дебиторскую задолженность на сумму 2500 долларов и кредитуя процентный доход на сумму 125 долларов.

, и признает процентный доход.Предполагая, что Д. Браун не оплачивает вексель, но оплата ожидается, компания регистрирует это событие, дебетуя дебиторскую задолженность Д. Брауна на сумму 2625 долларов, кредитуя дебиторскую задолженность на сумму 2500 долларов и кредитуя процентный доход на сумму 125 долларов.

Если D. Brown не оплачивает вексель и компания считает, что вексель является безнадежным долгом, резерв по безнадежным долгам дебетуется на 2500 долларов, а векселя к получению кредитуются на 2500 долларов. Процентный доход не признается, поскольку он никогда не будет получен.

Если ранее были начислены проценты по безнадежному долгу, то необходима корректирующая проводка для исключения начисленных процентов из процентных доходов и процентов к получению (путем дебетования процентных доходов и кредитования процентов к получению). Несмотря на то, что процентный доход был бы завышен в отчетные периоды, когда проценты начислялись, и был бы занижен в период, когда была сделана корректирующая запись, усилия по исправлению предыдущих отчетов или признанию ошибки в сносках к будущим отчетам не нужны, за исключением редких ситуаций. когда безнадежный долг изменяет отчетную выручку настолько, что раскрытие существенно влияет на суждения тех, кто использует финансовую отчетность.

когда безнадежный долг изменяет отчетную выручку настолько, что раскрытие существенно влияет на суждения тех, кто использует финансовую отчетность.

12.4 Подготовка бухгалтерских проводок для записи краткосрочных векселей к оплате — Принципы бухгалтерского учета, Том 1: Финансовый учет

Если вы когда-либо брали ссуду до зарплаты, вы, возможно, сталкивались с ситуацией, когда ваши расходы на проживание временно превышали ваши активы. Вам нужно достаточно денег, чтобы покрыть свои расходы, пока вы не получите следующую зарплату. Как только вы получите эту зарплату, вы можете погасить кредитору сумму, которую вы заняли, плюс немного больше за помощь кредитора.

В бизнесе бывают приливы и отливы, которые иногда могут привести к такой же ситуации, когда деловые расходы временно превышают доходы. Даже если компания окажется в такой ситуации, счета все равно нужно оплачивать. Компания может рассмотреть краткосрочный вексель, подлежащий оплате, для покрытия разницы.

Краткосрочный вексель к оплате — это долг, созданный и подлежащий погашению в течение периода деятельности компании (менее года). Некоторые ключевые характеристики этого письменного обещания заплатить (см. рис. 12.12) включают в себя установленную дату погашения, конкретную сумму к оплате, процентные условия и возможность перепродажи долга другой стороне. Краткосрочная нота классифицируется как краткосрочное обязательство, поскольку она полностью погашается в течение периода деятельности компании. Эта кредиторская задолженность появится в балансе в разделе «Текущие обязательства».

Рисунок 12.12 Краткосрочный вексель. Вексель включает условия погашения, такие как дата и процентная ставка. (Атрибуция: Copyright Rice University, OpenStax, согласно CC BY-NC-SA 4.0 лицензия)

Продажа долга третьему лицу возможна при любом кредите, который включает краткосрочный вексель к оплате. В условиях соглашения будет указана эта возможность перепродажи, и новый владелец долга соблюдает условия соглашения первоначальных сторон. Кредитор может выбрать этот вариант, чтобы быстро собрать наличные и уменьшить общий непогашенный долг.

Кредитор может выбрать этот вариант, чтобы быстро собрать наличные и уменьшить общий непогашенный долг.

Теперь мы рассмотрим две ситуации с краткосрочными векселями; один создается за счет покупки, а другой за счет кредита.

Подумайте об этом

Векселя: пора выпускать новые долги?

Общепринятой практикой государственных учреждений, особенно школ, является выпуск краткосрочных (векселей) векселей для покрытия ежедневных расходов до тех пор, пока не будут получены доходы от сбора налогов, лотерейных фондов и других источников.Школьные советы одобряют выпуск векселей, при этом выплаты основного долга и процентов обычно производятся в течение нескольких месяцев.

Цель состоит в том, чтобы полностью покрыть все расходы, пока не будут распределены доходы от государства. Однако распределяемые доходы колеблются из-за изменений в ожиданиях по сбору средств, и школы могут быть не в состоянии покрыть свои расходы в текущем периоде. Это приводит к дилемме — выпускать ли больше краткосрочных векселей для покрытия дефицита.

Это приводит к дилемме — выпускать ли больше краткосрочных векселей для покрытия дефицита.

Краткосрочная задолженность может быть предпочтительнее долгосрочной, когда организация не хочет выделять ресурсы для выплаты процентов в течение длительного периода времени.Во многих случаях процентная ставка ниже, чем у долгосрочного долга, потому что кредит считается менее рискованным с более коротким периодом окупаемости. Этот более короткий период окупаемости также выгоден с точки зрения амортизационных расходов; краткосрочный долг обычно не амортизируется, в отличие от долгосрочного долга.

Что бы вы сделали, если бы нашли свою школу в такой ситуации? Вы бы выпустили больше долга? Есть ли альтернативы? Каковы положительные и отрицательные стороны вексельной практики?

Учет краткосрочных векселей к оплате, созданных в результате покупки

Краткосрочные векселя к оплате, возникающие в результате покупки, обычно возникают, когда платеж поставщику не происходит в установленные сроки. Поставщик может потребовать нового соглашения, которое преобразует просроченную кредиторскую задолженность в краткосрочную кредиторскую задолженность (см. рис. 12.13) с добавлением процентов. Это дает компании больше времени для погашения непогашенной задолженности и дает поставщику стимул для отсрочки платежа. Кроме того, создание векселя к оплате создает более сильную юридическую позицию для владельца векселя, поскольку вексель является оборотным юридическим инструментом, который может быть более легко приведен в исполнение в судебном порядке.