Коэффициент для расчета отпускных в 2022 году

Что такое коэффициент для расчета отпускных? Каковы виды и размер коэффициентов в 2022 году? Правила и формулы, которыми следует руководствоваться при применении коэффициентов. Об этом пойдет речь в сегодняшней публикации.

Виды коэффициентов для расчета отпускных в 2022 году

Калькулятор по теме: Калькулятор отпускных Калькулятор отпускных поможет вам правильно рассчитать сумму отпускных, положенную сотруднику.

В зависимости от разнообразных факторов для расчета отпускного пособия могут использоваться различные коэффициенты:

- коэффициент среднемесячного числа календарных дней;

- коэффициент индексации;

- районный коэффициент.

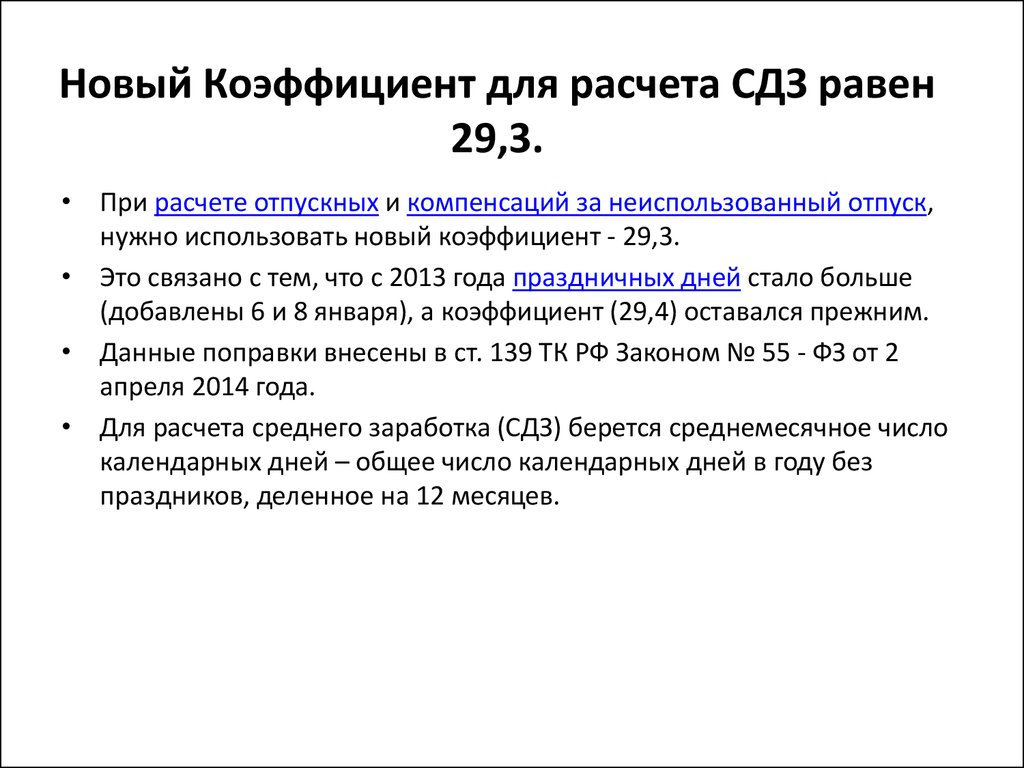

Фиксированный коэффициент

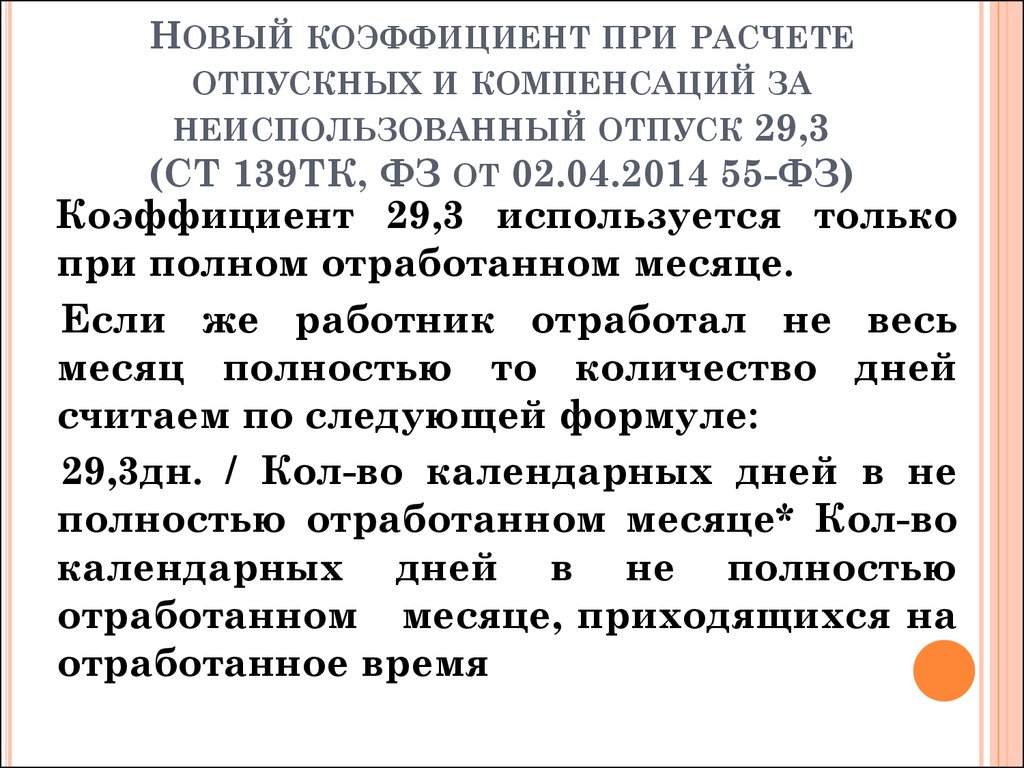

Основной коэффициент, который всегда и без исключений используется при расчете отпускных, принято называть фиксированным. Он установлен законодательно и закреплен ст. 139 ТК РФ. В 2022 году коэффициент отпускных составляет 29,3.

Он установлен законодательно и закреплен ст. 139 ТК РФ. В 2022 году коэффициент отпускных составляет 29,3.

Данный показатель применяется при расчете среднего заработка сотрудника, уходящего в отпуск. По факту это не что иное, как число календарных дней года, сокращенное на число нерабочих и праздничных дней. Т. о., фактически, чем больше в году праздничных дней, тем ниже будет фиксированный коэффициент.

Как определить календарные дни для расчета отпускных в неполных месяцах расчетного периода, когда праздничный день входит (не входит) в период отпуска? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к системе КонсультантПлюс, получите пробный демодоступ бесплатно.

Коэффициент применяется:

- при расчете среднедневного заработка. Для этого бухгалтер может воспользоваться следующей формулой:

- определении количества дней в месяцах, полностью отработанных уходящим в отпуск сотрудником:

- определении количества отработанных дней в месяце:

Статья по теме:

Расчет отпускных в 2022 году по-новому

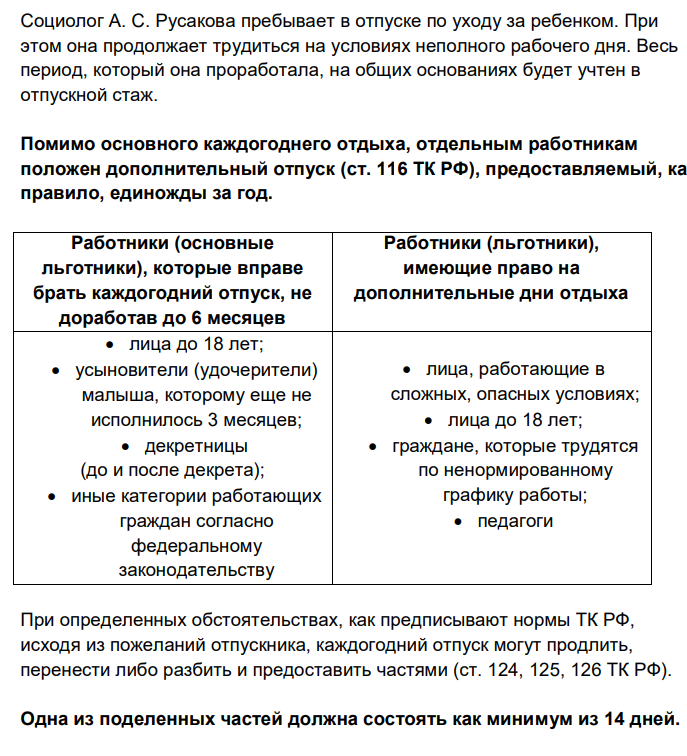

Согласно положениям ТК РФ, у каждого работника есть право на ежегодный оплачиваемый отпуск длительностью минимум 28 дней с сохранением среднего заработка.

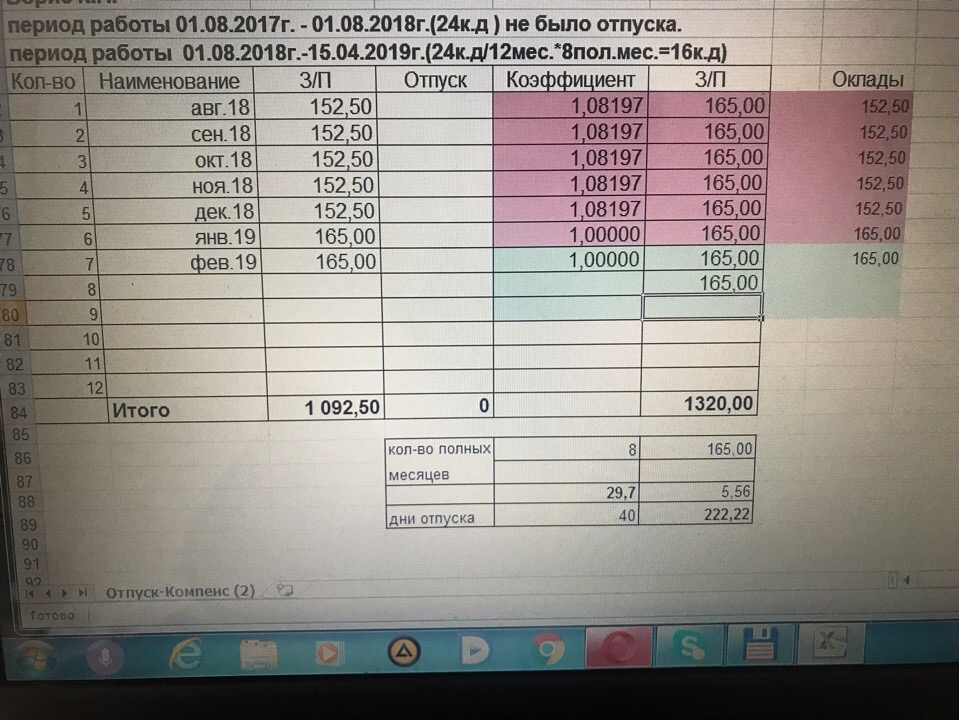

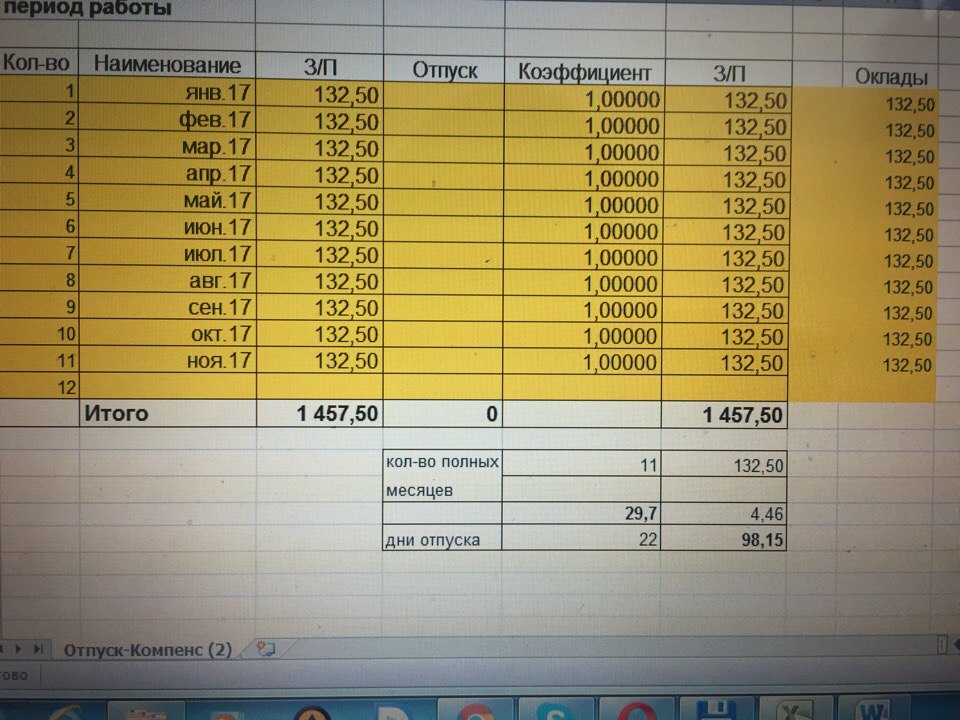

Коэффициент индексации при расчете отпускных

Основой основ для расчета отпускных, согласно ст. 114 ТК РФ, является средний заработок сотрудника. Правила, по которым следует производить расчет, зафиксированы в постановлении Правительства РФ от 24.12.2007 № 922. Согласно данным правилам, при индексации заработной платы абсолютно всем сотрудникам предприятия средний заработок подлежит перерасчёту. Необходимо учитывать, что пересчитывать следует оклады и тарифные ставки, включая все произведенные выплаты, рассчитанные в процентном отношении от таковых.

Индексация среднего заработка зависит от даты, когда произошло повышение окладов:

- Индексация приходится на расчетный период.

В этом случае пересчитываются выплаты, которые были начислены до повышения путем перемножения сумм выплат на коэффициент индексации.

В этом случае пересчитываются выплаты, которые были начислены до повышения путем перемножения сумм выплат на коэффициент индексации. - Индексация произошла по истечении расчетного периода, но до момента ухода сотрудника в отпуск. В этом случае перерасчету подлежат все подпадающие под индексацию начисления.

- Индексация совпала с периодом нахождения сотрудника в отпуске. Перерасчету подлежат начисления, произведенные после даты изменения окладов.

Приводим формулу для расчета коэффициента повышения зарплаты при расчете отпускных:

Статья по теме: Входит ли материальная помощь в расчет отпускных В статье поговорим о том, входит ли материальная помощь в расчёт отпускных. А также разберёмся, какие выплаты работодателя относятся к этой категории расходов. Подробнее

Районный коэффициент при расчете отпускных

В условиях обширности территории, на которой раскинулась наша страна, многие граждане работают в удаленных от центра районах Крайнего Севера или регионах, приравненных к таковым. В связи с этим, согласно законодательству, начисление заработной платы производится в повышенном размере. Вполне закономерным является вопрос, применяется ли районный повышающий коэффициент при расчете отпускных?

В связи с этим, согласно законодательству, начисление заработной платы производится в повышенном размере. Вполне закономерным является вопрос, применяется ли районный повышающий коэффициент при расчете отпускных?

Итак, под районным коэффициентом следует понимать величину, на которую увеличивается размер заработной платы сотрудника и всех ее составляющих, таких как оклад, премии, доплаты и надбавки. Данный коэффициент устанавливается законодательно. Самым распространенным видом районного коэффициента является северный коэффициент, который применяется в отношении доходов граждан, работающих в регионах с холодным климатом. Следует сказать, что региональный коэффициент нужноприменять вне зависимости от стажа сотрудника.

Постановлением Совмина СССР от 10.11.1967 № 1029 определен список районов, где установлены и применяются региональные коэффициенты, повышающие размер оплаты труда.

Далее рассмотрим, как регулируется расчет отпускных для сотрудников, работающих в регионах с особыми климатическими условиями.

В ч. 1 ст. 139 ТК РФ сказано, что при определении среднего заработка для расчета отпускных должны быть включены все выплаты, в том числе и надбавки, связанные с выплатой районных коэффициентов.

Таким образом, районный коэффициент включается в сумму отпускных через расчет среднедневного заработка, а не в момент начисления отпускного пособия, т. е. районный коэффициент на сами отпускные не начисляется.

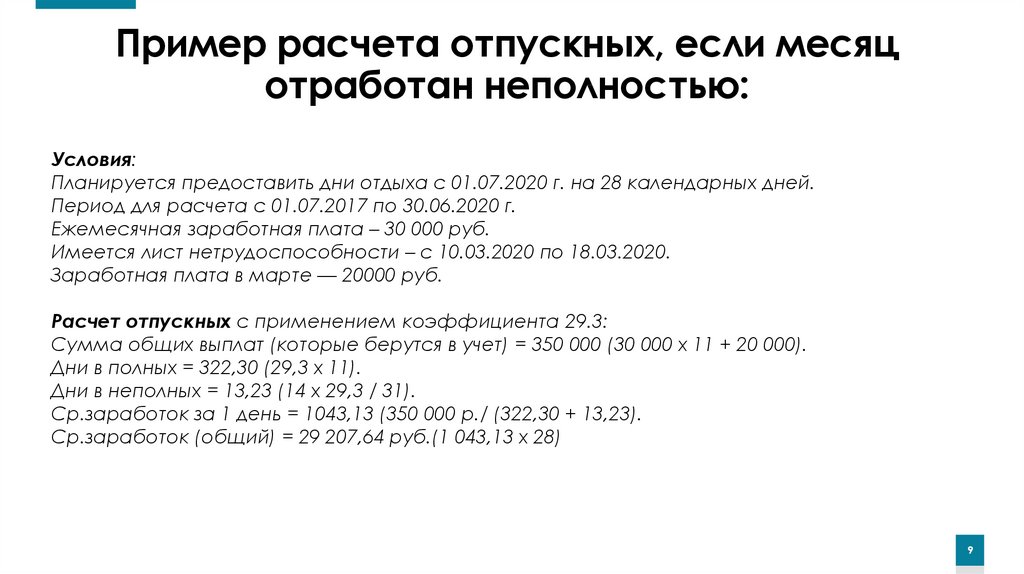

Расчет коэффициента отпускных при неполном отработанном месяце

Стандартно расчетным периодом при расчете отпускных являются 12 календарных месяцев, предшествующих месяцу, на который приходится первый день отпуска. Однако нередки ситуации, когда в силу обстоятельств сотрудник вынужден попросить отпуск до истечения расчетного периода. Как поступать в таких случаях?

Согласно положению об особенностях порядка исчисления средней заработной платы средний дневной заработок должен быть рассчитан по следующей формуле:

При этом для расчета числа отработанных календарных дней в неполном месяце существует собственная формула, которая приведена ниже:

Важно! Если на расчетный период не приходится ни одного фактически отработанного дня и не начислена заработная плата, то для расчета среднего заработка следует использовать аналогичный период, предшествующий данному расчетному.

Если же сотрудник берет отпуск в первый месяц своего трудоустройства, то в первую очередь следует определить, отработана ли половина месяца. За половину месяца условно принимают 15 дней. Если сотрудник отработал в компании менее 15 дней, то отпуск ему не положен. Если же отработано более этого срока, но менее месяца, то применяется следующая формула для определения расчетной длительности отработанных дней:

Резюмируя настоящую публикацию, хочется напомнить, что сегодня мы привели виды коэффициентов, применяемых при расчете отпускных, а также рассмотрели нестандартную ситуацию, когда расчетный период, используемый для начисления отпускных, отработан не полностью, или не отработан совсем.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Как правильно рассчитать количество календарных дней в неполных календарных месяцах расчетного периода?

Вопрос:

Расчет среднего дневного заработка осуществляется для оплаты ежегодных отпусков. Работникам установлены оклады и пятидневная рабочая неделя.Как правильно рассчитать количество календарных дней в неполных календарных месяцах расчетного периода в двух ситуациях:

- когда праздничный день входит в период отпуска.

Например, отпуск с 09.06.2021 по 15.06.2021 включительно. 12.06.2021 — праздничный день;

Например, отпуск с 09.06.2021 по 15.06.2021 включительно. 12.06.2021 — праздничный день; - когда праздничный день не входит в период отпуска. Например, отпуск 23.05.2021 на один день?

Ответ:

При расчете количества календарных дней в неполном календарном месяце расчетного периода для целей оплаты отпуска работника, которому установлены оклад и пятидневная рабочая неделя, нерабочие праздничные дни не исключаются из количества календарных дней, приходящихся на время, отработанное в данном месяце.

Нерабочие праздничные дни, приходящиеся на период отпуска, из количества календарных дней, приходящихся на время, отработанное в данном месяце, также не исключаются.

Например, если в июне работник был в отпуске с 09.06.2021 по 15.06.2021 включительно (12.06.2021 — праздничный день), то количество календарных дней в неполном месяце (в июне) составит 29,3 / 30 x 24 = 23,44 дн.

Если в мае работник был в отпуске 23.05.2021, то количество календарных дней в неполном месяце (в мае) составит 29,3 / 31 x 30 = 28,35 дн.

Обоснование:

На время ежегодного отпуска за работником сохраняются место работы (должность) и средний заработок (ст. 114 Трудового кодекса РФ). Нерабочие праздничные дни, приходящиеся на период ежегодного основного или ежегодного дополнительного оплачиваемого отпуска, в число календарных дней отпуска не включаются (ст. 120 ТК РФ).

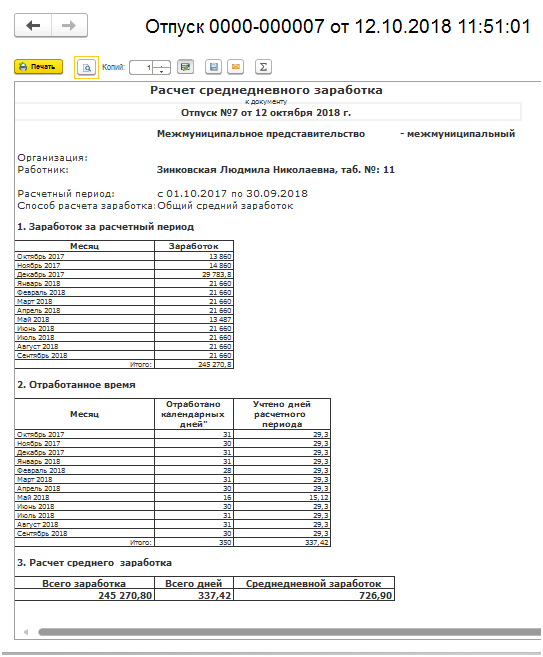

Средний заработок для оплаты отпусков исчисляется за последние 12 календарных месяцев исходя из фактически начисленной работнику заработной платы за это время (п. 4 Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства РФ от 24.12.2007 N 922 (далее — Положение)).

Из расчетного периода исключается время, когда за работником сохранялся средний заработок, а также начисленные за это время суммы (пп. «а» п. 5 Положения). Аналогичного требования в отношении нерабочих праздничных дней п. 5 Положения не содержит.

Для оплаты отпусков используется средний дневной заработок (п. 9 Положения). В случае если один или несколько месяцев расчетного периода отработаны не полностью или из них исключалось время в соответствии с п. 5 Положения, средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах (абз. 2 п. 10 Положения).

В случае если один или несколько месяцев расчетного периода отработаны не полностью или из них исключалось время в соответствии с п. 5 Положения, средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах (абз. 2 п. 10 Положения).

В абз. 3 п. 10 Положения приведен порядок расчета количества календарных дней в неполном календарном месяце. Для определения количества календарных дней в неполных календарных месяцах нужно 29,3 (среднемесячное число календарных дней (ч. 4 ст. 139 ТК РФ)) поделить на количество календарных дней этого месяца и умножить на количество календарных дней, приходящихся на время, отработанное в данном месяце.

Таким образом, по нашему мнению, Положение не содержит требование об исключении нерабочих праздничных дней из количества отработанных календарных дней в неполном месяце.

На наш взгляд, за май количество календарных дней необходимо рассчитать следующим образом: 29,3 / 31 x 30 = 28,35 дн., за июнь — 29,3 / 30 x 24 = 23,44 дн.

Ответьте на 6 вопросов, это займёт не более двух минут.

В это время мы рассчитаем стоимость оптимального для Вас комплекта Систем Консультант Плюс

Физическое лицо ООО АО/ИП Индивидуальный предприниматель Бюджетная организация Другое

Заполните данные

Консультант Плюс Главбух Гарант Кодекс Не использую Другое

Заполните данные

Локальный или на флеш-носителе Сетевая версия Онлайн доступ

Заполните данные

Юрист Бухглатер Руководитель Кадровик Другая должность

Заполните данные

Решить разовый вопрос, найти документ Нужна поддержка и сервисы Помощь студенту Другая

Заполните данные

В этом месяце В ближайший квартал Затрудняюсь ответить Предварительно интересуюсь

Заполните данные

Осталось только узнать, как с Вами связаться!

Я даю ООО «Веда Плюс» согласие на обработку персональных данных

Далее

Получить доступ к полной версии

на 3 дня БЕСПЛАТНО

на обработку персональных данных Я даю ООО «Веда Плюс» согласие

на обработку персональных данных

СПС Консультант Плюс 2022

Справочная правовая система «Консультант Плюс» признана удобным инструментом, необходимым для

решения

задач специалистов тех профессий, которые по роду деятельности связаны с законодательством.

Продукты Консультант Плюс предназначены для:

- бухгалтеров;

- юристов;

- специалистов кадровых служб и некоммерческих структур.

Максимально полный объем информации из различных областей права, обширный каталог комментариев к законопроектам и удобная схема поиска данных — основные причины популярности программы.

Справочно-правовая система Консультант Плюс:

Ваши выгоды

Компания «Веда Плюс» специализируется на продаже СПС Консультант Плюс и профессиональной поддержке пользователей по вопросам ее функционирования. Наша фирма — один из основных представителей оригинального продукта на российском рынке.

- Комплексным обслуживанием клиентов занимаются опытные профессионалы, которые предлагают оперативные консультации по работе с базой данных по телефону «Горячей линии».

- В режиме онлайн клиентам предоставляется актуальная информация юридической

направленности, новые комментарии к законопроектам и т.

п.

п. - Ответы на вопросы, касающиеся права, бухгалтерского учета и налогообложения можно узнать как из оригинальной версии программы, так и у экспертов в любой удобной для клиента форме.

- Поддержку клиентам оказывают профессиональные юристы и бухгалтеры с опытом работы в крупнейших компаниях Москвы.

- Солидные финансовые и юридические фирмы, банки и некоммерческие объединения входят в число клиентов, регулярно пользующихся услугами нашего сайта. Мы находим подход к каждому!

Обширная правовая база Консультант Плюс

Информационная система содержит огромный объем данных:

- более 190 миллионов документов (законы и подзаконные акты с последними поправками и комментариями) — самое обширное собрание из доступных сегодня, как сообщается на официальном сайте разработчика;

- информацию о применении нормативных актов;

- не имеющие аналогов путеводители СПС от компании «Консультант Плюс» — аналитические материалы, которые предлагают варианты поведения в той или иной ситуации;

- удобные поисковые системы, в которых особое внимание уделяется особенностям профессиональной лексики, использующейся в специальной литературе и на сайтах юридической тематики;

- конструктор договоров — сервис Консультант Плюс, работающий в режиме онлайн; он

позволяет составлять договоры различных типов и содержит варианты самых популярных

документов.

на обработку персональных данных

Стоимость выбранного комплекта будет отправлена

на вашу электронную почту или по смс.

Оставьте контактные данные.

на обработку персональных данных

Как рассчитать зарплату за день, месяц и неполный месяц: пошаговая инструкция

Заработная плата – достаточно сложный и ответственный вид учета. На предприятии любой формы собственности есть должность бухгалтера по расчету заработной платы. Его обязанности не так просты в наши дни, при существующем многообразии видов и форм оплаты труда.

Если вам необходимо начислить заработную плату за неполный месяц

Довольно часто необходимо знать, сколько положено платить сотруднику, если он не отработал полный месяц. В этом случае нужно объяснить ему, почему начисляется эта сумма. И рассказать доступным языком — во избежание недоразумений и претензий в трудовую инспекцию. Да и безопасности не мешает в случае возможных претензий со стороны последнего.

И рассказать доступным языком — во избежание недоразумений и претензий в трудовую инспекцию. Да и безопасности не мешает в случае возможных претензий со стороны последнего.

Правила, по которым происходит начисление, определяются платежной системой, принятой в организации. Что непременно фиксируется в Положении об оплате труда и личном трудовом договоре любого работника. Чаще всего это либо повременная, либо сдельная, либо комиссионная форма оплаты труда.

При повременной оплате работник имеет должностной оклад или тарифную ставку (дневную, часовую). Последний вариант гораздо удобнее, если работа ведется посменно.

Когда у вас есть стабильность

В первую очередь рассмотрим самую распространенную из всех форму — так называемую «твердую» зарплату. Такие расчеты используются в тех случаях, когда нужно знать, например, как рассчитать зарплату воспитателя детского сада или государственного служащего.

Итак, если весь месяц отработан, работник имеет право на полную зарплату. Неважно, сколько рабочих дней было в прошлом месяце. Даже если он был очень коротким (например, январь с учетом длинных зимних каникул), заработная плата работникам выплачивается в полном объеме и в срок. Таким образом, никаких сложностей с вопросом о том, как рассчитать оклад по окладу, не возникает.

Неважно, сколько рабочих дней было в прошлом месяце. Даже если он был очень коротким (например, январь с учетом длинных зимних каникул), заработная плата работникам выплачивается в полном объеме и в срок. Таким образом, никаких сложностей с вопросом о том, как рассчитать оклад по окладу, не возникает.

Следует отметить, что такая ситуация бывает далеко не всегда. Огромное количество рабочих отрабатывают текущий месяц не полностью по множеству разных причин. Кто-то был в отпуске или командировке, кто-то болел или взял краткосрочный отпуск за свой счет, а кто-то просто устроился на работу не с 1-го числа, а, скажем, с 10-го или, наоборот, уволился до окончания календарный месяц.

Во всех этих случаях бухгалтер должен знать, как рассчитать заработную плату исходя из отработанных дней или часов.

Табель как основной документ

Согласно ТК РФ при формировании заработной платы имеют значение и учитываются только рабочие дни. А начисление суммы заработка за не полностью отработанный месяц пропорционально фактически отработанному времени. При этом администрация обязана вести строгий учет как дней выхода на работу, так и пропусков с указанием причины (больной, в отпуске и т.п.). Почему на любом крупном предприятии есть должность табельщика, задача которого ежедневно отмечать выход или отсутствие каждого работника.

При этом администрация обязана вести строгий учет как дней выхода на работу, так и пропусков с указанием причины (больной, в отпуске и т.п.). Почему на любом крупном предприятии есть должность табельщика, задача которого ежедневно отмечать выход или отсутствие каждого работника.

Данные отметки проставляются в документе по специальной форме за подписью ответственного лица и руководителя предприятия. В конце месяца табель сдается в бухгалтерию. В небольших организациях клерк, секретарь или инспектор по кадрам может нести ответственность за отслеживание того, как сотрудники отрабатывают свое время.

Обратите внимание, что учитываются рабочие, а не календарные дни.

Если вы в отпуске

Теперь рассмотрим начисление заработной платы за неполный месяц на конкретных примерах. Для начала возьмем случай, когда сотрудник какое-то время находился в отпуске. Существует два различных варианта расчета заработной платы.

Первый. По производственному календарю часть месяца до (или после) праздников имеет определенное количество рабочих дней — выходные и праздничные дни не берем. В этом случае бухгалтер должен разделить полную заработную плату работника на норму рабочих дней (т.е. рассчитать стоимость одного рабочего дня в этом месяце), а затем полученную сумму умножить на количество дней, которые работник отработал на работе.

В этом случае бухгалтер должен разделить полную заработную плату работника на норму рабочих дней (т.е. рассчитать стоимость одного рабочего дня в этом месяце), а затем полученную сумму умножить на количество дней, которые работник отработал на работе.

Второй. Сотрудник ушел в отпуск, например, сразу после майских праздников (или новогодних праздников). То есть, хотя он и не в отпуске с первого числа, фактических рабочих дней в этом месяце у него нет – только выходные и праздничные дни. Тогда он получит только отпускные за указанный месяц.

Если вы «новенький»

Аналогично производится расчет, если сотрудник устроился на работу в организацию не с начала месяца. Как рассчитать заработную плату в этом случае? Здесь также возможны два варианта. Если с 1-го числа месяца до даты приема на работу прошло определенное количество рабочих дней, то они аннулируются, а начисление начинается с даты, указанной в приказе о приеме.

Если, например, трудоустройство произошло сразу после новогодних праздников, не занимавших ни одного рабочего дня, лицо обязано получать полную заработную плату (разумеется, при условии ежедневного добросовестного появления на работе и соответствующих отметок в трудовой книжке). табель учета рабочего времени).

табель учета рабочего времени).

Возможна и обратная ситуация. Допустим, сотрудник сразу после новогодних праздников берет отпуск без содержания, окончание которого лежит за пределами календарного месяца. Тогда как рассчитать зарплату? А сотрудник должен хоть что-то иметь?

К сожалению, в данном случае ему не приходится рассчитывать ни на какую сумму, так как фактически отработанных дней в этом месяце не было.

О минимальной заработной плате

Как рассчитать месячную заработную плату для низкооплачиваемых категорий? Иногда вся сумма (если месяц отработан не полностью) меньше минимального размера (МРОТ). Сотрудник начинает предъявлять претензии, ссылаясь на законодательство, и даже иногда может запутать неопытного бухгалтера. Стоит ли в таком случае платить ему по «минимуму»?

На самом деле здесь нет противоречия или нарушения. И оснований для таких доплат нет. Статья 133 ТК РФ сообщает, что ниже минимального размера оплаты труда не должна опускаться месячная заработная плата тех работников, которые полностью «выбрали» норму рабочего времени. То есть рабочие весь месяц и полный рабочий день.

То есть рабочие весь месяц и полный рабочий день.

При несоблюдении этого условия начисленная сумма может оказаться ниже минимальной заработной платы. И нарушений не будет. Главное условие – изначально установленная заработная плата в размере не ниже «МРОТ» с учетом региональных надбавок.

Однако суть этого положения можно понять даже при обычном логическом мышлении. Допустим, сотрудник отработал всего один-два дня в текущем месяце. На каком основании он будет требовать полную зарплату, пусть и минимальную?

Выходные — специальный артикул

Бывает, что месяц отработан не полностью, но при этом человек вышел на работу в выходные или праздничные дни. (Причем часть месяца была пропущена, например, по болезни). Как рассчитать зарплату работнику в такой ситуации? Если в итоге окажется, что общее количество отработанных дней соответствует производственному календарю, это вовсе не означает, что месяц отработан полностью. И начислять полную зарплату неправильно.

Дело в том, что за работу в выходные и праздничные дни полагается двойная (как минимум) оплата. И заменить рабочий день выходным просто не получится. В этой ситуации следует вести раздельный учет рабочих дней и отработанных в выходные или праздничные дни. Первые оплачиваются по рассмотренной выше схеме, вторые оплачиваются отдельно и в двойном размере. Важно, чтобы выход работника в «неправильное» время был обоснован приказом руководства и зафиксирован в табеле учета рабочего времени. Без этого будет сложно доказать правомерность начисления ему «праздничных» часов перед лицом проверяющих.

Следует ли разделить налоговый вычет?

Как известно, доход работника — для целей налогообложения — может быть уменьшен на сумму налоговых вычетов. Самый известный из них – вычет «на детей» по НДФЛ. Речь идет о сумме, не облагаемой подоходным налогом, для работников, имеющих детей и предоставивших соответствующие документы.

Согласно трудовому законодательству размер удержания остается неизменным независимо от полной или неполной отработанности месяца. Она является фиксированной величиной и предоставляется в любом случае, пока работник поддерживает трудовые отношения с организацией. Его не нужно пересчитывать в случае болезни или отпуска.

Она является фиксированной величиной и предоставляется в любом случае, пока работник поддерживает трудовые отношения с организацией. Его не нужно пересчитывать в случае болезни или отпуска.

При этом, если сумма налогового вычета больше причитающейся работнику заработной платы за месяц, остаток вычета переносится на следующий календарный период (но обязательно в рамках текущего года).

Если у вас фиксированная ставка

При той же повременной форме оплаты труда, когда применяется тарифная ставка, количество фактически отработанных дней умножается на его дневной размер, что значительно упрощает расчет.

А как рассчитать зарплату по часам? Если применяется почасовая ставка, то также учитываются часы, фактически отработанные в месяце.

При этом не следует забывать о пропорциональной оплате ночных суток (к ним относится время с 22 часов дня до 6 часов утра).

О тех, кто работает сдельно

Обратимся теперь к системе сдельной оплаты, т. е. такой, которая напрямую зависит от производства. Как правило, применяется там, где возможен точный учет объема выполненных работ (например, количества произведенной продукции или оказанных услуг) и работодатель заинтересован в увеличении этого объема. В руководстве устанавливается норма выработки и удельная норма. Как рассчитать заработную плату при сдельной работе?

е. такой, которая напрямую зависит от производства. Как правило, применяется там, где возможен точный учет объема выполненных работ (например, количества произведенной продукции или оказанных услуг) и работодатель заинтересован в увеличении этого объема. В руководстве устанавливается норма выработки и удельная норма. Как рассчитать заработную плату при сдельной работе?

Как в полные, так и в неполные месяцы заработная плата определяется путем умножения удельной ставки на объем произведенной продукции (или оказанных услуг). Таким образом, мы видим, что расчет сдельной оплаты предельно упрощен, главное – это точный учет сделанного за месяц.

Работа на процент

Третий вариант – это так называемая комиссионная система. При этом подразумевается привязка заработной платы работника к сумме выручки, например, от реализации того или иного товара. То есть доход работника напрямую зависит от его «полезности» для компании. Больше продаж — больше комиссионных. А отсутствие работника на работе по любой причине сразу сказывается на оплате.

Казалось бы, в расчете процента от оклада нет никакой сложности. Но в чистом виде комиссионная система используется редко, потому что низкие продажи могут возникать по причинам, не зависящим от работника. Чаще всего мы сталкиваемся с его вариацией под названием «зарплата + проценты».

Как по такой системе рассчитать зарплату работнику за неполный месяц? Очень простой. Заработная плата (то есть фиксированная часть) рассчитывается по отработанным часам (точно так же, как и при обычной повременной системе), а комиссионные проценты зависят от суммы выручки за отработанные дни.

О зарплате учителей

Существуют гораздо более сложные случаи начисления заработной платы, например, вознаграждения за педагогический труд. Финансирование школы увеличилось, деньги в настоящее время выдаются не в виде смет с заранее намеченными статьями расходов, а в виде субсидий. На что их потратить, решает в основном сама школа. Да и не каждый бухгалтер, особенно неопытный, представляет себе, как рассчитать зарплату учителя.

Раньше зарплата учителей зависела от загруженности, стажа работы и присвоенной категории. Теперь учитывается ряд других показателей — количество учеников, их успеваемость, состояние кабинета и многое другое. В разных регионах существуют свои варианты соотношения двух частей (базовой и стимулирующей), из которых состоит заработная плата. Базовая часть не может быть меньше законодательно установленной, а какую и кому наградить решает сама школа, согласовав вопрос с профсоюзной организацией и органом управления образованием.

Как должна рассчитываться зарплата учителя? Базовой единицей расчета является так называемая стоимость одного студенческого часа. Эта величина умножается на количество детей в классе и количество часов в месяц по каждому предмету, затем на повышающий коэффициент, который зависит от степени приоритетности предмета, а на другой — отражающий степень квалификации предмета. учитель. Кроме того, к полученной сумме добавляется доплата за очередную загрузку (не аудит).

Все не так страшно

Сложность расчета зарплаты учителя может напугать неопытного бухгалтера, особенно если речь идет о начислении менее месяца. Но следует помнить, что учителя относятся к категории работников на повременной системе оплаты (точнее, повременно-премиальной), и расчет за неполный месяц производится по приведенной выше схеме. Премиальная часть выплачивается в зависимости от «местных» условий выплаты премий – в соответствии с законодательными нормами.

Для облегчения труда бухгалтера расчет заработной платы для всех категорий работников давно автоматизирован. Классическим, повсеместно используемым программным комплексом для этого является 1С Бухгалтерия, позволяющая вести учет любых хозяйственных операций предприятий всех форм собственности. Отдельный модуль посвящен кадровым вопросам и расчету заработной платы.

Компьютер нам поможет

Как посчитать зарплату в 1с? При предварительно введенных данных (зарплата работника или размер дневной тарифной ставки, все необходимые надбавки и доплаты) расчет происходит автоматически. Задача бухгалтера состоит лишь в том, чтобы правильно ввести количество отработанных дней или часов. Программа рассчитывает не только начисления, но и удержания.

Задача бухгалтера состоит лишь в том, чтобы правильно ввести количество отработанных дней или часов. Программа рассчитывает не только начисления, но и удержания.

Используя этот интерфейс, начисление заработной платы происходит быстро и понятно. В перечень документов следует внести все требуемые виды начислений с указанием параметров каждого. Суммы рассчитываются автоматически в соответствии с выбранным методом. Алгоритм сохраняется на заданный период, и вопрос, как рассчитать среднемесячную зарплату (для любых целей) уже не представляет сложности.

Налоговый вопрос

Как известно, подоходный налог должен удерживаться с зарплаты. При его исчислении применяются вычеты: стандартные, имущественные, социальные и другие. Работодатель, как правило, имеет дело со стандартными.

Как рассчитать налог на заработную плату? В первую очередь следует определиться, является работник налоговым резидентом или нет. Затем примите во внимание все соответствующие коэффициенты и повышения заработной платы, поощрения и бонусы. Материальная помощь, пособия, стипендии и подобные выплаты, не имеющие статуса дохода, не учитываются.

Материальная помощь, пособия, стипендии и подобные выплаты, не имеющие статуса дохода, не учитываются.

Если же отработан не весь расчетный период — работник ушел в отпуск или заболел — подоходный налог взимается исходя из среднего заработка.

Как рассчитать среднюю зарплату? Необходимо суммировать все платежи, полученные в расчетном периоде, затем разделить на количество дней в этом периоде. Таким образом мы получаем ответ на часто задаваемый вопрос: «Как рассчитать зарплату за день?»

Полученную сумму среднедневного заработка умножают на количество фактически отработанных работником дней. Это и будет налоговая база за указанный период.

Учет отпускных начислений | Малый бизнес

Тереза Нгуен Обновлено 25 января 2019 г.

Нужен перерыв? Большинство работодателей думают, что да. По данным Бюро статистики труда, 76 процентов работников частного сектора пользуются оплачиваемым отпуском, что делает его одним из наиболее распространенных преимуществ, предлагаемых малым бизнесом. Несмотря на то, что отпуск очень востребован, работник, как правило, не использует его в тот же период, когда он предоставляется или зарабатывается. Чтобы определить, когда, как и что начислять за неиспользованный отпуск, следуйте этим рекомендациям.

Несмотря на то, что отпуск очень востребован, работник, как правило, не использует его в тот же период, когда он предоставляется или зарабатывается. Чтобы определить, когда, как и что начислять за неиспользованный отпуск, следуйте этим рекомендациям.

Определение необходимости начисления

В зависимости от политики вашей компании в отношении отпусков заработанный, но неиспользованный отпуск может быть начисленным обязательством, если выполняются определенные критерии, определенные Советом по стандартам финансового учета (FASB). Когда отпуск неиспользован и заработан за работу, уже выполненную сотрудником, будет оплачен, если работник уволился из компании, или может быть оценен, он должен быть начислен в соответствии с критериями FASB. Время отпуска, не отвечающее всем критериям, не нужно начислять, и оно аннулируется при увольнении работника из компании.

Решите, когда записывать

Когда требуется начисление, решите, будете ли вы регистрировать начисление отпусков в каждый платежный период или на другой основе. Небольшие компании часто считают время, затрачиваемое на расчет и запись данных, обременительным по сравнению с незначительной долларовой стоимостью начислений. В этом случае вы можете записывать начисления ежемесячно или ежеквартально, а не каждый платежный период.

Небольшие компании часто считают время, затрачиваемое на расчет и запись данных, обременительным по сравнению с незначительной долларовой стоимостью начислений. В этом случае вы можете записывать начисления ежемесячно или ежеквартально, а не каждый платежный период.

FASB не определяет процесс, поэтому практика варьируется от компании к компании. Независимо от выбранной периодичности ежегодно оценивайте начисление отпусков на предмет изменения неиспользованного времени отпуска и ставок заработной платы и соответственно увеличивайте или уменьшайте начисление отпусков.

Рассчитать начисление

Сумма начисленного отпуска основана на сумме заработанного, но неиспользованного отпуска и ставки вознаграждения работника. Боб, сотрудник ABC Co., заработал 10 дней отпуска в течение первого года, использовал 5 дней в течение года и имел 5 дней отпуска в конце года. Средняя дневная ставка Боба составляет 200 долларов. В конце года компания ABC Co. начисляет 1000 долларов за накопленный отпуск Боба. Во 2-м году, когда Боб использует оставшиеся 5 дней, ABC Co. сторнирует начисление.

начисляет 1000 долларов за накопленный отпуск Боба. Во 2-м году, когда Боб использует оставшиеся 5 дней, ABC Co. сторнирует начисление.

Запись проводок в журнале

Чтобы зарегистрировать начисление отпусков, дебетовать расходы на отпуск и кредитовать начисленные обязательства по отпуску. Когда сотрудник впоследствии уходит в отпуск, дебетуйте отпускные начисления и кредитуйте денежные средства, корреспондирующие стороны проводки в журнале. Аналогичным образом при увольнении работника с накопленным отпуском из компании и оплате за неиспользованное время списываются накопленные отпуска, а кредитуются денежные средства. Как видно из этих записей в журнале, в то время как первоначальная запись о накопленном отпуске увеличивает расходы в вашем отчете о прибылях и убытках, будущее использование накопленного отпуска этого не делает.

Ссылки

- Бюро статистики труда США: вознаграждения работникам в США, март 2017 г.

- Совет по стандартам финансового учета: Заявление о стандартах финансового учета № 43

Ресурсы

- Inc.

В этом случае пересчитываются выплаты, которые были начислены до повышения путем перемножения сумм выплат на коэффициент индексации.

В этом случае пересчитываются выплаты, которые были начислены до повышения путем перемножения сумм выплат на коэффициент индексации. Например, отпуск с 09.06.2021 по 15.06.2021 включительно. 12.06.2021 — праздничный день;

Например, отпуск с 09.06.2021 по 15.06.2021 включительно. 12.06.2021 — праздничный день; п.

п.