Маленький бизнес — большие комиссии. Как выводить деньги без потерь — Финансы на vc.ru

Введение

1796 просмотров

Ты открыл ИП, приготовился зарабатывать деньги и тут звонок, а потом еще один … и так весь день. Нет — это не клиенты, это банки и они предлагают открыть расчетный счет. Он тебе точно нужен, но как выбрать правильный вариант? Если оборот твоей компании до 1 000 000 ₽ в месяц и ты хочешь отдавать банкам 0 ₽ в год, то эта статья для тебя. Твой оборот больше? Листай в конец, там будет полезная информация.

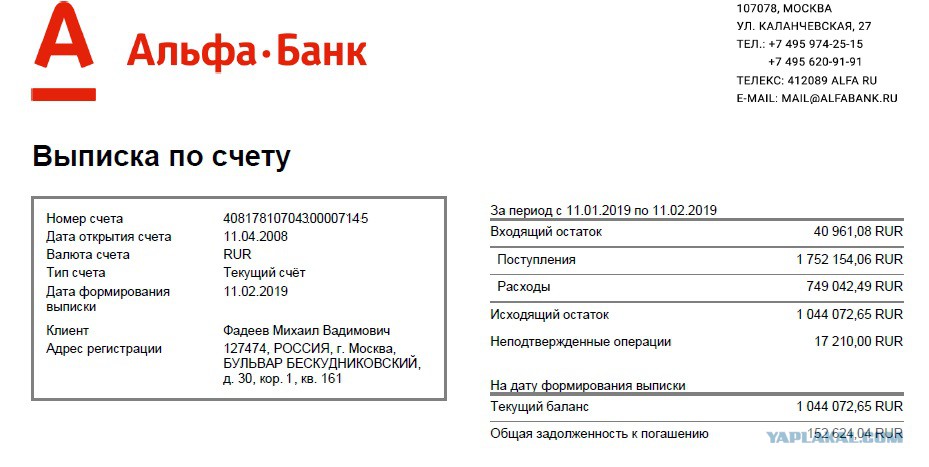

Мы занимаемся комплексным бухгалтерским обслуживание, работа с банками — это часть процесса ведения клиентов. Анализируя отчеты клиентов, мы обнаружили, что они тратят на банковское обслуживание и комиссии больше, чем на налоги. Как важно правильно вести бухгалтерский учет, также важно правильно подбирать банки и тарифы. Клиенты забывают, что часть комиссии платиться в процентах от оборота, поэтому за год накапливается значительная сумма.

Часть 1. Что у нас с банками…

Рассмотрим предложения популярных банков для бизнеса, а в конце сделаем небольшой вывод.

1. Сбербанк

Стоимость обслуживания

(Таблицы будет удобнее смотреть, если их увеличить)

2. ВТБ

Стоимость обслуживания

3. Альфа-Банк

Стоимость обслуживания

4. Тинькофф

Стоимость обслуживания

Пакеты

5. Точка

Стоимость обслуживания

Вывод: Сбербанк для основного счета не подойдет, слишком невыгодные условия. ВТБ — наш запасной вариант, качество обслуживание оставляет желать лучшего, приходится иногда ходить в офис, однако выгодные условия на перевод на свою карту. Альфа Банк — дополнительный счет, но стоит быть осторожным с блокировкой по 115-ФЗ. Тинькофф — хороший вариант, но большие комиссии и никаких бесплатных услуг. Точка — лучший вариант сейчас, входящие и исходящие платежи без ограничений, удобный и быстрый сервис.

ВТБ — наш запасной вариант, качество обслуживание оставляет желать лучшего, приходится иногда ходить в офис, однако выгодные условия на перевод на свою карту. Альфа Банк — дополнительный счет, но стоит быть осторожным с блокировкой по 115-ФЗ. Тинькофф — хороший вариант, но большие комиссии и никаких бесплатных услуг. Точка — лучший вариант сейчас, входящие и исходящие платежи без ограничений, удобный и быстрый сервис.Часть 2. Как экономить на комиссии?

Большую часть комиссии за банковское обслуживание составляют переводы физлицам или снятие наличных со счета, потому что они зависят от суммы вывода. Чтобы экономить на выводе денег, нужно правильно использовать пакеты услуг, которые нам предоставляет банк.

Представимдве ситуации:

- Оборот твоей компании до 1 000 000 ₽ в месяц. 500 000 ₽ уходят на оплату поставщикам, зарплату, аренду и тд. Остается еще 500 000 ₽, которые нам нужно снять со счета для личных нужд или оплаты наличными.

- Оборот компании больше 1 000 000 ₽ и нужно обналичивать от 500 000 ₽, тогда не обойтись бесплатными тарифами.

Будем правильно сочетать несколько расчетных счетов и пакетов услуг, тогда общая комиссия будет минимальной.

Будем правильно сочетать несколько расчетных счетов и пакетов услуг, тогда общая комиссия будет минимальной.

Ситуация 1

Сведем затраты на банковское обслуживание к нулю. Спойлер: у нас это получится!

Все деньги, которые к нам приходят на расчетный счет, будем называть денежный поток, наличные здесь не учитываем и комиссию за интернет-эквайринг тоже. Чтобы не платить банку, мы должны правильно распределить денежный поток между счетам и пакетами услуг. Для этого открываем 3 расчетных счета.

- Расчетный счет в Точке — основной. Платежные поручения без ограничений и бесплатные, поэтому этим счетом мы будем пользоваться, как основным. Здесь есть кешбек и приятные бонусы от партнеров. Если после регистрации ИП в течении 3 месяцев открыть расчетный счет, то обслуживание на тарифе «Ноль» будет бесплатными, но если ваш бизнес открыт раньше, то можно получить этот тариф по акции или по предложению менеджера. Снимать с карты без комиссии мы не можем на этом тарифе, но мы можем перевести их на карту физлица и снять там.

- Расчетный счет в Альфа-Банке — дополнительный. Этот счет нам нужен для нескольких крупных платежей в месяц и переводов денег физлицам. Снять деньги с карты без комиссии не получится, но мы будем переводить их себе на карту физлица. Еще у нас останется 3 платежных поручения.

Далее будет подробная инструкция как открыть счета, правильно расплачиваться с поставщиками и снимать наличные.

Распределяем денежный поток

Примерно ты знаешь сколько денег тебе приходит от клиентов в месяц. Теперь мы должны распределить эти деньги по счетам. Как это сделать?

Представим что у нас 3 сосуда: первый — счет в Точке, второй- счет в Бланке, третий — счет в ВТБ. Нужно правильно их наполнить.

80% расчетов с поставщиками мы ведем на счете в Точке и можем снять оттуда 150 000 ₽, поэтому этот сосуд ты наполняешь первым. В счетах на оплату ты или бухгалтер должны указать расчетный счет — сейчас это точка. Нужно пополнить счет на сумму 150 000 ₽ + 80% от сумму необходимой для оплаты расходов.

Как только первый счет будет пополнен на эту сумму, наполняем второй сосуд. Теперь в счетах на оплату указываем расчетный счет в Альфа-Банк. Можно пополнить на 150 000 ₽ + 10% от расходов.

Остальные деньги мы отправляем на ВТБ, включая оставшиеся 10% от расходов.

В итоге:

- Точка: 150 000 ₽ мы можем перевести на карту физлица и бесплатно платить поставщикам

- Альфа-Банк: 150 000 ₽ переводим на Альфа-карту, остальное налоги и расходы

- ВТБ: платим налоги, аренду и тд.

Ты можешь выводить 500 000 ₽ в месяц и проводить любое количество платежных поручений бесплатно. С помощью ВТБ можно выводить больше 250 000 ₽, но нужно соблюдать правила, чтобы не получить блокировку, о них подробнее далее.

Для чего 20% от расходов идут на дополнительные счета? Чтобы избежать блокировки по 115-ФЗ. Важно показывать деятельность бизнеса на всех активных расчетных счетах, если блокируют один счет, то другие банки увидят это и могут сделать тоже самое.

Защита от блокировок по 115-ФЗ

Федеральный закон от 07.08.2001 N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Банки, а с недавнего времени ломбарды и бухгалтерские компании — субъекты этого закона. Кратко: организации должны сообщать в Росфинмониторинг о подозрительных операциях. Как это отражается на клиентах? Ваш банковский счет в любой момент могут заморозить по подозрению в финансирование терроризма.

Блокировка происходит в автоматическом режиме по признакам, под которые зачастую попадает обычный бизнес. Именно для таких случаев написана эта часть.

Как избежать блокировки, если вы честный предприниматель и не отмываете деньги? Нужно соблюдать несколько правил:

- Не снимай деньги в тот же день, когда они поступили на счет. Это вызывает подозрения, обычно бизнесу не требуются деньги здесь и сейчас. Подожди пару дней.

- Показывай ведение своей деятельности. Плати поставщикам, покупайте товары по корпоративным картам, оплачивай аренду и зарплату, но делать это нужно со всех активных счетов, поэтому 20% от всех расходов направлены на дополнительные счета. Пришли деньги — заплати аренду, регулярные расходы,

- Плати зарплату с расчетного счета или по зарплатному проекту.

Это выгодно твоим сотрудникам, так они получают льготные условия в банках на кредиты, ипотеки и другие услуги. Бизнес не будет вызывать подозрения.

Это выгодно твоим сотрудникам, так они получают льготные условия в банках на кредиты, ипотеки и другие услуги. Бизнес не будет вызывать подозрения. - Пользуйся корпоративной картой. Ты не платишь за расчеты и не снижаешь лимиты на переводы, при этом показывая деятельность твоей компании.

- Проверяй контрагентов. Если тебе придут деньги от подозрительной компании, начнут проверять всех по цепочке. В Точке есть комплаенс ассистент и сервис для проверки контрагентов.

- Составляй и подписывай договоры с клиентами, сохраняй чеки и платежные документы (УПД, счет-фактуры, товарные накладные). Для разморозки счета банк потребует документы, по которым ты должен подтвердить свой доход и деятельность.

Часть 3. Инструкция

В начале нужно открыть расчетные счета.

Расчетные счета:

Открываем счет в Точке

Переходим по ссылке (Открыть счет в Точке), заполняем форму. Бизнес существует меньше 3 месяцев? Выбираем тариф «Ноль», если больше, то вы можете получить этот тариф по акции или поговорив с менеджером, или выбрать тариф «Начало» за 700 ₽ в месяц и получить еще 250 000 ₽ на переводы физлицам и снятие наличных с карты до 50 000 ₽. Счет открывается дистанционно, могут предложить встречу для подписания документов и удостоверения личности (на нее принесут подарки). Если встречаться нет желания, то подписать документы можно с помощью видео звонка с менеджером или специальной формы на сайте.

Бизнес существует меньше 3 месяцев? Выбираем тариф «Ноль», если больше, то вы можете получить этот тариф по акции или поговорив с менеджером, или выбрать тариф «Начало» за 700 ₽ в месяц и получить еще 250 000 ₽ на переводы физлицам и снятие наличных с карты до 50 000 ₽. Счет открывается дистанционно, могут предложить встречу для подписания документов и удостоверения личности (на нее принесут подарки). Если встречаться нет желания, то подписать документы можно с помощью видео звонка с менеджером или специальной формы на сайте.

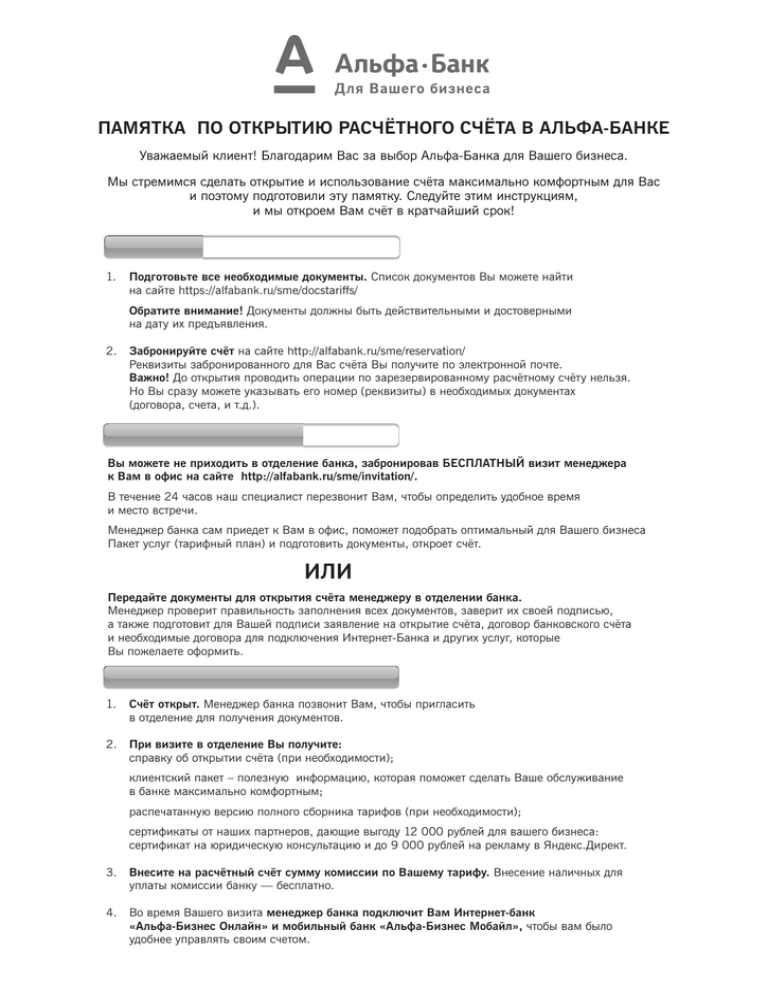

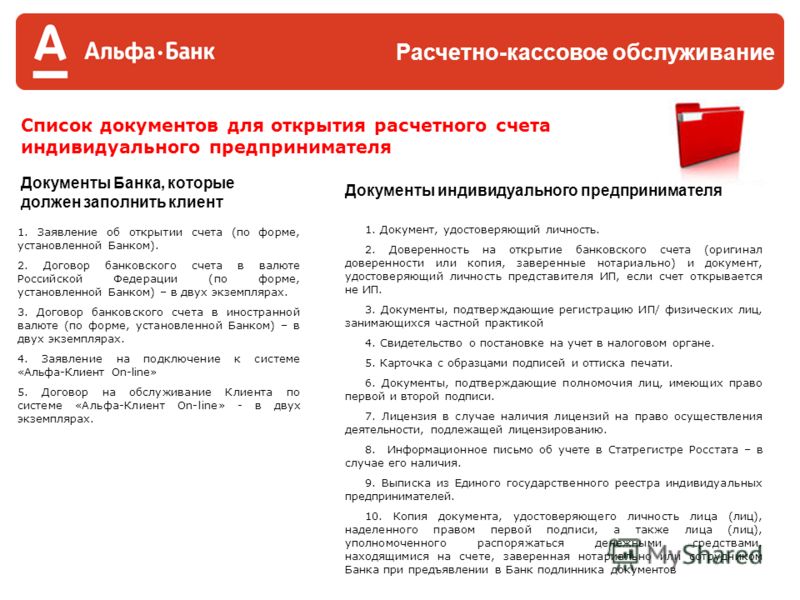

Открываем счет в Альфа-Банке

Открываем сайт по ссылке сайт Альфа-Банка, нажимаем «Открыть счет», заполняем форму. Попросят зайти в офис, подписать документы. Обещают сделать онлайн-открытие. Тариф выбираем “ Ноль для старта“. Есть возможность выпустить моментальную цифровую бизнес-карту.

Открываем счет в ВТБ

Переходим на сайт ВТБ, листаем в конец страницы, заполняем форму. Для открытия расчетного счета может потребоваться посещения офиса. Выбираем тариф «На старте», первые 3 месяца и если в дальнейшем входящий оборот больше 10 000 ₽ в месяц, обслуживание бесплатно.

Выбираем тариф «На старте», первые 3 месяца и если в дальнейшем входящий оборот больше 10 000 ₽ в месяц, обслуживание бесплатно.

Открываем счет в Тинькофф

Зачем нужен счет в Тинькофф? В ситуации 1, можно обойтись без него, но нужна дебетовая карта Тинькофф Black. Если бизнес сезонный или планируется расширение, то переходим к ситуации 2, когда оборот будет больше миллиона, в этот момент и нужен счет в Тинькофф. Первые три месяца или без движений по счет обслуживание бесплатно, но получаем предложения от партнеров и резерв на случай вывода большой суммы.

У этого банка нет офисов, поэтому все документы привезет курьер в удобное время, нужно заполнить заявку. Переходим на сайт Тинькофф Банка, заполняем данные, ждем.

Карты физического лица:

Дебетовая карта Tinkoff Black

Открываем предложение от банк по ссылке, выбираем Tinkoff Black, дополнительно будет бесплатное обслуживание или Tinkoff Pro на 2 месяца. Заполняем форму, ждем пока курьер привезет карту. В приложении появится цифровая версия, ей можно пользоваться сразу, добавляем ее в телефон и оплачиваем или снимаем в банкомате.

В приложении появится цифровая версия, ей можно пользоваться сразу, добавляем ее в телефон и оплачиваем или снимаем в банкомате.

В месяц можно снимать до 500 000 ₽, за использование карты приходит кешбэк и процент на остаток, обслуживание 99 ₽ или бесплатно, если на счетах более 50 000 ₽ или траты по карте в месяц более 50 000 ₽. При меньших тратах кешбек отбивает стоимость обслуживания.

Дебетовая карта Альфа-Карта

Переходим на страницу и заполняем форму, есть моментальная цифровая карта. Обслуживание бесплатно, в банкоматах Альфа-Банка нет ограничений на снятие наличных.

Дебетовая карта ВТБ Мультикарта

Открываем форму оформления карты по ссылке, в приложении можно выпустить цифровую карту и начать ей пользоваться, пока придет пластиковая в выбранное отделение банка. В банкоматах ВТБ можно снимать до 2 000 000 ₽ в месяц, есть кешбэк и процент на остаток.

Банковские сервисы

Банк берет плату практически за все свои услуги, поэтому нужно внимательно следить за тем, что у вас подключено. После открытия счета выключаем СМС-оповещения, Push-уведомления на телефоне работают отлично. Обычно комиссия берет за следующие услуги:

После открытия счета выключаем СМС-оповещения, Push-уведомления на телефоне работают отлично. Обычно комиссия берет за следующие услуги:

- Обслуживание расчетного счета

- Оплата платежных поручений

- Комиссия за перевод на карту физического лица

- Комиссия за снятие наличных в банкоматах или кассах

- SMS — информирование

- Обслуживание и выпуск корпоративной карты

В наших банках и выбранных тарифах комиссия сведена к нулю.

Выставляем счета

Деньги нужно распределить по счетам, как это сделать описано выше. Выставляем клиентам счета, распределяя деньги. Не торопимся их снимать, помним про 115-ФЗ. Сначала оплачиваем все регулярные расходы: аренда, налоги, материалы, зарплата.

Заключение

Кажется, что проще заплатить за обслуживание в одном банке и не изобретать велосипед, но за некоторые услуги платишь процент от оборота, а в конце года обнаруживаешь, что потратил на банки больше, чем на налоги.

Если у тебя вторая ситуация — оборот больше 1 000 000 ₽ в месяц, то пиши об этом и я сделаю вторую часть или сообщи нашей команде напрямую и мы подберем индивидуальные условия по банкам и бухгалтерскому обслуживанию. Есть другие предложения? Например, рассказать про выгодный эквайринг и онлайн-кассы или автоматическую бухгалтерию — это особая и спорная тема. Обязательно это сделаем по твоей просьбе.

В статье есть несколько реферальных ссылок, благодаря ним мы получаем лучшие предложения, а значит их получаешь ты.

Выбираем банк для ИП: Сбербанк

⚡ Все статьи / ⚡ Старт бизнеса

Елена Одинцова

Продолжаем рассказывать про популярные банки для бизнеса. В этот раз обсудим тарифы, процесс открытия счёта и экосистему Сбербанка.

Содержание

- Можно ли доверять банку

- Какие есть тарифы для ИП

- Как открыть расчётный счёт

- Какие услуги предлагает банк

Можно ли доверять банку

Ничего нового мы не скажем: Сбербанк самый крупный в России, с высоким кредитным рейтингом (по АКРА — ААА (RU), по Эксперту — ruAAA) и статусом «системно значимый». 52,32% принадлежат Министерству финансов РФ. Даже если все банки закроются, со Сбербанком всё будет в порядке.

52,32% принадлежат Министерству финансов РФ. Даже если все банки закроются, со Сбербанком всё будет в порядке.

Сбербанк всеми силами пытается уйти от образа «Где карту заказывали, туда и идите». Счёт открывается дистанционно, есть вариант даже без встречи с представителем банка. В рейтинге мобильных банков Markswebb, где первые места занимают Альфа, Тинькофф и Ак Барс, Сбербанк тоже рядом. В общем, несправедливо считать, что Сбербанк выбирают только за надёжность — это вполне удобный банк для бизнеса с сильной экосистемой.

Какие есть тарифы для ИП

Начинающим предпринимателям Сбербанк предлагает тариф без абонентской платы «Лёгкий старт». Им особенно выгодно пользоваться, если вы в основном переводите деньги юрлицам со счётом в Сбере — такие операции не облагаются комиссией. Три перевода в месяц на счета в других банках тоже будут бесплатны, а затем каждый будет стоить по 199 ₽.

Для ИП переводы физлицам до 150 000 ₽ в месяц не облагаются комиссией, для ООО комиссия будет 0,5%. При сумме от 150 до 300 тыс. в месяц комиссия будет 1%, при сумме от 300 тыс. до 1,5 млн — 1,7%.

При сумме от 150 до 300 тыс. в месяц комиссия будет 1%, при сумме от 300 тыс. до 1,5 млн — 1,7%.

Как всегда, при большом количестве платежей стоит обратить внимание на тарифы с большей абонентской платой, но меньшими комиссиями. Тариф «Набирая обороты» даёт возможность ИП не платить комиссию за переводы физлицам до 300 000 ₽ в месяц. Тариф «Полным ходом» делает то же самое для ООО.

На «Набирая обороты» 10 платежей юрлицам в другие банки будут бесплатны, на «Полным ходом» — целых 50 ₽. Абонентская плата — 990 ₽ и 3490 ₽ соответственно.

На всех тарифах очень дорого стоит вывод налички с бизнес-карты: от 2% до 4%.

Мы знакомим с тарифами на момент написания статьи. Банки могут менять плату, поэтому точный размер комиссий смотрите на сайте Сбербанка.

Сменить тариф просто: вы выбираете в приложение новый, и он будет действовать с 1 числа следующего месяца.

Как открыть расчётный счёт

Самый удобный вариант — открыть счёт полностью дистанционно. Если вы пользуетесь Сбербанком для физлиц и у вас есть биометрический загранпаспорт, просто заполните форму на сайте. Видеоинструкция поможет разобраться — и через полчаса у вас уже будет счёт.

Видеоинструкция поможет разобраться — и через полчаса у вас уже будет счёт.

Если загранпаспорта с биометрией нет — договоритесь о встрече с курьером. Как и в случае с другими банками, к вам приедут в удобное время в удобное место и подпишут договор.

Необходимости ехать в отделение в любом случае нет.

Заодно с открытием счёта вы можете зарегистрировать ИП. Банк поможет подготовить документы — и госпошлину платить не придётся.

Курс молодого ИП

11 видеоуроков для уверенного старта бизнеса

Начать учиться

Какие услуги предлагает банк

В Сбербанке 47 сервисов для малого бизнеса: от комплексной оценки рисков до вызова корпоративного такси. Мы перечислим только самые популярные.

Онлайн-касса. Сбербанк предлагает кассы из модельного ряда «Эвотор» по цене от 15 500 ₽. Можно не покупать, а арендовать за 1300 ₽ в месяц. Банк сам привезёт кассу, бесплатно подключит к ОФД и поможет зарегистрировать в налоговой.

Банк сам привезёт кассу, бесплатно подключит к ОФД и поможет зарегистрировать в налоговой.

Оценка рисков блокировки счёта. Сервис помогает выявлять сомнительные платежи. Банк заранее уведомит о возможном риске — вы сможете предотвратить блокировку.

Валютный счёт. По закону расчёты с иностранцами проходят валютный контроль и выполняются на отдельном счёте. Сбербанк помогает оформить контракты, готовит платёжные поручения и документы валютного контроля.

Самоинкассация. Внести выручку на счёт можно в любом банкомате Сбербанка или в специально оборудованных зонах в отделениях банка. Сделать это могут и сотрудники, которых вы назначите. За услугу Сбер берёт комиссию: на старших тарифах 0,3%, на «Лёгком старте» — 0,15%.

CRM24. Через сервис сможете ставить задачи сотрудникам, общаться с клиентами, отслеживать оплаты и генерировать продажи. На бесплатном тарифе 1 вариант воронки продаж, на платном — 10.

Статья актуальна на

Продолжайте читать

Все статьи

Как открыть ИП инвалиду

Можно ли открыть одно ИП на двоих в РФ в 2022 году

ОКПО ИП – для чего нужен и как узнать

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

новых клиентов | АЛЬФА-БАНК

Всего за несколько минут, без посещения отделения.

Революция простоты началась

СКАЧАТЬ ПРИЛОЖЕНИЕ

- мояАльфа

- новый клиент

Выполните 4 простых шага

Зарегистрируйтесь в приложении myAlpha Mobile

СКАЧАТЬ ПРИЛОЖЕНИЕСфотографируйте свое удостоверение личности или паспорт, сфотографируйте свое лицо и начните видеозвонок с нашим агентом

Сфотографируйте или загрузите квитанцию о подоходном налоге

Примите условия и все готово!

СКАЧАТЬ ПРИЛОЖЕНИЕ

Начните здесь

Скачать мобильное приложение myAlphaМогу ли я открыть расчетный счет через мобильный телефон?

Нет. Вы должны посетить любой из наших филиалов и предоставить необходимые подтверждающие документы, чтобы открыть расчетный счет.

Вы должны посетить любой из наших филиалов и предоставить необходимые подтверждающие документы, чтобы открыть расчетный счет.

Могу ли я приостановить процесс открытия счета и продолжить с того места, где остановился?

Да. Вы можете приостановить процесс и продолжить с того шага, на котором остановились, в любое время в течение следующих 3 месяцев. Все, что вам нужно сделать, это использовать учетные данные, которые вы создали в начале процесса:

- Имя пользователя — ваш подтвержденный адрес электронной почты.

- Пароль — пароль, который вы создали при регистрации в приложении myAlpha Mobile.

Я не обслуживаюсь в Альфа Банке. Могу ли я получить мой Alpha Mobile?

Да. Вы можете загрузить и установить мой Alpha Mobile и открыть свой первый счет в Alpha Bank с помощью мобильного телефона.

УЗНАТЬ БОЛЬШЕ

Как открыть счет онлайн в качестве нового клиента

Я новый клиент. Могу ли я открыть свой первый счет в Альфа Банке онлайн?

- Центр поддержки

- Руководства

- Я новый клиент. Могу ли я открыть свой первый счет в Альфа Банке онлайн?

Вам нужно всего несколько минут и 2 подтверждающих документа, чтобы открыть свой первый счет

через мобильный телефон, ежедневно с 07:30 до 23:30.

Вам не нужно посещать отделение.

Скачать myAlpha Mobile

Загрузите и установите приложение myAlpha Mobile.

Загрузите свою идентификационную карту Сфотографируйте свое лицо и свое удостоверение личности или паспорт. Начните видеозвонок с сотрудником Альфа-Банка.

Загрузите справку об уплате налога на прибыль Сфотографируйте справку об отсутствии подоходного налога или загрузите ее.

Принять условия Примите Условия для банковских операций с нами.

Получите новую учетную карту и учетные данные электронного банкинга

Ваша учетная запись установлена.

При открытии нового счета вы автоматически получаете:

- Дебетовую карту для покупок и снятия наличных.

- Учетные данные электронного банкинга для управления вашей учетной записью в Интернете.

Если у вас возникнут проблемы в процессе, позвоните нам по телефону +302103260000 или посетите любое отделение Альфа Банка.

Для правильной работы нашего веб-сайта www.alpha.gr мы обязаны использовать файлы cookie. С вашего согласия мы будем использовать дополнительные файлы cookie для улучшения просмотра нашего веб-сайта, получения аналитики производительности и функциональности и предоставления рекламы с учетом ваших потребностей. Если вы согласны с использованием всех дополнительных файлов cookie, выберите «ПРИНЯТЬ». Если вы не хотите, чтобы дополнительные файлы cookie устанавливались, выберите «ОТКЛОНИТЬ» или получите информацию о нашей Политике использования файлов cookie, а также о различных типах файлов cookie, а также объявите или измените свои предпочтения (за исключением технически важных файлов cookie, которые нельзя деактивировать).

Будем правильно сочетать несколько расчетных счетов и пакетов услуг, тогда общая комиссия будет минимальной.

Будем правильно сочетать несколько расчетных счетов и пакетов услуг, тогда общая комиссия будет минимальной.

Это выгодно твоим сотрудникам, так они получают льготные условия в банках на кредиты, ипотеки и другие услуги. Бизнес не будет вызывать подозрения.

Это выгодно твоим сотрудникам, так они получают льготные условия в банках на кредиты, ипотеки и другие услуги. Бизнес не будет вызывать подозрения.