Рентабельность собственного капитала — Return On Equity, ROE

Показатель рентабельности собственного капитала ROE (Return On Equity) – один из важнейших финансовых показателей для инвесторов. В отличие от показателя рентабельности активов (ROA), ROE характеризует эффективность использования не всего капитала компании, а только той его части, которая принадлежит ее акционерам. Выражается в процентах и рассчитывается как:

- ROE = Чистая прибыль / Стоимость акционерного капитала х 100

- ROE = Net Income / Shareholder’s Equity х 100

Величина чистой прибыли берется за финансовый год, без учета дивидендов, выплаченных по обыкновенных акций (учитываются при расчете коэффициента ROCE), но с учетом дивидендов, выплаченных по привилегированным акциям (при их наличии). Акционерный капитал берется без учета привилегированных акций.

ROE – это ставка, под которую в компании работают средства акционеров. Так, если ROE = 20%, это означает, что на каждый вложенный акционерами доллар компания сгенерировала $0,20 чистой прибыли.

Сравнение рентабельности собственного капитала с показателем рентабельности активов (ROA) дает представление о финансовом рычаге – финансировании за счет заемных средств

Для обыкновенных акций используется показатель рентабельности обыкновенного акционерного капитала (Return On Common Equity, ROCE). Выражается в процентах и рассчитывается как:

- ROCE = Чистая прибыль – Привилегированные дивиденды / Стоимость акционерного капитала – Привилегированные акции х 100

- ROCE = Net Income – Preferred Dividends / Shareholder’s Equity – Preferred Stocks х 100

ROE следует соотносить с ROE аналогичных компаний, а также с имеющимися на рынке альтернативными вариантами инвестиций. В случае если ROE компании стабильно ниже рыночных ставок доходности, то целесообразнее ликвидировать бизнес и вложить деньги в рыночные активы.

При росте ROE должен расти и мультипликатор P/B.

Низкий ROE и высокий P/B может говорить о переоценке акций. Высокий ROE и низкий P/B – о том, что рынок недооценивает потенциал компании.Также важно учитывать, что компания может улучшить коэффициент ROE, выкупая с рынка собственные акции, тем самым снижая их число в обращении и повышая рентабельность собственного капитала. В результате это может создать у инвестора ошибочное представление об эффективности бизнеса эмитента.

Что касается нормативного значения ROE, то в долгосрочной перспективе отдача на капитал не должна быть ниже низкорисковых вложений в финансовые инструменты. Потому как если рентабельность капитала бизнеса ниже ставок по депозитам в крупных банках или по облигациям, то бизнес перестает быть выгодным для его собственников.

- Например, если ожидается, что в ближайшие 3 года ставки по депозитам будут в диапазоне 8-10%, то любой бизнес, который будет приносить 10-12% на капитал, является малоперспективным, так как необходимо учитывать, что риски ведения бизнеса намного выше, чем вложения в гособлигации или на депозит.

Таким образом, перспективность бизнеса оценивается с учетом ставок по низкорисковым вложениям (облигациям или депозитам в крупных банках) и премии за риск (корпоративный, рыночный, экономический, политический и пр.).

Традиционно наиболее высокую рентабельность показывают американские и европейские корпорации, а наиболее низкую, не зависимо от экономического цикла, демонстрируют японские компании.

VKontakte

mindspace.ru

Определяем рентабельность собственного капитала (формула)

Рентабельность собственного капитала — важный показатель финансового анализа. О чем он рассказывает и как считается, вы узнаете из нашей статьи.

Что показывает рентабельность капитала

Как найти коэффициент рентабельности собственного капитала

Факторный анализ рентабельности собственного капитала

Рентабельность собственного капитала – формула по балансу

Доходность или рентабельность собственного капитала – нормативное значение

Итоги

Что показывает рентабельность капитала

Рентабельность собственного капитала, как и другие показатели рентабельности, свидетельствует об эффективности бизнеса. Точнее о том, с какой отдачей работают деньги собственников, вложенные в капитал компании. Если говорить проще, рентабельность помогает понять, сколько копеек прибыли приносит компании каждый рубль ее собственного капитала.

Рентабельность собственного капитала способна дать представление инвестору или своим специалистам, насколько успешно удается компании удерживать доходность капитала на должном уровне и тем самым определить степень привлекательности ее для инвесторов.

В системе показателей имеется схожий показатель — рентабельность активов (

Так как же считается рентабельность?

Как найти коэффициент рентабельности собственного капитала

Рентабельность — это всегда отношение прибыли к тому объекту, отдачу от которого нужно оценить. В данном случае мы рассматриваем собственный капитал. Значит, на него и будем делить прибыль.

В финансовом анализе рентабельность собственного капитала принято обозначать с помощью коэффициента ROE (сокращение от английского return on equity). Используем это обозначение, и тогда формула расчета показателя может выглядеть так:

ROE = Пр / СК × 100,

где: ROE — искомая рентабельность;

Пр — чистая прибыль (показатель рентабельности собственного капитала считается только по чистой прибыли).

СК — собственный капитал. Чтобы расчет был более информативным, берется средний показатель СК. Самый простой способ его вычислить — сложить данные на начало и конец периода и разделить результат на 2.

Рентабельность собственного капитала — коэффициент, который носит относительный характер, он выражается, как правило, в процентах.

Факторный анализ рентабельности собственного капитала

Иногда для расчета используют другую формулу — так называемую формулу Дюпона. Она имеет следующий вид:

ROE = (Пр / Выр) × (Выр / Акт) × (Акт / СК),

где: ROE — искомая рентабельность;

Пр — чистая прибыль;

Выр — выручка;

Акт — активы;

СК — собственный капитал.

Это и есть факторный анализ рентабельности.

Рентабельность собственного капитала – формула по балансу

Этот показатель можно найти не только методом вычислений, но из отчетных документов. Так, есть простой ответ на вопрос, как найти собственный капитал по балансу.

Для определения рентабельности собственного капитала используются сведения, содержащиеся в строках баланса (форма 1) и в отчете о финансовых результатах (форма 2).

Формула по балансу будет выглядеть так:

ROE = строка 2400 формы 2 / строка 1300 формы 1 × 100.

Подробнее о бухгалтерском балансе см. статью «Заполнение формы 1 бухгалтерского баланса (образец)», а о форме 2 — «Заполнение формы 2 бухгалтерского баланса (образец)».

Доходность или рентабельность собственного капитала – нормативное значение

Главным критерием, использующимся в оценке рентабельности собственного капитала, является сравнение этого показателя с рентабельностью вложений в другие направления бизнеса, например, в ценные бумаги других компаний.

Для оценки эффективности инвестиций широко используется нормативное значение ROE. Обычно инвесторы ориентируются на значения от 10 до 12%, которые характерны для бизнеса в развитых странах. Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Если показатель уходит в «минус» — это уже тревожный сигнал и стимул для того, чтобы нарастить доходность собственного капитала. Но и значительное превышение над нормативным значением – тоже неблагоприятная ситуация, поскольку возрастают инвестиционные риски.

Итоги

Рентабельность илидоходность собственного капитала важна для оценки эффективности работы предприятия. Для нахождения этого показателя используются несколько формул, данные для которых берутся из строк баланса и отчета о финансовых результатах.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

nalog-nalog.ru

Как вычислять и анализировать рентабельность активов и собственного капитала? | статьи

Есть несколько коэффициентов, взглянув на которые вы можете оценить, может ли ваша компания генерировать выручку и контролировать свои расходы.

Начнем с рентабельности активов.

Что такое рентабельность активов (ROA от анг. Return on Assets)?

В самом широком смысле, ROA это ультра-версия показателя ROI. Рентабельность активов говорит вам, какой процент от каждой денежной единицы, вложенной в бизнес, был возвращен вам в качестве прибыли.

Вы берете все, что используете в своем бизнесе для получения прибыли — любые активы, такие как деньги, приспособления, машины, оборудование, транспортные средства, товарные запасы и т. д. — и сравниваете все это с тем, что вы делали в этот период с точки зрения прибыли.

ROA просто показывает, насколько эффективно ваша компания использует свои активы для получения прибыли.

Это соотношение более полезно в одних отраслях, чем в других, отчасти потому, что то, сколько денег ваш бизнес вкладывает в активы, будет зависеть от вашей отрасли:

- У производственной компании может быть много капитала, связанного с заводами и оборудованием.

- Сервисный бизнес может иметь дорогие компьютерные и информационные системы.

- Розничным торговцам нужно много запасов.

Но независимо от вашей отрасли, ROA дает вам представление о вашей общей прибыльности.

Как вычислять рентабельность активов?

Это простой расчет, который выглядит так.

чистая прибыль / активы = рентабельность активов

Для простоты предположим, что ваша чистая прибыль за год составляет $ 248 и что активы вашего бизнеса составляют $ 5,193. Поэтому вы должны вычислить ROA следующим образом:

248 долл. / 5,193 долл. = 4,8%

Естественно, вам интересно, 4,8% — это хорошо? Это опять же зависит от вашей отрасли.

Для ROA, как и для большинства финансовых показателей, нет единственно верного значения, к которому нужно стремиться. Существуют диапазоны и ожидания для разных типов компаний.

Банки имеют тенденцию к снижению ROA приблизительно до 1%. Технологические компании имеют очень мало активов, поэтому у них часто высокая ROA. Нужно сравнивать свой коэффициент с другими компаниями в той же области, чтобы понять, на какой ступени вы находитесь, и как вы могли бы лучше использовать свои активы.

Большая часть показателей рентабельности, таких как валовая прибыль и чистая прибыль, редко бывают слишком высокими, хотя, вы, как правило, хотите, чтобы они были как можно выше. Рентабельность активов, с другой стороны, может быть слишком высокой.

Фактически, ROA, которая выше, чем отраслевая норма, может указывать на то, что компания не обновляет свои активы с расчетом на будущее. Возможно, компания не инвестирует в новые машины и оборудование, что может нанести ущерб ее долгосрочным перспективам, независимо от того, насколько хорошо выглядит ROA в данный момент.

Еще одна причина, по которой вы можете увидеть очень высокую ROA, — это то, что компания «играет» со своим балансом.

Возьмите печально известную Enron. У этой энергетической компании была очень высокая ROA. Это было связано с тем, что она создала отдельные компании и «продала» им свои активы. Поскольку, таким образом, ее активы были выведены из баланса, казалось, что у компании более высокая рентабельность активов и капитала. Этот прием называется «управление знаменателем».

Но «управление знаменателем» не всегда является мошенничеством. Фактически, это умный способ задуматься о том, как вести бизнес.

Как нам сократить активы, чтобы мы могли повысить нашу ROA?

Вы по сути выясняете, как делать ту же работу с меньшими затратами. Возможно, вы сможете восстановить его, а не выбрасывать деньги на новое оборудование. Это может быть немного медленнее или менее эффективно, но у вас будут более низкие активы.

Теперь давайте рассмотрим рентабельность капитала.

Что такое рентабельность собственного капитала (ROE, от англ. Return on Equity)?

Рентабельность собственного капитала — это аналогичный коэффициент, но он рассматривает капитал, — чистую стоимость компании, оцененную по правилам бухгалтерского учета. Этот показатель говорит вам, какой процент прибыли вы делаете за каждую денежную единицу капитала, инвестированного в вашу компанию.

Это важное соотношение независимо от того, в какой отрасли вы находитесь, и более уместное, чем ROA для некоторых компаний.

Банки, например, получают как можно больше депозитов, а затем ссужают их под более высокий процент. Как правило, их рентабельность активов настолько минимальна, что действительно не связана с тем, как они зарабатывают деньги.

Но собственный капитал есть у каждой компании.

Как вычислять рентабельность собственного капитала?

Подобно ROA, это простой расчет.

чистая прибыль / собственный капитал = рентабельность собственного капитала

Вот пример, аналогичный приведенному выше, где ваша прибыль за год составляет 248 долл., а капитал равен 2 457 долл.

$ 248 / $ 2,457 = 10,1%

Опять же, вы можете задаться вопросом, хорошо ли это? В отличие от ROA, вы хотите, чтобы ROE был как можно выше, но есть ограничения.

Это можно объяснить тем, что у одной компании может быть более высокий ROE, чем у другой компании, потому что она заимствовала больше денег и, следовательно, имела большую задолженность и пропорционально меньше инвестиций, вложенных в компанию. Является ли это положительным или отрицательным, зависит от того, использует ли первая компания свои заемные деньги разумно.

Как компании используют ROA и ROE?

Большинство компаний рассматривают ROA и ROE в сочетании с различными другими показателями рентабельности, такими как валовая прибыль или чистая прибыль. Вместе эти цифры дают вам общее представление о здоровье компании, особенно в сравнении с конкурентами.

Цифры сами по себе не так полезны, но вы можете сравнивать их с другими результатами в отрасли или с собственными результатами в динамике. Такой анализ тенденций скажет вам, в каком направлении движется финансовое здоровье вашей компании.

Часто инвесторы заботятся об этих коэффициентах больше, чем менеджеры внутри компаний. Они смотрят на них, чтобы определить, следует ли вкладывать деньги в компанию. Это хороший показатель того, может ли компания генерировать прибыль, который стоит того, чтобы инвестировать в нее. Аналогичным образом, банки будут рассматривать эти цифры, чтобы решить, следует ли давать бизнесу в долг.

Менеджеры в некоторых отраслях считают ROA более полезной при принятии решений. Поскольку этот показатель отражает прибыль, полученную в результате основной деятельности, он может использоваться промышленными или производственными компаниями для измерения эффективности.

Например, строительная компания может сравнить свою ROA с конкурентами и увидеть, что у соперника лучшая ROA, даже несмотря на высокую прибыль. Часто для этих компаний это становится решающим толчком.

После того, как вы выяснили, как получить больше прибыли, вы выясняет, как это сделать с меньшим количеством активов.

ROE, с другой стороны, более уместна для совета директоров, чем для менеджера, который мало влияет на то, сколько акций и долгов имеет компания.

Какие ошибки делают люди при использовании ROA и ROE?

Первое предостережение, — это помнить, что ни одно из этих чисел не является полностью объективным. Продажи регулируются правилами признания выручки. Расходы часто являются вопросом оценки, если не сказать догадки. Предположения встроены и в числитель и в знаменатель формул.

Таким образом, прибыль, отраженная в отчете о прибылях и убытках, является объектом финансового искусства, и любое соотношение, основанное на этих показателях, будет отражать все эти оценки и допущения. Соотношение все равно полезно, просто помните, что оценки и предположения всегда будут меняться.

Другая проблема заключается в том, что вы используете число, полученное за определенный период времени (прибыль за последний год) и сравнивая его с числом на определенный момент времени (активы или капитал). Обычно разумно брать средние активы или акции, чтобы «вы не сравнивали яблоки и апельсины».

С ROE вы также должны помнить, что собственный капитал — это балансовая стоимость. Истинная стоимость капитала — это рыночная капитализация акций компании. Когда вы интерпретируете этот показатель, нельзя забывать, что вы смотрите на балансовую стоимость, а рыночная стоимость может быть другой.

Риск заключается в том, что, поскольку балансовая стоимость обычно ниже рыночной, вы можете подумать, что получаете ROE 10%, в то время как инвесторы считают, что ваш доход намного меньше.

Вероятно, вы не будете принимать инвестиционное решение, основанное только на одном из этих чисел, или даже на обоих из них. Они входят в большую группу показателей, которая помогает вам понять общее состояние бизнеса и то, как вы можете повлиять на него.

fin-accounting.ru

Рентабельность собственного капитала: формула по балансу

Опытные предприниматели используют множество различных экономических инструментов, позволяющих оценить эффективность бизнеса. Одним из таких показателей является уровень рентабельности собственного капитала. Этот индикатор используется для отображения доходности вложений, перенаправленных в развитие бизнеса. Говоря простыми словами, данный коэффициент используется для того, чтобы оценить насколько целесообразно применяются вложения акционеров. В данной статье мы предлагаем рассмотреть вопрос о том, как рассчитать рентабельность собственного капитала (ROE).

Рентабельность собственного капитала (return on equity, ROE) – показатель чистой прибыли в сравнении с собственным капиталом организации

Рентабельность собственного капитала (return on equity, ROE) – показатель чистой прибыли в сравнении с собственным капиталом организацииРентабельность бизнеса: суть понятия

Каждый предприниматель должен постоянно изучать результативность работы компании, сравнивая новые данные со статистикой за прошлые года. Однако в некоторых случаях более целесообразно сравнивать результаты работы конкретной компании со среднестатистическими показателями, установленными для конкретного рыночного сегмента. Такой подход часто используют бизнесмены, занимающиеся инвестиционной деятельностью. Сравнение дохода от акций с прибыльностью паевых инвестиционных фондов и банковских депозитов позволяет определить, насколько выгодно вкладывать деньги в конкретный вид бизнеса. Такая оценка позволяет инвесторам выявлять экономическую привлекательность предложенного проекта.

При проведении анализа используется большое количество различных данных. В первую очередь потребуется информация о размере чистой прибыли конкретной компании. Помимо этого, нужно оценить размер резервного фонда и собственного капитала. Особую важность имеет информация о прогнозируемой величине дохода. Все вышеперечисленные показатели сравниваются с нормативами, установленными для конкретной отрасли.

Подобная информация позволяет собственникам компании понять, какой именно финансовый результат принесли принятые решения, связанные с использованием вложенных инвестиций. Здесь следует отметить, что размер выручки, полученной в течение одного года и объем чистой прибыли, не могут отразить данную информацию.

Коэффициент рентабельности собственного капитала является единственным экономическим инструментом, позволяющим понять нужно ли и дальше работать в выбранном направлении или перенаправить имеющиеся ресурсы на финансирование других проектов.

Для того чтобы определить уровень ROE, бизнесмену необходимо рассчитать соотношение величины чистой прибыли, полученной фирмой за определенный отрезок времени, к объему цены собственного капитала. При расчете последнего параметра используются данные за несколько лет. Такая тактика позволяет определить уровень дохода инвесторов, вложивших деньги в развитие конкретного проекта.

Многие люди часто совершают ошибку, сравнивая рассматриваемый показатель с уровнем рентабельности активов компании. Несмотря на наличие схожих черт, эти индикаторы имеют явные отличия друг от друга. Коэффициент рентабельности активов используется для оценки результатов использования всех денежных ресурсов, принадлежащих фирме. К этой статье можно отнести и те средства, что были получены в виде займа от кредитных учреждений и партнеров. Показатель ROE применяется для того, чтобы оценить эффективность конкретной части финансовых ресурсов, принадлежащих держателям акций. Этот индикатор используется не только для отображения финансовых результатов, но и для оценки качества инвестиционной деятельности.

Помимо всего вышеперечисленного, необходимо отметить, что при составлении подобных расчетов, полученные значения являются конечным результатом. Это означает, что из данной суммы не нужно вычитать объем задолженности компании перед контрагентами и финансовыми учреждениями. Основываясь на всем, что было сказано выше можно сделать вывод, что данный коэффициент наглядно демонстрирует доходность каждого вложенного рубля.

Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал

Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капиталДля чего необходимо знать данный показатель

Основываясь на вышесказанном можно сделать вывод, что рассматриваемый коэффициент имеет второстепенное значение для бизнесменов. Как правило, этот инструмент применяется инвесторами и акционерами, желающими узнать, насколько эффективно тратятся их вложения. Своевременное проведение подобного анализа позволяет защитить себя от убытков, вызванных нецелесообразными хозяйственными решениями. Именно поэтому во время оценки учитывается лишь та часть капитала, что принадлежит акционерам. Этот фактор является отличительной чертой коэффициента ROE в сравнении с остальными инструментами экономического анализа.

Рентабельность собственного капитала показывает уровень прибыли, полученной благодаря финансовым вливаниям. От величины этого показателя зависит доходность инвестиционной деятельности. Подобный подход к изучению инвестиционного проекта позволяет отказаться от маловыгодных проектов, сопровождающихся высоким риском потери вложенных средств. В том случае, когда полученный результат меньше нормативного значения, инвестору следует рассмотреть иные проекты, куда можно перенаправить имеющийся капитал.

Многие специалисты в сфере инвестиций рекомендуют сравнивать полученные результаты с другими направлениями инвестиционной деятельности. Такими направлениями может быть покупка ценных бумаг в виде государственных облигаций и акций, выпущенных крупными организациями. Помимо этого, нужно сравнить финансовую эффективность инвестиций с величиной процентных выплат по депозитным вкладам. Здесь следует отметить, что многократное превышение нормативов может свидетельствовать о возникновении финансовых затруднений. Одним из главных правил бизнеса является тот факт, что увеличение доходности ведет собой повышение уровня риска.

Для того чтобы определить величину рассматриваемого индикатора, необходимо узнать соотношения чистого дохода компании и размера собственного капитала. Многие специалисты используют показатели, выраженные в процентах. Для того чтобы получить подобную информацию, необходимо умножить полученные данные на сто. На сегодняшний день существует множество способов расчета этого коэффициента. Порядок использования конкретной формулы зависит от того, какие именно данные будут использоваться в расчетах. Это может быть как бухгалтерский баланс, так и финансовая отчетность за конкретный период.

От чего зависят показатели рентабельности

Каждый инвестор желает знать, насколько эффективно работают его вложения. Именно показатель эффективности работы инвестиций определяет уровень дохода, который получит инвестор. При составлении подобных расчетов высчитывается уровень соотношения между чистой прибылью, полученной за отдельный временной отрезок и величиной капитала, принадлежащего акционерам.

Многих инвесторов интересует вопрос о том, что может снизить значимость рентабельности собственного капитала. Величина этого коэффициента зависит от тех же факторов, что влияют на объем чистой прибыли. Это могут быть объемы проданной продукции, величина каналов сбыта, уровень спроса на предложение конкретной компании, а также эффективность решений, принятых руководством. Помимо всего вышеперечисленного, нужно учитывать общую экономическую обстановку в конкретной стране и уровень конкуренции в конкретном рыночном сегменте.

Чем выше рентабельность собственного капитала, тем лучше

Чем выше рентабельность собственного капитала, тем лучшеКак определить коэффициент доходности бизнеса

Увеличение объемов реализации товарной продукции позволяет увеличить уровень рентабельности активов. Вместе с этим показателем увеличивается рентабельность собственного капитала. Этот означает, что привлекательность проекта для инвесторов зависит именно от величины продаж. Главной задачей расчетов является определение величины прибыли, полученной на каждый рубль, вложенный в развитие конкретной компании. Как правило, подобные расчеты проводятся на этапе выбора конкретного инвестиционного проекта. Большинство инвесторов вкладывают свои деньги в уставной фонд фирмы для того, чтобы получать определенную долю от прибыли. Для оценки эффективности решений, принятых управленческим звеном, используется индикатор ROE.

Использование формулы Дюпона

Формула Дюпона получила свое название благодаря компании, которая является первой фирмой, использующей многофакторный анализ уровня рентабельности собственного капитала. Компания «DuPont» является одним из настоящих гигантов в американской промышленности, созданной более ста лет назад. В середине двадцатых годов прошлого столетия, аналитики данной компании предложили проводить анализ рентабельности, подразумевающий разбитие рассматриваемого коэффициента на три составные части.

Подобный подход позволяет определить, какие именно факторы оказывают непосредственное влияние на результативность инвестиционного проекта. При проведении подобного анализа учитывается размер чистой прибыли, общая величина активов и объем собственного капитала. По мнению специалистов, разработавших данную формулу, коэффициент рентабельности собственного капитала включает в себя следующие показатели:

- Уровень рентабельности реализации продукции – операционная эффективность.

- Скорость оборачиваемости активов – эффективность применения имеющихся ресурсов.

- Финансовый рычаг – кредитное плечо.

Факторный анализ

Многие люди ошибочно считают, что формула Дюпона отличается от факторного анализа. Однако на самом деле эти формулы полностью одинаковы. Рентабельность собственного капитала определяется с использованием таких параметров, как общая величина активов, принадлежащих компании и величина чистой прибыли. Для того чтобы получить нужную информацию, человеку, проводящему анализ, необходимо выполнить следующие действия:

- Разделить объем чистой прибыли на размер выручки, полученной за конкретный период.

- Разделить объем выручки на количество активов.

- Разделить количество активов на величину собственного капитала.

- Перемножить полученные результаты между собой.

Такой подход позволяет вычислить коэффициент рентабельности собственного капитала с учетом различных факторов.

Расчет показателя рентабельности собственного капитала имеет смысл только в том случае, если у организации имеется собственный капитал

Расчет показателя рентабельности собственного капитала имеет смысл только в том случае, если у организации имеется собственный капиталФормула по балансу

Уровень соотношения между объемом чистой прибыли, полученной компанией за конкретный отрезок времени и объемом собственного капитала, является коэффициентом рентабельности собственного капитала. Данная формула позволяет понять, насколько выгодно вкладывать деньги в конкретное направление бизнеса. Многие эксперты говорят о том, что подобные сведения должны иметь процентное выражение. Для этого, полученный результат умножается на сто.

Рентабельность собственного капитала формула по балансу: «СТР. 2400 / СТР. 1300». Исходные сведения можно получить в «Бухгалтерском балансе» и «Отчете о прибыли и убытках». Важно отметить, что до две тысячи одиннадцатого года применялась формула «СТР. 190 / СТР. 490».

Пример расчета уровня рентабельности

Для того чтобы лучше понимать рассматриваемую формулу, необходимо привести практический пример. В качестве примера будут рассмотрены финансовые результаты компании ООО «Билдинг-Инновация» за три последних года. Все необходимые сведения представлены в следующей таблице:

Баланс | 31 декабря 2018 | 31 декабря 2017 | 31 декабря 2016 |

Пассивы | |||

3 Раздел. Собственный капитал | |||

Итог по 3 Разделу | 4028 | 4838 | 6346 |

Баланс | 6114 | 9506 | 9442 |

Отчет о финансовых результатах | 31 декабря 2018 | 31 декабря 2017 | |

Величина чистой прибыли | 1708 | 1662 | |

Для того чтобы получить результаты за две тысячи восемнадцатый год, необходимо выполнить следующие действия: «1708 / (4028 / 2 +4838/2) * 100 = 38,52%». На следующем этапе рассчитывается уровень рентабельности за прошлый год: «1662 / (4838 / 2 + 6346/2) * 100 = 29,72%». Согласно этим расчетам, в две тысячи семнадцатом году каждый рубль, вложенный инвесторами, приносил двадцать девять копеек. В две тысячи восемнадцатом году, уровень доходности повысился на девять копеек с одного рубля.

Установленные нормативные значения показателя

При проведении факторного анализа проводится сравнение конкретного инвестиционного проекта с доходностью других направлений бизнеса. Это могут быть банковские вклады или акции, выпущенные другими фирмами. Нормативное значение рентабельности собственного капитала варьируется от десяти до двенадцати процентов, в зависимости от вида бизнеса.

Помимо всего вышеперечисленного, необходимо учитывать уровень инфляции. Для отечественных экономических условий, показатель в размере двадцати процентов является стандартной нормой. Более низкое значение данного индикатора свидетельствует о возможных финансовых сложностях у выбранной компании. Значимое превышение нормативов также является поводом для беспокойства из-за увеличения уровня риска потери вложенных средств.

Как проанализировать собственные значения

Составление подобных вычислений позволяет инвесторам оценить, насколько эффективно выбранная компания использует денежные кредиты и финансовые займы. Увеличение доли привлеченных средств в уставном фонде приводит к увеличению затрат компании. Даже в том случае, когда использование рассматриваемого коэффициента позволяет получить положительные результаты, необходимо уделить внимание дополнительным факторам. Одним из таких факторов является эффективность использования кредитных средств. Подобные решения целесообразны только в том случае, когда размер полученных средств многократно превышает объем процентных выплат.

Многие эксперты говорят о том, что от величины рассматриваемого показателя зависит доход инвестора. Именно поэтому инвесторы предпочитают выбрать проекты, демонстрирующие высокий уровень рентабельности собственного капитала. Однако в некоторых случаях превышение нормативов может объясняться использованием заемного капитала в составе уставного фонда. Это означает, что вложения инвестора подвергаются высокому риску.

Рентабельность собственного капитала — по сути, главный показатель для стратегических инвесторов

Рентабельность собственного капитала — по сути, главный показатель для стратегических инвесторовВыводы (+ видео)

В данной статье мы рассмотрели вопрос о том, что такое собственный оборотный капитал и как рассчитывается уровень рентабельности этого показателя. Этот индикатор имеет первостепенную важность для людей, занимающихся инвестиционной деятельностью. Составление подобных расчетов позволяет получить информацию о размере дохода, полученного с каждого рубля, вложенного в конкретный проект.

Вконтакте

Одноклассники

Google+

ktovbiznese.ru

Рентабельность собственного капитала. Формула рентабельности собственного совокупного капитала, расчет, анализ

Рентабельность собственного капитала – это коэффициент равный соотношению чистого дохода к совокупной стоимости капитала организации. Данный показатель является ключевым для крупных инвесторов, поскольку именно анализ рентабельности капитала позволяет оценить, насколько эффективно вложены денежные средства. Собственники вкладывают ресурсы в уставный фонд и за это регулярно получают часть прибыли предприятия, а рентабельность капитала позволяет рассчитать доход, полученный с единицы вложенных средств. Для подсчета рентабельности собственного капитала используется информация бухгалтерской отчетности (в частности, баланса).

Последние новости:

Рентабельность собственного капитала (формула)

Рентабельность капитала – это чистая прибыль, деленная на собственный капитал и умноженная на 100 (для перевода в проценты).

Показатель чистого дохода указывается на основании отчета о прибылях и убытках; стоимость собственного капитала берут из пассива бухгалтерского баланса и, как правило, высчитывают среднее значение ((стоимость в начале + стоимость в конце отчетного периода) / 2).

Рентабельность собственного капитала (формула Дюпона)

Трехуровневый анализ осуществляется с помощью формулы Дюпона, которая рассматривает рентабельность капитала как произведение трех базовых показателей: рентабельности продаж (прибыль, деленная на выручку), оборачиваемости активов (выручка, деленная на активы) и финансового левереджа (соотношение ссудного и собственного капитала).

Если предприятие имеет неудовлетворительные показатели рентабельности собственного капитала, то данная формула позволяет понять, что конкретно привело к таким результатам.

Нормативные значения коэффициента рентабельности

На основе только лишь индекса рентабельности собственного капитала невозможно дать объективную оценку эффективности деятельности компании. Зачастую в уставном фонде компании достаточно велика доля заемных средств, что совсем не обязательно говорит о негативных тенденциях. Поэтому рентабельность капитала, в первую очередь, отражает доходность инвестированных средств. А чтобы оценить, насколько эффективно вложены средства, показатель доходности сопоставляют с другими возможными способами получения прибыли, а именно, со ставкой по банковским вкладам.

Минимально допустимое значение коэффициента рентабельности собственного капитала рассчитывается как средний процент по банковским депозитам, умноженный на разницу единицы и налога на прибыль.

Таким образом, в случаях, когда рентабельность капитала опускается ниже этой нормы, инвестору выгоднее перевести деньги на депозит или вложить их в другую компанию.

В общих случаях, высокий показатель рентабельности говорит о высокой прибыли на единицу вложенного капитала и является положительной характеристикой. Однако значение коэффициента может увеличиваться и за счет большой доли ссудного капитала в уставном фонде, что, в свою очередь, говорит о финансовой нестабильности и высоких рисках. Это и отражает основной закон предпринимательской и инвестиционной деятельности: чем больше получаемая прибыль, тем выше риски.

myfin.by

Рентабельность всего капитала предприятия (ROE, ROCE). Формула. Расчет на примере ОАО «Мечел»

Рассмотрим рентабельность капитала предприятия. Углубимся в разбор двух коэффициентов, которые определяют рентабельность капитала: рентабельность собственного капитала (ROE), рентабельность задействованного капитала (ROCE).

Определения коэффициентов рентабельности собственного и задействованного капитала

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства.

Коэффициент рентабельности задействованного капитала (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Чтобы понять рентабельность капитала, мы проанализируем и сравним два коэффициента ROE и ROCE. В сравнении будут видны отличия одного от другого. Схема разбора двух коэффициентов рентабельности капитала будет следующая: рассмотрим экономическую сущность коэффициентов, формулы расчета, нормативы и произведем их расчет для отечественного предприятия.

Рентабельность капитала. Экономическая сущность

Коэффициент рентабельности задействованного капитала (ROCE) используется в практике финансовыми аналитиками для определения доходности, которую предприятие приносит на вложенный капитал (как собственный, так и привлеченный).

Для чего это нужно? Для того чтобы можно было сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса для оправданности инвестирования средств.

Рентабельность всего капитала. Сравнение показателей ROE и ROCE

| ROE | ROCE | |

| Кто использует данный коэффициент? | Собственники | Инвесторы + собственники |

| Ключевые отличия | В качестве инвестирования в предприятие используется собственный капитал | В качестве инвестирования в предприятие используется как собственный, так и привлеченный капитал (через акции). Помимо этого из чистой прибыли нельзя забывать вычитание дивидендов. |

| Формула расчета | =Чистая прибыль/Собственный капитал | =(Чистая прибыль)/(Собственный капитал + Долгосрочные обязательства) |

| Норматив | Максимизация | Максимизация |

| Отрасль для использования | Любая | Любая |

| Частота оценки | Ежегодно | Ежегодно |

| Точность оценки финансов предприятия | Меньше | Больше |

Чтобы лучше понять разницу между коэффициентами рентабельности капитала запомните, что если у предприятия нет привилегированных акций (долгосрочных обязательств), то значение ROCE=ROE.

Как читать рентабельность капитала?

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

- Увеличивается собственный капитал (а также долговые обязательства для ROCE).

- Уменьшается оборачиваемость активов.

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

- Увеличивается прибыль предприятия.

- Увеличивается финансовый рычаг.

Рентабельность капитала. Синонимы коэффициентов

Рассмотрим синонимы для рентабельности собственного капитала и рентабельности задействованного капитала, т.к. зачастую в литературе по-разному их называют. Полезно знать все названия, чтобы избежать путаницы в терминах.

| Синонимы рентабельности собственного капитала (ROE) | Синонимы рентабельности задействованного капитала (ROCE) |

| доходность собственного капитала | рентабельность привлеченного капитала |

| Return on Equity | рентабельность акционерного капитала |

| Return on shareholders’ equity | показатель рентабельности обыкновенного акционерного капитала |

| эффективность собственного капитала | коэффициент задействованного капитала |

| Return on owners equity | Return on capital Employed |

| рентабельность вложенного капитала |

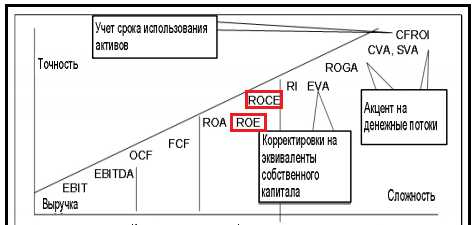

На рисунке ниже показана точность оценки состояния предприятия с помощью различных коэффициентов.

Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование). Связано это с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

Рентабельность капитала. Формулы расчета

Формулы расчета для рентабельности капитала.

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал=

стр.2400/стр.1300

Коэффициент задействованного капитала = Чистая прибыль/(Собственный капитал + Долгосрочные обязательства)=

стр.2400/(стр.1300+стр.1400)

В иностранном варианте формула для рентабельности собственного и рентабельности задействованного капитала будет следующая:

Net Income – чистая прибыль,

Preferred Dividends – дивиденды по привилегированным акциям,

Total Stockholder Equity – величина обыкновенного акционерного капитала.

Еще одна иностранная формула (по МСФО) для рентабельности задействованного капитала:

Зачастую в иностранных источниках в формуле расчета ROCE используется EBIT (прибыль до уплаты налогов и процентов), в российской практике зачастую используется чистая прибыль.

Видео-урок: «Рентабельность инвестированного капитала»

Рентабельность капитала. Расчет на примере ОАО «Мечел»

Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

| Будем рассчитывать коэффициент рентабельности собственного капитала и коэффициент рентабельности задействованного капитала для ОАО «Мечел» |

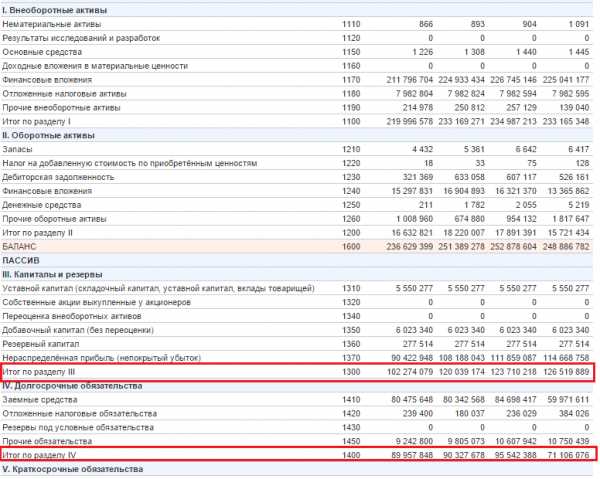

Для оценки рентабельности собственного капитала ОАО «Мечел» возьмем с официального сайта финансовую отчетность за четыре периода 2013 года и рассчитаем показатели ROE и ROCE.

Рентабельность капитала для ОАО «Мечел»-1

Рентабельность капитала для ОАО «Мечел»-2

Рентабельность капитала ОАО «Мечел»

Коэффициент рентабельности собственного капитала 2013-1 = -3564433/126519889 = -0,02

Коэффициент рентабельности собственного капитала 2013-2 = -6367166/123710218 = -0,05

Коэффициент рентабельности собственного капитала 2013-3 = -10038210/120039174 = -0,08

Коэффициент рентабельности собственного капитала 2013-4 = -27803306/102274079 = -0,27

Коэффициент рентабельности задействованного капитала 2013-1 = -3564433/(126519889+71106076) = -0,01

Коэффициент рентабельности задействованного капитала 2013-2 = -6367166/(123710218+95542388) = -0,02

Коэффициент рентабельности задействованного капитала 2013-3 = -10038210/(120039174+90327678) = -0,04

Коэффициент рентабельности задействованного капитала 2013-4 = -27803306/(102274079+89957848) = -0,14

Не совсем удачно выбрал пример баланса предприятия, так как рентабельность за все периоды была меньше 0, что говорит о неэффективности предприятия. Тем не менее, общий расчет для коэффициентов рентабельности капитала понятен. Если бы у нас был доход, то соотношение этих двух коэффициентов было следующим: ROE>ROCE. Если еще рассмотрим рентабельность активов предприятия (ROA) в соотношении с коэффициентами рентабельности капитала, то неравенство будет следующим: ROA>ROCE>ROA.

Предприятие может рассматриваться, как потенциальный объект для инвестирования, когда ROCE (и соответственно и ROE) > безрисковые/низкорисковые вложения (к примеру, банковские депозиты).

Резюме

Итак, мы рассмотрели рентабельность капитала. Она включает в себя расчет двух коэффициентов: коэффициент рентабельности собственного капитала (ROE) и коэффициент рентабельности задействованного капитала (ROCE). Рентабельность капитала является одним из ключевых показателей эффективности деятельности предприятия на ряду с такими коэффициентами как: рентабельность актива и рентабельность продаж. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: «Рентабельности продаж (ROS). Формула. Расчет на примере ОАО «Аэрофлот»«.Данные коэффициенты полезно рассчитывать собственникам предприятия и инвесторам для поиска подходящего объекта для инвестирования.

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

Рентабельность собственного капитала

В статье мы разберем один из ключевых показателей финансовой устойчивости компании – рентабельность собственного капитала. Используется как для оценки финансового состояния бизнеса так и инвестиционных проектов.

Рентабельность собственного капитала

Рентабельность собственного капитала (англ. ROE, Return on shareholders’ Equity) – это показатель характеризующий прибыльность собственного капитала предприятия. Рентабельность собственного капитала показывает эффективность управления менеджментом предприятия собственными средствами и напрямую определяет инвестиционную привлекательность для инвесторов и кредиторов. Чем выше рентабельность, тем выше доходность собственного капитала.

Данный коэффициент используется инвесторами для сравнительной оценки различных инвестиционных проектов и вариантов инвестирования, сопоставляя доходность собственного капитала с альтернативными вложениями: акции, банковские вклады, фьючерсы, индексы и т.д. Если рентабельность собственного капитала превышает минимально установленный уровень доходности для инвестора, то предприятие становится инвестиционно привлекательным. Минимально допустимым уровнем может быть доходность по безрисковому активу. На практике, за безрисковый актив принимают государственные ценные бумаги, которые обладают максимальным уровнем надежности. В России к таким бумагам относят – государственные корпоративные облигации (ГКО) и облигации федерального займа (ОФЗ).

Читайте также →рентабельность заемного капитала, →рентабельность перманентного капитала (ROIC), →рентабельность совокупного капитала.

Формула расчета рентабельности собственного капитала бизнеса

Данные для расчета рентабельности собственного капитала берутся из бухгалтерского баланса (Собственный капитал) и отчета о прибылях и убытках (Чистая прибыль). Расчет коэффициента представляет собой отношение чистой прибыли предприятия к размеру собственных средств.

Для получения более точного значения показателя используют средние значения чистой прибыли и собственного капитала, которые рассчитываются как среднеарифметическое значение на начало и конец года.

Расчет рентабельности собственного капитала для периода, отличного от года используют следующую модификацию формулы:

Одним из подходов расчета рентабельности собственного капитала является оценка показателя на основе модели Дюпона. Данная модель представляет трехфакторный анализ основных параметров, формирующих рентабельность собственного капитала.

где:

ROS (Return on Sales) – рентабельность продаж предприятия;

TAT (Total Assets Turnover) – оборачиваемость активов;

LR (Leverage Ratio) – финансовый рычаг.

Можно заметить, что прибыльность собственного капитала определяется эффективностью системы продаж, скоростью оборота активов и уровнем финансового риска (зависимость от заемных средств) и отражает экономический, производственный и финансовый аспект деятельности предприятия. Более подробно про рентабельность продаж читайте в статье «Коэффициент рентабельности продаж (ROS). Расчет на примере ОАО «Аэрофлот»«.

Пример расчета коэффициента рентабельности собственного капитала

Анализ показателя рентабельности собственного капитала

Чем выше значение рентабельности собственного капитала, тем выше доходность и эффективность управления менеджментом предприятия только собственным капиталом. Так как данный показатель используется в оценки инвестиционных проектов стратегическими инвесторами, то его значение сопоставляют с доходностью альтернативных вложений или безрисковой процентной ставкой. Коэффициент целесообразно применять для оценки только в том случае если предприятие имеет собственный капитал, другими словами, положительные чистые активы. В противном случае показатель не актуален для проведения анализа.

Резюме

Показатель рентабельности собственного капитала является важнейшим коэффициентом оценки финансового состояния предприятия и уровня инвестиционной привлекательности и активно используется как менеджерами, собственниками и инвесторами для диагностики финансового состояния.

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru