Stratfor (США): российские власти ослабляют контроль над «Роснефтью» | Политика | ИноСМИ

Stratfor, США© РИА Новости, Виталий Тимкив | Перейти в фотобанкВ рамках маневра, призванного оградить «Роснефть» от дальнейших американских санкций, российское правительство отказалось от контрольного пакета в этой нефтяной компании, неожиданно продав ее активы в Венесуэле. Это может открыть перед компанией перспективу процветания и большей ориентированности на рынок.

Российское правительство больше не владеет контрольным пакетом акций компании «Роснефть» — впервые за 27-летнюю историю этого нефтяного гиганта. 28 марта «Роснефть» объявила, что продала все свои активы в Венесуэле в рамках сделки с компанией «Роснефтегаз», которая на 100% принадлежит российскому государству. Эта сделка должна оградить дочерние предприятия «Роснефти» в Венесуэле от американских санкций и дать Москве возможность и дальше поддерживать режим президента Венесуэлы Николаса Мадуро. Но по мере медленного, но устойчивого движения «Роснефти» в сторону приватизации, пересечение этого порога может открыть перед компанией перспективу процветания и большей ориентированности на рынок.

Неконтролируемое влияние

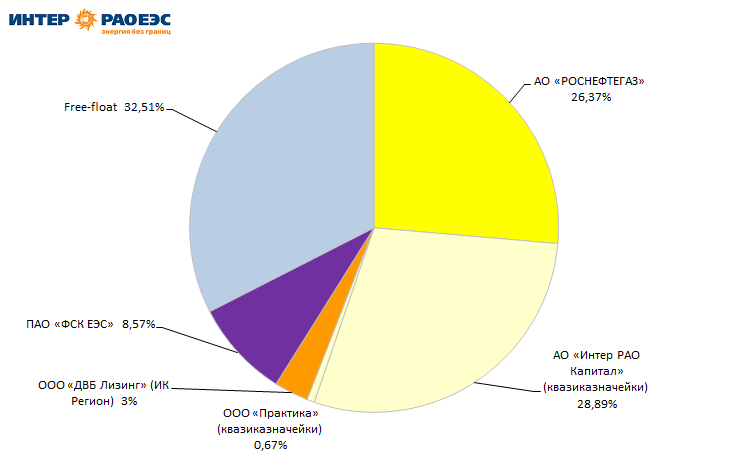

Сокращение принадлежащего правительству пакета акций «Роснефти» увеличит коллективную мощь частных акционеров компании. До продажи венесуэльских активов российскому правительству принадлежало чуть более 50% акций «Роснефти». Эти акции принадлежали компании «Роснефтегаз», которой на 100% владеет российское правительство, и которая заплатила за венесуэльские активы 9,6% собственных акций «Роснефти». Однако эти 9,6% акций «Роснефть» будет держать в качестве собственных балансовых акций, то есть, хотя эти акции все еще существуют, но больше не будут учитываться в ходе голосований акционеров. Коротко говоря, правительству будут принадлежать только 40,4% акций «Роснефти», однако его относительный вес на голосованиях составит примерно 45%.

Даже не имея в своем распоряжении контрольного пакета акций, российское правительство сможет и дальше оказывать существенное влияние на курс «Роснефти». Это объясняется тем, что контрольный пакет акций в частной собственности не представлен одной компанией. Собрать эти 55% голосов вместе, чтобы они перевесили долю правительства, — особенно это касается акций, находящихся в свободном обращении, — будет довольно трудно. Политические связи между Москвой и Катаром, вероятнее всего, будут заставлять Катар (сейчас ему принадлежит 21% голосующих акций) действовать в соответствии с целями Кремля. Кроме того, сохранение крепких рабочих отношений с правительством России будет отвечать и интересам руководства «Роснефти». Компания извлекает огромную выгоду из тех налоговых льгот, которые ей предоставляет российское правительство, и она, несомненно, продолжит работать в российской нормативно-правовой среде. Такое поведение можно сравнить с поведением другой крупной российской компании, «Лукойл». Хотя эта компания частная, она зачастую старается копировать поведение государственных компаний, чтобы гарантировать себе благоприятные условия работы.

Путь к приватизации

Деятельность «Роснефти» имеет большое стратегическое значение для российского государства, хотя для этого ей вовсе не обязательно находиться в государственной собственности. В действительности последние два десятилетия Москва постепенно отходит от контроля над этой компанией.

- «Роснефть» была создана в 1993 году, когда во главе страны стоял президент Борис Ельцин, в качестве полностью государственного предприятия, куда вошли активы, ранее принадлежавшие министерству нефти и газа Советского Союза.

- В 1998 году, все еще при Ельцине, российское правительство попыталось продать 75% плюс еще одну акцию «Роснефти» за 2,1 миллиарда долларов, однако так и не получило никаких предложений. В основе того шага были отчасти финансовые мотивы, поскольку Россия пыталась стабилизировать рубль и сократить дефицит бюджета в период финансового кризиса.

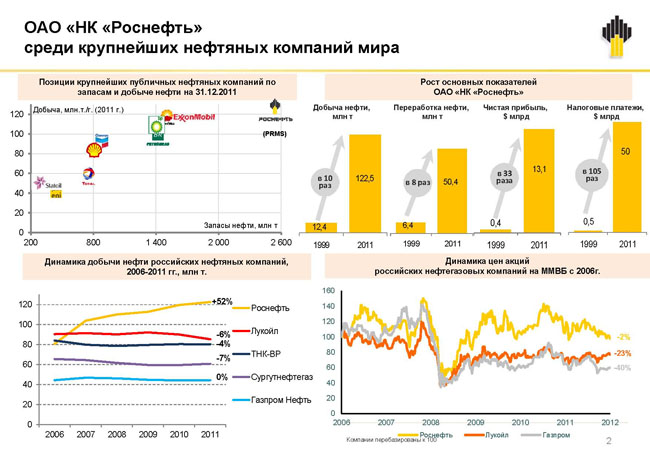

- Российское правительство владело 100% акций «Роснефти» до 2006 года, когда оно организовало первичное открытое размещение акций на Московской фондовой бирже, в результате чего доля правительства уменьшилась до 75,2%. С тех пор «Роснефть» провела несколько обратных выкупов, и в настоящее время тоже это делает. Однако более 10% акций «Роснефти» все еще находятся в свободном обращении.

- В 2013 году «Роснефть» купила ТНК — третью по величине нефтяную компанию в России — у британской «Бритиш петролеум» (British Petroleum). В рамках той сделки БП получила 12,84% акций «Роснефти» и использовала те деньги, которые она получила за продажу, чтобы купить еще 5,66% акций «Роснефти». В совокупности с теми 1,24% акций, которые BP уже успела приобрести из числа публично торгуемых акций, доля BP на сегодняшний день составляет 19,75%.

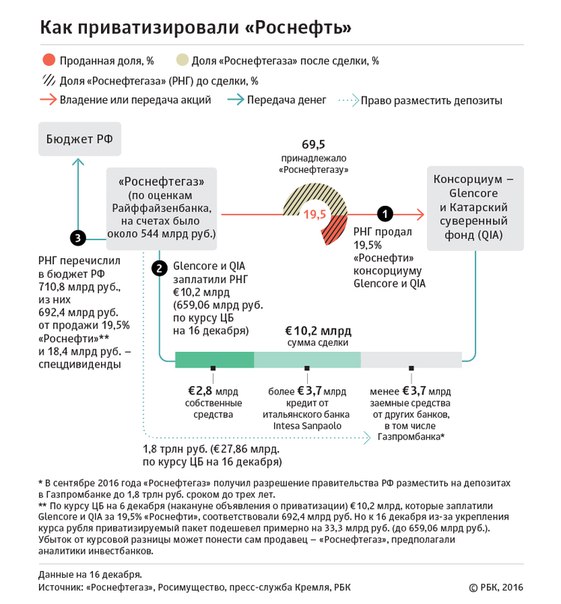

- Россия продала еще 18,93% акций «Роснефти» в 2018 году, когда суверенный фонд Катара и британская компания «Гленкор» (Glencore) создали совместное предприятие для сделки по «Роснефти». В конечном итоге компания «Гленкор» вышла из этого совместного предприятия после того, как она не смогла продать свою долю частному китайскому конгломерату CEFC China Energy, в результате чего полный контроль над этим пакетом достался Катару.

- Продажа венесуэльских активов «Роснефти» российскому правительству в марте 2020 года формально лишила российское правительство контрольного пакета акций, поскольку 9,6% акций перешли на баланс «Роснефти».

Осознанный риск Кремля

AdvanceEl NacionalПостепенное уменьшение доли российского правительства в «Роснефти» свидетельствует о стратегии, в рамках которой приоритет отдается конкурентоспособности на рынке, а не государственному контролю или политическому аспекту. С точки зрения российского правительства, главная ценность «Роснефти» заключается в той прибыли, которую приносит добыча и продажа нефти. Уменьшение доли государства в этой компании никак не влияет на потоки этой прибыли и даже может расширить возможности «Роснефти» для дальнейшего роста. Если отвлечься от текущих попыток оградить «Роснефть» от воздействия иностранных санкций путем продажи ее венесуэльских активов, деполитизация «Роснефти» может со временем привести к снижению уровня ее уязвимости перед санкциями в целом. Это позволит компании работать гораздо ближе к крупным западным нефтяным компаниям, что в свою очередь откроет «Роснефти» доступ к тем технологиям, которые необходимы компании для сохранения текущих объемов добычи.Между тем Кремль сможет и дальше поддерживать венесуэльский режим Мадуро через новое предприятие, которое он создал, чтобы решить вопрос с бывшими активами «Роснефти» в Венесуэле. С этой целью 28 марта была специально создана «Росзарубежнефть», которая принадлежит российскому Федеральному агентству по управлению государственным имуществом. Это позволит Кремлю оградиться от санкционных рисков, связанных с добычей и продажей венесуэльской нефти этой конкретной компании.

Разумеется, уменьшение степени контроля российского правительства над «Роснефтью» может привести к тому, что эта компания будет с еще меньшей охотой соглашаться на разработку менее экономически привлекательных месторождений, которые Кремль считает стратегически важными, — к примеру, в Арктике. Частные акционеры могут попытаться переориентировать компанию на реализацию менее дорогостоящих проектов за пределами России, хотя при этом они все же постараются сохранить рабочие отношения с Кремлем.

Материалы ИноСМИ содержат оценки исключительно зарубежных СМИ и не отражают позицию редакции ИноСМИ.

Комментарий: Россия вновь спасает Игоря Сечина | Комментарии обозревателей DW и приглашенных авторов | DW

«Роснефть» ушла из Венесуэлы. Об этом говорится в официальном заявлении пресс-службы нефтегазового гиганта, сделанном 28 марта ближе к ночи. Некая полностью принадлежащая российскому государству компания — как считает большинство аналитиков, «Роснефтегаз» — выкупила у «Роснефти» все венесуэльские активы. В уплату компания Игоря Сечина получила от российского государства 9,6 процента собственных акций. Стоимость этого пакета может составлять без малого 4 миллиарда долларов.

Российские граждане заплатили за прощание с Мадуро?

Решение «Роснефти» — прямое следствие санкций, введенных Соединенными Штатами против двух ее дочерних компаний-трейдеров и одного из вице-президентов, отвечающего за коммерческие вопросы, бельгийца Дидье Касимиро. Американцы обвинили их в содействии продаже венесуэльской нефти режимом Николаса Мадуро, легитимность которого Вашингтон не признает.

По идее, российская компания и ее дочерние структуры получали нефть в счет некогда выданного Венесуэле кредита. Такого рода сделки обычно под санкции не попадают. Однако министерство финансов США, похоже, считает, что содействие режиму Мадуро выходило за рамки «отбивания» кредитных средств. И это заставляет Москву нервничать еще больше.

Структуры «Роснефти» были не единственным, но одним из крупнейших партнеров венесуэльской диктатуры в жизненно важном для нее деле перепродажи нефти. Кремль таким образом спасал Мадуро, но не забывал и о своем кармане. Теперь «Роснефть» ожидает, что Америка снимет санкции с ее «дочек». Ведь формально «Роснефть» к ним больше не имеет никакого отношения. «Урок тут простой: с санкциями Соединенных Штатов никто не может позволить себе не считаться, даже Путин», — сказал мне знакомый аналитик западного инвестиционного банка.

Придумают ли в Москве новые схемы тайной продажи венесуэльской нефти — большой вопрос, особенно в свете официальных обвинений в контрабанде наркотиков в США, которые Белый дом на днях предъявил режиму Мадуро. Ведь Трамп может просто попытаться свергнуть Мадуро, и не исключено, что успешно.

Ведь Трамп может просто попытаться свергнуть Мадуро, и не исключено, что успешно.

Николас Мадуро и Игорь Сечин, фото из архива

На фоне этого предусмотрительный Сечин переложил бремя ответственности за ничего не стоящие венесуэльские активы — и возможные новые конфликты с американским минфином — на то же самое государство, которое является совладельцем его компании через «Роснефтегаз». Эта «фирма» существует практически только на бумаге. Она — большой сейф, где хранятся акции энергетических корпораций, которые контролирует Кремль. «Роснефтегаз» владел — до предполагаемой передачи им акций «Роснефти» ее руководству — контрольным пакетом акций компании Сечина.

В обмен на головную боль и токсичные венесуэльские активы с нулевой стоимостью Игорь Иванович получил акции, которые раньше принадлежали государству. То есть, по логике вещей, российскому налогоплательщику. Отныне Сечин вправе их сохранить за компанией или погасить, то есть аннулировать. Это увеличило бы долю, которой владеют в «Роснефти» российское государство (хотя неясно, получит ли оно назад контрольный пакет), иностранные акционеры в лице британской BP и швейцарско-катарского нефтегазового консорциума QHG Oil Ventures, а также Росимущество и физические лица. Их официально насчитывается около 170 тысяч, включая самого Игоря Ивановича. Кремль не только вывел «Роснефть» из-под санкций, но и улучшил ее баланс. Такое под силу только Сечину. Он это не раз доказывал.

Что может Сечин?

По данным Reuters, в 2018 году российский госбанк ВТБ выдал тайный кредит на покупку акций «Роснефти» тому самому консорциуму QHG Oil Ventures. Это способствовало росту капитализации «Роснефти», но обвалило рубль. Несколько недель назад тот же Сечин убедил Владимира Путина не идти на уступки Организации стран-экспортеров нефти (ОПЕК) в споре об объемах добычи нефти. Главным аргументом руководителя «Роснефти», по всей видимости, была необходимость наказать американских производителей сланцевой нефти. Благодаря им США стали крупнейшим в мире экспортером углеводородов.

Благодаря им США стали крупнейшим в мире экспортером углеводородов.

Аргумент, видимо, сработал. Путин, вероятно, увидел в этом также шанс наказать администрацию Трампа за санкции, введенные против проекта «Северный поток-2». Решение Кремля пойти на разрыв с ОПЕК и ее лидером Саудовской Аравией заставило Эр-Рияд взорвать рынок резким увеличением объемов добычи. Цена нефти — главного источника доходов российского государства — рухнула. Вслед за ней обвалился курс рубля. Теперь, в разгар эпидемии коронавируса, пик которой в России еще впереди, руководство страны посчитало жизненно важным и необходимым выручить «Роснефть». Получается, что Игорь Сечин — едва ли не единственный человек, чьим «рекомендациям» так часто и безотказно следует Кремль. В этом смысле он и есть настоящий, пусть и неформальный, «номер два» российского режима.

Автор: Константин Эггерт — российский журналист, ведущий программ телеканала «Дождь». Автор еженедельной колонки на DW. Константин Эггерт в Facebook: Konstantin von Eggert

Комментарий выражает личное мнение автора. Оно может не совпадать с мнением русской редакции и Deutsche Welle в целом.

Смотрите также:

Российская политика в карикатурах

Путин — убийца? Каким президента РФ видит Джо Байден

Президент США утвердительно ответил на вопрос журналиста, считает ли он Владимира Путина убийцей. Сергей Елкин о том, как могла бы выглядеть развязка детектива, основанного на реальных событиях.

Российская политика в карикатурах

Ответ Путина Байдену, или Репортаж из песочницы

Президент РФ отреагировал на интервью лидера США. Владимир Путин ответил: «Кто как обзывается, тот сам так называется». И вызвал Байдена на разговор в прямом эфире. Так это увидел Сергей Елкин.

Российская политика в карикатурах

Российские губернаторы: кремлевский круговорот чиновников

Губернатора Пензенской области Ивана Белозерцева задержали по подозрению во взятке.

Но Кремль легко найдет ему замену, уверен Сергей Елкин.

Но Кремль легко найдет ему замену, уверен Сергей Елкин.Российская политика в карикатурах

Путин про интернет. Так вот чего боится президент!

Президент РФ заявил, что интернет может разрушить общество, потому что там встречаются призывы к протестам, порнография и наркотики. Сергей Елкин о знакомстве Путина с Сетью.

Российская политика в карикатурах

Рост цен на продовольствие в России: что увидел Сергей Елкин

Премьер Мишустин решил мониторить цены на продукты питания и так бороться с их ростом в РФ. А пресс-секретарь президента Песков заверил, что кабмин держит ситуацию по контролем. Как? Знает Сергей Елкин.

Российская политика в карикатурах

Репрессии против оппозиции в России: где дно?

Госдума штампует законы, ограничивающие гражданские свободы, суды — обвинительные приговоры протестующим. Полиция разгоняет демонстрации. Но это еще не предел, опасается Сергей Елкин.

Российская политика в карикатурах

Навальный и «список Путина»: шпаргалка для президента

Маниакальное нежелание Владимира Путина называть Алексея Навального по имени и фамилии уже давно причта во языцех. Карикатурист Сергей Елкин заглянул в президентскую шпаргалку.

Российская политика в карикатурах

Дело о клевете на ветерана: один суд над Навальным хорошо, а два — лучше?

Политика Алексея Навального доставили из тюрьмы на очередной суд — по делу о клевете на ветерана войны. Замысел Владимира Путина в отношении оппозиционера разгадал Сергей Елкин.

Российская политика в карикатурах

Путин в бассейне дворца: все фотожаба, кроме баттерфляя?

Владимир Путин заявил, что плавал баттерфляем, но не в бассейне дворца под Геленджиком, и назвал показанное в фильме Навального монтажом. Каких санкций теперь ждать, знает Сергей Елкин.

Российская политика в карикатурах

Санкции против «Северного потока — 2»: финальная битва под водой

США впервые применят санкции в связи со строительством газопровода «Северный поток — 2».

Они затронут судно-трубоукладчик «Фортуна». Сергей Елкин о незримой борьбе на дне Балтийского моря.

Они затронут судно-трубоукладчик «Фортуна». Сергей Елкин о незримой борьбе на дне Балтийского моря.Российская политика в карикатурах

«Забрало запотело», или Реакция Кремля на акции в поддержку Навального

Омоновец, ударивший женщину на митинге 23 января, извинился, сказав, что у него запотело забрало. Хотя в момент удара оно было поднято. Кто еще в открытую попирает права граждан, знает Сергей Елкин.

Российская политика в карикатурах

Якутский шаман Габышев снова объявил «поход на Москву». Чем ответит Кремль?

Шаман Александр Габышев объявил о новом «походе на Москву». Власти уже помещали его в психоневрологический диспансер. Что они придумают на этот раз, спрашивает не только Сергей Елкин.

Российская политика в карикатурах

Бункер Путина: миф или правда?

Такой активный глава государства, как Владимир Путин, не может сидеть ни в каком бункере, утверждает пресс-секретарь президента России Дмитрий Песков. Сергей Елкин в это (почти) верит.

Российская политика в карикатурах

Отставка Чубайса, или Какие скрепы не нужны Путину

Президент России Владимир Путин уволил главу «Роснано» Анатолия Чубайса. Отставка топ-менеджера и реформатора ельцинских времен вызвала удивление не только у Сергея Елкина.

Российская политика в карикатурах

Навальный на «Эхе Москвы»: нет проверки, нет экстремизма

Следственный комитет России опроверг сообщения о том, что высказывания Алексея Навального проверяют на экстремизм. Сергей Елкин об эхе, которое вдруг вызвало апрельское интервью политика.

Российская политика в карикатурах

2020 год глазами карикатуриста Сергея Елкина

2020 год многим запомнится надолго — и отнюдь не только из-за пандемии коронавируса. Шуточный взгляд карикатуриста Сергея Елкина на главные события года в России и в мире.

Российская политика в карикатурах

Вся президентская свита, или Сколько дочерей у Путина

Дочь знакомой Владимира Путина с миллиардным состоянием «невероятно похожа» на президента РФ, пишет «Проект».

Сергей Елкин о родственных связях главы государства и российской элиты.

Сергей Елкин о родственных связях главы государства и российской элиты.Российская политика в карикатурах

Новые санкции ЕС против России — всего лишь пустышка?

Новые санкции Европейского Союза в отношении Кремля в связи с отравлением Алексея Навального могут оказаться пустыми угрозами, прогнозирует карикатурист Сергей Елкин.

Российская политика в карикатурах

Отравление Навального и санкции против России: трудности перевода?

Отравление Навального и угроза вмешательства Москвы в белорусский кризис — повод для дискуссии о новых санкциях ЕС в отношении Кремля. Сергей Елкин о том, кто не хочет понять очевидное.

Российская политика в карикатурах

«Повар Путина» задал перцу на выборах президента Беларуси

Задержание под Минском граждан РФ, подозреваемых к причастности к ЧВК Вагнера (ее финансирует «повар Путина», бизнесмен Пригожин), добавило остроты выборам в Беларуси. Сергей Елкин об этой приправе.

Автор: Сергей Елкин

Бывшая дочка «ЮКОСа» выйдет из «Роснефти», унаследовав все ее долги: Lenta.ru

Подготовка к слиянию «Роснефти» и «Газпрома» идет полным ходом. Начавшись в сентябре 2004 года, процесс создания нового российского нефтегазового гиганта неоднократно откладывался, виной чему были как необходимость соблюдения интересов государства, которое хотело его контролировать, так и экономические нюансы, а также позиции некоторых высокопоставленных чиновников. Тем не менее, в первых числах марта было объявлено, что компромисс найден и схема сделки официально утверждена. В соответствии с ней, государство получит контрольный пакет акций в «Газпроме» в обмен на «Роснефть» без «Юганскнефтегаза», который станет самостоятельной госкомпанией. При этом все долги «Роснефти», вероятно, унаследует «Юганск». После завершения слияния произойдет либерализация акций «Газпрома».

Для чего нужна либерализация

В настоящее время акциями «Газпрома» торгуют на двух отдельных рынках — внутреннем (для резидентов РФ) и внешнем (для нерезидентов). Для продажи иностранцам доступно лишь 20 процентов акций компании, да и те могут продаваться только на нескольких площадках. Очевидно, что зарубежным игрокам акции «Газпрома» обходятся гораздо дороже, чем россиянам.

Для продажи иностранцам доступно лишь 20 процентов акций компании, да и те могут продаваться только на нескольких площадках. Очевидно, что зарубежным игрокам акции «Газпрома» обходятся гораздо дороже, чем россиянам.

Свободная продажа активов существенно повысила бы капитализацию «Газпрома». Кроме того, либерализация газового рынка является одним из главных требований, предъявляемых к России со стороны ВТО. Однако провести ее было затруднительно, так как государство хотело сохранить контроль над стратегически важной газовой отраслью.

ЗДАНИЕ »ГАЗПРОМА», фото с официального сайта компании

Lenta.ru

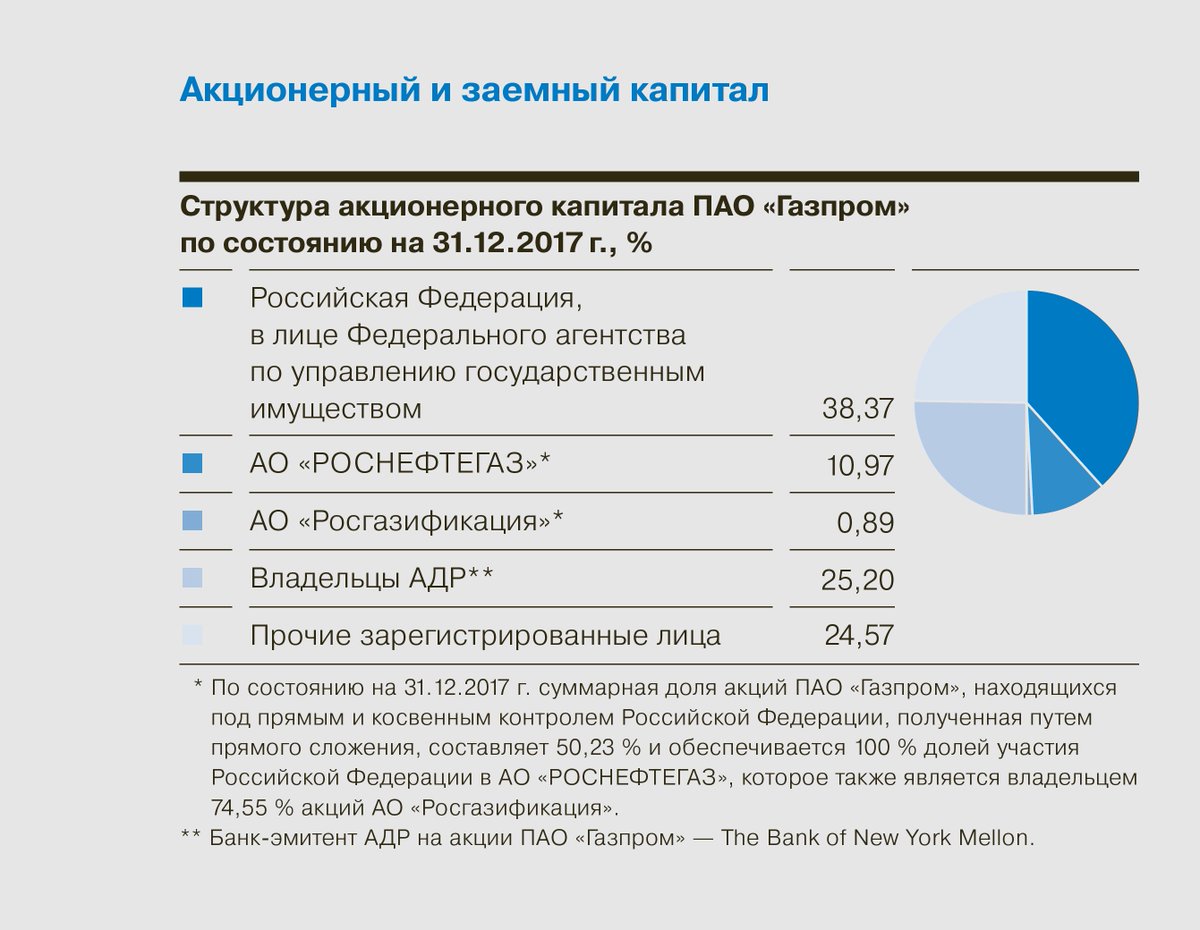

При этом Российской Федерации принадлежит блокирующий пакет акций «Газпрома» — 39,3 процента (включая 0,9 процента, которые находятся в собственности полностью государственной компании «Росгазификация»). У иностранных инвесторов, по официальным данным, 11,5 процентов акций, 17,7 процентов находятся в руках «дочек» «Газпрома», остальными акциями владеют различные миноритарные акционеры.

Таким образом, для увеличения госпакета до контрольного правительству необходимо было получить 10,7 процентов акций «Газпрома». Однако отдать акции Росимуществу безвозмездно «Газпром» не мог, а платить за них наличными не хотело государство. Обменять ценные бумаги на долг «Газпрома» перед бюджетом также было нельзя, так как их стоимость превышала задолженность компании. Одним из вариантов решения проблемы мог бы стать обмен акций газового концерна на активы какой-либо госкомпании. В течение нескольких месяцев в правительстве рассматривались различные варианты сделки, и в сентябре 2004 года было решено отдать «Газпрому» государственную нефтяную компанию «Роснефть».

Выбор схемы

Как предполагалось, газовая монополия получит все 100 процентов акций «Роснефти», отдав за них 10,7 процентов собственных акций, необходимых правительству для контрольного пакета. Осенью 2004 года была проведена оценка активов обеих компаний, результаты которой официально не публиковались. Однако, по данным банка Dresdner Kleinwort Wasserstein, стоимость «Роснефти» составляла 5-6 миллиардов долларов, а этой суммы было достаточно для приобретения лишь 6-7,5 процента акций «Газпрома». По мнению немецких экспертов, проблема могла быть решена за счет добавления к «Роснефти» других государственных активов, например «Зарубежнефти».

Однако, по данным банка Dresdner Kleinwort Wasserstein, стоимость «Роснефти» составляла 5-6 миллиардов долларов, а этой суммы было достаточно для приобретения лишь 6-7,5 процента акций «Газпрома». По мнению немецких экспертов, проблема могла быть решена за счет добавления к «Роснефти» других государственных активов, например «Зарубежнефти».

Кроме того, в декабре «Роснефть» приобрела «Юганскнефтегаз». При этом ее капитализация значительно понизилась, так как для этого «Роснефти» пришлось занять несколько миллиардов долларов. Но покупка бывшего актива «ЮКОСа» имела и другие последствия.

Дело в том, что «ЮКОС», изначально считавший продажу своей основной нефтедобывающей «дочки» незаконной, заявил о намерении преследовать как новых хозяев этого предприятия, так и будущих покупателей нефти «Юганска». Таким образом, схема слияния «Газпрома» и «Роснефти» оказывалась в прямой зависимости от решения американского суда по делу «ЮКОСа». Если бы суд принял решение довести процесс о банкротстве нефтяной компании до конца, то экспортировать нефть «Юганскнефтегаза» создаваемой нефтегазовой монополии было бы крайне проблематично. Оставалось либо выводить «Юганск» в отдельную компанию, либо использовать его нефть исключительно на внутреннем рынке.

Но в конце февраля хьюстонский суд все-таки отказал «ЮКОСу» в рассмотрении его дела. Однако согласно окончательному варианту слияния, который озвучил глава «Газпрома», «Юганск» все же станет самостоятельной госкомпанией. Чтобы ответить на вопрос о том, как рождалась эта «окончательная схема», следует учесть разницу в стоимости объединяемых активов, а также обратить внимание на отношение к сделке в российских верхах.

Миллер и Богданчиков или Медведев и Сечин

ДМИТРИЙ МЕДВЕДЕВ, кадр НТВ, архив

Lenta.ru

Выбор схемы для слияния, оказывается, зависел не только и не столько от решения техасского суда, сколько от закулисной борьбы вокруг сделки, которая велась в Кремле. С одной стороны, как утверждают некоторые СМИ, некие силы стремились превратить «Газпром» в ведущую энергетическую транснациональную корпорацию, поглотив «Роснефть» с потрохами. Лидеры этих сил хорошо известны — это председатель правления газового гиганта Алексей Миллер и глава администрации президента Дмитрий Медведев, возглавляющий также совет директоров «Газпрома».

Лидеры этих сил хорошо известны — это председатель правления газового гиганта Алексей Миллер и глава администрации президента Дмитрий Медведев, возглавляющий также совет директоров «Газпрома».

Им противостояли председатель правления «Роснефти» Сергей Богданчиков и заместитель главы президентской администрации Игорь Сечин, который в июле 2004 года стал председателем совета директоров «Роснефти». Они, по некоторым данным, хотели выстроить новую нефтяную империю Кремля, а не вливаться в «Газпром».

После того как «Роснефть» приобрела «Юганск», руководство укрупнившейся нефтяной компании, ставшей второй по величине в России, начало более активно противодействовать слиянию. Богданчиков и Сечин якобы намеревались отдать «Газпрому» не 100 процентов акций «своей» госкомпании, а лишь миноритарный пакет. Кроме того, утверждение схемы сделки постоянно откладывалось, что дало повод некоторым экспертам сомневаться в том, что она вообще состоится.

ИГОРЬ СЕЧИН, фото с сайта www.sovsekretno.ru

Lenta.ru

При этом следует учесть, что и Медведев и Сечин являются «серыми кардиналами» в кулуарах российской власти. Сечин считается неформальным лидером властной группировки, которую называют «питерскими чекистами». В западных СМИ его считают второй по влиянию фигурой после Путина, а в российских называют главным инициатором преследования «ЮКОСа» и руководителем некоего теневого кадрового кабинета. Ни у кого не возникает сомнений, что Сечин действует по указанию Путина. Президентский ставленник в «Газпроме» Медведев, как считается, обладает меньшим влиянием в Кремле, чем Сечин.

С другой стороны, председатель правления «Газпрома» является не менее значимой фигурой, чем глава «Роснефти». Вопрос о том, как укрепить позиции государства в «Газпроме», возник сразу после прихода в концерн команды Миллера, которой удалось в короткие сроки вернуть такие ценные активы, как «Сибур» и «Запсибгазпром». Руководитель компании стратегической важности, бывший замминистра энергетики и выходец из Питера был даже награжден орденом «За заслуги перед Отечеством» II степени за спасение активов «Газпрома», когда последний отсудил около 5 процентов собственных акций, переданных в середине 90-х годов в собственность «Стройтрансгаза».

«Окончательная» схема

АЛЕКСЕЙ МИЛЛЕР И СЕРГЕЙ БОГДАНЧИКОВ НА СОВМЕСТНОЙ ПРЕСС-КОНФЕРЕНЦИИ, кадр Первого канала, архив

Lenta.ru

2 марта Миллер и Богданчиков вышли к телекамерам и объявили, что схема слияния все-таки окончательно утверждена. В соответствии с ней, государство получит контрольный пакет акций в «Газпроме» в обмен на «Роснефть» без «Юганскнефтегаза». «Юганск», в свою очередь, станет самостоятельной госкомпанией, а возглавит ее Богданчиков. Именно это, сидя рядом с ним, заявил Миллер.

Что касается проблемы с различием в капитализации «Роснефти» и стоимости 10,7 процентного пакета акций «Газпрома», то, как стало известно, консультанты последнего нашли способ уравнять их. Экономисты Dresdner Kleinwort Wasserstein предлагают не только выделить «Юганскнефтегаз» в отдельную госкомпанию, но и передать ему все долги «Роснефти», составляющие на сегодняшний день около 20 миллиардов долларов.

Однако сутки спустя после выступления глав компаний «Роснефть» объявила слова Миллера о самостоятельности «Юганска» его «личным мнением». В заявлении излагалась и иная схема слияния: «Роснефть» обменивает акции части своих «дочек» на 10,7 процентов акций «Газпрома» и сохраняет контроль над переданными в монополию активами, оставаясь самостоятельным юридическим лицом.

АНДРЕЙ ШАРОНОВ, кадр НТВ, архив

Lenta.ru

Одновременно с этим замглавы Минэкономразвития Андрей Шаронов заявил, что официальной позиции государства по схеме сделки пока нет. Однако через несколько часов он же выступил с диаметрально противоположным заявлением о том, что государство все же приняло окончательное решение — слияние будет, и будет оно без «Юганскнефтегаза». А начальник Шаронова Герман Греф пояснил, что окончательные параметры сделки будут определены в течение недели. На первом этапе, считает Греф, «Роснефть» останется независимой компаний, а сохранится ли она в дальнейшем или будет интегрирована — будет решать менеджмента «Газпрома».

«Роснефть» также пошла на попятный. 5 марта она объявила, что пресс-релиз, опровергающий слова Миллера, был выпущен «по технической ошибке». Эти события дают основания предполагать, что Сечин и Богданчиков сдались, уступив место здравому смыслу (или окрику свыше). В конце концов, создание подконтрольного правительству нефтегазового гиганта и либерализация его акций, как и вступление России в ВТО, более важны для государства, чем вопрос об интеграции «Роснефти».

5 марта она объявила, что пресс-релиз, опровергающий слова Миллера, был выпущен «по технической ошибке». Эти события дают основания предполагать, что Сечин и Богданчиков сдались, уступив место здравому смыслу (или окрику свыше). В конце концов, создание подконтрольного правительству нефтегазового гиганта и либерализация его акций, как и вступление России в ВТО, более важны для государства, чем вопрос об интеграции «Роснефти».

Таким образом, с большой долей вероятности можно утверждать, что Сечину и Богданчикову придется удовлетвориться «Юганскнефтегазом», который всё же будет выделен в отдельную госкомпанию. При этом им предстоит разбираться с переданными предприятию долгами «Роснефти», которую поглотит «Газпром». В свою очередь, российское государство получит контроль над теперь уже нефтегазовым гигантом, а в его капитале смогут свободно участвовать иностранцы, чего добивается ВТО. Про претензии «ЮКОСа», вероятнее всего, уже никто не вспомнит.

Алексей Гапеев

«Роснефти» может не хватить — Новости ТЭК на Neftegaz.RU

Чтобы государство получило контрольный пакет акций ¦Газпрома¦ Слиянию ¦Газпрома¦ и ¦Роснефти¦, замороженному из-за аукциона по ¦Юганскнефтегазу¦, вновь дан зеленый свет.

Чтобы государство получило контрольный пакет акций ¦Газпрома¦Слиянию ¦Газпрома¦ и ¦Роснефти¦, замороженному из-за аукциона по ¦Юганскнефтегазу¦, вновь дан зеленый свет. Но за несколько месяцев стоимость обоих активов изменилась так, что государству может не хватить ¦Роснефти¦, чтобы получить контрольный пакет акций газовой монополии. Инвесторы опасаются, что либерализацию рынка акций ¦Газпрома¦ опять отложат.

Правительство владеет 38,37% акций ¦Газпрома¦, 0,9% v у ФГУП ¦Росгазификация¦, на балансе ¦дочек¦ ¦Газпрома¦ v 17,72%. Запасы ¦Газпрома¦ v 16,8 трлн. куб. м газа и 1,8 млрд. т нефти и конденсата. В 2004 г. компания добыла 545 млрд. куб. м газа и 11 млн. т нефти. ¦Роснефть¦ v 100%-ная госкомпания. Ее добыча в 2003 г. v 19,6 млн. т нефти и 7 млрд. куб. м газа, выручка в 2003 г. v $3,2 млрд., чистая прибыль v $386 млн.

Ее добыча в 2003 г. v 19,6 млн. т нефти и 7 млрд. куб. м газа, выручка в 2003 г. v $3,2 млрд., чистая прибыль v $386 млн.

Вчера глава правления ¦Газпрома¦ Алексей Миллер и президент ¦Роснефти¦ Сергей Богданчиков наконец объявили, как будет проходить слияние компаний (см. статью на стр. А1). Было решено, что газовая монополия получит 100% акций ¦Роснефти¦, отдав за них государству 10,7% собственных акций, необходимых ему для контрольного пакета. Сделка ¦открывает дорогу для либерализации рынка акций ¦Газпрома¦, подытожил Богданчиков.

Правительственный чиновник полагает, что сделка может быть полностью закрыта до конца этого года, хотя изначально правительство рассчитывало завершить ее еще в 2004 г. Для этого было создано АО ¦Роснефтегаз¦, в уставный капитал которого государство собиралось внести акции ¦Роснефти¦, чтобы потом обменять их на бумаги ¦Газпрома¦.

Но аукцион по ¦Юганскнефтегазу¦ спутал чиновникам все карты. За несколько месяцев, прошедших с тех пор, стоимость ¦Роснефти¦, занявшей несколько миллиардов долларов для своей покупки, понизилась. Капитализация ¦Газпрома¦, наоборот, выросла с $54 млрд. (средняя стоимость компании в РТС на сентябрь 2004 г.) до $70,5 млрд. на вчерашний день.

Теперь газовая монополия может получить актив куда менее привлекательный, чем несколько месяцев назад. По оценке аналитика Standard & Poor’s Елены Ананькиной, чистый долг ¦Роснефти¦ достигает $3 млрд. плюс госкомпания заняла еще $7,6 млрд. и продала ¦Газпрому¦ шельфовые активы на $1,7 млрд. = эти деньги пошли на оплату ¦Юганска¦. А нефть ¦дочек¦ ¦Роснефти¦ заложена на несколько лет вперед в качестве оплаты за $6 млрд., полученных от китайских банков. Контракт о поставках нефти до 2010 г. CNPC заключила именно с ¦Роснефтью¦, а не с ¦Юганскнефтегазом¦, утверждает руководитель Российско-китайского центра торгового сотрудничества Сергей Санакоев. По его мнению, теперь обеспечивать поставки нефти в Китай должен ¦Газпром¦ как правопреемник ¦Роснефти¦. Китай потребует от ¦Газпрома¦ гарантий поставок, уверяет Санакоев. Вчера ¦Юганскнефтегаз¦ сообщил, что продал ¦Роснефти¦ 50 млн. т нефти.

Китай потребует от ¦Газпрома¦ гарантий поставок, уверяет Санакоев. Вчера ¦Юганскнефтегаз¦ сообщил, что продал ¦Роснефти¦ 50 млн. т нефти.

Один из менеджеров ¦Газпрома¦ уверил ¦Ведомости¦, что все долги ¦Роснефти¦, связанные с покупкой ¦Юганскнефтегаза¦, перейдут к бывшей ¦дочке¦ ¦ЮКОСа¦. ¦Сделка будет проведена на рыночных условиях, она будет идти по той же схеме, что и начиналась, может быть, с небольшими модификациями, = говорит менеджер ¦Газпрома¦.

Но чиновник Минэкономразвития сомневается, что активов ¦Роснефти¦ хватит для обмена на 10,7% акций ¦Газпрома¦, необходимых для увеличения госдоли до контрольной. По предварительной оценке нанятых правительством фирмы ¦2К Аудит = Деловые консультации¦ и Morgan Stanley, ¦Роснефть¦ стоит $7-8,5 млрд., ¦Газпром¦ = $60,2-72,2 млрд. ¦Но теперь ¦Роснефть¦ подешевела, = признает чиновник. = Проблема может быть решена за счет внесения в ¦Газпром¦ других активов, например ¦Зарубежнефти¦.

Как отмечает Дмитрий Лукашов из ¦Атона¦, стоимость ¦Роснефти¦ в ее нынешнем состоянии едва ли превысит $5 млрд., а 10,7% акций ¦Газпрома¦ стоят около $8 млрд. Источник, близкий к ¦2К Аудит¦, признался ¦Ведомостям¦, что после мартовских праздников оценщикам придется ¦доработать оценку¦.

Для инвесторов главное = что вслед за увеличением госпакета в ¦Газпроме¦ последует объединение рынков акций ¦Газпрома¦, убежден менеджер монополии. ¦Главное = ни у кого больше не должно быть сомнений в скорой либерализации рынка акций ¦Газпрома¦, = сказал ¦Ведомостям¦ управляющий директор DrKW в России Боб Форесман. Но инвесторы в это не очень верят. Рынок акций ¦Газпрома¦ могут и не либерализовать полностью, а только несколько увеличить квоту для иностранцев, опасается директор Института энергетических исследований Владимир Милов. ¦Пока механизм слияния и, главное, коэффициент обмена не будут четко определены, инвесторам сложно делать далеко идущие выводы¦, = говорит президент ОФГ Илья Щербович.

Впрочем, Щербович надеется, что либерализация произойдет до собрания акционеров. По словам источника, близкого к Кремлю, повода медлить у государства нет.

По словам источника, близкого к Кремлю, повода медлить у государства нет.

О конвертации

О конвертацииВ рамках осуществленной реорганизации в форме присоединения к ОАО «Нефтяная компания «Роснефть» указанные ниже акционерные общества ликвидированы с 01.10.2006 г. Все категории акций (обыкновенные и привилегированные) перечисленных обществ конвертированы в обыкновенные акции ОАО «Нефтяная компания «Роснефть» (госудаственный регистрационный номер выпуска ценных бумаг 1-02-00122-A).

| Наименование общества | Категории акций | Коэффициент конвертации |

| ОАО «НК «Роснефть» — Сахалинморнефтегаз» | Обыкн. Привилег. | 0,335141066 0,446851612 |

| ОАО «НК «Роснефть» — Пурнефтегаз» | Обыкн. Привилег. | 0,164012640 0,218685026 |

| ОАО «НК «Роснефть» — Ставропольнефтегаз» | Обыкн. Привилег. | 0,041565579 0,059379510 |

| ОАО «НК «Роснефть» — Краснодарнефтегаз» | Обыкн. Привилег. | 0,835367137 1,193417493 |

| ОАО «НК «Роснефть» — Комсомольский НПЗ» | Обыкн. Привилег. | 0,144729168 0,206756493 |

| ОАО «НК «Роснефть» — Туапсинский НПЗ» | Обыкн. Привилег. | 0,109467619 0,156382005 |

| ОАО «НК «Роснефть» — Архангельскнефтепродукт» | Обыкн. Привилег. | 2,656741385 3,794982079 |

| ОАО «НК «Роснефть» — Находканефтепродукт» | Обыкн. Привилег. | 0,043678186 0,062397360 |

| ОАО «НК «Роснефть» — Туапсенефтепродукт» | Обыкн. Привилег. | 0,945132111 1,350280565 |

| ОАО «Северная нефть» | Обыкн. | 0,000000053 |

| ОАО «Юганскнефтегаз» | Обыкн. Привилег. | 0,000000009 0,000000013 |

| ОАО «Селькупнефтегаз» | Обыкн. | 0,000000980 |

Для определения (расчета) количества ценных бумаг, учитываемых на лицевом счете акционера на момент проведения конвертации, необходимо разделить количество ценных бумаг ликвидированного общества, принадлежавших акционеру, на полный коэффициент конвертации, указанный в таблице, и округлить полученное количество ценных бумаг до целого числа в большую сторону.

Пример расчета

Наименование ликвидированного общества – ОАО «НК «Роснефть» – Туапсенефтепродукт»; Количество ценных бумаг принадлежавших акционеру – 38800 шт. привилегированных акций. Расчет количества акций ОАО «НК «Роснефть», принадлежащих акционеру после конвертации: (38800/1,35028565=28734,7) При округлении в большую сторону 28735 штук акций.

Кому принадлежат Газпром, Роснефть и Сбербанк? : PikabuPolitics

Читая это все держим в уме кто спонсировал избрание Путина, эхо москвы и тд.

Три ведущие государственно-частные компании России – Газпром, Роснефть и Сбербанк, принадлежат нашей стране лишь частично. Газпром – 50,0075%, Роснефть – 50% + 1 акция, Сбербанк – 50% + 1 акция. Согласитесь, можно лишь с очень большой натяжкой сказать, что это наши компании, наши активы и народная собственность.

Формально да, Газпром – «национальное достояние», Роснефть – «благо России», Сбербанк – госбанк, но юридически и фактически Российской Федерации принадлежит лишь половина собственности. Кому же принадлежит другая половина спросите Вы…

Газпром

25,2% акций Газпрома де-факто контролируются The Bank Of New York Mellon. Американская сторона обладает блокирующим пакетом акций «национального достояния» и потенциально может накладывать вето на решения Совета директоров Газпром. Ещё 24,57% владеют некие частные лица, физические и юридические.

Роснефть

19,75% Роснефти принадлежит Британской BP, ещё 18,93% продано катарскому инвестиционному дому. Около 10% находится в собственности у разнообразных физических и юридических лиц.

Около 10% находится в собственности у разнообразных физических и юридических лиц.

Сбербанк

45,64% акций якобы государственного банка №1 принадлежит иностранным компаниям и гражданам. Герман Греф совмещает председательство Сбербанком с работой членом правления в JP Morgan Chase.

Новая приватизация

Понятно, что отечественные либералы: Медведев, Силуанов, Орешкин, Кудрин и Набиуллина не хотят останавливаться на границе 50% + 1 акция. Им необходима полная распродажа отечественных активов, этакая реинкарнация 90-ых, когда Анатолий Чубайс распродал оборонку за 3% от номинальной стоимости.

По указу Ельцина, за копейки были проданы более 260 оборонных предприятий. В 1995 году под залоговые аукционы попали доли компаний: «Сургутнефтегаз», «Норильский никель», «Новолипецкий металлургический комбинат», «ЮКОС», «Сибнефть» и другие.

Эпилог

Я ответил на основной вопрос, кому принадлежат госкомпании, но будет ли принадлежать оставшаяся их половина в будущем, это следующий вопрос.

https://cont.ws/@Putanik/1059519

Форма и подача текста не ко мне, а то знаю сколько у нас тут обидчивых.

Кому принадлежит Газпром

Развернувшиеся баталии вокруг цен на газ для хунты навели меня на мысль еще раз напомнить всем давно известную истину — кому и на сколько принадлежит, считающийся российским, гигант нашей энергодобывающей индустрии — ГАЗПРОМ.

Согласно совершенно открытым данным, «государству» принадлежат лишь 50% акций (+1 голос). Я беру слово государству в кавычки, потому, что это небольшая уловка, позволяющая подсластить пилюльку. В реальности непосредственно государству, в лице его госоргана Росимущество, принадлежит уже не 50, а лишь 38,37% акций гиганта, остальные поделены между ОАО Роснефтегаз (10,74%) и ОАО Росгазификация (0,89%).

Что это означает? Ровно то, что президент Путин может жестко рявкнуть: «ша! делай как я сказал!» только на 38%._max2.png) Согласитесь, это уже несколько другой коленкор в командно-административной системе управления корпорацией. Кстати, прибыль от продажи газа распределяется также — нам с вами достается всего лишь 38% от добытого ГАЗПРОМом, ибо содержимое наших недр, пройдя по трубе на поверхность, как-то трансформируется и начинает принадлежать техникам, воткнувшим эту самую трубу. Как, если бы сосед, поставив насос на колодец у вас во дворе, продавал воду всем желающим (ну и вам в том числе), оплачивая вам налог с этого действа. Но это я отвлекся, вернемся к ГАЗПРОМу, уточнив, что и добытый газ даже на 38% еще принадлежит не нам с вами, а самому ГАЗПРОМу, нам принадлежит только доля в прибыли.

Согласитесь, это уже несколько другой коленкор в командно-административной системе управления корпорацией. Кстати, прибыль от продажи газа распределяется также — нам с вами достается всего лишь 38% от добытого ГАЗПРОМом, ибо содержимое наших недр, пройдя по трубе на поверхность, как-то трансформируется и начинает принадлежать техникам, воткнувшим эту самую трубу. Как, если бы сосед, поставив насос на колодец у вас во дворе, продавал воду всем желающим (ну и вам в том числе), оплачивая вам налог с этого действа. Но это я отвлекся, вернемся к ГАЗПРОМу, уточнив, что и добытый газ даже на 38% еще принадлежит не нам с вами, а самому ГАЗПРОМу, нам принадлежит только доля в прибыли.

Есть еще «Роснефтегаз», 100% принадлежащий Росиимуществу, который создавался как «временное хранилище» акций «Роснефти» и «Газпрома». Предполагалось, что он будет ликвидирован, как только погасит полученный многомиллиардный кредит, но существует до сих пор. Зачем? А затем, чтобы не сосредоточивать контрольный пакет акций в одних руках. Ведь прямой блокирующий пакет должен составлять 50% + 1 акция. В этом и тонкость — чтобы прямо заблокировать то ли иное решение, 50% +1 должны быть сосредоточены в одних руках. В противном случае начинаются танцы с конями.

К чему я это все? К тому, что в своих решениях по ГАЗПРОМу Россия не авторитарна, наши должны договариваться с остальными владельцами.

Кто же они, эти «остальные владельцы»? Из графика можно увидеть — это Bank of NY и некие «прочие».

Ну, BoNY тут понятно каким боком — он рядится под эмитента американских депозитарных расписок, выпущенных на акции ГАЗПРОМА. Чтобы не ломать зря голову, поясню — это завуалировыанная форма передачи гос.собственности от колонии метрополии. Т.е. 27% в прямую переданы «нашим американским партнерам», как любит весело шутить ВВП. Почему 27? А потому, что с 25 процентов наступает «огласовка» акций, т.е. владелец этих 27% может зарубить решения, принимаемые Обществом.

Кто еще в акционерах, кто эти «прочие»?

E.ON Ruhrgas AG, крупнейшая германская компания-дистрибьютор природного газа — 6,5%

Deutsche UFG, компания-хэджфонд, 100% принадлежащая Дойче Банку — более 3 %

НАФТА-МОСКВА, Кипрская компания (догадайтесь для чего и кем созданная) — 5,3%

НАФТА-ВОСТОК, фонд, опять же даже объяснять не стоит кем создан, — 1,5%

ИНТЕКО (да-да, мадам Батуриной) — 1%

Остальные 5,5% распылены междусобойчиком, т.с. на молочишко себе любимым.

Итак, Росия, точнее наш президент Путин В.В. (я в принципе не отделяю с некоторых пор моего президента), не в состоянии жестко принять однозначное решение по тем или иным действиям ГАЗПРОМа, а должны договариваться с теми же, кто и готовит всю эту херню с газовыми поставками — амерами, бюргерами и 5-й колонной, владеющей активами, располагающимися вне российской юрисдикции, и непосредственно управляющими концерном.

И вот теперь посмотрите — Путин в ГАЗПРОМе один. Против него и акционеры, авторы переворота на Украине, и управленцы, которых держат за кадык их активов эти же акционеры.

https://greeden.livejournal.com/558446.html

Российская «Роснефть» получила новую структуру собственности, но остался прежним генеральным директором

Крупнейшая в России государственная нефтяная компания «Роснефть» официально подтвердила, что в ней произошли изменения в структуре собственности, и теперь она больше не контролируется государством после того, как государственная холдинговая компания «Роснефтегаз» отказалась от своего контрольного пакета. Это шаг к передаче одобренной Кремлем компании ближайшим союзникам Путина и их иностранным партнерам, каждый из которых, вероятно, выкачивает деньги из нефтяной компании.Конечно, у руля будет Игорь Сечин.

ИСТОЧНИК: Российский энергетический гигант «Роснефть» переназначил генерального директора Игоря Сечина с 24 мая 2020 года еще на пять лет. Сечин занял пост генерального директора «Роснефти» в мае 2012 года, до этого он несколько лет (2004–2011) был председателем совета директоров компании (разновидность правления). В ноябре 2012 года Сечин вступил в новую должность в «Роснефти», став ее председателем. С июня 2013 года он занимал пост заместителя председателя правления «Роснефти» под руководством бывшего канцлера Германии Герхарда Шредера.Заранее было ясно, что Сечин получит поддержку российского правительства. Ранее утверждена директива о продлении контракта гендиректора «Роснефти» Игоря Сечина еще на пять лет. В совет директоров «Роснефти» входит пара представителей российского правительства, в том числе вице-премьер Андрей Белоусов, министр энергетики Александр Новак или сам Игорь Сечин. Сделка была заключена еще 8 мая, сообщают некоторые СМИ.

В ноябре 2012 года Сечин вступил в новую должность в «Роснефти», став ее председателем. С июня 2013 года он занимал пост заместителя председателя правления «Роснефти» под руководством бывшего канцлера Германии Герхарда Шредера.Заранее было ясно, что Сечин получит поддержку российского правительства. Ранее утверждена директива о продлении контракта гендиректора «Роснефти» Игоря Сечина еще на пять лет. В совет директоров «Роснефти» входит пара представителей российского правительства, в том числе вице-премьер Андрей Белоусов, министр энергетики Александр Новак или сам Игорь Сечин. Сделка была заключена еще 8 мая, сообщают некоторые СМИ.

Поддержите нас

Если материалы, подготовленные командой Варшавского института, полезны для вас, поддержите наши действия.Для продолжения нашей миссии необходимы пожертвования от частных лиц.

Поддержка

Игорю Сечину принадлежит 0,1273% акций компании. Государственная холдинговая компания «Роснефтегаз» остается крупнейшим акционером, но не имеет реальной власти над компанией. «Роснефть» изменила свой правовой статус с государственной компании на государственную. «Роснефтегаз» теперь владеет 40,4% акций по сравнению с 50% до сделки. Таким образом, он отказался от контрольного пакета акций крупнейшего производителя нефти в стране.Сообщается, что это произошло 28 марта 2020 года, однако «Роснефть» обнародовала информацию только сейчас. «РН-НефтьКапиталИнвест», дочерняя компания «Роснефти», стала владельцем 9,6% акций компании. Это результат прекращения участия «Роснефти» во всех проектах в Венесуэле. 28 марта 2020 года правительство России через Федеральное агентство по управлению государственным имуществом создало новую нефтяную компанию «Росзарубежнефть» с уставным капиталом 322,752 млрд рублей. Фирма была зарегистрирована в Москве, когда российская нефтяная компания «Роснефть» объявила о своих планах прекратить свою деятельность и продать свои активы в Венесуэле — в обмен на 9.6 процентов доли. По соглашению «Роснефтегаз» получит пакет акций «Роснефти».

Все тексты, опубликованные Фондом Варшавского института, могут быть распространены при условии указания их происхождения. Изображения не могут быть использованы без разрешения.

Эксклюзив: российское государство отказалось от контрольного пакета акций «Роснефти» в венесуэльской сделке

МОСКВА (Рейтер) — Российское государство сократило свою долю в нефтяном гиганте «Роснефть» до уровня ниже контрольного пакета в рамках сделки по покупке венесуэльских активов группы. Как сообщил агентству Рейтер источник, знакомый с подробностями, в минувшие выходные.

Это ограничит риск новых санкций США в отношении Роснефти, которая закачивает 4,7 миллиона баррелей нефти в день, в то время, когда США и Саудовская Аравия рассматривают возможность совместного сокращения поставок нефти и не хотят, чтобы Москва наращивала добычу. аналитики говорят.

Роснефть, крупнейший производитель нефти в России, заявила в субботу, что продала все свои активы в Венесуэле неназванной компании, принадлежащей правительству России.

Группа заявила, что получит взамен выплату в размере 9.6% уставного капитала Роснефти, который будет принадлежать дочерней компании. В нем не говорится, кто продавец этой доли.

До сделки Россия через государственную холдинговую компанию «Роснефтегаз» владела чуть более 50% капитала контролируемой Кремлем «Роснефти».

Источник сообщил, что «Роснефтегаз» сократил свою долю в «Роснефти» на 9,6% в рамках венесуэльской сделки, передав эту долю «Роснефти» в качестве оплаты за ее активы в Венесуэле.

«Это означает, что на бумаге государство больше не контролирует (над« Роснефтью »)», — сказал источник.

Среди других акционеров «Роснефти» — BP, которой принадлежит 19,75% акций, и Катарское инвестиционное управление (QIA) через QH Oil Investments LLC, которому принадлежат еще 18,93%.

BP не ответила на запрос Reuters о комментарии, а QIA от комментариев отказалась.

Роснефть не сразу ответила на запрос Reuters о комментарии. Представитель правительства России от комментариев отказался.

Представитель правительства России от комментариев отказался.

ПОВЫШЕНИЕ УСТАВКИ

Ни правительство, ни Роснефть не сообщили, какое государственное предприятие купило венесуэльские активы.Продажа ее интересов в Венесуэле может защитить нефтяную компанию от будущих санкционных рисков.

Вашингтон давно критикует «Роснефть» за работу в южноамериканской стране и торговлю ее баррелями.

В этом году американские санкции были наложены на два швейцарских подразделения Роснефти — Rosneft Trading и TNK Trading International, — которые, по словам Вашингтона, дали президенту Венесуэлы Николасу Мадуро и его государственной энергетической компании PDVSA спасательный круг.

«Сделка с венесуэльскими активами показывает, что Кремль рассматривал риск санкций в отношении« Роснефти »как высокий», — заявил в социальных сетях Кирилл Тремасов, руководитель отдела инвестиционных исследований банка «Локо-Инвест».

«(Новые) санкции против« Роснефти »вполне логично вписались бы в новую конструкцию нефтяного рынка, когда США и Саудовская Аравия говорят о совместном сокращении добычи и не нуждаются в России, чтобы занять место Саудовской Аравии на рынке».

Государственный департамент не отвечал на вопрос Рейтер о том, действовала ли «Роснефть», чтобы избежать дальнейших санкций в отношении своих подразделений или нападения Соединенных Штатов на основную компанию.

Пресс-секретарь Кремля Дмитрий Песков от комментариев отказался.

Министерство финансов США заявило, что «рассмотрит вопрос об отмене санкций для тех, кто предпринимает конкретные, значимые и поддающиеся проверке действия для поддержки демократического порядка в Венесуэле».

«Теперь мы вправе ожидать выполнения обещаний, данных публично американскими регулирующими органами», — заявила «Роснефть» в субботу.

Репортаж Дарьи Корсунской; Дополнительные репортажи Олеси Астаховой, Владимира Солдаткина, Антона Колодяжи и Тома Балмфорта в МОСКВЕ; Мэтт Спеталник в ВАШИНГТОНЕ, Рон Буссо в ЛОНДОНЕ и; Саид Азхар в ДУБАЕ; Написано Кати Голубковой; Под редакцией Эндрю Осборна и Яна Харви

Как Россия продала свою нефтяную жемчужину: не говоря уже о том, кто ее купил

МОСКВА / ЛОНДОН / МИЛАН (Рейтер) — Более чем через месяц после того, как Россия объявила об одной из крупнейших приватизаций с 1990-х годов, продав нефть 19. 5% акций ее гигантской нефтяной компании «Роснефть», по-прежнему невозможно определить из открытых источников данные о тех, кто ее купил.

5% акций ее гигантской нефтяной компании «Роснефть», по-прежнему невозможно определить из открытых источников данные о тех, кто ее купил.

Президент России Владимир Путин выступает на пресс-конференции после встречи со своим молдавским коллегой Игорем Додоном в Кремле в Москве, Россия, 17 января 2017 года. REUTERS / Sergei Ilnitsky / Pool

Пакет был продан за 10,2 млрд евро компании сингапурский инвестиционный механизм, который, по словам «Роснефти», был совместным предприятием Катара и швейцарской нефтетрейдерской компании Glencore в соотношении 50/50.

Обнародовав сделку 7 декабря на телевизионной встрече с главой «Роснефти» Игорем Сечиным, президент Владимир Путин назвал ее признаком международной веры в Россию, несмотря на финансовые санкции США и ЕС в отношении российских компаний, включая «Роснефть».

НЕ ПРОПУСТИТЕ

Венгрия проверяет расшатанные нервы Евросоюзом во время визита Путина

«Это самая крупная приватизационная сделка, самая крупная сделка по продаже и приобретению в мировом нефтегазовом секторе в 2016 году», — сказал Путин.

Это также была одна из крупнейших передач государственной собственности в частные руки с первых постсоветских лет, когда союзники президента Бориса Ельцина взяли под контроль государственные фирмы и в одночасье стали миллиардерами.

Но важные факты о сделке либо не разглашаются, не могут быть установлены исключительно на основании публичных записей, либо, по всей видимости, противоречат прямолинейной официальной версии доли, разделенной 50/50 между Glencore и катарцами.

Например: Glencore внесла в сделку только 300 миллионов евро капитала, что составляет менее 3 процентов от покупной цены, которая, как говорится в заявлении от 10 декабря, купила ей «косвенную долю в капитале», ограниченную всего 0,54 процентами. Роснефти.

БОЛЬШЕ

Искусство сделки: зачем Путину на один больше, чем Трамп

Кроме того, публичные записи показывают, что структура собственности в конечном итоге включает компанию с Каймановых островов, бенефициарных владельцев которой невозможно отследить.

И хотя итальянский банк Intesa SanPaolo одолжил сингапурский автомобиль на сумму 5,2 миллиарда евро для финансирования сделки, а Катар вложил 2,5 миллиарда, источники финансирования почти четверти покупной цены не были раскрыты ни одной из сторон.

«Главный вопрос по этой сделке, как всегда, звучит так: кто реальный покупатель 19,5% акций« Роснефти »?» Об этом на прошлой неделе в блоге написал бывший заместитель главы Центробанка России Сергей Алексашенко.

Glencore не стала комментировать личность фирмы на Каймановых островах и не объяснила, как была разделена доля владения 19,5% акций.

Катарское инвестиционное управление заявило, что не будет комментировать сделку, кроме подтверждения своего участия в ней.

МНЕНИЕ:

Национальная безопасность в мире «альтернативных фактов»

Роснефть отказалась отвечать на вопросы Рейтер, включая просьбу прокомментировать, как была разделена доля владения 19,5% акций, информация о личности покупателя на Каймановых островах или сведения об источнике любых нераскрытых источников средств.

Кремль не ответил на список вопросов о сделке, отправленный Рейтер.

МАТРЕШКА КУКЛА

Как и во многих крупных сделках, приватизация Роснефти использует структуру подставных компаний, владеющих подставными компаниями, которые в России обычно называют «матрешкой», по имени деревянных матрешек, которые открываются, открывая меньшую куклу внутри.

По следам владения можно найти дочернюю компанию Glencore UK и компанию, которая делит адреса с Катарским инвестиционным управлением, а также фирму, зарегистрированную на Каймановых островах, которая не требует, чтобы компании публично регистрировали своих владельцев.

Инвестиционная компания, зарегистрированная в Сингапуре и владеющая недавно приватизированной 19,5-процентной долей в Роснефти, называется QHG Shares. Он принадлежит зарегистрированному в Лондоне товариществу с ограниченной ответственностью QHG Investments, которое, в свою очередь, указывает в качестве одного из двух своих владельцев другое зарегистрированное в Лондоне товарищество с ограниченной ответственностью, QHG Holding, созданное 7 декабря. 5.

5.

Одним из партнеров QHG Holding является QHG Cayman Limited, зарегистрированная по адресу офиса международной юридической фирмы Walkers на Каймановых островах.

Джек Болдарин, управляющий партнер Walkers в Лондоне, сказал Reuters, что юридическая фирма не сможет подтвердить, была ли какая-либо компания ее клиентом, или прокомментировать дальнейшие действия.

Использование оффшорной компании само по себе не является признаком правонарушения, но может сделать невозможным определение истинного владельца актива по публичным записям.

Сингапурская компания также является заемщиком кредита Intesa в размере 5,2 миллиарда евро, а QHG Holdings, лондонское партнерство, в которое входит фирма с Каймановых островов, является гарантом этого долга.

Банковские эксперты говорят, что в соответствии с правилами «знай своего клиента» Интеза должна будет проверять личность заемщика. Регулирующие органы будут уделять повышенное внимание из-за размера сделки и необходимости соблюдать санкции в отношении России.

Рейтер запросил у Интеза, известно ли ей, кто являются бенефициарными владельцами каймановой компании.Банк ответил заявлением: «Intesa Sanpaolo не комментирует детали своих клиентских операций. Но мы хотим повторить, что финансирование было завершено при строгом соблюдении правил, применимых к эмбарго. Итальянские власти не нашли ничего, что могло бы запретить такую операцию ».

Центральный банк Италии, который выполняет функции банковского регулятора Италии, отказался от комментариев.

(Для просмотра графика, показывающего право собственности на приватизированный пакет акций, щелкните: tmsnrt.rs / 2jJvBpk)

ТАИНСТВЕННОЕ ФИНАНСИРОВАНИЕ

Если полная информация о новых владельцах пакета акций Роснефти остается загадкой, то также остается и полный источник средств, на которые они ее купили.

Хотя Катар никогда публично не подтверждал, какой вклад он внес в сделку или размер купленной им доли, Glencore и Роснефть заявляют, что они внесли 2,5 миллиарда евро. Наряду с 300 миллионами от Glencore и 5,2 миллиардами, предоставленными Intesa, остается нехватка 2.2 миллиарда евро.

Наряду с 300 миллионами от Glencore и 5,2 миллиардами, предоставленными Intesa, остается нехватка 2.2 миллиарда евро.

Glencore заявила, что эти дополнительные деньги поступили от других, нераскрытых банков, включая российские, но не предоставила никаких дополнительных подробностей. Катарцы и «Роснефть» отказались комментировать источник финансирования.

Цель российской программы приватизации — привлечь деньги из-за рубежа для покрытия дефицита бюджета, вызванного низкими ценами на нефть и западными санкциями. Поэтому Путин запретил российским государственным банкам участвовать в финансировании приватизационных сделок, что противоречит цели привлечения иностранного капитала.

Но публичные записи в Сингапуре показывают, что второй по величине банк России, контролируемый государством ВТБ, ссудил сингапурской компании QHG Shares полные 10,2 миллиарда евро, которые он заплатил российскому государству в прошлом месяце для покупки пакета акций.

ВТБ держал 19,5% акций Роснефти в качестве обеспечения по этому кредиту в течение части декабря, прежде чем вернуть их государственной материнской компании Роснефти Роснефтегаз, которая, в свою очередь, вернула их сингапурской компании, когда кредит Интеза прибыл в январе.

ВТБ и Роснефть заявляют, что роль ВТБ в сделке заключалась исключительно в снижении рыночной турбулентности, которая возникла бы, если бы 10,2 миллиарда евро внезапно прибыли из-за границы для конвертации в рубли на открытом рынке.

Помимо заявления о том, что его роль заключается в снижении волатильности рынка, ВТБ отказался от дальнейших комментариев, в том числе на вопрос, были ли выплачены все 10,2 млрд евро или кем.

ПОИСК ПОКУПАТЕЛЯ

«Роснефть» — крупнейшая в мире листинговая нефтяная компания по объему добычи и, наряду с монополистом на экспорт природного газа «Газпром», одна из двух жемчужин российского государства.

Даже в лучшие времена без дополнительного риска западных санкций было бы всего несколько иностранных инвесторов с достаточно глубокими карманами, чтобы купить большую долю.

Glencore, один из основных покупателей нефти «Роснефти», владеет государственным фондом национального благосостояния Катара QIA на сумму 335 миллиардов долларов в качестве крупнейшего акционера.

Россия и Катар в течение многих лет поддерживали противоположные стороны в войне в Сирии, но как два ведущих мировых экспортера природного газа у них есть веские основания для сотрудничества по энергетическим вопросам и похоронить некоторые из своих разногласий по поводу ближневосточной политики.«Идея выглядела привлекательной для Катара. Им нравится инвестировать в энергетику. Они увидели потенциал роста в« Роснефти ». Они увидели потенциал роста в построении отношений с Россией, роль которой в ближневосточной политике будет только возрастать», — сказал один из источников, участвовавший в переговорах между члены консорциума Qatar / Glencore о покупке. По словам источника, близкого к правлению «Роснефти», сделка стала неожиданностью для акционеров «Роснефти», включая британскую BP BP.L, которая сама владеет 19,75% «Роснефти» и представлена в ее совете.

Правление «Роснефти» узнало о продаже от самого Сечина только 7 декабря, через несколько часов после того, как Сечин записал свою телетрансляцию с сообщением о ней Путину, сообщил источник.

В ответ на вопросы Reuters BP сообщила: «Вопросы совета директоров являются конфиденциальными».

Два источника в российском правительстве заявили, что сделка стала неожиданностью: она была согласована между Сечиным и путинским Кремлем над кабинетом. «Сечин все делал сам — правительство в этом не участвовало», — сказал один из источников.

Пресс-секретарь премьер-министра Дмитрия Медведева Наталья Тимакова заявила: «Все документы и процедуры, необходимые для приватизации, были подготовлены и выполнены в срок».

(1 доллар = 59,2518 рубля)

Дополнительные репортажи Питера Граффа в ЛОНДОНЕ, Валентины За в МИЛАНЕ, Тома Финна в ДОХА, Владимира Солдаткина, Оксаны Кобзевой, Дарьи Корсунской, Полины Никольской, Андрея Остроуха и Владимира Абрамова в МОСКВЕ; Написано Дмитрием Жданниковым и Питером Граффом

Как российская «Роснефть» купила себя

«Роснефть» на прошлой неделе сумела избежать аукциона и приобрела контрольный пакет акций другой государственной компании — Башнефти. Скорее всего, до конца года «Роснефть» даже купит 19,5% собственных акций.

Скорее всего, до конца года «Роснефть» даже купит 19,5% собственных акций.

Президент Владимир Путин заверил, что все в порядке, денег много. Действительно, на балансе «Роснефти» 22 миллиарда долларов. Эта сумма покрывает все ожидаемые транзакции.

Путин сказал скептикам, что никто не намерен строить госкапитализм и что покупка «Роснефтью» собственных акций — лишь промежуточный шаг к тому, чтобы положить столь необходимые деньги в государственную казну.

Затем «Роснефть» продаст эту 19,5-процентную долю с прибылью инвесторам, сказал президент. Что касается продажи пакета «Башнефти», Путин сказал, что «Роснефть» предложила за нее столько денег, что даже он был удивлен — и, конечно же, он не мог отказать правительству в возможности заработать столько денег.

Главу «Роснефти» Игоря Сечина часто критикуют за его нерыночный военный стиль управления. Но на этот раз никто не может винить его за то, что он упустил трюк.Сначала «Роснефть» активно расширяла свою базу, затем смогла продать часть своих запасов и будущей добычи, сохранив при этом контроль над своими проектами и вложив в 2015-2016 гг. Около 20 миллиардов долларов.

Теперь «Роснефть» может использовать эти деньги, чтобы помочь правительству, продолжать расти в размерах, получить немного больше свободы от государственного контроля и, когда цены на нефть восстановятся, делать то, что делает любой хороший бизнес — зарабатывать кучу денег, продавая от акций по гораздо более высоким рыночным ценам.

Конечно, никакой другой российский инвестор не мог предложить такую же цену покупки Башнефти, и правительству, очевидно, было бы трудно найти кого-нибудь, кто мог бы купить долю Роснефти по подходящей цене, поэтому Игорь Сечин вмешался, чтобы поставить все в порядке.

Конечно, государство все же косвенно помогало Сечину. За последние 10 лет доля государственных компаний в валовом внутреннем продукте России увеличилась, достигнув в 2015 году ошеломляющих 70 процентов ВВП. После планомерного и целенаправленного подавления рынка и последующего применения международных санкций правительство теперь ему приходится занимать деньги у себя, скупать собственные активы и даже торговаться и заключать сделки с самим собой.

После планомерного и целенаправленного подавления рынка и последующего применения международных санкций правительство теперь ему приходится занимать деньги у себя, скупать собственные активы и даже торговаться и заключать сделки с самим собой.

Но сейчас все довольны: деньги текут в бюджет, а «Роснефть» сидит неплохо.И оказывается, что те люди, которые два года назад предсказывали, что национализированная доля Башнефти окажется в портфеле «Роснефти», были неестественно дальновидными.

Главное сейчас то, что скептики миноритариев Башнефти оказались неправы. Они предсказывают, что вместо предложения о выкупе, которое они обычно получали бы от Роснефти, Сечин выманивает у них любую прибыль, точно так же, как он однажды сказал акционерам Роснефти, которые жаловались на то, что никогда не получали никаких дивидендов: «Это все наши деньги.»

И нет ничего лучше, чем план« Роснефти »по скупке собственных акций. Однако, как предположил один юрист, может возникнуть проблема, если Путин решит продать эту долю «Роснефти», скажем, Японии в обмен на уступку Японии по какому-то важному вопросу.

В этом случае государство в конечном итоге поможет Роснефти получить прибыль от собственных акций (хотя эти деньги мог бы заработать федеральный бюджет) и компенсирует высокую цену покупки пакета акций Башнефти — даже если эта цена якобы была главная причина, по которой правительство в первую очередь согласилось на сделку.

Продажа Башнефти Роснефти дает 5,2 миллиарда долларов в бюджет Кремля

Российская государственная нефтяная компания «Роснефть» купила контрольный пакет акций Башнефти за 5,2 миллиарда долларов, обеспечив крупный приток денежных средств для заполнения дефицита бюджета Кремля.

Первоначально рекламируемая как «приватизация», продажа государственной доли в «Башнефти» в размере 50,1 процента «Роснефти», контрольный пакет акций которой принадлежит государству, гарантирует, что Кремль сохранит контроль над обеими компаниями.

Президент России Владимир Путин объявил о завершении сделки 12 октября и признал, что в Кремле возникли разногласия по поводу разрешения предложения Игоря Сечина, главного исполнительного директора Роснефти и влиятельного союзника Путина, поглощения Башнефти, регионального производителя, базирующегося в Уфе.

Путин сказал на форуме ВТБ Капитал в Москве, что «Роснефть» в конце концов выиграла внутреннюю борьбу, потому что предложила самую высокую цену за акции Башнефти и могла возместить стоимость приобретения за счет увеличения стоимости акций обеих компаний в результате поглощения.

Более того, Путин рассудил, что, хотя Россия имеет контрольный пакет акций и управляет «Роснефтью», которая является крупнейшей в мире публичной нефтяной компанией, «значительная часть акций также принадлежит иностранным инвесторам, в частности British Petroleum».

Роснефть в итоге оказалась единственным претендентом на Башнефть. Ранее заявка ЛУКОЙЛа, второй по величине нефтяной компании России и одной из немногих оставшихся частных компаний, не прошла, поскольку, по словам руководства ЛУКОЙЛа, они не хотели платить за Башнефть столько, сколько Роснефть.

Хотя Кремль рационализировал свои манипуляции с бюджетными «приватизационными» продажами, чтобы усилить контроль над обширным нефтяным сектором России, сделка была широко раскритикована в деловых и инвестиционных кругах.

«Невозможно назвать продажу одной государственной компании другой приватизацией», — говорится в сообщении ведущей деловой газеты России «Ведомости».

Продажа Башнефти «подтверждает, что Россия сознательно строит госкапитализм и монополизирует экономику», — говорится в сообщении.

Группа западных инвесторов Eurasia Group заявила, что «продажа без конкурса государственной компании подчеркивает, что эта волна приватизации направлена на получение денежных средств для правительства, а не на либерализацию нефтяного сектора».

На основании сообщений AFP, Reuters и ТАСС

Несмотря на санкции, Россия находит покупателей на долю в «Роснефти» на 11 миллиардов долларов

МОСКВА — В среду российское правительство объявило, что продаст почти 20 процентов своей государственной нефтяной компании «Роснефть» швейцарской товарной торговой компании Glencore и суверенному фонду Катар.

Сделка не оправдывает ожиданий того, что ни один инвестор не посмеет купить долю в российском активе, учитывая западные санкции против правительства президента Владимира Путина.

Но появление иностранных денег говорит о том, что инвесторы пересматривают санкции после избрания Дональда Трампа, который выступает за улучшение отношений с властями в Москве и рассматривает в качестве кандидата председателя Exxon Mobil Рекса У. Тиллерсона. для государственного секретаря.

г.Тиллерсон раскритиковал санкции как вредные для бизнеса после того, как они остановили совместное предприятие Exxon с «Роснефтью» по добыче нефти в Карском море в российском секторе Северного Ледовитого океана.

Эта сделка принесет Москве 11,3 миллиарда долларов, которые помогут покрыть растущий бюджетный дефицит, поскольку Россия ведет две войны, в Сирии и Украине, и изо всех сил пытается обеспечить выплату пенсий и зарплату в государственном секторе.

Соглашение стало неожиданным поворотом в приватизации Роснефти. Поскольку приближался крайний срок до конца года, на 19-ю модель так и не поступило.5-процентная доля в крупнейшей в мире публичной нефтяной компании, измеряемая по добыче и запасам. Очевидное отсутствие участников торгов было пессимистическим признаком интереса инвесторов к России.

Российское правительство на протяжении большей части года планировало продать акции самой государственной компании с контрольным пакетом акций, что вряд ли можно было бы назвать настоящей приватизацией.

В 2014 году Соединенные Штаты приняли решение ввести санкции против «Роснефти» и других российских компаний в ответ на вмешательство России в войну на востоке Украины..

Санкции ограничивают долгосрочное кредитование и передачу американских технологий для бурения морских месторождений и месторождений сланцевой нефти.

Сделка несет в себе и другие риски. И Glencore, и катарский фонд, Qatar Investment Authority, активно инвестируют в развивающиеся рынки. Катарский фонд также является инвестором Glencore.

Катарский фонд также является инвестором Glencore.

Сегодня в бизнесе

Объявленная цена оценивала «Роснефть» в 58 миллиардов долларов, что немного меньше рыночной стоимости компании на момент закрытия торгов в Москве в среду, которая составляла чуть менее 59 миллиардов долларов.

Как рыночная цена акций, так и цена продажи 19,5% акций, объявленная в среду, являются относительной сделкой, что указывает на готовность российского правительства заключить сделку, чтобы укрепить свои финансы.

«Роснефть» перекачивает 4,7 миллиона баррелей нефти и ее энергетический эквивалент в виде природного газа в день по сравнению с 4,3 миллионами у Exxon. Для сравнения, рыночная стоимость Exxon во время торгов в среду составила 364 миллиарда долларов, что в шесть раз превышает стоимость «Роснефти».

Два покупателя получат равные доли пакета, генеральный директор компании Игорь И.Сечин заявил г-ну Путину на телевизионной встрече в среду.

Г-н Путин назвал это «крупнейшей приватизационной сделкой, крупнейшей сделкой по продаже и приобретению в мировом нефтегазовом секторе в 2016 году».

В своем заявлении Glencore сообщила, что находится на «заключительной стадии переговоров» по сделке. Компания заявила, что внесет в покупку 300 миллионов евро, или 323 миллиона долларов, из своих акций, а остальная часть финансирования поступит из катарского фонда и банковского финансирования. Согласно условиям, Glencore получит доступ к дополнительным 220 000 баррелей нефти Роснефти в день для торговли.

Г-н Сечин доверил г-ну Путину соглашение. «Учитывая очень сложные экономические обстоятельства и чрезвычайно сжатые сроки реализации такого рода проектов, — сказал г-н Сечин, — я могу сообщить вам, что мы смогли заключить эту сделку благодаря вашему личному вкладу».

Продажа завершает длинную дугу для российских энергетических активов, прослеживаемую от приватизации до национализации и снова приватизации, с невыгодными для российских граждан, которые являются владельцем контрольного пакета акций компании..png)

При Путине правительство России взяло нефтегазовые месторождения, приватизированные в ранний постсоветский период компаниями, включая ЮКОС и ТНК, и объединило их в гигантскую государственную компанию, утверждая, что правительство должно управлять политика в отношении этих стратегических активов.

Правительство фактически национализировало ЮКОС в судебных процессах по неуплате налогов после того, как его основатель, нефтяной магнат Михаил Ходорковский, был заключен в тюрьму по обвинению в мошенничестве, носившему политический подтекст.

«Роснефть» купила активы ТНК и ее зарубежного партнера, ВР, примерно за 60 млрд долларов в 2013 году, когда цены на нефть еще оставались высокими. Теперь правительство продает акции на депрессивном мировом нефтяном рынке за небольшую часть того, что оно заплатило три года назад.

Государственная холдинговая компания «Роснефтегаз» — крупнейший акционер, владеющий 69,5% акций, который упадет до 50% после продажи Glencore и катарскому фонду. Агентство государственного имущества владеет голосующей акцией, чтобы сохранить контрольный пакет акций государства.

Британскому нефтяному гиганту ВР принадлежит 19,75% акций, остальная часть акций торгуется на Лондонской фондовой бирже и в Москве.

Россия выкупила долю Роснефти, которую она продала

Продажа Россией одной пятой государственной нефтяной компании Катару и сырьевому гиганту Glencore PLC в прошлом году содержала необычное положение: Москва и Доха договорились, что Россия выкупит долю, сказали люди, знакомые с делом.

Президент России Владимир Путин приветствовал 10,2 миллиарда евро (11 долларов.5 млрд) продажа пакета акций ПАО « Роснефть » в декабре в знак доверия инвесторов к его стране. Но люди, осведомленные о сделке, говорят, что она использовалась в качестве экстренной ссуды, чтобы помочь Москве преодолеть бюджетные ограничения.

Москва договорилась с Катаром о том, что Россия выкупит по крайней мере часть акций у богатого эмирата Персидский залив, заявили люди. Катарское инвестиционное управление и Glencore, швейцарский сырьевой гигант, заключили партнерство по покупке 19,5% акций российской энергетической жемчужины в то время, когда г-н.Правительству Путина были нужны деньги.

Катарское инвестиционное управление и Glencore, швейцарский сырьевой гигант, заключили партнерство по покупке 19,5% акций российской энергетической жемчужины в то время, когда г-н.Правительству Путина были нужны деньги.

Люди, осведомленные о сделке, говорят, что договоренность о выкупе была согласована при участии г-на Путина и эмира Катара шейха Тамима бин Хамада Аль Тани. По словам знакомых, Россия и Катар увидели в этом возможность навести мост между странами, которые заняли противоположные стороны в сирийской гражданской войне. Один из людей сказал, что обратный выкуп произойдет в ближайшие 10 лет.

Пресс-секретарь Кремля Дмитрий Песков заявил, что не согласен с характеристикой сделки как экстренной ссуды.На дальнейшие вопросы он не ответил.

Glencore и Катарское инвестиционное управление заявили, что договор не содержит права России выкупать акции «Роснефти» у созданного ими консорциума.

«Сделка не включала опцион или соглашение с Роснефтью, Роснефтегазом или российским государством о покупке пакета или части пакета, приобретенного консорциумом», — заявили в Glencore.

«Только консорциум контролирует будущее владение этими акциями», — заявило Управление по инвестициям Катара через лондонскую фирму по связям с общественностью.

Роснефть, крупнейший в мире производитель нефти, акции которого котируются на бирже, торгуется на публичных торгах в Москве, но покупать и продавать крупные доли компании непросто, поскольку контрольный пакет акций компании остается у государства и является инструментом экономической власти Г-н Путин.

Люди, знакомые со сделкой, сказали, что ограниченная по времени структура и соглашение о выкупе по сделке работали как для Катара, так и для России.

Катар хотел, чтобы его доля в «Роснефти» была временной. Эмират полагает, что он получит прибыль от продажи акций обратно в Россию в более поздний срок, заявили люди, сделав ставку на то, что цены на нефть вырастут, что приведет к росту стоимости акций «Роснефти». По словам источников, Катар увидел политические выгоды в предоставлении России доступа к быстрой наличности как своего рода ссуде для покрытия дефицита бюджета, который увеличился из-за снижения цен на нефть.

По словам источников, Катар увидел политические выгоды в предоставлении России доступа к быстрой наличности как своего рода ссуде для покрытия дефицита бюджета, который увеличился из-за снижения цен на нефть.

После сделки между российским и катарским бизнесом начался ряд переговоров в невиданных ранее масштабах, сообщают российские информационные агентства.