Счет 70 Расчеты с персоналом по оплате труда

Счет 70 Расчеты с персоналом по оплате труда используется для начисления зарплаты работникам. По кредиту счета 70 отражается начисление зарплаты, корреспондирующий счет выбирается исходяиз того, в каком подразделении работает сотрудник и какие работы он выполняет.

Инструкция 70 счет

Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций согласно Приказу от 31 октября 2000 г. N 94н

Счет 70 «Расчеты с персоналом по оплате труда» предназначен для обобщения информации о расчетах с работниками организации по оплате труда (по всем видам оплаты труда, премиям, пособиям, пенсиям работающим пенсионерам и другим выплатам), а также по выплате доходов по акциям и другим ценным бумагам данной организации.

По кредиту счета 70 «Расчеты с персоналом по оплате труда» отражаются суммы:

— оплаты труда, причитающиеся работникам, — в корреспонденции со счетами учета затрат на производство (расходов на продажу) и других источников;

— оплаты труда, начисленные за счет образованного в установленном порядке резерва на оплату отпусков работникам и резерва вознаграждений за выслугу лет, выплачиваемого один раз в год, — в корреспонденции со счетом 96 «Резервы предстоящих расходов»;

— начисленных пособий по социальному страхованию пенсий и других аналогичных сумм — в корреспонденции со счетом 69 «Расчеты по социальному страхованию и обеспечению»;

— начисленных доходов от участия в капитале организации и т.

п. — в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

По дебету счета 70 «Расчеты с персоналом по оплате труда» отражаются выплаченные суммы оплаты труда, премий, пособий, пенсий и т.п., доходов от участия в капитале организации, а также суммы начисленных налогов, платежей по исполнительным документам и других удержаний.

Начисленные, но не выплаченные в установленный срок (из-за неявки получателей) суммы отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по депонированным суммам»).

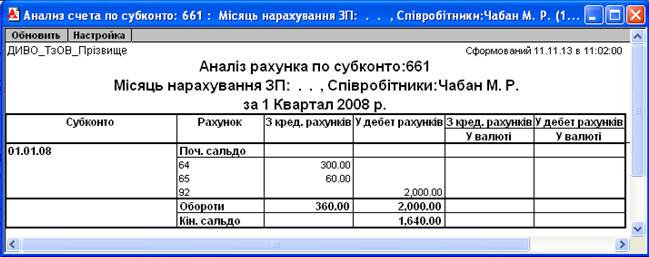

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

Типовые проводки по 70 счету

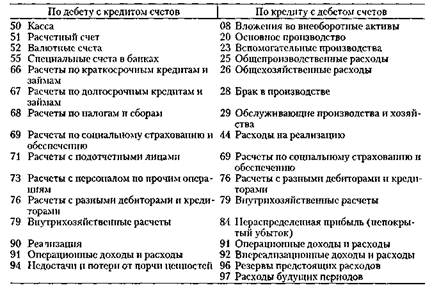

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Из кассы организации выплачена зарплата | 70 | 50 |

| С расчетного счета перечислена зарплата | 70 | 51 |

| С валютного счета перечислена зарплата | 70 | 52 |

| Со специального счета в банке перечислена зарплата | 70 | 55 |

| Из зарплаты удержан НДФЛ | 70 | 68 |

| Отражена задолженность работников по путевкам за счет средств социального страхования | 70 | 69-1 |

| Выданные работнику подотчетные суммы зачтены в счет заработной платы | 70 | 71 |

| Удержана из зарплаты сумма материального ущерба | 70 | 73-2 |

| Удержаны из зарплаты платежи по личному страхованию | 70 | 76-1 |

| Депонирована не полученная в срок зарплата | 70 | 76-4 |

| Списана начисленная зарплата работника, переведенного в филиал, выделенный на отдельный баланс (проводка в учете головного отделения) | 70 | 79-2 |

| Списана начисленная зарплата работника, переведенного в головное отделение (проводка в учете филиала) | 70 | 79-2 |

| Удержана из зарплаты сумма недостачи сверх норм естественной убыли | 70 | 94 |

| Удержаны из зарплаты суммы, выданные под отчет и не возвращенные в установленный срок | 70 | 94 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Начислена зарплата работникам, занятым в строительстве или приобретении внеоборотных активов | 08 | 70 |

| Начислена зарплата работникам, занятым в основном производстве | 20 | 70 |

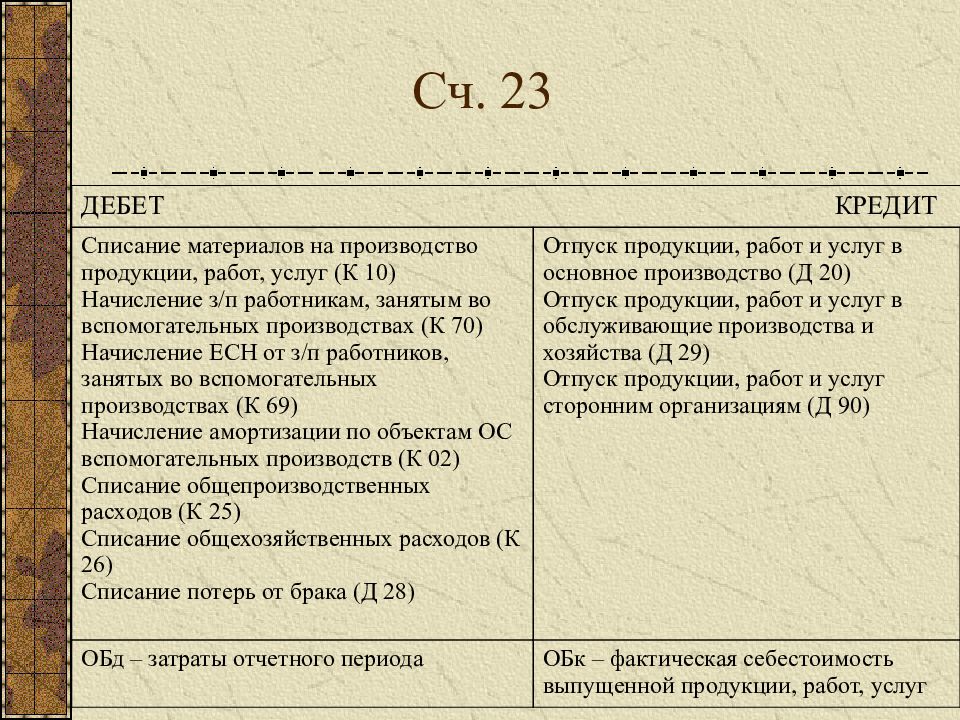

| Начислена зарплата работникам, занятым во вспомогательном производстве | 23 | 70 |

| Начислена зарплата работникам, занятым обслуживанием производства | 25 | 70 |

| Начислена зарплата работникам, занятым в управлении организацией | 26 | 70 |

| Начислена зарплата работникам, занятым исправлением брака | 28 | 70 |

| Начислена зарплата работникам, занятым в обслуживающем производстве | 29 | 70 |

| Начислена зарплата работникам, занятым продажами | 44 | 70 |

Начислены социальные пособия за счет ФСС (больничные и пр. ) ) | 69 | 70 |

| Начислены выплаты, причитающиеся от других организаций | 76 | 70 |

| Учтена зарплата работника, переведенного из филиала, выделенного на отдельный баланс (проводка в учете головного отделения) | 79-2 | 70 |

| Учтена зарплата работника, переведенного из головного отделения (проводка в учете филиала) | 79-2 | 70 |

| Начислены дивиденды учредителям, являющимся сотрудниками организации | 84 | 70 |

| Начислена заработная плата работникам, занятым получением прочих доходов или работающим в непроизводственных подразделениях организации (детские сады, дома отдыха) | 91-2 | 70 |

| Начислена зарплата работникам, ликвидировавшим последствия чрезвычайных ситуаций (землетрясение, наводнение, пожар и др.) | 91-2 | 70 |

| Начислена зарплата за счет ранее созданного резерва | 96 | 70 |

| Начислена зарплата работникам, занятым выполнением работ, затраты по которым учитываются в расходах будущих периодов | 97 | 70 |

Счет 70 Расчеты с персоналом по оплате труда — проводки в программе 1С 8.

3

3На счете 70 «Расчеты с персоналом по оплате труда» плана счетов бухгалтерского учета собирается «информация» о долгах организации перед персоналом по выплате заработной плате.

На счете отражаются начисление заработной платы, начисление социальных пособий, удержания из заработной платы в счет уплаты НДФЛ и удержания на другие цели (проф.взносы, алименты).

Если нам надо узнать всю информацию о том, сколько наша организация должна сотрудникам по выплате заработной платы, какие начисления по ЗП были произведены за период и когда выплачивалась заработная плата, то смело изучаем счет 70 с использованием базовых отчетов в программе 1С (оборотно-сальдовой ведомости, анализа счета, карточки счета).

НАЧИСЛЯЕМ заработную плату

Проводка Д. 20 «Основное производство» — К. 70 «Расчеты с персоналом»

Проводка Д. 25 «Общепроизводственные расходы» — К. 70 «Расчеты с персоналом»

25 «Общепроизводственные расходы» — К. 70 «Расчеты с персоналом»

Проводка Д. 26 «Общехозяйственные расходы» — К. 70 «Расчеты с персоналом»

Описание: проводками мы зафиксировали «информацию» о расходах, связанных с производством (счет 20, счет 25, счет 26) и проводками мы зафиксировали «информацию» о возникновении «обязательства» перед «производственным персоналом», «вспомогательным персоналом» и «офисными работниками» (счет 70) по выплате заработной платы.

Документ 1С 8.3: Начисление зарплаты.

НАЧИСЛЯЕМ пособия из внебюджетного фонда

Проводка: Д.69.01 «Расчеты по соц.страхованию» — К.70 «Расчеты с персоналом»

Описание: проводкой мы зафиксировали «информацию» об «обязательстве» социального фонда (счет 69.01) компенсировать выплату и проводкой мы зафиксировали «информацию» о возникновении «обязательства» перед персоналом (счет 70) по выплате начисленного пособия.

Сумма: сумма рассчитанного пособия (по болезни, по травме на производстве, по родам..).

УДЕРЖИВАЕМ налог НДФЛ (налог на доходы физических лиц)

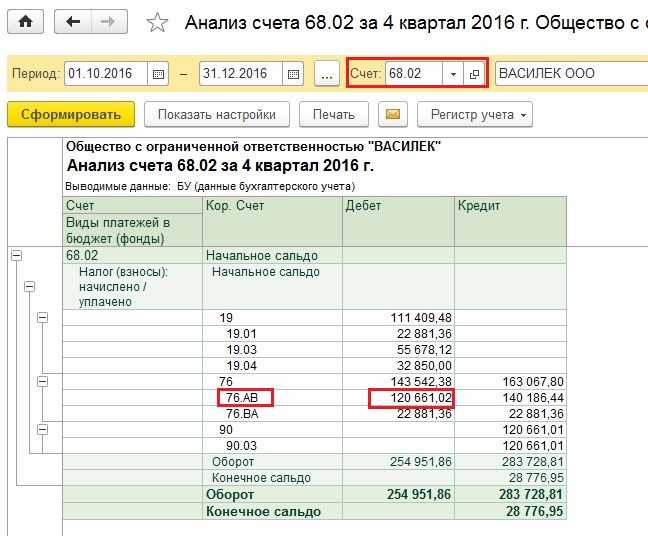

Проводка: Д.70 «Расчеты с персоналом» — К.68.01 «Налог на доходы физических лиц»

Описание: проводкой мы зафиксировали «информацию» о «удержании» части заработной платы (счет 70) и проводкой мы зафиксировали «информацию» о возникновении «обязательства» перед государством по налогу НДФЛ (счет 68.01).

Сумма: сумма удержанного налога НДФЛ.

Документ 1С 8.3: Начисление зарплаты (проводка зашита программно).

УДЕРЖАЕМ доход сотрудника в пользу третьих лиц

(членские взносы, алименты, судебные решения)

Проводка: Д.70 «Расчеты с персоналом» — 76 «Расчеты с дебиторами и кредиторами»

Описание: проводкой мы зафиксировали «информацию» о «удержании» части заработной платы (счет 70) и проводкой мы зафиксировали «информацию» о возникновении «обязательства» перед третьими лицами.

Сумма: сумма рассчитанного удержания.

Дата проводки: Дата расчета.

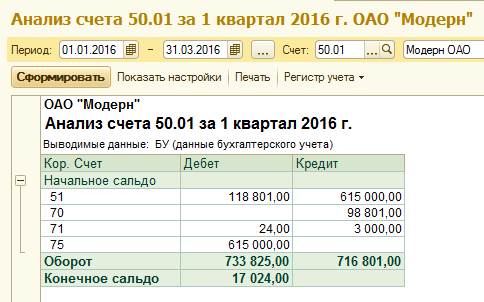

ВЫПЛАЧИВАЕМ заработную плату через кассу

Проводка: Д.70 «Расчеты с персоналом» — К.50 «Касса»

Описание: проводкой мы зафиксировали «информацию» об уменьшении обязательства перед персоналом (счет 70) и проводкой мы зафиксировали «информацию» о расходовании средств из кассы (счет 50).

Сумма: сумма выплаты.

Документ 1С 8.3: Выдача наличных.

ВЫПЛАЧИВАЕМ заработную плату через банк

Проводка: Д.70 «Расчеты с персоналом» — К.51 «Банк» (для оплаты на карточки)

Описание: проводкой мы зафиксировали «информацию» о «выплате» заработной платы (счет 70) и проводкой мы зафиксировали «информацию» расходовании средств из кассы (счет 50) или банка (счет 51).

Сумма: сумма выплаты.

активный или пассивный, оборотно-сальдовая ведомость, характеристика, проводки и корреспонденция

Предназначение счета 70 при ведении аналитического учета заключается в обобщении проведенных расчетных операций для выплаты заработной платы работникам предприятия и не только. При проведении данной операции на счет требуется записать установленную стоимость заработной платы, а также премии и другие доплаты за проделанную работу. Также на счет записывается сумма пенсий и пособий. В дебете указывается высчитанная сумма за материальный ущерб.

При проведении данной операции на счет требуется записать установленную стоимость заработной платы, а также премии и другие доплаты за проделанную работу. Также на счет записывается сумма пенсий и пособий. В дебете указывается высчитанная сумма за материальный ущерб.

В счете 70 при проведении платежей необходимо указать следующие суммы: оплата труда, пособия по социальному страхованию, пенсии, доходы по акциям и ценным бумагам.

Если сумма была начислена, но при этом не подвергалась выплате, то она обобщается в дебете счета 70.

Содержание статьи

Основные характеристики и общая структура

Для того чтобы изначально избавиться от всех вопросов, касающихся того, каким является счет 70, активным или пассивным, необходимо подробно разобрать его общую структуру. Задолженность по кредитам является непосредственным источником формирования денежных средств.В таком случае, оплата труда (заработная плата сотрудников) является кратковременной задолженностью по кредиту для любого предприятия.

Так как счет 70 имеет кредитовое сальдо, то он является пассивным синтетическим счетом. Таким образом, если счет имеет пассивную структуру, то он должен обобщать операцию о зачислении средств как кредитную операцию. В таком случае операция по списанию средств будет считаться дебетовой операцией.

По окончанию срока для составления отчетов бухгалтер должен подсчитать финансовые обороты денег по кредиту и дебету, а также выделить окончательное сальдо. В отчете организации будет указана сумма, обязательная к оплате за труд работников. Каждому работнику организации необходимо открыть личный счет для ведения аналитического учета.

Помимо этого, дополнительно о каждом работнике организации бухгалтеру необходимо вести следующие данные:

- Налоговый учет о доходах физического лица.

- Ведомости о платежных операциях.

- Документ с указанием всех платежных и расчетных операций.

- Ведомости о расчетных операциях.

Каждая организация, которая ведет финансовую деятельность, обязана использовать в бухгалтерском учете счет 70.

По дебету

Операции по дебету в счете 70 имеют следующее содержание:- Оплата из кассы пособий, которые начислены работникам.

- Перечисление средств на личные счета в банке.

- Сумма вычитания налогов.

- Вычитание недостач и займов.

- Покрытие материального ущерба.

При проведении дебетовых операций уменьшается долг по кредиту у организации перед сотрудниками. Дебетовые операции всегда указывают на то, что предприятие имеет задолженность.

Кредитные операции

Операции по кредиту можно охарактеризовать как зачисление суммы на оплату за проделанную работу сотрудников. Данная операция имеет следующее содержание:

- Начисление зарплаты сотрудникам.

- Начисление социальных пособий.

- Обобщение задолженностей по зарплате.

- Начисление отпускных.

- Начисление премий.

Проведение кредитных операций указывает на то, что были начислены деньги работнику предприятия. Это может быть как зарплата, так и премии или другие выплаты.

Учет вложенных сумм

Если работники предприятия не получили вовремя в кассе денежные средства, то они подлежат переводу на хранение. От бухгалтера требуется сделать запись в журнале учета или в базе данных о том, что произошли изменения состояния денежных средств. Он указывает в записи депонированную (вложенную) сумму, а после средства должны быть переданы в банк для дальнейшего хранения. Стоит отметить, что вложенная сумма зарплаты может храниться на протяжении трех лет. Если она так и не будет выплачена, то ее можно списать в доходы предприятия.

Когда деньги передаются в банк, то бухгалтер должен выписать кассовый документ, указывающий на расходы.

Оплата в натуральной форме

Иногда выплата зарплаты на некоторых предприятиях осуществляется с помощью товаров, которые на нем производятся. При этом необходимо учитывать рыночную стоимость продукции с учетом налогов. Бухгалтер должен составить котировку, а затем обобщить себестоимость продукции, которая была выдана в счет зарплаты или вместо нее. В таком случае удержанные налоги и проведение обязательных платежей в бюджете учитывается в таком же порядке, как и при проведении денежного расчета.

В таком случае удержанные налоги и проведение обязательных платежей в бюджете учитывается в таком же порядке, как и при проведении денежного расчета.

Структура удержаний из зарплаты

Если по вине работника предприятия был нанесен материальный ущерб, то администрация имеет полное право на то, чтобы вычесть стоимость ущерба из зарплаты. Он выплачивает сумму, как и любое ответственное лицо с материальной стороны, по условиям заключенного контракта — либо полную стоимость, либо частичную. Все зависит от нанесенного ущерба предприятию.Если в контракте с физическим лицом указано, что физическое лицо обязано полностью погасить стоимость нанесенного урона объекту, который был на хранении, то работник предприятия обязан в таком случае обязательно погасить полную стоимость расходов. В таком случае материальную ответственность несут следующие работники: кассы, заведующие складским помещением, а также лица, принимающие деньги.

В случае частичного погашения стоимости нанесенного урона, подразумевается выплата суммы в том пределе, который был заранее уточнен в договоре. В таком случае стоимость не должна превышать средний месячный заработок. Вычитание суммы происходит на основе полученных потерь на предприятии, согласно с данными аналитического учета.

В таком случае стоимость не должна превышать средний месячный заработок. Вычитание суммы происходит на основе полученных потерь на предприятии, согласно с данными аналитического учета.

Удержание за дефекты

Дефект может подвергаться исправлению, а также может быть неисправимым. Все зависит от того, в какой степени тяжести брак. Если брак является исправимым, то он может привлечь организацию к расходам на проведение работ по восстановлению. Их и должен, как правило, возместить работник предприятия.

В случае, когда брак является неисправимым, то стоимость возмещения нанесенного урона состоит их тех расходов, которые были получены на изготовление бракованного товара, исключая полученные выгоды по окончанию изъятия. Издержки, которые выплачиваются в связи с полученным неисправимым дефектом, основываются на разнице между дебетовыми и кредитовыми оборотами. Установленную общую стоимость потерь в связи с выявленным браком необходимо записать в дебет счета 70.

Одним из обязательных платежей является налог на доходы физлиц (НДФЛ), который вычитается из суммы полученного вознаграждения за труды сотрудника предприятия.

Стоит отметить, что налог высчитывается в определенных случаях — такие правила действуют в налоговой политике. В таком случае, если учитывать эти правила, то распространяются налоговые вычеты на определенные доходы. К таким доходам можно отнести следующие:

- Минимальная стоимость доходов, которые не облагаются налогами.

- Вычеты в соответствии с социальным положением или на основании благотворительной деятельности.

- Вычеты на основании профессиональных навыков.

- Вычеты на основании владения определенным имуществом.

Для большинства плательщиков налогов ставка не изменилась и по-прежнему равняется 13%.

В качестве вывода стоит сказать о том, что в бухгалтерском (аналитическом) учете счет 70 способен совмещать в себе одновременно несколько операций, которые каждый месяц проводятся на предприятии. По окончанию периода составления отчетов от бухгалтера требуется подсчитать сальдо и включить его к статье пассива счета.

Отображаемый остаточный баланс указывает на то, что предприятие имеет задолженность по кредиту перед работниками предприятия. В таком случае остается важным ведение учетов обязательств по выплате зарплаты, потому как в счете 70 бухгалтерского учета обобщается также и начисление расчетов в бюджете.

В таком случае остается важным ведение учетов обязательств по выплате зарплаты, потому как в счете 70 бухгалтерского учета обобщается также и начисление расчетов в бюджете.

Вести бухгалтерский учет по оплате труда довольно трудно, при этом бухгалтер должен знать и обо всех нюансах. На счете 70 происходит расчет с работниками независимо от того, штатные они или нет. Любому бухгалтеру должно быть известно о том, что в зарплату необходимо включать оклады или сдельные заработки, премии, страховые выплаты, отпускные и так далее.

Каждый работник обязуется заключить трудовой договор, с пунктами которого он должен подробно ознакомиться, так как там указаны все условия работы. В договоре указываются тарифы на объем выполненных работ. К тому же трудовой договор определяет взаимоотношения работодателя и работника. В договоре также прописываются обязанности работника в случае нарушения трудовой деятельности или нанесения ущерба, согласно нормативно-правовым актам.

Если работник нарушит условия договора, нанеся ущерб предприятию, то он должен оплатить сумму, которая покроет расходы предприятия. В бухгалтерском учете ведутся записи обо всех финансовых операциях. Если был нанесен ущерб, то расходы вычитаются из зарплаты сотрудника, и это записывается в счет 70 бухгалтерского учета.

В бухгалтерском учете ведутся записи обо всех финансовых операциях. Если был нанесен ущерб, то расходы вычитаются из зарплаты сотрудника, и это записывается в счет 70 бухгалтерского учета.

Работник оплачивает расходы предприятию за нанесенный урон на основании разницы дебетовых и кредитовых оборотов. Если определяется общая сумма потерь от нанесенного ущерба, то ее вносят в дебет. Все это без определенных знаний будет очень сложно понять, поэтому, если вы не занимаетесь аудитом и не ведете бухгалтерский учет, то данную тему будет сложно разобрать.

План счетов. Счет 70 «Расчеты с персоналом по оплате труда»

Отзывы участников семинаров:

«Тема планирования и бюджетирования раскрыта достаточно полно. Было интересно самостоятельно подготовить прогнозный отчет о прибылях и убытках и особенно прогнозный баланс», — Бреславский Владимир, заместитель директора по экономике и финансам, ЗАО «Многовершинное», Хабаровский край.

«Кратко и при этом подробно описана система работы казначейства. Очень хороший преподаватель, огромное спасибо», — Болотова Светлана Сергеевна, казначей, «Акадо», Москва.

«Хороша сама идея семинара по ценообразованию – рассмотрение в комплексе маркетинга и финансов. Понравилась логика изложения материала, связь теории с практикой (примеры и задачи), доступное объяснение», — Инберг Анна Евгеньевна, менеджер по продажам, ООО «Вистеон Автоприбор Электроникс», Владимир.

«Семинар полностью оправдал ожидания. Полученные знания помогут разобраться в финансовой и бухгалтерской отчетности, увидеть нужные цифры в море информации. Также узнала много нового об анализе фин. деятельности», — Никонова Наталья Валентиновна, руководитель проектов отдела связи «X5 Retail Group», Москва.

«Понравилось освещение вопросов по организации внутреннего контроля через управленческий учет», — Романюк Ю.А., руководитель контрольно-ревизионной службы ООО «Аксон», Кострома.

«В семинаре понравилась его практическая направленность на создание системы управления дебиторской задолженностью. Было рассмотрено большое количество практических инструментов по улучшению собираемости денег. Много примеров из реальной практики, что дает возможность применить полученные знания в своей дальнейшей работе. Спасибо!» — Кузьминич Андрей Викторович, Коммерческий контролер ООО «Модерн Машинери Фар Ист», Магадан.

«Структурированные знания по всем функциям казначейства в доступной форме», — Нестеров Е.В., гл. специалист, «Росатом», Москва.

«После прослушивания семинара имею общую картину по бюджетированию, что и являлось целью. Все возникающие вопросы пояснялись сразу. Много практических заданий. Желаю процветания Школе бизнеса «Альфа», — Баклыкова Наталья Владимировна, ведущий специалист «ГПН-Логистика», Москва.

«Очень все понравилось! Пришла второй раз, была на семинаре по другой теме. Материал представлен очень подробно, все понятно на основе примеров. Удалось проанализировать и собственное предприятие, так как было мало участников и получилось практически индивидуальное занятие. Спасибо!» — Куксова Валерия Владимировна, экономист, ООО «Стройстандарт», Москва.

Другие отзывы по направлениям семинаров >>>

| Дебет | Кредит | Содержание | Документ |

| 000 | 70 | Ввод начальных остатков: расчеты с персоналом по оплате труда | Ввод остатков |

| 20.01 | 70 | Начисление заработной платы работников основного производства | Начисление зарплаты |

| 23 | 70 | Начисление заработной платы работников вспомогательного производства | Начисление зарплаты |

| 25 | 70 | Начисление заработной платы работников, занятых в подразделениях общепроизводственного назначения | Начисление зарплаты |

| 26 | 70 | Начисление заработной платы работников, занятых в подразделениях общехозяйственного назначения | Начисление зарплаты |

| 29 | 70 | Начисление заработной платы работников обслуживающих производств и хозяйств | Начисление зарплаты |

| 44.01 | 70 | Начисление заработной платы работников, включенной в издержки обращения в организациях, осуществляющих торговую деятельность | Начисление зарплаты |

| 44.02 | 70 | Начисление заработной платы работников, включенной в коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность | Начисление зарплаты |

| 50.01 | 70 | Поступление денежных средств в кассу организации от работников в счет излишне выданных сумм заработной платы | Поступление наличных |

| 69.01 | 70 | Начисление пособия по уходу за ребенком за счет средств ФСС | Начисление зарплаты |

| 69.01 | 70 | Начисление пособия по временной нетрудоспособности за счет средств ФСС | Начисление зарплаты |

| 69.11 | 70 | Начисление работникам организации выплат по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний | Начисление зарплаты |

| 69.12 | 70 | Начисление работникам организации выплат по добровольным взносам в ФСС на страхование работников на случай временной нетрудоспособности | Начисление зарплаты |

| 84.01 | 70 | Начисление дивидендов учредителям, которые являются сотрудниками организации, за счет чистой прибыли, подлежащей распределению | Операция |

| 91.02 | 70 | Начисление заработной платы работников, включенной в прочие расходы, не относящиеся к основным видам деятельности | Начисление зарплаты |

| 96.01.1 | 70 | Списание оценочного обязательства (использование резерва) на расходы по оплате труда | Операция |

| 96.01.1 | 70 | Списание оценочного обязательства (использование резерва) на расходы по оплате отпуска | Отпуск |

| 96.01.1 | 70 | Списание оценочного обязательства (использование резерва) на расходы по оплате отпуска (учет зарплаты во внешней программе) | Отражение зарплаты в бухучете |

| 97.01 | 70 | Начисление заработной платы работникам организации (отпускных), подлежащей включению в расходы будущих периодов | Начисление зарплаты |

Счет 70 Расчеты с персоналом по оплате труда Раздела 6. Плана счетов бухгалтерского учета РБ

Счет 70 «Расчеты с персоналом по оплате труда» предназначен для обобщения информации о расчетах с работниками организации по оплате труда, а также по выплате им дивидендов и других доходов от участия в уставном фонде организации.

Начисленные суммы затрат на оплату труда, подлежащие выплате работникам, отражаются по дебету счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные затраты», 26 «Общехозяйственные затраты», 28 «Брак в производстве» и других счетов и кредиту счета 70 «Расчеты с персоналом по оплате труда».

Суммы оплаты отпусков работников, начисленные за счет созданного в установленном порядке резерва на эти цели, отражаются по дебету счета 96 «Резервы предстоящих платежей» и кредиту счета 70 «Расчеты с персоналом по оплате труда».

Начисленные пособия за счет отчислений в Фонд социальной защиты населения отражаются по дебету счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 70 «Расчеты с персоналом по оплате труда».

Начисленные работникам дивиденды и другие доходы от участия в уставном фонде организации отражаются по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счета 70 «Расчеты с персоналом по оплате труда».

Выплаченные работникам суммы заработной платы, пособий за счет отчислений в Фонд социальной защиты населения, дивидендов и других доходов от участия в уставном фонде организации и т.п. отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счетов 50 «Касса», 51 «Расчетные счета» и других счетов.

Суммы удержанных налогов, платежей по исполнительным документам и других удержаний отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счетов 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 76 «Расчеты с разными дебиторами и кредиторами» и других счетов.

Начисленные, но не выплаченные работникам в установленный срок суммы, отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-5 «Расчеты по депонированным суммам»).

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику.

Счет 70 «Расчеты с персоналом по оплате труда» имеет следующие субсчета:

Счет 70 «Расчеты с персоналом по оплате труда» корреспондирует со счетами:

Другие счета раздела 6

Счет 60. Расчеты с поставщиками и подрядчиками Счет 62. Расчеты с покупателями и заказчиками Счет 63. Резервы по сомнительным долгам Счет 65. Отложенные налоговые обязательства Счет 66. Расчеты по краткосрочным кредитам и займам Счет 67. Расчеты по долгосрочным кредитам и займам Счет 68. Расчеты по налогам и сборам Счет 69. Расчеты по социальному страхованию и обеспечению Счет 70. Расчеты с персоналом по оплате труда Счет 71. Расчеты с подотчетными лицами Счет 73. Расчеты с персоналом по прочим операциям Счет 75. Расчеты с учредителями Счет 76. Расчеты с разными дебиторами и кредиторами Счет 77. Расчеты по прямому страхованию и перестрахованию Счет 79. Внутрихозяйственные расчеты

Как правильно учесть зарплату? — Контур.Бухгалтерия

Мы продолжаем писать о бухгалтерском учете для ООО. Если у вас есть сотрудники, то эта статья — для вас, потому что сегодня поговорим о бухучете зарплаты.

Когда бухгалтер начисляет сотрудникам зарплату, эта сумма появляется на 70 счете «Расчеты с персоналом по оплате труда» и остается там до тех пор, пока не произойдет выплата. Это пассивный счет, поэтому все наичсления отражаются по кредиту счета 70, а выплаты и НДФЛ — по дебету. В момент выплаты задолженность перед сотрудником аннулируется.

Расходы на оплату труда включаются в себестоимость, поэтому начисленная сумма отражается с одной стороны на 70 счете, а с другой стороны «падает» в расходы предприятия на соответствующие затратные счета:

- на 20 счет «Основное производство», если зарплата начислена работникам основной деятельности организации;

- на 23 счет «Вспомогательное производство», если зарплата начислена работникам вспомогательного производства;

- на 25 счет «Общепроизводственные расходы», если зарплата начислена работникам, которые обслуживают основное производство;

- на 26 счет «Общехозяйственные расходы», если начисляется зарплата директору или бухгалтеру компании;

- на 29 счет «Обслуживающие производства и хозяйства», зарплата сотрудников обслуживающих производств и хозяйств, например, ЖКХ, столовой, детского сада на балансе компании;

- на 44 счет «Расходы на продажу», если бухгалтер начислил зарплату продавцам или менеджерам по продажам,

Помимо заработной платы бухгалтер начисляет страховые взносы и налог на доходы физических лиц. О них мы уже писали здесь. Начисленная сотруднику зарплата на 70 счете уменьшается суммой подоходного налога с нее же, и, таким образом, сумма задолженности компании перед сотрудником становится меньше на величину рассчитанного подоходного налога. Именно эта получившаяся величина и выплачивается на руки.

Удержания из заработной платы отражают по дебету 70 счета. Корреспондирующий счет зависит от вида удержания:

- 68 счет «Расчеты по налогам и сборам» для удержания НДФЛ;

- 76 счет «Расчеты с прочими дебиторам и кредиторами» для удержаний по исполнительным документам, например, уплата алиментов;

- 73 счет «Удержание недостачи из заработной платы работника» для удержаний по недостаче;

- 94 счет «Недостачи и потери от порчи ценностей».

Долги по зарплате, если происходит задержка, отражаются проводкой Дт 70 Кт 76.

С пришедшей на 70 счет суммы рассчитываются также и страховые взносы. Обратите внимание на то, что они затрагивают не 70 счет, а затратные счета и счета для учета страховых взносов (69-ые), так как учитываются в себестоимости продукции. Проводка Дт — 20 (44,26,20…) Кт 69.

Выплата заработной платы отражается по дебету счета 70 в корреспонденции со счетом 50 или 51, в зависимости от способа выдачи зарплаты: через расчетный счет или кассу.

В Контур.Бухгалтерии начисление зарплаты, расчет налога и взносов с начисленной зарплаты происходят автоматически по настройкам, заданным по умолчанию. Вы можете изменить затратные счета в настройке проводок по зарплате или в карточке сотрудника, если планируется начислять заработную плату не на 20 счет, а на другие затратные счета.

Вам будут интересны статьи по теме «Зарплата»AR-C 70: Полное руководство по подготовке

Известен ли вам вариант в SSARS под названием Подготовка финансовой отчетности (AR-C 70)? Многие CPA по-прежнему считают, что самый низкий уровень обслуживания в SSARS — это компиляция, но это не так. CPAs могут и выпускают финансовую отчетность без отчета о компиляции. Сегодня я подробно рассмотрю AR-70, Подготовка финансовой отчетности .

Подготовка финансовой отчетностиРуководство

AR-C 70, Подготовка финансовой отчетности, — руководство по подготовке финансовой отчетности.

Применимость — Раздел 70 AR-C

Раздел 70 AR-C, «Подготовка финансовой отчетности», применяется, когда бухгалтер привлекается для подготовки финансовой отчетности или перспективной финансовой информации.

Этот раздел также может применяться для подготовки другой исторической финансовой информации (например, графика арендной платы).

AR-C 70 не применяется, когда бухгалтер готовит финансовую отчетность или перспективную финансовую информацию:

- И привлекается для проведения аудита, обзора или составления финансовой отчетности

- Исключительно для представления в налоговые органы

- Для включения в письменные личные финансовые планы

- В сочетании с судебными услугами, которые связаны с незавершенными или потенциальными судебными или нормативными разбирательствами, или

- В сочетании с услугами по оценке бизнеса

Есть ли другие случаи, когда AR-C 70 не применяется? Да.Руководство по подготовке не применяется, если бухгалтер просто помогает в подготовке финансовой отчетности; такие услуги считаются бухгалтерскими.

Примеры бухгалтерских услуг включают:

- Подготовка или предложение определенных корректировок, например, применимых к отложенному налогу на прибыль или амортизации

- Составление примечаний к финансовому отчету

- Ввод операций в главную книгу или обработку платежей в бухгалтерском программном обеспечении клиента

Когда применимо AR-C 70, требуются определенные действия по обеспечению соответствия, такие как создание подписанного письма-соглашения.Если бухгалтер просто помогает с бухгалтерскими услугами, AR-C 70 не запускается, и соответствие стандарту не требуется.

Если бухгалтер только вводит операции в главную книгу и делает записи в журнале, он просто помогает вести бухгалтерский учет. Такая помощь часто оказывается в программном обеспечении онлайн-бухгалтерского учета, таком как QuickBooks. Если это единственная предоставляемая услуга, AR-C 70 не применяется.

Если бухгалтер нанят для подготовки финансовой отчетности и выполняет любое из следующих действий, то применяется AR-C 70.

- Бухгалтер готовит финансовую отчетность, которая предоставляется другому бухгалтеру (другой фирме) для целей аудита.

- Бухгалтер готовит финансовую отчетность отдельно от налоговой декларации (например, бухгалтер может подготовить налоговую декларацию, которая включает финансовую отчетность, а затем — по запросу клиента — создает финансовую отчетность отдельно от декларации)

- Бухгалтер использует информацию главной бухгалтерской книги клиента для подготовки финансовой отчетности вне программного обеспечения бухгалтерского учета (например,g. бухгалтер помещает информацию из главной книги Quickbooks в Excel и создает финансовую отчетность)

Как видите, в стандарте подготовки проводится различие между:

- Подготовка финансовой отчетности (которая запускает AR-C 70) и

- Простая помощь (которая не вызывает AR-C 70)

Существуют ли другие ситуации, когда AR-C 70 не применяется? Да. Центр бухгалтерского учета на простом английском языке AICPA ответил на этот вопрос в следующем вопросе и ответе:

Q: Если финансовая отчетность подготовлена бухгалтером как побочный продукт другого задания (например, задания по подготовке налоговой декларации ), является бухгалтером, который должен соблюдать раздел 70 SSARS No.21 и включить ли в эту финансовую отчетность какой-либо специальный отказ от ответственности или заявление об отсутствии уверенности?

A: Нет. Бухгалтер должен выполнять задание по подготовке только в соответствии с разделом 70 SSARS № 21 , когда он нанимается для подготовки финансовой отчетности. Таким образом, поскольку бухгалтер не был привлечен для подготовки финансовой отчетности, нет требования включать на каждую страницу финансовой отчетности заявление, указывающее на отсутствие уверенности в финансовой отчетности.

Автор попросил AICPA определить слово занято . Они ответили, что запрос клиента на подготовку финансовой отчетности является триггером для «привлечения». Другими словами, запрос клиента на подготовку финансовой отчетности означает, что мы «вовлечены», при условии, что мы принимаем эту работу. После того, как клиент сделает запрос, бухгалтер создаст письмо-обязательство в соответствии с AR-C 70.

Если клиент не запрашивает подготовку финансовой отчетности, и бухгалтер создает отчеты как побочный продукт другой услуги (например,g., налоговая декларация), он не подпадает под действие требований AR-C 70.

Итак, когда применимо AR-C 70? Когда работает бухгалтер С по составлять финансовую отчетность .

AR-C 70 Цель

Задача бухгалтера — подготовить финансовую отчетность в соответствии с выбранной системой отчетности.

AR-C 70 Отчеты

Отчет о компиляции от бухгалтера не требуется (и не должен предоставляться) при подготовке финансовой отчетности в соответствии с AR-C 70.

Финансовая отчетность

Бухгалтер может подготовить финансовую отчетность в соответствии с указаниями руководства или лиц, отвечающих за корпоративное управление. Финансовая отчетность должна быть подготовлена с использованием приемлемой основы отчетности, такой как следующая:

- Кассовая база

- Налоговая база

- Нормативная база

- Договорная база

- Прочая база (при условии, что в основе используются разумные, логические критерии, которые применяются ко всем существенным статьям)

- Общепринятые принципы бухгалтерского учета (GAAP)

При подготовке финансовой отчетности в соответствии с концепцией специального назначения (например,g., налоговая база), бухгалтер должен включить описание концепции подготовки финансовой отчетности либо непосредственно в финансовой отчетности, либо в примечании. Вот образец раскрытия информации в заголовке финансового отчета: Отчет об активах, обязательствах и капитале — налоговая база.

Руководство определяет финансовую отчетность, которую необходимо подготовить. Финансовая отчетность обычно включает в себя следующее:

- Бухгалтерский баланс

- Отчет о прибылях и убытках

- Отчет о движении денежных средств

Бухгалтер может по указанию руководства создать и выпустить только один финансовый отчет (например,г., отчет о прибылях и убытках).

Финансовая отчетность может быть за годовой период или за более короткий или более длительный период. Таким образом, финансовая отчетность может быть, например, за финансовый год, квартал или месяц.

Бухгалтер также должен понимать основные принципы учетной политики, которые необходимо использовать при подготовке финансовой отчетности.

При подготовке финансовой отчетности бухгалтеру может потребоваться помощь руководству в вынесении суждений в отношении сумм или раскрытия информации.Бухгалтер должен обсудить эти суждения с руководством. Почему? Таким образом, руководство может понять и принять на себя ответственность за финансовую отчетность.

Требования к документации — AR-C 70

Бухгалтер должен подготовить и сохранить следующую документацию:

- Письмо-соглашение (или договор)

- Финансовая отчетность

Должна быть включена документация, относящаяся к существенным консультациям или профессиональным суждениям в файле соглашения.Кроме того, если бухгалтер отступает от соответствующего условно обязательного требования , он должен задокументировать обоснование отступления и то, как выполненные альтернативные процедуры были достаточными для достижения цели требования. (В SSARS используется слово , если указывает на предположительно обязательное требование.)

AR-C 70 Письмо-соглашение об обязательстве

Требуется ли письмо-соглашение для услуги по подготовке? Да. Кроме того, письмо должно быть подписано бухгалтером или руководством фирмы и или лицами, отвечающими за корпоративное управление.Устного понимания недостаточно. Хотя AR-C 70 не указывает, как часто следует обновлять письмо-соглашение, лучше делать это ежегодно.

В письме-соглашении необходимо указать:

- Цели задания

- Обязанности руководства

- Обязанности бухгалтера

- Ограничения подготовительного задания

- Определение применимой концепции подготовки финансовой отчетности

- Соглашение руководства, что:

- Каждая страница финансовой отчетности будет включать заявление о том, что гарантии не предоставлены, или

- Бухгалтер выпустит отказ от ответственности, в котором говорится, что гарантии не предоставлены

- Будет ли финансовая отчетность:

- содержать известные отклонения от применяемой концепции отчетности и

- Будет ли опущено практически все раскрытие информации

Нет отчета

Как отмечалось выше, для подготовительной услуги отчет о компиляции выпускаться не будет.Услуга подготовки считается услугой, не связанной с тестированием и заверением, и не требует процедур компиляции, анализа или аудита.

Бухгалтер выполнит одно из следующих действий:

- На каждой странице финансового отчета (включая соответствующие примечания) указать, как минимум, «никаких гарантий не предоставлено» или

- Предоставить отказ от ответственности (см. Пример ниже )

Если бухгалтер использует первый вариант, на каждую страницу финансовой отчетности (включая соответствующие примечания) должны быть включены следующие формулировки:

- Настоящая финансовая отчетность не дает никаких гарантий

- Настоящая финансовая отчетность не подвергались аудиту, обзорной проверке или заданию по компиляции, и в отношении них не дается никаких гарантий, или

- ABC CPAs подготовили настоящую финансовую отчетность в соответствии с профессиональными стандартами AICPA, и никаких гарантий не предоставлено

Другие отчеты могут использоваться для сообщения о том, что никаких гарантий не предоставляется, но минимальная формулировка должна включать «Никаких гарантий не предоставляется.Формулировка «нет уверенности» сделана на усмотрение руководства, а фирменное наименование бухгалтера — , а не . требует включения . Формулировка обычно помещается внизу каждой страницы. Если клиент не разрешает бухгалтеру включать такой отчет на каждую страницу финансовой отчетности, бухгалтер должен:

- Выпустить заявление об отказе от ответственности (см. Ниже)

- Выполнить компиляцию в соответствии с AR-C 80 или

- Отказ от обязательств

Подготовка финансовой отчетности Заявление об отказе от ответственности

Если используется вариант отказа от ответственности, AR-C 70 предоставляет следующий язык:

Прилагаемая финансовая отчетность компании XYZ по состоянию на и за год, закончившийся 31 декабря , 20XX, не подвергались аудиту, обзору или компиляции данных мной (нами), и я (мы) не выражаю мнения, заключения и не предоставляю никаких гарантий по ним.

[Подпись бухгалтерской фирмы или бухгалтера, в зависимости от ситуации]

[Город и штат бухгалтера]

[Дата]

Хотя это и не обязательно, отказ от ответственности может быть размещен на фирменном бланке. Обратите внимание, что в приведенной выше формулировке отказа от ответственности отсутствует заголовок отказа от ответственности. Хотя в стандарте ничего не говорится о названии, бухгалтер может добавить его. Например, Заявление бухгалтера об отказе от ответственности . Приветствие не требуется, но может быть добавлено.

Некоторые бухгалтеры предпочитают предоставлять отказ от ответственности на фирменных бланках. Почему? Любой сторонний читатель может увидеть, что бухгалтерская фирма участвует в подготовке отчетности и никаких гарантий не предоставляется.

Третья сторона может не знать, что внешний бухгалтер участвовал в подготовке отчетности, если используется легенда «никаких гарантий» и не указано название фирмы. Помните, однако, что клиент принимает решение о том, будет ли добавлена надпись «нет уверенности» или предоставлен отказ от ответственности.

Независимость

Подготовка финансовой отчетности не является проверочной услугой, не связанной с выражением уверенности. Когда бухгалтер выполняет только подготовительное задание, рассмотрение независимости не требуется.

Если бухгалтер подписывает клиентские чеки и выполняет бухгалтерские услуги, независимость не требуется. Более того, если бухгалтер готовит финансовую отчетность для одного и того же клиента, независимость не требуется. Подписание чеков, ведение бухгалтерского учета и подготовка финансовой отчетности — все это услуги, не связанные с проверкой.

Но что произойдет, если бухгалтер готовит финансовую отчетность и выдает отчет о компиляции?

Предположим, бухгалтер выпускает ежемесячную финансовую отчетность за период с января по ноябрь без отчета о компиляции (с использованием опции подготовки), но в декабре выпускает финансовую отчетность с отчетом о компиляции. Предоставление услуг ежемесячной подготовки и , декабрьская услуга составления отчетов требует учета независимости.

Просто запомните сейчас: независимость не требуется для подготовительных заданий, и нет требований раскрывать отсутствие независимости в подготовительных заданиях.

Пропуск практически всей информации

Может ли бухгалтер не раскрывать всю информацию (примечания к финансовой отчетности) в рамках задания по подготовке? Да. В качестве альтернативы бухгалтер может предоставить отдельные раскрытия информации или, при необходимости, полное раскрытие информации. Вкратце, бухгалтер может выполнить любое из следующих действий:

- Не раскрывать всю информацию

- Предоставлять отдельные раскрытия

- Предоставлять полное раскрытие

В любом случае в письме-соглашении должен описываться уровень раскрытия информации в финансовой отчетности.Кроме того, об отсутствии практически всей информации следует сообщать либо непосредственно в финансовой отчетности, либо в выбранном примечании. В стандарте подготовки отсутствует положение о том, что раскрытие информации не раскрывается в заявлении бухгалтера, предшествующем финансовой отчетности.

Бухгалтер может сообщить о пропуске раскрытия информации, включив следующую формулировку внизу каждой страницы финансового отчета или в примечание:

- Практически вся информация, раскрываемая в соответствии с общепринятыми в США принципами бухгалтерского учета, не включается.

- Практически вся информация, которая обычно раскрывается в финансовой отчетности, подготовленной в соответствии с налоговой базой бухгалтерского учета, не включается.

Бухгалтер также может сообщить о пропуске раскрытия информации в заголовке финансовой отчетности. Например:

Компания ABC

Отчет о прибылях и убытках

Практически вся информация не раскрывается

31 декабря 2020 г.

Предоставленная информация является неполной или неточной

О недостатках информации, предоставленной бухгалтеру, следует сообщить руководству, а неточность или неполнота такой информации должна быть исправлена.К недостаткам информации относятся недостаточные записи, документы, объяснения и суждения.

Отчетность об известных отклонениях от применимой концепции подготовки финансовой отчетности

Как следует сообщать об отклонении от применяемой концепции подготовки финансовой отчетности? Обсудите отъезд с руководством, чтобы увидеть, можно ли его исправить. Если не исправлено, сообщите об отъезде. Как?

Отступление от применимой концепции подготовки финансовой отчетности должно быть раскрыто либо в самой финансовой отчетности, либо в примечании.Если для описания отъезда требуется больше, чем несколько слов, раскрытие информации может быть лучшим вариантом — там у вас будет больше места. В стандарте подготовки нет положения о раскрытии отклонений в заявлении бухгалтера, которое предшествует финансовой отчетности.

AR-C 70 Прочая историческая или финансовая информация

В дополнение к исторической финансовой отчетности, AR-C 70 может применяться к следующему:

- Указанные элементы, счета или статьи финансового отчета, включая таблицы из:

- Аренда

- Роялти

- Участие в прибыли, или

- Резерв по налогу на прибыль

- Дополнительная информация

- Требуемая дополнительная информация

- Предполагаемая финансовая информация

AR-C 70 Предполагаемая финансовая информация

AR- C 70 может применяться к предполагаемой информации.

Перспективная финансовая информация определяется как любая финансовая информация о будущем.

Перспективная финансовая информация может быть представлена как:

- Полный комплект финансовой отчетности или

- Один или несколько элементов, статей или счетов

Если вы готовите перспективную финансовую информацию, необходимо включить краткое изложение существенных допущений. Почему? Это считается важным для понимания пользователем такой информации.

Если вы готовите финансовый прогноз, вы не должны исключать:

- Выявление гипотетических предположений или

- Описание ограничений полезности презентации

AR-C 70 ссылается на AICPA Guide Prospective Финансовая информация в качестве подходящего критерия для подготовки и представления прогнозной финансовой информации.

AR-C 70 Предписанные формы

Допустимо ли выполнять подготовку финансовой отчетности по установленным формам?

Да. В AR-C 70 нет ничего, что запрещало бы бухгалтеру выполнять подготовительное задание в отношении установленных форм (например, личного финансового отчета банка). Однако бухгалтер должен следовать всем инструкциям по подготовке. Клиенты могут не захотеть добавлять формулировки к установленным формам, такие как «гарантия не предоставляется» или «практически вся информация не раскрывается».В качестве альтернативы добавлению такой формулировки бухгалтер может предоставить отказ от ответственности перед установленной формой.

Выбранные примечания могут быть добавлены в форму при необходимости. Если используется этот вариант, порядок результатов будет следующим:

- Заявление об отказе от ответственности

- Предписанная форма

- Избранные примечания

Когда банк, кредитный союз, регулирующее или государственное учреждение или другое подобное лицо разрабатывают установленную форму для удовлетворения его потребностей предполагается, что требуемой информации достаточно.Что делать, если установленная форма противоречит действующим основам бухгалтерского учета? Например, что, если установленная форма требует, чтобы все цифры соответствовали GAAP, за исключением дебиторской задолженности? Следите за формой. По сути, установленная форма представляет собой основу отчетности. Сообщайте об отклонениях от установленной формы и соответствующих инструкций на лицевой стороне финансовой отчетности (форме) или в примечании.

Черновик финансовой отчетности

Клиент может запросить черновик финансовой отчетности до ее окончательного выпуска.Чтобы избежать путаницы, пометьте отчеты такими словами:

- Проект финансовой отчетности

- Рабочий проект

- Проект — Подлежит изменению

Подготовка финансовой отчетности — Простое резюме

- AR-C 70 применимо, когда бухгалтер привлекается для подготовки финансовой отчетности и не применяется, когда бухгалтер нанимается для выполнения компиляции или если бухгалтер просто помогает в ведении бухгалтерского учета

- Целью бухгалтера является подготовка финансовой отчетности в соответствии с выбранной концепцией отчетности Финансовая отчетность может быть подготовлена в соответствии с ОПБУ или специальной системой отчетности.

- Финансовая отчетность может быть передана третьим сторонам (а не только руководству)

- Бухгалтер должен либо: гарантия предоставлена »или

- Предоставить отказ от ответственности

- Письмо-обязательство и

- Финансовая отчетность

- Бухгалтер или бухгалтерская фирма и

- Руководство или лица, отвечающие за корпоративное управление

- Раскрывается непосредственно в финансовой отчетности, или

- В примечании

- Раскрываются непосредственно в финансовой отчетности, или

- В примечании

Также см. Мою статью Окончательное руководство по Сборники .

Различия в заданиях по подготовке и компиляции

Чем задания по подготовке отличаются от заданий по компиляции? Вот видео, в котором объясняются различия.

Разъясненные стандарты подготовки, составления и анализа

Заявления о стандартах бухгалтерского учета и обзорных услуг (SSARS) выпускаются Комитетом по бухгалтерскому учету и анализу (ARSC) AICPA, техническим комитетом AICPA, уполномоченным выпускать заключения в связи с неаудированной финансовой отчетностью или другой неаудированной финансовой информацией организация, которая не обязана подавать финансовую отчетность в регулирующий орган в связи с продажей или торговлей своими ценными бумагами на открытом рынке.Совет AICPA назначил ARSC в качестве органа для установления технических стандартов в соответствии с «Правилом общих стандартов» (ET sec. 1.310.001) и «Compliance With Standards Rule» (ET sec. 1.300.001) Кодекса профессионального поведения Института. .

Разъяснения выпускаются для руководства по применению SSARS. Интерпретации выдаются после того, как всем членам ARSC была предоставлена возможность рассмотреть и прокомментировать, соответствует ли предлагаемая интерпретация SSARS.Интерпретация не так авторитетна, как SSARS, но участники должны знать, что им, возможно, придется обосновать отклонение от интерпретации, если качество их работы подвергнется сомнению.

SSARS № 21, Заявления о стандартах бухгалтерского учета и обзорных услуг: разъяснения и перекодификация , был выпущен в октябре 2014 года. SSARS № 21 представляет усилия Комитета AICPA по бухгалтерскому учету и обзорным услугам по разъяснению и пересмотру стандартов для обзоров, компиляций , а также задания по подготовке финансовой отчетности.SSARS № 21 включает значительные изменения, которые влияют на стандарты для публично практикующих бухгалтеров, которые готовят финансовую отчетность для своих клиентов.

SSARS № 21 применяется для проверок, компиляций и заданий по подготовке финансовой отчетности за периоды, заканчивающиеся 15 декабря 2015 г. или позднее. Досрочное внедрение разрешено.

Ниже приведены стандарты и соответствующие интерпретации, действующие по состоянию на 1 июня 2020 года.

Следующие стандарты были заменены, но доступны только для исторических целей.

Когда применяется Раздел 70 SSARS № 21?

Раздел 70, Подготовка финансовой отчетности , от Положение о стандартах бухгалтерского учета и обзорных услуг № 21, г. Положения о стандартах бухгалтерского учета и обзорных услуг: Разъяснение и перекодификация , применяется, когда бухгалтер в для подготовки финансовой отчетности привлекается публичная практика.

В следующей таблице приведены примеры услуг, которые бухгалтер могут быть привлечены к исполнению и будет ли применяться Раздел 70.В таблица не является всеобъемлющей, и профессиональное суждение должны применяться при определении того, был ли бухгалтер нанят составлять финансовую отчетность.

| Услуги, которым Раздел 70 Применяется | Услуги, к которым раздел 70 Не применяется |

| Подготовка финансовой отчетности перед аудитом или обзорной проверкой другим бухгалтером | Подготовка финансового отчеты, когда бухгалтер привлекается для проведения аудита, обзор или составление такой финансовой отчетности |

| Подготовка финансовой отчетности, которая не ожидается использоваться третьей стороной (финансовая отчетность только для руководства) | |

| Финансовая отчетность, подготовленная исключительно для представления в налоговые органы | |

| Личная финансовая отчетность, подготовленная для включение в письменные личные финансовые планы, подготовленные бухгалтер | |

| Финансовая отчетность, подготовленная совместно с судебные услуги, которые связаны с незавершенными или потенциальными юридическими или регулирующие процедуры | |

| Финансовая отчетность, подготовленная совместно с услуги по оценке бизнеса | |

| Ведение графиков амортизации | |

| Подготовка или предложение определенных корректировок, таких как применимые к отложенному налогу на прибыль, амортизации или аренде | |

| Подготовка единого финансового отчета, например баланса лист или финансовая отчетность с раскрытием практически всей информации опущено | Подготовка примечаний к финансовой отчетности |

| Использование информации из главной книги для подготовки финансовой отчетности выписки вне бухгалтерского программного обеспечения система | Ввод операций в Главную книгу или обработка платежей (общий учет) в бухгалтерском учете программная система |

Источник: Майкл П.Глинн, CPA, CGMA.

Учет пандемии: как делать правильные суждения

Пандемия коронавируса привела к многочисленным проблемам с финансовой отчетностью для CPA, на которые, казалось, не было простых ответов в US GAAP.

Хотя основополагающие правила финансовой отчетности в США были разработаны для применения в самых разных ситуациях, любому разработчику стандартов было бы сложно представить количество концессий по аренде, вызванных пандемией, или сложностями и часто меняющимися правилами, связанными с этим. с кредитами в рамках Программы защиты заработной платы (PPP).

С помощью различных средств, включая вопросы и ответы сотрудников FASB, технические вопросы и ответы AICPA и технический бюллетень GASB, разработчики стандартов и эксперты разработали руководство, призванное помочь CPA и другим лицам справляться с проблемами бухгалтерского учета, создаваемыми пандемией. В некоторых случаях даты вступления в силу также были изменены (см. Врезку «Вирус приводит к изменению даты вступления в силу»).

По мере приближения конца финансового года для компаний, которые составляют календарный график отчетности, вот ответы на некоторые из самых сложных вопросов финансовой отчетности, связанных с пандемией.(Если не указано иное, текст относится к коммерческим и некоммерческим организациям.)

АРЕНДНЫЕ КОНЦЕССИИ

Сотрудники FASB в вопросах и ответах заявили, что для концессий по аренде, связанных с последствиями пандемии, арендодателю или арендатору не нужно анализировать каждый договор, чтобы определить, существуют ли в договоре подлежащие исполнению права и обязанности. Таким образом, арендодатель или арендатор могут выбрать, применять или не применять руководство по изменению условий аренды в разделах FASB ASC 842, «Аренда» и «Раздел 840», «Аренда » к этим договорам.Этот выбор доступен для уступок, связанных с пандемией, которые не приводят к существенному увеличению прав арендодателя или обязательств арендатора.

Когда отсрочка влияет на сроки контракта, но сумма возмещения по существу не изменилась, сотрудники FASB ожидают, что будет несколько способов учета этих отсрочек, ни один из которых, по мнению персонала, не предпочтительнее других. Эти методы включают:

- Учет концессий, как если бы в договор аренды не вносилось никаких изменений.В этом случае арендодатель увеличит свою дебиторскую задолженность по аренде, а арендатор увеличит свою кредиторскую задолженность по мере накопления дебиторской задолженности / платежей. В своем отчете о прибылях и убытках арендодатель продолжит признавать доход, а арендатор продолжит признавать расходы в течение периода отсрочки.

- Учет отложенных платежей как переменных арендных платежей.

Персонал FASB объяснил, что организация не обязана выбирать один и тот же вариант для всех концессий по аренде, связанных с последствиями пандемии.Другими словами, некоторые концессии по аренде могут учитываться, как если бы подлежащие исполнению права и обязанности в отношении этих уступок существовали в первоначальном договоре, в то время как другие уступки по аренде могут учитываться в соответствии с руководством по изменению условий аренды в Темах 842 и 840. Но Персонал предупредил, что Раздел 842 следует последовательно применять к договорам аренды с аналогичными характеристиками и в аналогичных обстоятельствах в соответствии с Параграфом 842-10-10-1.

Персонал FASB также заявил, что арендодатели должны раскрывать информацию о предоставленных существенных уступках, а арендаторы должны раскрывать информацию о полученных существенных уступках.Сотрудники FASB заявили, что следует раскрывать также бухгалтерские последствия такого раскрытия информации. Дополнительная информация доступна на fasb.org.

ОТЧЕТНОСТЬ ЗАЕМНИКАМ ГЧП

Неправительственные организации могут учитывать ссуду ГЧП как финансовое обязательство в соответствии с Разделом 470, Долг и начислять проценты в соответствии с методом начисления процентов в Подтеме 835-30 в соответствии с Разделом 3200.18 технических вопросов и ответов AICPA.

TQA касается учета только негосударственных организаций, которые включают коммерческие организации и некоммерческие организации (NFP).

TQA объясняет, что организация, учитывающая ссуду ГЧП в соответствии с Разделом 470:

- Первоначально регистрировал бы приток денежных средств по ссуде ГЧП как финансовое обязательство и начислял бы проценты в соответствии с методом начисления процентов согласно подтеме 835-30.

- Не будет вменять дополнительные проценты по рыночной ставке.

- Будет продолжать регистрировать поступления по ссуде как обязательство до тех пор, пока (1) ссуда не будет полностью или частично прощена и должник не будет освобожден по закону, либо (2) должник не выплатит ссуду.

- Уменьшит обязательство на прощенную сумму и зафиксирует прибыль от погашения, как только ссуда будет полностью или частично списана и будет получено освобождение от ответственности.

Согласно TQA, если негосударственная организация, которая не является NFP (то есть, это бизнес-организация), ожидает соответствия критериям приемлемости для ГЧП и заключает, что ссуда ГЧП представляет собой, по сути, грант, который, как ожидается, Простите, это может быть аналогично Международному стандарту бухгалтерского учета (IAS) 20, Учет государственных субсидий и раскрытие информации о государственной помощи , для учета ссуды ГЧП.Организация, осуществляющая учет по аналогии с МСФО (IAS) 20, не сможет признать государственную помощь до тех пор, пока не будет достаточной уверенности в том, что любые условия, связанные с помощью, будут выполнены и помощь будет получена.

При наличии разумной уверенности в том, что условия будут выполнены, влияние государственных субсидий на прибыль будет отражаться на систематической основе в течение периодов, в которых предприятие признает в качестве расходов соответствующие затраты, которые субсидии предназначены для компенсации.

В TQA также указывается, что в ситуациях, в которых ожидается соблюдение критериев приемлемости и прощения ссуды для ГЧП:

- Бизнес-объект также может использовать аналогичные указания в подтеме 958-605 или подтеме 450-30.

- Национальный координатор должен учитывать такие ссуды ГЧП в соответствии с подтемой 958-605 как условный взнос.

Дополнительную информацию можно найти на сайте aicpa.org.

БУХГАЛТЕРСКИЙ УЧЕТ

Кредиторы столкнулись с многочисленными проблемами в результате финансовых потрясений, вызванных пандемией.В серии TQA AICPA предоставила рекомендации по следующим вопросам:

Реструктуризация ссуды, приводящая к периодам сокращения выплат

Когда ссуда реструктурируется кредитором, и реструктурированная ссуда не является реструктуризацией проблемной задолженности и не требует учета в качестве новой ссуды, кредитор должен определить новую эффективную процентную ставку в соответствии с процентным методом, как описано в Подтема 310-20. Дополнительную информацию можно получить по телефону aicpa.орг.

Учет прощаемой части ссуды ГЧП

AICPA считает, что платежи, полученные от Управления малого бизнеса США (SBA), должны учитываться аналогично платежам, полученным от заемщика. Когда полная или частичная оплата получена от заемщика или SBA до наступления срока погашения кредита, полученные суммы должны учитываться как предоплата. Более подробная информация доступна на сайте aicpa.org.

Классификация авансов по ГЧП

Аванс по ГЧП следует учитывать как ссуду.Дополнительная информация по этой и двум следующим темам доступна на сайте aicpa.org.

Рассмотрение гарантии SBA по ГЧП

Гарантии SBA будут рассматриваться как встроенные гарантии для всех кредиторов. Для кредиторов, которые приняли новый стандарт FASB по кредитным убыткам, ASU № 2016-13, Финансовые инструменты — Кредитные убытки (Раздел 326): Оценка кредитных убытков по финансовым инструментам , гарантия SBA не будет соответствовать определению автономный контракт и поэтому будет считаться встроенным.

Учет комиссии за выдачу кредита, полученной от SBA

AICPA полагает, что положения о возврате займов, относящиеся к займам в рамках ГЧП, не приведут к тому, что этот сбор будет считаться возмещаемым. В результате размер платы будет зависеть от подтемы 310-20.

Приостановление реструктуризации проблемной задолженности

Между тем, банки могут выбрать учет и отчетность по кредитам, измененным в соответствии с разделом 4013 Закона о помощи, чрезвычайной помощи и экономической безопасности (CARES), P.L. 116-136, согласно заявлению, опубликованному консорциумом регулирующих органов в апреле.Раздел 4013 позволяет банкам приостанавливать действие требований к бухгалтерскому учету по реструктуризации проблемной задолженности по US GAAP для кредитов, реструктурированных в результате пандемии в период с 1 марта по 31 декабря этого года. Более подробная информация доступна на сайтах occ.gov и congress.gov.

ГОСУДАРСТВЕННЫЙ БУХГАЛТЕР

GASB рассмотрел ряд важных вопросов бухгалтерского учета на уровне штата и местного самоуправления в Техническом бюллетене 2020-1:

Выплаты в Фонд помощи в связи с коронавирусом

Получатели должны признавать ресурсы, полученные из Фонда помощи в связи с коронавирусом, в качестве обязательств до тех пор, пока не будут выполнены применимые требования к участию, включая возникновение приемлемых расходов.Когда правительство-получатель выполнило требования приемлемости, установленные в Законе о CARES, это правительство должно признать выручку по полученным ресурсам Фонда помощи в связи с коронавирусом.

Федеральная помощь и признание доходов

Ресурсы в соответствии с ЗакономCARES, такие как выплаты из Фонда помощи поставщикам медицинских услуг, которые были предоставлены для компенсации потери доходов правительства из-за пандемии, зависят от требований приемлемости, как предусмотрено в параграфе 20d Положения GASB № 33, Бухгалтерский учет и финансовая отчетность. для необменных транзакций .Ресурсы, полученные от программ закона CARES, которые конкретно включают требование о приемлемости в случае потери дохода, должны признаваться в качестве дохода, когда правительство выполняет требование приемлемости на основе действий.

Обработка безнадежных кредитов ГЧП

Если некоммерческая организация, которая соответствует определению правительства, определяет, что ее ссуда ГЧП будет прощена в следующем отчетном периоде, параграф 12 Положения GASB № 70, Учет и финансовая отчетность для безобменных финансовых гарантий , по-прежнему требует, чтобы государственная организация продолжала отражать ссуду как обязательство до тех пор, пока она не будет юридически освобождена от долга.

CARES Закон о ресурсах и неоперационных доходах

Ресурсы по ЗаконуCARES, предоставляемые через Фонд помощи поставщикам услуг, Фонд чрезвычайной помощи в сфере высшего образования, гранты аэропортов по Закону CARES, гранты по формуле для сельских районов и гранты по формуле для урбанизированных территорий для деятельности бизнес-типа или предпринимательского фонда, считаются субсидиями и, за исключением ресурсов, предоставленных правительствам через Программу незастрахованного фонда помощи поставщикам медицинских услуг, следует указывать в отчете как неоперационные доходы.

Нет исключительных или особых предметов

Отток ресурсов в ответ на пандемию, например действия, предпринятые для замедления распространения вируса или выполнение приказов о домашнем хозяйстве, если , а не , должны быть зарегистрированы как чрезвычайные или особые статьи.

Дополнительная информация о техническом бюллетене GASB № 2020-1 доступна на сайте gasb.org.

БУХГАЛТЕРСКИЙ УЧЕТ

Последствия пандемии могут считаться редкими случаями, вызванными смягчающими обстоятельствами, не зависящими от организации, согласно вопросам и ответам сотрудников FASB.Таким образом, персонал считает, что предприятие может применять исключение, указанное в пункте 815-30-40-4, в таких редких случаях. Решение потребует суждения, основанного на фактах и обстоятельствах.

ПерсоналFASB говорит, что при применении исключения предприятие должно учитывать, остается ли прогнозируемая операция вероятной в течение периода, который является разумным с учетом характера бизнеса предприятия, характера прогнозируемой операции и масштабов нарушения деятельности предприятия. бизнес, связанный с последствиями пандемии.Если организация определяет, что прогнозируемая операция более не вероятна в течение этого разумного периода сверх дополнительного двухмесячного периода, это исключение не применяется.

ПерсоналFASB также полагает, что для организации было бы приемлемо определить, что пропущенные прогнозы, связанные с последствиями пандемии, не должны учитываться при определении того, продемонстрировала ли организация схему отсутствующих прогнозов.

Более подробная информация доступна на сайте fasb.орг.

ЗДРАВООХРАНЕНИЕ

Выплаты из Фонда помощи поставщикамнекоммерческим организациям здравоохранения будут учитываться как безобменные операции в соответствии с подтемой 958-605 в соответствии с TQA AICPA, выпущенным для организаций здравоохранения.

Поступления от взносов будут признаваться только в той мере, в какой на эту дату были понесены расходы на здравоохранение или упущенная выручка, которые не будут возмещены из других источников. Медицинские учреждения NFP должны будут оценить свои индивидуальные факты и обстоятельства, чтобы определить, в какой степени условия были выполнены на заданную отчетную дату.Суммы полученных платежей, превышающие признаваемую выручку от взносов, отражаются как возвращаемый аванс (т. Е. Как обязательство).

Поскольку общие распределительные платежи могут использоваться только для покрытия расходов, связанных с пандемией, они будут считаться ограниченными донорами.

Коммерческие организации здравоохранения также будут учитывать платежи в Фонд помощи поставщикам как необменные транзакции, утверждает TQA. Но ОПБУ США не содержит четких указаний по учету государственных субсидий хозяйствующим субъектам.Поэтому коммерческие организации здравоохранения могут рассмотреть аналогию с руководством в МСФО (IAS) 20, подтеме 958-605 или подтеме 450-30.

Более подробная информация доступна на сайте aicpa.org.

ПРОБЛЕМЫ ОСТАЮТСЯ

По мере продолжения пандемии, вероятно, возникнут дополнительные проблемы с финансовой отчетностью. Возможно, что новые программы государственной помощи с новыми механизмами и правилами необходимо будет расшифровать с точки зрения бухгалтерского учета, и организациям, возможно, придется принять новые стратегии для защиты своих денежных потоков.

Внимательное наблюдение за дополнительными рекомендациями по общим вопросам бухгалтерского учета может помочь составителям финансовой отчетности и дальше находить правильные ответы, поскольку они стремятся точно рассказать истории своей организации в эти трудные времена.

Аспекты бухгалтерского учета для заемщиков ГЧП

Программа защиты зарплаты (PPP) предоставляет малому бизнесу и другим правомочным организациям средства в форме ссуд под низкие проценты, которые гарантированы Управлением малого бизнеса (SBA).

Чтобы помочь организациям в бухгалтерском учете ссуд, полученных в рамках ГЧП, Американский институт сертифицированных общественных бухгалтеров (AICPA) выпустил технические вопросы и ответы (TQA) 3200.18, Учет заемщиков по безнадежной ссуде, полученной в рамках Программы защиты зарплаты администрации малого бизнеса , 10 июня 2020 г.

Государственный совет по стандартам бухгалтерского учета (GASB) также выпустил предлагаемый Технический бюллетень 2020-a, Вопросы бухгалтерского учета и финансовой отчетности, связанные с Законом о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (Закон CARES) от 2020 года и Coronavirus Diseases 11 июня. 2020.

Ниже мы рассматриваем вопросы бухгалтерского учета и отчетности для заемщиков — как неправительственных, так и государственных — которые получили ссуды ГЧП.

Фон

ГЧП было учреждено Законом о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) путем значительного расширения кредитной программы SBA 7 (a). Он был разработан, чтобы предоставить малому бизнесу прямой стимул к тому, чтобы их работники получали зарплату.

ГЧП позволяет предоставлять ссуды до 10 миллионов долларов малым предприятиям с менее чем 500 сотрудниками для покрытия расходов на заработную плату, аренды, процентов по ипотеке или коммунальных услуг во время пандемии COVID-19.Согласно разделу 1106 Закона CARES, организации могут иметь право на прощение основной суммы и начисленных процентов по займам в рамках ГЧП при соблюдении определенных критериев.

Вопрос о том, как правильно интерпретировать и применять критерии прощения ссуд ГЧП, вызвал большой интерес с момента принятия Закона CARES. 5 июня 2020 года был подписан Закон о гибкости ГЧП, который в целом улучшил способность заемщиков иметь право на прощение.

Кроме того, SBA продолжает обновлять опубликованные часто задаваемые вопросы по программе защиты зарплаты, чтобы предоставить заемщикам и кредиторам дополнительные рекомендации.

Неправительственные организации

Учитывая уникальный характер ГЧП, возникли вопросы о том, как заемщик должен учитывать ссуду в соответствии с Общепринятыми принципами бухгалтерского учета США (GAAP).

Хотя правовой формой ссуды ГЧП является долг, некоторые считают, что ссуда, по сути, является государственной субсидией. В существующих ОПБУ США нет руководства, которое бы конкретно рассматривало учет безнадежных ссуд, полученных от государственного учреждения или гарантированных им.

TQA 3200.18 содержит неофициальные указания о том, как негосударственные организации, включая коммерческие и некоммерческие организации, должны учитывать безнадежную ссуду, полученную в рамках ГЧП. Персонал AICPA проконсультировался с сотрудниками SEC и Совета по стандартам финансового учета (FASB), а также с различными группами экспертов для разработки TQA.

Как указано в TQA, сотрудники Офиса главного бухгалтера SEC указали, что они не будут возражать против учета регистрантом SEC ссуды ГЧП в соответствии с Кодификацией стандартов бухгалтерского учета FASB 470, Debt или в качестве государственной субсидии по аналогии с Международным стандартом финансовой отчетности (IAS) 20, «Учет государственных субсидий и раскрытие информации о государственной помощи» при соблюдении определенных условий.

Более подробная информация о конкретных аспектах бухгалтерского учета представлена ниже.

Долг

Независимо от того, ожидает ли негосударственная организация выплатить ссуду в рамках ГЧП или считает, что она представляет собой субсидию по существу, ссуда всегда может учитываться как финансовое обязательство в соответствии с ASC 470, Долг , с начислением процентов в соответствии с метод начисления процентов согласно ASC 835-30, Imputation of Interest .

Следуя указаниям ASC 470, заемщик должен признать всю сумму кредита как обязательство в балансе с начисленными процентами и расходами в течение срока кредита.Предприятие не будет вменять дополнительные проценты по рыночной ставке, потому что операции, процентные ставки по которым устанавливаются государственными органами, исключены из сферы действия ASC 835-30.

В целях прекращения признания обязательства ASC 470 ссылается на руководство по погашению в ASC 405, Обязательства .

Согласно этому руководству, ссуда будет отражаться как обязательство до тех пор, пока не будет выполнен один из следующих критериев:

- Компания была юридически освобождена от роли основного должника по данному обязательству.

- Организация производит платежи кредитору и освобождается от своих обязательств по данному обязательству.

Поскольку заемщик не будет юридически освобожден от роли основного должника по ссуде ГЧП до тех пор, пока не будет фактически предоставлено прощение, доход от погашения ссуды будет признан только после того, как заявление заемщика о прощении будет одобрено.

Любая прощенная сумма будет признана в отчете о прибылях и убытках как прибыль от погашения.

Внутренние государственные субсидии

Заемщики также могут сделать вывод о том, что заем в рамках ГЧП следует учитывать как по существу государственную субсидию, исходя из его обстоятельств.

В TQA говорится, что, если предприятие ожидает соответствия критериям приемлемости для ГЧП и приходит к выводу, что ссуда представляет собой, по сути, грант, который, как ожидается, будет прощен, это может быть аналогично руководству в МСФО 20, Учет государственных субсидий и Раскрытие информации о государственной помощи .

Персонал AICPA заметил, что хозяйствующие субъекты могут также использовать аналогичные указания для некоммерческих организаций (NFP) в ASC 958-605, Признание выручки, или ASC 450-30, Непредвиденные обстоятельства прироста, , если заемщик ожидает соответствуют критериям приемлемости для ГЧП и ожидают прощения ссуды.

Национальный координатор, который предпочитает не учитывать ссуду в соответствии с ASC 470 и ожидает удовлетворения требований ГЧП, и приходит к выводу, что ссуда ГЧП представляет собой, по сути, грант, который, как ожидается, будет прощен, должен учитывать ссуду ГЧП в соответствии с с условным взносом ASC 958-605.

МСФО 20

МСФО (IAS) 20 описывает модель учета для различных форм государственной помощи, включая безнадежные ссуды.

В соответствии с МСФО (IAS) 20 государственная помощь не признается до тех пор, пока нет достаточной уверенности в том, что:

- Все условия, связанные с помощью, будут соблюдены.

- Помощь будет получена.

Термин , разумная уверенность, не определяется в МСФО (IAS) 20, но обычно рассматривается как пороговое значение, аналогичное вероятному в ОПБУ США.

Если предприятие сможет утверждать, что оно соответствует всем требованиям для получения ссуды ГЧП и что прощение вероятно, поступления от ссуды первоначально будут признаны как отложенное обязательство по доходам. Впоследствии предприятие должно уменьшить обязательство и признавать доход на систематической основе в течение периода, в котором предприятие признает соответствующие затраты, на которые ссуда ГЧП предназначена для компенсации, например, затрат на заработную плату.

В соответствии с моделью МСФО (IAS) 20 доход по займам в рамках ГЧП будет представлен в отчете о прибылях и убытках как:

- Кредит отдельной строкой или под общим заголовком, например Прочие доходы

- Уменьшение сопутствующих расходов

ASC 958-605

Хотя область применения ASC 958-605 исключает коммерческие предприятия, персонал FASB признал, что коммерческим организациям не запрещается применять руководство по аналогии, когда это уместно.

Модель условного взноса более подробно обсуждается ниже.

ASC 450-30

Согласно этой модели, доход от условной субсидии рассматривается как непредвиденный доход.