Минприроды подсчитало, на сколько России хватит нефти и газа | Новости из Германии о России | DW

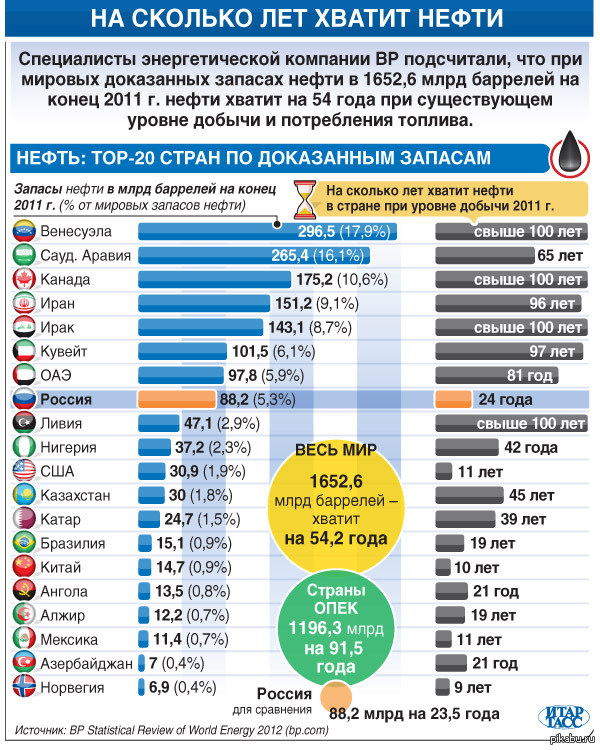

России при нынешних уровнях добычи ископаемых энергоносителей хватит запасов нефти на 59 лет, а природного газа — на 103 года, сообщил министр природных ресурсов и экологии РФ Александр Козлов в интервью РБК во вторник, 11 мая. При этом Козлов отметил, что запасы нефти и газа можно увеличить, если вкладывать средства в геологоразведку.

«Но мы же понимаем, что это общий баланс по больнице. Где-то есть месторождения, которые высвобождаются (истощаются. — Ред.), а есть такие, которые еще не получили полную нагрузку. В любом случае нужно развивать геологоразведку, в том числе в труднодоступных местах», — сказал он.

В 2020 году добыча нефти и газового конденсата в России снизилась на 8,6% до 512,68 млн тонн — минимального уровня за 10 лет. В 2019 году Россия побила постсоветский рекорд, добыв 568 млн тонн нефти и конденсата. Добыча газа в 2020 году составила 692,33 млрд кубометров.

Роснедра: Запасов нефти хватит «до бесконечности»

В начале апреля глава Федерального агентства по недропользованию (Роснедра) Евгений Киселев в интервью «Российской газете» заявил, что запасов нефти в России хватит на 58 лет, из них рентабельных — только на 19 лет. «Но это условные, индикативные показатели. С развитием технологий этот рубеж будет постоянно отодвигаться», — подчеркнул он, отметив, что запасов нефти хватит «до бесконечности». В этой связи Киселев напомнил, что еще не было ни одного года, когда Роснедра не сообщали бы о том, что прирост запасов по нефти и газу больше, чем объем добычи.

Евгений Киселев также говорил, что запасов газа в России должно хватить более, чем на 60 лет. «Здесь мы не видим больших проблем. Сейчас повышается коэффициент извлечения газа, мы уходим на большие глубины, на стратиграфические уровни, где сложнее работать. Истощаются ресурсы в традиционных регионах газодобычи, и мы двигаемся на север Арктики, Восточной Сибири, Ямала, где создается новая транспортная и добывающая инфраструктура», — отмечал он.

Смотрите также:

Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

Клиенты нефтепровода — пять стран ЕС

Нефть — главный экспортный товар России. Основной рынок сбыта для РФ — Евросоюз. Важнейший наземный канал поставок в ЕС- система трубопроводов «Дружба». СССР соорудил ее в 1960-е годы для обеспечения топливом социалистических стран. Сегодня по северной ветке снабжаются Польша и Германия, по менее крупной южной — Венгрия, Словакия и Чехия. На снимке: резервуары НПЗ в Сазхаломбатте близ Будапешта.

Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

19 апреля: Беларусь бьет тревогу

Ключевая транзитная страна для «Дружбы»- Беларусь: вблизи города Мозырь поступающая из России нефть распределяется в северную и южную ветки. 19 апреля 2019 года белорусский госконцерн «Белнефтехим» заявляет, что в последние дни резко ухудшилось качество российской экспортной смеси Urals.

Содержание в ней хлорорганики в десятки раз превышает норму: 150-300 ppm вместо максимально допустимых 10 ppm.

Содержание в ней хлорорганики в десятки раз превышает норму: 150-300 ppm вместо максимально допустимых 10 ppm.Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

24-25 апреля: нефтепровод парализован

Польша, а затем Беларусь останавливают «Дружбу» 24 апреля, день спустя Украина прекращает транзит по южной ветке. Товар из России загрязнен дихлорэтаном. Это вещество используют для увеличения отдачи истощающихся месторождений, но затем непременно должны отделять от добытой нефти. Эксперты допускают, что испорчен примерно месячный объем прокачки — до 5 миллионов тонн или 37 миллионов баррелей.

Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

Угроза для металла и людей

Дихлорэтан — ядовитое и коррозийно-опасное вещество. Превращаясь в соляную кислоту, оно разъедает стенки трубопроводов, резервуаров, железнодорожных цистерн, особенно, если в нефти много воды. Но основную угрозу оно представляет при высоких температурах для легированной стали, используемой в оборудовании НПЗ.

А если хлориды попадают в бензин, это ведет к разрушению моторов.

А если хлориды попадают в бензин, это ведет к разрушению моторов.Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

Тройной ущерб для Беларуси

Президент Беларуси Александр Лукашенко начинает требовать от России компенсаций. Для относительно слабой белорусской экономики загрязнение и простой «Дружбы» означает тройной ущерб. Страна теряет как транзитер, из-за нехватки качественного сырья два ее НПЗ работают вполсилы и прекращают экспорт нефтепродуктов, к тому же Мозырьский нефтеперерабатывающий завод заявляет о поломке части оборудования.

Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

«Транснефть» винит мошенников

Кто во всем виноват? Мошенники в Самарской области, заверяет президента РФ Владимира Путина 30 апреля его давний товарищ по дрезденской резидентуре КГБ Николай Токарев, с 2007 года возглавляющий «Транснефть» — государственного оператора-монополиста российских нефтепроводов.

Но возникает вопрос: как несколько маленьких частных фирм могли испортить такое количество нефти?

Но возникает вопрос: как несколько маленьких частных фирм могли испортить такое количество нефти?Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

В Усть-Луге хлориды попадают в танкеры

В России грязное сырье оказывается не только в нефтепроводе «Дружба». Из него оно попадает в Балтийскую трубопроводную систему-2 и по ней доходит до экспортного нефтяного терминала порта Усть-Луга. Там нефть с хлорорганикой заливают в танкеры и отправляют в страны ЕС, однако европейские покупатели отказываются ее брать. Появляются сообщения, что ее готовы принять в Китае.

Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

Насколько пострадал НПЗ в Лойне?

Традиционно крупнейшие клиенты «Дружбы» — два НПЗ в Восточной Германии, бывшей ГДР. Французский концерн Total долго скрывает, что на его завод в Лойне попала грязная нефть, и только 17 мая признает, что приостановил работу ряда установок «для технической проверки».

А 29 мая выясняется, что предприятие из-за прерванного снабжения по «Дружбе» вынуждено работать вполовину своей мощности.

А 29 мая выясняется, что предприятие из-за прерванного снабжения по «Дружбе» вынуждено работать вполовину своей мощности.Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

Игорь Сечин требует компенсаций

Второй восточногерманский клиент «Дружбы» — НПЗ PCK в Шведте. Его совладельцы, российская госкомпания «Роснефть» и британо-нидерландский концерн Shell, молчат об убытках завода, оказавшегося в течение 7 недель без поставок по «Дружбе». Но глава «Роснефти» Игорь Сечин в конце мая пишет письмо в правительство РФ, требуя как экспортер и грузополучатель надавить на «Транснефть» в вопросе компенсаций.

Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

Частичное возобновление поставок

9 июня чистая нефть по основной, северной ветки «Дружбы» поступает из Беларуси в Польшу, затем доходит до Германии. До этого восстанавливается транзит через Украину в Словакию (23 мая), Чехию (27 мая) и Венгрию (29 мая).

Пока по очищенным ниткам нефтепроводной системы вновь начинает идти кондиционное сырье, другие, параллельные, по-прежнему забиты хлорорганикой.

Пока по очищенным ниткам нефтепроводной системы вновь начинает идти кондиционное сырье, другие, параллельные, по-прежнему забиты хлорорганикой.Загрязнение «Дружбы»- крупнейшее ЧП в истории нефтяной отрасли России

«Белнефтехим» уполномочен сообщить

Автор: Андрей Гурков

Подсчитано, на сколько России хватит запасов нефти и газа — Росбалт

Эксперты Счетной палаты, проанализировав воспроизводство минерально-сырьевой базы РФ, пришли к выводу, что обеспеченность добычи разведанными запасами разрабатываемых месторождений нефти составляет порядка 35 лет, природного газа — более 50 лет.

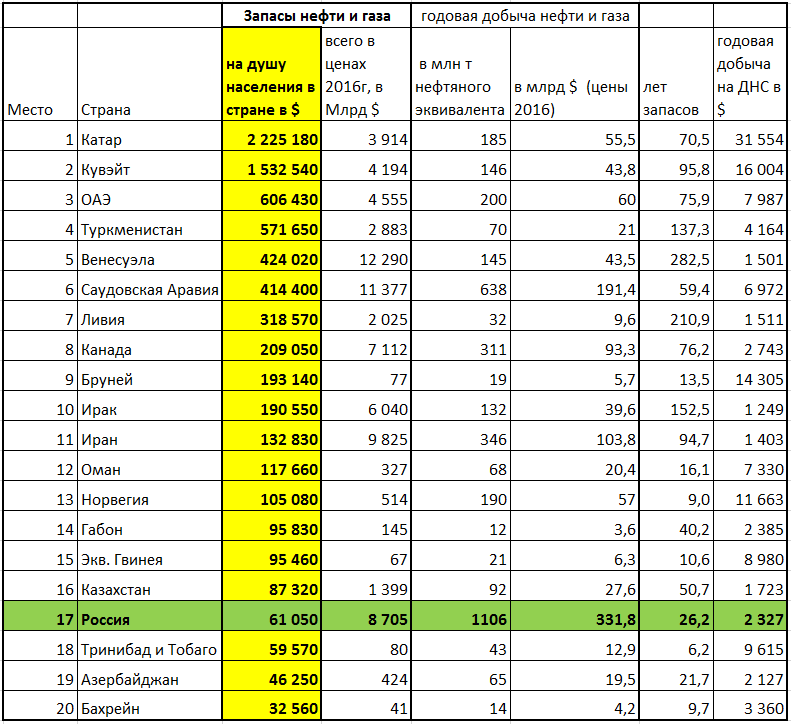

Как указывается в материалах контрольного ведомства, в недрах России «залегает большинство известных в мире полезных ископаемых». «Страна занимает первое место в мире по запасам газа, шестое — по запасам нефти, а также лидирующие позиции — по запасам никеля, платиноидов, золота, железных руд и многих других полезных ископаемых», — напоминает Счетная палата.

При этом эксперты ведомства указывают, что в настоящее время из выявленных в недрах РФ 283 видов полезных ископаемых добываются 86, основная добыча приходится на 1/5 из них. «Обеспеченность добычи разведанными запасами разрабатываемых месторождений нефти составляет порядка 35 лет. Однако без учета трудноизвлекаемой нефти (65% всех запасов) этот срок не превышает 20 лет. Запасы природного газа имеются на период более 50 лет, однако обеспеченность запасами „сухого газа“ существенно ниже», — констатирует Счетная палата.

Более того, отмечается в отчете, «при всем богатстве и многообразии минерально-сырьевая база России в ее нынешнем состоянии имеет риски стагнации и не может служить драйвером экономического роста».

В отчете также утверждается, что потенциал открытия крупных месторождений в освоенных рудных и нефтегазоносных провинциях фактически исчерпан. «Ситуация усугубляется высокими рисками инвестирования в развитие МСБ в малоосвоенных регионах страны. Это связано с вероятностным характером получения положительных результатов ГРР (геологоразведочных работ — ред.), а также недостаточной востребованностью новых месторождений из-за отсутствия необходимой инфраструктуры», — указывается в отчете.

В Счетной палате акцентируют также внимание на том, что, «несмотря на крупнейшие сырьевые резервы Арктики, где, по текущим оценкам, имеется порядка 80% общероссийских разведанных запасов газа, 60% нефти, 98% никеля, 87% платиновых металлов, 66% редкоземельных металлов, 49% олова, 31% хрома и пр. , их добыча, учитывая „хрупкость“ арктических экосистем, способна нарушить экологический баланс территории».

, их добыча, учитывая „хрупкость“ арктических экосистем, способна нарушить экологический баланс территории».

Глава Роснедр Киселев оценил, на сколько лет России хватит запасов нефти

https://ria.ru/20210403/neft-1604086749.html

Глава Роснедр Киселев оценил, на сколько лет России хватит запасов нефти

Глава Роснедр Киселев оценил, на сколько лет России хватит запасов нефти

При сегодняшнем уровне развития технологий извлекаемых запасов нефти в России хватит на 58 лет, заявил в интервью «Российской газете» глава Роснедр Евгений… РИА Новости, 03.04.2021

2021-04-03T13:55

2021-04-03T13:55

2021-04-03T14:50

россия

федеральное агентство по недропользованию (роснедра)

энергетика

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn21.img.ria.ru/images/07e4/07/1c/1575033166_0:313:3084:2048_1920x0_80_0_0_c9074013bc2b84d4638bdb0a2bfe066d. jpg

jpg

МОСКВА, 3 апр — РИА Новости. При сегодняшнем уровне развития технологий извлекаемых запасов нефти в России хватит на 58 лет, заявил в интервью «Российской газете» глава Роснедр Евгений Киселев.»Рентабельных из них, в соответствии с данными инвентаризации запасов, хватит на 19 лет. Но это условные, индикативные показатели. С развитием технологий этот рубеж будет постоянно отодвигаться», — добавил он.В свою очередь, запасами газа при любых сценариях российская экономика обеспечена более чем на 60 лет, добавил Киселев.Основным препятствием для добычи углеводородов с арктического шельфа он назвал низкую цену на нефть — так как пока нет необходимых безопасных и дешевых технологий.»Если проанализировать ситуацию, пик активности по лицензированию и выполнению работ (на арктическом шельфе. — Прим. ред.) приходился на период, когда цена нефти была 110-120 долларов за баррель. Подтверждаю эту цену», — пояснил глава ведомства.По оценкам «ВНИИОкеанология», предполагаемые геологические запасы в восточном секторе арктического шельфа составляют 43,7 миллиарда тонн условного топлива, а извлекаемые — 8,8 миллиарда тонн, указал Киселев. В феврале директор департамента научно-технического развития и инноваций ПАО «НК «Роснефть» Александр Пашали отмечал, что трудноизвлекаемые запасы нефти становятся все доступнее. Уже сейчас «Роснефть» разрабатывает участки, которые три года назад считались сложными для добычи.

В феврале директор департамента научно-технического развития и инноваций ПАО «НК «Роснефть» Александр Пашали отмечал, что трудноизвлекаемые запасы нефти становятся все доступнее. Уже сейчас «Роснефть» разрабатывает участки, которые три года назад считались сложными для добычи.

https://ria.ru/20210331/neft-1603446353.html

https://ria.ru/20210328/odezhda-1602990068.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, федеральное агентство по недропользованию (роснедра), энергетика, экономика

МОСКВА, 3 апр — РИА Новости. При сегодняшнем уровне развития технологий извлекаемых запасов нефти в России хватит на 58 лет, заявил в интервью «Российской газете» глава Роснедр Евгений Киселев.«Рентабельных из них, в соответствии с данными инвентаризации запасов, хватит на 19 лет. Но это условные, индикативные показатели. С развитием технологий этот рубеж будет постоянно отодвигаться», — добавил он.

31 марта, 08:00

На двух стульях: США рекордно закупились российской нефтьюВ свою очередь, запасами газа при любых сценариях российская экономика обеспечена более чем на 60 лет, добавил Киселев.

Основным препятствием для добычи углеводородов с арктического шельфа он назвал низкую цену на нефть — так как пока нет необходимых безопасных и дешевых технологий.

«Если проанализировать ситуацию, пик активности по лицензированию и выполнению работ (на арктическом шельфе. — Прим. ред.) приходился на период, когда цена нефти была 110-120 долларов за баррель. Подтверждаю эту цену», — пояснил глава ведомства.

По оценкам «ВНИИОкеанология», предполагаемые геологические запасы в восточном секторе арктического шельфа составляют 43,7 миллиарда тонн условного топлива, а извлекаемые — 8,8 миллиарда тонн, указал Киселев.

В феврале директор департамента научно-технического развития и инноваций ПАО «НК «Роснефть» Александр Пашали отмечал, что трудноизвлекаемые запасы нефти становятся все доступнее. Уже сейчас «Роснефть» разрабатывает участки, которые три года назад считались сложными для добычи.

Уже сейчас «Роснефть» разрабатывает участки, которые три года назад считались сложными для добычи.

28 марта, 08:00

Рубль, нефть и козы. Из-за чего дорожает одеждаПрощай, нефть! Рентабельных запасов в России осталось меньше чем на 20 лет | 03.04.21

Общих запасов нефти в России могло бы хватить на 58 лет добычи, но большая их часть экономически не рентабельна, сообщил в интервью «Российской газете» глава Роснедр Евгений Киселев.«Рентабельных (запасов) в соответствии с данными инвентаризации хватит на 19 лет», — сказал он.

Две трети нефти, найденной в недрах, приходится на трудноизвлекаемые запасы, расположенные, в частности, в Арктике. Но при текущих ценах — около 60 долларов за баррель — добывать арктическую нефть, по словам Киселева, проблематично: нужно 110-120 долларов за бочку.

19 лет добычи при текущих запасах — это «условный, индикативный показатель», подчеркнул глава Роснедр: «С развитием технологий этот рубеж будет постоянно отодвигаться». Пока, впрочем, в сфере технологий добычи на шельфе изменений пока не наблюдается, констатировал Киселев.

Пока, впрочем, в сфере технологий добычи на шельфе изменений пока не наблюдается, констатировал Киселев.

Схожую с Роснедрами оценку в январе 2021 года давало российское Минэнерго: из 30 млрд тонн запасов нефти рентабельны только 36%.

«Это связано с ухудшением возможностей освоения: ростом обводненности, необходимостью строительства дорогостоящих скважин сложной конструкции, низкой проницаемостью и расчлененностью коллекторов, уходом в краевые зоны и пласты с небольшими толщинами и так далее», — писал в журнале «Энергетическая политика» заместитель министра энергетики РФ Павел Сорокин.

Качество воспроизводства ресурсной базы также ухудшается, отмечал он. Средний размер открытий новых месторождений в 2015-2019 годах составил 9-14 млн тонн (без учета нескольких крупных на шельфе и Пайяхского месторождения). Прирост запасов в последние годы обеспечивается доразведкой в действующих регионах добычи, а также переоценкой запасов.

Реальная ситуация с запасами нефти может быть куда хуже, чем на бумаге, выяснила в прошлом году Счетная палата по итогам аудита данных от крупнейших сырьевых компаний.

Дело в том, что значительная часть запасов нефти и газа в России, о которых рапортуют сырьевые компании и которые ставятся на государственный баланс, не подтверждается в результате переоценки, разведки и добычи, обнаружили в СП.

В среднем каждый год Россия списывает с госбаланса оказавшиеся «фейковыми» запасы углеводородов почти в таком же объеме, какой ежегодно выкачивает из недр.

В сумме с 2016 года были признаны не существующими в реальности запасы нефти и конденсата на 2,278 миллиарда тонн, что составляет почти пять годовых объемов добычи.

Уже во второй половине 2030х добыча нефти в России резко упадет, и РФ «возможно, полностью исчезнет с мирового (нефтяного) рынка», заявил в 2018 году наследный принц Саудовской Аравии Мохаммед бен Сальман.

Запасы нефти и газа в России: на сколько лет хватит

Глава Минприроды Александр Козлов заявил, что запасов нефти в России хватит на 59 лет, а газ у россиян будет еще 103 года. Причем запасы можно увеличить еще сильнее, развивая новые месторождения. Однако, по мнению специалистов, это может быть слишком затратно, а спрос на нефть начнет уменьшаться.

Причем запасы можно увеличить еще сильнее, развивая новые месторождения. Однако, по мнению специалистов, это может быть слишком затратно, а спрос на нефть начнет уменьшаться.

Согласно сегодняшним данным, запасов нефти в России хватит на 59 лет, а газа — на 103 года. Об этом рассказал в интервью РБК глава Минприроды Александр Козлов. Министр добавил, что эти объемы можно увеличить, для этого нужно развивать геологоразведку в труднодоступных местах. Александр Козлов объяснил, что в стране есть как истощающиеся месторождения, так и те, которые пока что используют не в полном объеме.

До этого объем запасов черного золота в России оценивали на 58 лет. Глава федерального агентства по недропользованию Евгений Киселев также заявлял, что рентабельных из них хватит на 19 лет. Однако с усовершенствованием технологий эта граница будет двигаться. Киселев отмечал, что при любом варианте развития экономики страна будет обеспечена запасами газа на 60 лет.

Будущее нефти и газа

Цифры, названные главой Минприроды, могут заставить задуматься о будущем нефтегазовой индустрии в России. Но они могут измениться как в меньшую, так и в большую сторону. Ведущий эксперт Фонда национальной энергетической безопасности Станислав Митрахович объяснил «360», что сейчас ведутся геологоразведочные работы в регионах.

Но они могут измениться как в меньшую, так и в большую сторону. Ведущий эксперт Фонда национальной энергетической безопасности Станислав Митрахович объяснил «360», что сейчас ведутся геологоразведочные работы в регионах.

Исследования будут проводиться, но не все новые месторождения будут рентабельными с учетом текущих цен на нефть и уровня технологического развития

Станислав Митрахович.

Митрахович отметил, что доля нефтегазовых доходов в бюджете уменьшилась, но это произошло, скорее, из-за сокращения экономики на фоне пандемии.

Эксперт по энергетике и директор Фонда энергетического развития Сергей Пикин отметил, что в нефтегазовой сфере есть две проблемы: это себестоимость добычи и цена нефти на внешнем рынке.

«Новые месторождения становятся затратными, а ценник на нефть не склонен покорять вершины», — добавил эксперт.

Пикин объяснил, что в дальнейшем спрос на нефть будет падать, но с газом иная ситуация. Россия не скоро отойдет от газа, поскольку из-за сурового климата необходимо отопление.

Зеленая энергетика в России

В последнее время использование возобновляемых источников энергии стало очень популярным в мире. Как правило, к ним относят энергию солнца и ветра. Международное энергетическое агентство назвало лидером по использованию зеленой энергии Германию, а у США и Индии доля используемых возобновляемых источников составляла 8-9%.

По мнению бывшего председателя правления УК «Роснано» Анатолия Чубайса, все страны неизбежно будут развивать зеленую энергетику. Россия не станет исключением.

Станислав Митрахович отметил, что движение навстречу зеленой энергии будет не таким быстрым и масштабным, как в других странах. Он объяснил, что у некоторых государств попросту нет запаса нефти и газа, а также уже созданы особые технологии для развития.

Сергей Пикин также считает, что тренд на возобновляемые источники энергии станет популярен в России позже. Он объяснил это высокой стоимостью технологий.

Среди возможных регионов для развития зеленой энергетики Митрахович выделил Крым, где, по его словам, есть благоприятный климат и удачное географическое положение.

Газа много, но для всех не хватает

Публикации — ТЭК

Туркмения входит в первую пятерку государств мира, располагающих самыми крупными запасами природного газа. При этом, по прогнозам экспертов, разведанные запасы и накопленная добыча составляют всего четверть потенциальных углеводородных ресурсов страны.

Доказанные извлекаемые запасы газа Туркмении, по данным BP на конец 2006 г., составляют 2,9 трлн м3 (включая около 70 млрд м3 газа, растворенного в жидких углеводородах). Это около 2% от мировых запасов. Сведения о начальных суммарных ресурсах (НСР) газа расходятся. Исходя из туркменских данных они составляют около 30 трлн м 3 (из них 22,5 трлн — ресурсы всех категорий, 4,97 трлн — запасы, 2,32 трлн м3 — накопленная добыча). Однако Международное энергетическое агентство считает, что НСР страны достигают лишь 23,5 трлн м3.

На сегодня в Туркмении открыто 149 газовых и газоконденсатных месторождений с суммарными запасами 4,97 трлн м3. Из них на суше — 139 месторождений и 10 — на Каспийском шельфе. В разработке находятся 54 месторождения с запасами более 2,6 трлн м3, подготовлено к разработке 11 месторождений, в разведке находятся 73, в консервации — 11. Несмотря на значительные объемы поисково-разведочных работ, изученность территории страны остается сравнительно невысокой. Исследованы практически только верхние слои нефтегазоносных отложений.

Из них на суше — 139 месторождений и 10 — на Каспийском шельфе. В разработке находятся 54 месторождения с запасами более 2,6 трлн м3, подготовлено к разработке 11 месторождений, в разведке находятся 73, в консервации — 11. Несмотря на значительные объемы поисково-разведочных работ, изученность территории страны остается сравнительно невысокой. Исследованы практически только верхние слои нефтегазоносных отложений.

Добыча газа

После спада начала 90-х добычаприродного газа в стране с 1998 г. неуклонно растет. В 2006-м она составила 62,2 млрд м3. Впрочем, до 1990 г. в Туркменской ССР ежегодно добывалось 85-90 млрд м3 (рис. 1).

Основными причинами падения добычи стали ценовые конфликты с потребителями и проблемы транспортировки. Плюс значительный износ оборудования и истощение месторождений. Для подъема отрасли правительство республики последовательно пытается привлечь зарубежные инвестиции, однако иностранные компании не спешат инвестировать в туркменский газовый комплекс. Потенциальных инвесторов смущает многое: невысокая региональная безопасность (общая граница с Афганистаном и Ираном), несовершенство законодательной базы, нерешенность проблем обеспечения экономически целесообразного экспорта энергоресурсов. Свою роль сыграло и ограничение правительством страны участия в газовой отрасли зарубежных компаний. Сейчас оно преимущественно выражается в поставках и ремонте оборудования, содействии проведению геолого-разведочных работ в незначительных объемах.

Потенциальных инвесторов смущает многое: невысокая региональная безопасность (общая граница с Афганистаном и Ираном), несовершенство законодательной базы, нерешенность проблем обеспечения экономически целесообразного экспорта энергоресурсов. Свою роль сыграло и ограничение правительством страны участия в газовой отрасли зарубежных компаний. Сейчас оно преимущественно выражается в поставках и ремонте оборудования, содействии проведению геолого-разведочных работ в незначительных объемах.

Со II квартала 1997 г. производство было приостановлено, разработка большинства скважин прекращена. Вследствие резкого уменьшения добычи газа сократились валютные поступления в страну, соответственно и инвестиции в газовый комплекс. Ограниченные ресурсы направлялись в основном на консервацию скважин. В кризисные годы число действующих эксплуатационных газовых скважин сократилось с 3 тыс. до 622, то есть почти в пять раз.

Хотя со временем добыча начала расти, геологоразведка от нее отстает значительно. Ныне свыше 90% всей добычи газа обеспечивает государственный концерн «Туркменгаз». Из 25 месторождений, находящихся в его ведении, 17 выработаны на 50-90%. Менее 10% добычи приходится на другой госконцерн — «Туркменнефть».

Ныне свыше 90% всей добычи газа обеспечивает государственный концерн «Туркменгаз». Из 25 месторождений, находящихся в его ведении, 17 выработаны на 50-90%. Менее 10% добычи приходится на другой госконцерн — «Туркменнефть».

Более 80% газа в республике добывается на месторождениях Довлетабад (запасы — 1,7 трлн м3) и Яшлар (0,76 млрд м3). Они были открыты еще в СССР, и выработка их составляет около 50% (остаточные запасы Довлетабада — 0,9 трлн м3).

Дальнейшее наращивание добычи природного газа в Туркменистане и соответственно экспортного потенциала страны по поставкам углеводородного сырья на зарубежные рынки во многом зависит от иностранных капиталовложений и технической помощи.

Внутреннее потребление

Туркмения не относится к индустриально развитым странам. Соответственно промышленность республики не нуждается в больших объемах природного газа. Население также не столь многочисленно. По официальным данным Ашхабада, на 1 января 2006 г. оно составило 6,8 млн человек, хотя вероятно предположение, что эта цифра завышена. Поэтому внутреннее потребление газа в Туркменистане невелико (рис. 2). По данным BP, на конец 2006 г. оно составило около 19 млрд м3.

оно составило 6,8 млн человек, хотя вероятно предположение, что эта цифра завышена. Поэтому внутреннее потребление газа в Туркменистане невелико (рис. 2). По данным BP, на конец 2006 г. оно составило около 19 млрд м3.

Однако поскольку в последние годы в стране активно развивалась газохимическая промышленность, а также строились газовые электростанции, картина газопотребления Туркменистана существенно изменилась. Точную цифру назвать затруднительно, так как страна традиционно ведет закрытую экономическую политику. Но, учитывая, что основные объемы добываемого газа республика экспортирует, тенденция роста внутреннего потребления не может не настораживать.

Экспорт

Вопрос о запасах газа в Туркмении становится все более актуальным в свете экспортных планов республики.

В соответствии с долгосрочной Стратегией развития страны предусматривается доведение добычи природного газа до 240 млрд м3 в год. Начиная с 2010-го ежегодно планируется экспортировать не менее 100 млрд м3. Это невозможно, как уже отмечалось, без привлечения значительных инвестиций в разработку новых месторождений и введения в строй новых мощностей на действующих, а также без геолого-разведочных работ для подтверждения запасов и перевода ресурсов в доказанные запасы. Кроме того, экспортные возможности страны ограничены недостатком трубопроводных мощностей.

Это невозможно, как уже отмечалось, без привлечения значительных инвестиций в разработку новых месторождений и введения в строй новых мощностей на действующих, а также без геолого-разведочных работ для подтверждения запасов и перевода ресурсов в доказанные запасы. Кроме того, экспортные возможности страны ограничены недостатком трубопроводных мощностей.

В Туркменистане сталкиваются интересы ведущих игроков мирового энергетического рынка: России, Китая, Евросоюза, Индии, США и других. В 2006-2007 гг. Россия делала все возможное, чтобы на максимально длительный срок сохранить монополию на транзит газа из Туркмении в европейском направлении. При этом еще в 90-е годы она сделала основным рынком сбыта туркменского газа страны СНГ, в частности, Украину, где продажа газа гораздо менее прибыльна, нежели на западноевропейских рынках.

Ради достижения монопольных позиций Россия повысила за последние годы закупки газа в Туркмении с 7 до 41 млрд м3 в год. Таким образом, сегодня 88% экспорта туркменского газа (41 млрд м3) направляется в Россию и страны ближнего зарубежья по системе газопроводов Средняя Азия — Центр (САЦ). Еще 12% (5,8 млрд м3) своего газа Туркмения поставляет в Иран по газопроводу Корпедже — Курт-Куи. С 2007 г. в соответствии с подписанным 11 апреля 2006 г. ирано-туркменским соглашением о сотрудничестве поставки туркменского газа в Иран увеличены до 11,5 млрд м3. Тем не менее Ашхабад в своем газовом экспорте по-прежнему практически полностью зависит от Москвы и российской газотранспортной системы.

Еще 12% (5,8 млрд м3) своего газа Туркмения поставляет в Иран по газопроводу Корпедже — Курт-Куи. С 2007 г. в соответствии с подписанным 11 апреля 2006 г. ирано-туркменским соглашением о сотрудничестве поставки туркменского газа в Иран увеличены до 11,5 млрд м3. Тем не менее Ашхабад в своем газовом экспорте по-прежнему практически полностью зависит от Москвы и российской газотранспортной системы.

Заключенное в 2006 г. соглашение Туркмении и Китая в газовой сфере, которое предусматривает поставки туркменского газа в Поднебесную, поставило Россию в сложное положение. Как известно, в 2003 г. Газпром подписал 25-летнее соглашение с Туркменией о сотрудничестве в газовой сфере, согласно которому республика обязалась поставлять нашему газовому монополисту до 2007 г. — до 50 млрд м3 в год, в 2008 г. — 60-70 млрд, после 2009 г. — до 80-90 млрд м3. Другими словами, Россия выкупила у Туркменистана весь объем природного газа, который может поставляться на экспорт в западном направлении по существующим газотранспортным сетям. Однако подписанное соглашение носит рамочный характер, а конкретные объемы поставок и цена газа определяются в рамках ежегодных контрактов. Туркмения же, несмотря на значительные запасы газа, видимо, не сможет в полном объеме одновременно выполнять экспортные контракты и с Россией, и с Китаем. Для этого как минимум необходимо оперативно ввести (к 2015 г.) в строй новые месторождения, удаленные от существующей газовой инфраструктуры.

Однако подписанное соглашение носит рамочный характер, а конкретные объемы поставок и цена газа определяются в рамках ежегодных контрактов. Туркмения же, несмотря на значительные запасы газа, видимо, не сможет в полном объеме одновременно выполнять экспортные контракты и с Россией, и с Китаем. Для этого как минимум необходимо оперативно ввести (к 2015 г.) в строй новые месторождения, удаленные от существующей газовой инфраструктуры.

Реализация туркмено-китайских договоренностей в газовой сфере ставит под угрозу долгосрочные интересы Газпрома в Туркмении. Если 30 млрд м3 туркменского газа пойдут в Китай, это неизбежно приведет к снижению заявленных объемов поставок для ОАО «Газпром». Помимо этого, играя на заинтересованности и Китая, и Газпрома как потребителей газа, Ашхабад заявил о повышении цены на свой газ. Туркменистан готовится повысить экспортную цену в 2009 г. до среднеевропейского уровня с учетом net back, а это — свыше 200 долл. за тысячу кубометров. По некоторым данным, правительство Гурбангулы Бердымухаммедова настаивает даже на цене 250-270 долларов.

Никакого значимого влияния непосредственно на Газпром повышение цены на туркменский газ пока не окажет. Это объясняется тем, что Газпром выступает посредником в закупке газа и последующей его реализации, и в первую очередь на украинском рынке. Принципиальным для российского холдинга является сам факт транспортировки газа по российской «трубе», а не ценовой вопрос. Таким образом, подорожание туркменского газа просто автоматически повысит отпускные цены для Украины.

При уровне отпускных цен на туркменский газ, предположим, 210 долл. за 1 тыс. м3 Украине придется платить минимум 260-270 долл., учитывая стоимость транспортировки и торговую наценку Газпрома за поставку части объемов конечному потребителю. Украинская сторона, в свою очередь, не может иметь к Газпрому каких-либо претензий. Начав выплачивать Туркмении, Казахстану и Узбекистану более высокую цену за газ, чем сейчас, холдинг не может оставить ее для Украины без изменений, работая тем самым себе в убыток.

Вместе с тем повышение цены никоим образом не отразится на европейских потребителях, поскольку Газпром и ранее продавал центрально-азиатский газ по одной цене с российским.

Число потенциальных покупателей туркменского газа не ограничивается Россией и Китаем. Существует ряд альтернативных проектов, реализация которых зависит от способности Туркмении обеспечить заявленные объемы добычи и поставок. В 2004 г. был проведен международный аудит запасов газа в республике, однако результаты его до сих пор не обнародованы. Инвесторам же требуются гарантии возврата вложений.

В частности, один из таких приостановленных проектов: газопровод Туркменистан — Афганистан — Пакистан (ТАП). Оператор проекта — Центрально-Азиатский газопроводный консорциум, соглашение об образовании которого было подписано в Ашхабаде в октябре 1997 года. Протяженность планируемого трубопровода составит 1464 км, включая 169 км по территории Туркменистана к границе Афганистана с газового месторождения Довлетабад, 764 км по территории Афганистана и 531 км по территории Пакистана до города Суй.

Возможно продолжение трубопровода в Индию, до Дели. Диаметр трубы — 48 дюймов (1220 мм) с максимальной пропускной способностью 20 млрд м3 газа в год. Стоимость строительства трубопровода (по оценкам конца 90-х годов) оценивается в 3 млрд долл. и займет 2,5-3 года.

Потребность Пакистана в импортном газе составляет 15-20 млрд м3 в год. Согласно взятым на себя обязательствам Туркмения готова обеспечивать такие объемы поставок в течение 25-30 лет. Однако для существенного увеличения запасов Довлетабада оснований пока нет — у Туркменистана отсутствуют средства для значительных вложений в геологоразведку.

В случае подтверждения существующих запасов (1,7 трлн м3) и учитывая накопленную добычу, этих объемов все равно не хватит для одновременной реализации российского и пакистанского проектов. При этом российский проект имеет ряд существенных преимуществ — он выводит Туркменистан на развитый европейский рынок сбыта и имеет меньше транзитных рисков. Маловероятно, что проект газопровода ТАП в среднесрочной перспективе осуществим, однако он повышает конкуренцию за туркменский газ и дает Ашхабаду основания для торга.

Маловероятно, что проект газопровода ТАП в среднесрочной перспективе осуществим, однако он повышает конкуренцию за туркменский газ и дает Ашхабаду основания для торга.

Другой проект экспорта туркменского газа с начала 90-х активно поддерживается США. После российско-украинского конфликта января 2006 г. о нем вновь заговорили в Европе. Это проект Транскаспийского газопровода протяженностью более 2 тыс. км по дну Каспия на глубинах до 1 км к Баку, далее через Азербайджан и Грузию до города Эрзерум (Турция) с возможным продолжением в Европу. Проектная мощность газопровода — 30 млрд м3 газа в год. Ориентировочная стоимость проекта — не менее 6-7 млрд долларов.

Источниками газа надлежало стать месторождению Шатлык и Малайской группе, однако планируемое соглашение о разделе продукции (СРП) с Shell не было подписано. Осуществление проекта остановлено, компания-оператор ушла из Туркменистана. Полноценные источники финансирования так и не были найдены, а затем появились сведения о том, что предварительные исследования американской компании Enron показали недостаточную коммерческую эффективность этого проекта. Кроме того, Туркмения и Азербайджан так и не смогли прийти к соглашению о квотах на транспортировку. Азербайджан требовал до 50% мощности газопровода для транспортировки газа с Шах-Дениза, Туркменистан предлагал 5%. Наконец, запуск в эксплуатацию российского «Голубого потока» обеспечил избыточность газового рынка Турции.

Кроме того, Туркмения и Азербайджан так и не смогли прийти к соглашению о квотах на транспортировку. Азербайджан требовал до 50% мощности газопровода для транспортировки газа с Шах-Дениза, Туркменистан предлагал 5%. Наконец, запуск в эксплуатацию российского «Голубого потока» обеспечил избыточность газового рынка Турции.

Для Азербайджана участие в Транскаспийском проекте было бы интересно лишь с точки зрения транзитной страны. Газ Шах-Дениза будет транспортироваться по газопроводу Баку — Тбилиси — Эрзерум, других экспортных проектов в республике не реализуется.

Для Европы наиболее целесообразно не вкладывать огромные средства в Транскаспийский проект, связанный со множеством транспортных и коммерческих рисков, а осуществить проекты по транспортировке газа из Турции. Сейчас в начальной стадии реализации находится лишь один из них — Каракабей — Коммотини.

Не в пользу газопровода Туркменистан — Азербайджан — Турция также и правовая неопределенность с разделом Каспия. Россия, Казахстан, Туркмения, Иран и Азербайджан до сих пор не договорились о принципах раздела дна Каспийского моря, что делает проект Транскаспийского газопровода крайне уязвимым и с политической точки зрения.

Таким образом, Туркменистан, газовая отрасль которого остро нуждается в инвестициях, в ближайшее время не сможет реализовать ни один из альтернативных проектов по экспорту газа.

В регионе идет сложная игра, в которой Газпром стремится максимально развить свое присутствие в газовой сфере государств Центральной Азии в целом и в туркменской газовой отрасли в частности.

Взаимное притяжение

И все же главная проблема Туркменистана — неподтвержденность газовых запасов. Без этого не могут быть осуществлены ни добывающие, ни транспортные проекты. В том числе реконструкция САЦ, строительство Прикаспийского газопровода, а также нового экспортного трубопровода в обход России.

Собственных средств на то, чтобы перевести имеющиеся ресурсы в доказанные запасы, у Ашхабада нет — нужно бурить много разведочных скважин, причем по большей части на шельфе. Это серьезный риск и для иностранных инвесторов. А наращивание объемов добычи природного газа в Туркменистане и соответственно экспортного потенциала страны по поставкам углеводородного сырья на зарубежные рынки во многом зависит от иностранных капиталовложений.

Туркмения, обладающая значительными запасами природного газа, в настоящий момент в его экспорте практически полностью зависит от Газпрома (кроме поставок в Иран). Предыдущий президент страны Сапармурат Ниязов это понимал и старался диверсифицировать импорт своего газа, получить как можно больше средств от его сбыта. На рассмотрении были также проекты по экспорту в Европу в обход России и в Индию и Пакистан.

В свою очередь, России выгодно продолжать монопольно контролировать экспорт газа из Туркмении. Для нее заманчиво и участие во всех проектах экспорта газа из центрально-азиатской страны, так как это еще более усилит контроль над распределением газовых потоков. И со сменой в Туркменистане руководства у России появилась возможность этого добиться.

Координация направления экспорта газа в долгосрочной перспективе выгодна и Туркмении, позволяя избегать ненужной конкуренции между поставщиками и максимизировать цену продажи газа. Если России удастся найти общий язык с новым руководством Туркмении, они смогут выработать выгодную обеим сторонам долгосрочную стратегию распределения энергоресурсов своих стран, предусматривающую превращение Туркменистана в центр газодобычи с поставкой его во все центры энергопотребления Евразии — Европу, Россию, Китай и Индию. Если Россия и Туркмения скоординируют свои действия в этом вопросе, это позволит им избежать ненужной конкуренции за рынки сбыта, выступать перед покупателями с единой позицией.

Если Россия и Туркмения скоординируют свои действия в этом вопросе, это позволит им избежать ненужной конкуренции за рынки сбыта, выступать перед покупателями с единой позицией.

Положение Газпрома в Туркменистане в настоящее время наиболее предпочтительно по сравнению с другими импортерами. Нынешняя ставка Газпрома на туркменский газ, с одной стороны, оправдана. Компания стремится реализовать свои амбициозные планы по увеличению экспорта, не осуществляя масштабных проектов в России, которые требуют собственных крупных инвестиций. Бытует мнение, что российские ресурсы осваивать никогда не поздно, а в случае ухода Газпрома со среднеазиатского газового рынка Россия утратит как экономическое, так и политическое влияние в регионе. С другой стороны, импорт туркменского газа связан со многими рисками. В российском холдинге принимают меры к их минимизации, расширяя сотрудничество в газовой сфере с Казахстаном и Узбекистаном.

Тем не менее дальнейшее затягивание освоения новых газоносных провинций в России в комплексе с расширением газотранспортной системы будет оказывать отрицательное влияние на газовую отрасль России и экономику страны в целом.

Наталья Овсянникова,

эксперт-аналитик отдела исследований газовой отрасли ИПЕМ

Журнал «Мировая Энергетика»

Апрель 2008 года

Газовая промышленность российской Арктики — Арктика

1. Balashova E.S., Gromova E.A. 2017 Arctic shelf development as a driver of the progress of the Russian energy system // MATEC Web of Conferences, 23 May 2017, vol. 106, article 06008.

2. Katysheva E.G. 2018 The role of the Northern Sea Route in Russian LNG Projects Development // Arctic: History and Modernity. IOP Conference Series: Earth and Environmental Science, 2018, vol. 180, article 012008.

3. Komkov N. I., Selin V.S., Tsukerman V.A., Goryachevskaya E.S. 2017 Problems and perspectives of innovative development of the industrial system in Russian Arctic regions // Studies on Russian Economic Development, 2017, vol. 28 (1), pp. 31-38

28 (1), pp. 31-38

4. Биев А.А. Развитие отраслей и секторов экономики на Севере и в Арктике // Север и рынок: формирование экономического порядка, 2019, № 3 (65), с. 43-51.

5. Завьялов A. «Газовый айсберг» Тамбея // Oil and Gas Russia, 2018, № 8 (128), с. 22-26.

6. Забелло E. СПГ из Арктики // Oil and Gas Russia, 2018, № 8 (123), с. 28-33.

7. Климентьев А.Ю., Родичкин И.Г., Богданов Е.В. Арктические горизонты российского СПГ // Газовая промышленность, 2019, № 9 (790), с. 118-128.

8. Книжников А., Климентьев А., Григорьев A. Взгляд на Арктику // Oil and Gas Russia, 2017, № 5 (115), с. 72-78

9. Козьменко С.Ю., Селин В.С. Современные проблемы и перспективы развития арктического газопромышленного комплекса. – Апатиты: изд. Кольского научного центра РАН, 2017. – 228 с.

– 228 с.

10. Комков Н.И., Селин В.С., Цукерман В.А., Горячевская Е.С. Сценарный прогноз развития Северного морского пути // Проблемы прогнозирования, 2016, № 2 (155), с. 87-98.

11. Корчунов Н. Северный морской путь: путь развития бизнеса и международного согласия // Арктические ведомости, 2019, № 3 (28), с. 20-25.

12. Маммадов С.М. К вопросу о стратегии освоения газового потенциала Западно-Арктического шельфа России // Нефтегазовая геология: теория и практика, 2017, № 2 [Электронный ресурс]. Режим доступа: http://www.ngtp.ru/rub/6/20_2017.pdf

13. Развитие СМП: не так быстро, как хотелось бы // Нефтегазовая вертикаль, 2020, № 3-4, с. 62-66.

14. Селин В.С., Козьменко С.Ю. Факторный анализ и прогноз грузопотоков Северного морского пути. — Апатиты: КНЦ РАН, 2015.

15. Селин В.С, Скуфьина Т. П., Башмакова Е.П., Ульченко М.В. Особенности и проблемы обеспечения экономической безопасности в российской Арктике. — Апатиты: изд. КНЦ РАН, 2018. – 103 с.

Селин В.С, Скуфьина Т. П., Башмакова Е.П., Ульченко М.В. Особенности и проблемы обеспечения экономической безопасности в российской Арктике. — Апатиты: изд. КНЦ РАН, 2018. – 103 с.

16. https://neftegaz.ru/news/transport-and-storage/194483-obem-perevozok-po-smp-v-2018-g-uvelichilsya-v-…

Откуда мы импортируем энергию и насколько мы зависимы?

2.3. Откуда мы импортируем энергию и насколько мы зависимы?

Что мы импортируем?

Для собственного потребления ЕС также нуждается в энергии, импортируемой из третьих стран. В 2018 году основным импортируемым энергетическим продуктом были нефтепродукты (включая сырую нефть, которая является основным компонентом), на которые приходилось почти две трети импорта энергии в ЕС, за которыми следовали газ (24%) и твердое ископаемое топливо (8%). .

Россия является основным поставщиком сырой нефти, природного газа и твердого ископаемого топлива в ЕС

Стабильность энергоснабжения ЕС может оказаться под угрозой, если большая часть импорта будет сосредоточена среди относительно небольшого числа внешних партнеров. В 2018 году почти две трети импорта сырой нефти за пределами ЕС приходилось на Россию (30%), Ирак (9%) и Саудовскую Аравию, Норвегию, Казахстан и Нигерию (по 7% каждая). Аналогичный анализ показывает, что почти три четверти импорта природного газа ЕС приходилось на Россию (40%), Норвегию (18%) и Алжир (11%), а почти три четверти импорта твердого топлива (в основном уголь) приходилось на Россию. (42%), США (18%) и Колумбия (13%).

Различные модели в странах-членах ЕС

Более 80% импорта энергоносителей составляют нефтепродукты на Кипре, Мальте, в Греции, Швеции и Румынии, а более трети — на газ в Венгрии, Австрии и Италии. Около 20% импорта энергии составляет твердое топливо в Словакии и Польше.

Насколько мы зависим от энергии, производимой за пределами ЕС?

Уровень зависимости показывает, в какой степени экономика зависит от импорта для удовлетворения своих потребностей в энергии.Он измеряется долей чистого импорта (импорт — экспорт) в валовом внутреннем потреблении энергии (что означает сумму произведенной энергии и чистого импорта). В ЕС в 2018 году уровень зависимости составлял 58%, что означает, что более половины потребностей ЕС в энергии удовлетворялось за счет чистого импорта. Этот показатель колеблется от более 90% на Мальте, Люксембурге и Кипре до менее 25% в Румынии, Дании и Эстонии. Уровень зависимости от импорта энергии увеличился с 2000 года, когда он составлял всего 56%.

Как упоминалось в части, посвященной импорту энергоносителей, ЕС в основном зависит от России в отношении импорта сырой нефти, природного газа и твердого топлива, за ним следует Норвегия в отношении сырой нефти и природного газа.

Посмотрите на интерактивный инструмент визуализации торговли энергетическими продуктами справа, чтобы узнать, кто является основными торговыми партнерами вашей страны, и визуализировать торговые потоки по-разному.

| Россия Содержание Россия — самая большая страна в мире; это покрывает огромное количество топографически разнообразной территории, в том числе много недоступного обычными видами транспорта.Традиционные центры экономическая деятельность почти всегда сосредоточена в более гостеприимных Европейская часть России, некогда предлагавшая значительные объемы угля и природный газ для работы в тяжелой промышленности (см. рис. 7). Но европейское топливо база была в значительной степени истощена к 1980-м годам, что вынудило Россию полагаться на Сибирские месторождения намного дальше от промышленного центра. Россия — одна из самых богатых сырьем стран мира, многие из которых являются значительными ресурсами для промышленной экономики.Россия составляет около 20 процентов мировой добычи нефти и природный газ и обладает большими запасами обоих видов топлива. Это изобилие сделал Россию практически самодостаточной в энергетике и крупномасштабной экспортер топлива. Нефть и газ были основными источниками дохода в твердой валюте для СССР, и они остаются таковыми для РФ. Россия также обеспечивает себя почти всем основным промышленным сырьем и имеет хотя бы некоторые запасы всех промышленно ценных нетопливных минеральное — даже после продуктивных рудников Украины, Казахстана и Узбекистан больше не был доступен напрямую.Олово, вольфрам, бокситы, и ртуть были одними из немногих натуральных материалов, импортированных в Советский Союз. период. Россия обладает богатыми запасами железной руды, марганца, хрома, никель, платина, титан, медь, олово, свинец, вольфрам, алмазы, фосфатов и золота, а в лесах Сибири примерно пятая часть мировой древесины, в основном хвойные (см. рис. 8; Условия окружающей среды, гл. 3). Железорудные месторождения Курской магнитной аномалии, близкие к г. Украинская граница на юго-западе, как полагают, составляет одну шестую часть общие мировые запасы.Здесь началась интенсивная эксплуатация в г. 1950-е годы. Другие крупные месторождения железной руды расположены на Кольском полуострове, Карелия, юг Средней Сибири и Дальний Восток. Самая большая медь месторождения расположены на Кольском полуострове и Урале, и свинцовые и цинк находятся в Северной Осетии. Подробнее об экономике России. Пользовательский поиск Источник: Библиотека Конгресса США |

Насколько хватит запасов нефти и газа в России?

Высокопоставленные российские представители энергетики несколько иначе оценивают газовый потенциал страны.Министр окружающей среды заявляет, что Россия способна производить природный газ в два раза дольше, чем по словам главы государственного агентства по ресурсам. По крайней мере, оба, похоже, придерживаются одинакового взгляда на потенциал добычи нефти в России. Это всего лишь оценки, поскольку — по мнению правительства — ситуация является динамичной, когда одни месторождения заканчиваются, а другие открываются, и их размер постоянно обновляется. Что еще важно для будущего России, так это то, насколько далеко простираются ее запасы, но не глобальный спрос на энергию.Однако российское правительство настроено в этом отношении менее оптимистично.

ИСТОЧНИК: MEDIA.GAZPROM-NEFT.COMМинистр природных ресурсов Александр Козлов 11 мая заявил, что у России есть запасы нефти на 59 лет и газа на 103 года. По его словам, истинные масштабы залежей ископаемого топлива под землей России могут быть еще больше, но для ускорения разведки в труднодоступных районах потребуется дополнительная государственная поддержка. По словам чиновника, поскольку одни месторождения истощаются, другие не используются в полной мере.Его оценка отличается от той, которую когда-то представил глава Федерального агентства по минеральным ресурсам России Евгений Киселев, согласно которому в стране находятся запасы нефти, эквивалентные 58 годам, и более 60 годам запасов газа. В то же время он добавил, что это всего лишь условные цифры, которые будут постоянно меняться по мере развития исследовательских технологий. В течение 2020 года добыча нефти и газового конденсата в России упала на 8,6 процента, достигнув худшего результата за десятилетие — 512 миллионов тонн.В 2020 году в стране было добыто более 693 миллиардов кубометров (млрд кубометров) природного газа. Между тем Министерство природных ресурсов объявило о новой федеральной схеме воспроизводства минерально-сырьевой базы страны. Согласно сообщению, к 2024 году Россия стремится поставлять свои запасы газа не менее чем на 700 млрд кубометров в год. Цель — около 2800 млрд кубометров газа к 2024 году, из которых 400 млрд кубометров в Арктике. Энергетическая стратегия России, принятая в июне 2020 года, предполагает, что к 2024 году уровень добычи газа в стране составит от 795 до 820 млрд кубометров.

Поддержите нас

Если материалы, подготовленные командой Варшавского института, полезны для вас, поддержите наши действия. Для продолжения нашей миссии необходимы пожертвования от частных лиц.

Поддержка

Все тексты, опубликованные Фондом Варшавского института, могут распространяться при условии указания их происхождения. Изображения не могут быть использованы без разрешения.

Российский СПГ и природный газ не должны конкурировать на экспортных рынках, заявляет Газпром

МОСКВА, 25 февраля (Рейтер) — Россия должна гарантировать, что ее поставки природного газа и СПГ не будут конкурировать на международных рынках, заявил в четверг Газпром на фоне появления признаков Местный конкурент СПГ становится все более важным на европейском рынке, где традиционно доминирует «Газпром».

Москва уже много лет заявляет, что ее трубопроводный газ, который имеет право экспортировать только «Газпром», и сжиженный природный газ (СПГ) никогда не будет конкурировать, поскольку ее СПГ нацелен в основном на Азию и части Европы, не обслуживаемые газопроводами.

Тем не менее, согласно данным Refinitiv Eikon, «Ямал СПГ», возглавляемый крупнейшим частным производителем газа в России Новатэком, отгрузил 33,5 млн тонн СПГ в Европу в период с 2018 по 2020 год, по сравнению с 8,8 млн тонн, отправленных в Азию.

Россия, где находятся крупнейшие в мире запасы газа и второй по величине производитель газа в мире после США, стремится увеличить производство СПГ почти в три раза до 140 миллионов тонн за 15 лет, чтобы добавить к газу, который она поставляет по трубопроводам.

Некоторые в отрасли надеются, что его СПГ может пригодиться, поскольку Европа нацелена на сокращение выбросов парниковых газов в ближайшие годы, а Новатэк, нефтедобывающая компания «Роснефть» и сам «Газпром» планируют построить новые заводы СПГ в конце этого десятилетия.

Природный газ и СПГ производят меньше выбросов, чем некоторые другие ископаемые виды топлива, такие как уголь, хотя они не так чисты, как возобновляемые источники энергии, такие как энергия ветра и солнца.

«Газпром поддерживает развитие сектора СПГ в России для диверсификации рынков сбыта…. при условии отсутствия конкуренции между российскими поставщиками газа за пределами страны », — говорится в сообщении Reuters в комментариях по электронной почте.

Новое предприятие «Газпрома» по производству СПГ, которое будет построено на берегу Балтийского моря в Усть-Луге, не будет нацелено на покупателей трубопроводного газа, сообщила компания ранее в этом месяце.

Павел Завальный, глава энергетического комитета нижней палаты российского парламента, или Думы, в этом месяце заявил агентству Рейтер, что Москве необходимо ускорить разработку своих арктических запасов газа, пока не стало слишком поздно.

«Есть понимание, что сейчас мы находимся на стадии энергетического перехода, и крупнейшие потребители углеводородов присоединяются к целям углеродной нейтральности», — сказал он.«Чтобы получить большую часть этих резервов, нам нужно действовать быстро». (Отчет Оксаны Кобзевой. Написано Кати Голубковой. Под редакцией Марка Поттера)

Добыча нефти в России выросла в марте в связи с увеличением квоты ОПЕК

Ольга Танас и Дина Хренникова, 4/4/2021

Российская буровая бригада

МОСКВА (Bloomberg) — Россия увеличила добычу нефти в марте на фоне более щедрой квоты ОПЕК +, несмотря на то, что рост числа случаев коронавируса угрожает спросу на нефть в краткосрочной перспективе.

По предварительным данным блока ЦДУ-ТЭК Минэнерго, в прошлом месяце страна перекачала 43,34 миллиона тонн нефти и конденсата. Это составляет 10,249 миллиона баррелей в день при коэффициенте переработки 7,33 баррелей на тонну, что на 1,3% больше, чем в феврале.

В ЦДУ-ТЭК не проводится разделение на нефть и конденсат — легкую нефть, добываемую из природного газа, который исключен из сделки ОПЕК +, и трудно оценить соблюдение Россией условий.Если бы добыча конденсата в марте была на уровне февраля, то суточная добыча только сырой нефти составила бы около 9,41 миллиона баррелей в день, что примерно на 165 000 баррелей выше квоты ОПЕК +.

С февраля по апрель Россия и соседний Казахстан — единственные две страны, которым разрешено перекачивать больше нефти в соответствии с соглашением между Организацией стран-экспортеров нефти и ее партнерами. Квота России выросла на 65 000 баррелей в день в марте, увеличившись на ту же величину в феврале, и вырастет еще на 130 000 баррелей в день в апреле.Саудовская Аравия добровольно забирала с рынка 1 миллион баррелей в день.

ОПЕК + достигла в четверг соглашения о постепенном увеличении добычи с мая по июль, добавив в общей сложности более 2 миллионов баррелей в день к мировым поставкам, при этом согласованный график наращивания все еще подлежит ежемесячному пересмотру. Сюда входит поэтапный откат добровольного сокращения Саудовской Аравии в течение следующих трех месяцев.

Несмотря на то, что Европа ужесточает ограничения на фоне третьей волны коронавируса, данные U.С. и Азия поддерживают решение альянса вернуть бочки на рынок.

Россия намерена увеличивать добычу «равномерно» на 114 000 баррелей в день в мае-июле, сообщил вице-премьер Александр Новак. Это позволит стране достичь своей квоты на добычу в соответствии с первоначальным графиком ОПЕК +, установленным в прошлом году.

Справочник по ресурсам России

Краткое введение: Природные ресурсы остаются важной частью экономики России и играют роль в проецировании ее мощи за рубежом.Внутри страны рента (прибыль) от природных ресурсов составляет 10,7% ВВП России. Как и в большинстве стран мира, сектор услуг в России стал крупнейшим и в настоящее время составляет 62,3% ВВП. Однако ресурсы играют огромную роль в поддержании российского государства. По данным Федеральной налоговой службы России, российский налог на добычу полезных ископаемых составляет 29,2% государственных доходов. Счетная палата России, принимая во внимание более широкий спектр налогов и источников доходов, утверждает, что 47,8% доходов поступает только от нефтегазовой отрасли.

По оценке Министерства природных ресурсов России, текущие разведанные ресурсы России, на разработку которых выданы разрешения, оцениваются в 873 миллиарда долларов. Сосредоточив налогообложение на этом крупном и относительно легко отслеживаемом источнике доходов, Россия смогла сохранить относительно низкие налоги на прибыль предприятий (15-20%) и налоги на доходы физических лиц (фиксированный налог 13%). Как сильная сторона за рубежом, Россия во многом использует ресурсы как кнут и пряник в своей внешней политике.

Опора России на свои ресурсы сделала их очевидной мишенью для санкций США. Новые месторождения в России действительно развивались медленно, и в качестве возможной причины назывались санкции. Также упоминались высокие процентные ставки Центрального банка, поддерживаемые в рамках программы по удержанию инфляции на низком уровне, а теперь призванные сделать страну «пуленепробиваемой» от внешних геополитических потрясений. Однако у многих российских корпораций, в том числе у крупных углеводородных компаний «Газпром», «Лукойл» и «Сургутнефтегаз», есть значительные и постоянно растущие запасы денежных средств, а это означает, что ни одно из препятствий, вероятно, не является непреодолимым.Другой причиной может быть осторожность, поскольку российский бизнес ожидает ясности относительно того, как может измениться внутриполитическая ситуация после 2024 года, который предположительно станет последним годом Путина на посту президента. Другое дело — стремительно падающие цены на газ.

Ресурсы России — это не только нефть и газ. Россия также обладает крупными месторождениями металлов и полезных ископаемых, запасами древесины и огромным количеством земли. Хотя большая часть этих земель покрыта вечной мерзлотой, Россия занимает 3-е место по запасам пахотных земель и поднимается в мировом рейтинге сельскохозяйственных производителей.

Приведенный ниже список дает широкий обзор ресурсов, рынков и компаний России, а также охватывает некоторые политические последствия этих тем.

Содержание: 1. Российские ресурсы и связанные с ними компании A. Алюминий B. Алмазы и другие драгоценные камни C. GoldD. Железо, уголь и сталь E. Нефть и газФ. Палладий и менее распространенные металлы G. Титан и магний H. Уран 2. Сельское хозяйство в России А. Растениеводство и животноводство B. Агробизнес 3. Лесоматериалы в России

4.Грузовой транспорт

5. Государственные агентства

6. Бизнес-союзы

7. Профсоюзы

8. Соответствующие образовательные программы в России

9. Дополнительная информация и новости

10. События и другие ссылки

к началу

Обратите внимание, что российские рынки ресурсов в последние годы были невероятно динамичными. Слияния компаний и недавние открытия новых месторождений постоянно меняли статистику, имена и владения.Следующая информация актуальна как минимум на 2019 год. Большинство статистических данных о ресурсах было взято из отчета Геологической службы США по минеральным ресурсам за 2019 год.

Алюминий наверхАлюминий получают из глинозема, который получают из бокситовой руды. Россия контролирует менее 2% мировых бокситов, но производит чуть более 6% всего алюминия. Это возможно во многом благодаря относительно дешевым поставкам электроэнергии в Россию. Алюминий используется в пищевой упаковке, а также в строительстве коммерческих авиалайнеров, космических челноков и истребителей.

«Русал», крупнейшая в России компания по производству алюминия, контролирует 5,86% мирового производства алюминия (ей также принадлежат плавильные заводы в Африке). Сейчас это вторая по величине компания по производству алюминия в мире.

Алмазы и другие драгоценные камни наверхРоссия — мировой лидер в производстве как природных, так и искусственных алмазов. В натуральном выражении Россия контролирует 26,4% мировой добычи драгоценных камней и 30,2% мировой добычи алмазов промышленного качества.

АЛРОСА — алмазная монополия России. Федеральным, региональным и местным органам власти принадлежит около 67% компании, остальная часть принадлежит сотрудникам и другим инвесторам. Стоимость компании составляет почти 10 миллиардов долларов США, а прибыль за 2018 год составила около 1,21 миллиарда долларов США.

Также стоит упомянутьЛьва Леваева. Он помогал бывшему Советскому Союзу в создании алмазных предприятий в 1980-х годах. Позже в 90-х он возглавил несколько из них в Средней Азии. С тех пор он стал основным конкурентом DeBeers и теперь контролирует до трети мировой торговли алмазами.Леваев ежегодно распределяет 30 миллионов долларов в странах бывшего Советского Союза на восстановление синагог и «поддержку восстановления еврейского образа жизни». Теперь он имеет израильское гражданство.

Золото наверхРоссия считается крупнейшей в мире неизведанной золотой территорией, многие из ее значительных месторождений были открыты относительно недавно. Оценки довольно сильно различаются, но Россия, вероятно, владеет 25-40% мировых запасов необработанного золота. В настоящее время Россия является третьим по величине производителем золота в мире и имеет пятое место по запасам золота.Российское правительство покупает золото в огромных количествах отчасти для диверсификации своих резервов от доллара США в ответ на санкции США и возможность того, что США могут запретить России совершать долларовые операции. Государственные политики также уделяют приоритетное внимание развитию отрасли. Производство золота в России стабильно растет с 2010 года и недавно обогнало производство в США. Золотодобывающая промышленность в России по-прежнему раздроблена, но также консолидируется.

«Полюс» — лидер российского рынка, на долю которого регулярно приходится около четверти всей российской продукции.Он образовался, когда российский металлургический гигант «Норильский никель» выделил свои золотые запасы. Обе компании в то время принадлежали «Интерросу», контролируемому российскими олигархами Владимиром Потаниным и Михаилом Прохоровым. В 2009 году Потанин продал свои акции (37,9%) российскому миллиардеру Сулейману Керимову, который впоследствии купил контрольный пакет акций. Керимов с тех пор передал контроль над компанией своему сыну Саиду Керимову. Полюс является крупнейшим производителем золота в России и владеет 20% акций Gold Fields, одного из крупнейших производителей золота в Африке.Прибыль за 2018 год: 1,33 млрд грн. Компания торгуется на фондовых биржах России, Лондона и Нью-Йорка, ее стоимость составляет около 11 миллиардов долларов США.

Полиметалл является вторым по величине производителем золота в России, но также является ведущим производителем серебра в России и третьим по величине производителем серебра в мире. Имеет инвестиции в России и Казахстане. Прибыль за 2018 год: 355 млн долларов США.

Петропавловск регулярно входит в пятерку крупнейших производителей золота в России. Основанная английским горнодобывающим магнатом Питером Хамбро, эта компания котируется на Лондонской фондовой бирже, хотя почти исключительно занимается разработкой российских месторождений.Компания зафиксировала чистую прибыль в размере 29,5 млн долларов США за 2018 год.

Железо, уголь и сталь наверхВ России может храниться до 30% мирового железа. Он занимает шестое место в мире по добыче угля и уступает только США по запасам угля. Россия также производит 3,9% мировой стали. Из-за обилия железа и угля российские сталелитейные компании были одними из самых прибыльных в мире. Они внесли большой вклад в восстановление экономики России после краха 1990-х годов и рассматривались как яркие точки для развития корпоративного управления; их переняли способные менеджеры, которые обновили оборудование и менеджмент, чтобы сделать новый бизнес конкурентоспособным на мировом уровне.Кризис 2010 года привел к значительным сбоям в российской сталелитейной промышленности, но компании в значительной степени стабилизировались с 2016 года, и с тех пор спрос растет. Представленные ниже компании, как и большинство сталелитейных компаний по всему миру, создают вертикальную интеграцию, владея долями во всех трех ресурсах: железе, угле и стали.

Новолипецкий металлургический комбинат (НЛМК) произвел 24% всей российской стали в 2017 году. Валовая прибыль компании за 2018 год составила 4,4 млрд долларов США. Он занимает первое место на активно развивающемся рынке России.Первоначально открытый как государственное предприятие в 1931 году, завод недавно превратился в лидера в области модернизации оборудования, а с 2006 года — в приобретении активов за рубежом. Он контролируется российским миллиардером Владимиром Лисиным, специалистом в области металлургии, который начал свою карьеру механиком угольных шахт. Компании также принадлежат сталепрокатные предприятия в Индиане и Пенсильвании.

«Евраз» — металлургическая компания №2 в России, на долю которой приходится 20% российского производства стали. В 2018 году прибыль за 2018 год составила 2,5 миллиарда долларов США.На «Евраз» приходится почти 100% производства рельсов в России. Хотя почти весь персонал, включая руководство, — русские, компания зарегистрирована в Люксембурге. Он владеет производственными активами в США, Канаде, Чехии, Италии и Казахстане.

«Северсталь» занимает 3-е место с 19% добычи в 2017 году. В 2018 году прибыль компании составила чуть более 2 миллиардов долларов. К нынешнему статусу компании привел Алексей Мордашов, который развивал компанию с 1990-х годов до выхода на пенсию. в 2015 году, но который остается основным акционером.В 2006 году компания участвовала в получившей широкую огласку сделке по слиянию с Arcelor, сталелитейной компанией из Люксембурга, в результате которой был создан крупнейший в мире производитель стали. Сделка сорвалась, и затем произошло слияние Arcelor с индийской компанией Mittal (уже ставшая крупнейшей сталелитейной компанией в мире).

Магнитогорский металлургический комбинат (Магнитка; ММК) занимает четвертое место, на его долю приходится 17% производства в 2017 году, а прибыль в 2018 году составляет 1,3 миллиарда долларов. Первоначальный завод был объявлен «заводом-героем» Советского Союза по производимой на нем стали. для советских танков.Сегодня полностью принадлежит частным инвесторам. В 2007 году компания планировала построить в Огайо сталелитейный завод стоимостью 1 миллиард долларов, но экономический кризис заставил компанию отложить выполнение этих планов. Она приобрела завод в Турции на общую сумму около 2 миллиардов долларов.

«Мечел» когда-то был одним из крупнейших игроков России в добыче чугуна, угля, никеля, стали и энергетики на сумму более 24 миллиардов долларов. Однако глобальное падение цен на металлы, глобальный финансовый кризис и чрезмерная задолженность компании вызвали серьезные проблемы.Компания зафиксировала чистый убыток в размере 734 млн долларов в 2013 году и потеряла большую часть своей рыночной капитализации. В 2018 году компания вернулась к прибыли в размере 192 миллионов долларов и сосредоточила свои усилия на разработке угольных месторождений, включая Эльгинское месторождение, крупнейшее в мире неосвоенное месторождение угля с запасами примерно 2,2 миллиарда тонн.

В России есть десятки других металлургических компаний.

Нефть и газ наверхВ России 17 миллиардов тонн нефти и 48 миллиардов кубометров газа.Россия занимает первое место в мире по запасам газа и является вторым по величине производителем сухого природного газа в мире после США. По оценкам Геологической службы США, Россия может владеть до 25% мировой нефти, а Россия является третьим по величине производителем нефти в мире, сразу после США и Саудовской Аравии. На нефть и газ в 2018 году пришлось 52,9% российского экспорта.

«Газпром» — крупнейшая компания в России, добывающая 12% мирового природного газа. Благодаря покупке нефтяной компании «Сибнефть», теперь переименованной в «Газпромнефть», она также контролирует значительные объемы нефти.«Газпром» занимает сорок третье место в мире по рыночной капитализации после того, как выручка резко упала в результате экономического кризиса 2014 года. Прибыль за 2017 год была заявлена на уровне более 11 миллиардов долларов. «Газпром» имеет монополию на экспорт природного газа из России, но не на внутреннюю добычу; И Лукойл, и Роснефть также добывают значительные объемы природного газа.

Лукойл — крупнейшая нефтяная компания России (и девятая по величине в мире). Он владеет скважинами, нефтеперерабатывающими заводами и сетью автозаправочных станций, которые работают по франшизе в США.Заявленная чистая прибыль за 2017 год составила почти 2,7 миллиарда долларов. Он уникален среди российских углеводородных компаний тем, что большинство его акций принадлежит миноритарным акционерам.

«Роснефть» стала крупным игроком в российской нефтяной отрасли после скандального поглощения основного нефтедобывающего подразделения ЮКОСа. Общая прибыль за 2018 год составила 2,48 млрд долларов США. «Роснефть», контрольный пакет акций которой принадлежит правительству России, попала в заголовки газет в связи с запланированным IPO на 20 миллиардов долларов в 2006 году, чему противостояли такие цифры, как Джордж Сорос, который сказал, что, если инвесторы купят акции «Роснефти», это будет равносильно одобрению ограбления (имеется в виду к поглощению ЮКОСа).«Роснефть» пересмотрела IPO до 10 млрд (на самом деле она составила 10,4 млрд, что сделало его пятым по величине IPO в то время). Как предупредил московский финансовый аналитик Эрик Краус, инвесторы, зная о выгодном предложении, когда увидят его, будут «держать нос» и покупать.

Сургутнефтегаз — еще одна крупнейшая публичная нефтяная компания России. С годовым доходом более 15 миллиардов долларов она также входит в число крупнейших компаний мира. В последние годы он сделал довольно мало инвестиций, вместо этого накопив более 50 миллиардов долларов в ликвидных активах.Некоторые выдвинули гипотезу, что это используется государством как «частный фонд социального обеспечения». Однако новость о том, что компания планирует развивать новые проекты, имея в наличии денежную массу, вызвала резкий рост акций в конце 2019 года.

Статья: Запасы нефти по категориям (статья в Википедии)

Палладий и менее распространенные металлы наверхРоссия производит 9% мирового никеля (используется для производства нержавеющей стали и батарей, используемых во многих гибридных автомобилях). Россия также производит 40% мирового палладия (используется во всем, от каталитических нейтрализаторов до электроники и стоматологического оборудования), 4% мирового кобальта (необходимого для строительства космических кораблей и газотурбинных двигателей), 2% всего бора (используется в производство стекла и керамики), 4.6% всего кадмия (бытовые батареи) и 2,6% всего вольфрама (лампочки, электроника, отопительное оборудование). Что наиболее интересно, Россия владеет четвертыми по величине месторождениями редкоземельных металлов (электроника) в мире, но вносит лишь 2% в мировое производство. Казалось бы, они хранятся в резерве, поскольку их геополитическое значение возрастает.

«Норильский никель» — одна из крупнейших горно-металлургических компаний России. Он контролирует большую часть производства никеля, меди и палладия в России и сталкивается с раздельной конкуренцией внутри России.В 2018 году он произвел 158000 тонн никеля, хотя это резкое падение по сравнению с предыдущими годами. Возможно, сейчас еще больший интерес вызывает производство палладия, поскольку растущий спрос на электромобили и другие экологически чистые технологии означает, что спрос на палладий намного превышает мировое производство. Норильский никель объявил об амбициозной инвестиционной программе в 2019 году, которая позволит примерно удвоить добычу при сокращении загрязнения до 90%. Ее акции подскочили на новостях. «Норильский никель» принадлежит конгломерату «Интеррос Холдинг», который возглавляет российский миллиардер Владимир Потанин.Однако его судьба долгое время не решалась.

TriArk Mining Co. в настоящее время разрабатывает крупные месторождения редкоземельных металлов, которые, по ее словам, достаточно велики, чтобы обеспечивать 10% мирового производства. Однако проект столкнется с серьезными задержками на труднодоступном для освоения российском Дальнем Востоке, который расположен в гористой местности и удален.

Соликамск — еще одна развивающаяся компания, занимающаяся добычей редкоземельных элементов.

Две компании, которые часто называют «основными конкурентами» по производству меди: УГМК и Русская медная компания.

Титан и магний наверхОколо 22% мировой добычи губчатого титана приходится на Россию. Титановая губка является основным источником титана, одного из самых прочных металлов в мире, который используется в военной технике, производстве оружия, атомных электростанциях, самолетостроении и судостроении, а также в буровом оборудовании. Россия также производит около 5,2% мирового магния, который чаще всего используется для повышения температуры плавления сплавов (но широко используется в сельском хозяйстве, медицине, промышленности и химии).

ВСМПО-Ависма — крупнейшая в мире титановая компания, контролирующая весь российский экспорт титана. В 2016 году на ее долю приходилось 20% мирового рынка. ВСМПО-Ависма также добывает значительные объемы магния. Она контролируется ее менеджментом (которому принадлежит 50% + 1 акция в ВСМПО-Ависма), а Корпорация «Ростехнологии» владеет блокирующим пакетом в размере 25% плюс одна акция. Ранее 51% акций принадлежал Рособоронэкспорту.

Соликамск — второй по величине производитель магния в России, производящий 17 600 тонн магния в год, что немного меньше, чем у ВСМПО-Ависма.

Уран наверхРоссия производит 5% мирового урана и может контролировать около 9% мировых запасов.

ТВЭЛ — частная компания, но полностью принадлежит и управляется Федеральным агентством по атомной энергии (FAAE). ТВЭЛ контролирует 100% добычи урана в России и 17% мировой добычи. В России это происходит в основном в Читинской области дочерним предприятием ТВЭЛ, Приаргунским горно-химическим комбинатом (ПГХК). Компания также имеет долю в добыче и экспорте урана в Украине, Казахстане, Монголии, Узбекистане и Кыргызстане.

Texsnabexport (Tenex) зарегистрирована как частная компания, но принадлежит и управляется FAAE. Он контролирует 100% экспорта урана из России, а также поставляет различные материалы на заводы, принадлежащие FAAE, и коммерчески импортирует специальные товары, такие как медицинское, биотехнологическое и научное оборудование и защитную одежду.

II. Сельское хозяйство в Россиик началу

Сельское хозяйство в России развалилось после распада СССР и долгое время страдало от недостатка инвестиций и проблемного законодательства о земельной собственности, которое первоначально было просто перенесено на территорию СССР с поправками, позволяющими брать 5-летнюю аренду у государства.Это препятствовало частным инвестициям, и в результате Россия импортировала большую часть своих сельскохозяйственных нужд из Америки и Аргентины. Однако в последние годы в России наблюдается значительный рост сельскохозяйственного производства, поскольку давние проблемы были решены. Это особенно актуально с 2013 года, когда правительство ввело субсидии на покупку земли и сельскохозяйственной техники. Стоимость сельскохозяйственной техники в России выросла более чем на 200% в период с 2014 по 2019 год.В 2014 году правительство ввело контрсанкции, заблокировав импорт сельскохозяйственной продукции в Россию из стран, наложивших на Россию санкции в отношении Крыма. Это снизило конкуренцию и повысило спрос на продукты питания отечественного производства, и с тех пор в России наблюдается устойчивый рост экспорта продуктов питания и сокращение импорта по мере роста внутреннего производства.

Растениеводство и животноводство наверхВ 2018 году Россия произвела 72,0 млн тонн пшеницы, и в среднем Россия является третьим по величине производителем пшеницы.Россия также занимает первое место по производству сахарной свеклы и восьмое место в мире по производству сахара по состоянию на 2016 год. Россия также занимает третье место по производству картофеля в 2016 году после Китая и Индии. Однако и в этой категории потенциал России намного больше — большая часть этого картофеля все еще выращивается на небольших фермах — часто без техники, удобрений или даже обширного орошения.

Сельскохозяйственное производство в России сильно раздроблено, распределено между сотнями корпораций и фермерских хозяйств.