сроки сдачи и уплаты 2019

Обновление: 28 июня 2019 г.

Организации и предприниматели вправе добровольно перейти на упрощенную систему налогообложения со следующего календарного года при условии соответствия требованиям, установленным для применения УСН (п. 1 ст. 346.11, ст. 346.12, п. 1 ст. 346.13 НК РФ).

Желающие перейти на упрощенку должны уведомить об этом налоговую инспекцию по месту своего учета (п. 1 ст. 346.13 НК РФ).

Подробнее о том, по какой форме и в какие сроки подается уведомление о переходе на УСН, читайте здесь.

УСН: сроки сдачи и уплаты 2019

Компании и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, должны соблюдать сроки представления декларации по УСН, а также сроки оплаты УСН в 2019 году.

Срок сдачи налоговой декларации по налогу при УСН за календарный год установлен для организаций не позднее 31 марта следующего года, для ИП – не позднее 30 апреля следующего года (п. 1 ст. 346.23 НК РФ). Если последний день сдачи декларации по УСН выпадет на выходной или праздничный день, то срок сдачи отчетности переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Так, за 2019 год отчитаться по налогу перед инспекцией по месту своего учета компаниям предстоит не позднее 31 марта 2020 года, а предпринимателям – не позднее 30 апреля 2020 года.

Уплата налога по УСН в 2019 году производится в порядке и в сроки, установленные ст. 346.21 Налогового кодекса РФ.

УСН: оплата налога – сроки 2019

Налог за год и авансовые платежи по нему уплачиваются в бюджет по месту учета компании (ИП) (п. 6 ст. 346.21 НК РФ). Авансовые платежи по налогу уплачиваются не позднее 25-го числа месяца, следующего за кварталом, полугодием, девятью месяцами (п. 2 ст. 346.19, п. 7 ст. 346.21 НК РФ). Налог (минимальный налог) по итогам года уплачивается организацией не позднее 31 марта следующего года, предпринимателем – не позднее 30 апреля следующего года (п. 1 ст. 346.19, п. 7 ст. 346.21, п. 1 ст. 346.23 НК РФ).

При этом если последний день уплаты налога по УСН совпадет с выходным (праздничным) днем, то срок уплаты переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Уплата УСН в 2019 году: сроки уплаты

| Период | Организации | ИП |

|---|---|---|

| Срок уплаты авансовых платежей по налогу | ||

| 1 квартал 2019 года | 25 апреля 2019 года | 25 апреля 2019 года |

| Полугодие 2019 года | 25 июля 2019 года | |

| 9 месяц 2019 года | 25 октября 2019 года | 25 октября 2019 года |

| Срок уплаты налога (минимального налога) за год | ||

| 2019 года | 31 марта 2020 года | 30 апреля 2020 года |

Также читайте:

glavkniga.ru

сроки сдачи и уплаты 2019

Актуально на: 11 июня 2019 г.

В течение отчетного года организации и ИП, применяющие упрощенную систему налогообложения, уплачивают авансовые платежи по налогу при УСН (п. 3,4 ст. 346.21 НК РФ). Уплатить авансы нужно не позднее 25 числа месяца, следующего за истекшим отчетным периодом (I квартал, полугодие, 9 месяцев (п. 2 ст. 346.19, п. 7 ст. 346.21 НК РФ)).

Доплату по итогам года производится в сроки, установленные для подачи декларации по УСН (п. 7 ст. 346.21, п. 1 ст. 346.23 НК РФ):

- не позднее 31 марта года, следующего за отчетным, — для организаций;

- не позднее 30 апреля года, следующего за отчетным, — для ИП.

Если организации/ИП на «доходной-расходной» УСН нужно уплатить минимальный налог, то его необходимо перечислить в сроки для уплаты налога, рассчитанного в обычном порядке.

Срок уплаты УСН-2019: авансовые платежи

Авансы за 2019 год организации и ИП на УСН должны уплатить в следующие сроки:

| Период, за который перечисляется аванс по УСН | Срок уплаты аванса по УСН |

|---|---|

| За I квартал 2019 года | Не позднее 25.04.2019 |

| За полугодие 2019 года | Не позднее 25.07.2019 |

| За 9 месяцев 2019 года | Не позднее 25.10.2019 |

Срок уплаты УСН за 2019 год организациями

Уплатить налог по итогам 2019 года организации на ИП на УСН должны не позднее 31.03.2020.

Срок уплаты УСН за 2019 год: ИП

Предпринимателям, применяющим УСН, необходимо перечислить налог за 2019 год не позднее 30.04.2020.

Срок уплаты налога при утрате права на УСН

Если плательщик утратил право на применение упрощенной системы налогообложения, то уплатить налог он должен не позднее 25 числа месяца, следующего за кварталом, в котором произошел «слет» с УСН (п. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ).

Срок уплаты налога при прекращении УСН-деятельность

В случае, когда организация/ИП прекращает вести деятельность, в отношении которой применялась УСН, налог уплачивается не позднее 25 числа месяца, следующего за месяцем, когда плательщиком подано уведомлении о «сворачивании» УСН-деятельности (п. 7 ст. 346.21, п. 2 ст. 346.23 НК РФ).

Срок сдачи декларации по УСН за 2019 год

Крайним сроком представления декларации по налогу при УСН по итогам 2019 года является:

— 31.03.2020 — для организаций;

— 30.04.2020 — для ИП.

Также читайте:

glavkniga.ru

Сроки уплаты налога по УСН за 2017 года

В какой срок нужно перечислить налог по УСН за 2017 год? Какая крайняя дата уплаты единого налога в 2018 году? Какой КБК применять при перечислении налога на 2017 год? Ответы на эти и другие вопросы, связанные со сроками уплаты «упрощенного» налога за 2017 год, а также образец платежного поручения вы найдете в данной статье.

Авансовые платежи и итоговая сумма за 2017 год: срок уплаты

Организации и индивидуальные предприниматели в течение 2017 года по итогам отчетных периодов должны были перечислять в бюджет авансовые платежи. Авансовые платежи по единому налогу в 2016 году требовалось переводить в бюджет не позднее 25-го числа первого месяца, следующего за отчетным периодом (квартал, полугодие и девять месяцев). То есть не позднее 25 апреля, 25 июля и 25 октября 2016 года (статья 346.19 и пункт 7 статьи 346.21 НК РФ).

По итогам прошедшего 2017 года необходимо заплатить в бюджет единый «упрощенный» налог за весь год. Однако для перечисления «упрощенного» налога за 2017 год налоговое законодательство предусматривает различные сроки уплаты. В общем случае, юридические лица обязаны уплатить годовой налог по УСН не позднее 31 марта, а ИП – не позднее 30 апреля следующего года. Однако 31 марта 2018 года – это суббота, а 30 апреля – нерабочий понедельник. Поэтому сроки уплаты УСН за 2017 года следующие:

| Период уплаты | Срок |

| УСН за 2017 год (уплачивают только организации) | Не позднее 02.04.2018 |

| УСН за 2017 год (уплачивают только ИП) | Не позднее 03.05.2018 |

Если срок уплаты авансового платежа или налога приходится на выходной или нерабочий праздничный день. Тогда единый налог или аванс можно перечислить в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Этот принцип в полной мере распространяется и на «упрощенный» налог и авансы по нему.

С 30 ноября 2016 года единый налог за налогоплательщика может заплатить любое другое лицо: организация, предприниматель или человек, который не занимается бизнесом (абз. 4 п. 1 ст. 45 НК РФ). В этом случае условия, при которых налог посчитают уплаченным, – такие же. Тот, кто перечисляет налог за налогоплательщика, должен подать в банк правильно оформленную платежку, а на счете у него должно быть достаточно средств.

Днем уплаты признается день, когда налогоплательщик предъявит в банк платежное поручение на перечисление единого налога со своего расчетного (лицевого) счета на счет Казначейства России. При этом важно, чтобы денег на счете хватило для платежа (письма Минфина России от 20 мая 2013 г. № 03-02-08/17543, от 21 июня 2010 г. № 03-02-07/1-287).

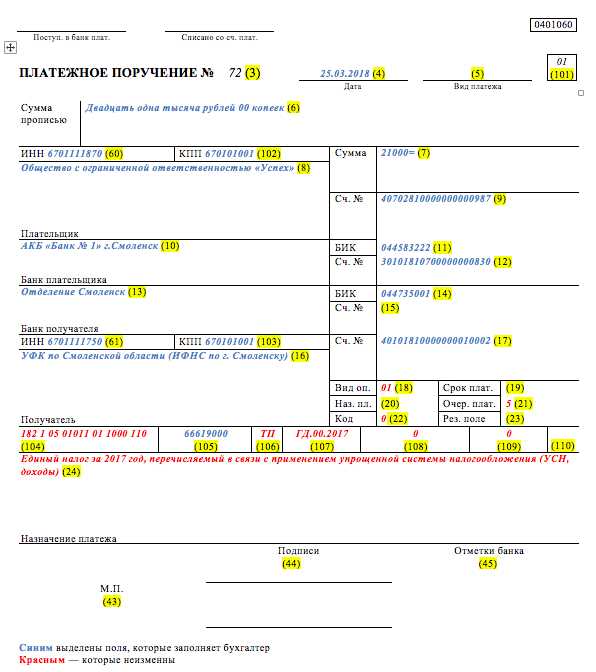

Платежка на уплату и КБК

Платежное поручение на уплату единого налога по УСН за 2017 год оформляйте по общим правилам. Однако полагаем целесообразным обратить внимание, что 2017 года единый и минимальный налоги по УСН нужно перечислять в бюджет на один и тот же КБК – 18210501021011000110.

Единый налог по УСН за 2017 год платить на счет в территориальном управлении Казначейства России по реквизитам ИФНС, к которой прикреплена фирма по месту ее нахождения. То есть по адресу, по которому организацию зарегистрировали. Он указан в ЕГРЮЛ (п. 2 ст. 54 ГК РФ).

Для индивидуального предпринимателя это ИФНС, где его поставили на учет по месту жительства. Если же постоянного места жительства у ИП в России нет, платить УСН за 2017 год нужно в ИФНС, где предпринимателя поставили на учет по месту временной регистрации.

Сведения об ИНН, КПП налоговой инспекции можно узнать на сайтах налоговой службы или непосредственно в ней. Обычно на информационных стендах инспекции приведены все необходимые реквизиты. Кроме того, на сайте ФНС есть сервис, который позволяет определить все реквизиты инспекции по адресу или коду.Приведем образец платежного поручения на уплату единого налога по УСН за 2017 год при объекте обложения «доходы минус расходы».

Образец платежного поручения на уплату УСН за 2017 год при объекте налогообложения “доходы”.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Срок уплаты УСН-налога за 1 квартал 2019 года

За 1 квартал 2019 уплата УСН-налога (его части) должна состояться не позже 25 апреля. Что следует сделать для своевременного попадания платежа в бюджет и какой для него выбрать КБК, расскажем в нашей статье.

Что нужно успеть упрощенцу до 25 апреля 2019 года?

Наглядная схема по КБК

Итоги

Что нужно успеть упрощенцу до 25 апреля 2019 года?

Фраза «уплата УСН за 1 квартал 2019 года» означает следующее:

- применяющим УСН фирмам и ИП предписано рассчитаться с бюджетом по УСН-обязательству;

- данное УСН-обязательство представляет собой налоговый авансовый платеж;

- аванс исчисляется по результатам работы за квартал;

- погранично-допустимая дата для уплаты УСН-аванса за 1 квартал 2019 года — 25.04.2019.

Чтобы в срок перечислить УСН-аванс за 1 квартал 2019 года, упрощенцу до указанной даты потребуется:

- Сформировать достоверную информацию о полученных доходах и расходах (или только доходах).

Откуда взять эту информацию, расскажем по ссылке.

- Определить сумму УСН-аванса.

Справиться с этим поможет пример расчета из статьи «Авансовый платеж по УСН за 1 квартал 2019 года».

- Оформить платежное поручение и отправить его в банк.

Возьмите в помощь образец платежки из этого материала.

Чтобы отправленный платеж вовремя попал по назначению, важно указать в платежном поручении верный КБК. Для безошибочного выбора КБК воспользуйтесь схемой из следующего раздела.

Об ответственности за неуплату УСН-авансов расскажем тут.

Наглядная схема по КБК

Оформляя платеж по УСН-авансу, четко определитесь с КБК. Ошибка в КБК не позволит платежу вовремя попасть в бюджет.

В этом случае вам может пригодиться наш образец заявления об уточнении налогового платежа.

Чтобы быстро найти необходимый КБК по УСН за 1 квартал 2019 года, воспользуйтесь схемой:

Из приведенной схемы видно, что выбор нужного кода зависит от базы исчисления аванса («доходы» или «доходы минус расходы»). Уплачивает УСН-аванс фирма или ИП, значения не имеет.

Из приведенной схемы видно, что выбор нужного кода зависит от базы исчисления аванса («доходы» или «доходы минус расходы»). Уплачивает УСН-аванс фирма или ИП, значения не имеет.

Итоги

Срок уплаты УСН-аванса за 1 квартал 2019 года выпадает на 25 апреля. Чтобы платеж вовремя попал в бюджет, упрощенцу необходимо до указанной даты рассчитать сумму аванса, оформить платежное поручение и отправить его в банк.

КБК в платежке указывается в зависимости от того, с какой базы упрощенец исчисляет УСН-обязательства («доходы» или «доходы минус расходы»).

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Сроки уплаты УСН для ООО в 2019

Своевременная оплата налогов – это гарантия того, что у вашей организации не будет проблем со штрафами. Поэтому нужно внимательно следить за сроками уплаты УСН для общества с ограниченной ответственностью. Их пропуск чреват разными неприятностями. Итак, о каких датах идёт речь? Я предлагаю во всём внимательно разобраться.

Сроки уплаты УСН для ООО

Сроки непосредственно привязаны к отчётным периодам. Применительно к «упрощёнке» или УСН речь идёт о 3, 6 и 9 месяцах. По общему правилу, установленному в НК РФ, авансовые платежи нужно перечислить не позже 25 числа того месяца, который наступает сразу после соответствующего отчётного периода.

Как определяется срок уплаты УСН ООО за год? По результатам этого периода организация подводит итог. После чего компания окончательно устанавливает сумму единого налога. Если используется система «доход минус расход», то речь может идти о минимальном налоге. Дальше организация должна сделать соответствующие платежи не позже 31 марта следующего года.

Иногда последний день выплаты оказывается праздничным или же выходным. В этом случае крайний срок переносится на ближайший рабочий день.

Сроки оплаты налога в таблице

Разобраться с тем, когда наступает последний срок выплат, легче по таблице.

| Период уплаты | Срок |

| За 2018 год | До 31 марта 2019 года |

| За I квартал 2019 года | До 25 апреля 2019 года |

| За I полугодие 2019 года | До 25 июля 2019 года |

| За 9 месяцев 2019 года | До 25 ноября 2019 года |

Периодически уплата налога по УСН у общества с ограниченной ответственностью происходит в особые сроки. Эти случаи отдельно обозначены в законодательстве. Во-первых, иногда компании теряют право применять данный налоговый режим. Например, они нанимают большее количество человек, чем установлено по лимиту. В подобной ситуации надо разобраться, в каком именно квартале организация потеряла право на УСН. Оплатить налог нужно будет не позднее 25 числа следующего же месяца.

Во-вторых, периодически организации находятся на УСН не полностью, а только в отношении конкретного вида деятельности. И если компания решила перестать ею заниматься, то она должна уведомить об этом налоговую инспекцию. Уплатить надо не позднее 25 числа месяца, следующего за тем, в котором такая деятельность прекратилась.

Что считается днём уплаты

При соблюдении сроков нужно также понимать, какой день будет считаться днём выплаты налога. Это важный момент, поскольку некоторые банки могут довольно долго делать переводы.

В законодательстве установлено, что таким днём будут считать тот день, когда организация предъявит банку платёжное поручение и погасит его за счёт денег, находящихся на её расчётном счету. При этом она должна использовать официальные реквизиты Казначейства России.

Обратите внимание на то, чтобы денег на счету хватило. Если у вашей компании останется задолженность перед ПФР РФ хотя бы в копейках, вас всё равно потом могут оштрафовать.

Чем грозит нарушение срока

Если организация перечислила налоги позднее указанных дат хотя бы на день, то ей грозит пеня согласно статье 75 НК РФ. Если же компания не будет предпринимать никаких действий, то на протяжении 3 месяцев после окончания крайнего срока инспекторы отправят ей уведомление об уплате. В нём будет указано, сколько организация должна, включая уже и пеню. В документе также прописывается срок погашения задолженности.

Если ООО и дальше не будет реагировать на законные требования, у инспекторов по закону будет ещё 2 месяца, чтобы принять решение. В настоящем ФНС РФ может арестовать счета компании и принудительно погасить задолженность перед государственным бюджетом. Есть и другой сценарий: налоговая вправе взыскать долг за счёт имущества, которое принадлежит организации с ограниченной ответственностью.

Как избежать пропуска сроков

Выплата налога с опозданием чревата не только пеней, но ещё и тем, что организация привлекает к себе негативное внимание налоговой инспекции. Особенно, если задержка достаточно большая или если речь идёт о крупной сумме налога. Поэтому если в организации по разным причинам наблюдаются проблемы с соблюдением дат, лучше всего воспользоваться специальными бухгалтерскими программами. В них уже есть готовые шаблоны основных документов, которые нужно подавать налоговой. А ещё такой софт позволяет настроить напоминания.

Подведём итоги: соблюдение сроков уплаты налогов по УСН для общества с ограниченной ответственностью довольно важно. Это позволяет не привлекать к себе лишний раз внимание налоговой. Плюс вам не придётся платить пеню и штрафы. Так что лучше не затягивать.

После прочтения остались вопросы?

Напишите мне на почту, заполнив форму ниже, и я помогу разобраться в проблеме! Либо воспользуйтесь одним из следующих контактов:

Телефон: +7 (920) 740-24-75 E-mail: [email protected]

Комментарииblog.burocrat.ru

Каков срок уплаты налога при УСН за 4 квартал?

Срок уплаты УСН за 4 квартал — существует он или нет? В этой статье вы найдете исчерпывающую информацию о том, по каким правилам сегодня платят УСН-налог, от чего зависят сроки внесения платежей в бюджет и на какие даты платежного календаря нужно обратить внимание. А главное, после прочтения статьи вы поймете, почему аванс по упрощенке за 4 квартал платить не надо.

Почему УСН-налог за 4 квартал 2018 года не надо платить?

Сроки уплаты авансовых платежей и итоговой суммы единого налога

Итоги

Почему УСН-налог за 4 квартал 2018 года не надо платить?

Правила оплаты единого налога для упрощенцев регулирует ст. 346.21 НК РФ:

- Те, кто работает на «доходной» УСН, подсчитывают авансовые платежи, исходя из полученного дохода. Авансов в году всего 3: за 1 квартал, полугодие и 9 месяцев. Однако понятия «уплата УСН за 4 квартал» не предусмотрено.

- Упрощенцы, отдавшие предпочтение базе «доходы — расходы», рассчитывают налог, соответственно, с доходов, скорректированных на расходы. Они, как и «доходники», делают 3 авансовые платежки. Как видим, об уплате УСН за 4 квартал опять-таки ничего не говорится.

- По завершении налогового периода, которым является год, упрощенцы рассчитывают итоговую сумму единого налога.

Таким образом, об авансовом УСН-платеже за 4 квартал в НК РФ речи не идет, а вот налог за год обязательно нужно заплатить.

Какой объект предпочтительнее для упрощенца, узнайте из этой публикации.

Сроки уплаты авансовых платежей и итоговой суммы единого налога

Предельная дата внесения авансов в бюджет — 25 число месяца, который идет за окончившимся отчетным периодом (абз. 2 п. 7 ст. 346.21 НК РФ). Учитывая, что такие периоды завершаются в марте, июне и сентябре, предельными датами авансовых платежей в общем случае будут 25 апреля, 25 июля и 25 октября. Срока уплаты УСН за 4 квартал, как мы уже выяснили, не предусмотрено.

Если крайняя дата попадает на выходной или праздник, срок переносят на ближайший рабочий день. Однако ни в 2018, ни в 2019 году для авансов таких переносов нет.

Подробнее о расчете и уплате авансов по УСН читайте в статье «Авансовые платежи по УСН: расчет, сроки уплаты, КБК».

Итоговую сумму единого налога нужно внести в бюджет до тех же дат, которые предусмотрены для УСН-декларации (абз. 1 п. 7 ст. 346.21 НК РФ). При этом дата сдачи декларации зависит от нескольких обстоятельств (ст. 346.23):

- Для юрлиц крайний день сдачи УСН-отчета — 31 марта того года, который идет за завершившимся.

- Для ИП — 30 апреля последующего года.

- Тем, кто потерял право на УСН, придется отчитаться не позже 25 числа месяца, идущего за кварталом, в котором утрачена возможность работать на упрощенке.

- Для тех, кто прекратил УСН-деятельность, установлена особая дата для итогового отчета — 25 число месяца, идущего за тем, в котором получено официальное уведомление о прекращении хоздеятельности.

Учитывая вышесказанное, а также правила переноса сроков, крайней датой годового УСН-платежа для юрлиц будет 1 апреля 2019 года, а для упрощенца-ИП — 30 апреля 2019 года (здесь без переносов).

ВАЖНО! В случае реорганизации сроки внесения налоговых платежей и отправки отчетности не меняются: правопреемники обязаны погасить все налоговые долги перед бюджетом за реорганизованное лицо (пп. 1, 2 ст. 50 НК РФ).

КБК для уплаты налога по УСН ищите здесь.

Итоги

Понятия «уплата налога по УСН за 4 квартал» в НК РФ не существует. Закон выделяет 3 отчетных периода (1 квартал, полугодие и 9 месяцев) и 1 налоговый (год). Следовательно, корректнее говорить не о сроках уплаты УСН за 4 квартал, а о годовом платеже. В 2019 году ему будут соответствовать следующие даты: 1 апреля (для юрлиц) и 30 апреля (для ИП). Кроме того, есть особые сроки — для упрощенцев, потерявших право на УСН, и тех, кто завершил в течение года УСН-деятельность.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Срок уплаты УСН в 2017 году

В какие срок уплачивать единый налог при УСН в 2017 году? Предусмотрены ли новые сроки? На какие КБК перечислять «упрощенный» налог и авансовые платежи по нему в 2017 году? Ответы и таблицы – в данной статье.

Когда производить платежи

Отчетные периоды по единому налогу на УСН — квартал, полугодие и девять месяцев. Авансовые платежи по «упрощенному» налогу нужно перечислить не позднее 25-го числа первого месяца, следующего за отчетным периодом (то есть, квартала, полугодия и девяти месяцев). Соответственно, по общему правилу, налог нужно переводить в бюджет не позднее 25 апреля, 25 июля и 25 октября. Такие сроки следуют из статьи 346.19 и пункта 7 статьи 346.21 НК РФ. Также см. «Изменения по УСН с 2017 года: что нужно знать бухгалтеру».

По итогам года – налогового периода по единому «упрощенному» налогу — организации и ИП на УСН подводят итог и определяют итоговую сумму единого налога, при объекте «доходы минус расходы» — единый или минимальный налог. Организации перечисляют эти платежи в бюджет не позже 31 марта следующего года, ИП – не позже 30 апреля следующего года.

Возможно, что срок уплаты «упрощенного» придется на выходной или нерабочий праздничный день. В таком случае единый налог или аванс по УСН можно направить в бюджет не позднее чем в ближайший за крайним рабочий день (п. 7 ст. 6.1 НК РФ).

Срок уплаты УСН в 2017 году: таблица

Далее приведем таблицу, в которой обобщены сроки уплаты авансовых платежей по УСН в 2017 году, а также указан срок уплату единого налога за 2016 год.

| Период уплаты | Дата |

| 2016 год | 31 марта 2017 года |

| 1 квартал 2017 года | 25 апреля 2017 года |

| Полугодие 2017 года (второй квартал) | 25 июля 2017 года |

| 9 месяцев 2017 года (третий квартал) | 25 октября 2017 года |

За 2017 года перечислить итоговый платеж по УСН нужно будет не позднее 2 апреля 2018 года (поскольку 31 марта 2018 года — это суббота).

КБК для уплаты УСН в 2017 году

С 2017 года авансы по УСН, единый и минимальный «упрощенный» налог требуется перечислит на два КБК. Один КБК – для объекта «доходы», другой— для объекта «доходы минус расходы». Прежне, напомним, было предусмотрено три КБК по УСН. Однако с 2017 года отдельный КБК для минимального налога по УСН упразднили (приказ Минфина России от 20 июня 2016 г. № 90н). Также см. «КБК по УСН в 2017 году».

Объект «доходы»: КБК

Перед вами таблица, а которой указаны КБК для уплаты УСН в 2017 году:

| Объект налогообложения «доходы» |

| Авансовые платежи и единый налог — 18210501011011000110 |

| Пени — 18210501011012100110 |

| Штраф — 18210501011013000110 |

Объект «доходы минус расходы»: КБК

Далее таблица с КБК по УСН на 2017 года для тех, кто применяет упрощенную систему с объектом «доходы минус расходы».

| Объект «доходы минус расходы» |

| Авансовые платежи, единый налог, минимальный налог — 18210501021011000110 |

| Пени — 18210501021012100110 |

| Штраф — 18210501021013000110 |

Также см. «КБК на 2017 год: таблица кодов с расшифровкой».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com