Трудный год Банк Merrill Lynch допустил возможность экономического спада в России: Экономика: Lenta.ru

Мировая и российская экономика столкнутся с одной из тяжелейших рецессий в новейшей истории. С таким предупреждением выступил инвестиционный банк Merrill Lynch, чей анализ экономической ситуации презентовал в Москве директор департамента инвестиционной стратегии Гэри Дуган. Нейтрализация экономического кризиса, вызванного непомерным ростом долгов, займет как минимум год, причем быстрее всего решат свои проблемы в тех странах, где государство будет наиболее активно оказывать помощь экономике. При этом Россия сумеет пройти следующий год без экономического спада лишь при условии, что цены на нефть не упадут еще сильнее.

Merrill Lynch, который и сам стал одной из жертв текущего финансового кризиса — в следующем году он станет частью Bank Of America, предсказал весьма нерадостное будущее. В 2009 году подавляющее большинство развитых стран закончат с отрицательным ростом ВВП, причем величина падения окажется значительно больше, чем во время предыдущих рецессий.

Merrill Lynch до 2008 года входил в «большую пятерку» крупнейших американских инвестиционных банков. В результате финансового кризиса осенью 2008 года инвестбанки как самостоятельные учреждения фактически прекратили свое существование. Bear Stearns оказался на грани банкротства и был поглощен банком JP Morgan, Lehman Brothers разорился, а Morgan Stanley и Goldman Sachs начали процесс трансформации в обычные банковские холдинги. В этих условиях Merrill принял предложение Bank Of America о поглощении. Сумма сделки составила около 50 миллиардов долларов.

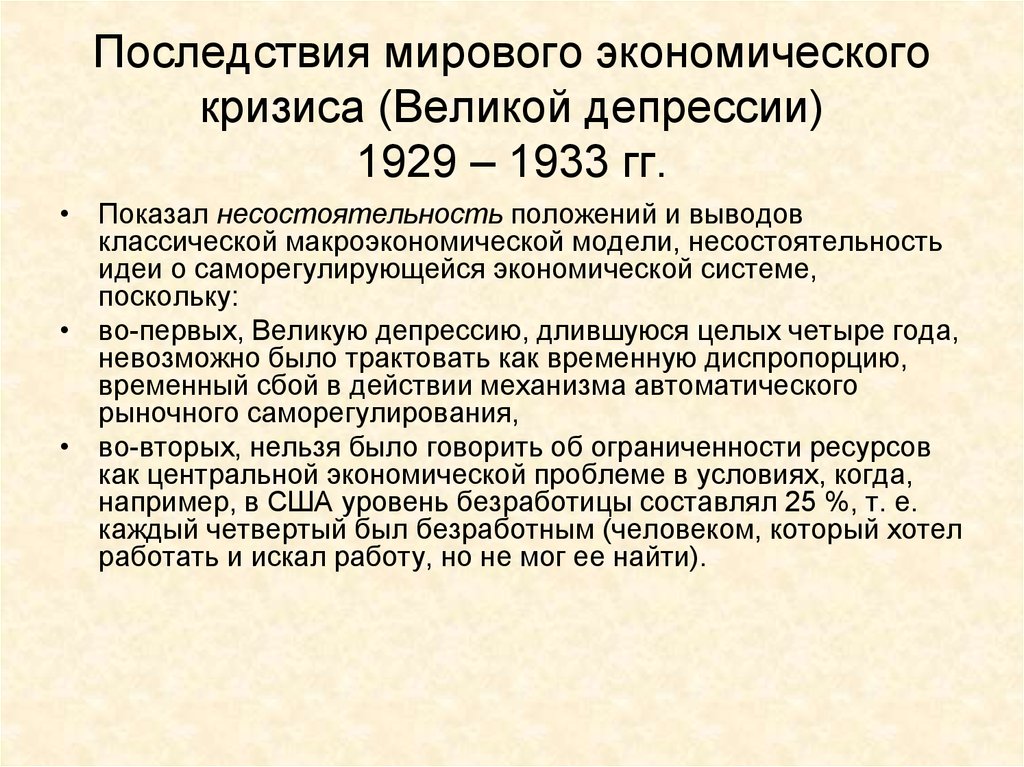

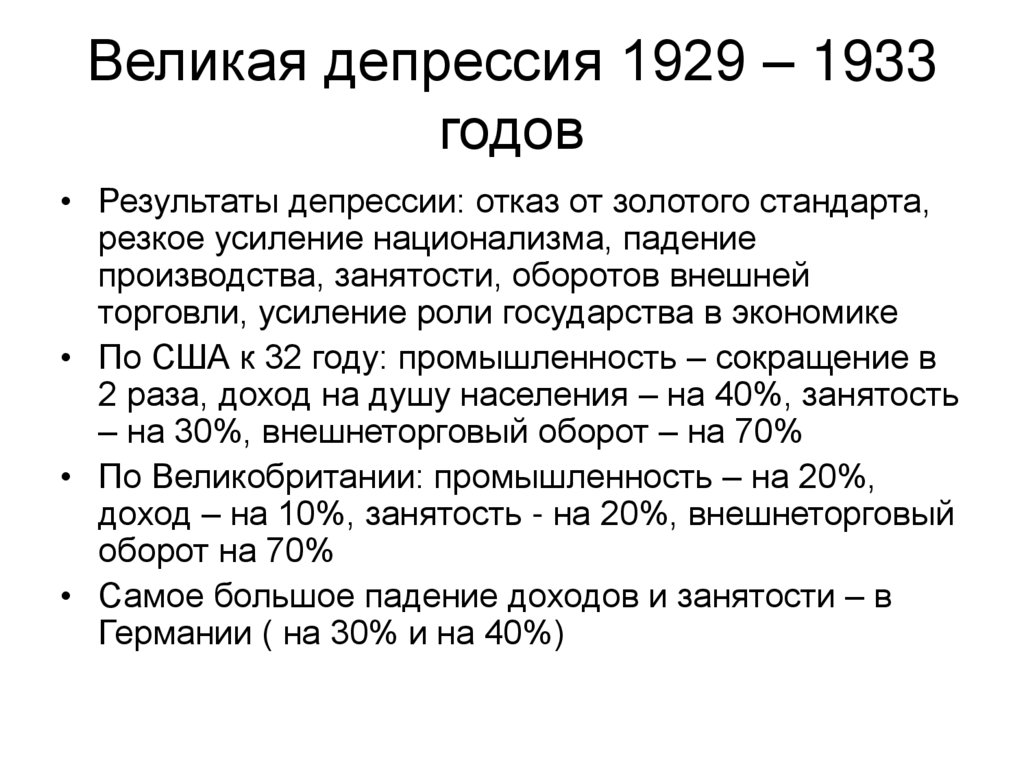

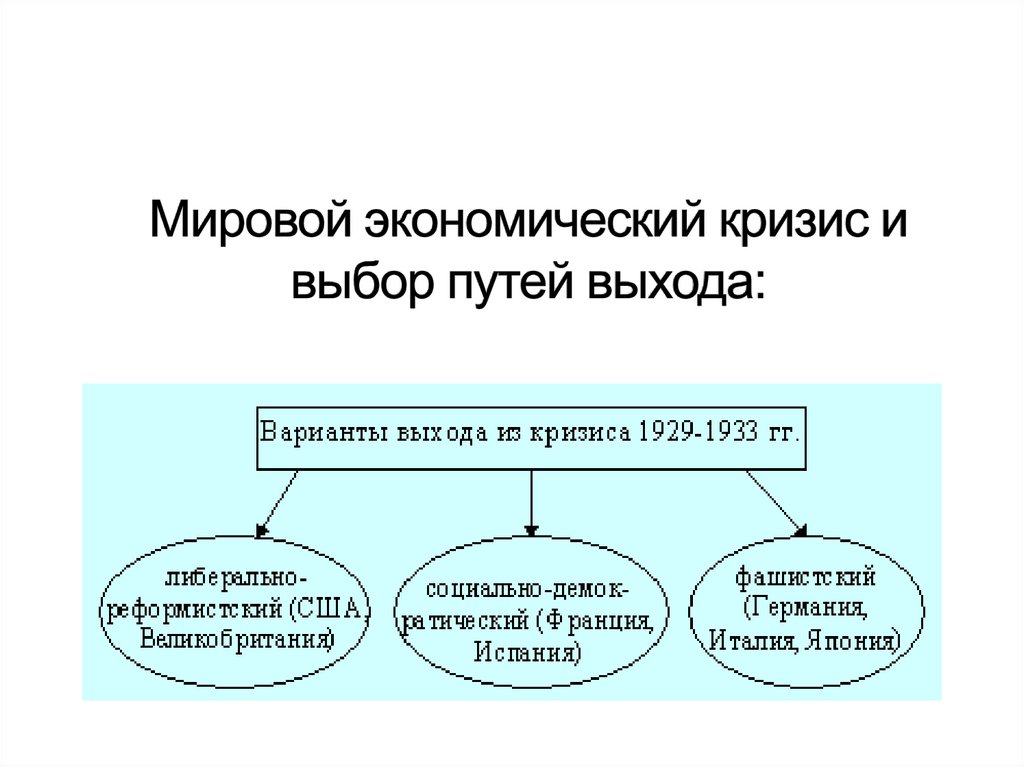

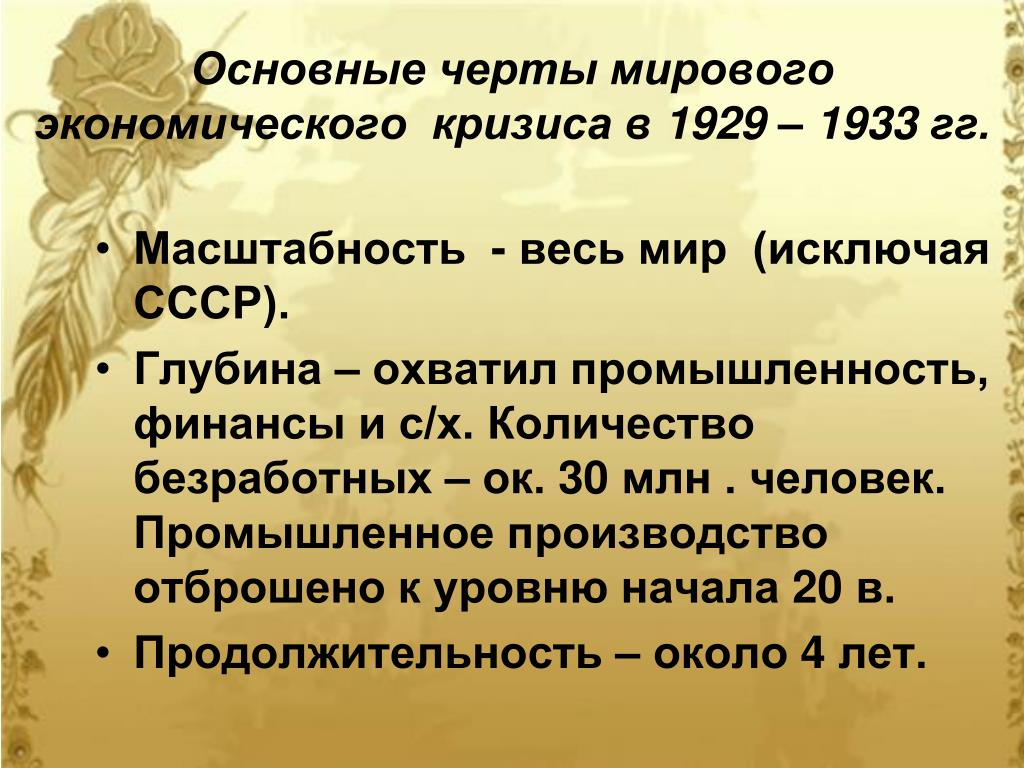

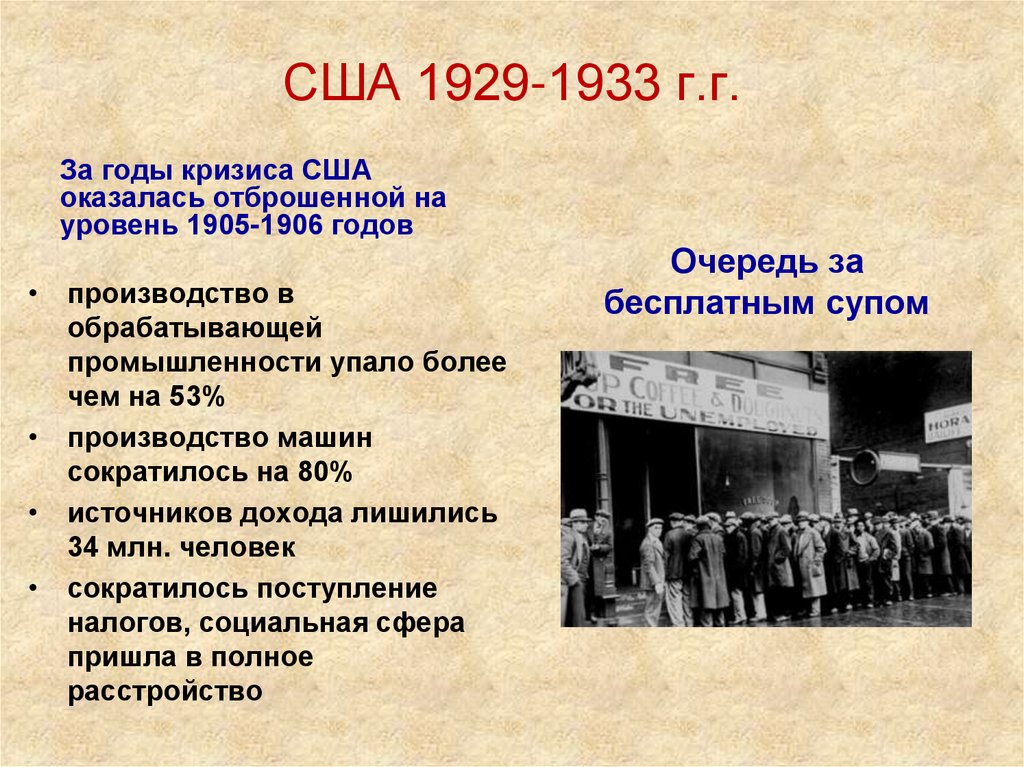

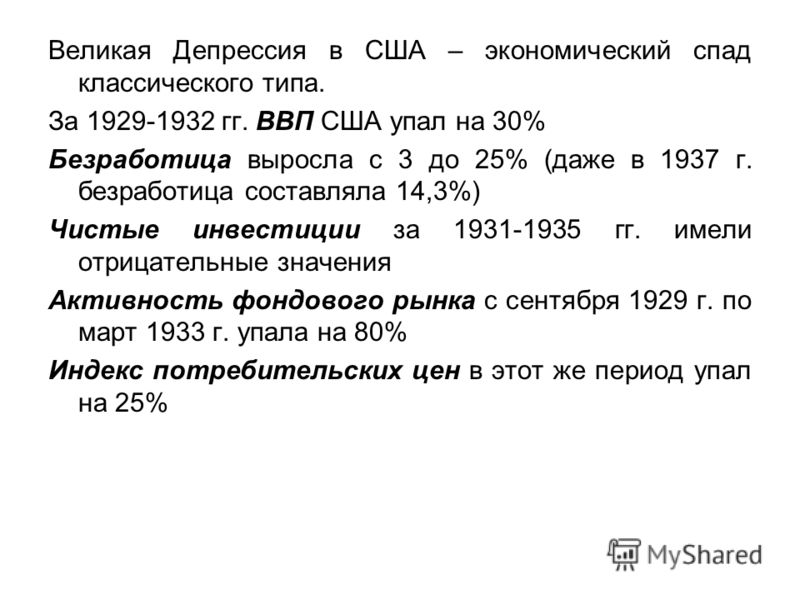

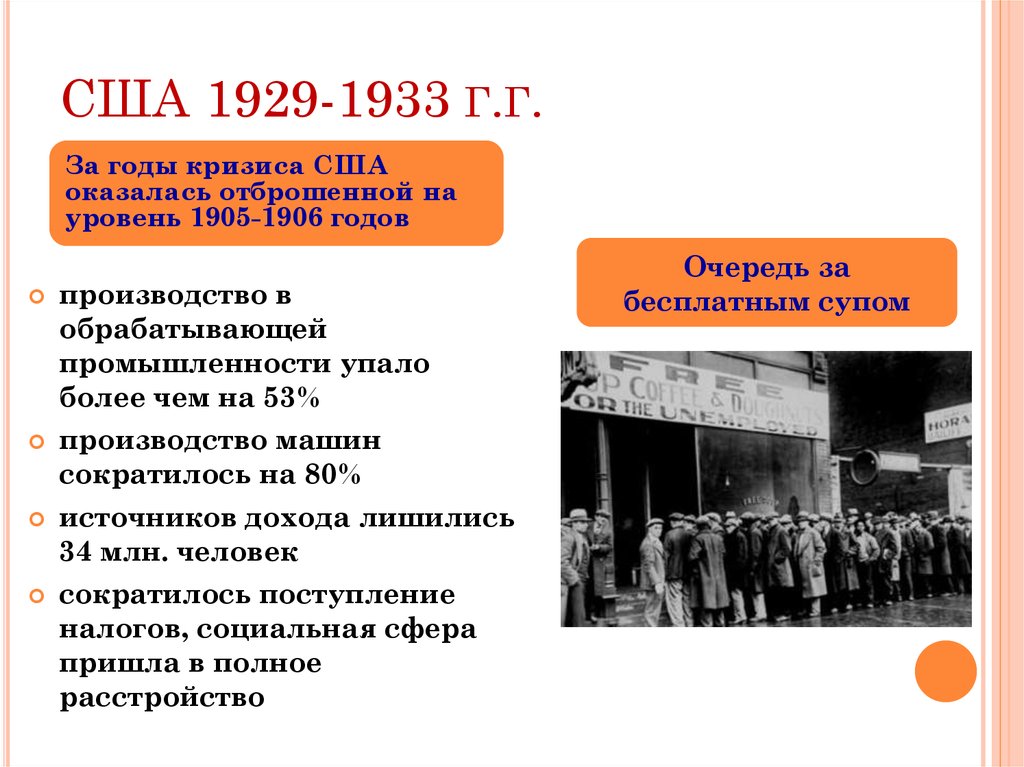

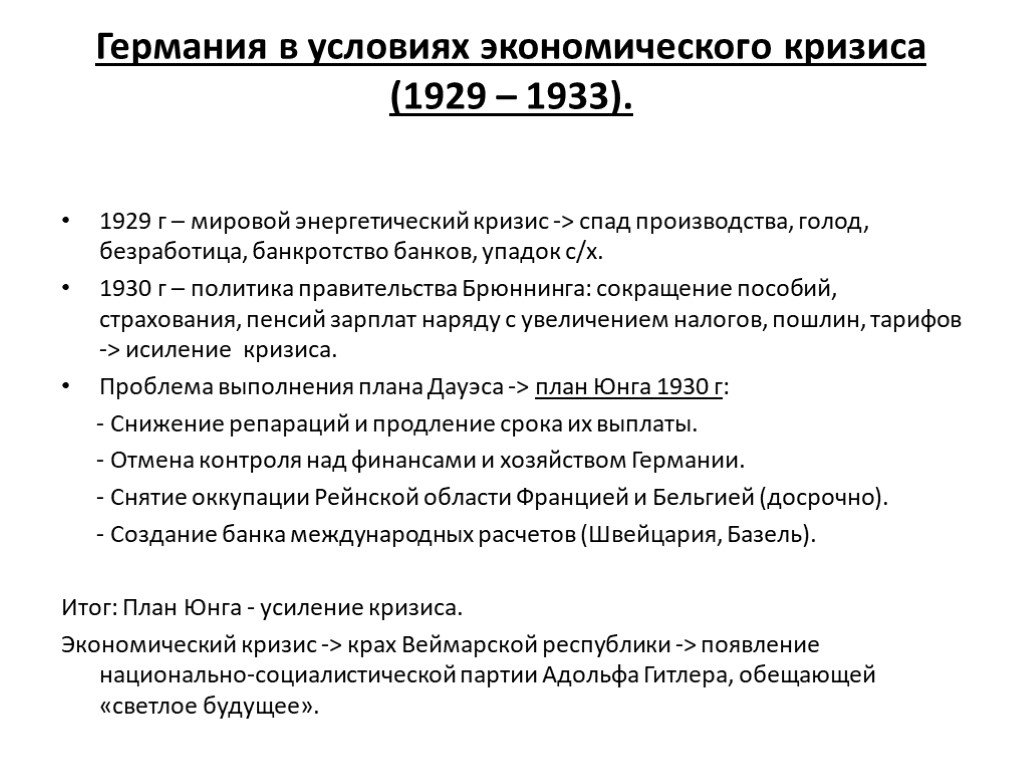

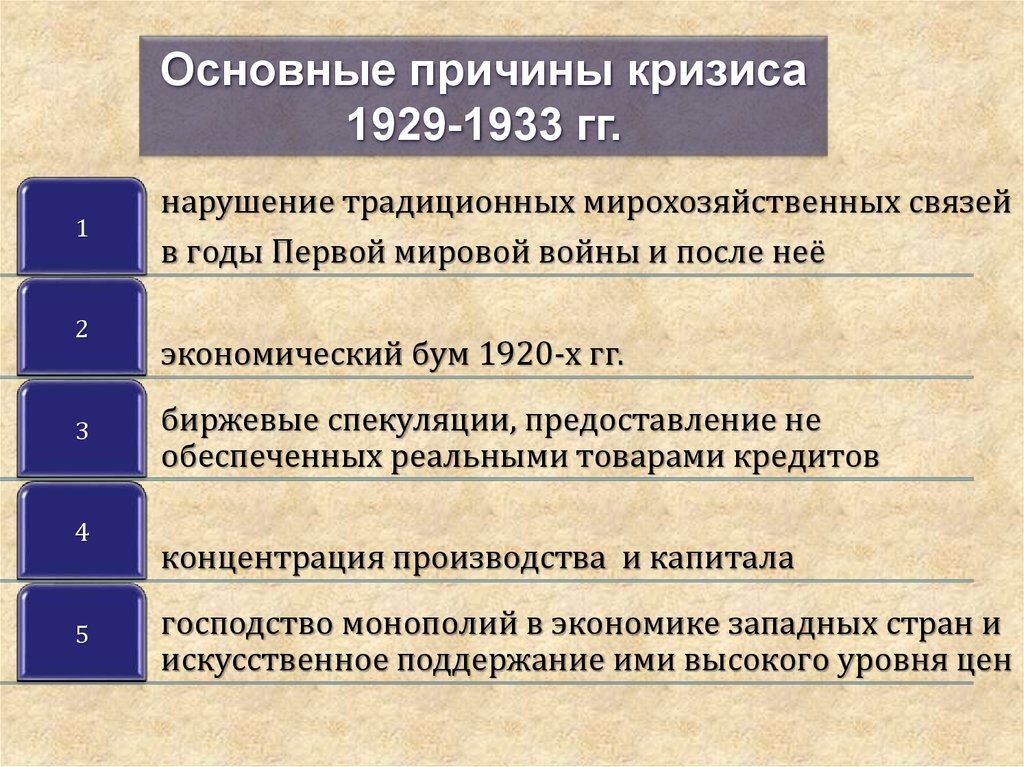

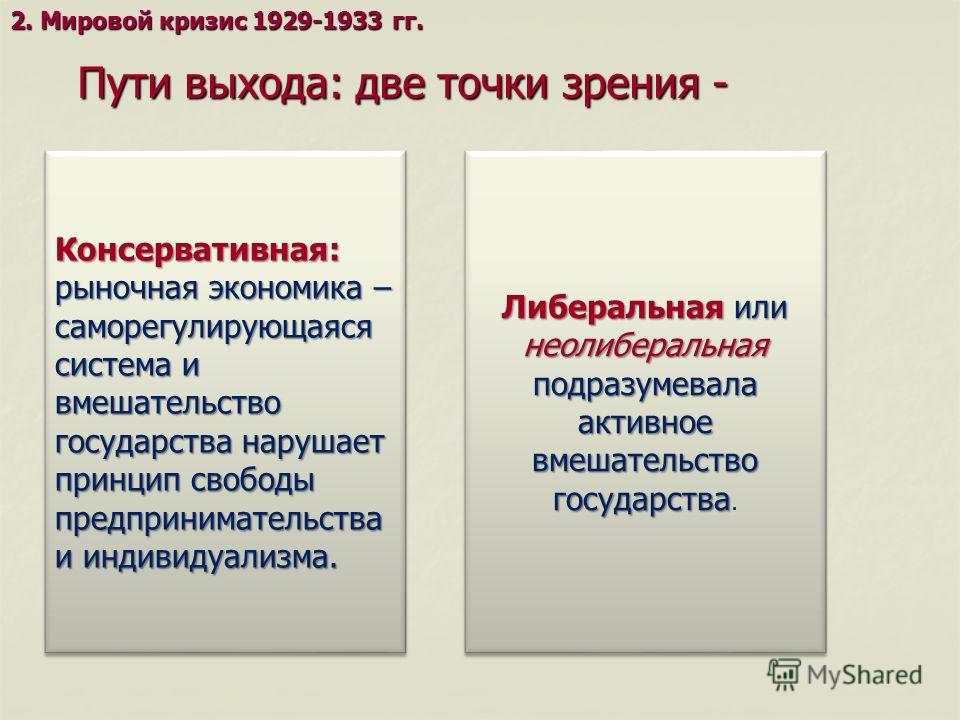

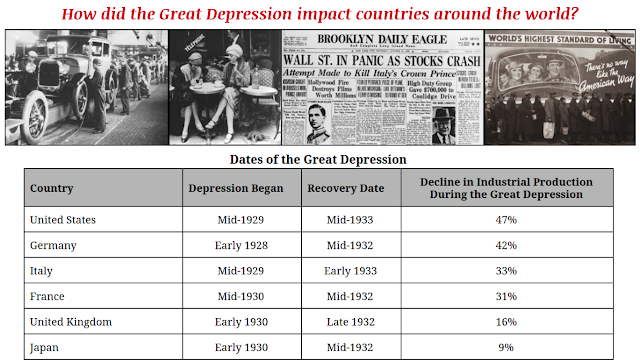

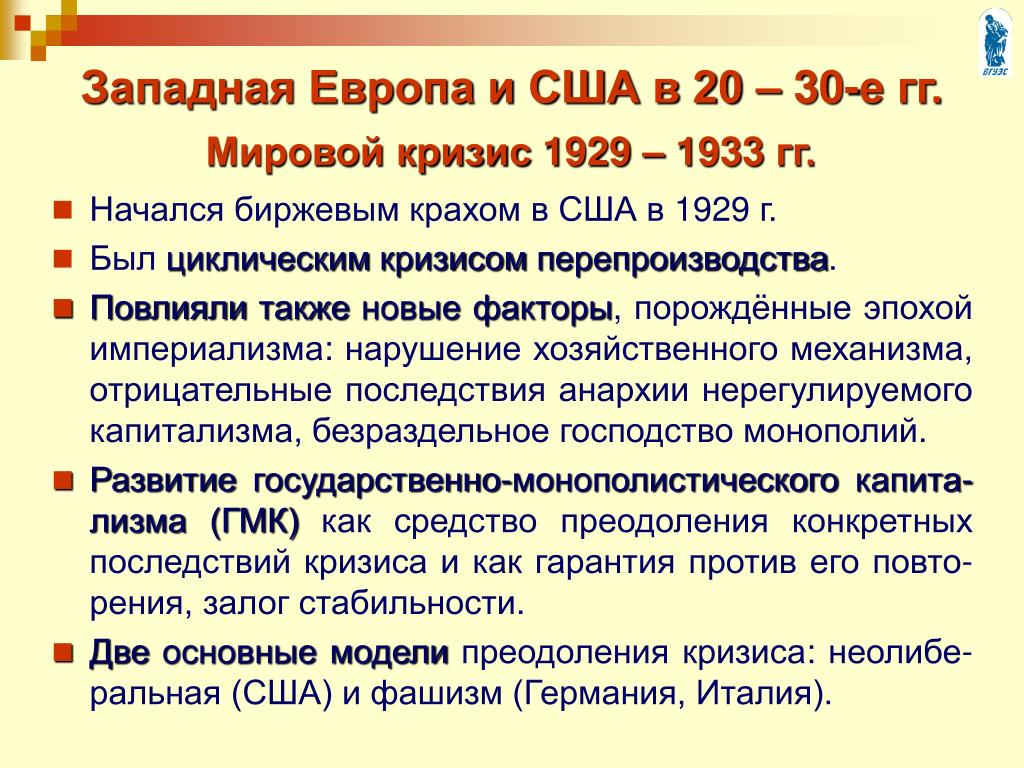

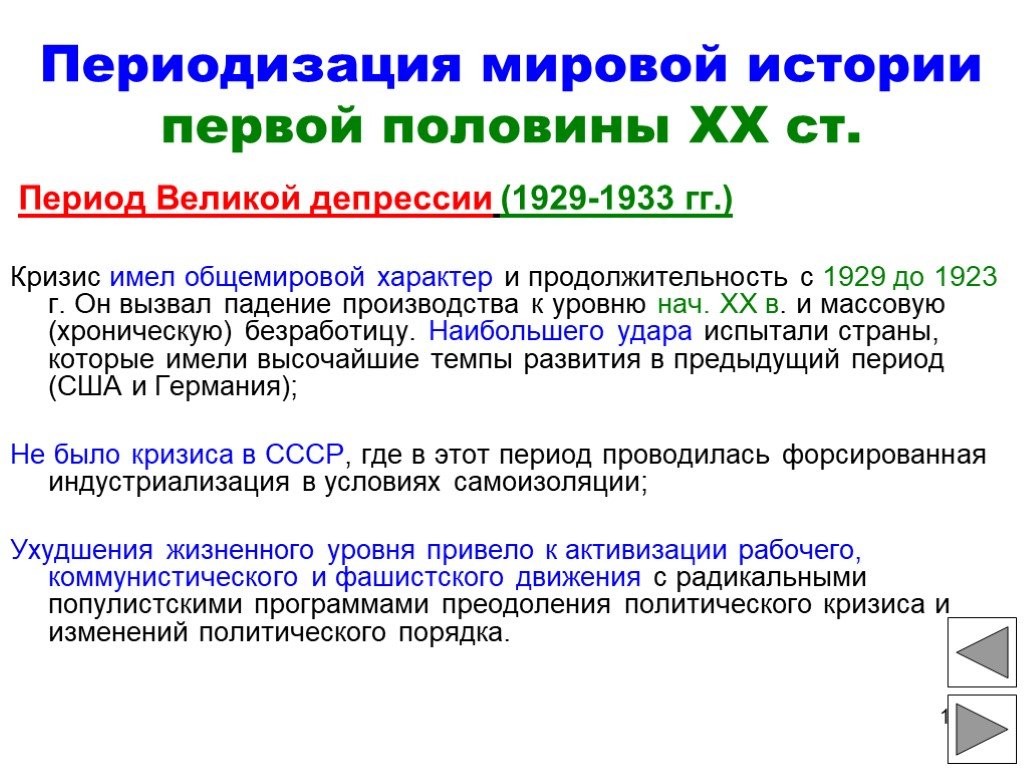

Как отметил Гэри Дуган, нынешний спад является даже более масштабным и опасным, чем Великая Депрессия. В 1929-1933 годах наибольшие трудности испытывали США, в то время как сейчас кризисные явления захватили весь мир. В своем докладе Дуган назвал основную причину финансовых потрясений — слишком большую доступность кредита в США и Европе. Потребители стали очень много занимать по низким ставкам, что привело к рекордным цифрам частных долгов в Америке и Европе (см. таблицу 1). Рано или поздно неизбежно должен был наступить момент, когда домохозяйства должны были перестать тратить и начать расплачиваться по долгам. В результате потребительские расходы начали падать, потянув за собой всю экономику, и прежде всего — отрасль недвижимости.

таблицу 1). Рано или поздно неизбежно должен был наступить момент, когда домохозяйства должны были перестать тратить и начать расплачиваться по долгам. В результате потребительские расходы начали падать, потянув за собой всю экономику, и прежде всего — отрасль недвижимости.

Похожие процессы начались и в банковской сфере. Из-за падения стоимости активов кредитные учреждения потеряли многие сотни миллиардов долларов, а потери всех финансовых институтов превысили триллион. Эта цифра оказалась значительно больше, чем во время любого из предыдущих кризисов, при том, что нынешние потрясения еще далеки от завершения.

Таблица 1. Отношение частного и корпоративного долга к ВВП в различных странах. Таблица из доклада Merrill Lynch.

Lenta.ru

В итоге банки практически перестали предоставлять кредиты как компаниям, так и друг другу. Даже массовые вливания средств со стороны Центробанков не смогли принципиально переломить ситуацию, так как банкиры предпочли полученные средства аккумулировать в резервах на «еще более черный день». Основной показатель этого процесса — так называемый спрэд LIBOR-OIS (разница между лондонской межбанковской ставкой LIBOR по кредитам на три месяца и ожидаемой ставкой ФРС США) — вырос до рекордных величин в 2-2,5 процентных пункта.

Основной показатель этого процесса — так называемый спрэд LIBOR-OIS (разница между лондонской межбанковской ставкой LIBOR по кредитам на три месяца и ожидаемой ставкой ФРС США) — вырос до рекордных величин в 2-2,5 процентных пункта.

Сокращение потребления с одной стороны и кредитный кризис с другой резко ухудшают условия ведения бизнеса в большинстве стран мира. Результатом станет резкое падение экономического роста. Так, глобальный ВВП вырастет в 2009 году только на 2 процента, тогда как в 2007 году этот показатель составлял 4,8 процента. В целом страны G7 переживут в следующем году экономический спад на 0,7 процента, а наихудшие результаты среди всех ведущих экономик будут у США (-1,9 процента).

Многие специалисты считают, что нынешний кризис фактически повторяет экономический крах Японии в начале 90-х годов, только уже в глобальном масштабе. Крупнейшей азиатской экономике с тех пор пришлось пройти через 17 лет минимального или вообще нулевого роста, фактически речь шла о вялотекущей депрессии. Гэри Дуган, однако, считает такое сравнение необоснованным. «У нас есть повод для оптимизма, выражающийся в том, что сейчас банки сразу признали факт своих потерь, тогда как японские растянули этот процесс на долгие годы. Чем раньше мы поймем масштаб кризиса, тем быстрее мы сможем его побороть», — подчеркнул он. И добавил, что одним из факторов затяжной стагнации для японской экономики стало снижение численности населения. Но этот фактор большинству развитых стран, в особенности США, не грозит.

Гэри Дуган, однако, считает такое сравнение необоснованным. «У нас есть повод для оптимизма, выражающийся в том, что сейчас банки сразу признали факт своих потерь, тогда как японские растянули этот процесс на долгие годы. Чем раньше мы поймем масштаб кризиса, тем быстрее мы сможем его побороть», — подчеркнул он. И добавил, что одним из факторов затяжной стагнации для японской экономики стало снижение численности населения. Но этот фактор большинству развитых стран, в особенности США, не грозит.

По прогнозу Merrill, российская экономика в 2009 году впервые за десятилетие может столкнуться с угрозой спада. Во многом это произойдет из-за сокращения иностранных инвестиций, которые были одним из двигателей роста в последние годы. Вообще долговые бумаги компаний с развивающихся рынков были занесены аналитиками банка в список наименее привлекательных для инвесторов в ближайшее время. Это означает, что находить средства для рефинансирования компаниям станет намного сложнее.

Таблица 2. Российские макроэкономические индикаторы при различном поведении цен на нефть. Таблица из доклада Merrill Lynch

Российские макроэкономические индикаторы при различном поведении цен на нефть. Таблица из доклада Merrill Lynch

Lenta.ru

Для России важнейшим показателем станут также цены на природные ресурсы в следующем году, и, прежде всего, на нефть. Официальный прогноз Merrill здесь достаточно оптимистичен — в 4 квартале 2008 года стоимость барреля WTI составит 78 долларов (сейчас — около 50 долларов), а средняя цена в первом полугодии 2009 года будет колебаться в диапазоне 85-90 долларов. Однако, банк не исключает и более серьезного снижения по сравнению с достигнутыми в этом году максимумами.

Кроме того, банк, формируя прогноз на 2009 год, обращает внимание на объемы государственной помощи экономике в каждой из стран. По словам Дугана, чем больше правительство готово выделить на стабилизацию экономики и финансового сектора, тем реальнее выглядит быстрое «выздоровление». Предпринятые в России меры обойдутся государству в 244 миллиарда долларов, что является одним из самых высоких показателей среди крупнейших экономик мира. Слабое место российского плана — вливание капитала через государственные банки. Дуган считает, что заставить банки обеспечить экономику кредитами практически невозможно, так как в условиях кризиса они ведут себя «крайне осторожно». Поэтому эффективность предпринятых усилий по стабилизации российской экономики ставится под сомнение.

Слабое место российского плана — вливание капитала через государственные банки. Дуган считает, что заставить банки обеспечить экономику кредитами практически невозможно, так как в условиях кризиса они ведут себя «крайне осторожно». Поэтому эффективность предпринятых усилий по стабилизации российской экономики ставится под сомнение.

Если цены на нефть будут соответствовать прогнозам Merrill Lynch, а план господдержки сработает в полной мере, то в следующем году российская экономика сможет выдать довольно высокие темпы роста — 5,5 процента (см. таблицу 2). В случае сохранения цены на российскую нефть на уровне 47 долларов за баррель, рост ВВП составит от 0,1 до 3,7 процента. В качестве экстремального варианта рассмотрен случай падения нефтяных цен до 30 долларов. При таком раскладе в России начнется спад, причем его масштабы будут сопоставимы с худшими периодами в 90-х годах — 2,9 процента.

Но даже при негативном сценарии развития событий Гэри Дуган отметил, что Россия с точки зрения инвестиционной привлекательности остается на одном из первых мест среди развивающихся рынков. «Акции российских компаний стоят сейчас крайне дешево», — отметил он. По оценке Дугана, из четырех стран БРИК (Бразилия, Россия, Индия, Китай) Россия по этому показателю идет второй после Китая. «В целом на таком рынке я бы советовал покупать то, что пользуется поддержкой государства», — сказал специалист, отметив, что Россия и Китай такую поддержку намереваются обеспечить.

«Акции российских компаний стоят сейчас крайне дешево», — отметил он. По оценке Дугана, из четырех стран БРИК (Бразилия, Россия, Индия, Китай) Россия по этому показателю идет второй после Китая. «В целом на таком рынке я бы советовал покупать то, что пользуется поддержкой государства», — сказал специалист, отметив, что Россия и Китай такую поддержку намереваются обеспечить.

«Новый курс» Франклина Делано Рузвельта. Справка

«Новый курс» – название экономической политики, проводимой администрацией президента США Франклина Делано Рузвельта с 1933 года с целью выхода из масштабного экономического кризиса (Великая депрессия), охватившего США в 1929‑1933 годы.

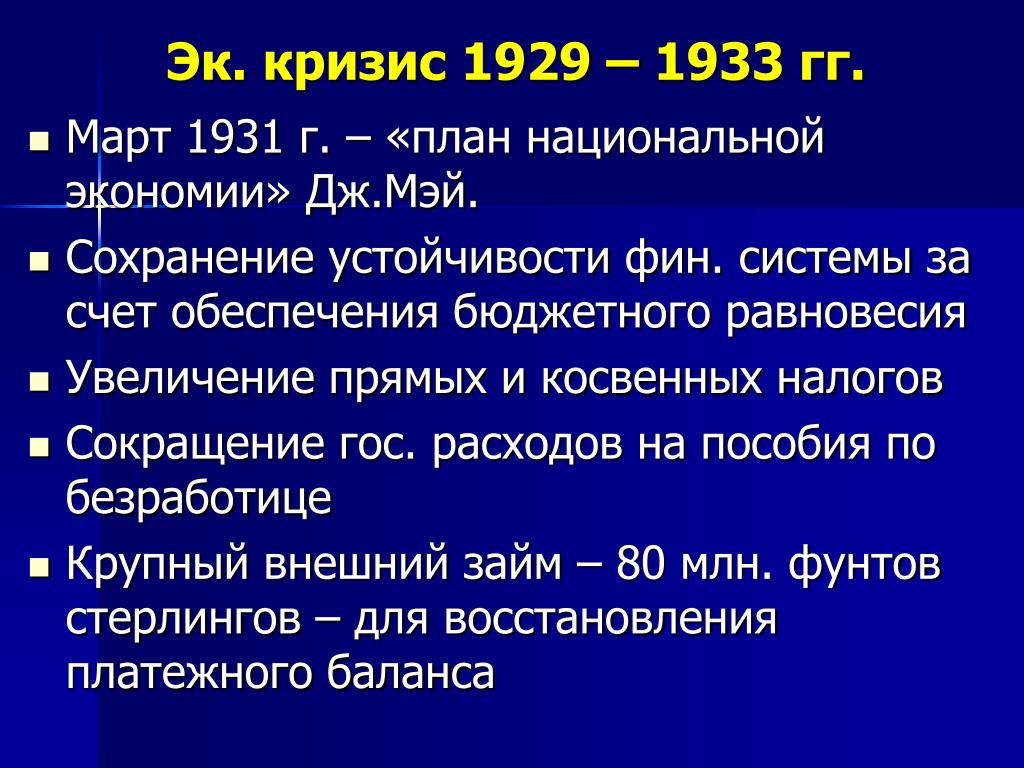

Вступая в должность 4 марта 1933 года, Франклин Рузвельт в своей речи обещал применить самые энергичные меры по борьбе с кризисом. Правительство Рузвельта сразу приняло неординарные меры — 9 марта начала работу специальная сессия конгресса, длившаяся более 3 месяцев и принявшая ряд важнейших законов, серьезно повлиявших на экономику США и заложивших основу «Нового курса». Этот период получил название «первые 100 дней». Важнейшей задачей было спасение и стабилизация финансовой системы США. В основу политики нового курса легли меры по усилению государственного регулирования экономики, дефицитного финансирования бюджета, важнейшие институциональные преобразования.

Этот период получил название «первые 100 дней». Важнейшей задачей было спасение и стабилизация финансовой системы США. В основу политики нового курса легли меры по усилению государственного регулирования экономики, дефицитного финансирования бюджета, важнейшие институциональные преобразования.

Банковская сфера

Одним из первых шагов Рузвельта было объявление 6 марта «банковских каникул» на неделю, во время которой были закрыты все банки США. Далее с целью «очистки» банковской системы была проведена тотальная ревизия всех банков. Разорившиеся банки попали под управление государственной Реконструктивной финансовой корпорации (РФК). Устойчивые банки получили право на дальнейшую работу. В результате произошло укрупнение банковской системы – большинство банков, признанных «здоровыми», были крупными.

С целью оздоровления ситуации был принят ряд важных законов. Одним из важнейших стал закон Гласса‑Стигалла ‑ Закон о создании Федеральной корпорации по страхованию депозитов (Federal Deposit Insurance Corporation) от 16 июня 1933 года. Коммерческим банкам запрещалось работать с ценными бумагами, это право получали специализированные финансовые организации ‑ тем самым были снижены риски, которым подвергались средства вкладчиков банка. С целью пресечения привлечения средств по повышенным ставкам, характерных для проведения высокорискованных операций, был введен запрет на выплату процентов по текущим счетам, проценты по депозитным счетам подвергались регулированию Федеральной резервной системы (ФРС). Был регламентирован биржевой кредит.

Коммерческим банкам запрещалось работать с ценными бумагами, это право получали специализированные финансовые организации ‑ тем самым были снижены риски, которым подвергались средства вкладчиков банка. С целью пресечения привлечения средств по повышенным ставкам, характерных для проведения высокорискованных операций, был введен запрет на выплату процентов по текущим счетам, проценты по депозитным счетам подвергались регулированию Федеральной резервной системы (ФРС). Был регламентирован биржевой кредит.

Была создана Федеральная корпорация страхования депозитов (ФКСД) – банки отчисляли взносы в страховой фонд, в случае банкротства ФСКД санировала банк и выплачивала вклады в пределах установленного законом лимита на вклад в одном банке.

Промышленность

Меры, направленные на нормализацию производства нашли свое отражение в Национальном законе о восстановлении промышленности (НИРА), принятом 16 июня 1933 года. В основу этого закона был взят план, предложенный в 1931 году президентом компании фирмы «General Electric» Джерардом Своупом, одобренный Торговой палатой США. Закон предписывал всем ассоциациям предпринимателей вырабатывать кодексы «честной конкуренции», определявшие условия, объем производства, минимальный уровень цен. При этом с предприятий, принявших такие кодексы снимались антитрестовские меры воздействия. Такой расклад был выгоден крупным монополиям, которые фактически определяли условия производства и сбыта по своим отраслям. Было составлено около 557 основных и 189 дополнительных кодексов, охвативших более 95 % рабочих . Принятие кодексов способствовало принудительному картелированию промышленности.

Закон предписывал всем ассоциациям предпринимателей вырабатывать кодексы «честной конкуренции», определявшие условия, объем производства, минимальный уровень цен. При этом с предприятий, принявших такие кодексы снимались антитрестовские меры воздействия. Такой расклад был выгоден крупным монополиям, которые фактически определяли условия производства и сбыта по своим отраслям. Было составлено около 557 основных и 189 дополнительных кодексов, охвативших более 95 % рабочих . Принятие кодексов способствовало принудительному картелированию промышленности.

Статья 7 НИРА содержала меры социального характера ‑ она вводила ограничения на продолжительность рабочей недели и предписывала обязательный минимум оплаты труда. В ней также признавалось право организации профсоюзов и заключение коллективных договоров.

Контроль за реализацией программы НИРА возлагался на созданную президентом Национальную администрацию восстановления.

Социальная сфера

Для борьбы с безработицей, а также с целью улучшения материального положения населения были предприняты следующие меры: прямая помощь безработным, введение системы страхования по безработице и организация общественных работ.

Так, 12 мая 1933 года на оказание помощи безработным было выделено около 0,5 млрд долларов, всего было израсходовано свыше 4 млрд долларов. Большинство безработных получению пособий предпочитало общественные работы. На основании рекомендаций НИРА была создана Администрация общественных работ (PWA), занимавшаяся в основном крупными строительными проектами, доказывая тем самым, что «деньги не шли на ветер». Общий объем работ, выполненных по ее проектам составил около 3,3 млрд. долл.

Для безработной молодежи весной 1933 года правительство организовало лагеря, в которых молодые люди работали и жили в течение шести месяцев, имея полное обеспечение. Заработная плата составляла около 30 долларов, из них 25 долларов направлялись семье работающего.

В 1935 году был принят закон, предусматривавший страхование по старости и безработице. Несмотря на низкий уровень выплат и нераспространение закона на значительные слои работающих (сельское хозяйство, государственные служащие и т.д. ) закон имел революционное значение. Значительным шагом второго этапа реформ стало принятие 5 июля 1935 года Национального акта о трудовых отношениях, так называемого закона Вагнера. Закон гарантировал права трудящихся на организацию, заключение коллективного договора, организацию стачек. Следующим этапом развития социальных прав было принятие в июне 1938 года закона о справедливых условиях труда (ФСЛА), предусматривавшего обязательный минимум оплаты труда 25 центов в час, введение полуторного тарифа при превышении продолжительности рабочей недели (44 часа, с 1940 года – 40 часов), ограничивался детский труд.

) закон имел революционное значение. Значительным шагом второго этапа реформ стало принятие 5 июля 1935 года Национального акта о трудовых отношениях, так называемого закона Вагнера. Закон гарантировал права трудящихся на организацию, заключение коллективного договора, организацию стачек. Следующим этапом развития социальных прав было принятие в июне 1938 года закона о справедливых условиях труда (ФСЛА), предусматривавшего обязательный минимум оплаты труда 25 центов в час, введение полуторного тарифа при превышении продолжительности рабочей недели (44 часа, с 1940 года – 40 часов), ограничивался детский труд.

Жилищное строительство

В годы Великой депрессии правительство уделяло значительное внимание развитию жилищного строительства, в частности ипотечного кредитования. Так в 1933 году была создана первая компания, выпустившая облигации для финансирования ипотеки – Ссудная корпорация владельцев жилья. В 1938 году создана Федеральная национальная ипотечная ассоциация (FNMA), находящаяся под контролем государства. Начальный капитал компании был сформирован за счет средств бюджета.

Начальный капитал компании был сформирован за счет средств бюджета.

Сельское хозяйство

В мае 1933 года Рузвельт подписал билль о помощи фермерам, который предлагал меры по борьбе с кризисом в сельском хозяйстве, связанным с падением цен на продукцию и массовым разорением фермеров. Основная его часть представляла закон о регулировании сельского хозяйства, известный как закон ААА (the Agricultural Adjustment Act).

Главная его идея – ликвидировать «ножницы» между ценой, затрачиваемой фермером на производство продукции, и той, которую он получал при ее реализации. Чтобы сбалансировать спрос и предложение и поднять цену сельхозпродуктов, часть земли изымалась из сельскохозяйственного оборота, за что фермерам выплачивались субсидии. В первую очередь эта мера повысила конкурентоспособность крупных фермерских хозяйств, получивших основную массу премий за сокращение посевного фонда.

В дальнейшем был предпринят ряд мер, направленный на помощь более мелким фермерам. В 1935 году была создана Администрации по переселению, преобразованная в начале 1937 году в Администрацию по охране фермерских хозяйств. Эти учреждения осуществляли финансовую помощь мелким фермерам для покупки ферм и их переселения на более качественные земли, стимулировало развитие кооперативов для сбыта продукции, приобретения оборудования.

В 1935 году была создана Администрации по переселению, преобразованная в начале 1937 году в Администрацию по охране фермерских хозяйств. Эти учреждения осуществляли финансовую помощь мелким фермерам для покупки ферм и их переселения на более качественные земли, стимулировало развитие кооперативов для сбыта продукции, приобретения оборудования.

В 1936 году был принят закон о сохранении плодородия почв и о квотах для внутреннего рынка. Согласно его положениям, премии выплачивались тем хозяйствам, которые сокращали площади под культурами, истощающими почвы, а также за меры по улучшению почв. Необходимость этих мер была вызвана сильной засухой 1934 года, сопровождавшейся пыльными бурями.

Принятый в 1938 году закон о регулировании сельского хозяйства вводил концепцию «всегда нормальной житницы». Цель новых начинаний была прежняя – восстановление паритета цен, однако методы достижения были уже другими – продукция не уничтожалась, а сохранялась, выплаты производились в счет еще не проданной продукции.

В мае 1935 года правительство создало Администрацию по сельской электрификации (REA), организовавшую работы по электрификации сельской местности.

Крах фондовой биржи 1929 года

Ревущие двадцатые прогремели громче и дольше всех на Нью-Йоркской фондовой бирже. Цены на акции поднялись до беспрецедентных высот. Промышленный индекс Доу-Джонса увеличился в шесть раз с шестидесяти трех в августе 1921 года до 381 в сентябре 1929 года. После того, как цены достигли пика, экономист Ирвинг Фишер заявил, что «цены акций достигли «того, что выглядит как постоянно высокое плато». 1

Эпический бум закончился катастрофическим крахом. В черный понедельник, 28, 19 октября29 октября индекс Доу-Джонса упал почти на 13 процентов. На следующий день, Черный вторник, рынок упал почти на 12 процентов. К середине ноября индекс Доу-Джонса потерял почти половину своей стоимости. Падение продолжалось до лета 1932 года, когда индекс Доу-Джонса закрылся на отметке 41,22, самом низком значении за двадцатый век, на 89 процентов ниже своего пика. Индекс Доу-Джонса не возвращался к своим докризисным высотам до ноября 1954 года.

Индекс Доу-Джонса не возвращался к своим докризисным высотам до ноября 1954 года.

Купленные ими акции служили обеспечением по кредиту. Заемные деньги хлынули на фондовые рынки, и цены на акции взлетели до небес9.0005

Купленные ими акции служили обеспечением по кредиту. Заемные деньги хлынули на фондовые рынки, и цены на акции взлетели до небес9.0005Однако скептики существовали. Среди них был Федеральный резерв. Управляющие многих Федеральных резервных банков и большинство членов Совета Федеральной резервной системы считали, что спекуляции на фондовом рынке отвлекают ресурсы от продуктивного использования, такого как торговля и промышленность. Совет утверждал, что «Закон о Федеральном резерве… не предусматривает использование ресурсов Федеральных резервных банков для создания или расширения спекулятивного кредита» (Chandler 1971, 56). 2

Заключение Правления основано на тексте акта. Раздел 13 разрешал резервным банкам принимать в качестве залога для дисконтных кредитов активы, которые финансировали сельскохозяйственную, коммерческую и промышленную деятельность, но запрещал им принимать в качестве залога «векселя, тратты или векселя, покрывающие только инвестиции или выпущенные или выписанные с целью проведения или торговли в акции, облигации или другие инвестиционные ценные бумаги, за исключением облигаций и векселей правительства Соединенных Штатов» (Закон Федеральной резервной системы 1913).

Раздел 14 закона распространил эти полномочия и запреты на покупки на открытом рынке. 3

Эти положения отражали теорию реальных векселей, имевшую много приверженцев среди авторов Закона о Федеральной резервной системе 1913 г. и руководителей Федеральной резервной системы 1929 г. Эта теория указывала на то, что центральный банк должен выпускать деньги при выпуске расширялась торговля и сокращались поставки валюты и кредита, когда экономическая активность сокращалась.

Федеральная резервная система решила действовать. Вопрос был в том, как. Совет Федеральной резервной системы и руководители резервных банков обсуждали этот вопрос. Чтобы обуздать поток кредитов до востребования, который подпитывал финансовую эйфорию, Совет выступил за политику прямого действия. Совет попросил резервные банки отклонить запросы на кредит от банков-членов, которые ссужали средства биржевым спекулянтам. 4 Совет также предупредил общественность об опасности спекуляций.

Управляющий Федерального резервного банка Нью-Йорка Джордж Харрисон придерживался другого подхода. Он хотел поднять учетную ставку кредита. Это действие напрямую повысит ставку, которую банки платят за займы у Федеральной резервной системы, и косвенно повысит ставку, которую платят все заемщики, включая фирмы и потребителей. В 1929, Нью-Йорк неоднократно просил поднять учетную ставку; Совет отклонил несколько запросов. В августе Правление наконец согласилось с планом действий Нью-Йорка, и учетная ставка Нью-Йорка достигла 6 процентов. 5

Повышение процентной ставки Федеральной резервной системы имело непредвиденные последствия. Из-за международного золотого стандарта действия ФРС вынудили иностранные центральные банки поднять собственные процентные ставки. Политика дефицита денег привела к рецессии в экономике всего мира. Международная торговля сократилась, а международная экономика замедлилась (Эйхенгрин 19).92; Фридман и Шварц, 1963; Темин 1993).

Однако финансовый бум продолжался. Федеральная резервная система с тревогой наблюдала за этим. Коммерческие банки продолжали ссужать деньги спекулянтам, а другие кредиторы вкладывали все большие суммы в ссуды брокерам. В сентябре 1929 года цены на акции колебались, то внезапно падая, то быстро восстанавливаясь. Некоторые финансовые лидеры продолжали поощрять инвесторов к покупке акций, в том числе Чарльз Э. Митчелл, президент National City Bank (ныне Citibank) и директор Федерального резервного банка Нью-Йорка. 6 В октябре Митчелл и коалиция банкиров попытались восстановить доверие, публично купив пакеты акций по высоким ценам. Попытка не удалась. Инвесторы начали безумно продавать. Цены на акции резко упали.

Федеральная резервная система с тревогой наблюдала за этим. Коммерческие банки продолжали ссужать деньги спекулянтам, а другие кредиторы вкладывали все большие суммы в ссуды брокерам. В сентябре 1929 года цены на акции колебались, то внезапно падая, то быстро восстанавливаясь. Некоторые финансовые лидеры продолжали поощрять инвесторов к покупке акций, в том числе Чарльз Э. Митчелл, президент National City Bank (ныне Citibank) и директор Федерального резервного банка Нью-Йорка. 6 В октябре Митчелл и коалиция банкиров попытались восстановить доверие, публично купив пакеты акций по высоким ценам. Попытка не удалась. Инвесторы начали безумно продавать. Цены на акции резко упали.

Средства, ушедшие с фондового рынка, перетекли в коммерческие банки Нью-Йорка. Эти банки также взяли на себя миллионы долларов в виде кредитов на фондовом рынке. Внезапные волны напрягали банки. По мере увеличения депозитов росли резервные требования банков; но резервы банков сокращались по мере того, как вкладчики снимали наличные, банки покупали ссуды, а чеки (основной метод вложения средств) погашались медленно. Уравновешенные потоки привели к временной нехватке резервов во многих банках.

По мере увеличения депозитов росли резервные требования банков; но резервы банков сокращались по мере того, как вкладчики снимали наличные, банки покупали ссуды, а чеки (основной метод вложения средств) погашались медленно. Уравновешенные потоки привели к временной нехватке резервов во многих банках.

Чтобы снять напряжение, Федеральный резервный банк Нью-Йорка принялся за дело. Он приобрел государственные ценные бумаги на открытом рынке, ускорил кредитование через дисконтное окно и снизил учетную ставку. Он заверил коммерческие банки, что предоставит необходимые им резервы. Эти действия увеличили общий объем резервов в банковской системе, ослабили ограничения по резервам, с которыми столкнулись банки в Нью-Йорке, и позволили финансовым учреждениям оставаться открытыми для бизнеса и удовлетворять потребности своих клиентов во время кризиса. Эти действия также не позволили краткосрочным процентным ставкам подняться до разрушительного уровня, что часто происходило во время финансовых кризисов.

В то время действия ФРБ Нью-Йорка вызывали споры. Правление и несколько резервных банков жаловались, что Нью-Йорк превысил свои полномочия. Однако в ретроспективе эти действия помогли сдержать кризис в краткосрочной перспективе. Фондовый рынок рухнул, но коммерческие банки, оказавшиеся в эпицентре бури, продолжали работать (Friedman and Schwartz, 1963).

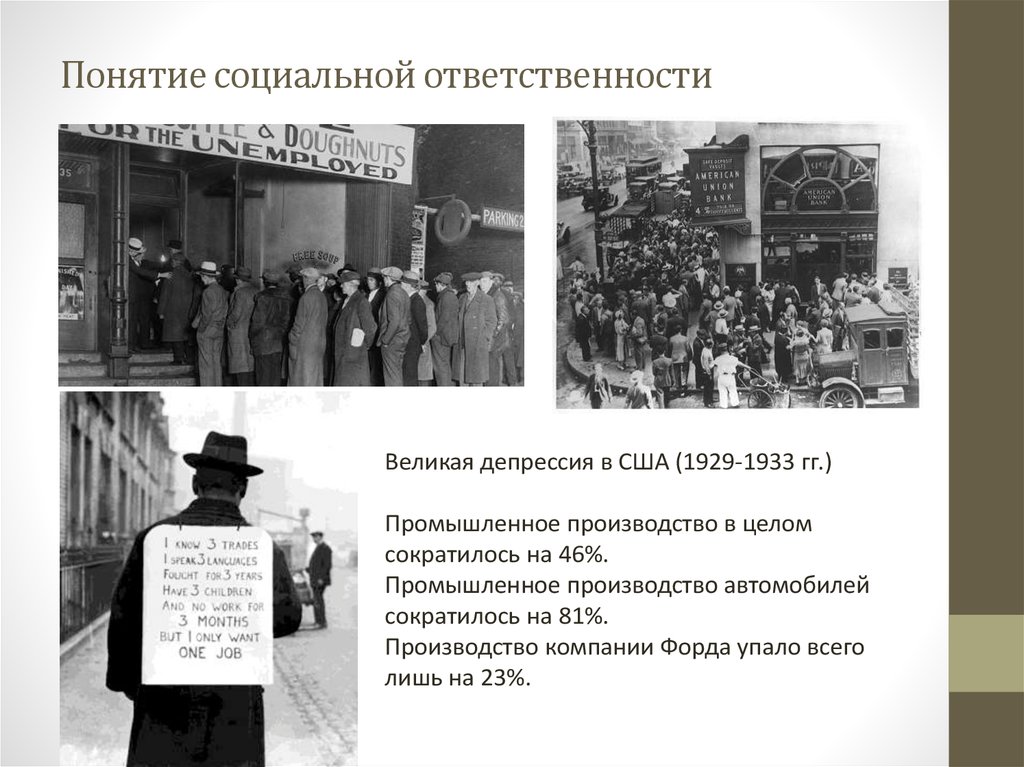

В то время как действия Нью-Йорка защитили коммерческие банки, крах фондового рынка по-прежнему нанес ущерб торговле и производству. Крах напугал инвесторов и потребителей. Мужчины и женщины потеряли свои сбережения, опасаясь за свою работу и беспокоясь о том, смогут ли они оплатить свои счета. Страх и неуверенность уменьшили количество покупок дорогих товаров, таких как автомобили, которые люди покупали в кредит. Фирмы, такие как Ford Motors, столкнулись с падением спроса, поэтому они замедлили производство и уволили рабочих. Безработица росла, а спад, начавшийся летом 1929 углубился (Ромер, 1990; Каломирис, 1993). 7

В то время как крах 1929 г. ограничил экономическую активность, его влияние исчезло в течение нескольких месяцев, и к осени 1930 г. восстановление экономики казалось неизбежным. Затем проблемы в другой части финансовой системы превратили короткую резкую рецессию в самую продолжительную и глубокую депрессию в нашей стране.

ограничил экономическую активность, его влияние исчезло в течение нескольких месяцев, и к осени 1930 г. восстановление экономики казалось неизбежным. Затем проблемы в другой части финансовой системы превратили короткую резкую рецессию в самую продолжительную и глубокую депрессию в нашей стране.

Из краха фондового рынка в 1929 году экономисты, в том числе руководители Федеральной резервной системы, извлекли как минимум два урока. 8

Во-первых, центральные банки, как и Федеральная резервная система, должны быть осторожны, когда реагируют на фондовые рынки. Выявить и сдуть финансовые пузыри сложно. Использование денежно-кредитной политики для сдерживания изобилия инвесторов может иметь широкие, непреднамеренные и нежелательные последствия. 9

Во-вторых, когда происходят обвалы фондового рынка, их ущерб можно сдержать, следуя схеме, разработанной Федеральным резервным банком Нью-Йорка осенью 1929 года..

Экономисты и историки обсуждали эти вопросы в течение десятилетий после Великой депрессии. Консенсус сформировался примерно во время публикации книги Милтона Фридмана и Анны Шварц «Денежная история Соединенных Штатов » в 1963 году. Их выводы относительно этих событий цитируются многими экономистами, в том числе членами Совета управляющих Федеральной резервной системы, такими как Бен Бернанке. , Дональд Кон и Фредерик Мишкин.

Консенсус сформировался примерно во время публикации книги Милтона Фридмана и Анны Шварц «Денежная история Соединенных Штатов » в 1963 году. Их выводы относительно этих событий цитируются многими экономистами, в том числе членами Совета управляющих Федеральной резервной системы, такими как Бен Бернанке. , Дональд Кон и Фредерик Мишкин.

В ответ на финансовый кризис 2008 года ученые могут переосмыслить эти выводы. Экономисты задаются вопросом, могут ли и должны ли центральные банки предотвращать пузыри на рынке активов и как опасения по поводу финансовой стабильности должны влиять на денежно-кредитную политику. Эти широкомасштабные дискуссии восходят к дебатам по этому вопросу среди лидеров Федеральной резервной системы в течение 19-го века.20 с.

Библиография

Бернанке, Бен, «Пузыри цен на активы и денежно-кредитная политика». Выступление перед нью-йоркским отделением Национальной ассоциации экономики бизнеса, Нью-Йорк, штат Нью-Йорк, 15 октября 2002 г.

Каломирис, Чарльз В. «Финансовые факторы Великой депрессии». Журнал экономических перспектив 7, вып. 2 (весна 1993 г.): 61–85.

Чендлер, Лестер В. Американская валютная политика, 1928-1941 . Нью-Йорк: Харпер и Роу, 19 лет.71.

Эйхенгрин, Барри. Золотые кандалы: золотой стандарт и Великая депрессия, 1919–1929 . Оксфорд: Издательство Оксфордского университета, 1992.

Закон о Федеральной резервной системе, 1913. Паб. Л. 63-43, гл. 6, 38 Стат. 251 (1913).

Фридман, Милтон и Анна Шварц. Денежная история США . Принстон: Издательство Принстонского университета, 1963.

Гэлбрейт, Джон Кеннет. Великий крах 1929 года . Нью-Йорк: Хоутон Миффлин, 19 лет.54.

Гринспен, Алан, «Вызов центральных банков в демократическом обществе», Замечания на ежегодном ужине и лекция Фрэнсиса Бойера Американского института исследований государственной политики, Вашингтон, округ Колумбия, 5 декабря 1996 г.

Кляйн, Мори. «Крах фондового рынка 1929 года: обзорная статья». Обзор истории бизнеса 75, вып. 2 (лето 2001 г.): 325-351.

«Крах фондового рынка 1929 года: обзорная статья». Обзор истории бизнеса 75, вып. 2 (лето 2001 г.): 325-351.

Кон, Дональд, «Денежно-кредитная политика и цены на активы», речь на «Денежно-кредитной политике: путь от теории к практике», коллоквиум Европейского центрального банка, проведенный в честь Отмара Иссинга, Франкфурт, Германия, 16 марта 2006 г.

Мельцер, Аллан. История Федеральной резервной системы, том 1, 1913-1951 . Чикаго: University of Chicago Press, 2003.

Мишкин, Фредерик, «Как мы должны реагировать на пузыри цен на активы?» Комментарии на Ежегодном круглом столе по финансовым рискам Уортонского центра финансовых учреждений и Института Оливера Ваймана, Филадельфия, Пенсильвания, 15 мая 2008 г.

Ромер, Кристина. «Великий крах и начало Великой депрессии». Ежеквартальный экономический журнал 105, вып. 3 (19 августа90): 597-624.

Темин, Питер. «Передача Великой депрессии». Журнал экономических перспектив 7, вып. 2 (весна 1993 г.): 87–102.

2 (весна 1993 г.): 87–102.

Написано 22 ноября 2013 г. См. отказ от ответственности.

FDIC: Историческая хронология

- 1700-е |

- 1800-1849 |

- 1850-1899 |

- 1900-1919 |

- 1920-е |

- 1930-е |

- 1940-е |

- 1950-е |

- 1960-е |

- 1970-е |

- 1980-е |

- 1990-е |

- 2000-е

1930-е годы

Великая депрессия: 1929-1939

- Великая депрессия, всемирный экономический спад, обрушился на США в 1929 году и продлится примерно до 1939 года. Это самая продолжительная и тяжелая депрессия, которую пережили США. и культурные эффекты ошеломляют. Многие банки терпят неудачу, многие из-за того, что они предоставили кредиты спекулянтам на фондовом рынке, которые никогда не возвращаются.

По мере того, как Депрессия перерастает в чрезвычайное положение в стране, достигнув своего пика между 1932 и 1933 годами, правительство США создает несколько агентств в качестве средства для выполнения новых и чрезвычайных функций. FDIC является одним из таких агентств.

FDIC является одним из таких агентств.

Другие эффекты включают следующее: промышленное производство снижается на 47 процентов, ВВП падает на 30 процентов, индекс оптовых цен снижается (дефляция) на 33 процента, безработица превышает 20 процентов.

Во многом наша жизнь по-прежнему регулируется законодательством, порожденным крахом и Депрессией.

90 121 Президент Франклин Д. Рузвельт инициирует законодательную программу, известную как Новый курс, для спасения США от Великой депрессии. Основные инициативы Нового курса: реформа фондового рынка, помощь безработным и укрепление банковской системы.Закон о тарифах Хоули-Смута от 1930 г.

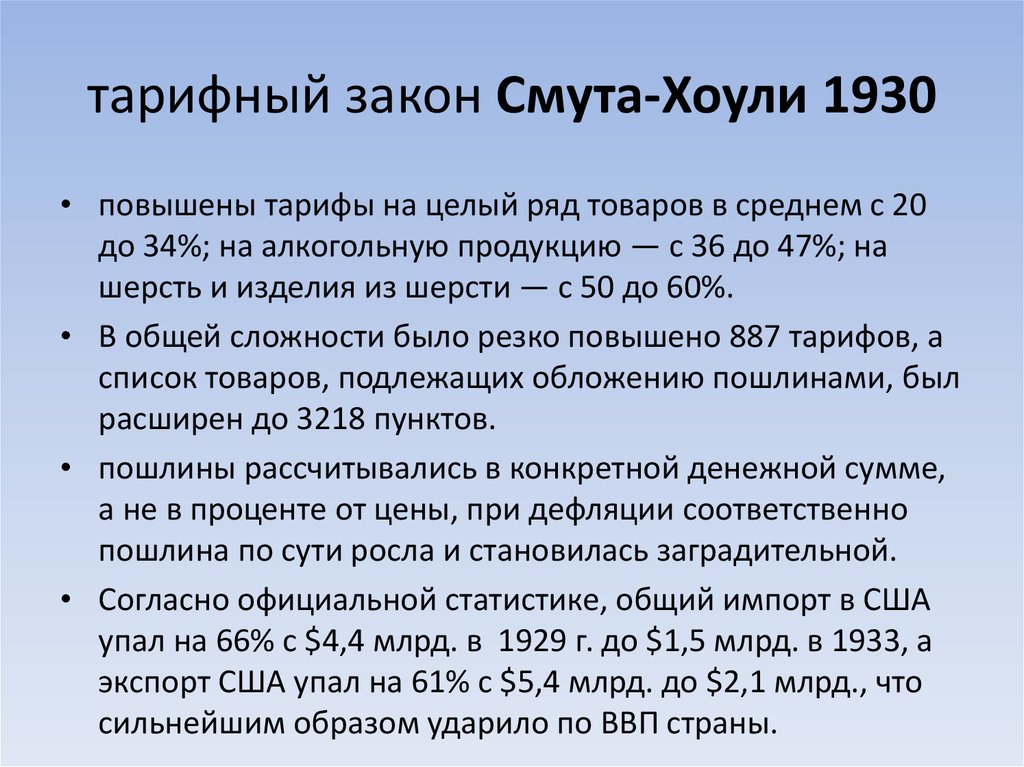

Этот закон резко повышает тарифы США на импорт. Иностранные правительства принимают ответные меры, что препятствует свободной торговле и продлевает депрессию.

Закон о финансовой корпорации реконструкции (RFC) от 1932 года

Этот закон является попыткой президента Герберта Гувера стимулировать экономику. Акт:

Акт:

- Предоставляет кредиты банкам, сберегательным кассам, строительным и кредитным ассоциациям, кредитным банкам, промышленным банкам, паевым сберегательным кассам и компаниям по страхованию жизни

- Выдает ссуды железным дорогам, многие из которых не могут погасить свои облигационные займы.

Закон о Федеральном банке жилищного кредита от 19 г.32

Настоящий закон:

- Учреждает Совет Федерального банка жилищного кредита (FHLBB), который оформляет и контролирует федеральные ссудо-сберегательные кассы

- Учреждение Федеральных банков жилищного кредита (FHLB)

- Наделяет FHLBB полномочиями по регулированию и надзору за ссудо-сберегательными компаниями

- Наделяет FHLB полномочиями кредитовать ссудо-сберегательные кассы для финансирования жилищной ипотеки.

1932

- Разгар Великой депрессии: 1932-1933 гг.

- Банковский комитет Сената начинает расследование злоупотреблений, спровоцировавших Великую депрессию.

- Процентная ставка по казначейским векселям США становится отрицательной, поскольку инвесторы готовы нести убытки, если знают, что их деньги в безопасности.

- Безработица составляет 25 процентов.

- Национальный доход на 50 процентов ниже, чем в 1929 году.

- Фондовый рынок на 75 процентов ниже своего максимума 1929 года.

- Набеги на банки и их закрытие — обычное дело.

- При отсутствии денег бартер становится формой обмена.

| 2 июля 1932 года Франклин Д. Рузвельт принимает кандидатуру демократов на пост президента, предлагая «новую сделку для американского народа». |

1933

- Франклин Д. Рузвельт становится президентом.

- 6 марта 1933 года президент Франклин Д. Рузвельт объявляет банковские каникулы и временно закрывает все банки США.

- Денежная масса на 40 процентов ниже, чем в 1929 году.

- Около 4000 коммерческих банков терпят крах.

- 1700 ссудно-сберегательных касс терпят неудачу.

- Изъятия выкупа засоряют банки и ссудо-сберегательные кассы непродаваемыми активами.

- FDIC проверяет около 8000 государственных банков, не являющихся членами Совета Федеральной резервной системы (FRB).

Закон о чрезвычайных банковских операциях 1933 года

Этот закон, подписанный президентом Рузвельтом 9 марта, 1933:

- Узаконивает решение президента Рузвельта объявить национальный банковский праздник

- Разрешает Управлению валютного контролера (OCC) назначать консерватора с полномочиями управления всеми национальными банками, которым грозит приостановление деятельности.

Закон о ценных бумагах от 1933 года

Этот закон требует строгого раскрытия информации публичными корпорациями, что лишает банкиров их монополии на информацию.

Герберт Гувер (1929–1933)

Франклин Д. Рузвельт (1933–1945)

Закон о банках 1933 года

Президент Рузвельт подписывает этот закон 16 июня 1933 года, чтобы повысить доверие населения США к банковской системе за счет смягчения сбоев, вызванных банкротствами банков и массовым изъятием банковских средств.

С 1929 по 1933 год банкротство банков привело к убыткам вкладчиков в размере около 1,3 миллиарда долларов. До того, как FDIC начала действовать, крупномасштабные требования наличных со стороны напуганных вкладчиков часто наносили смертельный удар банкам, которые в противном случае могли бы выжить.

С тех пор, как FDIC начала работу, массовое изъятие банковских счетов больше не представляет угрозы для банковского сектора.

Настоящий акт:

- Учреждает FDIC как временную государственную корпорацию

- Наделяет FDIC полномочиями по страхованию депозитов в банках

- Наделяет FDIC полномочиями по регулированию и надзору за государственными банками, не являющимися членами

- Финансирует FDIC первоначальными кредитами в размере 289 миллионов долларов США через Казначейство США и ФРБ

- Впервые распространяет федеральный надзор на все коммерческие банки

- Разделяет коммерческую и инвестиционную банковскую деятельность (Закон Гласса-Стигалла)

- Запрещает банкам выплачивать проценты по текущим счетам

- Разрешает национальным банкам открывать филиалы по всему штату, если это разрешено законом штата.

1934

- Страхование вкладов FDIC вступает в силу с 1 января 1934 года. Уровень страхования вкладов составляет 2500 долларов.

- 1 июля 1934 года страховка депозитов FDIC увеличивает уровень покрытия до 5000 долларов.

- В FDIC работает 3 476 человек, большинство из которых являются банковскими инспекторами.

- Банкротство девяти застрахованных FDIC банков.

- В каждом штате страны есть региональное отделение FDIC.

- Основная ставка возникает как ставка, которую банки используют при кредитовании своих крупнейших и лучших корпоративных клиентов. Спрос на бизнес-кредиты нулевой, а банки берут всего одну треть от 1 процента годовых. Между 1934 и 1947, прайм поднимается примерно до 1,5 процента.

- Остаток фонда FDIC составляет 292 миллиона долларов.

5 июля 1934 г. г-жа Лидия Лобсигер получила первую выплату по федеральному страхованию вкладов после краха государственного банка Fond Du Lac в Ист-Пеории, штат Иллинойс. |

Национальный закон о жилищном строительстве от 1934 г.

В соответствии с этим законом создается Федеральная сберегательно-кредитная страховая корпорация (FSLIC), которая находится в ведении Совета Федерального банка жилищного кредитования (FHLBB). FSLIC страхует ссудно-сберегательные вклады до 19 лет.89, когда FDIC берет на себя ответственность за обанкротившийся фонд как Страховой фонд сберегательной ассоциации (SAIF).

Закон о фондовых биржах от 1934 г.

Этот акт:

- Создает Комиссию по ценным бумагам и биржам (SEC)

- Требует от любой компании, чьи ценные бумаги торгуются на национальных биржах или внебиржевом, подавать заявки на регистрацию и годовые отчеты в SEC с подробным описанием экономического состояния компании.

1935

- В стране 9 027 государственных банков и 4 692 национальных банка. Примерное количество банков остается постоянным до 1980-х годов.

- 26 банков, застрахованных FDIC, терпят крах.

Закон о федеральных кредитных союзах от 1935 года

Этот закон учреждает федеральные кредитные союзы.

Закон о банках 1935 года

Настоящий закон:

- Учреждение FDIC в качестве постоянного агентства правительства

- Предусматривает постоянное страхование вкладов и поддерживает его на уровне 5000 долларов.

1936

Запасы золотых слитков в США настолько внушительны, что Министерство финансов США строит «неприступную» крепость для хранения металла в Форт-Ноксе, Кентукки.

1937

- Денежные средства и государственные ценные бумаги США составляют 52 процента активов банков, что более чем вдвое превышает их долю в 1929 году.

- 77 банков, застрахованных FDIC, терпят крах.

| Регуляторный | Год Создан | Создан для Регулирования | Надзор/ Обследование | Депозиты Застрахованы |

|---|---|---|---|---|

| Государство Агентства | Варьируется от штата до штата | Государственные банки и Ссудо-сберегательные кассы | Государственные банки и Ссудо-сберегательные кассы | Варьируется от штата до штата |

| ОКК | 1864 | Национальные банки | Национальные банки | ФКСД |

| ФРБ | 1913 | Национальные банки и Банки-государства-члены | Государство-член Банки | ФКСД |

| ФХЛББ | 1932 | Ссудо-сберегательные кассы | Ссудо-сберегательные кассы | ФСЛИК с 1934 г.  |

| FDIC | 1933 | Государственные банки, не являющиеся членами , и государственные Chartered Mutual Сберегательные банки | Государственные банки, не являющиеся членами , и государственные Chartered Mutual Сберегательные банки | ФКСД |

| NCUA | 1935 | Национальный кредит Профсоюзы | Все застрахованные кредиты Союзы | НКУСИФ |

| ОТС | 1989 | Федеральные сберегательные общества Ассоциации и взаимные банки | Федеральные ссудо-сберегательные кассы и взаимные банки | ФКСД |

Рецессия 1937-1938 годов

К 1936 году, полагая, что худшее позади, президент Рузвельт начал сокращать расходы и программы помощи, которые были созданы как часть Нового курса для борьбы с депрессией.