Импорт товаров при УСН — НДС

Вопрос

Добрый день.

Компания на УСН, импортирует пряжу для дальнейшего изготовления продукции из Китая. Возникает ли, в связи с этим, у компании обязанность сдавать какие-либо отчеты?

Ответ

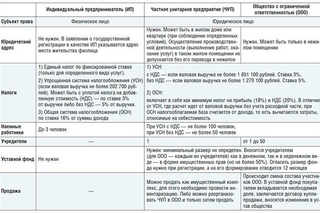

Налогоплательщики, которые перешли на УСНО, нередко занимаются импортом товаров.

Как и в целом при УСНО, некоторая простота налогообложения — по сравнению с ОСНО — распространяется и на импортные операции. В то же время при нахождении на этом режиме нужно учитывать определенные нюансы, касающиеся, прежде всего, НДС, и обращать на них внимание особенно важно импортерам.

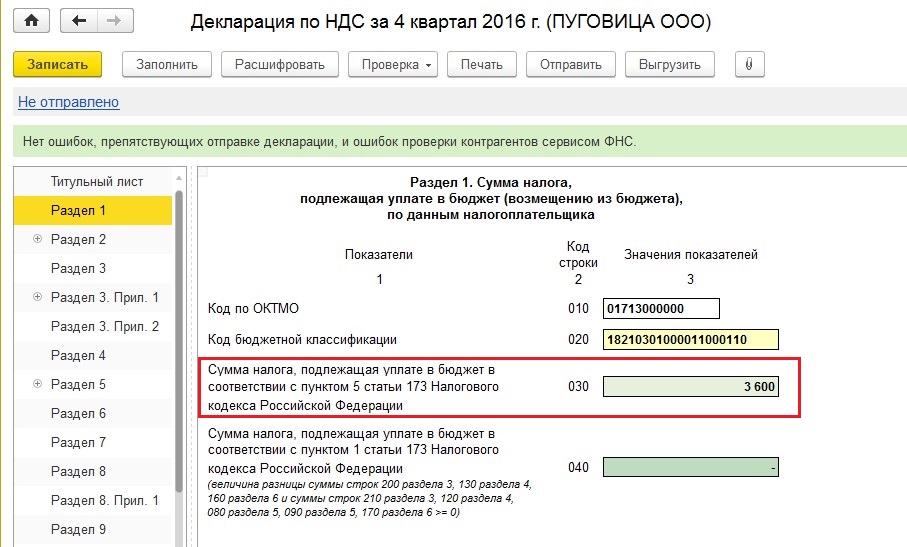

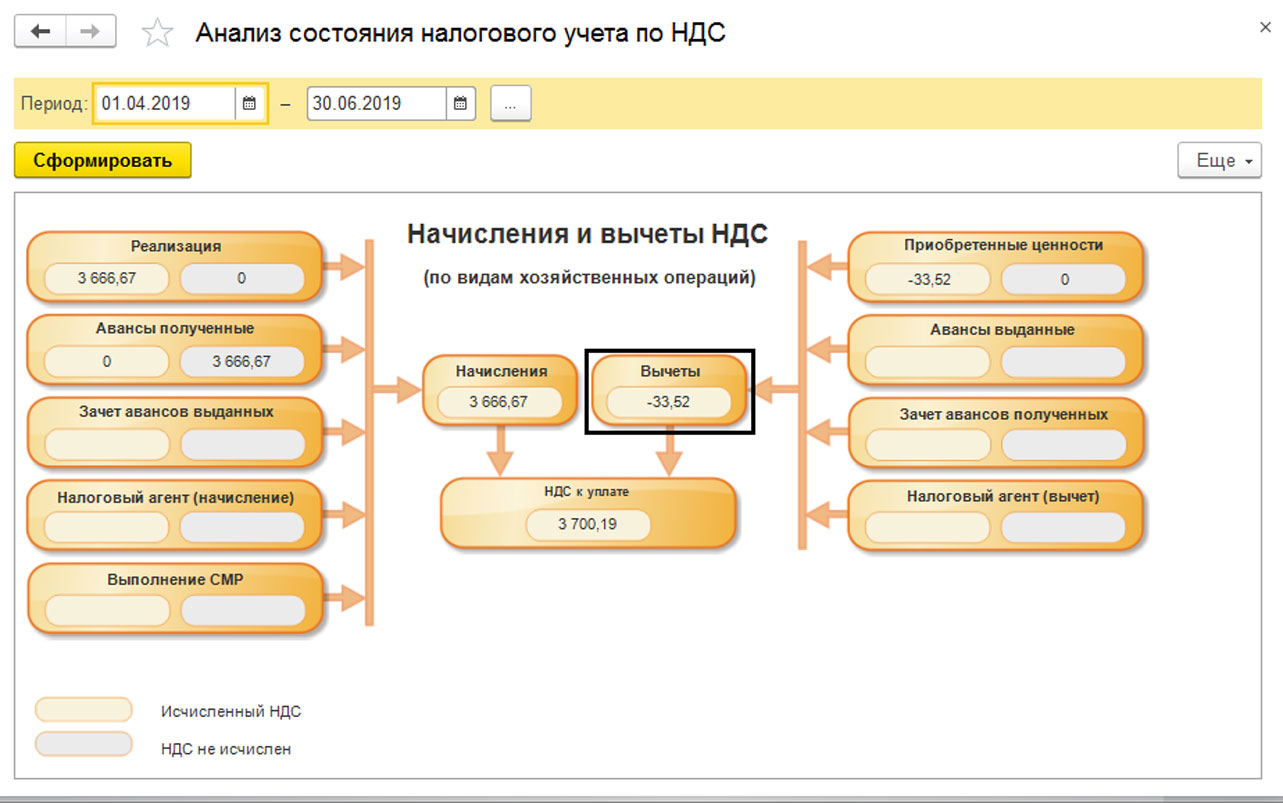

В общем случае, не будучи плательщиком НДС, «упрощенец» не подает и декларацию по этому налогу. Но не возникает ли у него такой обязанности при уплате «ввозного» НДС?

Минфин России в Письме от 30.01.2007 N 03-07-11/09 обратил внимание на ст. 177 НК РФ, согласно которой сроки и порядок уплаты налога при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, устанавливаются гл.

Финансисты пришли к выводу, что в связи с этим, а также с учетом того, что согласно нормам налогового законодательства суммы НДС, уплаченные организациями, применяющими УСНО, при ввозе товаров на таможенную территорию РФ, к вычету не принимаются, данным организациям представлять налоговую декларацию по НДС по товарам, ввозимым на территорию РФ, не требуется.

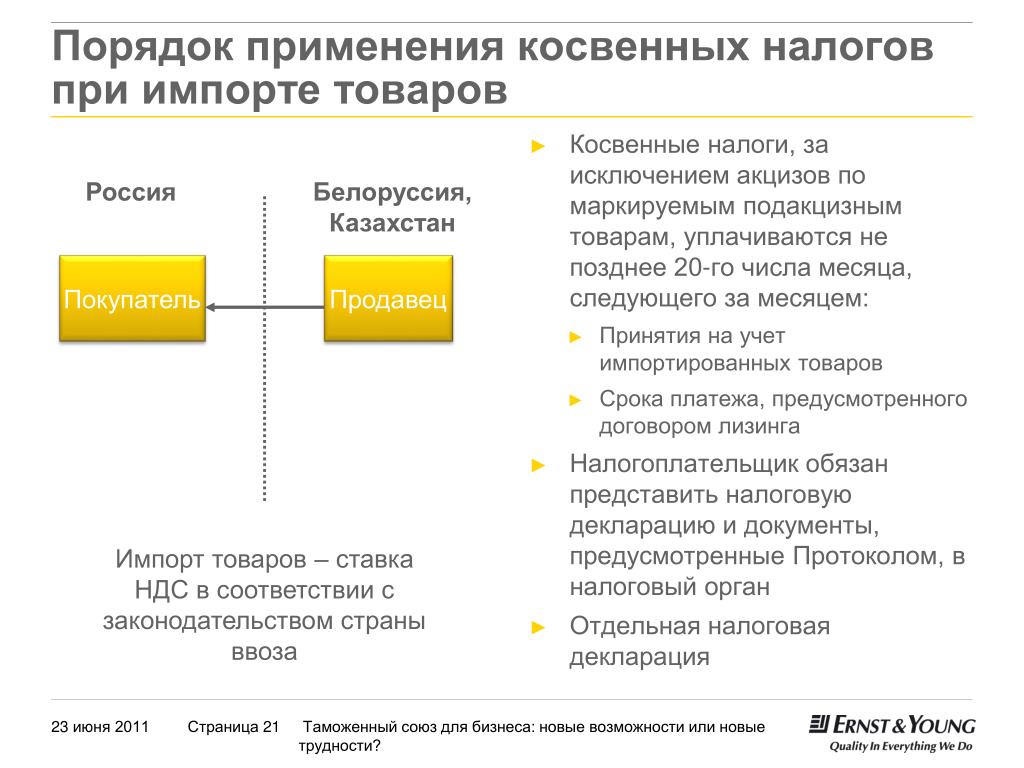

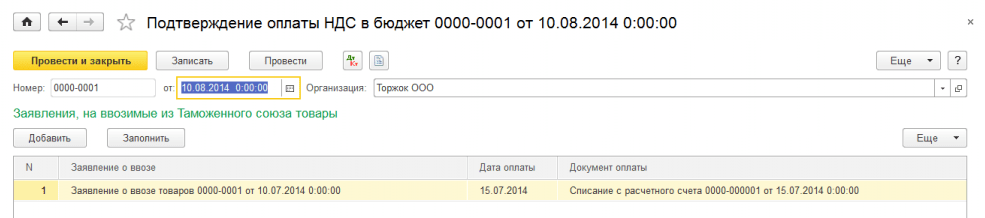

Однако это не распространяется на товары, ввозимые в РФ из государств — членов ЕАЭС <7>. В рамках ЕАЭС взимание косвенных налогов, в том числе НДС, и механизм контроля за их уплатой при экспорте и импорте товаров осуществляются согласно Протоколу о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о Евразийском экономическом союзе <8>) (далее — Протокол).

В п. 13 Протокола сказано, что взимание косвенных налогов по товарам, импортируемым на территорию одного государства-члена с территории другого государства-члена (за исключением случая, установленного п. 27 Протокола (в отношении акцизов), и (или) помещения импортируемых товаров под таможенные процедуры свободной таможенной зоны или свободного склада), осуществляется налоговым органом государства-члена, на территорию которого импортированы товары, по месту постановки на учет налогоплательщиков — собственников товаров, включая налогоплательщиков, применяющих специальные режимы налогообложения

В частности, согласно п. 20 Протокола налогоплательщик обязан представить в налоговый орган соответствующую налоговую декларацию не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (срока платежа, предусмотренного договором (контрактом) лизинга). Речь идет о специальной декларации, направляемой в налоговый орган при импорте товаров с территории государств — членов Таможенного союза, утвержденной Приказом Минфина России от 07. 07.2010 N 69н.

07.2010 N 69н.

Представление декларации сопровождается подачей ряда документов, перечисленных в п. 20 Протокола.

Просмотров: 1 509

НДС и таможенное оформление — Эльба

Все товары ввезённые на территорию РФ подлежат таможенному оформлению, кроме импорта из Беларуси и Казахстана. Но прежде чем приступить к декларированию на таможне, нужно будет рассчитать и заплатить НДС.

Импортный НДС

НДС — известный как налог на добавленную стоимость, при ввозе товаров станет еще одним таможенным платежом, который придется заплатить для таможенной «очистки» товаров. Если вы применяете спец.режим и раньше в своей деятельности не сталкивались с НДС, то при ввозе иностранных товаров эта привилегия не действует.

Для того, чтобы рассчитать НДС к уплате, нужно определить налоговую базу и налоговую ставку. Налоговая база для уплаты НДС складывается из таможенной стоимости ввозимого товара (о ней мы писали в первой части нашей статьи), суммы ввозной таможенной пошлины, суммы акциза. Потом все это умножается на ставку (0, 10 или 20%)

Потом все это умножается на ставку (0, 10 или 20%)

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

Как определить ставку для расчета НДС

Проверьте по Налоговому кодексу, не освобождён ли от налогообложения НДС ввозимый вами товар (ст. 150 НК РФ). Если не освобождён:

Найдите код ввозимого товара в Едином таможенном тарифе Таможенного союза.

Сопоставьте этот код с перечнями Правительства РФ, в котором перечисленные товары облагаются по ставке 10%. Всего существует 4 перечня, в которых продовольственные товары, товары для детей, медицинские товары и книги по образованию, науке, культуре.

Если товар в перечне найдёте, то он облагается по ставке 10%, если в перечне его нет, то по ставке 20%.

Вам нужно заплатить НДС до выпуска товаров из-под таможенной процедуры. Налог уплачивается непосредственно в таможенный орган. Исключение составляют товары, импортируемые из Беларуси и Казахстана. В этом случае вы платите НДС не на таможне, а в своей налоговой в стандартные для НДС сроки. Но об этом подробнее в конце статьи.

Если вы находитесь на общей системе налогообложения, то уплаченный НДС сможете принять к вычету. Если применяете УСН, то уплаченный налог является вашим расходом.

Подача таможенной декларации и документов для таможенного оформления

Вы можете самостоятельно оформить свой товар на таможне и набраться опыта в этом деле, или поручить выполнение этой формальности таможенному брокеру — сэкономить свое время и нервы. Если вы решитесь разобраться в этом деле без таможенного представителя, то вам будет полезно узнать, что предстоит пройти на таможне.

Для таможенного оформления вашего товара первым делом нужно подать таможенную декларацию и сопроводительные документы в таможенный орган. Таможенным Кодексом Евразийского экономического союза установлено, что декларация подаётся до истечения сроков временного хранения товаров. Предельный срок временного хранения — 4 месяца

Таможенным Кодексом Евразийского экономического союза установлено, что декларация подаётся до истечения сроков временного хранения товаров. Предельный срок временного хранения — 4 месяца

В зависимости от таможенных процедур подаются разные таможенные декларации, всего их существует 4 вида. В случае, когда вы ввозите импортные товары для перепродажи их в нашей стране, вам нужно подать Декларацию на товары. Форма декларации и инструкция заполнения утверждена Решением Комиссии таможенного союза от 20 мая 2010 года N 257.

Заранее подготовьте пакет документов, который нужно будет подать вместе с таможенной декларацией:

- контракт с иностранным поставщиком

- паспорт сделки (если имеется)

- инвойс

- упаковочный лист

- разрешительные документы (сертификаты, лицензии)

- платежные документы

- документы на товар

- документы на страховку груза

- документы по транспортировке товара

- документы, подтверждающие сведения о декларанте.

Вместе с декларацией на бумажном носителе необходимо предоставить её электронную копию. Также существует портал таможенной службы, где вы можете задекларировать свой товар электронно с использованием электронной подписи (ЭП).

После того, как вы подадите декларацию, в течение 2 часов она будет зарегистрирована. Затем сотрудники таможенных органов проверят предоставленные документы, проанализируют таможенную декларацию, детально проверят правильность расчетов и своевременность уплаты таможенных платежей. После проведения этой процедуры ваш товар будет выпущен с зоны таможенного контроля.

Исключение: ввоз товаров из Беларуси и Казахстана

Если вы будете ввозить товары с территории стран Таможенного Союза (Беларусь и Казахстан), вам не нужно проходить таможенное оформление. При импорте товаров из стран ТС действуют иные нормы уплаты НДС и подачи документов.

При ввозе товаров с территории Беларуси и Казахстана вам нужно будет заплатить НДС в налоговую по месту регистрации, а не в таможенный орган.

Вместе с заполненной декларацией предоставьте следующие документы:

- Заявление о ввозе товаров и уплате косвенных налогов в 4х экземплярах и в электронном виде (файл установленного формата, например, на флэшке). Форма заявления утверждена Приказом Минфина России от 07.07.2010 N 69н. Формат электронного файла утвержден Приказом ФНС России от 13.12.2019 N ММВ-7-6/634@.

- банковскую выписку, которая подтверждает уплату (переплату) косвенных налогов

- документы по транспортировке товаров

- счета-фактуры (если выставлялись)

- контракт

- информационное сообщение от поставщика (если было предоставлено)

Срок уплаты ввозного налога и подачи документов — до 20-го числа месяца, следующего за месяцем, когда вы примете товары на учет.

Таможенный НДС при импорте | Современный предприниматель

Ввоз товаров или услуг из-за рубежа является облагаемой НДС операцией, а поскольку уплачивается налог зачастую непосредственно на таможне, то и определяют его терминами «таможенный» или «импортный». Об особенностях этого налога, способах уплаты и возможности его возмещения пойдет речь в нашей публикации.

Что такое НДС на таможне при импорте

Импортный НДС представляет собой «ввозной» сбор, которым облагается поставка товара или услуг продавца-иностранца. Уплачивают его все импортеры – наряду с плательщиками НДС, компании и ИП, применяющие различные спецрежимы налогообложения, а также освобожденные от НДС. Существует ряд товаров, уплата НДС по которым не предусмотрена в действующем законодательстве, (например, медицинские и детские товары, печатная продукция и некоторые другие, означенные в ст. 150 НК РФ). При ввозе подобных товаров таможенный НДС также не взимается.

Ставки налога соответствуют действующим ставкам НДС по видам товаров и услуг на внутреннем рынке страны. В 2019 году актуальными являются ставки – 10 и 20%.

В 2019 году актуальными являются ставки – 10 и 20%.

Таможенный НДС при импорте товаров

Получателем импортного НДС является таможня. Налоговая база по ввозному налогу формируется из сумм таможенной стоимости товаров, величины уплаченных акцизов (при ввозе подакцизной продукции) и таможенной пошлины. Таможенную стоимость обычно определяют исходя из размера уплаченной или подлежащей уплате на момент пересечения границы РФ стоимости ввозимого товара с учетом дополнительных затрат, например, вознаграждения агенту или услуг по упаковке/маркировке/погрузке/доставке товара.

НДС рассчитывается произведением величины базы на налоговую ставку, соответствующую виду ввозимого товара. Импортный НДС уплачивают не по окончании квартала, в котором товары ввозились в страну, а вместе с другими таможенными платежами. Покупатель перечисляет налог в день представления таможенной декларации.

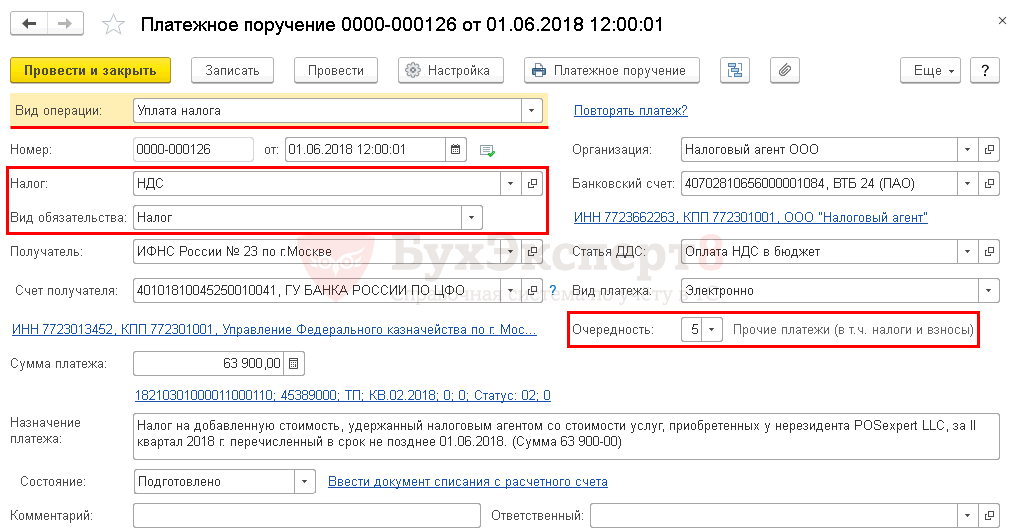

По другому алгоритму рассчитывается НДС по импорту услуг. Если поставленные услуги будут реализованы на территории РФ, а поставщик не является налоговым резидентом РФ, то импортер выступает по отношению к иностранному поставщику как налоговый агент, удерживая НДС из суммы, которая перечисляется продавцу. При этом во избежание недоразумений, необходимо сумму налога оговорить в заключаемом контракте, поскольку иначе покупателю придется уплачивать налог за свой счет. Таможенный НДС при импорте услуг перечисляют вместе с платежом поставщику.

При этом во избежание недоразумений, необходимо сумму налога оговорить в заключаемом контракте, поскольку иначе покупателю придется уплачивать налог за свой счет. Таможенный НДС при импорте услуг перечисляют вместе с платежом поставщику.

По завершении квартала, в котором агентский НДС был удержан и перечислен, импортеру необходимо представить в ИФНС декларацию не позднее 25-го числа наступившего после окончания отчетного периода.

Таможенный НДС при импорте из стран ЕАЭС

Не всегда импортный НДС уплачивается на таможне. В этом правиле есть исключение – импортеры, взаимодействующие с партнерами из стран ЕАЭС, уплачивают налог не таможне, а в ИФНС по месту своего учета, осуществляя платежи не непосредственно по факту регистрации товара, а не позднее наступления срока подачи декларации по НДС – это 20 число, следующее за месяцем принятия товара к учету (пп. 19, 20 раздела III приложения № 18 к Договору о ЕАЭС от 29.05.2014). К примеру, по ввезенному в мае 2019 года товару импортеру предстоит перечислить налог не позже 20. 06.2019. Декларация подается по специальной форме, утв. Приказом ФНС от 27.09.2017 № СА-7-3/765.

06.2019. Декларация подается по специальной форме, утв. Приказом ФНС от 27.09.2017 № СА-7-3/765.

Налоговая база по поставкам из стран ЕАЭС формируется из стоимости товаров на дату принятия к учету и уплаченных по ним акцизов (при ввозе подакцизных товаров), а расчет налога – умножением полученной величины базы на ставку налога.

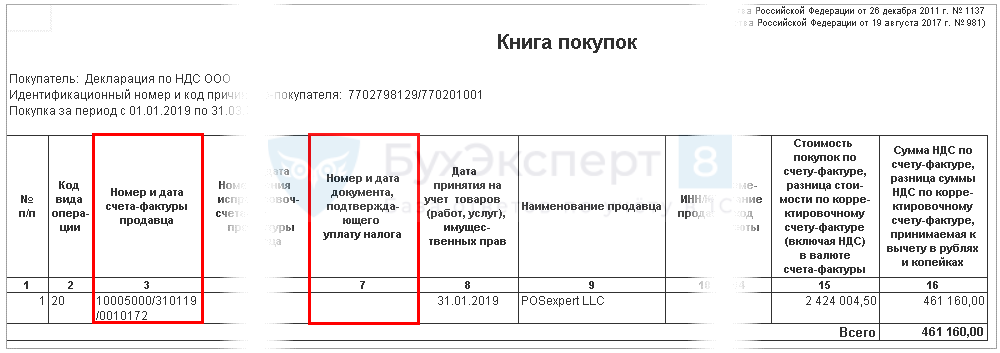

Как возместить таможенный НДС при импорте

Право на возмещение уплаченного НДС имеют только предприятия, применяющие ОСНО, работающие на УСН и других спецрежимах таким правом не наделены, они компенсируют свои затраты, включая сумму налога в конечную цену товара.

Возмещение НДС регулируется ст. 172 НК РФ, где означены условия, при которых можно получить налоговый вычет по уплаченному налогу:

импортируемые товары будут использоваться на территории РФ и в сделках, облагаемых НДС;

ТМЦ приняты к учету;

имеется документальное подтверждение уплаты налога.

Для заявления НДС к вычету компании необходимо представить в ИФНС декларацию с обязательным приложением книги покупок, заполненной на основании таможенной декларации, поскольку при импортных поставках счет-фактура не оформляется. После представления декларации ИФНС проверяет обоснованность заявления о возмещении требованием первичных документов, подтверждающих получение груза, его оплату и уплату налога – контракт на поставку товаров/ услуг, таможенную декларацию, инвойсы иностранного контрагента, паспорт сделки, накладные, акты приема-передачи и др. После рассмотрения документов, ИФНС выносит решение о возмещении НДС или отказе в нем.

После представления декларации ИФНС проверяет обоснованность заявления о возмещении требованием первичных документов, подтверждающих получение груза, его оплату и уплату налога – контракт на поставку товаров/ услуг, таможенную декларацию, инвойсы иностранного контрагента, паспорт сделки, накладные, акты приема-передачи и др. После рассмотрения документов, ИФНС выносит решение о возмещении НДС или отказе в нем.

Если поставки производились из стран ЕАЭС, необходимость прохождения процедуры таможенного контроля упраздняется. После поступления товаров на склад, в ИФНС подают заявление о ввозе ТМЦ в формате, утв. приказом ФНС № ММВ-7-6/590 от 19.11. 2014, которое рассматривается налоговиками в 10-тидневный срок и возвращается с соответствующей отметкой. Компания рассчитывает сумму налога и перечисляет его в срок до 20 числа месяца следующего за месяцем ввоза ТМЦ. Кроме уплаты НДС покупатель обязан подать «промежуточную» декларацию по косвенным налогам.

Сдать такую декларацию по НДС необходимо до 20-го числа месяца, следующего за месяцем принятия ТМЦ к учету, приложив пакет подтверждающих сделку документов – договор поставки, заявление, платежные документы, пр.

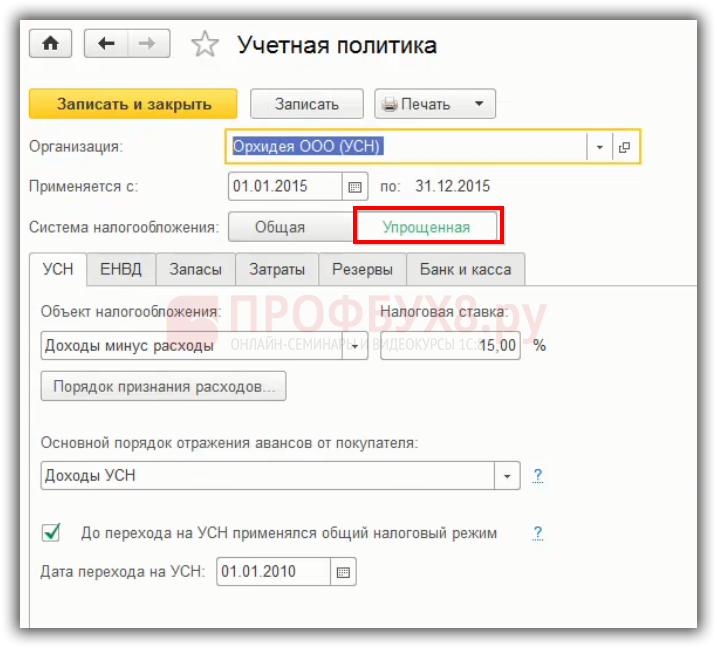

Бухгалтерия > Операции по импорту > УСН. Учет импортных операций

В указанном разделе рассмотрены пошаговые инструкции по операциям учета импортных товаров для организаций, применяющих упрощенную систему налогообложения (УСН).

Обратите внимание, на используемые термины:

Журнал движения ценностей и услуг — это редактируемый журнал, который появляется в меню «Операции | Движение ценностей и услуг»

Таможенная стоимость товара — это та цена товаров, которую предъявляет участник внешнеэкономической деятельности органам таможни при пересечении грузом границы. Указывается она в одной из граф при заполнении декларантом грузовой таможенной декларации. Таможенная стоимость товаров напрямую влияет на затраты при таможенном декларировании, потому что пошлины, сборы и НДС уплачиваются, исходя из ее величины.

Таможенная пошлина — обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу.

Таможенный сбор — обязательный платеж, взимаемый таможенными органами за совершение ими действий, связанных с выпуском, таможенным сопровождением и хранением товаров.

Оприходование импортных товаров

При ввозе товаров (работ, услуг) на таможенную территорию России взимаются различные виды таможенных платежей: таможенные пошлины, налог на добавленную стоимость, таможенные сборы и акцизы.

Таможенные платежи могут уплачиваться в безналичной форме на счет таможенного органа, открытый для этих целей, или в наличной форме в кассу таможенного органа. Допускаются авансовые платежи в счет предстоящих таможенных платежей.

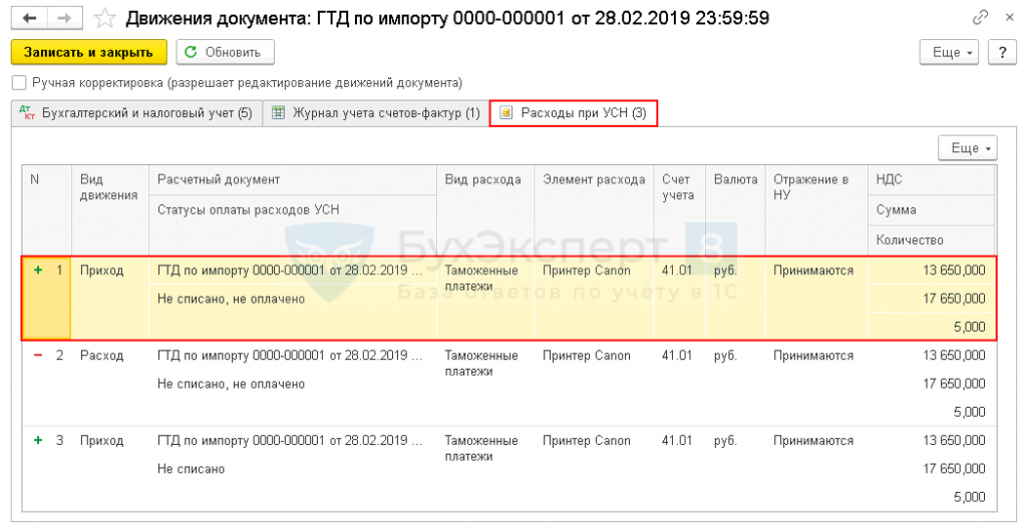

Организации, применяющие упрощенную систему налогообложения, уплачивают НДС по импортным товарам на ряду со всеми. НДС перечисляется таможенному органу в составе общих таможенных платежей. Однако принять к вычету сумму НДС, уплаченного при ввозе товаров, такие организации не вправе.

Сумму уплаченного НДС можно включить в стоимость товара. При объекте налогообложения «доходы минус расходы» организации имеет право включить данную сумму в расходы, уменьшающие налогооблагаемую базу.

В зависимости от вида ввозимых товаров ставка НДС может быть 10 или 18%. При этом сумма НДС рассчитывается по формуле:

При этом сумма НДС рассчитывается по формуле:

Сумма НДС = (Таможенная стоимость + Таможенная пошлина + Акциз) * Ставка НДС

Так как, организации, применяющие упрощенную систему налогообложения не вправе принимать «ввозной» НДС к вычету, то они не должны представлять декларации по НДС по товарам, ввозимым на территорию Российской Федерации.

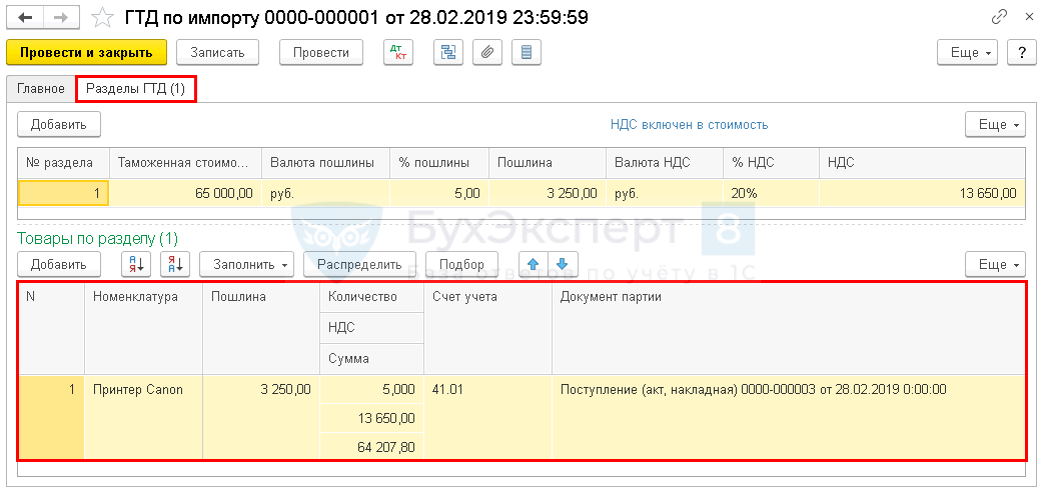

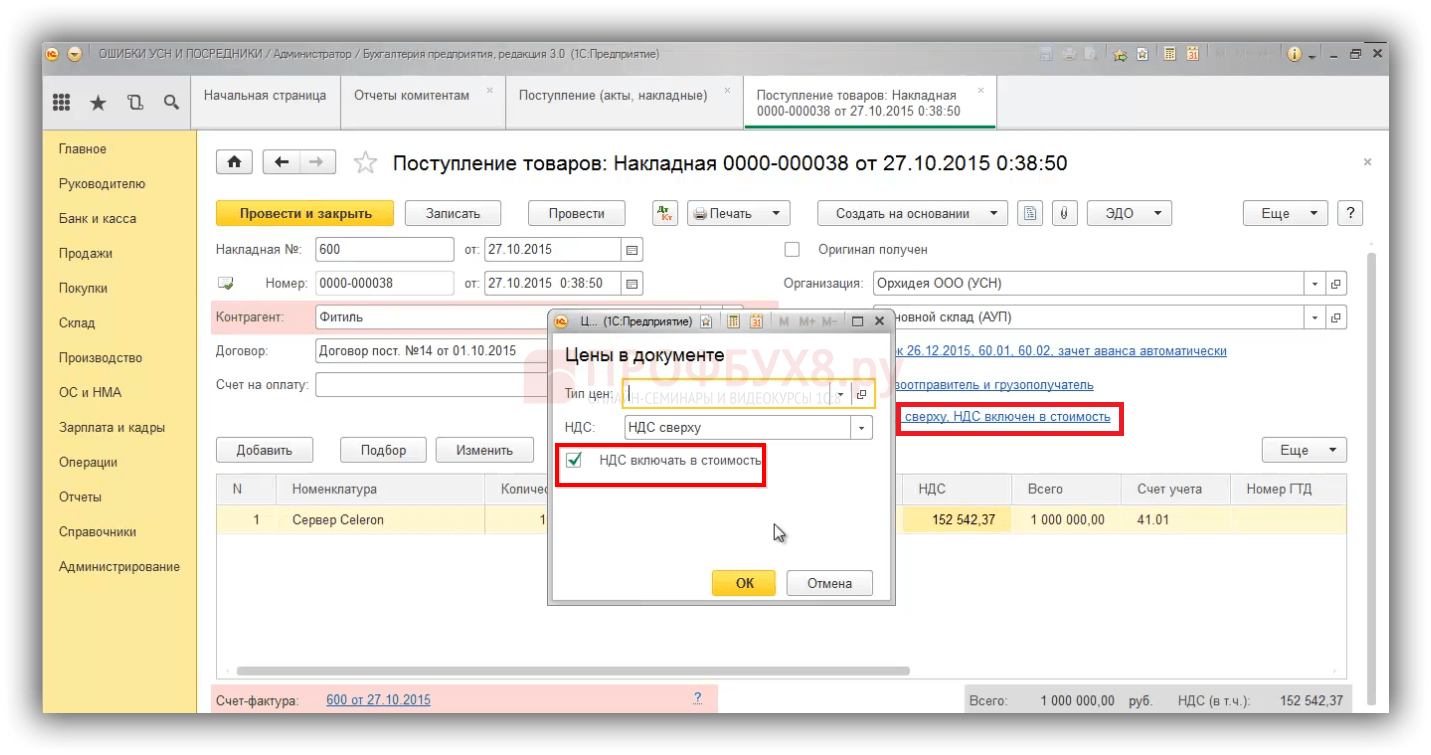

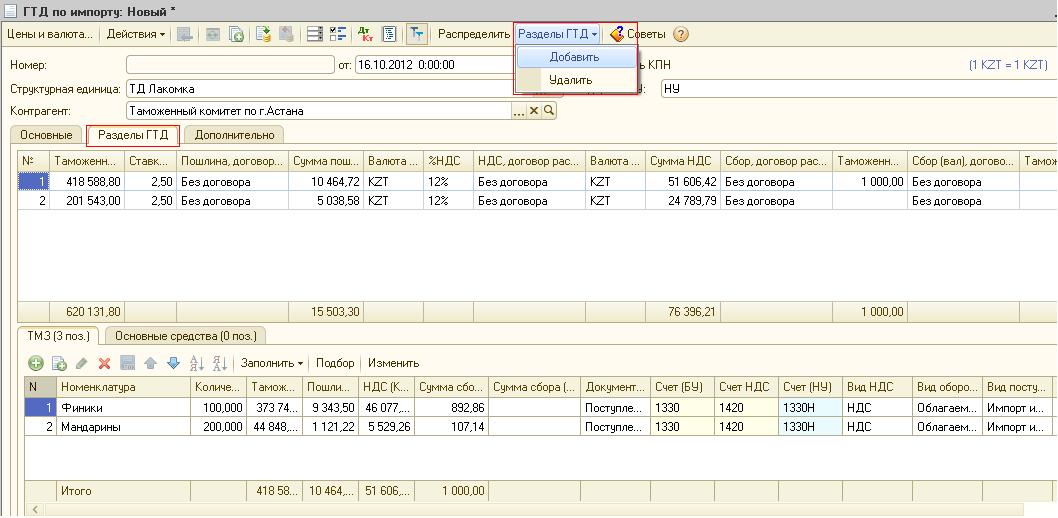

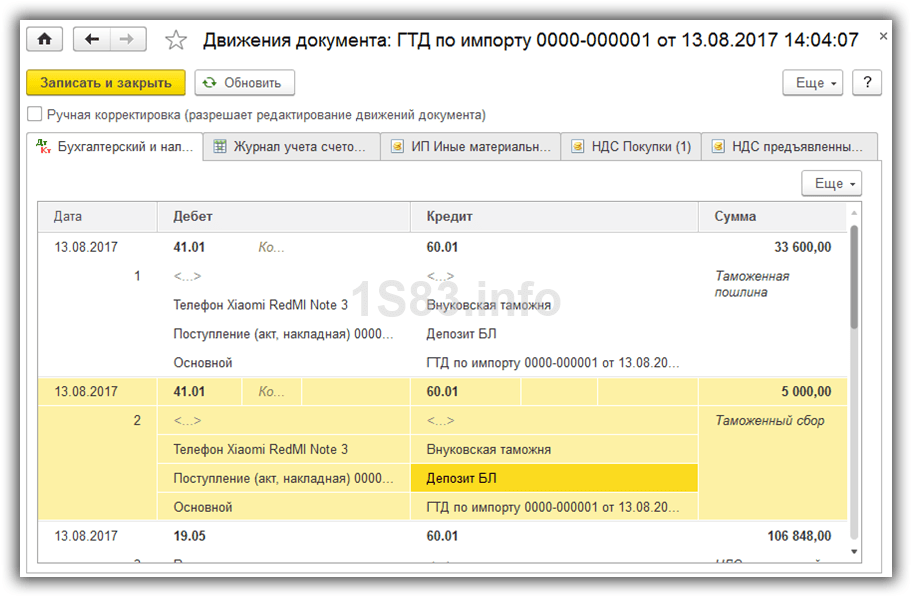

Оприходование импортных товаров осуществляется в два этапа. Сначала оприходуется сам импортный товар: создается операция «Оприходование импорта». Затем на основе этой операции, через контекстное меню, вводится операция «ГТД по импорту», в которой отражаются суммы уплаченного таможенного («ввозного») НДС, таможенные сборы и пошлины (которые относятся на себестоимость товаров).

Рассмотрим эти операции подробнее:

Оприходование импорта:

•Зайдем в журнал движения ценностей и услуг в меню «Операции | Движение ценностей и услуг». Добавим накладную с типом операции «Оприходование по импорту», в шапке накладной укажем валюту, счет иностранного поставщика. В детализации накладной укажем ввозимые товары, с указанием количества, таможенной стоимости, номера ГТД и страны происхождения. Нажмем <ОК>.

В детализации накладной укажем ввозимые товары, с указанием количества, таможенной стоимости, номера ГТД и страны происхождения. Нажмем <ОК>.

Внимание! Для создания иностранного поставщика зайдите в меню «Справочники | Контрагенты», добавьте нового контрагента и укажите только(!) название контрагента и его код. Остальные данные, не соответствующие Российскому законодательству (например, ИНН, КПП, БИК и др.) указывать не нужно. |

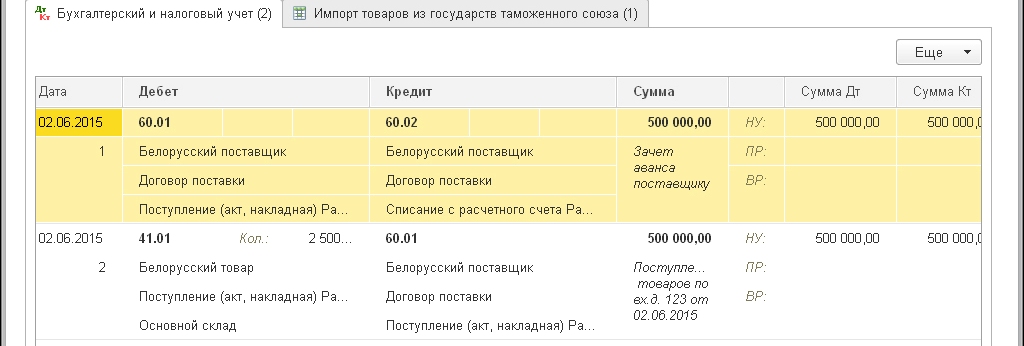

•В журнале бухгалтерских операций появится операция оприходования импортных товаров, с проводками:

41/С/Склад/Товар – 60/ПОСТВ/ИмпортныйПоставщик/Валюта = Таможенная стоимость ввозимого товара

•В бланке книги покупок запись не формируется;

•В журнале оприходованных счетов-фактур запись не формируется.

ГТД по импорту:

•Зайдем в журнал движения ценностей и услуг в меню «Операции | Движение ценностей и услуг»., выделим накладную с типом операции «Оприходование импорта», на основе которой необходимо создать операцию «ГТД по импорту» и выберем пункт контекстного меню «ГТД по импорту».

•В появившемся окне укажем валюту (Российский рубль, либо Валюта документа), счет таможни и сумму таможенного сбора. Затем для товаров по нужной ставке НДС укажем соответствующие суммы таможенных пошлин.

Таможенная стоимость определится автоматически, на основе операции «Оприходование импорта». При этом, если выбранная валюта отличается от валюты исходного документа, то таможенная стоимость будет пересчитана в соответствии с курсом выбранной валюты (курс берется из исходной операции «Оприходование импорта»).

Сумма НДС будет рассчитана по формуле:

(Таможенная стоимость + Таможенная пошлина) * Ставку НДС.

Таможенный сбор при расчете Суммы НДС не используется. Нажмем <ОК>.

Внимание! Ставка НДС для каждого из товаров задается в справочнике ТМЦ и услуг. |

•В шапке появившейся накладной, автоматически подставиться выбранная валюта, курс и счет поставщика.

•В детализации накладной будет подставлен состав из выбранной операции «Оприходование импорта». Сумма таможенного сбора будет распределена пропорционально сумме товаров из выбранной накладной. Сумма же таможенных платежей – пропорционально сумме товаров с соответствующей ставкой НДС из выбранной накладной (например, сумма таможенной пошлины для товаров по ставке НДС 10% будет распределена только между товарами со ставкой 10%).

Сумма таможенного сбора будет распределена пропорционально сумме товаров из выбранной накладной. Сумма же таможенных платежей – пропорционально сумме товаров с соответствующей ставкой НДС из выбранной накладной (например, сумма таможенной пошлины для товаров по ставке НДС 10% будет распределена только между товарами со ставкой 10%).

Сумма таможенного НДС также будет распределена пропорционально сумме товаров с соответствующей ставкой НДС из выбранной накладной. Сумма таможенного НДС будет указана в столбце «Таможенный НДС» для каждого из товаров.

Количество не указываем. Таким образом, в стоимости товаров будут включены таможенная пошлина, таможенный сбор и сумма таможенного НДС. Нажмем <ОК>.

Внимание! Если в стоимость товаров необходимо включить другие расходы, то создайте новую операцию «Оприходование» и воспользуйтесь пунктом «Отнести на расходы» в меню кнопки «Выполнить». |

•В журнале бухгалтерских операций появится операция ГТД по импорту, с проводками:

41/С/ОСН/Товар – 76/ПРОЧВ/Таможня/Валюта = Таможенная пошлина + Таможенный сбор

41/С/ОСН/Товар – 68/НДС = Сумма «ввозного» НДС

•В бланке книги покупок запись не формируется;

•В журнале оприходованных счетов-фактур запись не формируется.

Расчет с таможенным органом.

Рассмотрим операцию по уплате таможенных платежей таможенному органу.

Таможенные пошлины, таможенные сборы и НДС по импортным товарам оплачиваются таможенному органу. Для того чтобы отразить оплату таможенных платежей (или авансовых платежей в счет предстоящих таможенных платежей) необходимо создать платежный документ на нужную сумму:

•Зайдем в главное меню «Операции | Платежные документы» (или «Операции | Банк исходящий»). Добавим платежный документ с типом операции «Платежное поручение». В шапке документа укажем дату документа, дату проведения, валюту (если средства перечисляются в валюте), счет получателя (таможни), сумму, перечисленную таможенному органу. Ставку НДС укажем равной Без НДС.

•В журнале бухгалтерских операций появится операция оплаты таможенному органу таможенных платежей, с проводкой:

76/ПРОЧ/Таможня – 51/РасчетныйСчет = Сумма таможенных платежей

Если средства перечисляются в валюте, то проводка будет следующей:

76/ПРОЧВ/Таможня/Валюта – 52/ВНУТР/ВалютныйРасчетныйСчет/Валюта = Сумма таможенных платежей

Расчет с поставщиком

Расчет с поставщиком импортных товаров аналогичен расчету с любым другим поставщиком (см. в справке), но расчет уже ведется в валюте с использованием валютного расчетного счета.

в справке), но расчет уже ведется в валюте с использованием валютного расчетного счета.

Импорт из белоруссии ндс при усн \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Импорт из белоруссии ндс при усн (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Импорт из белоруссии ндс при усн Открыть документ в вашей системе КонсультантПлюс:Статья: Импорт из ЕАЭС: оформление и НДС

(Елина Л.А.)

(«Главная книга», 2019, N 7)Ввозите товары из Казахстана, Белоруссии, Киргизии или Армении? Вполне вероятно, что вам придется заплатить ввозной НДС. Причем независимо от того, какой режим налогообложения применяет организация или ИП: ОСН, упрощенку, ПСН, ЕНВД или ЕСХН. Какие документы понадобятся, как рассчитать НДС, когда его платить и как по нему отчитываться? Об этом мы и поговорим.

Рассматривать будем ситуацию, когда в Россию ввозятся товары без участия посредников.Нормативные акты: Импорт из белоруссии ндс при усн Открыть документ в вашей системе КонсультантПлюс:

Рассматривать будем ситуацию, когда в Россию ввозятся товары без участия посредников.Нормативные акты: Импорт из белоруссии ндс при усн Открыть документ в вашей системе КонсультантПлюс:Письмо УФНС РФ по МО от 18.08.2005 N 21-25-И/0223

В соответствии с п. 2 ст. 346.11 Налогового кодекса Российской Федерации (далее — НК РФ) организации, применяющие упрощенную систему налогообложения, учета и отчетности, не являются плательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации. Открыть документ в вашей системе КонсультантПлюс:

УФНС РФ по г. Москве от 05.12.2006 N 19-11/105918

На основании пункта 2 статьи 346.11 НК РФ применение УСН организациями предусматривает замену уплаты налога на прибыль организаций, налога на имущество организаций и ЕСН уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организаций за налоговый период.

Организации, применяющие УСН, не признаются налогоплательщиками НДС, за исключением НДС, подлежащего уплате согласно НК РФ при ввозе товаров на таможенную территорию РФ.

Организации, применяющие УСН, не признаются налогоплательщиками НДС, за исключением НДС, подлежащего уплате согласно НК РФ при ввозе товаров на таможенную территорию РФ.Как начислить НДС при импорте

Ольга Цибизова, действительный государственный советник РФ 3-го класса

Чтобы импортировать товары, нужно оформить ряд документов. В первую очередь это внешнеэкономический контракт с иностранным партнером и таможенная декларация.

Ввоз товаров в Россию (импорт товаров) признается объектом налогообложения по НДС (подп. 4 п. 1 ст. 146 НК). Налог при этом уплачивается в составе общих таможенных платежей (подп. 3 п. 1 ст. 46 ТК ЕАЭС).

Уплата НДС на таможне

Платить НДС при ввозе товаров должны все импортеры независимо от системы налогообложения (п. 1 ст. 143 и подп. 4 п. 1 ст. 146, п. 3 ст. 346.1, абз. 2 п. 1 ст. 346.11, абз. 3 п. 4 ст. 346.26, подп. 2 п. 11 ст. 346.43 НК). Заплатить НДС должен декларант или иные лица (например, перевозчик) (ст. 143 НК, ст. 50 ТК ЕАЭС). Если декларирование производится таможенным представителем (брокером), то он является ответственным за уплату НДС (ст. 404 ТК ЕАЭС).

346.26, подп. 2 п. 11 ст. 346.43 НК). Заплатить НДС должен декларант или иные лица (например, перевозчик) (ст. 143 НК, ст. 50 ТК ЕАЭС). Если декларирование производится таможенным представителем (брокером), то он является ответственным за уплату НДС (ст. 404 ТК ЕАЭС).

Обычно НДС при ввозе уплачивается таможенным органам (п. 1 ст. 174 НК, ст. 61 ТК ЕАЭС). Если товар ввозится из страны, с которой Россия заключила международный договор об отмене таможенного контроля и таможенного оформления (например, со странами ЕАЭС), НДС уплачивается налоговым органам (п. 13 приложения 18 к договору о Евразийском экономическом союзе).

Об особенностях начисления НДС при импорте товаров из государств ЕАЭС см. Как платить НДС при импорте из стран – участниц ЕАЭС.

НДС на таможне нужно заплатить в особом порядке: не по итогам того квартала, в котором товары были ввезены в Россию, а одновременно с уплатой других таможенных платежей.

Конкретный срок уплаты НДС зависит от таможенной процедуры, под которую были помещены импортируемые товары (ст. 57 ТК ЕАЭС). Так, например, в отношении товаров, помещенных под таможенную процедуру выпуска для свободного обращения срок уплаты НДС – до выпуска товаров, при условии, что импортер не применяет никакие льготы по уплате этого налога (п. 9 ст. 136 ТК ЕАЭС). Пока НДС не будет заплачен, таможня не выпустит товар.

57 ТК ЕАЭС). Так, например, в отношении товаров, помещенных под таможенную процедуру выпуска для свободного обращения срок уплаты НДС – до выпуска товаров, при условии, что импортер не применяет никакие льготы по уплате этого налога (п. 9 ст. 136 ТК ЕАЭС). Пока НДС не будет заплачен, таможня не выпустит товар.

Кроме того, от таможенной процедуры, под которую помещаются товары, зависит и порядок уплаты НДС при ввозе. При одних процедурах НДС нужно платить полностью или частично, при других – платить не нужно вообще (п. 1 ст. 151 НК).

Освобождение от НДС

Товары, при ввозе которых НДС на таможне платить не нужно, перечислены в статье 150 НК.

Например, не облагается НДС ввоз в Россию технологического оборудования (в т. ч. комплектующих и запчастей к нему), аналоги которого в России не производятся (п. 7 ст. 150 НК). Перечень такого оборудования утвержден постановлением Правительства от 30.04.2009 № 372.

Также освобожден от НДС ввоз расходных материалов для научных исследований, аналоги которых не производятся в России (п. 17 ст. 150 НК). Перечень таких материалов утвержден постановлением Правительства от 24.10.2014 № 1096. А Правила применения освобождения от НДС при их ввозе утверждены постановлением Правительства от 15.05.2015 № 469.

17 ст. 150 НК). Перечень таких материалов утвержден постановлением Правительства от 24.10.2014 № 1096. А Правила применения освобождения от НДС при их ввозе утверждены постановлением Правительства от 15.05.2015 № 469.

Не нужно платить НДС и при ввозе:

– медицинских товаров по перечню из постановления Правительства от 30.09.2015 № 1042;

– сырья и комплектующих для изготовления этих медицинских товаров.

Важно: ввоз сырья и комплектующих для изготовления медицинских товаров освобожден от НДС, только если их аналоги не производят в России. Причем нужно документально подтвердить, что аналогов нет. Выдавать подтверждения должны в Минпромторге. Такой порядок действует с 1 октября 2016 года (п. 2 ст. 150 НК, п. 1 ст. 1 и ст. 3 Закона от 30.06.2016 № 225-ФЗ). Правила выдачи подтверждений установлены приказом Минпромторга от 11.11.2016 № 4008.

Временная льгота предусмотрена для ввоза племенных животных. Так, с 1 октября 2016 года по 31 декабря 2020 года освобожден от НДС ввоз в Россию:

Так, с 1 октября 2016 года по 31 декабря 2020 года освобожден от НДС ввоз в Россию:

– племенного крупного рогатого скота;

– племенных свиней;

– племенных овец;

– племенных коз;

– племенных лошадей;

– эмбрионов, полученных от этих животных;

– спермы, полученной от племенных быков, племенных свиней, племенных баранов, племенных козлов, племенных жеребцов;

– племенной птицы (племенного яйца).

Перечень кодов и видов продукции, ввоз которой освобожден от налогообложения, утвержден постановлением Правительства от 20.10.2016 № 1069. Перечень действует с 1 октября 2016 года (п. 3 постановления Правительства от 20.10.2016 № 1069).

Чтобы не платить НДС, представьте на таможню разрешение на ввоз племенной продукции (ст. 11 Закона от 03.08.1995 № 123-ФЗ). Об этом сказано в подпункте 19 статьи 150 НК, пункте 2 статьи 3 Закона от 23.06.2016 № 187-ФЗ.

Ставки НДС

В зависимости от вида ввозимых товаров ставка налога составляет 10 либо 20 процентов (п. 5 ст. 164 НК). НДС начисляйте в рублях и округляйте до второго знака после запятой п. 30 Инструкции, утв. приказом ГТК от 07.02.2001 № 131).

5 ст. 164 НК). НДС начисляйте в рублях и округляйте до второго знака после запятой п. 30 Инструкции, утв. приказом ГТК от 07.02.2001 № 131).

При реализации отдельных видов работ (услуг), связанных с импортом товаров, применяется ставка НДС 0 процентов (п. 1 ст. 165 НК).

Для расчета НДС применяйте налоговую ставку, которая действует на дату регистрации таможенной декларации (п. 1 ст. 53 ТК ЕАЭС). Такой порядок применяется и при предварительном декларировании товаров. Например, по товарам, которые импортер ввез в Россию в 2019 году, он подал предварительную декларацию в 2018 году. НДС по этой операции нужно заплатить по ставке 18 процентов.

Расчет НДС

Сумма налога рассчитывается по особым правилам.

Если организация импортирует товары, облагаемые и таможенными пошлинами, и акцизами, используйте формулу:

| НДС | = | ( | Таможенная стоимость товара | + | Таможенные пошлины | + | Акцизы | ) | × | Ставка НДС |

Если организация ввозит подакцизные товары, которые освобождены от таможенных пошлин, НДС рассчитайте по формуле:

| НДС | = | ( | Таможенная стоимость товара | + | Акцизы | ) | × | Ставка НДС |

При импорте товаров, которые облагаются таможенными пошлинами, но освобождены от акцизов, для расчета налога примените формулу:

| НДС | = | ( | Таможенная стоимость товара | + | Таможенные пошлины | ) | × | Ставка НДС |

Если товар освобожден и от таможенных пошлин, и от акцизов, используйте формулу:

| НДС | = | Таможенная стоимость товара | × | Ставка НДС |

При ввозе в Россию продуктов переработки товаров (если ранее товары были вывезены из России для переработки за границей) НДС рассчитайте по формуле:

| НДС | = | Стоимость переработки товара | × | Ставка НДС |

По каждой группе товаров налог рассчитывайте отдельно. Общая сумма НДС к уплате будет равняться сумме налогов, подсчитанных по группам товаров.

Общая сумма НДС к уплате будет равняться сумме налогов, подсчитанных по группам товаров.

Такие правила установлены пунктом 3 статьи 160 и пунктом 5 статьи 166 НК.

Таможенная стоимость заявляется при декларировании товара. Как правило, таможенная стоимость равна цене сделки (п. 1 ст. 39 ТК ЕАЭС). При невозможности определения таможенной стоимости по цене сделки таможенная стоимость может быть определена другими методами, описанными в статьях 41–45 ТК ЕАЭС.

Пример расчета и отражения в бухучете НДС по импортированным в Россию товарам

Таможенная стоимость товаров

При ввозе товаров в Россию таможенную стоимость определяют в порядке и методами, которые установлены в главе 5 ТК ЕАЭС.

По умолчанию таможенную стоимость определяют методом по стоимости сделки с ввозимыми товарами. Если по этому методу стоимость ввозимого товара определить невозможно, используют другие.

Это следует из пункта 1 статьи 39, пункта 1 статьи 41, пункта 1 статьи 42, пункта 1 статьи 43, пункта 1 статьи 44 и пункта 1 статьи 45 ТК ЕАЭС.

Таможенная стоимость включает в себя не только цену ввозимого товара, но и дополнительные расходы, которые в цену не вошли. Эти расходы увеличат налоговую базу по НДС, то есть с них также придется заплатить налог. Конечно, при условии что ввоз самого товара не подпадает под освобождение от НДС (п. 7 ст. 150, ст. 160 и 166 НК). Причем таможенники учтут как уже понесенные дополнительные расходы, так и предстоящие.

Список таких расходов приведен в пункте 1 статьи 40 ТК ЕАЭС и не зависит от метода определения таможенной стоимости (ст. 39–45 ТК ЕАЭС).

Понять, какие дополнительные расходы включают в таможенную стоимость товаров, поможет таблица:

| Что еще учитывают в таможенной стоимости, помимо цены ввозимых товаров | Основание | |

| Расходы, которые не включены в цену ввозимых товаров | на вознаграждение посредникам, агентам и брокерам. Кроме вознаграждений агентам и посредникам за представление интересов организации за рубежом, связанных с закупкой ввозимого товара Кроме вознаграждений агентам и посредникам за представление интересов организации за рубежом, связанных с закупкой ввозимого товара | Подпункт «а» пункта 1 части 1 статьи 40 ТК ЕАЭС |

| на тару, если для таможенных целей ее считают единым целым с ввозимыми товарами | Подпункт «б» пункта 1 части 1 статьи 40 ТК ЕАЭС | |

| по упаковке, то есть стоимость упаковочных материалов и работ | Подпункт «в» пункта 1 части 1 статьи 40 ТК ЕАЭС | |

| Стоимость товаров и услуг, не включенная в цену ввозимых товаров. Если прямо или косвенно покупатель предоставил их продавцу по сниженной цене или бесплатно с целью использовать при производстве или продаже ввозимого товара | сырье, материалы, детали, полуфабрикаты и тому подобные предметы, из которых состоят ввозимые товары | Подпункт «а» пункта 2 части 1 статьи 40 ТК ЕАЭС |

| инструменты, штампы, формы и другие подобные предметы, использованные при производстве ввозимых товаров | Подпункт «б» пункта 2 части 1 статьи 40 ТК ЕАЭС | |

| материалы, израсходованные при производстве ввозимых товаров | Подпункт «в» пункта 2 части 1 статьи 40 ТК ЕАЭС | |

| проектирование, разработка, инженерная, конструкторская работа, художественное оформление, дизайн, эскизы и чертежи, выполненные вне таможенной территории Союза и необходимые для производства ввозимых товаров | Подпункт «г» пункта 2 части 1 статьи 40 ТК ЕАЭС | |

| Часть полученного дохода (выручки) от последующей продажи, распоряжения иным способом или использования ввозимых товаров, которая прямо или косвенно причитается продавцу | Пункт 3 части 1 статьи 40 ТК ЕАЭС | |

Расходы по перевозке (транспортировке) товаров до аэропорта, морского порта или другого места прибытия товаров на таможенную территорию Союза. Если Комиссией, в зависимости от вида транспорта, определены другие места, то расходы по перевозке товаров до этих мест. Сюда же входят и расходы на страхование перевозки (транспортировки) Если Комиссией, в зависимости от вида транспорта, определены другие места, то расходы по перевозке товаров до этих мест. Сюда же входят и расходы на страхование перевозки (транспортировки) | Пункты 4 и 6 части 1 статьи 40 ТК ЕАЭС | |

| Расходы по погрузке, разгрузке или перегрузке товаров (на другие операции), связанных с их перевозкой (транспортировкой) до аэропорта, морского порта или другого места прибытия товаров на таможенную территорию Союза. Если Комиссией, в зависимости от вида транспорта и особенностей перевозки товаров, определены другие места, то расходы по погрузке, разгрузке или перегрузке товаров при их перевозке до этих мест. Сюда же входят и расходы на страхование этих операций | Пункты 5 и 6 части 1 статьи 40 ТК ЕАЭС | |

Лицензионные и другие подобные платежи за использование объектов интеллектуальной собственности (включая роялти, плату за патенты, товарные знаки, авторские права) в размере, не включенном в цену. При условии, что такие расходы относятся к ввозимым товарам и по условиям продажи их обязан произвести покупатель. При условии, что такие расходы относятся к ввозимым товарам и по условиям продажи их обязан произвести покупатель.Исключение составляют (т. е. не включаются в таможенную стоимость) платежи за право: · воспроизводства (тиражирования) ввозимых товаров на таможенной территории Союза; · распределения или перепродажи ввозимых товаров, если такие платежи не являются условием продажи ввозимых товаров для вывоза на таможенную территорию Союза | Пункт 7 части 1 статьи 40 ТК ЕАЭС | |

Другие расходы добавлять к цене ввозимого товара и включать в его таможенную стоимость нельзя. Об этом прямо сказано в части 4 статьи 40 ТК ЕАЭС.

Кроме того, есть и четкое указание на то, какие расходы, входящие в цену ввозимого товара, нельзя включать в его таможенную стоимость. Главное условие – эти расходы должны быть выделены из цены товара, заявлены декларантом и документально подтверждены. Их перечень приведен в таблице:

Их перечень приведен в таблице:

| Что нельзя включать в таможенную стоимость | Основание |

| Расходы на производимые после прибытия товаров на таможенную территорию Союза строительство, возведение, сборку, монтаж, обслуживание или оказание технического содействия в отношении таких оцениваемых (ввозимых) товаров, как промышленные установки, машины или оборудование | Пункт 1 части 2 статьи 40 ТК ЕАЭС |

| Расходы по перевозке (транспортировке) товаров по таможенной территории Союза, осуществляемой после их прибытия на таможенную территорию Союза. Если Комиссия, в зависимости от вида транспорта, которым осуществляется перевозка, определила иное место, то расходы по перевозке (транспортировке) товаров по таможенной территории Союза, осуществляемой после их прибытия на это место | Пункт 2 части 2 статьи 40 ТК ЕАЭС |

| Пошлины, налоги и сборы, уплачиваемые на таможенной территории Таможенного союза в связи с ввозом или продажей оцениваемых (ввозимых) товаров | Пункт 3 части 2 статьи 40 ТК ЕАЭС |

Бухучет

В бухучете начисление и уплату НДС на таможне отразите проводками:

Дебет 19 Кредит 68 субсчет «Расчеты по НДС»

– отражен НДС, подлежащий уплате на таможне;

Дебет 68 субсчет «Расчеты по НДС» Кредит 51

– перечислен НДС в бюджет.

Это следует из Инструкции к плану счетов (счета 19, 68).

Вычет уплаченного на таможне НДС

Сумму НДС, уплаченную на таможне, импортер может принять к вычету (п. 2 ст. 171 НК).

Возврат НДС для ООО или ИП при импорте товаров (возмещение УСН)

Добрый день, Юрий!

Согласно пункту 2 статьи 171 Налогового кодекса РФ вычетам подлежат суммы налога, уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации.

Налоговые вычеты при импорте товаров производятся на основании документов, подтверждающих фактическую уплату сумм налога при ввозе товаров на территорию Российской Федерации.

Как Вы абсолютно правильно указали, если товар пересечет границу от имени ИП, то НДС он возместить не сможет, поскольку он находится на УСН.

Остается Вам только оплатить товар от имени ИП и задержать на время отправку товара в Россию. Как я понимаю, иностранному продавцу самое главное — получить деньги за товар, он вполне может подождать с отгрузкой товара.

После того, как товар будет оплачен, Вы регистрируете ООО и производите покупку у ИП товара, находящегося за границей, по договору купли-продажи. Естественно, указывать цену договора в 1 евро не стоит, в ином случае налоговая произведет перерасчет цены сделки. Укажите в договоре купли-продажи реальную цену, чуть выше (например, на 0,01 %), чем цена приобретения у иностранного продавца. Но установите, что товар переходит в собственность ООО при подписании этого договора, а расчеты по оплате перенесите на будущее, например, на 5 лет. Можно, предусмотреть, что ООО оплачивает товар ИП собственным векселем, опять-таки со сроком оплаты через несколько лет.

Важно, чтобы к моменту пересечения границы товар по документам значился как принадлежащий (находящийся в собственности) ООО. Тогда Вы спокойно сможете произвести оплату НДС в составе таможенных платежей от имени ООО и после ввоза товара произвести возмещение НДС из бюджета.

Либо Вам нужно найти надежного ИП или ООО, которые находятся на общей системе налогообложения, и договориться с ними (за вознаграждение и т. п.), чтобы товар пересекал границу от их имени, при этом между ними и человеком, который в настоящее время находится за границей и заключает сделку, можно заключить агентский договор о том, что этот человек выступает от имени ИП или ООО и производит от их имени расчеты с иностранным продавцом, в а также таможенное оформление и расчеты на таможне.

п.), чтобы товар пересекал границу от их имени, при этом между ними и человеком, который в настоящее время находится за границей и заключает сделку, можно заключить агентский договор о том, что этот человек выступает от имени ИП или ООО и производит от их имени расчеты с иностранным продавцом, в а также таможенное оформление и расчеты на таможне.

С уважением, Роман.

Информация о таможенных пошлинах | Таможенная и пограничная служба США

Что такое таможенная пошлина?

Таможенная пошлина — это тариф или налог, взимаемый с товаров, перемещаемых через международные границы. Целью таможенных пошлин является защита экономики, жителей, рабочих мест, окружающей среды и т. Д. Каждой страны путем контроля за потоком товаров, особенно ограниченных и запрещенных товаров, в страну и из нее.

Облагаемый пошлиной относится к статьям, по которым может потребоваться уплата таможенных пошлин.У каждого товара есть особая ставка пошлины, которая определяется рядом факторов, в том числе местом, где вы приобрели товар, где он был изготовлен и из чего он сделан. Кроме того, все, что вы приносите, чего у вас не было, когда вы уезжали из Соединенных Штатов, должно быть «заявлено». Например, вы можете заявить об изменениях, внесенных в чужой стране, в костюм, который у вас уже есть, и любые подарки, которые вы приобрели за пределами Соединенных Штатов. Возвращенные американские товары (AGR) не нужно декларировать, но вы должны быть готовы доказать U.S. Таможенный и пограничный контроль: товары являются СМА или уплачиваются таможенными пошлинами.

Кроме того, все, что вы приносите, чего у вас не было, когда вы уезжали из Соединенных Штатов, должно быть «заявлено». Например, вы можете заявить об изменениях, внесенных в чужой стране, в костюм, который у вас уже есть, и любые подарки, которые вы приобрели за пределами Соединенных Штатов. Возвращенные американские товары (AGR) не нужно декларировать, но вы должны быть готовы доказать U.S. Таможенный и пограничный контроль: товары являются СМА или уплачиваются таможенными пошлинами.

Ставка таможенной пошлины указана в процентах. Этот процент определяется общей стоимостью приобретенных товаров, оплаченных в другой стране, а не на основе таких факторов, как качество, размер или вес. Гармонизированная система тарифов (HTS) устанавливает ставки пошлин практически для каждой существующей позиции. CBP использует Согласованный тарифный план США с комментариями (HTSUS), который представляет собой справочное руководство, в котором указаны применимые тарифные ставки и статистические категории для всех товаров, импортируемых в США. S.

S.

Магазин беспошлинной торговли Товары, проданные в магазине беспошлинной торговли, бесплатны только для страны, в которой находится этот магазин. Следовательно, если ваши приобретенные предметы превышают ваше личное освобождение / надбавку, предметы, которые вы приобрели в магазине беспошлинной торговли в США или за рубежом, будут облагаться таможенными пошлинами при въезде в страну назначения. Товары, приобретенные в магазине беспошлинной торговли США, также облагаются таможенной пошлиной США, если вы ввозите их в Соединенные Штаты.Например, если вы покупаете алкогольные напитки в магазине беспошлинной торговли в Нью-Йорке перед въездом в Канаду, а затем возвращаете их в Соединенные Штаты, они будут облагаться таможенными пошлинами и налогом Службы внутренних доходов (IRT).

Определение таможенной пошлины

Фиксированная ставка будет применяться к статьям, облагаемым пошлиной, но которые не могут быть включены в ваше личное освобождение, даже если вы не превысили освобождение. Например, алкогольные напитки.Если вы вернетесь из Европы с покупками на сумму 200 долларов, включая два литра спиртных напитков, один литр будет беспошлинным в соответствии с вашим личным надбавкой / освобождением от налога для постоянного жителя. Другой будет облагаться пошлиной в размере 3 процентов плюс любой причитающийся налог на внутренние доходы (IRT).

Например, алкогольные напитки.Если вы вернетесь из Европы с покупками на сумму 200 долларов, включая два литра спиртных напитков, один литр будет беспошлинным в соответствии с вашим личным надбавкой / освобождением от налога для постоянного жителя. Другой будет облагаться пошлиной в размере 3 процентов плюс любой причитающийся налог на внутренние доходы (IRT).

Совместная декларация — это таможенная декларация, которую могут подать члены семьи, проживающие в одном домашнем хозяйстве и вместе возвращающиеся в Соединенные Штаты. Эти путешественники могут объединить свои покупки, чтобы воспользоваться комбинированной фиксированной ставкой пошлины, независимо от того, какой член семьи владеет данным предметом.Общая стоимость товаров с фиксированной ставкой пошлины для семьи из четырех человек, путешествующих вместе, составит 4000 долларов. Общая сумма покупок должна быть округлена до ближайшей суммы в долларах.

Табачные изделия

Возвращающиеся туристы-резиденты могут ввозить табачные изделия только в количествах, не превышающих суммы, указанные в личных льготах, на которые имеет право путешественник (не более 200 сигарет и 100 сигар, если они прибывают из страны, не являющейся бенефициаром, и островное владение). Любое количество табачных изделий, не разрешенное личным изъятием, подлежит задержанию, изъятию, штрафам, оставлению и уничтожению. Табачные изделия обычно приобретаются в магазинах беспошлинной торговли, на международных морских перевозчиках или в зарубежных магазинах. Эти продукты обычно имеют пометку «Освобождение от налогов. Для использования за пределами США» или «Освобождение от налогов в США для использования за пределами США».

Любое количество табачных изделий, не разрешенное личным изъятием, подлежит задержанию, изъятию, штрафам, оставлению и уничтожению. Табачные изделия обычно приобретаются в магазинах беспошлинной торговли, на международных морских перевозчиках или в зарубежных магазинах. Эти продукты обычно имеют пометку «Освобождение от налогов. Для использования за пределами США» или «Освобождение от налогов в США для использования за пределами США».

Например, возвращающийся резидент имеет право на личное освобождение от уплаты пошлины в размере 800 долларов США каждые 31 день, оставаясь не менее 48 часов за пределами территориальных границ США, за исключением США.Южные Виргинские острова, в сопредельной стране, которая поддерживает свободную зону или свободный порт, оставались за территориальными пределами Соединенных Штатов, но не более чем на 24 часа. Это освобождение включает в себя не более 200 сигарет и 100 сигар:

- Если резидент декларирует 400 ранее экспортированных сигарет и доказывает возврат товаров по системе American Goods Returning (AGR) , резиденту будет разрешено или разрешено вернуть свой AGR, освобожденный от таможенной пошлины.

.

. - Если резидент декларирует 400 сигарет, из которых 200 подтверждены AGR или ранее экспортированы, а 200 не являются AGR или ранее не экспортировались, резиденту будет разрешено вернуть свои 200 ранее экспортированных сигарет по налогу и налогу на внутренние доходы (IRT) бесплатно в соответствии с его освобождение.

- Освобождение от табака доступно каждому взрослому в возрасте 21 года и старше.

Куба:

В декабре 2014 года президент Обама объявил о своем намерении восстановить дипломатические отношения с Кубой. Президент не снял эмбарго с Кубы. В отсутствие демократического или переходного правительства на Кубе отмена эмбарго требует законодательных изменений. Однако с момента объявления Управление по контролю за иностранными активами Министерства финансов (OFAC) внесло поправки в Правила контроля за активами Кубы (CACR), вступившие в силу 16 января 2015 года, чтобы разрешить поездки в пределах определенных категорий на Кубу и из нее, а также разрешить определенные поездки. импорт и экспорт на Кубу.

импорт и экспорт на Кубу.

Все путешественники, в том числе с Кубы, должны соблюдать все применимые законы и правила. Это включает в себя ограничения Согласованного тарифного плана США («HTSUS») (2016 г.) на личные освобождения и правила пошлины, распространенные на нерезидентов и возвращающихся резидентов США.

Лица, подпадающие под юрисдикцию США, имеют право участвовать во всех операциях, включая платежи, необходимые для импорта определенных товаров и услуг, произведенных независимыми кубинскими предпринимателями, как это определено Государственным департаментом и изложено в разделе 515 Государственного департамента.582, размещенный в ИНФОРМАЦИОННОМ ЛИСТЕ: Список раздела 515.582 Государственного департамента США. 17 октября 2016 года Управление по контролю за иностранными активами ослабило ограничения, и теперь уполномоченные путешественники, прибывающие прямо с Кубы, теперь могут ввозить кубинские товары для личного пользования в Соединенные Штаты и иметь право на освобождение от налога для резидентов США (HTSUS 9804.00.65). , что позволяет купить товары на общую сумму до 800 долларов США, а взрослым от 21 года и старше может быть предоставлен 1 литр алкоголя, 200 сигарет и 100 сигар). Это исключение также распространяется на путешественников, прибывающих из любой страны мира с декларированными кубинскими товарами.

Заявленные суммы, превышающие освобождение, облагаются фиксированной ставкой пошлины в размере 4% и любыми применимыми налогами IRS в соответствии с HTSUS 9816.00.20 и 19 CFR 148.101, которые устанавливают ставку пошлины в размере 4% от справедливой розничной стоимости. на товары из страны Колонки 2.

В отношении товаров: Государственный департамент в соответствии с разделом 515.582 Государственного департамента выпустит список запрещенных товаров. Размещение в списке означает, что любой перечисленный товар подпадает под определенные разделы и главы HTSUS, которые не подпадают под это исключение.

В отношении предпринимателей : Кубинская организация должна быть частным бизнесом, например, индивидуальным предпринимателем или другим частным лицом, не принадлежащим или не контролируемым правительством Кубы. Путешественники, участвующие в этих сделках, должны получить доказательства, подтверждающие, что приобретенные товары были получены от кубинского предпринимателя, как описано выше, и должны быть готовы предоставить такие доказательства властям США по запросу. Доказательства могут включать копию лицензии предпринимателя и / или счет-фактуру и / или заказ на покупку, подтверждающие, что товары были приобретены у конкретного кубинского предпринимателя.Представляет ли путешественник достаточные доказательства того, что товар подлежит импорту и что он был куплен у лицензированного независимого кубинского предпринимателя, определяется в каждом конкретном случае инспектором таможенной службы.

Импорт в соответствии с разделом 515.582 (т.е. импорт от лицензированных независимых предпринимателей, не включенных в запрещенный список Государственного департамента) должен соответствовать всем действующим формальным и неофициальным требованиям таможенного и пограничного контроля США (CBP), в зависимости от обстоятельств.Это означает, что, несмотря на отсутствие ограничения стоимости на количество товаров, которые могут быть импортированы в соответствии с этим положением, необходимо учитывать применимые пошлины в HTSUS.

В частности, HTSUS 9804.00.65 разрешает беспошлинный ввоз предметов личного пользования из стран, указанных в столбце 2, если справедливая розничная стоимость таких товаров составляет менее 800 долларов. См. Также 19 C.F.R. 148,33. HTSUS 9816.00.20 устанавливает ставку пошлины в размере 4% от справедливой розничной стоимости для предметов личного пользования стоимостью менее 1000 долларов, импортируемых из стран, указанных в столбце 2.Таким образом, любые предметы, ввезенные в соответствии с этим разделом для личного использования на сумму менее 800 долларов США, могут быть ввезены беспошлинно, а любые предметы, ввезенные для личного использования на сумму от 800 до 1800 долларов США, будут облагаться фиксированной ставкой пошлины в размере 4%. Любые предметы стоимостью более 1800 долларов США, независимо от того, предназначены ли они для личного использования, будут подлежать регистрации и должны быть классифицированы, оценены и начислены должным образом в соответствии с конкретными ставками HTSUS, столбец 2. См. Также 19 C.F.R. 148.101 и 148.102.Любой коммерческий импорт, то есть не для личного использования, подлежит ввозу и уплате применимых пошлин, сборов и налогов.

Хотя эти пересмотренные правила могут облегчить определенные поездки и торговлю с Кубой, все другие законы и правила, применимые к международным поездкам и ввозу / вывозу товаров, остаются в силе. Это означает, что все требования агентства США, применимые к конкретному импорту, должны быть выполнены и полностью соблюдены, например, правила Управления по санитарному надзору за качеством пищевых продуктов и медикаментов, Комиссии по безопасности потребительских товаров и Службы инспекции здоровья животных и растений.

Алкогольные напитки

Один американский литр (33,8 жидких унций) алкогольных напитков может быть включен в ваше личное освобождение от уплаты налогов, если:

- Вам не менее 21 года.

- Он предназначен исключительно для личного пользования, а не для продажи.

- Это не нарушает законы государства, в которое вы приехали.

Федеральные правила и правила штата позволяют вам беспошлинно ввозить один литр алкогольного напитка для личного пользования.Однако штаты могут разрешить вам вернуть более одного литра, но вам придется заплатить все применимые таможенные пошлины и IRT.

Хотя федеральные правила не устанавливают ограничения на количество алкоголя, которое вы можете вернуть сверх суммы личного освобождения, необычные количества могут вызвать подозрения в том, что вы импортируете алкоголь для других целей, например, для перепродажи. Офицеры CBP обеспечивают соблюдение законов, правил и положений Бюро по алкоголю, табаку, огнестрельному оружию и взрывчатым веществам (ATF) и имеют право на месте определять, что импорт осуществляется в коммерческих целях.Если такое решение будет принято, вам может потребоваться получить разрешение и подать официальную запись для импорта алкоголя до того, как алкоголь будет выпущен. Если вы намереваетесь привезти значительное количество алкоголя для личного употребления, вам следует связаться с портом въезда в США (POE), через который вы будете повторно въезжать, и заранее договориться о ввозе.

Кроме того, законы штата могут ограничивать количество алкоголя, которое вы можете ввозить без лицензии. Если вы прибываете в штат, в котором действуют ограничения на количество алкоголя, которое вы можете ввозить без лицензии, CBP будет применять закон этого штата, даже если он может быть более строгим, чем федеральные постановления.Мы рекомендуем вам узнать у правительства штата об их ограничениях на количество, разрешенное для личного ввоза, и о дополнительных государственных налогах, которые могут применяться. В идеале эту информацию следует получить перед поездкой.

Вкратце, как для алкоголя, так и для сигарет, количества, подходящие для беспошлинного обращения, могут быть включены в ваше личное освобождение в размере 800 или 1600 долларов для возвращающихся резидентов, как и любая другая покупка. Но в отличие от других видов товаров, суммы, помимо тех, которые обсуждаются здесь как беспошлинные, облагаются налогом, даже если вы не превысили или даже не выполнили свое личное освобождение.Например, ваше освобождение составляет 800 долларов, и вы приносите три литра вина и ничего больше, два из этих литров будут облагаться пошлиной и облагаться налогом IR. Федеральный закон запрещает пересылку алкогольных напитков частным лицам по почте в пределах Соединенных Штатов.

Как оплатить таможенную пошлину

Если вы должны заплатить таможенную пошлину, вы должны заплатить ее до завершения обработки CBP. Вы можете оплатить его любым из следующих способов:

- только в валюте США.

- Персональный чек на точную сумму, выписанный на U.S. bank, подлежащий оплате таможне и пограничной службе США. Вы должны предъявить удостоверение личности, например, паспорт или водительские права США. CBP не принимает чеки с подтверждением сторонних производителей.

- Государственный чек, денежный перевод или дорожный чек, если сумма не превышает причитающуюся пошлину более чем на 50 долларов.

В некоторых местах / POE вы можете оплатить пошлину кредитной картой MasterCard или VISA.

Повышенные ставки пошлин

Предметы из определенных стран

В соответствии с так называемым органом «301» Соединенные Штаты могут наложить намного более высокую, чем обычно, ставку пошлины на товары из определенных стран.В настоящее время Соединенные Штаты ввели 100-процентную ставку пошлины на определенные товары из Австрии, Бельгии, Дании, Финляндии, Франции, Федеративной Республики Германии, Греции, Ирландии, Италии, Люксембурга, Нидерландов, Португалии, Испании, Швеции и других стран. Украина. Если вы должны привезти с собой больше любого из этих продуктов, чем подпадают под ваше освобождение или фиксированную ставку пошлины (см. Ниже), вы заплатите столько же пошлины, сколько вы заплатили за продукт или продукты.

Хотя большинство перечисленных продуктов не относятся к тому типу товаров, которые путешественники купили бы в количествах, превышающих их льготу, алмазы из Украины подлежат 100-процентной пошлине и могут легко превысить сумму освобождения.

Для получения информации о странах, которые могут подлежать более высокой, чем обычно, ставке пошлины, посетите веб-сайт Министерства торговли США.

Страны с бесплатными или сниженными ставками таможенных пошлин

Соединенные Штаты предоставляют преференции по таможенным пошлинам, то есть условно бесплатно или по сниженным ставкам, определенным указанным развивающимся странам-бенефициарам в рамках торговой программы, называемой Всеобщей системой преференций ( GSP). Некоторые продукты, которые в противном случае облагались бы пошлиной, не являются продуктом роста, продуктом или производством страны-бенефициара ВСП.Посетите веб-сайт Офиса торгового представителя США для получения дополнительной информации о GSP.

Аналогично:

- Многие товары из стран Карибского бассейна и Андского региона освобождены от пошлин в соответствии с Инициативой Карибского бассейна (CBI), Законом о торговом партнерстве Карибского бассейна, Законом о торговых преференциях Анд и Законом о продвижении торговли и искоренении наркотиков в Анд.

- Многие товары из стран Африки к югу от Сахары освобождены от пошлин в соответствии с Законом о росте и возможностях в Африке.

- Большинство товаров из Израиля, Иордании, Чили и Сингапура также могут ввозиться в Соединенные Штаты либо беспошлинно, либо по сниженной ставке в соответствии с соглашениями о свободной торговле США с этими странами.

- Североамериканское соглашение о свободной торговле (НАФТА) вступило в силу в 1994 году. Если вы возвращаетесь из Канады или Мексики , ваши товары имеют право на бесплатные или сниженные ставки пошлин, если они были выращены, произведены или произведены в Канаде или Мексика, как определено в Законе.

Дополнительную информацию об этих специальных торговых программах можно найти на веб-сайте CBP.

Предметы домашнего обихода и личные вещи — Руководство по таможенным пошлинам

Предметы домашнего обихода, включенные условно, не облагаются пошлиной. К ним относятся такие предметы, как мебель, ковры, картины, посуда, стереосистемы, постельное белье и аналогичные предметы домашнего обихода; инструменты торговли, профессиональные книги, инвентарь и инструменты.

Вы можете беспошлинно ввозить приобретенные за границей домашние вещи, если:

- Вы использовали их за границей не менее одного года.

- Они не предназначены для других лиц или для продажи.

Для таможенных целей одежда, ювелирные изделия, фотооборудование, портативные радиоприемники и транспортные средства считаются личными вещами и не могут быть ввезены беспошлинно в качестве домашнего имущества. Однако пошлина обычно не взимается с личных вещей старше одного года. Все автомобили облагаются пошлиной.

Рассылка и доставка товаров — Руководство по таможенным пошлинам

Несопровождаемые покупки — это товары, которые вы купили во время поездки, которые отправляются вам по почте или отправляются вам в США.Другими словами, вы не берете с собой товар при возврате. Если ваши покупки без сопровождения происходят из островного владения (IP) или из страны Карибского бассейна (CBI) и импортируются в течение 30 дней и отправляются напрямую из этих мест в США, вы можете ввести их следующим образом:

Чтобы принять Преимущество освобождения от уплаты таможенных пошлин для покупок (отправка / отправка) несопровождаемых туристов из страны IP или CBI:

Шаг 1. В месте и во время покупки попросите вашего продавца оставить ваш товар до тех пор, пока вы не отправите ему или ей копию формы 255 CBP (Декларация о несопровождаемых товарах), которая должна быть прикреплена к посылке при ее отправке.

Шаг 2. (a) В форме декларации (форма CBP 6059B) перечислите все, что вы приобрели во время поездки, что сопровождает вас. Вы также должны заполнить отдельную форму Декларации о несопровождаемых предметах (CBP Form 255) для каждой посылки или контейнера, которые будут отправлены вам после вашего прибытия в Соединенные Штаты. Эта форма может быть доступна там, где вы совершаете покупку. Если нет, вы можете найти форму на веб-сайте CBP.

Шаг 3. Когда вы вернетесь в Соединенные Штаты, сотрудник CBP: (a) взимает таможенную пошлину и любые налоги, причитающиеся с облагаемых пошлиной товаров, которые вы привезли с собой; (б) сверьте ваш список несопровождаемых товаров с вашими товарными чеками; (c) подтвердите свою форму CBP 255, чтобы определить, являются ли ваши покупки беспошлинными в соответствии с вашим личным освобождением (1600 долларов США или 800 долларов США) или с покупок взимается фиксированная ставка пошлины.

Шаг 4. Две копии трехчастной формы 255 CBP будут возвращены вам. Отправьте желтую копию формы 255 CBP иностранному торговцу или продавцу, у которого есть ваша покупка, а другую копию сохраните для своих записей.

Шаг 5. Когда продавец получит вашу форму CBP 255, он или она должны поместить ее в конверт и надежно прикрепить конверт к внешней обертке пакета или контейнера. Продавец также должен пометить каждую посылку как «Покупка без сопровождения».» Пожалуйста, помните, что к каждой посылке или контейнеру должна быть прикреплена собственная форма CBP 255 , что является наиболее важным шагом, который необходимо выполнить для получения преимуществ, разрешенных в рамках этой процедуры.

Шаг 6. Если ваша посылка была отправлена по почте, Почтовая служба США доставит его после прохождения таможни. Если вы должны заплатить пошлину, Почтовая служба взимает пошлину вместе с почтовым сбором за обработку. Если грузовая служба перевезет вашу посылку, они уведомят вас о ее прибытии, и вы должны ехать. в свой офис, в котором находится груз, и пройти процедуру входа в CBP.Если вы задолжали пошлину или налог, вам необходимо будет оплатить их в это время, чтобы обеспечить выпуск товаров. Вы также можете нанять таможенного брокера, который сделает это за вас. Однако имейте в виду, что таможенные брокеры являются частными предприятиями и не являются сотрудниками CBP, и они взимают плату за свои услуги.

Если фрахт или экспресс-посылки из вашей поездки приземлились в США до вашего возвращения, и вы не приняли меры, чтобы забрать их, CBP разрешит их размещение на таможенном складе общего порядка или на общественном складе через 15 дней (дней для скоропортящихся, легковоспламеняющихся материалов). , взрывчатые вещества).Это хранение и все другие связанные с этим расходы (транспортировка, простой, погрузочно-разгрузочные работы) оплачиваются вами и за ваш счет. Если товар не будет востребован в течение шести месяцев, он будет продан на аукционе.

В соответствии с правилами почтовой службы США посылки, отправленные по почте и не востребованные в течение 30 дней с даты прибытия в США, будут возвращены отправителю, если не будет опротестована сумма пошлины.

Как вернуть НДС в USN

Согласно действующему налоговому законодательству, предприятия , перешедшие на упрощенную систему налогообложения, имеют право вернуть НДС , уплаченный при импорте импорта.Этим правом могут воспользоваться только компании-импортеры, бизнес которых неразрывно связан с поставщиками из-за границы.

Вам потребуется

- — договор о сотрудничестве;

- — договор переведен на русский язык;

- — паспорт сделки;

- — справка из банка, подтверждающая перевод;

- — таможенная декларация;

- — ПМС;

- — ксерокопии всех документов;

- — приложение к ВЕСЕЛЫМ;

- — налоговая декларация.

Инструкция

одна

При прохождении таможни за все товары надо заплатить НДС . Для возврата уплаченного налога, если вы приняли УСН, подготовьте ряд документов. В налоговой инспекции необходимо предоставить договор о сотрудничестве, заключенный с поставщиками, договор, переведенный на русский язык.

2

Зарегистрируйте транзакцию по паспорту в обслуживающем вас банке. На документе должна стоять печать банка, подпись генерального директора, руководителя, подготовившего документы.

3

Со счета вашего предприятия , переводят денежные средства на счет поставщика-импортера. Вы не имеете права привлекать сторонние банки, третьи лица, оказывающие посреднические услуги.

четыре

Заполните таможенную декларацию и разместите товары в соответствии с действующими правилами. На этом основании вы получите PSM. Это позволит реализовать полученный товар или использовать его на территории Российской Федерации.

пять

Сделайте ксерокопии всех документов. Вы отправите их в налоговую инспекцию вместе с оригиналами.

6

Обратитесь в Федеральную налоговую инспекцию, заполните анкету и налоговую декларацию. Подать заявление необходимо не позднее, чем в течение трех месяцев с момента уплаты налога и таможенного оформления ввозимых импортных товаров. Если вы не успели установить срок, то он считается пропущенным, и вы не можете вернуть уплаченный налог.

7

Окончательный ответ о решении комиссии налоговой инспекции вам будет дан после камеральной проверки. При необходимости на вашем предприятии проведут проверку финансовых документов.

восемь

Вы сможете получить возвращенную сумму НДС на свой личный счет в обслуживающем банке в течение 30 дней после получения письменного уведомления о решении налоговых органов.

примечание

Если вам отказали в возврате НДС, обратитесь в суд.

Как работают налоги на импорт: НДС, пошлины и таможенное оформление

Когда товары импортируются в страну с режимом НДС, НДС на импорт взимается как процент от стоимости импортируемых товаров. В зависимости от вида товаров, помимо НДС, уплачиваются также таможенные пошлины. Ниже описано, как работают налоги на импорт.

В Европейском союзе есть особое определение импорта, когда речь идет об НДС: операция определяется как импорт только в том случае, если товары происходят из стран, не входящих в ЕС.После того, как товары были импортированы в ЕС, они считаются находящимися в «свободном обращении», и для перемещения товаров между странами-членами ЕС применяются меры упрощения.

Практический вопрос таможенной очистки товаров зависит исключительно от того, кто несет ответственность за импорт. Инкотермс транзакции обычно определяет, кто берет на себя все финансовые обязательства и расходы по импорту.

Импортеры-нерезиденты должны будут назначить Регистрационного импортера («IOR»), чтобы их товары не застряли на таможне или даже не вернулись в страну происхождения.Это не зависит от последствий импорта для НДС, это практический аспект, чтобы гарантировать своевременное выполнение заказов.

После согласования импортных обязательств ИОР должен уплатить пошлины и импортный НДС с груза во время импорта. Элемент пошлин представляет собой невозвратные затраты, но НДС на импорт всегда подлежит возмещению. Если компания-нерезидент, экспортирующая продукцию, несет ответственность за уплату НДС на импорт, любые последующие продажи импортируемых товаров будут облагаться налогом в большинстве юрисдикций.

НДС на импорт — Что такое НДС на импорт?

НДС на импорт — это налог, уплачиваемый за товары, приобретенные в другой стране за пределами Европейского Союза (ЕС).

Противоположность импорту? Экспорт. Проверьте, следует ли вам платить экспортный НДС на товары или услуги, проданные покупателям за рубежом.

НДС на импорт применяется только к товарам, поступающим из стран, не входящих в ЕС. Если вы покупаете товары из стран, не входящих в ЕС, вам также может потребоваться уплатить таможенную пошлину, если стоимость товаров превышает 135 фунтов стерлингов (по состоянию на сентябрь 2018 года).

НДС на импорт применяется ко всем приобретенным товарам на сумму более 15 фунтов стерлингов; все подарки на сумму более 40 фунтов стерлингов; и все товары, независимо от стоимости, которые отправляются в Великобританию с Нормандских островов.

Какова ставка НДС на импорт?

Ставка НДС, взимаемая с импортируемых товаров, зависит от того, зарегистрирован ли ваш бизнес в качестве плательщика НДС.

Если ваш бизнес зарегистрирован в качестве плательщика НДС в Великобритании, вы будете платить НДС по той же ставке, которая обычно применяется при покупке товаров в Великобритании — обычно 20%.НДС на импорт уплачивается на общую сумму, определенную для отгрузки: стоимость товаров, стоимость доставки и погрузочно-разгрузочных работ, а также любые пошлины или сборы, которые могут применяться.

Компании, зарегистрированные в качестве плательщика НДС, должны регистрировать НДС на импорт, должны регистрироваться в их декларации по НДС. НДС на импорт обычно можно вернуть таким же образом, как и НДС при покупках на внутреннем рынке.

Ваша декларация по НДС должна быть заполнена в фунтах стерлингов, поэтому, если вы оплатили товары в другой валюте, вы должны конвертировать ее в фунты стерлингов по обменному курсу на момент покупки.

НДС на импорт услуг

В отношении налога на услуги, полученные из стран за пределами Великобритании, необходимо выполнить ряд шагов. Однако это может применяться как к услугам из стран ЕС, так и из стран, не входящих в ЕС.

Если вы покупаете услуги за пределами Великобритании, вы должны следовать процедуре, называемой обратным начислением, также известной как «налоговый сдвиг».

Это когда вы зачисляете на свой счет НДС, как если бы вы сами оказывали услуги, а затем вычитаете ту же сумму — два аннулирования означают, что вы не платите НДС.

Покупка товаров из ЕС

Покупка и импорт товаров из ЕС называется «приобретением». Как покупка внутри ЕС, товары подлежат уплате НДС, однако его можно запросить обратно в своей декларации по НДС, если вы зарегистрированы в качестве плательщика НДС. Товары внутри ЕС не облагаются импортной пошлиной.

НДС при импорте и дебетовое уплату

С помощью программного обеспечения для выставления счетов Debitoor легко отслеживать НДС. НДС можно регистрировать как в качестве поставщика, так и в качестве покупателя, что позволяет видеть как входящий, так и исходящий НДС.

Debitoor позволяет автоматически создавать отчеты по НДС и просматривать в режиме реального времени сумму НДС, которую вы можете уплатить или вернуть.

Гватемала — Корпоративные — Прочие налоги

Налог на добавленную стоимость (НДС)

НДС в размере 12% взимается с продажи или передачи товаров и услуг неличного характера, оказываемых или оказываемых в Гватемале. Налог уплачивается правительству посредством метода счета-фактуры, при котором налог, взимаемый с клиентов, компенсируется НДС, уплаченным за покупки, и правительство собирает чистую полученную сумму.Выдача и обращение кредитных титулов не облагается НДС.

Продажа товаров

Налогооблагаемая сумма продажи товаров включает продажную цену за вычетом любых скидок, предоставленных в соответствии с разумной коммерческой практикой, плюс другие расходы, указанные в счете-фактуре.

Услуги

Налогооблагаемая сумма услуг включает цену услуги за вычетом любых скидок, предоставляемых в соответствии с разумной коммерческой практикой, плюс финансовые сборы и продукты, использованные для оказания услуг.

Импорт и аренда

Налоговая база для импорта — это стоимость, заявленная для расчета импортных пошлин.

Налоговой базой для аренды движимого или недвижимого имущества является стоимость аренды.

Освобожденные продажи и услуги

Следующие товары освобождены от НДС:

- Ввоз произведен:

- кооперативы, зарегистрированные на законных основаниях по импортируемым машинам, оборудованию и другим товарам, относящимся к деятельности или услугам кооператива

- физических и юридических лиц, подпадающих под действие правил временного ввоза, и

- дипломатические и консульские представительства, аккредитованные при правительстве Гватемалы.

Декларация НДС

Сумма, подлежащая выплате Superintendencia de Administración Tributaria (SAT), налоговому органу Гватемалы, представляет собой разницу между дебетом и кредитом, накопленным в течение налогового периода (один месяц), и выплачивается ежемесячно путем подачи налоговой декларации в течение календарного месяца. по окончании каждого налогового периода.

Возврат НДС

Кредит НДС можно запросить в ежемесячных, квартальных или полугодовых налоговых периодах. Возмещение кредита по НДС соответствует налогоплательщикам-экспортерам, которые не могут компенсировать кредит по НДС дебетованием по НДС.

Кроме того, на зачет НДС могут претендовать те налогоплательщики, у которых высокий процент продаж компаниям, освобожденным от НДС.

Ввозные пошлины

Таможенные пошлины на импорт (DAI) содержатся в Центральноамериканской тарифной системе (SAC), которая содержит налоговые ставки, применимые к товарам, импортируемым на территорию Гватемалы, в диапазоне от 0% до 20%.

Ввозные пошлины применяются к таможенной стоимости, заявленной импортером.

Акцизы

Акцизы применяются к определенным видам деятельности, таким как налог на распределение топлива, налог на распространение алкоголя и напитков и налог на распространение табака.

Налог на распределение топлива

| Продукт | GTQ на галлон |

| Топливо премиум-класса | 4,7 |

| Обычное топливо | 4.6 |

| Авиационное топливо | 4,7 |

| Дизельное топливо / галлон масла | 1,3 |

| Керосин (ДПК) | 0,5 |

| Топливо для турбины Avjet | 0.5 |

| Нафта | 0,5 |

| Нефть сжиженный газ | 0,5 |

Налог на распространение алкоголя и напитков

| Продукт | Доля (%) |

| Пиво | 6,0 |

| Другие кисломолочные напитки | 6.0 |

| Вина | 7,5 |

| Игристые вина | 7.5 |

| Вина вермут | 7,5 |

| Сидр | 7,5 |

| Дистиллированные алкогольные напитки | 8,5 |

| Смешанные алкогольные напитки | 7,5 |

| Ферментированные напитки | 7,5 |

Налог на распространение табака

Налог на распространение табака составляет 100% заводской отпускной цены упаковки из 10 упаковок.

Налоги на недвижимость

Налог на недвижимость начисляется ежегодно в размере 2 GTQ за тысячу на заявленную стоимость имущества от 2000 до 20 000 GTQ, в размере 6 GTQ за тысячу для значений от 20 000 до 70000 GTQ и 9 фунтов за тысячу для стоимости, превышающей 70000 GTQ. (например, за недвижимость стоимостью 1 миллион GTQ будет уплачен налог на недвижимость в размере 9 000 GTQ).

Передача имущества

НДС уплачивается при первой продаже недвижимости, а последующие продажи облагаются гербовым налогом.

Гербовые сборы