Учет аренды у арендатора по ФСБУ 25/2018

В предлагаемой статье профессор М.Л. Пятов (СПбГУ) продолжает рассматривать положения ФСБУ 25/2018 «Бухгалтерский учет аренды». В частности, обсуждаются: правила признания права пользования активом в учете организации-арендатора; вопросы оценки фактической стоимости признаваемого активом объекта аренды и обязательств арендатора перед арендодателем; порядок начисления амортизации по объектам аренды.

Порядок бухгалтерского учета операций аренды у организации-арендатора, а также признание и оценка соответствующих объектов в его отчетности были, пожалуй, самым распространенным в последние годы примером для иллюстрации ключевых различий между международными стандартами бухгалтерского учета (МСФО) и отечественной школой учета.

Российские учетные стандарты до ФСБУ 25/2018 придерживались континентально-европейской традиции в трактовке актива, значимо ориентированной на раскрытие правовых характеристик положения дел отчитывающихся компаний. Это, в частности, предполагало отражение в активе баланса исключительно собственного имущества фирмы и связанных с ним расходов.

Это, в частности, предполагало отражение в активе баланса исключительно собственного имущества фирмы и связанных с ним расходов.

Напротив, концепция МСФО, представленная теперь и в ФСБУ 25/2018, состоит в том, чтобы показывать в активе баланса тот комплекс средств (независимо от наличия или отсутствия права собственности на них), управляя которым компания получает отражаемую в отчетности прибыль. Соответственно, в пассиве данный подход позволяет показать адекватные действительности объемы привлеченных источников финансирования деятельности компании-арендатора.

Таким образом, в ситуации, когда аренда занимает значимые объемы активов и обязательств компании, предписания ФСБУ 25/2018 должны позволить пользователям финансовой отчетности располагать более достоверными (в сравнении с составлявшейся ранее отчетностью) картинами рентабельности и финансового левериджа организаций-арендаторов.

Примем во внимание эту общую идею смены концепции учета арендных операций с традиционной для российской учетной практики на соответствующую МСФО и рассмотрим предписания ФСБУ 25/2018, определяющие правила учета арендных операций у организаций-арендаторов.

Переходя к рассмотрению положений ФСБУ 25/2018, обратим внимание также и на тот факт, что их трактовка должна учитывать и действующие предписания смежных нормативных правовых актов. И вот здесь следует обратить внимание на то, что в настоящее время предписания ряда регулятивов в области бухгалтерского учета, принятых зачастую уже много лет назад, в настоящее время не полностью согласуются с указаниями ФСБУ 25/2018. Конечно, с развитием практики учета аренды по новым правилам соответствующие положения Плана счетов, порядка формирования бухгалтерской отчетности и т. п. могут измениться. Однако пока контекст прочих действующих в настоящее время нормативных правовых актов в области учета и отчетности при применении положений ФСБУ 25/2018 требует самого тщательного внимания.

Признание объекта аренды в бухгалтерском учете

Относительно признания объекта аренды в учете организации-арендатора пункт 10 ФСБУ 25/2018 устанавливает следующие два положения.

Во-первых, определяется, что «арендатор признает предмет аренды на дату предоставления предмета аренды в качестве права пользования активом с одновременным признанием обязательства по аренде, если иное не установлено настоящим Стандартом».

Во-вторых, «организация должна применять единую учетную политику в отношении права пользования активом и в отношении схожих по характеру использования активов (незавершенных капитальных вложений, основных средств и других), с учетом особенностей, установленных настоящим Стандартом».

Таким образом, «право пользования активом» определяется как самостоятельный по отношению к основным средствам, нематериальным активам и т. п. элемент внеоборотных активов. Еще раз подчеркнем, ФСБУ 25/2018 вводит в состав категорий учета, определяемый отечественными нормативными правовыми актами, принципиально новый вид актива — «право пользования активом». И выдвигаемое ФСБУ требование применения к нему единой учетной политики с такими объектами, как основные средства, капитальные вложения и т. п., не отменяет общей установки: право пользования активом — это не основное средство, это не капитальные вложения, это не нематериальный актив, это самостоятельный объект учета, обособленный от иных компонентов внеоборотных активов организации. Запомним это.

Запомним это.

Данное положение подтверждается и ФСБУ 6/2020 «Основные средства» (утв. приказом Минфина России от 17.09.2020 № 204н), согласно пункту 7 которого «особенности бухгалтерского учета предметов договоров аренды (субаренды), а также иных договоров, положения которых по отдельности или во взаимосвязи предусматривают предоставление за плату имущества во временное пользование, устанавливаются Федеральным стандартом бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды»».

Здесь следует также обратить внимание и на предписание пункта 5 ФСБУ 26/2020 «Капитальные вложения » (утв. приказом Минфина России от 17.09.2020 № 204н), определяющего, что «для целей бухгалтерского учета под капитальными вложениями понимаются определяемые в соответствии с настоящим Стандартом затраты организации на приобретение, создание, улучшение и (или) восстановление объектов основных средств«. Иными словами, как «капитальные вложения» могут учитываться только суммы затрат организации, связанные с ее будущими основными средствами. Следовательно, нормы ФСБУ 26/2020 также не распространяются на порядок учета прав пользования активом.

Следовательно, нормы ФСБУ 26/2020 также не распространяются на порядок учета прав пользования активом.

Таким образом, ФСБУ 25/2018 устанавливается, что «право пользования активом» как объект учета, как актив, который должен отражаться в учете организации-арендатора в качестве элемента внеоборотных активов с момента «предоставления предмета аренды», — это не основное средство, а следовательно, это «право» не должно отражаться в учете арендатора в составе основных средств. С другой стороны, благодаря требуемому пункту 10 ФСБУ 25/2018 сходству в положениях учетной политики в части учета «прав пользования активом» и «незавершенных капитальных вложений, основных средств и других» методы учета этих объектов должны максимально совпадать, «с учетом особенностей, установленных настоящим Стандартом».

А как же проводки?

Никаких методических разъяснений по этому поводу ФСБУ 25/2018 нам не предлагает. Это делает необходимым, основываясь на профессиональном суждении бухгалтера, выработку ответов на как минимум два вопроса: как учитывать «право пользования активом», то есть как отражать операции с ним на счетах бухгалтерского учета и как, соответственно, показывать и раскрывать данные о нем в бухгалтерской отчетности организации-арендатора.

Первый вопрос — о порядке отражения арендованных объектов на счетах бухгалтерского учета — это не что иное как «шлейф» отечественной (схожей с континентально-европейской) традиции учетной практики, где следование единому плану счетов обязательно, и при этом именно оно определяет и наполнение соответствующих статей бухгалтерской отчетности.

Такая практика абсолютно не характерна для англо-саксонской учетной традиции, где план счетов — это область исключительно управленческого учета компании, а стандарты — и МСФО тому самый замечательный пример — определяют лишь содержание публичной финансовой отчетности организации и не содержат ни единой бухгалтерской проводки.

В традициях же российского учета — дать какую-либо рекомендацию по бухгалтерскому учету, «не дав проводок» — это нонсенс и бессмыслица. «Что дебетовать, что кредитовать» — вот по-прежнему главный вопрос для отечественного бухгалтера. И несмотря на реализуемые уже десятилетия «Программы перехода к МСФО», собрание новых ФСБУ, максимально близких по духу МСФО, определение МСФО как методологической основы для отечественных нормативных актов Федеральным законом от 06. 12.2011 № 402-ФЗ «О бухгалтерском учете» — традиция главенства Плана счетов как основы практики учета сохраняется и, кажется, не собирается меняться.

12.2011 № 402-ФЗ «О бухгалтерском учете» — традиция главенства Плана счетов как основы практики учета сохраняется и, кажется, не собирается меняться.

Согласовать с Минфином

Последняя редакция действующего в России Плана счетов бухгалтерского учета (утв. приказом Минфина России от 31.10.2000 № 94н) меняла его содержание в 2010 году (приказ Минфина России от 08.11.2010 № 142н).

При этом сохраняют силу положения Инструкции по применению Плана счетов (утв. приказом Минфина России от 31.10.2000 № 94н), согласно которым «для учета специфических операций организация может (только! — М.П.) по согласованию с Министерством финансов Российской Федерации вводить в План счетов бухгалтерского учета дополнительные синтетические счета, используя свободные номера счетов. Субсчета, предусмотренные в Плане счетов бухгалтерского учета, используются организацией исходя из требований управления организацией, включая нужды анализа, контроля и отчетности. Организация может уточнять содержание приведенных в Плане счетов бухгалтерского учета субсчетов, исключать и объединять их, а также вводить дополнительные субсчета».

Таким образом, методологическая свобода при формировании рабочего плана счетов организации ограничивается субсчетами к синтетическим счетам Плана счетов. Далее — только по согласованию с Минфином! Абсурдно, конечно. Так и представляется некое ООО «Огонек», согласующее с Минфином введение дополнительного счета бухгалтерского учета. Но «Duralexsedlex» — ничего не поделаешь!

В настоящее время «не занятой» позицией среди номеров синтетических счетов учета внеоборотных активов выступает счет 06. В предыдущей редакции Плана счетов она предназначалась для отражения долгосрочных финансовых вложений. Не будет нарушением предписаний действующих нормативных правовых актов включение в рабочий план счетов организации в соответствии с пунктом 4 ПБУ 1/2008 «Учетная политика организации» (утв. приказом Минфина России от 06.10.2008 № 106н) синтетического учета 06 «Права пользования активами». Однако формально это потребует проведения соответствующих согласований с Минфином России, итоги которых предсказать сложно.

Здесь, в частности, исходя и из требования рационального ведения бухгалтерского учета (п. 6 ПБУ 1/2008), можно порекомендовать использовать для отражения операций с правами пользования активами специального субсчета к счету 01 «Основные средства», что с точки зрения МСФО хотя и противоречит буквальному прочтению предписаний ФСБУ 25/2018 и ФСБУ 6/2020, не имеет никакого принципиального значения.

Рекомендации Фонда «НРБУ «БМЦ»

Следует обратить внимание также и на Рекомендацию Фонда «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр» Р-92/2018-КпР «Право пользования активом», принятую Комитетом Фонда по рекомендациям и утвержденную 05.10.2018.

«В соответствии с МСФО (IFRS) 16 «Аренда», — говорится в Рекомендации, — в бухгалтерском учете арендатора признается в качестве актива право пользования.

Пункт 47 МСФО (IFRS) 16 «Аренда» предусматривает два способа представления в бухгалтерском балансе такого права пользования:

- 1-й способ: представлять отдельно от других активов;

- 2-й способ: включать в ту же статью, по которой представлялись бы соответствующие активы, если бы они находились в собственности с раскрытием информации в примечаниях.

В связи с вышеизложенным возникает вопрос корректного представления активов в форме права пользования в бухгалтерском балансе. В частности, должны ли такие активы (с учетом существенности) представляться в качестве самостоятельной статьи бухгалтерского баланса либо включаться в состав основных средств наряду с собственными основными средствами или другого соответствующего вида активов.

Данный вопрос сохранит актуальность и после принятия ФСБУ «Аренда», поскольку проект этого стандарта содержит положения, аналогичные МСФО 16″.

В Рекомендации предлагается следующее решение:

«Права пользования, возникающие у арендатора из договоров аренды, представляются в бухгалтерском балансе в качестве самостоятельной статьи в группе статей «Основные средства»…

Права пользования, возникающие у арендатора из договоров аренды, могут представляться в бухгалтерском балансе вместе с собственными основными средствами без выделения в самостоятельную статью в следующих случаях:

a) договором аренды предусмотрен переход права собственности на предмет аренды к арендатору в конце срока аренды;

b) договором аренды предусмотрено право арендатора на выкуп предмета аренды в конце срока аренды на таких условиях, исходя из которых можно быть уверенным, что при отсутствии непредвиденных обстоятельств арендатор воспользуется этим правом;

c) справедливая стоимость предмета аренды, которую он предположительно будет иметь в конце срока аренды, несравнимо мала по сравнению с его справедливой стоимостью в начале аренды.

Способ представления прав пользования раскрывается в пояснениях к бухгалтерскому балансу».

Вместе с тем здесь также имеется определенная специфика, на которую стоит обратить внимание при принятии решений о выборе методов учета аренды у конкретной компании-арендатора. Прежде всего, ссылаясь на пункт 47 МСФО (IFRS) 16 «Аренда», не следует забывать и следующих предписаний данного пункта МСФО (IFRS) 16:

«Если арендатор, — гласят Стандарты, — не представляет активы в форме права пользования отдельно в отчете о финансовом положении, арендатор должен:

(i) включать активы в форме права пользования в ту же статью, по которой представлялись бы соответствующие базовые активы, если бы они находились в собственности; и

(ii) раскрывать информацию о том, какие статьи в отчете о финансовом положении включают такие активы в форме права пользования.

Если арендатор не представляет обязательства по аренде отдельно в отчете о финансовом положении, арендатор должен раскрывать информацию о том, какие статьи в отчете о финансовом положении включают такие обязательства».

Следовательно, ключевой акцент делается МСФО не на возможности учета права пользования активами «вместе или раздельно с основными средствами», но на обязательности раскрытия в отчетности информации о том, какую долю в соответствующих статьях баланса занимают такие права, чтобы не допустить восприятие их пользователями отчетности как собственности компании.

Почему это так важно? Дело в том, что такое обособленное представление в активе арендованного имущества позволяет снять хотя бы в вопросе учета аренды противоречие между целями кредиторов и инвесторов как заинтересованных пользователей отчетности, сделав ее данные удовлетворительными как для целей оценки кредитоспособности отчитывающейся фирмы, так и для целей определения ее рентабельности и уровня зависимости от привлеченных источников финансирования. Актив отражает фактические объемы средств, управляя которыми компания получила прибыль, пассив показывает реальный масштаб привлеченных источников финансирования. При этом обособление в активе собственного и арендованного имущества не позволяет переоценить залоговые возможности компании, обеспечивающие получение кредита объемами своей собственности.

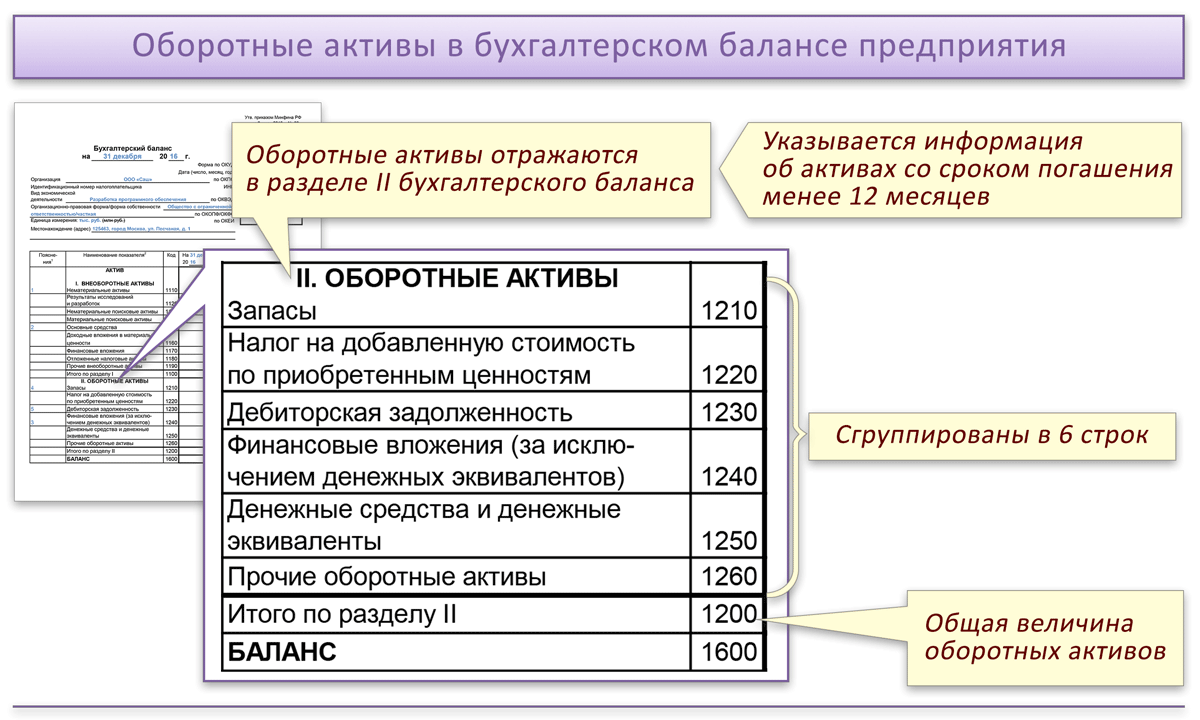

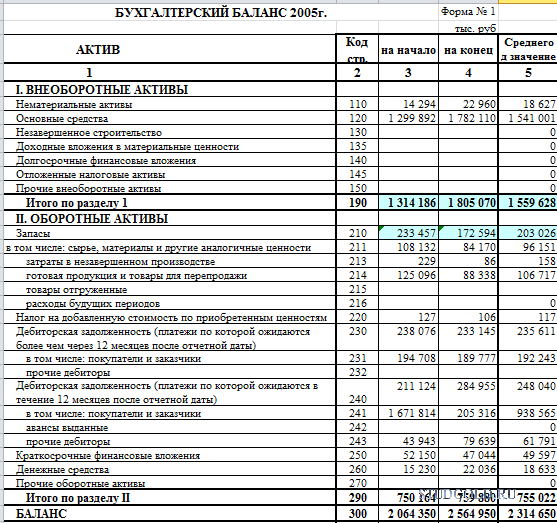

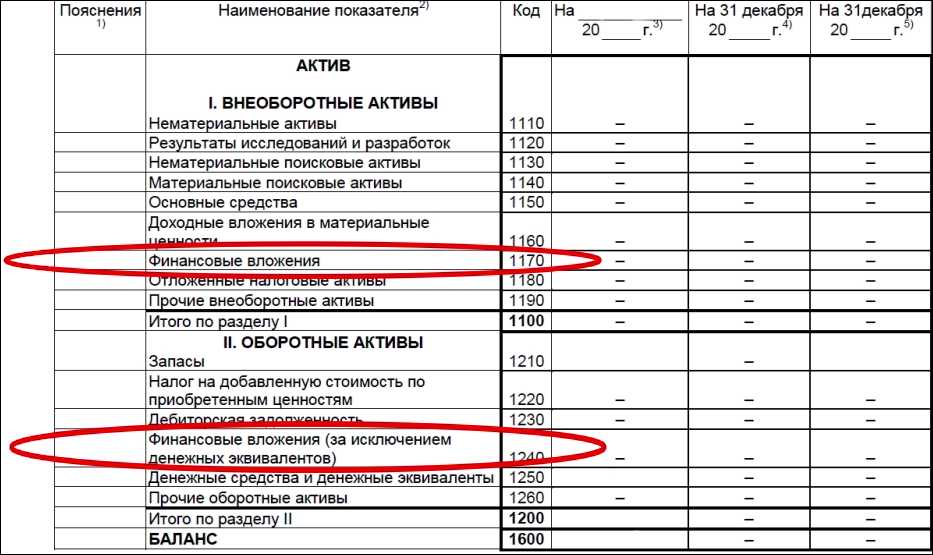

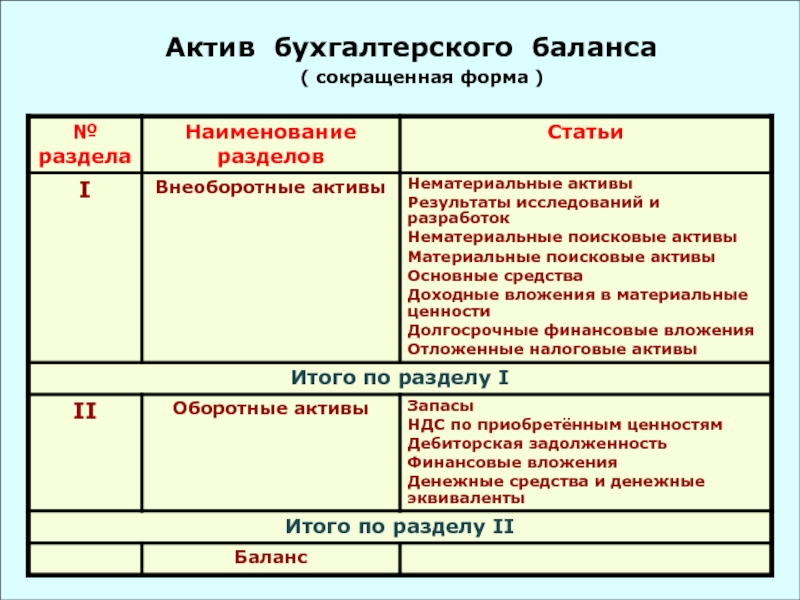

Давайте посмотрим, насколько определяемые в настоящее время отечественными нормативными актами формы отчетности позволяют обособить собственные и арендованные внеоборотные активы.

Прежде всего, отметим, что понятие «группы статей» «раздела» актива и пассива бухгалтерского баланса сохранилось, по всей видимости, только в ПБУ 4/99 «Бухгалтерская отчетность организации» (утв. приказом Минфина России от 06.07.1999 № 43н). Актуальные формы бухгалтерской отчетности сохраняют здесь лишь понятие «показателя» соответствующих разделов актива и пассива. При этом показатель «Основные средства» в активе баланса не предполагает какой-либо дополнительной расшифровки в балансе.

Если же мы обратимся к «примеру оформления пояснений к бухгалтерскому балансу и отчету о финансовых результатах», то здесь пункт 2.4 приказа Минфина России от 02.07.2010 № 66н предлагает нам следующее (см. Приложение № 3 к Приказу № 66н):

Но с вступлением в силу ФСБУ 25/2018 мы говорим уже не об арендованных основных средствах, но о «праве пользования активом».

Равнение на практику

По нашему мнению, при представлении данных о правах пользования активами в составе внеоборотных активов актива бухгалтерского баланса следует ориентироваться на сложившуюся практику составления консолидированной отчетности по МСФО отечественными компаниями. Большинство из них включала в раздел «Внеоборотные активы» непосредственно за позицией «Основные средства» строку «Права пользования активами». Также возможно величину оценки «прав пользования активами» показывать и по строке «Прочие внеоборотные активы», но с обязательным наименованием ее как «Права пользования активами».

Напомним, что, согласно пункту 6 действующего ПБУ 4/99 «Бухгалтерская отчетность организации», «если при составлении бухгалтерской отчетности исходя из правил настоящего Положения организацией выявляется недостаточность данных для формирования полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении, то в бухгалтерскую отчетность организация включает соответствующие дополнительные показатели и пояснения».

Отражение же прав пользования активами в составе строк «Основные средства» или «Прочие внеоборотные активы» без соответствующего раскрытия и отдельного наименования позиции «Права пользования активами» может рассматриваться как вуалирование данных отчетности и квалифицироваться как нарушение действующего законодательства.

Признание обязательств по аренде

Что касается обязательств по аренде, которые должны быть признаны в учете и отчетности организации-арендатора одновременно с признанием в качестве актива «права пользования активом», то здесь раздел VI «Расчеты» действующего Плана счетов содержит достаточно «не занятых» позиций. По экономической логике, предполагающей близость арендных обязательств к получаемым организацией-арендатором кредитам и займам, обязательства по аренде могли бы отражаться, например, на синтетическом счете 65 «Обязательства по аренде».

Однако и здесь сохраняется проблема «согласования с Министерством финансов», что делает поиск свободных позиций в Плане счетов нежелательным путем выбора методов учета арендных обязательств.

Отсюда для отражения обязательств по аренде, как «информации о расчетах по операциям с дебиторами и кредиторами, не упомянутыми в пояснениях к счетам 60-75», может использоваться отдельный субсчет к счету 76 «Расчеты с разными дебиторами и кредиторами».

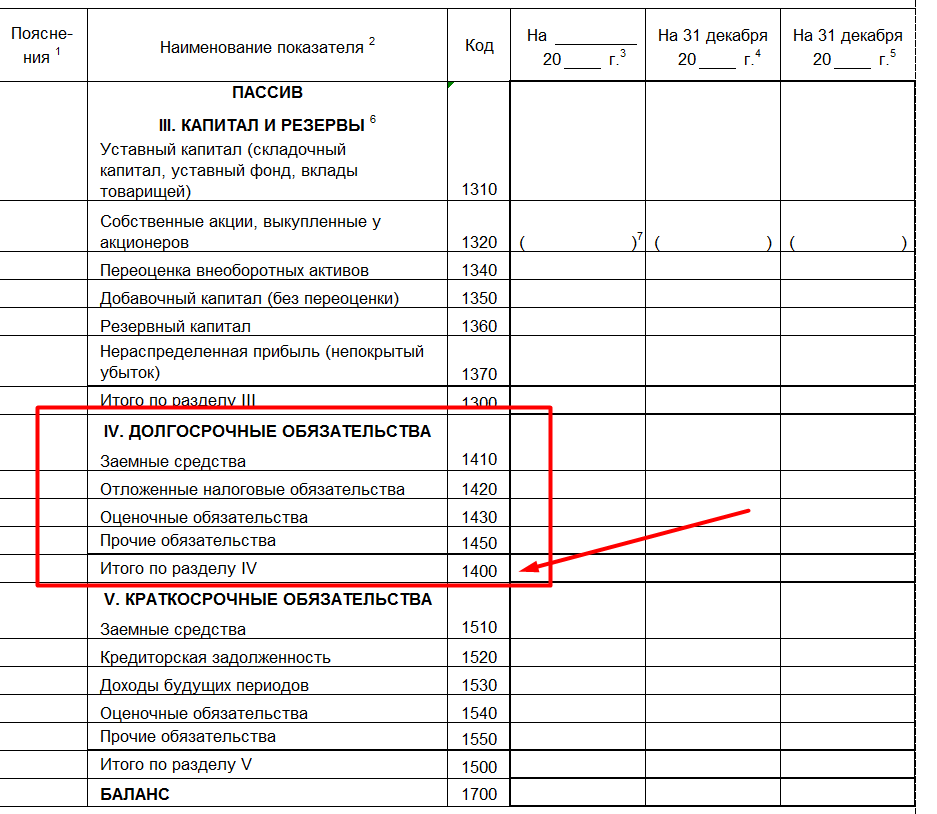

Что же касается представления данных о них в бухгалтерском балансе организации-арендатора, то здесь, очевидно, это строки «Прочие обязательства» VI и V разделов баланса.

Оценка объектов аренды и обязательств по ним

ФСБУ 25/2018 ввело понятие «фактической стоимости» объекта аренды. Обратим внимание, не рыночной, не справедливой, не себестоимости, но фактической стоимости. Пунктом 13 ФСБУ 25/2018 устанавливается, что «право пользования активом признается по фактической стоимости».

Раскрывается это понятие следующим образом.

«Фактическая стоимость права пользования активом, — гласит пункт 13 ФСБУ 25/2018, — включает:

а) величину первоначальной оценки обязательства по аренде».

Отметим, что в соответствии с пунктом 14 ФСБУ 25/2018 «обязательство по аренде первоначально оценивается как сумма приведенной стоимости будущих арендных платежей на дату этой оценки».

Что же касается предписаний относительно методов расчета приведенной стоимости, пункт 15 ФСБУ 25/2018 определяет, что «приведенная стоимость будущих арендных платежей определяется путем дисконтирования их номинальных величин. Дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. При этом негарантированной ликвидационной стоимостью предмета аренды считается предполагаемая справедливая стоимость предмета аренды, которую он будет иметь к концу срока аренды, за вычетом сумм, указанных в подпункте «е» пункта 7 настоящего Стандарта, которые учтены в составе арендных платежей», то есть «суммы, подлежащие оплате (получению) в связи с гарантиями выкупа предмета аренды по окончании срока аренды».

Специально оговаривается, что «в случае если ставка дисконтирования не может быть определена в соответствии с первым абзацем настоящего пункта (то есть вышеприведенным порядком — М. П.), применяется ставка, по которой арендатор привлекает или мог бы привлечь заемные средства на срок, сопоставимый со сроком аренды».

П.), применяется ставка, по которой арендатор привлекает или мог бы привлечь заемные средства на срок, сопоставимый со сроком аренды».

Далее в фактическую стоимость права пользования арендуемым активом включаются (п. 13 ФСБУ 25/2018):

«б) арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты».

Суммы таких осуществленных платежей могут отражаться на счете 76 «Расчеты с разными дебиторами и кредиторами» как дебиторская задолженность арендодателя.

Также, согласно предписаниям ФСБУ 25/2018, в фактическую стоимость объекта аренды как внеоборотного актива включаются (п. 13 ФСБУ 25/2018):

«в) затраты арендатора в связи с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях».

И, наконец, в фактическую стоимость объекта аренды, согласно предписаниям ФСБУ 25/2018, должна включаться «величина подлежащего исполнению арендатором оценочного обязательства, в частности, по демонтажу, перемещению предмета аренды, восстановлению окружающей среды, восстановлению предмета аренды до требуемого договором аренды состояния, если возникновение такого обязательства у арендатора обусловлено получением предмета аренды».

Утвержденная приказом Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций» форма бухгалтерского баланса для отражения оценочных обязательств предусматривает специальную позицию в разделах VI «Долгосрочные обязательства» и V «Краткосрочные обязательства».

Действующий план счетов не содержит отдельной позиции для синтетического учета оценочных обязательств. Определяемое формой баланса место для величин оценочных обязательств свидетельствует о необходимости квалифицировать их как объекты, наиболее схожие с обязательствами организации и приравниваемые к таковым для целей анализа финансового положения отчитывающейся фирмы. Отсюда для ведения синтетического учета сумм условных обязательств по договорам аренды наиболее подходящими следует признать позиции раздела VI «Расчеты». По нашему мнению, для этих целей в рабочий план счетов можно было бы включить позицию 78 «Оценочные обязательства». Однако классическим тому препятствием вновь станет необходимость «согласования с Министерством финансов РФ».

Здесь, учитывая действие требования рациональности и отсутствие серьезной значимости в использовании определенной номенклатуры плана счетов, можно рекомендовать для отражения оценочных обязательств позиции синтетических счетов 96 «Резервы предстоящих расходов» или 76 «Расчеты с разными дебиторами и кредиторами». Любой из этих вариантов будет приемлем при надлежащем обособленном отражении таких обязательств по строке «Оценочные обязательства», соответственно, VI и V разделов баланса.

Использование счета 08 «Вложения во внеоборотные активы»

Устанавливаемое пунктом 10 ФСБУ 25/2018 и пунктом 5 ФСБУ 26/2020 разграничение между правом пользования активом и «незавершенными капитальными вложениями, основными средствами и другими» с формальной точки зрения не позволяет формировать величину «фактической стоимости» права пользования арендованным имуществом на счете 08 «Вложения во внеоборотные активы». Это дает основание для аккумулирования элементов фактической стоимости права непосредственно на счете синтетического учета, определяемого рабочим планом счетов для учета прав пользования активами.

Вместе с тем значение данного счета как калькуляционного для определения стоимости внеоборотных активов дает возможность утверждать, что, если по аналогии с исчислением первоначальной стоимости основных средств специальный субсчет счета 08 «Вложения во внеоборотные активы» будет использоваться для формирования «фактической стоимости» прав пользования активами, это вряд ли будет квалифицировано как нарушение правил ведения бухгалтерского учета.

При этом следует обратить внимание на то, что отраженные на таком субсчете к счету 08 суммы до признания права пользования активом следует отражать в балансе по позиции «Прочие внеоборотные активы».

Амортизация права пользования активом

Пунктом 17 ФСБУ 25/2018 определяется, что «стоимость права пользования активом погашается посредством амортизации, за исключением случаев, когда схожие по характеру использования активы не амортизируются». Данное предписание по своей формулировке полностью воспроизводит соответствующее положение пункта 27 ФСБУ 6/2020 «Основные средства», согласно которому «стоимость основных средств погашается посредством амортизации». Такая схожесть формулировок может привести к выводу о необходимости отражения фактов амортизации прав пользования активами по той же методологии, что и основных средств — с использованием отдельного синтетического счета учета амортизационных отчислений.

Такая схожесть формулировок может привести к выводу о необходимости отражения фактов амортизации прав пользования активами по той же методологии, что и основных средств — с использованием отдельного синтетического счета учета амортизационных отчислений.

Вместе с тем раздел «Внеоборотные активы» действующего Плана счетов не содержит специальной позиции, могущей служить целям ведения синтетического учета амортизации прав пользования активами. Отсюда, по нашему мнению, не будет нарушением предписаний нормативных правовых актов отражать начисление амортизации непосредственно списанием ее сумм со счета, на котором учитываются такие права, например, с субсчета «Права пользования активами» счета 01 «Основные средства».

Эта возможность косвенно подтверждается и предписанием пункта 16 ФСБУ 25/2018, согласно которому «в случае если предмет аренды по характеру его использования относится к группе основных средств, по которой арендатор принял решение о проведении переоценки, арендатор переоценивает соответствующее право пользования активом».

Обратите внимание, в отличие от соответствующих положений ФСБУ 6/2020, где в пункте 17 определяется, что «переоценка отличных от инвестиционной недвижимости основных средств проводится путем пересчета их первоначальной стоимости и накопленной амортизации», ФСБУ 25/2018 говорит только о переоценке самого права пользования активом, что в принципе не предполагает наличие отдельно отражаемых величин амортизации прав пользования активами как самостоятельного объекта учета.

Следовательно, начисление амортизации права пользования активом, признанного элементом внеоборотных средств организации, может отражаться записями по дебету счетов учета затрат и кредиту счета учета прав пользования активами.

Специальным предписанием пункта 18 ФСБУ 25/2018 устанавливается, что «величина обязательства по аренде после признания увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных арендных платежей».

Соответственно, начисление процентов может быть отражено записью по дебету счета учета затрат и кредиту счета 76 «Обязательства по аренде» на сумму начисляемых процентов. Погашение обязательства организации-арендатора по процентам к обязательству по аренде может быть отражено записью по дебету счета 76 «Обязательства по аренде» в корреспонденции со счетами учета денежных средств.

Погашение обязательства организации-арендатора по процентам к обязательству по аренде может быть отражено записью по дебету счета 76 «Обязательства по аренде» в корреспонденции со счетами учета денежных средств.

* * *

В следующей статье мы продолжим рассмотрение предписаний ФСБУ 25/2018 «Бухгалтерский учет аренды».

Взгляд на основные средства в балансовом отчете

Практически каждому предприятию требуется основных средства — долгосрочные экономические ресурсы, такие как земля, здания и машины, — для осуществления своей прибыльной деятельности. В балансе эти активы обычно отражаются в категории основных средств.

Стоимость и накопленная амортизация основных средств предприятия зависит от следующего:

Когда были куплены активы (недавно или много лет назад?)

Тип долгосрочных операционных активов, необходимых бизнесу

Независимо от того, арендует ли бизнес эти активы или владеет ими

Очень сложно обобщить стоимость основных средств по отношению к годовому доходу от продаж.

Но отнеситесь к этой оценке с недоверием. Отношение широко варьируется от отрасли к отрасли, и даже в пределах одной отрасли соотношение может варьироваться от компании к компании. Вообще говоря, розничные торговцы имеют более высокое отношение продаж к основным средствам, чем производители тяжелой техники и транспортные компании (авиакомпании, дальнобойщики и т. д.).

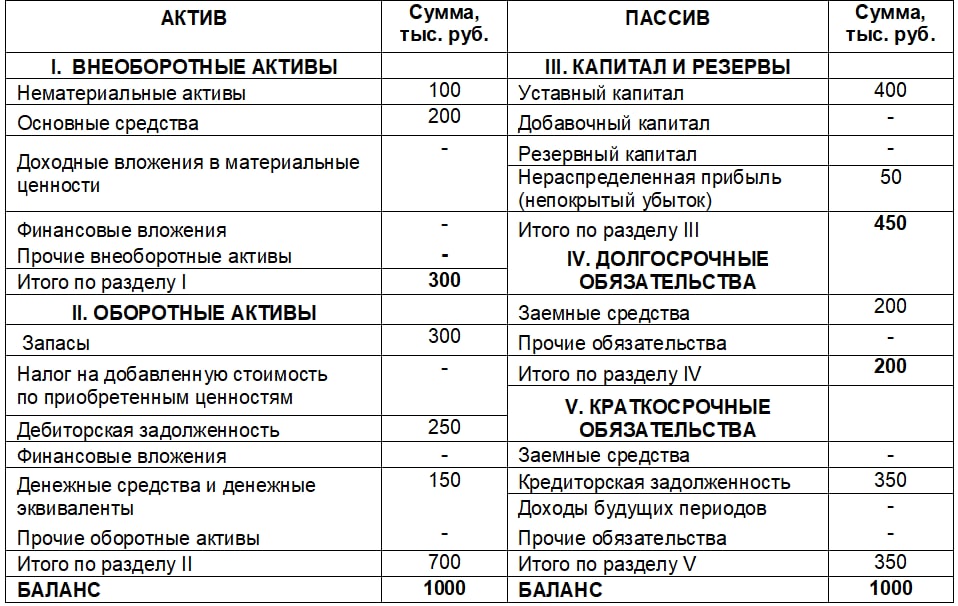

На приведенном ниже рисунке вы можете увидеть обоснованное предположение о стоимости основных средств и накопленной амортизации основных средств для компании X. Частичный баланс, показанный на рисунке, рассказывает интересную историю: общая сумма активов компании X составляет 3 855 000 долларов США, но откуда у него эти 3 855 000 долларов?

Два его операционных обязательства обеспечили 515 000 долларов США от общей суммы активов (350 000 долларов США кредиторской задолженности + 165 000 долларов США начисленных расходов к оплате = 515 000 долларов США). Так откуда же взялись оставшиеся 3 340 000 долларов?

Так откуда же взялись оставшиеся 3 340 000 долларов?

Общие активы в размере 3 855 000 долларов США – краткосрочные операционные обязательства в размере 515 000 долларов США

= 3 340 000 долларов США, необходимые из источников коммерческого капитала

Балансовый отчет компании X, включающий активы и краткосрочные операционные обязательства.

Двумя основными источниками капитала предприятия являются заемные средства, приносящие проценты, и собственный капитал (точнее, собственный капитал). Где обеспечить капитал, на самом деле является вопросом управления финансами бизнеса, а не вопросом бухгалтерского учета как такового. На практике многие предприятия занимают столько, сколько могут, и используют собственный капитал для получения остальной части необходимого им капитала.

На следующем рисунке представлен полный баланс компании X, включая счета ее долга и собственного капитала. Предприятие заняло 500 000 долларов США по краткосрочным векселям к оплате (со сроком погашения в течение одного года или менее) и 1 000 000 долларов США по долгосрочным векселям к оплате.

Полный баланс компании X.

Балансовые отчеты могут указывать или не указывать годовые процентные ставки по их векселям (и облигациям), подлежащим выплате. Если это не отражено в самом балансе, процентные ставки и другие соответствующие детали долговых договоров раскрываются в сносках. Например, долговые ковенанты (условия, прописанные в долговом договоре) могут ограничивать сумму денежных дивидендов, которые бизнес может выплачивать своим акционерам.

Акционеры компании X вложили 750 000 долларов, за что получили 10 000 акций. Даже относительно простые на вид структуры собственности коммерческих корпораций могут быть более сложными, чем кажутся. Как правило, сноска необходима для полного объяснения структуры собственности коммерческой корпорации.

Как правило, частные коммерческие корпорации не обязаны раскрывать информацию о том, кому и сколько долей их капитала принадлежит в их финансовой отчетности. Напротив, государственные коммерческие корпорации подчиняются многим правилам раскрытия информации в отношении владения акциями, опционов на акции и других компенсационных выплат, основанных на акциях, их должностных лиц и менеджеров высшего уровня.

Эта статья из книги:

- Бухгалтерская рабочая тетрадь для чайников,

Об авторах книги:

Джон А. Трейси — бывший бухгалтер и профессор бухгалтерского учета. Он также является автором книги «Бухгалтерский учет для чайников». Джон А. Трейси — бывший бухгалтер и профессор бухгалтерского учета. Он также является автором книги «Бухгалтерский учет для чайников».

Этот артикул находится в рубрике:

- Общая бухгалтерия,

Финансовые основные средства: определение и финансовое влияние

Наши эксперты выбирают лучшие продукты и услуги, чтобы помочь вам принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров; тем не менее, наши мнения являются нашими собственными. Условия применяются к предложениям, перечисленным на этой странице.

Условия применяются к предложениям, перечисленным на этой странице.

- Основные средства – это внеоборотные активы, которые компании будут использовать более года.

- Общие примеры основных средств включают землю, фабрики и оборудование.

- Аналитики могут обращать внимание на основные средства и связанные с ними финансовые показатели при сравнении компаний.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Основные средства — это бухгалтерский термин, который используется для разграничения между активами, которые будут быстро израсходованы (т. е. текущими активами), и активами, которые будут обеспечивать ценность в течение более длительного периода. Основные средства компании могут включать землю, машины и другое материальное оборудование, которое она будет использовать для создания продуктов и услуг, которые она продает.

е. текущими активами), и активами, которые будут обеспечивать ценность в течение более длительного периода. Основные средства компании могут включать землю, машины и другое материальное оборудование, которое она будет использовать для создания продуктов и услуг, которые она продает.

Основные средства представляют собой материальные долгосрочные активы, которые предприятие планирует использовать более чем в течение одного операционного цикла. Майк Зейтер, CPA/PFS и CFP, управляющий налоговой службой Zeiter, говорит, что самый простой способ определить, считается ли что-либо основным активом, — это прослужить ему более одного года.

Основные средства противопоставляются оборотным средствам, которые изнашиваются в течение одного операционного цикла. Например, компания по производству игрушек может купить сборочный станок, который прослужит 20 лет (основной актив), и использовать его для объединения частей игрушек (оборотные активы) для создания игрушек, которые она продает.

Основные средства обычно относятся к материальным активам, а не к нематериальным внеоборотным активам, таким как патенты, товарные знаки и деловая репутация.

Как работают основные средстваОсновные средства также называются внеоборотными активами, долгосрочными активами или активами с длительным сроком службы, и они часто указываются в разделе «Основные средства» (Основные средства) в отчете компании. баланс.

Чтобы считаться основным активом, актив должен быть:

- Долгосрочным

- Не продаваться напрямую покупателям

- Использоваться более одного операционного цикла (часто в год)

Большинство материальных основных средств также амортизируются в течение их жизни — земля является исключением. Вместо того, чтобы списывать стоимость основного средства при его первой покупке, компания будет делать вычеты и снижать стоимость актива с течением времени.

Например, если сборочный станок компании по производству игрушек стоит 20 000 долларов, предполагается, что он будет использоваться в течение 20 лет, а затем ничего не будет стоить, компания может ежегодно вычитать 1000 долларов.

Примечание: Основные средства имеют расчетный срок полезного использования, период, в течение которого предприятие может использовать его по назначению, и ликвидационную стоимость в конце срока полезного использования. Они могут определить, сколько бизнес может вычитать каждый год. Предприятия не могут амортизировать землю, потому что земля не используется.

Какие основные средства может иметь компания?Основные средства компании могут зависеть от типа компании и продуктов или товаров, которые она продает. Зайтер говорит, что некоторые распространенные примеры включают:

- Здания

- Компьютеры

- Оборудование

- Офисная мебель

- Земля

- Транспортные средства

использует его.

Например, компания по хранению данных может приобрести компьютеры, которые она будет использовать для продажи услуг клиентам в течение многих лет. В этом случае компьютеры являются основным активом. Но компания, которая производит и продает компьютеры, не считает их основным активом.

«Есть три основных финансовых отчета, которые используют все предприятия. Отчет о прибылях и убытках, балансовый отчет и отчет о движении денежных средств», — говорит Зите. «[И] есть несколько способов, которыми основные средства влияют на финансовую отчетность».

Понимание того, где они записывают и как они могут повлиять или отразить аспекты финансов бизнеса, может быть важным для анализа компании.

Балансовый отчет

Балансовый отчет компании показывает обзор активов, обязательств и собственного капитала компании.

«Основные средства учитываются на балансе как часть активов компании при вводе их в эксплуатацию», — говорит Цейтер.

Основные средства могут быть перечислены в разделе «Основные средства» баланса компании. Оборотные активы и нематериальные внеоборотные активы указаны отдельно.

Оборотные активы и нематериальные внеоборотные активы указаны отдельно.

«Поскольку актив амортизируется, компенсирующая запись накопленной амортизации уменьшает стоимость актива в балансовом отчете», — отмечает Зейтер. Накопленная амортизация может иметь отдельную строку в балансе с отрицательным числом, чтобы показать, как амортизация уменьшает текущую стоимость основного средства.

Отчет о прибылях и убытках

Отчет о прибылях и убытках, также называемый отчетом о прибылях и убытках (P&L), показывает доходы и расходы компании за определенный отчетный период.

«Покупка основных средств не отражается в отчете о прибылях и убытках», — говорит Цейтер. «Вместо этого они относятся на расходы в течение ожидаемого срока службы актива с использованием амортизации. Такие активы, как здания, амортизируются в течение более длительного периода времени, чем такие активы, как компьютеры».

Отчет о движении денежных средств

Отчет о движении денежных средств показывает, сколько денежных средств поступает и уходит из компании в течение отчетного периода, например, месяца или года.

«Купля-продажа основных средств считается инвестиционной деятельностью в отчете о движении денежных средств», — говорит Цейтир. Если компания продает основное средство, деньги могут быть учтены как выручка от продажи основных средств.

Понимание того, что такое основные средства и как они отражаются в финансовой отчетности компании, может помочь инвесторам проанализировать финансовое положение компании.

«Существует множество формул, которые позволяют инвесторам сравнивать показатели разных компаний, используя суммы основных средств», — добавляет Зейтер. К ним относятся:

- Коэффициент оборачиваемости основных средств , который сравнивает чистый объем продаж компании со стоимостью ее основных средств. Более высокий коэффициент может указывать на то, что компания может эффективно использовать свои активы для получения прибыли.

- Коэффициент среднего возраста , который показывает средний возраст амортизируемых активов компании.

Более высокий средний коэффициент может указывать на то, что в ближайшее время компании потребуется заменить основные средства.

Более высокий средний коэффициент может указывать на то, что в ближайшее время компании потребуется заменить основные средства.

То, что считается хорошим или плохим, может различаться в зависимости от отрасли. Но вы можете посмотреть на основные средства аналогичных компаний и полученные коэффициенты, чтобы лучше понять, какие компании являются лучшими инвестиционными возможностями.

Луи ДеНикола

Луи ДеНикола — президент LD Money Media LLC и опытный писатель, специализирующийся на потребительском кредитовании, личных финансах и финансах малого бизнеса. Он является сертифицированным Nav специалистом по кредитам и кредитам, многолетним участником 18-часового семинара по кредитному обучению и волонтером по составлению налоговых деклараций в рамках программы VITA IRS.

Более высокий средний коэффициент может указывать на то, что в ближайшее время компании потребуется заменить основные средства.

Более высокий средний коэффициент может указывать на то, что в ближайшее время компании потребуется заменить основные средства.