Возврат НДС — как вернуть, можно ли

Возврат НДС не происходит автоматически без участия налогоплательщика. Какие условия нужно выполнить, чтобы вернуть налог? Как происходит возврат в новых платежных условиях с участием единого налогового счета? По каким причинам инспекторы откажутся возвращать НДС? Ответы в статье.

Когда возможен возврат налога

Компании и ИП на ОСНО могут вернуть налог из бюджета в следующих ситуациях:

Налог можно возместить в обычном или заявительном порядке (по ст. 176.1 НК РФ − если в отношении налогоплательщика проводится налоговый мониторинг или иными налогоплательщиками при соблюдении ряда требований).

Что касается возврата НДС для физических лиц, то в рамках системы tax-free, вернуть НДС могут иностранцы, которые вывозят из России товары, купленные на ее территории. В остальных случаях возврат НДС физлицам недоступен.

Как вернуть НДС

Если у компании или ИП образовался налог к возмещению, следует представить декларацию в налоговую инспекцию и выполнить ряд условий:

Статья по теме:

Как возместить НДС из бюджета

Возмещение НДС из бюджета возможно, если сумма к уплате получилась отрицательной. В статье расскажем как о стандартном способе возмещения, так и о возврате в заявительном порядке, претендовать на который сможет далеко не каждый налогоплательщик.

Подробнее

В статье расскажем как о стандартном способе возмещения, так и о возврате в заявительном порядке, претендовать на который сможет далеко не каждый налогоплательщик.

Подробнее

Если контролеры не выявят в ходе камеральной проверки нарушений и одобрят возмещение, на эту сумму они пополнят сальдо ЕНС (единого налогового счета) налогоплательщика – такой порядок действует с 01.01.2023 (новый абз. 28 п. 2 ст. 11 НК РФ). Дальнейшая судьба этой суммы зависит от того, каким окажется сальдо ЕНС (положительным или отрицательным):

При положительном сальдо ЕНС вернуть НДС или зачесть в счет предстоящих платежей можно только в пределах такого сальдо. Возврат налога будет частичным при недостаточности положительного сальдо ЕНС. При отсутствии положительного сальдо ЕНС, контролеры сообщат налогоплательщику об отказе в возврате налога.

Есть ли особенности возмещения НДС при экспорте, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Заявление на возврат

Если контролеры решат возместить НДС, соответствующая сумма налога признается ЕНП и налогоплательщику вернут не НДС, а сумму, формирующую положительное сальдо ЕНС.

ФНС утвердила форму заявления о возврате положительного сальдо ЕНС приказом от 30.11.2022 № ЕД-7-8/1133@:

Это заявление налогоплательщики должны использовать с 10.01.2023.Подтверждающие документы

По общим правилам право на возмещение налога подтверждает декларация по НДС и вместе с ней подтверждающие бумаги не представляются. Однако инспекция вправе запросить во время камеральной проверки этой декларации счета-фактуры, первичные и иные документы, подтверждающие правомерность вычетов (п. 8 ст. 88 НК РФ).

Нужен ли счет-фактура для вычета по авансовому НДС, расскажем здесь.

Если налог к возмещению возник из-за применения нулевой ставки налога, налогоплательщик обязан приложить к декларации по НДС подтверждающие документы. Их перечень определен в ст. 165 НК РФ.

Таким образом, представлять документы налоговикам нужно либо по требованию инспекции (в том числе в ходе камеральной проверки), вместе с декларацией (при нулевой ставке налога) или по собственной инициативе (к примеру, на этапе подачи возражений на акт налоговой проверки).

Если разбирательства перешли в судебные органы, судьи будут рассматривать документы, собранные в ходе мероприятий налогового контроля и досудебного урегулирования спора (п. 78 Постановления Пленума ВАС РФ от 30.07.2013 № 57). Принять к рассмотрению новые бумаги судебный орган может в том случае, если налогоплательщик обоснованно объяснит, почему они не были представлены ранее.

Основные сроки

Действия налоговых инспекторов по возврату НДС регламентированы по срокам.

В некоторых случаях действуют иные сроки. К примеру, камеральная декларация может быть завершена по истечении одного месяца, если соблюдены определенные условия (Письмо ФНС от 06.10.2020 № ЕД-20-15/129). В итоге уменьшается срок возврата налога, так как он зависит от даты окончания камеральной проверки (п. 2 ст. 176 НК РФ). А при подаче уточненной декларации до окончания проверки первичной, проверка прекращается и начинается камеральная проверка уточненки в те же сроки (п.9.1 ст. 88 НК РФ) – в этом случае общие сроки автоматически продлеваются.

Отражение в бухучете

С 01.01.2023 на счетах бухгалтерского учета возврат НДС отражается таким образом:

|

Дебет |

Кредит | Содержание операции | Документ-основание |

| 68-ЕНП | 68-НДС | Отражение суммы НДС в составе ЕНП | Решение налоговой инспекции о возмещении НДС |

|

51 |

68-ЕНП | Отражен возврат на расчетный счет суммы, формирующий положительное сальдо ЕНС – на дату возврата суммы, формирующей положительное сальдо ЕНС |

Решение инспекции о возмещении НДС; Заявление о распоряжении путем возврата; Выписка банка по расчетному счету. |

Эти записи не производятся, если контролеры отказали в возврате НДС. В следующем разделе расскажем о причинах такого отказа.

Отказ в возврате налога

Налоговые контролеры нередко отказывают компаниям и ИП в возмещении НДС. Наиболее частые причины отказа:

Налогоплательщик узнает о причинах отказа из решения по результатам камеральной проверки декларации. При несогласии с таким решением он может обжаловать его в вышестоящий налоговый орган, а затем в суд.

Итоги

С 01.01.2023 процедуру возврата НДС скорректировали с учетом нового платежного механизма, связанного с применением единого налогового счета − если налогоплательщик выполнил необходимые условия, и контролеры приняли решение возместить НДС, соответствующая сумма налога признается единым налоговым платежом и налогоплательщику вернут не НДС, а сумму, формирующую положительное сальдо единого налогового счета.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Возврат НДС юридическим лицам

Право на возврат (возмещение) НДС у налогоплательщика возникает в случае, когда по итогам налогового периода сумма налоговых вычетов по НДС превышает сумму налога по операциям. Но часто налоговые органы, ссылаясь на формальные основания для отказа в возврате НДС, принимают решение об отказе возврата НДС. Налогоплательщикам приходится отстаивать свое право на возмещение НДС в судебном порядке, тратя значительные временные и финансовые ресурсы.

Налогоплательщикам приходится отстаивать свое право на возмещение НДС в судебном порядке, тратя значительные временные и финансовые ресурсы.

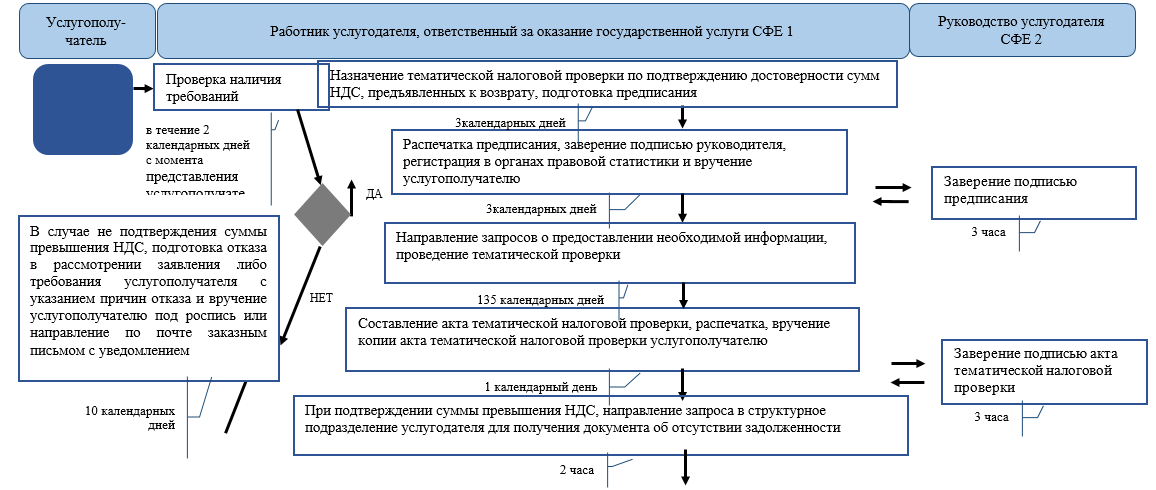

Этапы прохождения процедуры возмещения НДС:

- Предоставление в налоговый орган декларации с заявленной к возмещению НДС суммы.

- Проведение камеральной проверки декларации (должна быть проведена в течение 3 месяцев согласно п. 2 ст. 88 НК РФ).

- Вынесение решения о возмещении НДС либо об отказе возмещения НДС.

Сложности, с которыми сталкивается налогоплательщик:

- Формальные основания для отказа в возмещении НДС. Чаще всего указывается неверное заполнение первичных документов либо неуплата налогов контрагентами организации.

- Обвинения в недобросовестности, умышленном занижении налоговой базы. Необоснованные обвинения в адрес налогоплательщика – частая проблема, с которой сталкиваются многие наши клиенты. Чтобы не терять время и силы зря, доверьтесь юристам «ССГ ГРУПП», имеющим большой опыт в общении с представителями налоговых органов.

- Значительные временные и финансовые потери на судебные разбирательства. Налоговые органы решительно настроены отстаивать свою точку зрения в судебном порядке. Расчет идет на то, что при незначительной сумме НДС к возмещению никто не захочет тратить время и деньги на разбирательства, поскольку процесс будет максимально затянут.

Специалисты «ССГ ГРУПП» помогут вам даже в самой сложной ситуации

Мы беремся за сложные дела, даже когда вы не верите в успех. Предоставляем комплексные юридические услуги для бизнеса, включая помощь в возврате НДС юридическим лицам. Юристы и налоговые консультанты «ССГ ГРУПП» внимательно проверят первичные документы, изучат бухгалтерию и устранят найденные проблемы, после чего разработают оптимальную стратегию поведения и подадут заявление в суд. С нами вы не будете тратить время и деньги зря. Имея значительный опыт в общении с налоговыми органами и проведении судебных разбирательств, мы в минимальные сроки добьемся нужного результата, и вы получите требуемую сумму НДС на свой счет.

Хотите сэкономить еще больше?

Тогда заказывайте абонентское юридическое обслуживание компаний и получите скидку до 25% от номинальной стоимости услуг. Вы сможете решить все свои вопросы в удобное время, не тратя дополнительные средства на получение консультаций у юриста. Наши клиенты также могут получить удаленный доступ к услугам, для этого требуется только компьютер с выходом в сеть Интернет.

- образец расчета по НДС;

- образец сопроводительного письма в налоговую;

- налоговая декларация по налогу на добавленную стоимость;

- порядок заполнения налоговой декларации по налогу на добавленную стоимость.

Возврат НДС иностранным предприятиям

Если вы являетесь иностранным предприятием, вы можете иметь право на возмещение НДС в связи с приобретением товаров/услуг в Норвегии при соблюдении определенных условий.

1. Условия для права на возмещение НДС по схеме возмещения

Следующие общие условия должны быть соблюдены, чтобы иметь право на получение возмещения НДС по схеме возмещения (см. Раздел 10-1(1) Закона о НДС) :

Раздел 10-1(1) Закона о НДС) :

- У вас не должно быть налогооблагаемого оборота в Норвегии в течение последних 12 месяцев (не продавать товары/услуги в Норвегии).

- Товары/услуги должны быть предназначены для использования на вашем предприятии.

- Ваш оборот за пределами Норвегии повлек бы за собой обязанность регистрации, если бы оборот имел место здесь.

- НДС можно было бы вычесть, если бы ваше предприятие было зарегистрировано в Норвегии.

Мы не возмещаем входящий НДС, уплаченный за товары, которые вы покупаете или импортируете в Норвегию, а затем продаете здесь. То же самое относится к НДС для товаров, которые импортируются для доставки покупателям в зоне НДС.

Предприятия, продающие товары и услуги в Норвегии, не имеют права на возмещение НДС по схеме возмещения. Эти предприятия должны зарегистрироваться в реестре НДС Норвегии, чтобы иметь право на вычет НДС.

2. Заявление на возмещение НДС

Для подачи заявления на возмещение НДС необходимо использовать форму RF-1032. Пожалуйста, внимательно прочитайте страницы 4/5 формы заявки при заполнении заявки.

Пожалуйста, внимательно прочитайте страницы 4/5 формы заявки при заполнении заявки.

Крайний срок подачи заявок за предыдущий календарный год – 30 сентября.

Это означает, что оно должно быть отправлено не позднее этой даты.

Вы должны заполнить форму в электронном виде, прежде чем распечатать, подписать и отправить нам оригинал по почте. Если вы заполняете форму от руки, используйте печатные буквы. Форма должна быть заполнена на норвежском, шведском, датском или английском языках. Заявки на возмещение НДС будут обрабатываться в соответствии с норвежским законодательством.

Время обработки

Обычно обработка заявок занимает шесть месяцев.

Зарегистрирован ли ваш бизнес в группе плательщиков НДС в вашей стране?

Предприятия (отдельные юридические лица), зарегистрированные под одним и тем же номером плательщика НДС в своей стране, имеют право только на возмещение/вычет норвежского НДС по счетам-фактурам, адресованным заявителю. Это означает, что совместная регистрация заявителей в их родной стране не имеет отношения к норвежским налоговым органам. Заявка должна быть заполнена от имени фактического юридического лица, а расходы должны быть связаны с использованием в бизнесе этого заявителя. Важно, чтобы заявка была правильной, так как невозможно исправить и подать новую заявку после истечения срока подачи заявок.

Заявка должна быть заполнена от имени фактического юридического лица, а расходы должны быть связаны с использованием в бизнесе этого заявителя. Важно, чтобы заявка была правильной, так как невозможно исправить и подать новую заявку после истечения срока подачи заявок.

3. Что необходимо приложить к заявке

Счета

К заявке необходимо приложить копии счетов/бухгалтерских ордеров и любых экспортных документов. Мы не будем возвращать представленные счета-фактуры после обработки, если только заявитель не попросит нас об этом.

Сертификат государственного органа в стране заявителя

Вы должны предоставить копию сертификата, подтверждающего, что в течение периода подачи заявки вы занимались видом коммерческой деятельности, указанным в графе 3 формы заявки. Сертификат должен быть действителен в течение одного года после даты выдачи. По запросу мы можем выслать вам образцы утвержденных сертификатов из разных стран. Укажите страну, из которой вы хотите получить пример.

Доверенность

Вы должны предоставить оригинал доверенности, если вы подаете заявление на возмещение через агента (не путать с контактным лицом предприятия).

Сертификат и доверенность должны быть на норвежском, шведском, датском или английском языках. Если они были выпущены на другом языке, необходимо приложить заверенный перевод.

4. Важная информация о заполнении заявки

Период подачи заявки

Заявка должна охватывать период не менее 3 месяцев и не более 1 календарного года. Период может быть короче 3 месяцев, если он представляет собой остаток календарного года. Примеры правильных периодов включают квартал, полугодие или полный календарный год.

Заявление может относиться только к НДС на товары/услуги, которые были поставлены или выставлены счета в течение периода подачи заявления, в зависимости от того, что наступит позже.

Сумма заявки

Запрашиваемая сумма возмещения должна быть не менее 5000 норвежских крон. Если заявка касается полного календарного года или остальной части календарного года, минимальная сумма заявки составляет 500 норвежских крон.

Если заявка касается полного календарного года или остальной части календарного года, минимальная сумма заявки составляет 500 норвежских крон.

5. Информация об НДС

Иногда в год мы публикуем VATinfo, который предоставляет информацию об изменениях в правилах, практике, и т.д. по возмещению НДС иностранным предпринимателям. Вы найдете различные проблемы в нижней части страницы.

6. Заявление на возврат норвежского НДС необходимо отправить по адресу:

Почтовый адрес:

Налоговая администрация Норвегии

Возврат НДС

P.O. Box 103

NO-1501 Moss

Норвегия

Мы не принимаем заявки по электронной почте.

7. Контактная информация

Адрес (для использования при отправке посылок курьером):

Налоговая администрация Норвегии

Возврат НДС

Bernt Ankers gate 17

1534 Moss

Норвегия

Электронная почта: [ электронная почта защищена]

Этот адрес электронной почты следует использовать только для вопросов, касающихся возмещения НДС иностранному бизнесу.

К сожалению, мы не отвечаем на другие запросы по этому адресу электронной почты.

Возврат НДС в Великобритании для предприятий за пределами Великобритании (Уведомление об НДС 723A)

Это уведомление относится к поставкам, осуществленным 1 января 2021 г. или после этой даты.

Узнайте о поставках, произведенных в Северной Ирландии.

1. Обзор

1.1 О чем это уведомление

В этом уведомлении объясняется, как предприятия, зарегистрированные в странах за пределами Великобритании, могут требовать возмещения НДС, уплаченного в Великобритании, и что предприятия Великобритании и острова Мэн могут требовать возмещения НДС, уплаченного за границей. .

1.2 Законы, регулирующие данное уведомление

Законодательство Великобритании:

- Закон о налоге на добавленную стоимость 1994 г., раздел 39

- Положение об НДС 1995 г. (SI 1995/2518), части 20A и XXI

- Регламент НДС (Разные и переходные положения, поправки и аннулирование) (выход из ЕС) 2020 г.

(SI 2020/1495), часть 3

(SI 2020/1495), часть 3

1.3 Остров Мэн

Для целей НДС остров Мэн рассматривается как часть Великобритании. НДС взимается на острове Мэн в соответствии с законодательством острова Мэн, которое во многом аналогично законодательству Великобритании. Схемы, описанные в этом уведомлении, в равной степени применяются к возмещению НДС, произведенному на острове Мэн. Любые ссылки на Великобританию в этом уведомлении должны включать остров Мэн.

2. Возврат НДС Великобритании для компаний, зарегистрированных за пределами Великобритании

Для чего предназначена эта схема

Если вы зарегистрированы для целей ведения бизнеса в стране за пределами Великобритании и покупаете товары или услуги в Великобритании, у вас может быть платить НДС в Великобритании. Этого не требуется, если вы покупаете товары на экспорт, но это может применяться, если то, что вы покупаете, используется в Великобритании. Например, если вы принимаете участие в выставке.

Если вы не зарегистрированы в качестве плательщика НДС в Великобритании, вы не можете рассматривать этот НДС как входящий налог, но вы можете использовать эту схему для возмещения НДС, начисленного на импорт в Великобританию или покупку товаров и услуг, используемых в Великобритании. .

.

Для целей НДС остров Мэн считается частью Великобритании. НДС взимается на острове Мэн в соответствии с законодательством острова Мэн, которое во многом аналогично законодательству Великобритании. Эта схема в равной степени применяется к возмещению НДС, произведенному на острове Мэн. Любые ссылки на Великобританию в этом уведомлении должны включать остров Мэн.

2.1 Кто может подать заявку

Если вы зарегистрированы для деловых целей в стране за пределами Великобритании, вы можете использовать схему возмещения НДС, уплаченного в Великобритании. Вы можете сделать это, если вы выполняете эти 2 условия:

- вы не зарегистрированы, не обязаны или не имеете права регистрироваться в качестве плательщика НДС в Великобритании, вы найдете больше информации об этом в Уведомлении 700/1: кто должен зарегистрироваться в качестве плательщика НДС

- у вас нет коммерческого или иного места жительства в Великобритании и вы не осуществляете какие-либо поставки в Великобритании (кроме транспортных услуг, связанных с международной перевозкой товаров, или поставок, где НДС уплачивается лицом в Великобритании, которому поставка производится)

Условием схемы является то, что ваша собственная страна разрешает аналогичные льготы британским трейдерам в отношении своих собственных налогов с оборота. Ваша заявка будет отклонена на этих основаниях только в том случае, если в вашей собственной стране есть схема возмещения этих налогов, но она отказывается разрешить британским трейдерам использовать ее.

Ваша заявка будет отклонена на этих основаниях только в том случае, если в вашей собственной стране есть схема возмещения этих налогов, но она отказывается разрешить британским трейдерам использовать ее.

Если вы представляете компанию в ЕС и ваше требование касается НДС на расходы, понесенные на товары только в Северной Ирландии, узнайте, как подать заявление на возмещение НДС в Северной Ирландии или ЕС, если вы зарегистрированы в Северной Ирландии или ЕС.

2.2 Товары и услуги, которые вы можете и не можете возмещать НДС по номеру

В течение периода возмещения вы можете потребовать НДС по номеру:

- приобретенные товары и услуги

- товары, импортированные в Великобританию

Вы не можете использовать схему возмещения НДС:

- товары и услуги, используемые для некоммерческой деятельности, но если поставка охватывает как коммерческое, так и некоммерческое использование, НДС может быть возмещен только по бизнес-элементу поставки

- любая поставка, используемая или подлежащая использованию для поставки в Великобритании

- поставка или ввоз большинства обычных служебных автомобилей, допускается только 50% НДС, уплачиваемого при аренде или аренде автомобиля для смешанных деловых и личных целей

- некоторые бывшие в употреблении товары, такие как автомобили и антиквариат, на которые не выставляется налоговая накладная

- деловые представительские расходы или представительские расходы, в виде исключения, НДС на представительские расходы для иностранных клиентов может быть возмещен, но только если он носит очень простой характер

- экспорт товаров, но они будут облагаться нулевой ставкой при условии наличия у поставщика необходимых доказательств

- товары и услуги, такие как проживание в отеле, которые вы купили для перепродажи и которые предназначены для прямой выгоды путешественников

- любая поставка, используемая или подлежащая использованию для осуществления освобожденной поставки за пределы Великобритании (для этой цели освобожденной поставкой является поставка, указанная как освобожденная в Приложении 9к Закону о НДС 1994 г.

, независимо от того, находится ли место поставки в Великобритании)

, независимо от того, находится ли место поставки в Великобритании) - товаров в Северной Ирландии, которые могут быть востребованы в рамках процедуры возмещения НДС, уплаченного в Северной Ирландии.

Существует также Схема розничного экспорта с НДС, которая позволяет посетителям из стран, не входящих в ЕС, возмещать НДС на определенные товары, которые они покупают в Северной Ирландии. Для получения более подробной информации о Схеме см. руководство по Схеме розничного экспорта (Северная Ирландия) — Уведомление 704.

2.3 Частичное освобождение

В большинстве случаев, когда товары и услуги используются как для налогооблагаемых, так и для освобожденных от налогообложения поставок, вы можете возместить НДС только в той мере, в какой они используются для налогооблагаемых поставок. Для получения дополнительной информации см. Уведомление 706: частичное освобождение.

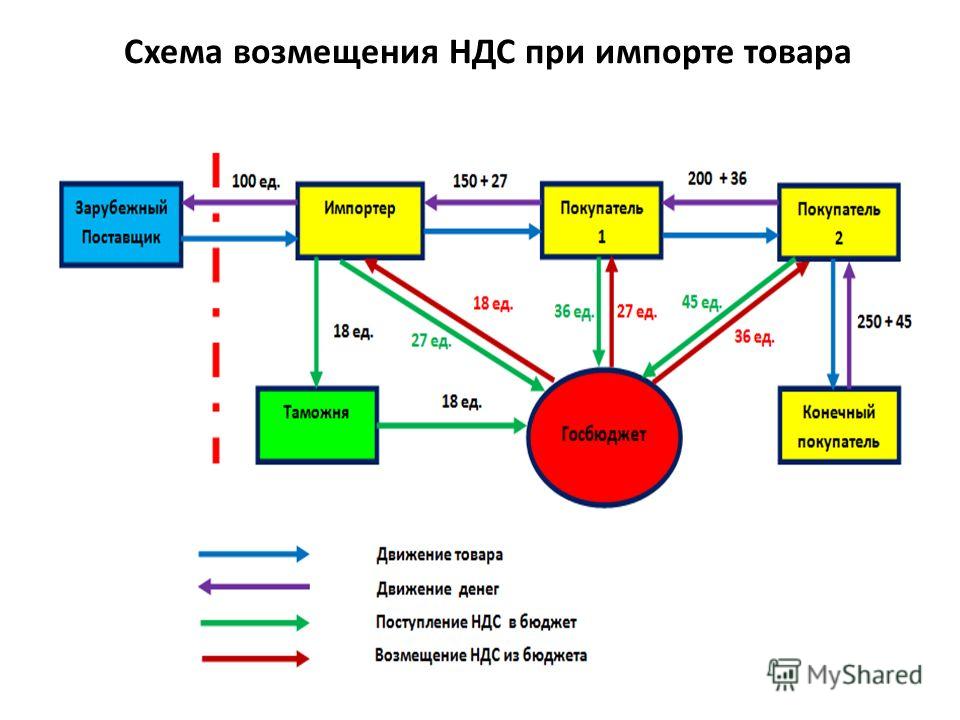

2.4 НДС, уплаченный при импорте

Если вы импортируете товары в Великобританию, вы можете вернуть любой причитающийся НДС, при условии, что при импорте нет других льгот по НДС. Но вы не сможете воспользоваться схемой, если в результате ввоза товара вы станете плательщиком НДС в Великобритании. Узнайте об уплате НДС при импорте из-за пределов Великобритании в Великобританию и из-за пределов ЕС в Северную Ирландию.

Но вы не сможете воспользоваться схемой, если в результате ввоза товара вы станете плательщиком НДС в Великобритании. Узнайте об уплате НДС при импорте из-за пределов Великобритании в Великобританию и из-за пределов ЕС в Северную Ирландию.

2.5 Пределы требований

Максимальной суммы, которую вы можете потребовать, нет, но в Великобритании установлены минимальные суммы требований, которые могут быть возмещены.

Ваша заявка должна охватывать любой НДС, который вы требуете к возмещению, за период не менее 3 месяцев, но не более полного установленного года.

Если ваше заявление касается периода, охватывающего менее 12 месяцев, общая сумма заявленного НДС не должна быть менее 130 фунтов стерлингов.

Заявка может охватывать менее 3 месяцев, если это все, что осталось от установленного года. В этом случае или когда заявка подается за полные 12 месяцев установленного года, заявленная сумма НДС не должна быть менее 16 фунтов стерлингов.

Вы также можете включить позиции, пропущенные в предыдущих заявках, если они связаны с НДС, начисленным в год подачи заявки.

2.6 Сроки подачи заявления

Вы должны подать любое требование не позднее, чем через 6 месяцев после окончания «установленного года», в котором вы уплатили НДС.

Установленный год – это 12 месяцев с 1 июля по 30 июня следующего календарного года, поэтому вы должны подать заявление не позднее 31 декабря.

Чтобы обеспечить справедливое отношение ко всем заявителям, заявки рассматриваются в порядке очереди, и сроки подачи строго соблюдаются.

2.7 Как предприятия, зарегистрированные за пределами Великобритании, могут требовать возмещения НДС Великобритании

2.7.1 Электронная подача требований

Теперь вы можете подавать заявления в электронном виде, используя систему безопасного обмена данными HMRC ( SDES ). Система не является обязательной, и в ближайшем будущем не планируется делать ее обязательной.

Служба безопасного обмена данными в настоящее время тестируется. Предприятия и агенты могут подавать претензии, но в течение периода тестирования вам нужно будет отправить электронное письмо по адресу newcastle. [email protected], чтобы запросить доступ.

[email protected], чтобы запросить доступ.

Во время тестирования службы могут возникнуть ситуации, когда нам потребуется остановить ее без предварительного уведомления. Если нам потребуется остановить службу, мы сообщим вам, обновив наше онлайн-руководство, чтобы вы знали, как подать заявку. Если мы остановим сервис, это не повлияет на претензии, которые уже были отправлены через него.

Если вы хотите подать электронное заявление до крайнего срока 31 декабря, вы должны подать заявку на регистрацию до 30 ноября, чтобы мы могли успешно включить вас в систему.

Если вы не хотите использовать эту службу для подачи претензий или не зарегистрировались для ее использования до 30 ноября, все претензии следует отправлять по почте. См. раздел «Почтовые претензии» на этой странице (2.7.2).

Запрос доступа к службе безопасного обмена данными

Если вы хотите подать свои претензии с помощью службы безопасного обмена данными, вам необходимо отправить электронное письмо по адресу newcastle. [email protected]. Вы должны включить:

[email protected]. Вы должны включить:

- ‘ SDES ’ в поле темы

- подтверждение того, что вы хотите использовать службу безопасного обмена данными

- , если у вас уже настроен налоговый счет для бизнеса

Мы свяжемся с вами в течение 15 календарных дней, чтобы начать процесс регистрации и предоставить инструкции по регистрации.

Если у вас возникнут какие-либо трудности в процессе регистрации, обратитесь в отдел погашения задолженности за рубежом ( ORU ) по телефону 0300 322 9279. Не звоните в справочную службу НДС, так как они направят вас только к этому уведомлению.

После подачи претензии

Вы получите датированную квитанцию. Если вы не получили квитанцию, напишите по адресу [email protected] и укажите « SDES Претензия» в теме письма.

Если вы не получили никакого сообщения в течение 6 месяцев после подачи заявления, отправьте электронное письмо по адресу newcastle. [email protected], прикрепив дату квитанции SDES , чтобы сообщить нам об этом.

[email protected], прикрепив дату квитанции SDES , чтобы сообщить нам об этом.

Мы имеем право запросить любые и все оригиналы печатных копий документов, связанных с вашим заявлением, поэтому вы должны их сохранить. Невыполнение этого требования может привести к полному или частичному отклонению требований. Прочитайте раздел «Доказательство того, что вы заплатили НДС» (2.10 на этой странице), чтобы узнать, какие документы необходимы для подачи претензии.

2.7.2 Претензии по почте

Если вы не хотите использовать Службу безопасного обмена данными или не регистрируетесь в ней до 30 ноября, вы должны отправить претензию в HMRC не позднее 31 декабря.

Вы должны отправить нам:

- VAT65a

- Сертификат статуса ( CoS )

- счета-фактуры

- прочие подтверждающие документы и информация

Эту информацию следует отправить по адресу:

HM Revenue and Customs — Центры соответствия

Единица погашения НДС за границей S1250

Бентон Парк Вью

Ньюкасл-апон-Тайн

NE98 1YX

Великобритания

Мы можем попросить вас предоставить подтверждение почтовых расходов, чтобы подтвердить, что вы отправили претензию 31 декабря или ранее.

2.8 Форма заявления

Подайте заявку, используя форму НДС 65А.

Следующее предложение имеет силу закона в соответствии с Положениями о налоге на добавленную стоимость 1995 г.95 SI 1995/2518, раздел 191(1)(a)) может быть составлен на форме НДС 65A и должен содержать информацию, запрошенную в этой форме.

Законодательство также разрешает использование аналогичной формы, если она составлена официальным органом и содержит ту же информацию и декларацию, что и в НДС 65А.

2.9 Сертификат о статусе

2.9.1 Сертификат, подтверждающий вашу деятельность

При подаче первого заявления вы также должны приложить сертификат о статусе ( CoS ) от официального органа в вашей стране, подтверждающий, что вы зарегистрированы для деловых целей в этой стране.

Когда вы подаете заявление на получение сертификата о статусе, обязательно попросите его предоставить всю информацию, которая потребуется властям Великобритании для обработки вашего заявления. Например, если счета-фактуры выставлены на торговое имя вашей компании, в сертификате должно быть указано это имя, а также имя зарегистрированного лица.

Например, если счета-фактуры выставлены на торговое имя вашей компании, в сертификате должно быть указано это имя, а также имя зарегистрированного лица.

Справка о состоянии должна содержать:

- наименование, адрес и официальная печать разрешительного органа (или другой признанный идентификационный знак)

- ваше имя и адрес (если у вас есть почтовый ящик PO , дополнительную информацию можно найти в разделе служебных адресов на этой странице — 2.9.3 )

- характер вашего бизнеса

- регистрационный номер вашего бизнеса

Вы должны подать заявление на получение сертификата о статусе и отправить его в HMRC до установленного срока. В случае исключительного случая, когда официальный орган не может своевременно выдать сертификат, мы принимаем просроченные сертификаты. Примерами таких событий могут быть:

- глобальная пандемия

- национальная эпидемия

- чрезвычайное положение в стране

- закрытие правительства

Свидетельство о статусе должно быть предоставлено в разумные сроки после его выдачи. От вас могут потребовать предоставить доказательства задержки и того, что вы запросили сертификат в разумные сроки. Эти доказательства могут включать информацию с веб-сайта официального органа. Вы по-прежнему должны представить все другие документы претензии к соответствующему сроку.

От вас могут потребовать предоставить доказательства задержки и того, что вы запросили сертификат в разумные сроки. Эти доказательства могут включать информацию с веб-сайта официального органа. Вы по-прежнему должны представить все другие документы претензии к соответствующему сроку.

Если вы подаете заявление в электронном виде, вы должны сохранить оригинал свидетельства о статусе. Если вы отправляете претензию по почте, вы должны отправить оригинал сертификата — ксерокопия не принимается.

Вы можете использовать форму НДС 66A.

Следующее предложение имеет силу закона в соответствии с Положениями о налоге на добавленную стоимость 1995 года. ) может быть оформлен в форме НДС 66А и должен содержать информацию, запрашиваемую в этой форме.

Законодательством также предусмотрено использование аналогичной формы, если она составлена официальным органом и содержит ту же информацию, что указана в НДС 66А.

2.9.2 Подача электронного сертификата

Мы принимаем электронные сертификаты статуса ( e-CoS ), если они выданы официальным органом в вашей стране, а также официальным органом или другим признанным органом, имеет систему онлайн-проверки, к которой HMRC может получить доступ, чтобы убедиться, что вы занимаетесь бизнесом.

Если характер вашего бизнеса отсутствует в электронном свидетельстве о статусе, мы можем попросить вас предоставить альтернативные доказательства.

2.9.3 Служебный адрес

Это адрес, по которому учреждена компания, например, место ее центрального управления и где осуществляется общая политика и повседневное ведение коммерческой деятельности. Почтовый или почтовый адрес не является служебным адресом.

Нам известно, что в некоторых регионах адрес предприятия может включать PO Коробка, потому что не все дороги и здания пронумерованы.

Если мы получили свидетельство о статусе и неясно, является ли адрес адресом коммерческого предприятия или почтовым адресом, мы попросим документальное подтверждение того, что это место, где находится ваш бизнес.

2.9.4 Срок действия сертификата

Каждый сертификат действителен в течение 12 месяцев с даты его выдачи. Он будет охватывать любые заявки, которые вы подали в течение этого года. По истечении срока действия сертификата получите и отправьте новый, выданный официальным органом в вашей стране, вместе со следующим заявлением.

По истечении срока действия сертификата получите и отправьте новый, выданный официальным органом в вашей стране, вместе со следующим заявлением.

2.10 Доказательство того, что вы заплатили НДС

У вас должны быть правильно заполненные счета, ваучеры или квитанции от ваших поставщиков с указанием:

- идентификационного номера

- имя вашего поставщика, адрес и регистрационный номер плательщика НДС

- ваше имя и адрес

- сведения о товарах или услугах, поставляемых

- дата поставки

- стоимость товаров или услуг (без НДС)

- ставка НДС

- сумма начисленного НДС

Если стоимость поставки составляет 250 фунтов стерлингов или менее (включая НДС), в счете необходимо указать только:

- имя вашего поставщика, адрес и регистрационный номер плательщика НДС

- дата поставки

- сведения о товарах или услугах, поставляемых

- стоимость товаров или услуг (включая НДС)

- ставка НДС

Если вы импортировали товары, у вас должна быть копия налоговой декларации об импорте или другой таможенный документ, показывающий сумму уплаченного вами НДС.

Если вы отправляете заявку в электронном виде, вы должны сохранить оригиналы всех счетов и импортировать документы вместе с заявкой. Если вы подаете претензию по почте, вы должны отправить оригиналы документов — копии не принимаются.

2.11 Доверенность

Вы можете подготовить и отправить собственное заявление или поручить это агенту. Вашему агенту потребуется либо доверенность, либо доверенность, прежде чем действовать от вашего имени и получать деньги от вашего имени.

Пример — формат доверенности, приемлемый для таможни

«Я (имя и адрес заявителя) настоящим назначаю (имя и адрес агента) действовать от моего имени в связи с любым заявлением, которое я подаю уполномоченным HMRC в соответствии с Положением о налоге на добавленную стоимость 1995 г., в которое время от времени вносятся поправки или изменения. Любое возмещение НДС, на которое я имею право в соответствии с любым таким заявлением, поданным от моего имени моим вышеупомянутым агентом, должно быть выплачено (имя и адрес получателя платежа).

Дата подписания (заявителем)’

2.12 Когда ваш возврат будет выплачен

Возврат будет произведен в течение 6 месяцев после получения удовлетворительного заявления. Если ваше заявление в порядке, счета-фактуры, показывающие, что вы уплатили НДС, будут возвращены вам, как только ваше заявление будет одобрено для оплаты. Если у вас есть вопросы по заявке, которую вы подали, обратитесь в Отдел возмещения НДС за границей Великобритании.

Если ваша заявка будет признана неправильной после выплаты возмещения, любая переплата, как правило, будет вычтена из вашего следующего возмещения.

HMRC может взимать штрафы за неправильные приложения. Если вы допустили ошибку, вам следует отправить исправление как можно скорее.

Мы очень серьезно относимся к ложным заявлениям. Возврат средств, полученных с помощью ложного заявления, может быть взыскан, и могут быть наложены штрафы.

2.13 Способ оплаты

Оплата может быть произведена непосредственно в ваш банк одним из следующих способов:

- SWIFT (Общество всемирных межбанковских финансовых телекоммуникаций)

- банк Великобритании

- платежным поручением в фунтах стерлингов непосредственно вам или назначенному вами агенту

Поскольку оплата по номеру SWIFT быстрее, дешевле и безопаснее, мы рекомендуем вам использовать этот способ оплаты. Если вы выберете оплату по номеру SWIFT , вы должны убедиться, что предоставили следующую информацию вместе с копией банковского кредитного ордера:

Если вы выберете оплату по номеру SWIFT , вы должны убедиться, что предоставили следующую информацию вместе с копией банковского кредитного ордера:

- номер банковского счета

- валюта счета

- идентификационный код банка

- название банковского счета

- название банка

- адрес банка

Платежи на банковские счета будут производиться в фунтах стерлингов. Если вы выберете оплату платежным поручением, вы должны обналичить его в своем банке. Оплачиваемые заказы генерируются компьютером и, в отличие от чеков, не подписываются. Их нельзя возвращать в HMRC для обналичивания.

2.14 Заявка отклонена

Если ваша заявка отклонена, мы сообщим вам причины.

Если вы не согласны с решением, вы можете:

- попросить, чтобы решение было пересмотрено сотрудником HMRC, ранее не участвовавшим в этом вопросе

- обращение в независимый суд

Если вы выберете пересмотр, вы все равно можете подать апелляцию в трибунал после завершения пересмотра.

Если вы хотите пересмотра, вам следует:

- написать по адресу, указанному в письме-решении, в течение 30 дней с даты письма

- укажите причины, по которым вы не согласны с решением

Мы не будем предпринимать никаких действий по взысканию оспариваемого налога, пока выполняется пересмотр решения.

Если вы хотите подать апелляцию в трибунал, вы должны отправить им свою апелляцию в течение 30 дней с даты письма с решением.

Вы можете получить дополнительную информацию об апелляциях и отзывах.

3. Как предприятия Великобритании и острова Мэн могут требовать возмещения НДС за границей

Предприятия Великобритании и острова Мэн могут требовать возмещения НДС из ЕС и других стран за рубежом. Этот процесс различается в разных странах мира, поэтому вам необходимо следовать процедуре, установленной страной, из которой вы подаете заявку. Британским компаниям может потребоваться предоставить свидетельство о статусе, чтобы получить возмещение.

Получите дополнительную информацию о возмещении НДС из стран ЕС на веб-сайте Комиссии ЕС

Узнайте, как подать заявление на возмещение НДС в Северной Ирландии или ЕС, если вы зарегистрированы в Северной Ирландии или ЕС.

Ваши права и обязанности

Прочтите Устав HMRC, чтобы узнать, чего вы можете ожидать от налоговой и таможенной службы Великобритании, а также чего мы ожидаем от вас.

Помогите нам улучшить это уведомление

Если у вас есть какие-либо отзывы об этом уведомлении, отправьте электронное письмо по адресу: [email protected].

Вам необходимо указать полное название этого уведомления. Не указывайте личную или финансовую информацию, такую как номер плательщика НДС.

Если вам нужна общая помощь с этим уведомлением или у вас есть другой вопрос по НДС, вы должны позвонить в нашу справочную службу по НДС или сделать запрос по НДС онлайн.

Исправление ситуации

Если вы недовольны услугами HMRC, обратитесь к лицу или в офис, с которым вы имеете дело, и они попытаются все исправить.

(SI 2020/1495), часть 3

(SI 2020/1495), часть 3 , независимо от того, находится ли место поставки в Великобритании)

, независимо от того, находится ли место поставки в Великобритании)