сроки, причины продления и приостановки

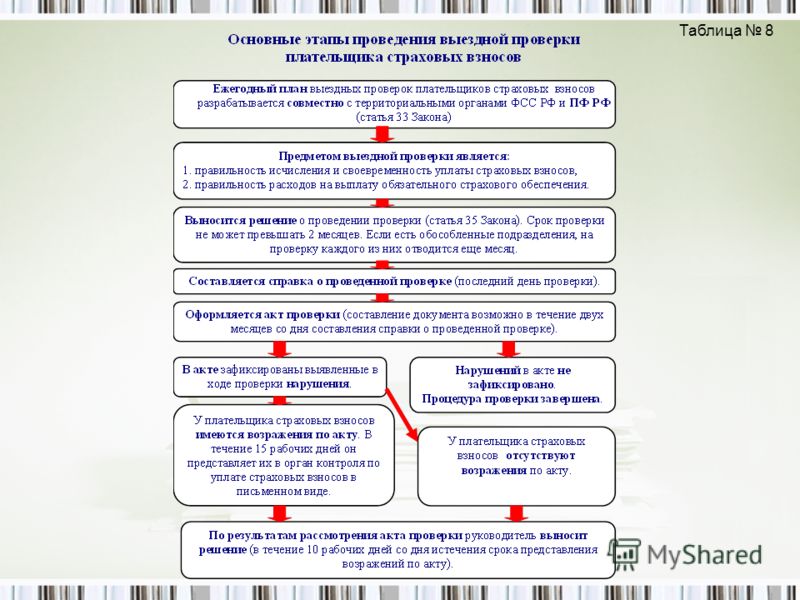

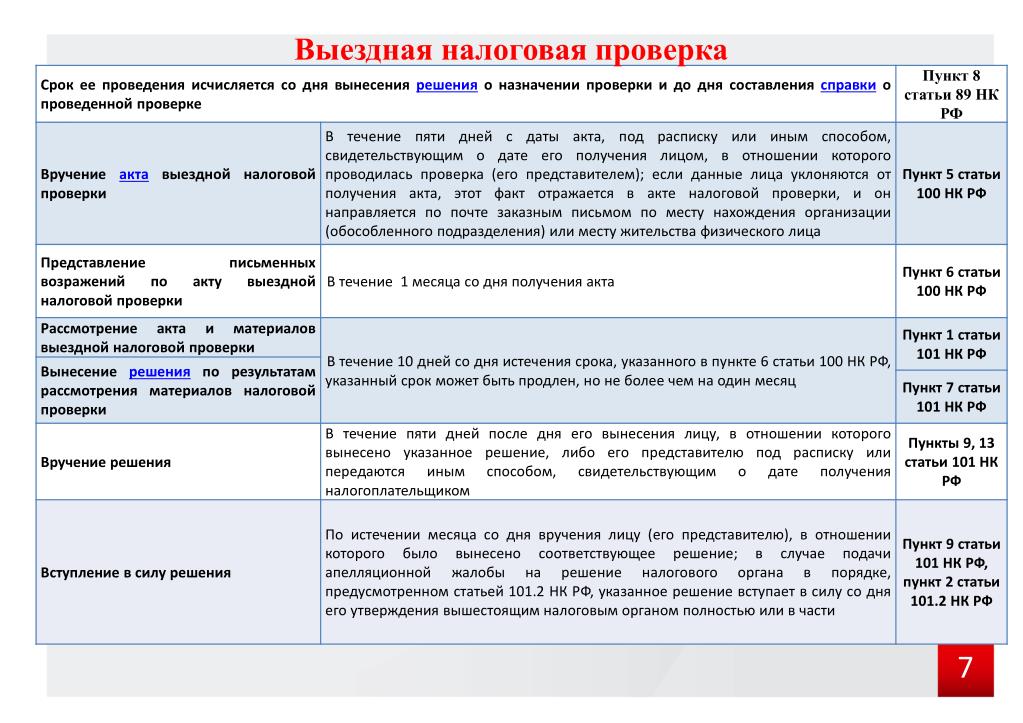

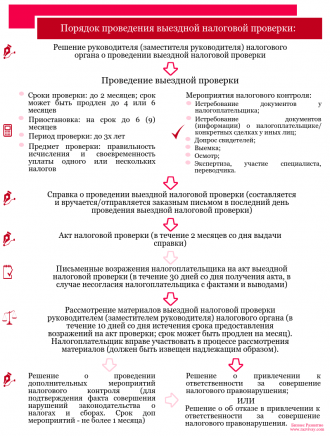

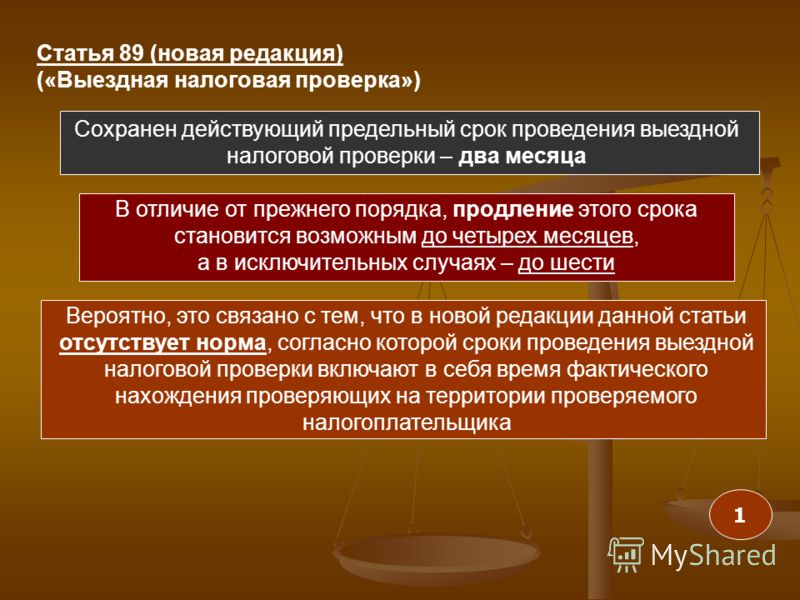

Выездная налоговая проверка (ВНП) — мероприятие длительное и не очень приятное. Срок проверки — время, которое прошло с даты вынесения решения о ее проведении до дня составления справки о прошедшей выездной проверке. Налоговый кодекс говорит, что этот срок не может превышать 2 месяца. Однако, на практике ВНП может существенно затянуться.

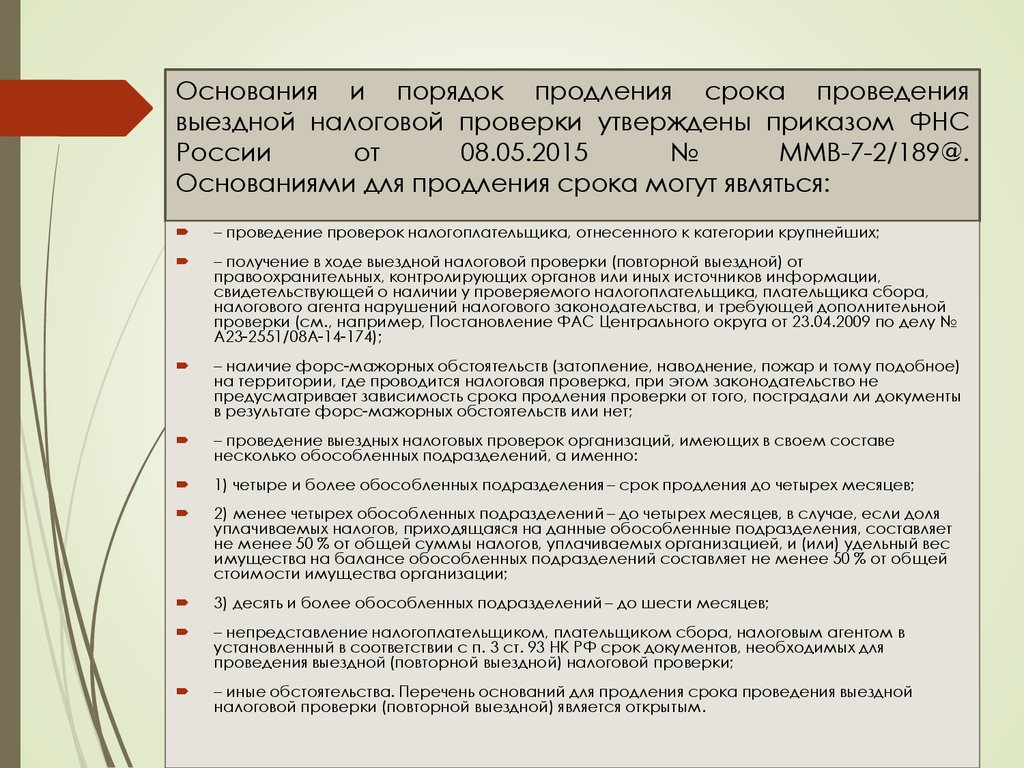

Налоговый кодекс предусматривает возможность пролонгации выездной проверки на срок до 4-х месяцев, а в исключительных случаях — до 6-ти. Основания и порядок продления сроков ВНП определены в Приказе ФНС РФ от 07.11.2018 № ММВ-7-2/628@.

Проверка может быть продлена как по причинам, связанным с налогоплательщиком, его статусом или действиями, так и по основаниям, не зависящим от проверяемого.

Крупнейший налогоплательщик

При проверке крупнейших налогоплательщиков, сроки выездной проверки могут быть увеличены по вполне логичным причинам — статус крупнейшего предполагает большое количество операций, значительные объемы выручки и документов, а значит, на проверку потребуется больше времени.

Один из вариантов избежать проверок — налоговый мониторинг. Это форма контроля, когда ФНС получает доступ к информационным системам, бухгалтерской и налоговой отчетности организации. Например, к базе 1С, электронному документообороту и т.п. С 2021 года в налоговом мониторинге участвуют такие компании, как Роснефть или Газпром (их дочерние компании).

А также иностранные компании — две «дочки» Procter & Gamble, МЕТРО Cash & Carry, Нестле и др.

В период налогового мониторинга не проводятся камеральные (пункт 1.1. статьи 88 НК РФ) и выездные (пункт 5.1 статья 89 НК РФ) проверки.

Обособленные подразделения

Наличие обособленных подразделений также является основанием для продления сроков проверки. И чем больше количество подразделений, тем длительнее проверка. Так, при наличии более чем 10 подразделений проверка может быть продлена на шесть месяцев.

Задержка с представлением документов

Непредставление запрошенных проверяющими документов в установленные сроки — еще одно основание для продления сроков. Напомним, что запрошенные в ходе налоговой проверки документы необходимо предоставить в течение десяти рабочих дней.

Напомним, что запрошенные в ходе налоговой проверки документы необходимо предоставить в течение десяти рабочих дней.

Препятствование проверке

Если налогоплательщик препятствует проведению проверки, например, не представляет документы, запрещает сотрудникам общаться с проверяющими, не пускает проверку на свою территорию, сроки проверки могут быть увеличены. Кроме того, в этом случае продлеваются и сроки давности привлечения к ответственности за налоговые правонарушения.

Получение информации о нарушениях

В ходе проверки налоговики могут получить сведения от полиции или из иных источников о нарушениях налогоплательщиком законодательства. В этом случае может потребоваться дополнительная проверка, а значит общий срок ВНП будет увеличен.

Задержки при встречных проверках и допросах свидетелей

В рамках проведения выездной налоговой проверки:

- делаются запросы в банки,

- проводятся встречные проверки контрагентов,

- привлекаются эксперты, в том числе переводчики,

- опрашиваются свидетели.

По каждой из этих процедур законом установлены сроки, при нарушении которых налоговый орган может принять решение об увеличении сроков налоговой проверки.

Чрезвычайные ситуации

Если в период проведения проверки с проверяемой организацией или проверяющим органом случается чрезвычайная ситуация (пожар, потоп, авария и т. д.), сроки выездной проверки могут быть увеличены.

Как видим, список оснований для продления сроков выездной налоговой проверки довольно большой.

Что еще нужно знать о сроках выездной проверки

Помимо продления сроков налоговый орган может вынести решение о приостановлении ВНП. В этом случае срок перестает течь, и проверка по сути сдвигается на будущее.

Приостановление проверки возможно в общей сложности не более чем на 6 месяцев. Поводом для приостановления выездной налоговой проверки являются:

- встречные проверки контрагентов налогоплательщика,

- получение информации от иностранных государств (в этом случае возможно приостановление проверки на срок до 9 месяцев),

- проведение экспертиз,

- перевод документов на иностранном языке.

На время приостановления проверки налоговый орган не проводит контрольные мероприятия на территории налогоплательщика, возвращает оригиналы документов, полученных в ходе проверки, приостанавливает запрос новых, не ходит с осмотрами.

На практике продление сроков и приостановление редко происходят однократно и сразу на весь отведенный законом срок. Чаще встречаются ситуации, когда налоговый орган сначала принимает решение о приостановке для проведения встречных проверок, затем продлевает срок проверки для получения дополнительных сведений, следом идет приостановка на время экспертизы, потом снова продление и так несколько раз. В такой ситуации довольно сложно бывает уследить за соблюдением сроков и достаточностью оснований для тех или иных действий проверяющих.

Из за назначения дополнительных мероприятий у крупного бизнеса продолжительность проверки может растянуться на 1,5-2 года.

Кроме того, в ходе проверки приходится постоянно взаимодействовать с налоговыми инспекторами: собирать нужные документы, писать объяснения и возражения. Сроки такого взаимодействия ограничены законом, поэтому эту работу нельзя отложить на потом, приходится отодвигать текущие задачи. Не всегда у компании есть в штате достаточно сотрудников, чтобы выделить для общения с налоговиками отдельного человека.

Сроки такого взаимодействия ограничены законом, поэтому эту работу нельзя отложить на потом, приходится отодвигать текущие задачи. Не всегда у компании есть в штате достаточно сотрудников, чтобы выделить для общения с налоговиками отдельного человека.

Чтобы не отвлекать сотрудников от текущих рабочих задач, можно нанять сторонних консультантов, которые являются профессионалами и имеют большой опыт взаимодействия с налоговыми органами при проведении налоговых проверок.

Записаться на консультацию к юристу

Как уже отмечалось, сроки ВНП исчисляются с момента вынесения решения о проверке и до даты составления справки о проведении проверки. Однако, составление справки не означает, что общение с налоговыми органами закончено и можно вздохнуть спокойно.

В течение двух месяцев после завершения проверки налоговики готовят акт по результатам ВНП. Затем еще месяц дается налогоплательщику для предъявления возражений на акт налоговой проверки. Потом следует рассмотрение возражений, досудебное решение вопросов с налоговыми органами, а возможно и суд.

Обратите внимание: нарушение со стороны налоговой общих сроков проверки не может являться единственным основанием для отмены решения.

Все это требует немалого количества времени, а также знаний и опыта в общении с налоговыми органами. Практически невозможно перевести квалифицированного сотрудника на общение с налоговой по вопросам налоговой проверки без ущерба его текущей работе.

Чтобы налоговая проверка не парализовала работу компании, вы можете привлечь налоговых юристов на период ВНП.

Что говорит судебная практика?

Суды не считают, что нарушение сроков в ходе проведения проверки должны повлечь какие-то последствия для ФНС. Ведь был срок и был пропущен или затянут, то на результат проверки это повлиять не может. Если нарушения нашлись, значит за них положено наказать.

Например в Постановление АС Московского округа от 23.05.2019 по делу № А40-222695/2018 суд установил, что нарушение сроков для выдачи решения после проведения проверки не повлияло на права налогоплательщика и вообще было связано с дополнительными мероприятиями по контролю.

Попытка истца обратиться к п. 14 статьи 101 НК РФ (в ней говорится что если должностное лицо ФНС не соблюдало требований НК, то это может стать основанием для отмены решения по итогам проверки, в частности, если инспектор не предоставлял доступа к документам), тоже не получила поддержки. Ведь налогоплательщику позволяли знакомиться со всеми материалами проверки.

Вот еще одно Постановление, на этот раз АС Северо-Западного округа от 21 мая 2020 г. № Ф07-2512/20 по делу № А56-53853/2019.

Общество подало в суд на инспекцию, т. к. считало, что та неправомерно затягивает сроки ВНП. И суды в начале его поддержали. Но инспекция продолжала настаивать, что никаких незаконных действий с ее стороны не было. В итоге Постановлением установлено единственное нарушение — позднее вручение акта выездной налоговой проверки.

Так что даже победа в судах первых инстанций не гарантирует, что инспекция не пойдет дальше, чтобы защитить свои интересы.

Правовые и налоговые консультации, договорная работа, защита активов компании, ее собственников и руководителей, сопровождение выездных проверок, юридическая поддержка в арбитраже — все это вы можете получить у специалистов компании WhiteRock.

Оставьте заявку на обратный звонок в форме ниже или напишите нам в Телеграм: @whiterock_pro.

Порядок проведения выездных налоговых проверок

Материал подготовлен группой консультантов-методологов ЗАО «BKR-Интерком-Аудит»

МЕСТО И СРОКИ ПРОВЕДЕНИЯ ВЫЕЗДНЫХ НАЛОГОВЫХ ПРОВЕРОК

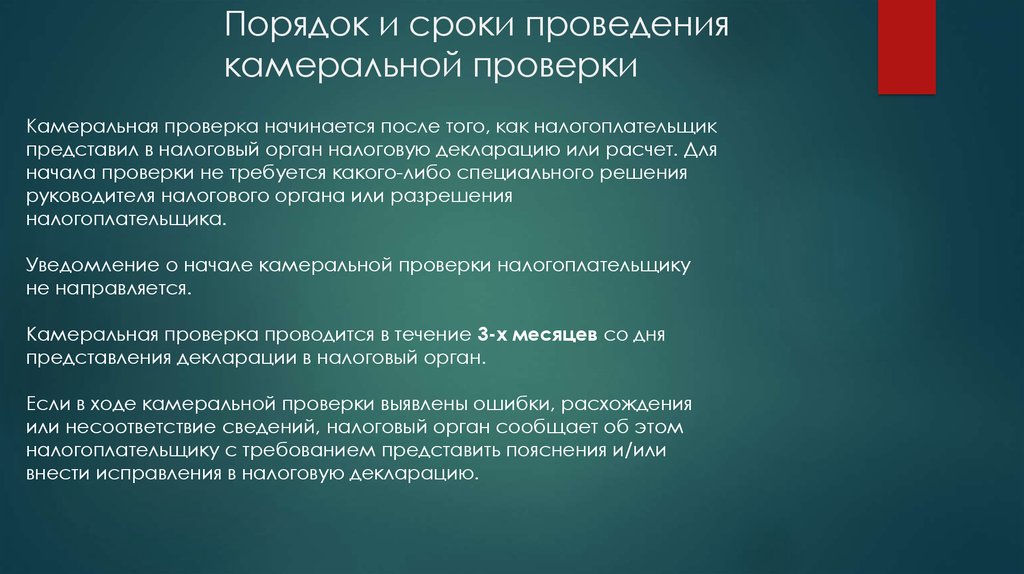

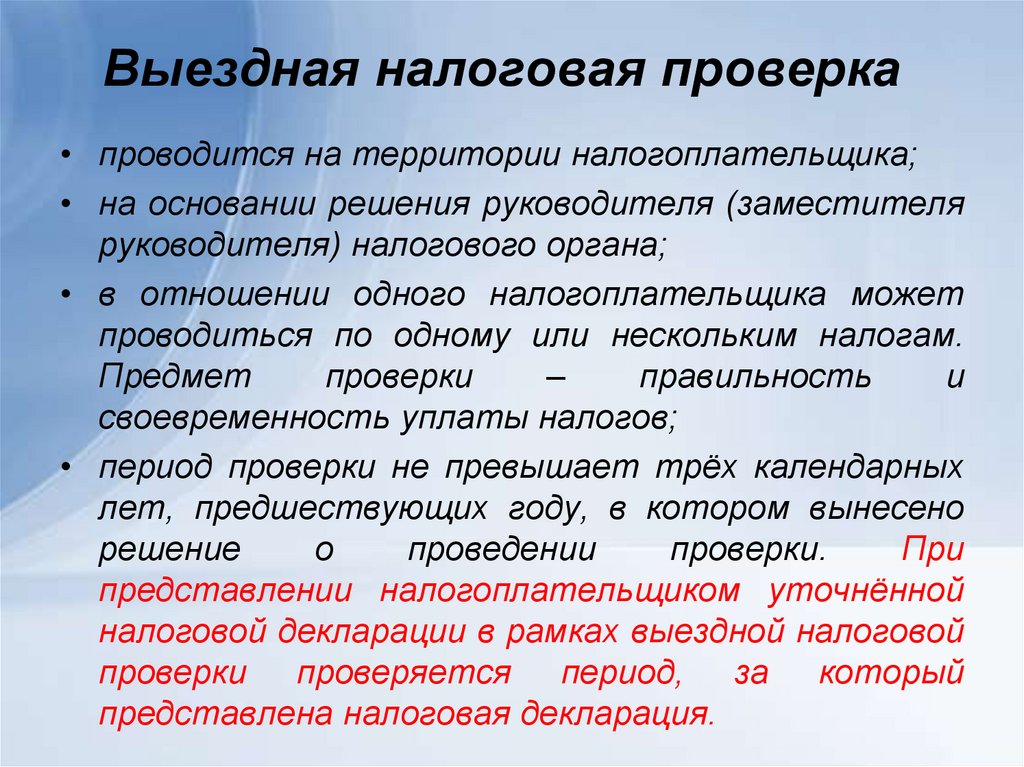

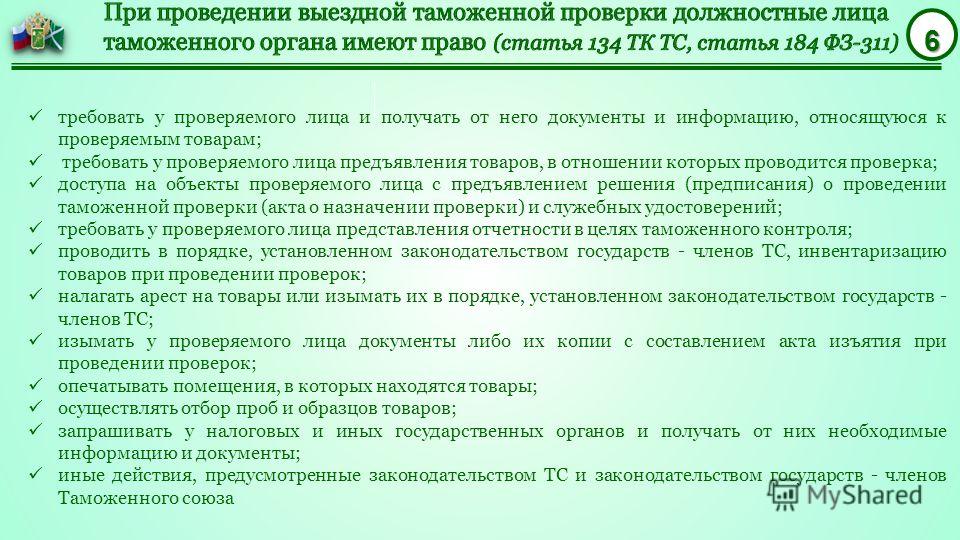

В соответствии со статьей 87 Налогового кодекса Российской Федерации (далее НК РФ) налоговые органы проводят камеральные и выездные налоговые проверки. Выездная налоговая проверка является формой налогового контроля (статья 82 НК РФ). Цель проведения выездных налоговых проверок — контроль за правильностью, полнотой и своевременностью исчисления и уплаты налогов налогоплательщиком. В ходе выездной налоговой проверки проводится анализ бухгалтерской документации налогоплательщика, а также фактическое состояние объектов налогообложения.

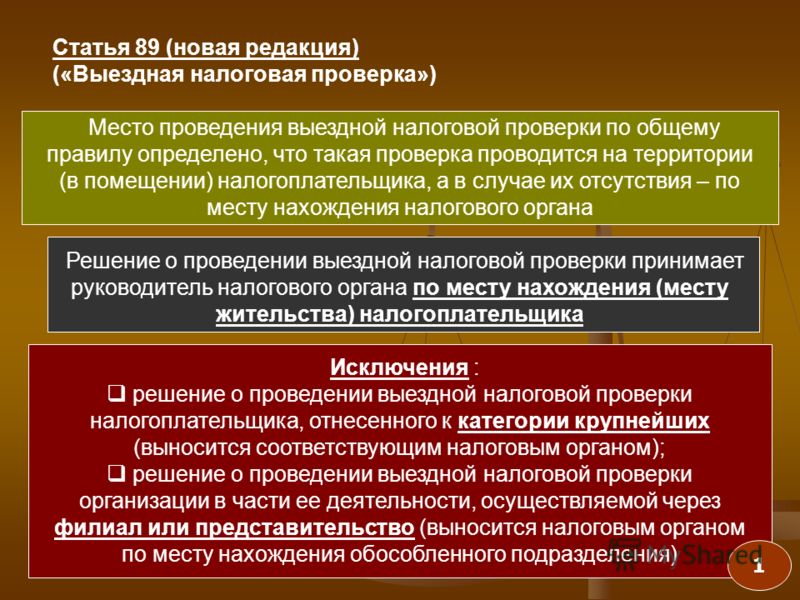

В НК РФ место проведения выездной проверки не указано. Из смысла статей 87, 88, 89 НК РФ вытекает, что выездная налоговая проверка проводится на территории налогоплательщика. На практике возникают ситуации, когда выездная налоговая проверка не может быть проведена на территории налогоплательщика. В таком случае налоговая проверка проводится в помещении налогового органа, но по правилам выездной налоговой проверки.

На практике возникают ситуации, когда выездная налоговая проверка не может быть проведена на территории налогоплательщика. В таком случае налоговая проверка проводится в помещении налогового органа, но по правилам выездной налоговой проверки.

Представляется, что место проведения выездной налоговой проверки должно быть закреплено в НК РФ.

Выездная налоговая проверка не может продолжаться более двух месяцев. Согласно пункту 1.10.2 Инструкции о порядке составления акта выездной налоговой проверки и производства по делу о нарушениях законодательства о налогах и сборах, утвержденной Приказом Министерства Российской Федерации по налогам и сборам от 10 апреля 2000 года №АП-3-16/138 «Об утверждении Инструкции Министерства Российской Федерации по налогам и сборам от 10 апреля 2000 года №60 «О порядке составления акта выездной налоговой проверки и производства по делу о нарушениях законодательства о налогах и сборах», датой начала проверки считается дата предъявления руководителю проверяемой организации решения вышестоящего налогового органа о проведении выездной (повторной) налоговой проверки. Датой окончания проверки является дата составления проверяющими справки о проведенной проверке.

Датой окончания проверки является дата составления проверяющими справки о проведенной проверке.

В исключительных случаях вышестоящий налоговый орган может продлить проверку до трех месяцев.

Данное ограничение установлено в связи со спецификой выездной налоговой проверки, которая состоит в присутствии на территории налогоплательщика сотрудников налогового органа, а также в объеме представляемых бухгалтерских и налоговых документов.

В соответствии с Письмом МНС Российской Федерации от 29 апреля 2004 года №06-4-03/640 «О порядке представления управлениями МНС России по субъектам Российской Федерации и межрегиональными инспекциями МНС России по крупнейшим налогоплательщикам запросов на продление сроков проведения выездных налоговых проверок» основанием для продления срока проведения выездной налоговой проверки могут являться:

- проведение проверок крупнейших и основных налогоплательщиков;

- получение в ходе проведения проверки информации от правоохранительных и контролирующих органов либо из иных источников, свидетельствующей о наличии у налогоплательщика нарушений налогового законодательства и требующей дополнительной проверки;

- наличие форс-мажорных обстоятельств (затопление, наводнение, пожар и тому подобное) на территории, где проводится проверка;

- иные исключительные обстоятельства.

При проведении выездных проверок организаций, имеющих филиалы и представительства, срок проведения проверки увеличивается на один месяц на проведение проверки каждого филиала и представительства. Проведение выездной налоговой проверки филиала (представительства) и иного обособленного подразделения не может быть начато ранее начала проведения проверки головной организации (Письмо МНС Российской Федерации от 7 мая 2001 года №АС-6-16/369@ «О направлении Методических указаний по проведению комплексных выездных налоговых проверок налогоплательщиков — организации (налоговых агентов, плательщиков сборов), в состав которых входят филиалы (представительства) и иные обособленные подразделения»).

Налоговые органы вправе проверять филиалы и представительства налогоплательщика (налогового агента, плательщика сбора) независимо от проведения проверок самого налогоплательщика (налогового агента, плательщика сбора).

Срок проведения проверки включает в себя время фактического нахождения проверяющих на территории проверяемого налогоплательщика, плательщика сбора или налогового агента. В указанные сроки не засчитываются периоды между вручением налогоплательщику (налоговому агенту) требования о представлении документов в соответствии со статьей 93 НК РФ и представлением им запрашиваемых при проведении проверки документов. Указанной статьей установлен пятидневный срок для выдачи требуемых налоговым органом документов.

В указанные сроки не засчитываются периоды между вручением налогоплательщику (налоговому агенту) требования о представлении документов в соответствии со статьей 93 НК РФ и представлением им запрашиваемых при проведении проверки документов. Указанной статьей установлен пятидневный срок для выдачи требуемых налоговым органом документов.

В случае, если должностное лицо налогового органа, проводящее выездную налоговую проверку, не присутствует на территории налогоплательщика по собственной инициативе, данный период засчитывается в установленный законодательством о налогах и сборах двухмесячный срок.

На практике возник вопрос, как быть, если налоговый орган затягивает выездную проверку, каков общий срок налоговой проверки. Ответ на данные вопросы можно найти в Письме Минфина Российской Федерации от 4 октября 2002 года №04-01-10/4-100:

«выездная налоговая проверка проводится не чаще одного раза в год и не может продолжаться более двух месяцев. В исключительных случаях вышестоящий налоговый орган может увеличить продолжительность выездной проверки до трех месяцев. Налоговый орган не вправе проводить в течение одного календарного года две и более выездных налоговых проверок по одним и тем же налогам за один и тот же период. В связи с этим полагаем, что налоговый орган вправе проводить выездные налоговые проверки по разным налогам в течение одного календарного года.»

Налоговый орган не вправе проводить в течение одного календарного года две и более выездных налоговых проверок по одним и тем же налогам за один и тот же период. В связи с этим полагаем, что налоговый орган вправе проводить выездные налоговые проверки по разным налогам в течение одного календарного года.»

НК РФ не предусмотрено возможности приостановления выездных налоговых проверок. Однако, судебная практика признает возможность приостановления выездной налоговой проверки (например, при чрезвычайном происшествии на территории налогоплательщика, при проведении встречной налоговой проверки). Во время приостановки выездной проверки сотрудники налогового органа не имеют права находиться на территории налогоплательщика.

О приостановлении выездной налоговой проверки налоговый орган выносит решение с указанием периода, на который приостанавливается проверка. В акте выездной налоговой проверки отмечается дата приостановления проверки и дата возобновления, а также номер решения о приостановлении проверки, вынесенного налоговым органом.

Как было сказано выше, в Государственную Думу Российской Федерации Распоряжением Правительства Российской Федерации от 1 июня 2005 года №705-р «О проекте Федерального закона «О внесении изменений в часть первую Налогового кодекса Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования» года внесен законопроект о внесении изменений в часть первую НК РФ, в том числе и в главу 14 «Налоговый контроль». Указанным законопроектом предлагается внести изменения в статью 89 НК РФ и исключить из нее положение об определении срока проведения выездной проверки, исходя из времени фактического пребывания сотрудников налогового органа на территории налогоплательщика.

Предлагается установить трехмесячный срок выездной проверки для налогоплательщиков, имеющих обособленные представительства.

Продолжительность выездной проверки, согласно законопроекту, может быть увеличена до двух месяцев при проведении встречной проверки и экспертизы.

Законопроектом предлагается легализовать проведение выездной налоговой проверки в помещении налогового органа.

УСЛОВИЯ ПРОВЕДЕНИЯ ВЫЕЗДНЫХ НАЛОГОВЫХ ПРОВЕРОК

НК РФ содержит ряд условий проведения выездной налоговой проверки.

Во-первых, выездная налоговая проверка в отношении одного налогоплательщика (плательщика сбора, налогового агента) может проводиться по одному или нескольким налогам.

Во-вторых, налоговый орган не вправе проводить в течение одного календарного года две выездные налоговые проверки и более по одним и тем же налогам за один и тот же период.

Из данного правила сделано исключение. Выездная налоговая проверка, осуществляемая в связи с реорганизацией или ликвидацией организации-налогоплательщика, плательщика сбора — организации может проводиться независимо от времени проведения предыдущей проверки. При реорганизации обязанность по уплате налогов возлагается на правопреемников организации. Выездная налоговая проверка является обязательным элементом процедуры ликвидации юридического лица.

Кроме того, выездная проверка, проводимая вышестоящим налоговым органом в порядке контроля за деятельностью налогового органа, проводившего проверку, также может проводиться независимо от времени проведения предыдущей проверки. Повторная выездная налоговая проверка в порядке контроля за деятельностью налогового органа проводится вышестоящим налоговым органом на основании мотивированного постановления этого органа с соблюдением требований статей 87, 89 НК РФ.

Повторная выездная налоговая проверка в порядке контроля за деятельностью налогового органа проводится вышестоящим налоговым органом на основании мотивированного постановления этого органа с соблюдением требований статей 87, 89 НК РФ.

Следует отметить, что при применении данной нормы следует учитывать, что в силу пункта 1 статьи 36 НК РФ по запросу налоговых органов, органы ФСЭНП полномочны производить проверки в соответствии с законодательством Российской Федерации.

Такие проверки, включающие и проверку документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих полученные налогоплательщиком доходы и произведенные им расходы, органы ФСЭНП вправе проводить в целях, по основаниям и в порядке, установленном законодательством об оперативно — розыскной деятельности и уголовно — процессуальным законодательством.

По указанным выше причинам проверки, проводимые органами ФСЭНП, не могут учитываться при решении вопросов повторности налоговых проверок, проводимых налоговыми органами в целях и в порядке, предусмотренном НК РФ. К такому выводу пришел Пленум ВАС Российской Федерации в пункте 28 Постановления от 28 февраля 2001 года №5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации».

К такому выводу пришел Пленум ВАС Российской Федерации в пункте 28 Постановления от 28 февраля 2001 года №5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации».

Проверки в течение календарного года по разным налогам либо за разные периоды деятельности налогоплательщика не являются повторными.

В-третьих, налоговой проверкой могут быть охвачены только три календарных года деятельности налогоплательщика, плательщика сбора и налогового агента, непосредственно предшествовавшие году проведения проверки. Указанный срок обусловлен давностью привлечения налогоплательщика к налоговой ответственности за налоговое правонарушение, которая составляет три года.

В связи с неточностью формулировки пункта 1 статьи 87 НК РФ на практике возник вопрос, могут ли налоговые органы проверять деятельность организации за текущий период, ведь в законе сказано, что проверяются только три года «непосредственно предшествовавшие году проведения проверки».

Многие специалисты налогового права склоняются к тому, что при проведении выездной налоговой проверки текущий год не может быть предметом проверки. По некоторым налогам налоговым периодом является календарный год (налог на прибыль, налог на доходы физических лиц), в связи с этим проверка полноты, правильности и своевременности исчисления и уплаты налога не представляется возможной.

По некоторым налогам налоговым периодом является календарный год (налог на прибыль, налог на доходы физических лиц), в связи с этим проверка полноты, правильности и своевременности исчисления и уплаты налога не представляется возможной.

Однако Пленум ВАС Российской Федерации в Постановлении от 28 февраля 2001 года №5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации» разъяснил, что при толковании статьи 87 НК РФ судам необходимо исходить из того, что она имеет своей целью установить давностные ограничения при определении налоговым органом периода прошлой деятельности налогоплательщика, который может быть охвачен проверкой, и не содержит запрета на проведение проверок налоговых периодов текущего календарного года.

Таким образом, Пленум ВАС Российской Федерации разрешил проведение выездных налоговых проверок и за текущий период.]

Налогоплательщикам следует помнить, что дата вынесения решения о проведении выездной налоговой проверки и дата фактического начала могут не совпадать. Данное обстоятельство имеет значение в случаях, когда выездная налоговая проверка назначается в конце года, а фактически начинается в следующем. У налогоплательщиков возникает вопрос, за какой период в таком случае может проводиться проверка.

Данное обстоятельство имеет значение в случаях, когда выездная налоговая проверка назначается в конце года, а фактически начинается в следующем. У налогоплательщиков возникает вопрос, за какой период в таком случае может проводиться проверка.

Президиум ВАС Российской Федерации в Постановлении от 7 октября 2003 года №2203/03 пояснил, что трехлетний срок деятельности налогоплательщика, подвергаемого выездной проверке, должен исчисляться от года проведения проверки, а не от года принятия решения о ее проведении.

Пример.

Налоговым органом 31 декабря 2004 года вынесено решение о проведении у налогоплательщика выездной налоговой проверки.

Фактически сотрудники налогового органа приступили к проверке 8 января 2005 года.

Таким образом, период деятельности налогоплательщика который может быть подвергнут проверке составляет: 2004, 2003, 2002 года.

Окончание примера.

Открытым остается вопрос о том, за какой период налоговые органы могут проверить деятельность налогоплательщика, если проверка началась в конце одного года, а закончилась уже в следующем. Законодательно данный вопрос не урегулирован, судебная практика противоречива. Одни суды полагают, что необходимо исходить из даты начала проверочных действий, то есть с момента предъявления решения о проверке налогоплательщику. Другие руководствуются датой составления акта выездной проверки, третьи исходят из того, когда проводилась большая часть проверочных действий.

Законодательно данный вопрос не урегулирован, судебная практика противоречива. Одни суды полагают, что необходимо исходить из даты начала проверочных действий, то есть с момента предъявления решения о проверке налогоплательщику. Другие руководствуются датой составления акта выездной проверки, третьи исходят из того, когда проводилась большая часть проверочных действий.

Более подробно вопросами, касающимися налоговых проверок, Вы можете ознакомиться в книге ЗАО «BKR-Интерком-Аудит» «Налоговые проверки».

Все, что вам нужно знать о процессе

Введение

Инспекции на строительной площадке имеют решающее значение для обеспечения правильного соблюдения процедур качества и безопасности с самого начала. Строительные проекты включают координацию нескольких членов проектной группы, материалов и оборудования, что может подвергать подрядчиков многим потенциальным рискам и опасностям. Для успешного управления строительной площадкой на протяжении всего жизненного цикла проекта необходимы регулярные проверки строительной площадки.

Глава 1

Что включает в себя инспекция строительной площадки?

Проверки хода работ

Контрольный список проверок строительной площадки необходим на этапе планирования строительного проекта, поскольку он обеспечивает соответствие требованиям проекта. После того, как проект заложен, проверки хода работ становятся частью повседневной работы на рабочем месте, чтобы гарантировать выполнение этих требований.

В зависимости от размера проекта инспекции хода выполнения проводятся одним или несколькими лицами по нескольким специальностям. Если какой-то конкретный аспект проекта требует дополнительного участия, могут быть привлечены специалисты-инспекторы для проверки таких вещей, как экологическая политика, план обращения с отходами и доступность.

Проверки качества

Проверки контроля качества обеспечивают соответствие готовых строительных работ установленным стандартам качества. Инспекции качества также гарантируют, что проект соответствует всем спецификациям и требованиям к качеству, указанным в контрактных документах. Проверки качества включают в себя регулярные обходы объектов и обычно приводят к ежемесячному отчету о качестве, в котором выявляются проблемы и отслеживается прогресс.

Проверки качества включают в себя регулярные обходы объектов и обычно приводят к ежемесячному отчету о качестве, в котором выявляются проблемы и отслеживается прогресс.

Глава 2

Проверка соблюдения строительных норм

Проводя проверки строительных норм, строители гарантируют, что выполненная работа будет одобрена отделом строительного контроля местного органа власти или уполномоченным инспектором. В зависимости от деталей проекта эти проверки строительных норм различаются по количеству и частоте.

Эти проверки чаще всего проводятся во время:

- Начало производства.

- Земляные работы (до заполнения земляных работ).

- Фундаменты (до их закрытия).

- Укладка влагостойких слоев.

- Установка новых водостоков (перед замазыванием).

- Строительство основного строения.

- Монтаж изоляции.

- Строительство крыш.

- Завершение.

Глава 3

Когда проводится проверка строительной площадки?

Подготовка к строительству

Хотя большинство инспекций строительных площадок проводятся на этапе строительства, они могут начинаться еще до начала строительства. Предстроительная инспекция исследует состояние объекта и прилегающих территорий до начала строительства. Контрольные списки проверки площадки перед началом строительства могут состоять из проверок разрешений на строительство, условий и обязательств для обеспечения соблюдения требований местных властей.

Предстроительная инспекция исследует состояние объекта и прилегающих территорий до начала строительства. Контрольные списки проверки площадки перед началом строительства могут состоять из проверок разрешений на строительство, условий и обязательств для обеспечения соблюдения требований местных властей.

h4: Во время проекта

Как следует из этого термина, проверки строительной площадки чаще всего происходят на строительной площадке. Объем проекта, бюджет и график являются основными мерами качества во время строительного проекта.

Завершение проекта

Процесс окончательной проверки и завершения строительства состоит из осмотра участка, чтобы убедиться, что все было выполнено в соответствии с контрактной документацией. После подтверждения здание готово к использованию по назначению или заселению. Это означает, что список недостатков был завершен, а документы, отказы от залога, гарантии, документация по закрытию, руководства и исполнительные материалы были переданы владельцу и проверены на полноту.

Глава 4

Инспекция строительной площадки

Контрольный список для инспекции строительной площадки

- Проверки соответствия хода работ плану и спецификациям

- Проверки качества работ и соответствия стандартам и спецификациям

- Полевые испытания красок и покрытий 900 отбор проб грунтов, бетона, асфальта и т. д.

- Рассмотрение и заполнение приказа(ов) о внесении изменений

- Проверка поставленных и использованных материалов

- Проведение полуфинальной и заключительной инспекций после завершения строительства

- Подготовка перечня недостатков и контроль за завершением работ

- Инспекция при передаче для беспрепятственного закрытия проекта

Глава 5

Использование программного обеспечения для инспекции строительной площадки

Строительство Программное обеспечение для инспекции строительных площадок может помочь улучшить процессы инспекции строительной площадки. Цифровые формы проверки безопасности на строительной площадке упрощают документирование, отслеживание и совместную работу. С помощью приложения для инспекции строительной площадки ваши команды могут создавать, управлять и поддерживать библиотеку инспекций в масштабах всей компании. Стандартизация также позволяет вам определить базовые параметры текущих процессов, выявить проблемы и улучшить общую программу обеспечения качества и безопасности.

Цифровые формы проверки безопасности на строительной площадке упрощают документирование, отслеживание и совместную работу. С помощью приложения для инспекции строительной площадки ваши команды могут создавать, управлять и поддерживать библиотеку инспекций в масштабах всей компании. Стандартизация также позволяет вам определить базовые параметры текущих процессов, выявить проблемы и улучшить общую программу обеспечения качества и безопасности.

Глава 6

Заключение

Риск является частью каждого строительного проекта. Инспекции на строительной площадке помогают снизить некоторые из этих рисков, предоставляя процесс, который позволяет командам справляться с человеческими ошибками и непредвиденными изменениями, происходящими на протяжении всего проекта. Усовершенствованный контрольный список для инспекций строительной площадки поможет успешно завершить проект и даст представление о областях, требующих улучшения. Таким образом, команды могут опережать вопросы безопасности и оставлять риски позади.

Инспекция строительной площадки: все, что вам нужно знать о процессе

Обзор

Введение

Глава 1

Что включает в себя инспекция строительной площадки?

Глава 2

Проверка соблюдения строительных норм

Глава 3

Когда проводится проверка строительной площадки?

Глава 4

Инспекция строительной площадки

Глава 5

Использование программного обеспечения для инспекции строительной площадки

Глава 6

Заключение

Инспекции при покупке подержанных автомобилей Солт-Лейк-Сити

Добро пожаловать на инспекции на месте!

Осмотры на месте — это мобильная служба осмотра подержанных автомобилей. Наш сертифицированный механик отправится к вам по северной части Юты, оснащенный всеми необходимыми инструментами, чтобы тщательно осмотреть любой подержанный автомобиль и предоставить вам отчет о состоянии. Получение отчета о проверке перед покупкой включает в себя: самый полный контрольный список на рынке, CARFAX, в котором проверяется проверенная информация о каждом автомобиле, распечатки результатов наших испытаний, а также пользовательская страница с подробными рекомендациями, которая включает информацию об отзыве, факты об этом конкретного автомобиля и общий рейтинг состояния автомобиля.

Наш сертифицированный механик отправится к вам по северной части Юты, оснащенный всеми необходимыми инструментами, чтобы тщательно осмотреть любой подержанный автомобиль и предоставить вам отчет о состоянии. Получение отчета о проверке перед покупкой включает в себя: самый полный контрольный список на рынке, CARFAX, в котором проверяется проверенная информация о каждом автомобиле, распечатки результатов наших испытаний, а также пользовательская страница с подробными рекомендациями, которая включает информацию об отзыве, факты об этом конкретного автомобиля и общий рейтинг состояния автомобиля.

Если вы хотите приобрести новый для вас автомобиль, мы можем гарантировать вам уверенность в ваших инвестициях. Мы не хотим, чтобы вы тратили деньги на аварию, позвоните в отдел инспекции на месте, и мы пришлем к вам сертифицированного механика. Мы стремимся обучать потенциальных покупателей подержанных автомобилей путем тщательной всесторонней проверки их будущего автомобиля.

Если вы планируете продать свой автомобиль, осмотр на месте докажет вашим потенциальным покупателям, что этот автомобиль стоит покупать! Небольшие инвестиции в отчет о состоянии на месте, несомненно, помогут вашему автомобилю продаваться быстрее.

Мы знаем, что вы заняты; наши инспекторы доступны даже тогда, когда нет автомобильных магазинов и дилеров, в том числе по вечерам и в выходные дни. Мы поедем к вам на работу, домой или просто скажем место, и мы заполним отчет, даже если вас там нет!

Осмотр подержанных автомобилей на месте предлагает…

УдобствоБудь то салон подержанных автомобилей, магазин или любое другое место, мы приедем к вам! Теперь обслуживает большую часть Солт-Лейк-Сити.

Тщательность

Наши технические специалисты используют самый полный контрольный список на рынке, чтобы предоставить вам полную проверку автомобиля, что дает вам уверенность в том, что вы покупаете качественный автомобиль.

Низкая стоимость – от 119 долларов за осмотр на месте

Наш осмотр на месте начинается всего от 119 долларов. Мы встретим вас в указанном вами месте, осмотрим автомобиль и предоставим подробный отчет о проверке, чтобы вы знали, что покупаете. Каждая инспекция на месте также сопровождается отчетом CARFAX.

Каждая инспекция на месте также сопровождается отчетом CARFAX.

Душевное спокойствие

Знайте, что автомобиль, который вы собираетесь купить, высокого качества и не подведет вас в ближайшее время (или, может быть, вы избежали пули).

Хотите больше? Ознакомьтесь с нашими 5-звездочными обзорами в Google, Yelp и Facebook! Подпишитесь на нас в Instagram @onsiteinspections

«Спасибо за инспекцию, и я ценю, что вы, ребята, сделали ее в кратчайшие сроки. Я очень впечатлен вами, ребята, и проделанной работой. У вас определенно есть моя рекомендация», — Крейг 9.0004

«Я искал грузовик в Солт-Лейк-Сити, который находится в семи часах езды туда и обратно от моего дома. Я нашел инспекцию на месте и проверил ее в тот же вечер. Они обнаружили несколько проблем… сэкономили мне долгий день и избавили от разочарования от покупки, которой я был бы недоволен. Это были очень хорошо потраченные деньги. Я настоятельно рекомендую их быстрое и тщательное обслуживание.

Оставьте заявку на обратный звонок в форме ниже или напишите нам в Телеграм: @whiterock_pro.

Оставьте заявку на обратный звонок в форме ниже или напишите нам в Телеграм: @whiterock_pro.