Как заполнить ЕНВД| Контур Эльба

О том, как заполнить ЕНВД беспокоятся, в первую очередь, начинающие предприниматели. В первый раз страшно допустить ошибку. Не стоит тревожиться – этот отчет очень прост в заполнении. Декларацию по ЕНВД нужно заполнить и сдать до 20 числа месяца, следующим за окончанием квартала. Независимо от того велась деятельность или нет. Есть один нюанс — форма декларации ЕНВД постоянно меняется, поэтому как заполнить ЕНВД без ошибок прежде всего зависит от того, будет ли у вас актуальная для вашего отчетного периода форма декларации. Вполне может быть, что за один квартал нужно было сдавать одну форму декларации, а за второй надо заполнить ЕНВД уже по другой.

Как заполнить ЕНВД: базовая доходность и физический показатель

Система налогообложения с применение вмененного дохода не зависит от доходов и расходов фирмы. Как заполнить ЕНВД, не обращая внимания на эти, казалось бы, самые главные составляющие всей предпринимательской деятельности? Есть две величины, которые влияют на размер налога. Это базовая доходность и физический показатель. В п.2 ст. 346.24 НК РФ перечислены все виды деятельности, которыми можно заниматься на вмененке, а в ст.346.29 каждому из них соответствует количественное и стоимостное выражение физического показателя и базовой дохдности. В роли физического показателя выступают площадь и количество работников, базовая доходность – стоимость в месяц с единицы физического показателя. Еще при расчете налога нужно ориентироваться на коэффициенты К1 и К2. К1 – индексируется каждый год. На 2015 его значение – 1,798. К2 устанавливается законодательством субъекта, в котором ведется предпринимательская деятельность. Узнать его можно в своей налоговой инспекции.

Заполняем титульный лист

Перед тем как заполнить ЕНВД расчет, то есть непосредственно узнать сумму налога к уплате, нужно начать с титульного листа. В самом верху указываем ИНН и КПП (у ИП КПП нет). При первичной сдаче декларации в ячейке с номером корректировки указывают значение 0. Далее ставим налоговый период (все коды приведены в приложениях к Порядку о заполнении), год, код налогового органа и места учета. Наименование организации пишется в соответствии с учредительными документами. ИП пишут свою фамилию, имя и отчество. Затем указывают основной вид экономической деятельности (собственник бизнеса вправе при регистрации указать несколько видов). Внизу титульного листа обозначается, кто подтверждает сведения, представленные в декларации.

Второй раздел

Здесь и пойдет речь о том, как заполнить ЕНВД, потому что в этой части отчета осуществляется расчет налога. Указываем код вида предпринимательской деятельности, адрес ее места осуществления. В строках 040-060 ставят постоянные величины: вашу базовую доходность и коэффициенты К1 К2. Если видов деятельности несколько – нужно будет заполнить второй раздел для каждого из них. Далее в строках 070-090 указываем величину физического показателя за месяц. Если ваша фирма в текущем отчетном периоде встала или снялась с учета в качестве плательщика ЕНВД, тогда нужно заполнить количество полностью отработанных дней и пропорционально рассчитать сумму налога. Для этого произведение базовой доходности, коэффициентов и величины физического показателя умножают на количество календарных дней месяца, а затем делят на фактически отработанные дни. В строке 100 указывают всю налоговую базу на квартал, суммировав строки 070-090. Это значение умножают на налоговую ставку 15%, а результат отражают по строке 110.

Третий и первый раздел

В строке 005 нужно указать код, который покажет признак плательщика: является ли он работодателем. Это нужно для ИП, так ка предприниматели без работников могут уменьшить налог на всю сумму страховых взносов, перечисленных за себя в течение квартала в ПФР. Если сотрудники есть – ЕНВД можно уменьшить до 50%. Это касается и юридических лиц. В строке 110 ставим сумму данных строки 110 всех заполненных разделов 2. Уплаченные взносы ИП за работников и организации отражают в строке 020. В строке 030 предприниматели проставляют суммы фактически перечисленных в течение квартала вносов за себя. В строке 040 получается итоговая сумма к уплате (налог минус взносы).

В первом разделе проставляют суммы налога к уплате по каждому объекту деятельности, если у них разный ОКТМО. Если код один – то значение в строке 010 раздела 1 будет равно строке 040 раздела 3.

Всё достаточно не сложно, не так ли? Но вникать в нюансы, относить в налоговую или отправлять по почте — это всё время! Деньги, конечно, тоже будут потрачены, ну либо потеряны вместо со временем, которое можно было бы использовать на что-то полезное. Бухгалтер за каждый «чих» может запросить столько, что первый вариант кажется не таким уж и плохим. Знакомая ситуация? Её можно забыть. Забыть как страшный сон. Как призрак прошлого. Потому что в России уже почти 10 лет есть онлайн-сервис Контур Эльба, около миллиона пользователей, и это очень яркий показатель. Ведь Эльба избавила всех от подобных проблем, ВСЁ, абсолютно всё решается через интернет. Как и должно делаться. Как и делается в «цивилизованном мире». Форма декларации ЕНВД обновляется в самом сервисе, данные, чтобы автоматически заполнить ЕНВД — декларацию «подтягиваются» сами из сервиса, декларация отправляется мгновенно — нужно лишь нажать кнопку, подтверждение из налоговой приходит в личный кабинет пользователя (можно сдавать корректировки, если надо, прямо в Эльбе, и отправить). И это помимо управления торговлей, синхронизации с любыми интернет-банками расчета с сотрудниками, выписками из госсреестра и мн.др. Согласитесь, что стоит, однозначно стоит хотя бы познакомиться Эльбой, как обещают разработчики, целый месяц будет дан на ознакомление — можно будет всё попробовать, потрогать и померить:

Попробовать Эльбу 30 дней бесплатно

www.elba-buhgalter.ru

Как заполнять декларацию енвд ип в 2018 году

Согласно установленным правилам, нужно ежеквартально сдавать декларацию ЕНВД в налоговую инспекцию, а также уплачивать авансовые платежи в бюджет в соответствии с расчетами, представленными в этом документе. Составить и подать декларацию ЕНВД можно на официальном сайте ИФНС, для этого потребуется заверить документ личной электронной подписью.

Помимо этого, существуют многочисленные агентства, предлагающие свои услуги в сдаче налоговой отчетности. В этом случае необходимо оформить официально заверенную у нотариуса доверенность. Сдача деклараций предусмотрена только в электронном варианте, заполнять ее вручную и лично приносить в налоговую инспекцию нельзя. Впрочем, заполнение декларации не составит особых сложностей, если предприниматель решит сделать это самостоятельно. В помощь могут прийти различные онлайн сервисы, наглядно демонстрирующие, как нужно заполнять разделы документа.

В форме документа предусмотрено заполнение титульного листа и трех разделов:

В титульном листе в соответствующих полях нужно указать стандартные сведения о предпринимателе: ФИО; ИНН; ОРГН; контактный телефон; номер налогового органа; код ОКАТО; отчетный период.

— 1 часть – размер суммы ЕНВД, подлежащей уплате в бюджет;

— 2 часть – предназначена для расчета этой суммы;

— 3 часть – расчет суммы ЕНВД за налоговый период.

Следует помнить о том, что согласно Приказу ФНС РФ № ММ-7-3/13 от 23.02.2012г. не допускается подача нулевых налоговых деклараций ЕНВД. Чтобы рассчитать самостоятельно сумму ЕНВД, нужно знать базовую доходность своей деятельности. Помочь в этом сможет ст.346.29 НК РФ, где в соответствующей таблице нужно отыскать соответствие этого показателя своему виду деятельности.

Следующий этап расчета – потребуется умножить величину базовой доходности на физический показатель (к-во м2,; л.с. и пр.), коэффициент-дефлятор К1. Его величина ежегодно утверждается в Министерстве экономического развития РФ, уточнить этот показатель можно на официальном сайте ведомства.

Помимо К1, местными органами самоуправления вводится корректирующий коэффициент К2. Механизм его разработки описан в соответствующей статье НК РФ, он призван отражать реальные факторы, влияющие на величину дохода предпринимателя, уплачивающего ЕНВД.

Таким образом, расчет суммы ЕНВД производится по формуле: БД*физ. показатель*К1*К2.

Уменьшить размер ЕНВД, подлежащего уплате в бюджет, могут своевременно произведенные страховые взносы в ПФ: если предприниматель ежеквартально добросовестно оплачивает их, эти суммы идут в зачет, позволяя существенно сэкономить на уплате ЕНВД.

Когда сотрудник ИФНС примет документ в обработку, программа сформирует протокол приема данных, который можно распечатать и приложить к своей бумажной отчетности. Для недостоверно заполненной декларации ЕНВД предусмотрена корректировка данных, но эта возможность появится лишь после того, как сотрудник налоговой инспекции проверит ее, обнаружит несоответствие и отправит ИП соответствующее уведомление.

www.kakprosto.ru

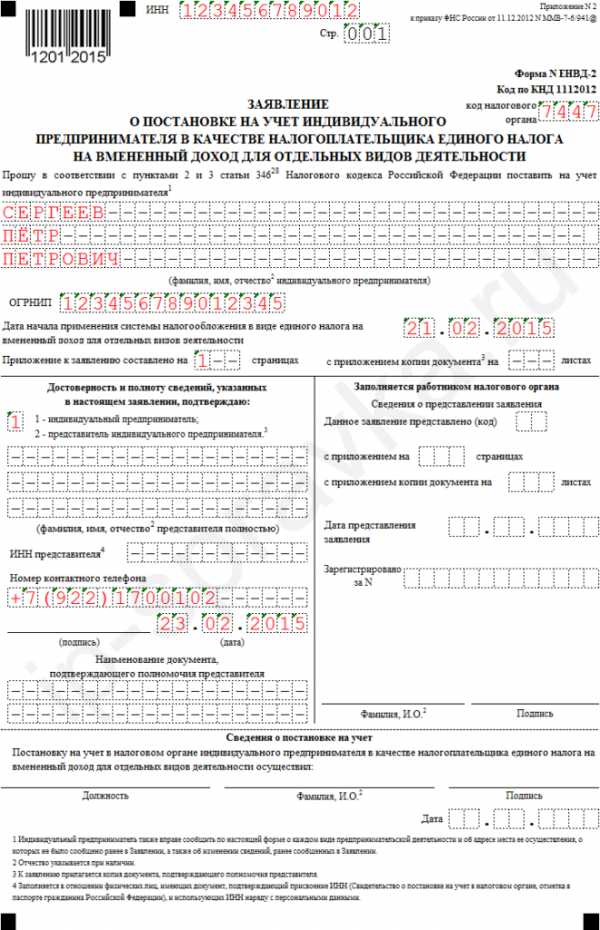

Образец заполнения формы ЕНВД-2 для ИП, приминение

Если предприниматель собирается вести деятельность, попадающую под систему налогообложения ЕНВД, для правомерности ее применения необходимо зарегистрироваться в качестве налогоплательщика. Для этого необходимо подать заявление по форме ЕНВД-2, утвержденное правительством и действующее с 2013 года. Рассмотрим пример заполнения и в конце статьи бесплатно выложены образцы бланков для скачивания в формате Pdf и Excel.

Оглавление статьи

Как заполнить титульный лист

Сверху листа записывается ИНН предпринимателя и номер страницы в формате «001», далее проставляется код налоговой, в которую ставится на учет, состоит из 4 цифр. Его можно узнать в регистрационных документах или же воспользоваться сервисом на официальном сайте nalog.ru, перейдя по ссылке.

Следом заполняем ФИО предпринимателя полностью, без сокращений, как указано в паспорте или другом документе подтверждающем личность или по тем данным которые подавали при регистрации ИП. Заполняем как в примере, на каждой новой строчке.

Ниже указываем ОГРНИП, как отмечено в свидетельстве о регистрации. Далее прописываем день возникновения деятельности по единому налогу, это же число будет указано в документах, как дата начала работы.

Важно! Заявление о регистрации ИП в качестве плательщика ЕНВД необходимо подать не позднее пяти дней с момента начала соответствующей деятельности.

Указываем количество листов в заявлении, их будет минимум 2, проставляем в таком виде «2–» и указываем сколько в общем приложено подтверждающих страниц, если их нет, то ставим прочерк.

Если форму подписывает сам предприниматель, то вносим значение «1», в поле ФИО и ИНН ставим прочерки и указываем контактный телефон для связи с вами. Проставляем дату утверждения и подпись.

Если форма подписывается доверенным лицом, то необходимо указать полное ФИО, как в паспорте, записываем сверху вниз в каждой строке, пустые клетки заполняем прочерком. Далее вносим ИНН представителя, контактный номер телефона, подпись и дату утверждения формы. Ниже впишите данные доверенности, ее же нужно приложить в качестве подтверждающего документа.

Образец заполнения второй страницы

Вверху опять вносите ИНН предпринимателя, номер страницы будет записан в формате «002». После внесите код вида деятельности, его нужно взять в правилах заполнения формы, Приложении 5.

Ниже указываем адрес расположения, где будет фактически осуществляться хозяйственная деятельность, как в указанном примере. Код региона возьмите в соответствии с Приложением 6.

Формы документов для скачивания

Скачать бланк заявления ЕНВД-2 в формате Excel.

Заявление ЕНВД-2 скачать в формате Pdf.

Полезная информация

Порядок постановки ИП на учет в качестве плательщика Единого налога.

Как заполнить декларацию по вмененке, с 2015 года.

infportal.ru

бланк и образец заполнения ЕНВД-2

Такая система налогообложения, как единый налог на вмененный доход (ЕНВД), предполагает форму налогового режима, где налог уплачивается с установленной по формуле сумме вмененного дохода, а не действительной прибыли.

Направить заявление о постановке на учет по ЕНВД для ИП на 2018 год при регистрации следует не позже, чем через 5 рабочих дней с момента начала применения порядка налогообложения к новому оформленному физическому лицу. Об этом факте необходимо уведомить налоговый орган, территориально уполномоченный на совершение действий по месту жительства индивидуального предпринимателя, в указанные временные рамки, иначе ИП будет присвоен общий налоговый режим.

Скачать бесплатно бланк заявления на переход на ЕНВД для ИП в 2018 году

Образец заполнения

Налоговый орган в установленный пятидневный срок с момента получения заявки от ИП выдает уведомление о постановке на учет в качестве плательщика налога о ЕНВД. Датой начала действия системы налогообложения ЕНВД является дата, зафиксированная в заявлении о постановке на учет.

Ограничения при выборе ЕНВД, как системы налогообложения для ИП

В перечисленных случаях предприниматель не имеет предусмотренных НК РФ (на базе статьи 346.26) законных оснований, чтобы подать заявление о постановке на учет ИП в качестве налогоплательщика ЕНВД:

- Рабочий округ по территориальной принадлежности прописки заявителя, ведущего бизнес, не поддерживает ведение системы налоговой отчетности по ЕНВД на законодательном уровне по заявленному виду деятельности;

- Штат работников предприятия превышает своей численностью 100 человек;

- Оказание арендных услуг по передаче автозаправочных или газозаправочных станций;

- Осуществление работ по договору товарищества или по соглашению на доверительное управление собственностью;

- Индивидуальный предприниматель, ведущий рабочую деятельность в области обслуживания и общепита, располагает площадью зала по обслуживанию клиентов, превышающей допустимое показание — 150 кв. м.;

- Индивидуальный предприниматель, ведущий рабочую деятельность по транспортировке пассажиров и грузов имеет в штате более 20 автомашин;

- Индивидуальный предприниматель, ведущий рабочую деятельность по размещению постояльцев и проживанию арендаторов, предоставляет в наемное пользование объекты недвижимости, площадь каждого из которых больше допустимых 500 кв. м.

Несоответствие условиям присвоения ЕНВД за весь период работы может служить веским поводом для направления иска в судебный орган о преднамеренном нарушении законных действий в порядке системы налогообложения от контролирующего органа на основании внештатной проверки.

Прочие ограничения на рабочую деятельность по системе налогообложения ЕНВД накладывают на управляющие структуры муниципальных, городских и федеральных округов. Действующие ограничения прописаны в местных правовых актах, с которыми имеется возможность ознакомиться на официальном сайте ФНС.

Переход на ЕНВД при регистрации ИП

Подача обращения потенциального налогоплательщика о постановке на учет по системе ЕНВД производится на основании свидетельства о государственной регистрации нового ИП. Единовременный выбор системы налогообложения ЕНВД с подачей документов на регистрацию ИП — не корректен и подлежит отказу.

До того, как перейти на ЕНВД при регистрации ИП, необходимо полностью подготовить рабочую платформу не просто на основании правоустанавливающей документации, присвоенной на момент официального начала рабочей деятельности, но и с обусловленной организацией работы на базе договора аренды помещения или договора найма первого сотрудника. Данные мероприятия удостоверяют факт начала ведения предпринимательской деятельности.

Особенности ведения деятельности ИП на вмененной системе налогообложения

Если же деятельность ИП уже осуществляется, то переходить с другой системы налогообложения на ЕНВД возможно лишь 1 января каждого учетного года. Заблаговременно уведомлять о своих намерениях налоговый орган не требуется.

При системе ЕНВД возможно регистрировать совмещение режимов налогообложения, при ведении добавочного вида деятельности, не подлежащего на основании НК РФ регистрации на вмененке.

Параллельно рекомендуется регистрировать налоговый учет по второй системе — УСН, уведомление о присвоении которой подается в отдельном порядке, наряду с заявлением о переходе на вмененку. В перспективе данная операция снимет нагрузку по сдаче отчетности общего режима, если же дополнительный вид деятельности будет нести доход, в противном случае, достаточно будет ограничиться в рамках корректного налогообложения сдачей годовой нулевой декларации по УСН за учетный период вместе с декларацией по вмененной системе. Два совмещенных вида налогообложения служат упрощением процесса сдачи налоговой отчетности.

Оформление заявления на ЕНВД для ИП

Форма обращения для утверждения постановки на налоговый учет индивидуального предпринимателя в качестве плательщика единого вмененного налога устанавливается федеральной налоговой инспекцией.

На основании актов Налогового Кодекса РФ, использование системы налогообложения вмененного дохода установлено вплоть до 1 января 2018 г. Законодательный акт о продлении использования системы налогообложения ЕНВД вступил в силу до 2021 года, что является свидетельством отсутствия введения изменений по этому вопросу. Но данный факт не исключает возможности изменений бланка обращения о постановке на учет по вмененной системе (ЕНВД-2) и самого формата заполнения заявления.

Следует отслеживать все корректировки, введенные системой налогового законодательства.

Заполняться регистрационный экземпляр записи должен в строго указанной форме. Перейти по нижеуказанным ссылкам предлагается для более тщательного ознакомления с материалом:

Скачать бесплатно бланк заявления ЕНВД-2 для ИП

Скачать образец заполнения заявления на ЕНВД-2 для ИП

Образец заполнения бланка ЕНВД-2 для индивидуальных предпринимателей

Образец заполнения ЕНВД-2 для ИП в 2018 году – страница 1

Образец заполнения ЕНВД-2 для ИП в 2018 году – страница 2

ip-vopros.ru