Рейтинг крупнейших производителей мяса птицы в РФ в 2017 году

Крупнейшие производители мяса птицы в России в 2017 году

https://www.moshol14.ru/press-centr/novosti-rynka/reyting-myaso-pticy/

2018-03-03 12:27:00

В 2017 году 10 самых крупных компаний, выпускающих мясо птицы, произвели 3,2 миллиона тонн мяса бройлера. Это составляет 58% от продукции, заготовленной всеми российскими сельхозпроизводителями. Составлен рейтинг крупнейших производителей.

03.03.2018 12:27 «Московский хладокомбинат №14» (г. Москва) — В 2017 году 10 самых крупных компаний, выпускающих мясо птицы, произвели 3,2 миллиона тонн мяса бройлера. Это составляет 58% от продукции, заготовленной всеми российскими сельхозпроизводителями. «Агроинвестор» составил рейтинг крупнейших производителей.

Группа «Черкизово» – российский лидер по выпуску мяса птицы

По представленным на годовом собрании Росптицесоюза данным, по итогам 2017 года группа «Черкизово» заняла первое место среди предприятий, выпускающих мясо птицы в России. Таким образом, она потеснила «Приосколье». Всего «Черкизово» произвело 615 тысяч тонн куриного и 38 тысяч тонн индюшиного мяса (все данные приводятся в живом весе).

Первая десятка производителей мяса бройлеров

- Лидером, как и раньше, осталось «Приосколье». По данным Росптицесоюза, за 2017 год входящие в холдинг компании увеличили на 12 тысяч тонн выпуск продукции и всего выпустили 642 тысяч тонн куриного мяса. Это составляет 12% от общероссийского объема. (Однако в целом по мясу птицы объем выпуска у «Приосколье» меньше, чем у «Черкизово»).

- 11% мяса бройлеров произвела группа «Черкизово» и смогла, как и в 2016 году, занять второе место. За прошедший год она сумела нарастить производство бройлеров на 3,9% (23 тысячи тонн), что позволило сократить разрыв с лидером. Как указывалось выше, производитель выпустил 615 тысяч тонн мяса бройлеров.

- Группа агропредприятий «Ресурс» существенно увеличила свои объемы производства куриного мяса – на 32%, что составляет 111 тысяч тонн. Однако она осталась на третьей позиции с общим объемом в 454 тысячи тонн.

- На четвертом месте остался агрохолдинг «Белая птица» с объемом производства 302 тысячи тонн. Он увеличил выпуск продукции в 2017 году на 12 тысяч тонн.

- Пятую позицию сохранил «Белгранкорм» с показателем 297 тысяч тонн. Он показал в прошедшем году рост на 13 тысяч тонн.

Видно, что за прошедший год ТОП-5 по производству куриного мяса не поменялся, а вот дальше есть и изменения:

- С седьмого места на шестое поднялся «Агрокомплекс» им.Н.И. Ткачева. Вместе с купленной им в октябре 2016 года Акашевской птицефабрикой он за 2017 год произвел 278 тысяч тонн куриного мяса, что на 31 тысячу тонн больше показателя 2016 года.

- Птицефабрика «Северная» опустилась с шестой на седьмую позицию. Она произвела 252 тысячи тонн бройлера.

- Группа «Продо» сохранила за собой восьмое место, хотя ее производство увеличилось на 3,5% (6,3 тысячи тонн) и составило 183,5 тысячи тонн.

- С десятого на девятое место поднялся холдинг «Мираторг». Он произвел 140 тысяч тонн куриного мяса и показал прирост на 4,6%.

- Замыкает ТОП-10 группа «Сфера». По итогам 2017 года она смогла переместиться с тринадцатой сразу на десятую позицию. Произошло это благодаря тому, что входящая в группу птицефабрика Мордовии ООО «Юбилейное» смогла нарастить выпуск производства куриного мяса на 28% до 127 тысячи тонн.

Константин Корнеев, исполнительный директор «Ринкон менеджмент», заметил, что в целом самые крупные производители бройлера показали устойчивость своих позиций. Они смогли увеличить выпуск куриного мяса, так как успешно реализовали свои инвестиционные планы и приобрели новые активы. Но Корнеев указывает, что на рынке уже виден переизбыток производства. Поэтому у некоторых небольших и средних птицеводческих хозяйств рентабельность стала отрицательной. Возможно, что в дальнейшем часть из них будет поглощаться крупными предприятиями. А менее эффективные просто будут закрыты. Эксперт говорит, что сейчас обсуждаются сделки по продаже около 20 птицеводческих фабрик с различным уровнем оснащенности. Эти сельхозпредприятия находятся или на стадии банкротства, или в трудном финансовом положении.

Альберт Давлеев, президент консалтинговой компании Agrifood Strategies, говорит, что в 2018 году среди ТОП-5 производителей бройлера могут наблюдаться существенные изменения. В текущем году «Ресурс» приобрел Инжавинскую птицефабрику, что позволит ему увеличить производство на 100 тысяч тонн в убойном весе или 130 тысяч тонн в живом. Этот объем уйдет из «Приосколье», что, вероятно, приведет к следующему: «Черкизово» окажется на первом месте, «Ресурс» – на второй позиции, «Приосколье» – на третьей. Также по мнению Давлеева, может поменяться позиция «Белой птицы». У агрохолдинга могут быть трудности с финансированием, так как на рынке его активы связывают с Промсвязьбанком. По словам Корнеева, сейчас ходит много слухов, что холдинг может войти в состав другого производителя. А Давлеев напоминает о том, что слышны разговоры о возможной реструктуризации активов «Черкизово» – ведутся переговоры о продаже бизнеса российской группе «Русарго» и тайской компании CP Foods.

Лидеры рынка РФ по производству мяса индейки

По данным Росптицесоюза, сельхозпредприятия России в 2017 году произвели индейки 276,3 тысячи тонн в живом весе. В ТОП-5 вошли:

- «Пензамолинвест» (входит в «Дамате»). За год предприятие выпустило 81 тысячу тонн, что на 5 тысяч тонн больше, если сравнивать с 2016 годом. По оценке отраслевого союза, «Пензамолинвест» произвел 29% всего объема выпуска индейки.

- Группа «Евродон» выпустила 61 тысячу тонн. Сельхозпредприятию пришлось остановить производство в первом полугодии 2017 года из-за гриппа птиц.

- «Тамбовская индейка» (проект «Черкизово» и испанской Grupo Fuertes) заняла третье место. Комплекс был введен в эксплуатацию в конце 2016 года, а в октябре 2017 вышел на плановую мощность в 45 тысяч тонн в год.

- Компания «Краснобор» заготовила 30,4 тысячи тонн мяса индейки.

- Омская птицефабрика «Морозовская» произвела 8 тысяч тонн.

Корнеев отмечает, что на этом рынке будут появляться новые проекты, а лидеры пока только формируются. Однако те игроки, которые только будут выходить на рынок, столкнуться с другими показателями эффективности из-за того, что рентабельность снизится. Сейчас в России проходит фаза насыщения рынка, население привыкает к индейке, и она начинает становиться привычным продуктом, а не «элитным» мясом, предназначенным для здорового питания.

Давлеев указывает, что объемы производства мяса индейки в 2018 году будут расти у всех крупных производителей. Однако, возможно, что «Пензамолинвест» не сможет удержать первенство, так как «Евродон» существенно нарастил темпы производства (в декабре и январе они заготовляли почти по 9 тысяч тонн). Увеличивать производство будет и «Тамбовская индейка», но двух лидеров она догнать вряд ли сможет.

www.moshol14.ru

10 крупнейших компаний выпустили 58% мяса бройлера в стране — Агроинвестор

Группа «Черкизово» по итогам 2017 года вышла на первое место среди российских производителей мяса птицы, потеснив «Приосколье», следует из данных, представленных на годовом собрании Росптицесоюза. Согласно рейтингу, подготовленному отраслевым союзом (есть у «Агроинвестора»), «Черкизово» в прошлом году произвело 615 тыс. т мяса бройлеров (здесь и далее данные союза в живом весе) и 38 тыс. т индейки. В целом топ-10 птицефабрик выпустили 3,2 млн т куриного мяса, что составляет 58% всего объема производства в сельхозорганизациях страны.

Среди крупнейших производителей мяса бройлеров первая пятерка за год не изменилась. Лидерство по-прежнему сохраняет «Приосколье», в 2017-м предприятия холдинга, по данным Росптицесоюза, нарастили выпуск на 12 тыс. т до 642 тыс. т, что составляет 12% от общероссийского объема. Ранее представитель холдинга сообщала «Агроинвестору», что в этом году компания выпустила 651,6 тыс. т бройлера, тем не менее, в целом по мясу птицы этот показатель все равно меньше, чем у «Черкизово» (653,6 тыс. т). По итогам 2016-го «Приосколье» произвело 642 тыс. т бройлера, Росптицесоюз тогда оценивал показатель компании на уровне 630 тыс. т.

«Черкизово» с долей рынка в 11% в рейтинге бройлерных предприятий занимает второе место. В прошлом году группа сократила отставание от лидера, нарастив бройлерное производство на 3,9% или на 23 тыс. т. Несмотря на рост выпуска на 32% или на 111 тыс. т, группа агропредприятий «Ресурс» осталась на третьей строчке с объемом 454 тыс. т. Как и годом ранее, замыкают топ-5 «Белая птица», увеличившая производство на 12 тыс. т до 302 тыс. т, и «Белгранкорм» (рост на 13 тыс. т до 297 тыс. т).

С седьмого на шестое место среди ведущих производителей мяса бройлера поднялся «Агрокомплекс» им. Н. Ткачева, который с учетом Акашевской птицефабрики, купленной им в октябре 2016-го, выпустил 278 тыс. т против 247 тыс. т в 2016-м. Смещенная «Агрокомплексом» птицефабрика «Северная» заняла седьмую позицию с 252 тыс. т. Восьмую строчку сохранила группа «Продо», которая увеличила производство на 6,3 тыс. т (3,5%) до 183,5 тыс. т, за ней следует поднявшийся на одну позицию «Мираторг» со 140 тыс. т (рост на 4,6%). Кроме того, по итогам 2017 года с 13-го сразу на десятое место переместилась группа «Сфера» — ее мордовская птицефабрика ООО «Юбилейное» нарастила выпуск на 28% до 127 тыс. т.

В целом крупнейшие производители бройлера по итогам прошлого года продемонстрировали устойчивость своих позиций, комментирует исполнительный директор компании «Ринкон менеджмент» Константин Корнеев. «Ведущие производители увеличивали объемы производства благодаря реализации сформированных ранее инвестиционных планов и сделок по приобретению активов. Однако на рынке намечается переизбыток производства, и у некоторых его участников — небольших и средних птицефабрик — рентабельность уже стала отрицательной», — сказал Корнеев «Агроинвестору». Поэтому не исключено, что часть из них в будущем будет поглощена крупными игроками, а часть наименее эффективных закрыта. «В настоящее время обсуждается возможная продажа порядка 20 птицеводческих хозяйств разного уровня оснащенности, которые находятся фактически на стадии банкротства или в сложной экономической ситуации», — отмечает эксперт.

Кроме того, значительные изменения в 2018 году могут произойти и в топ-5 крупнейших производителей. Так, приобретение в этом году Инжавинской птицефабрики позволит «Ресурсу» увеличить объем производства на 100 тыс. т в убойном весе или 130 тыс. т в живом, которые уйдут из «Приосколья», оценивает президент консалтинговой компании Agrifood Strategies Альберт Давлеев. «За счет уменьшения производства «Приосколье» может уступить первое место группе «Черкизово», а «Ресурс» может выйти на второе», — подсчитал Давлеев. Кроме того, возможно изменение позиции «Белой птицы», которая может испытать определенные трудности с финансированием, поскольку участники рынка связывают этот актив с Промсвязьбанком. «Слухов на рынке много, и не исключено, что холдинг войдет в состав другого крупного производителя», — говорит Корнеев. Кроме того, Давлеев также напомнил про разговоры о возможной реструктуризации активов «Черкизово». В декабре «Коммерсантъ» со ссылкой на источники в отрасли писал, что семья Игоря Бабаева, владеющая 89,5% группы, провела переговоры по продаже всего бизнеса группе «Русагро» и тайской CP Foods.

Топ-5 производителей индейки

Производство мяса индейки в сельхозпредприятиях в 2017 году, по данным Росптицесоюза, составило 276,3 тыс. т в живом весе. На первом месте — «Пензамолинвест» (входит в «Дамате»), за год компания нарастила объемы с 76 тыс. т до 81 тыс. т. По оценке отраслевого союза, на нового лидера пришлось 29% всего объема промышленного выпуска индейки в прошлом году. Группа «Евродон», останавливавшая производство в первой половине года из-за гриппа птиц, находится на втором месте с объемом производства 61 тыс. т.

Новичок рейтинга — «Тамбовская индейка» (проект «Черкизово» и испанской Grupo Fuertes) — занял третью позицию с 38 тыс. т. Комплекс «Тамбовская индейка» был запущен в конце 2016 года, и в октябре 2017-го достиг уровня плановой мощности в 45 тыс. т в год, ранее сообщала «Черкизово». Также в топ-5 ведущих производителей индейки в прошлом году вошли компания «Краснобор» с объемом 30,4 тыс. т и омская птицефабрика «Морозовская» с 8 тыс. т.

По словам Корнеева, в индейководческом секторе список лидеров только формируется, и еще будут объявляться новые проекты. «Однако они уже будут рассчитываться с другими показателями эффективности, так как рентабельность сектора будет не столь высока. Сейчас идет фаза насыщения рынка и привыкания к этому виду мяса, который из категории «элитного» мяса для здорового питания становится обычным продуктом», — заметил Корнеев. Что касается объемов производства, то в 2018 году рост будет наблюдаться у всех крупнейших игроков, прогнозирует Давлеев. «Вопрос в том, сможет ли удержать «Пензамолинвест» первенство с учетом тех темпов, которые взял «Евродон» в начале этого года: в декабре и январе они выдавали ежемесячно почти 9 тыс. т продукции. Также прибавит и «Тамбовская индейка», но первых двух игроков не догонит», — оценивает эксперт.

www.agroinvestor.ru

Мировой и российский рынки производства куриного мяса.

Курица – самая распространенная домашняя птица во всем мире. Их популяция составляет более 24 млрд особей. Выращивание кур играет большую роль не только в сфере птицеводства, но и всего сельского хозяйства в целом, так как поставляет недорогие продукты с богатым составом. Используются не только мясо и яйца, но и пух, перья, а куриный помет является ценным удобрением.

Для производства куриного мяса, яиц построены огромные птицефабрики и хозяйства по разведению птицы.

История производства

Впервые курица была одомашнена на территории Азии. Длительное время она разводилась не только для получения мяса, но и для развлечения – петушиных боев. На сегодняшний день бои петухов уже не так популярны и сохранились только в нескольких странах.

Мясо курицы пользуется большим спросом благодаря тому, что оно диетическое, содержит много белка и находится в недорогой ценовой категории.

Спрос на мировом рынке мяса увеличивается динамично: ежегодный прирост составляет 3 %.

Обзор рынка куриного мяса

Уровень жизни различных регионов мира улучшается, это приводит к увеличению потребления мяса, в том числе птицы. На сегодняшний день продажа мяса птицы находится на втором месте. По прогнозам экспертов, в ближайшие несколько лет данный вид продукции будет набирать обороты и займет лидирующую позицию, обогнав свинину.

В различных странах потребляют разное мясо птицы. В Бразилии и США большим спросом пользуется курица. Жители Китая предпочитают гусей и уток. 90 % от всего производства птицы в Российской Федерации занимает производство курятины, 10 % приходится на мясо других птиц.

Страны – лидеры по поставкам мяса птицы

Лидирующие позиции по поставкам мяса курицы за рубеж занимают Китай, США, Бразилия, Россия, Индия, Япония.

Внутренний рынок РФ

На «Национальном аграрном сервере» приводятся сведения о том, что мясо птицы отечественных птицефабрик отвоевало внутренний рынок и победило в конкурентной борьбе импортные аналоги. Отрасль развивается и растет ежегодно.

Основное производство мяса птицы приходится на Приволжский и Центральный округа – около 60 % от общего объема.

К основным производителям куриного мяса в России относятся:

- «Приосколье».

- «БЗРК-Белгранкорм».

- «Петелинка».

- «Ставропольский бройлер».

Компания «Приосколье» – один из лидеров на российском рынке. Находится в Новооскольском районе, была создана в 2003 году. Благодаря результатам труда коллектива компания добилась больших успехов. Она является поставщиком качественной и экологически чистой продукции.

Агропромышленный холдинг «БЗРК-Белгранкорм» относится к крупнейшим многоотраслевым структурам сельскохозяйственного сектора. Компания была создана в 1997 году и к 2006-му уже достигла высоких результатов. Одна из основных торговых марок компании – «Куриный король». Под этим брендом выпускается куриное мясо.

Петелинская птицефабрика находится в Подмосковье. На рынке уже более 50 лет. Продукция фабрики очень популярна. Отзывы покупателей демонстрируют, что куриное мясо Петелинка – разумное сочетание цены и качества. Потребители по достоинству оценили огромный ассортимент (более 40 видов товаров, в том числе и мясо в маринаде) поставщика.

ЗАО «Ставропольский бройлер» – лидер по производству мяса птицы на юге РФ. Компания была создана в 2003 году и состоит из трех бройлерных комплексов. Замороженная продукция компании выпускается под брендом «Ставропольские зори», охлажденная – «Благояр».

Так же рекомендуем посмотреть

загрузка…

Загрузка…useful-food.ru

Производство куриного мяса в России — Documentation

Материал из Documentation.

Производство куриного мяса в России — крупнейшая отрасль российского производства мяса птицы.

Россия является одним из ведущих в мире производителей куриного мяса.

90 % потребляемой курицы в России — отечественного производства. 10 % импорта на российском рынке куриного мяса существуют в основном для поддержания ценовой конкуренции.[1]

В 2007 году и 2008 году темпы роста производства куриного мяса в России составили 20 % и 21 % соответственно.[2]

В 2009 году темпы роста производства куриного мяса в России несколько замедлились.[3]

В 2010 году динамика производства куриного мяса в России оказалась растущей. По расчетам GLOBAL REACH CONSULTING (GRC), объем российского производства мяса и субпродуктов домашних кур по итогам 2010 года вырос на 16 %.[4]

В 2012 году заметно сокращены тарифные квоты на импорт куриного мяса — квота была сокращена с 857 тыс. до 330 тыс. т. Власти мотивировали данную меру развитием внутреннего производства. «Устанавливаемые квоты очень близки к обязательствам, принимаемым Россией в рамках вступления в ВТО. После того, как процесс присоединения к этой организации будет завершен окончательно, квоты придется поднять совсем ненамного. И затем они сохранятся на таком уровне до 2020 года»,— рассказал директор департамента развития и регулирования внешнеэкономической деятельности Минэкономразвития Виталий Гудин.[5]

[править] Виды мяса

Значительная доля производства куриного мяса на территории России сконцентрирована в категории парных кур — на данный момент растет потребление свежих и охлажденных мясных продуктов по всему миру. Одной из особенностей развития российского рынка мяса домашних кур в последние годы стало увеличение доли охлаждённого мяса в структуре производства. В 2011 году отмечалось, что в настоящее время его доля колеблется в районе 50-60 % от совокупного объема выпуска.[6]

[править] Региональная структура

Наибольшие объёмы мяса и субпродукты домашних кур производятся в Центральном федеральном округе. Рост производства в Центральном федеральном округе в 2010 году составил 12 %, что, учитывая объемы производства предприятий, расположенных на его территории, ведет и к значительному увеличению из года в год его доли в общероссийском объеме производства мяса домашних кур.[7]

Крупнейшим производителем мяса и субпродуктов домашних кур являются:[8]

- ↑ http://www.kommersant.ru/doc/1848909

- ↑ Объем российского производства куриного мяса вырос на 16 %

- ↑ Объем российского производства куриного мяса вырос на 16 %

- ↑ Объем российского производства куриного мяса вырос на 16 %

- ↑ http://www.kommersant.ru/doc/1848909

- ↑ Объем российского производства куриного мяса вырос на 16 %

- ↑ Объем российского производства куриного мяса вырос на 16 %

- ↑ Структура российского производства мяса птицы 2011[1]

| Агропромышленный комплекс России | |

|---|---|

| История | 1990-е годы (1991, 1992, 1993, 1994, 1995, 1996, 1997, 1998, 1999) • 2000-е годы (2000, 2001, 2002, 2003, 2004, 2005, 2006, 2007, 2008, 2009, 2010, 2011, 2012, 2013, 2014, 2015, 2016, 2017, 2018, 2019, 2020) |

| Растениеводство | Зерноводство • Картофелеводство • Производство сахарной свёклы • Производство подсолнечника • Производство рапса • Производство сои • Список продукции, производящейся в России |

| Животноводство | Молочное животноводство • Список продукции, производящейся в России |

| Производство мяса | Производство мяса птицы (Куриное мясо) • Производство свинины • Производство говядины |

| Сельскохозяйственное машиностроение | Тракторостроение • Производство зерноуборочных комбайнов |

| Пищевая промышленность | Мясная промышленность • Молочная промышленность • Рыбная промышленность • Мукомольно-крупяная промышленность • Хлебопекарная промышленность • Сахарная промышленность • Кондитерская промышленность • Консервная промышленность • Масло-жировая промышленность • Пивоваренная промышленность • Табачная промышленность |

| Компании | Черкизово • Михайловский бройлер • Мираторг |

| ЦФО | Белгородская область • Брянская область • Владимирская область • Воронежская область • Ивановская область • Калужская область • Костромская область • Курская область • Липецкая область • Московская область • Орловская область • Рязанская область • Смоленская область • Тамбовская область • Тверская область • Тульская область • Ярославская область • Москва |

| СЗФО | Карелия • Коми • Архангельская область • Ненецкий автономный округ • Вологодская область • Калининградская область • Ленинградская область • Мурманская область • Новгородская область • Псковская область • Санкт-Петербург |

| ЮФО | Адыгея • Калмыкия • Краснодарский край • Астраханская область • Волгоградская область • Ростовская область |

| КФО | Крым • Севастополь |

| СКФО | Дагестан • Ингушетия • Кабардино-Балкария • Карачаево-Черкесия • Северная Осетия • Чечня • Ставропольский край |

| ПФО | Башкортостан • Марий Эл • Мордовия • Татарстан • Удмуртия • Чувашия • Пермский кpай • Кировская область • Нижегородская область • Оренбургская область • Пензенская область • Самарская область • Саратовская область • Ульяновская область |

| УФО | Курганская область • Свердловская область • Тюменская область • Ханты-Мансийский автономный округ • Ямало-Ненецкий автономный округ • Челябинская область |

| СФО | Алтай • Бурятия • Тыва • Хакасия • Алтайский край • Забайкальский кpай • Красноярский край • Иркутская область • Кемеровская область • Новосибирская область • Омская область • Томская область |

| ДФО | Якутия • Камчатский кpай • Приморский край • Хабаровский край • Амурская область • Магаданская область • Сахалинская область • Еврейская автономная область • Чукотский автономный округ |

| Прочее | Сельское хозяйство • Национальный проект «Развитие АПК» • Владимир Путин и АПК России • Россельхозбанк • Росагролизинг • Объединённая зерновая компания • Список сельскохозяйственной продукции, производящейся в России |

newsruss.ru

Российский рынок мяса птицы в 2001-2014 гг., прогноз на 2015 год

Предлагаем Вашему вниманию очередное исследование агропродовольственных рынков от АБ-Центр: «Российский рынок мяса птицы 2001-2014 гг., прогноз на 2015 год». Демоверсию исследования можно скачать по ссылке

Российский рынок мяса птицы в 2001-2014 гг., прогноз на 2015 год. ДЕМОВЕРСИЯ.pdf

Объем исследования — 96 стр.

Важно! Данное исследование было обновлено и дополнено. Для ознакомления перейдите по ссылке

Предыдущее исследование (обзор рынка мяса птицы в 2001-2014 гг., оценка на 2015 год) включает в себя:

— анализ показателей производства мяса птицы, в том числе, по федеральным округам и регионам, по категориям хозяйств в 2001-2014 гг., произведена оценка объемов производства на 2015 год;

— анализ внешней торговли России мясом птицы (в т.ч. куриным мясом, мясом индейки, гуся, утки, цесарки), приведены данные об объемах экспорта и импорта мяса птицы по странам, по годам, месяцам в 2001-2014 гг., начале 2015 года. Произведена оценка внешней торговли на 2015 год;

— расчетные данные об объеме российского рынка мяса птицы, объеме потребления, в том числе и по регионам, уровне самообеспеченности России мясом птицы в динамике 2001-2014 гг., произведена оценка на 2015 год.

— показатели потенциальной региональной торговли мясом птицы по всем федеральном округам и регионам РФ. Определены регионы-доноры и регионы-реципиенты (регионы, где и на сколько объем местного производства выше или ниже региональных объемов потребления).

— анализ оптовых и розничных цен на мясо птицы в 2001-2014 гг., начале 2015 года. Данные представлены как в фактически действовавших ценах, так и в ценах 2014 года (во втором случае из динамики исключен фактор общей инфляции по стране).

Предлагаем ознакомиться с аннотацией

Российский рынок мяса птицы в 2014 году характеризовался:

— существенным ростом производства мяса птицы. Объем производства мяса птицы всех видов в убойном весе вырос на 8,5% или на 321,6 тыс. тонн;

— увеличением объема кормовой базы птицеводства. В 2014 году валовые сборы зерновых культур находились на высоких отметках. Также существенно возросло производство соевого, рапсового и подсолнечного шротов. Специалисты АБ-Центр на регулярной основе отслеживают динамику развития отраслей, тесно связанных с обеспечением кормовой базы животноводства. В случае заинтересованности в подобной информации, предлагаем ознакомиться с полным перечнем исследований АБ-Центр (более 100 исследований) по ссылке – аналитика рынков сельскохозяйственного сырья и продовольствия.

— увеличением объемов экспорта мяса птицы из России. Поставки российского мяса птицы за рубеж достигли рекордных отметок и выросли по отношению к 2013 году на 6 тыс. тонн. Объемы могли вырасти и более существенно, но, ввиду целого ряда факторов, значительно сократились поставки в Казахстан, который еще в 2013 году являлся ключевым направлением поставок мяса птицы из РФ;

— сокращением объемов импорта мяса птицы в Россию – на 59 тыс. тонн (с учетом поставок из Республики Беларусь). Наблюдалось как сокращение импорта куриного мяса, так и мяса индейки, гуся, утки;

Сокращение показателей в первую очередь, обусловлено с временными ограничениями, введенными на ввоз мяса птицы из ряда стран, начиная с августа. В первую очередь общий объем снизился из-за приостановления поставок из США. В то же время, уже начиная с октября существенно выросли объемы импорта из Беларуси, Бразилии, Аргентины и Турции. Уже в декабре 2014 года, несмотря на ослабление курса рубля, импорт из стран, не входящих в ТС, превысил показатели декабря 2013 года. В начале 2015 года — январе и феврале — изменение курсов валют привело к существенному падению объемов импорта по отношению к аналогичному периоду 2014 года;

— расширением объема рынка мяса птицы – на 261 тыс. тонн;

— увеличением потребления мяса птицы на душу населения – на 1,2 кг;

— изменениями в региональной торговле мясом птицы. В 2014 году в России насчитывается 21 регион-донор по мясу птицы (где объем местного производства превышает объем потребления) и 61 регион-реципиент (где объем местного производства ниже объема потребления). В исследовании приведены данные об объемах потребления мяса птицы по регионам, изменении баланса региональных рынков;

— ростом цен на мясо птицы. Однако этот рост цен в целом был на уровне инфляции. При оценке изменения оптовых и розничных цен за долгосрочный период (5, 10 лет), отмечается устойчивое снижение цен на мясо птицы – при расчетах в ценах 2014 года (при исключении из динамики цен ежегодного уровня инфляции).

С прогнозными тенденциями российского рынка мяса птицы в 2015 году можно ознакомиться в прикрепленном файле в полной версии исследования.

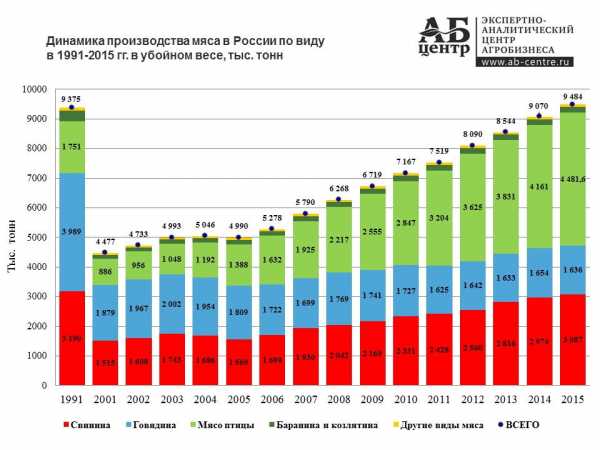

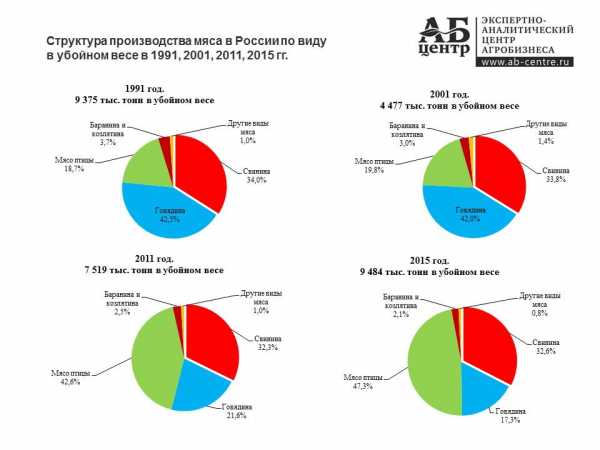

Производство мяса птицы в России 2001-2014 гг., оценка на 2015 год

Объем производства мяса птицы в России в 2014 году в убойном весе, с учетом данных по Крымскому ФО, превысил показатели 2013 года на 326,1 тыс. тонн или на 8,5%. Для сравнения, в 2013 году, по отношению к 2012 году, прирост производства был не столь существенным – на 206,1 тыс. тонн.

За 5 лет объемы производства выросли на 62,7%, за 10 лет – в 3,5 раза. Объемы производства в 2014 году превышают показатели 1991 года в 2,4 раза.

С оценкой АБ-Центр об объеме производства мяса птицы в 2015 году, сделанной с учетом данных об ожидаемом изменении спроса, объемов импорта, экспорта, конъюнктуры цен, данных об инвестиционных проектах отрасли, можно ознакомиться в прикрепленном файле. Корректировка прогноза производства от АБ-Центр на 2015 год, а также прогноз производства в среднесрочной и долгосрочной перспективе, ожидается в июле 2015 года.

Производство мяса птицы по категориям хозяйств

Производство мяса птицы в настоящее время полностью перешло на промышленную основу. По итогам 2014 года 91,8% мяса птицы было произведено на птицефабриках и фермах страны, в хозяйствах населения – 8,2%. Для сравнения, в 2001 году доля мяса птицы, произведенного в хозяйствах населения достигала 31,2%.

Динамика производства мяса птицы по категориям хозяйств в 2001-2014 гг., прогноз на 2015 год отображены в полной версии исследования.

Производство мяса птицы по видам

В структуре производства мяса птицы в убойном весе по видам основную долю – на уровне 96,3% занимает производство куриного мяса. Производство мяса индейки – 2,9%, производство остальных видов мяса птицы – чуть более 0,8%.

Производство мяса птицы по федеральным округам

В последние годы прирост производства мяса птицы отмечается во всех федеральных округах страны, за исключением Дальневосточного ФО, где в течение 2012-2014 гг. наблюдается стагнация, и, даже некоторое снижение объемов производства.

Производство мяса птицы в Центральном ФО в 2014 году, по отношению к 2013 году выросло на 4,3%. За 5 лет объем производства мяса птицы в Центральном ФО увеличился на 55,0%, за 10 лет – в 4,4 раза. Доля Центрального ФО в общем объеме производства мяса птицы в 2014 году составила 35,0%. По отношению к 2013 году этот показатель снизился на 1,4 пп. – прирост производства мяса птицы в Центральном ФО в 2014 году в процентном выражении был ниже, чем в среднем по России.

Производство мяса птицы в Северо-Западном ФО в 2014 году во всех категориях хозяйств в убойном весе выросло на 10,6 тыс. тонн. За 5 лет объем производства мяса птицы в СЗФО вырос на 58,6%, за 10 лет – в 2,6 раза. Доля Северо-Западного ФО в общем объеме производства мяса птицы в РФ в 2014 году составила 8,6%.

Производство мяса птицы в Южном ФО в 2014 году выросло на 35,9 тыс. тонн. За 5 лет производство мяса птицы в ЮФО выросло на 55,6%, за 10 лет – в 3,2 раза. Доля ЮФО в общероссийском объеме производства мяса птицы в 2014 году составила 9,9%. Сравнение показателей за 5, 10 лет по Южному ФО – в его современных границах (учитывались объемы производства только по тем регионам, которые входят в ЮФО в настоящее время).

Объем производства мяса птицы в Северо-Кавказском ФО в 2014 году вырос на 14,0 тыс. тонн. За 5 лет объем производства мяса птицы в СКФО вырос на 93,4%, за 10 лет – в 3,4 раза. Доля СКФО в общем объеме производства мяса птицы в РФ в 2014 году составила 6,5%. Сравнение показателей за 5, 10 лет по Северо-Кавказскому ФО – в его современных границах (учитывались объемы производства только по тем регионам, которые входят в СКФО в настоящее время).

Прирост производства мяса птицы в Приволсжком ФО в 2014 году – наибольший среди всех федеральных округов России. Доля ПФО в общем объеме производства мяса птицы в РФ в 2014 году достигла 19,3%.

Производство мяса птицы в Уральском ФО в 2014 году на 35,3 тыс. тонн превысило показатели 2013 года. За 5 лет производство мяса птицы в Уральском ФО выросло на 66,6%, за 10 лет – в 3,4 раза.

В 2014 году производство мяса птицы в Сибирском ФО несколько сократилось. Однако за 5 лет объем производства в СФО вырос на 29,0%, за 10 лет – в 2,6 раза.

В 2014 году объем производства мяса птицы в Дальневосточном ФО также сократился. Однако за 5 лет, по отношению к 2009 году, показатели выросли на 18,5%, за 10 лет – почти в 2,7 раза.

Производство мяса птицы в Крымском ФО. Доля КФО в общем объеме производства мяса птицы в РФ в 2014 году составила 1,6%, что несколько выше показателей по Дальневосточному ФО.

Объемы производства мяса птицы по всем федеральным округам и регионам России в 2001-2014 гг. представлены в полной версии исследования, как в табличном, так и в графическом виде.

Рейтинг регионов России по объему производства мяса птицы в 2014 году. ТОП-20 регионов

Регион-лидер по объему производства мяса птицы в РФ в 2014 году – Белгородская область, где в 2014 году было произведено 573,3 тыс. тонн. Это 13,8% от общего объема производства мяса птицы в РФ. За год объем производства мяса птицы в Белгородской области вырос на 1,3%, за 5 лет – на 41,6%, за 10 лет – в 9,4 раза.

Второе место занимает Челябинская область с долей в общих объемах производства данного вида мяса по РФ на уровне 5,8%. За год объем производства мяса птицы в Челябинской области вырос на 15,0%, за 5 лет – в 2,1 раза, за 10 лет – в 8,0 раз.

На третьем месте – Ленинградская область, где в 2014 году произвели 5,3% от общего объема данного вида мяса. За год показатели выросли на 3,8%, за 5 лет – на 78,5%, за 10 лет – в 2,7 раза.

Краснодарский край находится на четвертом месте по объему производства мяса птицы в РФ. По отношению к 2013 году производство мяса птицы в крае увеличилось на 1,7%, за 5 лет – на 81,8%, за 10 лет – в 3,2 раза.

Пятое место в рейтинге регионов с наибольшими объемами производства мяса птицы в 2014 году занимает Ставропольский край с долей на уровне 4,1%. За год показатели выросли на 1,6%, за 5 лет – на 83,2%, за 10 лет – в 3,1 раза.

Информация об объемах производства мяса птицы по регионам (ТОП-20 крупнейших производителей мяса птицы) и их доле в общероссийском объеме производства – в полной версии исследования, размещенной в прикрепленном файле.

Анализ внешней торговли мясом птицы

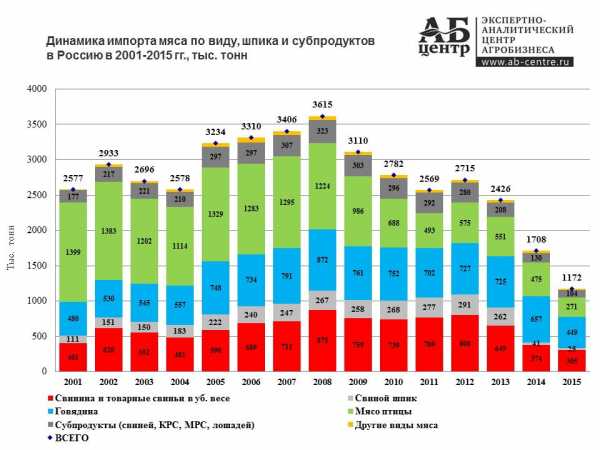

Импорт мяса птицы

Суммарный объем импорта мяса птицы в Россию (куриное мясо, мясо индейки, мясо утки, гуся, цесарки и других видов мяса птицы) в 2014 году, с учетом данных о поставках из Беларуси и Казахстана по отношению к 2013 году снизился на 10,7%. За 5 лет, по отношению к 2009 году поставки мяса птицы из-за рубежа сократились на 50,1%

В условиях ввода временных ограничений на импорт мяса из США, стран ЕС, а также в связи с ослаблением курса рубля по отношению к доллару США и евро, в структуре импорта мяса птицы и его объемах в 2014 году, начале 2015 года произошли существенные изменения.

Информация о динамике объема и стоимости импорта мяса птицы в РФ в 2001-2014 гг., а также прогнозные значения на 2015 год отображены в полной версии исследования, размещенного в прикрепленном файле.

Импорт куриного мяса

Объем импорта куриного мяса в Россию в 2014 году сократился на 10,1%. За 10 лет, по отношению к 2004 году ввоз куриного мяса из-за рубежа в Россию упал более чем в 2,1 раза (на 538,8 тыс. тонн). Прогноз импорта куриного мяса в РФ в 2015 году – в прикрепленном файле.

Импорт куриного мяса в Россию по странам-поставщикам

В 2013 году 50,1% импорта куриного мяса в РФ обеспечили США. С сентября 2014 года поставки мяса птицы из этой страны, а также из ряда других стран (помимо США по куриному мясу это касается в первую очередь стран ЕС), попали под ограничения. По итогам 2014 года доля США в общих поставках куриного мяса сократилась до 28,8%, объем ввоза снизился на 48,4%.

Беларусь в 2014 году – на втором месте по поставкам куриного мяса в РФ. Объем ввоза по отношению к 2013 году вырос на 24,6%. Доля Беларуси в поставках куриного мяса в РФ возросла с 19,4% до 27,0%.

Третье место в общем объеме ввоза куриного мяса в РФ в 2014 году заняла Бразилия. Импорт куриного мяса из Бразилии в 2014 году вырос более чем в 2,4 раза.

Аргентина также нарастила поставки куриного мяса в РФ и находится на четвертом месте по объему ввоза.

Турция в 2014 году заняла пятое место по объему ввоза куриного мяса в Россию. В 2013 году импорт куриного мяса из Турции не осуществлялся, в 2012 году – составлял 0,3 тыс. тонн.

С динамикой импорта куриного мяса по странам происхождения (ТОП-15 стран-поставщиков в РФ) в 2001-2014 гг. можно ознакомиться в полной версии исследования.

Анализ импорта куриного мяса в Россию в 2014-2015 гг. по месяцам

В августе и сентябре 2014 года, в условиях прекращения поставок куриного мяса из США, общие объемы импорта в РФ существенно сократились. В октябре-декабре поставки восстановились за счет наращивания объемов ввоза из Беларуси, Бразилии, Аргентины, и Турции.

В декабре 2014 года произошло существенное ослабление курса рубля. На декабрьских объемах ввоза это не успело отразиться. Однако уже в январе-феврале 2015 года импорт куриного мяса упал до минимальных для этого периода отметок.

Данные по импорту куриного мяса в Россию в 2012-2015 гг. (данные по февраль 2015 года включительно) по месяцам, по странам происхождения представлены в полной версии исследования как в табличном, так и в графическом виде.

Импорт мяса индейки в Россию

В 2014 году, по отношению к 2013 году объем ввоза мяса индейки в РФ сократился на 13,3%. За 5 лет, по отношению к 2009 году, объем импорта мяса индейки снизился в 3,7 раза, за 10 лет, по отношению к 2004 году – упал в 8,5 раза.

Прогноз импорта мяса индейки в Россию по итогам 2015 года – в полной версии исследования, где также отображены объем и стоимость импорта мяса индейки в РФ в 2001-2014 гг.

Сокращение поставок мяса индейки в РФ обусловлено увеличением конкурентоспособного российского производства данного вида мяса. Российский производитель обеспечивает потребителя широким ассортиментом охлажденного мяса индейки в различных отрубах. Поскольку индейка позиционируется как диетический продукт, замороженное мясо индейки импортного производства пользуется существенно меньшим спросом. Российская же продукция на внутреннем рынке становится все более конкурентоспособной.

Предлагаем ознакомиться с комментариями АБ-Центр на телеканале Россия 24 в программе Агробизнес касательно рынка мяса индейки.

Рынок мяса индейки. Комментарии «АБ-Центр» на «Россия 24» от 03 августа 2014

Поставки мяса индейки в Россию по странам происхождения

Ключевой поставщик мяса индейки в РФ в 2014 году – Турция. Доля Турции в общем объеме ввоза мяса индейки в РФ составила 23,8%.

Второе место по объему ввоза мяса индейки в РФ в 2014 году занимает Бразилия. На третьем месте по объему импорта мяса индейки – Казахстан.

Динамика ввоза мяса индейки по странам (ТОП-10 стран-поставщиков) в 2001-2014 гг. отображена в полной версии исследования, где также представлены данные об объемах ввоза мяса индейки в РФ в 2012-2015 гг по месяцам.

Импорт мяса гуся, утки и цесарки

Поставки мяса утки, гуся и цесарки в РФ традиционно находятся на низких отметках. За последние 15 лет наибольшие объемы ввоза приходились на 2010 год – 8,2 тыс. тонн, наименьшие – на 2001 год – 1,9 тыс. тонн.

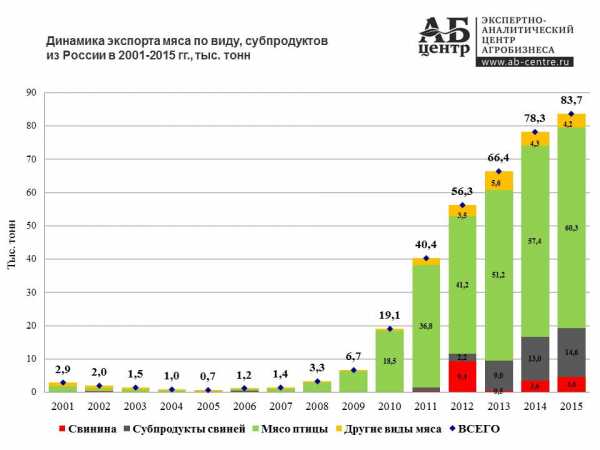

Экспорт мяса птицы из России

В 2014 году экспорт мяса птицы из России вышел на рекордный уровень. По отношению к 2013 году, объем экспорта российского мяса птицы вырос на 11,6%, по отношению к 2012 году – на 38,6%. Еще 10 лет назад – поставки за рубеж практически не осуществлялись. В 2004 году они находились на уровне 0,4 тыс. тонн.

Динамика объема и стоимости экспорта мяса птицы из РФ в 2001-2014 гг., включая оценку на 2015 год, отображена в полной версии исследования.

Экспорт мяса птицы из России по странам назначения

Ключевое направление поставок мяса птицы из России в 2014 году – Гонконг, куда было отправлено 42,7% всего объема экспорта. Экспорт мяса птицы из РФ в Гонконг устойчиво возрастает на протяжении ряда лет. По отношению к 2013 году объем поставок в эту страну вырос на 66,1%, по отношению к 2012 году – почти в 2,3 раза.

Казахстан в 2014 году — на втором месте по объему поставок российского мяса птицы с долей на уровне 30,7%. В 2013 году в эту страну было направлено 51,2% всех поставок. Объем экспорта мяса птицы из РФ в Казахстан в 2014 году, по отношению к 2013 году, упал на 33,1%.

Всего мясо птицы из РФ в 2014 году поставлялось более чем в 15 стран.

Динамика экспорта мяса птицы из России по странам назначения (ТОП 15 стран) в 2001-2014 гг. отображена в полной версии данного обзора.

Объем российского рынка мяса птицы

Объем российского рынка мяса птицы в 2014 году на фоне сокращения объемов импорта и роста отечественного производства вырос на 6,0% по отношению к 2013 году. За 5 лет, по отношению к 2009 году, объем рынка увеличился на 29,9%. За 10 лет, по отношению к 2004 году, показатели выросли почти в 2 раза.

Объем российского рынка мяса птицы в динамике 2001-2014 гг, включая прогноз на 2015 год, отображен в полной версии обзора.

Потребление мяса птицы в России

Душевое потребление мяса птицы в 2014 году, по данным АБ-Центр, выросло на 1,3 кг. За 5 лет, по отношению к 2009 году, душевое потребление мяса птицы в РФ выросло на 26,9%. За 10 лет оно практически удвоилось – выросло на 96,6%.

Ожидаемый объем потребления по итогам 2015 года – в полной версии исследования.

Самообеспеченность России мясом птицы

В 2014 году продовольственная независимость России по мясу птицы выросла по отношению к 2013 году на 2 процентных пункта и существенно превышает минимальный предельно допустимый порог, обозначенный в Доктрине продовольственной безопасности России.

Еще 10 лет назад самообеспеченность России по мясу птицы была критической и составляла всего 51,7%.

Динамика уровня самообеспеченности России мясом птицы в 2001-2014 гг., а также прогнозные значения на 2015 год, проанализированы в полной версии исследования.

Рейтинг регионов-доноров и регионов реципиентов по мясу птицы

В 2014 году в России насчитывается 21 регион-донор по мясу птицы (где объем местного производства превышает объем потребления) и 61 регион-реципиент (где объем местного производства ниже объема потребления).

Крупнейший регион-донор по мясу птицы в РФ – Белгородская область с положительным балансом потенциальной региональной торговли на уровне 525,1 тыс. тонн. Производство мяса птицы в регионе составляет 573,7 тыс. тонн, потребление оценивается в 48,6 тыс. тонн.

Второе место среди регионов-доноров в 2014 году принадлежит Ленинградской области с положительным балансом на уровне 165,4 тыс. тонн.

Третье место занимает Челябинская область, где в 2014 году объем производства превысил объем потребления на 133,3 тыс. тонн.

На четвертом месте – Республика Марий Эл с положительным балансом потенциальной региональной торговли на уровне 93,0 тыс. тонн.

Пятое место среди регионов-доноров по мясу птицы занимает Ставропольский край.

Крупнейший регион-реципиент по мясу птицы в 2014 году – г. Москва, где производство практически отсутствует. Поставки мяса птицы в Москву, только с учетом официальных данных о численности населения, в 2014 году составил 381,6 тыс. тонн.

На втором месте – г. Санкт-Петербург – 162,3 тыс. тонн. Третье место по объему среди регионов-реципиентов занимает Московская область. При местном производстве на уровне 128,7 тыс. тонн, потребление здесь оценивается в 225,8 тыс. тонн. Дефицит местного производства составляет 97,1 тыс. тонн.

На четвертом месте – Тюменская область. Замыкает пятерку крупнейших регионов-реципиентов Красноярский край с дефицитом местного производства мяса птицы на уровне 69,9 тыс. тонн.

В полной версии исследования опубликована информация о регионах-донорах, регионах реципиентах, данные об объемах регионального потребления по всем регионам РФ, объеме дефицита или профицита местного производства мяса птицы.

Также в исследовании приводятся аналогичные данные по федеральным округам России.

Цены на мясо птицы

Оптовые цены на мясо птицы

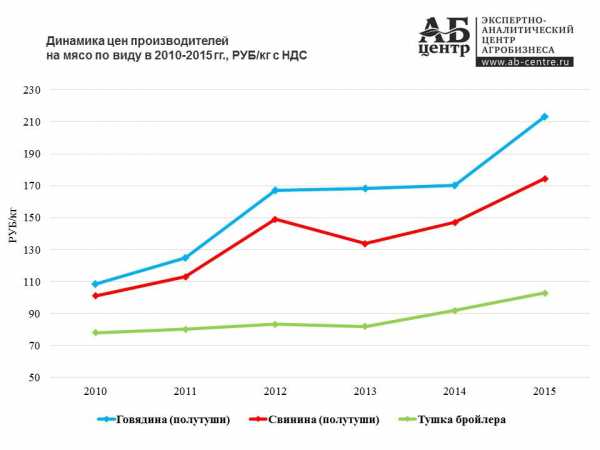

Среднегодовые цены производителей на тушку бройлера в 2014 году по отношению к 2013 году выросли на 12,2%.

Стоит отметить, что в 2010-2013 годах цены производителей, в условиях растущих объемов производства, в фактически действовавших ценах, практически не менялись, даже при учете того, что среднегодовой уровень инфляции составлял около 7%.

В ценах 2014 года, стоимость мяса птицы, по отношению к 2013 году, практически не изменилась. Уровень инфляции в 2014 году составил около 11,4%.

За 2 года, по отношению к 2012 году, цены на мясо птицы, в ценах 2014 года, снизились на 7,0%, за 5 лет – снизились на 19,8%, за 10 лет – упали на 33,3%.

В исследовании приведена динамика оптовых цен на мясо птицы в 2001-2014 гг. в фактически действовавших ценах и в ценах 2014 года.

Розничные цены на мясо птицы

Розничные цены на мясо птицы в 2010-2013 гг., также, как и цены производителей, изменялись незначительно, рост цен был существенно ниже уровня инфляции в стране.

В 2014 году, по отношению к 2013 году, цены на тушку бройлера выросли на 9,9%, цены на куриный окорочок – на 8,1%. При уровне инфляции в 11,4%, в ценах 2014 года, стоимость килограмма тушки бройлера снизилась на 1,3%, куриных окорочков – на 2,9%.

За 2 года, по отношению к 2012 году, цены на тушку бройлера, в ценах 2014 года, снизились на 6,4%, за 5 лет – снизились на 19,6%, за 10 лет – упали на 29,0%.

Розничные цены на куриный окорочок в сравнении за 10 лет, в ценах 2014 года, снизились не столь существенно, поскольку предложение мяса птицы отечественного производства в разрубах в тот период было минимальным. Продукция реализовывалась в основном в виде куриной тушки.

Динамика розничных цен на мясо птицы в 2001-2014 гг., в фактически действовавших ценах и в ценах 2014 года отображена в полной версии исследования.

В начале 2015 года, фактические цены на мясо птицы, в условиях растущей инфляции, продолжили укрепляться, однако к концу февраля они несколько стабилизировались и в марте практически перестали расти.

Это связано, во-первых, с некоторым традиционным снижением покупательной способности населения после новогодних и рождественских праздников, во-вторых, с началом Великого Поста, в период которого потребление мяса заметно сокращается.

Рост цен на куриное мясо возобновится в конце апреля и мае, в связи с окончанием Великого Поста и началом дачного сезона.

Среднегодовое увеличение цен оптовых и розничных цен на мясо птицы, как ожидается, не будет превышать средний уровень инфляции в стране.

Кризисные явления последних месяцев существенно не отразятся на потреблении наиболее дешевого вида мяса. Напротив, в условиях возможного падения покупательной способности, ожидается рост спроса на мясо птицы, при одновременном сокращении потребления более дорогих видов мяса.

Исследование российского рынка мяса птицы. Содержание

Введение

I. Анализ производства мяса птицы в России в 2001-2014 гг., оценка на 2015 год

1.1. Комментарии АБ-Центр к разделу (описательная часть раздела)

Таблицы и графики

1.2. Динамика производства мяса птицы в России по категориям хозяйств в 1991-2014 гг., прогноз на 2015 год

1.3. Структура производства мяса птицы в России по категориям хозяйств в 1991, 2001, 2011, 2014 гг.

1.4. Динамика производства мяса птицы в России по федеральным округам в 2001-2014 гг.

1.5. Структура производства мяса птицы в России по федеральным округам в 2001, 2010, 2011, 2012, 2013, 2014 гг.

1.6. Динамика производства мяса птицы в России по регионам в 2001-2014 гг. (таблица)

1.7. Рейтинг регионов России по производству мяса птицы в 2014 году (ТОП-20 регионов)

2. Анализ внешней торговли России мясом птицы в 2001-2014 гг., начале 2015 года. Оценка на 2015 год

2.1. Комментарии АБ-Центр к разделу (описательная часть раздела)

Таблицы и графики

2.2. Импорт мяса птицы в Россию

2.2.1 Объем и стоимость импорта мяса птицы в Россию в 2001-2014 гг., прогноз на 2015 год

2.2.2 Динамика объема импорта мяса птицы в Россию по виду (мясо курицы, мясо индейки, другие виды мяса птицы) в 2001-2014 гг., прогноз на 2015 год

2.2.3 Структура импорта мяса птицы в Россию по виду в 2013-2014 гг.

2.2.4 Динамика объема импорта мяса птицы в Россию в 2001-2014 гг. по странам происхождения (гистограмма)

2.2.5. Динамика объема импорта мяса птицы в Россию по странам происхождения (ТОП-15 крупнейших стран-поставщиков) в 2001-2014 гг. (таблица)

2.2.6. Структура импорта мяса птицы в Россию по странам происхождения в 2013-2014 гг.

2.2.7 Сравнение объемов импорта мяса птицы в Россию по странам происхождения в 2012-2014 гг.

2.2.8. Динамика импорта мяса птицы в Россию по странам происхождения по месяцам в 2012-2015 гг., данные по февраль 2015 года включительно (гистограмма)

2.2.9. Динамика импорта мяса птицы в Россию по странам происхождения по месяцам в 2012-2015 гг., данные по февраль 2015 года включительно (таблица)

2.3. Импорт куриного мяса в Россию

2.3.1. Объем и стоимость импорта куриного мяса в Россию в 2001-2014 гг., прогноз на 2015 год

2.3.2. Динамика объема импорта куриного мяса в Россию в 2001-2014 гг. по странам происхождения (гистограмма)

2.3.3. Динамика объема импорта куриного мяса в Россию по странам происхождения (ТОП-15 крупнейших стран-поставщиков) в 2001-2014 гг. (таблица)

2.3.4. Структура импорта куриного мяса в Россию по странам происхождения в 2013-2014 гг.

2.3.5. Сравнение объемов импорта куриного мяса в Россию по странам происхождения в 2012-2014 гг.

2.3.6. Динамика импорта куриного мяса в Россию по странам происхождения по месяцам в 2012-2015 гг., данные по февраль 2015 года включительно (гистограмма)

2.3.7. Динамика импорта куриного мяса в Россию по странам происхождения по месяцам в 2012-2015 гг., данные по февраль 2015 года включительно (таблица)

2.4. Импорт мяса индейки в Россию

2.4.1. Объем и стоимость импорта мяса индейки в Россию в 2001-2014 гг., прогноз на 2015 год

2.4.2. Динамика импорта мяса индейки в Россию по странам происхождения (ТОП-10 крупнейших стран-поставщиков) в 2001-2014 гг. (таблица)

2.4.3. Структура импорта мяса индейки в Россию по странам происхождения в 2013-2014 гг.

2.4.4 Сравнение объемов импорта мяса индейки в Россию по странам-отправителям в 2012-2014 гг.

2.4.5. Динамика импорта мяса индейки в Россию по месяцам в 2012-2015 гг., данные по февраль 2015 года включительно

2.5. Импорт других видов мяса птицы в Россию. Динамика объема импорта мяса утки, гуся и цесарки в Россию в 2001-2014 гг., прогноз на 2015 год

2.6. Экспорт мяса птицы из России

2.6.1 Объем и стоимость экспорта мяса птицы из России в 2001-2014 гг., прогноз на 2015 год

2.6.2. Структура экспорта мяса птицы из России по странам назначения в 2013-2014 гг.

2.6.3. Сравнение объемов экспорта мяса птицы из России по странам назначения в 2012-2014 гг., тыс. тонн

2.6.4. Динамика экспорта мяса птицы из России по странам назначения (ТОП-15 стран) в 2001-2014 гг. (таблица)

2.6.5. Динамика экспорта мяса птицы из России по месяцам в 2012-2015 гг., данные по февраль 2015 года включительно

3. Объем рынка мяса птицы, потребление мяса птицы, самообеспеченность мясом птицы

3.1. Комментарии АБ-Центр к разделу (описательная часть раздела)

Таблицы и графики

3.2. Объем российского рынка мяса птицы. Потребление мяса птицы в России на душу населения в 2001-2014 гг., прогноз на 2015 год

3.3. Самообеспеченность России мясом птицы в 2001-2014 гг., прогноз на 2015 год

4. Баланс потенциальной региональной торговли мясом птицы. Регионы-доноры, регионы-реципиенты

4.1 Комментарии АБ-Центр к разделу (описательная часть раздела)

Таблицы и графики

4.2. Баланс потенциальной торговли мясом птицы по федеральным округам. Округа-доноры, округа реципиенты в 2013-2014 гг.

4.3. Баланс потенциальной торговли мясом птицы по регионам Центрального федерального округа в 2013-2014 гг. Регионы-доноры, регионы-реципиенты

4.4. Баланс потенциальной торговли мясом птицы по регионам Северо-Западного федерального округа в 2013-2014 гг. Регионы-доноры, регионы-реципиенты

4.5. Баланс потенциальной торговли мясом птицы по регионам Южного федерального округа в 2013-2014 гг. Регионы-доноры, регионы-реципиенты

4.6. Баланс потенциальной торговли мясом птицы по регионам Северо-Кавказского федерального округа в 2013-2014 гг. Регионы-доноры, регионы-реципиенты

4.7. Баланс потенциальной торговли мясом птицы по регионам Приволжского федерального округа в 2013-2014 гг. Регионы-доноры, регионы-реципиенты

4.8. Баланс потенциальной торговли мясом птицы по регионам Уральского федерального округа в 2013-2014 гг. Регионы-доноры, регионы-реципиенты

4.9. Баланс потенциальной торговли мясом птицы по регионам Сибирского федерального округа в 2013-2014 гг. Регионы-доноры, регионы-реципиенты

4.10. Баланс потенциальной торговли мясом птицы по регионам Дальневосточного федерального округа в 2013-2014 гг. Регионы-доноры, регионы-реципиенты

4.11. Рейтинг регионов-доноров и регионов-реципиентов по мясу птицы итогам 2013 года (включая данные об объемах потребления мяса птицы по регионам)

4.12. Рейтинг регионов-доноров и регионов-реципиентов по мясу птицы итогам 2014 года (включая данные об объемах потребления мяса птицы по регионам)

5. Цены на мясо птицы в России

5.1 Комментарии АБ-Центр к разделу (описательная часть раздела)

Таблицы и графики

5.2. Динамика цен производителей на тушку бройлера в 2001-2014 гг. (в фактически действовавших ценах и в ценах 2014 года)

5.3. Динамика потребительских цен на тушку бройлера и окорочок в 2001-2014 гг. (в фактически действовавших ценах и в ценах 2014 года)

5.4. Динамика оптовых и розничных цен на тушку бройлера и куриный окорочок в 2012-2015 гг. по месяцам, данные по февраль 2015 года включительно

6. Изменение ключевых показателей рынка мяса птицы (производство, импорт, экспорт, объем рынка, душевое потребление, самообеспеченность) в 2014 году, оценка на 2015 год

Заключение. Прогнозные тенденции 2015 года

ab-centre.ru

Бренды полуфабрикатов из птицы в России на Продукт.ру

Агропромышленный Холдинг «Мираторг», основанный в 1995 году, сегодня является одним из ведущих производителей и поставщиков мяса на российском рынке

www.miratorg.ru«Троекурово» – это бренд, который с 2008 года заботится о своих потребителях

troekurovo.ruВ основе концепции МЯСНОВЪ лежит идея правильного питания, здорового образа жизни и возрождения культурных традиций

www.myasnov.ruомпания «Михайловский бройлер» — крупнейший производитель мяса птицы в Дальневосточном регионе России

www.mbroiler.ruООО «Равис – птицефабрика Сосновская» (компания «Равис», Челябинская область) крупное птицеводческое предприятие, один из лидеров мясного птицеводства Уральского региона, входит в число крупнейших производителей и переработчиков мяса птицы России

ravisagro.ruОмская область обладает одним из крупнейших в стране агропромышленным комплексом

sibkolbasy.ru«Первая Свежесть» — торговая марка продукции Элинар-бройлер

www.elinar-broiler.ruООО “Мит-Трейдинг” – слаженное, стабильное, динамично развивающее предприятие Основанное в 2001 году в Одинцовском районе Московской области

mittreyding.ruОАО «Содружество» – современное высокотехнологичное мясоперерабатывающее предприятие

kolbasa32.ruМясокомбинат «Кунгурский» — одно из крупнейших мясоперерабатывающих предприятий в Уральском регионе

kmpp.ruНаша гордость – собственное современное мясоперерабатывающее производство

бычков67.рфНаша гордость – собственное современное мясоперерабатывающее производство

бычков67.рфМы занимаемся производством свежих мясных продуктов под марками «САМСОН» (красное мясо) и «ФИЛЕЯ» (птица)

freshfoodgroup.ruМы занимаемся производством свежих мясных продуктов под марками «САМСОН» (красное мясо) и «ФИЛЕЯ» (птица)

freshfoodgroup.ruЗамороженные полуфабрикаты очень хорошо вписываются в быстрый темп жизни

www.mojdvor.ruТМ «ТАВРИЯ» сегодня насчитывает в своем ассортименте более сотни наименований вкуснейших колбас и мясных деликатесов, активно развивается продуктовая сеть под брендом «Таврия» на территории г

tavria-rus.ruКомпания «Гарибальди» основана 23 мая 1996 года Кузичкиным Олегом Гарибальдиевичем

гарибальди.рфОАО «Череповецкий мясокомбинат» традиционно является основным поставщиком мясной продукции на прилавки магазинов г

www.telets.ruИстория мясокомбината Камышинские колбасы Соловьева начинается с 1997 года с образования небольшого колбасного цеха на месте бывшей столовой

www.kamkolb.ruОдними из самых любимых у покупателей являются колбасы под маркой «Мясные традиции»

www.mpzk.ru

Не нашли что искали?

- Отправьте заявку на полуфабрикаты из птицы , мы найдем вам поставщика.

- Если вы хотите купить полуфабрикаты из птицы оптом с доставкой в России по лучшей цене, наш каталог из 13 компаний на Продукт.ру в вашем распоряжении

www.product.ru

Основные производители куриного мяса в России

Москва, 06.12.2018Основные производители куриного мяса в России

Основные производители куриного мяса в России

| Компания | Месторасположение | Объем производства в 2005 г. (тыс. тонн) | Рыночная доля компании (% от общего объема производства) в 2005 г. |

|---|---|---|---|

| «Приосколье» | Белгородская обл. | 60 | 4,2 |

| «БЗРК-Белгранкорм» | Белгородская обл. | 50,1 | 3,5 |

| Петелинская птицефабрика | Московская обл. | 42 | 2,9 |

| «Птицефабрика ‘Северная'»2 | Ленинградская обл. | 40 | 2,8 |

| Агрохолдинг | Курская обл. | 40 | 2,8 |

| «Ставропольский бройлер», Группа компаний «Агрос» | Ставропольский край | 38 | 2,7 |

| «Моссельпром» | Московская обл. | 35 | 2,4 |

| ГАП «Ресурс» | ЮФО | 31 | 2,2 |

| Источник: данные компаний | |||

expert.ru