Понятие сделок РЕПО. Сроки и стоимость сделки РЕПО

Стоимость сделки репо

Дисконт

Пирамида репо

Рынок репо Московской биржи

Юридические аспекты. Налоги

Материалы по теме

Сделки репо (от англ. repurchase agreement, repo – «соглашение о выкупе») – важный элемент функционирования финансового рынка. Эти сделки повышают ликвидность инструментов и позволяют эффективно управлять портфелем ценных бумаг. Сделка репо – это сделка кредитования под залог ценных бумаг. В отличие от кредита под залог сделка репо подразумевает переход права собственности на ценную бумагу от одной стороны сделки к другой. В случае кредита ценная бумага принадлежит заёмщику, а в случае репо – кредитору. При неполучении от заёмщика суммы долга по кредиту включается сложный механизм взыскания залога, а при выполнении сделки репо кредитор сразу становится собственником ценной бумаги, чем снижает свои риски возврата суммы займа. В отличие от кредита в сделке репо обе стороны равнозначны. Они проводят сделку, доверяя друг другу, либо используя биржу как механизм исполнения обязательств. В основе репо лежит соглашение о выкупе – одна сторона сделки берёт на себя обязательство выкупа ценной бумаги по оговоренной цене в конце срока репо.

Сделка репо – это совокупность двух сделок по обмену ценной бумаги на деньги: первая (начальная) и вторая (конечная). Между этими двумя сделками стороны устанавливают время – срок сделки репо. В зависимости от того, какое действие совершает одна из сторон сделки, репо будет для неё или прямое, или обратное. При прямом репо сторона сделки является продавцом – она как бы продаёт ценные бумаги и получает денежные средства. При обратном репо сторона сделки – покупатель, он как бы покупает ценные бумаги и отдаёт денежные средства. Причём стоимость ценной бумаги в конечной сделке не зависит от текущей цены на рынке – стороны устанавливают её заранее.

Стоимость сделки репо

Стоимость сделки репо зависит от рыночных условий. Сделки репо совершаются для получения денег под имеющиеся ценные бумаги и для получения самих ценных бумаг для игры на понижение, участия в собрании акционеров, получения ликвидного залога в банке. Тот, кто берёт деньги под ценные бумаги (для него это сделка прямого репо), платит процент тому, кто эти деньги даёт. Расчёт стоимости сделки репо в этом случае осуществляется исходя из стоимости денег на рынке: для России это ставка однодневного кредита/депозита на межбанковском рынке плюс некая премия (дисконт) за ценность (спрос) самой бумаги для рынка. Стоимость сделки репо закладывается в стоимость ценной бумаги во второй (конечной) сделке: ценная бумага будет иметь премию (надбавку) к цене первой сделки (ценность имеют деньги) или дисконт (ценность имеет сама бумага).

На рынке бывает ситуация, когда игроки нуждаются в ценных бумагах. Тогда они готовы платить дополнительные деньги их держателям, чтобы те их отдали. Такая ситуация характерна для акций, когда есть много игроков, кто хочет продать акции в шорт. Держатели акций (инвесторы) используют сделки репо для получения дополнительного дохода от акций. Данная операция приносит неплохой доход, сравнимый с дивидендной доходностью.

Дисконт

При получении денег при совершении сделки прямого репо покупатель ценных бумаг может отдать за них меньше рыночной стоимости: он как бы защищает себя от неблагоприятного изменения цены приобретаемых ценных бумаг и возможных потерь, связанных с движением цены.

Пирамида репо

Данная конструкция возникает на рынке облигаций. Облигации являются консервативным инструментом, цена облигаций устойчива во времени, но купонный доход по ним может превышать текущую стоимость денег – ставку кредита на денежном рынке. Когда это происходит, спекулянты используют ситуацию для извлечения дополнительной прибыли. Они покупают облигации, отдают их в сделки прямого репо и получают новые деньги, на которые покупают новые облигации. И так до тех пор, пока позволяет дисконт по сделкам. Маржинальность таких сделок (соотношение собственных средств к сумме купленных облигаций) достигает 1 к 20, а в некоторых случаях доходит до 1 к 100. То есть на 1 единицу собственных денежных средств ценных бумаг в портфеле будет на 100 единиц. Такие сделки весьма рискованны: при изменении конъюнктуры на рынке стоимость денег (ключевая ставка ЦБ или ставка однодневного кредита) может резко вырасти, а цена облигаций упасть, что приведёт к очень большим потерям для держателей облигаций. Подобные ситуации не раз возникали на финансовых рынках.

На американском рынке есть фонды, которые занимаются подобными операциями: доля облигаций, взятых под сделки репо, составляет порядка 50-60% от суммы собственных средств. Такие фонды дают хорошую рентную доходность.

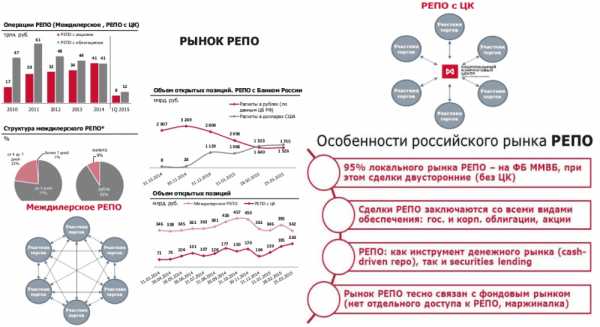

Рынок репо Московской биржи

Рынок репо Мосбиржи – это часть денежного рынка биржи (https://www.moex.com/ru/markets/money/). Исполнение сделок репо здесь происходит с участием центрального контрагента (ЦК) – сторонам сделок репо нет необходимости доверять друг другу. Все риски исполнения сделок берёт на себя ЦК. Это повышает устойчивость рынка биржевого репо.

Юридические аспекты. Налоги

В России сделки репо регулируются Федеральным законом № 39-ФЗ от 22 апреля 1996 года «О рынке ценных бумаг», статьёй 454 Гражданского кодекса Российской Федерации и статьёй 282 Налогового кодекса. Налогообложение сделок репо для физических лиц определяется статьёй 214.3 НК РФ. Если сделка репо имеет «нормальное» завершение обратного выкупа, то доход или убыток – это дисконт или премия по первой и второй сделкам РЕПО. Доход от репо – это отдельная налогооблагаемая база по налогу на доходы физических лиц. Если у вас есть убыток от инвестирования (спекуляции) с акциями, прибыль от сделок репо c этими же акциями не сальдируется с убытком.

Материалы по теме:

Бесплатный вебинар «Как выбрать акции на Московской бирже»

Платный вебинар «Построение портфеля ценных бумаг и эффективное управление им»

30.10.2018

www.opentrainer.ru

Понятие, механизм реализации, преимущества, недостатки.

Сделка РЕПО – это контракт продажи ценных бумаг с обязательством их последующего выкупа. Механизм РЕПО широко применяется на финансовых рынках как инструмент краткосрочного кредитования и заработка на колебаниях курса акций.

Операция РЕПО (англ. repo, repurchase agreement) – продажа ценных бумаг (ЦБ) с обязательством выкупить их обратно в оговоренные сроки по заранее зафиксированной или рыночной цене. Сделку можно квалифицировать как краткосрочный займ под залог ЦБ, с временной передачей права владения от продавца к покупателю.

Технически процесс состоит из двух частей:

Прибыль продавца (Компания 2) формируется как разница цен P1 и P2.

Виды РЕПО

По технике исполнения:

- Прямое РЕПО

- Обратное РЕПО. Возврат производится с заранее оговоренным дисконтом от первоначальной цены независимо от текущей рыночной стоимости акций.

По сроку исполнения:

- Ночные или «овернайт». Срок действия один день и фиксированная процентная ставка. Наиболее распространены на межбанковском рынке.

- Срочные. С фиксированной ставкой длительностью более одного дня.

- Открытые. Срок исполнения не установлен, плавающая ставка.

После заключения договора продавец не может участвовать в общем собрании акционеров, если до момента передачи акций имелась такая возможность, а также обжаловать его решения. При банкротстве эмитента во время действия контракта временный владелец имеет одинаковые с другими акционерами права.

Правовое и налоговое регулирование

Нормы правового регулирования содержатся в статье 51.3. федерального закона «О рынке ценных бумаг (РЦБ)» и ст.454 ГК РФ. В них определены обязательные условия, права и обязанности сторон, санкции за ненадлежащее исполнение. Дополнительные нормативные акты, регламентирующие данный вид деятельности выпускаются Министерством финансов, Федеральной службой по финансовым рынкам и налоговой службой РФ.

«Национальной ассоциацией участников фондового рынка России» разработан вариант типового контракта с учетом мировой практики и Российской законодательной базы.

Порядок начисления налогов регулируется ст.282 НК РФ. После проведения первой части у обеих сторон не возникает налоговых обязательств. Они появляются только в момент обратной передачи (выкупа) о чем говорится в п5. ст.282 НК и рассчитываются как разница между ценой первой и второй сделки. Если результат положительный — относим его на доходы, если отрицательный — в статью «Расходы».

Дополнительно при возникновении расходов производится нормирование согласно ст.269 НК РФ: разница между ценами считается процентом по займу, но не более двукратной ставки рефинансирования Банка России. Сумма возможных выплат полученных держателем от эмитентов акций считается как доход только для владельца. Держатель не уплачивает налог на прибыль с подобных выплат (ст.282 п.2 НК РФ).

Еще одна важная особенность налогообложения: при расчете налога на прибыль по любой части РЕПО берется только фактическая цена реализации, в отличие от простой купли-продажи акций (ст. 282 п. 1 НК РФ).

Что может быть объектом РЕПО

Согласно статьи 51.3. закона о ценных бумагах сделка РЕПО может заключаться на следующие финансовые активы:

- акции резидентов РФ;

- паи инвестиционных фондов (ПИФ), доверительное управление которыми осуществляет резидент РФ;

- клиринговые и ипотечные сертификаты участия, подтверждающие право собственности на часть имущественного (клиринговые) или ипотечного пула;

- депозитарные расписки на акции зарубежных эмитентов.

Отдельно выделим РЕПО Банка России, которые используются для поддержания ликвидности банковской системы, микрофинансовых организаций и предоставления кредитов под залог государственных казначейских обязательств. Список акций компаний допущенных к сделкам купли-продажи, процентные ставки и даты аукционов можно найти на сайте ЦБ.

Отличие сделки РЕПО от других хозяйственных договоров

Прежде чем прейти к анализу различий, уточним, что по нормам Закона объектом сделки могут быть только ценные бумаги. При принятии решения о соответствии договора условиям РЕПО, суды могут руководствоваться принципом аналогии закона (ст.6. п.1. ГК РФ), но такие случаи в судебной практике встречаются редко.

Первым рассмотрим отличия операции РЕПО от обычной купли-продажи, которая предусматривает обязательство продавца передать товар (услугу) в собственность покупателю, который обязуется его принять и оплатить (ст.454 п.1 ГК РФ). Здесь прослеживается аналогия с обратной сделкой, а именно — передача товаров за плату, и среди юристов есть мнение считать договор РЕПО как две отдельных сделки купли-продажи.

Но при более глубоком анализе становится очевидной существенное отличие: стороны, кроме обязанностей по первой части сделки (аналогично купле-продаже), имеют «обратные» обязанности во второй части. Другими словами можно говорить о совокупности правоотношений выходящих за рамки двух сделок купли-продажи.

Договор с правом обратного выкупа, в котором продавец может на свое усмотрение требовать от покупателя произвести обратную продажу(покупку) переданного ранее в собственность имущества или товаров, также не может рассматриваться как сделка РЕПО: это тоже (в случае отказа продавца в требовании) можно квалифицировать как простой договор купли-продажи.

Отличия от договора залога

Второй по «популярности» после купли-продажи спорный момент в практике судопроизводства. Именно как скрытый залог и такой же скрытый займ (особенно если сумма обратной покупки установлена выше продажной цены), суды часто квалифицируют встречные договора купли-продажи и признают их ничтожными или притворными. Второй претензией к участникам подобных сделок являются факты, когда основной целью была именно передача собственности на имущество или товары, а не проведение каких-либо встречных денежных расчетов.

Надо признать, что определенная логика в подобном утверждении имеется: после перехода права собственности и расчетов по первому договору стороны могут отменить или отказаться от обязательств по второму без каких-либо последствий, в отличие от единого договора РЕПО, обязательства по которому более жестко законодательно регламентированы.

Каких-либо универсальных рекомендаций как избежать признания сделок ничтожными — не существует. Суды рассматривают каждый случай индивидуально — есть как положительные, так и отрицательные решения. Рекомендуем по возможности избегать двойных договоров купли-продажи.

Отличия от кредитования под залог ценных бумаг

На первый взгляд данные договора ничем не отличаются, но различия все-таки имеются:

- при кредитовании залоговые ценные бумаги передаются в банк, но не становятся его собственностью как в случае РЕПО.

- кредит под залог ценных бумаг могут выдавать только банки, а заключить сделку с обратным выкупом может заключить любой участник фондового рынка, имеющий требуемые бумаги или денежные средства;

- условия могут быть выгоднее, чем банковская процентная ставка;

- ссуда может быть как в денежной форме, так и в форме обмена ценными бумагами, а кредит банка выдается только в денежном виде.

Налоговые выгоды

Налоговый кодекс предусматривает льготное, по сравнению с обычной куплей-продажей ценных бумаг, налогообложение и это позволяет снизить налоговую нагрузку. Приведем три типовых примера, в которых используется сделка РЕПО:

- Отсрочка уплаты налога на прибыль . Согласно ст.282, после первой передачи акций налоговых обязательств не возникает, что позволяет максимум на год отсрочить его выплату.

- Уплата процентов по зарубежным ссудам. Схема работает, если выплата производится в юрисдикцию, у которой с РФ есть соглашение о недопущении двойного налогообложения, например Кипр.

- Улучшение финансовой отчетности (EBITDA). Информация используется инвесторами, банками и собственниками для оценки эффективности деятельности компании и рассчитывается по данным бухгалтерского учета (подробнее — Показатели EBITDA). В отличие от налогового, бухгалтерский учет не устанавливает никаких обязательных требований к РЕПО и может проводиться как две последовательные финансовые операции купли/продажи ценных бумаг. Если первая часть осуществляется по цене больше учетной, в бухгалтерском учете, в отличие от налогового, будет показан доход. Таким образом, мы улучшаем данные EBITDA без увеличения налоговых выплат.

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

moneymakerfactory.ru

Сделки репо с ценными бумагами это

Сделка РЕПО

Сделка РЕПО (repurchase agreement, repo ) — это сделка купли (продажи) ценной бумаги с обязательством обратной продажи (купли) через определенный срок по заранее определённой в этом соглашении цене. Иначе говоря, соглашение РЕПО условно может рассматриваться как краткосрочный заём денежных средств под залог ценных бумаг принадлежащих продавцу (облигаций. векселей. депозитных сертификатов), чаще всего краткосрочных долговых бумаг денежного рынка. Сделка РЕПО — фактически это заём, хотя юридически соглашение РЕПО оформляется как купля и продажа, а не как заём.

Сделки РЕПО часто совершаются с целью кредитования участников рынка деньгами либо ценными бумагами. В случае кредитования ценными бумагами доход кредитующей стороны сделки реализуется через разницу цен первой и второй части. Механизм операций РЕПО подразумевает, что на срок предоставления денежных средств, ценные бумаги, выступающие в качестве обеспечения, переходят в собственность к кредитору, что упрощает разрешение ситуаций при неисполнении обязательств заёмщиком и снижает кредитный риск. Всё это регулируется Федеральным законом от 22.04.1996 N 39-ФЗ (редакция от 30.12.2015) «О рынке ценных бумаг» и Гражданским кодексом Российской Федерации (статья 454).

Сделки РЕПО стали использоваться в США с 1917 года, когда в военное время высокие налоги сделали старые формы кредитования менее привлекательными. Вначале сделки РЕПО использовал только Федеральный резерв США (ФРС) чтобы кредитовать другие банки. но практика вскоре распространилась и на других участников рынка. Использование сделок РЕПО было расширено в 1920-х годах, но затем прекратилось во времена Великой депрессии и Второй мировой войны. Затем вновь восстановилось в 1950-х годах и в 1970-х и 80-х продолжился быстрый рост подобных сделок, отчасти из-за развития компьютерных технологий.

Виды сделок РЕПО: первая и вторая части, ставка и срок

Сделка РЕПО состоит из двух частей — первая и вторая часть (прямая и обратная часть). Как правило, первая часть является обычной текущей (спот) сделкой, вторая часть является срочной (форвард ) сделкой.

Сделка прямого и обратного РЕПО

Сделкой прямого РЕПО называется сделка продажи с обязательством обратной покупки ценной бумаги.

Сделкой обратного РЕПО (reverse repo) называется сделка покупки с обязательством обратной продажи ценной бумаги.

В случае же РЕПО «овернайт» — то это сделка РЕПО с совершением обратной сделки на следующий день — обе части заключаются на рынке спот (первая часть — today, вторая — tomorrow).

Под биржевой сделкой РЕПО понимается сделка РЕПО, заключенная на биржевом рынке. Для заключения такой сделки в биржевой заявке указывается признак того, что заключается сделка — «РЕПО».

Ставка РЕПО и срок сделки

Ставка РЕПО — положительная или отрицательная величина, выраженная в процентах, используемая для расчёта цены второй части сделки РЕПО.

Срок РЕПО — интервал между первой и второй частями сделки РЕПО.

Добавить комментарий Отменить ответ

Операции РЕПО

Распространенной инвестиционной операцией банка с ценными бумагами является так называемая операция РЕПО. Суть операции в следующем.

Между двумя сторонами заключается двусторонняя сделка, условно состоящая из двух частей.

Первая часть сделки состоит в продаже одной стороной ценных бумаг другой стороне с обязательством обратной покупки (вторая часть сделки) этих ценных бумаг в том же количестве через определенный условиями такой сделки срок и по определенной условиями такой сделки цене.

Продавец по первой части сделки РЕПО является покупателем по второй части сделки РЕПО. Покупатель по первой части сделки РЕПО является продавцом по второй части сделки РЕПО.

Обязательству на обратную покупку соответствует обязательство на обратную продажу тех же ценных бумаг. Но цена, по которой совершается обратная покупка ценных бумаг, отличается от цены их первоначальной продажи. Разница между ценами составляет тот доход, который получает первоначальный покупатель ценных бумаг в первой части сделки. Иными словами, доход по сделке РЕПО — это разница между стоимостью обратного выкупа и стоимостью покупки ценных бумаг. При этом следует иметь в виду, что обязательства по исполнению второй части сделки РЕПО возникают у сторон сделки только при надлежащем исполнении ими обязательств по первой части сделки РЕПО.

Операции РЕПО по экономическому смыслу адекватны кредиту (предоставляемому покупателем ценных бумаг на первом этапе сделки их продавцу), обеспеченному ценными бумагами, лежащими в основе соглашения. Они используются для краткосрочного получения денежных ресурсов либо для получения в пользование на короткий срок ценных бумаг. Заинтересованность участников рынка в операциях РЕПО объясняется их надежностью и технологической простотой осуществления. Для «заемщика» (продавца ценных бумаг «на срок») эта операция означает получение ресурсов, как правило, на короткий срок с низкой процентной ставкой, а для «кредитора» (покупателя «на срок» ценных бумаг) — мобильную возможность инвестировать излишки кассовой наличности на короткий срок под обеспечение. В случае невозможности по какой-то причине осуществить второй этап сделки РЕПО «кредитор» остается собственником полученных ценных бумаг и может их реализовать значительно проще и быстрее, чем ценные бумаги, находящиеся в залоге.

Таким образом, сделки РЕПО оказываются более удобными и менее рискованными для участников, чем кредитование под залог. Все эти факторы оказывают понижающее влияние на ставку, по которой предоставляются ресурсы по этим операциям (как правило, эта ставка ниже, чем по аналогичным операциям кредитования под залог ценных бумаг).

Операции РЕПО могут осуществляться как между Центральным банком, с одной стороны, и коммерческими банками — с другой, так и на межбанковском рынке между самими коммерческими банками, а также между производственными корпорациями и другими участниками.

Кредитные организации чаще всего проводят операции РЕПО с государственными ценными бумагами, поскольку они наиболее надежны по сравнению с корпоративными ценными бумагами. Правовое регулирование указанных операций осуществляется Положением Банка России о порядке заключения и исполнения сделок РЕПО с государственными ценными бумагами Российской Федерации от 25 марта 2003 г. № 220-П. Данное Положение определяет порядок заключения и исполнения сделок РЕПО с облигациями, указанными в Положении Банка России об обслуживании и обращении выпусков федеральных государственных ценных бумаг от 25 марта 2003 г. № 219-П.

Виды сделок РЕПО

По срокам операции РЕПО делятся на сделки «овернайт» (на одни сутки), срочные (с фиксированным сроком погашения более чем на один день) и открытые (срок погашения точно не устанавливается).

Каждая сделка РЕПО имеет так называемый срок РЕПО — промежуток времени, выраженный в календарных днях, между датами исполнения первой и второй частей сделки РЕПО. Срок РЕПО исчисляется со дня, следующего за днем исполнения первой части сделки РЕПО, до дня исполнения второй части сделки РЕПО включительно.

В зависимости от срока исполнения различают сделки:

- внутридневные (или однодневные, или овернайт), первая и вторая части таких сделок исполняются в один торговый день. Срок РЕПО принимается равным одному дню;

- действующие. т. е. сделки, по которым первая часть исполнена, а срок исполнения второй части не истек;

- открытые. т. е. те, срок исполнения которых не установлен.

Со сроком сделок РЕПО связана и их ставка. По сделкам «овернайт» процентная ставка является фиксированной, по открытым сделкам — не фиксированной, плавающей, а по срочным — обычно ставка является постоянной на весь срок проведения операции.

Уровень процентных ставок по сделкам РЕПО определяется в первую очередь ставками по кредитам на межбанковском рынке на соответствующие сроки, а также качеством ценных бумаг — объектов сделки и другими условиями сделки, например условиями поставки/непоставки ценных бумаг.

Все сделки РЕПО являются обеспеченными. Но в зависимости от содержания сделки РЕПО могут быть:

- с блокировкой обеспечения. т. е. сделки, в которых присутствует условие об ограничении прав первоначального покупателя в отношении обеспечения по сделке РЕПО;

- без блокировки обеспечения.

Обеспечением по сделке РЕПО могут быть облигации, являющиеся предметом купли-продажи по сделке РЕПО. В обеспечение не могут входить облигации, условиями выпуска которых предусмотрено их погашение в период до даты исполнения второй части сделки РЕПО включительно. Включение в обеспечение облигаций разных выпусков по сделке РЕПО не допускается.

- сделка РЕПО без подтверждения. сделка РЕПО между дилером и обслуживаемым им инвестором, для совершения которой в торговую систему дилером вводится единственная заявка. Сделка РЕПО без подтверждения считается заключенной в момент регистрации в торговой системе заявки РЕПО, содержащей все обязательные условия сделки РЕПО;

- сделка РЕПО с подтверждением. сделка РЕПО между дилерами, действующими как от своего имени и за свой счет, так и за счет и по поручению инвесторов. Для заключения сделки РЕПО с подтверждением в торговую систему вводятся заявка дилера, инициирующего сделку РЕПО, и подтверждение дилера, акцептующего предложение о заключении сделки РЕПО.

Сделка РЕПО с подтверждением считается заключенной в момент регистрации в торговой системе подтверждения РЕПО, поданного дилером в ответ на прошедшую регистрацию в Торговой системе заявку РЕПО другого дилера.

Регистрация в торговой системе подтверждения РЕПО происходит только при полном соответствии всех содержащихся в нем обязательных и дополнительных условий сделки РЕПО условиям заявки РЕПО, в ответ на которую подано такое подтверждение РЕПО. Обязательные и дополнительные условия сделки РЕПО установлены в п. 3.2 и 3.3 Положения Банка России № 220-П. Так, к обязательным условиям сделки РЕПО относятся: ставка РЕПО в процентах годовых, с точностью, установленной Банком России; срок РЕПО в календарных днях; номер выпуска облигаций, являющихся обеспечением, и количество этих облигаций, выраженное в штуках (лотах), и некоторые другие. Указание на блокировку обеспечения — дополнительное условие сделки РЕПО.

Право собственности на облигации, являющиеся предметом купли-продажи по сделке РЕПО, переходит:

- в результате исполнения первой части сделки РЕПО — от первоначального продавца к первоначальному покупателю;

- в результате исполнения второй части сделки РЕПО — от первоначального покупателя к первоначальному продавцу.

РЕПО-сделки. Сделки РЕПО с ценными бумагами

Сделки РЕПО можно назвать новым этапом в развитии кредитования. Они представляют собой более удобный и надежный вариант такового. Предметом операций данного типа обычно выступают ценные бумаги, поскольку они обладают высокой ликвидностью и некоторыми другими преимуществами. В ряде случаев предметом сделки может выступать недвижимость или иное имущество. Кроме того, сделки РЕПО могут активно использоваться в ходе биржевых торгов.

Стоит отметить, что в закон о ценных бумагах («О рынке ценных бумаг», ФЗ) уже внесены необходимые дополнения, регулирующие проведение таких операций. Это сделало их еще более надежными и исключило возможность возникновения конфликтных ситуаций между сторонами.

Определение

РЕПО-сделки – это процедуры, в ходе которых совершается продажа каких-либо ценностей, сопровождаемая их обратной покупкой через оговоренный срок по цене, зафиксированной при совершении сделки. Обратная покупка является обязательной, представляя собой завершающий (второй) этап сделки.

Стоимость ценностей, на которую опираются стороны на первой стадии сделки, обычно отличается от стоимости, согласно которой будет проходить вторая стадия. Отличие возможно как в большую, так и в меньшую сторону. Данная разница, выраженная в процентах, называется ставкой РЕПО. Во всех случаях обе стоимости фиксируются при заключении сделки и не меняются впоследствии.

Применение

Область применения сделок РЕПО обширна. Будучи использованы впервые в начале 20-го века, сейчас они заключаются огромным количеством лиц и организаций повсеместно. Они стали очень популярны на межбанковском уровне, также могут заключаться различными организациями с банками или другими организациями.

Известны примеры, в которых РЕПО-сделки заключались с другими целями. А именно – для получения займа, обязательства по которому не относятся к кредитной задолженности и не суммируются с ней на документальном уровне. То есть, заключив ряд таких сделок, организация может получить в свое распоряжение значительную сумму, но не иметь кредитной задолженности (по документам).

В кредитовании

Кредитование является основным предназначением сделок РЕПО. Такие процедуры являются удобной альтернативой кредитованию по обычным схемам. По сути, продавец берет во временное пользование денежные средства покупателя, продавая ему ценности. На втором этапе сделки, по прошествии определенного времени, продавец выкупает те же ценности обратно, возвращая себе право собственности на них, а покупателю – его денежные средства.

В том случае, если продавец не будет располагать необходимой для выкупа ценностей суммой, они так и останутся собственностью покупателя. Именно поэтому такие процедуры считаются наиболее надежным вариантом кредитования. Дополнительным их преимуществом является фиксированная цена, которая устанавливается в момент заключения сделки и по которой должен будет произойти выкуп ценностей продавцом на втором этапе.

В биржевом деле

В ходе биржевых торгов, некоторые участники иногда сталкиваются с необходимостью совершения продажи активов, которых нет у них в наличии. В этом случае может быть заключена сделка РЕПО с лицом, в распоряжении которого требуемые активы есть. У него участник торгов покупает эти активы и перепродает их по своему усмотрению, открывая «короткую» позицию. По прошествии времени, «короткая» позиция закрывается, в результате чего ценности возвращаются к участнику торгов, и он возвращает их первоначальному владельцу, завершая сделку РЕПО.

Первоначальными владельцами обычно выступают биржевые брокеры. Сами РЕПО-сделки изначально заключались только с ценными бумагами, но сейчас возможно их проведение в отношении товаров и ценных бумаг, поскольку для брокеров такие операции являются наиболее удобным способом предоставления трейдерам возможности открытия «коротких» позиций.

Существует множество вариантов проведения данной процедуры. Для каждой группы случаев стороны могут выбрать наиболее подходящие условия сделки. Основными условиями, согласно которым можно выделить разные виды таких сделок, являются сроки и направление.

Под сроками понимают время, спустя которое должны будут быть выполнены обязательства второго этапа сделки. Под направлением – характер действий каждой из сторон на первом и втором этапах процедуры.

По направлению

По направлению такие операции могут считаться прямыми или обратными. Это зависит от того, в какой роли выступает каждая из сторон на первом этапе сделки. То есть для одной из сторон сделка является прямой, а для другой – обратной.

- Сделки прямого РЕПО: сторона выступает в роли продавца, обязующегося совершить последующий выкуп продаваемых ценностей.

- Сделки обратного РЕПО: сторона выступает в роли покупателя, у которого продавец обязуется выкупить ценности обратно на втором этапе.

Сроком исполнения является период, через который должны быть исполнены обязательства второго этапа. По данному признаку такие сделки могут быть внутридневными, срочными или открытыми.

- Открытые: отличаются тем, что какие-либо сроки не устанавливаются, устанавливается только фиксированная цена, по которой должен быть произведен выкуп ценностей.

- Срочные: имеют установленный срок наступления второго этапа, превышающий один день, до истечения срока считаются действующими.

- Внутридневные: выкуп ценностей должен быть произведен на следующий день.

Особенности

Одной из особенностей является то, как осуществляется учет сделок РЕПО. Несмотря на то что в ходе проведения процедуры дважды совершается продажа (сначала продавцом покупателю, а потом обратно), налогом облагается только прибыль, которую получает одна из сторон ввиду различности сумм, уплачиваемых за одни и те же активы на первом и втором этапах сделки.

Помимо этого, особенностями РЕПО ранее являлись и некоторые неоднозначности, на которые сторонам следовало обращать внимание. Впоследствии закон о ценных бумагах был надлежащим образом дополнен, благодаря чему подобные неоднозначности были устранены.

Преимущества

Основное преимущество состоит в минимальности риска. Если одна из сторон не сможет исполнить свои обязательства на втором этапе, в распоряжении другой стороны останутся или денежные средства, или иные ценности на точно такую же сумму. Единственным источником опасности может стать излишне высокая динамика изменения стоимости данных ценностей. В зависимости от ситуации этот фактор может принести как некоторую дополнительную прибыль, так и определенные убытки.

Кроме того, в числе преимуществ, которыми обладают РЕПО-сделки, – гибкость условий. Стороны могут выбрать подходящий им срок и договориться о цене, которая будет приемлема для каждой из них.

Для покупателя

Для стороны, выступающей на первом этапе в роли покупателя, преимущество состоит в возможности использования приобретенных ценностей в своих целях, до наступления второго этапа. Такой процесс иногда называют получением займа в ценных бумагах. Благодаря данному преимуществу, сделки РЕПО с ценными бумагами и иными активами столь широко распространены в биржевом деле.

В случае если целью операции является выдача денежного займа – покупатель выступает кредитором. То, что ценности переходят в его собственность, служит страховкой на случай неисполнения заемщиком своих обязательств.

Для продавца

Для стороны, осуществляющей на первом этапе продажу ценностей, преимущество состоит в наличии возможности использования полученных денежных средств по своему усмотрению, до наступления второго этапа операции. Благодаря такому преимуществу, процедуры этого типа стали отличной альтернативой классическому кредитованию.

Если речь идет о выдаче займа в ценных бумагах, продавец будет являться кредитором. Переход денежных средств в его распоряжение послужит страховкой на случай невозврата ценностей покупателем.

15 симптомов рака, которые женщины чаще всего игнорируют Многие признаки рака похожи на симптомы других заболеваний или состояний, поэтому их часто игнорируют. Обращайте внимание на свое тело. Если вы замети.

Наши предки спали не так, как мы. Что мы делаем неправильно? В это трудно поверить, но ученые и многие историки склоняются к мнению, что современный человек спит совсем не так, как его древние предки. Изначально.

9 знаменитых женщин, которые влюблялись в женщин Проявление интереса не к противоположному полу не является чем-то необычным. Вы вряд ли сможете удивить или потрясти кого-то, если признаетесь в том.

7 частей тела, которые не следует трогать руками Думайте о своем теле, как о храме: вы можете его использовать, но есть некоторые священные места, которые нельзя трогать руками. Исследования показыва.

Зачем нужен крошечный карман на джинсах? Все знают, что есть крошечный карман на джинсах, но мало кто задумывался, зачем он может быть нужен. Интересно, что первоначально он был местом для хр.

Как выглядеть моложе: лучшие стрижки для тех, кому за 30, 40, 50, 60 Девушки в 20 лет не волнуются о форме и длине прически. Кажется, молодость создана для экспериментов над внешностью и дерзких локонов. Однако уже посл.

Источники: http://whatismoney.ru/repo/, http://www.grandars.ru/student/bankovskoe-delo/operacii-repo.html, http://fb.ru/article/176876/repo-sdelki-sdelki-repo-s-tsennyimi-bumagami

forexprost.ru

Сделка РЕПО — это… Что такое Сделка РЕПО?

Сделка РЕПО (от англ. repurchase agreement, repo) — сделка покупки (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определенный срок по заранее определенной цене. Иначе говоря, соглашение РЕПО условно может рассматриваться как краткосрочный заем под залог ценных бумаг (хотя юридически РЕПО оформляется как покупка и продажа, а не заём), чаще всего краткосрочных долговых бумаг денежного рынка. Сделки РЕПО часто совершаются с целью кредитования участников рынка деньгами либо ценными бумагами. В этом случае доход кредитующей стороны сделки реализуется через разницу цен первой и второй части. Механизм операций РЕПО подразумевает, что на срок предоставления средств выступающие в качестве обеспечения ценные бумаги переходят в собственность к кредитору, что упрощает разрешение ситуаций при неисполнении обязательств заемщиком и снижает кредитный риск[1].

Виды сделок РЕПО

Сделкой прямого РЕПО называется сделка продажи с обязательством обратной покупки.

Сделкой обратного РЕПО (англ. reverse repo) называется сделка покупки с обязательством обратной продажи.

Сделка РЕПО состоит из двух частей — первая и вторая часть (прямая и обратная часть).

Как правило, первая часть является наличной (спот) сделкой, вторая часть является срочной (форвард) сделкой.

В случае РЕПО «овернайт» — это сделка РЕПО с совершением обратной сделки на следующий день — обе части являются наличными (первая часть — today, вторая — tomorrow).

Под биржевой сделкой РЕПО понимается сделка РЕПО, заключенная на биржевом рынке. Для заключения такой сделки в заявке на биржевую сделку указывается признак того, что заключается сделка РЕПО.

Ставка РЕПО — положительная или отрицательная величина, выраженная в процентах, используемая для расчета цены второй части сделки РЕПО. Срок РЕПО — интервал между 1 и 2 частями сделки РЕПО.

Юридические риски акционера, заключившего договор репо

В том случае, если в качестве объекта договора репо выступают акции, у первоначального продавца появляются дополнительные юридические риски, вызванные несовершенством российского законодательства. Переход права собственности на акции влечет и переход всех корпоративных прав, в связи с чем возникают следующие правовые проблемы:[2]

1) продавец не может голосовать на общем собрании акционеров

2) продавец лишен возможности обжалования решений общего собрания акционеров и сделок акционерного общества, совершенных как до заключения договора репо, так и в период, когда акции были переданы в собственность покупателя

3) если объектом договора репо выступают акции закрытого акционерного общества, возникает правовая неопределенность в вопросе о том, распространяется ли преимущественное право покупки на договор репо и должен ли продавец соблюдать процедуру, предусмотренную акционерным законодательством для соблюдения преимущественного права покупки других акционеров.

Типовой договор РЕПО

Типовой договор РЕПО (Генеральное соглашение НФА об общих условиях проведения операций РЕПО на рынке ценных бумаг) — разработан СРО Национальная фондовая ассоциация в соответствии с лучшими мировыми стандартами (Генеральное Соглашение ICMA по РЕПО) и российской практикой, адаптированный к российской законодательно-нормативной базе.

Интересные факты

Банк Lehman Brothers, чьё банкротство в сентябре 2008 года ознаменовало переход мирового экономического кризиса конца 2000-х в наиболее острую фазу, за счёт использования репо снижал уровень кредитной задолженности, что позволяло ему иметь более высокие рейтинги и лучше выглядеть на рынке[3].

См. также

Литература

- Положение ЦБ РФ № 236-П «Положение о порядке предоставления Банком России кредитным организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг».

- Налоговый кодекс РФ. Статья 282. Особенности определения налоговой базы по операциям РЕПО с ценными бумагами.

- Гуров А. А. Понятие операции РЕПО в банковском секторе для целей налогообложения. Банковское право, 2005, N 5.

- Нестерова И. В. Операции РЕПО и их особенности. Налогообложение, учет и отчетность в страховой компании, 2006, N 5.

- Поляков В. И. РЕПО — место в системе институтов гражданского права. Законодательство и экономика, 2004, N 9.

- Хлюстов П. В. Договор репо в гражданском праве: Монография. М., ИНФРА-М, 2012.

- Хлюстов П.В. Договор репо: проблемы защиты прав акционера. Вестник Федерального арбитражного суда Московского округа, 2011, N 4

Примечания

dis.academic.ru

Сделки репо с ценными бумагами

Основное назначение операций

Операция репо (англ. «repurchase agreement», «repo») представляет собой сделку, состоящую из двух частей: продажи и последующей покупки ценных бумаг через определенный срок по заранее установленной цене.

Механизм операций репо подразумевает переход права собственности на ценные бумаги, что снижает кредитный риск по данному виду операций по сравнению с депозитом или обеспеченным кредитом и упрощает разрешение ситуаций при неисполнении обязательств одной из сторон.

Операции репо как инструмент денежно-кредитной политики активно используются центральными банками, которые могут проводить их для предоставления ликвидности или для абсорбирования избыточной ликвидности. Большинство центральных банков используют аукционы репо для управления совокупным объемом ликвидности. Многие центральные банки предлагают операции репо постоянного действия.

В рамках реализации денежно-кредитной политики операции репо Банка России проводятся в целях предоставления рублевой ликвидности. Они представляют собой покупку Банком России у кредитной организации ценных бумаг за рубли с последующей их продажей в определенную дату.

При структурном дефиците ликвидности Банк России использует регулярное проведение еженедельных аукционов репо в качестве основного инструмента управления ликвидностью. При структурном профиците ликвидности на регулярной основе аукционы репо не проводятся. Как в условиях структурного дефицита ликвидности, так и в условиях структурного профицита ликвидности Банк России может проводить аукционы репо «тонкой настройки» на срок от 1 до 6 дней, а также предоставляет банкам возможность использования операций репо постоянного действия.

Основные аукционы репо и аукционы репо «тонкой настройки»

Операции репо постоянного действия

Операции обратного модифицированного репо, представляющие собой продажу Банком России кредитной организации ценных бумаг с последующей их покупкой, применялись для абсорбирования избыточной ликвидности в 2003-2004 годах.

Операции репо могут применяться центральными банками для предоставления ликвидности кредитным организациям в рамках выполнения различных других, отличных от реализации денежно-кредитной политики, функций.

Так, Банк России может покупать у кредитной организации ценные бумаги не только за рубли, но и за иностранную валюту.

В 2014-2017 годах в рамках функции по поддержанию финансовой стабильности Банк России использовал операции репо для обеспечения кредитных организаций долларовой ликвидностью в ситуации, когда доступ к ней оказался затруднен по независящим от кредитных организаций причинам. Введенный с 1 сентября 2017 года механизм предоставления кредитным организациям рублевой ликвидности в экстренных случаях (МЭПЛ) также может быть реализован через операции репо.

Аукционы репо в иностранной валюте

Операции репо в рамках МЭПЛ

Основные характеристики операций

Операции репо Банка России проводятся только с российскими кредитными организациями. Требования к кредитным организациям, которым предоставляется доступ к операциям репо, установлены Указанием Банка России от 13.12.2012 № 2936-У «О требованиях к кредитным организациям, с которыми Банк России совершает сделки репо».

Информация о порядке получения доступа к операциям репо Банка России приведена в разделе «Допуск к операциям репо Банка России».

Банк России устанавливает следующие условия заключения сделок репо: дату заключения сделок, срок репо, даты продажи и последующей покупки ценных бумаг, процентную ставку.

Операции репо Банка России проводятся на организованных торгах на Московской Бирже и Санкт-Петербургской валютной бирже, а также не на организованных торгах с использованием информационной системы Bloomberg.

Ценные бумаги, допущенные к операциям репо

По операциям репо Банка России принимаются ценные бумаги, которые входят в Ломбардный список Банка России и для которых установлены начальные значения дисконта меньше 100%. Перечень ценных бумагах, принимаемых по репо, ежедневно раскрывается на сайте Банка России.

По операциям репо не принимаются ценные бумаги, эмитированные кредитной организацией, заключающей сделку, или другими связанными с ней финансовыми организациями, а также ценные бумаги, в отношении которых кредитная организация, заключающая сделку, выступает гарантом (поручителем).

При заключении сделок репо у кредитных организаций есть возможность подавать заявки без указания конкретных выпусков ценных бумаг, а работать с корзиной ценных бумаг, предоставляемых для проведения расчетов.

При заключении сделок репо с расчетами, клирингом и управлением обеспечением в НКО ЗАО НРД у кредитной организации существует возможность замены ценных бумаг по открытым сделкам репо в течение срока репо.

Дисконты и компенсационные взносы

Банк России для управления рисками по операциям репо использует дисконты, устанавливаемые индивидуально для каждой принимаемой ценной бумаги. При установлении дисконтов по ценной бумаге учитывается ее кредитное качество, уровень ликвидности, а также иные особенности ценной бумаги. Банк России устанавливает начальный, верхний предельный и нижний предельный дисконты, а также ежедневно рассчитывает текущие дисконты по операциям репо на сроки свыше 1 дня.

Начальный дисконт применяется для расчета общей стоимости ценных бумаг, которые кредитная организация должна передать Банку России по первой части сделки репо за предоставленные ей денежные средства. Ценная бумага не принимается по операциям репо, если начальный дисконт по ней установлен равным 100%.

В течение всего срока репо Банк России ежедневно осуществляет переоценку переданных ценных бумаг и рассчитывает текущий дисконт. Устанавливаемые верхний предельный и нижний предельный дисконты определяют приемлемое соотношение между стоимостью переданных ценных бумаг и объемом денежных средств по репо. То есть при нахождении рассчитанного текущего дисконта в интервале между верхним предельным и нижним предельным дисконтом не требуется дополнительного внесения или, наоборот, возврата ценных бумаг (возврата или дополнительного внесения денежных средств), ни у кого не возникает обязательств по внесению компенсационных взносов.

По сделкам репо, заключенным на организованных торгах, при превышении текущим дисконтом верхнего предельного дисконта у Банка России возникает обязательство по внесению компенсационного взноса ценными бумагами, а если текущий дисконт становится меньше нижнего предельного дисконта, у контрагента Банка России возникает обязательство по внесению компенсационного взноса в денежной форме.

По сделкам репо, заключенным не на организованных торгах с использованием информационной системы Bloomberg с расчетами, клирингом и управлением обеспечением в НКО ЗАО НРД, все компенсационные взносы уплачиваются в первую очередь ценными бумагами, а денежные средства используются для уплаты компенсационных взносов только при отсутствии достаточного количества ценных бумаг, доступных для урегулирования обязательств.

Кроме того, операции репо, проводимые не на организованных торгах с использованием информационной системы Bloomberg и расчетами, клирингом и управлением обеспечением в НКО ЗАО НРД, имеют следующие особенности: переоценка ценных бумаг осуществляется не по каждой сделке в отдельности, а по всему пулу сделок каждого контрагента Банка России, при этом используются значения начальных дисконтов, установленные Банком России на утро текущего дня.

Допуск к операциям репо Банка России

Ломбардн

ый список Банка России

Перечень ценных бумагах, принимаемых по репо в рублях

Перечень ценных бумагах, принимаемых по репо в иностранной валюте

График операций Банка России

Расписание операций репо в рублях

Параметры аукционов репо

Минимальные ставки на аукционах репо в рублях

Итоги аукционов репо

Операции репо постоянного действия

Параметры аукционов репо в иностранной валюте

Итоги аукционов репо в иностранной валюте

laservirta.ru

Сделка РЕПО — это… Что такое Сделка РЕПО?

Сделка РЕПО (от англ. repurchase agreement, repo) — сделка покупки (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определенный срок по заранее определенной цене. Иначе говоря, соглашение РЕПО условно может рассматриваться как краткосрочный заем под залог ценных бумаг (хотя юридически РЕПО оформляется как покупка и продажа, а не заём), чаще всего краткосрочных долговых бумаг денежного рынка. Сделки РЕПО часто совершаются с целью кредитования участников рынка деньгами либо ценными бумагами. В этом случае доход кредитующей стороны сделки реализуется через разницу цен первой и второй части. Механизм операций РЕПО подразумевает, что на срок предоставления средств выступающие в качестве обеспечения ценные бумаги переходят в собственность к кредитору, что упрощает разрешение ситуаций при неисполнении обязательств заемщиком и снижает кредитный риск[1].

Виды сделок РЕПО

Сделкой прямого РЕПО называется сделка продажи с обязательством обратной покупки.

Сделкой обратного РЕПО (англ. reverse repo) называется сделка покупки с обязательством обратной продажи.

Сделка РЕПО состоит из двух частей — первая и вторая часть (прямая и обратная часть).

Как правило, первая часть является наличной (спот) сделкой, вторая часть является срочной (форвард) сделкой.

В случае РЕПО «овернайт» — это сделка РЕПО с совершением обратной сделки на следующий день — обе части являются наличными (первая часть — today, вторая — tomorrow).

Под биржевой сделкой РЕПО понимается сделка РЕПО, заключенная на биржевом рынке. Для заключения такой сделки в заявке на биржевую сделку указывается признак того, что заключается сделка РЕПО.

Ставка РЕПО — положительная или отрицательная величина, выраженная в процентах, используемая для расчета цены второй части сделки РЕПО. Срок РЕПО — интервал между 1 и 2 частями сделки РЕПО.

Юридические риски акционера, заключившего договор репо

В том случае, если в качестве объекта договора репо выступают акции, у первоначального продавца появляются дополнительные юридические риски, вызванные несовершенством российского законодательства. Переход права собственности на акции влечет и переход всех корпоративных прав, в связи с чем возникают следующие правовые проблемы:[2]

1) продавец не может голосовать на общем собрании акционеров

2) продавец лишен возможности обжалования решений общего собрания акционеров и сделок акционерного общества, совершенных как до заключения договора репо, так и в период, когда акции были переданы в собственность покупателя

3) если объектом договора репо выступают акции закрытого акционерного общества, возникает правовая неопределенность в вопросе о том, распространяется ли преимущественное право покупки на договор репо и должен ли продавец соблюдать процедуру, предусмотренную акционерным законодательством для соблюдения преимущественного права покупки других акционеров.

Типовой договор РЕПО

Типовой договор РЕПО (Генеральное соглашение НФА об общих условиях проведения операций РЕПО на рынке ценных бумаг) — разработан СРО Национальная фондовая ассоциация в соответствии с лучшими мировыми стандартами (Генеральное Соглашение ICMA по РЕПО) и российской практикой, адаптированный к российской законодательно-нормативной базе.

Интересные факты

Банк Lehman Brothers, чьё банкротство в сентябре 2008 года ознаменовало переход мирового экономического кризиса конца 2000-х в наиболее острую фазу, за счёт использования репо снижал уровень кредитной задолженности, что позволяло ему иметь более высокие рейтинги и лучше выглядеть на рынке[3].

См. также

Литература

- Положение ЦБ РФ № 236-П «Положение о порядке предоставления Банком России кредитным организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг».

- Налоговый кодекс РФ. Статья 282. Особенности определения налоговой базы по операциям РЕПО с ценными бумагами.

- Гуров А. А. Понятие операции РЕПО в банковском секторе для целей налогообложения. Банковское право, 2005, N 5.

- Нестерова И. В. Операции РЕПО и их особенности. Налогообложение, учет и отчетность в страховой компании, 2006, N 5.

- Поляков В. И. РЕПО — место в системе институтов гражданского права. Законодательство и экономика, 2004, N 9.

- Хлюстов П. В. Договор репо в гражданском праве: Монография. М., ИНФРА-М, 2012.

- Хлюстов П.В. Договор репо: проблемы защиты прав акционера. Вестник Федерального арбитражного суда Московского округа, 2011, N 4

Примечания

xzsad.academic.ru

Сделка РЕПО — это… Что такое Сделка РЕПО?

Сделка РЕПО (от англ. repurchase agreement, repo) — сделка покупки (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определенный срок по заранее определенной цене. Иначе говоря, соглашение РЕПО условно может рассматриваться как краткосрочный заем под залог ценных бумаг (хотя юридически РЕПО оформляется как покупка и продажа, а не заём), чаще всего краткосрочных долговых бумаг денежного рынка. Сделки РЕПО часто совершаются с целью кредитования участников рынка деньгами либо ценными бумагами. В этом случае доход кредитующей стороны сделки реализуется через разницу цен первой и второй части. Механизм операций РЕПО подразумевает, что на срок предоставления средств выступающие в качестве обеспечения ценные бумаги переходят в собственность к кредитору, что упрощает разрешение ситуаций при неисполнении обязательств заемщиком и снижает кредитный риск[1].

Виды сделок РЕПО

Сделкой прямого РЕПО называется сделка продажи с обязательством обратной покупки.

Сделкой обратного РЕПО (англ. reverse repo) называется сделка покупки с обязательством обратной продажи.

Сделка РЕПО состоит из двух частей — первая и вторая часть (прямая и обратная часть).

Как правило, первая часть является наличной (спот) сделкой, вторая часть является срочной (форвард) сделкой.

В случае РЕПО «овернайт» — это сделка РЕПО с совершением обратной сделки на следующий день — обе части являются наличными (первая часть — today, вторая — tomorrow).

Под биржевой сделкой РЕПО понимается сделка РЕПО, заключенная на биржевом рынке. Для заключения такой сделки в заявке на биржевую сделку указывается признак того, что заключается сделка РЕПО.

Ставка РЕПО — положительная или отрицательная величина, выраженная в процентах, используемая для расчета цены второй части сделки РЕПО. Срок РЕПО — интервал между 1 и 2 частями сделки РЕПО.

Юридические риски акционера, заключившего договор репо

В том случае, если в качестве объекта договора репо выступают акции, у первоначального продавца появляются дополнительные юридические риски, вызванные несовершенством российского законодательства. Переход права собственности на акции влечет и переход всех корпоративных прав, в связи с чем возникают следующие правовые проблемы:[2]

1) продавец не может голосовать на общем собрании акционеров

2) продавец лишен возможности обжалования решений общего собрания акционеров и сделок акционерного общества, совершенных как до заключения договора репо, так и в период, когда акции были переданы в собственность покупателя

3) если объектом договора репо выступают акции закрытого акционерного общества, возникает правовая неопределенность в вопросе о том, распространяется ли преимущественное право покупки на договор репо и должен ли продавец соблюдать процедуру, предусмотренную акционерным законодательством для соблюдения преимущественного права покупки других акционеров.

Типовой договор РЕПО

Типовой договор РЕПО (Генеральное соглашение НФА об общих условиях проведения операций РЕПО на рынке ценных бумаг) — разработан СРО Национальная фондовая ассоциация в соответствии с лучшими мировыми стандартами (Генеральное Соглашение ICMA по РЕПО) и российской практикой, адаптированный к российской законодательно-нормативной базе.

Интересные факты

Банк Lehman Brothers, чьё банкротство в сентябре 2008 года ознаменовало переход мирового экономического кризиса конца 2000-х в наиболее острую фазу, за счёт использования репо снижал уровень кредитной задолженности, что позволяло ему иметь более высокие рейтинги и лучше выглядеть на рынке[3].

См. также

Литература

- Положение ЦБ РФ № 236-П «Положение о порядке предоставления Банком России кредитным организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг».

- Налоговый кодекс РФ. Статья 282. Особенности определения налоговой базы по операциям РЕПО с ценными бумагами.

- Гуров А. А. Понятие операции РЕПО в банковском секторе для целей налогообложения. Банковское право, 2005, N 5.

- Нестерова И. В. Операции РЕПО и их особенности. Налогообложение, учет и отчетность в страховой компании, 2006, N 5.

- Поляков В. И. РЕПО — место в системе институтов гражданского права. Законодательство и экономика, 2004, N 9.

- Хлюстов П. В. Договор репо в гражданском праве: Монография. М., ИНФРА-М, 2012.

- Хлюстов П.В. Договор репо: проблемы защиты прав акционера. Вестник Федерального арбитражного суда Московского округа, 2011, N 4

Примечания

brokgauz.academic.ru