Наиболее часто используемые формулы в Excel: процент и маржа

Примеры, описанные в этом уроке, доступны в файле Excel: Часто Используемые Формулы.xlsx, только их самостоятельное написание гарантирует, что вы запомните этот урок.

Самые популярные формулы в Excel: расчет процентов и маржи

Зачастую знание самого Excelя оказывается недостаточным и необходимо знание основных математических формул.

Много раз я уже убеждался, что даже человек с базовым экономическим образованием сталкивался с проблемой расчета цены без НДС имея такие данные: цена с НДС составляет 100$ и ставка НДС — 23%, и с удивлением утверждавшего, что он не в состоянии это сделать.

Ниже я представляю решение проблем, с которыми чаще всего сталкивается обычный сотрудник или кандидат на должность, где требуется знание Excel.

Формулы расчета процентов в Excel

Процентное увеличение вычисляем по следующей формуле:

Увеличение процента = новая стоимость / старая стоимость — 1

Эта формула использовалась в следующем примере для расчета процентного увеличения, которое составило 25%.

Ту же формулу также можно написать в следующей форме:

Прибавление процента = (новая стоимость – старая стоимость) / старая стоимость

Это является преднамеренным введением в заблуждение получателя информации, и я не рекомендую использовать такой подход, разве что кто-то занимается политикой и должен придерживаться принятых в этой сфере стандартов.

Чтобы найти процентное отношение, например, какого-то товара в общем объеме продаж, мы делим объем продажи этого товара на общий объем продаж.

Процентное отношение = продажи товара A / общий объем продаж

Для увеличения заданного значения на процент, например, для увеличения цены на 23% налога на добавленную стоимость, служит следующая формула:

Стоимость с НДС = стоимость без учета НДС * (1 + процент изменения)

Аналогично выглядит формула уменьшения значения на процент, с той лишь разницей, что вместо знака плюс используется минус:

Новое значение = Старое значение * (1 — процент изменения)

Иногда процент, на который нам нужно что-то уменьшить, дается со знаком минус (уменьшить на -20%), что теоретически является ошибкой (два минуса должны давать плюс), но, к сожалению, такой вариант популярен и должен пониматься как уменьшение на 20%. В таком случае используем ту же формулу, что и при увеличении на процент (минус уже в %).

Новое значение = Старое значение * (1 + проценты изменения)

И конечно же, уменьшить значение на процент — это одно, а «вывести» процент который был добавлен — совсем другое.

В следующем примере мы бы хотели бы найти цену без НДС от цены с НДС, НДС составляет 23 %.

Используем следующую формулу. Для того чтобы добавить определенный процент к значению, мы умножали значение на (1 + %), чтобы «вывести» процент — разделим значение на (1 + %) (деление является противоположным умножению действием).

Стоимость без НДС = Стоимость с НДС / (1 + % НДС)

Как вы можете видеть, в приведенном примере нам удалось получить первоначальное значение цены без НДС, показанного на двух примерах выше.

Многие люди задают вопрос, почему обратным действием для увеличения значения на какой-то процент не является уменьшение на тот же процент.

Давайте рассмотрим следующий пример, в котором цена была изменена дважды.

Начальная цена составляла 100$, она была увеличена на 10%, а после этого изменения она составляла 110$ (10% от 100 это 10, 10 + 100 = 110).

После первого изменения цена была снижена на 10% и в итоге составила 99$ (10% от 110 это 11). 110 -11 это 99).

Как видно, цена не вернулась к своему первоначальному значению. Чем больше было бы процентное изменение, тем больше была ба разница между начальной и окончательной ценой.

В приведенном ниже примере стоимость какой-то инвестиций увеличивается на 10% каждый год, мы хотели бы рассчитать, за сколько лет эта величина удвоится.

В первой из зеленых ячеек вводим формулу увеличения на процент и перетаскиваем ее в следующие ячейки. Удвоения этой суммы мы не должны ждать аж десять лет. Величина будет в два раза больше первоначальной суммы в седьмом году, а в восьмом значительно превысит свою двукратность. Происходит так, потому что процент во втором и каждом последующем инвестиционном году рассчитывается не из первоначальной суммы, а из уже увеличенной суммы.

Тот же результат можно получить гораздо быстрее, используя формулу для сложных процентов.

Окончательная сумма = начальная сумма * (1 + процентная ставка) ^ количество периодов

символ ^ означает степень)

В следующем примере сложных процентов некто задается вопросом, если бы он положил на вклад 1 000 $ под фиксированную процентную ставку в размере 5 % годовых и с ежегодной капитализацией процентов, были бы его пра-пра-праправнуки через 200 лет миллионерами.

После применения вышеприведенной формулы к таким данным, на вышеупомянутый вопрос мы получим утвердительный ответ. Через 200 лет на счету будет сумма более 17 миллионов $.

Если мы решим рассчитать ту же задачу с использованием 200 формул для увеличения на процент, отметим, что прирост суммы депозита на заключительном этапе несравненно больше, чем в начальные периоды. За последние несколько лет величина депозита увеличивалась почти на 1 млн. $ ежегодно.

Такой рост величины депозита в последующие периоды типичен для экспоненциальных функций, то есть тех, в которых переменная, в данном случае количество лет, находится в степени.

Должны ли мы теперь поспешить в банки с целью открытия таких депозитных счетов? Если бы мы хотели рассмотреть эти расчеты не как пример, а серьезно, следовало бы нам также учесть инфляцию, риск банкротства банка, риск девальвации валюты депозита или даже смену системы, национализацию банковских депозитов, дефолт государства или войну. С учетом этих факторов, более разумным способом инвестирования 1 000 $, по-видимому, является использование их для повышения своей профессиональной квалификации, например, обучение Excel и VBA :-).

Читайте также: Прибавить и отнять процент в Excel от числа с примерами.

Формулы расчета маржи в Excel

Вычисление маржи для многих людей является большой проблемой, потому что они думают о добавлении маржи как о добавлении процента к заданной величине.

Фактически, маржа — это не процент от «накладных расходов», а процент, которым является прибыль в конечной цене продукта или услуги.

При данной стоимости и проценте маржи, цена рассчитывается по следующей формуле:

Цена = Стоимость / (1- процент маржи)

Маржа должна быть менее 100%, потому что невозможно продать что-то, зарабатывая при этом 100% и более, при этом каждая хозяйственная деятельность связана с некоторыми издержками.

В то же время, маржа может быть отрицательной, тогда компания продает свои товары или услуги ниже себестоимости и теряет на каждой операции.

Вопреки тому как может казаться, это не редкое явление, в некоторых отраслях, например, при продаже принтеров нормальным явлениям является их продажа ниже себестоимости. Производители покрывают эти потери продавая услуги и картриджи (чернила) с высокой маржей. Такая стратегия используется для упрощения привлечения клиентов.

Чтобы рассчитать маржу, зная стоимость и цену, используем следующую формулу:

Процент маржи = (цена – стоимость) / цена

Вышеуказанная формула также может быть записана как: процент маржи = 1 — стоимость / цена.

Однако, если искомым элементом является стоимость, мы используем следующую формулу, такую же, которую мы используем для уменьшения суммы на процент.

Другими словами, мы понижаем цену на размер маржи и получаем стоимость.

Стоимость = цена * (1 — маржа)

Средневзвешенная маржа от продаж

Для вычисления средней маржи мы не можем использовать обычное среднее значение, мы должны вычислить его с использованием средневзвешенного значения, где весом являются объёмы продаж.

Мы можем сделать это тремя способами:

- Используя первый способ, мы перемножаем каждую процентную маржу на соответствующий ей объем продаж, суммируем результаты и эту сумму делим на сумму всего объёма продаж. Эта формула даёт нам полный контроль над методом расчёта и позволяет понять, на чём основывается средневзвешенное значение.

- При использовании второго способа, нам служит функция СУММПРОИЗВ, которая суммирует произведения маржи и соответствующий ей объем продаж. Результат, который возвращает функция мы должны ещё разделить на общий объём продаж. Эта функция подробно описана в статье «Основные функции».

- Третий способ является для многих самым простым, но требуется создание дополнительного столбца с маржей от суммы каждой продажи. Значения в столбце K получаем путём умножения каждой процентной маржи на соответствующий ей объем продаж. Чтобы рассчитать средневзвешенную маржу, просто разделите сумму маржи на сумму всех продаж.

Читайте также: Как посчитать маржу и наценку в Excel.

Я предлагаю вам удалить содержимое всех зелёных полей в файле упражнений к этому уроку и самостоятельно ввести формулы без подглядывания в вышеприведённое описание. Если вам удастся ввести их все правильно, значит вы освоили этот материал, если нет — всегда можно начать снова и снова, и так пока не получите результат.

exceltable.com

Как посчитать маржу и наценку в Excel

Понятие наценки и маржи (в народе еще говорят «зазор») схожи между собой. Их легко спутать. Поэтому сначала четко определимся с разницей между этими двумя важными финансовыми показателями.

Наценку мы используем для формирования цен, а маржу для вычисления чистой прибыли из общего дохода. В абсолютных показателях наценка и маржа всегда одинаковы, а в относительных (процентных) показателях всегда разные.

Формулы расчета маржи и наценки в Excel

Простой пример для вычисления маржи и наценки. Для реализации данной задачи нам нужно только два финансовых показателя: цена и себестоимость. Мы знаем цену и себестоимость товара, а нам нужно вычислить наценку и маржу.

Формула расчета маржи в Excel

Создайте табличку в Excel, так как показано на рисунке:

В ячейке под словом маржа D2 вводим следующею формулу:

В результате получаем показатель объема маржи, у нас он составил: 33,3%.

Формула расчета наценки в Excel

Переходим курсором на ячейку B2, где должен отобразиться результат вычислений и вводим в нее формулу:

В результате получаем следующий показатель доли наценки: 50% (легко проверить 80+50%=120).

Разница между маржей и наценкой на примере

Оба эти финансовые показатели состоят из прибыли и расходов. Чем же отличается наценка и маржа? А отличия их весьма существенны!

Эти два финансовых показателя отличаются способом вычисления и результатами в процентном выражении.

Наценка позволяет предприятиям покрыть расходы и получить прибыль. Без нее торговля и производство пошли б в минус. А маржа — это уже результат после наценки. Для наглядного примера определим все эти понятия формулами:

- Цена товара = Себестоимость + Наценка.

- Маржа — является разницей цены и себестоимости.

- Маржа — это доля прибыли которую содержит цена, поэтому маржа не может быть 100% и более, так как любая цена содержит в себе еще долю себестоимости.

Наценка – это часть цены которую мы прибавили к себестоимости.

Маржа – это часть цены, которая остается после вычета себестоимости.

Для наглядности переведем выше сказанное в формулы:

- N=(Ct-S)/S*100;

- M=(Ct-S)/Ct*100.

Описание показателей:

- N – показатель наценки;

- M – показатель маржи;

- Ct – цена товара;

- S – себестоимость.

Если вычислять эти два показателя числами то: Наценка=Маржа.

А если в процентном соотношении то: Наценка > Маржа.

Обратите внимание, наценка может быть и 20 000%, а уровень маржи никогда не сможет превысить 99,9%. Иначе себестоимость составит = 0р.

Все относительные (в процентах) финансовые показатели позволяют отображать их динамические изменения. Таким образом, отслеживаются изменения показателей в конкретных периодах времени.

Они пропорциональны: чем больше наценка, тем больше маржа и прибыль.

Это дает нам возможность вычислить значения одного показателя, если у нас имеются значения второго. Например, спрогнозировать реальную прибыль (маржу) позволяют показатели наценки. И наоборот. Если цель выйти на определенную прибыль, нужно вычислить, какую устанавливать наценку, которая приведет к желаемому результату.

Пред практикой подытожим:

- для маржи нам нужны показатели суммы продаж и наценки;

- для наценки нам нужна сумма продаж и маржа.

Как посчитать маржу в процентах если знаем наценку?

Для наглядности приведем практический пример. После сбора отчетных данных фирма получила следующие показатели:

- Объем продаж = 1000

- Наценка = 60%

- На основе полученных данных вычисляем себестоимость (1000 — х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Вычисляем маржу:

- 1000 — 625 = 375

- 375 / 1000 * 100 = 37,5%

Из этого примера следует алгоритм формулы вычисления маржи для Excel:

Как посчитать наценку в процентах если знаем маржу?

Отчеты о продажах за предыдущий период принесли следующие показатели:

- Объем продаж = 1000

- Маржа = 37,5%

- На основе полученных данных вычисляем себестоимость (1000 — х) / 1000 = 37,5%

Отсюда х = 625

Вычисляем наценку:

- 1000 — 625 = 375

- 375 / 625 * 100 = 60%

Пример алгоритма формулы вычисления наценки для Excel:

Скачать пример расчета в Excel

Примечание. Для проверки формул нажмите комбинацию клавиш CTRL+~ (клавиша «~» находится перед единичкой) для переключения в соответствующий режим. Для выхода из данного режима, нажмите повторно.

exceltable.com

Торговая наценка в розничной торговле: формула расчета

Что такое наценка на товар? С этими вопросом сталкивается любой предприниматель, принявший решение заниматься торговым бизнесом. Наценка на товар либо торговая наценка — это надбавка к себестоимости товара, которая формирует конечную цену его продажи. Предпринимателю нужно определиться с ценами продажи собственных товаров, чтобы они были конкурентоспособными. Кроме того, важно рассчитать закупочные цены конкурентов.

Бизнесменов интересует вопрос: «как называется наценка на товары». К вопросу наценки необходимо подходить тщательно, с учётом всех нюансов, влияющих на образование цены товара. По своей величине наценка должна в полной мере перекрывать затраты и содержать в себе прибыль, ожидаемую продавцом по факту реализации. При расчёте конечной цены продажи в неё необходимо включить стоимость закупки и торговую наценку. Плюс, если товар подлежит обложению НДС, это также учитывается в суме наценки.

Цель любого бизнеса — получить прибыль, но если ошибиться и неправильно установить цену продаваемого товара, это может привести к падению спроса и отсутствию покупателей. Естественно, такое развитие событий приведёт к убыткам.

Как рассчитать наценку на товар — подходим грамотно

Итак, какие важные факторы нужно учесть при расчёте и какие шаги сделать?

- Определение стоимости закупки и сопутствующих затрат. Для расчёта наценки необходимо учесть всё издержки, понесенные в результате осуществления продажи. Львиная доля из них приходится на транспортные расходы (в том числе хранение и доставка), если закупается готовая к реализации товарная продукция. Если речь идёт о собственном производстве, то естественно, основные затраты — это совокупность материалов и энергоносителей, заработная плата и налоги на неё сотрудников, участвующих в процессе производства, транспортно-заготовительные, прочие накладные расходы. Всё вышеперечисленное нужно просуммировать, сложить с торговой надбавкой и не забыть прибавить туда ожидаемую прибыль.

- Установление пороговой стоимости. Это самая минимально возможная цена, при которой после сбыта, продавец не окажется в минусе. Она должна перекрывать все затраты, но не становиться убыточной, даже в случае скидки на цену продажи. Погнавшись за конкурентами, некоторые предприниматели допускают ошибку, снижая цену ниже пороговой, тем самым работают себе в ущерб. Поэтому каждому продавцу нужно посчитать для себя пороговую стоимость товара и не допускать уменьшения цены ниже неё.

- Влияние отрасли (сегмента) продажи. Размер товарной наценки варьируется в зависимости не только от спроса на товар, его актуальности, но и от сегмента, в котором он продаётся. В разных торговых сегментах и для разнообразных групп товаров надбавка может сильно отличаться. Некоторые группы прекрасно продаются только в определённый сезон или накануне праздников, поэтому в этот период наценка может значительно вырасти.

- Понятие эластичности спроса. Это специальный показатель, отображающий, насколько зависит спрос на товар от снижения либо повышения его цены. Товар с эластичным спросом отлично начинает продаваться при установлении на него скидок. А на продажи с неэластичным спросом скидки никоим образом не влияют. Потому, при наличии товаров с эластичным и неэластичным спросом, нужно учитывать возможность предоставления скидок на них.

- Предоставление дополнительных услуг, влияющих на спрос. Иногда продавец предоставляет дополнительные бесплатные услуги, которые обычно влияют на увеличение спроса. Причём подобные услуги не несут никакой затратной части для продавца. К примеру, предоставление кредита, в рассрочку на несколько платежей, бесплатная установка и прочее. Такой подход привлекает больше покупателей, и, конечно, торговая наценка вполне может быть повышена.

- Расчёт цены товара, приемлемой для покупателя. Это цена, по которой покупатель имеет возможность приобрести товар. На создание приемлемой цены влияет множество факторов: вид продукции, месторасположение торговой точки, наличие конкурентов и прочие факторы. Учитывая их, складывается средняя цена товара. Для некоторых товаров от средней цены можно отклоняться на 25% в сторону увеличения либо уменьшения. И лишь в крупных конкурентноспособных торговых точках рационально делать более значительное отклонение от средней цены.

- Характер конкуренции. Ценообразование напрямую зависит от наличия и количества конкуренции. Необходимо внимательно изучить цены конкурентов на аналогичный товар и оценить конкурентоспособность производителя, выпускающего его, чтобы построить успешный бизнес.

Вообще, изначально нужно определиться со стратегией продаж конкурентов. Стратегии по продаже товара выстраивают по одному из принципов:

- по низкой цене, но большими объёмами;

- по высокой цене, но маленькими объёмами.

Правильный стратегический подход сможет способствовать сбыту товара быстрыми темпами. Насыщенность рынка в конкретной местности аналогичным товаром играет не меньшую роль в установлении товарной наценки. На распространённую продукцию, которую реально приобрести в соседних магазинах, надбавку повысить не удастся. А вот на редкий вид товара, с учётом актуальности и спроса, её увеличить вполне вероятно.

Торговая наценка в розничной торговле

Как посчитать наценку в процентах, чтобы она не получилась неоправданно завышенной, и не отпугнуть покупателей? Многие бизнесмены подходят к установлению товарной наценки в рознице математически просто: выбирают единый процент надбавки на весь товарный ряд. Остальные продавцы изучают среднерыночные цены и ставят такую же точно наценку, как у конкуренции. Во всяком случае, цель назначения наценки — рост торговой выручки и поступление прибыли. Определяясь с процентом надбавки, важно учесть свойства и качество товара, конкурентноспособность производителя, востребованность, актуальность среди покупателей.

В розничной торговле рассчитать наценку в процентах приходится неоднократное количество раз. Периодически важно корректировать цену в зависимости от динамики получения дохода. Если такой доход стабилен, для стимулирования объёма продаж, вводят различные акции, бонусные скидки, тем самым временно снижают конечную цену. Итак, подходить к установлению процента торговой наценки нужно любым из трёх способов:

- назначить одинаковый процент для всего товарного ряда;

- рассчитать индивидуальным образом для каждой группы;

- посчитать усреднённо для всего ассортимента.

Часто случается, что товар приходит на склад в течение разного периода времени от различных поставщиков, а продавать его надо с одинаковой скоростью. Поэтому рационально назначать на этот товар единую цену, но наценка для него будет разной.

Со временем величина торговой надбавки может подвергаться изменениям. Это зависит от товарооборота продавца. Каждый предприниматель стремится повышать доходную часть, одновременно снизив расходную.

При благоприятных условиях сбыта и увеличения прибыли, для стимулирования объёма продаж, продавец имеет возможность снизить цены реализации, уменьшив торговую надбавку.

Для минимизации затрат можно прибегнуть к применению налоговых льгот или к экономии энергоносителей, площади, наличия сотрудников и так далее, но при этом соблюдать законодательство, нормы и правила.

Для массового запуска нового товара, резонно запланировать уменьшение товарной наценки, чтобы привлечь покупателя небольшой стоимостью. В качестве запуска подойдёт проведение акций на сезонный период, введение системы скидок при скупке определённого объёма товара.

Рассчитывая наценку в процентах для своих товаров, резонно ориентироваться на среднестатистические показатели по рынку, которые распределяются по занимаемым сегментам:

- продукты питания — 10—35%;

- одежда и обувь — 40—110%;

- канцелярские, хозтовары — 25—65%;

- косметическая продукция — 25—75%;

- сувениры, аксессуары, бижутерия — свыше 100%;

- автозапчасти — 30—65%.

Формула расчета торговой наценки

Во избежание ошибок в расчётах, применяется специальная формула расчета наценки в процентах. При назначении торговой наценки (ТН) номинально, не составляет труда определить её в денежном выражении:

ТН = СТ * % ТН, здесь СТ — себестоимость товара, % ТН — процент назначенной торговой наценки.

Важную и значимую область ведения успешного бизнеса занимает финансовый анализ торговой деятельности компании. Этим занимаются специалисты финансово-экономического профиля, сами частные предприниматели.

Анализ продаж помогает рассчитать торговую надбавку, фактически сложившуюся после реализации:

ТН = (РВ – СТ) ÷ СТ, где РВ — реальная выручка от продажи, СТ — себестоимость товара.

Серьёзный экономический показатель для определения торговой надбавки — это валовый доход, полученный в результате сбыта товара. Вычисляют валовый доход, опираясь на специфику учёта товарооборота.

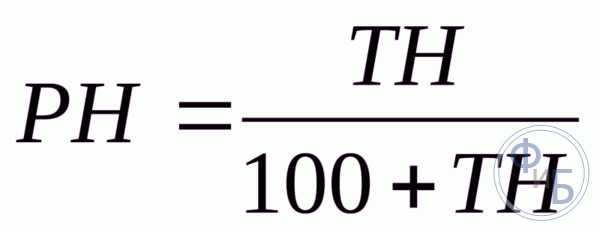

- По общему товарообороту с установленным единым процентом торговой надбавки. Этот метод рационален, если реализуемые товары обладают однородными характеристиками. Вычисляется валовый доход (ВД) достаточно простой формулой:

ВД = Т * РТН ÷ 100, где

Т – общий товарооборот, который равен сумме выручки с учётом всех налогов,

РТН – расчётная торговая наценка, которую определяют так:

РТН = ТН ÷ (100 + ТН),

а ТН — торговая наценка, выраженная в процентах.

- По ассортименту товарооборота. Данный метод подходит там, где ведётся учёт товарооборота по разным группам. Каждая группа объединена по товарам с однородными характеристиками и индивидуальной торговой надбавкой. Валовый доход находят также по группам, а затем суммируют:

(Т1 * РТН1 + Т2 * РТН2 + … + Тn * РТНn) ÷ 100, где

Т1, Т2, Тn – товарообороты по группам товаров

РТН1, РТН2, РТНn – расчётные торговые наценки по группам соответственно. - По среднему проценту, установленному для торговой наценки. Пользуются подобным способом небольшие компании из-за его простоты подсчётов. Однако искомый результат окажется усреднённым, что в официальной отчётности показывать нецелесообразно.

Валовый доход находят так:

ВД = Т * СрТН ÷ 100, где

Т – общий товарооборот,

СрТН — средняя торговая наценка по проданным товарам, которую вычисляют согласно формуле:

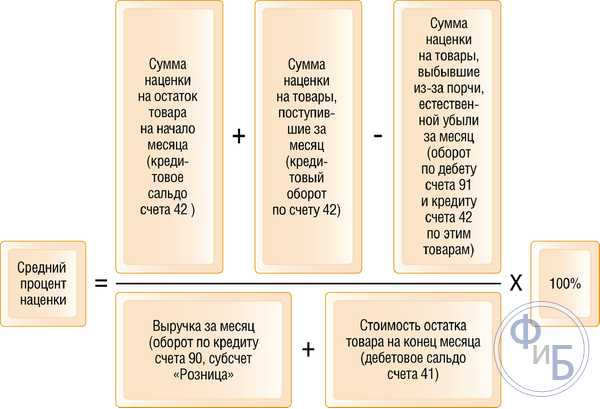

СрТН = (ТНН + ТНП – ТНВ) ÷ (Т+ОК) * 100, где

ТНН, ТНП, ТНВ – торговые наценки за отчётный период соответственно на: начало периода, поступившие товары, выбывшие по причине возврата поставщику либо списанные;

ОК – остаток на конец отчётного периода. - По ассортименту остатка товаров. Если сравнивать с предыдущим методом, этот даёт более точный результат, но является трудоёмким. Уместно использование специального программного обеспечения для малых предприятий, которые ведут учёт по штрих-кодам. Чтобы применять такой способ расчёта, обязательным условием является проведение ежемесячной инвентаризации. Здесь валовый доход будет исчисляться по простому принципу:

ВД = ТНН + ТНП – ТНВ – ТНК, где

ТНН, ТНП, ТНВ, ТНК — торговые наценки за отчётный период на: начало, поступившие, выбывшие и на конец отчётного периода.

Полномочия по назначению торговой наценки

Спрос и предложение на товары и услуги в РФ регулируются с помощью рыночного механизма. В непосредственном создании торговой наценки на реализуемые товары и услуги государство участия не принимает. Оно выполняет лишь контролирующие функции, а также функции по установлению максимальной величины надбавки на определённые группы товаров.

Участвуют в формировании торговой надбавки предприятия, организации, частные предприниматели, которые занимаются хозяйственной и торговой деятельностью. Цены на определённые востребованные группы товаров розничной торговли назначаются ими с максимально высокой наценкой, что даёт приличную выгоду продавцам. Это продукция, пользующуюся постоянным высоким спросом у покупателей:

- напитки алкогольные и безалкогольные;

- упакованные сладкие и солёные продукты;

- цветы;

- аксессуары для праздников.

На некоторые группы товаров первой необходимости размер наценки определяют исполнительные органы власти на местах. Например, это детское питание (молочные смеси), питание для школьников и студентов в учреждениях образования, медицинские приборы и изделия, специальные товары для регионов Крайнего Севера. Делается это с целью недопущения неограниченного роста цен на данный вид продукции. Специальные полномочия по контролю имеют территориальные органы антимонопольной службы.

Заключение

Показатель торговой наценки даёт реальные сведения о размерах дохода либо убыточности любой компании. Благодаря разумному подходу к выбору и расчёту торговой наценки можно существенно повысить объём продаж и заработать на реализации товара приличную прибыль. Для этих целей необходимо соблюсти баланс по назначению надбавки. Чересчур большая наценка приведёт к снижению спроса на товар, слишком маленькая — допустит образование убытков. Это значит, что желательно найти золотую середину, чтобы избежать ошибок. Взвесив все факторы, влияющие на создание торговой наценки, можно значительно повысить рентабельность, и сделать бизнес успешным.

Вконтакте

Одноклассники

Google+

101biznesplan.ru

Коэффициент (формула) валовой маржи и наценка на себестоимость

Прибыльность продаж можно выразить двумя способами: через коэффициент валовой маржи и через наценку на себестоимость. Оба коэффициента выводятся из соотношения выручки, себестоимости и валовой прибыли:

Выручка 100,000

Себестоимость (85,000)

Валовая прибыль 15,000

В английском языке валовая прибыль называется «gross profit margin». Вот от этого слова “gross margin” и пошло выражение «валовая маржа».

Коэффициент валовой маржи – это отношение величины валовой прибыли к выручке. Иными словами он показывает, какую прибыль мы получим с одного доллара выручки. Если коэффициент валовой маржи равен 20%, это означает, что каждый доллар принесет нам 20 центов прибыли, а остальное необходимо потратить на производство товара.

Наценка на себестоимость – это отношение величины валовой прибыли к себестоимости. Данный коэффициент показывает, какую прибыль мы получим с одного доллара себестоимости. Если наценка на себестоимость равна 25%, то это значит, что с каждого доллара, вложенного в производство товара, мы получим 25 центов прибыли.

Зачем всё это нужно знать на экзамене Дипифр?

Нереализованная прибыль в запасах.

Оба описанных выше коэффициента прибыльности на экзамене Дипифр используются в консолидационной задаче для расчета корректировки нереализованной прибыли в запасах. Она возникает, когда компании, входящие в одну группу, продают товары или другие активы друг другу. С точки зрения отдельной отчетности компания-продавец получает прибыль от реализации. Но с точки зрения группы эта прибыль не является реализованной (полученной) до тех пор, пока компания-покупатель не продаст данный товар третьей компании, которая не входит в данную группу консолидации.

Соответственно, если на конец отчетного периода в запасах компаний группы будут находиться товары, полученные при внутригрупповых продажах, то их стоимость с точки зрения группы будет завышена на величину внутригрупповой прибыли. При консолидации необходимо сделать корректировку:

Дт Убыток (компания-продавец) Кт Запасы (компания-покупатель)

Данная корректировка является одной из нескольких корректировок, которые необходимы, чтобы исключить внутригрупповые обороты при консолидации. Нет ничего сложного в том, чтобы сделать такую проводку, если вы можете рассчитать, чему равна нереализованная прибыль в остатках запасов компании-покупателя.

Коэффициент валовой маржи. Формула расчета.

Коэффициент валовой маржи (по-английкси gross profit margin) принимает за 100% величину выручки по реализации. Процент валовой прибыли считается от выручки:

На данной картинке коэффициент валовой маржи равен 25%. Для расчета величины нереализованной прибыли в запасах нужно знать этот коэффициент и знать, чему была равна выручка или себестоимость при реализации товара.

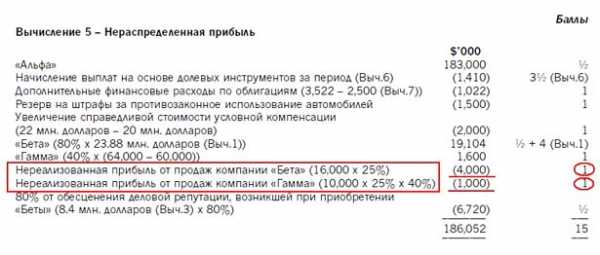

Пример 1. Расчет нереализованной прибыли в запасах, ОФП — коэффициент валовой маржи

Декабрь 2011

Примечание 4 – Реализация запасов внутри ГруппыПо состоянию на 30 сентября 2011 года запасы «Беты» и «Гаммы» включали компоненты, приобретенные у компании «Альфа» в течение года. «Бета» приобрела их за 16 млн. долларов, а Гамма за 10 млн. долларов. «Альфа» реализовала данные компоненты с коэффициентом валовой маржи в размере 25%. (прим. Альфа владеет 80% акций Беты и 40% акций Гаммы)

Альфа продает товары компаниям Бета и Гамма. Фраза «Бета приобрела их (компоненты) за 16,000 долларов» означает, что при продаже этих компонентов выручка Альфы была равна 16,000. То, что у продавца (Альфы) было выручкой, является стоимостью запасов у покупателя (Беты). Величину валовой прибыли по этой сделке можно рассчитать следующим образом:

Если составить пропорцию, чтобы найти X, то получится:

валовая прибыль = 16,000*25/100 = 16,000*25% = 4,000

Таким образом, выручка, себестоимость и валовая прибыль по данной сделке у Альфы были равны:

Значит, при выручке в 16,000 Альфа получила прибыль 4,000. Эта сумма 16,000 является стоимостью запасов у Беты. Но с точки зрения группы запасы еще не реализованы, так как они находятся на складе Беты. И эта прибыль, которую Альфа отразила в своей отдельной отчетности, с точки зрения группы еще не получена. Для целей консолидации запасы должны быть отражены по первоначальной себестоимости 12,000. Когда Бета продаст данные товары за пределы группы какой-то третьей компании, например, за 18,000 долларов, то она получит прибыль по своей сделке 2,000, а общая прибыль с точки зрения группы составит 4,000+2,000 = 6,000.

Консолидационная корректировка нереализованной прибыли в запасах по Бете:

Дт Убыток ОПУ Кт Запасы — 4,000

ПРАВИЛО 1 для расчета нереализованной прибыли в запасах:

Если в условии дан коэффициент валовой маржи, то надо умножить этот коэффициент в % на остаток запасов у компании покупателя.

Расчет нереализованной прибыли в запасах для Гаммы расчет будет чуть сложнее. Обычно (по крайней мере в последних экзаменах) Бета является дочерней компанией, а Гамма учитывается по методу долевого участия (ассоциированная компания или совместная деятельность). Поэтому у Гаммы нужно не только найти нереализованную прибыль в запасах, но еще и взять от нее только ту долю, которой владеет материнская компания. В данном случае это 40%.

10,000*25%*40% = 1,000

Проводка в данном случае будет такой:

Дт Убыток ОПУ Кт Инвестиция в Гамму — 1,000

Если на экзамене попадется ОФП (как в данном примере), то необходимо будет сделать корректировки в самом консолидированном ОФП по строке «Запасы»:

по строке «Инвестиция в ассоциированную компанию»:

и в расчете консолидированной нераспределенной прибыли:

В самом правом столбце приведены баллы, полагающиеся за эти корректировки в консолидации.

Наценка на себестоимость. Формула расчета.

Наценка на себестоимость (по-английски mark-up on cost) принимает за 100% величину себестоимости. Соответственно, и процент валовой прибыли считается от себестоимости:

На данной картинке наценка на себестоимость равна 25%. Выручка в процентном соотношении будет равна 100%+25% = 125%.

Пример 2. Расчет нереализованной прибыли в запасах, ОФП — наценка на себестоимость

Июнь 2012

Примечание 5 – Реализация запасов внутри ГруппыПо состоянию на 31 марта 2012 года запасы «Беты» и «Гаммы» включали компоненты, приобретенные ими у компании «Альфа» в течение года. «Бета» приобрела их за 15 млн. долларов, а Гамма за 12.5 млн. долларов. При формировании цены реализации данных компонентов «Альфа» применяла наценку в 25% от их себестоимости. (прим. Альфа владеет 80% акций Беты и 40% акций Гаммы)

Величину валовой прибыли по этой сделке можно рассчитать следующим образом:

Если составить пропорцию, чтобы найти X, то получится:

валовая прибыль = 15,000*25/125 = 3,000

Таким образом, выручка, себестоимость и валовая прибыль по данной сделке у Альфы были равны:

Значит, при выручке в 15,000 Альфа получила прибыль 3,000. Эта сумма 15,000 является стоимостью запасов у Беты.

Консолидационная корректировка нереализованной прибыли в запасах по Бете:

Дт Убыток ОПУ Кт Запасы — 3,000

Для Гаммы расчет аналогичен, только нужно взять долю владения:

валовая прибыль = 12,500*25/125 *40% = 1,000

ПРАВИЛО 2 для расчета нереализованной прибыли в запасах:

Если в условии дана наценка на себестоимость, то надо умножить остаток запасов у компании покупателя на коэффициент, полученный следующим образом:

- наценка 20% — 20/120

- наценка 25% — 25/125

- наценка 30% — 30/130

- наценка 1/3 или 33,3% — 33,33/133,33 = 0,25

В июне 2012 года тоже был консолидированный ОФП, поэтому корректировки отчетности будут аналогичны тем, которые приведены в выдержках из официального ответа для примера 1.

Поэтому возьмем пример с расчетом нереализованной прибыли в запасах для консолидированного ОСД.

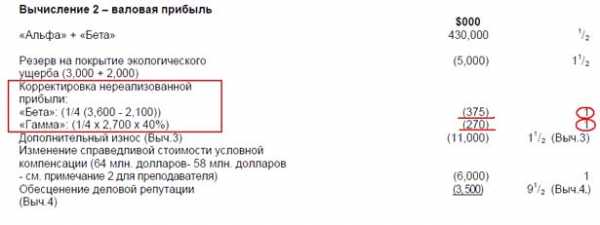

Пример 3. Расчет нереализованной прибыли в запасах, ОСД — наценка на себестоимость

Июнь 2011

Примечание 4 — реализация внутри ГруппыКомпания «Бета» реализует продукцию «Альфе» и «Гамме». За год, закончившийся 31 марта 2011 года, объемы реализации в данные компании были следующими (все товары были реализованы с наценкой в 1333/% от их себестоимости):

По состоянию на 31 марта 2011 года и 31 марта 2010 года, запасы «Альфы» и «Гаммы» включали следующие суммы, относящиеся к товарам, приобретенным у компании «Бета».

Сумма запасов на

31 марта 2011 года

31 марта 2010 года

Альфа

3,600

2,100

Гамма

2,700

ноль

Здесь дана наценка на себестоимость 1/3, значит, нужный коэффициент равен 33,33/133,33. И есть две суммы по каждой компании — остаток на начало отчетного года и на конец отчетного года. Чтобы определить нереализованную прибыль в запасах на конец отчетного года в примерах 1 и 2 мы умножали коэффициент на остаток запасов на отчетную дату. Для ОФП этого достаточно. В ОСД нам нужно показать изменение величины нереализованной прибыли за годовой период, поэтому нужно посчитать нереализованную прибыль и на начало года, и на конец года.

В данном случае формулы расчета корректировки по нереализованной прибыли в запасах будут такими:

- Альфа — (3,600 — 2,100) * 33,3/133,3 = 375

- Гамма — (2,700 — ноль) * 33,3/133,3 *40% = 270

В консолидированном ОСД корректируется себестоимость (или валовая прибыль как в официальных ответах):

Здесь в формулах расчета нереализованной прибыли стоит коэффициент 1/4 (о.25), что на самом деле и равно величине дроби 33,33/133,33 (можно проверить на калькуляторе).

Здесь в формулах расчета нереализованной прибыли стоит коэффициент 1/4 (о.25), что на самом деле и равно величине дроби 33,33/133,33 (можно проверить на калькуляторе).

Как экзаменатор формулирует условие для нереализованной прибыли в запасах

Ниже я привела статистику по примечанию о нереализованной прибыли в запасах:

- Июнь 2014 — наценка от себестоимости 1/3

- Декабрь 2013 — наценка от себестоимости 1/3

- Июнь 2013 — наценка от себестоимости 1/3

- Декабрь 2012 — норма прибыли от реализации товаров 20%

- Июнь 2012 — наценка от себестоимости 25%

- Декабрь 2011 — реализовала компоненты с коэффициентом валовой маржи 25%

- Июнь 2011 — наценка от себестоимости 33 1/3%

- Пилотный экзамен — валовая прибыль каждой реализации 20%

- Декабрь 2010 — торговая наценка от общей производственной себестоимости 1/3

- Июнь 2010 — реализовала компоненты с коэффициентом валовой маржи 25%

- Декабрь 2009 — прибыль от каждой реализации 20%

- Июнь 2009 — наценка в 25% от себестоимости

- Декабрь 2008 — реализовала компоненты с торговой наценкой, равной одной трети от себестоимости.

- Июнь 2008 — наценка в 25% к себестоимости

Из этого списка можно вывести ПРАВИЛО 3:

- если в условии есть слово «себестоимость», то это наценка на себестоимость, и коэффициент будет в виде дроби

- если в условии есть слова: «реализация», «валовая маржа», то это коэффициент валовой маржи и надо умножать остатки запасов на приведенный процент

В декабре 2014 года можно ждать коэффициент валовой маржи. Но, конечно же, у экзаменатора может быть свое мнение на этот счёт. В принципе нет ничего сложного в том, чтобы сделать этот расчет, какое бы условие ни было.

В декабре 2007 года, когда Пол Робинс только стал экзаменатором Дипифр, он дал условие с нереализованной прибылью в основных средствах. То есть материнская компания продала с прибылью основное средство своей дочерней компании. Это тоже была нереализованная прибыль, которую надо было скорректировать при составлении консолидированной отчетности. Это условие появилось снова в июне 2014 года.

Повторю правила расчета нереализованной прибыли в запасах на экзамене Дипифр:

- Если в условии дан коэффициент валовой маржи, то надо умножить этот коэффициент (%) на остаток запасов у компании покупателя.

- Если в условии дана наценка на себестоимость, то надо умножить остаток запасов у компании покупателя на дробь 25/125, 30/130, 33,3/133,3 и тому подобное

Изменился ли формат экзамена Дипифр в июне 2014 года?

Этот вопрос мне задавали уже несколько раз. Вероятно, возникновение такого вопроса связано с тем, что изменился первый лист экзаменационного буклета. Но это не означает, что изменился формат самого экзамена. В прошлый раз при переходе на новый формат экзамена это было объявлено заранее, экзаменатор подготовил пилотный экзамен, чтобы показать, как экзаменационные задания Дипифр будут выглядеть в новом формате. В июне 2014 года ничего такого нет. Не думаю, что стоит беспокоиться по этому поводу. Волнений перед экзаменом и так хватает.

И ещё одно. Подготовка к экзамену Дипифр 10 июня 2014 года подходит к концу. Пришла пора для написания пробных экзаменов. Надеюсь, что успею подготовить пробный экзамен для июня 2014 и опубликую его в ближайшее время.

Вы можете прочитать другие статьи по теме МСФО и Дипифр:

1. Консолидация — это контроль. МСФО IFRS 10 — это единая концепция контроля для любых объединений бизнеса

2. Расчет стоимости инвестиции в дочернюю компанию в консолидации Дипифр (часть 1)

3. Стоимость приобретения дочерней компании на экзамене Дипифр (часть 2)

4. Дисконтирование в МСФО. Учимся дисконтировать на задачах экзамена Дипифр

Вернуться на главную страницу

msfo-dipifr.ru

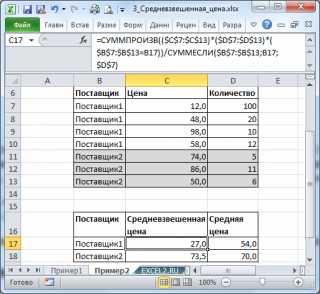

Средневзвешенная цена в MS EXCEL. Примеры и методы

Рассчитаем средневзвешенную цену товара без использования вспомогательных столбцов. Также рассчитаем средневзвешенную цену с условием.

Пусть дана таблица продаж партий одного товара (см. файл примера). В каждой партии указано количество проданного товара (столбец А) и его цена (столбец В).

Найдем средневзвешенную цену. В отличие от средней цены, вычисляемой по формуле СРЗНАЧ(B2:B8), в средневзвешенной учитываются «вес» каждой цены (в нашем случае в качестве веса выступают значения из столбца Количество). Т.е. если продали одну крупную партию товара по очень низкой цене (строка 2), а другие небольшие партии по высокой, то не смотря, что средняя цена будет высокой, средневзвешенная цена будет смещена в сторону низкой цены.

Средневзвешенная цена вычисляется по формуле.

=СУММПРОИЗВ(B2:B8;A2:A8)/СУММ(A2:A8)

Если в столбце «весов» (А) будут содержаться одинаковые значения, то средняя и средневзвешенная цены совпадут.

Средневзвешенная цена с условием

Если требуется найти средневзвешенную цену не для всего массива данных, а для определенной группы значений, то формула усложнится. Покажем на примере.

Пусть имеется таблица партий товара от разных поставщиков.

Формула для вычисления средневзвешенной цены для Поставщика1:

=СУММПРОИЗВ($C$7:$C$13;$D$7:$D$13;—($B$7:$B$13=B17))/СУММЕСЛИ($B$7:$B$13;B17;$D$7)

К аргументам функции СУММПРОИЗВ() добавился 3-й аргумент: —($B$7:$B$13=B17)

Если выделить это выражение и нажать F9, то получим массив {1:1:1:1:0:0:0}. Т.е. значение 1 будет только в строках, у которых в столбце поставщик указан Поставщик1. Теперь сумма произведений не будет учитывать цены от другого поставщика, т.к. будут умножены на 0. Сумма весов для Поставщика1 вычисляется по формуле СУММЕСЛИ($B$7:$B$13;B17;$D$7).

Решение приведено в файле примера на листе Пример2.

excel2.ru

формула расчета, виды и назначение показателя

Маржа (англ. margin – разница, преимущество) – один из видов прибыли, абсолютный показатель функционирования предприятия, отражающий результат основной и дополнительной деятельности.

В отличие от относительных показателей (например, рентабельности) маржа необходима только для анализа внутренней ситуации в организации, данный показатель не позволяет сравнивать несколько компаний между собой. В общем виде маржа отражает разницу между двумя экономическими или финансовыми показателями.

Что такое маржа

В торговле маржа – это торговая наценка, процент, прибавляемый к цене для получения конечного результата.

Что такое наценка и маржа в торговле, а также чем они отличаются и на что следует обращать внимание при разговоре о них, наглядно рассказывает видео:

В микроэкономике маржа (grossprofit — GP) – разновидность прибыли, отражающая разницу между выручкой и затратами на изготавливаемую продукцию, выполняемые работы и оказываемые услуги или разницу между ценой и себестоимостью единицы товара. Данный вид прибыли совпадает с показателем «прибыль от реализации».Также в рамках экономики фирмы выделяют маржинальный доход (contributionmargin — CM) – еще один вид прибыли, который показывает разницу между выручкой и переменными затратами. Данный вид прибыли помогает сделать выводы о доле переменных затрат в выручке.

В финансовой сфере под термином «маржа» понимается разница в процентах, курсах валют и ценных бумаг и процентных ставок. Практически все финансовые операции направлены на получение маржи – дополнительной прибыли от указанных разниц.

Для коммерческих банков маржа – это разница между процентами на выдаваемые кредиты и используемые депозиты. Маржу и маржинальный доход можно измерить как в стоимостном выражении, так и в процентах (отношение переменных затрат к выручке).

На рынке ценных бумаг под маржой понимается залог, который можно оставить для получения кредита, товаров и иных ценностей. Они необходимы для сделок на рынке ценных бумаг.

Кредит на основе маржи отличается от традиционного тем, что в этом случае залог составляет только часть от суммы кредита или суммы предполагаемой сделки. Обычно доля маржи составляет до 25% от величины займа.

Маржой также называют денежный аванс, предоставляемый при покупке фьючерсов.

Валовая и процентная маржа

Еще одним названием маржинального дохода является понятие «валовая маржа» (grossprofit– GP). Данный показатель отражает разницу между выручкой и общими или переменными затратами. Показатель необходим для анализа прибыли с учетом себестоимости.

Процентная маржа показывает отношение общих и переменных затрат к выручке (доход). Этот вид прибыли отражает долю затрат по отношению к выручке.

Выручка (TR– totalrevenue) – доход, произведение цены единицы продукции и объема производства и продаж. Общие затраты (TC– totalcost) – себестоимость, состоящая из всех статей калькуляции (материалы, электроэнергия, заработная плата, амортизация и т.д.).

Себестоимость разделяют на два типа затрат – постоянные и переменные.

К постоянным затратам (FC– fixedcost) относят те, которые не меняются при изменении мощности (объемов производства), например, амортизация, заработная плата директора и проч.

К переменным затратам (VC– variablecost) относят те, которые увеличиваются/уменьшаются в связи с изменением объемов производства, например, заработок основных рабочих, сырье, материалы и проч.

Маржа — формула расчета

Валовая маржа рассчитывается по следующей формуле:

GP=TR-TC или CM=TR-VC

где GP– валовая маржа, CM– валовый маржинальный доход.

Процентная маржа рассчитывается по следующей формуле:

GP=TC/TR или CM=VC/TR,

где GP– процентная маржа, CM– процентный маржинальный доход.

TR=P*Q,

где TR– выручка, P– цена единицы продукции в денежном выражении, Q– количество проданных продуктов в натуральном выражении.

TC=FC+VC, VC=TC-FC

где TC– полная себестоимость, FC– постоянные затраты, VC– переменные затраты.

Валовая маржа рассчитывается как разница между доходами и затратами, процентная — как отношение затрат к доходам.

После расчета величины маржи можно найти коэффициент маржинального дохода, равный отношению маржи к выручке:

Кмд=GP/TRили Кмд=CM/TR,

где Кмд – коэффициент маржинального дохода.

Данный показатель Кмд отражает долю маржи в общей выручке организации, его также называют нормой маржинального дохода.

Для промышленных предприятий норма маржи составляет 20%, для торговых – 30%. В общем виде коэффициент маржинального дохода равен рентабельности продаж (по марже).

Видео — рентабельность продаж, разница между маржой и наценкой:

delatdelo.com

Расчет наценки на товар в розничной торговле: формула расчета наценки

Во время наценки товара, ее высчитывают в проценте к обороту товара. Предприятие или частная фирма самостоятельно должна просчитать уровень наценки на товар. Во время формирования цены фирма должна учитывать уровень расходов на текущий момент, а также ориентироваться по рентабельности, который исходит из плана производства товара. Однако не всегда фирма занимается формированием цены на каждый определенный вид товара. Поскольку бывают случаи, что предприятие состоит из широкого ассортимента разнородных товаров, то и цена высчитывается по отдельным товарным группам. Товарные группы формируются исходя из однородности между собой по назначению эксплуатации.

Под торговой наценкой зачастую понимаю доход фирмы от продажи и реализации товара. Однако многие путают наценку с торговой надбавкой, но это разные вещи. Торговая надбавка – это уже не актуальный термин, но все еще присутствующий в некоторых кругах товарных производств. Она подразумевает собой нацененную сумму, увеличенную через размер суммы НДС. А торговая наценка товара рассчитывается исходя из цифр, которые заключают в себе сумму расходов на реализацию и производство товара.

Торговая наценка – это прежде всего самый основной этап для бизнеса, поскольку ради нее и формируется реализация товара. Любое дело или бизнес подразумевает под собой прежде всего прибыль, которая выше расходов на производство в несколько раз. И чем выше будет процент дохода, тем рентабельнее будет дело. Как правило, рентабельность, которую так же еще называют окупаемостью, начинается оправданной с 15%. Это аргументировано тем, что кроме дохода, еще нужно вычитать сумму, которая принадлежит налоговой службе. И таким образом чистая рентабельность будет 11,25% прибыли. И это только самый минимум.

Как рассчитать наценку на товар

Для удобства можно разделить на процесс формирования расчетов на несколько этапов по последовательности:

- Подсчет издержек от производства.

- Подсчет налога НДС.

- Подсчет предполагаемой прибыли.

Итак, поэтапно данные шаги можно расписать так:

- В начале решения о запуска процесса производства, составления плана по реализации и формировании товара, приступают к основному подсчету издержек денежных средств или расходов, которые будут произведены в данном процессе. Если же бизнес не производственный, то подсчитываются издержки, связанные по закупке, транспортировки, пошлина, процентные убытки посредникам, аренда помещения для хранения, маркетинг и реклама, а также обязательный налог. Это основные и первые цифры, которые должны иметься в виду. Потому первым делом узнают стоимость тех или иных расходов и услуг, а затем подсчитывают общую начальную сумму. Это не вся сумма, но главная исходная основа.

- Затем следующим шагом в подсчете убытков по реализации товара будет цифра, которая заключает в себе прибавление налога на добавочную стоимость (НДС), но в том случае, если оплачивает сама фирма. В случае, если партнер фирмы с НДС не работает, то нужно назначить отдельного поставщика, который будет плательщиком самого НДС. Также им может быть такой предприниматель, чья отпускная цена товара без НДС будет значительно ниже цены товара с НДС от других производителей-поставщиков.

- В подсчете предполагаемой прибыли необходимо соблюсти правильный баланс. Нельзя устанавливать слишком лояльные цены, так как низкая окупаемость не способствует прогрессу ни фирмы, ни КПД производителя. Но и завышенная цена может привести к неудачному повороту событий в виде того, что товар не окупится, и производитель может уйти в минус, либо в лучшем случае выйдет на ноль. При расчете прибыли, предпринимателю нужно изучить рынок данного товара, задействовать определенные маркетинговые исследования или приобщить специалистов в данном вопросе. Если есть опыт в торговом предпринимательстве, то будет легче с помощью чутья правильно определить удачную наценку в покупной стоимости производимого товара.

На формирование розничной цены может повлиять довольно много факторов. Тому может помешать конкуренция, слишком большой ассортимент товара на рынке, качество уникальности товара, актуальность среди покупателей данной категории, удачное местонахождение торговли и так далее. Потому с помощью целесообразного грамотного расчёта предприниматель может учесть все эти факторы. Также все зависит от группы товара. Если продукт принадлежит к той категории, наценка который фиксируется регламентом от государства, то предприниматель может ориентироваться только в пределах этой суммы. Под данный случай могут попасть следующие категории товаров: детское питание, лекарственные и фармацевтические препараты, школьное питание в столовых и товары в некоторых регионах.

Суть также в том, что зачастую сильно увеличить можно и недорогие на выходе товары: когда цена на товар довольно доступна, но доход с её наценки может быт вполне прибыльным. Также могут быть случаи, когда процентное соотношение окупаемости из дорогих товаров – на много ниже, чем у товаров с низкой розничной ценой.

Но если оптовый предприниматель – партнер, и не работает с НДС, в отличии от фирмы, то стоит подсчитать на сколько ли выгодно такое сотрудничество.

Как увеличить торговую наценку в розничной торговле

Наценка в розничной торговле производится в нескольких сторонах:

- В качестве единого твердого сегмента цены или процента самой торговой надбавки всех товаров данной категории;

- В качестве процента для каждой группы товаров;

- Среднее статистическое процента для всего ассортимента.

Также существует вариант того, что для определенных товаров разных производителей используется одна и та же цена. Зачастую это используется для того, чтобы товар был равномерно раскуплен или не создавать магазину излишне многочисленных подсчетов. Наценка на товар может быть разной, что зависит от изначальной покупной цены установленной поставщиком.

Размер наценки может устанавливаться в зависимости от объема товарооборота. А поскольку в любом бизнесе преследуется цель увеличить уровень дохода и уменьшить расход, то условия продажи будут располагающие, прибыль будет увеличиваться и по этой причине владелец фирмы может снижать розничную цену товара вопреки уменьшения торговой наценки для того, чтобы продажи шли еще лучше. Уменьшение расходных средств достигается за счет налоговых льгот. Также фирма может акцентировать внимание на экономической части вопроса, например, экономии на электричестве, пространства или работников. Конечно же все это должно происходить в разумных приделах и в рамках СНИП.

Фирма также кроме просчета расходов может запланировать уменьшение надбавки. Это мудрый финансовый ход, в котором берут участие разные акции, скидки и другие искусственно созданные поводы по уменьшению цен. Зачастую фирма принимает решения об акциях тогда, когда нужно сбыть имеющийся товар как можно скорее, так как ожидается новое поступление данного вида товарных групп. Очень часто такой ход сопровождается глобальными и большими скидками, что массово привлекает покупателей.

Также в розничной торговле осуществление продажи товара происходит через кассу торгового фирмы за средства наличного расчета с покупателем. Также это происходит по безналичному расчету через способ с банковским счетом продавца. Данный товар может реализовываться без регламентированного на бумаге договора, а по личной договоренности за наличные средства в следствии приобретения товара второй стороной. Так, основным документом и свидетельством о совершённой покупке служит кассовый чек. Он происходит в двух экземплярах: один для покупателя, а второй – для кассира. В следствии таких продаж кассир формирует отчет кассовой выручки. Все данные о произведенной работе должны отражаться в отведённой для этого кассовой книге фирмы в счете под названием «Касса» в графе «Доход от реализации». Процесс реализации товара, который продался за наличные средства признается тот, где поступление выручки в кассу происходит одновременно с обменом на товар покупаемому лицу.

Формула расчета торговой наценки

Для начала нужно вычислить первичную цифру, которая характеризует цену на товар. Себестоимость определяется согласно первоначальной стоимости продукта. Она определяется как разница розничной или продажной стоимости готовых товаров, а также суммой торговой наценки на эти товары. Сумма наценки товара на реализованные продукты определяется как следствие продажной цены готовых товаров и среднего статистического процента наценки. Этот средний процент определяется делением всей суммы остатков наценок на начало месяца, в котором производится отчет, а также торговых товаров с наценкой, полученных во время отчетного месяца.

Обычно, согласно установленному порядку ПСБУ, чтобы определить торговую наценку применяют так называемое сальдо 285, которое называется «Торговые наценки» для начального периода и те же торговые наценки на получение в отчетном месяце, затем все делится на сумму остатка продукции для начального сальдо и оборот дебета. Основная формула по расчёту наценки выгляди таким образом:

(СНК285 + КО285)/(СНД285 + ДО282)*100%,

Где

- СНД 282 – это остаток продукции в розничном бизнесе на период начала учета.

- СНК 285 – не списанный остаток для начала периода торговой наценки.

- ДО282 – это первичная цена продукции, что поступила к продаже во время периода отчета.

- КО285 – это сумма наценки продукции, что была начислена на поступивший в периоде учета товар, который был с целью сравнения его стоимости с рыночной.

Средний процент наценки в торговле используется в расчете списания суммы на рынке наценки, что пришлась на негодные товары. Данная сумма определяется как вывод продажной стоимости убывший в учетном периоде товаров. Затем сумма торговой наценки, что пришлась на убывшие товары подлежит ликвидацию в течении этого месяца рассчитывается как: Сн=Ст*Н%, где Ст – это рыночная цена товара, ликвидированного в течении данного месяца, а Р% — это среднее число процента рыночной наценки.

В действительности фирмы в розничной торговле в течении периода отчетов реализовали продукцию со скидками, выдают те сведения по операции, которые равны пункту 22 ПСБУ9. Но согласно учету «Отчет о финансовых результатах», что вся прибыль – это увеличение дохода и выгодного актива или уменьшение обязанностей фирмы, что вследствие приведет к большему объему своего капитала.

В пункте 13 «Отчет о финансовых результатах», в графе о «Доходы от реализации товара» фиксируется сумма всего дохода от производства товаров без учитывая аукционных скидок. В пункте 17 под названием «Прочие издержки и вычеты» говорится про предлагаемые услуги и скидки, а также возможный обмен или возврат продукции, если он предусмотрен.

Важность этих пунктов имеет место быть потому, что в розничном бизнесе необходимо будет уменьшить стоимость продукции в рознице на всю сумму скидок и акций, даже если они не были ранее предусмотрены фирмой или отчетным периодом. Потому нужно брать в эксплуатацию отражение таблицы бухгалтерской записи, даже если они не были предусмотрены ранее инструкцией учета в бухгалтерии и всех хозяйственных операций.

Наценка товара на условии продажи в кредит

В условиях оборота продукции в розничном бизнесе включены условия продажи продукции в кредитном варианте. Кредит предоставляется на условиях с рассрочкой платежа. Но при том во всю сумму продажи включена вся цена товара по стоимости действительной производственности во время покупки товара клиентом или покупателем. Есть три самый известных вида кредитных услуг в продаже продукции через розничную сеть:

- Выдача кредита покупателям через банковские услуги;

- Выдача кредита клиенту самим магазином или фирмой, которая сама предоставит рассрочку платежа за данную продукцию;

- Выдача кредита клиенту методом привлечения дивидендов фирмы, на которую работает клиент.

Но также становится все более популярным тот вид кредитных услуг, когда фирма сама кредитует или выдаёт кредит клиенту. Так, во время совершения продажи с условием отсрочки даты доставки на какое-то количество дней после оплаты фирма имеет право значительно понижать розничную цену. В данном случае скидки условия буду некой формой выплаты клиенту за временное пользование его средствами. Так же в эти условия включается риск и ожидание.

В случае кредитование клиента через привлечение банка, все комиссионные издержки и процентные ставки будут принадлежать именно банковской организации. Но это наиболее легкий и наименее трудовые затраты процесс для фирмы. Но данный способ не очень выгоден, как для покупателя или клиента. Это обусловлено тем, что доставка товара может быть задержана на какой-то период времени, который зависит о скорости оформления кредита. В таком случае этот способ не значительно отличается от способа производства товара и его сбыта по безналичному расчету с незамедлительной выплатой без взыскания его с покупателя. Как уже известно, вся выгода подобного процента достанется банковским работникам, потому что банк будет заниматься предоставлением кредита и взятием на себя риска. Фирма будет получать выплаченные средства незамедлительно. Так же, тем же способом будут отображаться все продажные манипуляции с кредитным условием и привлечением оплаты от предприятия на которое работает клиент данной фирмы в процессе покупки продукции.

Ценовые уступки в расчете наценки

Ценовыми уступками можно назвать все так называемые скидки или акции, которые предоставляет фирма покупателю. Они являются таковыми в момент реализации. Это выгодно компании, так как это не отражается на торговой цене товара, а не на доходе в целом. Это связано с тем, что сам доход не может быть засчитан в момент производительности.

В отдельном учете данные манипуляции числятся методом уменьшения наценки в торговле счета под названием «Торговая наценка», предоставляемая покупателю скидками. Она отражена в регистре учета двумя способами:

- Обратная проводка, которая прямо пропорциональна начислению.

- Прямая проводка.

В данном случае всегда учавствуют только эти два счета, которые известны под номером: 282 и 285.

www.finanbi.ru