IPO — глоссарий КСК ГРУПП

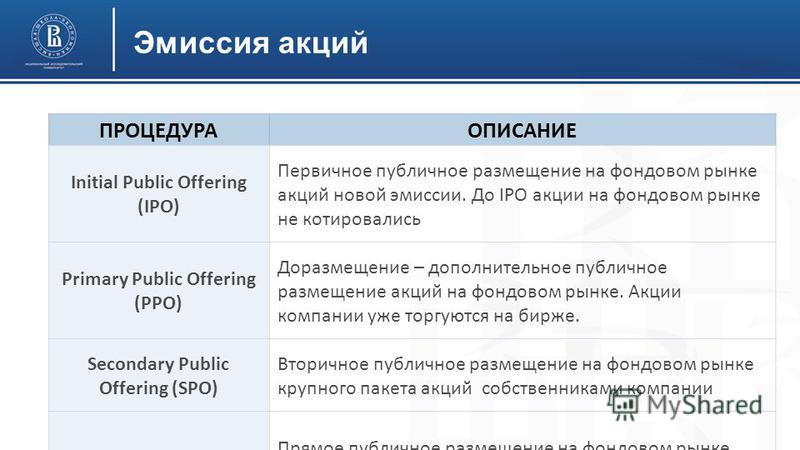

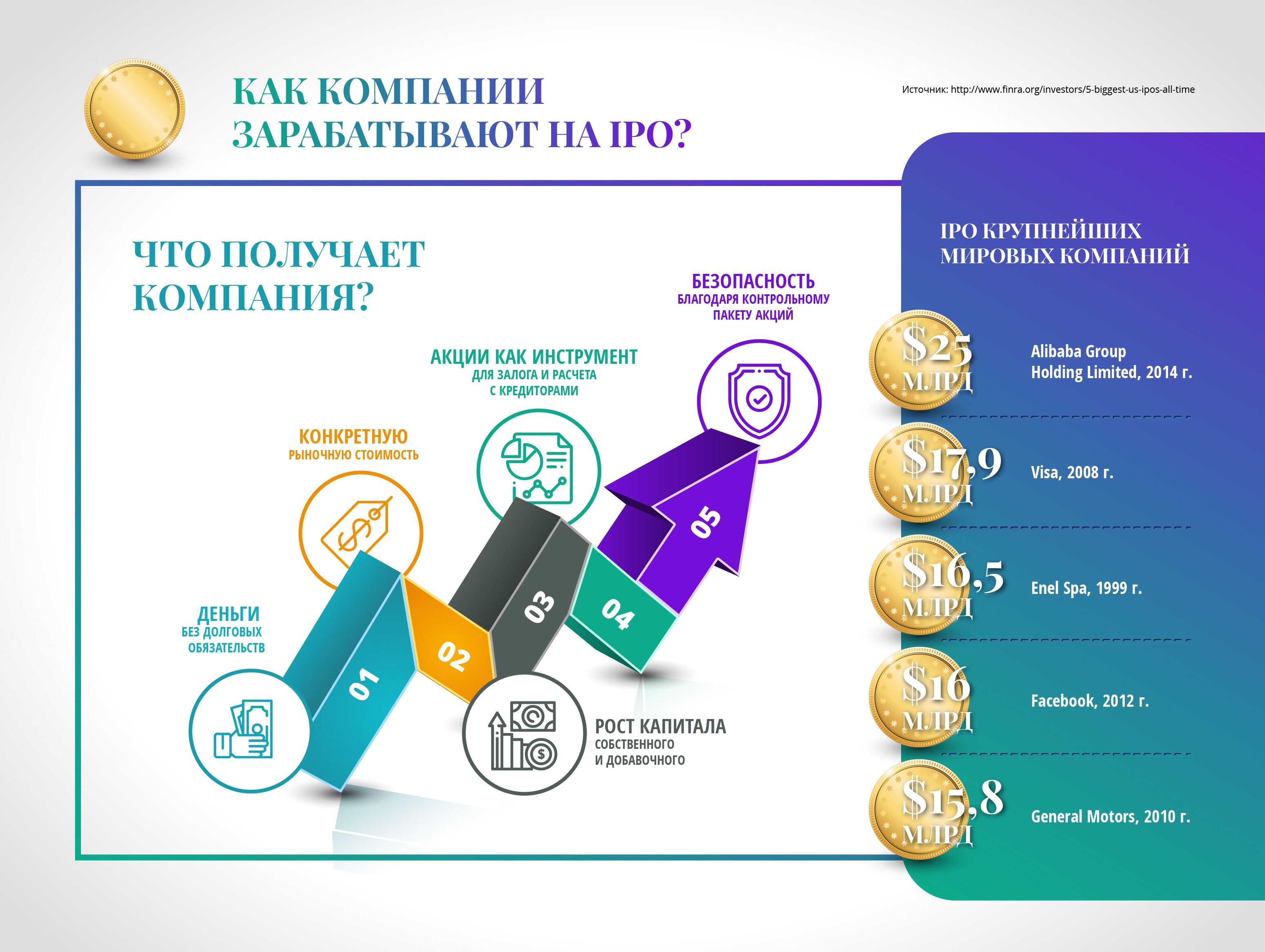

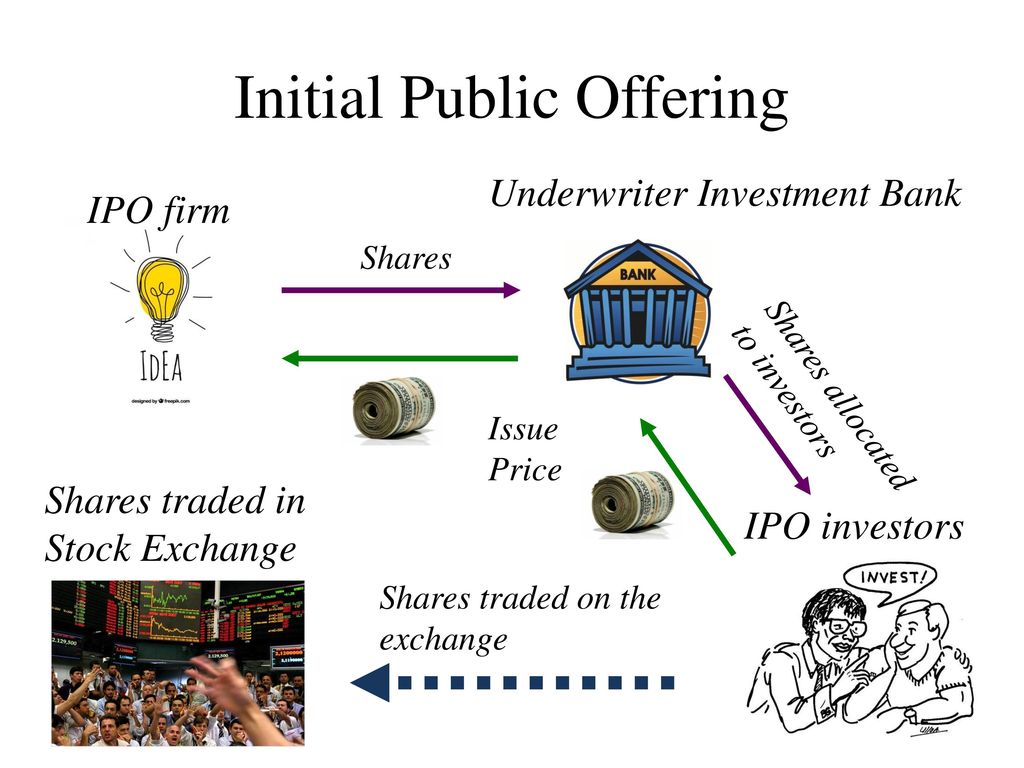

IPO представляет собой первичное публичное размещение акций своей компании на одной из крупных мировых бирж. Для получения этой возможности компания должна отвечать определенным требованиям:

- прозрачно вести бизнес,

- иметь понятную не только для собственников, но и для потенциальных инвесторов и советников юридическую и финансовую структуру,

- разрабатывать и внедрять мероприятия, повышающие уровень узнаваемости на рынке.

Претендуя на IPO, юридическая компания должна соответствовать следующим основным критериям:

- предоставить любую информацию о своем бизнесе советникам,

- быть готовой к существенным финансовым тратам (иногда для размещения акций на 100 миллионов долларов потребуется вложить 2-3 миллиона только лишь на этапе подготовки),

- наличие высокой степени капитализации у компании,

- наличие стабильной высокой прибыли.

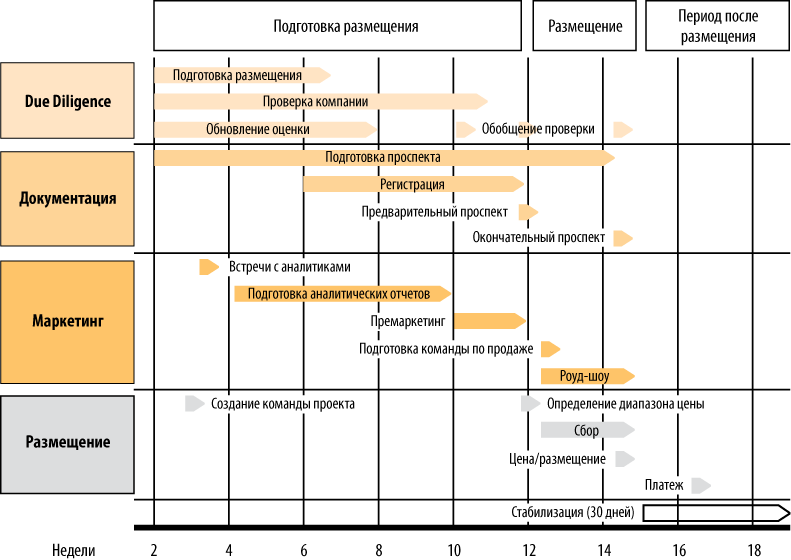

Основные этапы подготовки первого публичного размещения

Не всегда компания готова запустить процесс первичного публичного размещения акций самостоятельно. Чаще всего ей приходится обращаться за помощью к организациям, которые подготавливают ее к данному процессу.

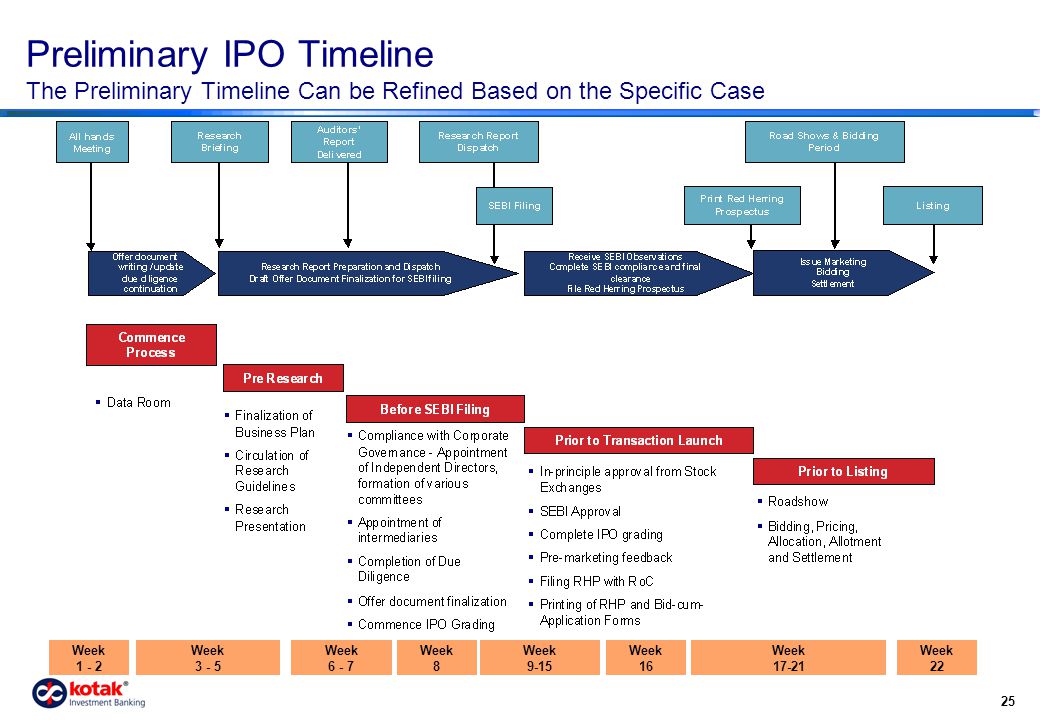

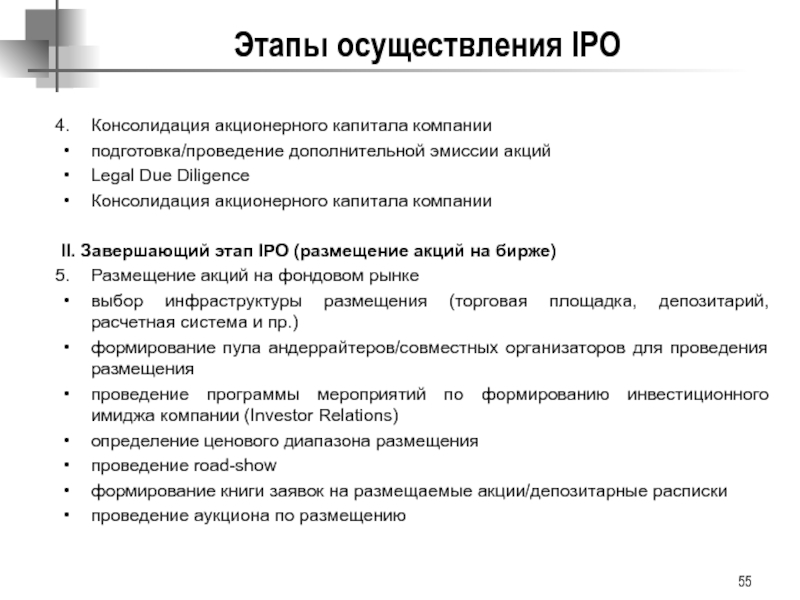

Выделяют следующие основные этапы подготовки:

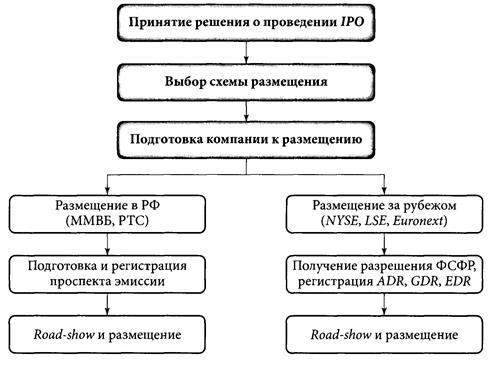

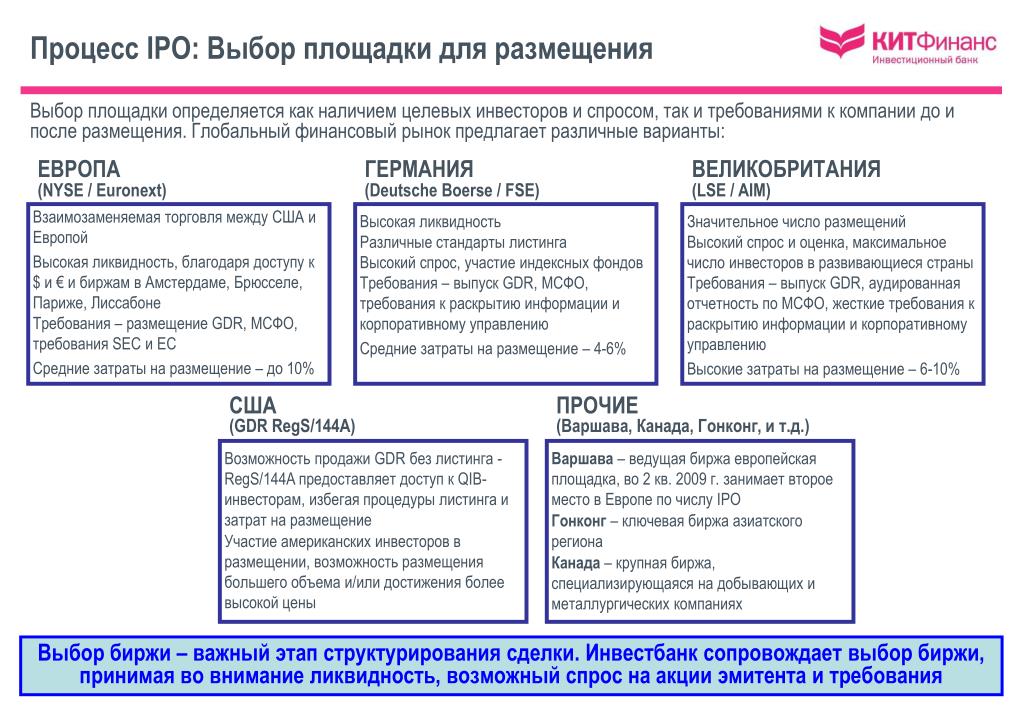

- Определиться, на какой бирже компания готова разместить акции.

- Ознакомиться со всеми требованиями данной торговой площадки, которые ее сотрудники предъявляют к финансовой отчетности компании, ее аудиту, особенностям управления и т.д.

- Уточнить общие затраты на подготовку и на размещение акций.

- Проверить, насколько организационная структура компании понятна потенциальным инвесторам и биржевым советникам. В случае, например, корпорации, чем проще взаимодействие между различными департаментами, тем больше шансов максимально быстро и наименьшими затратами запустить процесс IPO.

- Составление консолидированной финансовой отчетности для приведения документов компаний к международным стандартам аудита.

- Повышение имиджа компании для создания устойчивой репутации благонадежного заемщика.

- Разработка и составление запроса на проведение публичного размещения. Его направляют в комиссию по ценным бумагам, например, в Лондонскую или Варшавскую биржи.

- Выбор партнера — андеррайтера: в его качестве выступает международный инвестиционный банк, который и выводит компанию на публичный биржевой рынок.

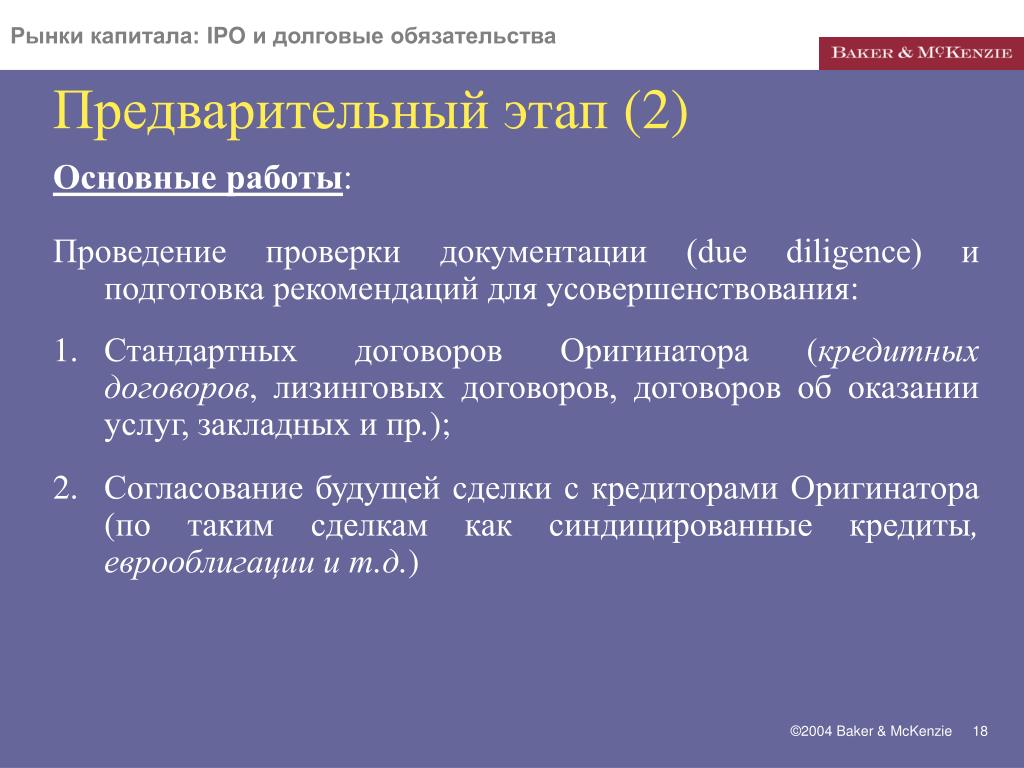

- Составление предварительного проспекта эмиссии как начального этапа Due Diligence. Последний заключается в исследование устойчивости положения на рынке данного предприятия, его стабильности.

Особенности непосредственно IPO

После данных предварительных этапов следую собственно размещение акций на бирже.

Здесь важно учесть сезонность (например, в период праздников стоимость акций снижается) и наличие конкурирующих компаний, особенно, если их статус на рынке выше. Существенную помощь может оказать маркет-мейкер — компания-посредник, которая ведет деятельность с ценными бумагами и представляет интересы вашей компании на бирже. К ее выбору стоит отнестись с особой тщательностью.

К ее выбору стоит отнестись с особой тщательностью.

После непосредственно процесса IPO следует провести анализ цены акций, ее динамики, проанализировать имеющиеся сделки с данными ценными бумагами. Эти связи важны для понимания ликвидности компании успешности процесса первичного размещения.

Возврат к списку

Кто и как экономит на IPO

По данным ресурса spacanalytics.com, за первые восемь месяцев 2020 г. в США было проведено более 80 IPO так называемых специализированных компаний для поглощений (special purpose acquisition company, SPAC). Суммарный объем привлеченных компаниями средств перевалил за $33 млрд, что более чем в 2,5 раза превышает показатель за весь 2019 год.

Тернистый путь на биржу

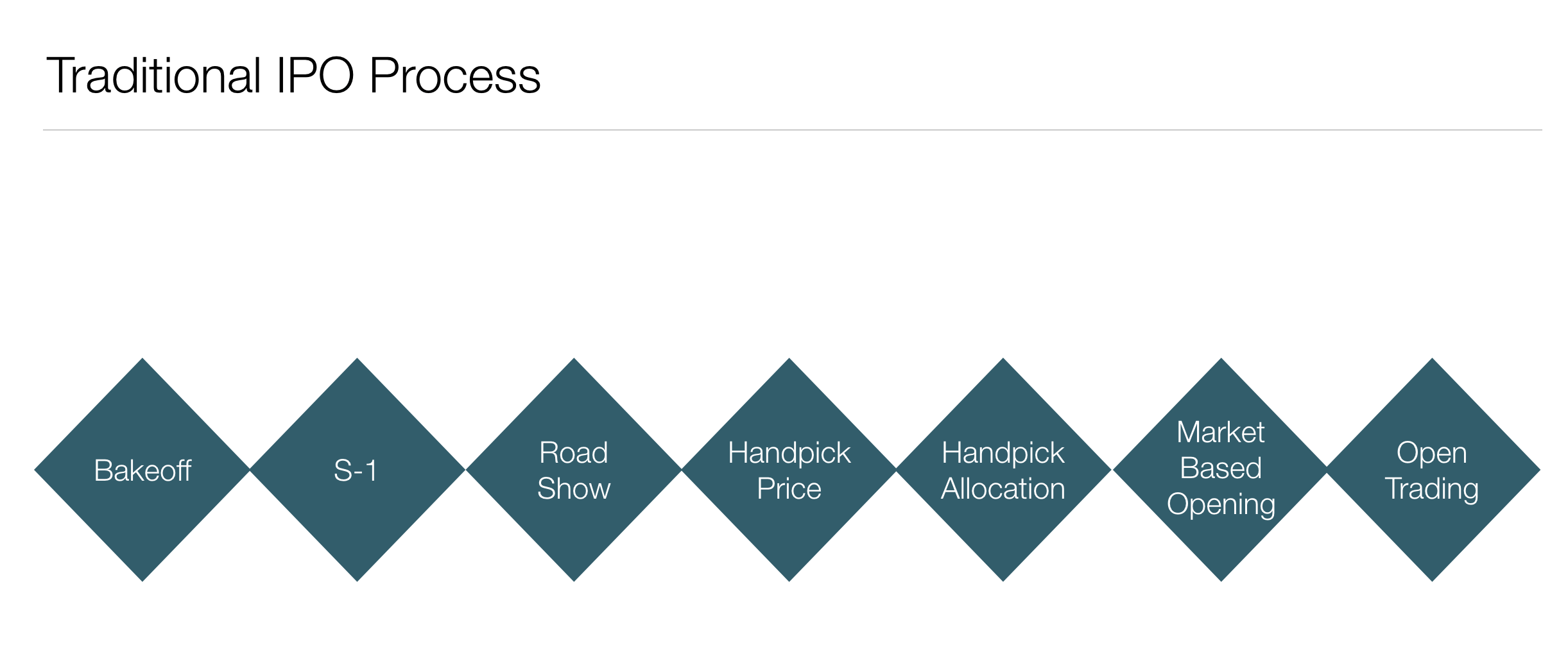

Десятилетиями частные компании, желавшие стать публичными путем первичного размещения бумаг (initial public offering, IPO), должны были проходить через одну и ту же рутину: подыскивать аудиторов, юристов, андеррайтеров и пиарщиков, месяцами работать с представителями Комиссии по ценным бумагам и биржам США (SEC) над инвестиционным меморандумом с детальной финансовой информацией и описанием бизнеса, проводить роуд-шоу – серию встреч с потенциальными инвесторами. В общем, традиционный выход на биржу – занятие небыстрое и недешевое. Это одна из причин, по которым количество американских публичных компаний уже больше двух десятилетий сокращается: в 1996 г. их было более 8000, а на конец 2019 г. – около 4400.

В общем, традиционный выход на биржу – занятие небыстрое и недешевое. Это одна из причин, по которым количество американских публичных компаний уже больше двух десятилетий сокращается: в 1996 г. их было более 8000, а на конец 2019 г. – около 4400.

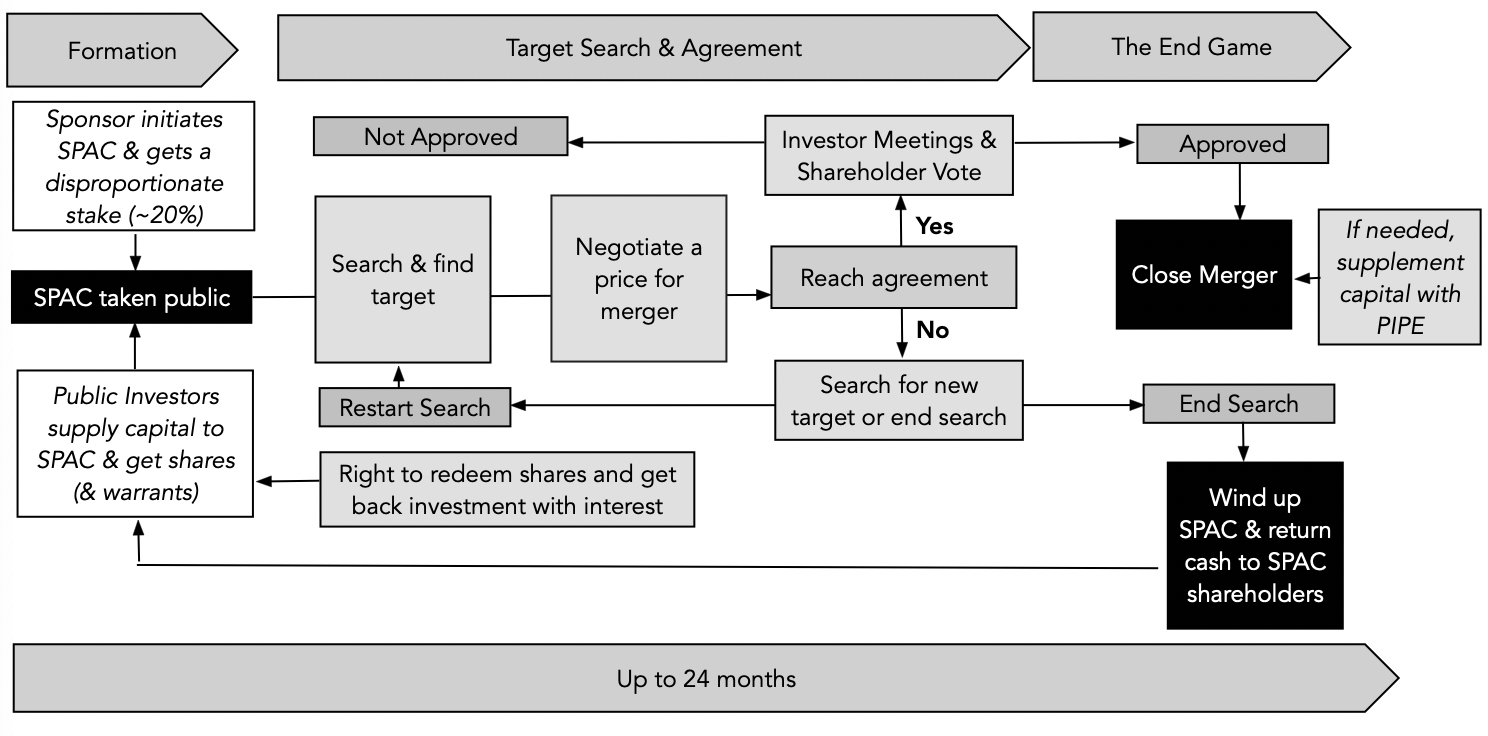

Именно на 90-е пришелся первый всплеск популярности альтернативного способа вывода компании на биржу: слияния со специализированной компанией для поглощений. Процесс выглядит следующим образом: созданная SPAC (обычно со спонсором – известной личностью) проходит процедуру IPO по установленному SEC регламенту, после чего у SPAC есть два года на то, чтобы найти частную компанию, которая бы хотела выйти на биржу, и поглотить ее (в противном случае SPAC возвращает деньги инвесторам и закрывается). На поглощение SPAC обязана потратить не менее 80% привлеченных во время IPO средств. Образованная в результате поглощения единица берет название поглощенной компании (которая конвертирует свои бумаги в акции SPAC 1:1), меняет тикер, и вуаля – вот тебе и выход на биржу без занудных роуд-шоу и дорогих консультантов.

Если традиционное IPO занимает год-полтора, то схема со SPAC позволяет частным компаниям уложить весь процесс в пару месяцев. Процент инвестбанка в этом случае – 2% по завершении IPO плюс еще 3,5% по завершении сделки по поглощению, что на 1,5 п. п. дешевле, чем по стандартной процедуре. Схема привлекает и тем, что все детали обсуждаются до объявления о сделке и за закрытыми дверьми, в то время как в традиционном IPO вопрос цены решается в самом конце и открыто.

Поскольку на момент IPO SPAC цель поглощения чаще всего неизвестна, инвесторы SPAC, по сути, покупают кота в мешке, поэтому такие компании стали называть еще пустыми чеками (blank-check).

Bloomberg: это стечение двух обстоятельств

Во-первых, исторически низкие процентные ставки. Когда отличающиеся невысоким риском облигации приносят менее 1%, а котировки акций стремятся ввысь, все больше инвесторов задумываются над вложением средств в SPAC в надежде сорвать большой куш.

Во-вторых, продолжающееся уже длительное время увеличение капитала, требующего отдачи. Поэтому у SPAC много потенциальных компаний для поглощения. Добавьте к ситуации острую нехватку средств у компаний из-за пандемии, а также вечное желание финансистов найти новый способ, как нажиться на сделке, – и вот вам объяснение роста популярности схемы SPAC.

Поэтому у SPAC много потенциальных компаний для поглощения. Добавьте к ситуации острую нехватку средств у компаний из-за пандемии, а также вечное желание финансистов найти новый способ, как нажиться на сделке, – и вот вам объяснение роста популярности схемы SPAC.

Критикуют же схему больше всего за ее выгоду для спонсоров. Получая пакет бесплатно, руководство SPAC не так сильно заинтересовано в том, чтобы долго выбирать цель для поглощения.

Сторонники SPAC приводят успешные примеры последних лет. Букмекерская контора DraftKings, стартап в области производства электромобилей Nikola и промышленная компания Clarivate сегодня имеют рыночную капитализацию выше $10 млрд каждая, их акции котируются на уровне $37, $35 и $28 соответственно (против $10 после IPO с помощью SPAC). Бывший топ-менеджер Citigroup Майкл Кляйн создал SPAC Churchill Capital Corp III, которая в феврале 2020 г. привлекла на IPO $1,1 млрд, а в июле поглотила американскую компанию в области здравоохранения Multiplan (сделка оценена в $11 млрд). Известный американский инвестор Билл Экман создал пустышку Pershing Square Tontine Holdings, которая привлекла на IPO рекордные $4 млрд.

Известный американский инвестор Билл Экман создал пустышку Pershing Square Tontine Holdings, которая привлекла на IPO рекордные $4 млрд.

К схеме SPAC часто прибегают компании, которые по тем или иным причинам хотят ускорить появление своих акций на бирже. К примеру, многие производители электромобилей, воодушевленные рекордным ростом акций Tesla, решили воспользоваться альтернативным способом листинга. Таким образом на биржу вышли Fisker, Lordstown Motors, производитель батарей для электромобилей QuantumScape и разработчики лидаров для беспилотных автомобилей Luminar и Velodyne Lider.

По данным агентства CB Insights, в настоящее время в США хотят выйти на биржу около 500 частных компаний стоимостью более $1 млрд каждая с совокупной оценочной стоимостью привлечения инвестиций при размещении на бирже более $1,5 трлн. Аналитики предполагают, что многие из них воспользуются схемой SPAC.

Но многие консервативные компании выбирают традиционный путь. Популярный сервис бронирования жилья Airbnb, основатель которого Брайан Чески долгое время не хотел выводить свою компанию на биржу, в этом году все-таки проведет IPO. Когда появились первые сообщения об этом, многие предположили, что компания воспользуется схемой со SPAC. Но в начале сентября стало известно, что Чески отклонил предложение Экмана с его пустышкой Pershing и выход Airbnb на биржу состоится традиционным способом. Финансовым сопровождением IPO займутся банки Morgan Stanley и Goldman Sachs.

Когда появились первые сообщения об этом, многие предположили, что компания воспользуется схемой со SPAC. Но в начале сентября стало известно, что Чески отклонил предложение Экмана с его пустышкой Pershing и выход Airbnb на биржу состоится традиционным способом. Финансовым сопровождением IPO займутся банки Morgan Stanley и Goldman Sachs.

Инвестиционные банки, выступавшие андеррайтерами в традиционных сделках по IPO, не хотят упускать выгоду и в последние три года помогали провести IPO многим SPAC. Если в прошлом году лидером среди андеррайтеров по таким сделкам был небольшой нью-йоркский инвестбанк Cantor Fitzgerald, то в этом году на арену выходят гиганты Citigroup, Goldman Sachs и Credit Suisse. Последний участвовал в одной из самых громких сделок по листингу с помощью SPAC: в октябре 2019 г. пустышка Social Capital Hedosophia бывшего топ-менеджера Facebook Чамата Палихапитии поглотила компанию Virgin Galactic британского миллиардера Ричарда Брэнсона.

Goldman Sachs, входящий в пятерку крупнейших андеррайтеров по сделкам IPO SPAC с начала роста количества таких размещений в 2017 г. , отличается от своих конкурентов тем, что сам создал несколько компаний-пустышек. Первая из них провела IPO в 2018 г. и привлекла $600 млн, а затем поглотила компанию Veritiv (IT-решения в области цифровой инфраструктуры). Вторая пустышка от Goldman Sachs провела IPO в июне 2020 г. и привлекла $700 млн.

, отличается от своих конкурентов тем, что сам создал несколько компаний-пустышек. Первая из них провела IPO в 2018 г. и привлекла $600 млн, а затем поглотила компанию Veritiv (IT-решения в области цифровой инфраструктуры). Вторая пустышка от Goldman Sachs провела IPO в июне 2020 г. и привлекла $700 млн.

Новые пустышки будут создавать и венчурные фонды, которым нужно быстро и недорого провести листинг компаний из своего портфеля. Как заявила Financial Times (FT), известный фонд Ribbit Capital планирует создать несколько SPAC для вывода на биржу финтех-компаний с привлечением $600 млн.

Смогут ли SPAC избавиться от дурной репутации?

В 80-х гг. прошлого века компании-пустышки часто ассоциировали с мошенничеством с мусорными акциями. Вмешательство регулирующих органов в процедуру проведения IPO с помощью SPAC в 90-е позволило навести порядок, и до мирового экономического кризиса 2008 г. этот способ пользовался некоторой популярностью. Но, по данным FT, из 142 пустышек, которые провели IPO в период с 2004 по 2008 г. , только 86 смогли вовремя найти компанию для поглощения. Остальным пришлось вернуть деньги инвесторам. Главная причина была в том, что действовавшие на то время правила для SPAC позволяли акционерам давить на менеджмент во время голосования по выбранной для поглощения компании.

, только 86 смогли вовремя найти компанию для поглощения. Остальным пришлось вернуть деньги инвесторам. Главная причина была в том, что действовавшие на то время правила для SPAC позволяли акционерам давить на менеджмент во время голосования по выбранной для поглощения компании.

В 2011 г. Нью-Йоркская фондовая биржа (NYSE) и биржа NASDAQ изменили правила, и руководству SPAC стало проще получить одобрение акционеров на поглощение. После этого популярность инструмента стала расти и в 2020 г. достигла пика: на начало августа в США было проведено IPO компаний-пустышек почти на $25 млрд. Для сравнения: в предыдущие три года этот показатель не превышал $15 млрд, а с 2009 по 2016 г. – $5 млрд. По данным агентства Dealogic, с 2013 по 2018 г. объем сделок по IPO SPAC вырос более чем на 650%. Известный американский стартапер и инвестор сектора технологических компаний Кевин Хартц, выпуская на NYSE в середине августа 2020 г. свою SPAC с броским и простым названием Оne («Первая»), заявил: «Рост популярности SPAC можно сравнить с расцветом венчурного капитала. В 70-е и 80-е он начал расти, а в 90-е ушел в отрыв».

В 70-е и 80-е он начал расти, а в 90-е ушел в отрыв».

Однако SPAC продолжают оставаться лотереей. По данным The Wall Street Journal, анализ 92 компаний, которые провели листинг с помощью SPAC в период с 2010 по 2017 г., выявил, что их акции в среднем отставали от рынка на 3%. А проведенный FT анализ американских SPAC за последние пять лет показал, что в массе эти пустышки пока остаются рискованным инструментом для инвестиций. Акции более половины компаний, выведенных на биржу путем слияния со SPAC, торгуются ниже уровня в $10, установленного для IPO самих SPAC. Из 145 выведенных на биржу в период с 2015 по 2019 г. SPAC 74 выполнили свое предназначение, 22 находятся в процессе совершения сделки по поглощению, а 49 не нашли цель (из них семь вернули деньги инвесторам).

Такое положение дел, по мнению FT, должно служить напоминанием о том, что, когда на Уолл-стрит появляется новый финансовый инструмент, предприимчивые финансисты всегда находят способ переложить львиную долю рисков на простых инвесторов. «В целом вложение средств в SPAC похоже на бросание монетки: только половина этих компаний приносят какую-то ценность», – говорит Милош Вуланович, профессор кафедры финансов французской бизнес-школы EDHEC, долгие годы изучавший SPAC. Но бум есть бум: по данным SPAC Research, сегодня в США ищут добычу для поглощения 120 пустышек, которые совокупно привлекли $40 млрд капитала.

«В целом вложение средств в SPAC похоже на бросание монетки: только половина этих компаний приносят какую-то ценность», – говорит Милош Вуланович, профессор кафедры финансов французской бизнес-школы EDHEC, долгие годы изучавший SPAC. Но бум есть бум: по данным SPAC Research, сегодня в США ищут добычу для поглощения 120 пустышек, которые совокупно привлекли $40 млрд капитала.

1.3 Обзор книги — IPO. Как и почему компании становятся публичными

- Главная

- Избранные главы

- 1.3 Обзор книги

Последующая часть книги состоит из двух разделов, приблизительно одинаковых по объему. Первый из них, охватывающий главы 2-7, отвечает на вопрос, почему компании выходят на открытый рынок. Рассматриваются внутренние, или специфические для фирмы факторы, которые могут стимулировать проведение IPO, такие как влияние экономической конъюнктуры. В главе 2 представлена общая информация о динамических моделях процессов IPO во времени. В дополнение к общей характеристике первичного рынка ценных бумаг за последние 40 лет, представленные данные позволяют определить степень влияния рыночных условий и информации на принятие решения по IPO.

Рассматриваются внутренние, или специфические для фирмы факторы, которые могут стимулировать проведение IPO, такие как влияние экономической конъюнктуры. В главе 2 представлена общая информация о динамических моделях процессов IPO во времени. В дополнение к общей характеристике первичного рынка ценных бумаг за последние 40 лет, представленные данные позволяют определить степень влияния рыночных условий и информации на принятие решения по IPO.

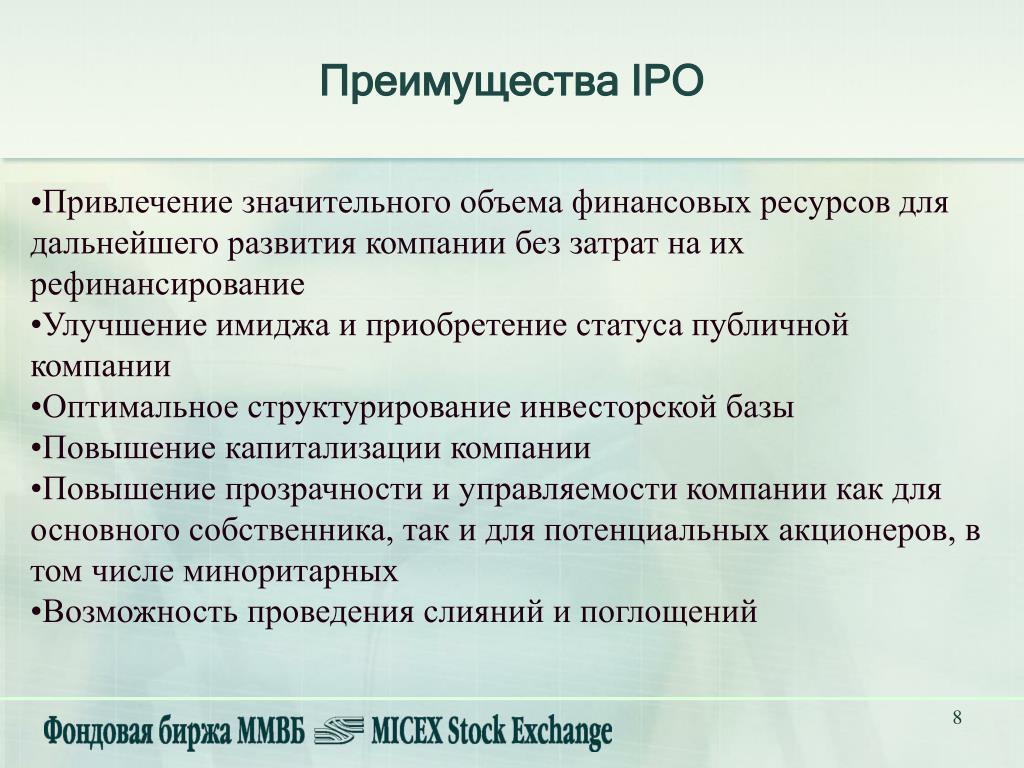

Часто упоминаемые финансовые и стратегические причины выхода на открытый рынок обсуждаются соответственно в главах 3 и 4. Предполагаемое преимущество IPO состоит в том, что первоначальное публичное размещение акций предоставляет эмитенту доступ к значительному объему дешевого капитала. Тщательно анализируются условия справедливости этого утверждения — в частности, то, почему и когда оно верно. Обстоятельства, при которых фирма благодаря IPO получает стратегическое преимущество, определяются характером конкуренции и особенностями отраслевой структуры.

С решением об IPO тесно связана структура собственности фирмы. В главе 5 рассматриваются теоретические преимущества публичной и частной собственности и реальные структуры управления, адаптированные фирмами под свои IPO. Решение о типе собственности зависит также от внешнего окружения. Глава 6 изучает влияние фондового рынка, правовой и политической среды на структуру собственности, создавая основу для международного сравнения решений об IPO. Реструктуризация корпоративной собственности и ее последствия для продажи дочерних компаний через публичные размещения исследуются в главе 7.

Во второй части (главы 8-13) детально рассматривается последовательность этапов процесса IPO. В этих главах представлены выводы многочисленных эмпирических исследований и довольно обстоятельно описана институциональная структура первичного рынка ценных бумаг. Первый этап — оценка эмитента — освещается в главе 8. Здесь же исследуются методы оценки, применяемые к IPO, а также виды информации, используемые для оценки стоимости и способствующие эффективности этих методов.

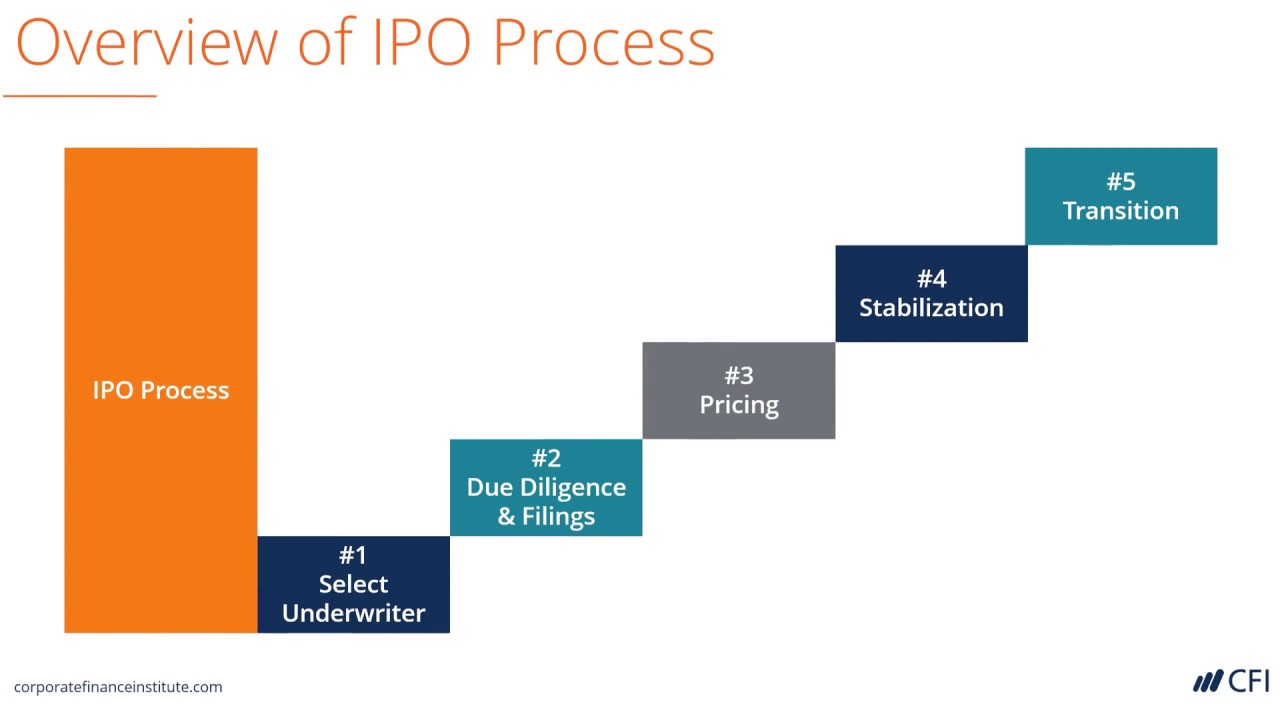

Реальный процесс IPO разбит на три этапа, которые последовательно рассматриваются в главах 9-11. Первый этап включает подготовку к IPO, прежде всего, выбор андеррайтера, аудитора и юридического консультанта. Подробно исследуются критерии отбора андеррайтера, его вознаграждение и договорные отношения. Второй этап — функционирование механизма IPO по установлению цен и размещению акций. Анализируются его основные особенности, теоретическая эффективность и то, как они «работают» на практике. Последний этап начинается с появлением ценных бумаг на вторичном рынке. Рассматриваются деятельность по стабилизации цен, осуществляемая андеррайтером, и характер торговли. Анализируются выводы аналитиков, проливающие свет на потенциальные конфликты интересов. В заключение исследуется воздействие истечения ограничительного периода, установленного на продажу ценных бумаг на открытом рынке.

Анализ экономической эффективности новых публичных компаний и предпринимаемых ими действиях позволяет дать более обоснованную оценку решениям об IPO. В главе 12 прослеживаются финансовые решения эмитентов, принятые после проведения IPO, что дает возможность сформулировать дальнейшие выводы о финансовых и управленческих причинах выхода на открытый рынок. В главе 13 исследуются долгосрочные доходы от капитала и аномалия низких результатов. Обсуждаются статистические и экономические проблемы исследования аномальных доходов. Объясняется, почему может наблюдаться низкая результативность.

В главе 12 прослеживаются финансовые решения эмитентов, принятые после проведения IPO, что дает возможность сформулировать дальнейшие выводы о финансовых и управленческих причинах выхода на открытый рынок. В главе 13 исследуются долгосрочные доходы от капитала и аномалия низких результатов. Обсуждаются статистические и экономические проблемы исследования аномальных доходов. Объясняется, почему может наблюдаться низкая результативность.

В заключительной, главе 14 формулируются некоторые обобщения и итоговые оценки. Даются рекомендации разработчикам политики в области совершенствования процесса IPO. Основная часть эмпирических данных, представленных в книге, и почти все институциональные особенности относятся к рынку США. Подобный уклон обусловлен непропорционально значительным объемом осуществляемой в США деятельности в области IPO, которая привлекла к себе наибольшее внимание исследователей. Однако международные данные указывают на то, что характеристики поведения фирм, связанные с IPO, практически одинаковы для всех стран.

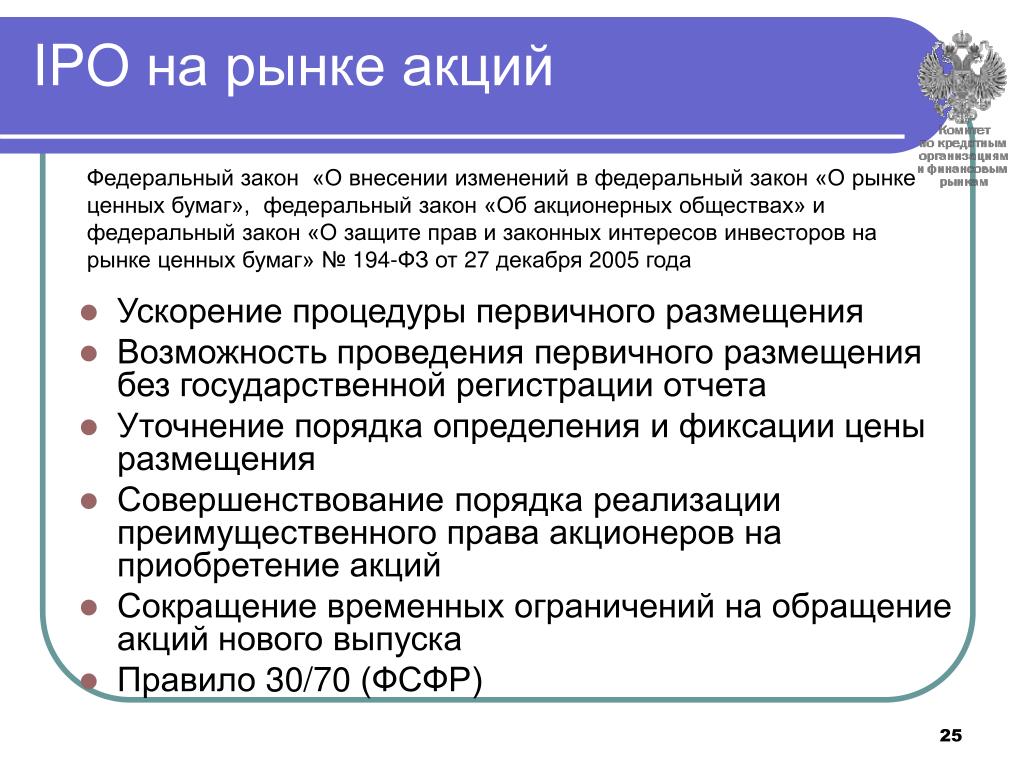

- В настоящее время в России складывается благоприятная ситуация для перехода к стабильному росту компаний за счет привлечения капитала на активно развивающемся фондовом рынке. Трансформация экономики сопровождается в российских компаниях увеличением прозрачности и улучшением качества корпоративного управления,…

- Первоначальные публичные размещения акций (Initial Public Offerings, IPO) завоевали беспрецедентную популярность в период «пузыря» конца 1990-х гг., благодаря впечатляющим доходам от них и ключевой роли, которую они сыграли в создании новых компаний. Разоблачения коррупционной деятельности инвестиционных…

- Немногие события в жизни компании сопоставимы с IPO по своему масштабу и последствиям. В ходе IPO впервые осуществляется продажа акций компании публичным инвесторам, после чего эти акции начинают обращаться на фондовом рынке.

Публичный листинг фундаментально изменяет правовую и экономическую структуру…

Публичный листинг фундаментально изменяет правовую и экономическую структуру… - Почему частные компании принимают решение о выходе на открытый рынок? Несколько доводов в пользу IPO уже перечислено выше. Конечно, все преимущества должны оцениваться в сравнении с затратами, связанными с публичным листингом. Фирма-эмитент, — которую мы впредь будем называть просто «эмитентом», — обременяется…

- В сущности, IPO — не более чем продажа акций фирмой-эмитентом инвесторам. В то же время эта простая характеристика не отражает сложности процесса проведения IPO. Неопределенность пронизывает весь этот процесс, возникая в значительной степени из-за низкого качества публичной информации. Обычно до размещения…

Fix Price: IPO в разгар пандемии

Антон, мне, аудитору по бэкграунду и специалисту по ритейлу, интересно узнать, как строилась стратегия выхода Fix Price на IPO: как принимались решения, какие вещи беспокоили вас как финансового директора?

Компания 14 лет назад создавалась с идей, что она станет публичной. Соответственно, бизнес планомерно шел к этой цели. Я работаю в Fix Price почти 5 лет, и одной из моих задач была как раз подготовка компании к публичному статусу, знакомство с ней инвесторов. Сделке всегда предшествует большая предварительная работа, а дальше ты сидишь и ждешь, когда на рынках наступит благоприятная ситуация. В этот момент надо будет сделать миллион вещей, потому что, если хоть один элемент отсутствует, сделку запустить нельзя.

Соответственно, бизнес планомерно шел к этой цели. Я работаю в Fix Price почти 5 лет, и одной из моих задач была как раз подготовка компании к публичному статусу, знакомство с ней инвесторов. Сделке всегда предшествует большая предварительная работа, а дальше ты сидишь и ждешь, когда на рынках наступит благоприятная ситуация. В этот момент надо будет сделать миллион вещей, потому что, если хоть один элемент отсутствует, сделку запустить нельзя.

Знаете, есть понятие окон IPO. В России их правильнее называть форточками. Это очень маленькие окошки, которые периодически открываются, но закрываются быстро и часто внезапно, поэтому российскому бизнесу особенно важно быть максимально подготовленным.

И когда я говорю «успеть», это не значит — разместиться по супервысокой цене. Очень часто в России процесс бинарный: IPO либо происходит, либо нет. По какой цене — уже второй вопрос.

Знаете, есть понятие окон IPO. В России их правильнее называть форточками. Это очень маленькие окошки, которые периодически открываются, но закрываются быстро и часто внезапно, поэтому российскому бизнесу особенно важно быть максимально подготовленным. И когда я говорю «успеть», это не значит — разместиться по супервысокой цене. Очень часто в России процесс бинарный: IPO либо происходит, либо нет. По какой цене — уже второй вопрос.

В России их правильнее называть форточками. Это очень маленькие окошки, которые периодически открываются, но закрываются быстро и часто внезапно, поэтому российскому бизнесу особенно важно быть максимально подготовленным. И когда я говорю «успеть», это не значит — разместиться по супервысокой цене. Очень часто в России процесс бинарный: IPO либо происходит, либо нет. По какой цене — уже второй вопрос.

До Fix Price я три года работал в «Магните», а до этого — в американском инвестиционном банке тем самым банкиром, который говорил клиентам, как важно начинать готовиться заранее. Теперь у меня была возможность реализовать это на практике, помочь компании избежать подводных камней.

Что такое IPO или первичное публичное предложение акций?

В течение последнего года целый ряд известных в странах Балтии компаний, такие как Ignitis, Enefit Green, Virši, вышли на биржу, проведя первичное публичное размещение своих акций (IPO, Initial Public Offering). В обозримом будущем к ним обязательно присоединятся и другие лидеры отрасли. Поэтому в этой статье мы решили рассказать о том, что такое IPO и какие возможности оно открывает для предприятий и инвесторов.

Капитал для раскрытия потенциала

IPO означает, что компания впервые предлагает свои акции для продажи на бирже. IPO позволяет привлечь новый капитал для реализации самых разных целей, таких как разработка и вывод на рынок новых продуктов, расширение экспортных рынков, покупка конкурентов или партнёров по сотрудничеству и т.д.

Именно это цели и путь к их достижению фактически образуют костяк истории успеха предприятия, которая поможет привлечь инвесторов. Большую часть этой информации эмитент впоследствии должен будет включить в проспект первичного публичного предложения.

В свою очередь для инвесторов IPO — это возможность поучаствовать в растущей компании на ранней стадии развития, получив акции, как правило, по весьма привлекательной цене. Почему? Потому что компании стараются предложить свои акции на IPO по хорошей цене, чтобы обеспечить успешное присутствие на рынке капитала в долгосрочной перспективе.

История успехаИстория успеха предприятия даёт ответы на все те вопросы, которые могут возникнуть у потенциальных покупателей акций или инвесторов. Почему именно это предприятие имеет хорошие перспективы развития? Сможет ли предприятие обойти конкурентов и стать лидером рынка? Позволяет ли конъюнктура рынка думать, что продукты/услуги именно этого предприятия будут востребованы? Понятные и упреждающие ответы и разъяснения помогут инвесторам, СМИ и аналитикам рынка получить четкое представление о том, почему инвестировать стоит именно в это предприятие.

ФинансыОсобое внимание потенциальные инвесторы и другие заинтересованные лица обычно уделяют динамике финансовых показателей предприятия. Что происходило с оборотом, прибылью и долей рынка предприятия в течение последних двух-трех лет? Каковы прогнозы развития? Все эти аспекты тесно связаны с уже упомянутой историей успеха, они служат основанием, дополнительными аргументами в пользу его достоверности.

Что происходило с оборотом, прибылью и долей рынка предприятия в течение последних двух-трех лет? Каковы прогнозы развития? Все эти аспекты тесно связаны с уже упомянутой историей успеха, они служат основанием, дополнительными аргументами в пользу его достоверности.

Важность репутацииВажно не только рассказать о былых достижениях, но и дать обоснованное видение будущего.

Репутация предприятия и его команды руководства в случае публичного предложения акций является одним из важнейших активов, так как покупка акций, по сути, является «вотумом доверия» предприятию и его будущему развитию. Поэтому перед началом процесса IPO следует убедиться, соблюдаются ли компанией принципы хорошего корпоративного управления. Например, возглавляет ли предприятие опытная команда профессионалов, имеет ли оно независимый совет, как обстоят дела с преемственностью и открытостью руководства.

Потенциальный инвестор должен оценить все три вышеупомянутых аспекта. Насколько реальной и убедительной выглядит бизнес-модель предприятия? Насколько стабильны его финансовые показатели и прогнозы на будущее? Имеет ли предприятие конкурентные преимущества? Какова модель управления и репутация собственников бизнеса? Насколько убедительной выглядит предполагаемое развитие после привлечения нового капитала на бирже?

Насколько реальной и убедительной выглядит бизнес-модель предприятия? Насколько стабильны его финансовые показатели и прогнозы на будущее? Имеет ли предприятие конкурентные преимущества? Какова модель управления и репутация собственников бизнеса? Насколько убедительной выглядит предполагаемое развитие после привлечения нового капитала на бирже?

Перед каждым IPO на балтийской бирже конкретное предприятие, как правило, выпускает официальное сообщение, в котором указываются банки, которые будут предлагать акции частным лицам. Если у вас есть инвестиционный счёт или счёт ценных бумаг, покупка акций проблем не составит, а в случае возникновения вопросов на помощь обязательно придёт консультант соответствующего банка.

В свою очередь, чтобы понять, соответствует ли цена акций рыночной стоимости, очень важно провести оценку предприятия по всем вышеуказанным пунктам, которые могут служить ориентиром перед покупкой акций.

Чаще всего предприятия заинтересованы в успешном старте на бирже, поэтому объявленная цена первичного публичного предложения, как правило, является выгодной.

Тем не менее, и в отношении IPO нужно помнить о том, что не следует инвестировать все свои сбережения в одну компанию, какой бы привлекательной или перспективной она вам ни казалась. Акции должны рассматриваться как долгосрочный инструмент, который в случае достижения предприятием поставленных целей может стать для вас источником регулярных доходов, обеспечивая хорошие дивиденды.

Pre-IPO инвестиции: иски, хайп, дезинформация, путь вслепую

Как цинично шутят волки и волчата с Уолл-стрит, «вulls and bears always make a killing, sheep always get slaughtered» — «быки» и «медведи» всегда зарабатывают, как бандиты, «овец» же всегда забивают».

Индустрия pre-IPO переживает полосу хайпа, на рынке IPO — небывалый бум, и российские компании тут весьма заметны, а значит, опытные инвесторы, не подверженные хайпу, понимающие контекст и экосистему и прикладывающие концентрированные умные усилия, могут заработать там, где неопытные, неинформированные, инвестирующие вслепую и подверженные хайпу («овцы» на беспардонном жаргоне Уолл-стрит) потеряют деньги. Таков, увы, постоянно повторяющийся цикл хайпа в истории мировых инвестиций.

Таков, увы, постоянно повторяющийся цикл хайпа в истории мировых инвестиций.

«Большие ребята» из среды всегда зарабатывающих, как бандиты, «быков» и «медведей» в последние пару лет активно занимаются темой pre-IPO инвестиций. В прошлом году J.P. Morgan построил целую команду, специализирующуюся на торговле исключительно акциями перед IPO. Венчурная компания Sutter Rock Capital, зарегистрированная на Nasdaq, инвестирует в компании за пару лет до того, как они станут публичными. В Manhattan Venture Partners сосредоточились на нескольких высоконадежных «транзакциях с твердым мандатом» вместо того, чтобы выполнять заказы через большое количество компаний.

Реклама на Forbes

Что же делать и куда податься простому смертному и как не стать пресловутой «овцой»? Со всех сторон его атакуют предложениями поучаствовать в «эксклюзивных» pre-IPO сделках (еще с несколькими тысячами таких же инвесторов) по «эксклюзивной» цене (значительно выше той, которую он мог бы найти на рынке, приложив даже минимальные усилия к поиску).

Прежде всего инвестор должен осознать риски и ответить себе на самые неудобные и важные вопросы:

1. А не жертва ли вы обычного хайпа?

Это непросто для любого, включая и опытных инвесторов, но надо пытаться защищаться от хайпинга и пампинга, сенсационности и эмоциональных решений. Принципы Уоррена Баффета нам в помощь: изучение рынка, анализ конкурентов, рациональность решений, выдержка и неизменное недоверие к пиару и хайпу. Верить в наше веселое время, вопреки совету Мюллера из «Семнадцати мгновений весны», можно, но только проверенным цифрам.

2. А будет ли IPO?

Риск того, что компания отложит IPO на более отдаленное время, а то и вовсе его отменит, остается почти всегда, даже для многомиллиардных компаний. Ведь pre-IPO инвестиция, даже если вы часть многомиллионного синдиката, не гарантия, что IPO произойдет.

3. А вырастет ли цена?

Объективно оценить стоимость акций на этапе pre-IPO сложно, поскольку частная компания, в отличие от публичной, не раскрывает небольшим инвесторам детальную финансовую отчетность. Рынок же вообще невозможно предсказать с точностью. В результате цена пост-IPO может оказаться ниже цены pre-IPO.

Рынок же вообще невозможно предсказать с точностью. В результате цена пост-IPO может оказаться ниже цены pre-IPO.

4. А готов ли инвестор к бесправности?

Инвесторы на pre-IPO в значительной степени бесправны и не обладают типичными правами позднего инвестора, такими как information rights, liquidation rights, price protections и т.д. Компании не обязаны предоставлять pre-IPO инвесторам детальную финансовую информацию с ответами на все вопросы или информацию о состоянии компании. Инвесторы во вторичку получают довольно скудную информацию: ни периодической детальной финансовой отчетности, ни детальной презентации, не говоря уже о том, чтобы знать реальный план действий компании. На открытых рынках все наоборот: компании должны предоставлять ежеквартальные финансовые отчеты, которые проходят аудит. И ни один разумный VC не инвестирует в компанию, особенно на позднем этапе, без детального due diligence. Такое бесправие и инвестирование почти вслепую повышают риски.

5. Осознаете ли вы, что вас ждет период lock up?

Инвестор должен помнить, что ликвидность его вложения не начинается с момента IPO. Компании обычно не позволяют сотрудникам, инвесторам и их близким продавать акции сразу после IPO (чаще всего полгода).

Компании обычно не позволяют сотрудникам, инвесторам и их близким продавать акции сразу после IPO (чаще всего полгода).

Если вы не уверены, что стоимость акций после IPO будет расти, вы можете обезопасить себя, уплатив дополнительный premium и купив protective puts (ограниченную по времени опцию продать оговоренное количество акций по определенной цене) на случай падения цены.

Способы pre-IPO инвестиций

Для pre-IPO инвестиций есть несколько возможностей:

Долгосрочные и среднесрочные pre-pre-IPO инвестиции. В отличие от типичного pre-IPO входа, инвестиции в компанию за некоторое время до pre-IPO позволяют построить отношения с основателями, быть в курсе происходящих в компании процессов, знать реальное положение дел и динамику бизнеса изнутри, и все это не только на протяжении короткого времени.

Реклама на Forbes

Это подход, характерный для более долгосрочных, но и более осознанных инвестиций. Доступ к таким сделкам открыт только для относительно крупных компаний венчурного капитала/private equity.

Прямое участие в books IPO андеррайтеров (компаний, обеспечивающих размещение акций на рынке). С точки зрения цены и глубокой информированности этот способ уступает первому, зато (по сравнению с более ранними инвесторами) инвестор экономит время и передвигается ближе к моменту ликвидности, участвуя в инвестициях непосредственно накануне IPO. Теоретически такой инвестор получает оптимальную цену и более аккуратную информацию из первых рук основателей (делающих прямые презентации во время roadshow — процесса питчей для основных инвесторов непосредственно перед IPO).

Для этого надо стать клиентами топовых IPO underwriters — Bank of America, Goldman Sachs, J.P. Morgan и пр., и инвестировать достаточно большие чеки, хотя бы в миллионах долларов.

Перепродажа акций участников underwriters’ books и венчурных фондов 2nd/3rd tier брокерами и реселлерами. Значительная часть акций, которые покупают русские инвесторы, приходят к ним через вторые и третьи руки. Брокеры и реселлеры максимально заинтересованы представлять сделку с лучшей стороны и редко взвешенно и подробно представляют клиенту все риски. Инвесторы в такие сделки часто пользуются очень поверхностной и отрывочной информацией, слабо представляют себе реальное положение дел в бизнесе компании и наиболее вероятную ситуацию с потенциальной оценкой компании после IPO. Тем не менее это достаточно простой способ купить pre-IPO акции, и его простота, низкий порог входа и возможность получить инвестиционный опыт звучат привлекательно для многих, как правило, менее опытных инвесторов, более мелких и потому и платящих большую цену, и рискующих больше, чем инвесторы из двух первых групп.

Инвесторы в такие сделки часто пользуются очень поверхностной и отрывочной информацией, слабо представляют себе реальное положение дел в бизнесе компании и наиболее вероятную ситуацию с потенциальной оценкой компании после IPO. Тем не менее это достаточно простой способ купить pre-IPO акции, и его простота, низкий порог входа и возможность получить инвестиционный опыт звучат привлекательно для многих, как правило, менее опытных инвесторов, более мелких и потому и платящих большую цену, и рискующих больше, чем инвесторы из двух первых групп.

Прямая продажа акций и опционов сотрудниками pre-IPO компаний. Для приобретения акций у членов команды pre-IPO стартапа надо проделать серьезную поисковую и репутационную работу. Сотрудники pre-IPO компаний часто мотивированы получить заманчивую сумму денег еще до IPO, но поиск таких людей, коммуникации с ними и проведение транзакции будут стоить серьезных усилий и потребуют немалых ресурсов. К тому же этот способ доступен только инвесторам с солидной репутацией, ведь мало кто будет отвечать незнакомым и неизвестным людям, предлагающим прямую продажу акций.

Реклама на Forbes

Покупка акций на вторичных платформах. Это довольно простой путь, требующий, однако, серьезной системной поисковой работы и готовности быстро принимать решения по покупке акций в условиях минимальной информированности о состоянии бизнеса компании и ее перспективах после IPO. Кроме того, для регистрации на этих платформах покупатели должны быть аккредитованными инвесторами.

Два первых способа инвестиций, конечно, маловероятны для начинающих или небольших инвесторов. Хотя именно они самые эффективные для игры вдолгую и самые оптимальные с точки зрения цены акций для покупателя и понимания реальной ситуации в pre-IPO компании. Эти подходы также наиболее оптимальны для начинающего фонда, готового строить репутацию, играть вдолгую, предсказуемо зарабатывать и заниматься только осмысленными инвестициями. Серьезный, долговременный подход к изучению рынка и к построению отношений с pre-pre-IPO компаниями, a затем с андеррайтерами IPO позволяет инвестору играть не вслепую, как огромное большинство pre-IPO инвесторов, и получать преференции, которых не получают случайные покупатели pre-IPO акций. (Важная оговорка: для ряда перечисленных выше действий у вас должна быть брокерская лицензия, аккредитация квалифицированного инвестора, и иногда другие соответствующие лицензии и регистрации.)

(Важная оговорка: для ряда перечисленных выше действий у вас должна быть брокерская лицензия, аккредитация квалифицированного инвестора, и иногда другие соответствующие лицензии и регистрации.)

Инвестор, конечно, должен осознавать свое место в описанной выше экосистеме — но это же не значит, что он не может работать над тем, чтобы перейти на более высокий этаж в пищевой цепочке pre-IPO инвестиций. Если инвестор предполагает делать pre-IPO инвестиции в небольших размерах и не располагает временем, знаниями, умениями и желанием играть вдолгую, то для него доступна только пара перечисленных выше подходов, вполне разумных и несложных. Важно только осознавать при этом все описанные риски и недостатки таких подходов.

Оптимальный план действий

Но все же, если у вас есть ресурсы, время и желание построить оптимальный подход к pre-IPO инвестициям, план действий должен состоять из трех частей — краткосрочного и долгосрочного планирования и планов экзита/ликвидности.

Краткосрочный/среднесрочный план:

Реклама на Forbes

— строить прямые отношения с брокерами, реселлерами, secondaries VC/private equity фондами, сравнивать предлагаемые условия, выбирая оптимальные и ведя переговоры для оптимизации цен. Надо, как минимум, как было сказано у Конан Дойла, «не садиться в первый же экипаж»;

Надо, как минимум, как было сказано у Конан Дойла, «не садиться в первый же экипаж»;

— вести систематическую кампанию нетворкинга через мероприятия, собственные контакты, Linkedin, AngelList, Crunchbase, Pitchbook и другие каналы, строя связи, репутацию, собирая кулуарные приватные данные;

— создавать бизнес-процесс изучения лотов и рационального биддинга, сведения возможных транзакций в единую систему и принятия рациональных решений.

Таким образом, быстрых и оптимальных результатов можно добиться и небольшой ценой. Но важно осознавать, что построение процесса инвестиций — сложная работа «ногами» и интеллектом, и успех в инвестициях — это результат серьезного и разумного труда, требующий двух главных ресурсов инвестора: времени и денег.

Игра вдолгую: оптимальные результаты:

Реклама на Forbes

— устанавливать отношения с IPO underwriters, становясь их прямым клиентом (book investor). Этот долгий, сложный и дорогостоящий проект по силам только тем, кто обладает серьезными ресурсами, упорством и глубоким пониманием инвестиционной экосистемы;

— делать долгосрочные инвестиции за некоторое время (хотя бы за год) до IPO. Для этого тоже нужны и время, и ресурсы, и знания, и умение;

Для этого тоже нужны и время, и ресурсы, и знания, и умение;

— строить процесс поиска/работы с членами команд стартапов поздних стадий, готовящихся к IPO. Это требует систематических долговременных усилий, и для этого необходима солидная репутация и бренд. Создание бренда и построение нетворка с pre-IPO компаниями — долгий процесс, который принесет результаты не сразу.

Таковы наиболее эффективные подходы с точки зрения и оптимизации цены, и, что не менее важно, информированности о состоянии бизнеса в компании и в ее сегменте, и о динамике ее роста. Из русскоговорящих инвесторов такие «взрослые» подходы исповедуют Юрий Мильнер и Леонид Богуславский.

Ликвидность:

Реклама на Forbes

Инвестор выходит из сделки pre-IPO только после того, как компания становится публичной или продается стратегическому инвестору. Для улучшения ликвидности и уменьшения рисков имеет смысл синдицировать сделки, привлекать активных LPs, создавать внутреннюю и синдикационную ликвидность и заниматься маркетингом своих аллокаций.

Подведем итоги. В индустрии — невероятный объем хайпа и «разводов» неопытных инвесторов в pre-IPO компании. Знающие, проинформированные инвесторы с прямым доступом к сделкам зарабатывали и всегда будут хорошо зарабатывать. Неинформированные и перекупающие через третьи руки должны осознавать, что участвуют в спекуляциях с непредсказуемым исходом и часто ходят по завышенным ценам. Будьте осторожны, старайтесь принимать взвешенные решения, мыслите вдолгую, и помните: caveat emptor! («покупатель, будь бдителен!»)

Мнение редакции может не совпадать с точкой зрения автора

Стоит ли участвовать в IPO ЦИАН

Этот вопрос подробно разбирает известный эксперт, автор книг «Как инвестировать в недвижимость» Артем ЦОГОЕВ, статью которого с его любезного согласия сегодня публикует портал ЕРЗ.РФ.

Фото: www.bigbankir.ru

Получил несколько сообщений от подписчиков своего телеграм-канала по поводу IPO ЦИАНа. Вопрос один: «Стоит ли участвовать?» Два подписчика написали, что никогда не инвестировали в акции, но мысль об инвестициях в ЦИАН «зацепила». Сейчас очень подробно разберу и проанализирую эту инвестидею. Итак, ЦИАН проводит IPO в Нью-Йорке.

Вопрос один: «Стоит ли участвовать?» Два подписчика написали, что никогда не инвестировали в акции, но мысль об инвестициях в ЦИАН «зацепила». Сейчас очень подробно разберу и проанализирую эту инвестидею. Итак, ЦИАН проводит IPO в Нью-Йорке.

Факты

● ЦИАН входит в 10 самых популярных классифайдов недвижимости мира.

● у платформы >20 млн./мес. уникальных пользователей;

● выручка в I полугодии 2021 (₽2.7 млрд.) выросла на 65 % г/г 6 мес. 2020 (₽1,64 млрд.). Выручка в 2020 ~₽4 млрд.

● общий долг на 30.06.2021 ~ ₽4 млрд.

● ЦИАН годами убыточен (2019: -₽0.8 млрд., 2020: -₽0.62 млрд., 6 мес. 2021: -₽1,67 млрд.) и, возможно, никогда не был прибылен;

● диапазон цены: $13,5–$16;

● дата начала торгов: 5 ноября 2021 г.;

● минимально возможная инвестиция ₽10 т. (ВТБ).

Фото: www.trade-leader.ru

Предположения / домыслы

◙ Оценка капитализации ЦИАН после проведения IPO на уровне от $0,9 до $1,1 млрд.

◙ Ожидаемый темп роста выручки +27% в год.

Все подробности о размещении акций ЦИАН есть на сайте SEC.

Я обычно начинаю анализ инвестиционной идеи со SWOT. Не нарушу традиции, но сначала напишу о рисках и слабых сторонах.

Риски! Вообще похоже, что бизнес ЦИАН это риск, потому что из 230 страниц формы F-1 описание рисков занимает 50 страниц или 21% от общего объёма.

Основные риски (на мой взгляд):

‼ Конкуренция с Яндексом, Авито, Юлой, а также со СБЕРом и ВТБ: у каждого из конкурентов почти неограниченный бюджет на войну за захват доли ЦИАНа.

‼ Яндекс одним мановением может убрать ЦИАН из поисковой выдачи и обрушить их бизнес.

‼ Рынок жилья постепенно остывает (в т.ч. из-за сворачивания льготной ипотеки), что может негативно сказаться на ЦИАН.

‼ Гос. регулирование и законы о персональных данных и прочие чисто российские риски.

Фото: www. mir-s3-cdn-cf.

mir-s3-cdn-cf.

Слабые стороны

§ Рост выручки и прибыли может быть быстро достигнут только двумя способами: поглощением региональных игроков и повышением цен (они это называют ростом монетизации). 74% доходов компании даёт рынок Москвы и МО, покупка портала N1 вывела их на рынок Екатеринбурга и Новосибирска… и это пока всё.

§ У компании нет оригинальных идей, она возлагает большие надежды на «инновации», на которых уже споткнулись зарубежные аналоги. ЦИАН будет развивать сервисы по обмену жилья, похожие на iBuying. Zillow недавно потеряли на этой теме 10% от стоимости компании. Идея подписки позаимствована у зарубежных аналогов, и пока работает. Всё остальное — гипотезы, поверки, тестирование…

§ Вы бы хотели инвестировать в продукт, который ненавидит значительная часть его потребителей? Открою страшную тайну, доступную всем риэлторам России: весомая часть людей, платящих деньги ЦИАНу, мягко выражаясь, испытывают дискомфорт при работе с порталом. Об этой теме ЦИАН, кстати, совсем ничего не пишет в F-1.

Об этой теме ЦИАН, кстати, совсем ничего не пишет в F-1.

§ Географическое масштабирование только в России. Даже на Украину ЦИАН выйти не может из-за Крыма. В теории ЦИАН может купить что-то в небогатой Азии (Бангладеш, Пакистан…).

§ ЦИАН нарушил некие ковенанты по кредиту Райффайзенбанку. Поэтому австрийцы отказали ему в новом кредите. И это проблема: компании нужны деньги для роста и возможность их привлекать!

Сильные стороны

Ѡ Позиция лидера рынка. ЦИАН – интернет-платформа №1 по недвижимости в России. Лидерская позиция на протяжении многих лет это не случайность, а закономерность. Даже с такими богатыми и технологичными конкурентами как Яндекс, Mail, Avito и прочие, ЦИАН сохраняет лидерство.

Ѡ Ёжики плакали и кололись, но продолжали есть кактус. ЦИАН поднимает цены, вводит аукционную модель, не борется с клонами объявлений, блокирует пользователей, не отвечает в поддержке и т. д., но риэлторы знают, что без ЦИАНа никуда.

д., но риэлторы знают, что без ЦИАНа никуда.

Ѡ У команды ЦИАНа вполне очевидно суперэффективная команда со стальными нервами: убытки, 50 страниц рисков, проблемы с кредитами, чехарда со сменой акционеров… и всё равно они лидеры рынка, бьются с китами, обладающими огромными бюджетами и, что более важно в РФ, админ. ресурсом. Такая команда заслуживает уважения и сможет вывезти проект из канавы, если он начнет туда скатываться.

Фото: www.catherineasquithgallery.com

Возможности

↑ Соавтор циановской формы F-1, консалтинговая компания Frost & Sullivan (ссылки на неё буквально в каждом предложении) считает, что наши риэлторы недостаточно «доятся» ЦИАНом, и можно их еще «подоить» (отмонетизировать). Например, по данным Frost & Sullivan расходы риэлторов на маркетинг в США составляют 16% от их доходов, в Германии 10%, в Польше 12,3%, а якобы в России риэлторы слишком мало тратят на классифайды — всего 3,3% (по мнению ЦИАН и их консалтеров). У ЦИАН растет тема продажи лидов застройщикам, они тоже будут платить больше, особенно в условиях охлаждения первичного рынка.

У ЦИАН растет тема продажи лидов застройщикам, они тоже будут платить больше, особенно в условиях охлаждения первичного рынка.

↑ У ЦИАНа вполне неплохой it-продукт, поэтому свой портал и приложение они могут и дальше успешно «допиливать», добавляя в него функции, присутствующие у зарубежных порталов. Это теоретически поможет удержать пользователей (покупателей) на портале. А где покупатели, там и их ловцы, риэлторы и девелоперы.

↑ Новые начинания и инновации ЦИАН могут провалиться, но могут и взлететь — с учетом эффективной команды, позитивный вариант весьма вероятен.

Фото: www.newkredit.ru

Со SWOT всё! А теперь перехожу к анализу

▼ЦИАН убыточен, поэтому подсчитать мультипликатор P/E (отношение капитализации к годовой прибыли) невозможно. Но зато можно высчитать коэффициент Р/S (отношение капитализации к годовой выручке).

▼ В 2020 выручка ЦИАН была на уровне ₽4 млрд. , в этом году небезосновательно предположу, что она будет ₽5,5 млрд. или $78 млн. Напомню, скромная оценка капитализации ЦИАН после IPO — $900 млн. Таким образом, Р/S = 900/78 = 11.53.

, в этом году небезосновательно предположу, что она будет ₽5,5 млрд. или $78 млн. Напомню, скромная оценка капитализации ЦИАН после IPO — $900 млн. Таким образом, Р/S = 900/78 = 11.53.

▼ Для сравнения: у почти полного аналога ЦИАН, компании Zillow Р/S равен 6.63. То есть по этому мультипликатору убыточный российский классифайд ЦИАН стоит почти в 2 раза дороже прибыльного американского Zillow.

С чего бы это?

ᴪ А ответа никакого нет на самом деле! Инвесторам предлагается просто поверить в «дополненную реальность» ЦИАНа и в предположения о справедливой капитализации этой компании.

ᴪ Теперь текст специально для неопытных инвесторов, которых «зацепило» IPO ЦИАН. Я немного отклонюсь от анализа компании, но это важно, с моей точки зрения.

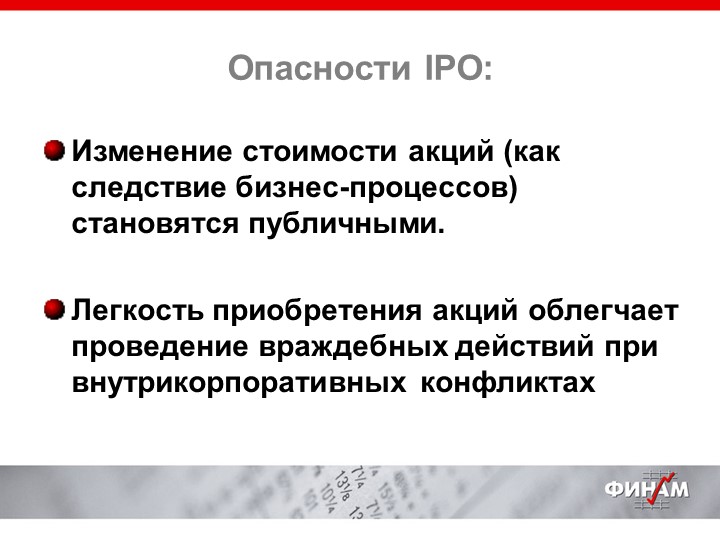

ᴪ Любое IPO — это риск. Сразу после размещения котировки акции могут вырасти (как TCS Group — Тиньков), а могут и обвалиться (как Fix Price). Потому что нет никакой истории, линии поддержки и т. д. — только неопределенность и предположения.

д. — только неопределенность и предположения.

Фото: www.sailweblog.ru

ᴪ Курс акций ЦИАН может сильно колебаться, потому что после выхода на биржу это, говоря языком недвижимости, «нестабилизированный» актив.

ᴪ Здесь уместна аналогия (не прямое сравнение). Представьте торговую улицу, там продаются помещения Пятёрочки, аптеки, Красного и Белого, ресторана и т.д. Арендаторы сидят там годами, это стабильный арендный бизнес (ну насколько это возможно в мире локдаунов и пандемий).

ᴪ И тут в продажу выходит помещение с новым арендатором, предположим, он продает кофе, но без людей (наливают роботы). Вроде кофе товар востребованный, роботы — интересно и технологично и т.д.

ᴪ Но вот с точки зрения ГАБ это «нестабилизированный» актив. А вдруг потребителю не понравится? Или кофе с роботами будет слишком дорогой? В общем, тема новая, и арендатор имеет шансы съехать. Поэтому риски у этого ГАБ высокие, и покупка такого помещения с таким арендатором — дело тоже рискованное.

ᴪ Так вот аналогия: биржа — это торговая улица, а ЦИАН — роботизированная кофейня. И вокруг — океан неопределенности.

Пора переходить к выводам

Ṿ Я желаю ЦИАН успехов: всё-таки, это почти последний в секторе крупный независимый от государства игрок. Надеюсь, они реализуют задуманное и «уделают» конкурентов, но только не за счёт повышения цен для риэлторов. Постоянное повышение стоимости услуг ЦИАНа уже больше похоже на… стрижку овец. Только риэлторы не хотят быть овцами.

Ṿ Неопытным частным инвесторам я лично советую перед принятием инвестиционных решений ещё раз обратить внимание на то, что риски IPO слишком высокие. Самое смешное, что в IPO ЦИАНа могут принять участие неквалифицированные инвесторы — очередной парадокс регулирования инвестиционной деятельности в России.

Ṿ Если же вы удачливый игрок в казино или матёрый трейдер, имеющий сотни бумаг в портфеле, можно и рискнуть ₽10—20 т. — это вполне ок.

— это вполне ок.

Ṿ При этом IPO ЦИАНа проходит в США, американские инвесторы могут оценивать эту компанию не так, как я. Дело в том, что для них размещение крупного русского классифайда — это примерно то же самое, что для нас размещение ведущей вьетнамской сети лапшичных.

Ṿ Основной ориентир при определении участия в IPO российского ЦИАНа — цены на нефть, котировки Яндекса и участие Goldman Sachs, а не всё, что я тут понаписал. Им это почти до лампочки, да и никто обзор, подобный моему, для них сделать не может.

Артем ЦОГОЕВ (на фото)

Другие публикации по теме:

Порталу объявлений Avito отказано в праве купить сервис поиска жилья ЦИАН

ЦИАН и «Этажи» по-разному оценили стоимость «квадрата» и динамику роста цен на новостройки в крупных городах России

ЦИАН: семь из десяти крупнейших застройщиков в кризис увеличили цены на столичное жилье

ЦИАН: Чем слабее рубль — тем больше россиян хотят вложиться в столичное жилье

Руководство по каждому этапу процесса IPO

Что такое IPO?

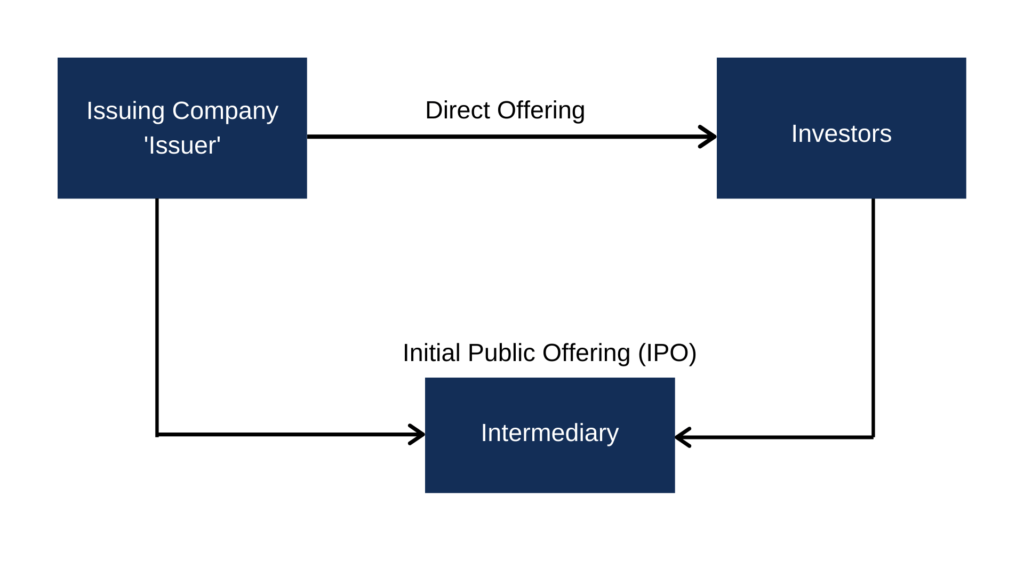

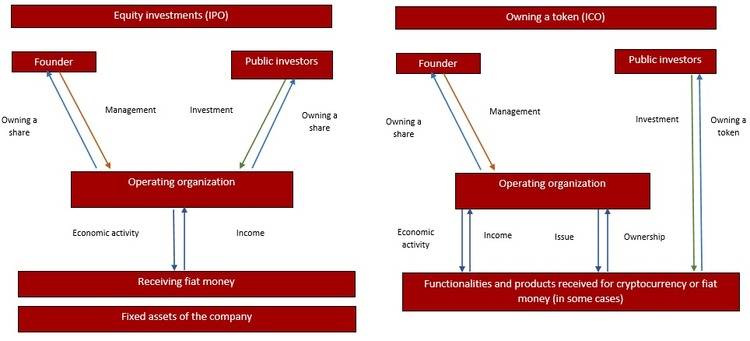

Первичное публичное предложение (IPO) — это процесс, посредством которого частная компания «выходит на биржу» и продает новые акции на фондовом рынке. IPO позволяет компании разблокировать новый рост и привлечь капитал от государственных инвесторов, а также предоставить частным инвесторам возможность выйти из своих инвестиций и получить прибыль.

IPO позволяет компании разблокировать новый рост и привлечь капитал от государственных инвесторов, а также предоставить частным инвесторам возможность выйти из своих инвестиций и получить прибыль.

Прежде чем пройти IPO, компания должна пройти обширный процесс IPO, включая выполнение определенных требований, установленных Комиссией по ценным бумагам и биржам (SEC).

В нашей инфографике ниже мы опишем этапы процесса IPO на высоком уровне, а затем углубимся в часто задаваемые вопросы для более полного обзора.

Какие есть альтернативы традиционному IPO?

В последние годы все больше компаний отказываются от IPO. Вместо этого выбирают альтернативные методы листинга на публичном рынке.

Прямой листинг против IPO

При прямом листинге (также известном как прямое публичное предложение) частная компания становится публичной, продавая акции инвесторам на фондовых биржах без IPO.Прямые листинги устраняют необходимость в выездных презентациях IPO или андеррайтерах IPO, что экономит время и деньги компании. Исторически этот метод использовался в основном малыми предприятиями, заботящимися о бюджете, стремящимися избежать обилия комиссий, связанных с традиционными IPO.

Исторически этот метод использовался в основном малыми предприятиями, заботящимися о бюджете, стремящимися избежать обилия комиссий, связанных с традиционными IPO.

Кроме того, прямой листинг дает акционерам возможность продать свою долю в компании, как только она станет публичной, не испытывая при этом периода владения, который они обычно получают при IPO. Это также может помочь избежать разводнения, которое может вызвать выпуск новых акций.Мы более подробно рассмотрим различия между прямым листингом и IPO в другой статье.

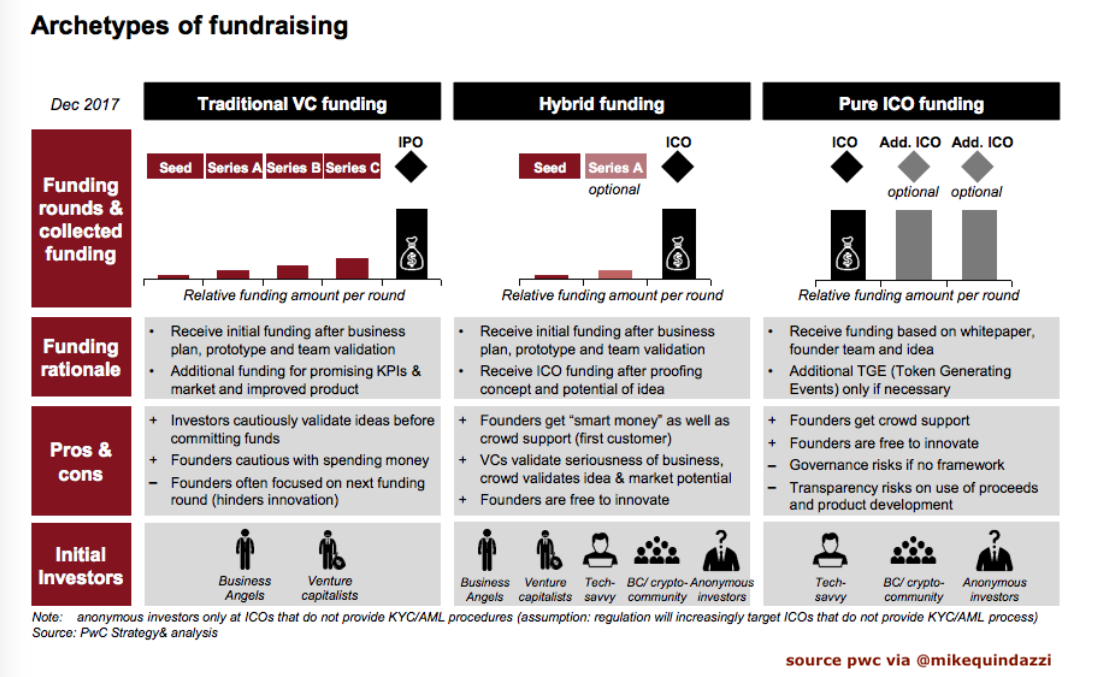

SPAC против IPO

Компания по приобретению специального назначения (SPAC) — это публично торгуемая компания по выкупу, которая привлекает капитал посредством IPO для покупки или получения контрольного пакета акций компании. Когда компания приобретается SPAC, она становится публичной, не платя за IPO, потому что все сборы и расходы на андеррайтинг покрываются до того, как целевая компания когда-либо вовлекается.

Когда пандемия коронавируса нарушила многие планы IPO, SPAC продолжали выходить на биржу. Одна из причин заключается в том, что стоимость SPAC связана с тем, сколько он получил от инвесторов, поэтому он менее подвержен взлетам и падениям рынка. Мы исследуем различия между SPAC, традиционным IPO и прямым листингом в другой статье.

Одна из причин заключается в том, что стоимость SPAC связана с тем, сколько он получил от инвесторов, поэтому он менее подвержен взлетам и падениям рынка. Мы исследуем различия между SPAC, традиционным IPO и прямым листингом в другой статье.

Традиционное IPO против SPAC против DPO

Традиционное IPO |

|

СПАК |

|

Прямой листинг или DPO |

|

Краткий FAQ по процессу IPO

Сколько времени занимает завершение процесса IPO?

Процесс IPO сложен, и его продолжительность зависит от многих факторов. Если команда, управляющая IPO, хорошо организована, обычно для завершения публичного дебюта компании требуется от шести до девяти месяцев. Переход от частного к публичному является сложным процессом и сопряжен с большими расходами для компании-эмитента.

Если команда, управляющая IPO, хорошо организована, обычно для завершения публичного дебюта компании требуется от шести до девяти месяцев. Переход от частного к публичному является сложным процессом и сопряжен с большими расходами для компании-эмитента.

Что такое андеррайтер и как выбрать того, с кем работать?

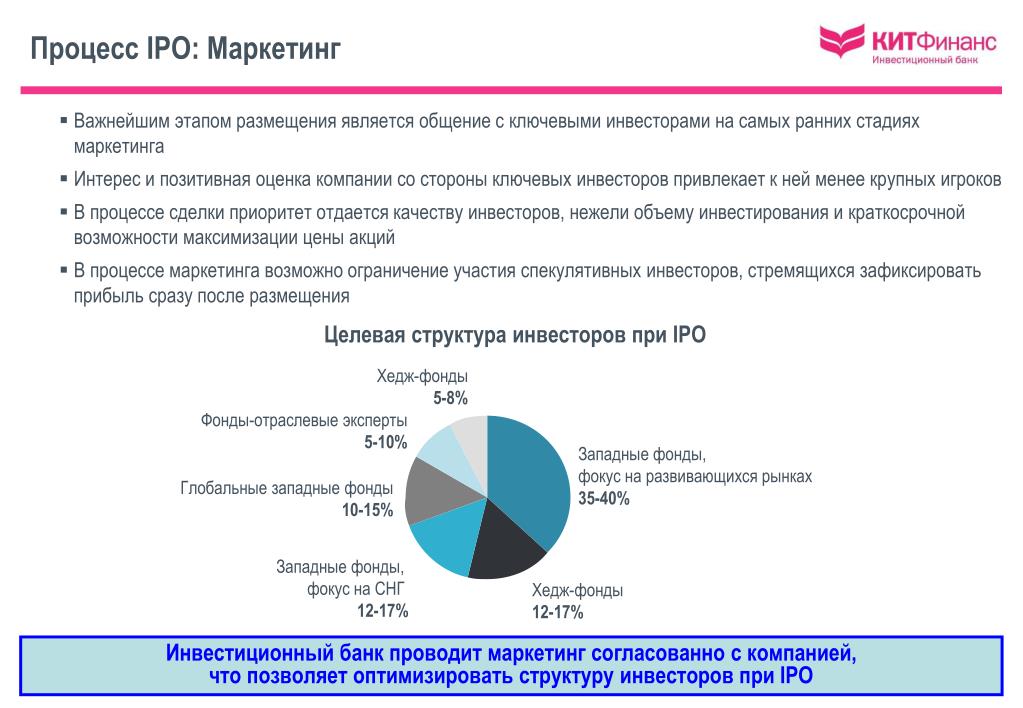

Андеррайтер IPO является синонимом инвестиционного банка, предоставляющего услуги андеррайтинга. Андеррайтеры возглавляют процесс IPO и выбираются компанией, которая может принять решение о найме группы андеррайтеров для управления различными частями IPO.

Успех IPO во многом зависит от выбора правильного андеррайтера. Компании будут обращать внимание на репутацию фирмы, качество их исследований и отраслевой опыт при выборе инвестиционных банков для сотрудничества. После выбора андеррайтера IPO обе стороны официально согласуют условия посредством соглашения об андеррайтинге. Это включает в себя сумму капитала, которую андеррайтер получает во время IPO, которая обычно составляет от пяти до восьми процентов.

Кто входит в команду IPO?

Команда IPO состоит из руководителей компании-эмитента, андеррайтеров, юристов, сертифицированных бухгалтеров (CPA) и экспертов Комиссии по ценным бумагам и биржам (SEC).Эта команда отвечает за проведение компанией процесса IPO, обработку сложного перехода от частного к публичному и каждое важное решение, которое сопровождает этот путь.

Что такое комплексная проверка IPO?

Комплексная проверка — стандартный процесс для любого инвестиционного рабочего процесса. Для IPO это исследование финансовых показателей частной компании и потенциальных факторов риска выхода на биржу. В ходе этого рабочего процесса компания и андеррайтеры IPO заполнят необходимые документы.Компания-эмитент также зарегистрируется в SEC.

Какие документы необходимо заполнить для процесса IPO?

Компании должны заполнить и предоставить несколько документов, включая финансовую отчетность, на протяжении всего пути IPO. Вот краткий обзор каждого:

| Согласование условий с андеррайтером и компанией-эмитентом: |

|

| Андеррайтер составит: |

|

| Требуемая документация SEC: |

|

Что такое роуд-шоу IPO?

Роуд-шоу IPO — это шанс компании выйти на рынок и повысить интерес к акциям. Это также способ оценить спрос на акции, помогая андеррайтерам ориентироваться в процессе IPO. Традиционно компания и андеррайтеры выезжают в разные места, однако цифровые роуд-шоу стали нормой во время пандемии COVID-19 и могут стать стандартом в будущем.

Как оцениваются и оцениваются IPO?

Ценообразование и оценка IPO зависят от многих факторов, а не только от самой компании. Рыночные условия и спрос также играют важную роль в оценке. Существует несколько внутренних и относительных методов оценки, которые используются для оценки компании:

- Анализ дисконтированных денежных потоков — метод внутренней оценки, который рассматривает стоимость инвестиций на основе прогнозируемых будущих денежных потоков.

- Сравнительный анализ публичных компаний, метод относительной оценки, который сравнивает публично торгуемые компании, работающие в аналогичном секторе и в аналогичном местоположении, с оценочной компанией, обычно с аналогичным уровнем выручки и рыночной капитализации.

- Прецедентный перевод или частный сопоставимый анализ, метод относительной оценки, который рассматривает исторические цены для завершенных сделок на частных рынках с участием аналогичных компаний.

Подробнее о публичных листингах в VC и PE

Укрепление рынка IPOПослушайте подкаст In Visible Capital: возрождение венчурного капитала, бум IPO и что нас ждет в 2021 году

Почему компании стоимостью более 5 миллиардов долларов могут выбирать прямые листинги

Читать заметку аналитика PitchBook: Consumer Unicorns делают шаги в прямом листинге в 2021 году

Почему SPAC Активность IPO сохранится

Прочтите примечание аналитика PitchBook: Обзор рынка SPAC: первый квартал 2021 г.

Процесс первичного публичного предложения (IPO): пошаговое руководство

IPO Определение: что такое первичное публичное предложение?Первичное публичное предложение (IPO) представляет собой листинг и продажу новых публично торгуемых акций инвесторам, которые получают долю от андеррайтера или инвестиционного банка, участвующего в синдикации акций.После того, как акции IPO будут выпущены для инвесторов для привлечения капитала и начала торгов, широкая публика может покупать или продавать акции через фондовую биржу.

Почему компании решают пройти процедуру IPO? Компании проходят процесс IPO (первичное публичное размещение акций) для привлечения нового капитала, повышения престижа компании и вознаграждения существующих акционеров более высокой публичной оценкой акций, которая не снижается за счет дисконта оценки частной компании из-за отсутствия ликвидности.Выпуск публичных акций может финансировать будущие сделки по слияниям и поглощениям.

Мы изучаем значение процесса IPO, определяя этапы IPO и отвечая на часто задаваемые вопросы о процессе первичного публичного предложения.

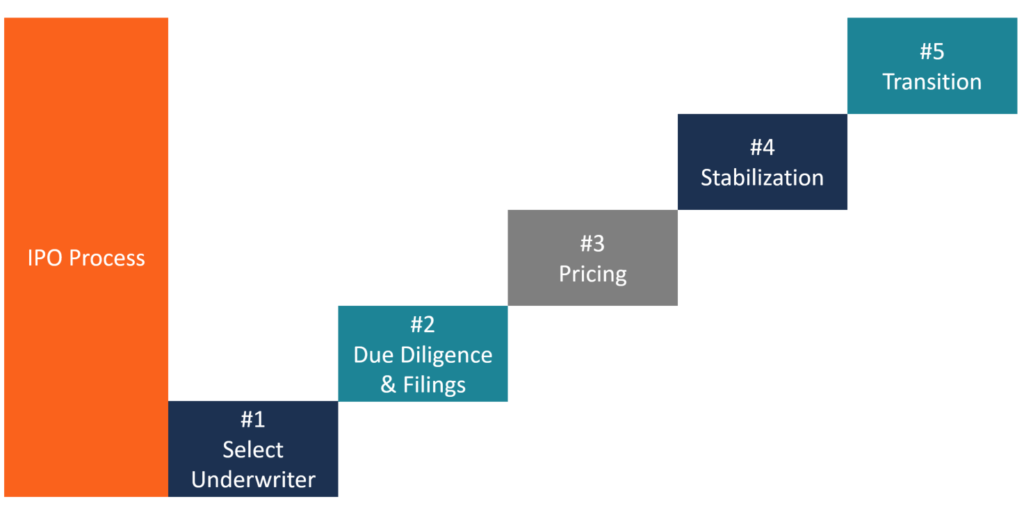

Какие конкретные шаги предпринимает компания в процессе IPO? Шаг 1: Выберите инвестиционный банкУстановите отношения с инвестиционными банками, проведите собеседование с ними и выберите ведущего андеррайтера для вашего первичного публичного предложения.При выборе инвестиционного банка для IPO учитывайте отраслевой опыт, репутацию, прошлые успехи IPO, качество инвестиционных исследований и возможность синдицировать сделку с другими андеррайтерами для привлечения потенциальных инвесторов.

В рамках конкурсного конкурса для бизнеса инвестиционные банкиры, соревнующиеся за роль ведущего андеррайтера в IPO, представляют руководящей группе корпорации брошюру, которая включает оценку сделки, риски и рекомендуемые оценки с предлагаемой ценой акций IPO.

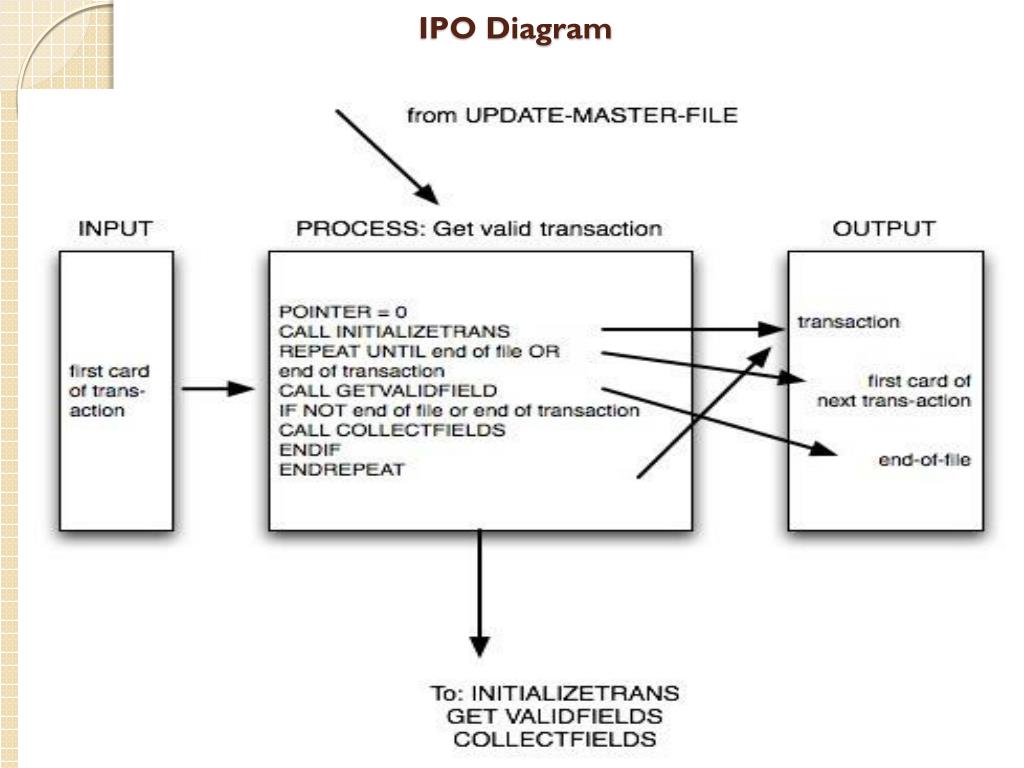

Шаг 2: комплексная проверка Комплексная проверка перед IPO требует оценки многофункциональных аспектов компании, включая репутацию, внутренний контроль, учетную политику, аудиторские и финансовые результаты, рост доходов и устойчивость бизнес-модели, соответствие нормативным требованиям, юридический статус и соглашения, финансовую и системную готовность, корпоративное управление, управленческая команда и полномочия независимого совета директоров.

За несколько недель до определения цены IPO компании выпускают первоначальный проспект, называемый отвлекающим маневром, в котором не указывается цена IPO, количество акций или сумма привлекаемых средств.Проспект — это нормативный документ SEC (регистрационное заявление S-1), содержащий информацию о компании и финансовую отчетность для лица, планирующего выпустить акции для привлечения капитала.

После раундов комментариев SEC, пересмотра компании и одобрения SEC регистрация S-1 вступает в силу, и компания может оценивать и выпускать акции. Как только пересмотренный проспект вступает в силу, его больше не называют отвлекающим маневром.

При традиционном IPO цена акций устанавливается на основе отзывов о заказах на формирование книги заявок во время роуд-шоу в нескольких городах (и, возможно, в нескольких странах) с институциональными инвесторами и брокерскими фирмами.Определение цены акций продолжается, когда потенциальные институциональные и розничные инвесторы, желающие разместить акции IPO, выражают и подтверждают заинтересованность в покупке максимального количества вновь выпущенных акций IPO.

Другими факторами, влияющими на ценообразование IPO, являются оценки инвестиционных банкиров с использованием прогнозируемых финансовых показателей и аналогичных рыночных сопоставимых компаний, основанных на их фактических торгах на фондовой бирже и коэффициентах цена/прибыль (P/E).

Ценообразование IPO зависит от спроса и предложения.В измененном проспекте предложения акций, поданном в SEC, компания заранее раскрывает диапазон цен на акции. В ночь перед IPO андеррайтеры устанавливают окончательную цену с согласия компании-эмитента.

Реже голландский аукцион используется для оценки акций IPO.

На голландском аукционе IPO потенциальные инвесторы подают заявку на покупку того количества акций, которое они хотели бы получить в качестве доли. Все акционеры IPO платят одинаковую минимальную приемлемую цену предложения для распределения всех акций среди инвесторов.В 2004 году Google использовал голландский аукцион для своего первичного публичного предложения.

Компания становится публичной через IPO, когда ее регистрационное заявление вступает в силу, акции оцениваются андеррайтером и начинаются торги на фондовой бирже, такой как Nasdaq или Нью-Йоркская фондовая биржа (NYSE).

Другие методы выхода на биржу помимо IPO включают:

- слияние с публичной подставной компанией

- с использованием корпоративной оболочки или

- специальной компании по приобретению, известной как SPAC акции продаются публичным инвесторам без андеррайтера.

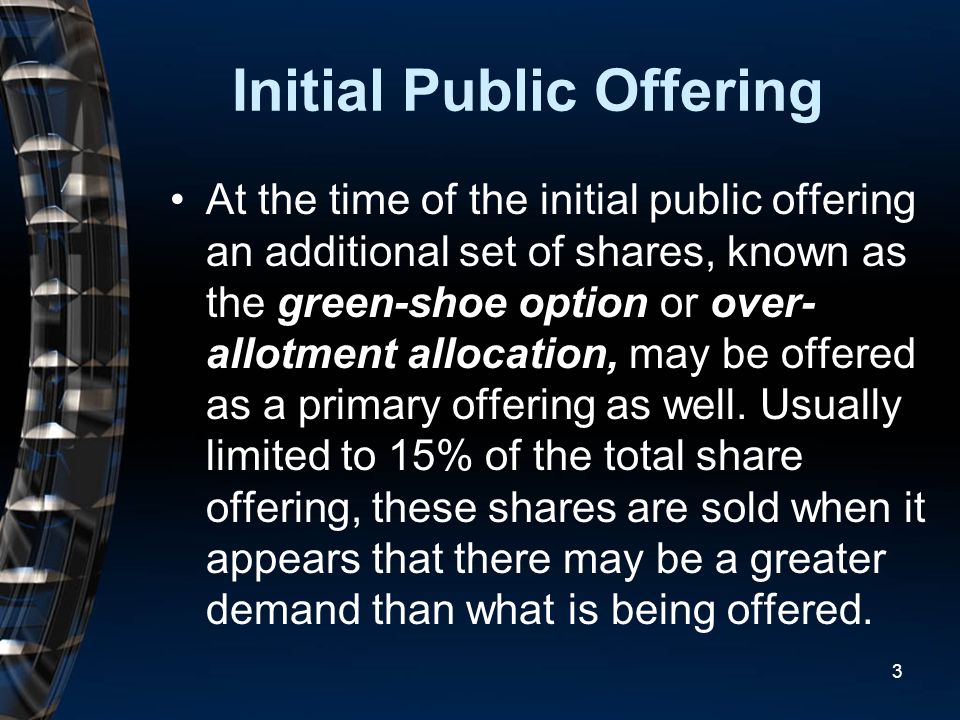

После вступления в силу IPO акции начинают торговаться на фондовой бирже. Андеррайтинговый синдикат инвестиционно-банковских фирм продает ограниченное количество дополнительных акций по цене предложения IPO.

Андеррайтеры могут воспользоваться соглашением об опционе на общую сумму (опцион «зеленая обувь»), чтобы продать до пятнадцати процентов запланированных акций IPO, а затем выкупить дополнительные акции IPO, выпущенные для стабилизации рынка.

Этап 6: Переход к рыночной конкуренции – Закрытие IPO

В момент закрытия IPO оцененные акции начнут торговаться на публичных рынках капитала в зависимости от спроса со стороны инвесторов на акции со стороны инвесторов, не получивших распределение акций IPO. Цена акций солидной компании может вырасти на двадцать и более процентов в первый день биржевых торгов.

После выхода на биржу акции компании будут конкурировать за публичных инвесторов с другими компаниями, зарегистрированными на фондовом рынке.

Что компании должны знать о процессе IPO перед началомПеред началом процесса IPO компании должны знать шаги, необходимые для завершения IPO с использованием контрольного списка IPO. Компании должны понимать, что системы, учетная политика, финансовая отчетность и юридические соглашения должны быть тщательно изучены и подготовлены к IPO. Должна быть определена впечатляющая управленческая команда, желательно с опытом IPO.

Когда IPO — плохая идея и альтернативные стратегии

IPO может быть плохой идеей для вашей компании.Возможно, вы не хотите обязательств и тщательного изучения публичности. Или ваша компания не имеет ожидаемых темпов роста, необходимых для привлечения публичных инвесторов. Продажа вашего бизнеса через процесс слияния и поглощения может быть лучшей альтернативой. Рассмотрим плюсы и минусы IPO.

Подготовка к IPO: что нужно вашей компании перед выходом на IPOЧто компания должна сделать перед IPO, включает в себя развитие бизнеса для роста доходов, наличие лучших внутренних и внешних команд и процессов, подготовку надежных финансовых отчетов (включая квартальные данные) и получение предсказуемых, тщательно проанализированных результатов.Оценка статуса компании перед IPO в областях, связанных с IPO, включает юридическую экспертизу и заключение новых соглашений.

Подготовка компании к IPO начинается с контрольного списка подготовки к IPO.

Имейте правильную управленческую команду, Совет, финансовых сотрудников, внутренний контроль, системы, учетную политику, бизнес-планы, процесс анализа и показатели. Выберите внешних партнеров, в том числе ведущие юридические и CPA-фирмы для аудита и ведущего андеррайтера. Практикуйтесь в управлении компанией, как если бы она уже была публичной.

Имейте правильную управленческую команду, Совет, финансовых сотрудников, внутренний контроль, системы, учетную политику, бизнес-планы, процесс анализа и показатели. Выберите внешних партнеров, в том числе ведущие юридические и CPA-фирмы для аудита и ведущего андеррайтера. Практикуйтесь в управлении компанией, как если бы она уже была публичной.Чтобы подготовиться к выходу на биржу, компания должна изучить фирмы и процесс IPO, подготовить вопросы и выбрать инвестиционно-банковские фирмы с Уолл-стрит, к которым можно обратиться в качестве потенциальных андеррайтеров IPO. Изучите свою компанию, чтобы узнать, как она приносит доход и операционную прибыль, если она приносит прибыль. Подготовьте презентации, чтобы рассказать о своем бизнес-кейсе, в том числе о сильных сторонах и потенциальных факторах бизнес-рисков.

В рамках подготовки к IPO компания должна сообщить всем сотрудникам о периоде молчания, предусмотренном правилами SEC.Период молчания охватывает как минимум время между подачей компанией заявления о регистрации в SEC и моментом, когда заявление о регистрации вступает в силу.

Однако в законах о ценных бумагах это конкретно не определено. Период затишья может продолжаться после даты IPO.

Однако в законах о ценных бумагах это конкретно не определено. Период затишья может продолжаться после даты IPO.В нужный момент перед IPO ранние инвесторы (включая сотрудников), владеющие акциями компании в виде ограниченных акций или опционов на акции, должны знать, как IPO повлияет на них как на акционеров на открытом рынке. Период блокировки (от 90 до 180 дней с даты IPO) не позволит им продавать свои акции, обращающиеся на бирже.

Внешние партнеры в путешествии: работа с вашими инвесторами, банкирами и агентствамиК внешним партнерам в процессе IPO относятся венчурные фонды, юридические фирмы, фирмы CPA, ведущий андеррайтер из инвестиционно-банковской фирмы, консультанты по IPO, тренеры по презентациям, консультанты по связям с инвесторами, контактные лица фондовой биржи и типографии финансовых документов. Генеральный директор, группа корпоративных финансов, включая финансового директора и контролера, а также совет директоров, юристы, бухгалтеры и инвестиционные банкиры проводят собрания для принятия взвешенных решений об IPO.

Ожидания и возможные результаты процесса

Процесс IPO займет огромное количество времени, отвлечет внимание от ведения бизнеса, может привести к конфликтам, публичному раскрытию информации о компании и стоить денег. Для управленческой команды, впервые проходящей IPO, кривая обучения высока. Компания должна проявлять усердие и даже усердие в отношении своей приверженности процессу IPO.

Успешный исход IPO привлечет значительный капитал для финансирования будущего роста за счет общекорпоративных целей и сделок по слияниям и поглощениям.IPO будет иметь разумную оценку, которая вознаградит как существующих, так и новых акционеров.

В случае разочаровывающего результата процесса IPO, IPO может не состояться из-за плохой конъюнктуры фондового рынка, событий, которые снижают ожидания финансового роста компании (включая внешние экономические события и внутренние события, такие как потеря крупного клиента), или неадекватных ожидаемых уровней цен из-за более низкий спрос на акции, чем ожидалось.

Если IPO действительно состоится, цена акций может быть ниже цены IPO без достаточного спроса на акции со стороны населения.Это также было бы разочаровывающим исходом IPO, поскольку могло бы повлиять на цену будущих предложений акций и повлиять на престиж компании.

Часто задаваемые вопросы о процессе IPO Сколько времени занимает процесс IPO от начала до конца?Процесс IPO не имеет установленного графика. Лучше всего начинать процесс планирования IPO до завершения IPO за один или два года до запланированной даты IPO. Компания перед IPO может подготовить свое стратегическое планирование, организацию, внешнюю команду, финансовые и системные возможности, документы SEC и заявку на листинг на фондовой бирже, а также попрактиковаться в будущих публичных отчетах и телефонных конференциях.

Как оценивается IPO?Перед IPO андеррайтеры и компания-эмитент договариваются об оценке и ценовом диапазоне предложения, включенном в измененный проспект размещения акций IPO.

Андеррайтеры определяют конкретную цену предложения для новых акционеров в день IPO, чтобы купить акции IPO посредством распределения андеррайтеров.

Андеррайтеры определяют конкретную цену предложения для новых акционеров в день IPO, чтобы купить акции IPO посредством распределения андеррайтеров.Цена предложения IPO может быть в пределах первоначального диапазона или выше или ниже в пересмотренном диапазоне, в зависимости от факторов спроса на акции IPO.

Как определяется цена предложения?Цена размещения акций для IPO основана на оценке, оценках роста компании, сравнении с публичными компаниями, уровне спроса, выраженном потенциальными инвесторами как признак заинтересованности в покупке определенного максимального количества акций, и способности новых акционеров прибыль от размещения акций IPO.

Что нужно знать существующим акционерам в процессе IPO?

Существующие акционеры должны знать, что их ограниченные акции будут перевыпущены после IPO, перед IPO может произойти дробление акций для повышения торговой ликвидности, период затишья перед IPO и период блокировки после IPO, конфиденциальная деловая и финансовая информация не должны утекать до или после IPO, а акции IPO друзей и семьи могут быть доступны для прямого размещения.

Через какое время после подачи заявки на IPO вы можете выйти на биржу?

Примерно четыре месяца между подачей заявления о регистрации S-1 в Комиссию по ценным бумагам и биржам, ответом на комментарии Комиссии по ценным бумагам и биржам, андеррайтерами и компанией-эмитентом, определяющими ценовой диапазон для акций IPO, заполнением измененных документов Комиссии по ценным бумагам и биржам, проведением роуд-шоу (для двух недель), окончательное ценообразование и выпуск выделенных акций IPO новым акционерам, когда компания станет публичной.

Через несколько дней после IPO, после расчета чистой выручки (валовая выручка за вычетом комиссии за андеррайтинг), компания-эмитент получит средства для увеличения капитала IPO от основного андеррайтера.

В чем разница между выходом на биржу и IPO?Разница между выходом на биржу и IPO заключается в том, что выход на биржу включает в себя все способы стать публичной компанией, включая первичное публичное предложение (IPO) новых акций, прямой листинг акций существующих акционеров и обратное слияние с подставной компанией.

Как увеличить шансы на IPO?

Наличие прибыльных отношений со значительными активами, вложенными в вашу брокерскую компанию, выражение подтвержденного указания на IPO заинтересованности в максимальном количестве акций, а также соответствие критериям вашей брокерской фирмы и требованиям FINRA IPO увеличат ваши шансы на размещение акций IPO.Наличие друзей, членов семьи или существующего акционера увеличивает шансы на прямое размещение эмитентом.

Инвестиционные банкиры предпочитают размещать акции IPO среди инвесторов, имеющих опыт владения, а не продавать акции при первичном публичном размещении.

Какие существуют типы IPO?Типы выпускаемых IPO: фиксированная цена, также известная как букбилдинг, и голландский аукцион.

В случае IPO с фиксированной ценой андеррайтер и эмитент договариваются о конкретной оценочной цене для IPO после опроса потенциальных инвесторов во время выездной презентации об их мнении о ценах на покупку акций в ходе IPO и желаемом уровне заказа.

Насколько крупной должна быть компания, чтобы стать публичной? В процессе IPO на голландском аукционе потенциальные инвесторы IPO делают ставки на акции. Минимальная приемлемая цена размещения всех акций становится ценой IPO.

В процессе IPO на голландском аукционе потенциальные инвесторы IPO делают ставки на акции. Минимальная приемлемая цена размещения всех акций становится ценой IPO.Насколько большой должна быть компания, чтобы стать публичной, зависит от требований к листингу Нью-Йоркской фондовой биржи (NYSE) или Nasdaq, Закона о биржах SEC от 1934 г., требований раздела 12(g) к активам или количеству включаемых существующих акционеров, а также рекомендации Совета директоров и консультантов компании.Минимальный размер компании для IPO варьируется.

Пошаговое руководство по выходу на биржу

В прошлом году инвесторы предполагали, что многие компании объявят об IPO (первичном публичном размещении акций). Но инвесторы все еще ждут выхода большинства из них на рынок. Это связано с тем, что процесс IPO может занять много месяцев или даже лет.

Есть несколько причин, по которым компания решает провести IPO.

Главной причиной является привлечение капитала. А в некоторых случаях ранние инвесторы хотят обналичить деньги.Еще одним преимуществом выхода на биржу является повышение узнаваемости бренда. Какой бы ни была причина, выход на биржу может быть изнурительным и трудоемким процессом.

Главной причиной является привлечение капитала. А в некоторых случаях ранние инвесторы хотят обналичить деньги.Еще одним преимуществом выхода на биржу является повышение узнаваемости бренда. Какой бы ни была причина, выход на биржу может быть изнурительным и трудоемким процессом.Ниже приведено пошаговое руководство по процессу IPO. Приступим…

Что такое процесс IPO? Объяснение в 7 шагах

Шаг 1: Выберите андеррайтера IPO